Odczarujmy nadpłacanie kredytów.

Nadpłacanie kredytów hipotecznych to bardzo dobra metoda inwestowania dla osób, które nie wiedzą niczego o giełdzie, akcjach i obligacjach lub dla tych, którym kredyty „ciążą” mentalnie i chcą już się ich pozbyć. Zdarza się też, że nadpłacenie kredytu będzie korzystniejsze od zainwestowania pieniędzy, ale jest to bardzo sytuacyjne, więc warto nauczyć się liczenia tego, aby nie musieć podejmować decyzji po omacku. Dlatego w tym wpisie pokażę Ci, jak sprawdzić, czy warto nadpłacać kredyt hipoteczny i ocenię dwa sposoby jego nadpłacania, obalając pewien mit z tym związany.

Ten wpis dedykuję osobom, które mają nadwyżki finansowe, a więc mają z czego nadpłacać swoje kredyty, co powinno sprawić, że unikniemy dyskusji w komentarzach o tym, że niektórych nie stać na nadpłacanie kredytu, bo po prostu nie mają nadwyżek finansowych. Czym innym jest obciążenie mentalne, a czym innym obciążenie finansowe i o ile to pierwsze akceptuję jako dobry powód do nadpłacania kredytu niezależnie od sytuacji. Inaczej jest z drugim powodem, bo jeśli kredyt jest dla nas wyłącznie obciążeniem finansowym, a mimo to mamy nadwyżki, to warto dokonać kalkulacji, czy w ogóle warto nadpłacić ten kredyt, a nie nadpłacać go „na ślepo” niezależnie od sytuacji. Zacznę od przedstawienia nadpłacania kredytu tak, jakby było ono „odwróconą inwestycją” w obligacje, co może wywołać sporą zmianę, jeśli nie rewolucję w Twoim myśleniu o kredytach.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Czy zawsze warto nadpłacać kredyt hipoteczny.

- Jak policzyć, kiedy warto, a kiedy nie warto nadpłacać kredytu hipotecznego.

- Co zrobić ze środkami zamiast nadpłaty kredytu hipotecznego.

- Czy nadpłacać ze zmniejszeniem rat, czy ze skróceniem okresu kredytowania.

Powiązane wpisy

- Nadpłata kredytu hipotecznego czy inwestowanie pieniędzy?

- Zakup nieruchomości na kredyt czy wynajem i inwestowanie?

- Czy inwestycja w mieszkanie ma sens? Rynek mieszkań w Polsce 2023 roku

- Jak działają obligacje skarbowe i dlaczego są lepsze od lokat?

- Psychologia inwestowania, czyli jak inwestować, by nie zwariować

- Proste inwestowanie pasywne – najlepsze portfele dla zabieganych

Czy warto nadpłacać kredyt hipoteczny?

Tutaj niemal wszyscy twórcy finansowi są zgodni: tak, warto nadpłacać kredyt hipoteczny, ale jako że trafiłeś na mój blog, to włożę kij w mrowisko i napiszę, że mimo że zazwyczaj warto nadpłacać kredyt hipoteczny, to nie zawsze jest to opłacalne (wobec alternatyw w postaci np. inwestowania). Zanim wyjaśnię Ci moje podejście do nadpłacania kredytów, napiszę jednak najważniejsze przesłanie tego wpisu, czyli:

Jeśli kredyt hipoteczny jest dla Ciebie i Twojej rodziny psychicznym obciążeniem, to zignoruj resztę tego wpisu i po prostu nadpłacaj go tak, aby jak najszybciej się go pozbyć. Żaden zysk finansowy nie pokryje Ci stresu, który może generować aktywny kredyt (choć nie wszystkich ten stres dotyczy).

Co nie zmienia faktu, że jeśli to zrobisz, to być może podejmiesz nieoptymalną finansowo decyzję, więc mimo wszystko sugeruję przeczytanie wpisu, aby nabrać do swojego kredytu hipotecznego trochę dystansu i spojrzeć na niego z nowej perspektywy. A nowa perspektywa może być związana z tym, że hipoteka to tak naprawdę coś podobnego do inwestycji w obligacje, tyle że odwróconej.

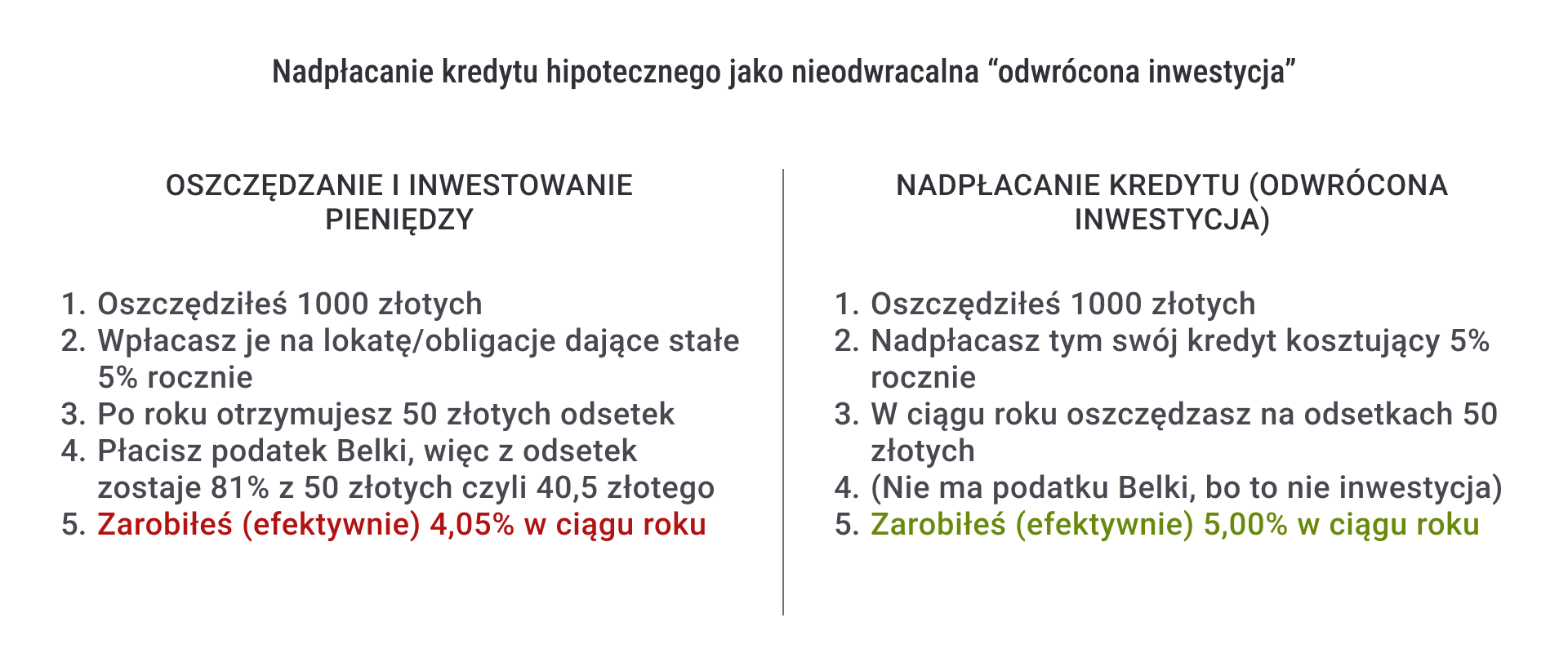

Nadpłata kredytu to odwrócona inwestycja

Spłacanie kredytu jest w pewnym sensie podobne do lokaty lub obligacji, bo kredyt ma swój „nominał”, czyli pożyczony kapitał oraz swoje oprocentowanie, które dla większości kredytów w Polsce jest zmienne i oparte na jednej ze stóp procentowych WIBOR. Jedyną różnicą jest to, że w przypadku lokat i obligacji odsetki otrzymujemy my, a w przypadku kredytów hipotecznych odsetki otrzymuje bank, który udzielił nam pożyczki. Jednak z perspektywy konsumenta nadpłacanie kredytu jest matematycznie podobne do zakupu obligacji lub oszczędzania na lokacie, lub koncie oszczędnościowym, ponieważ zmniejsza ono nasze przyszłe obciążenia odsetkowe. Dla przykładu:

- Jeśli pożyczyłeś od banku 500 tys. złotych na stałym oprocentowaniu wynoszącym 5% rocznie, to na początku odsetki wyniosą 25 tys. złotych, czyli 2,08 tys. złotych miesięcznie.

- Jeśli od razu nadpłacisz ten kredyt kwotą 100 tys. zł, decydując się na pomniejszenie wysokości raty, to kredyt wyniesie 400 tys. zł, roczne odsetki 20 tys. zł, czyli 1,67 tys. zł miesięcznie.

- W praktyce dzięki tej nadpłacie oszczędzisz od kolejnego miesiąca 0,41 tys. czyli 410 złotych miesięcznie.

- Nie różni się to za bardzo od inwestycji, z której odsetki wyniosłyby 410 złotych netto miesięcznie, prawda? 🙂

W praktyce gdybyś jednak zdecydował się na lokatę, to do Twojej kieszeni nie trafiłoby całe 410 złotych netto różnicy, a trochę mniej. Inwestowanie w Polsce od lat trapi słynny podatek Belki, który dotyczy otrzymywanych przez inwestora dywidend i odsetek. Jeśli nie słyszałeś o podatku Belki, to jest to podatek ryczałtowy o stawce 19% przychodu z między innymi:

- odsetek z lokat,

- odsetek z obligacji,

- dywidend ze spółek (a więc z posiadanych akcji spółek).

Podatek Belki sprawia, że jeśli inwestujesz na koncie opodatkowanym, czyli poza IKE, IKZE, OIPE, PPE, PPK (kontami III filaru emerytalnego), to każde otrzymane 50 zł odsetek zostanie obniżone o 19%, co sprawi, że w praktyce tych odsetek otrzymasz 40,5 złotego. Nadpłacanie kredytu hipotecznego jest więc dobrą „inwestycją”, ponieważ pozwala obniżyć miesięczne koszty kredytu, które są jak odsetki, tylko bez podatku Belki.

Inwestowane środki mają więc trudną misję, jaką jest pobicie nie tylko kosztów kredytu, ale także zrobienie tego przy podatku Belki/podatku giełdowym, które o 19% obniżą zysk z inwestycji. Mam nadzieję, że rozumiesz teraz, co miałem na myśli, pisząc, że nadpłacanie kredytu przypomina inwestycję w obligacje w tym sensie, że obniżenie raty kredytu działa trochę jak otrzymywanie odsetek z obligacji (lub lokaty).

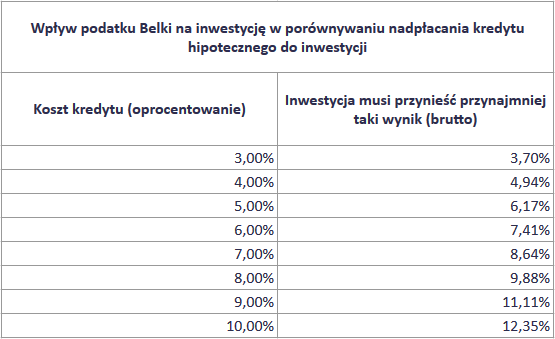

Wpływ podatku Belki na inwestycję

Jeśli Twój kredyt jest oprocentowany na stałe 5% rocznie, to aby inwestycja mogła mu dorównać, to jej stopa zwrotu musi wynieść 6,17% brutto. Analogicznie, jeśli koszt kredytu wynosi 10% rocznie, to inwestycja musi przynieść aż 12,35% zwrotu brutto, aby dorównać korzyści z nadpłacania takiego kredytu ze zmniejszeniem raty. Niby nic odkrywczego, ale zauważyłem, że dość rzadko wspomina się o tym we wpisach o tym, czy warto nadpłacać kredyt hipoteczny.

Jak prosto sprawdzić, czy wybrana inwestycja przebije korzyści z nadpłacania naszego kredytu ze zmniejszeniem raty? Wystarczy znaleźć obecne oprocentowanie kredytu, zrozumieć, jakie jest oprocentowanie lokaty lub obligacji oraz pomnożyć to drugie razy 81% (0,81). Porównując te dwie liczby prosto sprawdzisz, czy inwestycja będzie bardziej opłacalna od nadpłacania kredytu. Sprawdźmy, kiedy warto nadpłacać kredyt hipoteczny, a kiedy lepiej tego nie robić.

Kiedy warto nadpłacać kredyt hipoteczny?

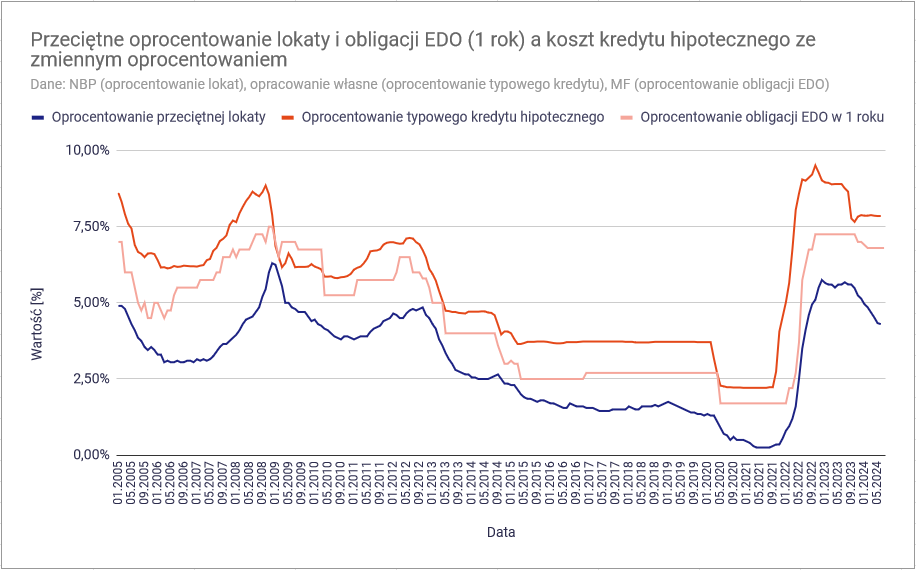

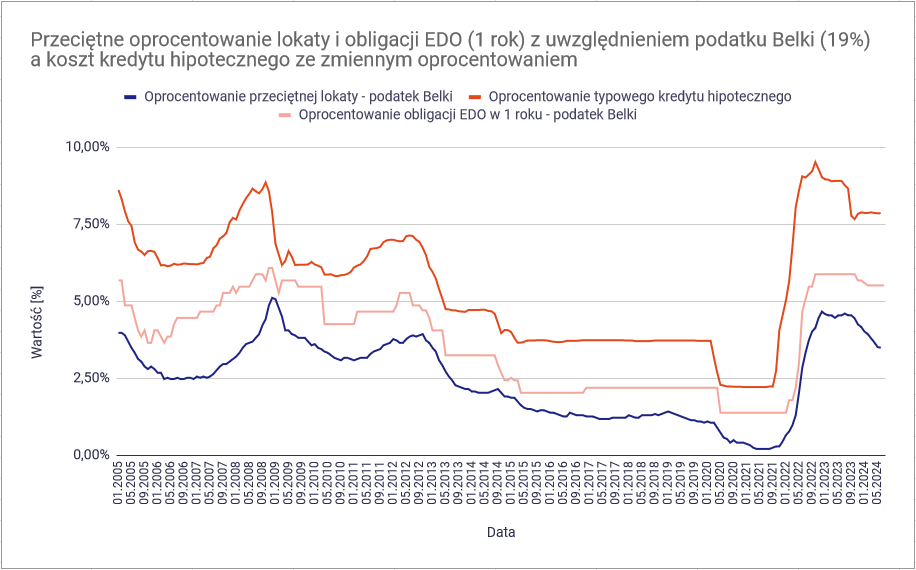

Nadpłacanie kredytu o zmiennym oprocentowaniu (opartym na marży i np. wskaźniku WIBOR 3M) było historycznie prawie zawsze lepszą inwestycją od lokat oraz obligacji indeksowanych inflacją. Wynika to z faktu, że kredyty są oprocentowane wyżej od lokat, bo na tej różnicy (marży kredytu) zarabiają banki. Oto porównanie typowych kosztów kredytu w skali roku do oprocentowania brutto lokat oraz obligacji 10-letnich EDO w pierwszym roku oszczędzania dla okresu 01.2005 – 05.2024:

Niezaprzeczalnie dla większości tego okresu nadpłacanie kredytu o zmiennym oprocentowaniu (opartym na WIBOR3M) miało znacznie większy sens niż inwestycja w obligacje EDO lub oszczędzanie na lokacie. Potwierdza to skorygowanie wykresów dla EDO i lokaty o podatek Belki (19%), które pokazuje, że nadpłacanie kredytu miało zawsze większy sens od inwestycji niskiego ryzyka:

Dlaczego zatem napisałem na początku, że nadpłacanie kredytu nie zawsze ma sens? Z prostego powodu! Od kilku lat w Polsce coraz popularniejsze są kredyty hipoteczne z (czasowo) stałym oprocentowaniem, które zazwyczaj ustala się na pierwsze 5 lat trwania kredytu. Może się więc zdarzyć, że nadpłacanie naszego kredytu będzie się wiązało ze znacznie mniejszym zyskiem z inwestycji niż potencjalna inwestycja w obligacje lub nawet oszczędzanie na lokacie.

Kiedy nie warto nadpłacać kredytu hipotecznego?

Załóżmy, że należysz do szczęśliwców, którzy w 2021 roku zdecydowali się na podpisanie umowy kredytu hipotecznego ze stałym oprocentowaniem wynoszącym 4% rocznie przez kolejne 5 lat. Jeśli w tym czasie nadpłacałbyś co miesiąc swój kredyt, to zarobiłbyś na tym znacznie mniej niż na:

- inwestycji w obligacje indeksowane inflacją,

- oszczędzaniu na typowej lokacie.

Aby się o tym przekonać, wystarczy spojrzeć na wykres inflacji i oprocentowania obligacji EDO (brutto) w 1. roku dla tego okresu:

Nadpłacanie kredytu o koszcie 4% rocznie ze zmniejszeniem raty jest równorzędne inwestycji o stopie zwrotu 4,94% brutto rocznie. W latach 2022 – 2024 zarówno przeciętna lokata, jak i obligacje indeksowane inflacją mogłyby spokojnie zarobić więcej niż kredytobiorca, który nadpłacałby kredyt o tak niskim koszcie. Niskim, bo 4% to znacznie mniej niż 8-9%, które w tym okresie płacili kredytobiorcy decydujący się na zmienne oprocentowanie kredytów. Powyższe dotyczy osób, którym kredyt nie „ciąży mentalnie” i które chcą na chłodno policzyć korzyść z nadpłacania swojego kredytu.

Należy także pamiętać o tym, że nadpłacanie kredytu jest na ogół nieodwracalne i gdy podejmiemy decyzję o przeznaczeniu np. 10 tysięcy złotych na nadpłatę, to bezpowrotnie tracimy możliwość zrobienia czegoś innego z tymi środkami. Niektórzy widzą nadpłacanie jako metodę na zwiększenie bezpieczeństwa finansowego, ale pamiętaj, że przeznaczone na nadpłatę środki bezpowrotnie „znikną” z Twojego portfela i w razie problemów z dochodami potencjalnie nie będziesz miał nawet z czego dalej spłacać tego kredytu. Z tego właśnie powodu polecam umiarkowane nadpłacanie kredytu wraz z równoległym budowaniem portfela inwestycyjnego, co opisałem we wpisie „Nadpłata kredytu hipotecznego czy inwestowanie pieniędzy?„, który serdecznie polecam, bo znacznie głębiej dotyka zagadnienia nadpłacania wobec inwestowania.

Powiedzmy, że Twój kredyt ma wysoki koszt i chcesz go nadpłacić. Prawdopodobnie wiesz, że można to zrobić na dwa sposoby, ale w internecie na ogół sugeruje się wybieranie jednego z nich. Pozwól, że podzielę się moimi przemyśleniami na temat sposobów nadpłacania kredytów hipotecznych.

Skrócić okres kredytowania czy zmniejszać ratę?

Zapewne wiesz, że większość banków umożliwia nadpłacanie kredytu na dwa sposoby:

- nadpłacanie ze skróceniem okresu kredytowania, czyli wysokość raty pozostaje na tym samym poziomie, ale okres kredytowania skraca się w zależności od kwoty nadpłaty,

- nadpłacanie ze zmniejszeniem raty kredytu, czyli okres kredytowania pozostaje taki sam, ale wysokość raty kredytu spada w zależności od kwoty nadpłaty.

Obydwa sposoby nadpłacania mają swoje wady i zalety, ale nie sposób oprzeć się wrażeniu, że eksperci polecają zazwyczaj nadpłacanie ze skróceniem okresu kredytowania, mając ku temu bardzo dobry powód, który teraz przedstawię.

Dlaczego prawie wszyscy polecają skracanie okresu kredytowania?

Nadpłacanie kredytu ze skróceniem okresu kredytowania przy najprostszych możliwych obliczeniach będzie po prostu bardziej opłacalne od nadpłacania ze zmniejszeniem raty kredytu. Oczywiście nie jest tak zawsze, co wyjaśnię w kolejnych akapitach, ale zacznijmy od uproszczonego przykładu, w którym pożyczamy 400 000 PLN ze stałym oprocentowaniem 5% na okres 30 lat i po roku decydujemy się na nadpłatę kwotą 50 000 złotych. Będzie to miało następujący efekt na łącznym koszcie odsetkowym naszego kredytu:

- jeśli zdecydujemy się na nadpłatę ze skróceniem okresu kredytowania, to łączny koszt (odsetki) tego kredytu obniży się o prawie 35% (z blisko 370 000 PLN do 243 000 PLN),

- jeśli zdecydujemy się na nadpłatę z obniżeniem raty, to łączny koszt (odsetki) tego kredytu obniży się jedynie o 12% (z blisko 370 000 PLN do 327 000 PLN).

Oczywiście obydwa warianty dadzą nam korzyść wobec scenariusza bez żadnego nadpłacania, ale skrócenie okresu kredytowania będzie tu długoterminowo korzystniejsze.

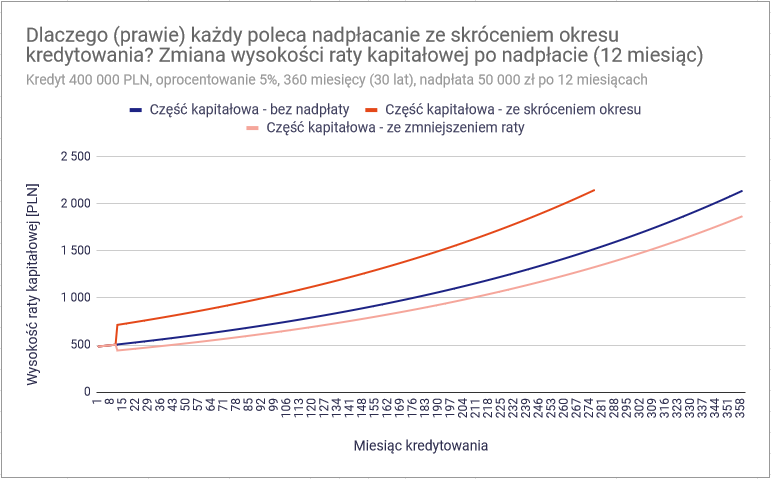

Dlaczego w takim prostym scenariuszu wygrywa skrócenie okresu kredytowania? Dlatego, że nie obniżając raty, od pierwszego dnia po nadpłacie spłacamy więcej pożyczonego kapitału niż w przypadku pozostawienia niezmiennego okresu kredytowania i obniżenia raty. Wystarczy sprawdzić, jak zmienia się wysokość raty kapitałowej po dokonaniu każdego z rodzajów nadpłaty wobec nienadpłacania kredytu wcale:

W przypadku skrócenia okresu kredytowania rata pozostaje na tym samym poziomie, ale krótszy pozostały czas kredytowania znacznie zwiększa kapitał, który płacimy w pozostałych miesiącach i latach trwania kredytu. Jak się pewnie domyślasz – im szybciej spłacamy kapitał, tym mniejsze w efekcie odsetki od tego kapitału zapłacimy. W przypadku nadpłaty ze zmniejszeniem raty jest odwrotnie, bo (paradoksalnie) wraz ze zmniejszeniem łącznej przyszłej miesięcznej raty kredytu, zmniejsza ona też część kapitałową raty, sprawiając, że wolniej niż dotychczas spłacamy pozostały kapitał kredytu (ale jako że jest go mniej, to i tak oszczędzamy na odsetkach).

Jednak to, o czym się mówi trochę mniej to wady nadpłacenia ze skróceniem okresu kredytowania, na których opisie chciałbym się także skupić.

Zalety i wady nadpłacania ze skróceniem okresu oraz nadpłacania ze zmniejszeniem raty kredytu

Twórcy, którzy bez wyjątku sugerują nadpłacanie kredytu hipotecznego ze skróceniem okresu kredytowania, kompletnie ignorują argument bezpieczeństwa finansowego swoich odbiorców. Co z tego, że łączne koszty kredytu będą w przypadku pomniejszenia raty wyższe, jeśli jego miesięczne obciążenie będzie dzięki niższej racie niższe, co zwiększy bezpieczeństwo finansowe kredytobiorcy? Zgodzę się jednak, że dla osób bez jakiejkolwiek dyscypliny finansowej, czyli tych, które nie oszczędzają i nie inwestują „ukręcenie bicza” w postaci skrócenia okresu kredytowania, ale pozostawienia raty na równie wysokim poziomie może być jedyną skuteczną formą inwestowania.

Jeśli jednak należysz do osób bardziej świadomych finansowo, generujesz nadwyżki i zastanawiasz się nad nadpłatą kredytu, nie chcąc ukręcać na siebie samego bicza w postaci niezmiennie wysokiej raty, to powinieneś rozważyć opcję nadpłaty ze zmniejszeniem raty kredytu, która przecież zwalnia miesięcznie pewne środki, z którymi możesz zrobić, co chcesz, np. zainwestować lub dalej nadpłacać kredyt. Właśnie to uważam za największą zaletę nadpłacania kredytu hipotecznego z obniżeniem wysokości raty – daje ona wolność wyboru co do tego, co zrobimy z oszczędzonymi tak w skali miesiąca pieniędzmi (to właśnie ona przypomina odwróconą inwestycję w obligacje).

W zarządzaniu finansami na ogół preferuję opcje, które zostawiają mi w przyszłości wybór. Jeśli nie jesteś tego świadomy, to pokażę Ci teraz, że nadpłacanie kredytu ze zmniejszeniem raty może być tak samo opłacalne, jak nadpłacanie ze skróceniem okresu kredytowania, co może wywrócić do góry nogami Twoje podejście do nadpłacania kredytu hipotecznego.

Alternatywa: zmniejszenie raty i dalsze nadpłacanie

Propagatorzy nadpłacania ze skróceniem okresu kredytowania zupełnie pomijają jeden istotny fakt – jeśli obniżysz ratę kredytu, to masz comiesięczną korzyść finansową wobec osoby, która nie nadpłacała oraz wobec osoby, która skróciła okres kredytowania (obydwie pozostawiły swoją ratę kredytu na dotychczasowym poziomie). Jeśli nadpłacisz kredyt ze zmniejszeniem raty, to od momentu nadpłaty zyskujesz bieżącą korzyść finansową, jaką jest różnica w wysokości raty… którą możesz dalej nadpłacać ten kredyt. Pokażę to na przykładzie.

Jak działa 3 alternatywa nadpłacania kredytu?

Algorytm rekurencyjnego nadpłacania kredytu działa bardzo prosto: nadpłacasz kredyt po raz pierwszy (dowolną kwotą), a w kolejnym miesiącu nadpłacasz go znowu uzyskaną dzięki pierwszej nadpłacie różnicą w ratach, robiąc to tak długo, jak w końcu spłacisz cały kredyt.

To, co jest dość nieintuicyjne dla osób, które nie rozumieją tej koncepcji, to fakt, że w ten sposób spłacasz kapitał kredytu równie szybko, co skracając okres kredytowania, więc łączne koszty kredytu pozostają tak samo niskie, jak w przypadku nadpłacenia kredytu ze skróceniem okresu kredytowania. Jeśli dalej nie rozumiesz tego procesu, to na spokojnie prześledź 3 procesy zawarte w poniższej tabeli:

Aby tego dokonać, wystarczy policzyć, jaką korzyść na obniżaniu raty każdorazowo odnieśliśmy i taką samą kwotą nadpłacić kredyt w kolejnym miesiącu. Atrakcyjność tego rozwiązania pokazują też obliczenia, w których sprawdzam wysokość raty i pozostałego do spłaty kapitału.

Aby tego dokonać, wystarczy policzyć, jaką korzyść na obniżaniu raty każdorazowo odnieśliśmy i taką samą kwotą nadpłacić kredyt w kolejnym miesiącu. Atrakcyjność tego rozwiązania pokazują też obliczenia, w których sprawdzam wysokość raty i pozostałego do spłaty kapitału.

Przykład zmniejszenia raty i dalszego nadpłacania

Porównam teraz pozostały kapitał kredytu rozpoczynającego się od 400 tys. PLN, ale nadpłaconego kwotą 50 tys. PLN w 3 wariantach:

- z jednorazową nadpłatą po 12 miesiącach ze skróceniem okresu kredytowania (o około 7 lat),

- z jednorazową nadpłatą i obniżeniem raty z 2150 na 1877 zł miesięcznie,

- z początkową nadpłatą i obniżeniem raty z 2150 na 1877 zł miesięcznie, ale dalszym comiesięcznym nadpłacaniem o różnicę pomiędzy 2150 a bieżącą ratą (na początku jest to około 272 złote).

Najgorszy jest przypadek, w którym wcale nie nadpłacamy kredytu i oczywiście w nim łączne koszty kredytu będą najwyższe. Drugi od końca jest scenariusz jednorazowej nadpłaty ze zmniejszeniem wysokości raty, bo co prawda, oszczędzi on nam trochę środków na odsetkach, ale znacznie mniej (12%) od scenariusza nadpłaty ze skróceniem okresu kredytowania o 7 lat (34,5%). Dlatego właśnie na 2. miejscu jest polecany przez prawie wszystkich ekspertów przypadek nadpłaty ze skróceniem okresu kredytowania, który przebija umieszczony przeze mnie na 1. miejscu scenariusz nadpłaty ze zmniejszeniem raty i założeniem dalszego nadpłacania różnicą wysokości między ratami:

Jestem ciekaw, co myślisz o tym sposobie nadpłacania kredytu i czy nadpłacasz kredyt w ten sposób. Dla mnie (jako świadomego inwestora giełdowego) jest to rozwiązanie bardzo dobre, bo i tak zakładam możliwość dalszego nadpłacania (jeśli koszt kredytu będzie wysoki, patrz 1. część tego wpisu), ale wolę mieć możliwość podjęcia wyboru o nadpłacaniu lub nienadpłacaniu co miesiąc, a nie jednorazowo skrócić okres i na wiele lat zablokować sobie wysoką ratę początkową.

Najlepszy sposób nadpłacania kredytu?

Niektórzy na pewno pomyślą, że po co się bawić w comiesięczne nadpłaty, skoro można po prostu skrócić okres kredytowania. Odpowiedź jest prosta: żeby zachować więcej możliwości, uwolnić kapitał w skali miesiąca i móc dalej nadpłacać, kiedy będziemy chcieli i ile będziemy chcieli, bez ograniczania się dotychczasową ratą kredytu. W zarządzaniu finansami to właśnie pozostawienie sobie możliwości jest najważniejsze, więc podsumowując ten krótki wpis:

- jeśli Twój koszt kredytu brutto jest mniejszy od stopy zwrotu z obligacji lub lokaty netto, to nie nadpłacaj kredytu. Zamiast tego zainwestuj te środki i nadpłać kredyt dopiero, gdy jego koszt przekroczy możliwą do uzyskania stopę zwrotu z bezpiecznej inwestycji,

- jeśli doszedłeś do wniosku, że teraz jest odpowiedni czas na nadpłatę kredytu, to rozpatrz pomniejszenie wysokości raty zamiast skrócenia okresu kredytowania. Pamiętaj, że wielu ekspertów upraszcza rzeczywistość i z jakiegoś nieznanego mi bliżej powodu ignoruje fakt, że osoba, która obniżyła ratę kredytu ma teraz do dyspozycji comiesięczne nadwyżki, które może:

- wykorzystać na dalszą nadpłatę kredytu,

- zainwestować,

- (ewentualnie) wydać, jeśli zajdzie potrzeba.

Według mnie nadpłacanie kredytu hipotecznego z obniżeniem raty i założeniem dalszego nadpłacania jest więc „najlepszym z obydwu światów”, bo znacznie obniża łączny koszt kredytu, jednocześnie zmniejszając presję finansową i pozwalając nam obniżyć ratę (i nie nadpłacać kapitału) jeśli w danym miesiącu mamy wyższe wydatki niż zazwyczaj.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć bezpieczne konto z bogatą ofertą ETF-ów?

Szukasz dobrego zagranicznego konta maklerskiego?

Aktualny ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Podsumowanie

Tego rodzaju wpis chciałem wydać, odkąd w 2022 roku zaciągnęliśmy z Żoną pierwszy kredyt hipoteczny i zaczęliśmy liczyć opłacalność jego nadpłaty, przy okazji porównując dwa sposoby nadpłacania. W porównaniu do innych wpisów jest on dość krótki, ale zrobiłem to celowo, by trafić do laików i nowicjuszy w świecie inwestowania i nie odstraszyć ich długością i głębokością analiz. Prosta prawda o kredytach hipotecznych jest taka, że gdy są tanie, to nie powinniśmy ich nadpłacać, co nie oznacza, że nie powinniśmy budować w międzyczasie portfeli inwestycyjnych… żeby umożliwić sobie nadpłatę w chwili, gdy koszty kredytu wzrosną do niekomfortowych dla nas wartości.

Jeśli zdecydowaliśmy się już na nadpłatę, to nie idźmy ślepo w skracanie okresu kredytowania tylko dlatego, że tak mówi i pisze większość ekspertów, tylko zauważmy, że zagadnienie nie jest tak proste, jak się wydaje i bardzo często lepiej pod względem finansów i psychiki wyjdziemy na obniżeniu raty i dalszym nadpłacaniu, gdy tylko będziemy mieli takie możliwości.

Dziękuję za doczytanie wpisu do końca i czekam na jak zwykle interesujące komentarze. Pamiętaj, że moje materiały dostępne są także w formie podcastów i klipów na YouTube, więc jeśli chcesz mnie wesprzeć, to koniecznie:

- zrecenzuj i oceń mój podcast na Apple Podcasts,

- oceń mój podcast na Spotify,

- subskrybuj mój kanał na YouTube.

Z góry dziękuję i do następnego!

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.