O blogu Inwestomat i o mnie, czyli jego autorze.

Kilka słów o mnie

Gdy przeglądam inne blogi, lekturę zwykle zaczynam od strony o blogu i o jego autorze. Rozpocznę zatem krótkim wstępem na temat tego, kim jestem i dlaczego stworzyłem to miejsce. Nazywam się Mateusz Samołyk i jestem 35-latkiem, który ponad wszystko ceni sobie wolność osobistą na każdej płaszczyźnie, w tym finansowej. Mimo że pokoleniowo zaliczam się do tzw. millenialsów, którzy raczej nie słyną ze swojej finansowej roztropności, zdecydowałem się trochę wyłamać, biorąc budowę majątku i świadome nim zarządzanie we własne ręce. Mój portfel inwestycyjny zacząłem budować w wieku 24 lat, czyli kiedy podjąłem się pierwszej poważniejszej pracy, i po dziś dzień jest to jednym z priorytetów w moim życiu.

Gdy przeglądam inne blogi, lekturę zwykle zaczynam od strony o blogu i o jego autorze. Rozpocznę zatem krótkim wstępem na temat tego, kim jestem i dlaczego stworzyłem to miejsce. Nazywam się Mateusz Samołyk i jestem 35-latkiem, który ponad wszystko ceni sobie wolność osobistą na każdej płaszczyźnie, w tym finansowej. Mimo że pokoleniowo zaliczam się do tzw. millenialsów, którzy raczej nie słyną ze swojej finansowej roztropności, zdecydowałem się trochę wyłamać, biorąc budowę majątku i świadome nim zarządzanie we własne ręce. Mój portfel inwestycyjny zacząłem budować w wieku 24 lat, czyli kiedy podjąłem się pierwszej poważniejszej pracy, i po dziś dzień jest to jednym z priorytetów w moim życiu.

Dzięki dyscyplinie w oszczędzaniu i inwestowaniu, gdy w październiku 2019 roku pisałem pierwszy wpis na moim blogu, byłem już od paru lat na drodze do wolności finansowej z jasnym celem jej osiągnięcia przed ukończeniem 40 roku życia. Wiem, że dla niektórych może być mało realne lub wręcz szokujące, ale przy odpowiednim planie i konsekwencji jest to możliwe nawet w polskich warunkach, o czym zresztą często piszę we wpisach i mówię w podcastach.

Jakimi zasadami kieruję się w życiu?

Zarządzanie własnymi finansami było dla mnie bardzo ważne, odkąd pamiętam, więc kilka lat temu zdecydowałem się spisać zasady, którymi będę się w nim kierował. Oto siedem punktów, które towarzyszą mi zarówno w inwestowaniu, jak i prowadzeniu tego bloga:

- Wierzę, że każdy jest kowalem swojego losu i warto dawać innym wędkę, nie rybę.

- Pragnę osiągnąć finansową niezależność od pracy przed 40 rokiem życia.

- W tym celu każdego miesiąca oszczędzam przynajmniej 70% swojej wypłaty.

- Od 2011 roku edukuję się w tematach związanych z inwestowaniem na giełdzie.

- Od 2013 roku (czyli odkąd zarabiam pieniądze) inwestuję całe oszczędzone środki na giełdzie.

- Prowadzę kilka portfeli inwestycyjnych (1 swój i 3 członków mojej rodziny) o różnym ryzyku.

- Nic nie sprawia mi takiej radości jak pisanie i rozmawianie o oszczędzaniu i inwestowaniu, więc prowadzenie tego bloga jest i będzie przyjemnością, a nie koniecznością i przymusem.

W chaotycznym i rozległym świecie inwestowania pieniędzy staram się nie zwariować, więc mimo dużego nacisku na merytorykę i wiedzę, pozwalam sobie robić błędy, z których zawsze usiłuję wyciągnąć właściwe wnioski (stąd tyle pomysłów na wpisy!).

Czym zajmuję się profesjonalnie?

Na co dzień pracuję jako specjalista IT, a z wykształcenia jestem kombinacją inżyniera z finansistą. Karierę zaczynałem jako programista, z czasem awansując na menadżera, który prowadzi kilka dużych projektów związanych z rozwojem oprogramowania. Obecnie mieszkam w Polsce, ale po studiach przez ponad pięć lat mieszkałem i pracowałem m.in. w Szwecji (4 lata), Holandii (pół roku), Niemczech (pół roku) i Chinach (również pół roku). Dało mi to pewną perspektywę na życie, poszerzyło horyzonty, dodało pokory i mocno ukształtowało mój charakter.

Mimo że z zawodu nie jestem doradcą finansowym ani maklerem to naprawdę kocham rozmawiać, dyskutować i pisać o inwestowaniu, a uczenie innych podstaw pomnażania pieniędzy sprawia mi ogromną satysfakcję. Właśnie z tej pasji powstał Inwestomat, czyli blog, podcast i kanał na YouTube, które prowadzę z dużym zapałem od października 2019 roku. A skoro już o pasji mowa to warto napisać trochę więcej o tym, skąd się wzięła.

Skąd moja pasja do inwestowania?

Inwestowaniem zainteresowałem się w wieku około 20 lat, gdy jeden z moich bliskich w okresie 2007/2008 stracił na giełdzie dość spore pieniądze. Zaintrygowało mnie to dlaczego tak wielu inwestorów przegrywa z rynkiem w czasach, gdy kopiowanie go (np. dzięki pasywnym funduszom ETF) jest prostsze niż kiedykolwiek wcześniej. Zmotywowany, postanowiłem poczytać o inwestowaniu, wpadając na książki Benjamina Grahama i Philipa Fischera, które znajdziesz w Polecanych na moim blogu. Okazało się, że te dwie książki były prawdziwym strzałem w dziesiątkę, który dał mi dobre podwaliny pod rozsądne inwestowanie długoterminowe.

Moją dotychczasową historię inwestycyjną opisałem dokładnie we wpisie „Dlaczego inwestuję, czyli moja droga do finansowej niezależności„, więc dokonam tutaj tylko jej krótkiego podsumowania. Zacząłem od inwestowania na polskiej giełdzie, stopniowo ucząc się wybierania także polskich obligacji korporacyjnych, za pomocą których budowałem bezpieczną (mniej zmienną) część mojego portfela. Z czasem wyszedłem też „za granicę”, ucząc się inwestowania w akcje zagraniczne za pomocą ETF-ów, o których napisałem na tym blogu całą serię. Dziś traktuję siebie jako doświadczonego amatora światowych giełd, który uwielbia się uczyć i ma do rynku naprawdę sporo pokory, będąc świadomym braku czegoś takiego jak „zysk bez ryzyka”.

W jaki sposób inwestuję pieniądze?

Skoro już przy ryzyku jesteśmy, chciałbym podzielić się z Tobą kilkoma faktami dotyczącymi mojego doświadczenia inwestycyjnego jako amatora, ale prawdziwego „zapaleńca” finansów:

- Mój portfel inwestycyjny ma uzyskiwać średnio 10% zwrotu brutto każdego roku. Na razie udaje mi się pobić ten benchmark o około 2 pp. rocznie.

- Ukończyłem studia podyplomowe na kierunku „Analityk finansowy rynków i papierów wartościowych„, ale zrobiłem to czysto hobbystycznie, bo nigdy nie pracowałem w finansach.

- Kilkukrotnie prowadziłem wśród znajomych i współpracowników podstawowe kursy inwestycyjne. Większość uczestników wypowiadała się o szkoleniach bardzo pozytywnie.

Z pewnością wielu inwestorów, w tym również autorów blogów uzyskuje lepsze wyniki inwestycyjne ode mnie, zwykle robiąc to bardziej aktywnie lub podejmując większe ryzyko. Istotnym jest dla mnie, abyś zrozumiał, że jestem inwestorem dość defensywnym, a samo inwestowanie jest ważnym dodatkiem do mojego życia, a nie jedyną aktywnością, którą wykonuję.

Pisząc teksty na blogu, spróbuję przekonać Cię do podobnego podejścia, zwykle odradzając Ci spekulację, jednocześnie starając się wpoić podejście odpowiedzialne i długoterminowe, gdyż działa ono dla mnie bardzo dobrze. Mimo relatywnie młodego wieku w moim inwestowaniu mieszam akcje z obligacjami, a do samych akcji podchodzę zachowawczo, starając się znaleźć spółki tanie i te, o których się nie mówi, zwykle nie tykając tego, co „gorące” i o czym głośno. Skoro już mnie poznałeś to czas na poznanie mojego „dziecka” – Inwestomatu.

O blogu inwestomat.eu

Dlaczego zacząłem pisać i nagrywać?

Pamiętam jak w 2011, zachęcony filmem „Wall Street” zacząłem przeglądać sieć w poszukiwaniu materiałów do nauki inwestowania. Znalazłem wtedy kilka blogów i grup dyskusyjnych, na których znajdowały się bardzo złożone materiały, których ze względu na brak podstaw z dziedziny inwestowania, niestety nie potrafiłem wtedy wykorzystać. Uczyłem się więc z książek i własnych obserwacji, a gdy tylko zacząłem inwestować – również na własnych błędach. Brakowało mi wtedy źródeł, które w praktyczny sposób tłumaczą działanie rynków finansowych i krok po kroku, możliwie prosto uczą selekcjonowania aktywów do własnego portfela inwestycyjnego.

Swoimi wpisami i nagraniami chciałbym przede wszystkim zachęcić Cię do wypracowania w sobie nawyków mądrego i długoterminowego oszczędzania i inwestowania w dowolnym celu. Niezależnie czy – tak jak ja – dążysz do FIRE, czy po prostu chcesz zabezpieczyć przyszłość swoją i swoich bliskich, wydając moje materiały, mam nadzieję oszczędzić Ci zarówno czasu, jak i pieniędzy. Jest dla mnie niezwykle ważnym, byś wreszcie odzyskał kontrolę nad swoimi finansami, co w efekcie znacznie zwiększy Twoją satysfakcję i zadowolenie z życia (i to nie tylko jego finansowej strony). Dlatego właśnie, drogi czytelniku, założyłem blog i podcast Inwestomat.eu, które mają za zadanie wdrożyć i suchą stopą przeprowadzić Cię przez podstawy inwestowania na giełdzie, czego sekwencję opisałem na stronie Zacznij tutaj.

Skąd pomysł na nazwę bloga?

Wymyślając nazwę bloga, chciałem, aby nawiązywała zarówno do mnie, jak i do filozofii inwestycyjnej, którą wyznaję oraz propaguję. Dlaczego padło na „Inwestomat”? Poniżej krótkie wyjaśnienie:

- Zauważ, że pod artykułami podpisuję się „Inwestomat”, czyli inwestor Mat lub inwestor Mateusz. Ta prosta gra słowem to zwyczajne nawiązanie do mojego imienia.

- „Inwestomat” może kojarzyć się ze słowem „automat”, czyli maszyną. Swoim inwestowaniem staram się stworzyć taki „inwestycyjny automat”, który zarabia pieniądze bez nadzoru, a ja sprawdzam efekty najwyżej co parę tygodni lub miesięcy kompletnie bez stresu.

Nie chciałem nazywać mojego bloga od imienia, bo budowa marki osobistej jest dla mnie ewentualnym efektem ubocznym jakości materiałów, które produkuję, a nie nadrzędnym celem. Z drugiej strony nazwy chwytliwe i marketingowe sugerowałyby obecność czegoś, czego tu raczej nie znajdziesz, czyli obietnic i finansowej szarlatanerii od „guru, który udaje, że umie przepowiadać przyszłość”. Ten blog ma trafić do dojrzałych i rozsądnych osób, które postanowiły lepiej „ogarnąć” swoje finanse i niezależnie od doświadczenia chciałyby w nich trochę posprzątać.

Do kogo kieruję swoje materiały?

Artykuły i nagrania, które wydaję w ramach Inwestomatu, kieruję do szerokiej grupy osób, a zwłaszcza do:

- Osób, które obecnie zarabiają za mało, by zacząć oszczędzać (kategoria: zarabianie) lub po prostu brak im dyscypliny do rozpoczęcia oszczędzania (kategoria: oszczędzanie).

- Tych, którzy regularnie oszczędzają, ale nie są zadowoleni z niskich stóp zwrotu na lokatach bankowych i chcą się nauczyć również inwestowania na giełdzie (kategoria: inwestowanie).

- Wszystkich, którzy interesują się gospodarką i polityką. Zarówno polską, jak i zagraniczną (kategoria: gospodarka).

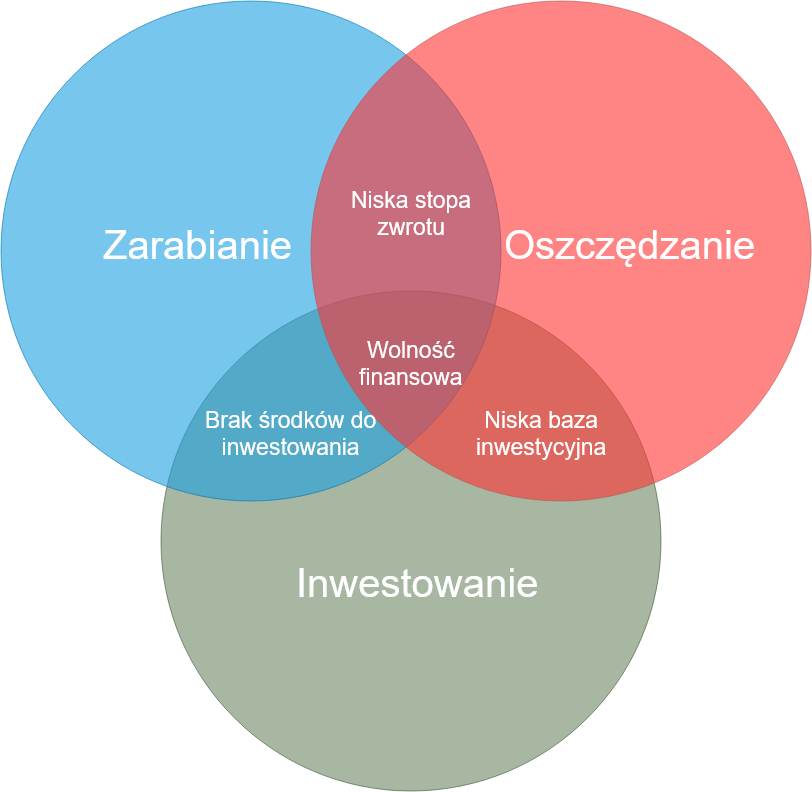

Oto jak według mnie uzupełniają się trzy główne kategorie wpisów na blogu:

Jedyną drogą na zbudowanie solidnego i dobrze prosperującego portfela inwestycyjnego jest zadbanie o każdą z trzech dziedzin życia finansowego. Bez odpowiednio wysokich zarobków ciężko jest dużo oszczędzić, a bez podstawowej wiedzy o inwestowaniu oszczędności mogą być w długim terminie zjedzone przez inflację i ryzyko walutowe. W polskim internecie znajdziesz ponad 100 aktywnych blogów o finansach i inwestowaniu. Dlaczego zatem miałbyś czytać właśnie mój?

Czym wyróżnia się Inwestomat?

Tworząc ten blog, skupiam się przede wszystkim na wysokiej jakości merytorycznej i budowaniu społeczności skupionej wokół tematów finansowo-inwestycyjnych. Z tego powodu niespełna rok po założeniu tego bloga zdecydowałem się na stworzenie grupy dyskusyjnej na Facebooku, która liczy sobie już kilka tysięcy uczestników. Poza budową społeczności chciałbym, aby mój blog wyróżniał się w polskim internecie finansowym przede wszystkim:

- Prostotą języka. Mimo że zwykle piszę dość długie teksty, to większość czytelników chwali moją twórczość za jej klarowny język. Sam nie przepadam za „profesjonalnym bełkotem”, więc staram się pisać tak, by zrozumiał mnie jeszcze nieinwestujący laik, a nie tylko profesjonaliści.

- Nie uciekaniem od trudnych tematów. Jak już podejmuję się pisania o czymś, to próbuję zawsze wyczerpać temat. Nie we wszystkim jestem ekspertem, ale lubię „dłubać w internecie” i korzystać z różnych źródeł, by napisać i nagrać jak najlepsze materiały.

- Dobrym kontaktem z czytelnikami. Zawsze staram się reagować na wszystkie komentarze, e-maile i wiadomości, niesamowicie ciesząc się tak dużym zainteresowaniem internautów dziedziną inwestowania, która w Polsce stale jest niewielką niszą.

- Otwartością na zmiany. Skoro piszę i nagrywam dla odwiedzających, to i dla nich będę skłonny zmieniać tego bloga. Jeśli coś Cię bardzo ciekawi to nic nie stoi na przeszkodzie, by mi o tym napisać (np. poprzez formularz kontaktowy). Z góry bardzo dziękuję!

Podsumowując – mimo że jest wielu blogerów finansowych, którzy piszą o podstawach oszczędzania oraz równie wielu piszących o zaawansowanym inwestowaniu, to mało kto stara się trafić w lukę między tymi dwoma poziomami. Pisaniem treści w ramach Inwestomatu postaram się ją zapełnić, stając się mostem pomiędzy oszczędzaniem a inwestowaniem.

Misja i filary bloga

My, Polacy bywamy czasami uparci i konfliktowi, ale historia wiele razy pokazała, że cechuje nas też determinacja, spryt i inteligencja. Uważam, że przez kiepskie przygotowanie z dziedziny finansów za młodu, my, Polacy mamy wysoki, ale niestety niewykorzystywany potencjał. Poprzez dzielenie się wiedzą z zakresu prostego inwestowania i finansów osobistych, pragnę doprowadzić do stanu, gdy jako mój czytelnik, zrozumiesz podstawowe mechanizmy finansowe i zaczniesz zarządzać swoimi finansami bardziej świadomie niż kiedykolwiek wcześniej.

Osiągniemy to wspólnie poprzez obalanie mitów na temat oszczędzania i inwestowania i wspólną naukę obydwu dziedzin „od zera” i w sposób kompleksowy, ale zrozumiały. Wyjaśnię Ci podstawowe pojęcia i podzielę się historiami i anegdotkami z własnego doświadczenia, czyli ponad dekady na giełdzie. Wszystko to będę pisał przystępnym językiem, wspomagając się licznymi schematami i wykresami w celu ułatwienia przekazu. Pamiętaj, że jeśli czegoś nie rozumiesz, to zawsze możesz dopytać w komentarzu lub poprzez formularz kontaktowy. Cztery filary, na których opiera się misja mojego bloga, przedstawiłem poniżej:

Chcę, abyś świadomie dokonywał wszystkich wyborów, także tych politycznych. Z tego powodu podzielę się też statystyką gospodarczą, pośrednio rozliczając rządy obecne i poprzednie, a także porównując Polskę do innych krajów w Europie i na świecie. Na moim blogu spodziewaj się zatem wpisów w czterech kategoriach: zarabianie, oszczędzanie, inwestowanie oraz gospodarka. Są to cztery filary, na których opiera się mój blog, a każdy wpis kwalifikuje się do jednej z powyższych kategorii w celu ułatwienia Ci znalezienia czegoś dla siebie.

Dlaczego warto inwestować?

W Stanach Zjednoczonych zaangażowanie w inwestowanie na giełdzie deklaruje około 54% obywateli (źródło: Gallup Institute, 2017). W Polsce jest to zdecydowanie mniej, bo jedynie 3% populacji (źródło: KDPW, 2018). Ta przytłaczająca różnica wynika z wielu czynników, ale najważniejszym i najbardziej oczywistym jest brak solidnej edukacji finansowej.

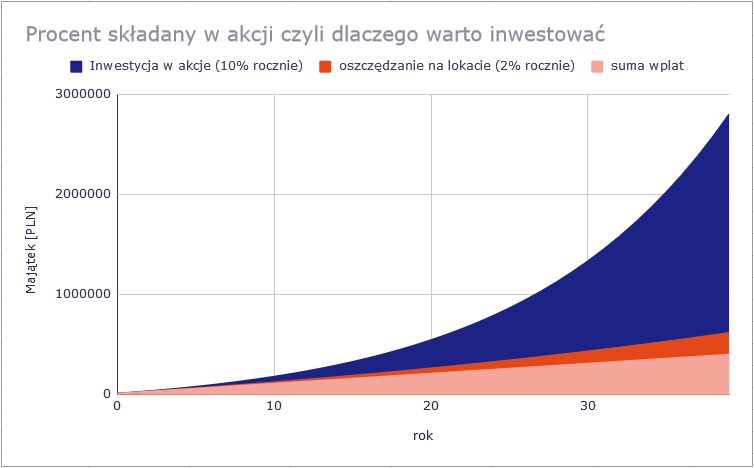

Wraz z rozwojem gospodarek i wzrostem ich PKB, rośnie wartość akcji spółek giełdowych w nich operujących. Mimo że w krótkim terminie giełda często odstrasza zmiennością to w dłuższej perspektywie uśredniona stopa zwrotu z portfela największych akcji amerykańskich, czyli indeksu S&P 500 wynosi 10% rocznie brutto (źródło: Investopedia, 1928-2018).

Przy założeniu reinwestowania odsetek oraz zwolnienia z podatku od dochodów kapitałowych rysuje się taki przyjemny dla oka, granatowy wykres poniżej. Dla porównania: ten pomarańczowy estymuje stopę zwrotu z lokaty bankowej. Interesujące, prawda? Zwłaszcza że inwestując w szeroki indeks, można usiąść wygodnie w domowym zaciszu i nawet nie sprawdzać kursów konkretnych akcji, a jedynie skupiać się na comiesięcznych lub cokwartalnych wpłatach:

Oczywiście inwestowanie wiąże się z ryzykiem, a więc krzywa wzrostu kapitału nigdy nie wygląda tak równo, jak na powyższym wykresie. Treści moich wpisów mają za zadanie utwierdzenie Cię w przekonaniu, że naprawdę warto, mimo że początkującym może być trudno wytrwać niektóre – zwłaszcza spadkowe – miesiące na giełdzie.

Społeczność

- Jeśli jeszcze tego nie robisz, to zapraszam do obserwowania mojej strony na Facebooku.

- Szukasz grupy dla pasjonatów inwestowania? Dołącz do grupy Inwestomat na Facebooku.

- Jeśli korzystasz z Twittera, to możesz obserwować mój twitterowy profil.

- Wolisz formę wideo? Subskrybuj Inwestomat na YouTube.

- Słuchasz mojego podcastu? Zrecenzuj go i wystaw ocenę na Apple Podcasts (iTunes).

- Masz uwagi dotyczące bloga lub pomysł na wpis? Daj mi znać przez formularz kontaktowy.

- Interesują Cię moje treści? Dołącz do newslettera, by nigdy nie przegapić nowych.

Podziękowanie dla czytelnika

Bardzo cieszę się, że tu trafiłeś i zapraszam Cię do zagłębienia się w świat oszczędzania i inwestowania. Decyzja o pozostaniu na blogu Inwestomat i uważne przeczytanie przynajmniej kilku artykułów może na zawsze zmienić Twoje nawyki finansowe na lepsze (Jeśli nie wiesz od czego zacząć, to sugeruję zajrzeć na stronę Zacznij tutaj). Pamiętaj, że nawet drobna zmiana finansowych przyzwyczajeń może uczynić Cię bogatszym i szczęśliwszym człowiekiem, czego serdecznie Ci życzę!

/Mateusz Samołyk, autor bloga Inwestomat.eu

Najnowsze komentarze: