Czego nauczyły mnie lata inwestowania?

Na napisanie tego wpisu miałem ochotę od dawna, ale jakoś zawsze trafiał się ważniejszy i bardziej aktualny temat do opisania. Ostatnio uświadomiłem sobie jednak, że napisanie o moich błędach, sukcesach oraz towarzyszących im przemyśleniach jest jedną z najważniejszych rzeczy, które powinienem zrobić. Nadałem sprawie zatem priorytet, spisując wszystko, co powiedziałbym młodszemu sobie o finansach, a więc o zarabianiu, oszczędzaniu i inwestowaniu, gdybym tylko miał taką możliwość. Jeśli uśmiechasz się pod nosem, myśląc, że w wieku 34 lat dalej wiem niewiele o życiu, to możesz mieć rację. Czuję, że o finansach wiem już wystarczająco, aby doradzić „młodszemu sobie” na czym powinien się skupić oraz czego unikać.

Wpis będzie miał bardzo szeroki zakres, bo zamierzam opisać w nim wszystko to, co „młodszy ja” powinien usłyszeć, by lepiej pokierować swoją karierą i finansami. Poruszę w nim kwestię studiów i zarabiania pieniędzy, bo od tego wszystko się zaczyna. Napiszę też o sprawach związanych z oszczędzaniem w kontekście odkrywania tego, co sprawia radość i nieoszczędzaniu na tym pieniędzy. Sporo napiszę o nieruchomościach i pewnym upartym młodziku, który sądził, że skoro mieszkania drożeją, to w końcu będą tanieć i przespał możliwość zakupu mieszkania na bardzo tani kredyt. Nie byłbym sobą, gdybym w końcu nie doszedł do kwestii inwestycyjnych, spisując wszystko to, co przez lata inwestowania zrobiłem źle, starając się poszukać źródeł każdego z problemów.

Mam nadzieję, że ten osobisty wpis pomoże Ci w zarządzaniu finansami i że wyciągniesz coś z niego niezależnie od wieku. Nie kieruję go wyłącznie do młodych, a do wszystkich, którzy chcą lepiej zadbać o swoje finanse, a pewne z błędów można popełnić na każdym etapie życia. Przeczytaj go, nawet jeśli studia skończyłeś lata temu i od dawna masz własne mieszkanie, bo wnioski z pozostałych części mogą stale okazać się dla Ciebie przydatne. Nie mówiąc już o tym, że może masz swoje rady dla młodszych inwestorów i chciałbyś się nimi podzielić ze mną oraz z innymi odwiedzającymi tę stronę w komentarzach pod wpisem. Nawet jeśli zazwyczaj nie komentujesz moich wpisów, to zapraszam do zrobienia wyjątku i podzielenia się swoimi wnioskami. Czasami nawet nie wiesz, jak bardzo Twoje rady mogą pomóc innym, więc nie wahaj się nimi tutaj dzielić. Mój blog byłby martwy, gdyby nie komentarze i nie zapominaj o tym, czytając kolejne wpisy :). Miłej lektury!

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Co w kwestii zarabiania pieniędzy powiedziałbym młodszemu sobie.

- Co w kwestii oszczędzania przekazałbym sobie sprzed lat.

- Co w kwestii nieruchomości (mieszkalnych) powiedziałbym młodszemu sobie.

- Jakie rady w kwestii inwestowania przekazałbym sobie sprzed lat.

Powiązane wpisy

- Dlaczego inwestuję, czyli moja droga do finansowej niezależności

- U progu wolności finansowej – 11 lat dążenia do FIRE

- Dlaczego chcę rzucić pracę przed czterdziestką? Przemyślenia po 11 latach w korporacji

- W jakim wieku ryzykować na giełdzie najwięcej?

- Jak nie martwić się o swoje pieniądze? Finansowe zen

- Psychologia inwestowania, czyli jak inwestować, by nie zwariować

- Pieniądze nie są celem, celem jest spokój

- Zakup nieruchomości na kredyt czy wynajem i inwestowanie?

Kontekst czyli kim jestem?

Podejrzewam, że większość osób zdążyła mnie trochę poznać, ale dla tych, którzy trafili tu po raz pierwszy, napiszę najpierw kilka słów o sobie:

- Mam (niedawno skończone) 34 lata i mieszkam w Polsce.

- Studiowałem automatykę i robotykę na Politechnice Gdańskiej.

- Tytuł magistra zdobyłem w Szwecji (podwójny dyplom) i to tam zacząłem karierę zawodową.

- Pierwszą pracę znalazłem jeszcze podczas studiów – uniezależnienie się finansowo (od rodziców) była dla mnie bardzo ważne.

- 4 lata pracowałem w inżynierii (pociągi) w Szwecji, w Niemczech i w Chinach.

- Kolejne 7 przepracowałem już w Polsce. Branża IT, sektor bankowy, żywnościowy oraz handlowy.

- Przez 8 z 11 lat pracy byłem zatrudniony (UoP), a od 3 lat prowadzę działalność gospodarczą.

- Inwestuję od 2011 roku, ale tak „poważniej” od 2013, kiedy zacząłem pracować.

Na razie celowo nie wchodzę w szczegóły żadnego z powyższych, ponieważ będzie to kontekst do kolejnych rozdziałów wpisu. Podzielę go na 4 części: o zarabianiu, o oszczędzaniu, o nieruchomościach i o inwestowaniu na giełdzie. Zacznijmy od zarabiania pieniędzy, bo to podstawa dbania o finanse, bez której zbyt wiele się nie oszczędzi.

Co doradziłbym młodszemu sobie w kwestii kariery i zarabiania pieniędzy?

Zarabianie pieniędzy jest podstawą budowania majątku, więc – wbrew temu, co mówi wiele osób – bez odpowiednio wysokich zarobków, nigdy nie osiągniesz bogactwa. Nie mam tutaj na myśli znalezienia się od razu wśród 1% najlepiej zarabiających w kraju ani budowania wielomilionowego imperium, a zarabianie tyle, aby móc oszczędzić przynajmniej 20-30% każdej wypłaty. Początkujący inwestorzy zwykle wierzą w jedną z dwóch ścieżek pomnażania pieniędzy:

- Skupienie się na zwiększaniu zarobków i oszczędności przy jednoczesnym rozsądnym inwestowaniu „bez szaleństw”.

- Zaakceptowanie swoich obecnych zarobków (nawet jeśli są niskie) i zajęciu się ryzykownym tradingiem, bo jakiś guru internetowy obiecał im na webinarze powtarzalne 50% rocznie przez wiele lat.

Wybierając pierwsze podejście, masz realne szanse na poprawienie jakości swojego życia. Wybierając to drugie, prawdopodobnie w końcu stracisz całe uzbierane dotychczas pieniądze. Jestem pewien, że jeśli zaglądasz tu nie od dziś, to już od dawna praktykujesz podejście pierwsze, ale z wpisem mam nadzieję trafić do tych, którzy uwierzyli też w drugą ścieżkę.

W początkowej fazie inwestowania, czyli wtedy, gdy Twoje zarobki i oszczędności są zwykle relatywnie niskie, powinieneś skupiać się przede wszystkim na zwiększaniu swoich zarobków. Osoby, które wiedzą (mniej więcej), ile teraz zarabiam, z pewnością powiedziałyby, że z moją karierą wszystko w porządku. Nie są to na tle świata jakieś „kokosy”, ale w Polsce nikt ze stawką 130-200 PLN/h w ramach umowy b2b na pewno nie narzeka na swoje zarobki. Wspomniana stawka może być w branży IT nawet o 100-150% wyższa, jeśli zlecenie otrzymasz bezpośrednio od zagranicznego pracodawcy.

Mimo tego, że jestem zadowolony ze swoich obecnych zarobków, to uważam za swoją porażkę to, że przez wiele lat akceptowałem o wiele niższe i nie rozglądałem się aktywnie za możliwościami ich poprawienia. Największy błąd, który popełniłem w kwestii zarobków, polegał na braku specjalizacji i doskonaleniu się w jednej konkretnej ścieżce zawodowej. Na pewno wszystko potoczyłoby się trochę inaczej, gdybym wybierając kierunek studiów, zrobił to bardziej świadomie i z większym zdecydowaniem. Jak wiele osób, także i ja w młodym wieku zupełnie nie wiedziałem, czym chciałbym się w życiu zająć. Sprawiło to, że do wyboru studiów podszedłem zachowawczo i być może za bardzo pragmatycznie, dzięki czemu mam teraz kilka rad w tej kwestii dla osób, które stoją przed takim wyborem.

Mądrze wybierz kierunek studiów

Według statystyk dotyczących ruchu na mojej stronie tylko 13% odwiedzających jest w wieku 18-24 lat. Dla większości czytających będzie więc prawdopodobnie za późno na tę radę, ale może dodadzą swoje rady w komentarzach pod wpisem. Wybierając kierunek studiów, staraj się go przeanalizować pod kątem:

- Opłacalności, czyli możliwych do osiągnięcia przyszłych zarobków. Sposoby sprawdzenia zarobków w określonych branżach przedstawiłem w jednym z pierwszych wpisów na blogu zatytułowanym „Czy nie zarabiam za mało? Twoje zarobki na tle rynku„. Domyślam się, że mało kto w wieku 17-18 lat przejmuje się przyszłymi zarobkami, ale wierz mi, że większość rodziców kiedyś zakręci „kurek” i będziesz musiał zacząć żyć za własne pieniądze.

- Pasji do wybranej dziedziny życia i wiedzy. Większość z nas (w tym ja) nie wiedziała w wieku 18 lat, jaki kierunek chciałaby studiować. Jeśli należysz do tych osób, to po prostu kieruj się punktem pierwszym i wybierz kierunek studiów pragmatycznie. Jeśli znasz swoją pasję, ale jest to na ogół praca mało płatna, to zastanów się, czy da się w jej ramach prowadzić bardziej dochodową działalność gospodarczą.

Wiem, że post factum brzmi to prosto, ale wybór studiów na podstawie wyniku losowania to skazanie samego siebie na niską satysfakcję z pracy albo na niskie zarobki. Najlepszym pomysłem nie jest też wybór kierunku studiów tylko dlatego, że idzie tam przyjaciel lub rodzeństwo, ani dlatego, że rekomendują go rodzice. Warto upewnić się, że nie skończysz na kierunku studiów, który ani Cię nie interesuje, ani nie oferuje (przynajmniej obecnie) godnych zarobków po rozpoczęciu kariery, bo byłby to bardzo słaby start w dorosłość.

Zrozum, że zarobki są bardzo ważne

Może to kwestia wychowania, ale zawsze wiedziałem, że zarobki są bardzo ważne. Zarówno rodzice, jak i moi dziadkowie uczyli mnie, że za pracę należy być odpowiednio wynagradzanym. „Odpowiednio”, czyli tak, aby odczuwać satysfakcję i czuć się należycie docenianym za swoją ciężką pracę. Nie jest to obiektywne, ponieważ dla każdego „odpowiednio” oznaczać będzie coś innego, a „ciężka” praca będzie inaczej interpretowana. Nie jest to jednak problem, bo wystarczy zrozumieć „po co?”, czyli wpływ podnoszenia zarobków i oszczędności na wzrost majątku.

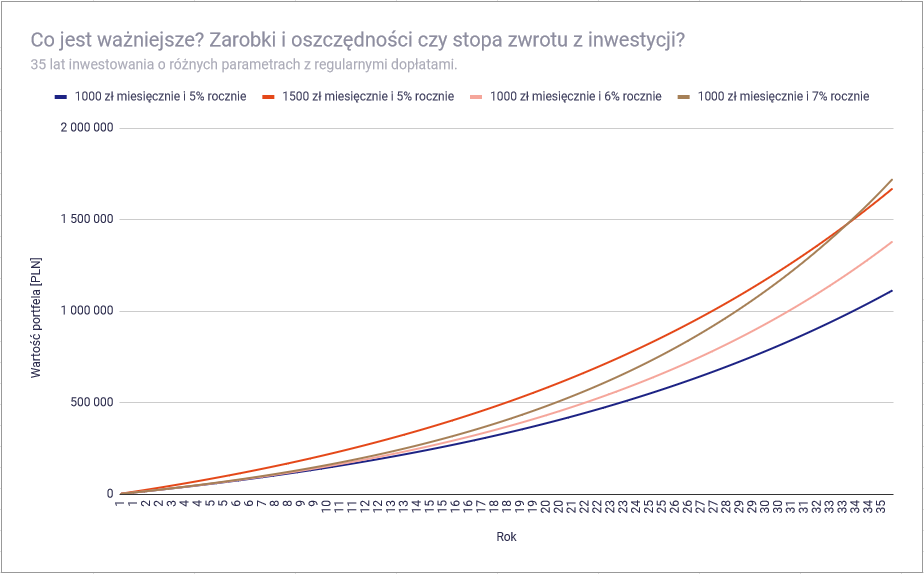

Zarobki to podstawa oszczędzania i inwestowania. Wiele osób zarzuca mi, że skupiam się na blogu głównie na inwestowaniu, podczas gdy to wysokość zarobków jest tak naprawdę kluczowa. Zwłaszcza na początku inwestowania, gdy odłożenie 500 złotych miesięcznie więcej „załatwia” przez 30 lat tyle, co stopa zwrotu o 2 p.p. wyższa od tej, którą obecnie osiągasz. Dla wielu szokujące będzie to, że oszczędzanie 1000 złotych miesięcznie ze stopą zwrotu 7% rocznie wyprzedza oszczędzanie 1500 złotych miesięcznie ze stopą 5% rocznie dopiero po 33 latach inwestowania:

Powyższy wykres będzie jak kubeł zimnej wody dla tych, którym wydaje się, że mogą utrzymywać niskie zarobki i stopę oszczędności, a i tak osiągną kiedyś wielkie bogactwo. Owszem – jest to możliwe, ale będzie wymagało albo powtarzalnej, bardzo wysokiej stopy zwrotu, albo „złotego strzału” typu kryptowaluty na wczesnym etapie ich powstawania i rozwoju. Jak pewnie wiesz – takie „strzały” zdarzają się niezwykle rzadko, bo nawet w świecie kryptowalut najwięcej zarobili ci, którzy o nich na 10 lat po prostu zapomnieli.

A skoro powtarzalne pobijanie wyników indeksów giełdowych nie wychodzi nawet ekspertom, to może warto zamiast na wyniku inwestycyjnym, skupić się na zwiększaniu swoich zarobków? Młodszemu sobie powiedziałbym na pewno, aby bardziej skupił się na rozwoju kariery i zwiększaniu zarobków, a mniej na nauce selekcji spółek do swojego portfela inwestycyjnego. Mimo że jest to naprawdę fajna (i zyskowna) zabawa, to pomnażanie bardzo małego kapitału trwa dłużej niż zwiększenie zarobków i zainwestowanie ich w fundusz indeksowy. Właśnie dlatego miałbym dla młodszego siebie kilka porad w kwestii kariery.

Wybierz konkretną ścieżkę kariery

Swoją pracę zawodową rozpocząłem w Szwecji. Spowodowane to było ciekawością świata, wyższymi początkowymi zarobkami oraz tym, że po latach życia w Polsce miałem jej trochę „dość” w kontekście naszej mentalności i narzekania na wszystko, na co da się narzekać. Szwecja zaskoczyła mnie pozytywnie pod kątem podejścia do życia (Lagom – szwedzkie „Hygge” czyli spokojne życie) i otwartości (możesz być, kim chcesz i nikomu nic do tego). Zrobiła na mnie dobre wrażenie także pod względem kreatywności jej obywateli. Dzięki zrównoważonemu podejściu do życia i pracy Szwedzi mają czas i przestrzeń na wymyślanie nowych rzeczy. To właśnie w Szwecji powstał pomysł na mojego bloga, mimo że założyłem go dopiero 2 lata po powrocie stamtąd.

Mimo że Szwecja może dodać wiele inspiracji, to młodszego mnie niestety nie zainspirowała do tego, by mądrzej rozwijać moją karierę zawodową. Najprościej będzie mi wyjaśnić to na przykładzie. Podczas początkowych 5 lat swojej pracy zmieniłem ścieżkę kariery (a więc stanowisko) trzykrotnie. Pracowałem najpierw jako programista, później jako analityk (osoba od pisania wymagań), a w końcu jako manager, co może i przydaje mi się obecnie w branży, ale w przeszłości powodowało dość niski wzrost zarobków. Jeśli czegoś związanego z karierą żałuję, to właśnie ciągłego zmieniania stanowisk i braku zdecydowania w kwestii specjalizacji. Po powrocie do Polski zauważyłem, że osoby o kilka lat młodsze zarabiają dużo więcej ode mnie, bo mają większe doświadczenie i umiejętności w swojej (często wąskiej) dziedzinie.

Najważniejszą radą w kwestii kariery, jaką dla Ciebie mam jest to, abyś potrafił się skupić i nie bał się wąskiej specjalizacji. Posiadanie szerokich umiejętności być może ułatwi Ci późniejsze szukanie pracy (będziesz pasował do większej liczby ofert), ale prawie na pewno utrudni negocjacje wynagrodzenia i stanie się prawdziwym ekspertem w konkretnej rzeczy. Po latach wyspecjalizowałem się w zarządzaniu zespołami IT, co w praktyce nazwałbym raczej ciągłym pomaganiem w rozwiązywaniu problemów, na które inni mają ograniczony wpływ. Dzięki temu udało mi się znacznie zwiększyć moje zarobki i jeśli czegoś żałuję, to tego, że zastosowałem to podejście dopiero po 5 latach trwania mojej kariery. Jeśli interesuje Cię ten temat, to znacznie więcej o moich doświadczeniach w korporacji znajdziesz we wpisie „Dlaczego chcę rzucić pracę przed czterdziestką? Przemyślenia po 11 latach w korporacji„.

Z czasem zauważyłem też, że forma zatrudnienia ma bardzo duży wpływ na podatki, a więc pośrednio też na wysokość zarobków, co z początku mi umykało. Wyjaśnię to na konkretnym przykładzie szwedzkiego i polskiego systemu podatkowego.

Zrozum system podatkowy swojego kraju

Pomimo tego, że po latach pracy na etacie przeszedłem na własną działalność, to potrafię zrozumieć tych, którzy nie chcą iść w moje ślady. Wielu osobom może zależeć na bezpieczeństwie zatrudnienia oraz zasiłkach chorobowych, a także na wyższej emeryturze państwowej i ciężko się temu dziwić. Niestety za bezpieczeństwo się płaci, o czym przekonałem się dobitnie, pracując przez kilka lat w Szwecji. W początkowych latach pracy około 45-50% pensji brutto płaciłem państwu w składkach i podatkach bezpośrednich, co mocno uszczuplało moją zdolność do oszczędzania. Wprawdzie dzięki temu uzbierałem w Szwecji prawo do dość wysokiej emerytury, które za trzydzieści kilka lat zostanie doliczone do mojej emerytury z ZUS, ale wysokie obciążenie podatkowe pozbawiło mnie dużej części zarobków z tego okresu.

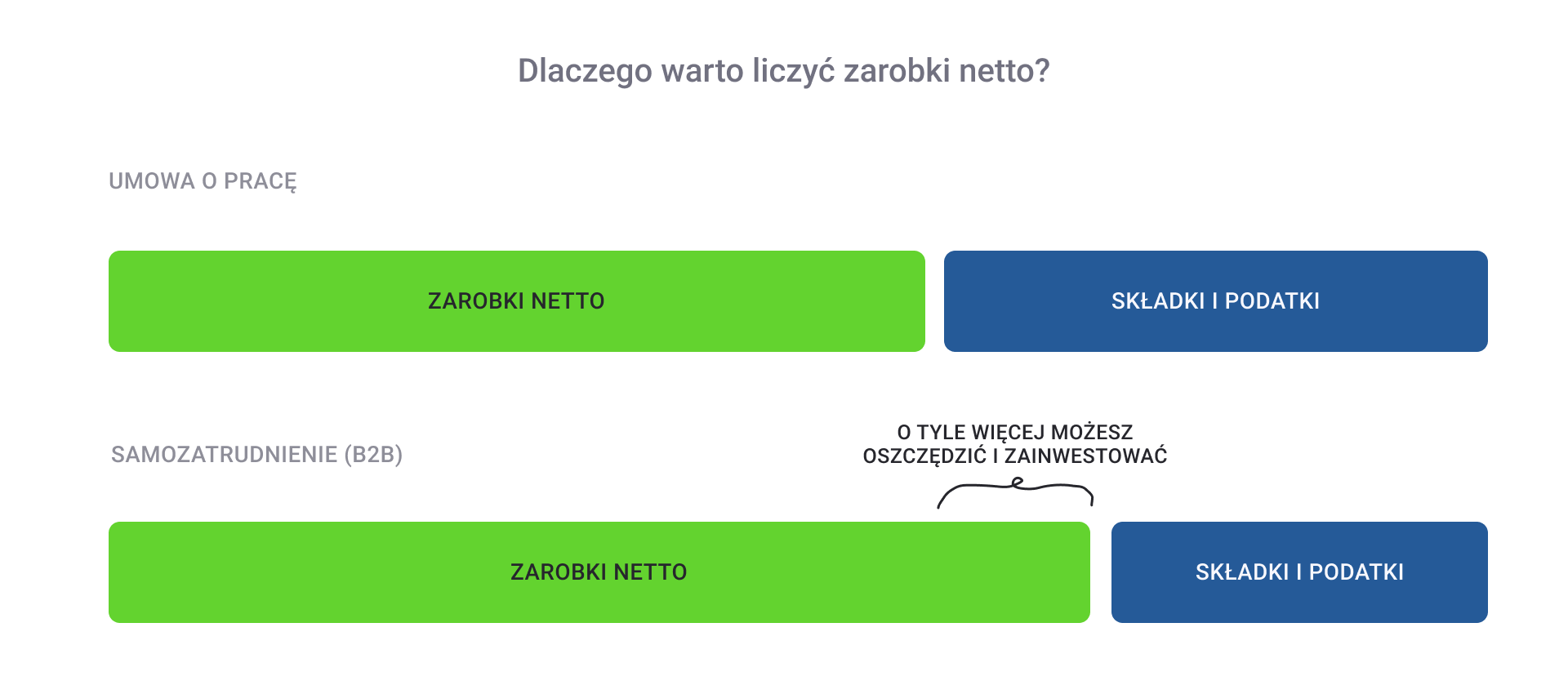

Objawienie przyszło w Polsce, gdy po raz pierwszy usłyszałem o możliwości pracy „na kontrakcie” (potocznie: b2b), która polega na założeniu i prowadzeniu jednoosobowej działalności firmy i świadczeniu usług w bardziej niezależny sposób (bez wiązania się z jednym pracodawcą). Nie jest to oczywiście dobry pomysł np. dla kobiet planujących ciążę (wysokie świadczenia ZUS są wtedy bardzo ważne), ale osoba w innej sytuacji (mężczyzna lub kobieta nieplanująca posiadania większej liczby dzieci) może rozważyć takie rozwiązanie. Jeśli czegoś w kwestii opodatkowania pracy żałuję, to (łącznie) 8 lat przepracowanych na umowie o pracę, podczas których zarówno w Szwecji, jak i w Polsce „oddawałem” (w sumie ze składką ZUS i składką zdrowotną) 35-50% zarobków brutto państwu. Ironia jest taka, że teraz, po przejściu na b2b, o wiele więcej (nominalnie) oddaję państwu, prowadząc firmę, ale mimo wszystko znacznie więcej zostaje w mojej kieszeni pod koniec miesiąca.

Dobre zrozumienie systemu podatkowego w kraju Twojego zamieszkania popłaca i warto wybrać taką formę zatrudnienia, która wygeneruje najniższe obciążenie. Wiem, że nie w każdej branży jest to proste, a nawet możliwe, ale warto zainteresować się możliwościami optymalizacji podatkowej. Tak długo, jak działamy w granicach prawa i to, co robimy, jest legalne, tak długo nie widzę problemu ze świadczeniem usług w innej, bardziej opłacalnej dla nas formie. Wiem, że pracujący w sektorach gospodarki, w których jedyną możliwością zatrudnienia jest etat, mogą się teraz na mnie trochę zezłościć, ale nie chcę owijać w bawełnę i udawać, że wysokie opodatkowanie pracy nie jest problemem w osiąganiu bogactwa.

Jeśli przejście na samozatrudnienie nie jest dla Ciebie możliwe lub opłacalne (z dowolnego powodu), to pamiętaj o ulgach i zwolnieniach podatkowych (dzieci, IKZE, ulga internetowa) i sposobach dodatkowej ich optymalizacji (wspólne rozliczanie się z małżonkiem). Jeśli jesteś przedsiębiorcą, to pamiętaj, że warto rozeznać się w dostępnych dla Twojej działalności sposobach opodatkowania. Sugeruję Ci poświęcenie czasu (i pieniędzy) i umówienie się z ekspertem podatkowym na analizę sytuacji i poszukanie bardziej opłacalnej formy opodatkowania. Taka usługa zazwyczaj nie jest bardzo droga i zwraca się w miesiąc lub kilka miesięcy uiszczania nowych, niższych podatków.

I zanim nazwiesz mnie „Januszem”, wiedz, że nie znoszę krętactwa podatkowego i unikania płacenia podatków. Chodzi mi jedynie o optymalizację typu „podatek liniowy, skala czy ryczałt?” i nic poza tym.

Podatki wpływają na wysokość naszego wynagrodzenia, co jest często wykorzystywane przez pracodawcę (lub jego dział HR), który rozmawia tylko o pensji brutto. Dobrą praktyką jest zawsze przeliczać ją do tego, co faktycznie otrzymamy „na rękę”.

Licz pensję netto a nie brutto

Błędem porównywania ze sobą pensji brutto w Polsce, w której progi podatkowe wynoszą 12% i 32% jest to, że zarobki brutto są od pewnego poziomu ze sobą nieporównywalne. Choć polski PIT nie jest w skali świata obiektywnie wysoki (napisałem o tym kiedyś wpis-analizę), to jeśli dodamy do niego wysoką składkę emerytalną, to okaże się, że 25 000 złotych brutto to przeciętnie 15 000 złotych netto. Aby to 15 000 złotych otrzymać, nasz pracodawca musi zapłacić za nas łącznie 30 500 złotych.

Średnia krajowa wynosi obecnie około 7200 złotych brutto, czyli około 5200 zł netto, co jest kwotą nieosiągalną dla większości zatrudnionych w Polsce. O ile w ujęciu brutto nie brzmi to wcale tak źle, to kwota pozostająca po opodatkowaniu i oskładkowaniu pozostawia wiele do życzenia. Gdy po powrocie do Polski negocjowałem stawki z działami HR w różnych firmach, zauważyłem, że standardem jest rozmawianie o stawce brutto, czyli tej uwzględniającej podatki i składki. Z perspektywy pracodawcy jest to normalne, bo nie zna on sytuacji pracownika na tyle dobrze, aby liczyć dla niego pensję netto, więc jako przyszły zatrudniony to Ty powinieneś nauczyć się analizować i porównywać zarobki na rękę. Nieliczenie pensji netto już przy negocjacjach pracy jest częstą bolączką tych, którzy w ogóle nie mają świadomości, że „netto to nie brutto”. Jeśli pracodawca umożliwia zawarcie współpracy na podstawie umowy o pracę lub na zasadach b2b, to koniecznie policz, ile wyniosą Twoje zarobki netto w obydwu przypadkach.

Choć będąc na etacie, możesz osiągnąć korzyści z tego, że np. płacisz wyższą składkę emerytalną, to według mnie powinieneś zawsze liczyć i porównywać wynagrodzenia netto, a nie brutto. Biorąc je pod uwagę, porównuj je do zarobków na innych stanowiskach w branży oraz poza nią. Zainteresuj się tym tematem, jeśli czujesz, że zarabiasz za mało i odważ się spytać np. bliskich przyjaciół pracujących w innych sektorach rynku, o to, ile zarabiają pieniędzy. Kompleksy i zazdrość w kwestii wynagrodzeń popchną Cię w niebezpieczny obszar stagnacji w zarobkach, a unikanie tego tematu nie zmieni tego, że nie będziesz miał czego oszczędzić i czym inwestować.

Po powrocie do Polski w 2017 roku zgodziłem się na o wiele niższe zarobki niż w Szwecji i szybko zauważyłem, że jak na moje umiejętności i znajomość języków (angielskiego i szwedzkiego) jestem słabo opłacany. Zamiast wpędzić mnie to w kompleksy, zmotywowało mnie to do rozpoczęcia rozmów o awansie i podwyżce, do poszukiwania kolejnej pracy, a w końcu także do zastanowienia się nad możliwością ewentualnej zmiany formy zatrudnienia. Jeśli jesteś w podobnej sytuacji, to uważaj na narzekanie na niskie zarobki, tłumaczenie się (przed samym sobą lub innymi) lub unikanie tematu, bo to właśnie Tobie opłaca się ono najmniej. Tak naprawdę świata nie obchodzi za bardzo to, kim jesteśmy, co robimy i ile zarabiamy, więc to właśnie my sami powinniśmy wziąć kwestię zarobków w swoje ręce, przestać narzekać i poszukać możliwości ich zwiększenia.

Jeśli za bardzo „powiało coachingiem”, to przepraszam, bo sam nie jestem jego fanem i często krytykuję takie materiały w internecie. Powyższe się dla mnie sprawdziło, więc młodszemu sobie przekazałbym dokładnie to, co napisałem, nie bojąc się o to, że zabrzmię jak coach kariery. Przyjrzyjmy się teraz poradom dotyczącym oszczędzania, które przekazałbym sobie sprzed lat.

Obserwuj moją stronę na Facebooku!

Znajdziesz tam mnóstwo przydatnych informacji o finansach i inwestowaniu

Co doradziłbym młodszemu sobie w kwestii oszczędzania?

Jak pewnie wiesz, nie jestem typem osoby, która wydaje (za) dużo. Jeśli o tym nie wiesz, to zapraszam do przeczytania następujących wpisów na moim blogu:

- Dlaczego odkładam 70% z każdej wypłaty? Ruch FIRE

- Inflacja stylu życia, czyli dlaczego nie masz pieniędzy na inwestowanie

- Praktyczny minimalizm, czyli o wiele mniej zmartwień

Jeśli miałbym szukać problemu w moim oszczędzaniu we wcześniejszym okresie życia, to byłoby to raczej nadmierne, niż niedostateczne oszczędzanie. Na szczęście z czasem doszedłem do kilku wniosków, dzięki którym moje życie stało się bardziej satysfakcjonujące. Podzielę się teraz z nimi, bo wiem, że zaglądają tu osoby, które mogą być w kwestii oszczędzania podobne do mnie sprzed lat i może przyda im się poznanie perspektywy innego człowieka.

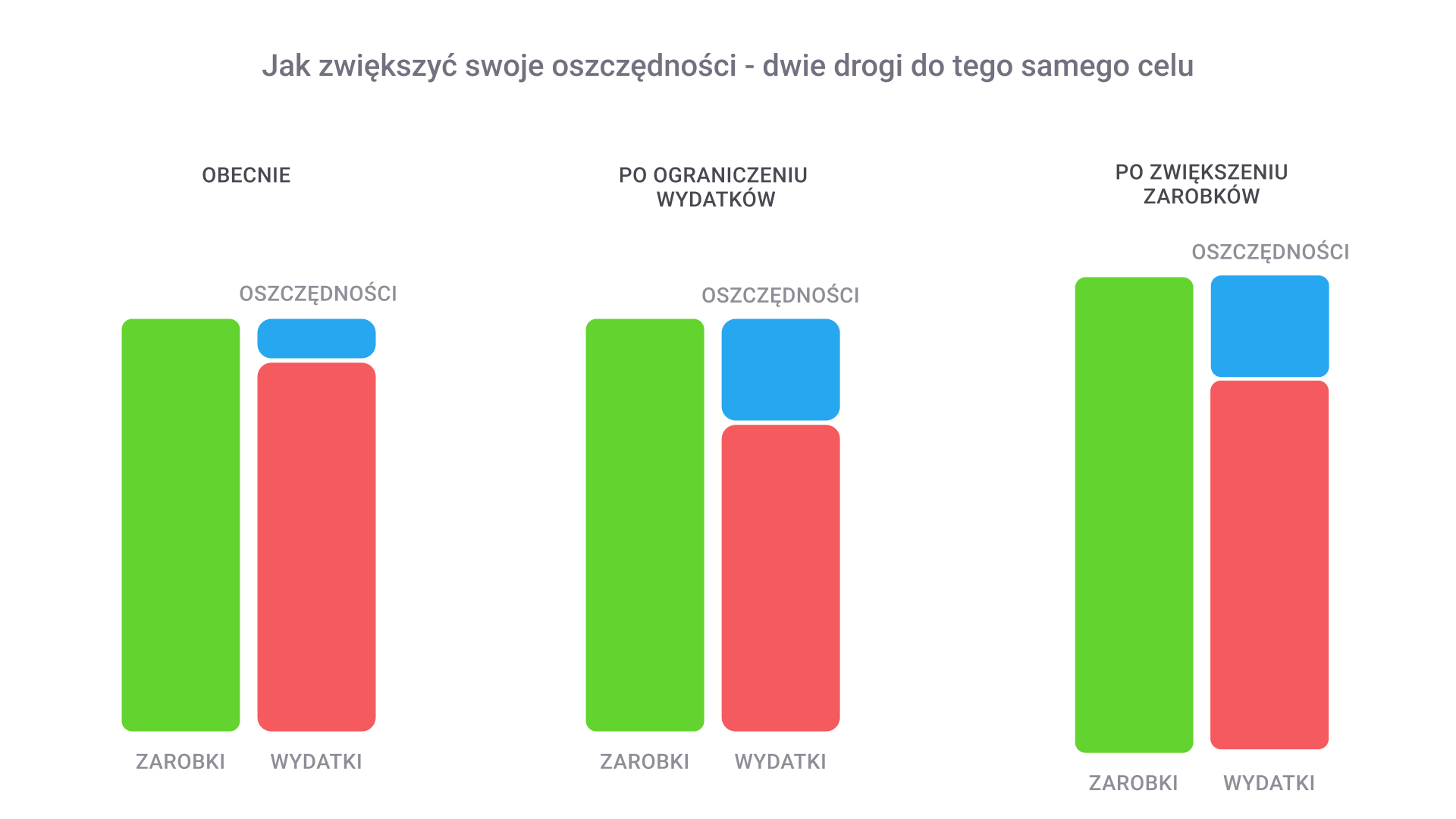

Są dwie drogi do oszczędzenia więcej

Gdy wszedłem na rynek pracy i zacząłem zarabiać pierwsze „poważniejsze” pieniądze, to wydawało mi się, że oszczędzanie oznacza wyłącznie ograniczanie swoich wydatków. Wydaje mi się, że część osób może mieć podobny problem, nie zauważając drugiej możliwości powiększania oszczędności, jaką jest zwiększenie zarobków. Samo uświadomienie sobie tego, że nie trzeba zmniejszać wydatków, aby oszczędzić więcej, może być dla Ciebie przełomem w myśleniu oszczędzaniu. Jeśli sądzisz, że nie możesz więcej oszczędzić, bo Twoje wydatki już są mocno ograniczane, to pod żadnym pozorem nie próbuj dalej ich redukować. Skoro jedynym wyjściem jest zwiększenie zarobków, to weź się za nie na poważnie, zauważając, że będzie miało na Twoje oszczędności efekt taki, jak znaczne ograniczenie obecnych wydatków:

Choć każdego motywuje do życia coś innego, to prawdopodobnie wszyscy lubią wydawać pieniądze na przyjemności. Każdy jest inny, więc inaczej definiujemy przyjemności, więc niektórym wystarczy McDonald’s, a dla innych przyjemnością będzie dopiero kolacja w restauracji z gwiazdkami Michelin. Ważne jest to, aby przyjemność była Twoją przyjemnością, a nie chęcią przypodobania się lub zaimponowania innym. Jeśli masz na czymś oszczędzić, to na pewno nie na rzeczach, które są dla Ciebie ważne, motywują Cię i polepszają jakość Twojego życia.

Nie oszczędzaj na rzeczach istotnych

Dla każdego istotne w życiu są różne rzeczy. Jedni kochają podróżować, inni lubią sporty ekstremalne, a jeszcze inni szybkie samochody. Są też tacy, którzy wolą się zaszyć przy komputerze i pograć w gry lub zrobić to ze znajomymi wspólnie przy konsoli, czerpiąc radość z rywalizacji i przebywania razem. Każdy ma swoje preferencje dotyczące spędzania czasu, z czego większość wiążę się z wydatkami.

Niezależnie, co jest istotne dla Ciebie, to nigdy nie szukaj tam oszczędności (chyba że konsumuje to cały budżet miesięczny, rujnując Twoje finanse). Czy oznacza to, że osoba zarabiająca np. 5000 złotych netto powinna wydawać całe nadwyżki na naukę skoków na spadochronie (czyli działalność dość drogą)? Niekoniecznie, ale tylko tak długo, jak może znaleźć inne pasje, które sprawią jej jednakową radość i przyniosą szczęście.

Z wiekiem coraz bardziej uświadamiam sobie, że oszczędzanie jest ważne, ale umiejętne wydawanie na przyjemności jest jeszcze ważniejsze. Z tego powodu radzę Ci, abyś znalazł to, co sprawia Ci radość i nigdy nie musiał na tym (przesadnie) oszczędzać. Odłożone tak kwoty i związane z nimi bezpieczeństwo finansowe nie przyniesie Ci tyle radości, co samorealizacja płynąca z robienia tego, co lubisz najbardziej. Widzę to zwłaszcza w tzw. małych przyjemnościach w rodzaju picia kawy na mieście, wokół której powstają legendy miejskie głoszące, że „albo kawa, albo miliony”. Jest to kompletna bzdura, bo z niewielkich oszczędności i tak nie uzyskasz dużego majątku.

Nie oszczędzaj na małych przyjemnościach

Czas jest walutą w dwóch różnych kontekstach:

- W sensie tego, że wykorzystując go, można zarobić pieniądze.

- Oraz w sensie tego, że straconych lat nijak nie przywrócisz sobie za pomocą pieniędzy.

Jeśli na każde zakupy chodzisz z notesem lub aplikacją i tracisz dużo czasu, pozornie zyskując pieniądze na budżetowaniu, to mam dla Ciebie złą wiadomość. Po podliczeniu kosztów czasowych może się okazać, że kupując twaróg za 4 złote zamiast twarogu za 5 złotych, nie poprawiłeś swojej sytuacji majątkowej znacząco, a straciłeś trochę czasu na wybieranie. Jeśli dotyczy to tylko jednego produktu, to jeszcze OK, ale jeśli przemnożysz to razy liczbę dni w roku i kupowanych produktów oraz doliczysz do tego „wbijanie tego w aplikację”, to może się okazać, że oszczędzając pieniądze, tracisz cenniejszy od nich czas.

Pamiętam, że gdy zaczynałem oszczędzać, to każdą złotówkę (a raczej koronę) oglądałem dwa razy. Moja skłonność do porównywania cen graniczyła ze skąpstwem i prawdopodobnie „spalała” mi kilkadziesiąt godzin w ciągu roku. Na oszczędzaniu na przysłowiowej kawie nie zbudujesz majątku, więc jeśli lubisz kawę za 14 złotych, a ta za 12 złotych Ci nie smakuje, to po prostu wybierz tę pierwszą i zastanów się nad innymi możliwościami oszczędzania pieniędzy.

Najskuteczniejszym sposobem oszczędzania jest niewydawanie pieniędzy na rzeczy drogie i bardzo drogie, na których paradoksalnie oszczędza bardzo niewiele osób.

Oszczędzaj na rzeczach drogich

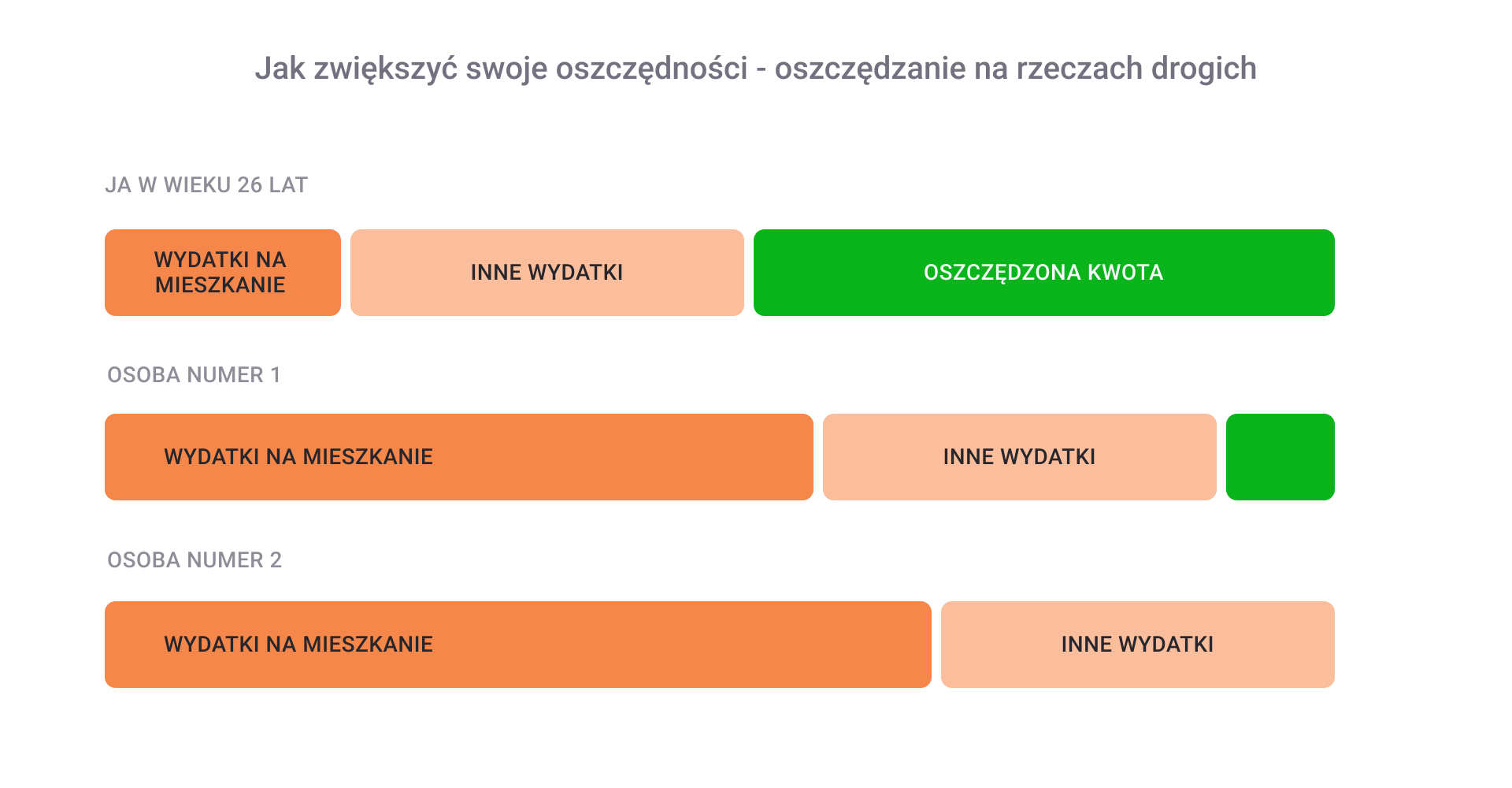

Nic nie jest obiektywnie drogie, bo skoro produkt lub usługa ma określoną cenę, to pewnie dlatego, że znajdują się na nią klienci. Jest więc na świecie ktoś, kogo na to stać, ale sam fakt, że nas na coś stać nie oznacza automatycznie, że mamy na to wydawać pieniądze. W kontekście szukania prawdziwych oszczędności mam krótką historię do opowiedzenia. Gdy mieszkałem w Szwecji, to wielu moich znajomych o podobnych zarobkach do moich nie oszczędzało ani grosza. Po kilku rozmowach z nimi i analizie ich budżetów doszedłem do wniosku, że wynajmują oni zbyt duże lub zbyt drogie mieszkania. Choć wszyscy zarabialiśmy podobnie, to ja byłem w stanie oszczędzić 50 000 złotych w ciągu roku, a oni nie mogli oszczędzić nawet kilkukrotnie mniejszej kwoty. Oto mieszkania, które każde z nas wynajmowało wraz z ich metrażem, lokalizacją i kosztem miesięcznym:

- Osoba 1: średnie mieszkanie (50 m²) w samym centrum miasta: koszt rzędu 6000 złotych miesięcznie.

- Osoba 2: duże mieszkanie (90 m²) na przedmieściach: koszt rzędu 7000 złotych miesięcznie.

- Ja: małe mieszkanie (30 m²) oddalone trochę od centrum, ale dobrze skomunikowane z miejscem pracy: koszt rzędu 2000 złotych miesięcznie.

Imprezy u pierwszego znajomego były świetne, ale z pewnością nie potrzebował on wtedy mieszkania w nowym budownictwie i w samym centrum miasta. Drugi znajomy wydawał ponad połowę wypłaty na to, by móc mieszkać w 4-pokojowym mieszkaniu, w którym tylko mu się kurzyło, bo 2 pokoje i tak stały niezagospodarowane. Ja z kolei miałem swój ciasny, ale własny kąt, który musiałem kreatywnie zagospodarować, ale w zupełności wystarczał on na moje potrzeby życiowe. Udawało mi się tam pomieścić nawet 10-osobowe imprezy, więc nie było tak źle. Całościowo nasze budżety wyglądały wtedy mniej więcej w ten sposób:

Udawało mi się w tamtym okresie oszczędzać prawie 50% mojej wypłaty i choć wspomniani znajomi patrzyli na mnie jak na kogoś z innej planety, to mieszkało mi się w mojej „klitce” bardzo dobrze. Mieszkanie mi wystarczało i spełniało moje wszystkie potrzeby, więc nie widziałem sensu, aby wynajmować cokolwiek większego. Podobne podejście do najmu radziłbym każdemu w takiej sytuacji. Zauważ, jak bardzo mógłbym wtedy zwiększyć kategorię „inne wydatki” np. na hobby i przyjemności, gdybym tylko tego zapragnął.

Moi znajomi byli całkowicie zależni od pracy i mimo ich nieco lepszych warunków mieszkaniowych nie widziałem, by wielkość czy standard mieszkania znacząco wpływały na ich zadowolenie z życia. Robiłem więc swoje, przez kilka lat wynajmując małą kawalerkę. Równolegle z tym zgromadziłem oszczędności, które są dzisiaj podwaliną do mojej przyszłej wolności finansowej i zabezpieczeniem przed dowolnymi niespodziewanymi wydatkami, jakie może przynieść życie. Gdy po 4 latach pracy wracałem do Polski, miałem oszczędzone kilkaset tysięcy złotych.

Dawało mi to komfort i spokój psychiczny o to, że nie muszę pracować, aby żyć i o to, że jeśli będę chciał, to zawsze mogę na spokojnie poszukać nowego pracodawcy. W kwestii wydatków i oszczędności na wczesnym etapie kariery bardzo ważne jest też podejście do sytuacji mieszkaniowej, której chciałbym poświęcić kolejne kilka akapitów tekstu.

Co doradziłbym młodszemu sobie w kwestii nieruchomości?

Przyszłych cen nieruchomości nie da się w żaden sposób przewidzieć. Można się oczywiście spodziewać tego, że będą one droższe niż obecnie, ale jest to związane raczej z utratą wartości pieniądza w czasie, a nie samym rynkiem mieszkaniowym i koniunkturą, która na nim panuje. Jest to bardzo podobna zależność, jaką określiłbym rynek akcji, co zresztą potwierdzają statystyki, mówiące o tym, że w długim terminie (uwzględniając dochody z najmu) osiągają one podobne stopy zwrotu. Czym innym jest jednak inwestowanie w nieruchomości, które jest działalnością typowo zarobkową, a czym innym zakup mieszkania lub domu na własne potrzeby. Niestety nie rozumiałem tego jeszcze kilka lat temu, przez co przegapiłem pewne szanse, które oferował wtedy rynek mieszkaniowy. Dlatego uważam, że kwestię zakupu lub wynajmu pierwszego mieszkania należy rozpatrzyć świadomie, nie odrzucając żadnej z 4 najprostszych opcji.

Wybierz opcję mieszkaniową mądrze

Kiedy osiągamy dorosłość, kończymy studia i znajdujemy pierwszą pracę, uniezależniając się finansowo od rodziców, stoimy przed wyborem w kwestii zamieszkania. Zazwyczaj wybieramy spośród następujących możliwości:

- Wynajęcie pokoju:

- Najtańsza opcja, ale w pewnym wieku (po studiach) dość ograniczająca.

- Wynajęcie mieszkania:

- Droższa opcja, która pozwala zachować elastyczność i niezależność, ale może ciążyć na budżecie.

- Zakup mieszkania „na start”, czyli zwykle niewielkich rozmiarów i czegoś niedrogiego:

- Opcja według wielu najrozsądniejsza, bo ma dobrą relację kosztów do zwiększenia bezpieczeństwa życiowego. Jej opłacalność zależy od warunków rynkowych.

- Zakup docelowego mieszkania, czyli uwzględniając przyszłe potrzeby, założenie rodziny itp.:

- Większość osób po rozpoczęciu kariery nie planuje jeszcze rodziny i nie ma odpowiedniej zdolności kredytowej, więc ta opcja jest wybierana najrzadziej. Ponadto jest ona najdroższa i najbardziej ryzykowna spośród wszystkich wymienionych.

Gdy kilka lat temu analizowałem swoje możliwości mieszkaniowe, to porównywałem wyłącznie miesięczny koszt każdej z nich. Nieważny był dla mnie komfort życia, wielkość mieszkania, odpowiednie wykorzystanie zdolności kredytowej, a jedynie to, że zapłacę w ujęciu miesięcznym jak najmniej. Gdybym raz jeszcze wchodził w dorosłość (finansową), to do wyboru opcji mieszkaniowej podszedłbym bardziej rozsądnie. Na pewno uwzględniłbym szereg czynników, pamiętając, że cena jest tylko jednym z nich. Opowiem teraz o moich błędach mieszkaniowych, dzięki czemu lepiej zrozumiesz, na co zwrócić uwagę, dokonując wyboru pierwszego (lub kolejnego) lokum.

Nie spekuluj na cenie nieruchomości na własne potrzeby

Gdy miałem 25-26 lat, to wydawało mi się, że jedyną słuszną opcją jest najem mieszkania. Na „Zachodzie” robi to większość osób, co zupełnie nie dziwi, skoro wynajem mieszkania od REIT-u (czyli funduszu wynajmu nieruchomości, opisałem je kiedyś w tej serii) jest tak prosty i bezpieczny, że aż żal z niego nie skorzystać. Na moją obronę może być to, że nie wiedziałem wtedy, gdzie chcę mieszkać i jak długo zostanę w Szwecji, więc moją naturalną preferencją było to, co dawało mi wiele możliwości. Z perspektywy czasu uważam tę decyzję jako bardzo dobrą, bo w 2017 roku, czyli po 4 latach pracy za granicą, w końcu wróciłem do Polski i to tutaj zdecydowałem się „osiąść” na dłużej.

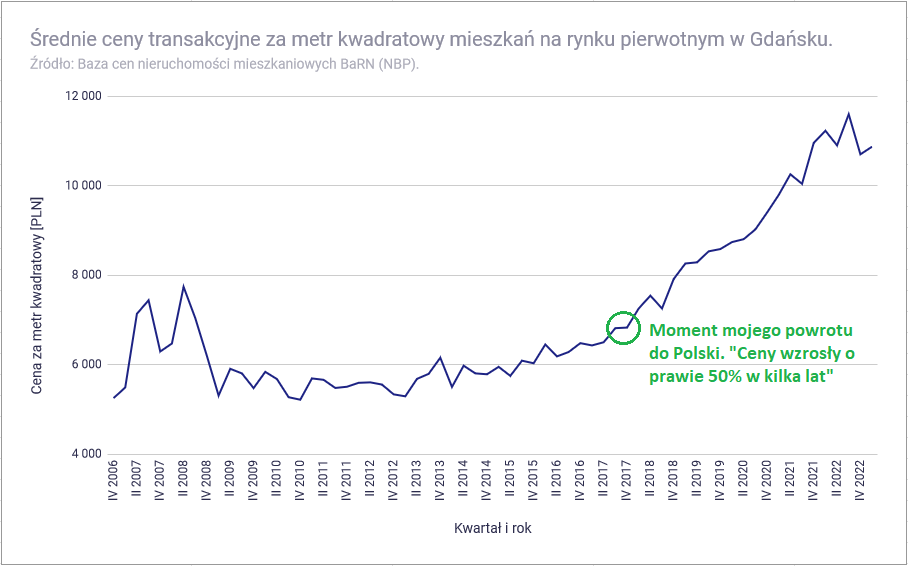

Sytuacja, jaką w naszym kraju zastałem, sprzyjała rynkowi nieruchomości. Stopy procentowe były bardzo niskie (1,5%), a praca i materiały dość tanie, więc hossa na rynku nieruchomości trwała w najlepsze. Choć teraz zabrzmi to śmiesznie, to z mojej perspektywy wyglądało to wtedy na bańkę na rynku nieruchomości, bo po 5 latach (2009-2014) stagnacji cen, zaczęły one dynamicznie rosnąć:

Widząc, że średnie ceny transakcyjne mieszkań na rynku pierwotnym w Gdańsku wzrosły w ciągu 3 lat (2014-2017) o prawie 40%, stwierdziłem, że prawdopodobnie rynek się nasyci, a ceny ustabilizują. Moi znajomi z tamtego okresu dalej wytykają mi to, że obstawiałem wtedy spadki cen nieruchomości, ale moim błędem nie było posiadanie opinii o cenach mieszkań, a to, że myliłem zakup inwestycyjny z zakupem na własne potrzeby.

Jeśli chcesz kupić mieszkanie dla siebie, masz wysoką zdolność kredytową, a na rynku są mieszkania lub domy, które Cię interesują, to nie skreślaj tej możliwości wyłącznie dlatego, że wydają Ci się obecnie drogie. Moim błędem było to, że nawet nie rozpatrywałem i nie analizowałem opcji zakupu, arbitralnie wybierając najem, bo sądziłem, że mieszkania były zbyt drogie. Zapewne będziesz zawiedziony, słysząc, że taki „analityczny umysł” jak ja postąpił w ten sposób, ale dowodzi do tego, że każdy z nas jest czasem emocjonalny w sprawach, które wymagają chłodnej logiki i analizy.

Z jednej strony miałem na tyle „nosa” i szczęścia, by zarobić na moim portfelu inwestycyjnym więcej, niż wyniósł wzrost ceny mieszkań w Polsce okresu 2017-2022, a z drugiej nie wykorzystałem swojej zdolności kredytowej i niskich stóp procentowych.

Wykorzystaj swoją zdolność kredytową

Nikomu nie radzę, aby kredytował się „pod korek”. Chodzi mi tylko o przeanalizowanie tego, czy masz zdolność kredytową oraz tego, ile wyniosłaby miesięczna rata kredytu z założeniem pewnej tolerancji zmian stóp procentowych. Moim błędem w kwestii mieszkaniowej było to, że spekulowałem na cenach nieruchomości, mimo że chciałem ją kupić dla siebie i wiedziałem już, gdzie chcę mieszkać. Nie dość, że nie sprawdziłem mojej zdolności kredytowej, to jeszcze uparcie twierdziłem, że mieszkania (w dużych miastach, np. Warszawie lub Gdańsku) wkrótce stanieją i będę mógł je kupić taniej. O tym, jak bardzo się myliłem, wie każdy, kto jeszcze raz spojrzy na wcześniej wykres cen nieruchomości z tego okresu.

Przez lata byłem najemcą, ale po raz pierwszy w Polsce doświadczyłem tego, czym różni się umowa najmu z REIT-em od umowy z osobą prywatną. Mój szwedzki kontrakt nie miał ograniczeń czasowych, a więc trwał do zerwania go przez jedną ze stron, przy czym REIT mógł to zrobić wyłącznie, gdybym w sposób znaczący łamał regulamin najmu. Każda umowa najmu, którą w Polsce podpisywałem, miała maksymalnie kilka miesięcy wypowiedzenia i wiązała się z koniecznością opuszczenia mieszkania w okresie wakacyjnym. Nie muszę chyba wyjaśniać, dlaczego w 2022 roku zdecydowaliśmy się w końcu na zakup własnego mieszkania i jakbym „mógł to wszystko zrobić raz jeszcze”, to kupiłbym mieszkanie znacznie wcześniej.

Jeśli stopy procentowe są niskie, to niezależnie od dynamiki cen mieszkań, zainteresuj się rynkiem i poszukaj czegoś dla siebie. Tym bardziej, jeśli najem to podobny koszt do ewentualnej miesięcznej raty kredytu i czynszu do wspólnoty. Pamiętaj o dokonaniu symulacji tego, jak rata zwiększyłaby się, gdyby wzrósł WIBOR (patrz: nieprzygotowanie wielu osób na lata 2021-2022), bo o możliwości wzrostu kosztów kredytu boleśnie dowiedzieli się w 2022 roku wszyscy, którzy podpisując umowy kredytowe z bankami, nie rozumieli pojęcia zmiennego oprocentowania.

Jeśli stopy procentowe są niskie, to nie wykorzystuj całej swojej zdolności kredytowej, bo zazwyczaj świadczy to o tym, że bierzesz zbyt wysoki kredyt. Nie obstawiaj też rychłych spadków cen na rynku nieruchomości, bo przy obecnej polityce mieszkaniowej w Polsce, na spadki cen w centrach miast przyjdzie nam prawdopodobnie jeszcze trochę poczekać. Jeśli chcesz kupić mieszkanie dla siebie, to nie szukaj dołków i górek na wykresie ich cen i pamiętaj, że zakup dla siebie nie musi Ci się „zgadzać” w Excelu, bo jego pierwszą funkcją nie jest funkcja inwestycyjna. Ważne, aby własne lokum dostarczało Ci potrzebnego w życiu spokoju i radości oraz nie obciążało znacząco Twojego miesięcznego budżetu. Osiągając ten balans, będziesz żył szczęśliwiej od tych, którzy wiecznie obstawiają spadki nieruchomości, najmując mieszkanie na niestabilnym i nieprzewidywalnym rynku.

Obserwuj mnie na Twitterze (X):

Subskrybuj mój kanał YouTube:

Co doradziłbym młodszemu sobie w kwestii inwestowania?

Pomimo tego, że w kwestii inwestowania zrobiłem chyba najmniej błędów i jestem zadowolony z efektów, to i tak mam kilka przemyśleń dla początkujących inwestorów. W tej części napiszę przede wszystkim o „bezmyślnej spekulacji”, czyli o miotaniu się, kopiowaniu ruchów innych osób oraz maniakalnej próbie osiągnięcia jak najwyższej stopy zwrotu, nawet kosztem świętego spokoju. Drugim tematem będzie wiara w to, że ma się wpływ, na coś, czego nie kontrolujemy. To, że chcielibyśmy, aby inwestowanie było proste i przewidywalne nie ma nic wspólnego z bardzo skomplikowaną rzeczywistością, którą trudno ująć w model matematyczny i proste cykle przypominające sinusoidę.

Jeśli czegoś się przez 12 lat inwestowania nauczyłem, to tego, że nie na wszystko mogę oddziaływać i nie wszystko mogę prosto i natychmiastowo zaobserwować i zrozumieć. Inwestowanie to lekcja pokory, którą zaczyna się od zrozumienia tego, na jak wiele kwestii nie ma się nawet najmniejszego wpływu. Gdy w 2011 roku zaczynałem inwestować, to „na ślepo” wybrałem akcje dużej liczby różnych spółek i zupełnie uznaniowo „żonglowałem” nimi z czasem w portfelu. Sprawiało to, że wyniki osiągałem marne i jeśli ktoś zarabiał na moim inwestowaniu, to był to głównie mój makler, któremu każdorazowo płaciłem prowizję transakcyjną. Co gorsza, ciągle się stresowałem, poszukiwałem nowych autorytetów w internecie, a stan mojego niewielkiego portfela (5-10 tys. złotych) sprawdzałem 10 razy dziennie.

Jeśli brzmi to dla Ciebie znajomo, to przeczytaj kolejne kilka akapitów, w których opiszę problemy „wieku niemowlęcego” w inwestowaniu.

Twój spokój jest ważniejszy od stopy zwrotu

Inwestuję od ponad 12 lat i nigdy nie czułem się źle, dlatego że inny inwestor zarobił na giełdzie w ciągu roku więcej ode mnie. Gdy w niektórych latach prosty indeks akcji pobijał mój wynik inwestycyjny, to też jakoś nie czułem się zdruzgotany. Kontrastem do tego były sytuacje, w których prowadziłem zbyt ryzykowny portfel inwestycyjny. Kiedy na giełdach dominowały spadki, a mój portfel tracił znacznie więcej od „średniej”, to wielokrotnie czułem presję, niepokój i stres, które uniemożliwiały mi normalne funkcjonowanie. Twój Spokój i stabilność psychiczna jest o wiele ważniejsza od tego, czy w tym roku osiągniesz stopę zwrotu 7%, 9% czy 11%. Twoja równowaga jest ważniejsza od tego, czy w ostatnich 4 latach Twój portfel inwestycyjny pobił inflację i czy zysk był wyższy niż ten osiągnięty przez Twojego sąsiada lub szwagra.

Gdy zacząłem inwestować, to chciałem ścigać się z rynkiem, innymi inwestorami oraz… samym sobą z przeszłości, nie rozumiejąc, że wysoka stopa zwrotu jest nie do utrzymania w długim terminie. To pewnie dość typowe dla „młodych byczków”, ale gdy zaczynamy, to chcemy zwykle pokazać światu, porównujemy się wobec wszystkiego, a prawda jest taka, że przeciętny inwestor nawet nie musi regularnie liczyć stopy zwrotu ze swojego portfela. Bo po co tak naprawdę miałby to robić? Koniec końców liczy się to, ile mamy pieniędzy i na co te pieniądze mogą nam pozwolić w życiu, a nie to, czy pobiliśmy indeks, sąsiada czy samego siebie sprzed roku.

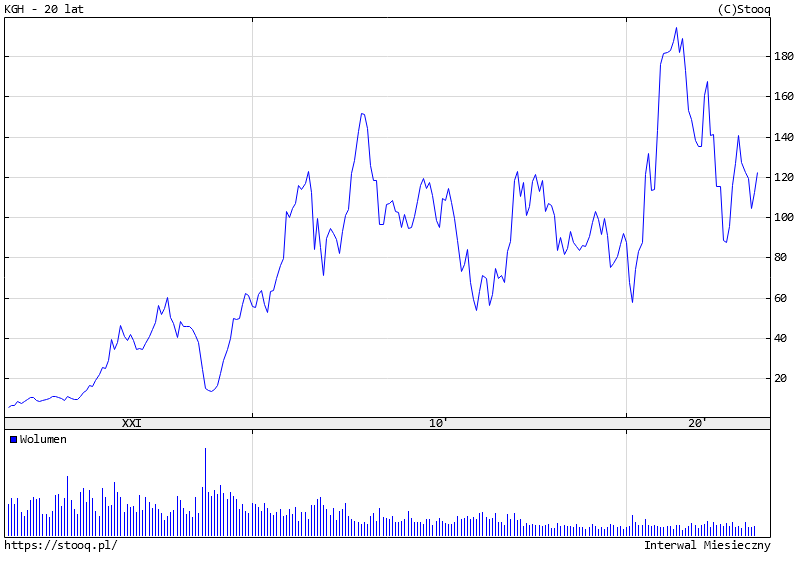

Twoje inwestowanie musi być „Twoje” a portfel dopasowany do Ciebie i zrozumiały tylko dla Ciebie. W internecie krąży zabawna historia o inwestorze, który przez lata kupował i sprzedawał wyłącznie akcje spółki KGHM, co roku ustalając sobie „poziomy”, po jakich kupi i sprzeda akcje miedziowego giganta. Niezależnie od tego, czy historia jest prawdziwa, czy zmyślona, na pewno przyznasz, że jest to bardzo „ciekawy” sposób na długoterminowe inwestowanie pieniędzy. Takie inwestowanie byłoby w teorii możliwe, ponieważ kurs KGHM jest wystarczająco zmienny, by bawić się w szukanie górek i dołków na wykresie:

Opisywany inwestor mógłby mieć obecnie aktywną regułę kupowania akcji KGHM tylko poniżej 80 lub 90 PLN, a sprzedawania zawsze, gdy kurs przekroczy 110 PLN (lub dowolną inną regułę). Jeśli wydaje Ci się to kiepską strategią inwestycyjną, to się tutaj zgadzamy, ale przyznaj, że jest możliwe, że istnieje na świecie osoba, która właśnie w ten sposób zarabia na giełdzie.

Nie sugeruję Ci, abyś obierał tak egzotyczną strategię, jak zwolennik akcji KGHM, bo moim zdaniem nie byłoby to zbyt rozsądne. Chodzi mi tylko o to, że tak długo, jak sam rozumiesz swój sposób inwestowania i czujesz się z nim dobrze, to nie powinieneś go zmieniać dlatego, że znany bloger wydał najnowszy materiał, który „miesza” Ci w głowie. Strategia musi być Twoja, a dojrzałość i niezależność inwestycyjną osiągniesz tylko wtedy, gdy nie będziesz w inwestowaniu polegał na innych ludziach, a na sobie samym. Kolejnym krokiem w jej osiąganiu będzie zrozumienie tego, że nie na wszystko masz tak duży wpływ, jaki chciałbyś mieć.

Więcej o największych błędach w inwestowaniu przeczytasz we wpisie „Dlaczego tracisz na giełdzie? Największe błędy inwestorów„, gdzie opisałem je wszystkie w jednym miejscu, sugerując sposoby na ich przezwyciężenie i powrót do lepszego samopoczucia i wyższych stóp zwrotu.

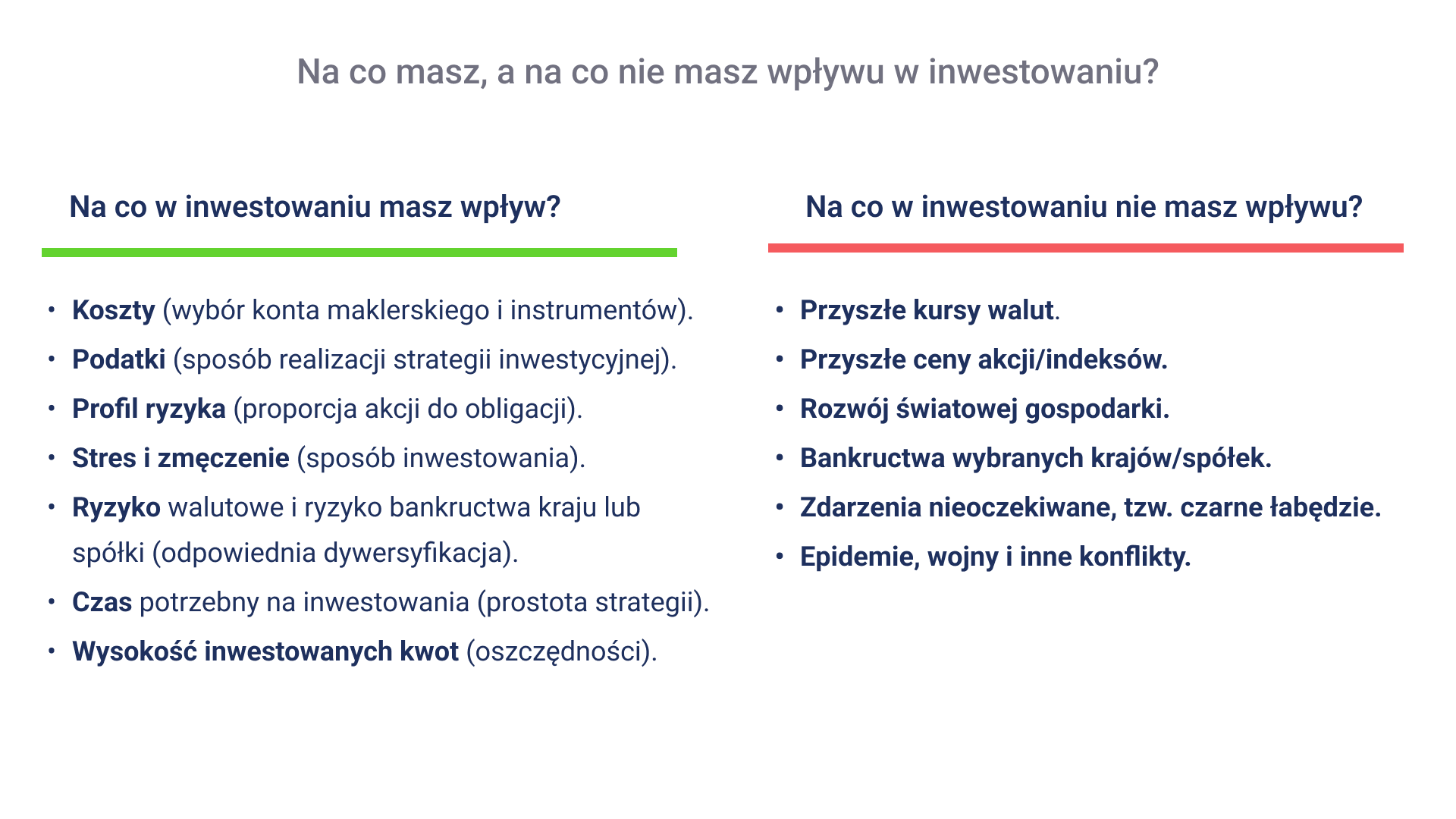

Zrozum, na co nie masz wpływu w inwestowaniu

Najgorsze i najbardziej bolesne w inwestowaniu jest to, że nie masz wpływu na przyszłą stopę zwrotu ze swojego portfela inwestycyjnego. Oczywiście możesz próbować zbudować portfel na miarę na podstawie wyników historycznych i parametrów, które wpływają na zmienność, ale jego przyszłe osiągi i tak pozostaną niewiadome. Im prędzej to sobie uświadomisz, tym szybciej zrozumiesz, na czym polega inwestowanie i że ceną za potencjał do zysku większego niż na lokatach jest właśnie niepewność.

Prędzej czy później spotkasz w świecie inwestowania ludzi, którzy sądzą, że potrafią przewidzieć przyszłość. Zaprezentują Ci slajdy i artykuły o cyklach koniunkturalnych i cyklach długu. Pokażą Ci cykle na dolarze oraz cykle przepływu kapitału pomiędzy rynkami wschodzącymi a rozwiniętymi. Sprawią, że poczujesz, że masz wpływ na swoje inwestowanie, więc uwierzysz im, sądząc, że za pomocą nakładania przeszłych wykresów cen na teraźniejsze, będziesz w stanie pokonać rynek. Prawdopodobnie Ci się to jednak nie uda, bo cykle da się ocenić tylko z perspektywy czasu, a wyczekiwanie dołków na rynkach akcji zawsze kończy się tak samo – przegraną z prostym kupowaniem co miesiąc.

Chyba najgorsze jest w tym poleganie na opinii kogoś, kto raz miał rację, więc zaufaliśmy mu i odtąd wierzymy, że już nigdy nie będzie się mylił. Mylenie się jest rzeczą ludzką i nawet największy ekspert w inwestowaniu prawdopodobnie przez blisko 50% czasu popełnia błędy. Ofiarą własnej renomy jest słynny inwestor Mike Burry, który jako jeden z nielicznych inwestorów przewidział bańkę na nieruchomościach i kryzys w 2008 roku. Od tego czasu amerykańskie media zaczęły traktować go jak wyrocznie, a on sam zdążył przewidzieć już ponad 7 kryzysów lub dołków, z czego większość nigdy się nie wydarzyła. Właśnie dlatego na blogu uważam na to, aby nie spekulować na temat przyszłości bez podania możliwych scenariuszy i opisania „co by było, gdyby” coś się wydarzyło.

Jest jednak nadzieja, bo niektóre parametry inwestowania zależą w 100% od Ciebie i im szybciej sobie to uświadomisz, tym lepiej (i zdrowiej dla wymagającej jakiejkolwiek kontroli psychiki).

Zrozum, na co masz wpływ w inwestowaniu

Myślę, że każdy inwestor dostanie kiedyś od rynku lekcję pokory i mimo że może ona przysporzyć bólu, to z perspektywy czasu wyjdzie mu ona na dobre. Po tym, jak emocje opadną i okaże się, że tak jak wszyscy czasem popełniasz błędy i podejmujesz niewłaściwe decyzje, nastąpi prawdziwy czas nauki i przemyśleń. Chowając ego w kieszeń, zauważysz, że w inwestowaniu masz mimo wszystko wpływ na naprawdę wiele czynników:

Koszty i podatki, które zapłacisz, wynikną z obranej strategii i wybranych przez Ciebie instrumentów, zwłaszcza jeśli zdecydujesz się na inwestowanie poprzez fundusze (w tym ETF). Dzięki dodaniu do portfela obligacji skarbowych prawdopodobnie obniżysz jego przyszłą zmienność. Ryzyko bankructwa spółki lub kraju obniżysz za pomocą zdrowej dywersyfikacji składników portfela. To już coś, bo mimo że nie przewidzisz swoich przyszłych wyników, to możesz spróbować trochę zmniejszyć przewidywane ryzyko portfela. Czas, który poświęcisz na inwestowanie, także zależy wyłącznie od Ciebie (i obranej strategii, bo jej posiadanie jest w inwestowaniu kluczowe. Bez niej będziesz dryfować niczym okręt na wzburzonych wodach, ciągle pytając innych o zdanie, co jest w inwestowaniu przeciwwskazane). Wszystkie powyższe mają wpływ na poziom zmęczenia i stresu, który inwestowanie będzie u Ciebie generować.

Koszty i podatki, które zapłacisz, wynikną z obranej strategii i wybranych przez Ciebie instrumentów, zwłaszcza jeśli zdecydujesz się na inwestowanie poprzez fundusze (w tym ETF). Dzięki dodaniu do portfela obligacji skarbowych prawdopodobnie obniżysz jego przyszłą zmienność. Ryzyko bankructwa spółki lub kraju obniżysz za pomocą zdrowej dywersyfikacji składników portfela. To już coś, bo mimo że nie przewidzisz swoich przyszłych wyników, to możesz spróbować trochę zmniejszyć przewidywane ryzyko portfela. Czas, który poświęcisz na inwestowanie, także zależy wyłącznie od Ciebie (i obranej strategii, bo jej posiadanie jest w inwestowaniu kluczowe. Bez niej będziesz dryfować niczym okręt na wzburzonych wodach, ciągle pytając innych o zdanie, co jest w inwestowaniu przeciwwskazane). Wszystkie powyższe mają wpływ na poziom zmęczenia i stresu, który inwestowanie będzie u Ciebie generować.

Sam obudziłem się niezwykle późno, bo przez kilka pierwszych lat mojego inwestowania nie wiedziałem nawet o istnieniu kont IKE i IKZE. Mawiają, że szewc chodzi bez butów, ale ratuje mnie to, że nie dało się wtedy prowadzić IKE i IKZE w formie maklerskiej z zagranicznymi instrumentami oraz to, że ten blog założyłem dopiero kilka lat później, więc za kadencji „blogera” prowadziłem IKE i IKZE już od kilku lat. No właśnie – najprostszą i najbardziej oczywistą optymalizacją inwestowania jest wczesne założenie kont IKE i IKZE.

Załóż (szybko) IKE i IKZE

Prawdopodobnie wiesz, czym są IKE i IKZE, a być może od dawna już je prowadzisz. Są to konta kluczowe do optymalizacji podatkowej i budowania jedno- lub wielopokoleniowego majątku w Polsce, więc naprawdę warto założyć je jak najszybciej. Zasadę działania kont IKE i IKZE opisałem tutaj, ale przewijają się one w moich wpisach bardzo często:

- We wpisie „Dlaczego akcje pasują do IKE bardziej niż obligacje?” tłumaczyłem, dlaczego kupuję na nich same akcje.

- We wpisie „Czy konto IKZE się opłaca? IKZE w zależności od stawki PIT” badałem opłacalność IKZE w porównaniu do IKE i regularnego konta maklerskiego.

- We wpisie „IKE i IKZE pasują też do wczesnej emerytury. FIRE a konta emerytalne” pokazałem, że opłacają się one nawet w planie przyspieszonej emerytury.

- We wpisie „Jak zarządzać środkami na kontach maklerskich? IKE, IKZE i zwykłe maklerskie” liczyłem, jak często dokonywać na nich zakupów, by nie przepłacać prowizji maklerskich.

Jednak najważniejszym wnioskiem na ich temat, który dotychczas wysnułem, jest to, że mimo ich oczywistych atutów, prawie nikt w Polsce z nich nie korzysta. W ramach artykułu „Ile osób ma IKE lub IKZE? Gdzie je prowadzimy i ile na nich zgromadziliśmy?” przedstawiłem druzgocącą statystykę, która udowadnia, że w kwestii optymalnego podatkowo inwestowania jesteśmy prawdziwymi ignorantami:

- Tylko 3% osób, które mogą prowadzić IKE (i ma to dla nich sens podatkowy) z nich korzysta.

- Tylko 2% osób, które mogą prowadzić IKZE (i ma to sens) z nich korzysta.

- W obydwu przypadkach około 10% z kont prowadzonych jest w formie konta maklerskiego, czyli najtańszej obecnie opcji inwestowania za pomocą IKE i IKZE.

Oznacza to, że niespełna 0,3% kandydatów do prowadzenia tych kont (czyli dorosłych Polaków, którzy są przed emeryturą, choć i Polacy na emeryturze mogą je założyć i prowadzić) z nich korzysta. Bardziej obrazowo: jeśli zapytałbyś na ulicy losowe 1000 osób w wieku 20-65 lat o to, czy mają konto IKE i prowadzą je w formie maklerskiej, to „tak” odpowiedziałoby na to najwyżej 3 osoby. Większość Polaków nie korzysta z najlepszego i najprostszego sposobu optymalizacji podatkowej związanej z inwestowaniem. Nie bądź, jak oni i niezależnie od stopnia zaawansowania skorzystaj z tych kont. Im szybciej, tym lepiej, bo na swoje potrzeby policzyłem, że w wieku 60 lat (czyli w roku 2049) jak dobrze pójdzie, to będę miał na IKE przeszło 3 miliony dzisiejszych złotych do dowolnego wykorzystania bez konieczności zapłaty zaległego podatku Belki oraz podatku giełdowego.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć IKE/IKZE z bogatą ofertą ETF-ów?

Mój link obniża prowizję na rynkach zagranicznych z 0,29% do 0,24%.

Szukasz zagranicznego konta maklerskiego?

Pełen ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Podsumowanie

Kluczowe punkty dotyczące finansów, które przekazałbym młodszemu sobie to:

- W kwestii zarabiania pieniędzy:

- Jeśli wybór studiów jest jeszcze przed Tobą, to kieruj się zarówno pasją, jak i możliwymi do osiągnięcia po nich zarobkami. Pamiętaj, że pasja to minimum, bo najwyżej samemu wymyślisz jakiś sposób na przekucie jej w wyższe zarobki.

- Kończąc studia, zdecyduj się na konkretną ścieżkę kariery, wybierając tylko te rozwojowe. Jeśli nie jesteś w stanie, to przynajmniej wybierz te bardziej ambitne, ale i bardziej zyskowne (o potencjale wyższych zarobków).

- W negocjacjach rozmawiaj o wynagrodzeniu netto i to na nim się skup, jeśli porównujesz stawki. Zrozum system podatkowy i wybierz tak, by w Twoich rękach pozostało jak najwięcej wynagrodzenia.

- W kwestii oszczędzania pieniędzy:

- Pamiętaj, że są dwie drogi do oszczędzania: zarabianie więcej i redukcja wydatków. Nie skupiaj się wyłącznie na tym drugim, nie eksplorując możliwości tego pierwszego.

- Nie oszczędzaj na rzeczach dla Ciebie istotnych ani na małych przyjemnościach. Będzie Cię to kosztowało więcej, niż da „uzysku” inwestycyjnego i z pewnością nie jest tego warte.

- Oszczędności szukaj w największych pozycjach Twojego budżetu. Nie kupuj mieszkania ani auta ponad stan, aby potem narzekać, że nie masz czego oszczędzić. Spełnianie marzeń jest ważne, ale nie kosztem świętego spokoju.

- W kwestii nieruchomości:

- Pamiętaj, że zakup mieszkania na własne potrzeby to nie to samo, co zakup mieszkania czysto inwestycyjnie. Excel nie pokaże Ci wszystkich zalet mieszkania na swoim.

- Jeśli masz opinię w kwestii przyszłych cen nieruchomości, to bierz ją pod uwagę tylko przy zakupie inwestycyjnym.

- Wykorzystaj swoją zdolność kredytową, ale nigdy „pod korek”. Niech rata kredytu nigdy nie ciąży za bardzo na Twoim miesięcznym budżecie.

- Koszt najmu porównuj do kosztu raty kredytu, pamiętając o zakresie tolerancji stóp procentowych (+5 p.p. lub więcej).

- W kwestii inwestowania:

- Spokój jest ważniejszy od stopy zwrotu, więc pamiętaj, że inwestowanie musi być Twoje i dopasowane do Ciebie.

- Poleganie na opiniach guru lub ludzi „z internetu” w inwestowaniu jest jak skakanie na mamuciej skoczni z zawiązanymi oczami dla kogoś, kto nigdy nie miał na nogach nart, bo „ktoś mu powiedział, że się da i robi to od lat”.

- Nie na wszystko w inwestowaniu masz wpływ. Nie słuchaj wieszczy obiecujących dany kurs waluty czy poziom indeksu w określonym czasie, bo prawdopodobnie robią to tylko „dla zasięgów” i nie mają pojęcia, o czym mówią.

- Skup się na redukowaniu kosztów transakcyjnych i kosztów podatkowych. Nie bądź jak ja i załóż IKE i IKZE jak tylko będziesz mógł dokonać na nie pierwszych wpłat.

To by było na tyle, serdecznie pozdrawiam i czekam na (jak zwykle) ciekawą dyskusję w komentarzach! Jeśli podobają Ci się moje wpisy, to najrozsądniejszym wyborem będzie dołączenie do mojego newslettera, dzięki któremu nigdy nie przegapisz żadnego nowego materiału.

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.