Najlepsze fundusze ETF na globalne akcje.

Po przeszło 2 latach od publikacji poprzedniej edycji tego rankingu czas na jego sporą aktualizację, a właściwie całkowicie nowy wpis z aktualnym rankingiem ETF-ów na akcje z całego świata. Bardzo dobrą wiadomością dla wszystkich pasywnych inwestorów, którzy cenią możliwość inwestowania w akcje z całego świata za pomocą jednego ETF, będzie to, że dostawcy funduszy ETF zaczęli w ostatnim roku bardzo mocno ze sobą konkurować. A jak wiadomo, im większa konkurencja, tym lepiej dla inwestorów indywidualnych, więc bez zbędnego przedłużania pozwól, że pokażę Ci ofertę funduszy ETF na globalny rynek akcji i zaprezentuję aktualny ranking najlepszych funduszy ETF tego rodzaju.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Który ETF na globalny rynek akcji jest obecnie (2024) najlepszy.

- Który ETF globalny jest najtańszy.

- Który ETF globalny ma najlepsze wyniki.

- Jak zmieniła się oferta ETF na globalne akcje od 2 lat.

ETF na globalny rynek akcji - oferta

W ofercie europejskich dostawców, a więc ofercie funduszy ETF UCITS znajduje się obecnie 8 ETF-ów na akcje globalne typu accumulating oraz 3 ETF-y tego rodzaju typu distributing. Jako że większości czytelników zależy tylko na wersjach akumulujących i wersje wypłacające są tylko 3, to kilka kolejnych akapitów dotyczyło będzie tylko funduszy na akcje z całego świata typu accumulating, a w dalszej części wpisu zaprezentuję dwa fundusze typu distributing.

Gdy prezentowałem ofertę funduszy na globalny rynek akcji poprzednio, to istniało 6 tego rodzaju funduszy. Obecnie jest to już 8 funduszy opartych o 4 różne indeksy:

- indeks MSCI ACWI (obecnie około 2800 spółek),

- indeks MSCI ACWI IMI (obecnie około 8800 spółek, ale jedyny ETF go śledzący mocno „próbkuje”, więc ma znacznie mniej spółek w portfelu),

- indeks FTSE All-World (obecnie ~4300 spółek i kilka rynków finansowych więcej, niż ACWI),

- indeks Solactive GBS Global Markets (obecnie około 3400 spółek).

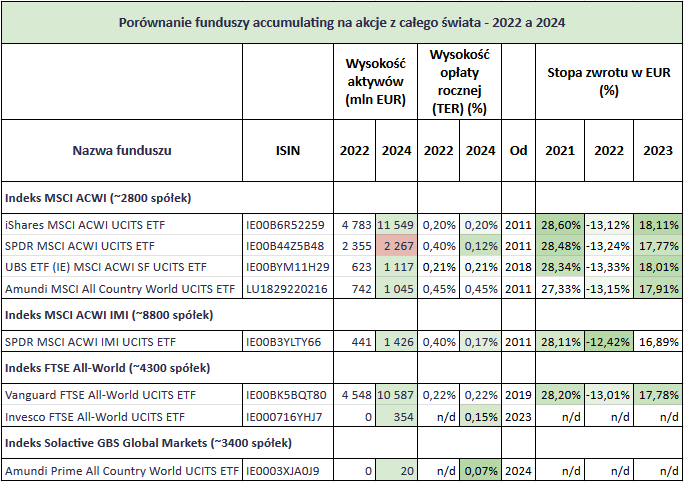

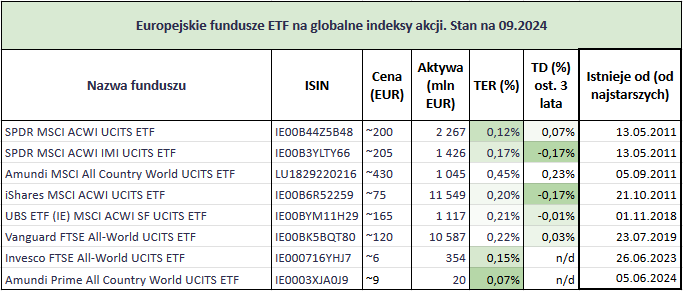

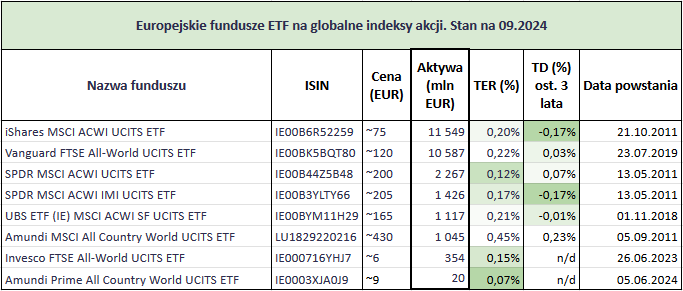

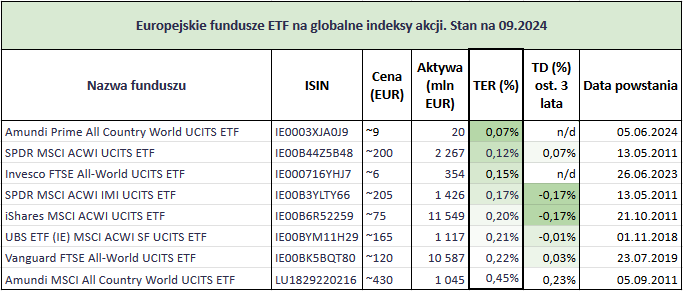

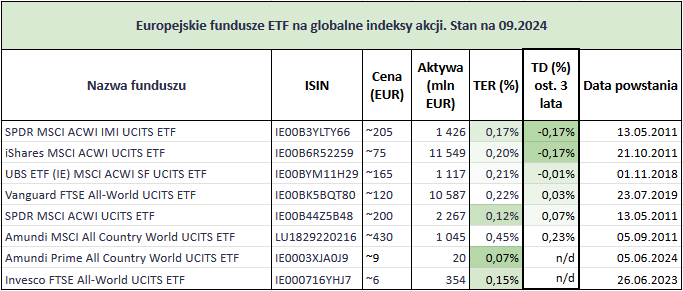

Jako że śledzony indeks delikatnie wpływa na różnice w wynikach inwestycyjnych tych funduszy to poniżej pierwsza rozpiska dot. aktualnej oferty wraz z podziałem na śledzone indeksy:

Liderzy pod względem aktywów nadal są liderami a od 2 lat ich aktywa znacząco wzrosły i ciągle idą łeb w łeb:

- iShares MSCI ACWI UCITS ETF (IE00B6R52259 czyli IUSQ lub ISAC) odnotował w ciągu 2 lat wzrost aktywów z około 4,8 mld EUR do 11,5 mld EUR.

- Vanguard FTSE All-World UCITS ETF (IE00BK5BQT80 czyli VWCE lub VWRA) odnotował w ciągu 2 lat wzrost aktywów z około 4,5 mld EUR do 10,6 mld EUR.

W międzyczasie wydarzyły się następujące zmiany oferty:

- największy konkurent iShares MSCI ACWI (IE00B6R52259) – fundusz SPDR MSCI ACWI UCITS ETF obniżył koszty z 0,40% rocznie na 0,12% rocznie,

- jednocześnie obniżono koszty funduszy SPDR ACWI IMI UCITS ETF (IE00B3YLTY66) z 0,40% na 0,17%,

- powstał konkurent dla Vanguard FTSE All-World UCITS ETF (IE00BK5BQT80) w postaci tańszego Invesco FTSE All-World UCITS ETF (IE00716YHJ7) – koszt 0,15% wobec 0,22% Vanguarda,

- powstał najtańszy ETF na akcje globalne – śledzący indeks Solactive GBS Global Markets fundusz Amundi Prime All Country World UCITS ETF (IE003XJA0J9),

- fundusz Lyxor MSCI All Country World UCITS ETF (LU1829220216) zmienił nazwę na Amundi MSCI All Country World UCITS ETF, jako że Amundi przejęło firmę Lyxor.

Mamy więc 5 dużych zmian w ofercie, które sprawiły, że zyskałem powód do aktualizacji tego rankingu. Przyjrzyjmy się zatem podstawowym parametrom 8 funduszy aktualnym na wrzesień 2024 roku.

Podstawowe parametry globalnych ETF

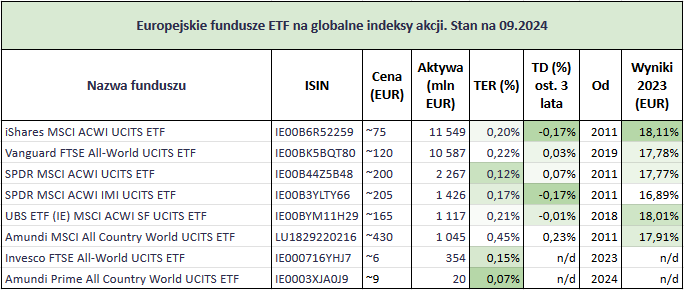

W bieżącej ofercie europejskich funduszy ETF na akcje globalne naprawdę jest w czym przebierać. Są tu ETF-y duże (ponad 10 mld EUR aktywów) i małe (poniżej 100 mln EUR aktywów). Są fundusze istniejące od lat (2011), jak i zupełnie nowe (powstałe w 2024 roku). Wreszcie są tu fundusze tanie (0,07% rocznie) i drogie (0,45% rocznie), co pozwala szybko odsiać z oferty fundusze niewystarczająco dobre, by był sens inwestowania w nie. Oto podstawowe parametry funduszy ETF na globalne indeksy akcji we wrześniu 2024 roku:

Tak naprawdę największym problemem tego rankingu będzie wybór pomiędzy funduszami dużymi i sprawdzonymi, które mają wyższy poziom deklarowanych opłat (iShares i Vanguard) a funduszami nowymi lub takimi, które znacząco obniżyły niedawno opłaty, ale które nie dowiodły jeszcze tego, że niskie opłaty przełożą się 1 do 1 na lepsze przyszłe wyniki (choć w teorii powinno tak być). Nie wiemy dodatkowo, czy iShares i Vanguard nie zostaną przyparte do muru i też nie będą musiały lekko obniżyć opłat, aby pozostać konkurencyjne.

Omówię teraz wszystkie parametry krok po kroku, począwszy od czasu istnienia ETF-ów.

Który ETF globalny istnieje najdłużej?

Może zdziwisz się, ale najstarszymi z ETF-ów globalnych w ofercie europejskiej są prowadzone przez State Street fundusze SPDR MSCI ACWI UCITS ETF (IE00B44Z5B48) oraz SPDR MSCI ACWI IMI UCITS ETF (IE00B3YLTY66), które istnieją od maja 2011 roku. Niewiele młodsze są jednak fundusze Amundi MSCI All Country World UCITS ETF (LU1829220216) oraz iShares MSCI ACWI UCITS ETF (IE00B6R52259), które istnieją od odpowiednio września i października 2011 roku.

Po nich mamy aż 7 lat przerwy bez nowych dodatków, a następnie dodanie 2 ETF-ów w latach 2018 i 2019 (w lipcu 2019 dodany do oferty europejskiej został popularny Vanguard FTSE All-World UCITS ETF o kodzie ISIN IE00BK5BQT80). Najmłodsze z funduszy to dodany w czerwcu 2023 roku Invesco FTSE All-World UCITS ETF (IE000716YHJ7) oraz dodany niedawno, bo w czerwcu 2024 roku fundusz Amundi Prime All Country World UCITS ETF (IE0003XJA0J9).

Jak się pewnie domyślasz, żaden z 2 najmłodszych funduszy nie zdołał zgromadzić jeszcze dużych aktywów ani nie ma wystarczająco bogatej historii, aby otrzymać zbyt wiele punktów w rankingu. Mają jednak pewne zalety, o których wspomnę już niedługo, a na razie rzucę okiem na wysokość aktywów wśród porównywanych 8 ETF-ów.

Który ETF globalny ma największe aktywa?

W tym kontekście niewiele się od 2022 roku zmieniło, bo największymi dwoma spośród ETF-ów akumulujących na globalne akcje są iShares MSCI ACWI UCITS ETF (IE00B6R52259) oraz Vanguard FTSE All-World UCITS ETF (IE00BK5BQT80). Szokująca natomiast jest skala wzrostu ich aktywów, która w ciągu 2 lat wyniosła odpowiednio 141% i 133% (choć ten pierwszy jest na rynku od prawie 14 lat!). Dowodzi to coraz silniejszego trendu inwestowania pasywnego wśród europejskich inwestorów, którzy, jak widać, bardzo często stawiają na najprostsze fundusze globalnych akcji.

Jeśli o wysokość aktywów chodzi, to konkurencja jest bardzo daleko za iShares oraz Vanguard, ponieważ największe 2 wśród pozostałych funduszy, czyli dostarczane przez State Street SPDR MSCI ACWI UCITS ETF (IE00B44Z5B48) i SPDR MSCI ACWI IMI UCITS ETF (IE00B3YLTY66) mają przynajmniej 4-krotnie mniejsze aktywa od czołowych 2 ETF-ów tego rodzaju. Nie mówiąc o powstałym roku temu Invesco FTSE All-World UCITS ETF, który pomimo tego, że przez prawie rok był najtańszym ETF-em z tej stawki (TER = 0,15%), to uzbierał „tylko” nieco ponad 350 mln EUR aktywów w ciągu roku. Pokazuje to, że pasywni są zwykle lojalni funduszowi, w który zaczęli inwestować i nie zmieniają dostawców/funduszy tak szybko, jak tylko pojawi się coś nieco tańszego (0,15% wobec 0,20% lub 0,22%). A skoro już przy kosztach jesteśmy, to omówię teraz krótko koszty funduszy ETF na globalne akcje.

Który ETF globalny jest najtańszy?

Jeszcze 2 lata temu zupełnie nie do pomyślenia było, aby bądź co bądź skomplikowany do utworzenia i prowadzenia fundusz ETF na globalne akcje mógł kosztować mniej od 0,20% rocznie. Obecnie aż 4 fundusze ETF na globalne akcje kosztują mniej od 0,18% rocznie, a są to:

- Amundi Prime All Country World UCITS ETF (IE0003XJA0J9) o koszcie rocznym 0,07%,

- SPDR MSCI ACWI UCITS ETF (IE00B44Z5B48) o koszcie rocznym 0,12%,

- Invesco FTSE All-World UCITS ETF (IE000716YHJ7) o koszcie rocznym 0,15%,

- SPDR MSCI ACWI IMI UCITS ETF (IE00B3YLTY66) o koszcie rocznym 0,17%.

Powyższe sprawia, że możemy tylko czekać na ruch największych (Vanguard i iShares), którzy prawdopodobnie nie będą chcieli stracić dominacji na rzecz mniejszych, ale znacznie tańszych funduszy Amundi, SPDR i Invesco.

Dlaczego jednak nie polecam, aby „rzucać się” od razu na najtańszy fundusz Amundi Prime All Country World UCITS ETF (IE0003XJA0J9)? Z kilku powodów:

- niski koszt nie zawsze oznacza najmniejszą różnicę odwzorowania (czyli różnicę w wynikach pomiędzy indeksem a funduszem), a ten fundusz istnieje za krótko, by mieć przynajmniej 3 pełne lata wyników i miarodajnie zbadać jego różnicę odwzorowania (TD),

- fundusz ten istnieje krótko i zgromadził jeszcze niewielkie aktywa. Może to negatywnie wpływać na jego płynność, a im niższa płynność, tym na ogół wyższe spready transakcyjne oraz „rozjazdy” między ceną funduszu a wartością aktywów w jego portfelu, co może negatywnie oddziaływać na jego ceny zakupu.

Sprawdźmy więc, jak mają się prawdziwe wyniki funduszy do kosztów, które deklarują.

Który ETF globalny najlepiej odwzorowuje swój indeks?

W każdym porównaniu ETF-ów oraz rankingu ETF-ów szczególną wagę przykładam do tzw. różnicy odwzorowania (TD – Tracking Difference), która jest niczym innym niż porównaniem wyników funduszu z indeksem, który jest jego benchmarkiem. Im niższa jest wartość różnicy odwzorowania, tym lepiej, a jeśli wartość ta jest ujemna, to oznacza to, że fundusz pobija wynikami indeks, który śledzi, co jest możliwe m.in. dzięki zyskowi z pożyczania papierów wartościowych.

Pomimo ich nie najniższych kosztów, najniższe różnice odwzorowania osiągały dotychczas fundusze iShares MSCI ACWI UCITS ETF (IE00B6R52259) – koszt roczny 0,20%, a różnica odwzorowania -0,17% oraz SPDR MSCI ACWI IMI UCITS ETF (IE00B3YLTY66) – koszt roczny 0,17%, a różnica odwzorowania -0,17%. Nieźle radzą sobie także fundusze od UBS i Vanguard, ponieważ ich różnice odwzorowania są niższe od deklarowanych kosztów rocznych.

Największą zagadką jest fundusz SPDR MSCI ACWI UCITS ETF (IE00B44Z5B48), który przy kosztach wynoszących wcześniej 0,40% rocznie osiągnął niezłą, bo wynoszącą 0,07% rocznie różnicę odwzorowania. Zagadką, bo po obniżeniu kosztów z 0,40% na 0,12% rocznie możemy spodziewać się także znacznego obniżenia różnicy odwzorowania i potencjalnie wejścia na podium, jeśli chodzi o pobijanie indeksu światowych akcji MSCI ACWI. To ciekawa obserwacja, którą warto zanotować, bo niczym niewyróżniający się wcześniej fundusz ma szansę zacząć pobijać swoją droższą konkurencję (ale dajmy mu te 2-3 lata, by zbadać przełożenie nowych, niższych kosztów na jego wyniki).

Czas na ranking, na który prawdopodobnie wszyscy czekali.

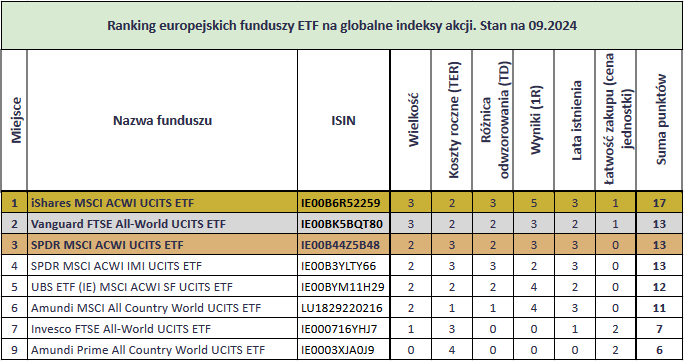

Ranking ETF na globalny rynek akcji

Prawdopodobnie nie zdziwi Cię, że biorąc pod uwagę wszystkie czynniki najlepszym funduszem ETF na globalny rynek akcji jest iShares MSCI ACWI UCITS ETF o kodzie ISIN IE00B6R52259 i tickerach ISAC (LON) lub IUSQ (FRA). ISAC/IUSQ to fundusz bardzo duży, istniejący od wielu lat, o poprawnym koszcie rocznym i znacznie niższej od niego różnicy odwzorowania i bardzo dobrych wynikach w porównaniu do konkurencji. Jedynym mankamentem tego ETF-u jest relatywna trudność zakupu jednostki z uwagi na dość wysoką cenę wynoszącą około 75 EUR, czyli w obecnej chwili ponad 320 PLN, choć większość ETF-ów w tym zestawieniu ma jeszcze droższe jednostki.

Drugie miejsce zajął Vanguard FTSE All-World UCITS ETF (IE00BK5BQT80) znany także jako VWRA (LON) lub VWCE (FRA), któremu punkty odjąłem za krótszą historię (od 2019), nieco wyższy koszt roczny i nieco wyższą różnicę odwzorowania i za to, że jeszcze trudniej go kupić za odliczoną kwotę. Trudniej, bo cena jednostki to aktualnie około 120 EUR (~ 500 PLN), więc jeśli Twój dom maklerski nie umożliwia zakupu akcji/ETF-ów ułamkowych (jak np. XTB lub IBKR), to możesz mieć problem z zakupem jednostek za odliczoną kwotę.

Na trzecim miejscu umieściłem fundusz SPDR MSCI ACWI UCITS ETF (IE00B44Z5B48) o tickerze ACWD (LON) lub SPYY (FRA), który przyciąga do siebie zwłaszcza niedawną obniżką kosztu rocznego z 0,40% do 0,12%, co sprawia, że jego różnica odwzorowania (w ostatnich 3 latach przeciętnie 0,07%) może ulec w przyszłości drastycznej obniżce. Ma on akceptowalną wartość aktywów, ale zakup jego jednostki za określoną kwotę może być bardzo trudny, bo kosztuje ona około 200 EUR, czyli ponad 850 PLN (stąd na indeks MSCI ACWI sugeruję dalej większy fundusz od iShares, a SPDR możemy obserwować pod kątem wyników w kolejnych latach).

Wśród konkurencji do obserwacji jest z pewnością najtańszy (najniższe opłaty) i najmłodszy fundusz Amundi Prime All Country World UCITS ETF (IE0003XJA0J9) o tickerze WEBN (FRA), którego niski koszt (0,07% rocznie) z pewnością przyciągnie nowych inwestorów. WEBN ma dodatkową zaletę w postaci niskiej ceny jednostki (tylko 9 EUR, czyli mniej niż 40 PLN), która sprawia, że łatwo go kupić za określoną kwotę nawet bez możliwości handlu ułamkowego.

Jedyny problem z ETF-em WEBN jest taki, że śledzi on inny indeks od większości z powyższych ETF-ów, jakim jest Solactive GBS Global Markets, który składem i pokryciem globalnego rynku przypomina MSCI ACWI (obydwa indeksy deklarują pokrycie około 85% świata). Indeks Solactive GBS Global Markets, podobnie jak indeks FTSE All-World, traktuje Polskę jako rynek rozwinięty. W przeciwieństwie do indeksów MSCI ACWI i MSCI ACWI IMI, które traktują Polskę jako kraj wschodzący (żartobliwie: daje to nam, Polakom, ambicjonalny powód do bojkotowania funduszy na indeksy MSCI i wyboru funduszy na indeksy FTSE lub Solactive).

Bez zbędnego przedłużania: WEBN to bardzo młody ETF z niską wartością aktywów, któremu dałbym te 2-3 lata na rozkręcenie się, sprawdził po tym czasie jego wyniki i różnicę odwzorowania i dopiero później podejmował decyzję o jego ewentualnym polecaniu. Pamiętaj, że koszty to nie wszystko, a 2 zwycięskie ETF-y pomimo relatywnie „wysokich” (jak na ETF-y) kosztów, notują bardzo niskie różnice odwzorowania.

Gdzie kupić ETF na globalne akcje?

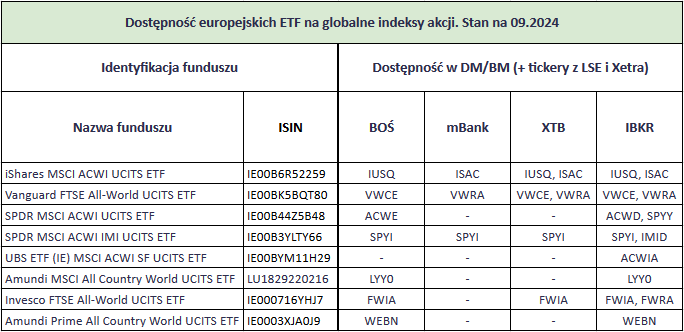

Obydwu liderów rankingu, czyli fundusze ISAC/IUSQ oraz VWRA/VWCE możesz kupić zarówno w DM BOŚ, jak i w BM mBanku, XTB oraz Interactive Brokers. Nieco gorzej będzie z dostępnością pozostałych funduszy, ale spośród polecanych przeze mnie kont maklerskich do ETF-ów oferują je zarówno DM BOŚ, jak i Interactive Brokers (a 4 z nich także XTB).

Podejrzewam, że wielu brokerów doda niebawem do oferty nowy fundusz Amundi Prime All Country World UCITS ETF z uwagi na naciski klientów spowodowane jego rewolucyjnie niskim kosztem rocznym (i dobrze, bo konkurencja sprawia, że cała oferta cenowa się poprawia). To, że było tanio (0,20-0,22% rocznie) nie oznacza, że nie ma być jeszcze taniej (0,05%-0,10% rocznie), więc czekamy na ruch gigantów, czyli BlackRock (iShares) oraz Vanguard w kwestii obniżania cen funduszy ETF na akcje globalne. Jeśli dzięki powyższemu rankingowi wybrałeś właściwy ETF dla siebie, a jeszcze nie masz konta maklerskiego, to będę wdzięczny za założenie takiego rachunku z jednego z moich linków afiliacyjnych (są w boxie poniżej). Serdeczne dzięki!

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć bezpieczne konto z bogatą ofertą ETF-ów?

Szukasz dobrego zagranicznego konta maklerskiego?

Aktualny ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Jaki ETF globalny wypłacający dywidendy (distributing) kupić?

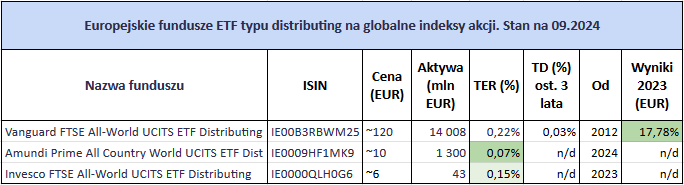

Jeśli zależy Ci na otrzymywaniu dywidend z funduszu ETF na globalne akcje, to do wyboru będziesz miał tylko 3 ETF-y:

- Vanguard FTSE All-World UCITS ETF Distributing (IE00B3RBWM25) o tickerach VWRL lub VWRD,

- Amundi Prime All Country World UCITS ETF Dist (IE0009HF1MK9) o tickerach WEBG, WEBJ lub WEBK,

- Invesco FTSE All-World UCITS ETF Distributing (IE0000QLH0G6) o tickerach FTWD lub FTWG.

Jeśli o parametry chodzi, to nie ma sensu tworzyć z tych funduszy rankingu, bo tylko 1 z nich (Vanguard FTSE All-World UCITS ETF Distributing) istnieje wystarczająco długo, aby jakiekolwiek porównanie (poza zbadaniem parametrów) miało sens:

Wypłacający dywidendy VWRL (Vanguard FTSE All-World UCITS ETF Distributing) z aktywami w wysokości ponad 14 mld EUR jest największym obecnie europejskim ETF-em na globalne akcje. Bardzo imponujący jest szybki wzrost aktywów wypłacającej wersji wspomnianego wcześniej Amundi Prime All Country World UCITS ETF (WEBG/WEBJ), który, mimo że istnieje tylko od lutego 2024 roku, to zdążył uzbierać aż 1,3 mld EUR aktywów klientów. Z pewnością ma to związek z niskimi kosztami (0,07% rocznie) i zwiastuje to, że podobny wzrost będzie niebawem dotyczył także jego akumulującej wersji (WEBN), która została powołana do życia kilka miesięcy później i nie jest jeszcze notowana na większości europejskich giełd, co naturalnie utrudnia jej wzrost.

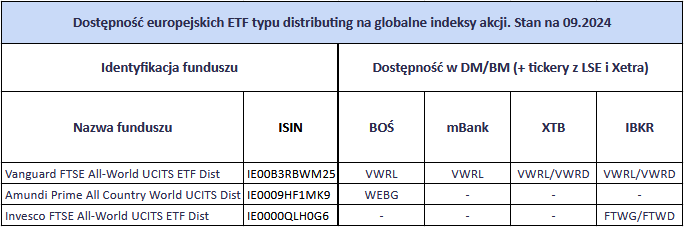

W kwestii dostępności, to obecnie najprościej wybrać po prostu największy Vanguard FTSE All-World UCITS ETF Distributing (IE00B3RBWM25) o tickerach VWRL lub VWRD, który jest podstawą oferty we wszystkich głównych domach i biurach maklerskich specjalizujących się w ETF-ach. W DM BOŚ można też kupić najtańszy fundusz tego rodzaju od Amundi (Amundi Prime All Country World UCITS Distributing):

Choć fundusze typu wypłacającego są na ogół znacznie mniej popularne od funduszy typu akumulującego, to ze względu na dość znacząco niższe koszty od funduszu Vanguarda, także tutaj spodziewam się dodania do oferty brokerów tańszej konkurencji od Amundi oraz Invesco.

Co robić, jeśli kupowany przeze mnie wcześniej ETF globalny nie jest najtańszy?

Przede wszystkim nie panikować, bo w świecie funduszy inwestycyjnych (i ETF-ów) najtańszy fundusz nie zawsze jest tym najlepszym, bo deklarowane koszty roczne są tylko jednym z kryteriów wpływających na osiągane przez fundusze wyniki. Pomyślisz teraz „jak to? Przecież to Ty zawsze demonstrujesz obsesję kosztów i sugerujesz wybieranie najtańszych kont, funduszy i usług maklerskich!” i będziesz miał rację (patrz np. wpis „Jak zyskać więcej? Kontroluj koszty i unikaj drogich instytucji!„). Jednak zupełnie czymś innym jest różnica kosztów rzędu 0,05-0,15 p.p. rocznie (np. różnica pomiędzy 0,20% a 0,07% rocznie), a różnica kosztów rzędu 1-2 p.p. rocznie (np. różnica pomiędzy TFI o koszcie 1,50% rocznie a ETF-em o koszcie 0,20% rocznie).

Co zatem robić, jeśli wcześniej kupowałeś iShares MSCI ACWI UCITS ETF (IE00B6R52259) lub Vanguard FTSE All-World UCITS ETF (IE00BK5BQT80) o kosztach rocznych odpowiednio 0,20% i 0,22%, gdy na rynku pojawiły się fundusze o koszcie 0,07% (Amundi Prime All Country World UCITS ETF) i 0,15% (Invesco FTSE All-World UCITS ETF) rocznie a SPDR MSCI ACWI UCITS ETF (IE00B44Z5B48) obniżył opłaty z 0,40% do 0,12% rocznie? Nie panikować i nie podejmować emocjonalnych decyzji, bo te mniejsze i tańsze ETF-y niekoniecznie będą pobijać wynikami droższe ETF-y z tej grupy. Dajmy im przynajmniej kilka lat na zweryfikowanie tego, czy niższe koszty bezpośrednio przełożą się na lepsze wyniki (a iShares i Vanguard dajmy czas na reakcję na te obniżki kosztów, bo podejrzewam, że też zaczną obniżać koszty swoich funduszy na akcje globalne).

Pamiętaj też, że najtańszy Amundi Prime All Country World UCITS ETF śledzi inny indeks od swojej konkurencji, więc różnicę w wynikach tworzyć mogą głównie różnice w składach indeksów, a nie samych kosztów rocznych. Sugerowałbym śledzić nieoczywisty SPDR MSCI ACWI UCITS ETF (IE00B44Z5B48), bo po obniżeniu kosztów z 0,40% do 0,12% rocznie ma szansę w przyszłych latach pobić konkurencję od iShares. Odpowiadając na pytanie z nagłówka: kupowałbym dalej te same ETF-y, które kupowałem (chyba że kupowałem droższe ETF-y typu Amundi MSCI All Country World UCITS ETF), bo w inwestowaniu pasywnym konsekwencja i pragmatyzm bywają ważniejsze od różnicy w kosztach wynoszącej około 0,1 p.p. rocznie.

Podsumowanie

Doszedłeś do końca tego krótkiego, ale konkretnego wpisu, w którym porównałem 8 ETF-ów na akcje globalne typu accumulating oraz 3 ETF-y na akcje globalne typu distributing. Niezmiernie cieszy mnie wysoki wzrost aktywów funduszy z tej grupy, bo fundusze All-World są najprostszymi rozwiązaniami umożliwiającymi udział w światowym wzroście gospodarczym. Cieszy mnie też rozwój oferty, bo pojawianie się taniej konkurencji dla dwóch gigantów oraz obniżanie kosztów przez mniejsze fundusze prawie na pewno sprawi, że gdy napiszę aktualizację tego wpisu (za 2-3 lata), oferta inwestowania w ETF-y na globalne akcje prawie na pewno będzie znacznie lepsza niż była w roku 2022 oraz w 2024, czyli gdy pisałem i wydawałem poprzedni ranking tego typu oraz ten wpis.

Jeśli wpis się podobał, to niezmiennie bardzo proszę o komentarz pod wpisem oraz obserwowanie mnie na Twitterze (X) oraz na Facebooku. Przypominam też o możliwości dołączenia do naszej grupy dyskusyjnej na Facebooku, w której znajdziesz niezliczone dyskusje dotyczące inwestowania wszelkiego rodzaju. Dzięki za przeczytanie do końca i do zobaczenia w komentarzach!

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.