Fundusze ETF są najlżejszą formą inwestowania.

Szukasz klarownego wyjaśnienia, jak działa ETF, co to za rodzaj funduszy i czy jest to rozwiązanie, które może Cię jako inwestora zainteresować? W takim razie trafiłeś idealnie, ponieważ ten artykuł rozpoczyna moją serię wpisów poświęconych ETF-om. Postaram się przybliżyć Ci świat inwestowania w te coraz popularniejsze instrumenty finansowe. Jak pewnie zauważyłeś w tytule tekstu, zaplanowałem aż sześć wpisów w tej tematyce, w których tłumaczę m.in. jak dobrać najlepsze ETF dla siebie, na czym polega uiszczanie opłat i podatków z nimi związanych, jak wygląda dokonywanie samych transakcji, a także, w jaki sposób przebiega budowa portfela inwestycyjnego złożonego z samych funduszy tego rodzaju. Po lekturze całego cyklu nie będziesz mieć żadnych problemów ze zrozumieniem tego, co to ETF oraz jak racjonalnie inwestować w tego typu fundusze.

Inwestomat to blog o oszczędzaniu, który stawia na merytoryczne treści zaprezentowane prostym, zrozumiałym językiem. Zależy mi na tym, aby w jego ramach dostarczać początkującym i bardziej zaawansowanym inwestorom, sprawdzonych, klarownie podanych informacji na tematy takie jak: oszczędzanie, zarabianie czy inwestowanie. Dlatego też obrałem sobie za cel napisanie oraz nagranie rzetelnego i aktualnego kompendium wiedzy funduszach ETF z perspektywy polskiego inwestora. Zadbałem o to, aby było ono kompletne i ponadczasowe, a co za tym idzie, nie straciło swojej aktualności zarówno w 2024 roku, jak i kolejnych latach. Dodatkowo całej serii towarzyszą również inne artykuły dotyczące tych funduszy, w ramach których wyjaśniam np. jak kupić ETF. Zapraszam do lektury pierwszego wpisu z serii, w którym dowiesz się podstaw, dotyczących m.in. tego, co to są fundusze ETF, jak działają oraz dlaczego warto w nie inwestować.

Co powoduje, że każdy inwestor powinien zaznajomić się z ETF i tym, co to jest za typ instrumentów finansowych? Porównanie wieloletnich osiągów funduszy indeksowych, do których kwalifikuje się większość obecnie istniejących ETF-ów, z wynikami aktywnie zarządzanych funduszy inwestycyjnych nie pozostawia tym drugim cienia szans. Fundusze aktywne, zwane często funduszami tradycyjnymi (ang. mutual funds), są od lat największą konkurencją funduszy pasywnych i jednym z najważniejszych powodów, dla którego te w ogóle powstały, ale o tym za chwilę. Zacznę od wyjaśnienia tego, do kogo jest skierowane inwestowanie w fundusze ETF – szczególną uwagę zwrócę na fundusze indeksowe, będące w pełni pasywnymi i najtańszymi przedstawicielami tego rodzaju instrumentów finansowych.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Czym są, jak działają i dla kogo kierowane są tanie fundusze pasywne ETF.

- Czym ETF-y różnią się od tradycyjnych funduszy inwestycyjnych i gdzie jest ich przewaga nad tymi drugimi.

- Jak łatwo można dywersyfikować portfel przy pomocy ETF-ów.

- Jak ETF może być notowany na giełdzie i kto i kiedy tworzy jego jednostki.

- Czy ETF-y są popularną metodą na inwestowanie i jak zyskują na popularności.

- Jakie książki w tematyce ETF-ów polecam.

Powiązane wpisy

- Kupowanie zagranicznych funduszy ETF krok po kroku

- ETF (2/6) – Jak wybrać ETF? Narzędzia do znajdowania i oceny ETF-ów

- ETF (3/6) – Jak kupić ETF? Porównanie ofert, kont i możliwości

- ETF (4/6) – Ile kosztują fundusze ETF? Prowizje i opłaty funduszy ETF

- ETF (5/6) – Jak rozliczyć podatek z ETF-ów? Zyski i dywidendy

- ETF (6/6) – Jak zbudować portfel inwestycyjny z ETF-ów?

- Lista zagranicznych ETF-ów dostępnych przez polskie konta maklerskie

- Inwestycyjny wstęp (2/6) – inwestowanie aktywne i pasywne

- Waluta notowań funduszu ETF nie ma żadnego znaczenia

- Jakie konto do ETF-ów? Ranking kont maklerskich do inwestowania

Kto powinien inwestować w fundusze ETF?

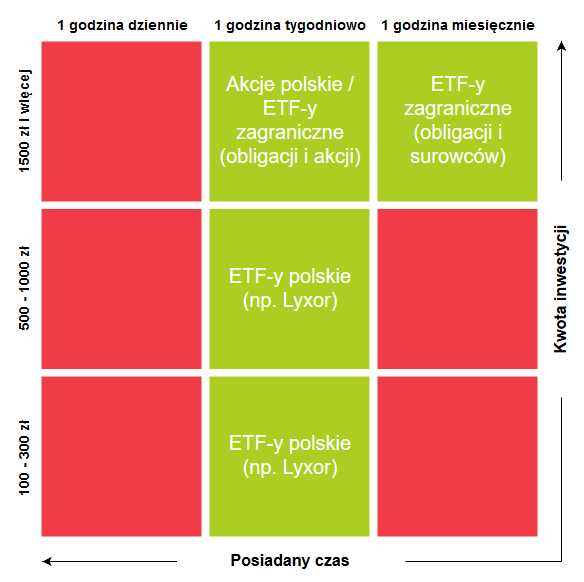

W jednym z wpisów z serii „Inwestycyjny wstęp”, a konkretnie „Inwestycyjny wstęp (2/6) – inwestowanie aktywne i pasywne” poruszyłem już tematykę inwestowania pasywnego. We wpisie „Jak prosto zainwestować pierwsze pieniądze?” umieściłem te instrumenty finansowe w sugerowanych kwadrantach dla aż 4 z 9 kategorii początkujących inwestorów. Małe przypomnienie z zaznaczonymi kategoriami poniżej:

Ostatnio otrzymuję sporo wiadomości przesłanych poprzez formularza kontaktowego od czytelników, którzy są zainteresowani funduszami ETF. Sądząc po pytaniach, wygląda na to, że osoby, które czytują mojego bloga lub słuchają podcastu, zwykle należą do jednej z dwóch poniższych grup.

- Osoby między 16 a 26 rokiem życia, które albo już zarobiły, albo planują zarobić swoje pierwsze pieniądze, a mając stale dużo czasu i energii na inwestowanie, chcą się nauczyć go najpierw małymi kwotami. Ta kategoria inwestorów znajdzie się raczej po lewej stronie powyższego diagramu i tylko tymczasowo zainwestuje w fundusze ETF, by docelowo skupić się na samodzielnym doborze akcji do portfela, a więc inwestowaniu bardziej aktywnym.

- Osoby w wieku 27 lat i więcej, które zdołały oszczędzić już jakieś pieniądze, ale wcześniej nie interesowały się inwestowaniem na giełdzie. Mając mało lub umiarkowanie dużo czasu i energii na inwestowanie, chcą teraz mądrze ulokować swoje środki, unikając potrzeby ciągłego sprawdzania stanu swoich inwestycji. Ta grupa czytelników należy do środkowej kolumny powyższego diagramu, będąc zarazem idealnym „targetem” dla serii wpisów objaśniających tajniki ETF od podstaw – tłumaczących, co to za rodzaj instrumentów finansowych oraz jak w niego inwestować. Jeśli do niej należysz, to ten i przyszłe artykuły z tego cyklu pomogą Ci najbardziej, pozwalając Ci zacząć inwestować tanio, prosto i pasywnie.

ETF – co to jest za rodzaj funduszy i czym się one wyróżniają?

Czas odpowiedzieć na podstawowe pytanie, które nurtuje inwestorów zainteresowanych tematem tego wpisu, a mianowicie: fundusze ETF – co to jest za typ instrumentu finansowego? ETF-y, czyli fundusze notowane na giełdzie, to w większości tzw. fundusze indeksowe, zwane też „pasywnymi” lub pasywnie zarządzanymi. Ich przewaga nad tradycyjnymi funduszami wynika z faktu, że są one „lżejsze” pod względem kosztów rocznych oraz poziomu komplikacji ich budowy i zarządzania. Prostota indeksowych ETF-ów polega na tym, że naśladują benchmark, czyli wzorzec w postaci np. indeksu krajowego, sektorowego lub agregującego konkretne surowce, zamiast próbować go pokonać poprzez drogą i nie zawsze udaną selekcję aktywów. Jeśli trudno Ci wyobrazić sobie, co to jest ETF, to pomyśl o bardzo prostym algorytmie „śledzącym” wybrany wzór, składającym się z odpowiedniej proporcji akcji lub obligacji z wybranego rynku finansowego (giełdy).

W tym podrozdziale udowodnię Ci, że pasywne ETF-y są znacznie tańsze i w zdecydowanej większości radzą sobie lepiej od funduszy aktywnie zarządzanych, o których przeczytasz między innymi we wpisach „Czy warto inwestować w fundusze TFI? Prześwietlam polskie fundusze” oraz „Fundusze TFI kontra fundusze ETF, czyli jak przestać inwestować drogo„, do których lektury zachęcam, by raz na zawsze przestać inwestować w fundusze aktywnie zarządzane. Jak zwykle będziemy bazować na danych, a nie opiniach własnych ani ekspertów z branży, a już na pewno nie na rekomendacjach sprzedawców bankowych, którzy z tytułu sprzedaży tradycyjnych funduszy inwestycyjnych mogliby otrzymać prowizję, popadając w oczywisty konflikt interesów ze swoimi własnymi klientami.

Polub moją stronę na Facebooku!

Znajdziesz tam mnóstwo przydatnych informacji o finansach i inwestowaniu

ETF-y są tańsze od konkurencji

Olbrzymia większość tradycyjnych funduszy inwestycyjnych pobiera jednorazową opłatę za zakup, a później bieżącą za zarządzanie funduszem. Choć ta jest pobierana codziennie i zwykle „ukryta w cenie jednostki funduszu”, a więc niewidoczna dla inwestora, to obciąża ona cenę jednostki, negatywnie wpływając na wyniki takiego funduszu. Jak podaje Morningstar, średni roczny koszt posiadania amerykańskiego funduszu aktywnego wynosił w 2018 r. 0,67%, a ten sam współczynnik dla funduszu pasywnego jedynie 0,15%. Obydwa rodzaje funduszy są w Stanach Zjednoczonych znacznie tańsze w utrzymaniu niż polskie, ale to niestety w ten pierwszy typ (czyli w fundusze aktywne) możesz jako polski inwestor zainwestować najprościej. Porównajmy więc wysokości prowizji dla kilku bardziej popularnych funduszy obydwu rodzajów dostępnych w Polsce:

| Nazwa | Inwestuje w | Prowizja od kupna/sprzedaży | Łączna prowizja roczna (w tym "opłata za zarządzanie") |

|---|---|---|---|

| Generali Korona Akcje | Polskie akcje | 5% przy kwocie zakupu poniżej 5000 zł/0% | 3,59% |

| NN Akcji | Polskie akcje | 4% przy kwocie zakupu poniżej 3000 zł/0% | 2,99% |

| Pekao Akcji Polskich | Polskie akcje | 5% przy kwocie zakupu poniżej 10000 zł/0% | 3,38% |

| mBank Akcji Polskich | Polskie akcje | 0%/0% | 3% |

| Lyxor ETF WIG20 | WIG20 | Prowizja maklerska u Twojego brokera. 0,39%/0,39% w mBanku od kwoty 770 zł wzwyż. | 0,15% |

| Beta ETF WIG20TR | WIG20 | Prowizja maklerska u Twojego brokera. 0,39%/0,39% w mBanku od kwoty 770 zł wzwyż. | 0,40% |

O ile opłaty i prowizje roczne dla osoby inwestującej w aktywnie zarządzane fundusze w USA wynoszą średnio 0,67%, to jak podaje portal analizy.pl w Polsce jest to aż 3,35%, czyli bagatela 2,68 punktu procentowego więcej! Dla kontrastu fundusze ETF notowane na polskiej giełdzie (dwie ostatnie pozycje tabeli) mają niższy koszt zakupu jednostek, który w zależności od domu maklerskiego wynosi maksymalnie 0,4% oraz znacznie niższą opłatę za zarządzanie wynoszącą 0,15% dla Lyrox ETF WIG20 oraz 0,40% dla Beta ETF WIG20TR. No dobrze – może i ETF-y są z reguły tańsze (a w Polsce znacznie tańsze), ale czy wyniki droższych funduszy aktywnych nie biją tych prymitywnych konstruktów na głowę? Zazwyczaj nie, zwłaszcza po uwzględnieniu opłat za zarządzanie, o czym przekonasz się już za chwilę.

Mimo potencjału do bycia znacznie tańszymi niż fundusze aktywne nawet niektóre ETF-y mogą okazać się bardzo drogie przy nieumiejętnym nimi handlowaniu. W obszernym wpisie czwartym tej serii, zatytułowanym „ETF (4/6) – Ile kosztują fundusze ETF? Prowizje i opłaty funduszy ETF” wyjaśniam jak inwestować w ETF-y w sposób jak najtańszy. Serdecznie zachęcam Cię do przejścia przez całą serię o funduszach pasywnych, jeśli chcesz nauczyć się nie tylko teorii, ale też praktyki związanej z unikaniem ukrytych opłat i kosztów i handlowaniem ETF-ami niczym profesjonalista.

Indeksy wygrywają z zarządzającymi

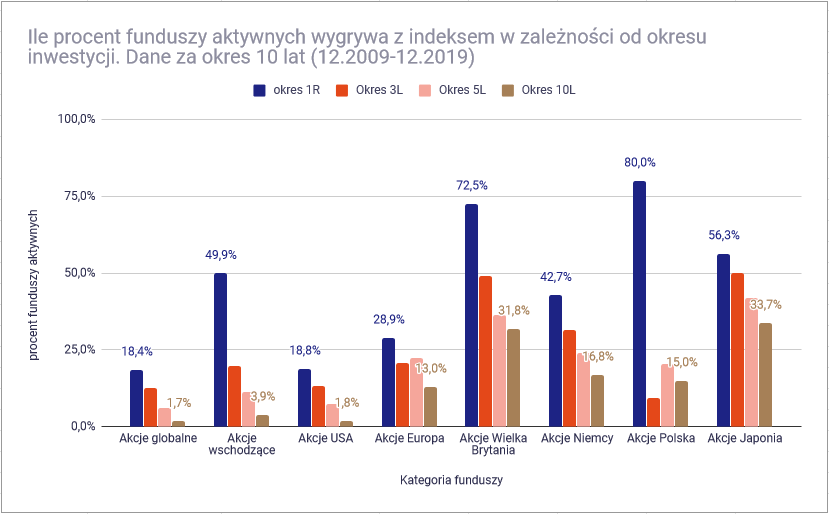

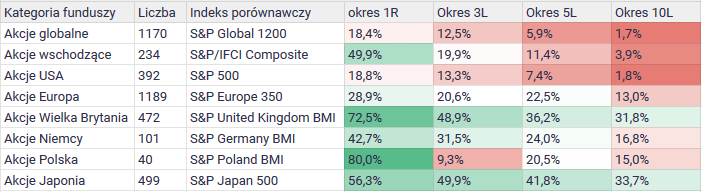

Żeby dowieść tego które fundusze radzą sobie lepiej, powinienem oprzeć badanie na tysiącach funduszy na całym globie, a nie na kilku przykładach z Polski, dlatego będę w tej części bazował na raportach SPIVA. SPIVA oznacza „S&P Indices Versus Active” czyli w przekładzie na polski „Indeksy Standard & Poor’s kontra fundusze aktywne”, a coroczne badanie firmy S&P ma za zadanie sprawdzenie jak wiele aktywnie zarządzanych funduszy radzi sobie lepiej od prostych indeksów. Jak wiele aktywnych funduszy inwestycyjnych pobija indeks w horyzoncie 1, 3, 5 i 10-letnim? No cóż, niewiele:

Z wykresu wynika, że najlepiej radzą sobie fundusze aktywne na rynku japońskim, brytyjskim i niemieckim, ale i tam w horyzoncie 10-letnim jedynie około 25% z nich pobija indeksy. Co bardzo istotne: przedstawione wyniki uwzględniają prowizje roczne funduszy, ale już nie prowizje związane z zakupem ich jednostek. Przy wzięciu pod uwagę także tych, realne wyniki funduszy aktywnych byłyby z perspektywy inwestora jeszcze gorsze od tych wyżej przedstawionych. Dla sceptycznych załączam poniżej pełną informację o liczbie zbadanych funduszy aktywnych oraz o indeksach porównawczych dla każdej grupy. Tabela odpowiada na pytanie „ile procent funduszy aktywnych wygrywa w danym zakresie czasu z indeksem giełdowym?”:

Te liczby niejednemu inwestorowi otworzyły oczy jeśli chodzi o strategię doboru instrumentów finansowych albo nawet zasadność samego dobierania spółek. Czy przedstawione dane są godne zaufania? Według mnie tak, gdyż firma S&P, która dokonuje porównań, posiada ogromne moce obliczeniowe i zestaw danych i raczej nie naraziłaby swojej renomy, publikując fałszywe lub przekłamane informacje.

Często podczas przeglądania wyników inwestycyjnych polskich funduszy mogłeś spostrzec, że są one gorsze od np. indeksu WIG. Jako osobę zainteresowaną ETF-ami z pewnością bardziej od samej informacji o liczbie funduszy aktywnych, które wygrywają z funduszami indeksowymi, zainteresuje Cię porównanie średnich wyników inwestycyjnych jednych i drugich. Dlaczego więc mielibyśmy takiego zestawienia nie zrobić?

Fundusze ETF mają świetne wyniki

Na nasze szczęście firma S&P w swoich raportach SPIVA umieściła również sporo danych dotyczących średnich stóp zwrotu w różnych horyzontach czasowych. Mnie i moich czytelników interesuje głównie długi okres inwestowania, więc zapraszam Cię do przyjrzenia się porównaniu stóp zwrotu funduszy aktywnie zarządzanych ze zwykłymi indeksami w okresie dziesięcioletnim:

Oznaczone kolorem pomarańczowym indeksy średnio poradziły sobie lepiej od funduszy aktywnych praktycznie w każdym regionie świata. Wyjątkiem są Wielka Brytania i Japonia, w których (jak wiesz z poprzedniego paragrafu) ponad 30% tradycyjnych funduszy pobiło w okresie 10-letnim indeksy. Wyniki tych funduszy musiały być dosyć imponujące, skoro spowodowały, że średni wynik wszystkich funduszy z tych krajów pobił indeksy, ale nie będziemy się teraz zagłębiać w szczegóły. Spójrz jeszcze raz na powyższy wykres zastanów się czy warto płacić zarządzającym fundusze słone prowizje, jeśli 70-95% z nich (w zależności od kraju) nie potrafi w ciągu dekady doścignąć prostego indeksu? Według mnie nie, ale jeśli jeszcze nie jesteś przekonany, przedstawię Ci kolejną zaletę (lub wadę, w zależności od punktu widzenia) ETF-ów, jaką jest ich szeroka dywersyfikacja aktywów.

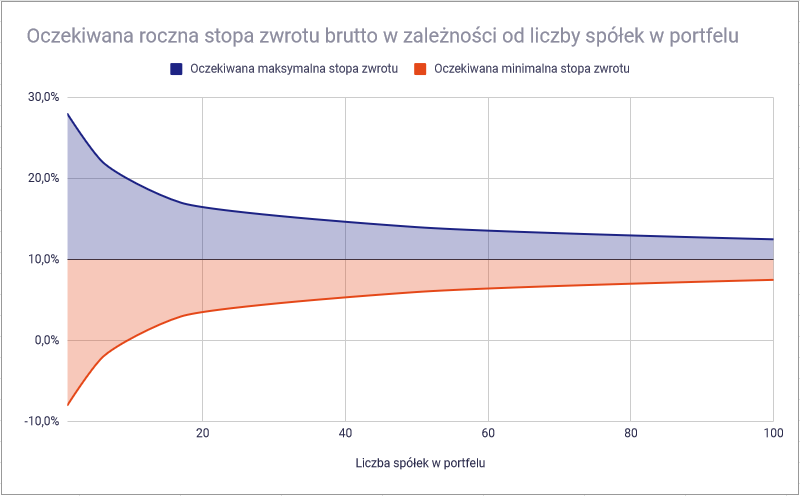

ETF-y pozwalają inwestować w szerokie grupy aktywów

zdywersyfikowane portfolio zachowuje się bardziej przewidywalnie, poruszając się w mniejszym zakresie cen. Spora część moich czytelników i słuchaczy to osoby, które na inwestowanie nie mogą lub nie chcą poświęcić więcej niż kilku godzin w miesiącu, co jako osoba pracująca na etacie w zupełności rozumiem. Gdy doskwiera Ci chroniczny brak czasu, inwestując w pięć własnoręcznie dobranych spółek, ryzykujesz popełnienie chociaż jednego błędu. Zwłaszcza gdy zamiast za efektami własnej analizy podążasz za tłumem. Możliwe również, że wykonałeś skrupulatną analizę, ale popełniłeś błąd i przeoczyłeś coś ważnego.

zdywersyfikowane portfolio zachowuje się bardziej przewidywalnie, poruszając się w mniejszym zakresie cen. Spora część moich czytelników i słuchaczy to osoby, które na inwestowanie nie mogą lub nie chcą poświęcić więcej niż kilku godzin w miesiącu, co jako osoba pracująca na etacie w zupełności rozumiem. Gdy doskwiera Ci chroniczny brak czasu, inwestując w pięć własnoręcznie dobranych spółek, ryzykujesz popełnienie chociaż jednego błędu. Zwłaszcza gdy zamiast za efektami własnej analizy podążasz za tłumem. Możliwe również, że wykonałeś skrupulatną analizę, ale popełniłeś błąd i przeoczyłeś coś ważnego. Efekt takiego błędu będzie o wiele bardziej dotkliwy, jeśli samodzielnie dobierasz akcje niż w przypadku inwestowania w ich koszyki za pomocą funduszy ETF. W przypadku podzielenia swojego kapitału na pięć równych części i zainwestowania w pięć spółek giełdowych w sytuacji, gdy jedna z nich ogłasza upadłość, tracisz nawet do 20% zainwestowanego kapitału. Inwestując w fundusze ETF, takie jak te cztery fundusze podążające za indeksem MSCI ACWI, dającym ekspozycję na 2852 spółki w około 50 krajach, przy bankructwie nawet 30 spółek Twój kapitał pozostaje niemal nienaruszony. Z drugiej strony, jeśli jedna z tych 2852 spółek zwiększy swoją wartość 100-krotnie, to Ty prawdopodobnie nawet tego nie odczujesz. Coś za coś, ale jak to mawiał ktoś bardzo mądry „lepiej przegapić okazję, niż sprowadzić na siebie nieszczęście”.

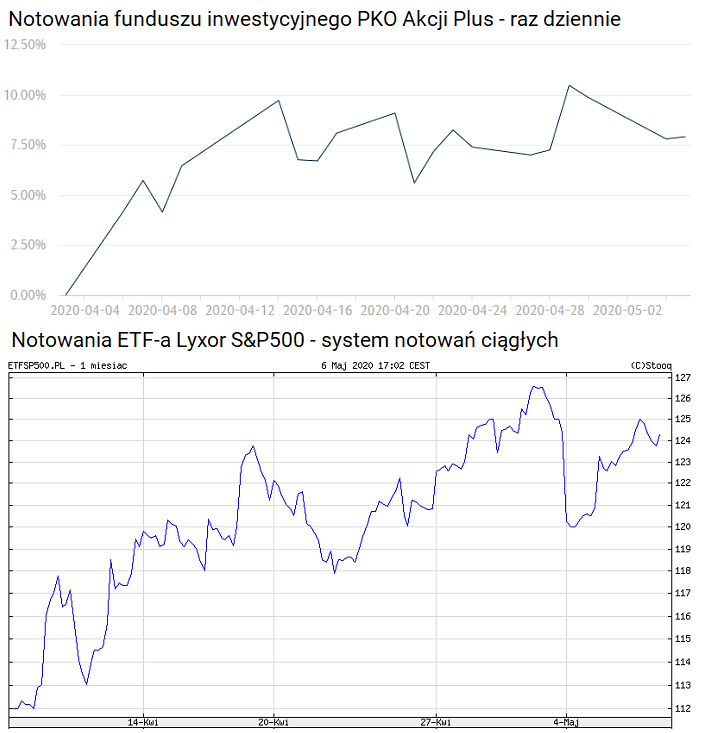

ETF-y łatwo kupić i sprzedać

Ostatnią z wartych wymienienia zalet ETF-ów, w tym funduszy indeksowych jest fakt ich notowania na giełdzie. No właśnie – jak to możliwe, że jednostki funduszu, w którym „znajdują się” setki lub tysiące innych instrumentów mogą być notowane w systemie ciągłym podobnie jak każda inna akcja, lub obligacja wyemitowana przez pojedynczą firmę? Do technikaliów przejdziemy w następnych paragrafach, a na razie rzuć okiem na wykresy, a zobaczysz co mam na myśli z „notowaniami ciągłymi”. Obydwa przebiegi przedstawiają okres miesiąca. Zauważ, że cena tradycyjnego funduszu (wykres pierwszy) zmienia się tylko raz dziennie, pod koniec każdego dnia roboczego, podczas gdy cena ETF-a (wykres drugi) zmienia się dynamicznie:

Wykres drugi wygląda tak, a nie inaczej, bo fundusz ETF możesz kupić i sprzedać niemal natychmiast, korzystając z systemu obrotu giełdowego podobnego jak w przypadku akcji lub obligacji korporacyjnych. Zakup lub sprzedaż jednostek tradycyjnego funduszu inwestycyjnego może potrwać nawet do kilku dni, a procedura handlu takimi instrumentami odbywa się w sposób ściśle kontrolowany i przez określonego pośrednika. Dokonując zakupu i sprzedaży ETF-a, znasz jego bieżącą cenę na giełdzie, więc wiesz, jaka będzie cena transakcji.

Podobnego komfortu niestety nie masz w przypadku handlu jednostkami funduszy inwestycyjnych, nie wspominając już o zwłoce, która nastąpi, gdy próbujesz taki fundusz sprzedać. Ciężko zrozumieć, co to jest ETF bez wiedzy o tym, że jest on notowany na giełdzie (niczym akcje i obligacje), więc bardzo łatwo jest go sprzedać i kupić (tak długo, jak potrafi się obsługiwać konto maklerskie). Wyjaśnię Ci teraz, w jaki sposób działa fundusz ETF, jak zostaje powoływany oraz jak kreuje i jak umarza swoje jednostki.

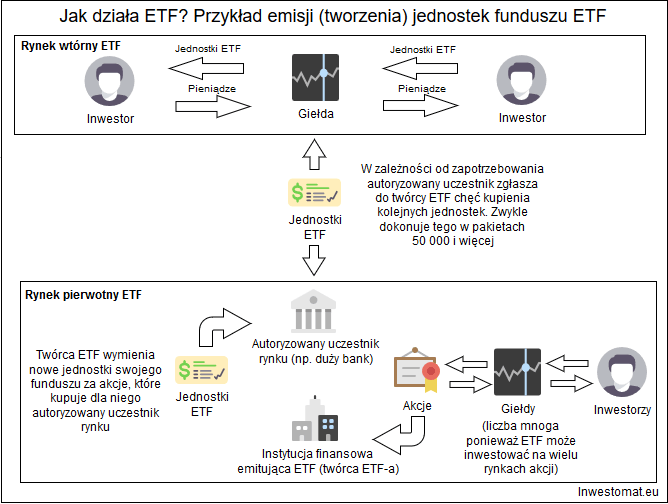

Jak działa fundusz ETF?

Nie da się zrozumieć, co to są fundusze ETF i dlaczego są one interesującą opcją inwestycyjną, bez dokładnego uświadomienia sobie ich sposobu działania. To właśnie metoda tworzenia, wprowadzania na giełdę, a w razie konieczności również umarzania jednostek takich funduszy niesie ze sobą rozwiązanie zagadki ich niskokosztowości.

Wspominałem wcześniej, że fundusze ETF to nic innego niż taki „koszyk” ze sporą liczbą aktywów różnego rodzaju, np. akcji, obligacji, surowców czy metali szlachetnych w określonych proporcjach. Te proporcje zwykle narzuca indeks (benchmark), który fundusz ETF deklaruje się naśladować, ale to nie on dokonuje zakupu aktywów. Ustalony pakiet instrumentów finansowych jest kupowany przez pośrednika, zwanego autoryzowanym uczestnikiem rynku. Fundusz ETF (lub jak wolisz: twórca funduszu ETF) oprócz pilnowania proporcji oraz zlecania pośrednikowi zakupów i sprzedaży instrumentów finansowych nie ma żadnej styczności z szerokim rynkiem giełdowym, co znacznie ułatwia jego pracę oraz redukuje jego koszty utrzymania. Zaprezentuję Ci teraz proces tworzenia i sprzedaży jednostek przykładowego funduszu ETF, dzięki czemu lepiej zrozumiesz, co to jest za rodzaj instrumentu finansowego oraz będziesz w stanie pełniej „wgryźć się” w mechanizm działania funduszy pasywnych.

Co to jest ETF i jak tworzy swoje jednostki?

Proces tworzenia jednostki funduszu ETF zaczyna się od emitenta/twórcy ETF-a, który ustala, jakiej polityki inwestycyjnej będzie trzymał się nowy fundusz. Powiedzmy, że decyduje się on na zakup wszystkich spółek produkujących opony samochodowe na świecie. Jego zadaniem jest też wybranie indeksu, zgodnie z którym będzie inwestował, np. nieistniejącego OPON-650.

Indeks ten (gdyby istniał) zrzeszałby wszystkie firmy wulkanizacyjne w określonych wcześniej proporcjach, powiedzmy, że największa z nich odpowiada za 4% indeksu, a najmniejsza za jego 0,01%. Aby na rynku pierwotnym ETF utworzyć pierwsze jednostki funduszu OPON ETF, jego twórca „zleca” dużej instytucji, np. bankowi lub domowi maklerskiemu, zwanemu w tym procesie „autoryzowanym uczestnikiem rynku”, zakup określonej liczby akcji każdej z notowanych na światowych giełdach firm oponiarskich. Uczestnik rynku w zamian przyjmuje pierwsze 100 000 jednostek takiego funduszu i wprowadza je na giełdę zgodnie ze schematem, który przedstawiłem na poniższym diagramie:

Tym sposobem pierwsze jednostki ETF pojawiają się na rynku pierwotnym, gdzie uczestnik rynku wystawia na sprzedaż jednostki OPON ETF, pozwalając inwestorom na giełdzie dokonać ich zakupu na warunkach rynkowych. Kluczowi w obrocie jednostkami funduszy ETF są tak naprawdę nie ich emitenci (twórcy), a autoryzowani uczestnicy rynku. To oni wprowadzają fundusze ETF na rynek poprzez akceptację ich jednostek w zamian za określone instrumenty finansowe, które bezgotówkowo (na zasadzie barteru) przekazują sterującym funduszem ETF.

Przy zwiększonym popycie na jednostki OPON ETF, czyli w sytuacji świetnej koniunktury dla branży samochodowej, a co za tym idzie także oponiarskiej, to właśnie autoryzowany uczestnik zleci emitentowi ETF utworzenie kolejnych jego jednostek. W zamian za to przekazuje mu papiery wartościowe. Otrzymane papiery znajdą się później w funduszu. Przez papiery należy rozumieć w tym przypadku firmy znajdujące się w indeksie OPON-650 w określonych przez indeks proporcjach.

Co stanie się w momencie, gdy inwestorzy giełdowi zaczną nagle zlecać sprzedaż ogromnej liczby jednostek ETF po zaniżonych cenach? Wygeneruje się tzw. spread, powodując nienaturalne i przesadzone różnice między kursem ETF-u oraz sumą wartości aktywów bazowych, które ten posiada. Można to prosto wyjaśnić na przykładzie procesu umarzania (niszczenia) jednostek funduszu ETF.

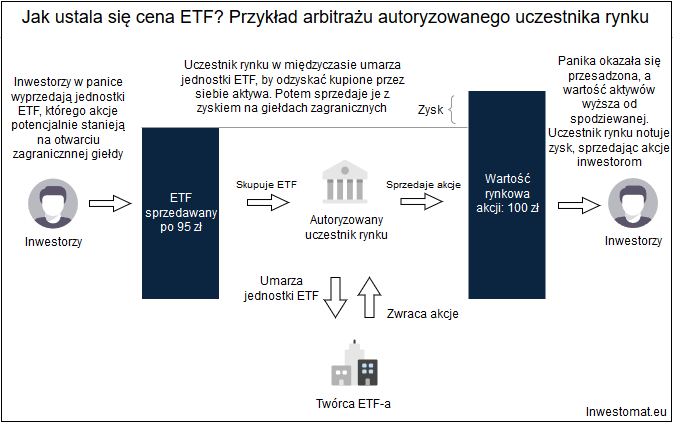

W jaki sposób ustalana jest cena ETF-a?

Gdy inwestorzy masowo wyprzedają swoje jednostki ETF po coraz to niższych cenach, uczestnik rynku chętnie skupuje je „po promocji”, jednocześnie zlecając twórcy ETF umorzenie jednostek funduszu. W tej barterowej transakcji z twórcą OPON ETF-a uczestnik rynku natychmiastowo odbiera akcje firm oponiarskich, które wcześniej jej przekazał, sprzedając je później na giełdach. W przykładzie z powyższego diagramu uczestnik rynku sprzedaje akcje za 100 zł, uprzednio skupując ich „koszyki”, czyli jednostki funduszu ETF jedynie za 95 zł. W ten sposób inkasuje on natychmiastowe 5,26% zysku, korzystając z paniki inwestorów indywidualnych i ich przesadzonej reakcji.

Właśnie w ten sposób ceny funduszy ETF są „korygowane” i zawsze dążą do prawdziwej wartości aktywów, które się w ETF-ach znajdują. Taka metoda wyceny aktywów funduszu ETF nazywa się NAV (Net Asset Value) i oznacza wycenianie jednostek funduszu na bazie obecnej wartości netto sumy jego aktywów. Nieco komplikuje sprawę fakt, że ten sam ETF można zwykle kupić na różnych giełdach i w różnych walutach, a inwestor często myśli, że posiada tę walutę, w której fundusz ETF jest notowany. Okazuje się bowiem, że nie ma ona żadnego znaczenia, co udowadniam we wpisie „Waluta notowań funduszu ETF nie ma żadnego znaczenia”, który serdecznie polecam Ci przeczytać, by rozwiać wszelkie wątpliwości związane z różnymi wariantami tego samego funduszu ETF.

Mam nadzieję, że rozumiesz już, co to jest fundusz ETF i jak działa, bo czas odpowiedzieć na pytanie: „czy ETF-y muszą fizycznie posiadać aktywa, których ruchy naśladują w formie instrumentów finansowych?”. Omówimy teraz różnicę między ETF-ami z fizyczną replikacją a syntetycznymi, czyli takimi, które naśladują aktywa, nie posiadając ich.

Czym się różnią ETF-y fizyczne od syntetycznych?

Czy fundusz ETF zawsze musi posiadać „prawdziwe” jednostki instrumentów finansowych, których wartość deklaruje się odtwarzać? Z uwagi na ograniczenia prawne, geograficzne czy kosztowe czasami nie jest to możliwe i musi skorzystać np. z instrumentów pochodnych, np. opcji lub tzw. swapów, by sztucznie replikować zachowanie prawdziwych aktywów. Powiedzmy, że firmy z indeksu OPON-650 notowane są na giełdach w 90 różnych krajach świata. Czy sądzisz, że dla autoryzowanego uczestnika rynku kupowanie ich wszystkich fizycznie na owych 90 lub więcej giełdach byłoby szybkie i opłacalne? Raczej nie.

Wrócę teraz do największej (4% indeksu) i najmniejszej (0,01% indeksu) spółki oponiarskiej, o których wcześniej (nie bez powodu) wspomniałem. Jeśli uczestnik rynku otrzymał „zlecenie” na utworzenie pakietu 50 000 jednostek OPON ETF to zakup tej najmniejszej spółki oponiarskiej w małych ilościach może być często mniej opłacalny niż wysokość prowizji za taką transakcję. W takim wypadku twórca ETF-a „zgadza się” na zastąpienie akcji tej małej firmy czymś innym, co historycznie dość wiernie naśladowało ruchy cen tej spółki. Z tego właśnie powodu ETF-y podążają za indeksem często dość niedokładnie, na przykład jak przedstawiony na wykresie LYXOR ETFSP500.PL:

Zauważ, że fundusz ETFSP500.PL oraz indeks S&P 500 poruszają się w bardzo zbliżony sposób, ale ich ceny nie zmieniają się w identycznej trajektorii. W tym przypadku akurat fundusz nieco „przegrał” z indeksem, który miał naśladować, ale równie często fundusz, który ma podążać za benchmarkiem, radzi sobie lepiej od niego. Powodem tej różnicy jest zwykle akurat w tej sytuacji to, że ETF Lyxora jest funduszem syntetycznym, a więc to, że jest zbudowany sztucznie (przy użyciu kontraktów swap), a nie na podstawie fizycznych aktywów, których ruch cen deklaruje się on naśladować.

Czy należy zatem unikać syntetycznej replikacji w ETF-ach? Niekoniecznie, gdyż jak podaje Investopedia, obydwa rodzaje funduszy mają swoje plusy i minusy, a „syntetykom” często zdarza się naśladować indeksy lepiej od ich kuzynów z fizyczną replikacją aktywów. Jako ciekawostkę wspomnę jeszcze, że wszystkie ETF-y inwestujące w Stanach Zjednoczonych muszą posiadać aktywa (zwykle spółki amerykańskie) w sposób bezpośredni (fizyczny). Jest to wymaganie narzucone przez SEC, czyli regulatora tamtejszego rynku giełdowego. W Europie jest już zgoła inaczej, ale z mojego doświadczenia wpływ „syntetyczności” funduszu ETF na drobnego inwestora, takiego jak Ty czy ja jest tak marginalny, że na razie możemy ten temat zostawić.

Obserwuj mnie na Twitterze:

Subskrybuj mój kanał YouTube:

Dlaczego ETF-y są takie popularne?

O popularności funduszy ETF pisałem już w artykule „Inwestycyjny wstęp (2/6) – inwestowanie aktywne i pasywne”, ale uważam, że to dobry moment, by przypomnieć Ci kilka kluczowych statystyk.

- Chociaż fundusze ETF z roku na rok zyskują na popularności, ich udział w aktywach wszystkich funduszy inwestycyjnych w USA w roku 2018 wynosił jedynie 10%. W Polsce jest to prawdopodobnie o wiele mniej, ale zainteresowanie takimi funduszami dynamicznie rośnie.

- Podczas gdy 10% wszystkich funduszy inwestycyjnych w Stanach Zjednoczonych może i nie wygląda imponująco, ale w perspektywie dekady nastąpił bardzo imponujący wzrost. Czy wiesz, że od roku 2008, popularność funduszy ETF, liczona ich łączną kapitalizacją podwoiła się? Fundusze indeksowe z USA w roku 2008 odpowiadały bowiem za jedynie 5% aktywów wszystkich funduszy inwestycyjnych. Wzrost o 5 punktów procentowych w dekadę? Naprawdę niezły wynik!

- Według Statisty na świecie jeszcze niedawno temu było około 7000 ETF-ów i produktów „ETF-o-podobnych” (zwanych też ETP-ami). Dla porównania Statista podaje, że funduszy tradycyjnych było w 2018 roku aż 120 000 i choć ETF-y są średnio większe pod względem aktywów, to jest ich stale niemal dwudziestokrotnie mniej niż tradycyjnych funduszy inwestycyjnych. Nie dziwi mnie to zupełnie, bo dla firm inwestycyjnych to fundusze tradycyjne, a nie fundusze ETF są głównym źródłem utrzymania.

To by było na tyle na temat popularności funduszy notowanych na giełdzie, ale nie mógłbym zakończyć wyczerpującego artykułu z serii o funduszach ETF bez polecenia Ci kilku książek na ich temat.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć IKE/IKZE z bogatą ofertą ETF-ów?

Mój link obniża prowizję na rynkach zagranicznych z 0,29% do 0,24%.

Szukasz zagranicznego konta maklerskiego?

Pełen ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Polecane książki o ETF-ach

Każda osoba, która nie jest do końca przekonana do instrumentów finansowych, jakimi są fundusze ETF i tego, co to rozwiązanie inwestycyjne może jej zaoferować, lub zwyczajnie chce się więcej o nich dowiedzieć, powinna sięgnąć po przynajmniej jedną z następujących książek:

- Burton Malkiel – „Błądząc po Wall Street” to książka, której autor dość skutecznie próbuje przekonać początkującego inwestora do porzucenia nadziei na pokonanie indeksów giełdowych. Inwestor posiadający na tę czynność dość sporo czasu może tę radę zignorować, ale wszyscy inni mogą ją wziąć dość serio.

- John C. Bogle – „The Little Book of Common Sense Investing” to moja ulubiona książka z zestawienia. Choć autor trochę się powtarza, to jej esencja, czyli przekaz promocyjny dotyczący funduszy ETF jest bardzo silny. Po przeczytaniu tej książki sam przekonałem się do tych instrumentów.

- John C. Bogle – „The Clash of the Cultures: Investment vs. Speculation” – książka nie tyle o funduszach ETF, ile o krytyce wobec powszechności spekulacji giełdowej, a jak wiadomo, szczytem spekulacji jest wybieranie małej liczby spółek zamiast całego indeksu (przynajmniej wg śp. Johna C. Bogle’a, pradziadka funduszy pasywnych).

- Richard A. Ferri – „The ETF Book: All You Need to Know About Exchange-Traded Funds” – to dobra lektura dla bardzo początkujących inwestorów zainteresowanych inwestowaniem w fundusze pasywne.

- David Schneider – „Index Funds & ETFs: What they are and how to make them work for you” – ostatnia pozycja zawierająca o wiele więcej technikaliów niż większość powyższych.

Jeśli szukasz natomiast polskojęzycznej pozycji, w której przystępnie, a przy tym szczegółowo i merytorycznie scharakteryzowano fundusze ETF, przedstawiając od podstaw m.in.: co to jest za rodzaj instrumentów finansowych, na jakiej zasadzie działa oraz jakie są jego plusy i minusy, to najlepszym rozwiązaniem dla Ciebie będzie… moja książka o inwestowaniu o w pełni uzasadnionym tytule: „Inwestowanie dla każdego”! Poruszane w niej kwestie zainteresują zarówno początkujących, jak i bardziej doświadczonych inwestorów. Chcesz dowiedzieć się więcej na jej temat? Zachęcam do zapoznania się z treścią specjalnej zakładki na stronie, w której wyjaśniam, co sprawia, że napisana przeze mnie książka to jedyny w swoim rodzaju praktyczny przewodnik po świecie inwestowania.

Podsumowanie

Jeśli czytasz te słowa, to znaczy, że albo przeskoczyłeś od razu do podsumowania, by przeczytać samą końcówkę artykułu (czego nie polecam!) albo dotrwałeś do jego końca. Jeśli właściwa jest ta druga opcja, to bardzo Ci za to dziękuję, ale też szanuję Twoją wytrwałość, bo choć treściwy, zdecydowanie nie był to mój najkrótszy wpis. Po jego przeczytaniu powinieneś rozumieć:

- Co to są fundusze ETF, jak tworzy się i umarza jednostki takich funduszy?

- Jakie są główne zalety ETF w kontekście ich przewagi nad funduszami aktywnymi?

- O ile tańsze są ETF-y od funduszy aktywnych?

- Ilu funduszom aktywnym udało się pobić wyniki ETF-ów w ciągu ostatniej dekady?

- Ile jest ETF-ów na świecie i jak popularne są wobec wszystkich globalnych funduszy?

- Czy ETF-y syntetyczne są gorsze od tych z fizyczną replikacją?

Oraz

- Po jaką lekturę sięgnąć, by w międzyczasie zaspokoić swoją ciekawość przed kolejnymi artykułami z serii?

Wyprzedzając pytania i komentarze: w kolejnych artykułach z serii znajdziecie kompendium wiedzy o opłatach, podatkach, wybieraniu ETF-ów, narzędziach do ich analizy oraz przykłady konkretnych portfeli opartych wyłącznie na takich funduszach. Zapraszam do kontynuowania lektury w części drugiej, zatytułowanej „ETF (2/6) – Jak wybrać ETF? Narzędzia do znajdowania i oceny ETF-ów„, z której dowiesz się wszystkiego o szukaniu i wybieraniu funduszy pasywnych. Oczywiście zapraszam do zadawania pytań wszelakich w komentarzach pod wpisem, poprzez formularz kontaktowy lub na Facebooku, ale „ostrzegam”, że planuje na większość z nich odpowiedzieć w częściach 2, 3, 4, 5 i 6. Do następnego!

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.

Zdjęcie główne wpisu pochodzi z Gotcredit.