Proste cashflowy krok po kroku.

O ETF-ach dywidendowych pisałem na blogu dość sporo, ale jeszcze nigdy nie napisałem o tym, jak stworzyć globalny portfel dywidendowy z funduszy ETF, czyli najprostszy możliwy portfel dywidendowy dla świadomego inwestora. ETF-y o profilu dywidendowym są często krytykowane za ich (zazwyczaj) wysokie koszty oraz kiepski sposób selekcji spółek, przez który albo ich dywidendy nie rosną, albo są niestabilne. Dorzućmy do tego fakt, że indeksom dywidendowym bardzo rzadko udaje się pobić szerokie indeksy i mamy rozwiązanie zagadki dotyczącej małej popularności inwestowania w ETF-y dywidendowe.

Zadajmy sobie jednak proste pytanie: czy wśród ETF-ów dywidendowych nie ma chlubnych wyjątków, które zachowują się lepiej od szerokich indeksów akcji? Czy niektóre ETF-y tego rodzaju nie wyróżniają się wzrostem dywidend, niskimi kosztami, lub wielkością aktywów? Jak w każdej grupie funduszy, także wśród ETF-ów o profilu dywidendowym znajdziemy te bardziej i te mniej skuteczne w tym, co robią, więc pomyślałem, że warto by wreszcie zrobić ich kompleksowe zestawienie i porównanie w ramach wpisu na blogu. Wiem, że sporo osób na ten ranking czekało, więc bez zbędnego przedłużania przejdźmy do rzeczy, zaczynając od analizy ETF-ów europejskich, kontynuując z analizą ETF-ów amerykańskich.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Jak stworzyć globalny portfel dywidendowy z funduszy ETF.

- Które europejskie ETF dywidendowe są warte uwagi, a które nie.

- Czy amerykańskie ETF dywidendowe są lepsze od europejskich.

- Czy są ETF-y, które nie tylko płacą wysokie, ale też zwiększają wypłacane dywidendy.

Powiązane wpisy

Globalny portfel dywidendowy z ETF

Zaczniemy od tego „jak” a nie „przy pomocy których funduszy”, bo ważne jest zrozumienie możliwości budowy globalnego portfela dywidendowego z ETF. Na sam początek: oto czym będzie różniło się budowanie i prowadzenie portfela dywidendowego z funduszy ETF wobec robienia tego z wykorzystaniem samodzielnie wybranych akcji światowych spółek:

- Mniej czasu potrzebne na analizę (selekcje spółek).

- Większa prostota prowadzenia portfela i równoważenia jego proporcji.

- Potencjalnie niższa stopa dywidendy i niższy ich wzrost w czasie.

- Niższa częstotliwość otrzymywania dywidend (zwykle co kwartał lub co pół roku).

- Prostsze rozliczenie podatku od dywidendy (kilka, a nie kilkaset dywidend w roku).

Globalny portfel dywidendowy z funduszy ETF nie będzie więc dla każdego, bo jeśli potrzebę kontroli przedkładasz nad prostotę, to o wiele lepsze będzie dla Ciebie inwestowanie w spółki dywidendowe, które opisałem w szóstej części serii o akcjach. Jako że ETF-ów są na świecie tysiące, to musimy zacząć od zawężenia przedmiotu naszych dzisiejszej analizy, mającej na celu znalezienie najlepszych ETF-ów do budowy globalnego portfela dywidendowego.

Założenia do analizy

Z tysięcy dostępnych w Europie i w Stanach funduszy ETF większość będzie trzeba wyciąć jeszcze przed wczytaniem parametrów funduszy. Oto, jakich funduszy nie porównam w tym wpisie i dlaczego:

- Funduszy ETF o profilu niedywidendowym, czyli takich, które inwestują w szeroki rynek, a nie tylko spółki płacące dywidendy.

- Funduszy ETF o profilu dywidendowym o wartości aktywów (AUM – Assets Under Management) niższej niż 20 milionów dolarów (na 1 kwartał 2023 roku). Robię to z powodu wysokiego ryzyka ich wycofania przez dostawców.

- Funduszy ETF istniejących krócej niż od 3 lat. Wyjątek zrobię jednak dla tych, które w tym krótkim czasie osiągnęły wartość aktywów 250 mln dolarów i więcej.

- Funduszy branżowych/sektorowych, ponieważ zwykle „pokrywają” maksymalnie 1-5% światowych spółek, przez co nie nadają się do budowania prawdziwie globalnego i zdywersyfikowanego portfela dywidendowego. Z powyższego powodu nie będzie tu np. żadnych ETF-ów na REIT-y (które stanowią obecnie mniej niż 2% światowej kapitalizacji).

- Funduszy faktorowych/czynnikowych (opisałem je kiedyś w tym wpisie), które odsiewają zbyt wiele spółek, by nadawać się na fundusze do budowy globalnego portfela akcji.

- Funduszy ETF na indeksy krajowe, które stanowią obecnie mniej niż 10% światowej kapitalizacji (a więc na wszystkie kraje poza USA). Uwzględnienie ich w porównaniu skomplikowałoby z natury globalne portfele za bardzo (nikt nie chce mieć w portfelu 10 i więcej ETF-ów).

- [Ze względów podatkowych jest to ważne dla polskich rezydentów podatkowych, czyli ponad 95% osób czytających ten wpis] Funduszy o rezydencji podatkowej innej niż irlandzka lub luksemburska (0% WHT na 2 poziomie). Wyeliminowane zostaną zatem fundusze rezydujące w Niemczech, Holandii, Francji i innych krajach spoza wymienionych, czyli te, których kod ISIN nie zaczyna się od IE lub LU. Ponownie – wyjątkiem będą Stany Zjednoczone, bo uznałem, że osoba posiadająca do nich dostęp ma konto u jednego z brokerów umożliwiających złożenie formularza W8-BEN i inwestowanie w amerykańskie ETF-y i to zrobiła, obniżając podatek u źródła od dywidend z USA z 30% do 15%.

Skomplikowane? Być może, ale bez nałożenia powyższych ograniczeń musiałbym porównać ponad 1000 funduszy, których parametry i tak byłyby nieoptymalne dla polskiego inwestora dywidendowego. Po ponad 100 godzinach analizy, która prowadziła do publikacji tego wpisu, stwierdzam, że portfel dywidendowy oparty o akcje firm z całego świata można zbudować tylko na 3 sposoby.

3 sposoby na globalny portfel dywidendowy

Zanim zacząłem pisać ten wpis, zakładałem, że sposobów budowy globalnego portfela dywidendowego będzie mnóstwo. Idąc za wpisem „Proste inwestowanie pasywne – najlepsze portfele dla zabieganych„, w którym zaprezentowałem kilka najprostszych sposobów budowy i prowadzenia prostego portfela 80/20, sądziłem, że zrobię tu coś podobnego. Myliłem się jednak bardzo, bo okazało się, że budowa globalnego portfela dywidendowego w prosty sposób jest obecnie możliwa tylko na 3 sposoby, przy czym trzeci z nich będzie wymagał od inwestora dostępu do amerykańskich ETF-ów:

- Metoda podstawowa (dostęp tylko do europejskich ETF-ów):

- ETF na globalne spółki dywidendowe (w Europie są 4 takie fundusze).

- Plusy: prostota (1 ETF „załatwia” wszystko).

- Minusy: ograniczona selekcja (4 takie ETF-y), niewielka kontrola składu portfela.

- ETF na spółki dywidendowe z rynków rozwiniętych + ETF na spółki dywidendowe z rynków wschodzących.

- Plusy: możliwość kontroli proporcji DM/EM.

- Minusy: konieczność równoważenia proporcji w czasie, ograniczona selekcja funduszy (4 i 5 ETF-ów).

ETF-y na USA, Europę i Azję (osobno). Tych drugich i tych trzecich jest dość niewiele i są one zbyt drogie, by był to dobry pomysł na globalny portfel dywidendowy.

- ETF na globalne spółki dywidendowe (w Europie są 4 takie fundusze).

- Metoda rozszerzona (dostęp także do amerykańskich ETF-ów):

- ETF na spółki dywidendowe z całego świata (poza USA) + ETF na spółki dywidendowe z USA.

- Plusy: ogromny wybór funduszy dywidendowych, wyniki lepsze od ETF-ów z EU.

- Minusy: konieczność posiadania konta z dostępem do ETF-ów z USA (np. polecanego przeze mnie konto w Firstrade, które opisałem w tym wpisie), estate tax.

ETF na spółki dywidendowe z całego świata (jest dosłownie 1, więc skreślam tę opcję).

- ETF na spółki dywidendowe z całego świata (poza USA) + ETF na spółki dywidendowe z USA.

Dzięki eliminacji 2 nieefektywnych metod budowy globalnych portfeli dywidendowych kończymy z tylko 3 różnymi sposobami na tworzenie globalnego portfela spółek dywidendowych. To właśnie te 3 sposoby pokierują dalszą częścią wpisu, któremu przyda się jeszcze nieco kontekstu. Nie wiem, czy wiesz, ale europejscy inwestorzy w ETF mogą postrzegać świat trochę inaczej od tych amerykańskich, ponieważ dostawcy ETF-ów „serwują” tym dwóm grupom zupełnie inne „dania”.

Polub moją stronę na Facebooku!

Znajdziesz tam mnóstwo przydatnych informacji o finansach i inwestowaniu

Portfel dywidendowy w wersji europejskiej

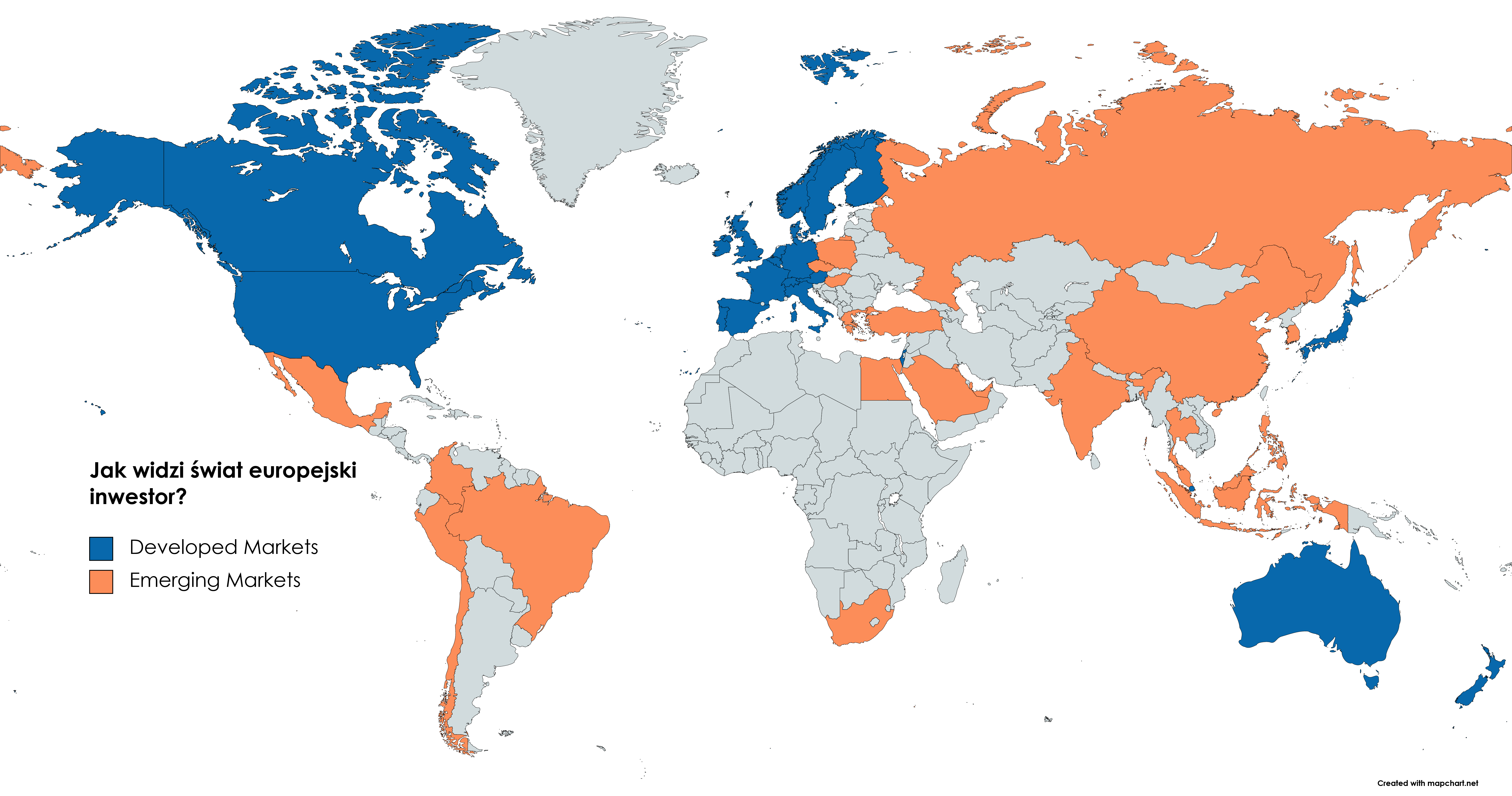

Każdy inwestor w europejskie ETF-y (tzw. UCITS) przyzwyczaił się do klasyfikowania rynków finansowych do rynków rozwiniętych albo do rynków wschodzących. Tę metodykę wyjaśniłem dobrze we wpisie „ETF na cały świat czy na rynki rozwinięte i wschodzące osobno?„, który koniecznie nadrób, by lepiej zrozumieć to, jak według klasyfikacji europejskiej dzielone są rynki finansowe poszczególnych krajów. Osoba z dostępem do europejskich ETF-ów może zainwestować albo w rynki rozwinięte (np. USA, Kanadę, Australię, Europę Zachodnią i Japonię), albo w rynki wschodzące (m.in. Chiny, Indie, Brazylię i Polskę):

Świat widziany oczami chcącego inwestować globalnie Europejczyka jest więc podzielony, ale dzięki indeksom MSCI ACWI (All-Country World Index) oraz FTSE All-World, ma on także możliwość inwestowania globalnego przy pomocy jednego funduszu ETF. Amerykanin widzi świat (pod względem inwestycyjnym, ale może też światopoglądowym) nieco bardziej amerykocentrycznie, co może zadziwić wiele osób, które nie były tego świadome.

Portfel dywidendowy w wersji amerykańskiej

Jeśli inwestujesz w USA, masz dostęp do amerykańskich ETF-ów i nigdy nie zetknąłeś się z europejskimi ETF-ami, to zupełną normą będzie dla Ciebie koncentrowanie się albo na USA, albo na świecie poza USA. Choć mapa, którą zaprezentuję, wydać się może znacznie gorzej podzielona, to ironia jest taka, że pod względem kapitalizacji (wartości giełdowej) spółek, jest to podział lepszy od europejskiego:

- USA (~ 60% kapitalizacji świata) + Świat -USA (World ex-US) (~ 40% kapitalizacji świata).

- MSCI DM (~ 90% kapitalizacji świata) + MSCI EM (~ 10% kapitalizacji świata).

Amerykanin, chcąc zachować lepszy balans, widzi świat zatem w ten sposób:

Fundusze ETF na cały świat minus USA nie są jednak dostępne w Europie, więc aby budować portfel w taki sposób za pomocą jedynie 2 funduszy ETF, będzie Ci potrzebne konto z dostępem do amerykańskich ETF-ów. Choć nie jest to konieczne do budowy globalnego portfela dywidendowego z ETF, to będzie to wskazane, bo selekcja ETF-ów dywidendowych jest w USA o wiele większa niż w Europie (naliczyłem ich łącznie ponad 80 wobec europejskich 30).

Amerykańskie dywidendowe ETF – choć przeciętnie kosztują tyle, co średnio europejskie (TER = 0,39% w obydwu przypadkach), to mają w swojej populacji wszystkie najtańsze fundusze tego rodzaju (o kosztach 0,05% dla USA i 0,15% dla świata poza USA), wyróżniając się pozytywnie na tle ich europejskich odpowiedników. W pierwszym rozdziale analitycznym spróbujemy zbudować portfel dywidendowy z ETF, mając do dyspozycji tylko europejskie fundusze notowane na giełdzie.

Globalny portfel dywidendowy (wersja EU)

Załóżmy, że korzystasz z polskiego konta maklerskiego lub z zagranicznego konta brokerskiego z dostępem do europejskich ETF-ów, czyli tych notowanych np. na londyńskiej LSE, frankfurckiej Xetra czy giełdzie amsterdamskiej. Jeśli jeszcze nie posiadasz takiego konta, to ich obecny ranking znajduje się na stronie Ranking kont maklerskich do inwestowania w akcje i ETF-y, na którą zachęcam zajrzeć, by ułatwić sobie wybór konta do inwestowania w europejskie fundusze ETF.

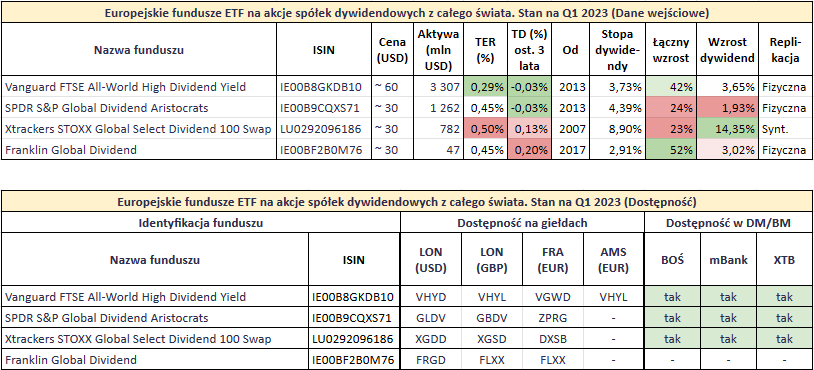

Wracając do tematu inwestowania w ETF-y dywidendowe, to chciałbym zacząć od najprostszych opcji inwestowania w globalne spółki dywidendowe, jaką jest wybór ETF-a na „cały dywidendowy świat”. Spełniających moje kryteria eliminacji funduszy jest tylko 4, więc nie będzie to długie porównanie. We wszystkich rankingach maksymalna liczba punktów będzie wynosić 20, ale kryteria będą się trochę różnić, co postaram się wyjaśnić na początku rozdziału o portfelu budowanym z ETF-ów amerykańskich. Czas na najprostszy „budulec” portfela dywidendowego, czyli na ETF-y na globalne spółki dywidendowe.

Dywidendowe ETF na cały świat

Europejscy inwestorzy nie mogą narzekać na mnogość ETF-ów dywidendowych, a mimo to globalne inwestowanie dywidendowe będzie tu prostsze niż w USA, ponieważ można je „załatwić jednym ETF-em”. Jedyny problem w tym, że takich ETF-ów (które dodatkowo spełniają moje kryteria wymienione kilka akapitów temu) jest obecnie naprawdę niewiele, bo tylko 4. Jeśli komuś jednak zależy na tym, by prosto inwestować w spółki dywidendowe z całego świata, to właśnie na tym rozdziale wpisu powinien się on skupić najbardziej.

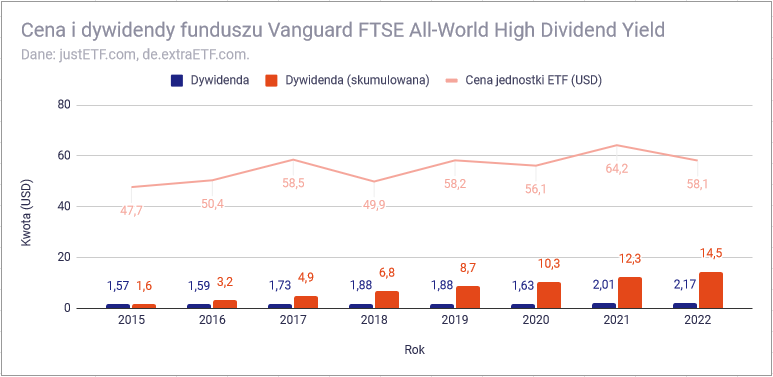

Spośród 4 ETF-ów największym i najtańszym jest Vanguard FTSE All-World High Dividend Yield UCITS ETF o kodzie ISIN IE00B8GKDB10 i tickerach VHYD/VHYL/VGWD. Choć nie jest to najstarszy ETF w tym zestawieniu, bo powstał on w 2013 roku, to do dziś zdołał zgromadzić aktywa o imponującej wysokości ponad 3,3 mld USD. VHYL oferuje optymalny wzrost pod kątem kombinacji całkowitej stopy zwrotu (w tabeli podaję taką za ostatnie 5 lat) oraz wzrostu dywidend, który nie jest tu może jakiś znaczący, ale jest (a to najważniejsze):

Najmocniejszym konkurentem ETF-a dywidendowego Vanguard jest SPDR S&P Global Dividend Aristocrats (ISIN IE00B9CQXS71, tickery GLDV, GBDV, ZPRG), który uzbierał stale dość znaczące, ale ponad dwukrotnie niższe od tego pierwszego aktywa. Ma on dużo wyższe opłaty roczne (0,45% wobec 0,29%), co jednak nie wpływa na jego różnicę odwzorowania (w obydwu przypadkach jest ona ujemna, więc fundusze „same zarabiają na siebie”). Jeśli chodzi o dostępność funduszy to jest nieźle, bo największe 3 są dostępne zarówno w XTB (mój link afiliacyjny), jak i w DM BOŚ (mój link afiliacyjny) oraz w BM mBanku.

Jeśli chodzi o wysokie dywidendy i wzrost dywidend to prawdziwym rekordzistą jest trzeci co do wielkości fundusz z tej kategorii, czyli syntetyczny Xtrackers STOXX Global Select Dividend 100 Swap (ISIN LU0292096186, tickery XGDD, XGSD, DXSB). Fundusz ten osiągnął w 2022 roku stopę dywidendy wynoszącą 9%, a jego dywidendy wzrastają w każdym roku. Tylko co mu po tym, jeśli w ujęciu total return (wynikowy zwrot wynikający ze zmian cen i z dywidend) znacznie przegrywa on z ETF-em dywidendowym Vanguarda…

Powyższy wykres pokazuje pokaźne i rosnące dywidendy oraz kompletną stagnację kursu ETF-a, co wśród europejskich ETF-ów dywidendowych jest niestety prawdziwą plagą. Da się jednak wybrać spośród nich takie, które oferują zarówno wzrost cen, jak i dywidend, co przedstawię w rankingu europejskich ETF-ów na spółki dywidendowe z całego świata, wyłaniając zwycięzcę tego zestawienia.

Ranking dywidendowych ETF na cały świat

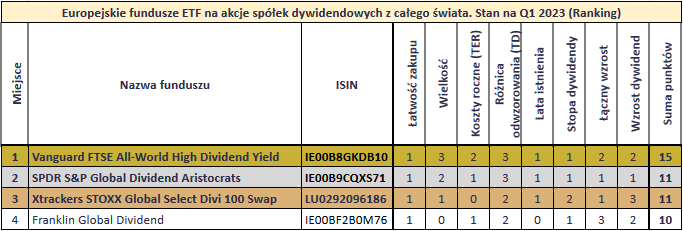

Okazuje się, że ETF-y dywidendowe na cały świat to najprostsza w ocenie kategoria, bo mocnym zwycięzcą tego zestawienia jest największy Vanguard FTSE All-World High Dividend Yield UCITS ETF, który zdeklasował rywali w prawie każdej kategorii. Umieściłem go na pierwszym miejscu, ponieważ jest on duży, tani, ma przyzwoitą i do tego rosnącą w czasie stopę dywidendy, a jego całkowity wynik za ostatnie kilka lat jest najlepszy z tego zestawienia.

Jeśli chcesz inwestować prosto w same spółki dywidendowe i w Twoim domu lub biurze maklerskim VHYD jest dostępny, to nie szukaj dalej, bo konkurencja ma po prostu gorsze parametry od niego. Uzyskał on 15 na 20 możliwych do otrzymania punktów, co sprawia, że jest „inwestycyjnej” jakości i można go śmiało polecać osobom, które nie spodziewają się cudów, jeśli o stopę dywidendy chodzi:

Vanguard FTSE All-World High Dividend Yield osiąga w ostatnich latach nieco gorsze wyniki od szerokiego indeksu (FTSE All-World), co sugeruje, że wycięcie wzrostowych spółek (które typowo nie płacą dywidend) z indeksu niekoniecznie skutkuje poprawieniem wyniku inwestycyjnego. Jest jednak pewien parametr, który dostrzegą wszyscy porównujący dywidendowy VHYD z szerokim VWRA: ten pierwszy jest mniej zmienny, zwłaszcza w okresach spadków szerokich indeksów.

Znacznie upraszczając temat – inwestowanie w spółki dywidendowe może być nieco mniej zyskowne, ale też mniej zmienne od inwestowania w szeroki rynek. Inwestorzy dywidendowi to często romantycy, więc kontynuujmy teraz poszukiwania ETF-a dywidendowego, który w ostatnich latach pobijał szeroki indeks (jeśli taki w ogóle istnieje).

Dywidendowe ETF na rynki rozwinięte

Powiedzmy, że chcesz budować portfel dywidendowy, mając możliwość ręcznej regulacji proporcji rynków rozwiniętych do rynków wschodzących znajdujących się w jego składzie. W tym przypadku jeden ETF (na dywidendowo odfiltrowane ACWI lub AW) nie wystarczy i będziesz musiał znaleźć osobne ETF-y na dywidendowe rynki rozwinięte i dywidendowe rynki wschodzące. W tym akapicie przyjrzymy się tym pierwszym, a więc MSCI World/FTSE Developed World z filtrem dywidendowym.

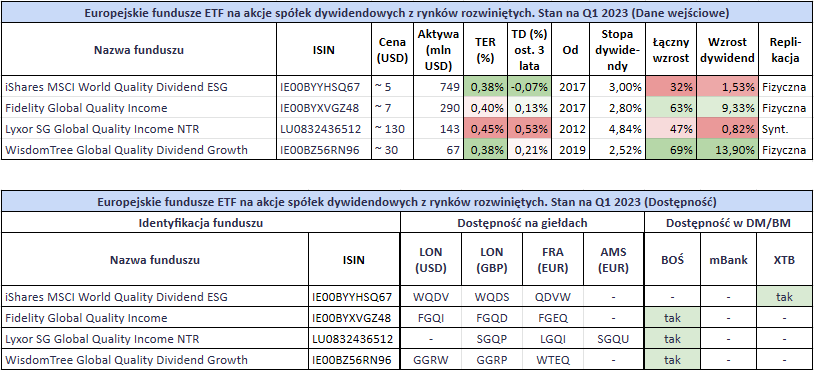

Selekcja jest tu bardzo niewielka, bo ETF-ów na spółki dywidendowe z rynków rozwiniętych, które spełniają parametry z początku wpisu mamy (ponownie) tylko cztery. Największy z nich, czyli iShares MSCI World Quality Dividend ESG (IE00BYYHSQ67, ticker WQDV, WQDS, QDVW) to fundusz z „dodatkowym filtrem” ESG (Environmental, Social, Governance, czyli przyjazne społeczności i środwisku), który raczej nie pomaga mu w osiąganiu dobrego wyniku inwestycyjnego, ani w wypłacaniu rosnących w czasie dywidend. Pod względem kosztów najlepszy jest właśnie iShares oraz WisdomTree Global Quality Dividend Growth (IE00BZ56RN96, tickery GGRW, GGRP, WTEQ), a pod względem różnicy odwzrowania iShares oraz Fidelity Global Quality Income (IE00BYXVGZ48, ticker FGQI, FGQD, FGEQ):

Spośród tych funduszy wspomniane 3 mają replikację fizyczną, czyli naprawdę kupują akcje wchodzące w skład ich indeksów, a ETF Lyxor SG Global Quality Income NTR replikowany jest syntetycznie, czyli za pomocą kontraktu swap. Różnice w indeksach są tu jednak bardzo wyraźne, bo poprawną stopę zwrotu i akceptowalny wzrost dywidend prezentują tylko fundusze WisdomTree i Fidelity, które z tego powodu zajmą 2 pierwsze miejsca tego zestawienia. Niestety dla polskich inwestorów, żaden z osiągających najlepsze wyniki funduszy dywidendowych na rynki rozwinięte nie jest obecnie dostępny ani w mBanku, ani w XTB, ani w DM BOŚ.

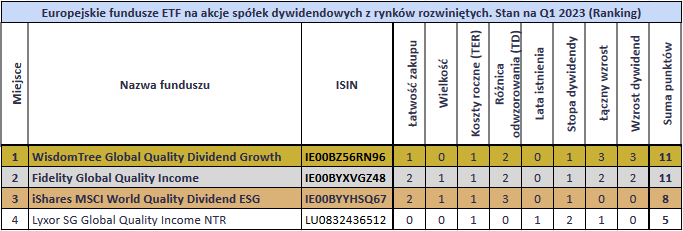

Ranking dywidendowych ETF na DM

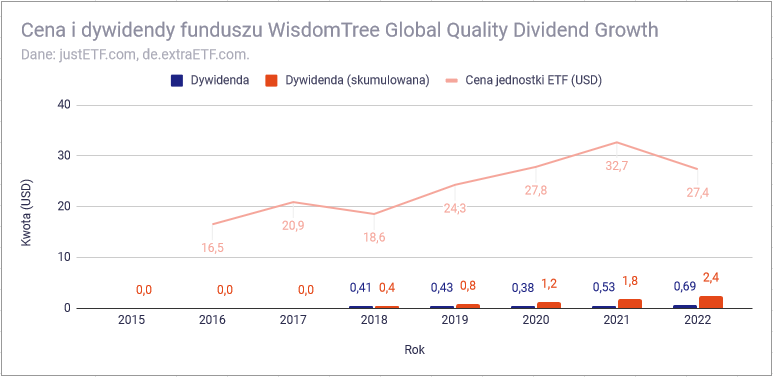

O ile spośród ETF-ów dywidendowych na cały świat bardzo prosto było mi wyłonić zwycięzcę, to już w tym przypadku będzie trochę trudniej. Główną trudnością jest umieszczenie na pierwszym miejscu zestawienia małego funduszu (tylko 67 mln USD aktywów) z krótką historią (od 2019) tylko dlatego, że w tych 3 latach radził sobie (całościowo, total return) dużo lepiej od konkurencji. Dorzuć do tego poprawny TD i spory wzrost dywidendy i zrozumiesz, dlaczego umieściłem go na czele tego rankingu:

Identyczną punktacją nagrodziłem Fidelity Global Quality Income, który uzbierał około 300 mln USD aktywów i zarówno na papierze, jak i pod względem osiąganych wyników wygląda dość porównywalnie ze zwycięzcą rankingu. Wzrost dywidend w ostatnich latach jest jednak bardziej imponujący dla funduszu od WisdomTree, który w ciągu 4 lat zwiększył je o prawie 70%:

Nie samym wzrostem dywidend człowiek żyje, a jeśli chodzi o zmianę ceny, to indeks ten wypada trochę gorzej od szerokiego MSCI World. Jeśli ciekawi Cię, dlaczego w ogóle umieściłem „globalny” (z nazwy) fundusz w tym zestawieniu, to wiedz, że dokładnie badałem ich składy i sam zakwalifikowałem go raczej do indeksu DM niż do All-Country World. Czy 11/20 punktów to jednak wystarczająco dużo, by zainwestować w taki fundusz? Zastanówmy się, analizując materiały na uzupełnienie go także o rynki wschodzące, czyli fundusze ETF na dywidendowe EM (Emerging Markets).

Dywidendowe ETF na rynki wschodzące

Jest ich tylko pięć, mają niewielkie aktywa, wysokie koszty oraz raczej słabo odwzorowują swoje indeksy. Błyszczą jednak pod względem obecnej stopy dywidendy, która powszechnie wynosi tu 5-9% wobec 2-4% będącego standardem dla rynków rozwiniętych. Mamy więc indeks spółek dywidendowych z przecenionych mocno firm z rynków wschodzących, które w ostatnich latach nie błyszczały ani pod względem łącznej stopy zwrotu, ani pod względem wzrostu płaconych przez spółki z tych indeksów dywidend.

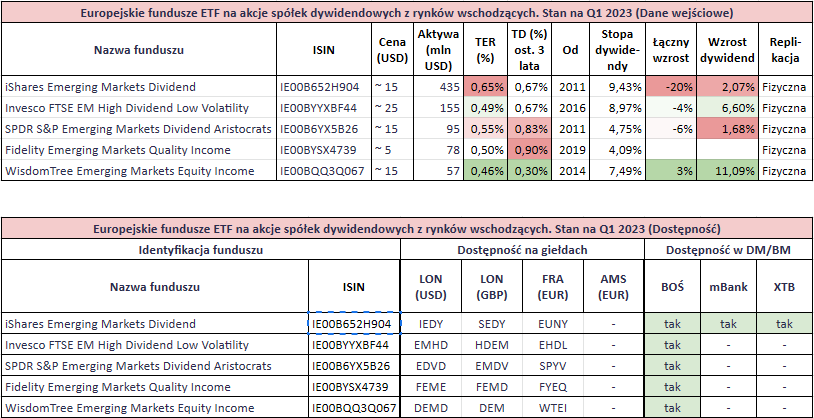

Jako „dywidendowe konie pociągowe” sprawiają się jednak znakomicie, bo dwa największe fundusze z zestawienia, jakimi są iShares Emerging Markets Dividend (IE00B652H904, ticker IEDY/SEDY/EUNY) oraz Invesco FTSE EM High Dividend Low Volatility (IE00BYYXBF44, ticker EMHD/HDEM/EHDL) płacą obecnie około 9% dywidendy brutto rocznie. Ich koszty są jednak wysokie (TER wynosi odpowiednio 0,65% i 0,49%), co nie zachęca do inwestowania w nie świadomych kosztów inwestorów. Dość poprawną (0,30%) różnicę odwzorowania wobec indeksu udaje się osiągnąć tylko funduszowi WisdomTree Emerging Markets Equity Income (IE00BQQ3Q067, ticker DEMD/DEM/WTEI), który jednak jest mikroskopijnych rozmiarów (około 60 mln USD):

Nie ma wśród tych funduszy ETF rozwiązań idealnych, ale i nie ma zbyt wielkiego wyboru, bo w polskich domach i biurach maklerskich kupimy zwykle tylko największy z nich, czyli IEDY od iShares. Bardzo pozytywnie wyróżnia się na tle konkurencji DM BOŚ, który umożliwia inwestowanie w aż 4 na 5 przedstawionych tu ETF-ów. Tym, którym zależy na jakości i niskiej cenie, wystarczy jednak tylko 1 z tych funduszy, który został zdecydowanym zwycięzcą tego rankingu.

Ranking dywidendowych ETF na EM

Analogicznie do zestawienia europejskich funduszy ETF inwestujących w rynki rozwinięte o profilu dywidendowym, także i tu „Dawid pokonał Goliata”, strącając z piedestału znacznie większy fundusz od iShares. Wspomnianym zwycięzcą jest fundusz ETF WisdomTree Emerging Markets Equity Income, który zdobył „tylko” 12/20 punktów, a mimo to zostawił konkurencję daleko w tyle, bo tylko z 4-7 punktami. Ciężko jest wybrać najlepszy spośród dość kiepskich funduszy, więc nie będę ukrywał, że oczekiwałbym nieco większej selekcji funduszy z tej kategorii:

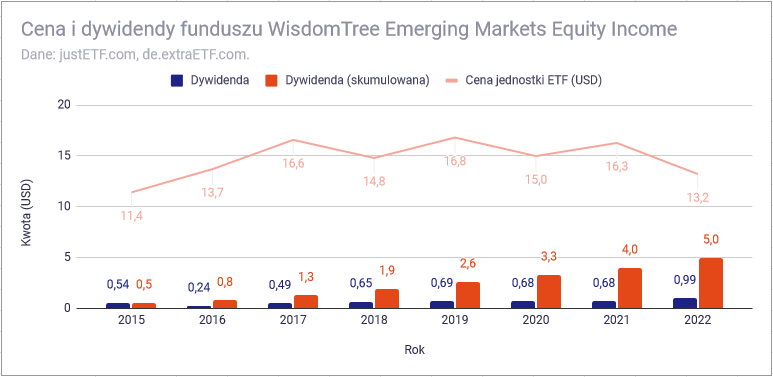

Czym wyróżniają się ETF-y na spółki dywidendowe z rynków wschodzących? Na pewno stopą dywidendy, bo zwycięzca tego rankingu w ciągu ostatnich 8 lat „spłacił” ponad 40% swojej ceny z 2015 samymi dywidendami. Gorzej z jego wynikami (bez uwzględnienia wypłaconych dywidend), które o mały włos nie znalazłyby się na minusie:

Jak wobec tego inwestować w europejskie ETF-y dywidendowe i dlaczego fundusz globalny (VHYD) uzyskał w ostatnich latach znacznie gorszy wynik inwestycyjny od funduszu na dywidendowe akcje z rynków rozwiniętych (GGRW)? Powód jest trywialny: indeksy dywidendowe nie są ważone naturalną kapitalizacją szerokich indeksów akcji. Prostym językiem: choć w tym okresie rynki rozwinięte stanowiły około 90% indeksu światowego, to w indeksach dywidendowych mogły one stanowić 50%, 60% lub 70% tychże. I naprawdę nie trzeba szukać daleko:

- WisdomTree Global Quality Dividend Growth UCITS składem przypomina MSCI World, bo ma około 60% USA, 25% Europy, 6% Australii i Japonii i niewielki udział innych rynków finansowych.

- WisdomTree Emerging Markets Equity Income UCITS ETF składem trochę przypomina MSCI EM, jednak ma bardzo zaburzone proporcje wobec szerokiego indeksu. Przykłady: aż 30% Tajwanu, 12% Brazylii i 9% RPA.

- [TERAZ NAJCIEKAWSZE] Dywidendowy ETF na cały świat, czyli Vanguard FTSE All-WOrld High Dividend Yield UCITS ETF zawiera 45% USA i 55% pozostałych rynków finansowych, ale w proporcji zupełnie innej do indeksu MSCI ACWI czy FTSE All-World. Nie powinniśmy się zatem dziwić temu, że jego wyniki są dużo gorsze od pierwszego z funduszy, który udziałem rynków mniej więcej kopiuje MSCI World.

To takie luźne przemyślenie o tym, dlaczego wyniki funduszy z opisywanych tu trzech kategorii są z czasem tak różne. Podsumowując: DM dla wyższych zwrotów (łącznych), EM dla zwiększenia stopy (bieżącej) dywidendy, a globalny ETF dla świętego spokoju i świadomości, że posiada się „wszystkich rynków po trochu”.

Jeśli wpis się przydaje i chcesz docenić moją pracę oraz jeszcze nie masz konta maklerskiego, to z góry serdecznie dziękuję za skorzystanie z jednego z moich linków afiliacyjnych, które znajdują się w boxie poniżej. A my przechodzimy do opisu globalnego portfela dywidendowego w wersji amerykańskiej.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć IKE/IKZE z bogatą ofertą ETF-ów?

Mój link obniża prowizję na rynkach zagranicznych z 0,29% do 0,24%.

Szukasz zagranicznego konta maklerskiego?

Pełen ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Globalny portfel dywidendowy (wersja US)

Witaj w świecie ETF-ów amerykańskich, czyli świecie prawdziwego bogactwa dywidendowych ETF-ów. Przypomnę, że w przypadku ETF-ów amerykańskich przyda nam się konto z dostępem do nich, czyli np. konto maklerskie w Firstrade (link afiliacyjny) lub w TastyWorks albo Exante. Zamiast porównywać kilka ETF-ów w każdej kategorii, tym razem musiałem dokonać restrykcyjnej preselekcji, usuwając ponad 50% dostępnych funduszy jeszcze przed fazą porównania na blogu, a mimo to zostało mi do porównania po 15 funduszy na kategorię.

Przypomnę, że tym razem porównamy dywidendowe ETF-y na same Stany Zjednoczone oraz na cały świat z wyłączeniem USA (pamiętasz? Właśnie tak świat postrzegają amerykańscy inwestorzy). Zmieni się także sposób punktacji, bo nie znalazłem prostego sposobu na sprawdzenie różnicy odwzorowania funduszy amerykańskich, więc zamiast porównywania TD, większą wagę nadałem wynikom funduszu (TR) w przeszłości oraz wzrostowi wypłacanych przez nie dywidend. Z europejskimi ETF-ami będzie jednak pewien wspólny mianownik, gdyż maksymalną ilością punktów do zdobycia przez każdy ETF będzie dalej 20. Zacznijmy od amerykańskich ETF-ów na spółki dywidendowe z USA.

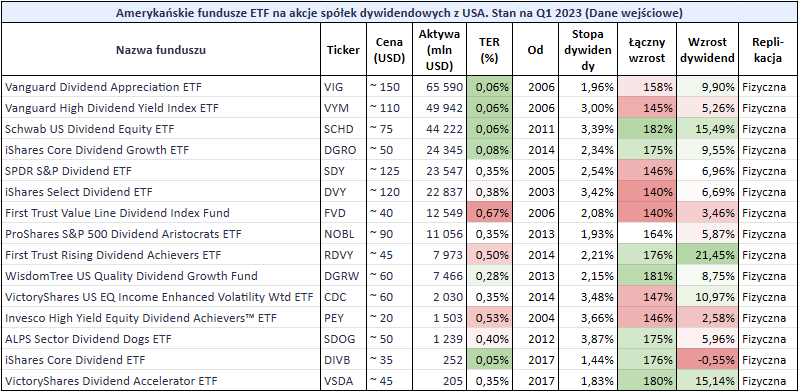

Dywidendowe ETF na USA

Z uwagi na świetne wyniki szerokiego indeksu dużych spółek notowanych w USA, czyli S&P 500, ETF-y na spółki dywidendowe z USA mają ogromną przewagę (wyników) nad każdą inną kategorią funduszy porównywanych w tym wpisie. Wśród tych funduszy znajdziemy też spory wzrost dywidend, niskie koszty roczne (nawet 0,05-0,06% rocznie, czyli porównywalnie do najtańszych europejskich ETF-ów na szerokie indeksy!) i naprawdę ogromną wartość aktywów.

Biorąc pod uwagę to, że dywidendowe fundusze ETF notowane w Europie dysponowały przeciętnie 0,5-3 miliardami USD można się naprawdę zdziwić tym, że kilkadziesiąt miliardów dolarów wartości aktywów to dla dywidendowych ETF-ów w USA praktycznie norma. Na papierze fundusze te wyglądają niezwykle zachęcająco, więc jeśli komuś nie przeszkadza konieczność samodzielnego rozliczenia otrzymywanych dywidend, to nie ma lepszego sposobu na proste inwestowanie w spółki dywidendowe z USA niż wybór amerykańskich ETF-ów specjalizujących się w doborze takich firm.

Do największych ETF-ów tego rodzaju należą bardzo popularne Vanguard Dividend Appreciation ETF (VIG), Vanguard High Dividend Yield (VYM) oraz Schwab US Dividend Equity (SCHD), każdy o imponującej wartości aktywów przekraczającej 40 miliardów dolarów. Równie imponująca jest wojna cenowa między tymi funduszami, dzięki której każdy kosztuje tylko 0,06% w skali roku, co jak na ETF-y dywidendowe jest naprawdę imponująco tanie. Przeciwnicy dywidend zdziwią się też tym, że niektóre z tych ETF-ów, np. SCHD i VIG pokonują w ostatnich kilkunastu latach indeks S&P 500 w wersji total return, co nie dowodzi niczego poza tym, że spółki dywidendowe jednak miewają okresy lepsze od szerokiego rynku. Całe zestawienie wygląda następująco:

Jako że żadne z powyższych nie są dostępne u polskich maklerów, to pozwoliłem sobie już nie dodawać tabeli z dostępnością funduszy. Aby je zakupić, należy otworzyć jedno z kont oferujących handel amerykańskimi ETF-ami dla polskich inwestorów, które porównuję na stronie z rankingiem kont do inwestowania w ETF-y z USA. Choć obecna stopa dywidendy, czyli stosunek wypłaconej w 2022 roku dywidendy do przeciętnej ceny z grudnia 2022 roku każdego z tych funduszy wynosi między 1,5 a 4%, to wzrost dywidend przez nie płaconych jest już bardzo imponujący. Czas na ranking funduszy, który przyniesie kilka niespodzianek.

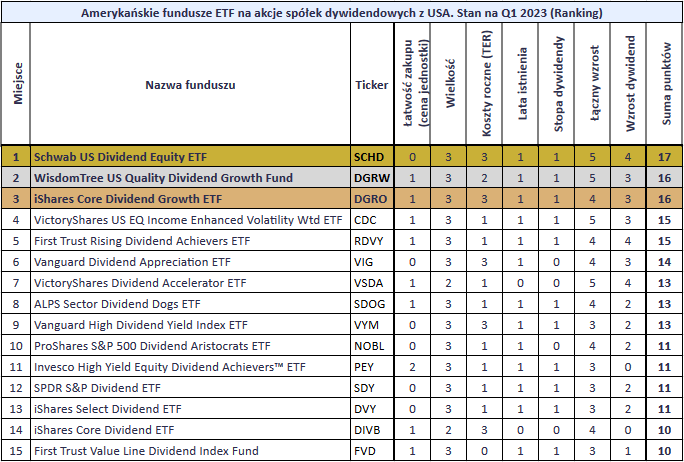

Ranking dywidendowych ETF na USA

Na podium tego kluczowego dla wpisu rankingu znalazł się Schwab US Dividend Equity ETF (SCHD), WisdomTree US Quality Dividend Growth (DGRW) oraz iShares Core Dividend Growth (DGRO), co może być dla niektórych zaskoczeniem. Kolejne 3 ETF-y to mniej znany ETF od VictoryShares (VictoryShares US EQ Income Enhanced Volatility Wtd ETF, CDC), First Trust Dividend Archievers ETF oraz największy z zestawienia Vanguard Dividend Appreciation ETF (VIG). Zwycięzcy to często fundusze „mniejsze”, ale nadal gigantyczne, bo taki WisdomTree US Quality Dividend Growth ma „tylko” 7 mld dolarów aktywów:

Przyjrzyjmy się jednak zwycięskiemu SCHD. Ogromne aktywa, ponad 10-letnia historia, solidna stopa zwrotu i bardzo wysoki wzrost dywidend sprawiły, że po prostu nie dało się nie wyróżnić tego funduszu ETF. Jego zalety wyraźnie widać na poniższym wykresie, na którym rzuca się też w oczy niska obecna stopa dywidendy, co jest niestety dla USA pewnym standardem:

Narzekasz na to, że SCHD wypłacił w 2022 roku „tylko 3,5%” dywidendy? Pamiętaj, że w tym samym okresie szeroki amerykański rynek płacił około 2%, więc i tak jest nieźle. Należy tu docenić jego niskie koszty (0,06%) i świetne wyniki, dzięki którym od 2011 roku pobił on S&P 500. Polecałbym go jednak inwestorom, dla których ważne są dywidendy, bo zgodnie z wieloma badaniami i symulacjami, których dokonałem, statystycznie szerokie indeksy wygrywają z tymi, które aktywnie wybierają spółki dywidendowe.

Powiedzmy, że wybraliśmy już nasz ulubiony ETF dywidendowy na USA i chcemy uzupełnić portfel o wszystkie inne kraje. Z pomocą przyjdą tu ETF-y dywidendowe na świat minus USA (World ex-US), których wybór jest prawie tak samo szeroki, jak tych na samo USA.

Dywidendowe ETF na świat bez USA

Pierwszym, co rzuciło mi się w oczy, gdy zaraz po porównaniu ETF-ów na spółki dywidendowe z USA, zacząłem zestawiać fundusze na spółki dywidendowe spoza USA, była ich dalej spora, ale jednak znacznie mniejsza wartość aktywów. Dowodzi to temu, że Amerykanie uwielbiają home-bias, a także są bardzo patriotyczni w inwestowaniu lub wzięli do siebie rady Warrena Buffetta i Johna Bogle o tym, że spółki amerykańskie są wystarczająco zdywersyfikowane geograficznie, by nie musieć inwestować już w firmy spoza Stanów Zjednoczonych.

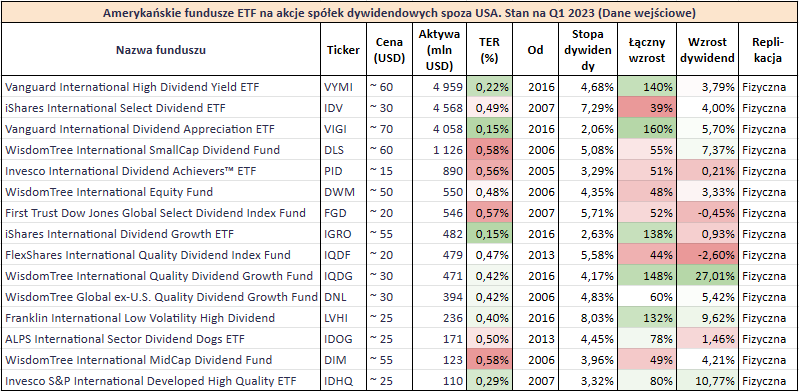

Przypomnę zatem o tym, że my jako inwestorzy europejscy możemy jednak woleć inwestowanie także w spółki spoza USA, więc przyjrzyjmy się możliwościom zakupu spółek dywidendowych z całego świata z wykluczeniem tych z USA, które omówiliśmy w poprzednim akapicie. Jeśli chodzi o koszty to zrobiło się tu wyraźnie drożej, bo najtańsze fundusze pobierają 0,15%, a najdroższe około 0,60% rocznie, przypominając pod względem kosztów raczej ETF-y europejskie niż amerykańskie. Największym ETF-em w zestawieniu jest Vanguard International High Dividend Yield (VYMI), który zgromadził około 5 miliardów dolarów aktywów, a drugim co do wielkości jest Shares International Select Dividend ETF (IDV) z 4,5 mld USD aktywów:

Pod kątem opłat tańsze są jednak kosztujące 0,15% rocznie Vanguard International Dividend Appreciation ETF, czyli VIGI (będący odpowiednikiem VIG na samo USA) oraz iShares International Dividend Growth ETF o tickerze IGRO. Pod względem wyników mamy tu także kilka „poziomów funduszy”, przy czym dominują fundusze skupiające się na wzroście dywidend (dividend growth), a nie tylko na fakcie ich wypłacania (high dividend yield). Znajdziemy tu jednak zarówno fundusze płacące obecnie 2% dywidendy, jak i takie, które w 2022 roku wypłaciły 7-8% dywidendy, co przypomina raczej europejskie fundusze dywidendowe na rynki wschodzące, niż te na rynki rozwinięte.

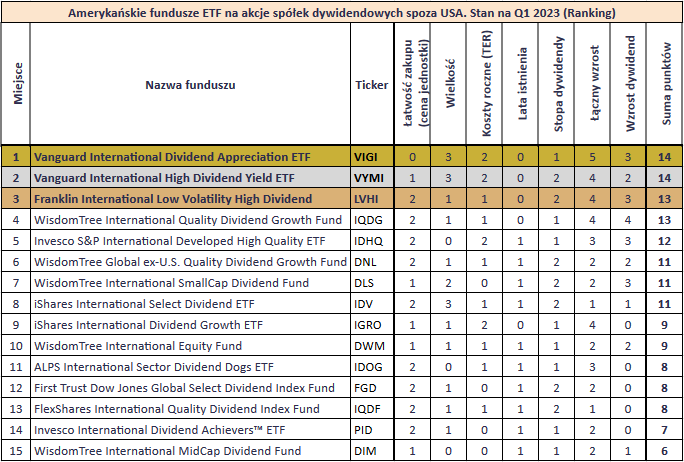

Pora na ostatni ranking w tym wpisie, w którym na dwóch pierwszych miejscach nie będzie żadnych niespodzianek.

Ranking dywidendowych ETF na świat bez USA

Choć otrzymały one w klasyfikacji tyle samo punktów, to ze względu na wyższą kilkuletnią stopę zwrotu, ranking ten wygrywa mniejszy z Vanguardów VIGI, czyli Vanguard International Dividend Appreciation ETF. W zwycięstwie nad większym bratem pomogły mu niższe koszty roczne oraz zauważalnie szybszy roczny wzrost dywidend w ostatnich kilku latach. Na podium znalazł się też jeden z najmniejszych funduszy z zestawienia (tylko 236 mln dolarów aktywów) – Franklin International Low Volatility High DIvidend (LVHI), który wysokie miejsce zawdzięcza wysokiej stopie dywidendy i bardzo dobrym wynikom z lat 2015-2022:

W porównywaniu ETF-ów dywidendowych na świat bez USA jest jednak pewien problem: proporcja udziału rynków w indeksach, które te naśladują, jest dość uznaniowa i potrafi różnić się między funduszami naprawdę mocno. Inwestor, który wybierze ETF-y dywidendowe na USA oraz na World ex-US może skończyć z portfelem 60% USA, 15% UK i 15% Chin lub dowolną inną kombinacją innych stron świata. Możemy zatem po prostu „zaufać” dostawcom indeksu, że dywersyfikacja geograficzna funduszy będzie wystarczająco dobra, a jednym z mechanizmów regulacji jest samodzielne ustalanie proporcji US do World ex-US i rebalancing pomiędzy tymi ETF-ami.

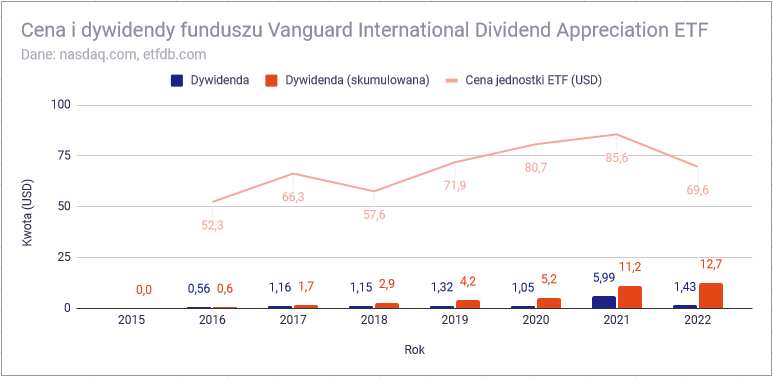

Zwycięzca rankingu, czyli ETF VIGI oferował w ostatnich latach niezły wzrost ceny oraz pewien zauważalny wzrost dywidend, który odbył się w 2021 roku dość chaotycznie (nie pytajcie, bo nie doszedłem do tego, dlaczego dywidenda skoczyła wtedy tak bardzo). Ten ETF jest jednak dość wrażliwy na wahania kursów walut i kiedy waluty inne od USD mają gorszy czas, to jego wartość (wyrażona w USD) dość mocno spadła:

Jak stworzyć globalny portfel dywidendowy z funduszy ETF? Czy warto „bawić się” w otwieranie konta u amerykańskiego maklera tylko po to, by uzyskać dostęp do ETF-ów typu SCHD, DGRW, VIG czy VIGI, VYMI i LVHI?

Jak stworzyć globalny portfel dywidendowy z ETF?

Według mnie część inwestorów dywidendowych powinna pozostać w Europie, a jeśli już otwierać konto u amerykańskiego brokera, to po to, by zakupić tam np. SCHD, ciesząc się wysokimi dywidendami, solidną stopą zwrotu z indeksu oraz… optymalizacją podatkową. No właśnie – w pewnych sytuacjach ETF-y amerykańskie opłacać się będą pod kątem podatków. Zaczniemy jednak od scenariusza, który wychodzi obojętnie podatkowo, jakim dla europejskiego inwestora będzie zakup amerykańskiego ETF-a na świat minus USA, który podatkowo będzie wyglądał następująco:

- Kupując amerykański ETF na międzynarodowe spółki, zapłacimy łącznie (około) 11% – 15% – 4% dywidendy, tracąc około 28% oryginalnych dywidend, które ten ETF otrzymał ze spółek. Trzy poziomy opodatkowania dywidend bardzo dokładnie wyjaśniłem we wpisie „Stawki podatku od dywidend z zagranicznych akcji i funduszy ETF„, do którego lektury zachęcam zainteresowanych tym tematem.

- Kupując ETF-y rezydujące w Irlandii lub Luksemburgu, które inwestują w międzynarodowe spółki, zapłacimy (około) 12% – 0% – 19% od dywidendy, czyli łącznie tyle samo, co w przypadku ETF-ów amerykańskich, po prostu inaczej rozłożone na różnych poziomach opodatkowania.

Europejski inwestor może jednak preferować amerykańskie ETF-y na spółki z USA, ponieważ:

- Kupując amerykański ETF na amerykańskie spółki, zapłacimy (łącznie) 0% – 15% – 4%, czyli 19% oryginalnej dywidendy.

- Kupując europejski ETF na amerykańskie spółki o replikacji fizycznej, zapłacimy (łącznie) 15% – 0 % – 19%, czyli łącznie ponad 31% oryginalnej dywidendy w podatku.

- Pewnym „lifehackiem” umożliwiającym europejskiemu inwestorowi zapłacenie w sumie 19% podatku od dywidendy z amerykańskich spółek jest wybór europejskiego ETF-a o replikacji syntetycznej (np. notowanego na GPW Lyxor ETF SP500), który jednak inwestuje w szeroki indeks.

Wydaje mi się zatem, że podchodzący poważnie do portfela dywidendowego inwestor powinien zatem założyć konto umożliwiające inwestowanie w amerykańskie ETF-y dywidendowe na amerykańskie spółki, „pokrywając” amerykańską część portfela właśnie nimi.

Cztery pomysły na globalny portfel dywidendowy

Na sam koniec cztery moim zdaniem najlepsze pomysły na globalny portfel dywidendowy:

- (Najtańsza pod względem TER wersja) ETF amerykański na dywidendowe spółki z USA + ETF amerykański na dywidendowe spółki spoza USA.

- (Skomplikowana, ale optymalna podatkowo wersja) ETF amerykański na dywidendowe spółki z USA + ETF europejski na dywidendowe spółki z Europy (nie porównałem ich w tym wpisie) + ETF europejski na dywidendowe spółki z rynków wschodzących.

- (Wersja uproszczona, omijająca wiele krajów świata) ETF amerykański na spółki dywidendowe z USA + ETF europejski na spółki dywidendowe z rynków wschodzących.

- (Najprostsza wersja) ETF europejski na spółki dywidendowe z całego świata.

Kończąc ten wpis, chciałem napisać tylko, że jestem bardzo ciekaw Twojej opinii na temat inwestowania dywidendowego i tego, czy według Ciebie jest ono możliwe (i sensowne) przy użyciu samych funduszy ETF. Jeśli materiał Ci się podobał, to pamiętaj o możliwości obserwowania mnie na Twitterze oraz subskrybowania mojego kanału na YouTube, za co z góry serdecznie dziękuję!

Obserwuj mnie na Twitterze:

Subskrybuj mój kanał YouTube:

Podsumowanie

Choć inwestowanie dywidendowe według wielu ekspertów jest nieoptymalne podatkowo, to jeśli dodaje inwestorowi motywacji do dalszego zarabiania, oszczędzania i inwestowania, to nie ma w nim naprawdę nic niewłaściwego. Pamiętaj jednak, że ponadprzeciętne stopy dywidendy osiągniesz tylko poprzez samodzielny dobór spółek do portfela, a indeksy (nawet te dywidendowe) mają tendencję do wybierania albo spółek o niskiej, ale wzrastającej stopie dywidendy, albo tych o wysokiej stopie dywidendy, która pozostaje w stagnacji przez wiele lat.

Tworząc portfel dywidendowy z ETF, należy zatem uważać nie tylko na podatki (patrz: poprzednie dwa akapity), ale też na koszty i strategię funduszu. Warto również pamiętać, że „dywidendowe All-World” niekoniecznie będzie przypominać układ sił szerokich indeksów, co nie wszystkim inwestorom będzie pasować. Decydując się na amerykańskie ETF-y, pamiętaj też o podatku od spadku (Estate Tax), który aktywuje się powyżej 60 000 USD aktywów i bywa bardzo dotkliwy dla spadkobierców inwestora (opisałem go tutaj).

Dzięki za doczytanie wpisu do końca i liczę (jak zwykle) na ciekawą dyskusję w komentarzach.

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.