Nie wszystko złoto, co się świeci.

Wiele osób sądzi, że jestem przeciwnikiem inwestowania w złoto, ale zacznę od tego, że nie mają racji, o czym świadczy choćby to, że w 2020 i 2021 roku miałem w swoim portfelu ETC na złoto. O złocie faktycznie wypowiadam się na ogół dość krytycznie, ale nie ze względu na emocjonalne pobudki, a dlatego, że znam jego historyczne notowania i umiem policzyć jego stopę zwrotu, zmienność oraz obsunięcia od szczytu i nie widzę tu samych zalet. Ten wpis wyjaśni Ci, czy warto inwestować w złoto, a jeśli tak, to ile dodać go do portfela, aby uzyskać korzystny efekt w kwestii stopy zwrotu ważonej ryzykiem.

Problemem wielu innych materiałów o inwestowaniu w złoto, jest to, że są sponsorowane lub wręcz tworzone przez firmy zajmujące się jego sprzedażą, a więc stronnicze i nieobiektywne. To jasne, że sprzedawca lub producent złota będzie zachęcał Cię do inwestowania w złoto, dlatego, że po prostu zarobi na tym, że dokonasz jego zakupu w polecanym przez niego miejscu. Obiecuję, że nie stawiam tu tezy, że inwestowanie w złoto jest bez sensu, ale proszę Cię o czytanie tego wpisu z otwartym umysłem, ponieważ pragnę pokazać zarówno jego mocne, jak i słabe strony, aby ewentualna inwestycja była świadoma. Wpis zaczniemy od faktów na temat inwestowania w złoto.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Jak złoto radziło sobie historycznie wobec innych klas aktywów.

- Czy złoto wykazuje negatywną korelację z akcjami.

- Czy złoto zawsze pobija inflację i czy zawsze stanowi przeciwwagę dla spadających akcji.

- Czy złotem można zastąpić obligacje skarbowe.

- Ile złota powinno się dodać do portfela i dlaczego.

Powiązane wpisy

- Jak kupić złoto i srebro na giełdzie? Najlepsze fundusze ETF na złoto i srebro

- Czy giełda to obecnie bańka spekulacyjna?

- W co warto inwestować? Jakie aktywa pobijały inflację najbardziej?

- Co najlepiej stabilizuje polski portfel inwestycyjny? Obligacje? Złoto? Coś innego?

- Proste inwestowanie pasywne – najlepsze portfele dla zabieganych

- Czy giełda to obecnie bańka spekulacyjna?

- Jak ochronić oszczędności przed inflacją?

Fakty na temat inwestowania w złoto

Inwestowanie w złoto jest z nami od setek, jeśli nie tysięcy lat i wiem, że zdążyło stać się tematem emocjonalnym, więc będę w tym wpisie bardzo ostrożny i postaram się nie obrażać niczyich uczuć. W sieci krążą na temat złota pewne fakty, które chciałbym potwierdzić oraz mity, które chciałbym obalić, aby nadać dalszej analizie odpowiedniego kontekstu. Zacznę od faktów, skupiając się wyłącznie na historycznej cenie złota wyrażonej w USD od 1971 roku, w którym prezydent USA Richard Nixon ogłosił odejście od standardu złota, czyli od możliwości wymiany dolarów na złoto po ustalonym odgórnie kursie. Myślę, że analiza od tego momentu jest najsensowniejsza, więc w tym wpisie będzie to najdłuższy możliwy, czyli niemal 55-letni horyzont inwestycyjny.

Złoto daje zarobić, ale tylko cierpliwym

Wielu ekspertów rynku złota sugeruje, jakby gwarantowało ono zysk i pobicie inflacji niezależnie od okresu inwestycji. Nie jest to prawda, bo złoto miało bardzo długie okresy, w których ani nie pobijało inflacji, ani nie oferowało żadnego nominalnego zysku, a mianowicie:

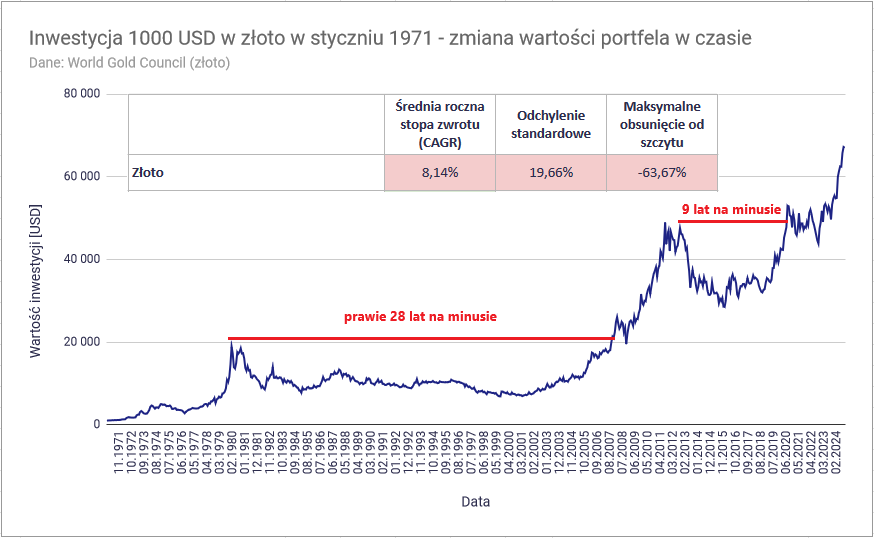

- złoto było od 01.1980 do 07.2007 (333 miesiące, czyli prawie 28 lat) na minusie,

- kolejno złoto było od 08.2011 do 07.2020 (108 miesięcy, czyli prawie 9 lat) na minusie.

I tego powinien, a raczej musi być świadomy każdy inwestor zainteresowany złotem. Po prostu zdarza mu się zanurkować i przez 9-28 lat odrabiać straty, co na rynku akcji jest rzeczą niezwykle rzadką i nawet jeśli się zdarzy, to zwykle wynosi maksimum około 10 lat w przypadku czołowych indeksów akcji. Nie zmienia to faktu, że złoto w ujęciu 1971 – 2024 dawało w USD średnią roczną stopę zwrotu wynoszącą 8,14% rocznie, co brzmi dość satysfakcjonująco i podobnie do wielu indeksów akcji:

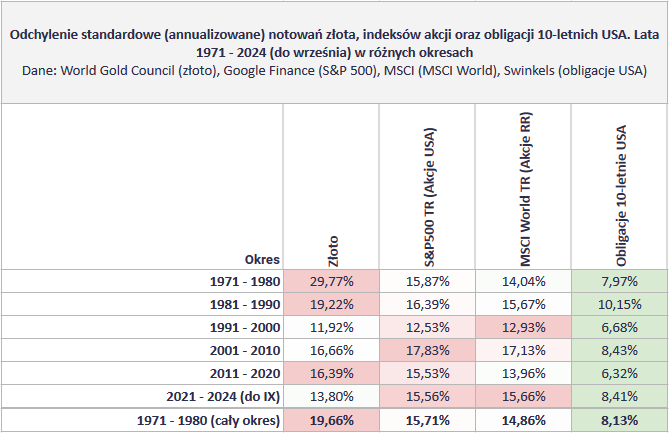

Moje oko przykuwa też wysoka zmienność notowań złota, którą widać na wykresie oraz w tabeli powyżej, o czym świadczy to, że odchylenie standardowe jego notowań wynosiło prawie 19,7% rocznie, czyli znacznie więcej od wielu indeksów akcji. Pierwszym faktem jest zatem to, że złoto daje zarobić, ale czasami trzeba na te zarobki poczekać bardzo cierpliwie, a droga do nich jest wyboista i bardzo zmienna. Notowania złota przypominają raczej zmienny i rozkapryszony indeks akcji, a nie indeks obligacji (a już na pewno nie przypominają detalicznych obligacji skarbowych, które nie mogą nominalnie stracić).

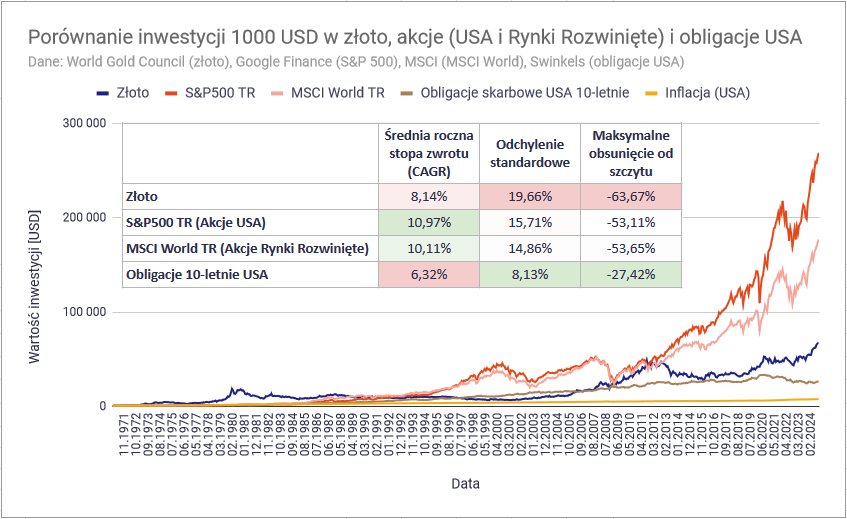

Nie tylko złoto dało zarobić

Fani złota często zapominają, że nie tylko ten szlachetny kruszec daje zarobić i nie tylko on na ogół pobija inflację. Zestawmy teraz złoto wraz z indeksem inflacji w USA, dwoma indeksami akcji (amerykańskim S&P 500 oraz MSCI World przedstawiającym notowania akcji z rynków rozwiniętych) oraz indeksem obligacji 10-letnich USA. W ujęciu od 1971 roku pomimo bardzo dobrego startu (do 1989 roku złoto wygrywało z akcjami oraz obligacjami, ale w 1989 roku wyprzedził je indeks MSCI World) złoto wyraźnie przegrało z akcjami. Niestety influencerzy, którzy często „wciskają” nieświadomym inwestorom złoto (zwykle w materiałach sponsorowanych) pokazują notowania indeksów akcji bez uwzględnienia reinwestycji dywidend, co sprawia, że złoto prawie zawsze góruje nad akcjami. Ja postąpiłem inaczej, sięgając po dane uwzględniające reinwestycję dywidend w jednostki indeksu, co sprawia, że akcje zostawiają w tym okresie złoto daleko w tyle:

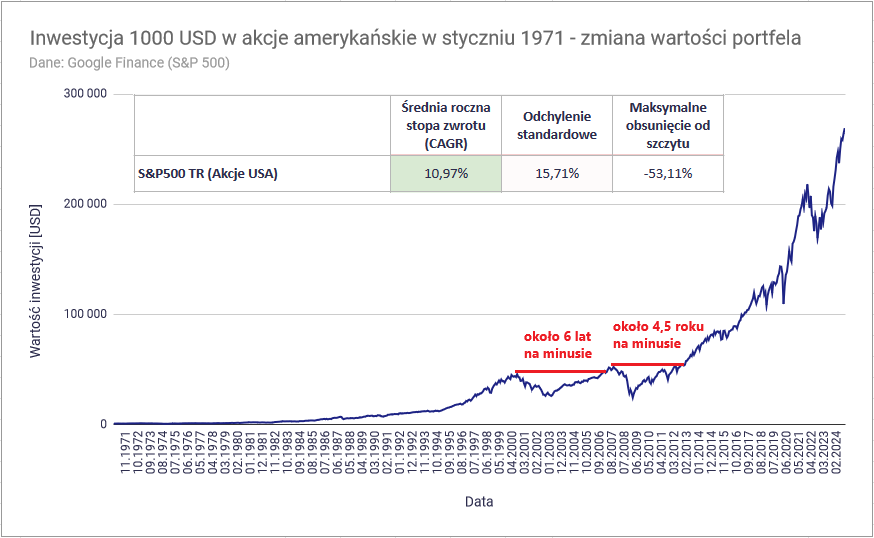

To, czego nie widać jednoznacznie na tym wykresie to też fakt, że akcje miały w tym okresie znacznie krótsze obsunięcia wartości od szczytu. Przykładowo dla amerykańskiego S&P 500 wynosiły one maksymalnie:

- 76 miesięcy, czyli nieco ponad 6 lat na minusie (od 08.2000 do 11.2006),

- 55 miesięcy, czyli około 4,5 roku na minusie (od 09.2007 do 03.2012).

Akcje miały też wyższą średnią roczną stopę zwrotu, niższe odchylenie standardowe (około 15-16% wobec blisko 19,7% dla złota) oraz niższe maksymalne obsunięcia od szczytu (około -53% wobec około -63%).

Badanie notowań od 1971 roku nieco faworyzuje akcje, więc w dalszej części wpisu pokażę Ci też okresy, w których złoto faktycznie wygrało z akcjami (m.in. 2000 – 2024). Na razie przejdę do kolejnego faktu o złocie, jakim jest to, że ma niską korelację z innymi aktywami.

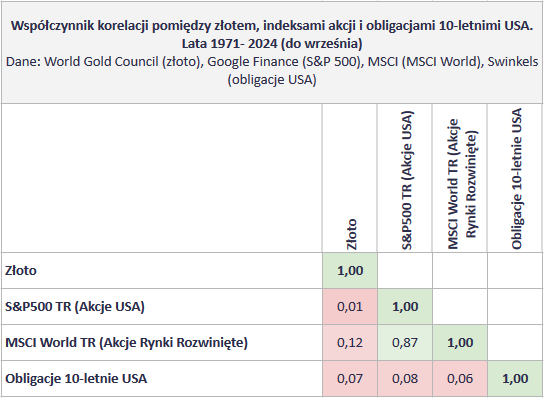

Złoto ma niską korelację z innymi aktywami

Jeśli cena instrumentów finansowych lub klas aktywów porusza się w sposób skoordynowany, to mówimy o ich dodatniej/pozytywnej korelacji. W sytuacji, gdy jeden instrument zazwyczaj traci, gdy inny zyskuje (i vice versa), mówimy o korelacji ujemnej/negatywnej. Analizując długoterminowe miesięczne stopy zwrotu z różnych instrumentów finansowych, możemy wywnioskować np. to, że indeks akcji amerykańskich jest silnie pozytywnie skorelowany z indeksem akcji z rynków rozwiniętych (bo przecież spółki amerykańskie stanowią dużą jego część). Analizując te same dane, nie można wykazać, że złoto ma negatywną korelację z akcjami i obligacjami, ponieważ złoto nie wykazuje żadnej korelacji (jest bliska zeru) z innymi podstawowymi klasami aktywów.

Co ten brak korelacji oznacza w praktyce? To, że złoto, akcje i obligacje poruszają się wobec siebie dość przypadkowo i nie ma żadnej gwarancji, że gdy akcje będą traciły, to obligacje lub złoto będzie zyskiwać. Podobnie nie ma gwarancji, że gdy ceny akcji będą rosnąć, to cena złota będzie spadać. Są one wobec siebie przypadkowe i mimo że obie klasy aktywów w długim (50+ letnim) terminie pozwoliły zarobić, to nie ma między nimi żadnej mocno zarysowanej korelacji, co cechuje także akcje oraz obligacje skarbowe.

Pora na często powtarzane mity na temat złota, które aż się proszą, by zostać zweryfikowane i obalone.

Mity na temat złota

Główną motywacją do napisania tego wpisu jest skorygowanie popularnych mitów na temat złota, które można obalić w bajecznie prosty i skuteczny sposób. Sekretem jest dokładne przyjrzenie się danym historycznym jego notowań wobec dolara amerykańskiego i zrozumienie ich, zamiast wybierać tylko okresy, w których złoto wypadło korzystnie na tle innych aktywów oraz okresy, w których złoto wygląda, jakby faktycznie kontrowało spadki na rynku akcji. Zacznę od popularnego mitu na temat tego, że złoto gwarantuje ochronę przed inflacją.

Złoto gwarantuje ochronę przed inflacją

Czysto psychologicznie najlepiej nastawić się na to, że w świecie inwestowania absolutnie nic nie jest przez nikogo gwarantowane. Jeśli inwestujesz w (teoretycznie) najbezpieczniejsze instrumenty finansowe świata, jakimi często nazywane są obligacje skarbowe Stanów Zjednoczonych, to pamiętaj, że w pewnych warunkach możesz nie odzyskać zainwestowanego kapitału. Jeśli inwestujesz w cokolwiek innego (np. akcje, złoto lub kryptowaluty), to tym bardziej pamiętaj, że są one bardziej zmienne i zależne od wielu czynników, więc nie ma gwarancji, że przyniosą zysk, a co dopiero pokonają inflację.

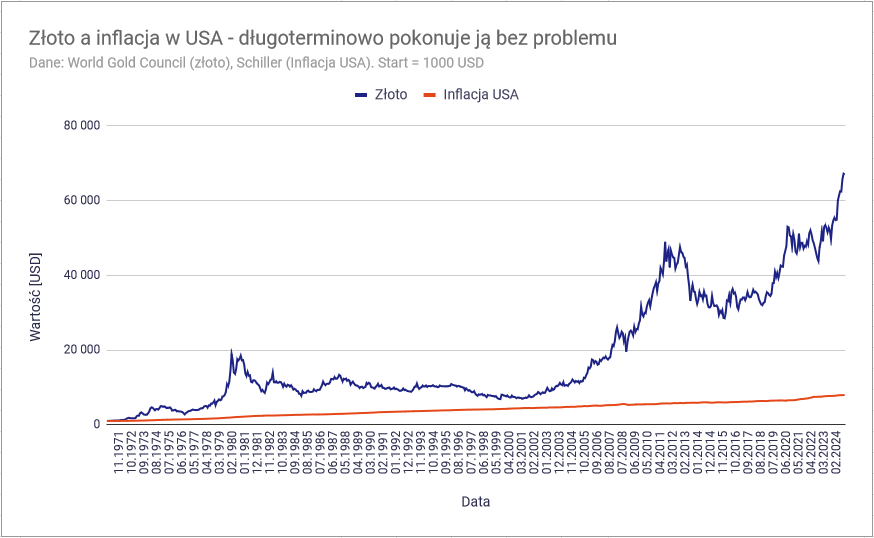

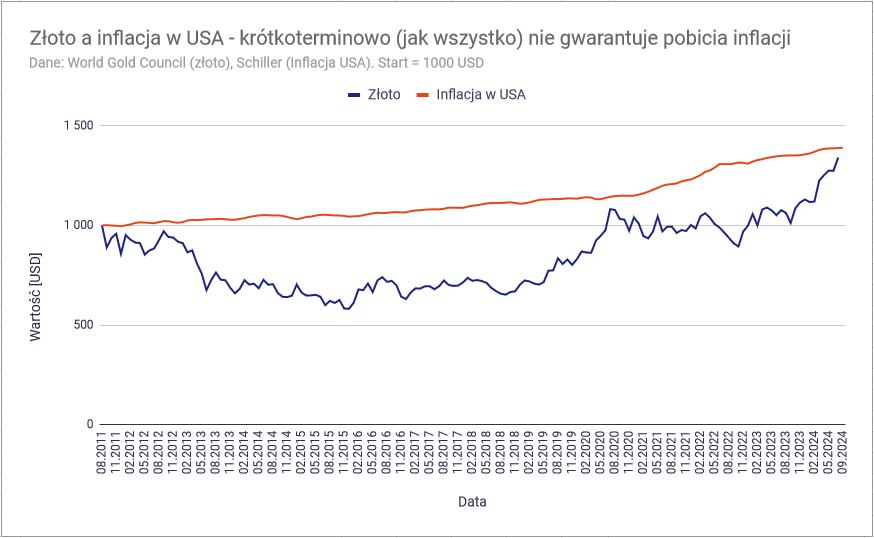

Sprzedawcy złota często posługują się wykresem jego długoterminowych zmian na tle inflacji w USA, aby dowieść tego, że było doskonałą ochroną przed inflacją. Rzut oka na poniższy wykres potwierdza to, bo inwestycja w złoto w 1971 roku pozwoliłaby na skuteczne pobicie indeksu inflacji w USA przez niemal cały okres 1971 – 2024:

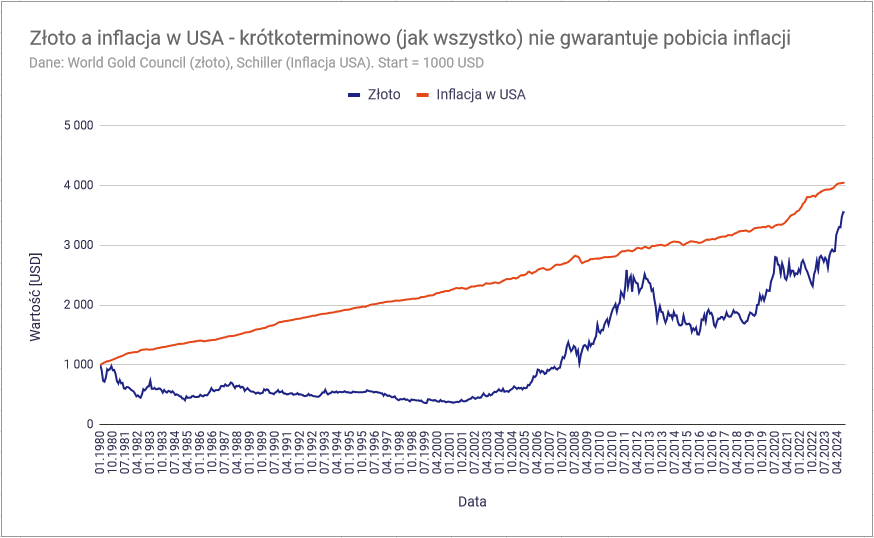

Jest jednak coś, czego nie poruszają nigdy, czyli fakt, że gdyby ktoś zainwestował (jednorazowo) w złoto w styczniu 1980 roku, czyli przed niesławnymi 28 latami złota na minusie (wobec USD), to do września 2024 roku stale… przegrywałby z amerykańską inflacją! Jak więc możemy pisać o gwarancji pobijania inflacji, jeśli teoretycznie są inwestorzy, którzy od 44 lat czekają na to, aż kupione przezeń w 1980 roku złoto odzyska swoją dawną wartość wyrażoną w dolarze amerykańskim?

Możesz uznać, że powyższy wykres jest moim „czepialstwem” i celowo wybrałem okres górki, z której złoto wychodziło przez wiele lat. Wybiorę zatem drugi okres, który pozwoli pokazać ten sam problem, który mają aktywa o długich obsunięciach kapitału od szczytu, takie jak np. złoto:

Jeśli ktoś pisze, że złoto bezwarunkowo i zawsze gwarantuje ochronę przed inflacją, to zwyczajnie pisze nieprawdę. Poruszyłem ten temat w dawnym wpisie „Jak ochronić oszczędności przed inflacją?” i ironia chciała, że właśnie w okresie od jego wydania, to polskie obligacje antyinflacyjne (takie jak COI i EDO), które sugeruję jako aktywa niemalże gwarantujące ochronę przed inflacją (bo mimo podatku Belki historycznie tak było) w wielu miesiącach pobijały inflację, gdy złoto tego nie robiło. Prawda jest taka, że większość klas aktywów inwestycyjnych w odpowiednio długim terminie faktycznie utrzymuje wartość pieniądza, ale czym innym jest zauważenie tej – często przypadkowej – zależności, a czym innym pisanie, że akurat złoto (lub inny instrument) gwarantuje ochronę przed inflacją.

Złoto jest mało zmiennym, bezpiecznym instrumentem

Wraz z deklarowaniem, że złoto zawsze pobija inflację, tak jakby było to gwarantowane i pewne, sprzedawcy złota często naciągają swoich klientów, sugerując, że inwestycja w złoto jest bezpieczna, stabilna i mało zmienna. Ludzie często dają się skusić tym, że złoto ma postać fizyczną oraz jest w gospodarce od tysięcy lat i zawsze przedstawiało sobą jakąś wartość ze względu na jego unikalność, oraz to, że występuje w przyrodzie w ograniczonych ilościach. Nie mylmy jednak walorów wizualnych przedmiotu i jego fizycznej postaci z bezpieczeństwem oraz niską zmiennością cen, ponieważ o złocie można napisać wiele, ale na pewno nie to, że jest instrumentem o niskiej zmienności.

W całym okresie 1971 – 09.2024 złoto wykazało niemal 20% (dokładnie 19,66%) odchylenie standardowe wobec dolara, podczas gdy dla akcji amerykańskich ten parametr wyniósł niespełna 16% (15,71%), a dla akcji z rynków rozwiniętych niespełna 15% (14,86%). W odróżnieniu od zmiennego złota i akcji, notowania obligacji amerykańskich faktycznie były dość mało zmienne, bo przeciętne roczne odchylenie standardowe ich notowań wyniosło tylko nieco ponad 8% (8,13%).

Najciekawsze jest to, że dzieląc badany okres na dziesięciolecia (i ponad 4 lata między 2021 a wrześniem 2024) złoto zawsze wykazywało ponadprzeciętną zmienność i zawsze było mu bliżej pod tym kątem do akcji niż do obligacji skarbowych. Jak zatem można stwierdzić, że złoto jest stabilnym i bezpiecznym instrumentem inwestycyjnym? Nie można i nie powinno się tak twierdzić, chyba że (ponownie) ktoś chce mijać się z prawdą i jedynie sprzedawać swój produkt nieświadomemu klientowi. O tym, jak poprawnie ustabilizować wahania wartości portfela inwestycyjnego napisałem we wpisie „Co najlepiej stabilizuje polski portfel inwestycyjny? Obligacje? Złoto? Coś innego?„.

Złoto to zawsze przeciwwaga dla akcji w kryzysach

Poza tym, że złoto rzekomo gwarantuje ochronę przed inflacją i tym, że jego notowania są stabilne, czyniąc z niego bezpieczną inwestycje, często słyszy się o tym, że złoto zawsze kontruje spadki cen akcji w kryzysach, korektach i krachach. Problem w tym, że jest to nieprawda, bo złoto czasem traci, czasem rośnie, a czasem jego wartość prawie nie zmienia się w czasach, gdy na rynkach akcji robi się „gorąco” w negatywnym tego słowa znaczeniu. Celowo sprawdziłem, jak złoto zachowywało się w najgorszych dla akcji amerykańskich miesiącach okresu 1987 – 2024, zauważając, że reakcja cen złota na spadki na rynkach akcji jest nieprzewidywalna, przez co nie można stwierdzić, że zawsze jest dobrą przeciwwagą dla akcji w kryzysach:

- Okres 08.1987 – 11.1987:

- akcje: -27%,

- złoto: +4,6%,

- obligacje: +0,8%.

- Okres 08.2000 – 02.2003:

- akcje: -43%,

- złoto: +25%,

- obligacje: +36%.

- Okres 09.2007 – 02.2009:

- akcje: -53%,

- złoto: +34%,

- obligacje: +13%.

- Okres 01.2020 – 03.2020:

- akcje: -35%,

- złoto: -10%,

- obligacje: 0%.

- Okres 12.2021 – 09.2022:

- akcje: -26%,

- złoto: -12%,

- obligacje: -19%.

Wiesz, na czym polega ironia tej sytuacji? Gdyby sprawdzić coś odwrotnego, czyli to, jak zachowywały się ceny akcji w najgorszych miesiącach i latach dla notowań złota, to mogłoby się okazać, że akcje kontrują spadki na rynku złota!

Tak, dobrze przeczytałeś – mógłbym ubrać się w elegancki garnitur, postawić kołnierzyk mojej koszuli, usiąść przed kamerą i powiedzieć następujące słowa:

Przed potencjalnymi spadkami związanymi z inwestycją w ryzykowne, zmienne i nieprzewidywalne złoto historycznie najlepiej chroniło posiadanie domieszki akcji amerykańskich/globalnych, dzięki którym portfel zyskiwałby, gdy niesabilne złoto traciłoby na wartości.

Powyższe stwierdzenie to oczywiście ironia, ale jest ono matematyczne i technicznie poprawne, ponieważ w najgorszych dla złota okresach akcje amerykańskie faktycznie albo na ogół nie traciły, albo nawet zyskiwały, więc doszukując się na siłę negatywnej korelacji i oceniając tylko krótki wycinek historii, można by naprawdę tak stwierdzić. Oczywiście stwierdzenie, że bezpieczne akcje są przeciwwagą dla tracącego na wartości, niebezpiecznego złota w najgorszych dla niego miesiącach byłoby inwestycyjną „głupotką”, dlatego zastanawia mnie, czemu ludzie tak łatwo „łykają” przeciwny argument (podmień w tym zdaniu „złoto” z „akcjami”), skoro tak prosto można go obalić, spędzając 5 minut nad historycznymi notowaniami obydwu klas aktywów?

Ile złota powinno się mieć w portfelu?

Podsumujmy potwierdzone dotychczas informacje na temat inwestowania w złoto w kontekście innych grup aktywów inwestycyjnych:

- złoto długoterminowo pozwoliło zarobić,

- złoto długoterminowo zazwyczaj pobijało inflację amerykańską,

- złoto notowało na ogół dłuższe obsunięcia od szczytu od akcji spółek giełdowych,

- złoto nie wykazuje ani pozytywnej, ani negatywnej korelacji z akcjami notowanymi w USA, ani z obligacjami skarbowymi USA,

- inwestycja w złoto (jak inwestycja we wszystko inne) nie gwarantuje osiągnięcia zysku ani ochrony przed inflacją,

- złoto jest bardzo zmiennym instrumentem, ponieważ jego odchylenie standardowe jest niezależnie od okresu bardziej zbliżone do akcji, niż do obligacji skarbowych,

- złoto nie zawsze jest przeciwwagą dla tracących akcji w krachach i kryzysach. Podobnie jak akcje nie zawsze są przeciwwagą dla złota w czasach, gdy ceny złota spadają.

Jeśli wiesz i jesteś świadomy powyższych, to możemy przejść do konkretów w kwestii wplatania złota w portfel inwestycyjny, czyli do tego ile złota powinno się mieć w portfelu inwestycyjnym (jeśli w ogóle). Zacznę od prostej podmianki obligacji skarbowych na złoto (skoro eksperci inwestycyjni nazywają złoto „bezpiecznym”, to sprawdźmy, czy można nim zastąpić obligacje w portfelu).

Akcje i obligacje kontra akcje i złoto

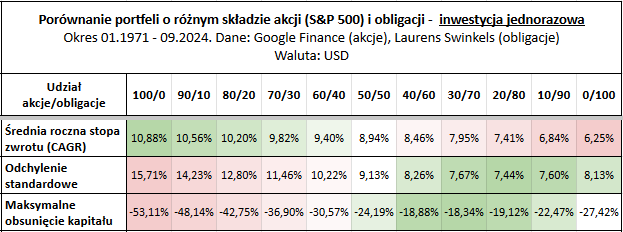

Zacznę od przypomnienia parametrów portfeli o różnym składzie akcji i obligacji skarbowych. Wspomnę przy okazji o tym, że we wpisie o Managed Futures oraz niektórych innych historycznych wpisach na blogu portfel 100% akcji amerykańskich (S&P 500) miał niższą zmienność (12% wobec 15-16% w dzisiejszym wpisie). Jest tak z prostego powodu: źródłem danych były tam dane Schillera, który nieco „spłaszcza” wykres, podając średnie miesięczne wartości indeksu akcji, a nie jego wartość na zamknięciu (pod koniec miesiąca), co redukuje zmienność.

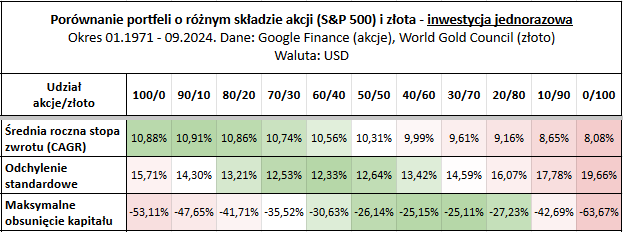

Wracając do tematu: klasycznie już im więcej akcji, tym wyższa stopa zwrotu, ale i wyższa zmienność oraz maksymalne obsunięcia kapitału od szczytu. Zależnie od preferencji, takim „sweet spot” (idealnym punktem) jest zwykle portfel 60/40, 70/30 lub 80/20, co w ogóle nie dziwi, biorąc pod uwagę relację zysku do ryzyka o wiele bardziej akceptowalną niż ta cechująca portfel złożony z samych akcji. Dla jednorazowej inwestycji parametry wyglądają następująco:

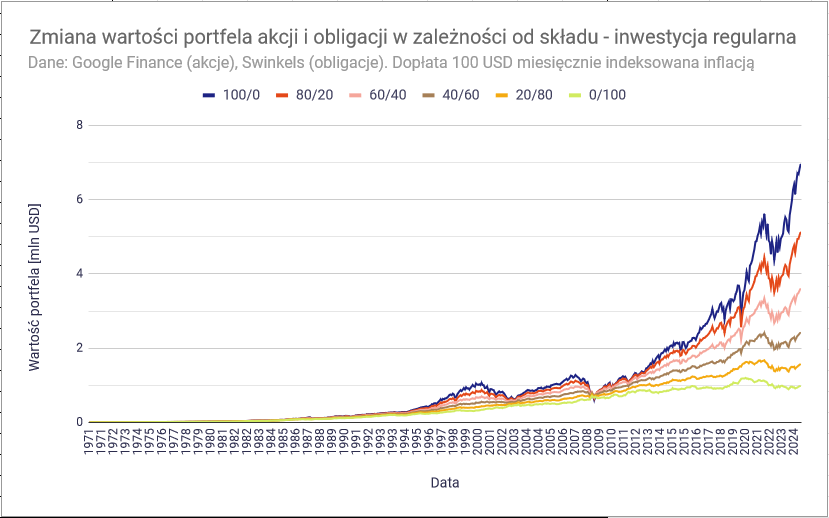

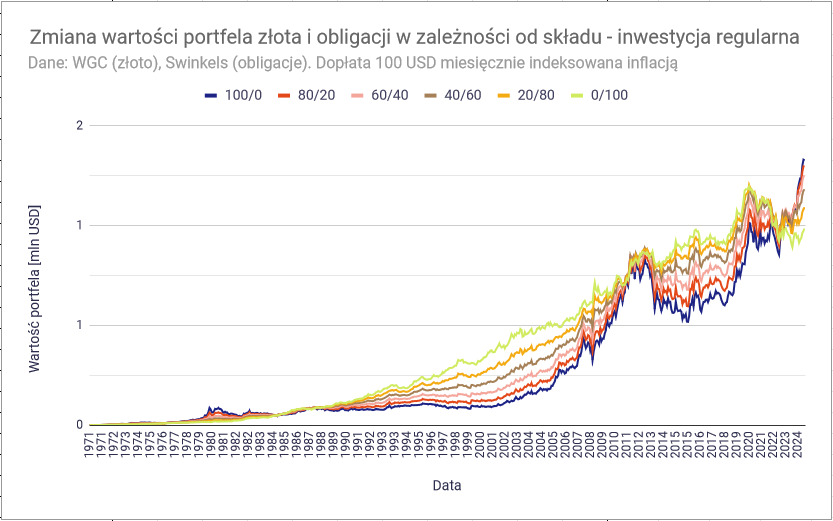

Standardowo, chciałbym przedstawić też ujęcie regularnej inwestycji 100 USD miesięcznie z założeniem comiesięcznej indeksacji (zwiększania) tej kwoty inflacją w USA. Scenariusz regularnego inwestowania w różne portfele złożone z akcji i obligacji wyglądałby następująco:

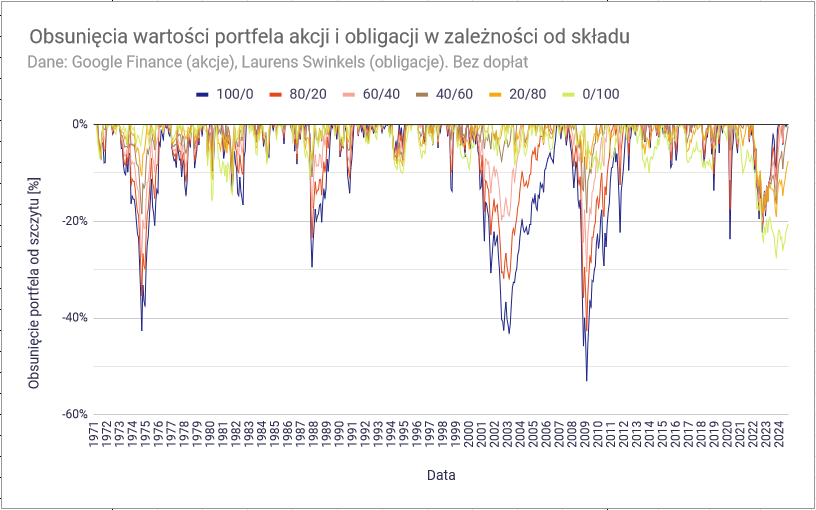

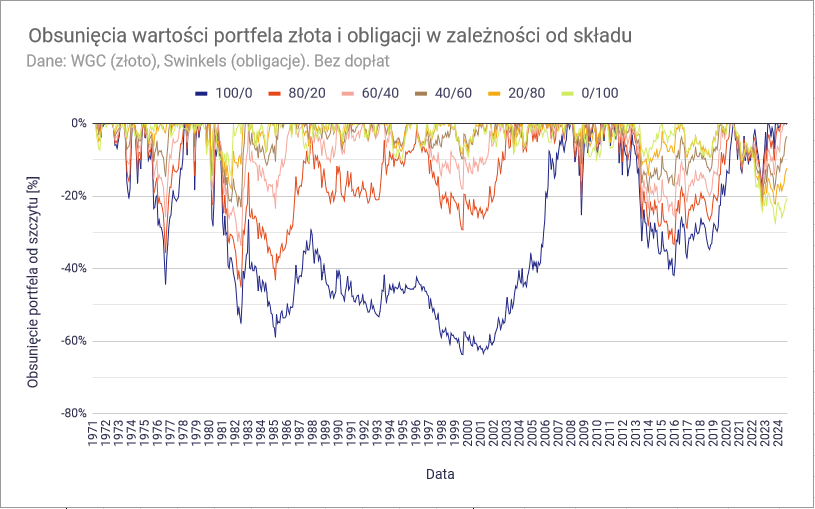

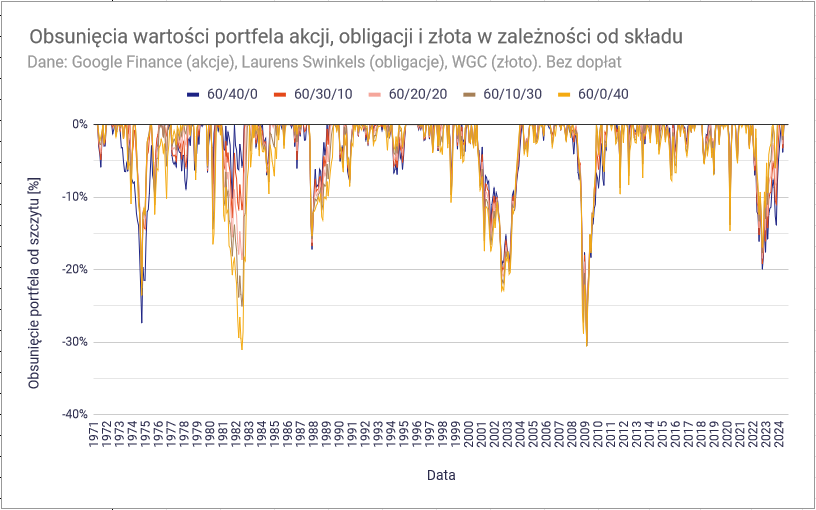

Ciężko powiedzieć coś więcej niż to, że udział obligacji łagodzi zmienność i głębokość obsunięć, ale zdecydowanie redukuje długoterminową stopę zwrotu z inwestycji. Jeśli o obsunięcia od szczytu chodzi to dla portfeli akcji i obligacji zazwyczaj obligacje skarbowe je łagodziły (z wyjątkiem np. 2022 i 2023 roku) i dorzucenie do portfela akcji już 20% obligacji skarbowych sprawiało wyraźne obniżenie głębokości jego spadków/obsunięć od szczytu:

Powtórkę z teorii portfela akcji i obligacji mamy za sobą, więc spójrzmy, co by się stało, gdyby tak obligacje skarbowe zastąpić złotem. Efekt byłby dość nieprzewidywalny, bo to jak mieszać 2 rodzaje zmiennych, ale nieskorelowanych aktywów, co pozwala wysnuć kilka ciekawych wniosków:

- niska korelacja akcji ze złotem faktycznie sprawia, że dodanie go do portfela między 40 a 60% znacząco obniża maksymalne obsunięcia wartości portfela,

- jednakże niezależnie od tego, ile złota wcielisz do portfela akcji, jego miara zmienności (odchylenie standardowe) nigdy nie spadnie nawet tak, jak dla portfela 70% akcji i 30% obligacji. Innymi słowy: wystarczy do akcji dorzucić 30% obligacji, by zredukować zmienność portfela tak, jak złoto nie dałoby rady w żadnej konfiguracji akcje + złoto.

Dodanie do portfela akcji niewielkiego udziału złota praktycznie nie obniża długoterminowej stopy zwrotu przy jednorazowym zakupie w 1971 roku (patrz: tabela poniżej):

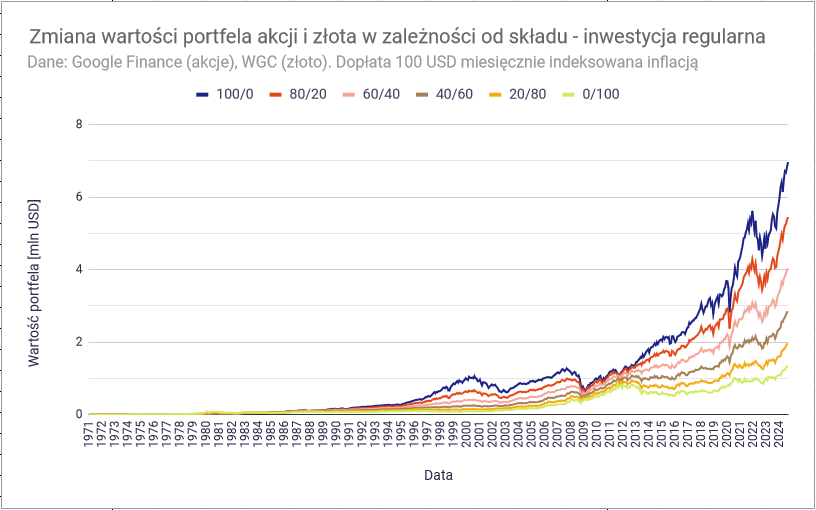

Jednak w przypadku regularnego inwestowania obniża stopę zwrotu z inwestycji dość mocno (patrz: wykres poniżej):

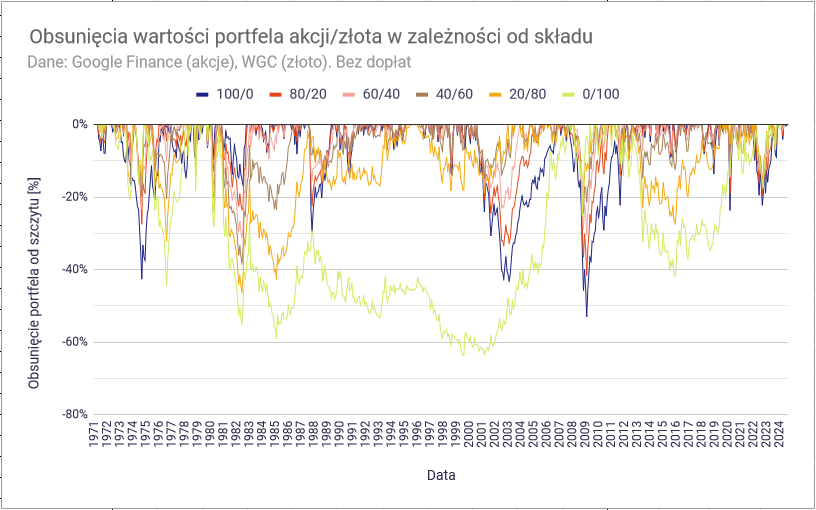

Czy dodawanie do portfela 100% akcji złota miałoby więc jakiś sens? Szczerze? Nie sądzę, bo dorzucenie do akcji 20% obligacji obniża stopę zwrotu nieco mocniej od dorzucenia tam złota, ale obniża zmienność portfela w bardziej zdecydowany sposób. Nie mówiąc nawet o tym, jak zmienność portfela przeliczanego do PLN zredukowałyby detaliczne obligacje skarbowe (np. COI lub EDO), które przecież nie mogą nominalnie stracić (w ujęciu PLN). Dodanie do portfela akcji złota działa też dość nieprzewidywalnie w kwestii obsunięć od szczytu, co widać na poniższym wykresie:

Portfel 80% akcji i 20% złota co prawda miałby na ogół znacznie mniejsze obsunięcia, gdy na rynkach akcji byłoby niewesoło, ale efektem ubocznym dodania złota byłoby powstanie wielu dłuższych i głębszych obsunięć typu to widoczne w okresach 1984-1988 oraz 1996-2000.

Ten fragment chciałbym podsumować tak, że zastąpienie obligacji skarbowych w portfelu akcji złotem nie spełnia oczekiwanej funkcji i dość przypadkowo wpływa na wynik inwestycji. W przeciwieństwie do obligacji, gdy złota dorzuci się „za dużo” (np. 60% złota i 40% akcji), to zmienność zaczyna rosnąć w dość niekontrolowany sposób, czego nie można napisać o portfelach akcji i obligacji. Nie jest zatem dobrym pomysłem zastąpienie obligacji skarbowych złotem, więc może powinniśmy podejść do tematu nieco inaczej i zastąpić złotem… akcje?

A może tylko złoto i obligacje?

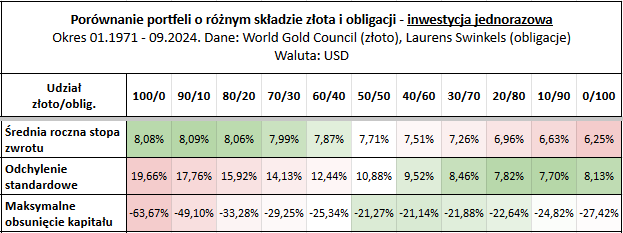

Skoro złoto pod względem parametrów bardziej przypomina akcje niż obligacje, to spróbuję teraz zastąpić część akcyjną złotem, pozostawiając w portfelu obligacje w celu ustabilizowania jego wahań. Dane związane z inwestycją jednorazową w różne portfele złota i obligacji 10-letnich USA potwierdzają, że to raczej przeciętny pomysł, bo niemal wszystkie kombinacje tych dwóch aktywów dały w tym ponad 50-letnim okresie niższe stopy zwrotu od kombinacji akcji z obligacjami, jednocześnie wykazując wyższą zmienność od pary akcje + obligacje.

Gołym okiem widać, że w scenariuszu regularnych dopłat zmienność portfeli jest nieco niższa, ale ciekawe jest to, jak podobne są stopy zwrotu każdego z wariantów takich portfeli (np. zysk portfela 20% złota i 80% obligacji jest bardzo podobny do zysku portfela 40% złota i 60% obligacji):

Jeśli o obsunięcia kapitału od szczytu chodzi, to dodanie do złota nawet 20% obligacji (wykres czerwony poniżej) znacząco obniża amplitudę jego maksymalnych obsunięć, ale nie skraca ich prawie wcale:

Wniosek z tej części jest bardzo prosty: złotem nie powinno się próbować zastąpić akcji, bo ma inne od nich właściwości i jego wzrost wartości jest znacznie mniej stabilny i mniej przewidywalny. A może by tak zmieszać te 3 klasy aktywów?

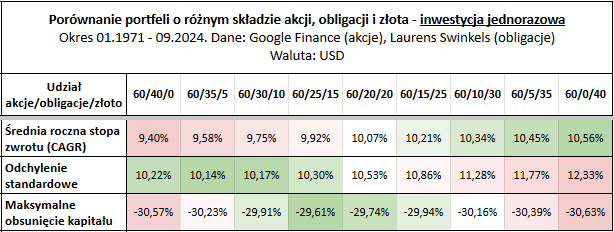

Miks akcji, obligacji i złota

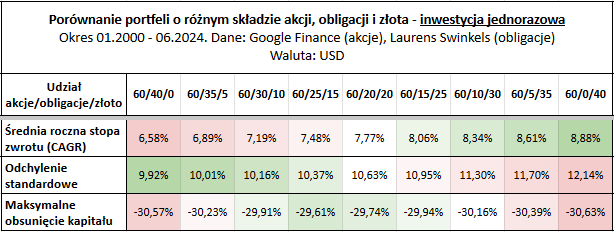

Skoro już wiemy, że złotem nie można do końca zastąpić ani akcji, ani obligacji w portfelu, bo efekty są dość przypadkowe, to może sprawdźmy, czy warto wymienić część obligacji w portfelu na złoto, aby uzyskać korzystny efekt na jego stopę zwrotu i zmienność. Porównam więc portfele 60/40 w różnych konfiguracjach części mniejszościowej, czyli od 40% obligacji do 40% złota ze zmianą co 5 (np. 60/30/10 oznacza 60% akcji, 30% obligacji i 10% złota). Dla inwestycji jednorazowej dorzucenie trochę złota do portfela akcji i obligacji było bardzo dobrym pomysłem, bo portfele 60/30/10 i 60/25/15 mają znacznie lepsze moim zdaniem parametry od portfela 60% akcji/40% obligacji. Otrzymujemy tu wyższą średnią roczną stopę zwrotu przy bardzo podobnym odchyleniu standardowym i nieco niższym obsunięciom kapitału od szczytu wartości portfela:

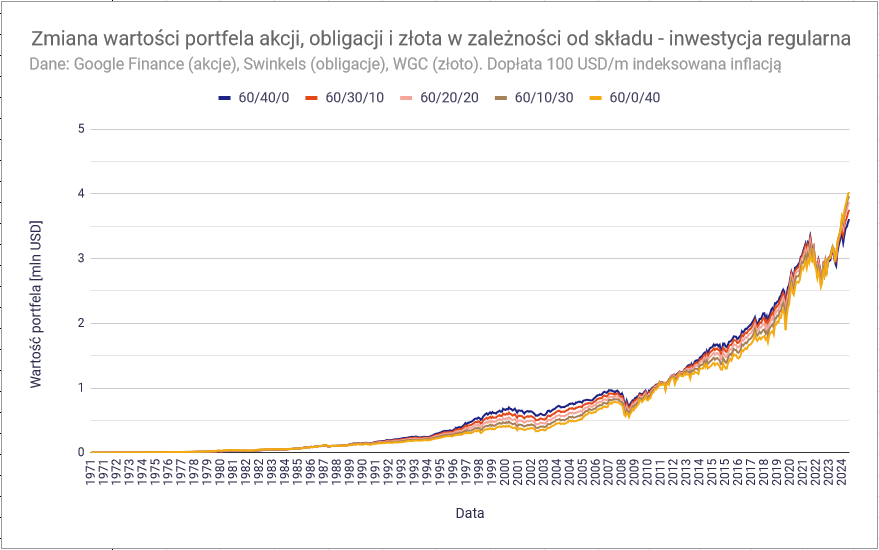

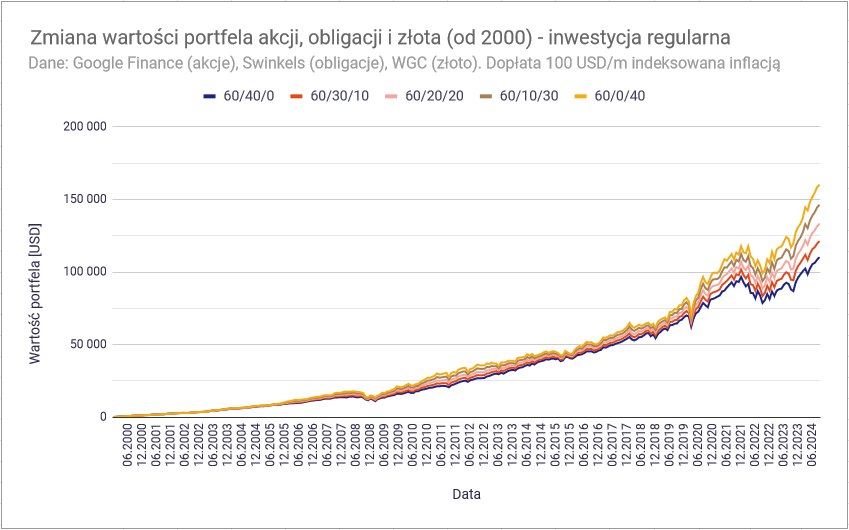

Okazuje się jednak, że zmiany są tak nieznaczne, że przy regularnym inwestowaniu wszystkie portfele w wariancie 60% akcji i 40% (obligacji lub złota) zachowują się bardzo podobnie:

Zastąpienie obligacji złotem ma dość niekorzystny wpływ, jeśli chodzi o liczbę obsunięć od szczytu, bo dochodzi głębokie obsunięcie w roku 1982-1984, którego portfel akcji i obligacji nie zanotował prawie w ogóle:

Kwestia wcielenia złota do portfela akcji i obligacji jest znacznie bardziej sensowna od próby zastąpienia nim obligacji całkowicie, nie mówiąc o próbie zastąpienia nim akcji. Sądzę, że portfel 60/40 z „domieszką” złota w przedziale 10-15% ma ręce i nogi, ale pamiętaj, że należy tu uwzględnić także koszty równoważenia proporcji, które mogłyby sprawić, że jest to gra niewarta świeczki (jeśli mówimy o koncie opodatkowanym).

Wspomniałem wcześniej o tym, że lata 1971 – 2000 nie były dla złota najlepsze, więc skrócę teraz okres analizy z 1971 – 2024 (do IX) do 2000 – 2024 (do IX), aby pokazać też czasy, w których złoto naprawdę błyszczy.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć bezpieczne konto z bogatą ofertą ETF-ów?

Szukasz dobrego zagranicznego konta maklerskiego?

Aktualny ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Zmiana horyzontu na 2000 - 2024

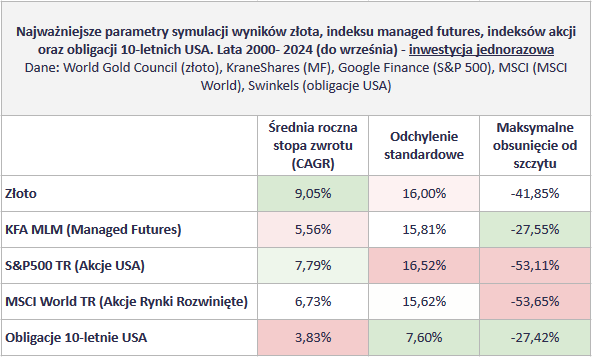

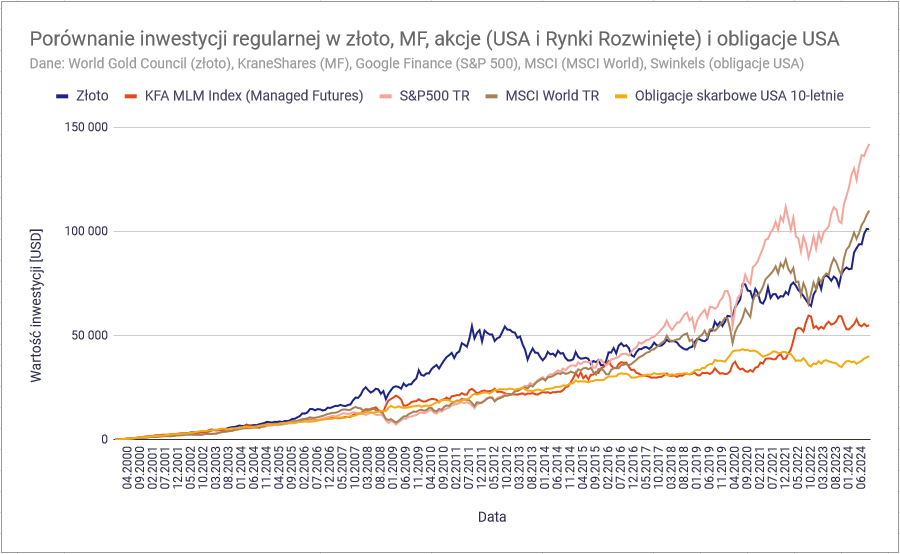

Skrócenie horyzontu analizy do 2000 – 2024 pozwala mi dodać tutaj także opisane przeze mnie we wpisie „Co to są Managed Futures i czy są alternatywą dla akcji i obligacji?” strategie Managed Futures w postaci indeksu KFA MLM (podstawy ETF-u KMLM). Jako że lata 2000 – 2024 (do września) to bardzo dobry okres dla złota, to zacznę tu od przedstawienia podstawowych parametrów jednorazowej inwestycji w 4 klasy aktywów (akcje występują tu 2 razy – w formie S&P 500 i MSCI World).

W tym niespełna 25-letnim okresie złoto jest na prowadzeniu pod kątem stopy zwrotu, zostawiając daleko w tyle inne klasy aktywów. Bardzo często właśnie to jest argumentem „za” inwestowaniem w złoto, który jego zwolennicy przytaczają bez końca, jakby nie zauważając, że w symulacji biorą pod uwagę przeddzień dużego kryzysu na rynkach akcji, co odbiera symulacji nieco obiektywizmu. Parametry dla jednorazowej inwestycji w złoto, Managed Futures, 2 indeksy akcji oraz indeks obligacji w okresie 2000 – 09.2024 znajdziesz poniżej:

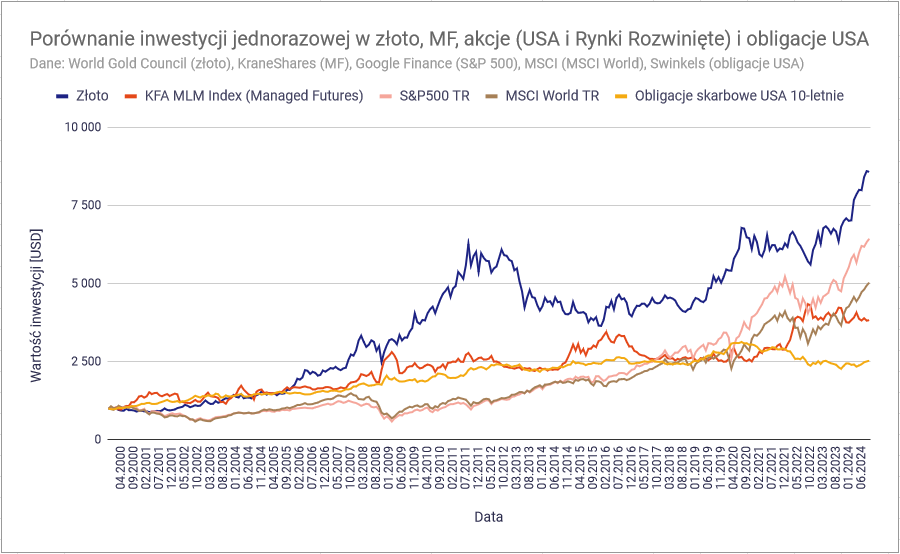

W scenariuszu jednorazowej inwestycji złoto zdecydowanie wygrywa, notując średnią stopę zwrotu wynoszącą około 9% rocznie. Zostawia to w tyle akcje (S&P 500 TR z wynikiem około 7,8% rocznie i MSCI World TR z wynikiem około 6,7% rocznie), indeks Managed Futures KFA MLM z wynikiem około 5,6% rocznie oraz obligacje skarbowe 10-letnie USA z wynikiem 3,8% rocznie. Tradycyjnie już, obligacje wykazują najniższe odchylenie standardowe, a maksymalne obsunięcie od szczytu jest najniższe ex aequo dla obligacji i indeksu Managed Futures KFA MLM. Widać to także na poniższym wykresie:

W inwestowaniu pewne rzeczy są nieintuicyjne, więc zamiast jednorazowej inwestycji w kwocie 1000 USD, tym razem będziemy inwestować 100 USD co miesiąc przez cały okres symulacji. Sprawi to, że obydwa indeksy akcji wyjdą na prowadzenie wobec złota, ponieważ założy to uśrednianie w czasie 2 dużych kryzysów, czyli kupowanie akcji po atrakcyjnych z punktu widzenia dnia dzisiejszego cenach.

W symulacji regularnego inwestowania złoto wygrywa dość długo, bo aż do 2015 roku, ale w 2016 roku wyprzedza je indeks amerykańskich akcji S&P 500. Dowodzi to tego, że im mniej zmienny instrument, tym lepiej i że przy regularnym inwestowaniu zmienność nie jest przyjacielem żadnego inwestora.

Pora na miks akcje, obligacje i złoto, ale w latach 2000 – 2024.

Akcje, obligacje i złoto od 2000 do 2024

Nikogo nie powinno zdziwić, że dla inwestycji jednorazowej od 2000 do 2024 roku najlepiej z portfeli 60/40 wypadnie portfel z 60% akcji i 40% złota, a najgorzej ten z 60% akcji i 40% obligacji. Pod kątem stopy zwrotu oczywiście tak jest, ale optymalną zmienność uzyskamy dopiero przy dołożeniu do takiego portfela przynajmniej 15% obligacji:

Regularna inwestycja w portfele o różnych wariantach proporcji 60/40 pokazuje jednak, że przy uśrednianiu dość niewielkie znaczenie ma to, czy w portfelu są akcje, czy obligacje. Oczywiście złoto wypada tu lepiej od obligacji, ale już dowiedliśmy tego, że to normalne, bo złoto na ogół przynosi wyższe stopy zwrotu od obligacji skarbowych.

Problem w tym, że portfel 60% akcji i 40% złota nie jest w niczym lepszy od portfela 100% akcji (no OK, może ma nieco niższe obsunięcie kapitału, ale zmienność jest zbliżona), więc ciężko jest uzasadnić takie proporcje portfela.

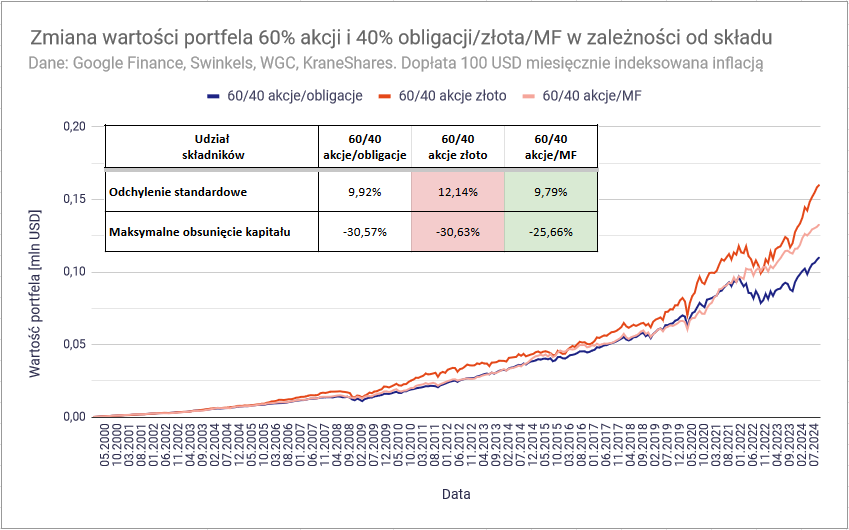

Co najlepiej stabilizuje portfel akcji?

Złoto jest najczęściej analizowane pod kątem bycia stabilizatorem portfela, więc skonfrontujmy je na końcu z obligacjami oraz Managed Futures w portfelu 60%/40% z regularnymi dopłatami. Zgodnie z teorią i moimi obserwacjami z wpisu o Managed Futures, to nie złoto ani obligacje, a Managed Futures (w postaci indeksu KFA MLM) najlepiej redukują zmienność i maksymalne obsunięcia portfela.

Oczywiście, gdybyśmy zmienili walutę porównania na PLN oraz uwzględnili tu polskie obligacje detaliczne, to bezproblemowo zwyciężyłyby w konkurencji ograniczania zmienności portfela, więc mając COI/EDO/TOS do dyspozycji dyskusyjne jest używanie jakiejkolwiek innej z trzech klas aktywów w celu stabilizacji portfela. Po raz kolejny dowodzę tu tego, że złoto nie jest najlepszym instrumentem do redukowania zmienności portfela inwestycyjnego.

Czy warto inwestować w złoto?

Nie zliczę tu liczby razy, kiedy udowodniłem dziś, że złoto nie jest dobrym stabilizatorem portfela. Ten szlachetny kruszec ma swoje dobre momenty, kiedy przez długie lata wygrywa z akcjami, ale jego mniej stabilna natura (dłuższe obsunięcia kapitału) sprawiają, że w scenariuszu uśredniania zakupów przegrywa z akcjami. A skoro przegrywa z akcjami i często ma większą zmienność od nich, to po co właściwie dodawać je do portfela inwestycyjnego?

Myślę, że dobrym pomysłem na kolejny wpis jest poszukanie najlepszego stabilizatora portfela w PLN, biorąc pod uwagę złoto, obligacje różnego typu oraz różne indeksy Managed Futures. Tymi słowami chciałbym skończyć tę przydługą analizę z niejednoznacznymi wynikami, zgodnie z którymi zwykle można dorzucić te 5-15% złota do portfela akcji i obligacji, ale efekt tego może być dość przypadkowy i inny od oczekiwanego.

Podsumowanie

Jak już pisałem we wstępie tego wpisu, jestem świadomy, że temat inwestowania w złoto jest – podobnie do inwestowania w nieruchomości – bardzo emocjonalny i gloryfikowany przez wiele osób w naszym kraju. To, o czym nie napisałem to fakt, że posiadanie małych ilości złotych monet bulionowych w domu może zwiększać poczucie bezpieczeństwa i sprawiać, że człowiek czuje się gotowy na ewentualne kryzysy i konflikty zbrojne. Jak już kiedyś pisałem we wpisie „Jak kupić złoto i srebro na giełdzie? Najlepsze fundusze ETF na złoto i srebro„, inwestowanie dużej części portfela (np. 30% lub więcej) w złoto jest dla mnie niezrozumiałe, zwłaszcza jeśli mówimy o złocie w formie fizycznej, które jest trudne do przechowywania i może budzić więcej niepokoju niż poczucia bezpieczeństwa.

Czy warto inwestować w złoto? W kontekście inwestowania złoto można wykorzystać jako „coś innego od akcji i obligacji” w latach, gdy giełda wydaje się przewartościowana, a obligacje płacą niewiele i są ryzykowne z uwagi na niskie stopy procentowe. Pamiętaj jednak, że nawet w złych czasach dla akcji nie masz żadnej gwarancji, że złoto będzie przynosić satysfakcjonujące stopy zwrotu, bo ani nie musi ono zawsze pobijać inflacji, ani nie musi zareagować pozytywnie na krachy na giełdzie akcji. Do złota można więc podejść podobnie jak do innych klas aktywów alternatywnych, bo to jest trochę jak z bitcoinem, czyli niewielki jego dodatek do portfela można znacząco podnieść jego stopę zwrotu, ale jeśli masz go w portfelu zbyt dużo, to jego zmienność może nagle wykroczyć poza akceptowalne przez Ciebie normy.

Nie ukrywam, że liczę na ciekawą dyskusję w komentarzach, przypominając, że o ujęciu złota w PLN zamierzam napisać osobny wpis (nie tylko o złocie, ale o stabilizowaniu portfela Polaka). Dzięki i do następnego!

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.