Inwestowanie w krótkim terminie.

Zauważyłem, że pytania o sposoby na krótkoterminowe ulokowanie pieniędzy padają wśród czytelników i słuchaczy mojego bloga równie często, co pytania dotyczące inwestowania długoterminowego. Wcale mnie to nie dziwi, bo choć sam jestem inwestorem długoterminowym, to potrafię zrozumieć frustrację osób trzymających w ostatnich latach środki na lokatach, które z dnia na dzień przestały cokolwiek płacić. Dlatego w tym wpisie znajdziesz przydatne informacje na temat tego, jak bezpiecznie ulokować pieniądze na 2 lub 3 lata, czyli o tym jak zastąpić lokatę bankową, by w krótkim terminie nie tylko bezpiecznie przechować środki, ale i trochę zyskać. Pierwszą zasadą inwestora krótkoterminowego jest trzymanie się z dala od akcji. Zaskoczony? O podstawach inwestowania w akcje pisałem we wpisie „Co to są akcje i jak działają? Wyjaśnienie akcji giełdowych”, ale w skrócie można powiedzieć, że ich posiadanie zapewnia akcjonariuszowi małą cegiełkę w majątku spółki.

Gdzie zatem leży problem z inwestycją krótkoterminową w akcje giełdowe? Firmy mają to do siebie, że w zależności od koniunktury radzą sobie różnie, a więc ceny ich akcji na giełdzie bywają bardzo zmienne (nawet 50% i więcej w ciągu jednego roku!), więc kompletnie nie nadają się do inwestycji krótkoterminowej. O wiele lepsze w tym celu okaże się lokowanie pieniędzy w obligacje, za pomocą których pożyczysz państwu lub spółce na określony termin część swoich oszczędności. Zazwyczaj warunki takiej umowy są tym lepsze, im wyższe jest ryzyko bankructwa emitenta, czyli kraju lub firmy, która pożycza pieniądze.

To właśnie temat obligacji omówię po tym, jak „rozprawię się” z marną ofertą lokat bankowych. Na dokładkę wspomnę też o modnych i propagowanych przez wielu ekspertów kruszcach i surowcach, które niekoniecznie okażą się dobrą inwestycją krótkoterminową. Miłej lektury!

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Które aktywa dają dobry potencjał do bezpiecznego przechowania środków (w polskim złotym) w krótkim terminie.

- Dlaczego akcje zupełnie nie nadają się do inwestowania w okresie 1-3 lat.

- Czy kruszce i surowce przechowują wartość również w krótkim okresie.

- Jak ponadczasowo i mądrze zabezpieczyć wartość swojej gotówki.

Powiązane wpisy

- Jak ochronić oszczędności przed inflacją?

- Jak nie martwić się o swoje pieniądze? Finansowe zen

- Gdzie przechowywane są papiery wartościowe? Zawieranie transakcji na giełdzie

- Cała prawda o poduszce finansowej, czyli jak ułatwić sobie inwestowanie

- Co to są obligacje i jak działają? Wyjaśnienie obligacji skarbowych i korporacyjnych

- Obligacje (1/6) – Jakie są rodzaje obligacji i czym się od siebie różnią?

- Jak zainwestować pieniądze z 500+? Obligacje rodzinne ROS i ROD

- Jak analizować obligacje korporacyjne z GPW Catalyst?

W co bezpiecznie lokować środki?

Interesują Cię warte rozważenia metody na krótkoterminowe ulokowanie pieniędzy? W takim razie chciałbym zacząć od podzielenia się z Tobą pewną sprawdzoną radą. Choć istnieje duże prawdopodobieństwo tego, że inwestując swoje środki na 2-3 lata w akcje byś zyskał, to polecam inwestorom krótkoterminowym trzymać się od nich z daleka. Niezależnie czy chcesz ulokować środki na 3, 6, 12, czy 24 miesiące, Twoim podstawowym celem powinno być bezpieczne lokowanie pieniędzy, a nie maksymalizacja zysku. Zakładam, że skoro zaciekawił Cię ten wpis, to chcesz rozpocząć oszczędzanie kapitału na coś konkretnego i w przeciwieństwie do inwestora długoterminowego nie masz czasu, ani ochoty na zamrażanie swoich środków aż do emerytury.

Podkreślę więc pierwszą uniwersalną prawdę, którą przedstawiam w tym wpisie: w krótkim terminie trzymaj się z dala od akcji. Powiem więcej: jeśli jakikolwiek bloger, czy publicysta finansowy doradzi Ci inwestycję w akcje lub fundusze akcji w odpowiedzi na pytanie o to, jak bezpiecznie ulokować pieniądze na dwa lub trzy lata, to czym prędzej zrezygnuj z dalszej lektury. Dlaczego tak uważam? Ponieważ mimo przeważającej liczby lat zyskownych, historycznie zbyt wiele z nich przynosiło straty, a więc wystarczy odrobina pecha, by, zamiast trochę zarobić, stracić sporą część swoich środków. Zademonstruję to na przykładzie.

W krótkim terminie z dala od akcji

Akcje to instrumenty finansowe dla cierpliwych, a moje najbardziej zyskowne pozycje to zwykle te, które trzymam otwarte od najdłuższego czasu. Na giełdzie akcji są różne okresy, z czego zdecydowana większość jest zyskowna, co sprawia, że akcje polecane są jako rdzeń portfela inwestora długoterminowego. Istotnie, niezależnie od momentu wejścia i nawet w najgorszym scenariuszu inwestycja w akcje w ostatnich kilkudziesięciu latach okazałaby się zyskowna…gdyby tylko odpowiednio długo poczekać.

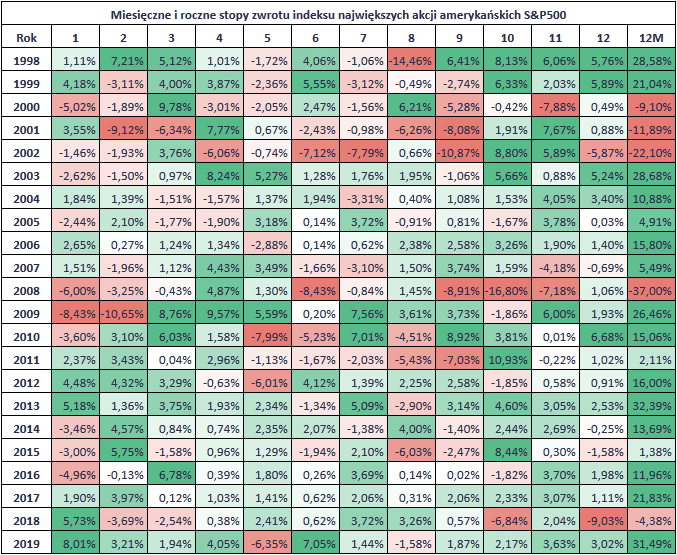

Bardzo dobrze pokazuje to matryca, w której zamieściłem zmiany wartości indeksu amerykańskich akcji największych spółek S&P500 dla każdego miesiąca ostatnich 21 lat. Zwróć uwagę na to, że większość okresów jest zdecydowanie zyskowna, dlaczego by więc nie ulokować pieniędzy na krótki termin właśnie w akcjach? Ponieważ prawdopodobieństwo wykazania straty jest zbyt wielkie, a krótkoterminowa inwestycja w akcje przypomina raczej spekulację niż sposób na bezpieczne przechowanie swoich środków. Rzuć okiem na matrycę, w której czerwone pola oznaczają stratne miesiące/lata na rynku amerykańskim. Dane pochodzą z zestawu „wbudowanego” w program System Trader Jacka Lemparta z bloga systemtrader.pl, któremu serdecznie dziękuję za użyczenie licencji :).

Zagrajmy w grę. Inwestuję w horyzoncie dwuletnim i chciałbym bezpiecznie przechować środki, a być może nawet zarobić trochę grosza. Decyduję się na inwestycję w indeks spółek amerykańskich S&P500. Jakie jest prawdopodobieństwo, że stracę pieniądze? Zakładając wejście w inwestycję 1 stycznia dowolnego roku pomiędzy 1998, a 2019 straciłbym, wchodząc w następujących momentach:

- 1 stycznia 2000 roku.

- 1 stycznia 2001 roku.

- 1 stycznia 2007 roku.

- 1 stycznia 2008 roku.

Czyli w 4 z 20 możliwych momentach wejścia. W teorii jest to zatem tylko 20% okresów, a w praktyce o wiele zbyt dużo dla kogoś, kto chce bezpiecznie przechować środki na 3 lata. Czy rynek amerykański jest w takiej tendencji odosobniony i lepiej zachowywały się np. giełdy europejskie? Aby odpowiedzieć na to pytanie, sporządziłem podobną matrycę dla indeksu MSCI Europe, zrzeszającego akcje z naszego kontynentu (poniższe dane również zaczerpnąłem z programu System Trader Jacka Lemparta):

Już na pierwszy rzut oka przyglądając się matrycy stóp zwrotu europejskiego indeksu, zauważyć można, że liczba stratnych okresów będzie jeszcze większa, niż w przypadku S&P 500. Zakładając możliwość wejścia tylko 1 stycznia każdego roku, inwestor straciłby na 24-miesięcznej inwestycji wchodząc w następujących okresach:

- 1 stycznia 2000 roku.

- 1 stycznia 2001 roku.

- 1 stycznia 2007 roku.

- 1 stycznia 2008 roku.

- 1 stycznia 2010 roku.

- 1 stycznia 2014 roku.

- 1 stycznia 2015 roku.

7 z 20 okresów? Bezpiecznym oszczędzaniem bym tego nie nazwał. I nieistotne jest to, że w uśrednieniu obydwa indeksy zarabiają w długim terminie pieniądze, skoro w ciągu tylko ostatnich 20 lat było tak wiele okresów dwuletnich, które kończyłyby się dla inwestora krótkoterminowego stratą. Wszystkie liczby, które przedstawiłem w tym rozdziale, dotyczą oryginalnych walut indeksów, a więc dolara dla S&P 500 i euro dla MSCI Europe i nie są one przeliczone na złote. Skupmy się teraz na największym przeciwniku (nie tylko inwestora krótkoterminowego), czyli na inflacji złotego.

Przeciwnik, czyli inflacja złotego

O inflacji, a raczej jej pokonywaniu pisałem już w tekście „Jak ochronić oszczędności przed inflacją?„, w którym dość pobieżnie jak na standardy moich „nowszych” wpisów opisałem sposoby na uniknięcie inflacji na polskim złotym. W praktyce wpis, który właśnie czytasz, będzie rozszerzeniem tamtego, bo skupimy się w nim nie tyle na pokonywaniu inflacji, ile na bezpiecznym (i umiarkowanie zyskownym) przechowaniu środków na 2 lub 3 lata. Czy oznacza to, że inflację zupełnie zignorujemy? Na pewno nie, bo naszym celem będzie próba jej zniwelowania, i aby to zrobić musimy najpierw poznać przeciwnika. Oto on:

Czy 55% wzrost cen konsumpcyjnych w ciągu 20 lat to dużo, czy mało? W uśrednieniu było to 2,22% rocznie, więc tyle moglibyśmy założyć dla kolejnych kilku lub kilkunastu lat (choć wielu ekspertów spodziewa się teraz zwiększonej dynamiki inflacji z uwagi na spory dodruk, czyli wprowadzanie nowego pieniądza do gospodarki). Możemy śmiało założyć więc, że w ciągu 2 lat oszczędzania inflacja zje nawet 5% naszych środków, a w ciągu 3 lat nawet do 8% naszej gotówki. Ustalmy więc, że pośrednim celem będzie właśnie „wykręcenie” takiego wyniku inwestycyjnego netto, a przynajmniej uzyskanie stopy zwrotu, która znacząco od niego nie odbiega. Zanim zaczniemy część praktyczną, pozostaje nam tylko krótki teoretyczny wywód o tym, które aktywa pokonują inflację.

Które aktywa pokonują inflację?

Wredny bloger napisałby teraz „zależy którą inflację”, bo każda waluta ma swoją własną. Jakieś 90% osób, które przeczyta te słowa, zarabia i wydaje (a przynajmniej wydaje, bo w świecie IT popularne jest zarabianie np. w dolarze lub w euro) w polskim złotym. Oznacza to, że zastanawiając się nad tym, gdzie ulokować pieniądze, powinniśmy skupić się zwłaszcza na aktywach, które mają realną szansę na pokonanie inflacji na złotym, a więc w szczególności na:

- promocyjnych lokatach bankowych, choć te ostatnimi czasy nie porażają rentownością,

- polskich obligacjach skarbowych antyinflacyjnych,

- polskich obligacjach skarbowych zależnych od stóp procentowych WIBOR,

- polskich obligacjach korporacyjnych.

Dopiero w dalszej kolejności rozważań na temat tego, jak bezpiecznie zainwestować pieniądze, powinniśmy brać pod uwagę:

- ETF-y na obligacje zagraniczne,

- metale szlachetne (kruszce),

- surowce.

Powyższe trzy kategorie aktywów, wbrew powszechnym w internecie opiniom o ich rzekomym „bezpieczeństwie” są aktywami zmiennymi (metale i surowce) lub zależnymi od kursów walut (ETF-y na obligacje zagraniczne), co sprawia, że rozsądny inwestor powinien niemal natychmiast zrezygnować z rozpatrywania ich, gdy interesuje go inwestowanie krótkoterminowe. Mimo to przyjrzę się im w technicznej części tekstu, do której właśnie dotarliśmy.

Instrumenty finansowe, które omówimy

Kluczem do krótkoterminowego przechowywania wartości jest (uwaga, to będzie truizm!) nietracenie pieniędzy, a ten, kto nie chce tracić pieniędzy, powinien trzymać się z dala od zmiennych aktywów. Z tego powodu na samym początku wpisu przedstawiłem Ci w praktyce jak zmienne bywały w ostatnich dwóch dekadach światowe rynki akcji. Dokładnie z tego powodu w technicznej części tego wpisu nie znajdziesz ani słowa o akcjach, zamiast których omówimy tu lokaty, obligacje, kruszce i surowce. Według mnie nie wszystkie z tych aktywów nadają się do rozsądnego przechowywania wartości w krótkim terminie, a więc przed inwestorem stoi trudne zadanie doboru takich, które sprawiają, że uzyskuje on pewną stopę zwrotu i jednocześnie może spać spokojnie. W poniższej tabeli przedstawiam kategorie instrumentów, które w tekście przybliżę wraz z ich wysokopoziomowymi plusami i minusami:

kategoria | plusy | minusy |

|---|---|---|

Lokaty bankowe | + Łatwo założyć i zerwać | - Oprocentowanie bliskie zeru przy obecnych stopach procentowych - Ograniczone czasem (zwykle 3 miesiące) i kwotą (zwykle 10k) |

Polskie obligacje skarbowe detaliczne | + Powiązanie z inflacją CPI + Bezprowizyjny zakup od 100 zł | - W czasach niskiej inflacji będą płacić bardzo niewiele |

Polskie obligacje skarbowe hurtowe | + Można je kupić na giełdzie | - Obecnie są bardzo mało rentowne - Ciężko je kupić (są mało płynne) |

Polskie obligacje korporacyjne | + Można je kupić na giełdzie + O wiele bardziej płynne od skarbowych + Solidne oprocentowanie już od 1 roku | - Nie wszystkie emisje są płynne - Ryzyko znacznie wyższe od lokat/obligacji skarbowych |

ETF-y na obligacje skarbowe USA | + Najbezpieczniejsze obligacje świata | - Ryzyko walutowe na linii dolar/złoty - Cena ETF-a znacznie spadnie, gdy wzrosną stopy procentowe |

ETF-y na obligacje skarbowe krajów EU | - Ryzyko walutowe na linii euro/złoty - Cena ETF-a znacznie spadnie, gdy wzrosną stopy procentowe - Obecnie bardzo mało rentowne (ok.0%) | |

ETF-y na obligacje skarbowe państw rozwijających się | + Znacznie bardziej rentowne niż obligacje państw rozwiniętych + Miks walut | - Cena ETF-a znacznie spadnie, gdy wzrosną stopy procentowe - Ryzyko walutowe. Niby rozłożone na wiele walut, ale to stale nie złoty |

Kruszce, czyli złoto i srebro | + Mogą zachować się dobrze w kryzysie (ale nie muszą) | - Bardzo zmienne i niepewne w krótkim terminie |

Surowce | + Mogą zachować się dobrze w czasach zwiększonej inflacji (ale nie muszą) | - Bardzo zmienne i niepewne w krótkim terminie - Ich ceny mocno zależą od polityki |

Jeśli zdołałeś przejrzeć całą tabelę, to prawdopodobnie domyślasz się, że nie wszystkie z powyższych instrumentów/aktywów nadają się do bezpiecznego inwestowania w krótkim terminie. Nie ukrywam, że z naszej analizy wyjdzie, że niektóre z nich bardziej od obligacji przypominają akcje, a inne są zbyt zmienne w krótkim terminie ze względu na kursy walut. Zanim zaczniemy omówienie najbezpieczniejszych aktywów, czyli lokat i obligacji notowanych w polskim złotym, chciałbym przedstawić Ci główne czynniki ryzyka, pod których kątem będę analizował poszczególne aktywa:

- Ryzyko walutowe jest najbardziej oczywistym z ryzyk. O ile w długim terminie i zakładając dokupowanie aktywów co miesiąc lub kwartał nie stanowi ono wielkiego problemu to dla osoby, która inwestuje w horyzoncie 2-letnim, może być prawdziwie zabójcze.

- Ryzyko stóp procentowych dotyczy wszelkich aktywów, których rentowność jest powiązana z wysokością stóp procentowych, a więc obligacji. Inwestując w te bezpieczne instrumenty, należy pamiętać, że wzrost stóp procentowych spowoduje tymczasowy spadek cen trwających (niżej oprocentowanych) emisji obligacji danego emitenta, a więc tymczasową stratę dla inwestora. To ryzyko uaktywnia się najmocniej przy inwestycji w zagraniczne ETF-y na obligacje, a opisałem je bardzo dokładnie w mojej serii o obligacjach.

- Ryzyko wysokiej zmienności nie dotyczy walut, ani stóp procentowych, a jedynie nagłych i dynamicznych zmian cen aktywów (w obie strony). Ostatnim, czego życzyłby sobie rozsądny inwestor krótkoterminowy (a właściwie oszczędzający, bo 2-letniej inwestycji nawet nie nazwałbym „inwestowaniem”) jest nagłe obsunięcie wartości jego inwestycji.

Dla pierwszej kategorii, czyli lokat i obligacji polskich to pierwsze ryzyko w ogóle nie istnieje, więc pozwolę sobie o nim póki co wcale nie pisać. Zacznijmy zatem rozdział, w którym analizuję i oceniam wszystkie alternatywy dla trzymania środków na rachunku bankowym.

Lokaty i polskie obligacje

„Stare, dobre lokaty” wspominają ci, którzy pamiętają czasy, w których te gwarantowały nawet 8-10% rocznie brutto. W obecnym otoczeniu rynkowym inwestor może liczyć na maksymalnie 2% i to dla promocyjnych lokat na 3 miesiące i to tylko do określonej kwoty, np. 10 000 zł. Ciężko się dziwić, bo przy stopach procentowych WIBOR w wysokości 0,1% i rekordowo niskiego oprocentowania kredytów, banki nie mają zbyt wielkiego pola do popisu. Alternatywą dla lokat, od których stopniowo odwracają się oszczędzający, są obligacje skarbu państwa, których detaliczny wariant 4-, 6-, 10- i 12-letni oferuje oprocentowanie zależne od dynamiki wzrostu inflacji CPI.

Obligacje 4- i 10-letnie, czyli COI i EDO dostępne są dla każdego inwestora, a 6-letnie ROS i 12-letnie ROD tylko dla beneficjentów programu 500+. O tych ostatnich pisałem już we wpisie „Jak zainwestować pieniądze z 500+? Obligacje rodzinne ROS i ROD„, ale osobom, które chcą odkładać między 500, a 1000 zł miesięcznie sugeruję robić to zwłaszcza za pomocą tych specjalnych obligacji. Sam zobaczysz zaraz, że nawet przy założeniu przedwczesnej wypłaty, nawet takiej po 2 lub 3 latach, te z natury długoterminowe instrumenty finansowe zaoferują stopy zwrotu niespotykane wśród lokat i innych instrumentów wrażliwych na zmiany wysokości stóp procentowych. Mimo to, analizę zaczniemy od lokat bankowych i depozytów.

Promocyjne lokaty bankowe

Pod pojęciem „promocyjnych” kryją się lokaty ograniczone czasowo i kwotowo i zwykle dodatkowo tylko dla nowych klientów, a przynajmniej nowych środków. Jeśli rzuciło Ci się w oczy to, że na moim blogu praktycznie nie piszę o lokatach to z uwagi na to, że nigdy w nie nie inwestowałem i zwykle uważam je za gorszą alternatywę dla obligacji. Nie inaczej jest z promocyjnymi lokatami bankowymi, bo co z tego, że najlepsza obecnie oferta wynagradza inwestora aż 2,1% brutto w skali roku jeśli jest ograniczona do 10 tys. zł, trwa 3 miesiące i jest tylko dla nowych klientów? Ostatnim, co chciałbym robić jest żonglowanie lokatami i konieczność zakładania kont w 20 bankach, by w horyzoncie 24-36 miesięcy zarobić około 1,5% brutto. Najlepsze oferty promocyjnych lokat do 10 000 zł (stan na luty 2021 roku) zamieściłem w tabeli poniżej:

Bank | Kwota maksymalna | oprocentowanie brutto |

|---|---|---|

Nest Bank | 10 000 zł, 3 miesiące | 2,10%, tylko dla nowych klientów |

Bank Millenium | 10 000 zł, 3 miesiące | 2,00%, ale sporo warunków |

mBank | 10 000 zł, 3 miesiące | 1,00%, tylko dla nowych klientów |

Getin Noble Bank | 10 000 zł, 3 miesiące | 0,70%, tylko dla nowych środków |

Największą wadą (poza niską rentownością) powyższych ofert jest fakt, że maksymalną kwotą inwestycji jest 10 000 zł. Podejrzewam, że sporo osób chce oszczędzać przez 2 lata na przykład w celu uzbierania wkładu własnego na mieszkanie, a więc obraca kwotami bliższymi 50-100 tys. niż 10 tys. złotych. Sprawdźmy więc, czy dla takich osób banki mają coś ciekawego w ofercie.

Lokaty bankowe na większe środki

Poprzez „większe środki” mam na myśli około 100 000 złotych, czyli kwotę, która może stanowić niezłą bazę do wkładu własnego potrzebnego przy kredycie hipotecznym na dom lub mieszkanie. Dla klienta detalicznego, który chce zainwestować 100 tysięcy złotych, oferta jest już nieco gorsza niż dla osoby, która przynosi dziesięciokrotnie mniej, a standardowa lokata na takie środki (i to dla nowych klientów lub na nowe środki) „płaci” około 0,5% brutto. Co ciekawe, 3-miesięczne obligacje skarbowe OTS, których nie będę przybliżał w tym wpisie „płacą” właśnie 0,5% w skali roku (i to bez limitu środków, ani potrzeby bycia nowym klientem), a więc kompletnie nie rozumiem inwestora, który bawiłby się w lokaty bankowe, zamiast ulokować swoje środki w obligacje. Oto oferta lokat na luty 2021 roku dla klienta, który chce zdeponować nieco większe środki:

Bank | Kwota maksymalna | oprocentowanie brutto |

|---|---|---|

BFF Banking Group | 100 000 zł, 3 miesiące | 1,00% |

Getin Noble Bank | 100 000 zł, 3 miesiące | 0,70%, tylko dla nowych środków |

neoBANK | 100 000 zł, 3 miesiące | 0,60%, tylko dla nowych klientów |

Alior Bank | 100 000 zł, 3 miesiące | 0,40%, tylko dla nowych środków |

Tylko 4 banki zgodzą się przyjąć Twoje 100 tysięcy złotych na 3 miesiące, płacąc więcej niż 0,4% brutto w skali roku. Dodatkowym wymaganiem będzie w 3 na 4 przypadki fakt, że to „nowe środki” (czyli takie, które pochodzą spoza Twojego konta w tym banku), lub bycie „nowym klientem”, czyli osobą, która niedawno otworzyła w tym banku konto. W kolejnym akapicie wyjaśnię Ci, że podobne lokaty kompletnie nie mają obecnie sensu dla osoby, która chce ulokować środki na 2-3 lata i dlaczego lepiej jest kupić obligacje skarbowe nawet z myślą ich przedterminowej sprzedaży emitentowi. Pora na omówienie oferty detalicznej polskiego skarbu państwa.

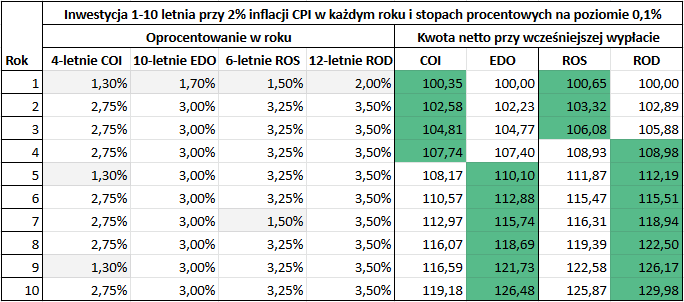

Polskie detaliczne obligacje skarbowe

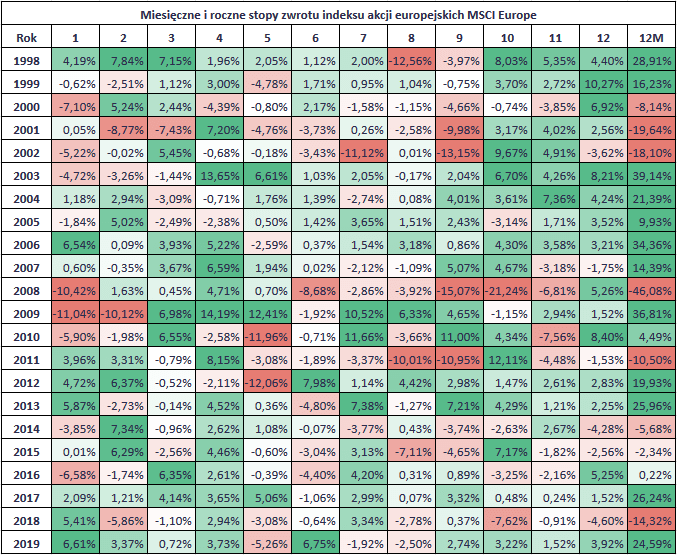

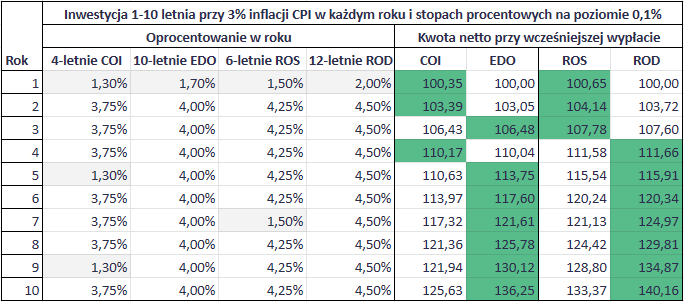

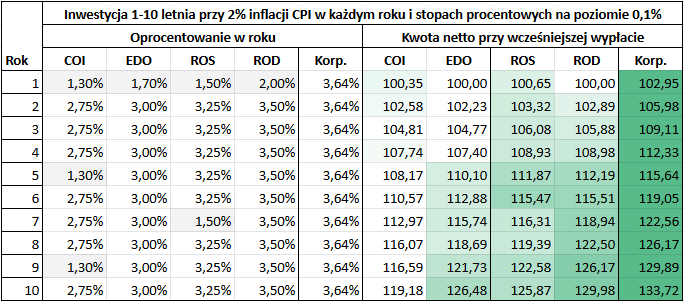

Pora omówić jedno z najważniejszych aktywów w tym wpisie, czyli polskie (detaliczne) obligacje skarbowe indeksowane inflacją. W wielu miejscach w polskim internecie można o nich przeczytać, ale poniżej wklejam już „gotowca”, w którym zakładam scenariusz wcześniejszej wypłaty (tej, przy której płacisz karę za wykup). Założymy stałą inflację na poziomie 1%, 2% lub 3%, a symulacja będzie brała pod uwagę opłatę (karę) za wcześniejszy wykup papierów (wynoszącą 0,7 zł dla COI i ROS oraz 2 zł dla EDO i ROD) oraz podatek Belki przy samej wypłacie. Zanim zaprezentuję Ci efekt pierwszej symulacji, chciałbym opisać przedstawiane tu obligacje:

- COI, czyli obligacje 4-letnie oferują obecnie 1,3% w 1 roku i 0,75% + inflację w każdym kolejnym. Odsetki wypłacane są co roku, a więc podatek Belki jest odciągany corocznie.

- EDO, czyli obligacje 10-letnie oferują obecnie 1,7% w 1 roku i 1% + inflację w każdym kolejnym. Odsetki są akumulowane, a więc podatek Belki płacimy w momencie przerwania inwestycji (wypłaty).

- ROS, czyli obligacje 6-letnie oferują obecnie 1,5% w 1 roku i 1,25% + inflację w każdym kolejnym. Odsetki są akumulowane, a więc podatek Belki płacimy w momencie przerwania inwestycji (wypłaty). Można ich kupić tak wiele, jak wiele praw do 500+ uzbieraliśmy (w praktyce: ile wypłat 500+ dostaliśmy dotychczas).

- ROD, czyli obligacje 12-letnie oferują obecnie 2% w 1 roku i 1,5% + inflację w każdym kolejnym. Odsetki są akumulowane, a więc podatek Belki płacimy w momencie przerwania inwestycji (wypłaty). Można ich kupić tak wiele, jak wiele praw do 500+ uzbieraliśmy (w praktyce: ile wypłat 500+ dostaliśmy dotychczas).

Mając powyższe zasady na uwadze, sprawdźmy jaką stopę zwrotu przyniosłaby inwestycja w takie obligacje przy założeniu bardzo niskiej, bo jednoprocentowej dynamiki inflacji CPI w kolejnych latach:

Jak czytać powyższą i kolejne 2 tabele z tego rozdziału? To proste: w ich lewej części rozpisałem roczne stopy zwrotu z inwestycji brutto przy założeniu stałej inflacji o konkretnych wartościach (1%, 2% i 3%), ale znacznie ciekawsza jest jej prawa strona. W czterech ostatnich kolumnach każdej z tabel zamieściłem końcowy wynik netto (czyli już po podatku) z inwestycji 100 zł w wybrany rodzaj obligacji antyinflacyjnych przy założeniu wypłaty w X roku. Jako że wpis ten dotyczy inwestowania w horyzoncie 1, 2 i 3-letnim to najbardziej skupimy się na 3 pierwszych wierszach każdej z tabel (Rok = 1, 2 i 3).

Choć w roku 2020 dynamika inflacji wyniosła 3,4%, czyli o wiele więcej niż pokazane w powyższym przykładzie 1% to nawet tak niska dynamika inflacji pokazuje, że w horyzoncie 2- i 3-letnim obligacje antyinflacyjne wygrywają z większością lokat. Zakładając wypłatę po 2 roku oszczędzania „wykręcimy” na obligacjach COI (czteroletnich) średnioroczną stopę zwrotu netto na poziomie około 0,89%, co kompletnie deklasuje większość oferowanych obecnie lokat bankowych. Ten efekt przybiera na silę wraz ze wzrostem zakładanej przyszłej inflacji. Sam zobacz jak znaczny wpływ jej dynamika wywiera na oczekiwaną stopę zwrotu z inwestycji w obligacje antyinflacyjne COI, EDO, ROS i ROD:

Zakładając dynamikę inflacji na poziomie 2% w każdym z kolejnych lat, dwuletnia inwestycja w obligacje skarbowe przyniosłaby następujące rezultaty:

- COI 1,28% netto rocznie, a EDO 1,11% netto rocznie.

- ROS 1,64% netto rocznie, a ROD 1,43% netto rocznie.

Zakładając inwestycję przez pełne 3 lata, roczne stopy zwrotu znacząco rosną:

- COI 1,58% netto rocznie, a EDO 1,57% netto rocznie.

- ROS 1,99% netto rocznie, a ROD 1,92% netto rocznie.

Średnioroczne wyniki każdej z czterech emisji obligacji biją na głowę ofertę obecnych lokat, choć zastrzegam, że nie jest tak w przypadku wypłaty po 1 roku oraz w wypadku niskiej inflacji i podwyższania stóp procentowych. Zakładając utrzymanie stóp procentowych WIBOR na niskim poziomie (poniżej 1%) oraz trzymająca się w okolicy 2% dynamika inflacji zapewni w kolejnych 2 i 3 latach dominację obligacji antyinflacyjnych nad każdą inną formą krótkoterminowego oszczędzania pieniędzy. Jak pewnie się domyślasz, efekt ten zostanie tylko wzmocniony gdy założymy jeszcze wyższą, bo średnio 3% dynamikę inflacji CPI:

Choć dynamika inflacji na PLN w okolicy 3% w kolejnych kilku latach jest dla mnie bardzo mało prawdopodobna, to powyższa symulacja sprawia, że obligacje antyinflacyjne stają się jeszcze bardziej atrakcyjne. Oczywiście w warunkach wysokiej inflacji przyniosłyby one inwestorowi trochę mniej niż utrzymanie wartości kapitału (z uwagi na wynoszący 19% podatek Belki, który uiściłby on z każdą wypłatą odsetek) to nominalnie zdecydowanie górują one nad lokatami i wszelkimi innymi rodzajami inflacji. Warto w tym miejscu wspomnieć o obligacjach skarbowych notowanych na rynku Catalyst, czyli tych, które możemy kupić przez każde konto maklerskie. Pisałem o nich już w tekście „Obligacje (3/6) – Jak kupić obligacje skarbowe?” wspominając o tym, że są one bardzo mało płynne. Prześwietlmy teraz ich ofertę i historyczne rezultaty, by zrozumieć czy są one dobrym przedmiotem inwestycji krótkoterminowej.

Obligacje skarbowe notowane na rynku

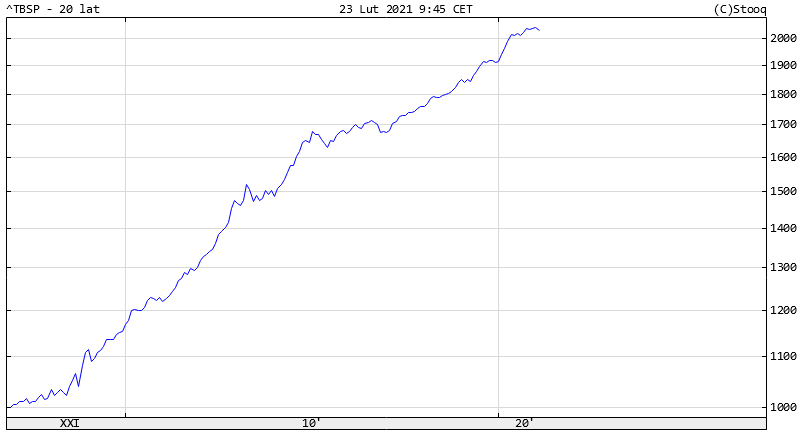

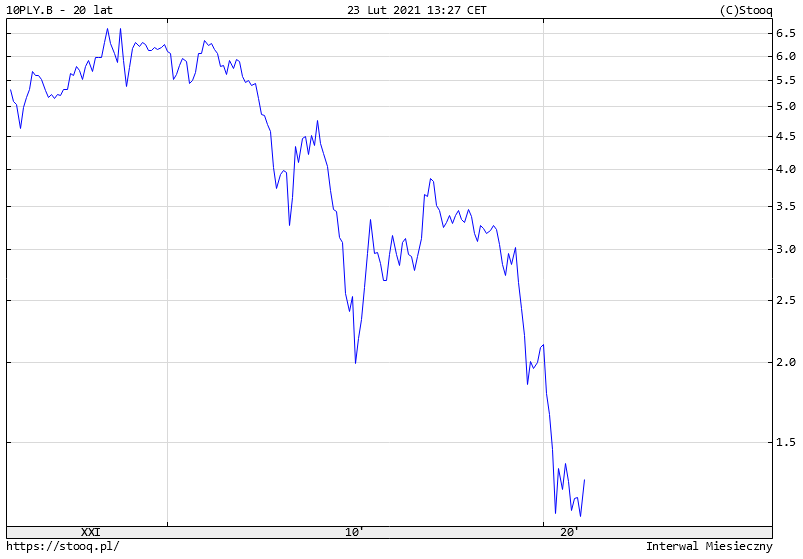

Polskie obligacje skarbowe można też kupić na giełdzie GPW Catalyst. Dostęp do niej oferuje większość polskich domów maklerskich, a obligacje, które tam kupimy nazywane są też „hurtowymi”. Emisje obligacji hurtowych polskiego skarbu gromadzi indeks TBSP (Treasury BondSpot Poland), o którym również pisałem w Obligacje (3/6) – Jak kupić obligacje skarbowe?. W indeksie TBSP znajdują się emisje stałokuponowe i zerokuponowe, a jego kilkunastoletnia historia notowań wygląda następująco:

Z jednej strony TBSP oferował w 14-letnim okresie średnioroczną stopę zwrotu na poziomie 5,3% brutto rocznie, co jest wynikiem naprawdę imponującym. Z drugiej jest to dobry moment na podkreślenie, że gdy ten został stworzony, czyli w grudniu 2006 roku, stopa procentowa WIBOR wynosiła 4,2% i nie spadła poniżej tej wartości przez kolejne 6 lat, co zresztą widać na powyższym wykresie. W erze niskich stóp procentowych wykres TBSP siłą rzeczy wypłaszcza się, a emitowane przez skarb państwa obligacje będą oferowały o wiele gorsze warunki, niż te wypuszczone przezeń historycznie. Abyś lepiej zrozumiał indeks TBSP zdecydowałem się wypisać jego 5 największych komponentów obecnie:

- Wyemitowana w 2013 roku obligacja 15-letnia WS0428. Jeden papier wart jest 1000 zł. Emisja wyniosła 35 mld złotych, a oprocentowanie jest stałe i wynosi 2,75%.

- Wyemitowana w 2013 roku obligacja 12-letnia DS0725. Jeden papier wart jest 1000 zł. Emisja opiewała na 38 mld złotych, a oprocentowanie jest stałe i wynosi 3,25%.

- Wyemitowana w 2015 roku obligacja 12-letnia DS0726. Jeden papier wart jest 1000 zł. Emisja wyniosła 46 mld złotych, a oprocentowanie jest stałe i wynosi 2,50%.

- Wyemitowana w 2016 roku obligacja 6-letnia PS0422. Jeden papier wart jest 1000 zł. Emisja opiewała na 39,5 mld złotych, a oprocentowanie jest stałe i wynosi 2,25%.

- Wyemitowana w 2018 roku obligacja 11-letnia DS1029. Jeden papier wart jest 1000 zł. Emisja wyniosła aż 47 mld złotych, a oprocentowanie jest stałe i wynosi 2,75%.

Czy w obecnej chwili inwestycja w jakiekolwiek obligacje z koszyka TBSP miałaby sens? Nie za bardzo, bo nowe emisje, które wchodzą w skład indeksu, wyglądają następująco:

- Wyemitowana w 2020 roku obligacja 6-letnie PS1026. Jeden papier wart jest 1000 zł. Emisja opiewała na 2,5 mld złotych, a oprocentowanie jest stałe i wynosi 0,25%.

Co tłumaczy tak słabe warunki emisji? Przede wszystkim nagły spadek stóp procentowych (z 1,5% do 0,1% w ciągu kilku pierwszych miesięcy 2020 roku), co odbiło się też na rentowności polskich „10-latek” notowanych na rynku:

Nie skłamałbym, że jeszcze nigdy nie było tak słabo jeśli o ich oprocentowanie chodzi, a okolice 1% brutto rocznie są najgorszymi warunkami, na których te obligacje były historycznie sprzedawane. Ale co to właściwie znaczy dla inwestora krótkoterminowego, który chciałby bezpiecznie ulokować swoje pieniądze? Po pierwsze: obligacje skarbowe notowane na rynku są ekstremalnie mało płynne. Bazując na statystykach rynku Catalyst, w całym styczniu 2021 roku, obrót giełdowy najbardziej płynnych 10 emisji wyniósł…117 milionów złotych. Najpłynniejsze były papiery WZ1131, których 30 tys. zmieniło właściciela, a więc wartość wszystkich na nich transakcji wynosiła „oszałamiające” 30 mln zł. Wyżej wspomniane obligacje skarbowe wyemitowane zostały pod koniec 2020 roku, a obecnie zapewniają oszczędzającemu 0,25% stopy zwrotu brutto rocznie, co jest wynikiem znacznie gorszym nawet od promocyjnych lokat.

W zupełnie innej sytuacji jest inwestor, który kupował obligacje hurtowe w latach 2016-2019, który cieszy się ich stałym oprocentowaniem 2-3% brutto rocznie, ale czasu nie cofniemy, a obecnie ich cena rynkowa „dostosowała się” do nowych emisji, a więc zwiększyła się na tyle, by i te oferowały podczas swojego życia warunki zbliżone do obecnych emisji. Osoba poszukująca odpowiedzi na pytanie „jak bezpiecznie ulokować pieniądze na 2 lub 3 lata?” powinna zatem kompletnie zignorować hurtowe obligacje skarbowe i zastanowić się nad tymi korporacyjnymi. Czytelnicy mojego bloga wiedzą, że sam jestem bardzo aktywnym uczestnikiem tego rynku i choć części emisji nie nazwałbym „bezpiecznymi” to większość notowanych na Catalyst obligacji jest wg mnie warta rozpatrzenia w kontekście krótkoterminowego przechowania wartości swoich środków.

Polskie obligacje korporacyjne

Gdy polski inwestor słyszy „obligacje korporacyjne” to zazwyczaj kojarzy mu się upadający GetBack lub PBG i „chciwi” obligatariusze zostający z niczym. Dołożyło się do tej opinii mnóstwo polskich blogerów i publicystów, ale jest ona wg mnie niezasłużona i kompletnie zakrzywia ona rzeczywistość. Próbowałem ten fenomen wyjaśnić we wpisie „Obligacje (2/6) – Co to jest rynek obligacji Catalyst i skąd jego zła sława?„, w którym po odsianiu „wieloletnich bankrutów” udowodniłem, że odsetek niewypłacalności wśród małych emisji nie wyniósł w 2019 roku 23%, a jedynie 4,06%. Wśród wszystkich emisji obligacji korporacyjnych 2019 roku ten odsetek spadłby z 6,10% do 1,79%, co również poprawia samopoczucie potencjalnego inwestora w polskie obligacje korporacyjne. Ale wróćmy do sedna, czyli do sensowności inwestowania w obligacje korporacyjne dla kogoś, kto chce przechować środki w krótkim terminie.

Bazując na statystykach rynku Catalyst, polskie obligacje korporacyjne w styczniu 2021 roku, czyli przy stopie procentowej WIBOR w wysokości 0,1%, przeciętnie cechowała rentowność wynosząca 3,64% brutto rocznie. Oznacza to, że marża przeciętnej emisji na polskim rynku korporacji wynosi 3,54% rocznie ponad WIBOR, a więc taka jest premia za ryzyko średniego korporacyjnego emitenta obligacji w Polsce. Kolejnym plusem obligacji korporacyjnych jest fakt, że w ogóle da się je nabyć na otwartym rynku. Wg statystyk Catalyst ze stycznia 2021 roku, wartość obrotu przekraczającą 1 mln zł wykazało aż 38 papierów, czyli jest w czym wybierać. Z uwagi na kiepskie oprocentowanie detalicznych (antyinflacyjnych) obligacji skarbowych w pierwszym roku oszczędzania i karę za przedterminowe zlecenie ich wykupu (wynoszącą odpowiednio 0,7 zł dla COI i ROS, 2 zł za EDO i ROD) obligacje korporacyjne zdecydowanie z nimi wygrywają zwłaszcza w horyzoncie rocznym, co udowadniają dane z poniższej tabeli:

Gdzie jest haczyk? Poza przełamaniem strachu, aby uzyskać podobne do powyższych wyniki inwestycyjne, należy:

- Wybrać obligacje emitenta o umiarkowanym ryzyku, a te zwykle „płacą” nieco mniej niż średni kupon dla wszystkich obligacji korporacyjnych, np. 3,2% brutto rocznie zamiast 3,64% brutto rocznie.

- Jeśli naszym horyzontem jest 12 miesięcy, przy których obligacje korporacyjne najbardziej deklasują detaliczne „skarbówki” to musimy wybrać papiery, których wykup nastąpi za około roku.

- Kupując obligacje korporacyjne na rynku, pamiętaj o wpływie ceny zakupu na ich rentowność i (zazwyczaj) unikaj kupowania za ponad 100% ceny emisji. O zasadach poprawnego kupowania obligacji korporacyjnych w Polsce pisałem już w „Obligacje (5/6) – Jak poprawnie inwestować w obligacje niezależnie od koniunktury?„, którego lekturę chciałbym Ci serdecznie polecić.

Podsumowując cały rozdział o lokatach i polskich obligacjach chciałbym podkreślić, że posiadają one niebywałą przewagę nad innymi rodzajami aktywów, które w tym wpisie opiszemy. Jest nią brak ryzyka walutowego, które dodaje jeden wymiar zmienności dla inwestycji 2 lub 3-letniej, która powinna zagwarantować przynajmniej utrzymanie wartości naszego kapitału. W kolejnym rozdziale przyjrzymy się możliwości zakupu obligacji zagranicznych przez polskiego inwestora, co w perspektywie krótkoterminowej zupełnie będzie mijać się z celem właśnie ze względu na ryzyko walutowe.

Jeśli interesuje Cię inwestowanie w obligacje korporacyjne z GPW Catalyst, to koniecznie przeczytaj też wpis „Jak analizować obligacje korporacyjne z GPW Catalyst?„, w którym omawiam podstawy analizy takich instrumentów.

Obserwuj moją stronę na Facebooku!

Znajdziesz tam mnóstwo przydatnych informacji o finansach i inwestowaniu

Obligacje zagraniczne

Skoro polskie obligacje okazały się całkiem atrakcyjnym sposobem krótkoterminowego przechowywania środków, to może ich zagraniczne odpowiedniki okażą się nie gorsze? W przypadku inwestowania w obligacje zagraniczne w krótkim terminie mogą wystąpić dwa zasadnicze problemy:

- Brak możliwości bezpośredniej inwestycji w zagraniczne papiery dłużne sprawia, że stajemy się w pewnym sensie „niewolnikami zagranicznych stóp procentowych”. W zagraniczne obligacje najprościej jest zainwestować za pomocą funduszy ETF (nie wiesz co to takiego? Przeczytaj moją serię o ETF-ach). Gdy te zostaną za granicą podniesione to cena naszego ETF-a znacząco spadnie, niwelując cały osiągnięty w krótkim terminie zysk z ich odsetek.

- Ryzyko walutowe, które przedstawiłem Ci we wcześniejszej części wpisu, będzie tu bardzo obecne. Niezależnie czy zainwestujesz w papiery dłużne jednego lub wielu krajów, kurs ich walut wobec złotego będzie realnie wpływał na Twoją stopę zwrotu z inwestycji. To ryzyko jest wg mnie na tyle istotne, że poświęcę mu kilka kolejnych akapitów.

Przejdźmy zatem do akapitu o ryzyku zmian kursu walutowego i jego wpływie na krótkoterminową inwestycję. Zalecam skupienie się, bo może być on naprawdę zabójczy dla Twoich środków.

Kurs waluty, a krótkoterminowa inwestycja

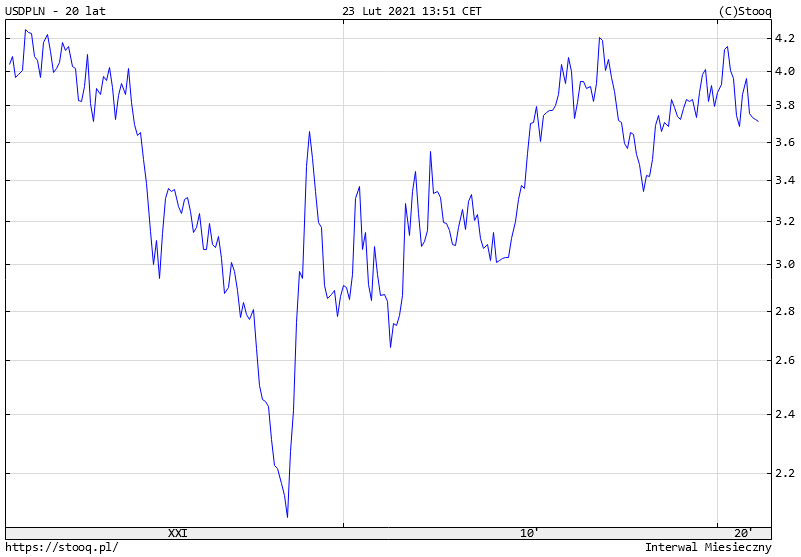

Ryzyko walutowe to trudny temat, w którym większość internautów błądzi i rozumie je zupełnie opacznie. Dokładają się do tego blogerzy i publicyści, którzy albo nadmiernie podkreślają jego wpływ na inwestycję, albo kompletnie unikają tego tematu. Jak pisałem na stronie „o blogu”, moją ambicją jest poruszanie także (a może „zwłaszcza”?) trudnych tematów, więc nie inaczej będzie w tym przypadku. O ile dla inwestycji długoterminowej (np. 20 – 30-letniej) wpływ ryzyka walutowego na inwestycję jest znikomy, to dla oszczędzającego w krótkim terminie może ono być prawdziwie zabójcze. Zacznijmy od przyjrzenia się wykresowi zmian kursu USD do PLN w ciągu ostatnich 20 lat. Zwróć uwagę na liczbę dużych ruchów w horyzontach 2 – 3-letnich, których jest naprawdę sporo:

Jeśli inwestujesz z myślą o horyzoncie 2 lub 3-letnim to poniższe zmiany kursu walut mogły przyprawić Cię o niezłe dreszcze:

- 2004 rok: spadek wartości dolara do złotego o 19,49%.

- 2006 rok: spadek wartości dolara do złotego o 10,57%.

- 2007 rok: spadek wartości dolara do złotego o 15,69%.

- 2012 rok: spadek wartości dolara do złotego o 10,18%.

- 2017 rok: spadek wartości dolara do złotego o 16,85%.

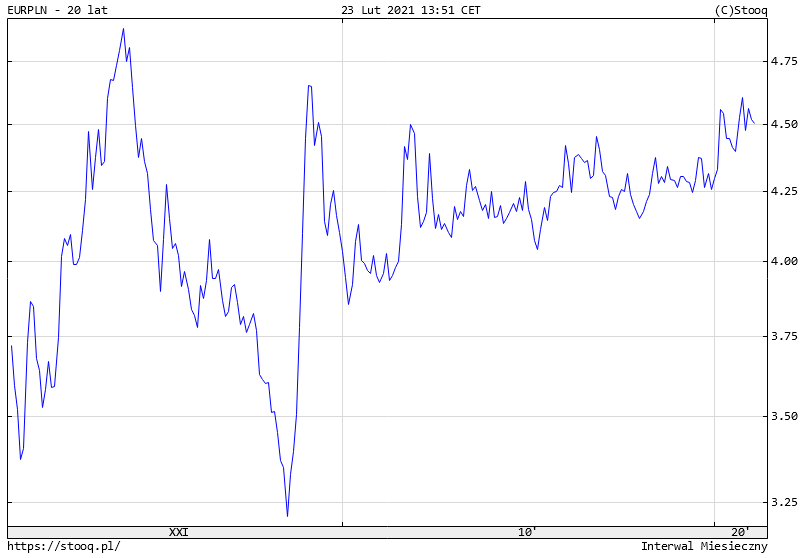

Szansa, że w ostatnich 20-latach „wstrzeliłbyś się” z inwestycją zagraniczną akurat w jeden z tych okresów jest bardzo duża, a jeżeli myślisz, że to specyfika dolara to może warto przyjrzeć się kursowi euro do złotego. Obligacje zagraniczne krajów europejskich są przedmiotem inwestycji wielu funduszy ETF, a ich oferta jest na tyle bogata, że poświęciłem im we wpisie osobny podrozdział. Przyjrzyjmy się zatem historycznym zmianom kursu euro do złotego w kontekście dodatkowego wymiaru zmienności w inwestycji krótkoterminowej:

Podobnie jak dolar, euro miało w ostatnich 20 latach sporo okresów o podwyższonej zmienności, ale w poniższych latach naprawdę nie chciałbyś posiadać euroobligacji:

- 2001 rok: spadek wartości euro do złotego o 8,69%.

- 2004 rok: spadek wartości euro do złotego o 14%.

- 2005 rok: spadek wartości euro do złotego o 5,76%.

- 2007 rok: spadek wartości euro do złotego o 6,01%.

- 2012 rok: spadek wartości euro do złotego o 8,55%.

- 2017 rok: spadek wartości euro do złotego o 5,19%.

Podobnie jak w przypadku dolara: choć zmienność euro w stosunku do złotego jest widocznie niższa niż ta cechująca parę dolar/złoty to naprawdę nie chciałbym w powyższych latach przechowywać krótkoterminowo moich środków w walucie euro. Kurs walutowy to miecz obosieczny i wystarczy spojrzeć na wykresy obydwu par walutowych, by wywnioskować, że równie często jak stracić, można było na nim zarobić. Jednak wg mnie inwestor krótkoterminowy absolutnie nie powinien ryzykować na linii walutowej, a więc ETF-y na obligacje zagraniczne mogą być nie najlepszym pomysłem na lokowanie swoich środków w horyzoncie 2- lub 3-letnim. Wobec tego zacznijmy od „najbezpieczniejszego instrumentu finansowego na świecie”, jakim wg wielu są obligacje skarbowe Stanów Zjednoczonych Ameryki.

ETF na obligacje skarbowe USA

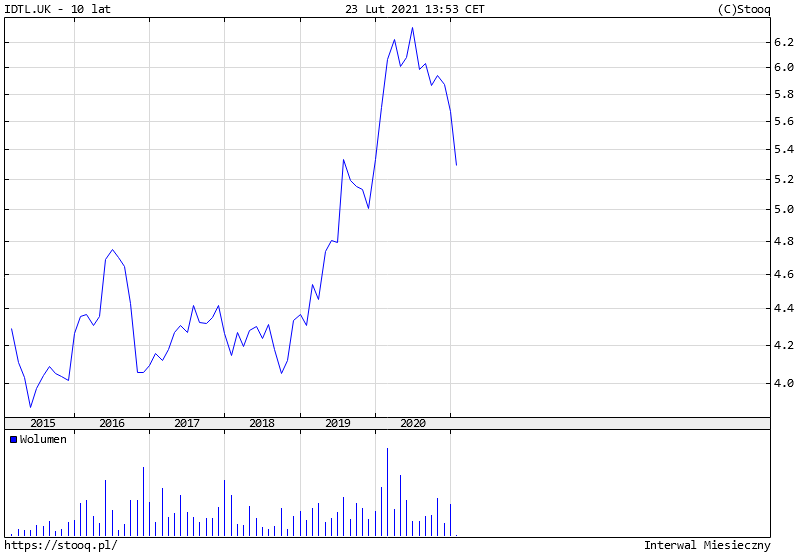

Skoro polskie obligacje skarbowe są najbardziej przyjaznym instrumentem finansowym dla polskiego oszczędzającego z horyzontem dwu- lub trzyletnim to dlaczego te amerykańskie miałyby nie być? Otóż pierwszym problemem jest to, że polski inwestor nie posiada możliwości ich bezpośredniego zakupu, a więc jest „skazany” na ETF-y obligacyjne, które wyceniane są metodą NAV (Net Asset Value), którą dokładnie opisałem w pierwszym wpisie z serii o ETF-ach, czyli w „ETF (1/6) – Co to są fundusze ETF i dlaczego warto w nie inwestować?„. Fakt, że ETF-y „kupują co popadnie” jest w przypadku akcji i/lub długiego terminu inwestycji sporą zaletą, ale dla inwestora krótkoterminowego może przynieść przykre konsekwencje. Przykładem może być inwestor, który przestraszony spadkami cen akcji w marcu 2020 roku zainwestował w ETF na amerykańskie obligacje skarbowe 20-letnie, którego cena zmieniała się w następujący sposób:

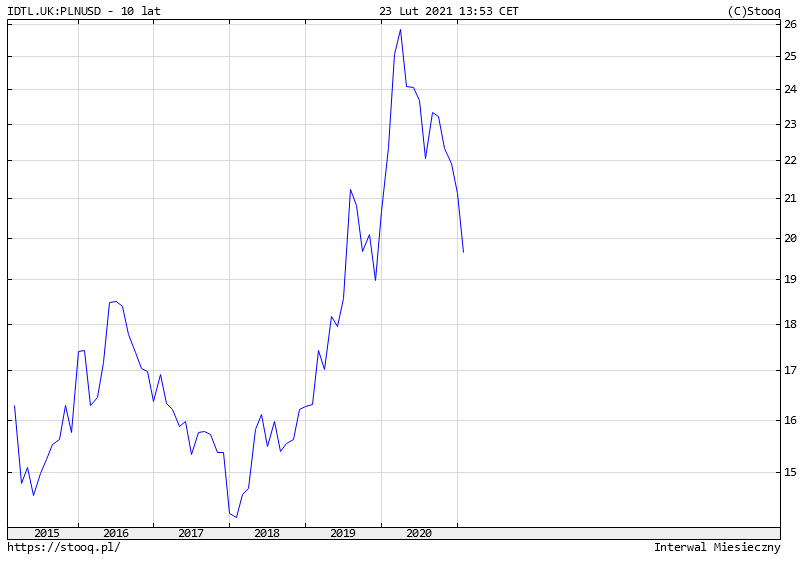

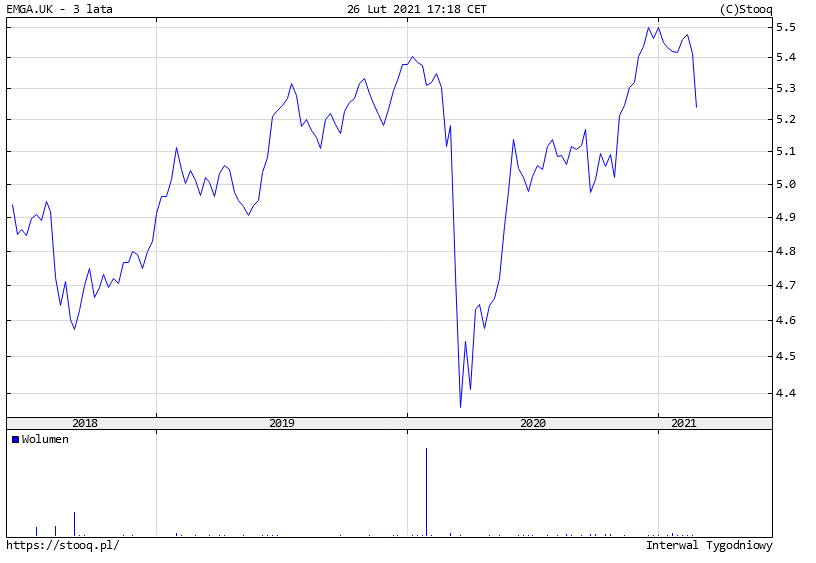

Powyższy wykres przedstawiony jest w oryginalnej walucie notowań funduszu ETF IDTL (iShares $ Treasury Bond 20+yr UCITS ETF), czyli w dolarze amerykańskim, a więc pomija on ryzyko walutowe dla polskiego inwestora. W celu uniknięcia „walutowych nieporozumień” zachęcam Cię do przeczytania także wpisu „Waluta notowań funduszu ETF nie ma żadnego znaczenia„, w którym wyprowadzam matematyczny dowód na to, że liczy się waluta końcowa tego, w co inwestuje fundusz ETF, a nie jego waluta notowań. W omawianym przypadku mamy jednak do czynienia z ETF-em notowanym w dolarze oraz inwestującym w dolarowe obligacje, a więc ryzyko walutowe istnieje faktycznie na linii USD/PLN. Jak wobec tego zachowywałyby się środki polskiego inwestora ulokowane w fundusz ETF na amerykańskie obligacje skarbowe 20-letnie w ostatnich 5 latach z perspektywy polskiego złotego? Poniżej skorygowany o kurs waluty wykres:

W horyzoncie 5-letnim zmienność funduszu ETF na amerykańskie skarbówki wyrażona w polskim złotym może przyprawić inwestora krótkoterminowego o mocne dreszcze. Inwestycja w ETF IDTL wyrażona w polskim złotym przyniosłaby w kolejnych latach następującą stopę zwrotu z inwestycji:

- 2015 rok: +7,4%.

- 2016 rok: -5,2%.

- 2017 rok: -13,3%.

- 2018 rok: +13,2%.

- 2019 rok: +23,4%.

- 2020 rok: 0% (mimo rozpiętości cen pomiędzy 20, a 26 złotych za jednostkę ETF-a w ciągu roku! Osoby, które czytały wpis „Obligacje (6/6) – Spekulacja na obligacjach, czyli ciemna strona obligacji” wiedzą, że udało mi się z tego rajdu skorzystać).

Czy powyższe wyniki inwestycyjne i związana z nimi wysoka zmienność są atrybutem pożądanym przez oszczędzającego w krótkim terminie? Absolutnie nie. Wyrażony w polskim złotym wynik inwestycyjny wynoszący kilkanaście lub kilkadziesiąt procent rocznie, niezależnie czy „na plus”, czy „na minus”, są dla krótkoterminowego inwestora wynikiem prawdziwie zabójczym i tak naprawdę to powinno wystarczyć, by trzymać się od nich z dala. Oczywiście piszę te słowa z perspektywy oszczędzającego w krótkim terminie, a nie długoletniego inwestora, bo w bardzo wielu portfelach inwestycyjnych z wpisu „ETF (6/6) – Jak zbudować portfel inwestycyjny z ETF-ów” najbezpieczniejsze aktywa świata pełnią bardzo istotną funkcję (np. 50% portfela No Brainer).

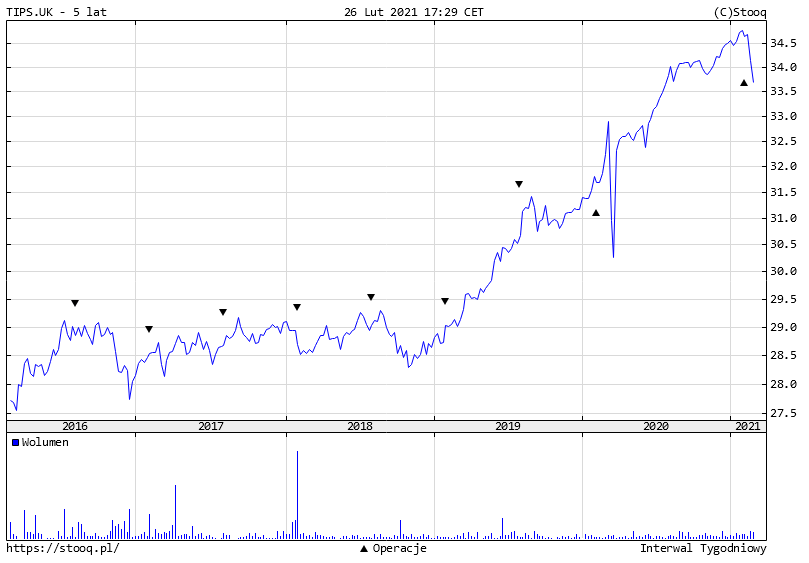

A co z TIPS-ami (Treasury Inflation-Protected Securities), czyli amerykańskimi obligacjami skarbu państwa z mechanizmem antyinflacyjnym? Należy pamiętać, że ich także dotyczy ryzyko walutowe, a więc powyższe zmiany kursu dolara do złotego dotyczyły również TIPS-ów. Co więcej, TIPS-y same w sobie podlegają wahaniom podobnym do „zwykłych obligacji skarbowych”, co doskonale widać na poniższym wykresie, na którym celowo prezentuję przebieg ceny ETF-a TIPS.UK (SPDR Barclays US TIPS UCITS ETF) w jego oryginalnej walucie notowań (identyczna do waluty aktywa końcowego), czyli dolarze amerykańskim:

Konkludując rozdział o sensowności inwestowania w ETF-y na obligacje skarbowe Stanów Zjednoczonych w krótkim terminie chciałbym napisać, że wynik „psuje” głównie ryzyko walutowe i fakt, że kupujemy instrumenty 10-letnie (TIPS) lub 20-letnie (20YR GVMT Bonds) w horyzoncie 2 – 3-letnim, posługując się funduszami ETF, które „kupują wszystko jak leci”, czyli w tym kontekście wszystkie ich emisje. Zupełnie czym innym byłaby inwestycja krótkoterminowa w konkretną emisję obligacji skarbowych USA, których data zapadalności występowałaby w ciągu planowanego okresu inwestycji. To, niestety, nie jest możliwe do wykonania, ale iskierkę nadziei mogą budzić obligacje skarbowe państw europejskich. Choć wiele się mówi o ich legendarnie niskiej (a nawet ujemnej, patrz: Niemcy) rentowności to może one nadadzą się jako aktywo do bezpiecznego przechowania środków na kilkanaście lub kilkadziesiąt miesięcy?

Obserwuj mnie na Twitterze (X):

Subskrybuj mój kanał YouTube:

ETF na obligacje skarbowe krajów UE

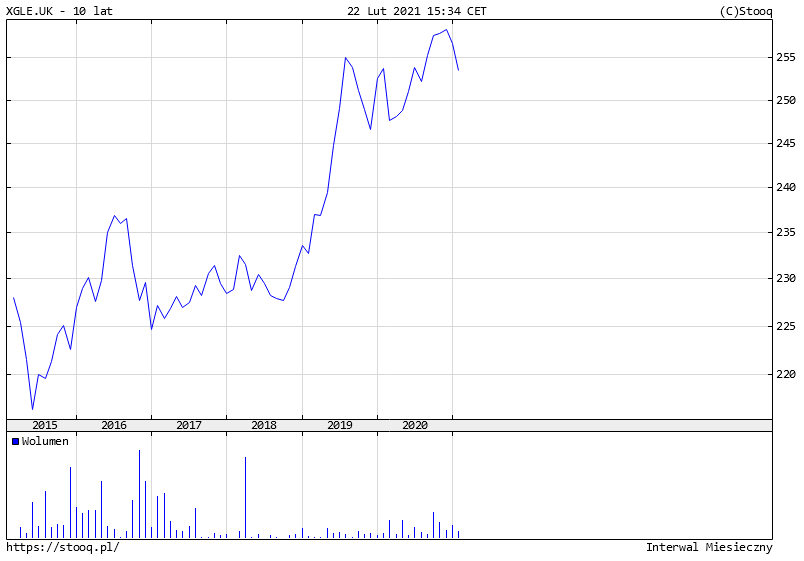

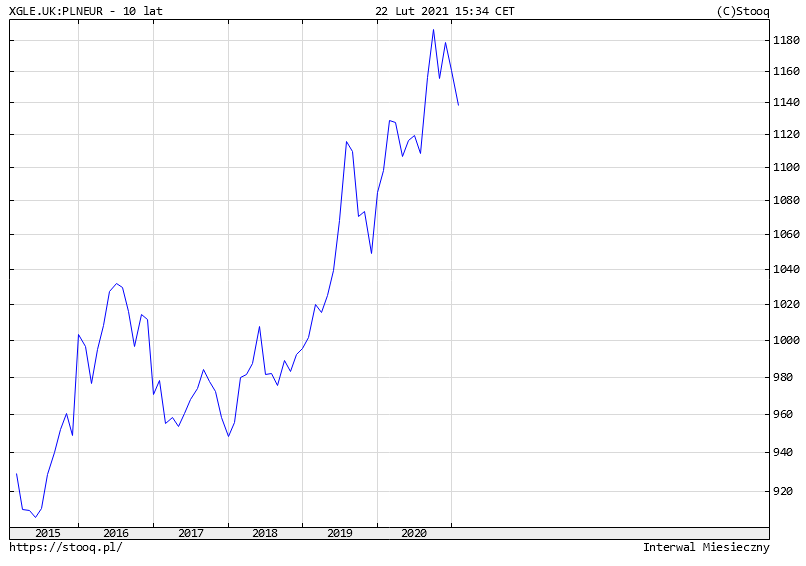

Zanim jeszcze zdążymy się w tym akapicie „rozkręcić”, czeka nas spory zawód. Okaże się bowiem, że wystarczy wyświetlić historyczny wykres cen jakiegokolwiek ETF-a na europejskie obligacje skarbowe, by zrozumieć, że inwestor krótkoterminowy będzie tu w podobnym potrzasku, co w przypadku amerykańskich obligacji skarbowych. Omówmy ETF-a XGLE (Xtrackers Eurozone Government Bond UCITS ETF 1C), czyli fundusz indeksowy, który inwestuje w obligacje głównie Francji, Niemiec, Włoch, Hiszpanii, Belgii i Holandii. Zacznijmy od przyjrzenia się przebiegowi jego ceny w oryginalnej walucie, czyli w euro:

Wzrost ceny tego ETF-a z 2020 roku jest tutaj widocznie niższy, niż ten, który cechował ETF-a na obligacje dolarowe, a spowodowane jest to głównie faktem, że XGLE kupuje obligacje o różnych okresach życia. Obligacje o 20-letnim terminie wykupu, czyli te, które zazwyczaj są najlepiej oprocentowane nominalnie, stanowią niecałe 20% portfela aktywów tego funduszu, a więc cięcia stóp procentowych i panika na rynkach z początku 2020 roku nie wpłynęła na ten fundusz tak pozytywnie, jak na ETF-a na 20-letnie obligacje amerykańskie (zwane US Treasury Bonds).

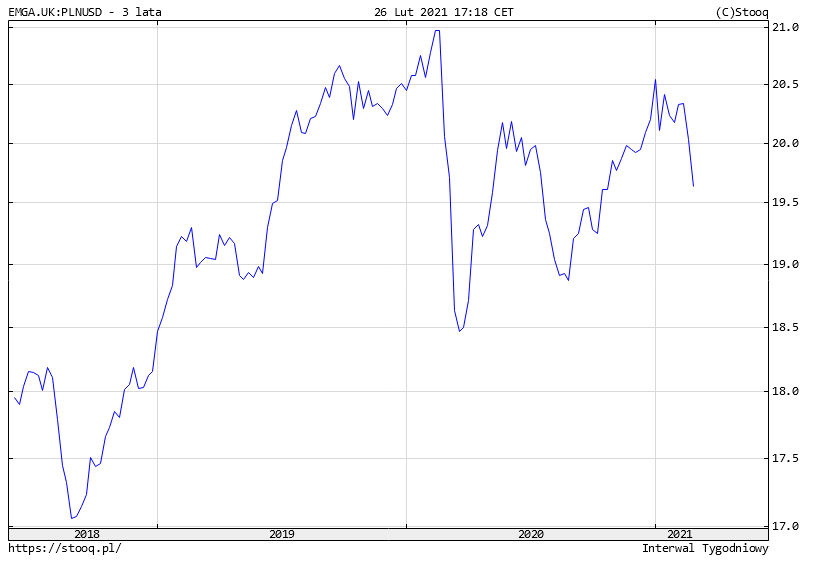

Ocenie zmienności tego funduszu z pewnością nie pomoże jego translacja na polską walutę, czyli identyczny zabieg, jak ten, który zastosowałem na ETF-ie na amerykańskie papiery dłużne. Uważam, że polski inwestor krótkoterminowy (czyli inwestujący w horyzoncie 1-5 lat) powinien zawsze brać pod uwagę wpływ zmiany kursu walut na historyczne notowania aktywa, którego zakupem jest zainteresowany. Po dodaniu dodatkowego wymiaru zmienności na linii EUR/PLN wykres notowań ETF-a na euroobligacje wygląda następująco:

Ponownie przyglądamy się horyzontowi 5-letniemu i ponownie „tłumaczymy” oryginalną walutę notowań i aktywów funduszu na polskie złote. Inwestycja w ETF XGLE wyrażona w polskim złotym przyniosłaby w kolejnych latach następującą stopę zwrotu z inwestycji:

- 2015 rok: +7,52%.

- 2016 rok: -2,3%.

- 2017 rok: -3,3%.

- 2018 rok: +5,2%.

- 2019 rok: +8,65%.

- 2020 rok: +7,4%.

Może i zmienne, ale w ujęciu całkowitym wyglądają dobrze, prawda? Przypominam, że decydując się na inwestycję w ETF na euroobligacje w obecnej chwili kupowałbyś fundusz posiadający mnóstwo niskoprocentowych (lub wręcz nierentownych) obligacji skarbowych wyrażonych w walucie obcej. Byłby to wg mnie jeden z głupszych pomysłów na bezpieczne ulokowanie środków w krótkim terminie. Także dlatego, że stopy procentowe państw europejskich nie za bardzo mają gdzie spadać, a wynoszą obecnie:

- Francja: 0%.

- Włochy: 0%.

- Niemcy: 0%.

- Hiszpania: 0%.

A rentowności 10-letnich obligacji tych państw wynoszą obecnie:

Dzięki państwom „mniej ekonomicznie stabilnym” typu Hiszpania lub Włochy, taki ETF w ujęciu nominalnym ma w długim terminie szansę na zarobienie jakichś pieniędzy, ale w krótkim terminie inwestycja w niego byłaby niczym mniej niż walutową spekulacją. Skoro ETF-y na obligacje skarbowe zarówno Stanów Zjednoczonych, jak i krajów strefy euro nie wydają się mądrym sposobem na krótkoterminowe lokowanie nadwyżek, to może z pomocą przyjdą znacznie bardziej ryzykowne obligacje krajów rozwijających się (ang. Emerging Markets)?

ETF na obligacje skarbowe krajów rozwijających się

Fundusze ETF, które omówiliśmy w poprzednich dwóch rozdziałach, inwestowały tylko w aktywa notowane w konkretnej walucie. ETF na obligacje skarbowe rynków wschodzących przedstawia nową warstwę ryzyka, bo inwestuje on w obligacje 16 państw w 16 różnych walutach. W tym przypadku jego waluta notowań, czyli amerykański dolar nie ma żadnego znaczenia, bo produkty końcowe, w które ten inwestuje, nie są denominowane w dolarze amerykańskim. Zacznijmy od przejrzenia notowań tego funduszu w jego walucie notowań, czyli właśnie dolarze:

Niestety dla analityka, fundusz ten istnieje dopiero od niespełna 3 lat, a więc nie dysponujemy tu zbyt długą historią. Nawet 3 lata wystarczą, by zauważyć sporą zmienność, jaką „oferują” obligacje skarbowe rynków wschodzących. Z jednej strony (z uwagi na podwyższone ryzyko bankructwa emitenta) są one znacznie lepiej oprocentowane, niż papiery dłużne krajów rozwiniętych. Z drugiej, natomiast każda niepewność gospodarcza będzie powodowała znaczne ruchy ich cen, co doskonale widać po lutym-kwietniu 2020 roku.

Co gorsza, przetłumaczenie waluty notowań na polski złoty niewiele pomaga, gdyż ryzykujemy tu na linii 16 walut państw, których obligacje ten fundusz ETF posiada… tyle że wobec złotego. We wielu wpisach podkreślałem, że walutowa dywersyfikacja jest bardzo ważna, a fundusz posiadający 16 różnych walut jest zwykle stabilniejszy niż taki posiadający jedynie 1 walutę. Tym niemniej, także tu mamy bardzo wyraźnie występujące ryzyko zmian kursów walutowych, po prostu w mniejszej skali niż w przypadku dolara lub euro. Dostrzec je można na wykresie cen tego funduszu wyrażonym w polskim złotym:

W tym przypadku zmienność nie jest już wcale tak ekstremalna, bo w 2019 roku inwestor zarobiłby, a w 2020 roku stracił „jedynie” kilka setnych procenta. Nie zmienia to faktu, że zagraniczne instrumenty skarbowe jako inwestycja krótkoterminowa dla polskiego inwestora to trochę jak obstawianie, że złoty w horyzoncie kilku-kilkunastu miesięcy straci wobec danej waluty lub walut, w których emitowane są obligacje. Skoro w przypadku polskich obligacji notowanych w złotym dobrą alternatywą dla obligacji skarbowych w krótkim terminie okazały się obligacje korporacyjne, to może powinniśmy prześwietlić także fundusz ETF na zagraniczne obligacje korporacyjne?

ETF na zagraniczne obligacje korporacyjne

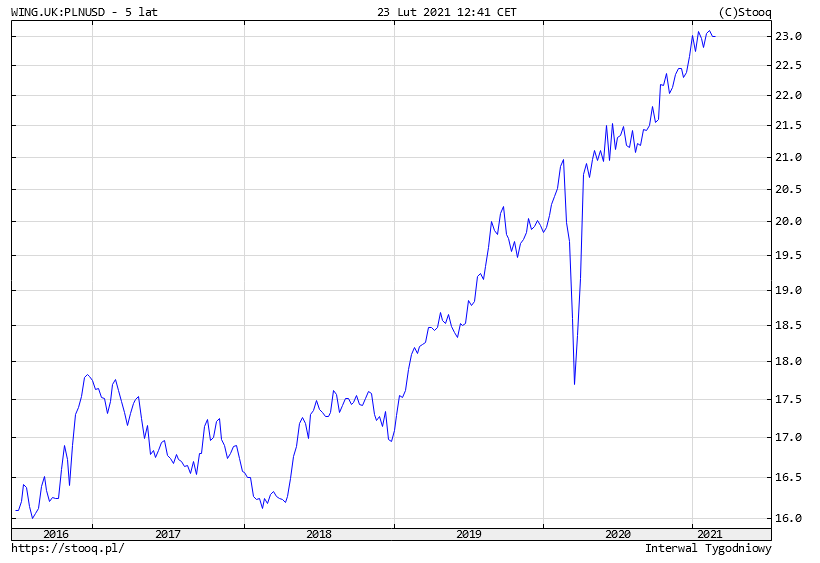

Znowu te fallen angels – pomyślą stali bywalcy mojego bloga. Otóż jako przykład solidnego ETF-a na zagraniczne obligacje korporacyjne zwykle wybieram właśnie „upadłe anioły” ze względu na to, że są to papiery dłużne firm, które niegdyś miały wysokie ratingi, ale „coś poszło nie tak” i zostały one obniżone. Z powyższego powodu, mimo niskich ratingów emitentów, a więc sporego ryzyka inwestycji w takie obligacje uważam, że ten ETF jest nieco bezpieczniejszy od takiego na junk bonds, ale nie firm, które niegdyś radziły sobie o wiele lepiej. ETF WING (iShares Fallen Angels High Yield Corp Bond UCITS ETF) inwestuje głównie w USA, ale także we Włoszech, Niemczech, Wielkiej Brytanii i Francji, a więc posiada on pewien miks walutowy. Notowany w dolarze amerykańskim jego przebieg ceny wygląda następująco:

Jeśli czytałeś wpis „Obligacje (4/6) – Jak zainwestować w obligacje korporacyjne?” to z pewnością już wiesz, że obligacje korporacyjne ze względu na podwyższone ryzyko inwestycji zwykle oferują premię ponad rentowność obligacji skarbowych danego kraju. Premia ta wynosi pomiędzy 0,5, a nawet 10 pp. w zależności od ryzyka bankructwa emitenta, a ETF na fallen angels kupuje papiery dłużne o wysokim oprocentowaniu (oraz wysokim ryzyku), stąd w momentach niepewności (patrz: marzec 2020 roku na wykresie) jego osunięcia cen mogą przypominać te dotyczące akcji. Oczywiście podobna zależność dotyczy samodzielnie wybranych polskich obligacji korporacyjnych z Catalyst, ale tam masz pełen wpływ na wybór emitenta, a tu kupujesz „koszyk potencjalnych bankrutów”, stąd reakcja giełdy na złe dane z gospodarki może być bardzo emocjonalna. W przeliczeniu na złote wyniki tego ETF-a wyglądają równie imponująco:

Czy ETF na zagraniczne obligacje korporacyjne wysokiego ryzyka jest zatem lepszą opcją krótkoterminową od ETF-ów na zagraniczne obligacje skarbowe? Powiedziałbym, że nie, bo każde „wahnięcie” rynku akcji spowoduje lokalny spadek cen obligacji z jego portfela, co dla inwestycji krótkoterminowej jest nieakceptowalne. Występuje tu także ryzyko walutowe, ale akurat ETF na „upadłe anioły” ma ekspozycję zarówno na dolara, jak i na euro, co nieco je redukuje. Mimo niestosowności żadnego z ETF-ów na zagraniczne obligacje w roli inwestycji krótkoterminowej, która ma przede wszystkim przechować wartość gotówki w złotych, uważam, że ETF na obligacje korporacyjne i tak ma największe szanse na nie tracenie pieniędzy w długim terminie, co niestety nie czyni go wystarczająco dobrą alternatywą dla krótkoterminowej inwestycji w polskie obligacje. Przejdźmy do rozdziału, na który wszyscy czekali, czyli do uwielbianych przez wielu polskich inwestorów surowców i kruszców, które rzekomo mają nas (a przynajmniej nasze pieniądze) uratować w momencie wielkiego kryzysu.

Surowce, kruszce i im podobne

Zacznę ten rozdział „z grubej rury”: jeśli chcesz bezpiecznie przechować środki w okresie 1, 2 lub 3 lat to trzymaj się z daleka od surowców, kruszców i metali szlachetnych. Niezależnie czy planujesz inwestycję w fizyczny kruszec, np. monety bulionowe lub sztabki, czy w fundusz ETC (Exchange Traded Commodity, czyli taki „ETF na surowce”) może okazać się to fatalną inwestycją krótkoterminową. Pikanterii dodam, pisząc, że nawet w warunkach kryzysu na rynkach finansowych, (nie)wielkiego resetu, „zawalenia się systemu”, czy innej formy apokalipsy, Twoje kruszce mogą, ale nie muszą przynieść oczekiwanego zysku.

Ten rozdział zaczniemy od metali szlachetnych, których reprezentantami będą złoto i srebro, dopiero później przechodząc do omówienia drugiej grupy aktywów, jakimi są surowce. Tych dwóch grup nie powinno się mierzyć jednakową miarą, bo ich wartość wynika z zupełnie innych przyczyn (surowce są zwykle używane w przemyśle, a cena złota i srebra opiera się na ich wykorzystaniu w przemyśle, ale także na wierze inwestorów). Dochodzi też fakt, że część surowców się psuje/przeterminuje, czego o metalach szlachetnych na szczęście powiedzieć nie można. Sprawdźmy zatem, czy fundusz ETC na złoto to dobry pomysł na 2 – 3-letnie przechowywanie wartości swoich środków.

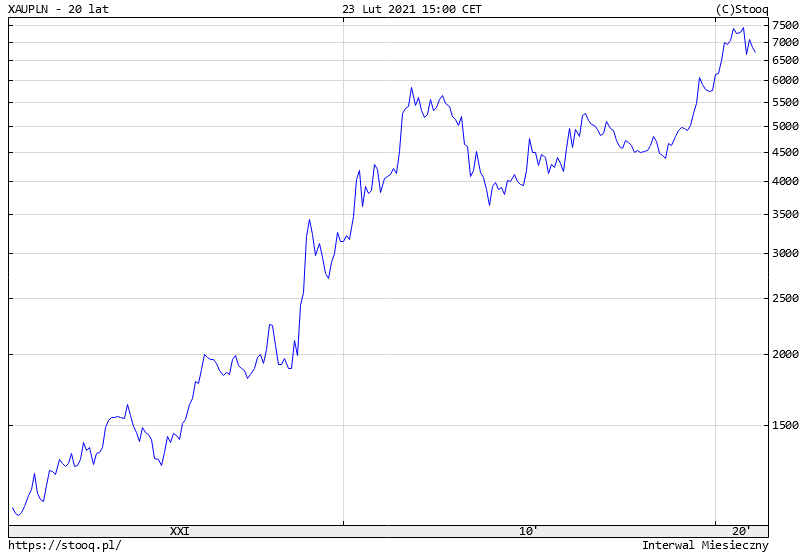

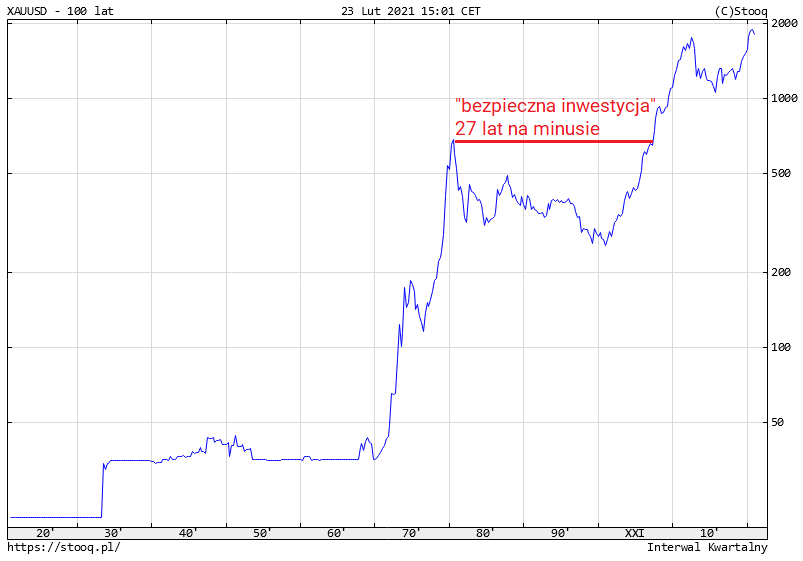

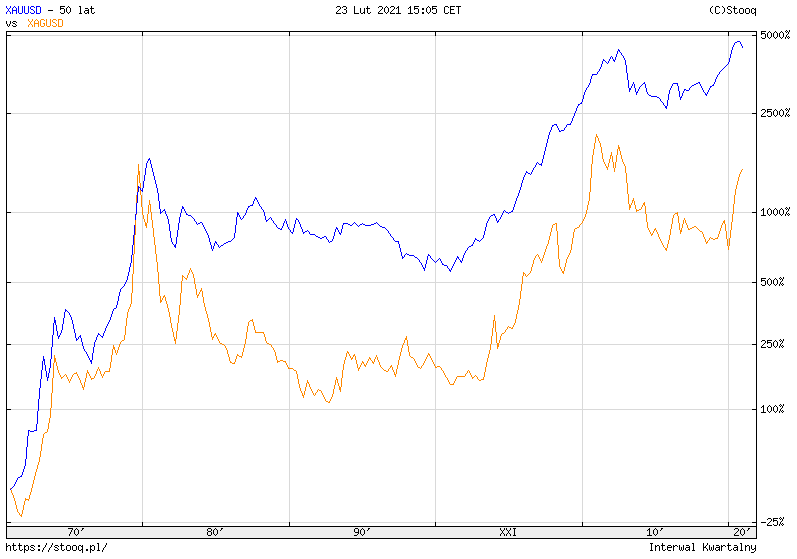

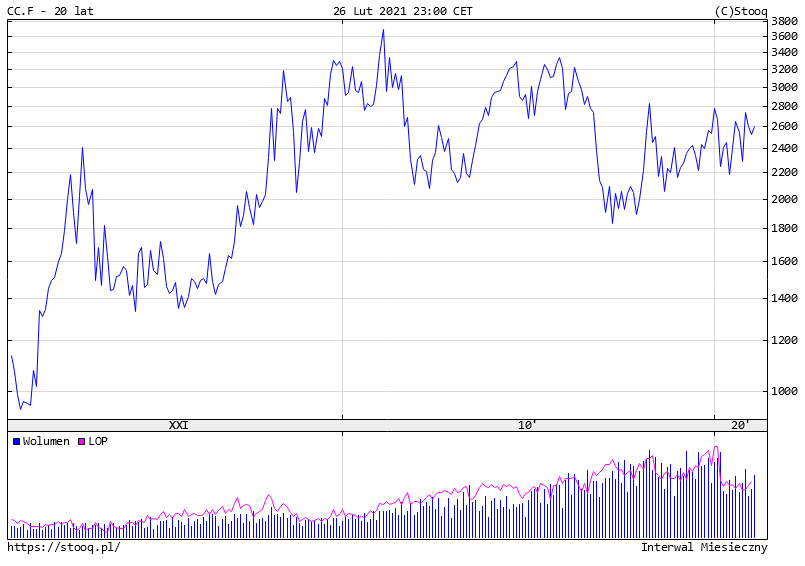

ETC na złoto

Złoto jest w pewnym sensie walutą, bo posiada swój kurs notowań wobec każdej waluty świata, a więc także polskiego złotego. O złocie ciężko jest napisać cokolwiek innego niż to, że „jego losy bywały zmienne” i o ile w długim terminie niemal „gwarantowało ono przetrzymanie wartości kapitału” to już w krótkich odstępach czasu równie często prowadziło do zysków, co do strat. Wystarczy rzucić okiem na wykres ceny złota do polskiego złotego w ciągu ostatnich 2 dekad, by spostrzec, że mimo długoterminowego trendu wzrostowego równie często miało ono lata zyskowne, co stratne:

Dla przykładu – podobnie jak w przypadku zagranicznych obligacji – wypiszę Ci lata, w których inwestycja w złoto przynosiła nominalną stratę, wraz z jej wysokością:

- Rok 2004: -15,51%.

- Rok 2012: -4,45%.

- Rok 2013: -29,97%.

- Rok 2017: -5,83%.

- Rok 2021 (pierwsze 2 miesiące): -8,73%.

Oczywiste jest to, że przez większość z ostatnich 20 lat inwestycja w złoto okazała się szalenie zyskowna, ale powyższe 5 okresów powoduje, że automatycznie nie nadaje się ono do portfela oszczędzającego w krótkim terminie. Szczypty pieprzu dodaje tu fakt, że historycznie cena złota wyrażona w dolarze amerykańskim była swego czasu przez prawie 3 dekady na minusie, co zaznaczyłem na poniższym wykresie:

Wybrałem wykres dotyczący ceny złota wyrażonej w dolarze amerykańskim ze względu na polską transformację ustrojową i zawirowania walutowe okresu denominacji „starego złotego”. „Trzy dekady straty” jest o wiele prościej pokazać na wykresie tego szlachetnego kruszcu do amerykańskiej waluty. Choć w długim terminie złoto w oczywisty sposób pomaga utrzymać wartość gotówki, to w krótkim i średnim terminie równie często daje inwestorowi zarobić, co stracić. Wobec tych argumentów – jakkolwiek atrakcyjnym metalem jest ten piękny kruszec, według mnie nigdy nie powinien być on uznawany za odpowiedni do krótkoterminowego przechowywania środków.

Często śmieję się, że największą zaletą złota jest to, że nie jest ono ani akcjami spółek, ani obligacjami, a więc w naturalny sposób pomaga zdywersyfikować portfel inwestycyjny, któremu w długim terminie jego obecność prawie na pewno nie przyniesie krzywdy (choć nie zapominajmy okresu 27 lat, który przedstawiłem na wykresie). Nie bez powodu złoto znalazło się w kilku portfelach w każdym z trzech głównych wpisów o budowie portfela inwestycyjnego na moim blogu, czyli w tych artykułach:

- ETF (6/6) – Jak zbudować portfel inwestycyjny z ETF-ów?

- W co zainwestować 10 tysięcy złotych? Pierwszy portfel inwestycyjny

- W co zainwestować 100 tysięcy złotych? Portfel dla średnio zaawansowanych

Mimo jego oczywistych zalet, jakimi są ograniczona ilość, wiara inwestorów i (także) wykorzystanie w przemyśle to z pewnością nie jest ono kandydatem na bezpieczne przechowanie środków w krótkim terminie. A co z „młodszym bratem złota”, czyli srebrem? Czy jest ono równie zmienne, co złoto, co sprawia, że ciężko uznać je za dobrą inwestycję krótkoterminową?

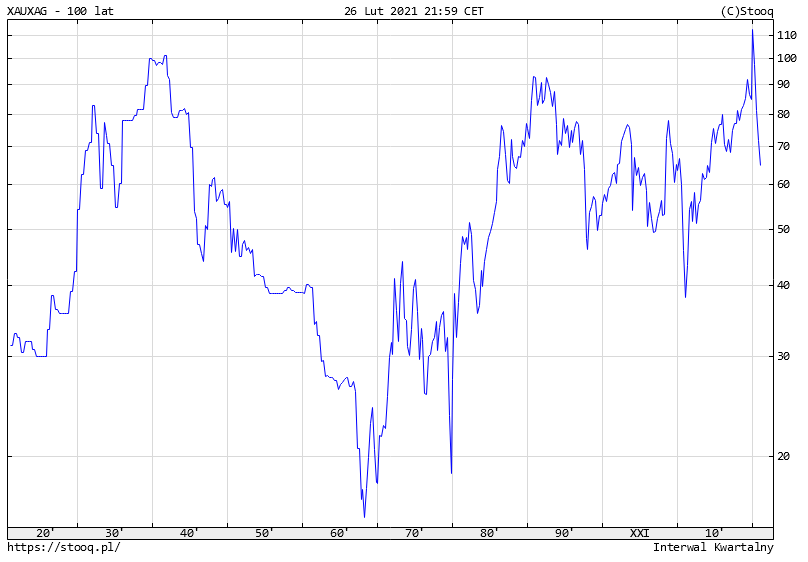

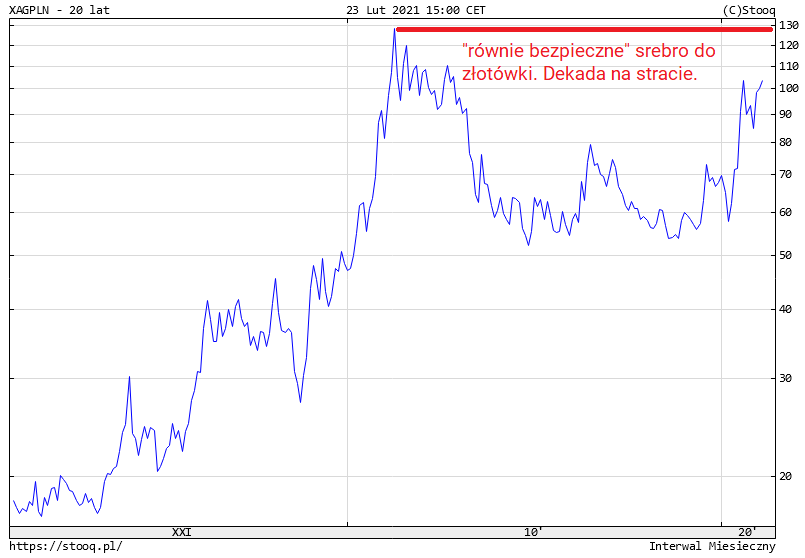

ETC na srebro

W ostatnich latach srebro przyciąga uwagę inwestorów dlatego, że jest go więcej, jest ono znacznie tańsze od złota i… no właśnie, w okresie hossy na złocie, srebro wcale nie rosło tak dynamicznie jak szlachetniejszy z dwóch kruszców. Inwestorzy, którzy pytają mnie o sensowność posiadania srebra w portfelu, często wspominają o tzw. Gold/Silver ratio, czyli o kursie złota do srebra, który w 2020 roku zbliżył się do swoich długoterminowych maksimów. Inwestorzy często zapominają, że na powrót tego wskaźnika do „normy” istnieją dwa sposoby:

- Wzrost ceny srebra przy utrzymaniu się ceny złota.

- Spadek ceny złota przy utrzymaniu się (a nawet spadku, ale mniejszym) ceny srebra.

W ostatnich miesiącach jesteśmy świadkami tego drugiego, bo kurs złota do srebra spada, ale prawie wyłącznie przez spadki na rynku cen złota. Efektem tego jest obniżanie gold/silver ratio do średnich poziomów z ostatnich 3 dekad:

Los po raz kolejny daje pstryczka w nos naiwnym inwestorom, którzy byli przekonani, że złoto utrzyma (krótkoterminowo) swoją cenę, a srebro zacznie drożeć, by wskaźnik gold/silver ratio „wrócił do normy”. Póki co to się nie stało, ale w kontekście inwestowania w srebro warto oderwać je na moment od złota i porównać do naszej waluty, czyli polskiego złotego. Wystarczy rzut oka na wykres zmian cen srebra do polskiego złotego, aby wyciągnąć podobne wnioski, co w przypadku cen złota:

Inwestor, który w latach 2011-2012 zainwestowałby w srebro, potrzebowałby ponad dekady na odrobienie swoich strat wobec polskiej waluty. Nawet nie wnikając w to, czy srebro jest drogie, czy tanie, sprawia to, że srebro krótkoterminowo jest raczej nie najlepszą (a na pewno nie najpewniejszą) inwestycją. Przypominam w tym miejscu, że jest to artykuł o oszczędzaniu krótkoterminowym, np. na wkład własny swojego mieszkania, a nie o budowaniu portfela długoterminowego, stąd mój sentyment do kruszców jest w tym kontekście bliski zeru.

Uważam, że w krótkoterminowym lokowaniu pieniędzy to nie sentymenty i wiara w cokolwiek, zaś chłodna kalkulacja powinna kierować decyzjami inwestora (w długoterminowym inwestowaniu mam podobne zdanie, ale wiara w autorytety może boleć bardziej właśnie w krótkim terminie), a więc pora Cię przed czymś ostrzec. Jeśli oszczędzasz na dom/samochód/cokolwiek i wiesz, że zainwestowane środki będziesz musiał w ciągu 2-3 lat wypłacić to trzymaj się od obydwu szlachetnych metali z daleka. Potwierdzi to ostatecznie wykres ich cen do dolara amerykańskiego w ciągu ostatnich 50 lat, na którym zobaczysz długoterminowy trend wzrostowy, ale krótkoterminowy chaos i ogromną zmienność ich cen:

Choć wykres potwierdza, że dla cen złota i srebra zdarzały się też spokojniejsze dekady (lata dziewięćdziesiąte ubiegłego wieku) to prawie regułą jest zmiana kursu obydwu kruszców wobec dolara amerykańskiego o przynajmniej 5% w dowolnym kierunku w ciągu każdego z lat. Jeśli uważasz, że dobrym pomysłem jest lokowanie środków na 12, 18, 24, lub 36 miesięcy w coś równie zmiennego to powodzenia w inwestycji, ale w celu uniknięcia „krwi na mych rękach” odsyłam Cię raczej do polskich detalicznych obligacji skarbowych i polskich obligacji korporacyjnych niższego ryzyka. Pora na surowce, czyli aktywa, które w teorii zachowują się dobrze w czasach wysokiej inflacji. Sprawdźmy to.

ETF na surowce

Bardzo mądry inwestor i jeden z moich największych idoli świata inwestowania – Aswath Damodaran (link do jego bloga zupełnie „inna liga” pod względem poziomu zaawansowania) wyceniając spółki wydobywcze, wspomniał, że nie bez powodu ceny ich akcji są pozytywnie skorelowane z cenami surowców. Jesteś tym, co wydobywasz i sprzedajesz to stwierdzenie zaskakująco prawdziwe, gdy dotyczy ono spółek wydobywczych. Od czego zależy więc cena surowca? Zazwyczaj od globalnego popytu i podaży, czyli tego ile firmy przetwórcze i produkcyjne potrzebują danego surowca do produkcji towaru końcowego.

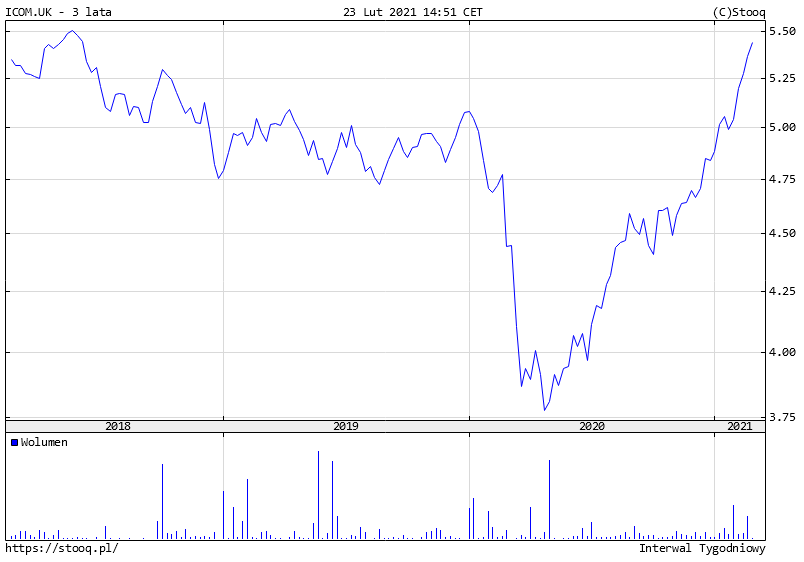

Tłumaczy to ogromny (ponad 20-procentowy) spadek ceny ETF-a na surowce mieszane ICOM (iShares Diversified Commodity Swap UCITS ETF), dla którego początek 2020 roku był równie kiepski, co dla rynku akcji, a pozostała część roku była prawie tak dobra jak dla akcji. Widać to wyraźnie na wykresie trzyletnich zmian ceny tego ETF-a, który w prosty i skuteczny sposób powinien wybić inwestorowi z głowy inwestycję w surowce jako mądry sposób na krótkoterminowe przechowywanie środków:

Jeśli ciekawi Cię co ETF ICOM ma „pod maską” to są to kontrakty swap na różnorakie surowce, przy czym są to głównie gaz, ropa, surowce rolne, metale szlachetne i metale przemysłowe. Wiele źródeł naukowych zauważa korelację cen surowców ze światową inflacją, ale czy sprawia to, że nawet w otoczeniu rosnącej inflacji wzrost cen surowców jest jakkolwiek gwarantowany (podobnie do stopy zwrotu z obligacji antyinflacyjnych COI, EDO, ROS i ROD)? Otóż nie – obserwacja pewnych zależności historycznych nigdy nie powinna być głównym motorem decyzji inwestora, a dużo ważniejsza powinna być tutaj (znowu) problematyczna i wysoka zmienność cen surowców. Nie trzeba szukać daleko, począwszy od bardzo zmiennej ropy:

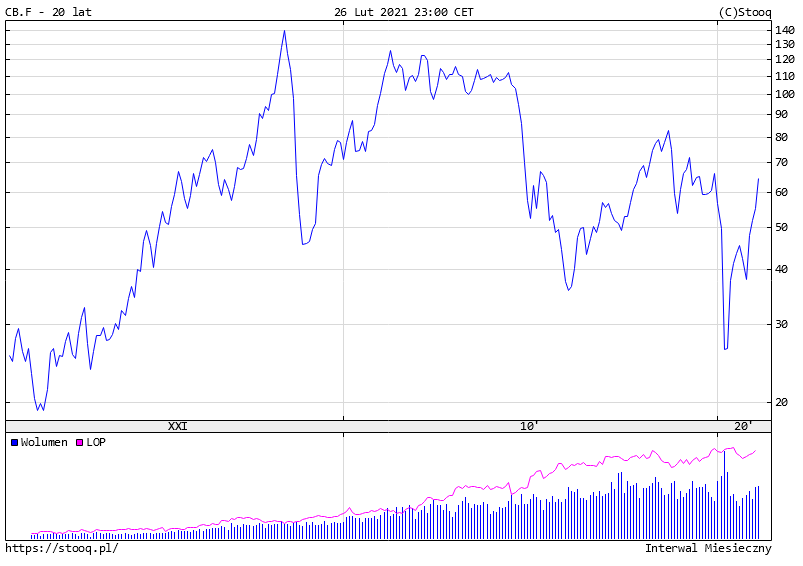

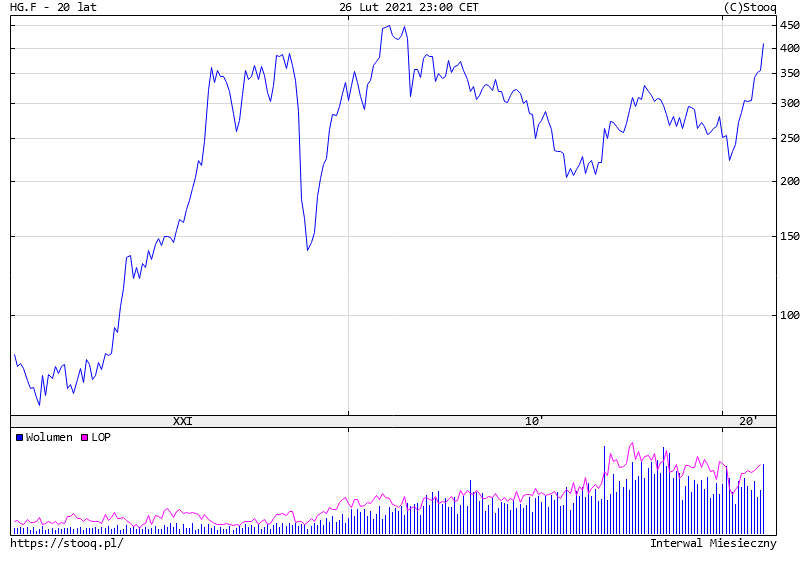

Cena baryłki ropy brent to w ostatnich 20 latach prawdziwy rollercoaster, bazujący na geopolityce i umowach krajów OPEC bardziej niż na czymkolwiek innym. Szukając wśród surowców większej stabilności, warto spojrzeć na miedź, będącą metalem przemysłowym o szerokich zastosowaniach, która również grzeszy sporą zmiennością:

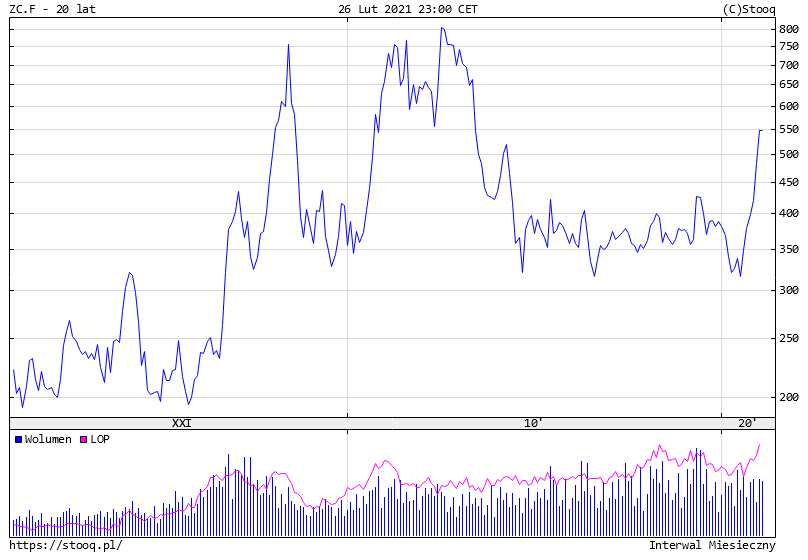

W moich oczach inwestycja w miedź to taka „gorsza inwestycja w spółki przemysłowe”, bo choć w długim terminie cena miedzi rosła to firmy przemysłowe (również te, które ją w produkcji wykorzystują) zwykle radziły sobie o wiele lepiej. Może nagłe i częste spadki wartości będą mniejsze w przypadku surowców rolnych, na które popyt powinien się utrzymywać lub rosnąć? Spójrzmy na wykres cen kukurydzy (a raczej kontraktów futures na kukurydzę):

Z jednej strony ciężko mi się wyobrazić inwestora, który swoje pieniądze pakuje w kontrakty futures na kukurydzę, a z drugiej właśnie tak absurdalnie brzmią rady niektórych internetowych guru. Ale prawda broni się sama, a wiara w „surowce jako dobry hedge od inflacji” nie sprawi, że przestaną one być bardzo zmiennymi aktywami, które w ruchach swych cen porównać można raczej do akcji, niż do obligacji. Aby dać szansę surowcom warto spojrzeć też na cenę kakao w stosunku do dolara, która od 15 lat porusza się w typowym trendzie bocznym, w którym poszczególne lata są jednak bardzo zmienne:

Na wszystkich czterech wykresach cen surowców przedstawiałem ich cenę do dolara amerykańskiego, w którym te kontrakty są rozliczane. Podobnie jak w przypadku metali szlachetnych, surowce okazują się raczej kiepską inwestycją krótkoterminową i poza wybiciem ich z głowy osoby poszukującej bezpiecznej przystani dla swojego kapitału na 1, 2, lub 3 lata niewiele mogę zrobić. Mam świadomość, że wpis ten był bardzo długi i prawdopodobnie dość kontrowersyjny i wiele osób może zadać pytania w rodzaju:

- Czy pożyczanie pieniędzy państwu serio jest najlepszym pomysłem?

- Co jeśli wystąpi hiperinflacja lub wielki/niewielki reset?

- Co jeśli surowce naprawdę zachowają się dobrze w warunkach wysokiej inflacji?

I tak dalej, i tak dalej. Wpis ten dotyczył empirycznego przedstawienia tego, jak w przeszłości zachowywały się wybrane klasy aktywów oraz prezentacji tych najmniej zmiennych, czyli nienotowanych na giełdzie lub tych, których ceny zachowują się najbardziej przewidywalnie. Mając świadomość, że część czytających może być w tej chwili bardzo niezadowolona, chciałbym poprosić o odrobinę tolerancji w komentarzach. Wpis ten ma być ponadczasowy i nie dotyczyć jedynie obecnej koniunktury rynkowej (I-II kw. 2021 roku), ale kolejnych 10, 20, a nawet 50 lat. Jakich aktywów użyłbym wobec tego do bezpiecznego przechowywania swoich środków w krótkim terminie?

Jak bezpiecznie ulokować pieniądze na 2 lub 3 lata?

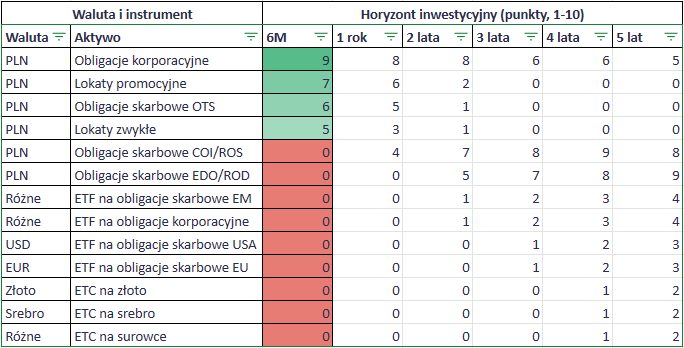

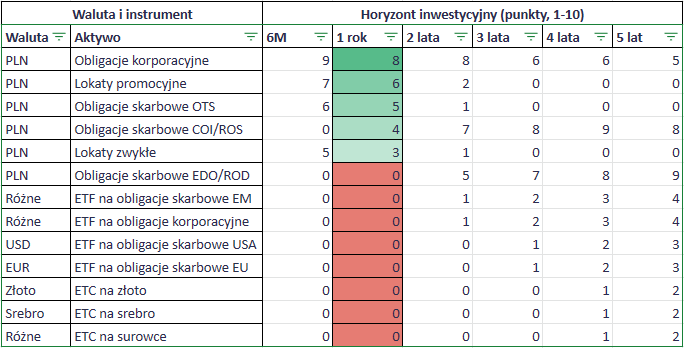

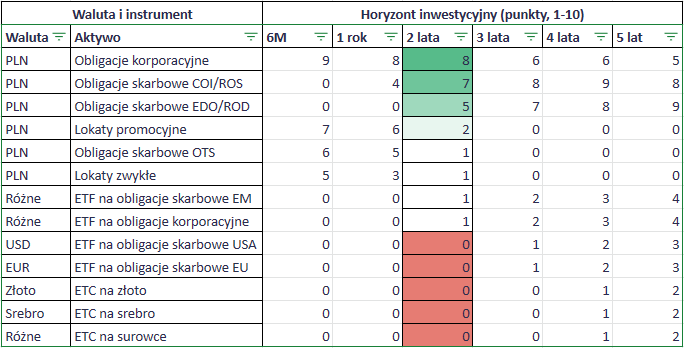

Niniejszy wpis poświęcony temu, gdzie ulokować oszczędności na 2 lub 3 lata, jest tak długi i treściwy, że zasługuje na dobre podsumowanie w postaci rankingu. Zacznijmy od najkrótszego możliwego terminu, czyli pół roku.

- Okres inwestycji: 6 miesięcy

- Miejsce 1: obligacje korporacyjne z 6-miesięcznym terminem wykupu.

- Miejsce 2: promocyjne lokaty bankowe.

- Miejsce 3: obligacje skarbowe 3-miesięczne.

- Okres inwestycji: 12 miesięcy, czyli 1 rok

- Miejsce 1: obligacje korporacyjne z rocznym terminem wykupu.

- Miejsce 2: promocyjne lokaty bankowe.

- Miejsce 3: obligacje skarbowe 3-miesięczne.

- Okres inwestycji: 12 miesięcy, czyli 1 rok

- Okres inwestycji: 2 lata

- Miejsce 1: Obligacje korporacyjne z 2-letnim terminem wykupu.

- Miejsce 2: Obligacje skarbowe COI/ROS.

- Miejsce 3: Obligacje skarbowe EDO/ROD.

- Okres inwestycji: 2 lata

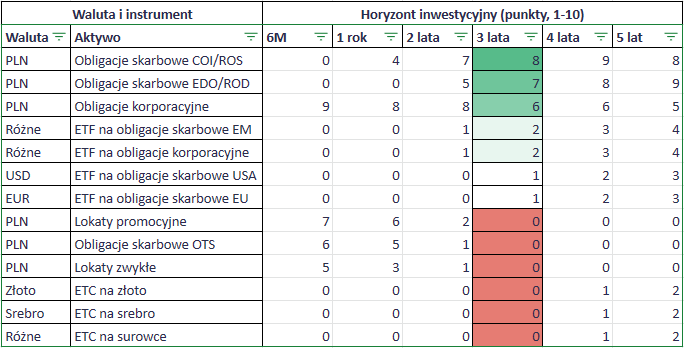

- Okres inwestycji: 3 lata:

- Miejsce 1: Obligacje skarbowe COI/ROS.

- Miejsce 2: Obligacje skarbowe EDO/ROD.

- Miejsce 3: Obligacje korporacyjne z 3-letnim terminem wykupu.

- Okres inwestycji: 3 lata:

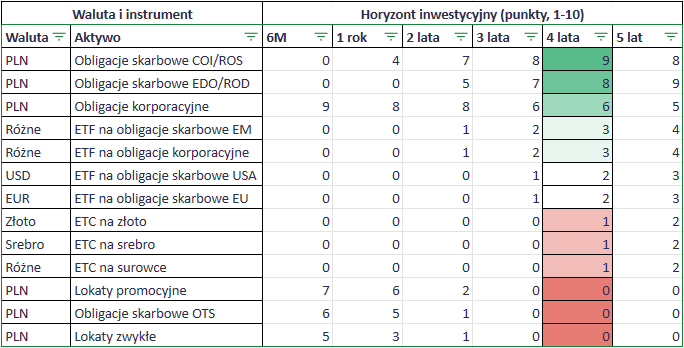

Rozpiszę też ranking dla horyzontu 4- i 5-letniego, bo skoro już piszę tak długi wpis, to mógłbym od razu posortować po nieco dłuższych okresach inwestycji. Oto ranking dla horyzontu 4-letniego:

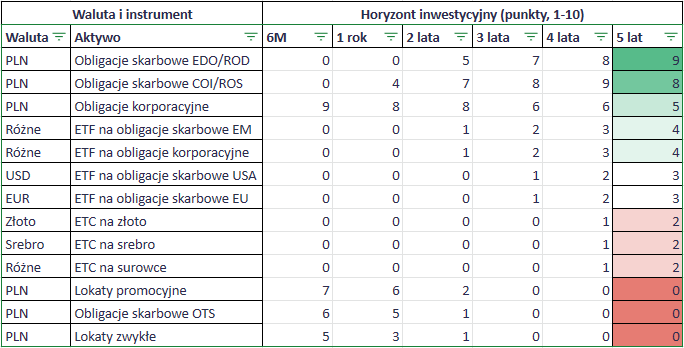

A to dla 5-letniego:

Z uwagi na to, że inwestycja w obligacje korporacyjne nie jest dla każdego i wypada przed dokonaniem jej trochę poczytać, sugerowałbym początkującym ominięcie tej pozycję (mimo faktu, że wygrywa w trzech kategoriach czasowych). Jeśli mimo to chciałbyś zainwestować w obligacje korporacyjne, to zacznij od przeczytania wpisu, który wzbogacił jakiś czas temu mój blog o oszczędzaniu i inwestowaniu, czyli: „Obligacje (5/6) – Jak poprawnie inwestować w obligacje niezależnie od koniunktury?”.

Powoli dochodzimy do końca, ale mam nadzieję, że treść, którą znalazłeś w tym wpisie się przydała. Jeśli tak, a jeszcze nie masz konta maklerskiego, to serdecznie zachęcam do założenia go z jednego z moich linków poniżej. Z góry serdeczne dzięki!

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć IKE/IKZE z bogatą ofertą ETF-ów?

Mój link obniża prowizję na rynkach zagranicznych z 0,29% do 0,24%.

Szukasz zagranicznego konta maklerskiego?

Pełen ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Podsumowanie

To był naprawdę długi, wyczerpujący i trudny do napisania wpis, co sprawia, że powątpiewam w to, że wiele osób przeczyta go od deski do deski. Oto najważniejsze wnioski na temat tego, w co i gdzie bezpiecznie ulokować pieniądze na dwa lub trzy lata, które chciałbym Ci przedstawić w podsumowaniu.

- ETF-y na zagraniczne obligacje skarbowe to nie najlepszy pomysł na inwestycję krótkoterminową.

- ETF-y na zagraniczne obligacje korporacyjne to jedynie niewiele lepszy (ale dalej kiepski) pomysł na inwestycję krótkoterminową.

- ETC na metale szlachetne i ETC na surowce to chyba najgorszy pomysł na krótkoterminowe przechowywanie wartości swojego złotego. Powiedziałbym, że zazwyczaj lepiej będzie trzymać środki przez 1-3 lata w skarpecie/pod materacem niż ryzykując na surowcach lub metalach szlachetnych, które bywają bardziej zmienne od akcji (zwłaszcza od akcji dużych spółek).

Nie bez powodu najważniejszą część wpisu umieściłem na samej górze. Jeśli zastanawiasz się, jak ulokować oszczędności w rozsądny sposób w krótkim terminie, to trzymaj się z dala od akcji i innych zmiennych aktywów, a zamiast nich wybierz obligacje skarbowe lub starannie wybrane obligacje korporacyjne przedsiębiorstw o odpowiedniej renomie na rynku.

Mam nadzieję, że artykuł się podobał i liczę na ciekawą i konstruktywną dyskusję w komentarzach. Jako że wpis dotyczył krótkoterminowego przechowania środków, to lekko nawiązuje on do artykułu o poduszce finansowej, który zatytułowałem „Cała prawda o poduszce finansowej, czyli jak ułatwić sobie inwestowanie”. W jego ramach dzielę się swoją opinią i swoim sposobem na prowadzenie „bezpieczniejszej” części portfela inwestycyjnego. Serdecznie Ciebie zachęcam do zajrzenia również tam i do wzięcia udziału w dyskusji o tzw. poduszce finansowej.

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.