Czy czekają nas wielkie spadki?

Nasze mózgi działają w bardzo interesujący sposób, bo na ogół wydarzenia negatywne (np. wypadki, tragedie i katastrofy) interesują nas o wiele bardziej od nudnych i rutynowych wydarzeń pozytywnych. Nie inaczej jest w przypadku świata inwestowania na rynkach finansowych, w którym najwięcej wyświetleń od lat zbierają treści pesymistyczno-katastroficzne, które co rusz wieszczą kolejny kryzys. W dzisiejszym wpisie sprawdzę, czy giełda to obecnie bańka spekulacyjna i czego właściwie powinniśmy spodziewać się po obecnych cenach głównych indeksów akcji.

Wielokrotnie wspominałem na blogu, że przewidywanie przyszłych wyników i kursów akcji poszczególnych spółek jest trudne, ale znacznie prostsze niż przewidywanie ruchów cen całych indeksów. Paradoks polega na tym, że inwestor pasywny, który zainwestuje w szeroki rynek za pomocą posiadającego 2000 spółek funduszu indeksowego, ma mniejszą szansę na pomyłkę od inwestora aktywnego, który swoje środki podzieli na kilka firm, ponieważ giełda na ogół rośnie, a nie spada. Sprawdźmy zatem, czy obecnie cokolwiek wskazuje na to, że szansa na kolejny krach na giełdzie niebawem, jest większa niż jeszcze kilka miesięcy temu.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Czy w 2024 roku akcje z głównych indeksów są drogie, czy tanie.

- Czy w USA drogie są wszystkie, czy tylko niektóre spółki.

- Czy wysoki udział największych spółek w indeksie może być problemem.

- Jak drogie są akcje z USA wg 3 różnych metod wyceny.

- Czy kupowanie na szczycie było historycznie ryzykowne.

- Do jakich klas aktywów uciekać z akcji, by uniknąć spadków (i czy w ogóle ma to sens).

Powiązane wpisy

- W co inwestować w 2024 roku? Wielki kryzys czy wielka euforia?

- Inwestowanie w sztuczną inteligencję. Najlepsze ETF na AI

- Czy w inwestowaniu trzeba mieć szczęście? Losowość stóp zwrotu

- Czy szklana kula wygra z prostym inwestowaniem co miesiąc?

- Strategia kupowania w dołkach, czyli po korektach i obsunięciach indeksu

- Psychologia inwestowania, czyli jak inwestować, by nie zwariować

- Jak nie martwić się o swoje pieniądze? Finansowe zen

Czy w 2024 roku akcje są drogie?

Nie jestem fanem prognozowania przyszłości jeśli chodzi o giełdę, bo przeszło 13 lat inwestowania nauczyło mnie, że nawet najlepszym i najbardziej doświadczonym wychodzi to raczej przeciętnie. Właśnie dlatego, zamiast prognozować i przewidywać, po prostu zastosuję kilka modeli wyceny, aby sprawdzić, czy giełdy są w II kwartale 2024 roku faktycznie tak drogie, jak opisuje to prasa i czy mamy jakieś powody do niepokoju, jeśli chodzi o możliwość wystąpienia bańki lub krachu, a może nawet kryzysu i recesji.

Polub moją stronę na Facebooku!

Znajdziesz tam mnóstwo przydatnych informacji o finansach i inwestowaniu

Obecna wycena akcji amerykańskich

Zawsze zaczynam od wyceny akcji amerykańskich, ponieważ duże spółki notowane w USA (indeks S&P 500) stanowią blisko 64% światowej kapitalizacji (MSCI ACWI) i ponad 71% indeksu akcji z rynków rozwiniętych (MSCI World), czyli na tyle dużo, aby definiować kierunek zmian nie tylko w USA, ale na całym świecie. Robię to także dlatego, że dostępność danych o zyskach spółek jest dużo większa dla indeksu S&P 500 niż dla indeksów światowych, więc znacznie upraszcza to moją pracę w przygotowywaniu wpisów.

Biorąc pod uwagę prognozy analityków dotyczące przyszłych zysków notowanych w USA spółek, akcje amerykańskie są obecnie dość drogie, ale daleko im do poziomów „drożyzny” z grudnia 2020 i grudnia 2021 roku. Wyprzedzające C/Z (Forward PE) dla S&P 500 wynosi obecnie 19,4, podczas gdy w grudniu 2023 roku wynosiło 20,1, w grudniu 2020 roku: 22,8, a w grudniu 2021 roku: 22,5. Obecny poziom wyprzedzającego C/Z dla indeksu dużych spółek notowanych w USA nie jest zatem niczym niespotykanym w ostatnich latach:

Wiele osób upraszcza rzeczywistość, patrząc jedynie na wzrost ceny indeksu. Jeśli inwestor widzi dynamiczne wzrosty, to zaczyna podejrzewać indeks o tworzenie tzw. bańki spekulacyjnej, a inwestorów o brak rozsądku. Rzeczywistość jest jednak o wiele bardziej skomplikowana, a żeby ją zrozumieć, musimy spojrzeć na indeks bardziej szczegółowo. Zaczniemy od zarzutu do S&P 500 o to, jakoby największe kilka spółek stanowiło obecnie „zbyt duży udział indeksu, aby inwestowanie dalej było bezpieczne”.

Czy duże spółki stanowią zbyt wielki udział indeksów?

Odkąd prowadzę bloga, czyli od października 2019 roku, nieustannie słyszę o tym, że według niektórych największe spółki stanowią zbyt duży udział w indeksie, wobec czego inwestowanie pasywne to „samo nakręcająca się bańka spekulacyjna”. Zdrowy rozsądek, którym staram się w moich analizach kierować, skłonił mnie do sprawdzenia, czy nie jest przypadkiem tak, że największe firmy faktycznie generują najwięcej wartości (pieniędzy) i wobec tego być może powinny stanowić wysoki udział w indeksie.

Według danych, które znalazłem w ciekawym raporcie Goldman Sachs „Is the S&P 500 too concentrated?” (czy indeks S&P 500 jest zbyt skoncentrowany), wysoki zysk na akcję 10 największych firm w indeksie S&P 500 przynajmniej częściowo tłumaczy ich wysoki udział w tej grupie spółek.

Opierając się na danych z powyższego wykresu szybko zauważysz, że niektóre bańki spekulacyjne, jak ta z 2000 roku faktycznie cechowały się oderwaniem udziału największych spółek od zysku, które generowały, ale skala tego oderwania jest teraz zupełnie inna:

- Rok 2000: największe 10 spółek stanowiło 27% indeksu, generując tylko 15% zysku netto tego indeksu. Proporcja wynosi 1,8 do 1.

- Rok 2024: największe 10 spółek stanowi 34,5% indeksu, ale generuje aż 26% zysku netto tego indeksu. Proporcja wynosi około 1,33 do 1.

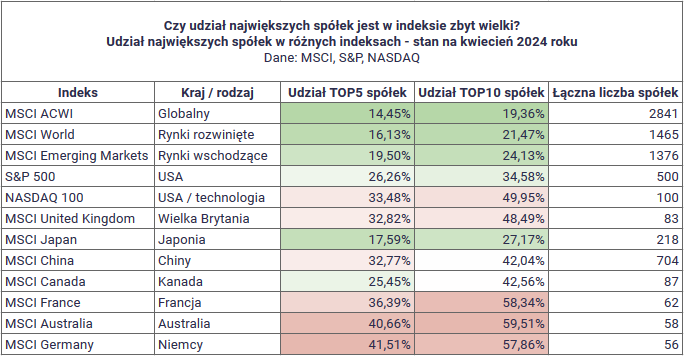

Jeśli myślisz, że ten rodzaj „bańki” polegający na dominacji największych spółek występuje tylko w USA, to jesteś w błędzie, bo w większości krajów rozwiniętych koncentracja TOP5 i TOP10 największych firm w indeksach jest jeszcze większa niż w Stanach:

W indeksie największych spółek Chińskich, top 10 stanowi 42% indeksu, w indeksie dużych spółek francuskich, top10 stanowi aż 58%, a w indeksie największych australijskich firm, czołowa 10 to aż 59,5% kapitalizacji całego indeksu. Czy ktoś jeszcze uważa, że w Stanach koncentracja największych spółek jest nietypowo wysoka i że inne rynki finansowe są pod tym względem lepsze? Fakt, indeksy globalne (ACWI, World, EM) oraz np. Japonia są trochę mniej „ciężkie”, ale nie zmienia to faktu, że niewiele znajdziesz w tych czasach indeksów akcji, w których największe kilka spółek nie stanowiłoby przynajmniej 30% wartości całego indeksu.

Skoro już wiemy, jak wiele „ważą” największe firmy w S&P 500, to sprawdźmy co lub kto „pompuje” wycenę tego indeksu giełdowego.

Czy drogie są wszystkie akcje w USA?

Warto przyjrzeć się teraz definicji bańki spekulacyjnej. O bańce spekulacyjnej klasycznie mówimy, gdy „rośnie wszystko”, a więc:

- niezależnie, czy spółka ma przychody i zyski, czy nie,

- niezależnie od tego, czy jej profil działalności jest zrozumiały dla jej inwestorów,

- niezależnie od jej renomy, liczby lat obecności na giełdzie i wiarygodności,

- ceny akcji spółek rosną (stadnie), a rynek jest tak gorący, że ciągle napływają nowi inwestorzy, którzy chętnie kupują wszystko.

Bańkę spekulacyjną cechuje też ponadprzeciętnie wysoka liczba wchodzących na giełdę (nowych) spółek, które widzą to jako szansę na pozyskanie dużo taniego kapitału bez „pokrycia” w postaci dobrego pomysłu biznesowego lub dobrych wyników finansowych. Czy zatem możemy nazwać bańką spekulacyjną sytuację, w której 490 „najmniejszych” spośród 500 spółek indeksu S&P 500 jest wyceniana ze wskaźnikiem C/Z wynoszącym około 18,5, a największa 10 ze wskaźnikiem wynoszącym około 25? Myślę, że nie.

Historia mierzenia indeksu S&P 500 wskaźnikiem ceny do zysku dowodzi tego, że istotnie największe spółki były w okresie baniek spekulacyjnych znacznie oderwane pod względem wyceny od reszty spółek, ale stopień tego oderwania był nieporównywalny z dzisiejszym:

- W 2000 roku wskaźnik C/Z przeciętnej z największych 10 spółek wynosił około 40, a średniej z pozostałych 490 firm jedynie 20. Proporcja wynosiła więc 2:1.

- W 2024 roku wskaźnik C/Z przeciętnej z największych 10 spółek wynosi około 25, a średniej z pozostałych 490 firm: 18,5. Proporcja wynosi zatem 1,35:1.

Może na gust niektórych w szerokim indeksie jest zbyt dużo największych spółek, ale skąd mamy wiedzieć, że inwestując w indeks bez tych gigantów (np. samodzielnie wybierając akcje do portfela), osiągniemy lepsze wyniki, niż po prostu akceptując stan bieżący całego indeksu?

Jako że bardzo lubię badać zagadnienia z przynajmniej kilku różnych perspektyw, to sprawdzę teraz, jak jeszcze możemy zbadać, czy giełda to obecnie bańka spekulacyjna.

Alternatywne sposoby wyceny akcji

Patrząc na bieżące wskaźniki tradycyjnej ceny do zysku oraz do zysku prognozowanego (wyprzedzające C/Z), bardzo prosto zgubić szerszą perspektywę i pominąć ważne informacje historyczne oraz kontekst. Dlatego przy wycenianiu indeksów preferuję sprawdzanie wyceny także wskaźnikiem C/Z Schillera, czyli tzw. CAPE oraz coraz mniej popularnym wskaźnikiem Buffeta, który ogół spółek giełdowych danego kraju porównuje do jego gospodarki (PKB). Zacznijmy od sprawdzenia wysokości tego pierwszego, czyli CAPE.

Co to jest wskaźnik CAPE?

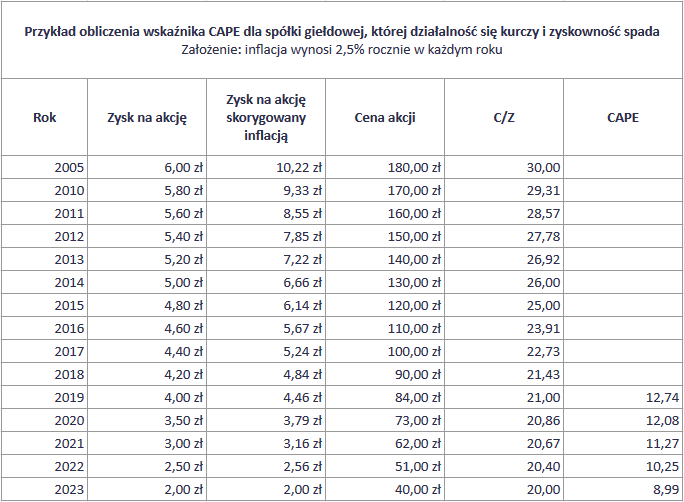

CAPE, czyli Cyclically adjusted price-to-earnings ratio to wymyślony przez noblistę, profesora Roberta Schillera wskaźnik, który stara się skorygować największy problem klasycznego wskaźnika C/Z, czyli jego „ślepotę cykliczności”. Wyjaśnię teraz na prostym przykładzie, czym różni się CAPE od P/E:

- Spółka A zanotowała w 2023 roku zysk netto wynoszący 2 złote na akcje, podczas gdy jej cena akcji wynosi 40 złotych. Jej wskaźnik C/Z wynosi obecnie 20, co w ogólnym rozumieniu oznacza umiarkowanie wycenioną spółkę.

- I tu wchodzi CAPE, które patrzy szerzej, ponieważ obecną cenę akcji dzieli nie tylko na obecny zysk na akcję, ale też na korygowany inflacją zysk na akcję z poprzednich 9 okresów (czyli średnią z 10 lat działalności spółki).

- Załóżmy, że spółka A osiągała w latach 2014 – 2023 zysk na akcję w wysokości odpowiednio: 5 zł; 4,8 zł; 4,6 zł; 4,4 zł; 4,2 zł; 4,0 zł; 3,5 zł; 3 zł; 2,5 zł i 2 zł w 2023 roku. Czy spółka dalej wydaje Ci się okazją inwestycyjną? Nawet bez liczenia wysokości CAPE widać, że spółka jest w odwrocie, a jej wyniki są coraz gorsze.

- Załóżmy teraz, że inflacja wynosiła 2,5% rocznie i skorygujmy historyczny zysk o tę wartość, by wartości osiągniętego zysku odpowiadały dzisiejszym złotym. Po korekcie o inflację, spółka A osiągnęła w latach 2014 – 2023 zysk na akcję wynoszący odpowiednio tyle „dzisiejszych złotych”: 6,66 zł; 6,14 zł; 5,67 zł; 5,24 zł; 4,84 zł; 4,46 zł; 3,79 zł; 3,16 zł; 2,56 zł i 2 zł. Średni korygowany inflacją zysk na akcję z 10 lat wynosi zatem 4,45 zł.

- Wskaźnik CAPE dla spółki wynosi 40 zł (cena akcji) podzielić przez 4,45 (przeciętny korygowany inflacją zysk za 10 lat), czyli około 9, co wskazuje na bardzo tanią spółkę. Znacznie tańszą niż wydawała się, gdy badaliśmy samą cenę do zysku. Z drugiej strony jej niską wycenę można wyjaśnić możliwymi kłopotami finansowymi i stale spadającym od 10 lat zyskiem netto, który ta osiąga.

Schiller PE lub CAPE pozwala jednak nieco lepiej ocenić to, czy indeksy są w danym momencie drogie, czy tanie, wszak wskaźnik ten można policzyć nie tylko dla spółki, ale i dla całego indeksu, w którym znajdują się akcje wielu spółek. W zbiorze danych na swojej stronie internetowej profesor Robert Schiller liczy CAPE dla indeksu S&P 500 od wielu lat, z czego teraz skorzystam, aby ocenić, czy akcje amerykańskie są obecnie drogie.

Czy CAPE mówi, że amerykańska giełda jest droga?

Jako że ceny akcji na ogół rosną (a w długim terminie rosną praktycznie bez wyjątków), to nie powinno nas dziwić, że wartość wskaźnika CAPE jest na ogół wyższa niż wartość wskaźnika bieżącej ceny do zysku (C/Z). Nie inaczej jest w przypadku CAPE dla S&P 500, które między 1924 a 2023 rokiem wynosiło przeciętnie 18,5. Obecnie wynosi ponad 30, a dokładniej około 34, więc jest znacznie wyższe od historycznej średniej, co można wyjaśnić dwojako:

- albo mamy do czynienia z bańką spekulacyjną,

- albo zyski spółek z indeksu rosną bardzo dynamicznie, więc CAPE dzieli cenę na „zbyt niską” historyczną wartość zysków z 10 lat, więc i jego wartość jest zawyżona.

W tym przypadku wysokie CAPE oznacza dynamiczny wzrost zysków w ostatnich latach, przez co obecną cenę dzieli się na niższą historyczną liczbę (przypadek odwrotny do tego, który zaprezentowałem powyżej). Wszystko się zgadza, bo spółki z indeksu S&P 500 faktycznie notują rekordowe wzrosty wyników, stąd wysoka wartość tego wskaźnika.

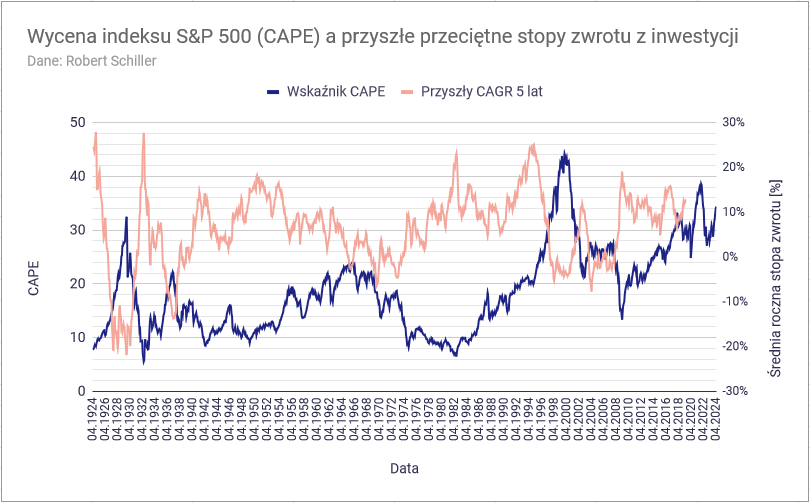

Na ilustracji poniżej zestawię wartość obecnego CAPE (wykres granatowy) z wartością przyszłej rocznej stopy zwrotu w okresie kolejnych 5 lat (wykres różowy). Prostym językiem: na tym wykresie zobaczysz, czy niskie CAPE oznaczało zawsze wysokie przyszłe stopy zwrotu z inwestycji w akcje oraz czy wysokie CAPE oznaczało coś dokładnie odwrotnego, czyli nadchodzące gorsze czasy dla giełdy. Jeśli wysoka wartość wykresu granatowego idzie w parze z niską wartość wykresu różowego, to teoria ta ma pokrycie w historii:

Jeśli giełda byłaby w 100% efektywna i prosta do przewidzenia, to im wyższy byłby wskaźnik CAPE, tym niższych stóp zwrotu powinniśmy się przeciętnie spodziewać w kolejnych latach. Jednak inwestowanie nie jest takie proste i timing rynkowy (czyli wyczekiwanie dołków i górek) na podstawie wskaźników wyceny akcji lub indeksów okazuje się bardzo trudnym i nieefektywnym sposobem inwestowania. Co z tego, że niskie CAPE zazwyczaj faktycznie oznaczało wysokie nadchodzące stopy zwrotu, jak równie często oznaczało bardzo przeciętne dla giełdy lata?

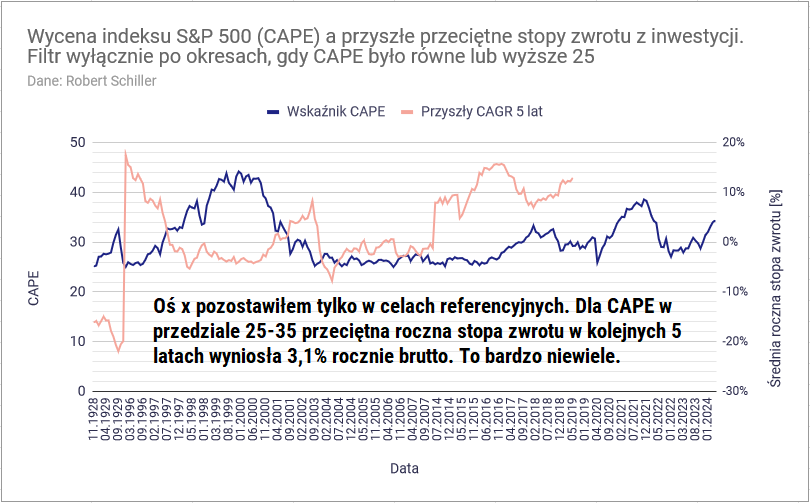

Pokażę Ci teraz, w czym problem, filtrując powyższy wykres tak, aby pokazał wyłącznie okresy, w których CAPE znajdowało się pomiędzy wartościami 25 a 35, czyli w ogólnym rozumieniu „rynek był rozgrzany i drogi”:

Choć potrafię liczyć średnią arytmetyczną i zauważyć, że gdy indeks był w tym przedziale, to przeciętna roczna stopa zwrotu w kolejnych 5 lat wynosiła niewiele, bo tylko 3,1% rocznie brutto, to widzę też, że stopy zwrotu wahały się między -20% (1929) a +16% (2015 i 2016), więc podejmowanie decyzji inwestycyjnych jedynie na podstawie CAPE może nie być najlepszym pomysłem.

Jeśli jednak podoba Ci się koncepcja CAPE, to możesz uznać giełdę amerykańską za dość mocno przegrzaną i spodziewać się nie tyle krachu i kryzysu, ile niższych przeciętnych stóp zwrotu w kolejnych latach.

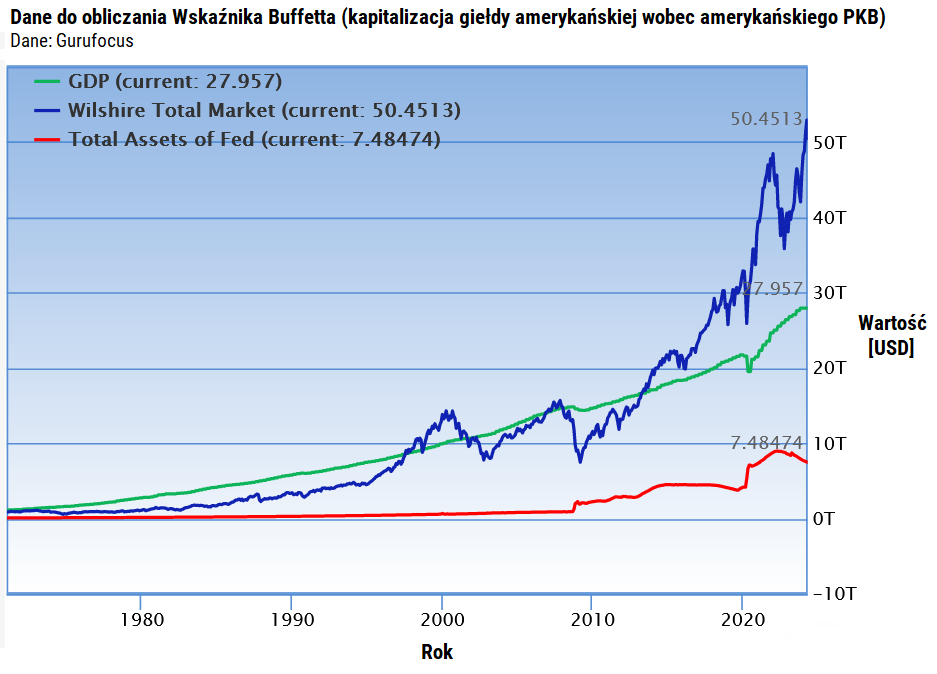

Buffett Indicator czyli giełda a gospodarka

Niektóre wskaźniki opierają się na znacznie prostszym rozumowaniu i jednym z nich jest tzw. wskaźnik Buffetta (ang. Buffett Indicator), który porównuje łączną kapitalizację spółek na amerykańskiej giełdzie do rocznego Produktu Krajowego Brutto USA. Polecam przeczytać mój wpis z grudnia 2021, w którym zauważyłem, że Buffett Indicator był znacznie powyżej średniej i akurat wtedy okazał się fenomenalnym wskaźnikiem do przepowiedzenia ochłodzenia na rynku, które nastąpiło w 2022 roku. Jako że PKB Stanów Zjednoczonych wzrosło od tego czasu dość znacznie (z około 23 bilionów dolarów do około 28 bilionów dolarów, czyli o 22%), a indeks S&P 500 zyskał tylko niespełna 7%, to wskaźnik Buffeta jest obecnie nieco niższy niż wtedy.

Nie jest to wskaźnik idealny, ponieważ giełda będzie z natury różnić się od gospodarki m.in. tym, że nie wszystkie spółki są notowane na giełdzie. Ma jednak w sobie pewien urok i konsekwencję, bo przecież skoro od lat liczy się go w ten sam sposób, to „chciałoby się”, by wycena całej giełdy amerykańskiej niejako dążyła do amerykańskiego PKB, z którym zwykle i tak się w końcu przecina (jak widać na wykresie powyżej). Sam jednak wolałbym poszukać uzasadnienia tych wysokich wycen, zanim zacznę krzyczeć, że giełda jest droga i należy z niej uciekać, bo przecież amerykańska giełda nie nosi obecnie znamion bańki spekulacyjnej (rosną głównie największe spółki, a nie „wszystko jak leci”). Czy uda mi się znaleźć logiczne uzasadnienie dla wzrostów cen akcji amerykańskich?

Czy wysokie wyceny akcji da się jakoś wyjaśnić?

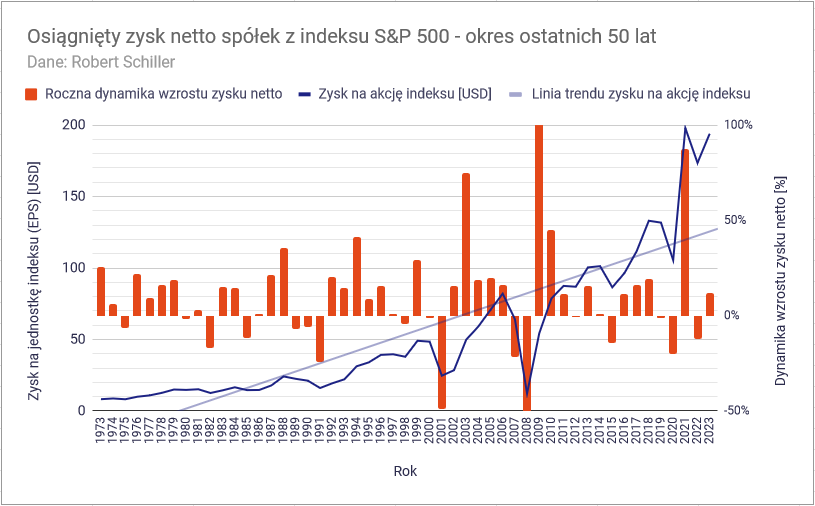

W inwestowaniu cenię sobie prostotę, a najprostszym, co możemy zrobić, jest obserwacja wzrostu zysku na akcję (jednostkę) indeksu S&P 500, który od 2009 roku przeżywa burzliwy, ale zdecydowanie wzrostowy okres.

- Zaczęło się do powrotu do linii trendu (jasnoniebieski wykres) w roku 2013, co stanowiło o powrotu siły amerykańskiej gospodarki (i giełdy).

- Lata 2015, 2016 i 2017 przyniosły wysokie i stabilne wzrostu zysków spółek z S&P 500. Był to bardzo dobry czas na inwestowanie w akcje i prawdziwy rozkwit mojego portfela akcji.

- Lata 2019 – 2023 to prawdziwy rollercoaster zysku netto spółek, którym tak „trzęsie”, że łatwo zgubić z oczu najważniejsze: amerykańskie spółki zwiększyły w 4 lata zyski o prawie 50%!

To ostatnie widać gołym okiem na wykresie granatowym, który uciekł od wieloletniej linii trendu przedstawionej kolorem niebieskim:

Wzrost zysku netto indeksu może częściowo wyjaśniać wysokie wyceny spółek, które odpowiadają za lwią część owego wzrostu. Mam więc mieszane uczucia do nazywania obecnej sytuacji na rynkach bańką i sądzę, że do bańki brakuje nam jeszcze całkiem sporo (dlatego w moim portfelu jest niezmiennie 55 – 65% akcji).

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć IKE/IKZE z bogatą ofertą ETF-ów?

Mój link obniża prowizję na rynkach zagranicznych z 0,29% do 0,24%.

Szukasz zagranicznego konta maklerskiego?

Pełen ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Czy giełda to obecnie bańka spekulacyjna?

Zastanówmy się teraz trochę nad pytaniem postawionym w tytule wpisu. Z „idealną bańką spekulacyjną” mamy do czynienia gdy:

- rośnie wszystko, zarówno wartościowe, jak i bezwartościowe spółki,

- wycena indeksu jest bardzo (rekordowo) zawyżona, a nie trochę wyższa niż zwykle,

- drogie jest wiele indeksów, a nie tylko z jednego kraju,

- przychody i zyski spółek nie rosną dynamicznie,

- na giełdę wchodzi rekordowa liczba nowych firm, często o mglistym profilu,

- kupuje się marzenia, a nie rzeczywistość,

Według mnie spełnione są maksymalnie 2 punkty, czyli niewystarczająco dużo, by okrzyknąć tę sytuację bańką spekulacyjną. Daj znać w komentarzach, czy według Ciebie spełnione jest więcej punktów i jakie inne kryteria uwzględniłbyś w identyfikowaniu bańki spekulacyjnej na rynku akcji.

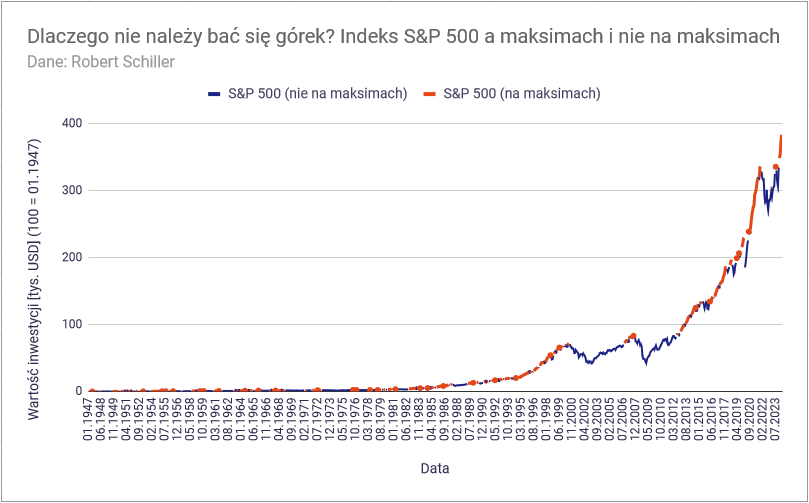

Czy kupowanie na szczycie jest ryzykowne?

Dla większości inwestorów kupowanie akcji na historycznych szczytach jest niekomfortowe i istotnie zazwyczaj nadarzy się przynajmniej 1 moment, w przyszłości, kiedy akcje będą tańsze niż obecnie. Mimo to osoba, która bałaby się kupować akcje na szczycie, ominęłaby wiele z genialnych momentów na inwestycję. Spójrz choćby na cały okres 2013-2019 roku, w którym indeks S&P 500 bardzo często osiągał nowe maksima:

Unikanie szczytów i wyczekiwanie na dołki ma swoją ciemną stronę, która zazwyczaj kończy się zjawiskiem FOMO (ang. fear of missing out), czyli strachem przed przegapieniem okazji. Jeśli unikasz szczytów, to takie działanie może się dla Ciebie skończyć… koniecznością zakupu jeszcze drożej, ponieważ giełda na ogół rośnie. Dla osób, które wierzą w to, że wyczekiwanie dołków popłaci napisałem wpis „Strategia kupowania w dołkach, czyli po korektach i obsunięciach indeksu„, w którym udowodniłem, że „bezmyślne” kupowanie co miesiąc wygrywa z „przemyślanym” unikaniem zakupów na szczytach cenowych indeksu.

W inwestowaniu indeksowym kupowanie na szczycie jest nieodzownym elementem strategii i pozwala osiągnąć lepsze, a nie gorsze stopy zwrotu od alternatywy w postaci czekania na dołki. Nie komplikujmy więc sprawy i przyzwyczajmy się do kupowania również na szczytach, jeśli elementem naszej strategii jest regularne kupowanie akcji.

Jak uciec od potencjalnego krachu?

Zakładam, że część czytelników mimo wszystko czuje teraz pewien niepokój i zastanawia się, gdzie przenieść część kapitału z „rozgrzanych” (wg nich) rynków akcji. Możliwości jest wiele, więc krótko omówię teraz każdą z nich.

Czy uciekać do innych indeksów akcji?

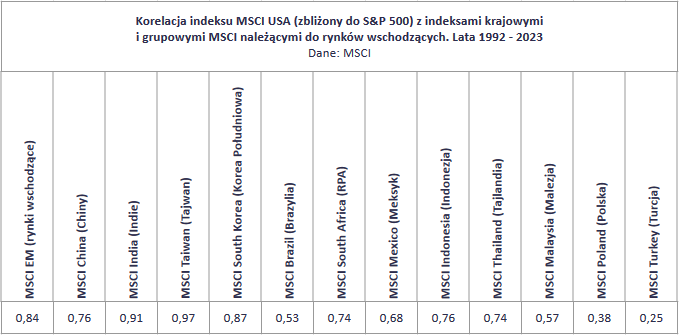

Eksperci giełdowi często sugerują unikanie drogich rynków (takich jak obecnie USA lub Indie) i skupienie się na tańszych (np. obecnie Wielkiej Brytanii i Polsce). To podejście jest krótkowzroczne, bo niska wycena wynika często ze słabego wzrostu przychodów i zysku netto spółek należących do indeksu, a nie z widzimisię światowych inwestorów lub z kompletnego przypadku. Krótkowzroczne to nawet mało powiedziane, bo długoterminowy współczynnik korelacji Pearsona między giełdą amerykańską (MSCI USA) a inny indeksami giełdowymi należącymi do rynków rozwiniętych jest pozytywny i dla większości indeksów bardzo wysoki, co sugeruje to, że indeksy akcji zwykle zmieniają się w podobnym kierunku:

Prostym językiem: wybór tańszego indeksu akcji (np. obecnie MSCI Germany zamiast MSCI USA) nie chroni przed potencjalnym kryzysem, bo dekoniunktura w USA rozlewa się na cały świat i w przypadku krachu USA tracą też inne indeksy, co obserwowaliśmy m.in. w 2020 roku (tzw. covidowy krach).

Niewiele lepszym wyborem jest ucieczka z akcji amerykańskich w akcje spółek z rynków wschodzących, które długoterminowo również wykazują dodatnią korelację z indeksem akcji amerykańskich:

Owa korelacja jest co prawda słabsza niż między USA a grupą rynków rozwiniętych, ale na pewno nie byłoby dobrym pomysłem zalecenie inwestowania w akcje chińskie, aby uchronić się przed krachem na giełdzie w USA, który na 90% pociągnie w dół także akcje chińskie, tajwańskie i indyjskie. Ci bardziej wrażliwi, panikujący i nieobeznani z tematem inwestowania mogą więc sprzedać akcje i (błędnie) trzymać gotówkę na rachunkach.

Czy uciekać z akcji w gotówkę?

Z jednej strony mówi się, że „gotówka jest królem” (cash is king), o czym przekonuje się każdy, kto choć raz przeżył głębsze spadki na rynku akcji. Z drugiej strony długoterminowe trzymanie gotówki na rachunku, to pewna realna (uwzględniająca inflację) strata i coś, czego nie polecałbym nikomu. Pewnym kuriozum jest wiara w to, że obce waluty są dobrym pomysłem na inwestowanie, bo nic innego, jak historia notowań walut pokazuje, że – no cóż – inflacja dotyczy każdej waluty fiducjarnej świata i większość z nich niestety nie pobije inflacji w Polsce.

Ucieczka w gotówkę i długoterminowe trzymanie pieniędzy na rachunku nieoprocentowanym lub nisko oprocentowanej lokacie to błąd, który powinno się skorygować ewentualnym rozpatrzeniem inwestycji w obligacje skarbowe.

Czy uciekać z akcji w obligacje?

Przygotowując ten materiał, sprawdziłem też historyczny współczynnik korelacji dla indeksów akcji i obligacji wybranych krajów, dochodząc do dosyć ciekawych wniosków. Zastrzegam jednak, że były to indeksy obligacji notowanych na rynku, które cechuje o wiele wyższa zmienność niż np. polskich detalicznych obligacji skarbowych typu COI lub EDO. Moje wnioski z tej analizy są następujące:

- Długoterminowy współczynnik korelacji indeksów akcji z indeksem obligacji 10-letnich wynosi dla USA około 85%, a dla Wielkiej Brytanii około 55%.

- W czasie kryzysów (2000 i 2008) obligacje amerykańskie istotnie wykazywały negatywną korelację z akcjami amerykańskimi, czego nie mogę napisać o akcjach i obligacjach brytyjskich, w których korelacja zmian wartości była dość przypadkowa i na ogół pozytywna.

Obligacje to taki „oprocentowany pieniądz”, więc z całą pewnością na ogół o wiele rozsądniej posiadać obligacje niż „suchą” gotówkę lub środki na rachunku. Pamiętajmy jednak, że nie ma gwarancji, że w każdym kryzysie lub korekcie na rynku akcji, obligacje będą mocno zyskiwać, co obserwowaliśmy między innymi na początku 2020 roku, kiedy w tandemie traciły akcje i obligacje. Uważam jednak, że obligacje skarbowe, zwłaszcza te nienotowane na giełdzie to świetny, niemal doskonały sposób na przechowanie środków dla kogoś, kto obawia się rychłych i drastycznych spadków na giełdzie. Jedyny problem w tym, że ten człowiek prawdopodobnie się pomyli, omijając wiele lat potencjalnej hossy na rynkach akcji i zazwyczaj wróci do akcji znacznie później, gdy lwia część wzrostów zostanie już osiągnięta.

W Polsce panuje prawdziwa miłość do inwestycji, które mają formę fizyczną, czyli do mieszkań i złota. Jako że inwestycja w mieszkania ma sporą barierę wejścia, to skupię się na uciekaniu z akcji w złoto – ulubioną inwestycję Polaków.

Czy uciekać z akcji w złoto?

Promotorzy i sprzedawcy złota (zwykle są tymi samymi osobami ;-)) często kreują jego obraz jako bezpiecznej ostoi, która gwarantuje ochronę środków przed inflacją. Niektórzy dodają do tego rzekomy atut, jakim ma być negatywna korelacja z rynkiem akcji, sądząc, że gdy akcje spadają, to złoto zazwyczaj zyskuje. Prawda jest taka, że w niektórych kryzysach (np. 2000) złoto faktycznie wykazywało silną ujemną korelację z amerykańskim indeksem akcji (około -70%), natomiast w innych (np. 2008) korelacja ta była już pozytywna. Co więcej, długoterminowo, np. w latach 1972 – 2022 korelacja złota i akcji amerykańskich była pozytywna i wynosiła około 84%.

Problemem z postrzeganiem złota przez wielu inwestorów jest jego rzekome bezpieczeństwo, które wiąże się z wiekami uznawania jego wartości oraz fizyczną postacią. Pamiętajmy jednak, że cena złota jest ustalana na giełdzie, na której ten szlachetny kruszec bywa w niektórych okresach równie zmienny, a nawet bardziej zmienny od indeksu akcji. Przykładowo:

- W latach 2002-2022 odchylenie standardowe notowań złota wyniosło prawie 15%, a indeksu amerykańskich akcji S&P 500 – około 16,5%. Dla porównania amerykańskie obligacje 10-letnie wykazały w tym czasie znacznie mniejszą, bo wynoszącą 8,5% rocznie zmienność.

Mamy więc uciekać z akcji do złota, które w dość przypadkowy sposób może być pozytywnie lub negatywnie skorelowane z akcjami, a dodatkowo bywa podobnie zmienne, a nawet bardziej zmienne od akcji? Jak chcesz, ale ja podziękuję.

Czy uciekać z akcji w alternatywne klasy aktywów? Czy kierować się przy tym cyklami?

Zostały nam kryptowaluty i surowce, które wykazują dość przypadkowe zależności do rynków akcji. Kryptowaluty ochroną przed krachem na rynku akcji? Zobacz ich notowanie z początku 2020 roku lub z 2022 roku (w obydwu przypadkach akcje sporo traciły, a kryptowaluty bynajmniej nie zyskiwały). Surowce? Koszyk surowców (np. w postaci ETF-u INVESCO BLOOMBERG COMMODITY ETF [ticker: CMOD]) też prezentuje zupełnie przypadkową zależność od rynku akcji, którą nie nazwałbym ani dodatnią, ani ujemną korelacją.

Miłośnicy teorii cykli prawdopodobnie otworzyliby raz jeszcze „mapę inwestowania cyklicznego” i jednoznacznie orzekli, że w tej fazie najlepsza jest gotówka lub obligacje, a fakty pokazują od ponad roku, że tak naprawdę mylą fazy i nie potrafią jednoznacznie ustalić, w którym miejscu cyklu koniunkturalnego się znajdujemy. Ot, takie właśnie piękno giełdy i nadmiernego zaufania do cykli koniunkturalnych, których dosłownie żaden inwestor na świecie nie używa jako jedynego źródła sygnałów w swojej strategii.

Jeśli ktoś musi uciekać z rynku akcji, to myślę, że najrozsądniejszym wyborem są obligacje skarbowe, bo nic nie demonstruje tak długo udokumentowanej niższej zmienności od akcji, jak właśnie ta klasa aktywów.

Teza inwestycyjna pod kolejną hossę

Niektórzy eksperci sądzą, że „hossa AI” dopiero się rozpoczyna i że nie można nazwać jej „dojrzałą” tylko dlatego, że akcje spółki NVIDIA wzrosły od 2019 roku o ponad 1000%. Aby trend rozwoju sztucznej inteligencji mógłby być nazwany bańką podobną do bańki internetowej lat 1999 – 2000, bardzo wiele spółek, które zajmują się niczym poza byciem na giełdzie, musiałoby zadeklarować rozwój lub wdrażanie technologii AI, co musiałoby poskutkować mocnym wzrostem ich notowań na giełdzie. Swoją drogą: jeśli interesuje Cię inwestowanie w sztuczną inteligencję, to koniecznie sprawdź artykuł „Inwestowanie w sztuczną inteligencję. Najlepsze ETF na AI„, w którym oceniam fundusze ETF na sztuczną inteligencję i prezentuję ich ranking, odnajdując najlepsze z nich.

Myślę, że choć jest teraz drogo, to może być jeszcze drożej, bo gdy na wykres wzrostu cen akcji nałożymy inflację, to może się okazać, że akcje wcale nie podrożały w ostatnich kilku latach tak, jak to się (nominalnie) wydaje.

I nie piszę tego dlatego, że sam mam sporo akcji w moim portfelu inwestycyjnym ani dlatego, że jestem chciwy. Moim zdaniem „siewcom zamętu na giełdzie” zabrakło trochę paliwa i tym razem do bessy nie wystarczy to, że wyceny akcji na głównych parkietach są dość wysokie (ale stale dalekie od maksimów roku 2000). Całą sytuację nieco osładza fakt, że trwa czas wysokich stóp procentowych i niektóre kupione przeze mnie stałoprocentowe obligacje notowane na rynku „zamroziłem sobie” na oprocentowaniu wynoszącym 4-6% na wiele nadchodzących lat, co jest powodem, dzięki któremu mogę sobie pozwolić na ewentualne spadki na rynkach akcji, nie panikując przy tym i za odsetki z obligacji sukcesywnie kupując (ewentualnie) taniejące akcje.

Obserwuj mnie na Twitterze:

Subskrybuj mój kanał YouTube:

Podsumowanie

Jak zazwyczaj, tak i w tym wpisie nie chciałem dzielić się mocną opinią, a raczej zademonstrować, że nikt nie zna przyszłości, ale tezy o nadchodzącym wielkim kryzysie mogą być przesadzone. Zauważ, że wieczne niedźwiedzie, czyli inwestorzy, którzy co roku wieszczą nadejście kryzysu, a więc w końcu mają rację, zazwyczaj na swoim graniu przeciwko rynkowi nie zarabiają tyle, ile optymiści, którzy trzymają akcje na rachunkach niezależnie od koniunktury. Ten wpis mógł mieć dość byczy wydźwięk, ale sądzę, że do prawdziwej bańki spekulacyjnej jeszcze daleko, a do giełdy amerykańskiej mam zbyt duży szacunek, aby grać przeciwko niej. Przynajmniej na razie.

Daj znać w komentarzu, czy wydaje Ci się, że trwa bańka spekulacyjna i jak ewentualnie zamierzasz się przed nią obronić. Moim zdaniem najlepszą bronią przeciwko bessie jest cierpliwość i konsekwentne realizowanie planu/strategii, ale może Ty zaproponujesz w komentarzach coś jeszcze lepszego. Dzięki za doczytanie do końca i do zobaczenia w kolejnym wpisie na blogu!

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.