Nadszedł czas na tematy prawne.

Od wielu miesięcy chciałem poruszyć na blogu tematy związane z prawem, zwłaszcza w kontekście bezpieczeństwa środków z perspektywy inwestora oraz tego, jak ten mógłby w obliczu niesprawiedliwości walczyć o swoje prawa. Skoro przekonuję tutaj, że inwestowanie w akcje i obligacje jest równie bezpieczne, co inwestowanie w złoto czy nieruchomości, to warto byłoby to stwierdzenie wyjaśnić, szukając jego podłoża prawnego. Nie ukrywam, że polskie prawo rynku finansowego bywa dla laika miejscami mocno przytłaczające i poza ustawą o IKE i IKZE, którą po napisaniu tylu wpisów na ich temat znam niemal na pamięć, moja wiedza prawnicza jest dość ograniczona.

Właśnie dlatego bardzo się ucieszyłem, gdy w listopadzie zeszłego roku odezwał się do mnie Adrian, oferując swoją pomoc przy napisaniu jednego lub kilku wpisów z tej dziedziny. Adrian to młody, ambitny adwokat i doktor nauk prawnych, specjalizujący się w prawie rynku finansowego, który zna mój blog i słusznie sam stwierdził, że trochę brakuje na nim tego typu treści. Jako że czytelnicy i słuchacze podcastu wysyłali mi w ciągu ostatnich miesięcy mnóstwo pytań związanych z prawem rynków finansowych, to postanowiłem poprosić Adriana o wspólne napisanie kilku wpisów na wybrane przeze mnie tematy „prawnicze” i nagranie ze mną materiałów na ich temat w postaci rozmowy.

Pierwszym efektem naszej współpracy jest wpis, który właśnie czytasz, który dedykujemy niezwykle ważnemu tematowi przechowywania papierów wartościowych. Autorem 95% wpisu jest Adrian, przy czym mnie traktujcie jako zadającego pytania, komentującego i dokonującego niewielkich korekt w taki sposób, by język prawniczy pozostał poprawny, stając się jednocześnie bardziej zrozumiałym dla zwykłych śmiertelników ;). Oddaję więc głos Adrianowi, obiecując, że będę włączał się tylko miejscami, a moje wstawki zawsze opatrzę tekstem „Mateusz:” i kursywą, oddzielając go w ten sposób od tekstu przygotowanego przez Adriana.

Adrianowi oczywiście bardzo dziękuję za przygotowanie dla nas tego materiału, życząc Ci miłej lektury! Pamiętaj też o możliwości obserwowania Adriana na LinkedIn, co będzie dla niego jasnym sygnałem, że ten wpis Ci się spodobał, a tematy związane z prawem rynków finansowych Cię interesują.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Gdzie i w jakiej formie przechowywane są nasze papiery wartościowe.

- Kiedy stajesz się właścicielem akcji i obligacji.

- Kto i jak zawiera naprawdę transakcje giełdowe.

- Jak działa depozyt papierów wartościowych.

- Gdzie przechowywane są zagraniczne papiery wartościowe.

Powiązane wpisy

- Co się dzieje z papierami wartościowymi gdy upada dom maklerski? Bezpieczeństwo inwestycji

- Co to jest GPW GlobalConnect? Rewolucja czy fanaberia władz giełdy?

- Jak bezpiecznie ulokować pieniądze na 2 lub 3 lata?

- Dlaczego Polacy nie inwestują? Fałszywe przekonania o inwestowaniu

- Inwestycyjny wstęp (4/6) – Jak składać zlecenia na giełdzie?

- Inwestycyjny wstęp (6/6) – Światowe rynki finansowe

Gdzie przechowywane są papiery wartościowe?

Przed nami wiele ciekawych zagadnień, nie tylko z perspektywy czysto teoretycznej, lecz przede wszystkim praktycznej, które dotyczyć będą posiadania papierów wartościowych, ich zbywania i nabywania oraz roli systemów depozytowych. Będzie to zarazem wstęp do kolejnego wspólnego wpisu, który dotyczyć będzie ochrony inwestorów w przypadku niewypłacalności lub nadużyć domu, lub biura maklerskiego. Z uwagi jednak na to, że jest to mój debiut „na łamach” Inwestomatu, to pozwolę sobie zacząć od kilku słów wyjaśnienia na temat tego, co tu będzie się działo i jak będzie się działo.

Kilka słów wprowadzających od Adriana (autora wpisu)

Coś, co wydawać by się mogło dla prawnika naturalne, czyli pisanie tekstów, w tym przypadku stanowi pewne wyzwanie. Wynika to przede wszystkim z celów, jakie sobie postawiłem, przygotowując ten i kolejne wpisy. Pierwszym z nich jest zachowanie maksymalnej komunikatywności i unikanie żargonu prawniczego, który tylko może utrudnić zrozumienie tej całkiem złożonej problematyki. Drugim celem jest stworzenie syntetycznego opracowania, które można przeczytać nie tylko po mocnej porannej kawie, ale także wieczorem siedząc wygodnie w fotelu, bez obaw o przypadkową drzemkę. W związku z tym unikałem jak ognia opisów licznych wyjątków od ogólnych zasad, artykułów i paragrafów, cytowania orzecznictwa, ani tak znanych z mowy prawników słów „to zależy”, albo „co do zasady”.

Oczywiście ma to jedną zasadniczą wadę, niniejsze opracowanie nie powinno być traktowane jako kompletne i wyczerpujące źródło wiedzy. Prezentuję w nim pewne zagadnienia w sposób, jak to się potocznie mówi „zjadliwy”, do czego niezbędne są pewne uproszczenia, wykonane oczywiście w granicach rozsądku. Unikać będę też przytaczania, czasami niezwykle długich, pojęć prawniczych, zamiast których posłużę się spotykanymi na co dzień kolokwializmami. Dla przykładu, zamiast sformułowania „obrót w systemie obrotu instrumentami finansowymi”, pod którym kryje się obrót na rynku regulowanym, w ASO (Alternatywny System Obrotu) albo OTF (Zorganizowana Platforma Obrotu), przeczytacie po prostu „obrót na giełdzie” (w ujęciu przedmiotowym), czy „transakcje na giełdzie”. Wybaczcie.

Mateusz: Adrian słowa „wybaczcie” użył w kontekście nieścisłości dla tych, którzy wolą precyzyjne sformułowania, ale wierzcie mi, że „tak będzie lepiej” dla większości czytających ten wpis ;).

Niniejszy wpis, a także zapowiedziany już kolejny, zahaczają o wiele ciekawych zagadnień, począwszy od postaci papierów wartościowych, „miejsca” gdzie się znajdują, zasad obrotu, po instrumenty zabezpieczeń, a skończywszy na przykrych przypadkach nadużyć, oszustw, które zaszkodziły inwestorom. Żeby jednak to wszystko dało się nie tylko czytać, ale także zrozumieć, konieczne jest uporządkowanie terminologii i wyjaśnienie pewnych, ujmijmy to ogólnie, zjawisk zachodzących w obrocie giełdowym.

Rewolucja czyli rozporządzenie DLT

Zanim jednak przejdziemy do tematyki niniejszego wpisu, musimy zrobić krótką wycieczkę w technologiczną przyszłość (a w zasadzie już teraźniejszość). To wprawdzie materiał na odrębny wpis, bo rozwiązania prawne zawarte w rozporządzeniu DLT są rewolucyjne dla dotychczasowego postrzegania infrastruktury rynku kapitałowego. Long story short – od 23 marca br. stosowane jest wspomniane przeze mnie już rozporządzenie DLT, za którym kryją się rozwiązania umożliwiające prowadzenie wielostronnych platform obrotu oraz systemów rozrachunku papierów wartościowych z wykorzystaniem technologii rozproszonego rejestru (ang. Distributed Ledger Technology).

Tak, DLT jest już obecne na unijnym rynku kapitałowym, w co niektórym może być dość trudno uwierzyć, ale jednak nadszedł ten moment. Jest to chwila, w której prawodawca otwiera rynek na nowe rozwiązania technologiczne, na których pierwsze biznesowe wdrożenia nowych przepisów prawdopodobnie jeszcze poczekamy, ale nie sposób napisać wpisu o przechowywaniu papierów wartościowych bez chociażby wzmianki o DLT. Z uwagi na fakt, że rozporządzenie DLT już jest stosowane, musimy poczynić zastrzeżenie, że niniejszy wpis dotyczy, tak już trzeba to określić, tradycyjnego rynku kapitałowego, tj. bez wykorzystania technologii rozproszonego rejestru

Polub moją stronę na Facebooku!

Znajdziesz tam mnóstwo przydatnych informacji o finansach i inwestowaniu

Jaką formę przyjmują papiery wartościowe?

Pytanie, które otwiera pierwszy merytoryczny rozdział, jest aż naszpikowane niezwykle interesującymi wątkami prawnymi. No bo czy faktycznie jest tak, że ktoś „posiada” nasze papiery wartościowe? W jakiej formie je posiada? Gdzie one się znajdują? Jeżeli mamy w ręku jakąś rzecz (np. książkę), to z pewnością możemy powiedzieć, że ją „posiadamy”. Posiadanie w tym sensie jest odzwierciedleniem stanu faktycznego, w którym władamy rzeczą.

Podobnie mogłoby być z papierami wartościowymi, które moglibyśmy fizycznie przechować u depozytariusza. Słowa „mogłoby” użyłem, ponieważ aby tak się stało, papier wartościowy musiałby mieć formę materialną (mowa o fizycznym dokumencie, np. kartce papieru). Mając taki dokument w ręku, moglibyśmy powiedzieć, że jesteśmy jego posiadaczami, a więc mamy nad nim władztwo. Musimy jednak pamiętać, że ta kartka papieru jest tylko (a może aż) nośnikiem praw i to prawo właśnie ma dla nas największe znaczenie i w nim przejawia się sens posiadania kartki papieru. W przypadku papierów wartościowych istotne jest więc prawo z niego wynikające. Sam dokument może inkorporować bowiem określone prawa i w tym sensie pełnić (jedynie i aż) funkcję legitymacyjną.

Obecnie jednak odeszliśmy od materialnej (fizycznej) formy akcji oraz obligacji. Nie mamy więc czegoś, co fizycznie moglibyśmy posiadać, przechowywać, deponować, przekazywać z ręki do ręki, czyli nie mamy też więc czegoś, co potencjalnie mogłoby ulec zniszczeniu, zagubieniu czy przywłaszczeniu. Funkcję legitymacyjną do prawa wynikającego, na przykład z akcji, przyjął odpowiedni zapis w systemie informatycznym. To ten zapis wskazuje, kto jest „uprawniony” z papieru wartościowego, a więc komu przysługują wynikające z jego prawa majątkowe i niemajątkowe. Na tym zapisie powinniśmy więc skupić całą naszą uwagę, co rozwinę zaraz bardziej szczegółowo. Pomimo tego nadal jednak potocznie mówi się o posiadaniu papierów wartościowych, czego wcale nie zamierzam krytykować, a ze względów językowych, sam bardzo chętnie będę tu z tego korzystał.

Z uwagi na powyższe kwestie nie mamy problemu fizycznego przechowywania papierów wartościowych, nie musimy się martwić o ich zgubienie… aczkolwiek można powiedzieć, że papier wartościowy odzwierciedlony w zapisie informatycznym również może się „zgubić”. Jest to przecież jedynie zapis informatyczny, a więc teoretycznie może któregoś dnia… zniknąć. Teoretycznie, ponieważ w praktyce jest to bardzo mało prawdopodobne, czego dowiecie się z tego i kolejnych wpisów.

Mateusz: dodam tylko, że przypadków „zagubienia” papierów wartościowych na serwerach nie było w historii zbyt wiele, czego dowodzi fakt, że ciężko jest znaleźć cokolwiek na ten temat w internecie.

Kiedy stajesz się akcjonariuszem/obligatariuszem?

Żeby wyjaśnić te prawnicze zawiłości w jakiś ludzki sposób, przybliżyć muszę pojęcia takie jak: dematerializacja papierów wartościowych, immobilizacja oraz obrót zdematerializowany, aby następnie wskazać, kiedy dokładnie stajemy się „uprawnionymi” ze zdematerializowanego papieru wartościowego. Skoro nie mamy papierowych akcji ani obligacji (z wyjątkiem obligacji wyemitowanych i nieumorzonych przed 1 lipca 2019 r.), to powstaje pytanie, kiedy powstają prawa z takiego zdematerializowanego papieru wartościowego oraz kiedy nabywca Jan Kowalski, który złożył zlecenie nabycia tego papieru wartościowego, staje się osobą, której przysługują wynikającego z niego prawa (staje się uprawnionym z danego papieru wartościowego). Otóż prawa takie, w obrocie giełdowym, powstają z chwilą zapisania ich po raz pierwszy na rachunku papierów wartościowych i przysługują osobie będącej posiadaczem tego rachunku (z zastrzeżeniem art. 7a ust. 7a).

Krótko mówiąc, istnienie prawa ze zdematerializowanego papieru wartościowego uzależnione zostało od zapisu na naszym rachunku papierów wartościowych. Dopiero w momencie zapisania papierów wartościowych na naszym rachunku maklerskim, możemy mówić o skutecznym ich nabyciu. A mówiąc o ich nabyciu, mam na myśli nabycie praw wynikających z tych papierów wartościowych, ponieważ do przenoszenia praw sprowadza się obrót giełdowy. Kluczowe jest tu zatem słowo „prawo”. Pamiętajmy o tym, ponieważ pisząc i mówiąc o nabywaniu i zbywaniu papierów wartościowych mamy właśnie na myśli nabywanie i zbywanie praw.

Dematerializacja papierów wartościowych

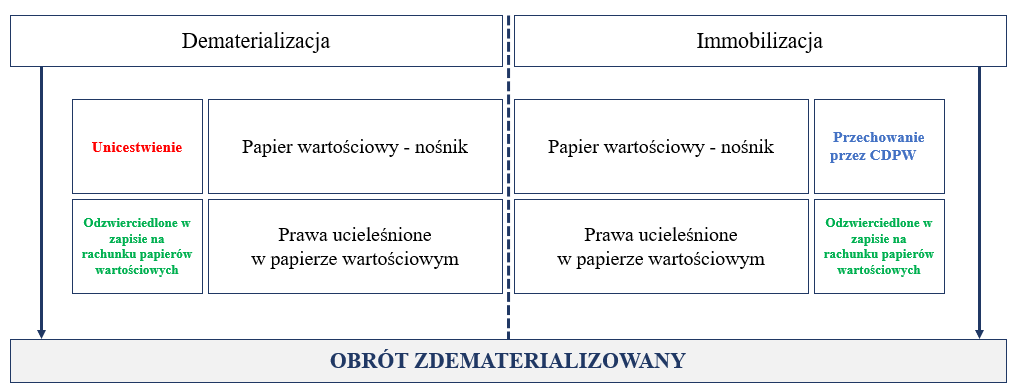

Jak zapewne doskonale o tym wiesz, obrót instrumentami finansowymi na giełdzie odbywa się w sposób elektroniczny. Zacznijmy więc od dematerializacji papierów wartościowych, która jest procesem prowadzącym do unicestwienia ich materialnej formy. Zdematerializowany papier wartościowy jest zapisem w systemie informatycznym i nie ma swojego materialnego (fizycznego) odpowiednika. Papier po prostu przestaje istnieć, w konsekwencji czego, dematerializacja niejako zdejmuje z nas ciężar ryzyk związanych z fizyczną postacią papierów wartościowych, do których należy możliwość ich zgubienia, zniszczenia czy kradzieży.

Mogłoby się wydawać, że dematerializacja wyczerpuje temat. Skoro obrót na giełdzie odbywa się za pośrednictwem systemów elektronicznych, to czy może być coś jeszcze, oprócz dematerializacji, co nam na to pozwala? Tu właśnie wkracza kolejne zagadnienie, z którym musimy się zmierzyć, a które w Polsce nie jest zbyt znane, jakim jest immobilizacja papierów wartościowych.

Immobilizacja papierów wartościowych

Podobnie jak dematerializacja, tak i immobilizacja jest środkiem prowadzącym do zapewnienia elektronicznego obrotu papierami wartościowymi. W przeciwieństwie do dematerializacji nie prowadzi ona do likwidacji kawałka papieru. A skoro nie unicestwia ona fizycznego nośnika, to w takim razie coś trzeba z nim zrobić, by nie zduplikować dwóch form przedstawiania określonych praw. W takim przypadku papiery wartościowe są przechowywane w jednym, bezpiecznym miejscu, którym jest dowolny Centralny Depozyt Papierów Wartościowych (CDPW), pozwalający na transfer praw wynikających z tych papierów wartościowych w sposób elektroniczny, a więc posługując się zapisami księgowymi.

Jak widać, zarówno dematerializacja, jak i immobilizacja, prowadzą do tego samego, a więc zapewniają zdematerializowany obrót. Różnią się natomiast tym, co się dzieje z nośnikiem materialnym prawa odzwierciedlonego w zapisie informatycznym. Jak już zrobiliśmy ten krok, to w kolejnym powinniśmy się zastanowić, kto kontroluje i sprawdza te zapisy informatyczne.

Na zakończenie tego wątku warto jeszcze dodać, że obecnie dematerializacja nie jest zarezerwowana wyłącznie dla obrotu giełdowego. Uznano bowiem, że nie ma sensu utrzymywać archaicznego systemu, w którym akcje i obligacje mają formę materialną (fizyczną). Dlatego też obecnie wszystkie akcje i obligacje nie mają formy materialnej (z małymi wyjątkami, np. obligacje wyemitowane i nieumorzone przed 1 lipca 2019 r. zachowując moc i stosuje się do nich „stare” przepisy). W konsekwencji, w przypadku akcji czy obligacji wyemitowanych zgodnie z prawem polskim, nie musimy przeprowadzać procesu ich dematerializacji i nie ma możliwości ich fizycznego złożenia do przechowania, ponieważ takiego nośnika posiadającego moc prawną po prostu nie ma. Przejdźmy zatem do kwestii zawierania transakcji giełdowych dotyczących tych nieistniejących w formie fizycznej „papierów”.

Kto i jak zawiera transakcje giełdowe?

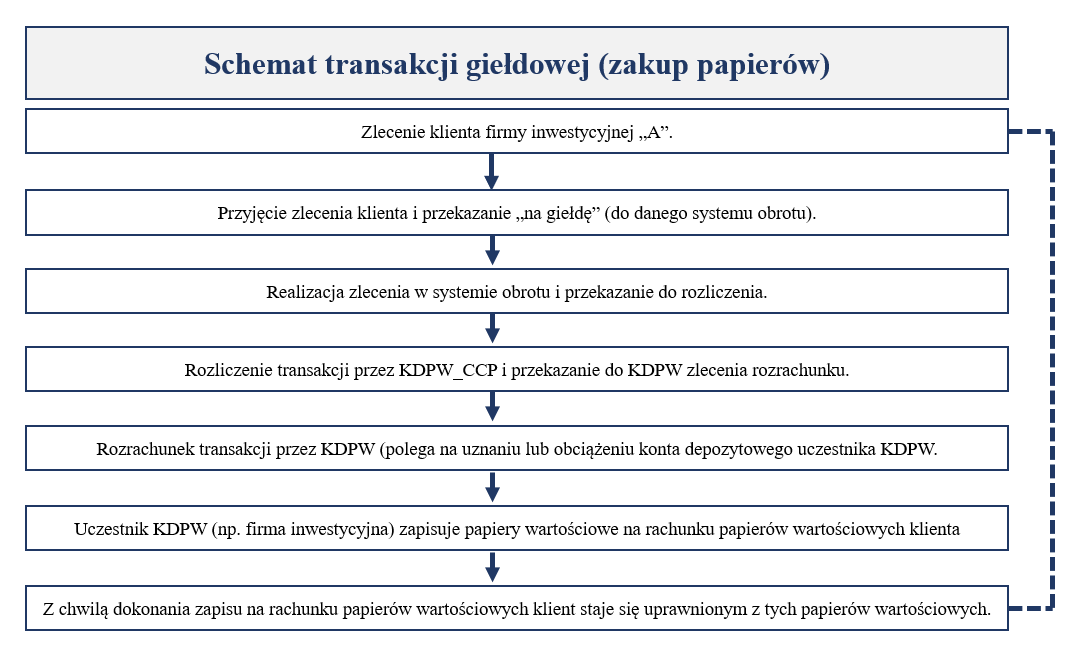

Nie można mówić, czy pisać o bezpieczeństwie obrotu na giełdzie nie wspominając o kwestii zawierania transakcji. To może być dla Ciebie pewne zaskoczenie, ale handlując z wykorzystaniem naszego rachunku maklerskiego, nie wchodzimy w rolę strony umowy sprzedaży, nie jesteśmy kupującymi albo sprzedającymi. Jedyne co możemy zrobić to złożyć zlecenie nabycia albo zbycia instrumentów finansowych. Takie zlecenie zostanie wykonane przez firmę inwestycyjną, która działa we własnym imieniu, ale na rachunek klienta. Zlecenie zostanie wykonane, czyli zostanie wprowadzone do systemu informatycznego giełdy w taki sposób, aby mogło zostać „sparowane” ze zleceniem przeciwstawnym. Takie sparowanie prowadzi do zawarcia umowy sprzedaży, ale której stroną jest firma inwestycyjna, która uprzednio otrzymała od nas zlecenie nabycia lub zbycia instrumentów finansowych. Kto będzie zatem posiadaczem papierów bezpośrednio po wykonaniu transakcji?

Jaka jest rola firmy inwestycyjnej?

Po wykonaniu zlecenia firma inwestycyjna staje się „na chwilę” posiadaczem papierów wartościowych (z chwilą zapisu na koncie depozytowym prowadzonym dla tej firmy inwestycyjnej w Krajowym Depozycie Papierów Wartościowych, czyli KDPW). Z uwagi jednak na to, że firma inwestycyjna działa na rachunek klienta, a do umowy o wykonywanie zleceń nabycia lub zbycia papierów wartościowych w obrocie zorganizowanym stosuje się odpowiednio przepisy kodeksu cywilnego dotyczące umowy komisu – firma inwestycyjna (komisant) ma obowiązek wydać swojemu klientowi (komitent) wszystko, co uzyskała, wykonując zlecenie.

Dlatego właśnie finalnie to na rachunku papierów wartościowych klienta firmy inwestycyjnej pojawiają się papiery wartościowe, których nabycia chciał ten klient i dlatego też klient ma prawo oczekiwać takiego postępowania. A oczekiwać tego powinniśmy, ponieważ tak jak napisałem wcześniej, dopiero z chwilą dokonania zapisu na naszym rachunku papierów wartościowych stajemy się z nich uprawnieni.

W kolejnym wpisie dowiesz się, co się dzieje, gdy pomimo naszego zlecenia papiery wartościowe nie zostały zapisane na naszym rachunku papierów wartościowych, albo pomimo braku naszego zlecenia papiery wartościowe z tego rachunku zniknęły. To dobry moment, by przejść do wyjaśnienia systemu depozytu papierów wartościowych, który jest centralnym punktem całego procesu.

Jak działa system depozytu papierów wartościowych?

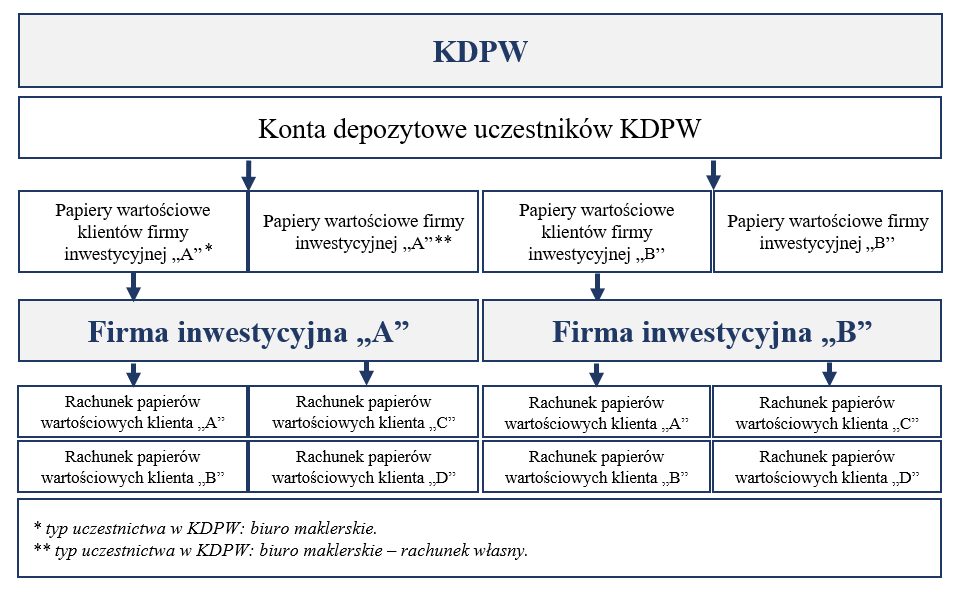

Upraszczając i nie wchodząc głębiej w różne konfiguracje uczestnictwa w systemie depozytowym, zgodnie z regulaminem KDPW uczestnikiem takiego systemu mogą być m.in. podmioty uprawnione do prowadzenia rachunków papierów wartościowych i rachunków zbiorczych (np. firmy inwestycyjne). Jak widać zatem firma inwestycyjna, która prowadzi nasz rachunek maklerski, jest uczestnikiem systemu depozytowego, dzięki czemu my możemy składać zlecenia nabycia lub zbycia instrumentów finansowych, a firma inwestycyjna może je wykonywać.

Skoro papiery wartościowe „znajdują się” w systemie informatycznym, to jak ten system jest zbudowany i jak papiery wartościowe trafiają na rachunek klienta? Rachunek papierów wartościowych oraz rachunek pieniężny otwierane przez firmę inwestycyjną dla swoich klientów to nie wszystko. Zwiększamy poziom abstrakcji i przechodzimy do systemu rejestrowania papierów wartościowych w depozycie oraz wzajemnych powiązań pomiędzy kontami ewidencyjnymi prowadzonymi przez KDPW dla uczestników (np. dla firmy inwestycyjnej) a rachunkami papierów wartościowych prowadzonymi przez firmę inwestycyjną dla jej klientów (inwestorów), czyli dla nas.

Struktura depozytu papierów wartościowych

Struktura mająca zapewnić sprawne i prawidłowe funkcjonowanie obrotu zdematerializowanymi papierami wartościowymi jest dość złożona. Zaczynając od kwestii najbliższej nam z perspektywy inwestowania, na pierwszy poziom składa się relacja pomiędzy klientem (inwestorem) a firmą inwestycyjną (np. domem maklerskim albo bankiem prowadzącym działalność maklerską). W ramach tej relacji firma inwestycyjna świadczy na rzecz klienta usługi maklerskie (np. przyjmowanie i przekazywanie oraz wykonywanie zleceń na rachunek klienta), prowadzi także nasz rachunek papierów wartościowych oraz rachunek pieniężny.

Na drugi poziom składa się relacja pomiędzy firmą inwestycyjną a depozytem (w naszym przypadku KDPW). KDPW jest centralnym depozytem papierów wartościowych i odpowiada za prowadzenie i nadzorowanie systemu rejestracji papierów wartościowych oraz systemu rozrachunku transakcji zawieranych na giełdzie. W tym miejscu warto od razu wspomnieć o KDPW_CCP, czyli o podmiocie rozliczającym transakcje wykorzystując mechanizmy obniżające ryzyko niewywiązania się stron z zawartych transakcji. Na diagramie przedstawiłbym to następująco:

Wróćmy teraz do zawierania transakcji giełdowych, ale tym razem przyjrzyjmy się temu schematowi nie od strony podmiotów uprawnionych do ich zawierania, a od strony ich rozrachunku i rozliczenia.

Transakcje z perspektywy depozytu

Najpierw następuje rozliczenie transakcji przez izbę rozliczeniową (w Polsce jest to KDPW_CCP), co polega na ustaleniu wysokości świadczeń pieniężnych i niepieniężnych na podstawie umowy sprzedaży instrumentów finansowych. KDPW_CCP przekazuje następnie izbie rozrachunkowej, czyli KDPW, zlecenie rozrachunku, czyli uznania lub obciążenia konta depozytowego, lub rachunku pieniężnego. To jeszcze nie koniec, ponieważ konto depozytowe prowadzone jest dla uczestnika bezpośredniego KDPW, którym może być firma inwestycyjna, która prowadzi dla nas rachunek papierów wartościowych i rachunek pieniężny.

Skoro konto depozytowe prowadzone jest dla firmy inwestycyjnej, to w przypadku gdy działa ona na rzecz klientów, musi jeszcze dokonać zapisu na naszym rachunku papierów wartościowych (wykonuje w ten sposób zobowiązanie wobec klienta). Skracając i upraszczając ten schemat, wskutek realizacji transakcji giełdowej, na koncie depozytowym firmy inwestycyjnej (poziom pierwszy) dokonywane są odpowiednie zapisy (np. na koncie depozytowym firmy inwestycyjnej zapisywane są nabyte akcje), a następnie te papiery wartościowe zapisywane są także na rachunku papierów wartościowych prowadzonym przez firmę inwestycyjną dla swoich klientów (poziom drugi).

Stany na rachunkach papierów wartościowych muszą być zgodne ze stanem na odpowiednim koncie depozytowym prowadzonym w KDPW, dzięki czemu zapewniona jest rozliczalność i pokrycie transakcji giełdowych. Dzięki temu firma inwestycyjna nie ma możliwości kreowania wpisów na rachunkach papierów wartościowych, ponieważ niezgodność ta zostałaby natychmiast wychwycona na poziomie konta depozytowego prowadzonego dla tej firmy inwestycyjnej.

Różne rodzaje kont w KDPW

Przechodząc do jeszcze bardziej technicznej sfery, uczestnik bezpośredni KDPW, w ramach działalności maklerskiej, może prowadzić rachunki papierów wartościowych i rachunki zbiorcze dla swoich klientów, ale może też korzystać z uczestnictwa w KDPW w typie „biuro maklerskie-rachunek własny”, gdy prowadzi rachunek papierów wartościowych stanowiących jego własność. Musimy pamiętać, że KDPW przewiduje różne typy uczestnictwa i nie omówimy tu wszystkich. Najważniejsze z perspektywy tego, co dotychczas opisałem, to typy uczestnictwa – emitent (na potrzeby rejestracji papierów wartościowych) oraz typy uczestnictwa właściwe dla uczestników bezpośrednich prowadzących rachunki papierów wartościowych lub rachunki zbiorcze w ramach działalności maklerskiej (typ – biuro maklerskie oraz typ – biuro maklerskie-rachunek własny).

Pojawiło się już pojęcie konta depozytowego oraz rachunku papierów wartościowych. Można się jednak spotkać z pojęciem „konto ewidencyjne”. Czynności ewidencyjne wykonują KDPW oraz uczestnicy bezpośredni KDPW w celu rejestrowania stanów posiadania papierów wartościowych, zmian stanów posiadania w następstwie rozrachunków dokonywanych przez KDPW oraz skutków operacji na papierach wartościowych. A ewidencja ta prowadzona jest na podstawie kont ewidencyjnych, przez które rozumie się urządzenia ewidencyjne służące do rejestracji papierów wartościowych zapisanych na kontach depozytowych, rachunkach zbiorczych oraz rachunkach papierów wartościowych. I tak na przykład konta ewidencyjne prowadzone przez KDPW dla uczestnika bezpośredniego opisują m.in. kod instytucji (oznaczenie uczestnika) oraz zawierają oznaczenie typu własności papierów wartościowych, pozwalające w szczególności na ustalenie, czy papiery wartościowe stanowią własność uczestnika, czy też własność jego klientów.

Ewidencja papierów wartościowych klientów

Uczestnicy KDPW muszą prowadzić ewidencję papierów wartościowych przy użyciu systemów informatycznych (od 1 lutego 2023 r.), a sama ewidencja musi być prowadzona na bieżąco. Operacje wprowadzające i aktualizujące stany papierów wartościowych na rachunkach papierów wartościowych lub rachunkach zbiorczych, dokonywane na podstawie dokumentów potwierdzających zarejestrowanie tych operacji w KDPW, powinny być rejestrowane w ewidencji prowadzonej przez uczestników w dniu zarejestrowania tych operacji w KDPW. Oznacza to, że uczestnik bezpośredni dokonuje zapisów na prowadzonych przez siebie rachunkach papierów wartościowych lub rachunkach zbiorczych w dniu dokonania rozrachunku transakcji w systemie depozytowym, na podstawie wyciągów z kont ewidencyjnych, wyciągów zbiorczych z danego dnia księgowego lub na podstawie informacji o statusie zlecenia rozrachunku, potwierdzającej dokonanie rozrachunku wynikającego z tego zlecenia.

Mateusz: Innymi słowami: KDPW w swojej ewidencji posiada jedynie zbiorczą informację o tym, ile sztuk danego papieru (ISINu) znajduje się w posiadaniu klientów danego biura maklerskiego. KDPW „wie” zatem że klienci DM BOŚ mają na swoich kontach 1000 jednostek danego instrumentu, ale nigdzie w KDPW nie ma informacji o tym, że 10 z tego 1000 należy do Kowalskiego. Każdy dom maklerski musi na koniec dnia po sesji przeprowadzić proces porównania stanów kont, czyli tego, co mają w swoim systemie z tym, co ma po swojej stronie KDPW. Żeby proces zakończył się sukcesem, nie może być żadnych różnic między tymi stanami.

Podsumowując powyższe, papiery wartościowe, które są przedmiotem obrotu zdematerializowanego, lecz których substrat materialny nie został unicestwiony (immobilizacja), są przechowywane w depozycie papierów wartościowych. Takie, które podlegają dematerializacji (unicestwieniu ulega forma dokumentu) są jedynie odzwierciedlone w zapisie na koncie depozytowym (poziom pierwszy) oraz na rachunku papierów wartościowych (poziom drugi). W takim przypadku nie ma jednego sejfu, gdzie te papiery wartościowe są przechowywane, ponieważ ich fizycznej postaci nie ma. Możemy jedynie mówić o dość złożonym systemie rejestracji papierów wartościowych, który został ukształtowany dwupoziomowo, tj. na poziomie konta depozytowego prowadzonego dla uczestnika bezpośredniego (firmy inwestycyjnej) oraz na poziomie rachunku papierów wartościowych prowadzonego przez firmę inwestycyjną dla klienta.

Rejestracja papierów wartościowych w depozycie

Ale żeby papiery wartościowe zarejestrować w depozycie, trzeba spełnić określone wymogi prawne i regulaminowe (np. dla naszego krajowego depozytu, przewidziane przez KDPW w swoich regulaminach). Umowę o rejestrowanie papierów wartościowych w depozycie zawiera emitent na wniosek – to od niego wszystko się zaczyna w odniesieniu do danych papierów wartościowych. Taki wniosek emitent może złożyć dopiero po uzyskaniu przez niego uczestnictwa w systemie depozytowym w typie uczestnictwa – emitent. Czasami w imieniu emitenta, przy zawieraniu umowy uczestnictwa, działa agent emisji (zob. art. 7a u.o.i.f.).

Warto też wspomnieć, że prawo unijne przewiduje dla CDPW swobodę świadczenia usług w innych państwach członkowskich oraz swobodę emisji w ramach CDPW posiadającego zezwolenie w UE. Emitent ma więc prawo poczynić kroki w celu zarejestrowania swoich papierów wartościowych dopuszczonych do obrotu na rynkach regulowanych lub wielostronnej platformie obrotu, lub będących przedmiotem obrotu w systemach obrotu w dowolnym CDPW z siedzibą w dowolnym państwie członkowskim UE.

Powyższe wyjaśnienia dotyczyły papierów wartościowych w ogólności. Z uwagi na to, że prawodawca szczególnie traktuje obligacje skarbowe, to i my musimy je potraktować szczególnie, dedykując im osobny rozdział tego wpisu.

Bezpieczeńswo obligacji skarbowych

Na wstępie chciałbym przypomnieć, że polskie obligacje skarbowe mogą przybrać postać obligacji oszczędnościowych (Mateusz: czyli tych, które często nazywam detalicznymi, np. EDO i COI) i to z nimi, jako inwestorzy nie instytucjonalni, mamy najczęściej do czynienia. Takie oszczędnościowe obligacje skarbowe charakteryzują się tym, że mogą być nabywane wyłącznie przez osoby fizyczne, stowarzyszenia, inne organizacje społeczne i zawodowe oraz fundacje wpisane do rejestru sądowego (a w przypadku nierezydentów, również wpisane do innego rejestru urzędowego). Co więcej, skarbowy papier oszczędnościowy może być wyłączony z obrotu na rynku wtórnym albo może być przedmiotem obrotu tylko między wskazanymi podmiotami, o ile warunki emitowania tak stanowią. Uwidacznia się w ten sposób ich oszczędnościowy charakter.

Jak emituje się obligacje skarbowe?

Emitentem obligacji skarbowych (także dłużnikiem z tytułu ich wyemitowania) jest Skarb Państwa, w imieniu i na rzecz którego działa Minister Finansów. Odstępstwem jest natomiast to, że rozliczanie i rozrachunek transakcji oraz rejestracja papierów wartościowych emitowanych przez Skarb Państwa lub NBP mogą być dokonane w systemie rejestracji prowadzonym przez NBP, a więc w systemie innym niż KDPW. Wybór należy do emitenta (NBP czy KDPW).

Przechodząc dalej, oprócz aktów prawnych o randze ustawy, mamy także istotne rozporządzenie oraz listy emisyjne wydawane przez Ministra Finansów. W drodze rozporządzenia Minister Finansów określa warunki emitowania danego rodzaju skarbowych papierów wartościowych, m.in. zasady i tryb ich sprzedaży na rynku pierwotnym oraz ograniczenia w zakresie obrotu nimi na rynku pierwotnym i wtórnym. Przez wydanie listu emisyjnego Minister Finansów określa z kolei szczegółowe warunki emisji skarbowych papierów wartościowych dotyczące treści świadczeń wynikających ze skarbowego papieru wartościowego i sposobu ich realizacji. Mamy więc zarówno rozporządzenie (dotyczy warunków emitowania skarbowych papierów wartościowych danego rodzaju) oraz list emisyjny (szczegółowe warunki emisji).

Gdzie przechowuje się obligacje skarbowe?

Obligacje nie mają formy dokumentu i są rejestrowane w depozycie papierów wartościowych prowadzonym przez KDPW. W tym zakresie mamy więc podobieństwo do sposobu rejestracji akcji oraz obligacji nieskarbowych. Obligacje skarbowe z reguły oferowane są przez agenta emisji (może to być także inny podmiot wyznaczony przez Ministra Finansów), który jest odpowiedzialny za sprzedaż oraz obsługę tych obligacji.

Z rozporządzenia dowiemy się także, że prowadzony jest rejestr nabywców obligacji (np. przez agenta emisji). W rejestrze tym są ujawnione osoby, które nabyły obligacje na rynku pierwotnym, oraz kolejni posiadacze obligacji, jeżeli obligacje nie zostały zdeponowane na rachunkach papierów wartościowych prowadzonych przez uprawnione podmioty lub na kontach uczestników bezpośrednich KDPW. Przykładowo, zgodnie z listem emisyjnym nr 162/2022 Ministra Finansów z 22 grudnia 2022 r. w sprawie emisji trzymiesięcznych oszczędnościowych obligacji skarbowych o oprocentowaniu stałym oferowanych w sieci sprzedaży detalicznej, funkcję agenta emisji tych obligacji pełnią Powszechna Kasa Oszczędności Bank Polski S.A. (PKO BP) oraz Bank Polska Kasa Opieki S.A. (Pekao). Obligacje są przechowywane w rejestrze nabywców obligacji, prowadzonym przez agenta emisji, u którego zostały nabyte.

W przypadku obligacji skarbowych ciekawe są też zasady dot. ich zbywania na rynku wtórnym poza rynkiem regulowanym. Jeżeli taka sytuacja będzie miała miejsce, nabywca ma obowiązek stawić się, wraz ze zbywcą, w dowolnym punkcie sprzedaży obligacji albo u prowadzącego rachunek papierów wartościowych, na którym zdeponowano te obligacje oraz przedstawić umowę sprzedaży wraz ze świadectwem depozytowym, jeżeli było wystawione, bądź potwierdzenie nabycia obligacji. Dokumenty te przekazuje się agentowi emisji w celu dokonania odpowiednich zmian w rejestrze nabywców obligacji (albo innym wyznaczonym podmiotom – jeśli takie wyznaczenie ma miejsce) lub uczestnikom bezpośrednim KDPW w celu dokonania zmian na rachunkach papierów wartościowych. Jeśli nie dopełnimy tych formalności, świadczenie z obligacji skarbowej zostanie spełnione na rzecz podmiotu ujawnionego w rejestrze nabywców obligacji lub posiadającego rachunek papierów wartościowych ze skutkiem wykonania zobowiązania przez emitenta. Pamiętajmy jednak, że jeśli mamy do czynienia z obligacjami oszczędnościowymi, obrót nimi na rynku wtórnym może być wyłączony.

Mateusz: i właśnie tak w praktyce jest, ponieważ wszystkie emisje obligacji oszczędnościowych, z którymi się dotychczas zetknąłem, były wyłączone z obrotu giełdowego.

Jako że polskie akcje i obligacje mamy już omówione, to przejdźmy teraz do kwestii bezpieczeństwa inwestowania w zagraniczne papiery wartościowe z perpsektywy polskiego inwestora.

Zagraniczne papiery (notowane na giełdach zagranicznych)

W tej części wpisu omówimy zarówno inwestowanie w zagraniczne papiery wartościowe na giełdach zagranicznych, jak i dopuszczanie do obrotu giełdowego w Polsce zagranicznych papierów wartościowych.

Jeśli chodzi o zagraniczne papiery wartościowe notowane na giełdach zagranicznych, mamy dwa warianty, pierwszy, inwestowanie za pośrednictwem zagranicznej firmy inwestycyjnej oraz drugi, inwestowanie za pośrednictwem polskiej firmy inwestycyjnej.

Jeśli chodzi o notowanie zagranicznych papierów wartościowych w Polsce, to w zasadzie również mamy dwa warianty warte omówienia, a mianowicie wprowadzenie przez emitenta (za jego zgodą) papierów wartościowych na rynek Polski oraz wprowadzenie papierów wartościowych bez zgody emitenta, dzięki połączeniom między CDPW (Rynek GlobalConnect działający jako ASO).

Zagraniczne papiery przez zagranicznego maklera

Pierwszy wariant, tj. inwestowanie za pośrednictwem zagranicznej firmy inwestycyjnej jest najmniej problematyczny z perspektywy technicznych połączeń między CDPW w różnych państwach, niemniej jednak z perspektywy inwestora wymaga znajomości zasad funkcjonowania zagranicznej instytucji (a przynajmniej dobrze by było, gdyby ta świadomość była). Oczywiście mowa o firmie inwestycyjnej zlokalizowanej w tym samym państwie, w którym papiery wartościowe są przedmiotem obrotu. Jeśli chcielibyśmy za pośrednictwem zagranicznej firmy inwestycyjnej inwestować w papiery wartościowe wprowadzone do obrotu giełdowego w innych państwach niż siedziba tej zagranicznej firmy inwestycyjnej, wówczas mielibyśmy analogiczną (a tak przynajmniej musimy założyć) sytuację do inwestowania w papiery zagraniczne przez polską firmę inwestycyjną, a o tym przeczytacie w dalszej części wpisu.

Wróćmy więc do inwestowania za pośrednictwem zagranicznej firmy inwestycyjnej w papiery wartościowe dopuszczone do obrotu w państwie siedziby tej firmy inwestycyjnej. Z techniczno-organizacyjnego punktu widzenia, zagraniczna firma inwestycyjna będzie miała powiązanie z właściwym (własnym) zagranicznym (z polskiej perspektywy) CDPW, a więc nasze papiery wartościowe będą zapisane na rachunku papierów wartościowych prowadzonym za granicą. To jednak sfera techniczna, a z perspektywy inwestorów istotniejsza jest sfera praktyczna, związana, na przykład z roszczeniami odszkodowawczymi kierowanymi do zagranicznej firmy inwestycyjnej. Każdy taki przypadek stawia inwestora w gorszej pozycji, ponieważ w praktyce inwestor będzie musiał dochodzić swoich roszczeń wedle prawa obowiązującego w państwie, w którym siedzibę ma firma inwestycyjna.

Co więcej, poziom trudności po stronie inwestora będzie się różnił w zależności od jurysdykcji. Jeśli wybierzemy instytucję, np. umiejscowioną w USA, to możemy się spotkać z całkowicie odmiennymi zasadami ochrony inwestorów, zwyczajami, usługami, możliwościami i sposobami dochodzenia roszczeń cywilnoprawnych. Jeśli będziemy korzystać z usług firmy inwestycyjnej w UE, to ze względu na zharmonizowany system usług inwestycyjnych (maklerskich) i w miarę jednolite podejście do sytuacji klienta firmy inwestycyjnej, nie będziemy mieli do czynienia z zupełnie innym światem ochrony inwestorów. W Polsce, na poziomie krajowym, mamy KNF, na poziomie unijnym mamy natomiast ESMA, która w praktyce ujednolica pewne standardy ochrony inwestorów. To jednak wciąż za mało, ponieważ nadal będziemy musieli się mierzyć z prawem obcym, a to, krótko mówiąc, oznacza potrzebę zaangażowania większych kosztów oraz czasu.

Z kolei w USA nie będzie ani KNF, ani ESMA, będzie za to organ nadzoru z zupełnie inną praktyką i wyczuciem rynku. Zobaczycie też, że kwestie „umiejscowienia” firmy inwestycyjnej, z której usług korzystamy mają istotne znaczenie chociażby z perspektywy omawianego w kolejnym wpisie systemu rekompensat. Prawo obce będzie też wyznaczać zakres i sposób realizacji uprawnień akcjonariusza czy obligatariusza, co może mieć znaczenie przy większym zaangażowaniu finansowym. Oczywiście kłopotliwe mogą się także okazać także inne kwestie, jak np. podatkowe i walutowe, których w tym wpisie omawiać nie będziemy.

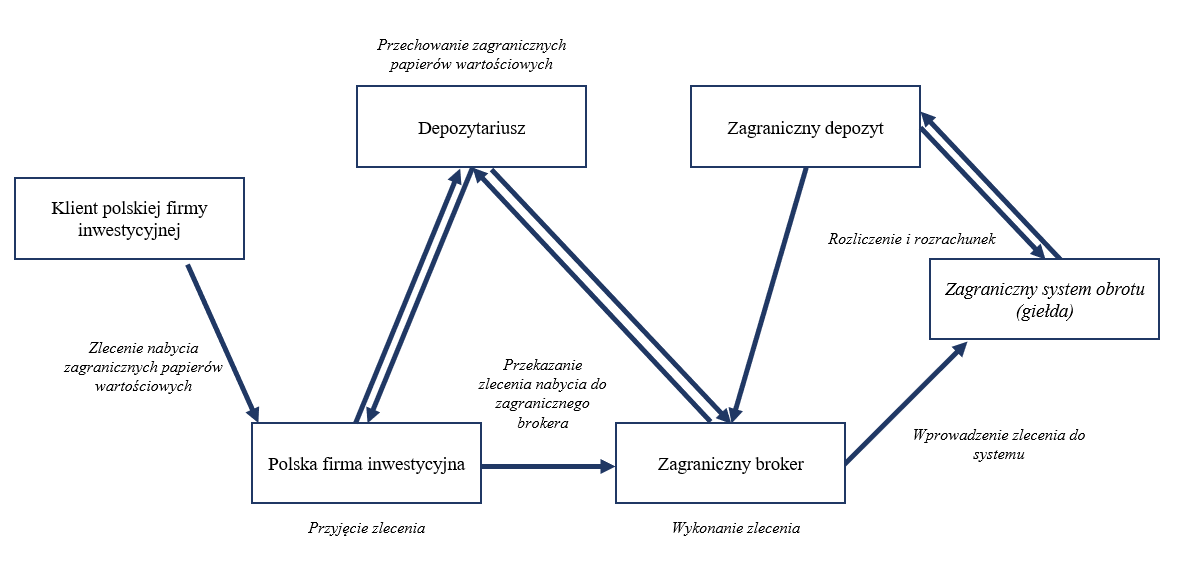

Zagraniczne papiery przez polską firmę inwestycyjną

Czy musimy korzystać z zagranicznej firmy inwestycyjnej, żeby nabywać zagraniczne papiery wartościowe? Niekoniecznie. Wprawdzie ten model nie wyeliminuje wszystkich problemów związanych ze stosowaniem prawa obcego (np. w zakresie uprawnień korporacyjnych, majątkowych wobec spółki, której akcje posiadamy), ale przynajmniej uprości nam sytuację w przypadku potencjalnej odpowiedzialności firmy inwestycyjnej. Wówczas stosować będziemy prawo polskie i to przed polskimi sądami będziemy dochodzić odszkodowania. Pomijam w tym miejscu kwestię opłat oraz liczby dostępnych papierów wartościowych w poszczególnych firmach inwestycyjnych, ponieważ jest to kwestia bardziej produktowa. W tym miejscu natomiast chciałbym skupić się bardziej na kwestiach prawnych i technicznych z perspektywy chociażby rozliczeń i rozrachunku transakcji obejmujących zagraniczne papiery wartościowe. Zobaczmy więc, jak wyglądałoby nabywanie zagranicznych papierów wartościowych za pośrednictwem polskiej firmy inwestycyjnej. Kto w takim przypadku posiada nasze papiery wartościowe? Przekonajmy się.

Dom Maklerski BOŚ S.A. informuje na swojej stronie, że „O ile umowa z Klientem nie stanowi inaczej, instrumenty finansowe będące w zagranicznym obrocie zorganizowanym są przechowywane z zastrzeżeniem pkt 9 poniżej na rachunku depozytowym Domu Maklerskiego BOŚ S.A. prowadzonym przez danego zagranicznego depozytariusza wybranego zgodnie z zasadami staranności. Dom Maklerski BOŚ S.A. ponosi odpowiedzialność z tytułu wyboru zagranicznego depozytariusza na zasadach określonych w Ustawie z dnia 23 kwietnia 1964 r. Kodeks Cywilny.

Zasady świadczenia usług przez zagranicznego depozytariusza, w tym prowadzenie rachunków, na których zapisywane są zagraniczne instrumenty finansowe Klientów, podlegają prawu krajowemu państwa, w którym zagraniczny depozytariusz prowadzi działalność. Z tego tytułu prawa Klienta Domu Maklerskiego BOŚ S.A. mogą być uregulowane w sposób odmienny od regulacji obowiązujących w Polsce. Dom Maklerski BOŚ S.A. informuje, że przechowywanie zagranicznych instrumentów finansowych u zagranicznego depozytariusza wiąże się z dodatkowym ryzykiem utrzymania przez zagranicznego depozytariusza ciągłości działania (ryzyko ogłoszenia upadłości, likwidacji zagranicznego depozytariusza, ryzyko rozwiązania umowy).”

Powyższy fragment to kwintesencja inwestowania w zagraniczne papiery wartościowe przez polską firmę inwestycyjną. W tym fragmencie mamy wszystko, połączenie z zagranicznym depozytariuszem, kwestie zasad świadczenia usług, odpowiedzialności polskiej firmy inwestycyjnej przy wyborze zagranicznego podmiotu, prawa właściwego, a także ryzyk związanych z „przechowywaniem” zagranicznych papierów wartościowych.

Z polskiej perspektywy dostęp do zagranicznych papierów wartościowych firma inwestycyjna może uzyskać m.in. poprzez bezpośredni dostęp do zagranicznych systemów obrotu oraz poprzez pośredników działających na danym rynku zagranicznym. W praktyce najczęściej jest wykorzystywana ta druga opcja. W ten sposób polska firma inwestycyjna nie musi realizować wymogów zagranicznego rynku, posługując się wyspecjalizowanym podmiotem (pośrednikiem), dla którego realizacja tych wymogów nie jest tak problematyczna. Korzystanie przez polskie firmy inwestycyjne z zagranicznych brokerów jest korzystne organizacyjnie, ponieważ to ten zagraniczny broker jest podmiotem wyspecjalizowanym na danym zagranicznym rynku, mając odpowiednie uprawnienia i rozwiązania techniczne umożliwiające bezpośrednie wykonywanie zleceń (w danym systemie wykonywania zleceń; np. Wiener Borse, NYSE Euronext, Nasdaq Helsinki). Przykładowo, Santander Bank Polska S.A. (biuro maklerskie) wskazuje, że korzysta z usług Pershing Securities Limited a Biuro Maklerskie Alior Bank S.A (biuro maklerskie) z usług Saxo Bank A/S.

Jak możemy wyczytać na stronie internetowej Pershing Securities Limited, jest to przodująca instytucja świadcząca usługi na rzecz instytucji finansowych na całym świecie, a korzyściami płynącymi z korzystania z jej usług jest m.in. redukcja kosztów i trudności związanych z ciągłego dostosowywania się do zmieniającego się otoczenia regulacyjnego. Dla polskiego podmiotu zapewnienie zgodności w tym zakresie byłoby czasochłonne i kosztochłonne. Dlatego też polskie firmy inwestycyjne współpracują z zagranicznym brokerami pośredniczącymi w obrocie papierami wartościowymi oraz z zagranicznymi depozytariuszami, którzy przechowują lub rejestrują aktywa klienta oraz odrębnie aktywa polskiej firmy inwestycyjnej. Oczywiście może to wyglądać inaczej. Na przykład nie będzie możliwe przechowywanie lub rejestrowanie zagranicznych papierów wartościowych, lub środków pieniężnych klienta odrębnie od aktywów polskiej firmy inwestycyjnej.

Korzystanie przez polską firmę inwestycyjną z pośrednika wiąże się jednak z pewnymi ograniczeniami po stronie klienta polskiej instytucji, które nie muszą, ale mogą wystąpić. Jak informuje Santander Bank Polska S.A. (Zarządzenie Członka Zarządu Banku nr 754/2022 z dnia 6 grudnia 2022 r.) w niektórych przypadkach „[…] Ze względu na konieczność zapewnienia bezpieczeństwa funkcjonowania rynków, na których wykonywane są zlecenia oraz z uwagi na politykę wykonywania zleceń Brokera Zagranicznego […]”, zagraniczny broker nie wykona zlecenia natychmiast albo nawet je odrzuci.

W przypadku nabywania i zbywania akcji zagranicznych polska firma inwestycyjna z reguły pośredniczy także w przekazywaniu przez klienta tej firmy inwestycyjnej określonych informacji zagranicznej spółce, np. zawiadomienia o udziale klienta lub jego pełnomocnika w walnym zgromadzeniu. Co do zasady klient może też złożyć dyspozycję przekazania przez polską firmę inwestycyjną zagranicznych papierów wartościowych na rachunek wskazany przez klienta, o ile obowiązujące na rynku zagranicznym oraz zagraniczny depozytariusz to umożliwiają (czyli jesteśmy zależni i w tym zakresie od uwarunkowań obcych).

Na koniec jeszcze jedna informacja, pamiętajmy, aby zawsze upewnić się, jaki produkt nabywamy, tzn. czy rzeczywiście inwestujemy w akcje lub obligacje (bezpośrednio je nabywając), czy też w produkty inwestycyjne, których wynik finansowy uzależniony jest od wyceny zagranicznych akcji lub obligacji (instrumenty pochodne CFD).

Zagraniczne papiery w Polsce

Stosunkowo od niedawna, bo od listopada 2022 r., mamy również możliwość inwestowania w zagraniczne papiery wartościowe, ale w systemie obrotu w Polsce. Na rynku Global Connect (działa w formie ASO), dzięki połączeniu operacyjnemu CDPW (o tym w dalszej części wpisu) i bez zgody emitenta, można dokonywać obrotu zagranicznymi papierami wartościowymi w Polsce. Wprawdzie na razie liczba spółek, których papiery wartościowe są przedmiotem obrotu na rynku Global Connect nie powala (są to Volkswagen AG, Allianz SE, Bayerische Motoren Werke AG, Mercedes-Benz Group AG, Siemens AG), jednakże zgodnie z zapowiedziami ma się ona stale powiększać.

Nabywając akcje zagranicznej spółki na rynku GlobalConnect uzyskuje się taki sam status i takie same prawa, jakie posiada każdy inny akcjonariusz tej spółki w państwie macierzystym. Z jednej strony to zaleta, z drugiej jednak wada, ponieważ trzeba pamiętać, że zakres praw z nabytych zagranicznych papierów wartościowych określa prawo obce. A prawa te, uprawnienia korporacyjne, majątkowe, mogą się istotnie różnić od tych, które mamy w Polsce. W przypadku papierów wartościowych spółek spoza UE różnić się będzie zapewne zakres obowiązków informacyjnych wobec inwestorów, z czym też trzeba się liczyć. Plus jest taki, że zgodnie z zasadami GlobalConnect, zagraniczne papiery wartościowe mogą zostać dopuszczone do obrotu na tym rynku m.in. pod warunkiem że informacje ujawniane przez emitenta są dostępne w języku polskim lub angielskim. Do plusów rynku GlobalConnect należy zaliczyć także to, że nabywać i zbywać możemy na rynku polskim, korzystając z usług polskiej firmy inwestycyjnej i w polskiej walucie.

Coś więcej o zagranicznych CDPW

Ciekawe z perspektywy zacieśniania współpracy na unijnym rynku kapitałowym są rozwiązania przyjęte w rozporządzeniu 909/2014 w sprawie usprawnienia rozrachunku papierów wartościowych w Unii Europejskiej i w sprawie centralnych depozytów papierów wartościowych (dalej: „CSDR”). CSDR przewiduje na przykład transfer międzysystemowy papierów wartościowych, przez co rozumie się przeniesienie papierów wartościowych dokonywane pomiędzy uczestnikiem bezpośrednim CDPW a uczestnikiem innego CDPW. W tym celu CDPW (np. KDPW) zawiera porozumienia z innymi CDPW, w wyniku których CDPW danego państwa staje się uczestnikiem systemu rozrachunku papierów wartościowych prowadzonych przez inne CDPW lub porozumienie, na mocy którego jeden CDPW uzyskuje dostęp do drugiego CDPW w sposób pośredni – przez pośrednika (porozumienie takie określa się mianem połączenia operacyjnego CDPW).

Brzmi skomplikowanie? To zobaczcie, jak dzięki tym rozwiązaniom może funkcjonować rynek GlobalConnect, o którym mogliście przeczytać kilka linijek wcześniej. Otóż rynek ten działa właśnie dzięki połączeniom operacyjnym CDPW. Podmiot, który wprowadza zagraniczne papiery wartościowe do obrotu na rynku GlobalConnect (nazwany Wprowadzającym Animatorem Rynku) wskazuje w karcie instrumentu finansowego m.in. depozyt macierzysty emitenta oraz – w przypadku braku bezpośredniego połączenia operacyjnego pomiędzy KDPW a depozytem macierzystym emitenta – depozyt pośredniczący prowadzący konto dla KDPW. Obecnie dla akcji będących przedmiotem obrotu na rynku GlobalConnect depozytem macierzystym jest Clearstream Banking AG Frankfurt a pośredniczącym Clearstream Banking Luxembourg. Wprowadzającym Animatorem Rynku jest w Santander Bank Polska S.A. (biuro maklerskie).

Wyjaśnijmy jeszcze, co oznacza pełnienie funkcji depozytu macierzystego. W takim przypadku weźmy za przykład Polskę, KDPW prowadzi centralną rejestrację określonych papierów wartościowych, a prowadzone przez KDPW konta ewidencyjne dla tych papierów wartościowych znajdują się na najwyższym poziomie ewidencji. A mówiąc nieco prościej, jeśli KDPW pełni rolę depozytu macierzystego dla określonych papierów wartościowych to oznacza, że te papiery wartościowe zostały po raz pierwszy zarejestrowane w KDPW, a nie w innym CDPW. KDPW może także rejestrować papiery wartościowe wyemitowane na podstawie przepisów prawa obcego. Jeśli KDPW nie pełni funkcji depozytu macierzystego dla zagranicznych papierów wartościowych, to za pośrednictwem połączeń operacyjnych CDPW, KDPW może rejestrować takie papiery wartościowe (dla których rolę depozytu macierzystego pełni zagraniczny CDPW) pełniąc funkcję depozytu wtórnego.

Dzięki tym rozwiązaniom możliwe jest zawieranie transakcji obejmujących zagraniczne papiery wartościowe w systemie obrotu prowadzonym w Polsce oraz możliwy jest rozrachunek tych transakcji w KDPW. Według publicznie dostępnych informacji „Techniczna rejestracja papierów w systemie KDPW następuje w efekcie ich transferu z kont uczestników zagranicznego depozytu na konto KDPW prowadzone przez zagraniczny depozyt, a następnie na konta uczestników KDPW. Transfery te mają charakter transferów free of payment (FOP). W analogiczny sposób następuje techniczne wyrejestrowanie”.

W ramach każdego połączenia operacyjnego CDPW (bezpośredniego lub z udziałem pośrednika), KDPW posiada w zagranicznym systemie depozytowym rachunek zbiorczy, na którym są rejestrowane, w imieniu uczestników KDPW, papiery wartościowe będące przedmiotem połączenia operacyjnego CDPW. KDPW posiada połączenia operacyjne CDPW z CDAD (Bułgaria), KDD (Słowenia), Clearstream Banking Luxembourg (zapewniający usługi w zakresie papierów wartościowych na 59 rynkach krajowych z całego świata z klientami ze 110 państw), Euroclear Bank, KELER (Węgry), Nasdaq CSD (Estonia, Islandia, Litwa i Łotwa), oraz OeKB (Austria).

Obserwuj mnie na Twitterze:

Subskrybuj mój kanał YouTube:

Podsumowanie

Za nami całkiem spora porcja wiedzy. Tym bardziej cieszę się, że dotrwałeś do tego momentu i mam nadzieję, że Ci się podobało. Już wiesz, że zawieranie transakcji na giełdzie, choć z praktycznej strony jest łatwe i przyjemne, od strony prawnej jest bardzo skomplikowane. Prawnik powie, że właśnie dlatego jest to takie ciekawe, inwestor powie… no właśnie, Ty już sam wiesz, co :D. W tym miejscu chciałbym podziękować Mateuszowi za udostępnienie mi kawałka tablicy na swoim blogu oraz mojemu koledze, radcy prawnemu i doktorowi nauk prawnych Michałowi Godlewskiemu, który po zapoznaniu się z roboczą wersją wpisu przekazał mi cenne wskazówki. Do usłyszenia!

Mateusz: a ja chciałbym podziękować Ci za proaktywność, pracę nad „zleconym” przeze mnie wpisem i cierpliwość w akceptowaniu moich komentarzy. W kolejnym wspólnym wpisie, czyli w „Co się dzieje z papierami wartościowymi gdy upada dom maklerski? Bezpieczeństwo inwestycji” poruszyliśmy z Adrianem także kwestię bezpieczeństwa papierów wartościowych i środków zdeponowanych na rachunku maklera. To nie będzie jednak nasza ostatnia współpraca, bo tematów z dziedziny prawa giełdowego mamy co niemiara i jeśli Adrian się mną nie zmęczy, to z pewnością będziemy kontynuowali wydawanie podobnych wpisów w przyszłości. Do następnego i czekamy na komentarze :).

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.