Wczesna emerytura dla każdego?

Wiek emerytalny wynosi obecnie w Polsce 60 lat dla kobiet i 65 lat dla mężczyzn, co czyni go jednym z najniższych w Europie. Mimo to, sporo osób kończących 60 lat, czuje już ząb czasu i przyznaje, że ani ciało, ani umysł nie są już tak sprawne, jak wcześniej. Dlaczego by wobec tego nie wykorzystać posiadanej (po przeczytaniu poprzednich 4 części tej serii) wiedzy o polskim systemie emerytalnym oraz o sposobach samodzielnego inwestowania po to, aby zaplanować wcześniejsze przejście na emeryturę? I nie piszę tu o wolności finansowej w wieku 30 lub 35 lat, a o znalezieniu odpowiedzi na pytanie o to, jak przejść na emeryturę kilka lat wcześniej, czyli na przykład w wieku 45, 50, 55 lub 60 lat.

Dla sceptyków, którzy uważają, że jest to w Polsce niemożliwe, celowo opiszę tu dwie „zwykłe” osoby, które nie mają astronomicznych wydatków ani nie żyją ascetycznie i mogą pozwolić sobie na okresowe większe wydatki. To, że ustawodawca określił Twój wiek emerytalny na poziomie 60 lub 65 lat nie oznacza, że nie możesz przejść na emeryturę wcześniej, fundując sobie samodzielnie jej pierwsze lata i gromadząc na tyle, aby móc później dopłacić też do ustawowej emerytury. Zacznę od podstaw teoretycznych, czyli od przypomnienia, że nie stracisz ustawowej emerytury, jeśli nie będziesz pracował do ustawowego wieku emerytalnego (o czym nie wie zaskakująco duża część Polaków).

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Jak wykorzystać emeryturę z ZUS oraz samodzielne oszczędzanie i inwestowanie, aby zaplanować sobie wcześniejszą emeryturę.

- Jak policzyć, ile muszę oszczędzać, aby przyspieszyć sobie emeryturę o 5, 10 lub 15 lat.

- Dlaczego zaplanowanie (trochę) wcześniejszej emerytury jest moim zdaniem najmądrzejszym celem oszczędnościowym, jaki istnieje.

- Na co zwrócić uwagę już po osiągnięciu finansowej niezależności.

Powiązane wpisy

- Twoja emerytura (1/5) – Jak wyliczyć emeryturę z ZUS?

- Twoja emerytura (2/5) – Dlaczego emerytura z ZUS będzie tak niska?

- Twoja emerytura (3/5) – Czy polski system emerytalny upadnie?

- Twoja emerytura (4/5) – Jak zwiększyć swoją emeryturę?

- Czym jest niezależność finansowa i jak ją osiągnąć?

- Dlaczego odkładam 70% z każdej wypłaty? Ruch FIRE

- Ile pieniędzy potrzebujesz by przejść na wczesną emeryturę? Reguła 4%

Nabycie praw emerytalnych w Polsce

Dość powszechną opinią o polskim systemie emerytalnym jest to, że aby otrzymać jakąkolwiek państwową emeryturę, trzeba pracować (i odprowadzać składki ZUS) aż do wieku emerytalnego albo przez przynajmniej dwadzieścia kilka lat. Mit ten wziął się stąd, że zgodnie ze starym systemem emerytalnym faktycznie trzeba było udowodnić określony staż pracy i dalej dotyczy to osób urodzonych przed 1 stycznia 1949 roku (które mają obecnie tyle lat, że zakładam, że większość z nich jest dawno na emeryturze).

Na szczęście od uczestników nowego systemu emerytalnego (zakładam, że także od Ciebie) nie będzie wymagane udowodnienie żadnego określonego stażu pracy i prawa emerytalne będą przyznane nawet osobie, która pracowała i płaciła składki przez rok lub kilka lat. Krótko mówiąc: cokolwiek wpłacisz do ZUS, zostanie tam (jako zapis), będzie procentować (wskaźnikiem waloryzacji) i w dniu osiągnięcia wieku emerytalnego nabędziesz prawo do wyliczenia i otrzymania emerytury, jakkolwiek niska by ona nie była. Wysokość przyszłej emerytury będzie liczona zgodnie z wzorem, który przedstawiłem w 1 części serii, czyli:

- Wysokość emerytury = <łączna kwota zwaloryzowanych składek zapisanych na koncie i subkoncie w ZUS> / <przewidywana pozostała długość życia w miesiącach>.

Osoby, które dążą do wcześniejszej emerytury i ukończyły studia, czeka dość dobra wiadomość: niezależnie od wysokości uzbieranych w ZUS składek, „wystarczy” posiadać:

- 20 lat okresów składkowych i nieskładkowych (kobieta) lub

- 25 lat okresów składkowych i nieskładkowych (mężczyzna)

- (w tym można odliczyć do 8 lat studiów, ale tylko tych ukończonych „z sukcesem”).

Aby otrzymać minimalną emeryturę (obecnie około 1800 zł brutto miesięcznie, czyli niewiele, ale znacznie więcej niż wynikałoby to z wzoru na emeryturę dla osób, które pracowały przez 15-20 lat), należy zatem pracować minimum około 15 lat (kobiety po studiach) lub minimum 20 lat (mężczyźni po studiach). Wysokie zarobki sprawią jednak, że nawet praca przez 10 lub 15 lat sprawi, że uzbieramy w ZUS więcej, niż wyniesie w przyszłości emerytura minimalna, więc otrzymamy tę „zasłużoną” emeryturę, a nie tę minimalną. Szczegóły zobaczysz już zaraz w moich obliczeniach, ale najpierw muszę Cię do nich trochę przygotować.

Idea i założenia tego wpisu

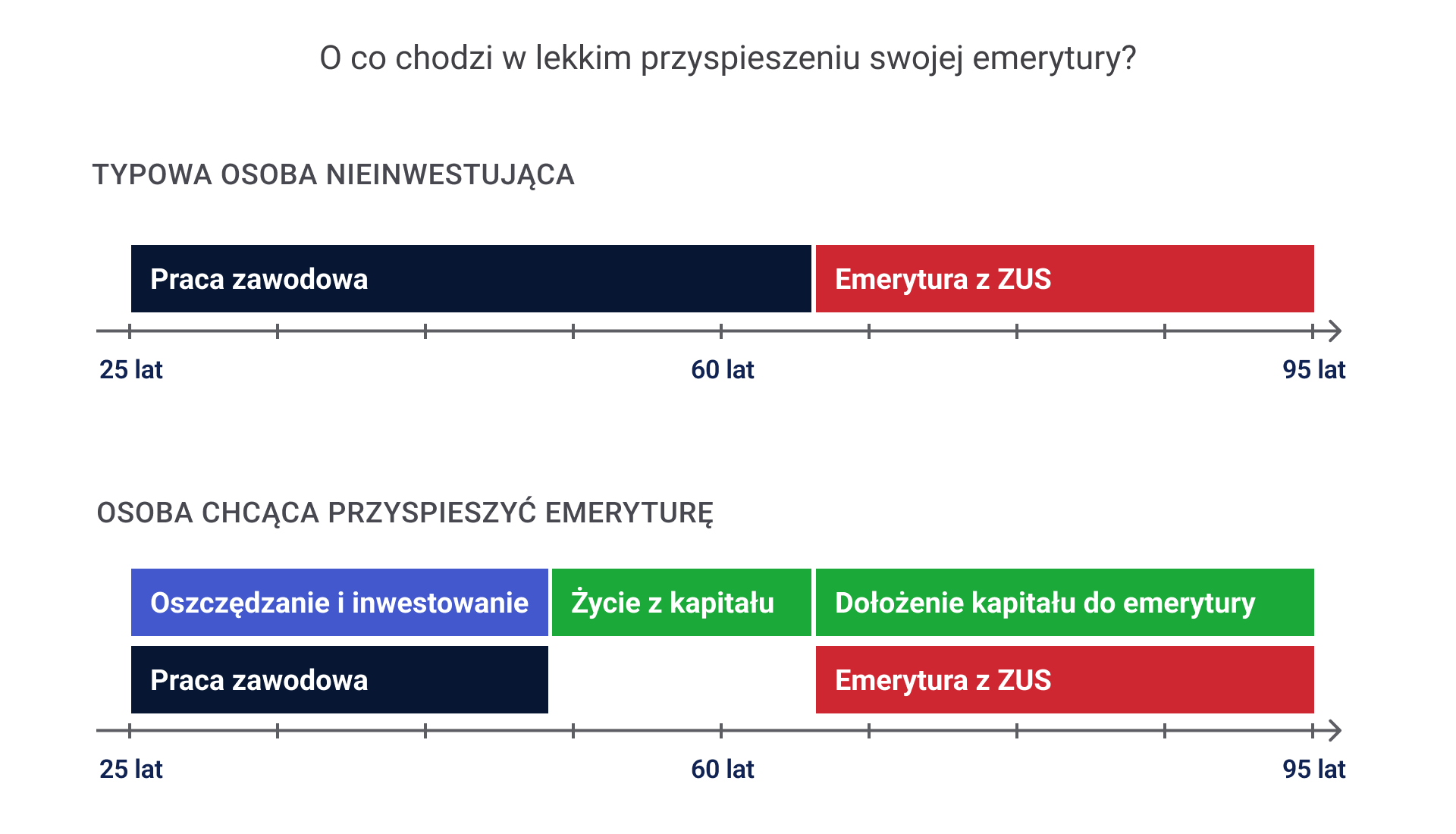

Symulacje, które przedstawię w tym wpisie dotyczyć będą osób, które pracują i płacą składki do ZUS, ale jednocześnie oszczędzają i inwestują samodzielnie, dzięki czemu świadomie decydują się na wcześniejsze pójście na emeryturę. Ideę wpisu mógłbym następująco przedstawić w formie graficznej:

Klasyczne FIRE to koncentrowanie się wyłącznie na samodzielnym gromadzeniu kapitału i traktowanie powszechnego systemu emerytalnego tak, jakby nie istniał. Jako że w nowym systemie emerytalnym w Polsce nie ma wymogu minimalnej liczby lat pracy, aby otrzymać (jakąkolwiek) emeryturę, to Polska jest bardzo przyjaznym krajem dla osób, chcących osiągnąć wczesną wolność finansową i rzucić pracę przynajmniej na kilka lat przed ustawowym wiekiem emerytalnym. Właśnie o tym będzie ten wpis. Aby uniknąć pytań technicznych, poniżej prezentuję założenia dla symulacji, których wyniki zaraz przedstawię.

Stałe wartości dla każdej symulacji:

- inflacja: 2,5% rocznie,

- wzrost zarobków: inflacja + 1,5% = 4% rocznie,

- waloryzacja konta w ZUS i subkonta w ZUS: obydwie ponad inflację, ale mniej od samodzielnego inwestowania. Wskaźniki waloryzacji analogiczne jak w części 1 i części 2 tej serii,

- stopa zwrotu z inwestowania: inflacja + 4% rocznie = 6,5% rocznie brutto,

- podatek giełdowy: odraczany do momentu sprzedaży. Na IKE (po sześćdziesiątce) pomijany,

- początkowe zarobki: 6000 złotych brutto miesięcznie.

Zmienne wartości:

- wiek przejścia na wcześniejszą emeryturę: od 45 do 60 roku życia,

- stopa oszczędności: od 10 do 40%. Warunkuje zarówno wysokość miesięcznych oszczędności, jak i inwestycji, ale też wysokość miesięcznych wydatków,

- Przykład: jeśli stopa oszczędności wynosi 10%, to ta osoba wydaje 90% swojej wypłaty netto,

- Wydatki (na emeryturze/FIRE) są indeksowane inflacją, czyli stopą 2,5% rocznie.

Pora na krótki akapit dotyczący sposobu czytania dość skomplikowanych wykresów, które będą podstawą prezentacji danych w tym wpisie.

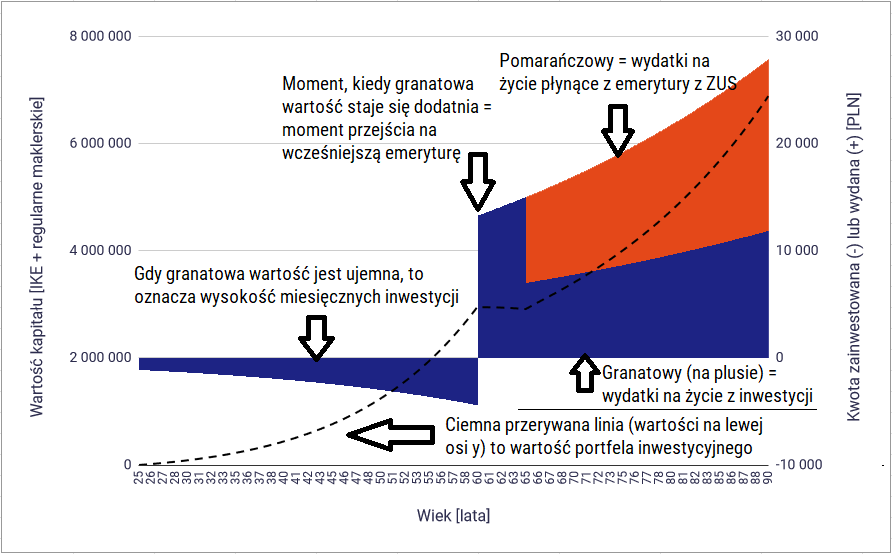

WAŻNE! Jak czytać wykresy z wpisu?

Tworzenie tego kalkulatora zajęło mi ponad 2 tygodnie, a szukanie sposobu prezentacji danych ładne kilka dni. Ostatecznie stwierdziłem, że w celu zachowania przejrzystości informacji, muszę wybrać tylko kluczowe parametry, do których należą:

- Uzbierany (i zainwestowany) kapitał własny. Należą do niego konta: opodatkowane i nieopodatkowane (np. IKE, PPE, PPK, ale nazywam je IKE). Oznaczam go czarną przerywaną linią, a wartości kapitału znajdziesz na lewej osi y wykresów.

- Wysokość miesięcznych inwestycji lub wysokość wydatków płynących z kapitału. Oznaczam go granatowym wykresem warstwowym, którego wartości znajdziesz na prawej osi y.

- Wysokość miesięcznych wydatków pokrytych emeryturą z ZUS, którą oznaczam kolorem pomarańczowym i której wartości znajdziesz na prawej osi y.

Pomocniczy przykładowy wykres znajdziesz poniżej:

Na pocieszenie: odbiór wpisu z pewnością ułatwią infografiki, które pieczołowicie (przez około tygodnia) przygotowywałem w celu ułatwienia przekazu materiału. Do rzeczy więc: oto, jak przyspieszyć emeryturę o 5 lat.

Dlaczego piszę o jednostkach, a nie o parach/rodzinach/gospodarstwach domowych?

Założę się, że szybko znajdzie się osoba, która (słusznie zresztą) zauważy, że większość osób ma partnera życiowego i dzieci, więc czemu robię te symulacje tak, jakby ktoś żył samotnie. Odpowiedź jest bardzo prosta: w przypadku przyspieszania emerytury o 5, 10 lub 15 lat, można śmiało założyć, że dzieci są już „odchowane” (albo bardzo blisko odchowania), więc wydatki na nie nie są już tak wysokie, jak na początku. Można więc rozpatrzeć sytuację tak, jakby moje symulacje po prostu „pomnożyć przez 2”, uwzględniając w nich nie jedną, a dwie osoby.

Jedynym trochę problematycznym aspektem jest kwestia różnego wieku emerytalnego kobiet i mężczyzn, bo w przypadkach łączonych mogłoby wychodzić tak, że aby przyspieszyć emeryturę męża o kilka lat, kobieta musiałaby… pracować o kilka lat dłużej niż stanowi jej wiek emerytalny. Te przypadki nie są łatwe do rozpisania, więc może wykonam je kiedyś w osobnym wpisie, a Ty po prostu skup się na meritum, czyli na tym, że opisane symulacje można dość łatwo „przeskalować” w głowie na więcej niż 1 osobę w gospodarstwie domowym.

Jak przyspieszyć emeryturę o 5 lat?

Odkąd prowadzę ten blog i odkąd w lipcu 2020 roku napisałem pierwszy raz o ruchu FIRE („Dlaczego odkładam 70% z każdej wypłaty? Ruch FIRE„) obserwuję u nas pewien „narodowy opór przed koncepcją wcześniejszej emerytury”. Chodzi mi o następujące postawy:

- niektóre osoby o poglądach skrajnie lewicowych (lub wręcz komunistycznych) uznają FIRE za nieetyczne. Zwłaszcza jeśli rentier / wczesny emeryt swoje dochody czerpie się z dochodu z wynajmu nieruchomości,

- osoby o wysokich wydatkach uznają FIRE za niemożliwe do osiągnięcia przy polskich (swoich?) zarobkach i członków ruchu FIRE za dusigroszy,

- osoby wierzące w „etos pracy” uznają FIRE za próżniactwo i szybką drogę do depresji, a osoby wolne finansowo i niepracujące jako szkodliwe dla społeczeństwa.

Abstrahując od tego, czy zgadzam się z powyższymi zarzutami, czy nie (może jest to dobry pomysł na jeden z kolejnych wpisów?), to pragnę zauważyć, że FIRE nie zawsze oznacza ekstremalne wyrzeczenia i rzucenie pracy w wieku 30, 35 lub 40 lat. Można zacząć oszczędzać i inwestować z myślą o lekkim „przechytrzeniu” systemu emerytalnego i przyspieszeniu emerytury tylko o 5 lat, czyli w przypadku kobiety z 60 do 55 roku życia, a w przypadku mężczyzny – z 65 do 60 roku życia. Dzięki temu – zgodnie z tablicami średniego dalszego trwania życia – kobieta nacieszy się 26 latami emerytury, a mężczyzna 22 latami emerytury.

Oto jak przyspieszyć emeryturę o 5 lat, gdy jest się żyjącym w Polsce mężczyzną.

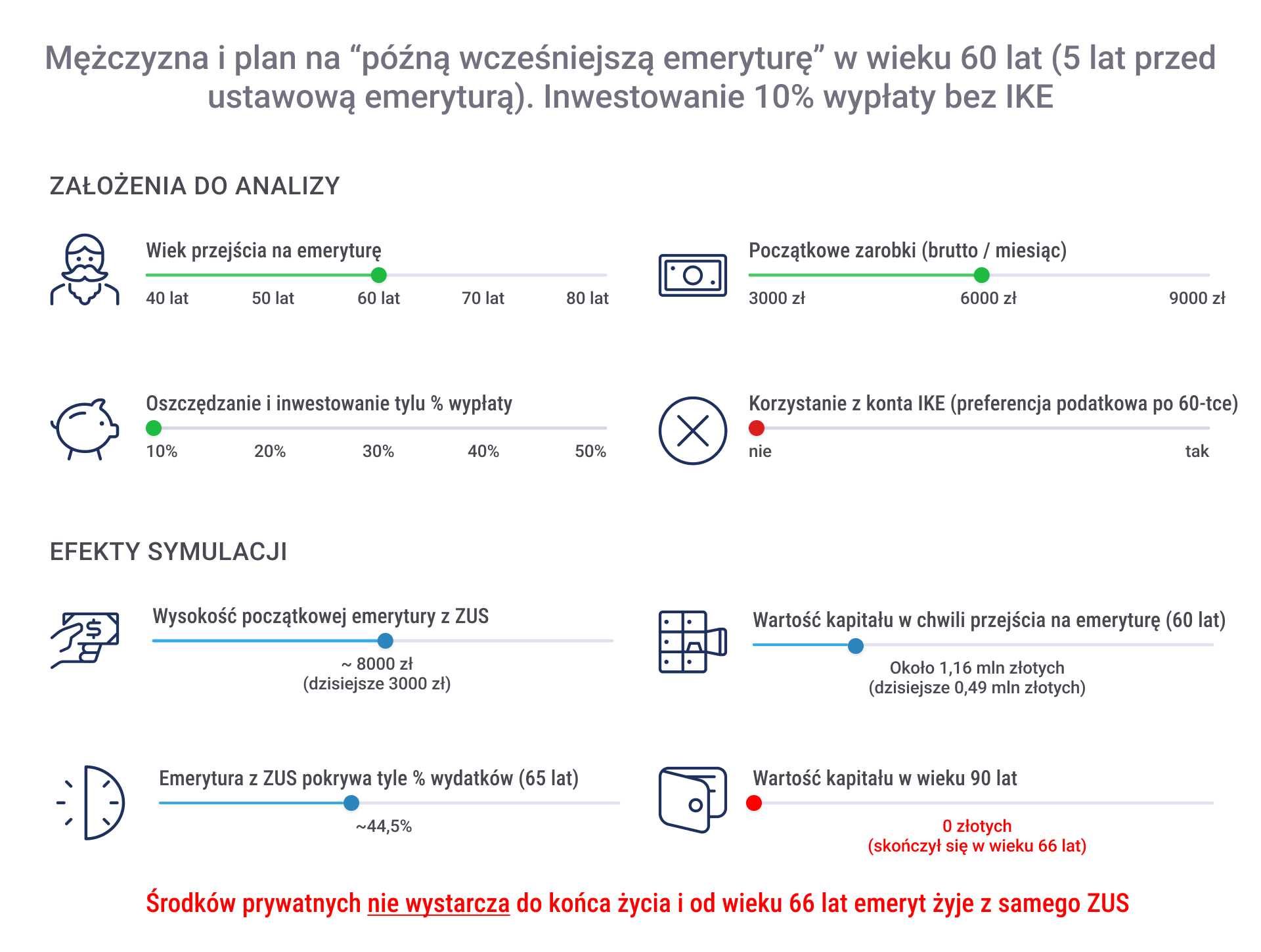

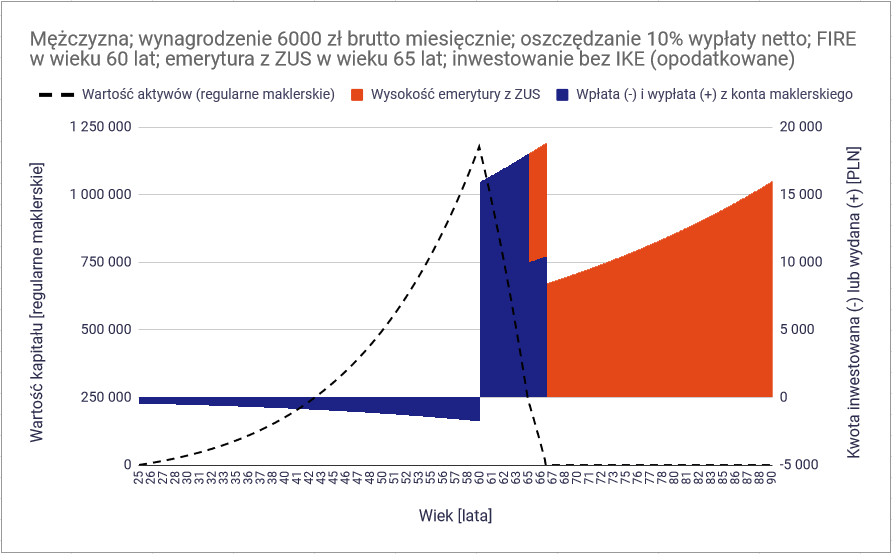

Mężczyzna, oszczędzanie 10% wypłaty

Wiele osób zastanawia się, czy oszczędzając tak mało, jak 10% swojej wypłaty netto, możemy bezpiecznie przyspieszyć swoją emeryturę i żyć na dotychczasowym standardzie. Przykład mężczyzny, który zaczyna pracę zawodową w wieku 25 lat od stawki wynoszącej 6000 zł brutto, pokaże, że nie jest to takie proste. Upraszczam, że zarabia on netto 4500 zł miesięcznie, więc przy stopie oszczędności wynoszącej 10%, wydaje w każdym miesiącu 4050 zł, a oszczędza i inwestuje 450 złotych, czyli dosyć niewiele. Bohater pierwszej symulacji planuje przejść na emeryturę w wieku 60 lat, czyli na 5 lat przed uzyskaniem praw do ustawowej emerytury i oszczędza i inwestuje bez kont III filaru (powiedzmy, że im nie ufa, bo wyczytał w internecie, że rządzący zagarną z nich środki). Oto założenia i efekty tej symulacji w telegraficznym skrócie:

Skutki jego działań – choć pozwolą mu na przyspieszenie emerytury o kilka lat, to niestety sprawią, że oszczędności się wyczerpią i już po kilku latach wczesnej emerytury będzie musiał polegać wyłącznie na emeryturze z ZUS, która w jego przypadku pokryje tylko ~44% jego wydatków z tego okresu. Doskonale widać to na wykresie na dwa sposoby:

- czarna przerywana linia (wartość kapitału na koncie maklerskim) dotyka 0 (przypomnę: patrz na lewą oś y),

- granatowy wykres „wyczerpuje się” w wieku 67 lat.

Jak interpretować powyższy wykres? Okazało się, że oszczędzanie i inwestowanie 10% swojej wypłaty netto pozwala na bezproblemowe przyspieszenie emerytury o 5 lat, ale wypłaty z kapitału kończą się na moment po uzyskaniu państwowej emerytury. Ironia jest taka, że taki człowiek wychodzi na tym w pewnym sensie lepiej niż jego współpracownicy, którzy nie oszczędzili ani grosza, będą pracować do 65 roku życia i otrzymają nieco wyższą emeryturę z ZUS, stale nie mogąc żyć na wcześniejszej stopie (bo emerytura nie pokryje wydatków równych 90% ich ostatnich zarobków netto). A nasz bohater przynajmniej sobie poodpoczywa te 5 lat dłużej, więc nie ma dramatu, prawda?

Sprawdźmy teraz, co by się stało, gdyby nasz bohater przekonał się do IKE i po skończeniu 60 roku życia i przejściu na FIRE nie zapłacił ani grosza podatku giełdowego ani podatku Belki.

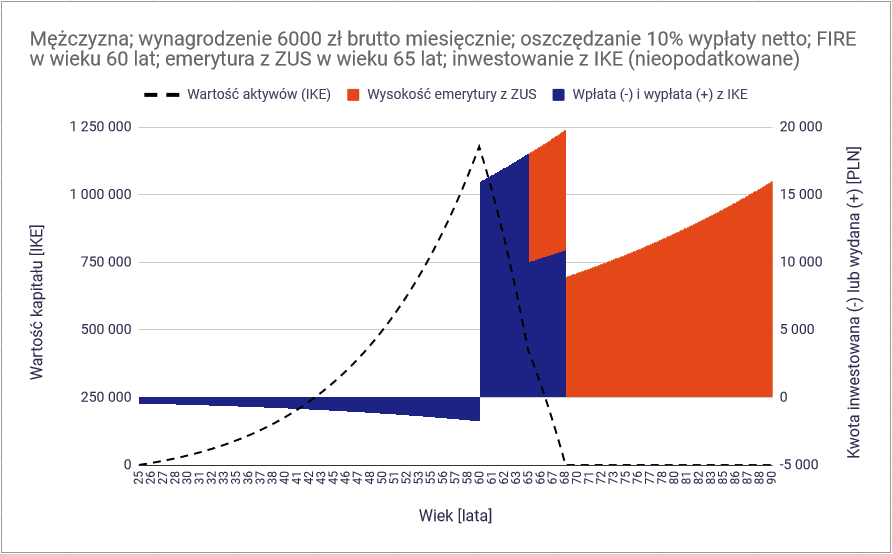

Mężczyzna, oszczędzanie 10% wypłaty z IKE

W tym przypadku jedyną różnicą jest to, że oszczędzający kierował swoje oszczędności na IKE (lub dowolne inne konto, które oferuje ulgę podatkową po ukończeniu 60 roku życia). Efekt może nie jest spektakularny, bo środki i tak się kończą, ale wystarcza ich na prawie 2 lata dłużej, więc dzięki korzyściom podatkowym nasz bohater może żyć na dotychczasowym poziomie aż 2 lata dłużej.

Czy znając wyniki tej symulacji, mógłby zmienić plan w taki sposób, aby środki własne nigdy mu się nie wyczerpały? Oczywiście, że tak, ale już na wczesnej emeryturze, czyli w wieku 60 lat, musiałby zaakceptować fakt, że jego wydatki uległyby dość znacznemu obniżeniu. Dodam, że w dniu jego 60. urodzin miesięczne wydatki wynosiły około 16 000 zł z tego okresu, czyli około 6700 dzisiejszych złotych (uwzględniając inflację) miesięcznie. Na koniec symulacji ciekawostka: gdyby przy przejściu na wcześniejszą emeryturę (permanentnie) obniżył swoje wydatki o 30% lub opóźnił swoją wczesną emeryturę o 2,5 roku (przy tych samych wydatkach), to środków z inwestycji wystarczyłoby mu do końca życia.

Skoro tutaj nie wypaliło, to pora na ten sam plan, ale oszczędzanie 20%, a nie 10% wypłaty.

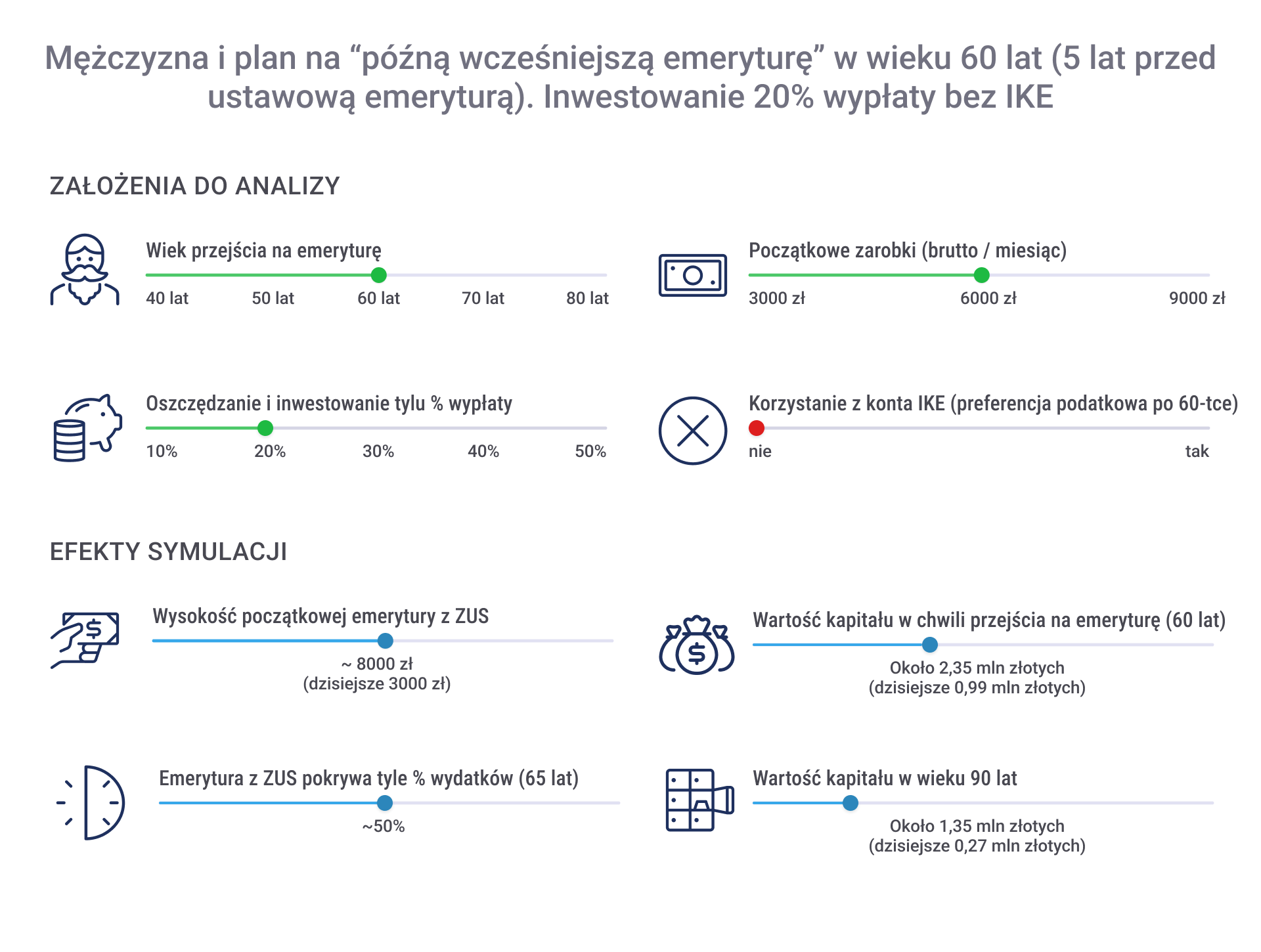

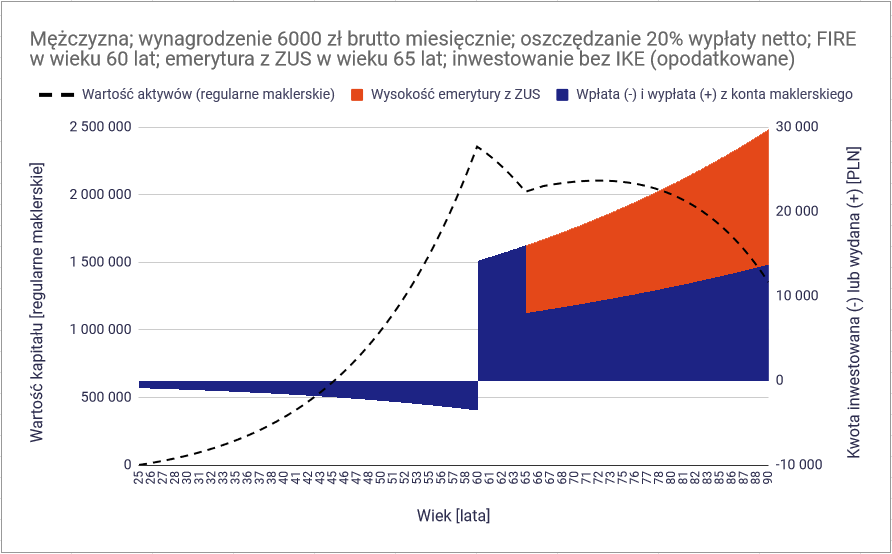

Mężczyzna, oszczędzanie 20% wypłaty

Jeśli jesteś mężczyzną i masz około 25 lat i zarabiasz obecnie około 6000 zł brutto miesięcznie, to mam dla Ciebie dobrą wiadomość. Wystarczy oszczędzać 20% każdej wypłaty, aby bezproblemowo przejść na emeryturę w wieku 60 lat i na spokojnie żyć do końca na obecnym poziomie wydatków (indeksowanych inflacją). Wracamy tu do pierwszego przypadku, w którym nasz bohater nie korzystał z IKE (powiedzmy, że również w nie nie wierzy), więc świadomie lub nie rezygnował z przyszłych korzyści podatkowych. Jedyną różnicą jest to, że przez 35 lat swojej pracy wydawał 80% i oszczędzał 20% swojej wypłaty (a nie odpowiednio 90%/10% jak poprzednik). Oto skrót założeń i efektów tej symulacji:

Jak już wspomniałem – tym razem kapitał nie kończy się, pozwalając wcześniejszemu emerytowi na zachowanie dotychczasowej stopy życia również po przejściu na emeryturę. Emerytura z ZUS (wykres pomarańczowy) jest tu bardzo istotnym komponentem, bez którego środki własne inwestora z pewnością skończyłyby się przed dziewięćdziesiątką. Wykres przykuwa oko, bo widać na nim od razu, że gdyby przedłużyć symulację o kilka lat, to środki własne (portfel inwestycyjny) z pewnością by się w końcu skończyły. Świadczy o tym także to, że w dniu 90. urodzin inwestor ma zainwestowane 1,35 mln złotych, co stanowi tylko 270 tys. dzisiejszych złotych (uwzględniając tę wieloletnią inflację).

Zaraz dojdziemy do jednego z najciekawszych wniosków w tym wpisie, który zresztą padł już w poprzedniej części serii, czyli w „Twoja emerytura (4/5) – Jak zwiększyć swoją emeryturę?„. Im wyższe są oszczędzane i inwestowane środki, tym większą korzyść uzyskasz z posiadania IKE i innych kont nieopodatkowanych na emeryturze.

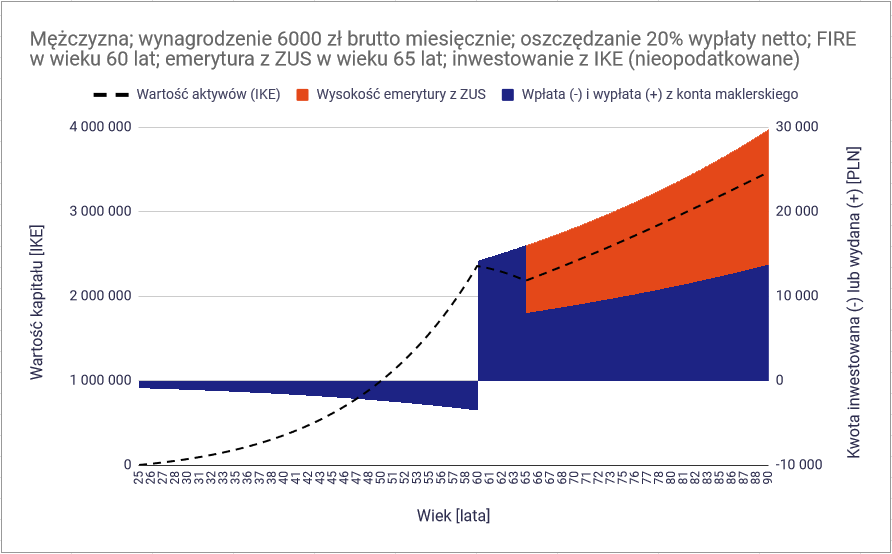

Mężczyzna, oszczędzanie 20% wypłaty z IKE

Dorzucenie do symulacji IKE zmienia wszystko, bo jego użycie sprawia, że zainwestowany kapitał topnieje tylko w okresie pomiędzy przejściem na FIRE (60. urodzinami bohatera symulacji) a przejściem na ustawową emeryturę w wieku 65 lat. Po osiągnięciu ustawowego wieku emerytalnego i nabyciu praw do emerytury naszemu bohaterowi środków wystarcza do wieku 90 lat i po wykresie widać, że nie skończyłby się one prawdopodobnie aż do śmierci (czarna przerywana linia ciągle rośnie):

Najważniejszym wnioskiem z analizy dotyczącej przyspieszania emerytury o 5 lat z perspektywy mężczyzny może być zatem to, że oszczędzanie 20% wypłaty przy jednoczesnym wydawaniu pozostałych 80% to wystarczająca kwota, aby przy defensywnym inwestowaniu przyspieszyć emeryturę o 5 lat i żyć aż do śmierci na dotychczasowym poziomie. Nie jest to taka pesymistyczna perspektywa, przynajmniej dla mnie :).

Jako że kobiety mają w Polsce o 5 lat niższy wiek emerytalny, to w ich przypadku emerytura wcześniejsza o 5 lat oznacza mniej lat pracy niż dla mężczyzny i przejście na emeryturę w wieku 55, a nie 60 lat.

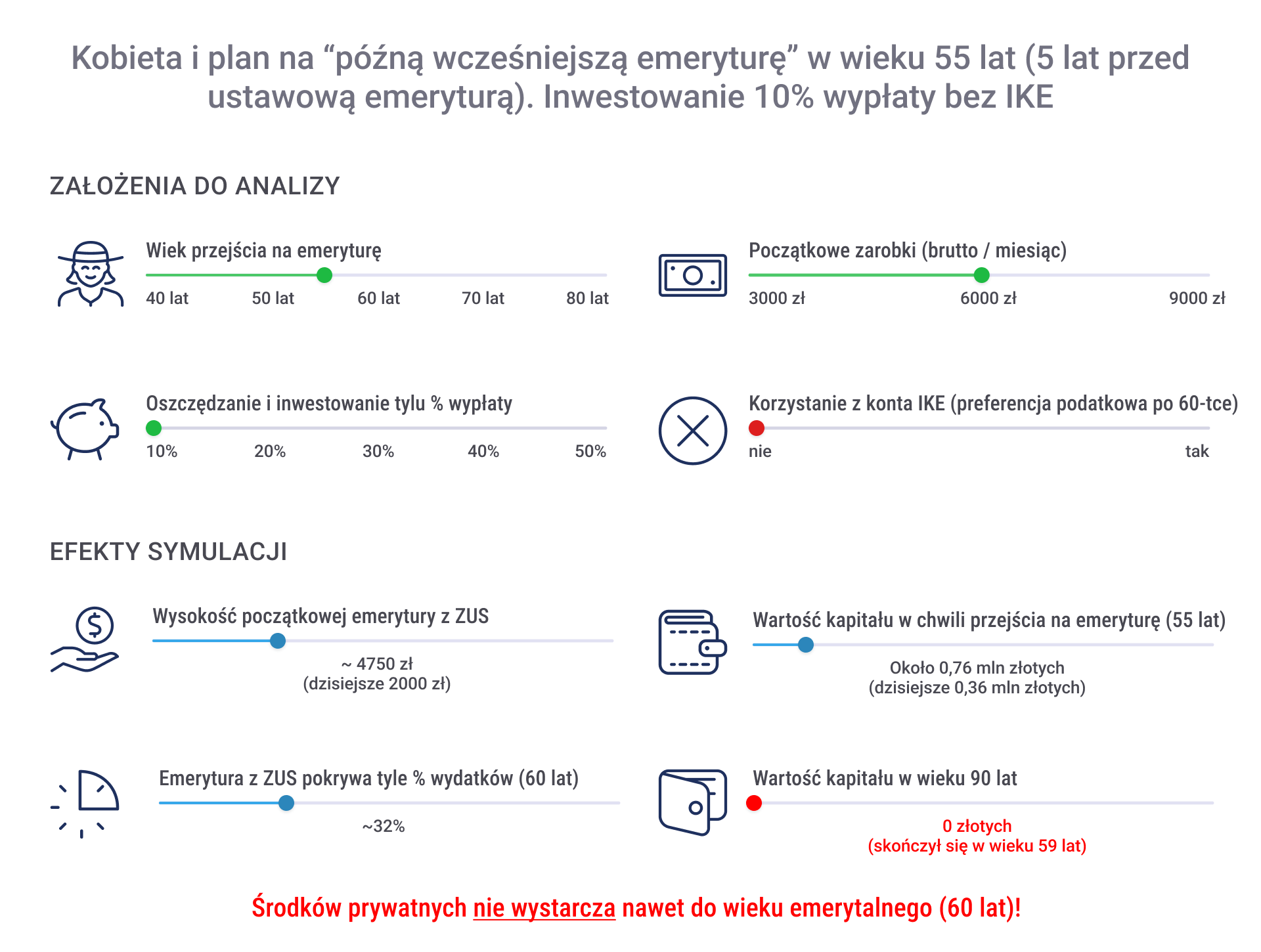

Kobieta, oszczędzanie 10% wypłaty

Jako że około 25% odwiedzających ten blog to kobiety, a spora część z nich planuje FIRE, to uznałem, że dla każdego z wariantów dodam też wersję żeńską. Gdyby wiek emerytalny był w Polsce jednakowy dla obydwu płci, to nie byłoby to wymagane, ale jako że kobiety mogą otrzymać ustawową emeryturę o 5 lat wcześniej od mężczyzn, to w symulacji zmieniają się następujące rzeczy:

- cel jest ambitniejszy, bo oznacza pracę od 25 do 55 roku życia, czyli tylko przez 30 lat.

- co więcej, ze względu na krótszy staż pracy, obniżeniu ulegnie należna emerytura kobiety chcącej osiągnąć FIRE w wieku 55 lat.

Jak pewnie się domyślasz, oszczędzanie 10% wypłaty przy tak ambitnych założeniach to o wiele za mało, aby móc liczyć na bezpieczną i solidną „własną” emeryturę przez 5 lat (55 – 59 rok życia), nawet wliczając to, że po ukończeniu 60 lat, na konto zacznie spływać także emerytura z ZUS. Opisywana osoba, jak większość naszych rodaków, nie korzysta z konta IKE ani innych uprzywilejowanych podatkowo kont.

Zapamiętaj te wyniki, bo to zdecydowanie najbardziej pesymistyczna z przedstawionych tu symulacji. Oszczędzanie 10% wypłaty i wydawanie pozostałych 90% w przypadku kobiety, która zwalnia się z pracy w wieku 55 lat, a państwową emeryturę otrzymuje w wieku 60, kończy się finansową katastrofą, czyli wyczerpaniem środków jeszcze przed skończeniem 60 roku życia.

Jest to fatalny wynik, który bierze się stąd, że na koncie inwestycyjnym uzbierane było zbyt niewiele, aby móc przeżyć dodatkowe 5 lat, nie mówiąc o tym, że nawet jeśli ta osoba jakoś dożyje do sześćdziesiątki, to emerytura z ZUS pokryje około 32% jej potrzeb wydatkowych (poziomu wydatków, do których przywykła). Jako że środki tej osoby skończą się przed 60 rokiem życia, to dodanie do przykładu IKE niczego by nie zmieniło, a wynik symulacji byłby dokładnie taki sam. Przechodzimy więc bezpośrednio do scenariusza, w którym opisywana pani od początku kariery oszczędza nie 10%, a 20% swojej wypłaty.

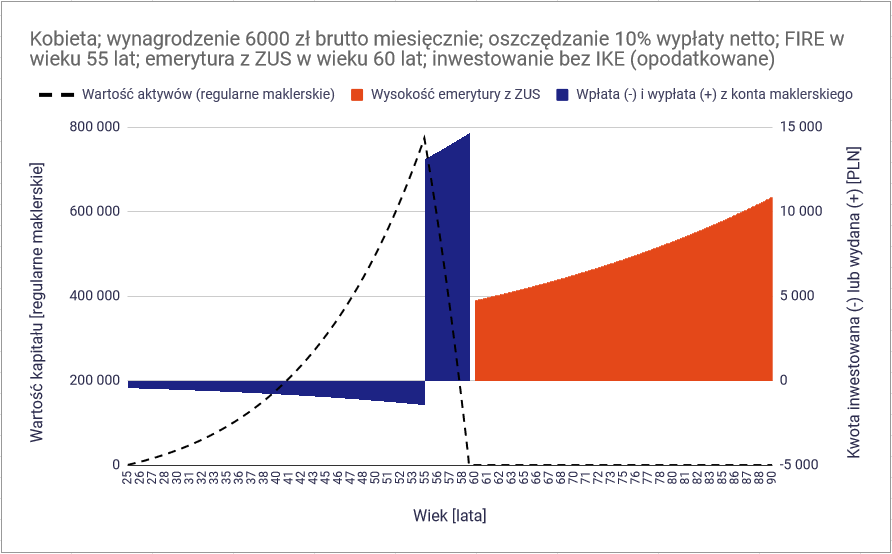

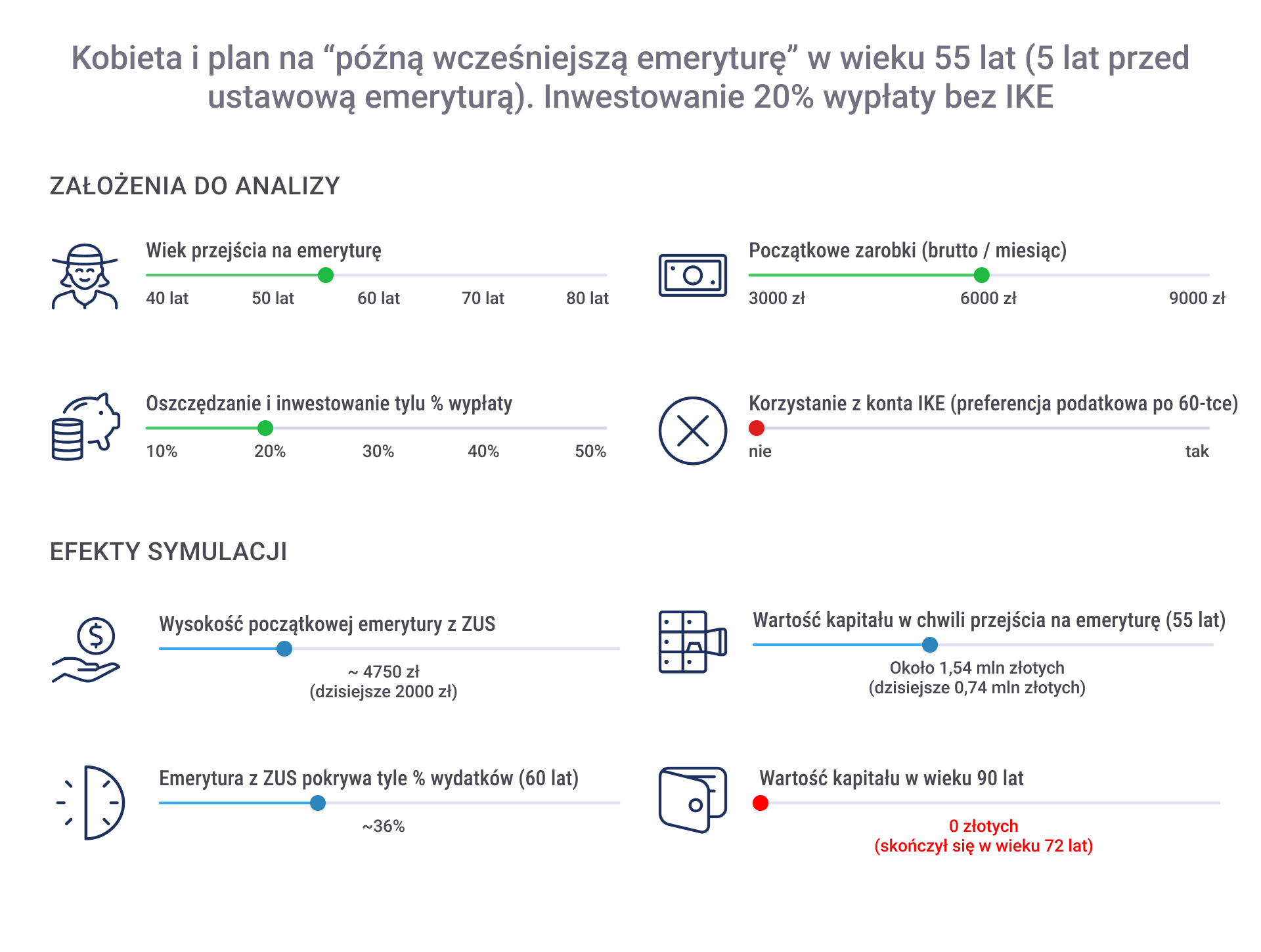

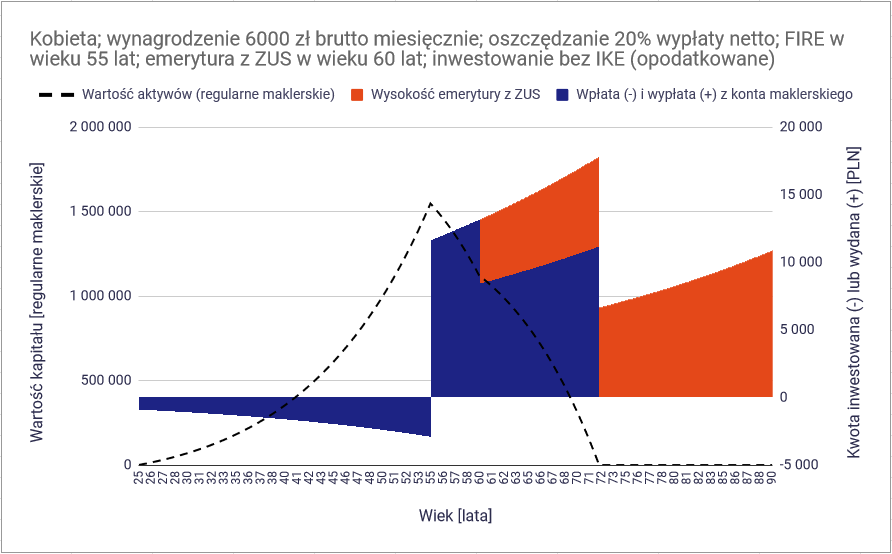

Kobieta, oszczędzanie 20% wypłaty

Jeśli 10% wypłaty okazało się zbyt niewielką kwotą, aby w wieku 55 lat przejść na wczesną emeryturę, to może 20% wypłaty wystarczy? Przypadek jak poprzednio, czyli bez konta IKE, ale wydajemy mniej, oszczędzając więcej. Kariera zawodowa trwa równo 30 lat, więc kobieta w wieku 55 lat kończy pracę i cieszy się wcześniejszą wolnością finansową. Plan i jego realizacja wygląda dość dobrze, ale tylko do czasu…

W tym przypadku uzbierany kapitał bezproblemowo wystarcza na przeżycie okresu wieku od 55 do 60 lat, czyli 5 lat „luki” pomiędzy pracą zawodową, a emeryturą. Niestety w tym „tempie” wydawania pieniędzy, inwestycje kończą się w wieku 72 lat i od tego momentu kobieta musi żyć wyłącznie z bardzo niskiej emerytury z ZUS. Świadczy o tym to, że środki z samej emerytury (wykres pomarańczowy) zaspokajają tylko 37% jej potrzeb wydatkowych:

Co musiałaby zrobić bohaterka tej symulacji, aby środków wystarczyło do osiągnięcia 90 lat? W wieku 55 lat obniżyć swoje wydatki o 20%. A co musiałaby zrobić, aby środki nie skończyły się prawdopodobnie aż do końca życia? Wystarczyłaby redukcja wydatków o 25% i kapitał inwestycyjny (prawdopodobnie) nigdy by się nie wyczerpał. Niby nic trudnego, ale prostsze byłoby po prostu wykorzystanie konta IKE w inwestowaniu.

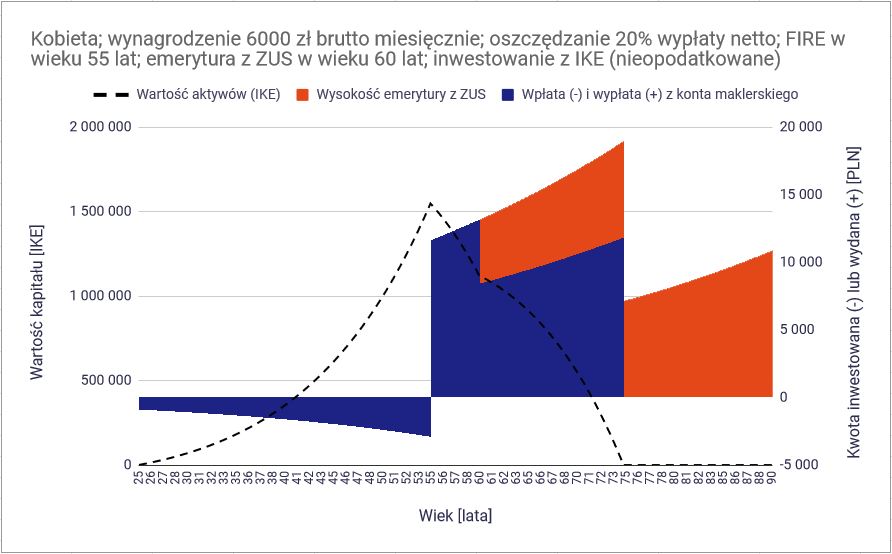

Kobieta, oszczędzanie 20% wypłaty z IKE

Gdyby nasza bohaterka nie obawiałaby się korzystania z konta preferencyjnego podatkowo, to zyskałaby na tym sporo, ale nie tak wiele, jak mężczyzna z poprzedniego przypadku. Wyjaśnienie jest dość trywialne: korzyść podatkowa z IKE dla osoby, która sporą część kapitału wyda (przeje) w wieku 55 – 59 lat jest dość ograniczona, bo w tych 5 latach stale płaci ona podatek giełdowy od sprzedawanych inwestycji (np. jednostek ETF). Korzyść podatkowa zaczyna działać dopiero po skończeniu 60 lat i sprawia, że kobieta może pozwolić sobie na swój poziom wydatków przez dodatkowe 2,5 roku:

Wynik nie jest satysfakcjonujący, więc postanowiłem zbadać, ile należałoby oszczędzać, aby móc zachować swoją stopę życiową do końca życia bez ryzyka wyczerpania kapitału. Odpowiedź jest prosta: zamiast wydawania 80% i oszczędzania i inwestowania pozostałych 20% wystarczyłoby wydawać 75% wypłaty i oszczędzać pozostałe 25%, a środki na maklerskim IKE nie wyczerpałyby się w tej symulacji do końca życia.

Pora na ambitniejszy plan w postaci przyspieszenia emerytury nie o 5, a aż o 10 lat!

Jak przyspieszyć emeryturę o 10 lat?

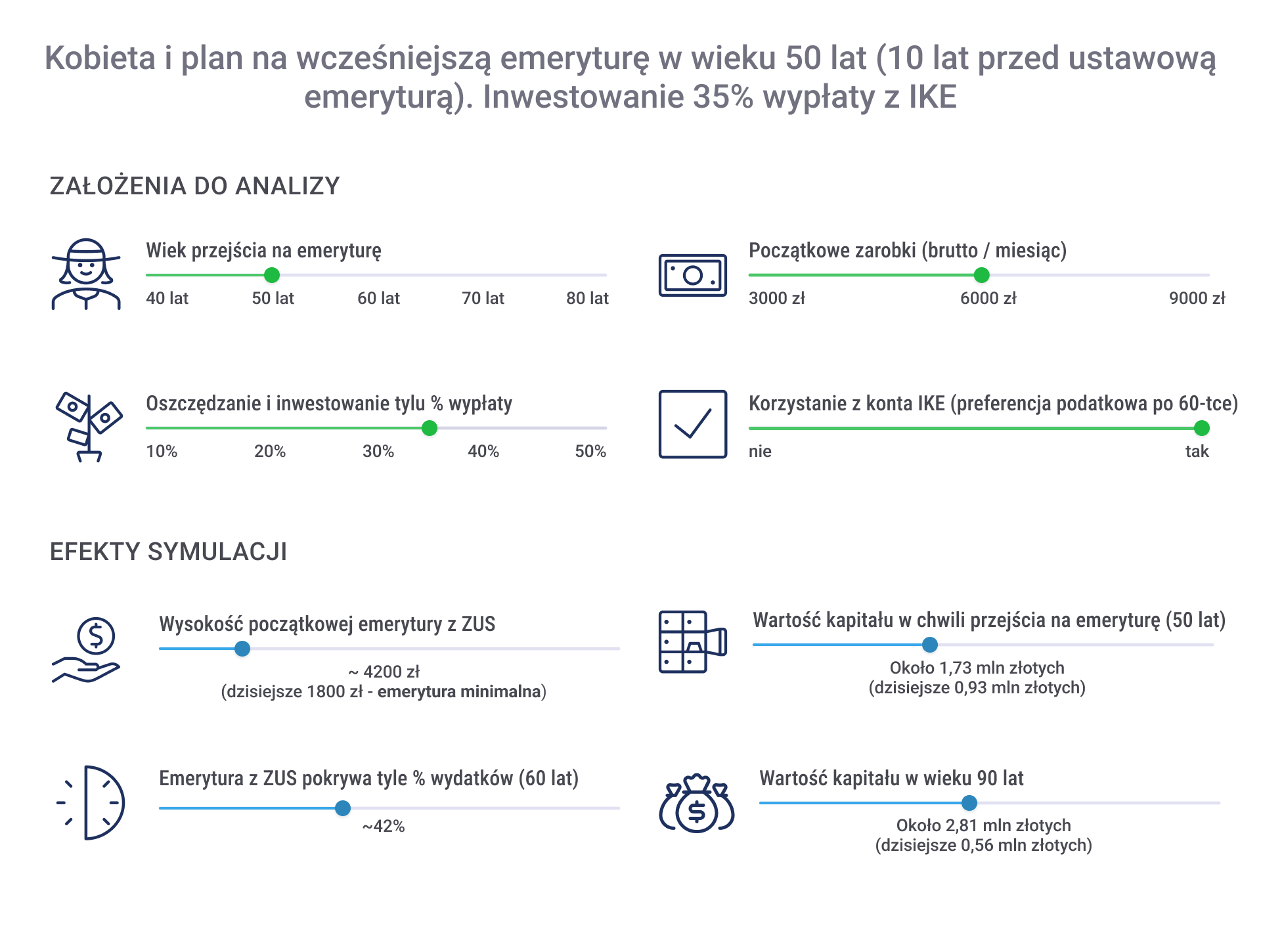

Przyspieszenie swojej emerytury o 10 lat będzie wymagało znacznie większych wyrzeczeń od przyspieszenia jej o 5 lat lub od całkowitej rezygnacji z FIRE. Dlatego w obydwu symulacjach założę, że osoba jest na tyle świadoma, że domyślnie będzie korzystać z IKE i wszelkie wydatki z konta inwestycyjnego ponoszone po ukończeniu 60 lat będą zwolnione z podatku giełdowego. Do analizy podejdę też trochę inaczej, bo zamiast badać każdego scenariusza, począwszy od oszczędzania 10%, 20% i tak dalej, po prostu znajdę tzw. sweet spot w postaci optymalnej stopy oszczędności do każdego planu. Omówimy:

- mężczyznę, który chce przejść na emeryturę w wieku 55 lat, czyli na 10 lat przed ustawową emeryturą,

- kobietę, która chce przejść na emeryturę w wieku 50 lat, czyli na 10 lat przed ustawową emeryturą.

Każdorazowo poza samodzielnymi inwestycjami, oszacuję też wysokość państwowej emerytury, którą po ukończeniu wieku emerytalnego otrzyma każdy z bohaterów symulacji. Zacznijmy od mężczyzny, który planuje rezygnację z pracy w wieku 55 lat.

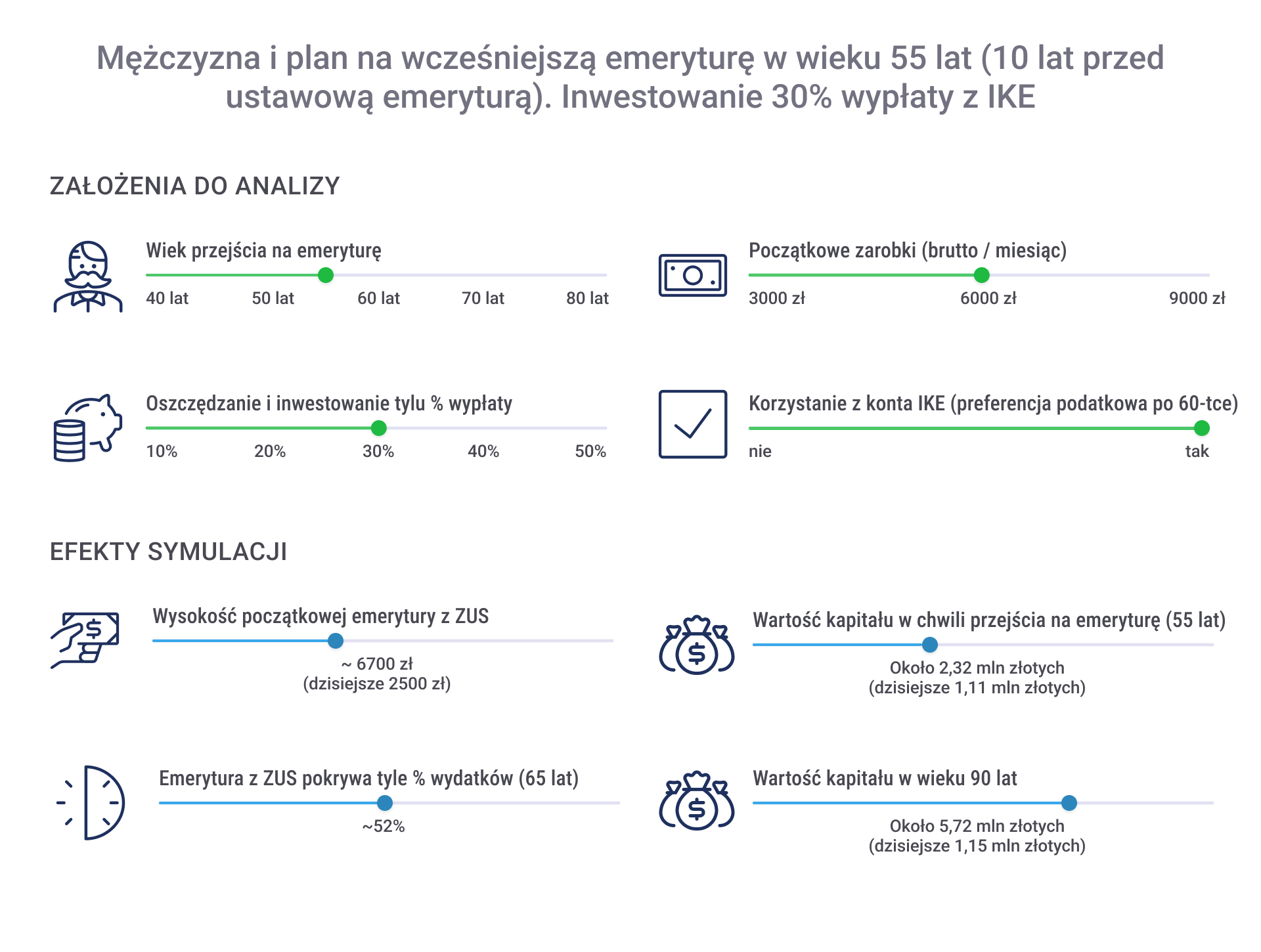

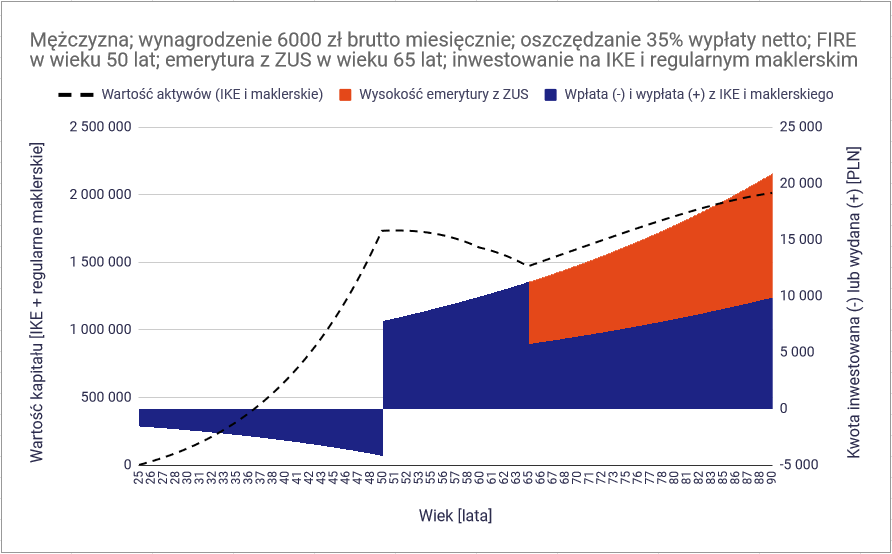

Ile musi oszczędzać mężczyzna, aby przejść na emeryturę 10 lat wcześniej?

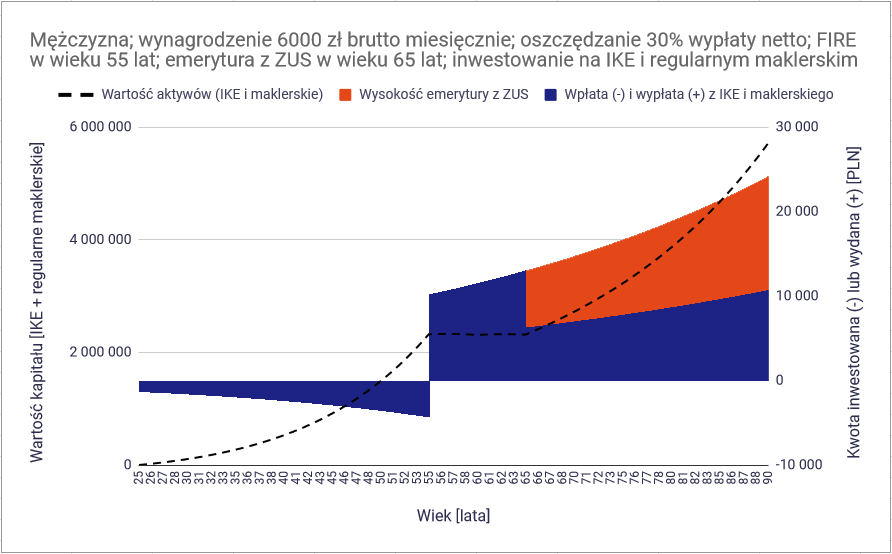

Po kilku próbach udało mi się ustalić, że odpowiednim poziomem oszczędności dla mężczyzny chcącego przyspieszyć emeryturę o 10 lat jest 30%. Jeśli wydajesz 70% pensji, jednocześnie oszczędzając jej pozostałe 30%, to jesteś na bardzo dobrej drodze do przejścia na emeryturę o 10 lat wcześniej od osób, które nie gromadzą oszczędności. Jeśli dodasz do tego korzystanie z IKE (i innych kont uprzywilejowanych podatkowo, które kompleksowo opisałem w poprzedniej części serii, czyli w „Twoja emerytura (4/5) – Jak zwiększyć swoją emeryturę?„), to środków wystarczy Ci prawdopodobnie do końca życia.

Zwróć uwagę na pewien ważny niuans, który widać na dolnej części infografiki. Środki tej osoby nie kończą się do końca symulacji, a nawet wzrastają z 2,32 mln złotych w wieku 55 lat do 5,72 mln złotych w wieku 90 lat, ale w tym wzroście jest coś niepokojącego. Otóż realna wartość środków (uwzględniająca inflację) nie zmienia się i w dzisiejszych wartościach złotego emeryt ten do końca życia posiada mniej więcej taką samą kwotę.

Przypomnę, że 10 lat wcześniejsza emerytura jest dla mężczyzny podobnym przypadkiem, co 5 lat wcześniejsza emerytura dla kobiety. Jedyną różnicą jest to, że tutaj z samego kapitału mężczyzna musi przeżyć aż 10 lat, bo emerytura z ZUS zostanie wypłacona dopiero w wieku 65 lat. Bohater tej symulacji wypłaca między 55 a 60 rokiem życia środki z regularnego konta maklerskiego (płacąc przy każdej sprzedaży z zyskiem podatek giełdowy), a między 60 a 65 rokiem życia wypłaca już z IKE, ciesząc się korzyścią podatkową. Ale to dzięki ukończeniu 65 roku życia i rozpoczęciu pobierania emerytury państwowej, bohater symulacji zachowuje środki na koncie maklerskim do ukończenia 90 lat:

Wniosek jest bardzo prosty: oszczędzanie 30% każdej wypłaty od 25 do 55 roku życia powinno pozwolić mężczyźnie zarabiającemu około 6000 zł brutto miesięcznie na przejście na FIRE 10 lat przed ustawową emeryturą. Mamy więc 30 lat pracy i około 25 lat emerytury (jeśli wierzyć statystykom GUS dla przyszłości polskiej populacji), co jest bardzo satysfakcjonującą proporcją wobec podstawowego planu państwowej emerytury czyli 40 lat pracy i maksymalnie 15 lat emerytury dla polskiego mężczyzny. Nie mówiąc o tym, że własny kapitał pozwoli na życie do końca na tej samej stopie życiowej, bez poświęceń związanych z obniżeniem wydatków na emeryturze.

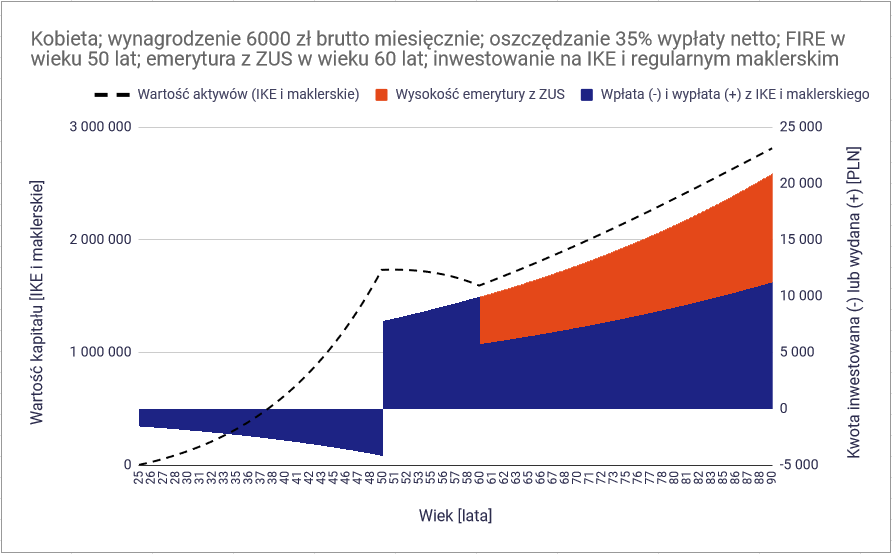

Ile musi oszczędzać kobieta, aby przejść na emeryturę 10 lat wcześniej?

Pragnąca przyspieszyć emeryturę o 10 lat kobieta będzie miała trochę twardszy orzech do zgryzienia, ponieważ oznacza to pracę i oszczędzanie tylko przez 25 lat. W tym przypadku wymagane będzie korzystanie z IKE, ale i zwiększenie stopy oszczędności do 35% każdej wypłaty i zredukowanie wydatków do 65% swoich zarobków netto.

Przy takiej stopie oszczędności plan powiedzie się bezproblemowo i pomimo 10 lat życia bez korzystania z IKE (przypomnę: w wieku 50 – 60 lat bohaterka tej symulacji będzie żyła z kapitału zgromadzonego na regularnym koncie maklerskim, sukcesywnie płacąc podatek giełdowy), środków powinno wystarczyć do osiągnięcia 90 roku życia:

Martwi jednak to, że realna wartość zgromadzonych środków będzie spadać, gdyż w wieku 50 lat na kontach maklerskich będzie w sumie 0,93 mln dzisiejszych złotych, a w wieku 90 lat pozostanie tam już tylko 0,56 mln dzisiejszych złotych. Symulacja kończy się mimo wszystko sukcesem i opisywanej osobie spokojnie wystarcza środków do życia aż do jej końca (i być może do końca życia).

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć bezpieczne konto z bogatą ofertą ETF-ów?

Szukasz dobrego zagranicznego konta maklerskiego?

Aktualny ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Jak przyspieszyć emeryturę o 15 lat?

Niektórzy zdziwią się, że we wpisie nazwanym „jak przejść na emeryturę kilka lat wcześniej?” uwzględniam też przyspieszenie jej o kilkanaście lat, ale robię to z dobrego powodu. Otóż chodzi o to, że przyspieszenie emerytury o 15 lat skraca staż pracy obydwu bohaterów do 20 lat (kobieta) lub 25 lat (mężczyzna) i pozwala wreszcie przetestować świadome i celowe planowanie emerytury minimalnej. Biorąc pod uwagę to, że prawo do otrzymania emerytury minimalnej daje 20/25 lat okresów składkowych i nieskładkowych, to wystarczyłoby tak naprawdę po 5 lat studiów i 15 lat pracy (kobieta) lub 20 lat pracy (mężczyzna), więc możliwy byłby też plan przyspieszenia emerytury o 20 lat, ale wymagałby wyższej stopy oszczędności.

W tym wpisie chciałem jednak pokazać scenariusze nieco prostsze do zrealizowania, począwszy od planu mężczyzny na przejście na emeryturę w wieku 50 zamiast ustawowych 65 lat.

Ile musi oszczędzać mężczyzna, aby przejść na emeryturę 15 lat wcześniej?

Jako że w tym momencie już dobrze wiesz, jak czytać i jak interpretować te skomplikowane wykresy, to odpuściłem sobie kolejną infografikę, przechodząc od razu do sedna. Zakładamy korzystanie z regularnego konta maklerskiego i IKE, a więc:

- FIRE w wieku 50 lat,

- korzystanie z regularnego maklerskiego w wieku 50 – 60 lat,

- korzystanie z IKE maklerskiego po sześćdziesiątce.

Wymaganą stopą oszczędności okazało się 35%, które bezproblemowo wystarczyło bohaterowi do końca życia o poziomie wydatków takim jak wcześniej.

Pamiętaj jednak, że w tym wpisie dokonuję wielu uproszczeń, a stopa zwrotu z inwestycji w akcje nigdy nie będzie tak stabilna, jak tutaj. Ważnym tematem, który zamierzam poruszyć już poza serią emerytalną (w osobnym wpisie na blogu), jest sekwencyjność stóp zwrotu oraz możliwy pech, przez który mężczyźnie z tej symulacji mogłoby nie wystarczyć środków na przetrwanie 15-letniego okresu wieku 50 – 65 lat, w którym musiałby sobie radzić bez emerytury z ZUS.

Prawdziwa ciekawostka: opisywanemu bohaterowi nie aktywowała się emerytura minimalna, bo w 25 lat swojej pracy (25- 50 rok życia) uzbierał na koncie w ZUS więcej niż po 15 latach wyniosłaby emerytura minimalna. Inaczej będzie w przypadku kobiety o bardzo ambitnym planie przejścia na emeryturę w wieku 45 lat.

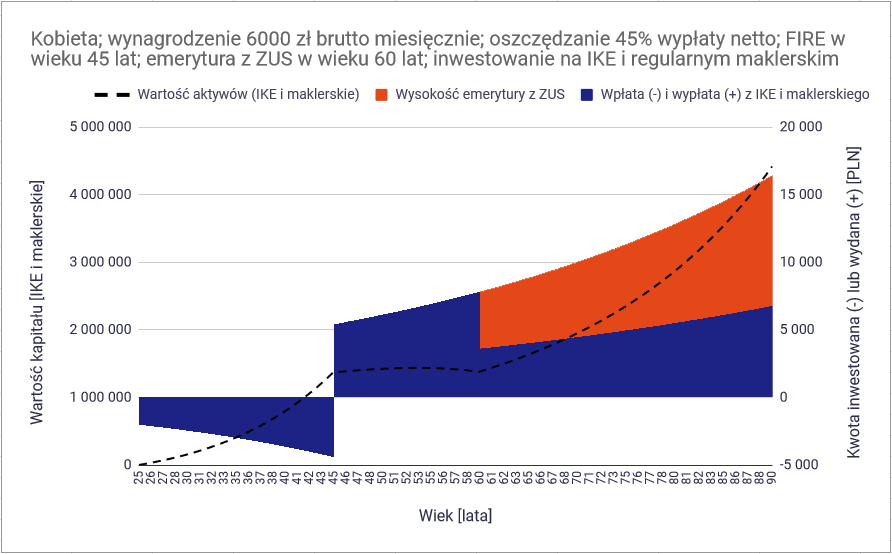

Ile musi oszczędzać kobieta, aby przejść na emeryturę 15 lat wcześniej?

Biorąc pod uwagę to, że wiek emerytalny kobiet wynosi w Polsce 60 lat, przyspieszenie emerytury o 15 lat oznacza bardzo ambitny plan rzucenia etatu już w wieku 45 lat. Wymagałoby to korzystania z IKE oraz zwiększenia stopy oszczędności aż do 45%. Taka osoba mogłaby od początku kariery wydawać tylko 55% każdej wypłaty, a resztę oszczędzać i inwestować z prawdziwie żelazną dyscypliną.

Osobom, które zauważą problem z oszczędzaniem 45% wypłaty netto przy początkowych zarobkach wynoszących 6000 złotych brutto, odpiszę prosto: gdybym założył wyższe zarobki, to z pewnością otrzymałbym krytykę za niebotycznie wysokie zarobki początkowe. Pamiętaj, że kluczowym parametrem jest nie sama wysokość zarobków, a stopa oszczędności, bo dla kogoś zarabiającego więcej i oszczędzającego 45% pensji, ten plan także powinien wypalić.

Zastanawia tu spadek wartości zainwestowanego kapitału w okresie 45 – 60 roku życia. Nominalnie spadek ten jest niewielki, ale realnie (uwzględniając inflację) kapitał topnieje o ponad połowę, pokazując, jak wrażliwa na wszelkie nieplanowane zdarzenia (w tym duże wydatki) jest ta symulacja i jak niepewny jest ten plan.

Sytuację ratuje emerytura z ZUS, którą kobieta otrzymuje w wieku 60 lat w formie emerytury minimalnej. Ciekawostka: uzbierana emerytura z ZUS wynosiłaby w wieku 60 lat tylko 3050 złotych (dzisiejsze 1300 złotych), a emerytura minimalna, którą otrzyma, wyniesie wtedy około 4200 złotych (dzisiejsze 1800 złotych). Jest to jedyny z opisanych we wpisie przypadków, który trafia w emeryturę minimalną, co robi z korzyścią, bo jest ona sztucznie zawyżona wobec wpłaconych do ZUS, a następnie zwaloryzowanych przez lata składek.

W tych wszystkich symulacjach dokonałem wielu uproszczeń, o których chciałbym teraz krótko napisać.

Przemyślenia dotyczące symulacji

Postaram się wyprzedzić część komentarzy, opisując wymagane, choć bolesne i z pewnością za bardzo zakrzywiające obraz rzeczywistości uproszczenia, o które pokusiłem się w tych symulacjach.

- Stale rosnące wydatki. Wydatki przecież nie rosną przez całe życie o inflację. Są nieregularne i zwykle najwyższe w okresie 30-50 roku życia, a następnie spadają. Nie wiedziałem jednak, jak zamodelować to poprawnie dla każdego, stąd uprościłem, że w momencie osiągania FIRE wydatki rosną już tylko o inflację.

- Konta III filaru mogą nie mieć wystarczającej pojemności. Niezależnie od scenariusza, założyłem, że na IKE mieści się tyle, ile oszczędzający chce na nie wpłacić. Jest to realne z uwagi na relatywnie niskie początkowe zarobki, ale jakbym dokonywał symulacji dla osób o wyższych zarobkach, to pojemność tych kont mogłaby nie być wystarczająca.

- Rozkład stóp zwrotu z giełdy jest w rzeczywistości nieregularny. Gigantycznym uproszczeniem było więc założenie stałej stopy zwrotu w wysokości 6,5% brutto rocznie, czyli o 4 p.p, więcej od inflacji wynoszącej 2,5% rocznie.

- Założenie stałego wieku emerytalnego na obecnym poziomie. Wiek emerytalny może ulec zmianie (na 99% podwyższeniu), przez co część z tych planów przestałaby działać. Ostrzegałem przed tym w 3. części serii i podtrzymuję te słowa.

Uważam, że mimo powyższych uproszczeń i niedoskonałości, wpis ten jest najlepszym kompendium wiedzy o polskim systemie emerytalnym w kontekście FIRE, jakie można znaleźć w polskim internecie. Może brzmi to nieskromnie, ale nie znalazłem żadnych materiałów „żeniących” ZUS z samodzielnym oszczędzaniem w kontekście przyspieszania emerytury i uważam to za autorskie i bardzo oryginalne podejście.

Podsumowanie serii emerytalnej - co robi mądry przyszły emeryt?

Zwyczajowo już chciałbym krótko podsumować całą serię, opisując tu najważniejsze wnioski płynące z każdej z wydanych części tego bardzo długiego i kompleksowego materiału:

- Twoja emerytura (1/5) – Jak wyliczyć emeryturę z ZUS?

- Liczenie (lub szacowanie) wysokości emerytury z ZUS nie jest trudne i każdy może się tego nauczyć.

- Niestety z uwagi na konstrukcję systemu, większość z nas nie powinna liczyć na emerytury wyższe od około 40% ostatniego wynagrodzenia brutto.

- Twoja emerytura (2/5) – Dlaczego emerytura z ZUS będzie tak niska?

- Polski system emerytalny oparty o ZUS jest tak naprawdę systemem pomocniczym, a przyszłe emerytury nie będą wysokie wobec ostatniego wynagrodzenia.

- Szczególnie pokrzywdzone będą osoby o najwyższych zarobkach i najwyższym wzroście zarobków, których emerytury mogą wynosić tak niewiele, jak 25-30% ostatniej pensji.

- Twoja emerytura (3/5) – Czy polski system emerytalny upadnie?

- Polski system emerytalny nie upadnie tak długo, jak nie upadnie samo państwo, ponieważ emerytury są zobowiązaniem państwa (a nie samego ZUS).

- Z obecnym systemem emerytalnym może się jednak zadziać wiele złego, począwszy od zwiększenia wieku emerytalnego, kończąc na wprowadzeniu emerytur obywatelskich.

- Twoja emerytura (4/5) – Jak samemu powiększyć sobie emeryturę?

- I i II filar polskiego systemu emerytalnego należy uznać za pomocniczy i niewystarczający do godnej emerytury. Los w swoje ręce można wziąć, korzystając z wielu kont III filaru.

- Nie trzeba oszczędzać i inwestować wiele, aby za pomocą kont III filaru (PPE, PPK, IKE, IKZE, OIPE) nawet podwoić wysokość ustawowej emerytury.

- Twoja emerytura (5/5) – Jak przejść na emeryturę kilka lat wcześniej?

- Samodzielne oszczędzanie i inwestowanie może nie tylko zwiększyć wysokość emerytury, ale i przyspieszyć ją o kilka lub kilkanaście lat.

- Ponownie – nie trzeba ani gigantycznych zarobków, ani ascetycznego życia, aby przyspieszyć emeryturę o kilka lat, a potem zapewnić sobie sowite dopłaty do emerytury z ZUS.

Czas na podsumowanie wpisu.

Podsumowanie

Dokonując takich symulacji, z jednej strony wiem, że odkrywam się na krytykę z każdej możliwej strony, a z drugiej jestem świadomy, że dokonuję czegoś istotnego, czego nie większość osób nigdy nie zrobi (np. dlatego, że brakuje im wiedzy o sposobie działania systemu emerytalnego). Najważniejsze w tym wszystkim jest jednak to, że podobne symulacje przynoszą mi wiele radości i pozwalają mi lepiej zaplanować moją własną emeryturę. Świadomość istnienia czegoś takiego, jak emerytura minimalna jest kluczowe dla wszystkich aspirujących członków ruchu FIRE, a zwłaszcza tych, którzy chcą przejść na emeryturę w wieku około 45 lat, czyli po blisko 20 latach pracy.

Mam nadzieję, że wpis się podobał i nie wywołał u Ciebie zbyt dużych negatywnych emocji. Pamiętaj, że żadnego życia nie da się w całości przewidzieć, a prawdziwe inwestowanie na giełdzie nijak nie przypomina sielanki, którą przedstawiłem w tym wpisie (równa stopa zwrotu co roku przez wiele lat). W podobnych symulacjach jest tyle niepewności, że czasem sam się dziwię, że w ogóle mam odwagę na publikowanie ich wyników, ale chyba na tym polega działalność blogerska. Chcę otworzyć Twój umysł na nowe pomysły, jednocześnie czekając na Twoje komentarze, z których sam mogę wyciągnąć bardzo wiele, ucząc się od Ciebie i tworząc w przyszłości jeszcze lepsze materiały.

Koniecznie daj znać w komentarzu, czy seria się podobała, bo według mnie poruszona w niej tematyka jest jedną z najważniejszych z dziedziny oszczędzania i inwestowania. Większość z nas będzie kiedyś emerytami, więc powinniśmy się na ten czas przygotować również finansowo i doskonale rozumieć sposób działania polskiego systemu emerytalnego. Dziękuję za doczytanie do końca i czekam na komentarze. Pamiętaj, że każdy wpis można także przesłuchać, więc jeśli chcesz mnie wesprzeć, to:

- zrecenzuj i oceń mój podcast na Apple Podcasts,

- oceń mój podcast na Spotify,

- subskrybuj mój kanał na YouTube.

Z góry dzięki i do następnego!

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.