Czy nasze przyszłe emerytury przepadną?

Wraz ze stażem prowadzenia tego bloga o oszczędzaniu i inwestowaniu, trafiam na coraz większą liczbę skrajnych opinii o polskim systemie emerytalnym. W polskiej przestrzeni publicznej nie brakuje osób mówiących o tym, że emerytury przyszłych emerytów będą niskie. Zgadzam się z tym, bo nie da się wysnuć innych wniosków po przeczytaniu poprzedniej części tej serii, czyli „Twoja emerytura (2/5) – Dlaczego emerytura z ZUS będzie tak niska?„, w której policzyłem wysokość przyszłych emerytur dla obecnych pracujących o różnych wynagrodzeniach. Ekstremalne prognozy głoszą jednak, że ZUS jest bankrutem i w przyszłości nie otrzymamy żadnych emerytur, czego nijak nie potrafię sobie wyobrazić. Właśnie dlatego sprawdzę dziś, czy polski system emerytalny upadnie, a jeśli nie, to jakie negatywne zdarzenia mogą sprawić, że nasze przyszłe emerytury będą zagrożone.

W poprzedniej części cyklu otwarcie zapowiedziałem, że wpis będzie trochę spekulacyjny, ale mimo tego obiecuję, że posłużę się prawdziwymi liczbami i przykładami z historii, a nie wyłącznie swoją wyobraźnią. Będzie to też jedyny wpis gospodarczy z całej 5-częściowej serii, więc na chwilę odejdziemy od kontekstu inwestycyjnego oraz skali mikro, skupiając się na makroekonomicznym spojrzeniu na polski system emerytalny i jego przyszłość. Nie obejdzie się jednak bez podstaw, abyśmy w komentarzach dyskutowali o tym samym, robiąc to tak merytorycznie, jak to tylko możliwe. Zanim pospekulujemy trochę na temat wszystkich krzywd, które może nam w przyszłości wyrządzić ZUS, sprawdźmy, jak działa ZUS, czyli skąd bierze środki i na co je wydaje.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Jak działa ZUS: skąd bierze pieniądze na emerytury i czy jego finanse są stabilne.

- Jak wysokie są emerytury obecnych emerytów.

- Czy ZUS jest samowystarczalny. Jaką przyszłość dla tego systemu przewidują eksperci ZUS.

- Czy polski system emerytalny może upaść? A jeśli nie to, co złego może się stać z naszymi emeryturami.

Powiązane wpisy

- Twoja emerytura (1/5) – Jak wyliczyć emeryturę z ZUS?

- Twoja emerytura (2/5) – Dlaczego emerytura z ZUS będzie tak niska?

- Twoja emerytura (5/5) – Jak przejść na emeryturę kilka lat wcześniej?

- Jak działa ZUS? Gdzie trafiają Twoje składki?

- Jak dobrze żyje się emerytom w Polsce?

- Czy Polska ma problem z długiem publicznym? Rekordowy koszt obsługi długu

- Czy obligacje Skarbu Państwa są bezpieczne? 1,5 biliona złotych do spłaty

Jak działa ZUS i czy jest stabilny?

Myślę, że nie ma sensu analizować całej historii ZUS, ponieważ instytucja ta miała wiele odsłon o różnym sposobie działania i liczenia emerytur. Fakt jest jednak taki, że powołany w 1934 roku Zakład Ubezpieczeń Społecznych w okresie swojego działania nigdy nie upadł ani nie zbankrutował. Jego bankructwo byłoby zresztą mało prawdopodobne, ponieważ ZUS jest instytucją państwową, a nie firmą, więc jego działanie jest gwarantowane przez państwo polskie. Bankructwo ZUS wydarzyłoby się zatem wyłącznie w przypadku bankructwa państwa, które jak dowiodłem we wpisie „Czy Polska ma problem z długiem publicznym? Rekordowy koszt obsługi długu” jest obecnie mało prawdopodobne. Opiszę teraz prosto sposób finansowania emerytur, którego nie rozumie niestety spora część polityków i ekspertów wypowiadających się w mediach głównego nurtu.

Skąd ZUS bierze pieniądze na emerytury?

ZUS obsługuje fundusz celowy nazwany FUS (Fundusz Ubezpieczeń Społecznych), którego rolą jest wypłata emerytur, rent oraz świadczeń chorobowych i wypadkowych. Podstawowym źródłem pieniędzy na wypłaty obecnych emerytur są obecni pracujący (zatrudnieni i samozatrudnieni), a konkretniej ich składki emerytalne do ZUS. ZUS nie musi jednak być samowystarczalny, ponieważ brakujące środki na emerytury od wielu lat dopłaca państwo (z podatków). Około 70% środków na wypłaty obecnych emerytur pochodzi ze składek na ZUS, a 30% z budżetu państwa (a więc głównie z podatków):

Środki przechodzą więc od obecnych pracujących do obecnych emerytów, przez co ZUS często nazywa się „piramidą finansową”. Jest to określenie błędne, ponieważ klasyczne piramidy finansowe nie mają zaplecza w postaci państwa, a wypłaty z nich nie są traktowane jako jedno z najważniejszych zobowiązań państwa wobec swoich obywateli. W piramidach finansowych „zaprasza się” nowe osoby, z których wpłat czerpią wszystkie osoby obecne w systemie na wyższych poziomach. W ZUS jest zupełnie inaczej, bo wszystko jest zależne od wieku, stażu pracy oraz kwoty uzbieranej na koncie i subkoncie w ZUS, co wyjaśniłem w pierwszej części tej serii, czyli w „Twoja emerytura (1/5) – Jak wyliczyć emeryturę z ZUS?„. Zadajmy sobie teraz dwa kluczowe pytania:

- Co dzieje się ze środkami, które wpłacamy do ZUS (w ramach składek)? Informacja o nich jest „zapisywana” na naszym koncie i subkoncie w ZUS, a środki przekazywane są (poprzez FUS) obecnym emerytom.

- Czy system emerytalny jest oparty na sile (wypłacalności) państwa? Tak, ale podobnie jest między innymi z naszą walutą, czyli polskim złotym oraz innymi zobowiązaniami państwa wobec obywateli, takimi jak ochrona zdrowia, edukacja czy jakość infrastruktury drogowej.

Dochodzimy zatem do sedna sprawy, czyli do tego, że ZUS nie musi być samowystarczalny! Trudno stać się bankrutem, jeśli ma się „bogatego wujka” (państwo), który w razie problemów zawsze chętnie „sypnie groszem” i poratuje nas pieniędzmi z podatków.

Czy ZUS jest samowystarczalny?

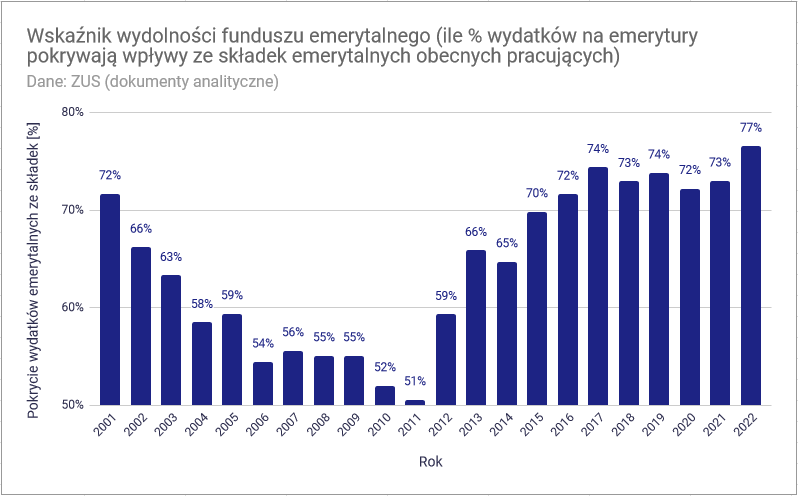

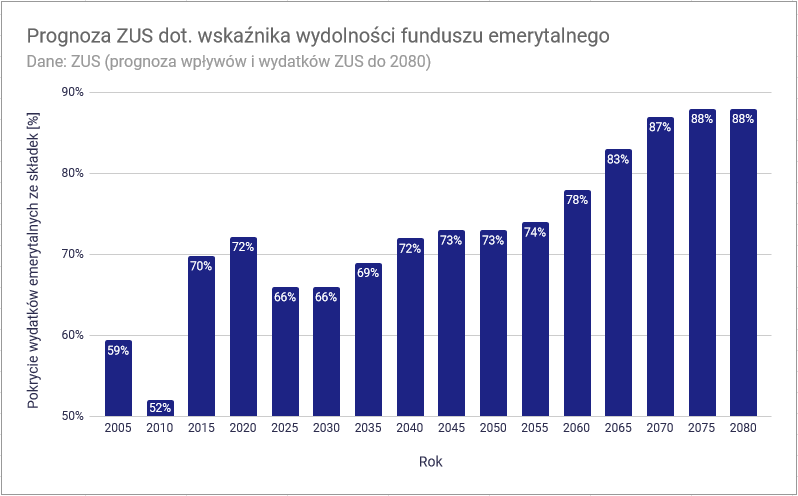

Prawidłowa odpowiedź na to pytanie jest tylko jedna: ZUS nie jest i w swojej nowoczesnej wersji (od 1999 roku) nigdy nie był samowystarczalny. Liberałowie, którzy uparcie głoszą, że ZUS jest bankrutem, ponieważ nie stać go na swoje własne świadczenia, nie zauważają, że nie jest to nic nowego i w ponad 20-letniej historii obecnego systemu ZUS zawsze potrzebował dodatkowego finansowania z budżetu państwa. Różniła się tylko skala tego wsparcia z budżetu, bo w latach 2006-2011 emerytury z ZUS były finansowane tylko w 51-56% ze składek emerytalnych ówczesnych pracujących, a w ostatnich kilku latach współczynnik ten osiągnął poziom ponad 70%:

Wskaźnik ten nazywa się wydolnością systemu emerytalnego, ponieważ system z definicji wydolny działałby tak, że obecni płatnicy składek ZUS pokrywaliby w 100% obecne zobowiązania systemu, dzięki czemu budżet państwa nie musiałby go dodatkowo wspierać. ZUS jest zatem „rurą przepływową” pomiędzy obecnymi płatnikami składek a obecnymi emerytami, do której dodatkowo podłączona jest rura wpływów z podatków, która finansuje blisko jedną czwartą świadczeń emerytalnych obecnych emerytów. Sprawdźmy zatem, co sam ZUS prognozuje w kwestii przyszłej wydolności swojego funduszu emerytalnego.

Jaką samowystarczalność prognozuje sam ZUS?

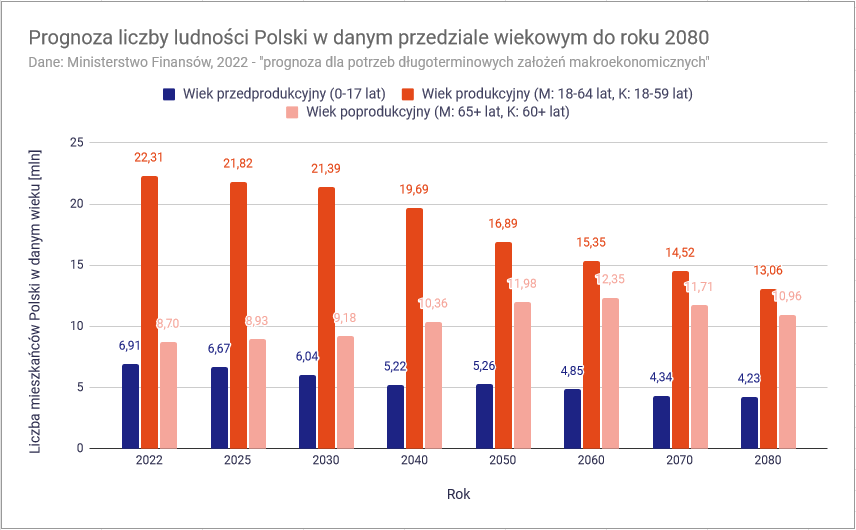

Zdrowy rozsądek podpowiada, że im więcej obecnych pracujących, tym wyższe są wpływy ze składek emerytalnych. Podobnie poprawne wydaje się stwierdzenie, że im mniej obecnych emerytów, tym niższe są wydatki związane z wypłatą emerytów. Dużo się mówi o tym, że nadchodzi kryzys demograficzny spowodowany tym, że rodzi się coraz mniej dzieci, więc przyszłą kohortę emerytów (czyli moje pokolenie w wieku emerytalnym) będzie „utrzymywać” mniejsza liczba pracujących. Jest to spójne z prognozą wykonaną w 2022 roku przez Ministerstwo Finansów, zgodnie z którą udział osób w wieku produkcyjnym wśród dorosłej populacji drastycznie zmniejszy się w latach czterdziestych i pięćdziesiątych XXI wieku:

Przybędzie więc emerytów, podczas gdy znacznie zmniejszy się liczba pracujących, którzy będą płacić podatki i wpłacać składki emerytalne do ZUS. Mimo to w swojej prognozie wpływów i wydatków do 2080 roku ZUS prognozuje, że wydolność funduszu emerytalnego w długim terminie wzrośnie i pod koniec pierwszego stulecia XXI wieku ZUS stanie się niemal samowystarczalny:

I tu jest dysonans poznawczy wielu osób i ekspertów ze środowiska liberalnego, bo:

- skoro ZUS nie jest samowystarczalny, gdy emerytów do pracujących jest około 1:2 (a emerytów do dorosłych około 1:3, ale nie wszyscy dorośli pracują),

- to jak ZUS ma być samowystarczalny, gdy emerytów do pracujących będzie około 1:1 (czyli będzie tyle samo pracujących, co emerytów), co może nastąpić już gdzieś około 2070-2080 roku?

Pamiętajmy jednak, że sama demografia nie warunkuje wydolności systemu ZUS.Przekleństwo systemu emerytalnego w skali mikro, czyli wzrost wynagrodzeń, przez który będziemy mieli niskie (relatywnie do zarobków) emerytury to jego błogosławieństwo w skali makro, czyli z perspektywy wydolności systemu. Prognoza ta jest oparta na liczbach i faktycznie dokonując założeń podobnych do tych, które ZUS przyjął w wariancie numer 1 swojej prognozy z wyżej cytowanego dokumentu, dojdziemy do tych samych wniosków.

Prostym językiem: jeśli polska gospodarka będzie rozwijać się dynamicznie i nasza produktywność wzrośnie, to wzrost zarobków może tłumaczyć tak (wydawać by się mogło) optymistyczną prognozę co do wydolności ZUS. Dochodzi do tego fakt, że bardziej obciążający budżet państwa „stary system emerytalny” jest z każdym rokiem wygaszany, a za jakieś 20-30 lat wszystkie emerytury będą już brane w całości zgodnie z nowym (obecnym) systemem emerytalnym, co nieco ulży budżetowi.

Czy zatem mamy powody do radości? Niekoniecznie, bo co z tego, że system prawdopodobnie nie upadnie, skoro świadczenia emerytalne będą dla większości osób niskie, (lub wręcz głodowe, jeśli ktoś nie spełni warunków emerytury minimalnej)? I to nie dlatego, że system jest niesprawiedliwy, tylko dlatego, że nowy system emerytalny po prostu tak działa i z założenia jest tylko systemem „podstawowym” (w poprzednich częściach nazwałem go „pomocniczym”, co wywołało duże poruszenie), w którym obywatel jest zachęcany do samodzielnego odkładania na emeryturę. Wszak, w jakim innym kraju znajdziesz aż tyle rozwiązań i możliwości oszczędzania w ramach III filaru emerytalnego (IKE, IKZE, OIPE, PPE, PPK)?

Myślę, że ktoś powinien wreszcie powiedzieć wprost, że nadchodzące 10 lat to ostatnie lata relatywnie wysokich nowo przyznawanych emerytur w Polsce, w których emeryci mogą się spodziewać emerytur stanowiących około 40-45% swojego ostatniego wynagrodzenia. Im większa część emerytów pobierze emerytury oparte na nowym sposobie ich wyliczania, tym niższa stanie się stopa zastąpienia w Polsce, dochodząc wreszcie do słynnych 25-30%, które wyjaśniłem w poprzedniej części serii, czyli w „Twoja emerytura (2/5) – Dlaczego emerytura z ZUS będzie tak niska?„.

Jest to wpis gospodarczy, więc aby lepiej zarysować kontekst, przedstawię jeszcze rozkład wysokości emerytur wypłacanych w ubiegłym roku.

Wysokość emerytur - mediana, minimalna

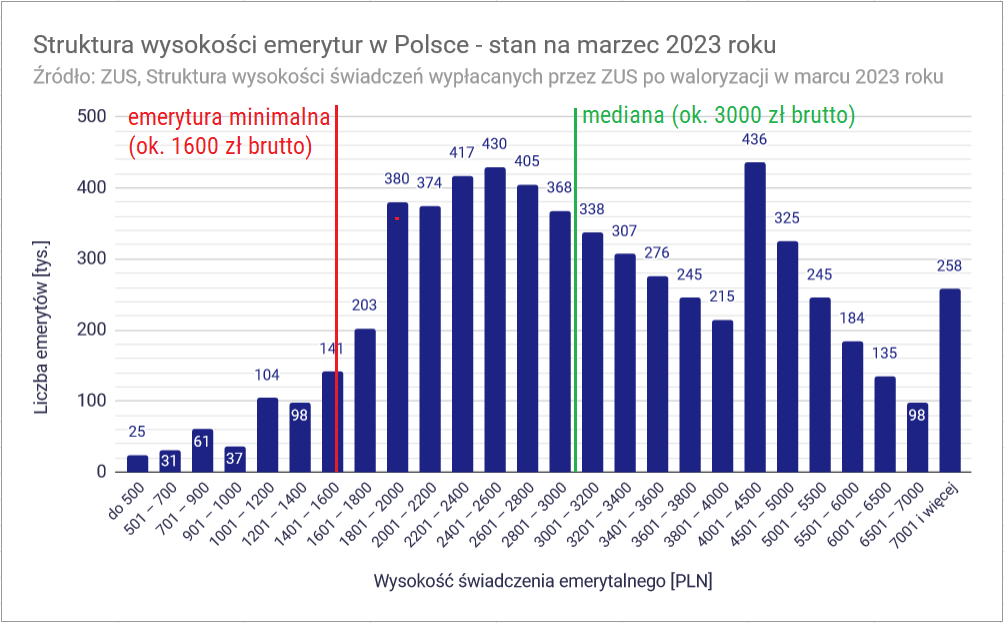

Zacznę od przypomnienia, że w 1 kwartale 2023 roku (tak, wiem, że to nieco nieaktualne dane, ale tylko takie dane dot. emerytur były dostępne w chwili pisania tego wpisu):

- średnie wynagrodzenie wynosiło około 6900 złotych brutto miesięcznie,

- minimalne wynagrodzenie wynosiło około 3500 złotych brutto miesięcznie.

W tym kontekście emerytury z tego okresu (marzec 2023 roku) nie wyglądają tak źle, bo:

- średnia emerytura wynosiła około 3300 zł brutto miesięcznie, czyli około połowy średniego wynagrodzenia w Polsce,

- mediana emerytury wynosiła około 3000 zł brutto miesięcznie, czyli niewiele poniżej minimalnego wynagrodzenia za pracę i znacznie powyżej emerytury minimalnej,

- minimalna emerytura wynosiła około 1600 złotych brutto miesięcznie, czyli ponad 2-krotnie mniej od minimalnego wynagrodzenia za pracę i około połowy wysokości mediany emerytury (czyli „środkowej” emerytury w Polsce).

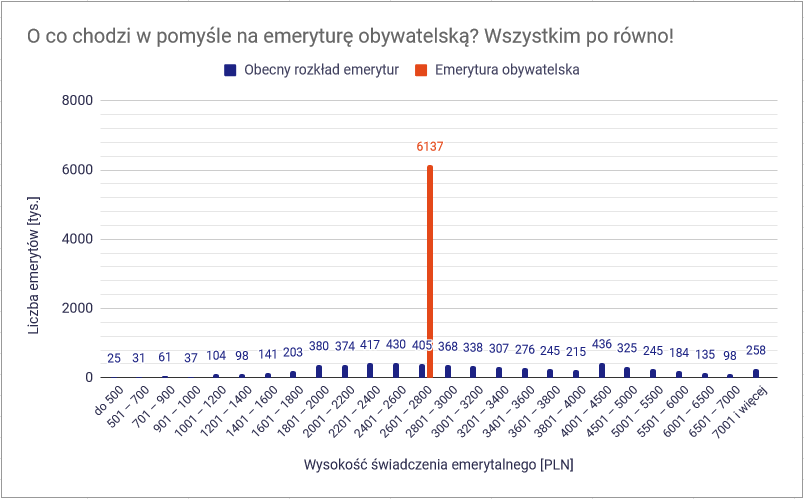

A oto rozkład wysokości wypłacanych świadczeń emerytalnych na marzec 2023 roku (bardziej aktualne dane z pewnością zostaną opublikowane za jakiś czas, ale w dniu pisania tego wpisu były to najbardziej aktualne dostępne dane na ten temat):

Mimo że Polacy na ogół narzekają na (niską) wysokość świadczenia emerytalnego, to brutalna prawda jest taka, że przeciętna stopa zastąpienia wynosi teraz około 44-46%, czyli o wiele więcej niż prawdopodobnie wyniesie za 1 lub 2 pokolenia. Głosy wyborców kupuje się w Polsce, wypłacając 13 i 14 emerytury w ciągu roku, tym samym „sztucznie” zawyżając odczuwalną stopę zastąpienia pomiędzy ostatnim wynagrodzeniem a pierwszą otrzymaną emeryturą. Rzeczywistość Polski lat 2050-2080 może jednak wyglądać tak, że system emerytalny ulegnie znaczącej zmianie. Pora na spekulacyjny rozdział o tym, co może się zmienić na gorsze w kwestii działania I filaru polskiego systemu emerytalnego.

Czy polski system emerytalny upadnie?

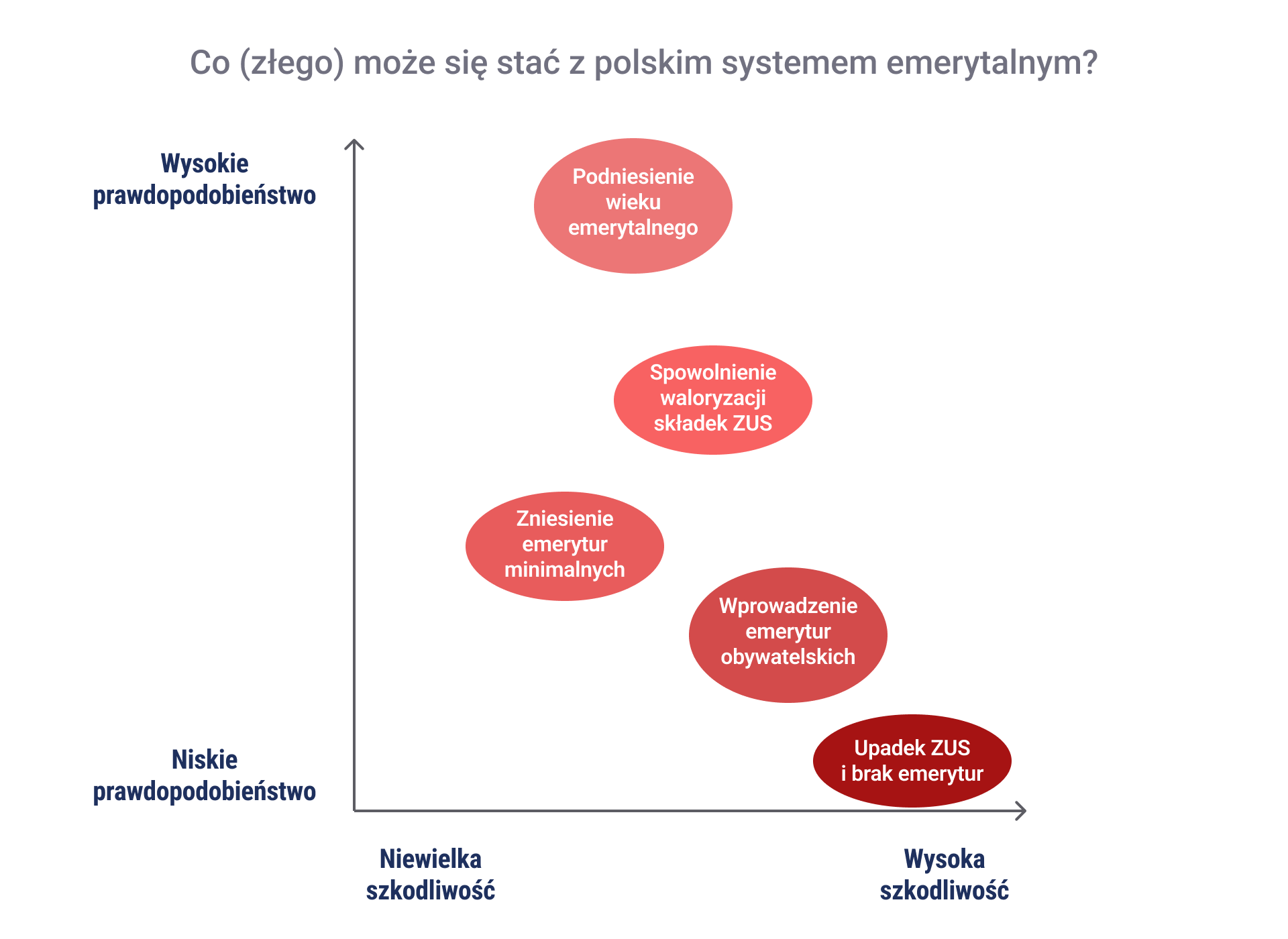

Jako że w internecie jest mnóstwo samozwańczych „ekspertów”, którzy wybili się (i wciąż się wybijają) na głośnych i szokujących treściach, które w pewnym sensie „zatruwają” umysły masowego odbiorcy, przekazując mu niczym nie podpartą, skrajną opinię. Właśnie dlatego czuję, że muszę szukać na to odtrutki w postaci treści popartych analizami oraz konkretnymi danymi. Moje treści są dla osób świadomych i chłonnych (prawdziwej) wiedzy, więc, zamiast siać zwątpienie w polski system emerytalny i straszyć, chciałbym przedstawić matrycę potencjalnych negatywnych dla ZUS zmian, które mogą wydarzyć się w ciągu kolejnych 30-50 lat. Aby ułatwić czytanie wykresu, dodałem tam dwie płaszczyzny (osie), którymi są prawdopodobieństwo zdarzenia oraz jego szkodliwość z perspektywy przeciętnego ubezpieczonego z ZUS. Oto moje predykcje co do możliwości „popsucia” ZUS przez obecnych i przyszłych rządzących:

Zacznę od najbardziej prawdopodobnych, czyli rzeczy, które prawie na pewno wydarzą się już w perspektywie 15-20 lat. Oczywiście nie jest pewne to, że za tyle lat ten blog będzie w ogóle istniał, więc możesz mieć problem z „rozliczeniem” moich prognoz, więc (na szczęście dla mnie) tylko 2 z nich mają średnie lub wysokie prawdopodobieństwo wdrożenia. Na pierwszy ogień pójdzie omówienie kwestii podniesienia wieku emerytalnego w Polsce.

Podniesienie wieku emerytalnego w Polsce

Pierwsza zmiana mogłaby polegać na zwiększeniu wieku emerytalnego w Polsce. Może i przyzwyczailiśmy się do tego, że na emeryturę można przejść już w wieku 60 lat (kobiety) i 65 lat (mężczyźni), ale obecnym standardem w innych krajach Europy jest powolne podnoszenie wieku emerytalnego i podejście, że lepiej przejść na emeryturę później, ale móc za nią spokojnie „wyżyć” niż przejść wcześnie i „biedować”. Nie mówiąc o tym, że większość krajów Europy stara się nikogo nie dyskryminować, oferując taki sam wiek emerytalny osobom obojga płci (wyjątkami są tylko Austria i Polska) ;). Sam zresztą zobacz, jak dobrze swoich emerytów traktuje Polska na tle rozwiniętego Zachodu:

Prawdopodobieństwo podniesienia wieku emerytalnego w Polsce oceniam jako bardzo wysokie, ponieważ wraz z przedłużaniem się średniego trwania życia stworzy się dysproporcja między liczbą lat pracy (i płacenia składek) a liczbą lat pobierania emerytur. Cały schemat myślowy obywateli i polityków może wyglądać następująco:

- wraz z upływem czasu (i spadkiem stopy zastąpienia przeciętnej emerytury w Polsce) kolejni polscy emeryci będą stawali przed następującym wyborem:

- przejść na emeryturę w wieku emerytalnym, otrzymując 20-30% swojego ostatniego wynagrodzenia w formie emerytury, lub

- popracować parę lat dłużej i odebrać 50% swojego ostatniego wynagrodzenia w formie emerytury

- i podejrzewam, że duża część z nich po prostu wybierze dłuższą pracę. Jeśli nie, to coraz większa część społeczeństwa „załapie się” wyłącznie na emeryturę minimalną, która wynosi obecnie około 1800 złotych brutto miesięcznie dla tych, którzy płacili składki przez 20 lat (kobiety) lub 25 lat (mężczyźni) bez względu na wysokość płaconych składek i kwotę uzbieraną na koncie i subkoncie w ZUS,

- a emerytura minimalna obciąża państwo, bo ludzie ją otrzymujący nie „zasłużyli” na takie świadczenia (wg wzoru na liczenie emerytury), więc system do nich „dopłaca”,

- a żeby nie dopłacać do tego rodzaju emerytów, można „zmusić” społeczeństwo do popracowania kilku lat dłużej poprzez podniesienie wieku emerytalnego.

Gdy przygotowywałem dane do tego wpisu, to zauważyłem, że wiele krajów Europy już podnosi wiek emerytalny swoich obywateli, robiąc to stopniowo (np. o 3 miesiące co roku aż do 2030 lub 2035 roku). Jest to słynne „gotowanie żaby”, bo wiek emerytalny podnoszony jest powolutku, więc obywatele będący u progu emerytury tego nie odczuwają, a młodzi i tak nie liczą na zbyt wiele (i wiedzą, że system się jeszcze wielokrotnie zmieni), więc po prostu ignorują to, że państwo zmienia zasady gry (emerytalnej). Mimo wszystko uważam, że podniesienie wieku emerytalnego byłoby najmniejszym problemem, ponieważ mogłoby być dobre dla ludzi (w kontekście pracy jako sensu życia oraz tego, że otrzymaliby wyższe emerytury) oraz dla gospodarki (w kontekście PKB i wpływów do budżetu państwa), ale widzę do niego jedną alternatywę, będącą niemalże jej przeciwstawnością.

Alternatywa dla podniesienia wieku emerytalnego? Likwidacja wieku emerytalnego!

Podnosząc wiek emerytalny, zakładamy, że ludzie nie potrafią sami o siebie zadbać i podejmować świadomych decyzji, które okazałyby się dla nich trafne. Zauważ, że wiek emerytalny nie nakazuje nikomu pracować do tego momentu, a jedynie określa, że jest to minimalny wiek, w którym państwo będzie skłonne obliczyć i wypłacić mu emeryturę. Przez istnienie wieku emerytalnego dochodzi do wielu absurdów, z czego największym jest to, że dla osób o niskich zarobkach nie ma znaczenia ile lat wpłacają do ZUS, ponieważ i tak otrzymają emerytury minimalne. Absurd polega na tym, że ktoś na minimalnej krajowej pracujący 25 lat otrzymałby tyle samo, co gdyby pracował (i wpłacał do ZUS) przez 40 lat, ponieważ suma zwaloryzowanych składek na jego kontach w ZUS prawdopodobnie i tak nie przekroczyłaby wysokości emerytury minimalnej w danym roku.

Likwidacja wieku emerytalnego to bardzo kontrowersyjna propozycja, która mogłaby iść w tandemie z likwidacją emerytury minimalnej, która też pojawi się w tym zestawieniu. Kontrowersja polega na tym, że osoby decydujące się na „wybranie” emerytur już w wieku 45, 50 lub 55 lat otrzymywałyby absurdalnie niskie świadczenia w stylu 100, 200 lub 300 złotych miesięcznie. Wynikałoby to z tego, że według przewidywalnej pozostałej długości życia ich sumę składek dzielilibyśmy nie na około 200 a na 400, 500 lub więcej miesięcy. Dlatego sądzę, że zlikwidowanie wieku emerytalnego nie nastąpi, bo zachęcałoby ono niektórych do „szkodliwej społecznie” bierności zawodowej i… oddawało odpowiedzialność za swoje życie i finanse samym obywatelom, którzy mogą po prostu nie być na to gotowi.

Sam nie miałbym nic przeciwko takiemu rozwiązaniu, z zastrzeżeniem, że państwo musiałoby informować obywatela o wysokości potencjalnej emerytury, gdyby zdecydował się na nią przejść w danym momencie. Najlepiej w jakiś prosty sposób i najlepiej co roku lub co pół roku. Dzięki temu zaczęlibyśmy traktować ludzi poważnie i liczyć na to, że sami zdecydują, kiedy kwota uzbieranej emerytury wystarczy im na godne życie. I założę się, że przeciętny wiek, w którym ludzie przechodziliby na emeryturę, wcale nie byłby wtedy niższy niż obecnie ;).

Spowolnienie waloryzacji kont w ZUS

O waloryzacji uzbieranych na koncie i subkoncie w ZUS „środków” pisałem przede wszystkim w części pierwszej tej serii, czyli w „Twoja emerytura (1/5) – Jak wyliczyć emeryturę z ZUS?„. Sposób waloryzacji jest określony w ustawie o emeryturach i rentach z funduszu ubezpieczeń społecznych i związany jest „na sztywno” z 2 wskaźnikami:

- inflacją w Polsce (konto w ZUS),

- wzrostem polskiego PKB (subkonto w ZUS).

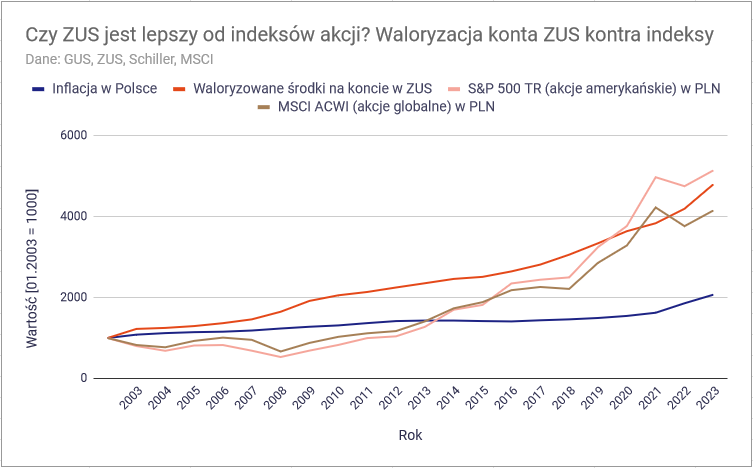

Niestety wskaźnikami waloryzacji można manipulować poprzez ewentualną zmianę ustawy, gdy rządzący dojdą do wniosku, że system emerytalny kosztuje zbyt dużo i chcieliby zmniejszyć emerytury przyszłych emerytów. Nie sądzę, że do tego dojdzie (a przynajmniej nie w ciągu kilkunastu lat), dlatego prawdopodobieństwo zdarzenia oceniłem jako przeciętne. Spowolnienie waloryzacji „zgromadzonych w ZUS” składek byłoby bardzo negatywne dla przyszłych emerytów, ponieważ obecnie waloryzacja konta w ZUS (czyli konta, na którym zapisywane jest około 2/3 naszej składki emerytalnej) jest niczym bardzo zyskowna inwestycja. Przygotowując ten wpis, popuściłem wodze wyobraźni i porównałem historyczne stopy waloryzacji konta w ZUS do polskiej inflacji ostatnich 20 lat oraz do stóp zwrotu z inwestycji w 2 popularne indeksy akcji:

- S&P 500 TR, czyli 500 największych spółek notowanych w USA z dywidendami,

- MSCI ACWI, czyli ponad 2000 światowych spółek z dywidendami.

Wynik tej symulacji jest dość ciekawy, bo konto w ZUS pobiło indeks MSCI ACWI i niemalże wygrało też z jednym z najlepszych indeksów akcji świata, jakim jest S&P 500:

ZUS jest lepszy od rynków akcji! Do tego oferuje znacznie mniejszą zmienność (a właściwie żadnej zmienności w dół). Skoro jest tak dobrze, to aż się prosi, aby rządzący pragmatycznie stwierdzili, że są zbyt szczodrzy i zmniejszyli stopę waloryzacji przyszłych emerytur. Nie będę jednak o tym pisał, bo jeszcze ktoś z rządu to przeczyta i zainspiruje się moim pomysłem (żartobliwie). Sądzę jednak, że jaka by stopa waloryzacji składek nie była, to powinna być przynajmniej tak wysoka, jak inflacja w Polsce, aby „uzbierane” w ZUS środki nie traciły siły nabywczej. Jak pokazuje jednak powyższy wykres, historycznie ustawodawca w Polsce był bardzo szczodry i dzięki wzorowi na liczenie waloryzacji konta w ZUS, uzbierane składki w ZUS znacząco pokonywały inflację w kraju. Nie wiemy, jak będzie w przyszłości, ale nie spodziewałbym się tutaj „szału” i bacznie obserwowałbym możliwe majstrowanie rządzących przy wskaźnikach waloryzacji składek na koncie i na subkoncie.

Zniesienie emerytur minimalnych w Polsce

Emerytura minimalna została wprowadzona w Polsce po to, aby nikt, kto płacił składki emerytalne przez przynajmniej 20 lat (K) lub 25 lat (M) nie głodował na emeryturze. W praktyce wysokość emerytury minimalnej jest „głodowa”, bo jak inaczej nazwać kwotę wynoszącą około 1800 zł brutto miesięcznie w 2024 roku, czyli gdy wynagrodzenie minimalne wynosi około 2 razy więcej? System jest jednak skonstruowany tak, że obecnie prawie nikt nie pobiera minimalnej emerytury, ale w miarę upływu czasu coraz większa liczba emerytów będzie łapała się na emeryturę minimalną. Oto prognoza wykonana przez ekspertów ZUS dotycząca tego, jaki odsetek polskich emerytów w danym roku otrzyma emeryturę minimalną:

W roku 2020 niespełna 20% osób otrzymało świadczenie nieprzekraczające emerytury minimalnej. Oznacza to, że albo otrzymali oni emeryturę minimalną, albo nie płacili składek przez 20/25 lat, więc otrzymali emeryturę w wysokości niższej od emerytury minimalnej. Zakładając, że wiek emerytalny w Polsce nie wzrośnie, a więc zostanie utrzymany na poziomie 60/65 lat, ponad 60% emerytów otrzyma w roku 2060 minimalne lub niższe emerytury.

Czy zatem zniesienie instytucji emerytury minimalnej to dobry pomysł? Prawdopodobnie nie, ale sposób kwalifikowania przyszłych emerytów musi się zmienić, bo wymóg jedynie 20 lat okresów składkowych i nieskładkowych dla kobiet (czyli wliczają się w to m.in. urlopy chorobowe i macierzyńskie) przy przewidywanej długości życia wynoszącej nawet 85 lat to lekko mówiąc „żart ustawodawcy”. Myślę zatem, że minimalne emerytury nie zostaną zlikwidowane, ale rządzący zwiększą wymagania stażowe do ich otrzymania, np. z 25/20 lat do 30 lat pracy dla obojga płci.

Wprowadzenie emerytur obywatelskich (takich samych dla wszystkich) w Polsce

Emerytury obywatelskie to bardzo głośny pomysł, który promują eksperci z różnych, często skrajnych partii politycznych. Niektórzy wolnościowcy popierają pomysł wprowadzenia emerytur obywatelskich, czyli o takiej samej wysokości dla wszystkich, na które środki pochodziłyby z podatków, tłumacząc, że można by dzięki temu zlikwidować ZUS. Brzmi to prosto i skutecznie, ale nie dałoby się tego wprowadzić „ot tak”, bo co zrobić z osobami, które już uzbierały w ZUS mniejsze lub większe środki? Dlatego lewica czasami wspomina o pomyśle na pozostawienie zróżnicowanych składek emerytalnych, ale…. zrównanie wszystkich emerytur, aby „bogaci zrzucili się na biednych”. W zestawieniu z obecnym rozkładem wysokości emerytur mogłoby to wyglądać następująco:

Zrównanie wysokości emerytur dla wszystkich – poza tym, że byłoby niesprawiedliwe – wymagałoby gruntownej reformy systemu i z pewnością sprawiłoby, że możliwe stałoby się odchudzenie kadry ZUS z ponad 40 tysięcy pracowników do najwyżej kilku tysięcy osób. Zwolennicy „sprawiedliwości społecznej” na pewno chętnie wsparliby pomysł, w którym każdy zrzucałby się na ZUS wg możliwości (np. procentowa składka od wynagrodzenia), ale każdemu wypłacano by emeryturę równą lub taką, jakiej by potrzebował (cokolwiek to znaczy i ktokolwiek miałby to definiować).

Uważam, że wprowadzenie emerytur obywatelskich jest (na szczęście dla nas wszystkich) bardzo mało prawdopodobne i jeśli się kiedyś wydarzy, to może w drugiej połowie tego stulecia. Pora na najważniejszy, ale wg mnie najmniej prawdopodobny ze scenariuszy, jakim jest upadek ZUS i całego polskiego systemu emerytalnego.

Upadek ZUS i niewypłacenie żadnej emerytury

Pomimo tego, że świadczenia emerytalne są zobowiązaniem państwa (a nie ZUS-u, który jest tylko instytucją zarządzającą środkami funduszu rent, emerytur i im podobnych), to wiele osób zwiastuje upadek obecnego systemu emerytalnego. Być może poczujesz się pewniej, jeśli napiszę, że ZUS nie potrzebowałby żadnych składek emerytalnych, aby wypłacić obecnym emerytom ich świadczenia, ponieważ wystarczyłyby mu środki z podatków, które przekazałoby mu państwo. Oznacza to, że zakładając odpowiednio wysoki wzrost gospodarczy oraz idący za nim wzrost wynagrodzeń, a więc i powiększające się wpływy z podatków, możemy kompletnie zignorować proporcję osób starszych do osób w wieku produkcyjnym.

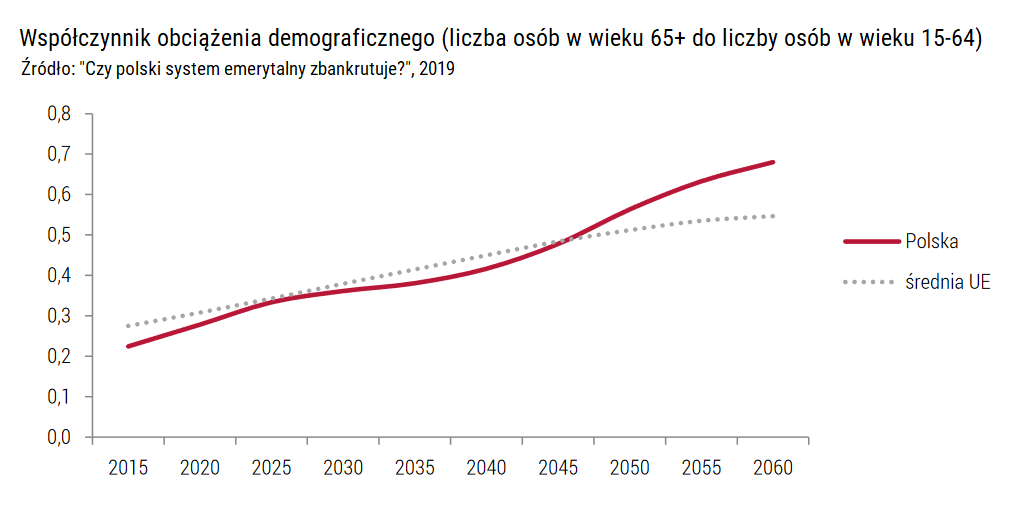

Liberał wskaże jednak, że współczynnik obciążenia demograficznego może stać się problemem, jeśli liczba pobierających renty i emerytury niebezpiecznie zbliży się do liczby pracujących i płacących podatki oraz składki do ZUS. Być może coś w tym jest, więc spójrzmy na prognozę dotyczącą współczynnika obciążenia demograficznego w Polsce oraz w innych krajach UE:

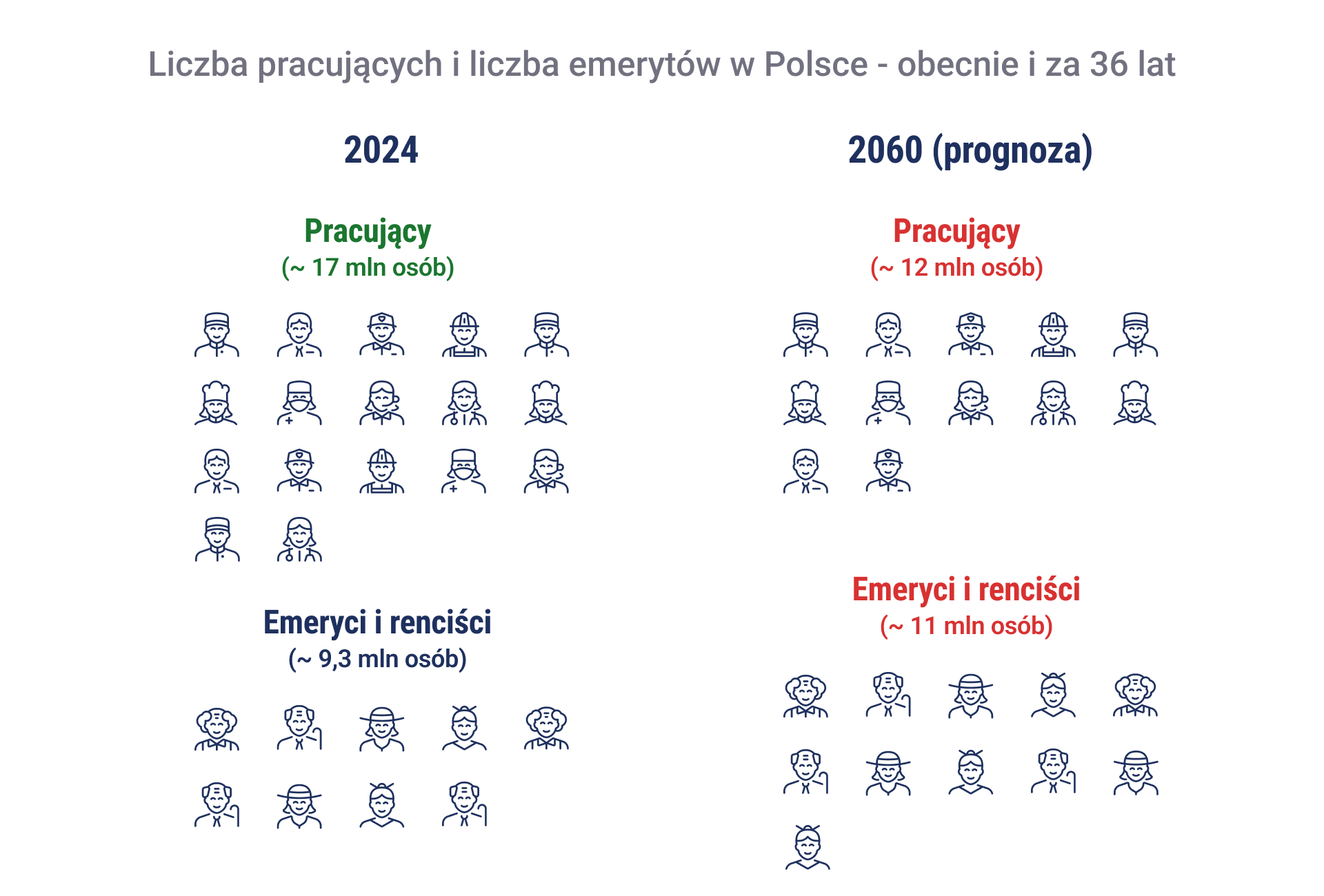

Jak interpretować powyższy wykres? W roku 2020 osób mających 65 lat lub więcej było około 27% liczby osób w wieku 15-64, co sugeruje, że wielu młodych, prężnych i pracujących ludzi mogło bezproblemowo zapłacić za świadczenia emerytalne dla niewielu emerytów. Obraz tego wskaźnika dla Polski roku 2060 ma być jednak znacznie gorszy, bo osób mających przynajmniej 65 lat ma być już 70% tyle, co osób w wieku 15-65. Jeśli przyjrzymy się wyłącznie liczbie pracujących oraz liczbie emerytów i rencistów, to mogłoby to wyglądać następująco:

Osoby ze środowiska liberalnego i wolnościowego spojrzą na ten diagram w taki sposób, że skoro przy prawie 2-krotnie większej liczbie pracujących wobec emerytów, polskie emerytury i tak są niskie, to co będzie w roku 2060, gdy pracujących i emerytów będzie prawie tyle samo?! Odpowiedź ze środowiska lewicowego mogłaby brzmieć: „nie ma problemu, bo w razie czego państwo i tak spełni obietnicę i wypłaci obiecane (i uzbierane) emerytury”.

Nikt nie wie, jak będzie, ale nie spodziewałbym się tego, że państwo nagle przestanie wypłacać emerytury, bo miliony Polaków zostałyby bez środków do życia (a część z nich nie miałaby już zdrowotnych możliwości do pracy zawodowej). Myślę więc, że do likwidacji systemu emerytalnego nie dojdzie i kompletnie ignorowałbym ten „medialny bełkot” straszący, że ZUS przestanie działać. Myślę, że ZUS może się jakoś zmienić/ewoluować, ale na pewno nie zbankrutować ani przestać wypłacać emerytury, skoro stoi za nim państwo polskie. Przynajmniej tak długo, jak państwo jest wypłacalne, to do tego nie dojdzie i na tym zakończę spekulacyjną część wpisu.

Czego spodziewać się po ZUS za 30 lat?

Jeśli czytasz ten tekst około 2055 roku, to prawdopodobnie:

- podniesiono już wiek emerytalny do 67-70 lat dla obojga płci,

- ZUS dalej działa i ma się dość dobrze, ale ma wielokrotnie mniej pracowników niż w roku 2024 (przypomnę: było to około 43 tysięcy etatów),

- polscy emeryci otrzymują swoje emerytury, ale nikt już nie oszukuje się, że będą one wysokie, bo przeciętna stopa zastąpienia wynosi około 30-40% ostatniej pensji brutto (i to wyłącznie dlatego, że podniesiono wiek emerytalny),

- polscy politycy dalej wygrywają wybory poprzez płacenie 13, 14, 15, 16 emerytury, robiąc to zwykle (przypadkowo) w roku przedwyborczym.

Jak uważasz? Czy moja prognoza dotycząca ZUS może się sprawdzić? A może chcesz się podzielić swoimi przewidywaniami dotyczącymi polskiego systemu emerytalnego? Jeśli tak, to zapraszam do dyskusji w komentarzach pod wpisem! Pora na podsumowanie i na krótką zapowiedź ostatnich 2 części serii.

Podsumowanie

Koniec części 3 oznacza, że przekroczyliśmy półmetek 5-częściowej serii emerytalnej, ale według mnie najlepsze jeszcze przed nami. W części 4, czyli w „Twoja emerytura (4/5) – Jak zwiększyć swoją emeryturę?” opisałem wszystkie możliwości samodzielnego inwestowania emerytalnego wraz z poradami dotyczącymi tego, jakie konta III filaru założyć w zależności od sytuacji i co na nich kupować.

W części 5 mojej serii emerytalnej, czyli „Twoja emerytura (5/5) – Jak przejść na emeryturę kilka lat wcześniej?” uwzględniłem polski system emerytalny w kontekst wcześniejszej emerytury, pokazując, jak samemu obniżyć sobie wiek emerytalny, ciesząc się czasem wolnym znacznie wcześniej od przeciętnego polskiego emeryta. W ostatniej części serii opiszę też sposób korzystania ze środków uzbieranych w każdej opcji III filaru polskiego systemu emerytalnego, co dla wielu osób będzie bardzo interesujące i przydatne.

Jeśli moje wpisy Ci się podobają, to pamiętaj o możliwości obserwowania mnie na Facebooku i na Twitterze! A jeśli jeszcze tego nie zauważyłeś i masz dość czytania wpisów, to każdy z nich przekładam też na formę głosową i wraz z grafikami z artykułów wrzucam na mój kanał YouTube (subskrybuj go!). Mam nadzieję, że się podobało i do następnego :).

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.