Twój cel w drodze do FIRE.

Materiałów o przyspieszonej emeryturze jest w polskim internecie jak na lekarstwo, więc uważam, że posłuchanie sugestii, by pisać o moim planie na jej osiągnięcie, którą dostałem od jednego z czytelników, było prawdziwym strzałem w dziesiątkę. Dotychczas napisałem już kilka wpisów o FIRE (ang. Financial Independence Retire Early), a wszystkie je znajdziesz, wyszukując tag „ruch FIRE” wśród wpisów na moim blogu, ale mam wrażenie, że pominąłem jeden z jego ważniejszych aspektów. Napisałem o swoim planie („Jak zaplanować swoją wolność finansową? Mój plan sprzed lat„) i jego realizacji („Dlaczego inwestuję, czyli moja droga do finansowej niezależności„), ale zupełnie pominąłem omówienie tego ile pieniędzy potrzebujesz by przejść na wczesną emeryturę. Czas zatem trochę nadrobić braki, opisując najprostszy sposób liczenia wymaganej kwoty majątku, znany niektórym pod pojęciem „zasady 4%” (ang. 4% rule).

Zasada 4% po raz pierwszy przedstawiona została w popularnym w amerykańskim internecie Trinity Study opublikowanego w ramach AAII Journal w 1998 roku, którego autorzy policzyli ile kapitału należało historycznie uzbierać, by móc zapewnić sobie 30 lat emerytury z własnych pieniędzy. Dlaczego akurat 4, a nie 3 czy 5 procent? Otóż dlatego, że zgodnie z symulacjami historycznych stóp zwrotu dla akcji i obligacji amerykańskich większość portfeli na nich opartych może „przetrwać” 4% wypłat z kapitału rocznie, aby majątek osoby nie spadł do zera. W pierwszym rozdziale wpisu opiszę tę regułę trochę szerzej, pokazując praktyczne przykłady jej działania, ale zanim do tego przejdę, chciałbym od razu zapowiedzieć, że ten wpis to tylko zalążek do szerokiego tematu, jakim jest mierzenie kapitału potrzebnego na przejście na przyspieszoną emeryturę. Opiszmy zatem SWR (ang. Safe Withdrawal Rate) w inicjalnej formie z 1998 roku wraz z jej zaletami i wadami.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Czym są bezpieczna stopa wypłaty (SWR) i zasada 4% w kontekście wolności finansowej.

- Jak ustalić ile pieniędzy potrzebujesz by przejść na wczesną emeryturę.

- Dlaczego zasada 4% może nie działać dla polskiego inwestora i jak inaczej liczyć pułap wymagany do osiągnięcia FIRE.

- Jakie inne sposoby liczenia dozwolonej stopy wypłat znajdziemy w internecie.

Powiązane wpisy

- Dlaczego odkładam 70% z każdej wypłaty? Ruch FIRE

- Jak szybko możesz osiągnąć wolność finansową? Przyspiesz swoje FIRE

- IKE i IKZE pasują też do wczesnej emerytury. FIRE a konta emerytalne

- Jak zaplanować swoją wolność finansową? Mój plan sprzed lat

- Etapy osiągania wolności finansowej. Na którym z nich jesteś?

- 4 rodzaje FIRE, czyli wolność finansowa zwykła, szybka, powolna i niepełna

- Dlaczego inwestuję, czyli moja droga do finansowej niezależności

Na czym polega zasada 4% w FIRE?

Zasadę 4% najprościej będzie mi wyjaśnić na przykładzie. Powiedzmy, że wraz ze swoją rodziną obliczyliście, że na spokojny żywot na dobrym poziomie potrzebowalibyście około 200 000 dzisiejszych złotych rocznie. Zastanawiacie się jednak nad tym, jak wiele środków musicie odłożyć i zainwestować, by móc pozwolić sobie na zrezygnowanie z wpływów z pracy i od pewnego momentu życie jedynie z wypłat z uzbieranego kapitału.

Pierwszym ważnym pojęciem będzie zatem WR (ang. Withdrawal Rate), czyli w tłumaczeniu na polski stopa wypłaty z kapitału, która definiuje to, ile procent uzbieranej sumy będziemy mogli wypłacić w ciągu pierwszego roku naszej emerytury. Jeśli uzbieraliście 1 milion złotych, a WR ustalicie jako 5%, to w ciągu pierwszego roku emerytury wypłacić będziecie mogli maksymalnie 50 tysięcy złotych. 5 procent to jednak bardzo agresywna stopa wypłaty emerytalnej, która zwykle kończy się „przepaleniem” całego kapitału w ciągu kilku lub kilkunastu lat po przejściu w tryb RE (ang. Retire Early), czyli tryb przyspieszonej emerytury. Właśnie dlatego tematem zajęli się również naukowcy.

Oryginalna zasada SWR, czyli bezpiecznej stopy wypłaty z kapitału głosi, że wypłacanie 4% zainwestowanego na giełdzie kapitału w skali roku powinno zagwarantować, że wczesnemu emerytowi kapitał nie wyczerpie się przez przynajmniej 30 lat. I to niezależnie od proporcji akcje/obligacje w jego portfelu. Według zasady 4%, zakładając, że planujecie dokładnie 30 lat przyspieszonej emerytury, w celu zapewnienia sobie 200 tysięcy złotych rocznie powinno wystarczyć Wam 5 milionów złotych zainwestowane w akcje i obligacje. Dlaczego 5 milionów, a nie 3 lub 7? Bo pomnożone przez 4% daje dokładnie 200 tysięcy złotych. Sprawdźmy teraz oryginalny materiał naukowy znany w świecie finansów pod nazwą Trinity Study, aby lepiej zrozumieć opisywaną tutaj regułę.

Ile procent portfela można rocznie wypłacać?

Na powyższe pytanie moglibyśmy odpowiedzieć „nawet całą jego wartość”, a więc właściwszym pytaniem byłoby „ile procent portfela wolno nam wypłacić w skali roku, by nie wyczerpać uzbieranej kwoty?”. Na pomoc przychodzą nam autorzy wspomnianego już Trinity Study, czyli Philip L. Cooley, Carl M. Hubbard i Daniel T. Walz, którzy w 1998 roku opublikowali efekty sporej liczby symulacji „przepalania kapitału” przez osoby na przyspieszonej emeryturze. Metoda, zgodnie z którą przeprowadzili oni swoje badanie, jest dosyć prosta, o czym świadczy to, że podsumuję ją tylko w kilku punktach poniżej:

- Sprawdzamy i zapisujemy roczne stopy zwrotu z amerykańskich akcji (S&P 500 TR) i obligacji (Obligacje korporacyjne high-grade spółek z USA) w latach 1926 – 1995.

- Zakładamy „typowe” proporcje portfela (akcje/obligacje), czyli 100/0, 75/25, 50/50, 25/75 i 0/100, dla których zostaną wykonane symulacje.

- Zakładamy, że osoba lub rodzina dysponuje pewną kwotą, np. 1 milionem dolarów oraz to, że na emeryturze uzbierane środki pozostaną zainwestowane.

- Badamy długości okresu wypłat (emerytury) wynoszące między 15 a 30 lat.

- Badamy stopy wypłaty z kapitału, które wynoszą pomiędzy 3% a 12%.

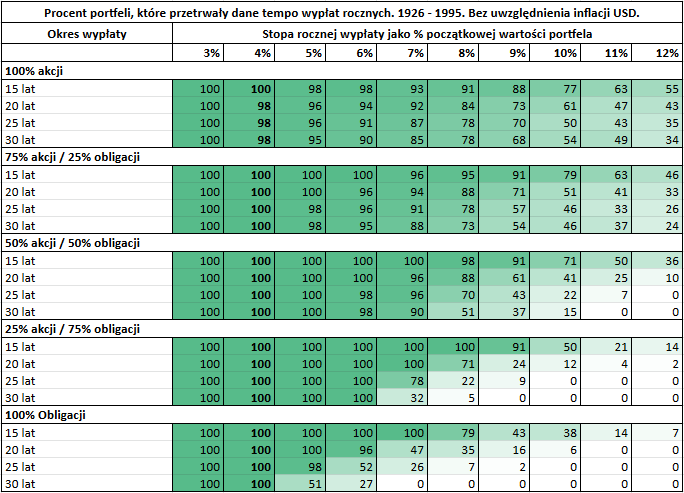

W pierwszej tabeli autorzy raportu rozpisali to wszystko bez uwzględnienia inflacji na USD, wobec czego roczna kwota wydatków nie rośnie inflacyjnie i stale wynosi 3%, 4%, 5%, 6% itd. uzbieranego kapitału początkowego. Oto jakie szanse powodzenia miał historycznie każdy z portfeli i planów związanych z roczną wysokością wypłat z niego w zależności od czasu spędzonego na emeryturze:

Jako że nie jest to najprostszy format prezentacji danych, jaki zawitał u mnie na blogu, postanowiłem rozpisać parę przykładów pomocnych w odszyfrowywaniu danych z tabeli:

- Aż 88% portfeli złożonych w 50% z akcji i w 50% z obligacji przetrwało stopę wypłaty 8% w skali roku przez 20 lat.

- Tylko 16% portfeli złożonych w 100% z obligacji przetrwało stopę wypłaty 9% w skali roku przez 20 lat.

- Żaden portfel złożony w 100% z obligacji nie przetrwał stopy wypłaty 7% w skali roku przez 30 lat.

- Jak robione były symulacje? Pierwsza z nich zaczynała się w styczniu 1926 roku, druga w styczniu 1927 roku, trzecia w styczniu 1928 roku i tak dalej. Wybierano zatem 15 / 20 / 25 / 30-letnie „okna” historyczne dla portfeli i symulowano zmiany wartości portfeli z wypłatami o określonej wysokości procentowej w skali roku.

Mam nadzieję, że dzięki powyższym będzie Ci prościej zrozumieć sens tabeli pochodzącej z Trinity Study. Według mnie najważniejszymi wnioskami są przede wszystkim inwestycyjne truizmy, czyli „im więcej w portfelu akcji, tym w długim terminie lepiej” oraz „im mniej (procentowo) wypłacasz w skali roku, tym większą szansę na przetrwanie ma Twój portfel rentierski”. W tabeli podkreśliłem kolumnę oznaczającą 4% wypłat w skali roku, ponieważ to właśnie tu swoją genezę miała zasada 4%, którą autorzy raportu zasugerowali jako optymalną dla wczesnych, ale jednak późnych emerytów, którzy ze swojego kapitału chcieliby móc czerpać przez (tylko/aż) 30 lat.

Należy jednak pamiętać, że założeniem w metodzie SWR, polegającej na znalezieniu bezpiecznej stopy wypłaty z kapitału, jest możliwość „przepalenia” kapitału, ważne, żeby starczyło go przez X lat. Będąc tego świadomym, warto sprawdzić także kwoty pozostające w portfelu pod koniec każdego z okresów inwestycji (odpowiednio 15, 20, 25 i 30 lat) i zrozumieć to, z jaką pewnością każdy z portfeli poradził sobie z wypłatami.

Obserwuj moją stronę na Facebooku!

Znajdziesz tam mnóstwo przydatnych informacji o finansach i inwestowaniu

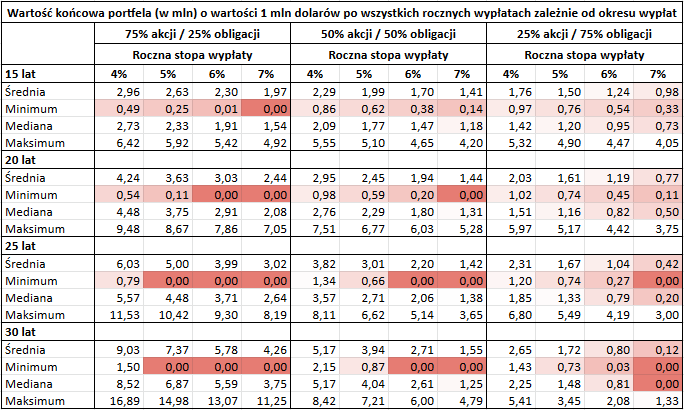

Ile środków zostaje po latach wypłat?

Poza informacją, że wszystkie lub prawie wszystkie portfele o pewnych założeniach poradziły sobie z daną stopą wypłat z kapitału, istotne jest także to, jaka wartość kapitału została emerytom pod koniec poszczególnych badanych okresów. Dla przykładu: co z tego, że 100% portfeli o proporcjach 75/25 przetrwało 6 proc. roczne tempo wypłat z kapitału przez 15 lat, jeśli w najgorszym wypadku z początkowego miliona dolarów kończyło się z 10 tysiącami dolarów w kieszeni. Taka kwota nie zagwarantowałyby nawet kolejnych 2 miesięcy przeżycia przy tej stopie wypłat, wynoszącej 5000 dolarów miesięcznie.

Oczywiście był to tylko najgorszy, 15-letni okres (patrz: wiersz „Minimum”), a średnio w takim wariancie zostawało inwestorowi na koncie 2,3 miliona dolarów, czyli ponad 2-krotnie więcej niż na początku tego 15-letniego okresu. Tabela, którą Ci zaraz zaprezentuję, jest bardzo ważna, ponieważ jak nic innego pokazuje rozrzut wyników symulacji, udowadniając, że przy identycznych założeniach, ale mniej szczęśliwym dla giełd okresie skończyć można było – zamiast z 17 milionami, tylko z 1,5 miliona dolarów na koncie (30 lat, 4%, 75/25):

W powyższej tabeli znajdują się wartości (w milionach) skrajnych przypadków („minimum” i „maksimum”) oraz średniej i mediany kapitału końcowego po XX latach symulacji. Tak długo, jak w danej kolumnie wszystkie wartości wynoszą więcej niż 0, tak długo osoba lub rodzina żyjąca w badanym okresie nie zbankrutowała/wyczerpała swoich pieniędzy. W praktyce powyższe jest czysto hipotetyczne, bo nie potrafię sobie wyobrazić rodziny, która wiedząc, że ma do przeżycia jeszcze około 15 lat „pozwala” uzbieranemu kapitałowi spaść poniżej określonego pułapu, np. 0,5 miliona dolarów, o czym warto pamiętać, analizując wyniki takich symulacji.

Papierowi naukowemu, którego wyniki tutaj przedstawiam, można więc wiele zarzucić, a do czołowych zarzutów innych interesujących się FIRE internautów zaliczyć można z pewnością zupełny brak uwzględnienia kosztów rocznych i transakcyjnych w symulacjach. W pierwszych dwóch tabelach nie uwzględniono także inflacji (zakładając stałe wydatki na życie w czasie), na co autorzy raportu jednak zwrócili uwagę, korygując jej wpływ w danych, które przedstawię w kolejnym akapicie.

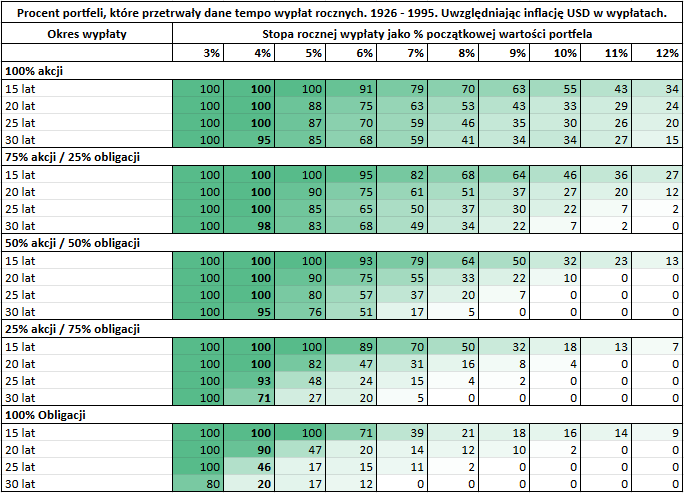

Jak inflacja krzyżuje plany młodego emeryta

W przedstawionych w poprzednich akapitach tabelach, autorzy raportu nie uwzględnili w obliczeniach historycznej inflacji na dolarze, ignorując jeden z ważniejszych problemów, na który natrafi dążąca do osiągnięcia finansowej niezależności rodzina. Według tradingeconomics.com średnia roczna inflacja na dolarze amerykańskim (USD) w latach 1914 – 2022 wyniosła około 3,25% rocznie, co oczywiście negatywnie wpłynęłoby na symulacje z opisywanego tutaj badania. Autorzy raportu zdecydowali się zatem ulepszyć wyniki swoich symulacji, uwzględniając w nim również dynamikę inflacji CPI na dolarze.

W jaki sposób zostało to wykonane? Zauważ, że zasada 4% odnosi się tylko do pierwszego roku emerytury, w którym wydatki mogą wynieść właśnie 4% uzbieranej i zainwestowanej na giełdzie kwoty. Później jednak powinno się te roczne wydatki indeksować o inflację i – dla przykładu – w roku, w którym odczyt dynamika CPI wyniosła 5% – wydatki gospodarstwa domowego powinno się zwiększyć właśnie o 5%. Oznacza to, że kiedy analizujemy okres 30-letni, na którego początku 200 000 dolarów mogło wystarczyć rodzinie na dostatnie życie, należy pamiętać, że pod koniec tego okresu – licząc przeciętną inflacją wynoszącą 3,25% rocznie – powinno to być już około 560 000 dolarów. Ta oczywista przeszkoda w drodze do FIRE sprawiła, że sukcesem skończyła się znacznie mniejsza liczba symulacji niż w oryginale, o czym świadczą średnio niższe wartości procentowe w komórkach tabeli w porównaniu z wcześniejszą tabelą, która inflacji nie uwzględniała:

Już na pierwszy rzut oka widać, że uwzględnienie inflacji powoduje to, że niektóre portfele i długości emerytur nie wytrzymują nawet pozornie niskiego stopnia wypłaty z kapitału w wysokości 3%. Im więcej chcemy wypłacić, tym mniej optymistyczne stają się wyniki uwzględniające inflację, ale według autorów raportu i szerokiej społeczności FIRE w USA, pułap 4% wypłaconych środków rocznie broni się nawet po uwzględnieniu inflacji, bo portfele o proporcji akcji poniżej 50% i tak nie są przez (prawie) nikogo rozpatrywane jako rozsądne opcje do wieloletniego utrzymania wartości kapitału.

No właśnie, skoro już przy „utrzymaniu kapitału” jesteśmy to pora zauważyć, że w opisanym przeze mnie Trinity Study nigdy nie chodziło o jego utrzymanie, a o zbadanie w ilu procentach scenariuszy kapitał nie uległ totalnemu „przepaleniu”. Prostym językiem – autorzy raportu sprawdzali tylko w ilu procentach przypadków, jego wartość nie wyniosła 0 przed końcem okresu symulacji, a więc rodzina nie została bez grosza przy duszy. Jest to z pewnością jedno z największych uproszczeń, których dokonano w raporcie, a w dalszej części tekstu jeszcze do niego wrócimy.

Jako że w Polsce przeciętna oczekiwania długość życia człowieka (niezależnie od płci) wynosi obecnie ponad 78 lat, to pewnie większość z nas chciałaby spędzić na przyspieszonej emeryturze więcej niż 30 lat. Zademonstruję teraz na historycznych danych okres między 1970 a 2019 rokiem w kontekście inwestycji w indeks MSCI World i kilka rzeczy, których tabele z badania naukowców z Trinity University nie pokazały moim zdaniem wystarczająco dobrze.

A może FIRE przez 50 lat?

W dniu, w którym piszę ten wpis mam ukończone 32 lata i w planach osiągnięcie finansowej niezależności gdzieś w okolicy 40 roku życia, czyli w roku 2029. Biorąc pod uwagę mój ogólny stan zdrowia i zadowolenia z życia, oznaczałoby to jakieś (miejmy nadzieję!) 40 lat na wcześniejszej emeryturze, podczas których znając mnie i tak bym w ten czy inny sposób pracował, ale już nie z nastawieniem na zarabianie pieniędzy.

W społeczności FIRE tak czy owak mogę uchodzić za konserwatystę, bo sporo osób oszczędza i inwestuje znacznie agresywniej ode mnie, mając w planach osiągnięcie finansowej niezależności w wieku 33, 34 lub 35 lat, czyli znacznie wcześniej ode mnie. W ich przypadku powinno się zatem symulować nie 30, a 50 lat życia wyłącznie ze swojego kapitału. Dokonajmy teraz takiej symulacji, by bardziej obrazowo pokazać wpływ wybranych zmiennych na szanse powodzenia planu.

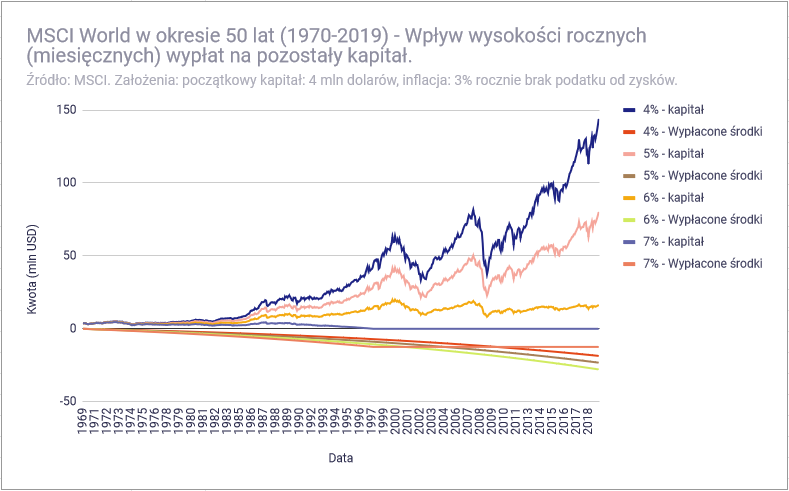

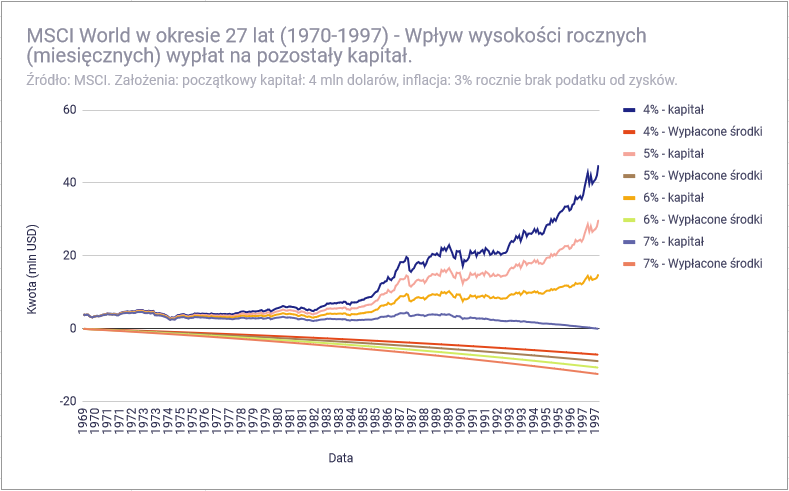

Wpływ stopy wypłaty z kapitału na plan

To jak stopa wypłaty z kapitału wpływa na dalekosiężny plan, było widoczne w poprzednim rozdziale, ale moim zdaniem można to jeszcze lepiej pokazać na wykresie zmiany wartości kapitału tego samego portfela w wybranym okresie. Na potrzeby wpisu wykonałem więc analizę polegającą na zasymulowaniu inwestycji kwoty początkowej wynoszącej 4 miliony dolarów dla czterech gospodarstw domowych o różnych potrzebach wydatkowych z założeniem inflacji na poziomie 3% rocznie. Zacznijmy od podsumowania kwot rocznych wydatków każdego z gospodarstw na początku i po 50 latach działania inflacji na założonym poziomie:

- Gospodarstwo 1: stopa wypłaty 4% rocznie, a więc 160 tys. dolarów rocznie na początku okresu i 701 tys. dolarów pod koniec okresu.

- Gospodarstwo 2: stopa wypłaty 5% rocznie, a więc 200 tys. dolarów rocznie na początku okresu i 877 tys. dolarów pod koniec okresu.

- Gospodarstwo 3: stopa wypłaty 6% rocznie, a więc 240 tys. dolarów rocznie na początku okresu i 1,05 mln dolarów pod koniec okresu.

- Gospodarstwo 4: stopa wypłaty 7% rocznie, a więc 280 tys. dolarów rocznie na początku okresu i 1,23 mln dolarów pod koniec okresu.

Jednak nie same kwoty rocznych wydatków są tu najważniejsze, a to jak wpłyną one na 50-letni przebieg kapitału każdego z gospodarstw, co jest naprawdę warte zobaczenia i zrozumienia przez każdą osobę aspirującą do FIRE. Potencjalnie niewielka, bo wynosząca tylko 1 pp. kwoty kapitału, różnica w wypłacanej co roku z kapitału kwocie, oznaczałaby w badanym okresie 50-letnim różnicę wynoszącą ostatecznie ponad 70 mln dolarów majątku rodziny wczesnych emerytów:

Powyższe cztery przebiegi możemy traktować trochę jak „odwrócone zjawisko procentu składanego”, bo tutaj nie dokładamy już nowych środków, a tylko konserwujemy mniejszą lub większą część tych już zainwestowanych. Powyżej osi x znajdują się przebiegi wartości majątków, a poniżej osi x – odpowiadające im skumulowane kwoty wieloletnich wypłat z kapitału, czyli prostymi słowami to, ile rodziny wydały łącznie na życie.

Skoro zaczynamy z 4 milionami dolarów na koncie, to pozornie niewiele znaczące różnice w wydatkach rzędu 40 tysięcy dolarów rocznie w długim terminie złożą się niestety w dziesiątki milionów dolarów. Co jednak ważniejsze – jeśli „przeholujemy” z wypłatami, a obrana przez nas stopa wypłat będzie zbyt wysoka, to nasz kapitał nie przetrwa całego okresu życia z własnych oszczędności. Doskonałym przykładem tego zjawiska może być przebieg wartości kapitału rodziny, która zdecydowała się wypłacać 7% początkowego kapitału rocznie indeksowanego inflacją, który celowo przybliżyłem do roku 1997, czyli do momentu, w którym wyczerpały jej się środki do życia:

Na podobnym wykresie bardzo dobrze widać pozornie niewielkie różnice w łącznym wypłaconym przez każde z gospodarstw domowym kapitale (patrz: przebiegi pod osią x), które jednak wpływają na ogromne różnice w dalszym wzroście (lub spadku) kapitału (nad osią x). To dla osoby bardziej obeznanej z FIRE oczywistość, ale dla zainteresowanego tą ścieżką nowicjusza prawdziwy powód do porządnego zaplanowania swojej finansowej przyszłości, a zwłaszcza ustalenia tego ile pieniędzy potrzebujesz by przejść na wcześniejszą emeryturę. Czymś, na czym autorzy Trinity Study mogliby się skupić trochę bardziej, są niewątpliwie koszty roczne inwestowania, których wpływ na utrzymanie kapitału rentierskiego teraz omówimy.

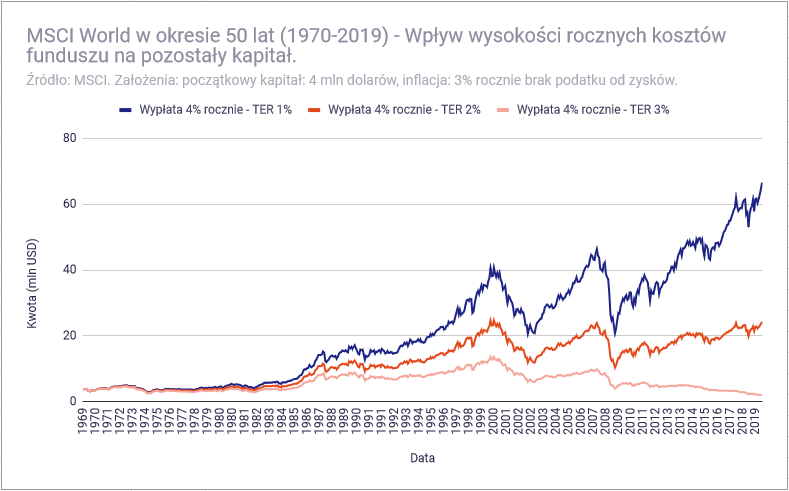

Wpływ kosztów rocznych na plan

O kosztach rocznych funduszy słyszała pewnie większość inwestorów, ale kontekst dzisiejszego wpisu to – poza fazą akumulacji, czyli „odkładania środków”, które pozwolą nam na osiągnięcie finansowej niezależności – drugie najważniejsze miejsce do ich napomknięcia i analizy. Często pomijane przez nowych inwestorów koszty bieżące / roczne funduszu, odgrywają bardzo istotną rolę także po przejściu na wymarzoną emeryturę, „podjadając” mniejszą lub większą część naszych środków z każdym dniem dalszego inwestowania. Na poniższym wykresie pokazuję inwestycję w ten sam indeks (MSCI World), w tym samym okresie (1970-2019) i o tej samej początkowej stopie wypłaty (4% rocznie), ale ze zróżnicowanymi kosztami rocznymi funduszy na poziomie odpowiednio 1, 2 i 3 procent:

Jak udowadniałem we wpisach „Jak inwestować 100 złotych miesięcznie? Inwestowanie małych kwot” oraz „Jak inwestować 500 złotych miesięcznie? Średnie kwoty na giełdę” koszty roczne mają w długoterminowym inwestowaniu fundamentalne znaczenie. W kontekście ustalania odpowiedniej dla siebie stopy wypłaty z kapitału warto o nich myśleć jako o „dodatkowej wypłacie”, którą – zamiast nam – płaci sam sobie zarządzający funduszem.

Tym, którzy sądzą, że skąpstwo to bezwarunkowo zła cecha, polecałbym jednak stać się możliwie skąpym, jeśli chodzi o dobór funduszu ETF do swojego długoterminowego portfela inwestycyjnego, z którego wypłat my i nasze rodziny będą żyć nawet kilkadziesiąt kolejnych lat. Wybór najtańszego możliwego funduszu akcji do rentierskiego portfela powinien być zatem pryncypalnym elementem ustalania strategii na fazę dystrybucji, w której przecież nie chcemy nigdy „przejeść” całego uzbieranego kapitału.

W tych dwóch akapitach znacznie uprościłem sprawę, wybierając jeden konkretny okres na giełdzie, czego nie powinniśmy robić, świadomie ustalając maksymalną dopuszczalną stopę wypłaty z kapitału dla swojego portfela po osiągnięciu FIRE. Omówmy zatem wpływ szczęścia, czyli momentu, kiedy z trybu zbierania przechodzimy w tryb wypłacania naszego wcześniej uzbieranego kapitału.

Wpływ okresu na giełdzie na plan

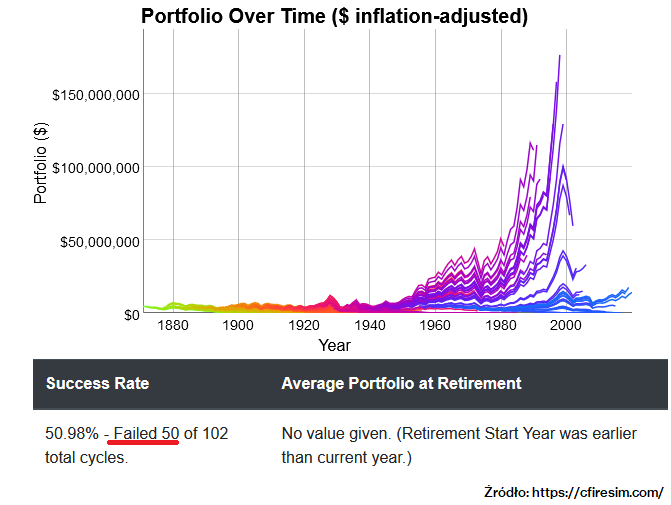

Mówią, że 30 lat to w inwestowaniu długi termin, więc w przypadku 50 lat moglibyśmy potencjalnie pisać o bardzo długim terminie, który wystarczy na odbicie się kapitału z niemal dowolnego kryzysu. Owszem, ale nie oznacza to w tym przypadku, że szczęście, czyli przejście na przyspieszoną emeryturę w odpowiednim momencie nie pomogłoby lub nie przeszkodziłoby w realizacji tego ambitnego planu. O tym, jak bardzo może pomóc lub namieszać ślepy los przekonasz się najprościej wykorzystując symulator FIRE cfiresim.com, którego autorzy zgromadzili niezliczone ilości danych, by dać nam możliwość przeprowadzenia „własnego Trinity Study”. By zademonstrować działanie symulatora, zakładam więc następujące kryteria wejściowe:

- Życie po osiągnięciu finansowej niezależności trwa 50 lat.

- Uzbierano 4 mln USD i w pierwszym roku wydaje się 5% tej kwoty, czyli 200 tys. USD.

- Inflacja to 3% rocznie w całym badanym okresie.

- W portfelu znajduje się 100% akcji amerykańskich.

Opierając się na wszystkich historycznych dostępnych dla symulatora 50-letnich okresach rocznych, aż 50 na 102 eksperymenty skończyłyby się wyczerpaniem środków w czasie tej przyspieszonej emerytury. Oto jak wygląda przykładowy efekt symulacji ze strony cfiresim.com, którą serdecznie polecam zwłaszcza osobom lubiącym testować swoje pomysły w możliwie dokładny sposób:

Znając zasadę 4 procent, mogliśmy domniemywać, że plan wypłacania 5% środków z portfela może często skończyć się fiaskiem, co potwierdza symulacja, informując nas, że w 50 na 102 50-letnie okresy kapitał nie „przetrwałby” tak wysokich wypłat. Dowodzi to tego, że zbyt agresywny plan wypłat również może się powieść, ale rentierowi może być potrzebne trochę szczęścia, któremu sam wolałbym nie powierzać swojego finansowego losu.

Nie zapominajmy, że zawsze zostaje możliwość powrotu na Barista FIRE, które opisałem wcześniej we wpisie „4 rodzaje FIRE, czyli wolność finansowa zwykła, szybka, powolna i niepełna„, na które można się zdecydować, jeśli kapitał będzie spalany zbyt szybko, lub jeśli w przypadku giełdowej dekoniunktury nie będziemy chcieli wypłacać zbyt wielkiej części zainwestowanego kapitału. Omówmy teraz główne potencjalne problemy z zasadą 4%, a zwłaszcza te, przez które może nie zadziałać ona w tych czasach i w polskich warunkach.

Obserwuj mnie na Twitterze (X):

Subskrybuj mój kanał YouTube:

Dlaczego zasada 4% może nie zadziałać?

Zarzutów do zasady 4% można mieć mnóstwo, począwszy od tego, że upraszcza ona rzeczywistość, dotycząc konkretnej giełdy (USA) i konkretnego (choć długiego) przedziału czasu, jakim były lata 1926 – 1995. Idąc dalej: tylko częściowo uwzględnia ona inflację, bo w pierwszej części (tej, z której wywodzi się „4% rule”) nie uwzględnia jej wcale. Dodatkowo założona jest bezkosztowość inwestycji, brak kosztów transakcyjnych oraz podatku od zysków kapitałowych. Jak teraz przenieść to wszystko na inwestowanie w polskich warunkach, skoro nowożytna historia naszej giełdy jest jeszcze bardzo krótka, a jakiekolwiek możliwości inwestowania indeksowego powstały dopiero kilka lat temu? Zacznijmy jednak od podstawowej skazy reguły 4%, którą jest nieuwzględnienie w planie ludzkiej psychiki i potraktowanie człowieka jak maszyny.

Zasada 4% nie uwzględnia emocji i pokus

Powiedzmy, że przyspieszoną emeryturę startujesz od 4 milionów złotych, ale po kilku dobrych latach na giełdzie, w których wypłacałeś dość umiarkowane kwoty, lądujesz z kwotą 15 milionów złotych. Pierwszym problemem jest zatem pokusa, by zacząć wypłacać więcej, gdy tylko wyda się nam, że kapitał nie jest już niczym zagrożony, przez którą ryzyko utrzymania kapitału może nadmiernie wzrosnąć.

Odwróćmy sytuację, wyobrażając sobie teraz, że po kilku latach wzrostów na giełdach mamy do czynienia ze znacznym spowolnieniem, a nawet bessą. Obserwujesz jak z Twoich 4 milionów robią się najpierw 3, potem 2,5, a na końcu 2 miliony i masz po prostu wierzyć, że kapitał przetrwa ten chwilowy sztorm? W ludzkiej naturze jest przygotowywanie się na najgorsze, więc naturalnie tniesz wydatki albo nawet ponownie podejmujesz pracę, kończąc beztroski okres wcześniejszej emerytury. Niby nic z tym złego, ale badanie wykonane przez naukowców z Trinity University nie zakładało scenariusza, w którym ludzie byliby po prostu ludźmi.

Ciężko jest za to winić naukowców, bo sam przeprowadzając różnorakie analizy i symulacje, często gubię gdzieś po drodze element ludzkiej psychiki, ale warto zaznaczyć, że prawdziwe życie po osiągnięciu FIRE i wypłaty z nim związane będą prawdopodobnie o wiele bardziej ruchome i zmienne, niż zakłada to zasada 4%. Powiedziałbym, że nie ma w tym nic złego, ale pamiętajmy, że badania przeprowadzone zostały dla USA, a nie dla Polski, co również może być niemałym problemem.

Zasada 4% dotyczy inwestora z USA

Ponownie nie jest łatwo krytykować SWR / zasadę 4% jedynie dlatego, że wywodzi się ze Stanów Zjednoczonych, ale jeśli polski inwestor miałby przeprowadzić analizę o podobnej skali zjawiska home bias, to mógłby mieć problem ze znalezieniem odpowiednich danych historycznych. Problem jest dwojaki, ponieważ:

- Polska giełda w wersji postkomunistycznej istnieje zaledwie od 30 lat, a o jakimkolwiek inwestowaniu indeksowym mogliśmy lata temu zapomnieć.

- Nawet jeśli dysponowalibyśmy wieloletnią (najlepiej przynajmniej 50-letnią) historią stóp zwrotu z GPW i polskich obligacji skarbowych i korporacyjnych, to nie do końca właściwe byłoby założenie, że polski inwestor inwestuje tylko w Polsce. Pamiętajmy, że Polska jest ekonomicznie krajem o marginalnym znaczeniu na świecie, a kapitalizacja (wartość giełdowa) polskich spółek to niespełna 0,2% wszystkich notowanych na giełdzie spółek na świecie. Z tego powodu o wiele poprawniej byłoby założyć, że Polski inwestor inwestuje globalnie.

No dobrze, załóżmy inwestowanie globalne, ale znowu natrafiamy na problem, którym jest tym razem zmienny kurs polskiego złotego do światowych walut, który do naszego FIRE wprowadzi dodatkową warstwę zmienności, która jeszcze bardziej utrudni liczenie właściwej dla siebie stopy wypłaty z kapitału. Nie mówiąc o tym, że nie dysponujemy obecnie wystarczającą historią zmian kursów polskiego złotego do dolara czy euro, więc taka symulacja mogłaby i tak nie mieć większego sensu, bo bardziej niż na danych opierałaby się na założeniach odnoszących się do przyszłości.

Zasada 4% zbytnio upraszcza sprawę

Jeśli wydaje Ci się, że zasada 4% jest zbyt prosta, by była prawdziwa, to może coś w tym jest. Podobnie jak większość innych „bezwarunkowych zasad świata finansów” nie jest ona wystarczająco uniwersalna, co zademonstruję teraz na kilku przykładach równie uproszczonych i powtarzanych przez niektórych jak mantrę reguł:

- Zasada poduszki finansowej, czyli „trzymaj 6-krotność swoich miesięcznych wydatków pod ręką”, która często prowadzi do nieoptymalnego wykorzystania kapitału i bezsensownego trzymania go nieomal „w skarpecie”. Moje podejście do niej opisałem we wpisie „Cała prawda o poduszce finansowej, czyli jak ułatwić sobie inwestowanie„, który niektórym wydał się kontrowersyjny, ale dla wielu był bardzo odświeżający i otwierający oczy na problemy z ową poduszką.

- Zasada bezpiecznego oszczędzania na emeryturę, czyli „trzymaj obligacje na IKE/IKZE w celu bezpiecznego odkładania na emeryturę”. Arytmetyka pokazuje jednak, że konta IKE i IKZE posłużą w długoterminowym inwestowaniu najlepiej, jeśli zainwestuje się na nich w akcje, a nie w obligacje, co opisałem we wpisie „Dlaczego akcje pasują do IKE bardziej niż obligacje?„.

- Zasada spłacania najpierw swoich długów, stanowiąca mniej więcej „jak tylko osiągniesz jakiekolwiek nadwyżki finansowe, to spłacaj wszystkie kredyty, w tym hipoteczny”. Ten temat „ugryzłem” we wpisie „Nadpłata kredytu hipotecznego czy inwestowanie pieniędzy„, dowodząc, że nadpłata jest dobrą alternatywą dla inwestowania, ale tylko w określonych warunkach i dla przykładu zupełnie nie tłumaczy odkładania w czasie korzystania z wehikułów podatkowych, jakimi są konta maklerskie IKE czy IKZE.

Podobną generalizacją może być niestety opisywana dzisiaj zasada dotycząca kapitału wymaganego do osiągnięcia FIRE:

- Zasada 4%, czyli „potrzebujesz 25-krotności rocznych wydatków, by móc przejść na przyspieszoną emeryturę”. Wszystko jest jednak relatywne i w przypadku defensywnego portfela (np. 50/50) lub bardzo wysokich wycen na rynkach akcji nawet 4% może nie zagwarantować Ci, że Twój kapitał przetrwa kilkadziesiąt lat.

Skoro zasada ta – zupełnie jak inne upraszczające życie zasady dotyczące świata finansów – może być mało uniwersalna, to jak wobec tego samemu ustalić ile środków potrzebne nam będzie do przejścia w stan życia z naszego kapitału?

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć IKE/IKZE z bogatą ofertą ETF-ów?

Mój link obniża prowizję na rynkach zagranicznych z 0,29% do 0,24%.

Szukasz zagranicznego konta maklerskiego?

Pełen ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Ile pieniędzy potrzebujesz by przejść na wczesną emeryturę?

W ostatnim rozdziale wpisu, który traktuję jako wstęp do zagadnienia ustalania bezpiecznej kwoty wymaganej do przejścia na przyspieszoną emeryturę, chciałem pokrótce poruszyć temat popularnych alternatyw do będącej sporym uproszczeniem rzeczywistości zasady 4%. Zaczniemy od tej najprostszej, która polegać będzie na arbitralnym obniżeniu stopy wypłat z kapitału w celu zwiększenia bezpieczeństwa planu, kontynuując z bardziej naukowymi pomysłami na ustalenie wymaganego do FIRE poziomu kapitału.

Bezpieczny bufor 3% czy marnowanie czasu?

Wiele osób, w tym ci bardziej pragmatyczni odbiorcy tego materiału mogą pomyśleć teraz sobie „a po co mam spędzać czas, licząc czy 4% wypłaty rocznie się sprawdzi, jeśli mogę po prostu założyć mniejsze wypłaty?”. I właśnie idąc tym tokiem rozumowania, możemy dojść do wniosku, że zamiast zasady 4% zaimplementujemy u siebie zasadę 3%, a więc pragnąc wydawać 200 000 złotych rocznie, uzbieramy w tym celu nie 5 milionów, a 6,6 miliona złotych.

Ponownie – jeśli brzmi zbyt prosto, by było użytecznie, to napiszę tylko, że na takie pomysły wpadali już eksperci finansowi (np. tutaj czy tutaj), mówiąc, że najlepszym sposobem na redukcję ryzyka jest… uzbieranie wyższej kwoty początkowej portfela. Niby jest w tym sporo prostej logiki, ale pomysł wydaje się kiepski, jeśli zrozumiesz, że oznaczałby dla Ciebie prawdopodobnie między 2 a 5 latami pracy na etacie dłużej. Nie mówiąc o tym, że podobne pomysły bazują na tym samym, co oryginalna zasada SWR 4%, czyli na historycznych danych dotyczących waluty, giełdy i inflacji. Czy jest zatem jakaś bardziej naukowa metoda dla poszukujących „czegoś więcej”?

Alternatywa, czyli PWR (Perpetual Withdrawal Rate)

Przyznam, że odkąd w 2013 roku ustaliłem swój plan dojścia do finansowej niezależności, sam wykonywałem raczej proste estymacje opierające się na regule 4%. W Artykule z 2016 roku, na który nakierował mnie jeden z czytelników, opisana została ciekawa alternatywa dla SWR, którą jest PWR (ang. Perpetual Withdrawal Rate). Jednym z największych grzechów SWR jest moim zdaniem założenie, że wartość kapitału może spaść poniżej jej początkowej kwoty, dlatego w podejściu PWR adresuje się dokładnie ten problem, proponując zmienną stopę wypłaty, która „rozpędza” się z czasem.

PWR zwykle zaczyna niżej od SWR, często na poziomie 1-2%, by z czasem „rozpędzić się” do poziomów równych lub nawet wyższych SWR, ale tylko tak długo, jak ryzyko spadku wartości kapitału poniżej jego początkowo uzbieranej wartości jest minimalne. W PWR najważniejszym założeniem jest nigdy niedopuszczenie do zejścia kwoty kapitału poniżej początkowego poziomu, ponieważ nikt z nas nie wie tego, ile dokładnie będzie trwało jego dalsze życie. Zainteresowanym PWR polecam też ten wątek na forum Bogleheads.org, a my przejdźmy do opisania alternatywy zaproponowanej przez firmę Vanguard.

Alternatywa, czyli model dynamicznego wydawania Vanguarda

Opisany w materiale przygotowanym przez Vanguard model dynamicznego wydawania pieniędzy jest jeszcze ciekawszą alternatywą dla SWR, bo zakłada, że wydatki nie muszą być stałe w czasie (lub indeksowane inflacją), a dynamicznie dopasowywane do sytuacji. Zakłada on (bardzo słusznie zresztą), że w zależności od stóp zwrotu z giełdy wczesny emeryt może w danym roku wypłacić odpowiednio mniej lub więcej środków, a jego kapitał i tak nie ulegnie wyczerpaniu.

Pomysł Vanguarda dodaje do SWR to, czego moim zdaniem trochę w nim brakowało, czyli taktyczny element dopuszczania zmian w wypłatach w zależności od sytuacji. Wiąże się to m.in. z wydawaniem mniej, jeśli giełda zaliczyła dużą korektę (bo przecież nie chcemy sprzedawać przecenionych akcji) i wydawaniem więcej, gdy giełda jest po dużych wzrostach lub nosi znamiona bańki. Na pewno nie wyczerpałem w tym krótkim akapicie tego tematu, celowo zostawiając sobie miejsce do przyszłych wpisów na temat ustalania kwoty potrzebnej do przejścia na przyspieszoną emeryturę.

Podsumowanie

Kończąc pisać ten wpis, czuję, że właśnie uzupełniłem serię wpisów o FIRE o bardzo ważny, ale wcześniej brakujący komponent ustalania tego, kiedy właściwie będziemy mogli rzucić pracę i cieszyć się pełnią życia. Jeśli mimo przeczytania wpisu nie wiesz, ile pieniędzy potrzebujesz, by przejść na wczesną emeryturę, to polecam kontynuować lekturę o SWR na forum Bogleheads, które pozostaje jednym z najlepszych, jeśli nie najlepszym źródłem informacji dla osób dążących do finansowej niezależności przed tą „ustawową” emeryturą. Temat przyspieszania tempa osiągania FIRE poruszyłem we wpisie „Jak szybko możesz osiągnąć wolność finansową? Przyspiesz swoje FIRE„, do którego lektury zachęcam wszystkich praktyków tematu, którym zależy na jeszcze szybszym osiągnięciu niezależności od pracy.

W planie na FIRE pamiętaj też o wykorzystywaniu do tego odpowiednich kont. Udowodniłem już, że konta IKE i IKZE opłacają się nawet tym, którzy dążą do wczesnej emerytury, co może wydawać się bardzo nieintuicyjne. Niedowiarkom polecam zatem wpis „IKE i IKZE pasują też do wczesnej emerytury. FIRE a konta emerytalne„, w którym tłumaczę, dlaczego konta IKE i IKZE są dobre dla praktycznie każdego. Jeśli wpis się podobał, to pamiętaj o zostawieniu komentarza pod wpisem, obserwowaniu mojego profilu na Twitterze oraz polubieniu mojej strony na Facebooku. Dzięki i do następnego!

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.