Czy warto inwestować małymi pieniędzmi?

Wpis, który właśnie czytasz jest rezultatem dyskusji, którą odbyłem na jednej z facebookowych grup o inwestowaniu. Nastąpiła ona w rezultacie publikacji artykułu „Jak prosto zainwestować pierwsze pieniądze?„, a dotyczyła decyzji czy lepiej zwiększać zarobki, czy uczyć się inwestować. Do dyskusji z Facebooka jeszcze wrócimy, a to bardzo istotne pytanie powinien zadać sobie każdy aspirujący inwestor w początkowych latach swojej kariery lub nawet przed jej rozpoczęciem. Ojciec jednego z moich najlepszych przyjaciół wyznał nam ostatnio, że 80% swoich pieniędzy zgromadził w ostatnich pięciu latach swojej pracy, tyle że zaraz wyjaśnię dlaczego jego przypadek jest bardzo specyficzny.

Wyobraź sobie inżyniera, który przez wiele lat pracuje za bardzo solidną stawkę, by w końcu zostać dyrektorem oddziału, zaczynając zarabiać niemal dziesięciokrotność swojego wcześniejszego wynagrodzenia. Z pewnością nie każdego czeka taki los i rzadko kto osiągnie tak wiele w swojej karierze zawodowej. Tym niemniej, dał on swoim synom radę, by zignorowali inwestowanie, zanim nie dorobią się pewnej solidnej kwoty, na przykład równowartości miliona dolarów. Wszedłem z nim w polemikę, nie do końca zgadzając się z jego podejściem. Miał on sporo racji w kwestii kariery, ale nauka inwestowania jest według mnie równie ważna, co przysłowiowe „pięcie się po szczebelkach” korporacyjnych, co postaram się wyjaśnić w tym wpisie.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Czy we wczesnych latach kariery warto skupić się tylko na niej, czy dedykować czas nauce inwestowania.

- Kiedy według mnie należy zacząć inwestować.

- Jakie możliwe scenariusze życia finansowego będą miały osoby, które podejmą różne decyzje.

- Jak w zależności od Twoich celów zaplanujesz swoje życie finansowe.

Powiązane wpisy

- Czy nie zarabiam za mało? Twoje zarobki na tle rynku

- W jakim wieku ryzykować na giełdzie najwięcej?

- Czy przy polskich zarobkach można osiągnąć niezależność finansową?

- Jak prosto zainwestować pierwsze pieniądze?

- Dlaczego odkładam 70% z każdej wypłaty? Ruch FIRE

- Etapy osiągania wolności finansowej. Na którym z nich jesteś?

- Jak zaplanować swoją wolność finansową? Mój plan sprzed lat

Czy bardziej opłaca się skupić na karierze czy edukacji inwestycyjnej?

Odpowiedź na to pytanie brzmi: „zależy kiedy”. Intuicja zawsze podpowiadała mi, że w pierwszych latach kariery warto walczyć o częste i wysokie podwyżki i nie żałuję, że poszedłem tą drogą. Tyle że z czasem, zwykle po uzbieraniu pewnej kwoty oszczędności, nauka inwestowania powinna stać się priorytetem. Naukę inwestowania może (choć według mnie nie powinien!), rzecz jasna, zastąpić dobrze opłacony, profesjonalny doradca inwestycyjny. Człowiek dysponujący pewnym kapitałem, dajmy na to kilkuset tysięcy złotych, może bez problemu „zafundować sobie” usługę całkiem dobrego doradztwa inwestycyjnego lub nawet prowadzenia swojego portfela. Bezpieczniej jest jednak nauczyć się samemu zarządzać swoim majątkiem, a edukacja finansowa we wczesnych latach nie jest błędem, gdy nie przeznacza się na nią całego swojego czasu.

Cały następny rozdział tego artykułu dedykuję analizie kilku scenariuszy, których bohaterowie będą się skupiać albo na rozwijaniu kariery, albo na nauce inwestowania. Niektóre scenariusze będą ze sobą celowo mocno powiązane, byś mógł łatwo porównać ich efekty ze sobą. Skoro o efektach mowa to wszystkich sześciu bohaterów będzie miało przed sobą jeden cel – zarobić jak najwięcej pieniędzy w ciągu 40 lat pracy, czyli między 25, a 65 rokiem życia. W przeciwieństwie do jednego z wcześniejszych wpisów, czyli „Dlaczego odkładam 70% z każdej wypłaty? Ruch FIRE„, gdzie wszyscy uczestnicy eksperymentu oszczędzali po 70% swoich miesięcznych pensji, tutejsi badani będą nieco mniej oszczędni. W celu „urealnienia” porównania założymy bowiem, że każdy z bohaterów oszczędza 40% swoich miesięcznych zarobków. Przejdźmy do części liczbowej wpisu.

Analiza sześciu strategii finansowych

Warianty 1-3 dotyczą osób z podejściem „trzeba robić karierę i się nie zastanawiać” oraz „ważne, by pieniądze nie leżały na nieoprocentowanym rachunku”. Osoby te wybiorą lokatę, która w pierwszych latach przyniesie im 1%, a w każdym z kolejnych 2% zysku netto rocznie. Osoby te całą swoją energię będą przeznaczały na rozwój swoich kompetencji i pięcie się po szczeblach korporacyjnych, szybko zwiększając swoje zarobki. Osoba 1 to standardowy pracownik korporacji, który zaczyna od pensji 3000 zł netto miesięcznie, otrzymując podwyżki ponadinflacyjne w pierwszych latach pracy, a już tylko inflacyjne w kolejnych, aż do emerytury.

Bohaterowie drugi i trzeci już na starcie będą zarabiać znacznie więcej (odpowiednio 6000 zł i 9000 zł netto miesięcznie, które są jak na pracę w Polsce kwotami astronomicznymi). Dodatkowo ich kariery będą rozwijać się szybciej niż pierwszej osoby, stąd bohater drugi kończy w wieku 65 lat jako bardzo doświadczony specjalista z pensją 40 000 zł miesięcznie, a trzeci zostanie prezesem firmy z wynagrodzeniem miesięcznym w kwocie 200 000 zł. Trzy pierwsze scenariusze łączy decyzja o nieinwestowaniu swoich środków na giełdzie i o pełnym skupieniu się na swoich karierach. Dla kontrastu, bohaterowie czwarty, piąty i szósty skupią się głównie na inwestowaniu pieniędzy. Wszystkie detale dotyczące parametrów zarobkowo-inwestycyjnych wszystkich uczestników badania znajdziesz w tabeli poniżej:

| Wariant | Zarobki początkowe netto | Wzrost zarobków (pierwsze 10 lat/później) | Wynagrodzenie (wiek 25L/wiek 65L) | Stopa zwrotu z inwestycji netto (pierwsze 5L/później) |

|---|---|---|---|---|

| 1 Zwykłe zarobki i oszczędzanie | 3000 | 8%/4% | 3000/20 000 | 1%/2% |

| 2 Wysokie zarobki i oszczędzanie | 6000 | 8%/4% | 6000/40 000 | 1%/2% |

| 3 Astronomiczne zarobki i oszczędzanie | 9000 | 8%/8% | 9000/200 000 | 1%/2% |

| 4 Zwykłe zarobki i inwestowanie defensywne | 3000 | 8%/4% | 3000/20 000 | 4%/8% |

| 5 Zwykłe zarobki i inwestowanie agresywne | 3000 | 8%/4% | 3000/20 000 | 6%/12% |

| 6 Zwykłe zarobki i inwestowanie profesjonalne | 3000 | 8%/4% | 3000/20 000 | 8%/16% |

Jak widzisz, inwestorzy czwarty, piąty i szósty są wariacją bohatera pierwszego, czyli zwykłego pracownika korporacji. Różnią się od niego tylko i aż średniorocznymi stopami zwrotu z inwestycji. Przyjmiemy tu założenie, że efekty inwestycyjne są wprost proporcjonalne do czasu spędzanego na naukę tej czynności, co jest w oczywistym sensie nieprawdą w prawdziwym świecie. Bohater szósty spędzi na inwestowaniu najwięcej czasu, a więc uzyska z niego zdecydowanie ponadprzeciętne stopy zwrotu. Wybacz mi odważne i nie do końca rzeczywiste założenia, ale ten wpis ma odpowiedzieć na czysto teoretyczne pytanie, stąd podobne uproszczenia są niemal konieczne. Przyjrzyjmy się pierwszemu wariantowi, czyli osobie o średnich zarobkach, która jedynie oszczędza na lokacie. Postaram się możliwie prosto wyjaśnić dlaczego odpowiedź na pytanie „czy lepiej zwiększać zarobki, czy uczyć się inwestować?” nie jest wcale taka oczywista.

Przeciętne zarobki i samo oszczędzanie

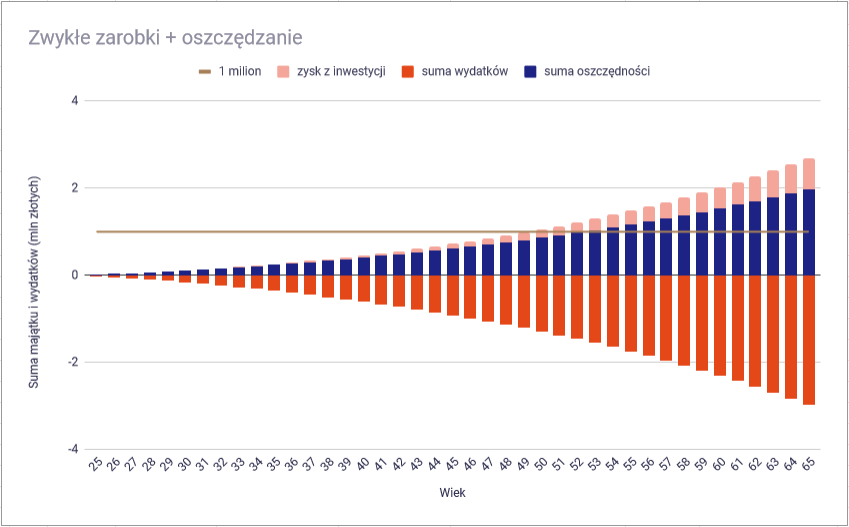

Pierwszy przypadek to osoba, która zaczyna od przeciętnych zarobków (3000 zł netto miesięcznie) i stopniowo w ciągu 40 lat kariery dochodzi do 20 000 zł netto miesięcznie. Przez cały ten okres oszczędza 40% swojego wynagrodzenia, a oszczędności lokuje na depozycie bankowym. Nie zdziwi Cię raczej proporcja zysku z inwestycji do sumy oszczędności, czyli wpłat na konto oszczędnościowe, w której znacznie dominuje to drugie:

Podsumowałbym to krótko: procent składany działa tym wolniej, im niższa jest średnia stopa zwrotu z inwestycji. W tym przypadku dosłownie oscyluje ona wokół zera, ukazując „ile warte jest” odkładanie pieniędzy na lokacie. Oczywiście inwestując w ten sposób 100 lat (a dożycia takiego wieku Ci i wszystkim innym odwiedzającym mój blog życzę z całego serca) uzyskamy znaczną przewagę odsetek nad zarobkami, ale w realnym świecie można o tym zapomnieć, nie mówiąc już o wzięciu pod uwagę inflacji. Może wyjściem jest zatem zwiększenie zarobków poprzez zrobienie kariery jeszcze szybciej?

Obserwuj moją stronę na Facebooku!

Znajdziesz tam mnóstwo przydatnych informacji o finansach i inwestowaniu

Zwiększamy zarobki początkowe. Błyskotliwa kariera osoby, która nie inwestuje

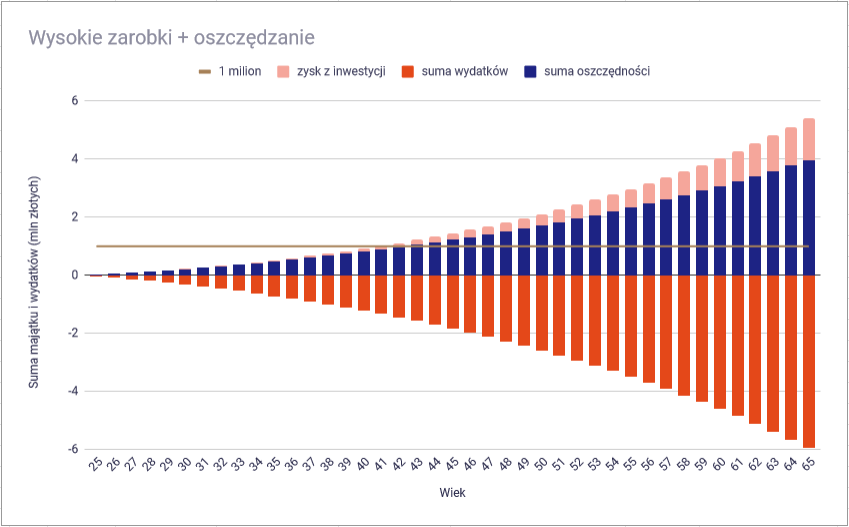

Dajmy na to, że uparcie dążymy do szybkiego wzrostu zarobków, zaczynając od poziomu 6000 zł netto miesięcznie, który obecnie zarezerwowany jest tylko dla kilku najlepiej płatnych zawodów. Wzrost wynagrodzenia jest tu analogiczny do poprzedniego przypadku, a wynosi on konkretnie 8% rocznie w pierwszej dekadzie kariery i już tylko 4% rocznie do jej zakończenia. Przyjrzyjmy się wpływom i wydatkom takiej osoby:

Pierwsza obserwacja: znacznie zwiększyła się „amplituda”, czyli wysokość słupków po obydwu stronach. Zarabiając więcej, można prowadzić bardziej rozrzutne życie, owszem, ale bez inwestowania komponenta pasywna, czyli zyski z oszczędności będą w ciągu tych 40 lat stale dość niskie. Z drugiej strony osoba o takich zarobkach, która oszczędziła milion w wieku około 40 lat, może śmiało pozwolić sobie na usługę doradztwa inwestycyjnego lub nabycie jednostek FIZ-u, czyli Funduszu Inwestycyjnego Zamkniętego, potencjalnie „podkręcając” roczną stopę zwrotu z inwestycji. Zanim przejdziemy do osób, które wybrały wczesne inwestowanie, przyjrzyjmy się komuś, kto robi zawrotną karierę dyrektora w korporacji.

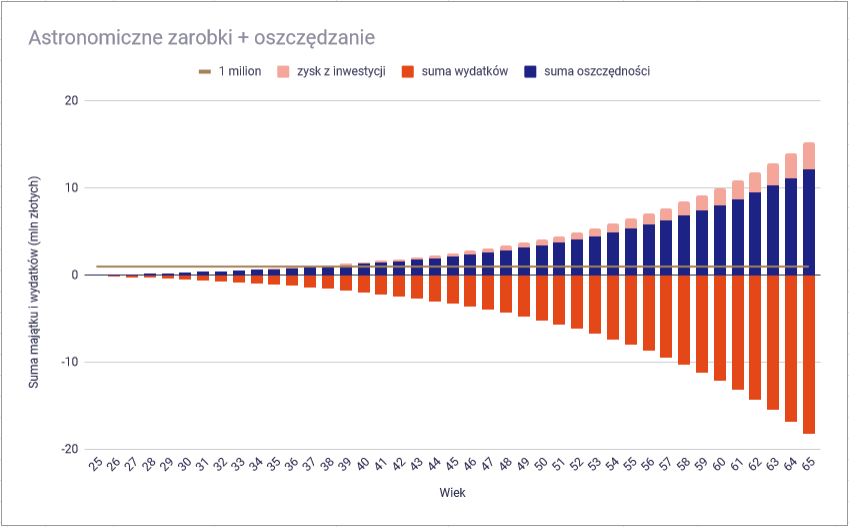

Osoba o astronomicznych zarobkach, która nie inwestuje

Tym razem przedstawię człowieka, który pod względem zarobków znajduje się w ścisłej czołówce całego społeczeństwa. Bazując na wpisie „Ile zarabia przeciętny Polak?” oceniam, że jakieś 99,99% osób w Polsce zarabia mniej od niego, a mimo to całą swoją energię kieruje on w rozwój kariery, oszczędności trzymając na lokacie. Oto jak wyglądają: wzrost oszczędności, zysku z inwestycji oraz skumulowanych przez całe życie wydatków takiego człowieka:

Narysowałem to tylko po to, by jeszcze wyolbrzymić wpływ niskiej stopy zwrotu z inwestycji na oszczędności. Niezależnie od wysokości zarobków, osoba, która nie inwestuje swoich pieniędzy, po prostu nie może liczyć na eksponencjalny wzrost zgromadzonych środków. Oczywiście taki człowiek będzie miał bardzo dostatnie życie, a i tak zgromadzi w nim ponad 10 mln oszczędności, ale bez szczypty procentu składanego nie wejdzie on do polskiej edycji listy Forbesa. W trzech kolejnych przykładach bohaterowie powrócą do przeciętnych zarobków, ale każdy z nich zdecyduje się przeznaczyć choć trochę swojego czasu na inwestowanie już we wczesnych latach swoich karier.

Dodajmy do zwykłych zarobków trochę inwestowania

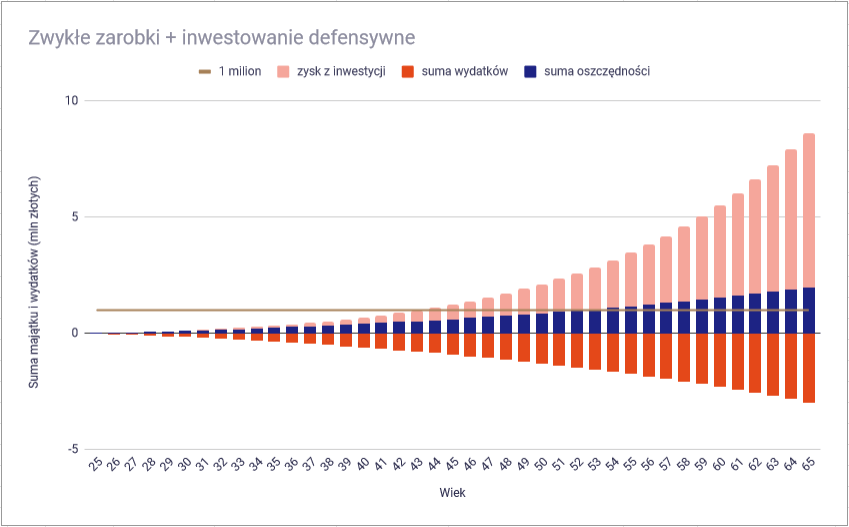

Ta osoba to wariant bohatera pierwszego, który decyduje się przeznaczyć na inwestowanie przynajmniej godzinę w miesiącu (patrz: wpis „Jak prosto zainwestować pierwsze pieniądze?„). Owa „zainwestowana” godzina powoduje, że jego stopy zwrotu z inwestycji rosną z depozytowych 1%/2% do 4% w pierwszych 5 latach, a następnie do 8% rocznie. Mamy tu do czynienia z typowym inwestorem dywidendowym, który inwestuje rozważnie, kupując tylko duże i uznane spółki, które od lat wypłacają swoim akcjonariuszom dywidendy. Oto jak takie inwestowanie przyspiesza wzrost jego majątku i szybko dominuje nad sumą wpłaconych środków:

Na pierwszy rzut oka widać jak zmieniła się proporcja zysku z inwestycji do sumy oszczędności, czyli sumy zgromadzonych w jego karierze środków. Drugim bardzo istotnym novum jest tutaj wzrost wielkości oszczędności. Przypomnę, że osoba o takich zarobkach, która tylko oszczędza zdoła do 65 r.ż. zgromadzić niecałe 3 miliony, a inwestor defensywny ponad 8! Wychodzi na to, że decyzja o rozpoczęciu inwestowania defensywnego oznaczała dla tych dwóch bohaterów prawie 3-krotną różnicę majątków końcowych w wieku 65 lat! Żeby być z Tobą fair, muszę przyznać, że w początkowych latach wpływ zainwestowanych środków na wzrost majątku jest dość nikły. Przyspiesza on w okolicy 40 roku życia, gdy bohater posiada w swoich aktywach około miliona złotych, by powoli „przebić” jego miesięczne wpływy z tytułu pracy, które wcale nie są takie małe. Co jeśli założymy wyższe stopy zwrotu z inwestycji?

Jeszcze więcej inwestowania

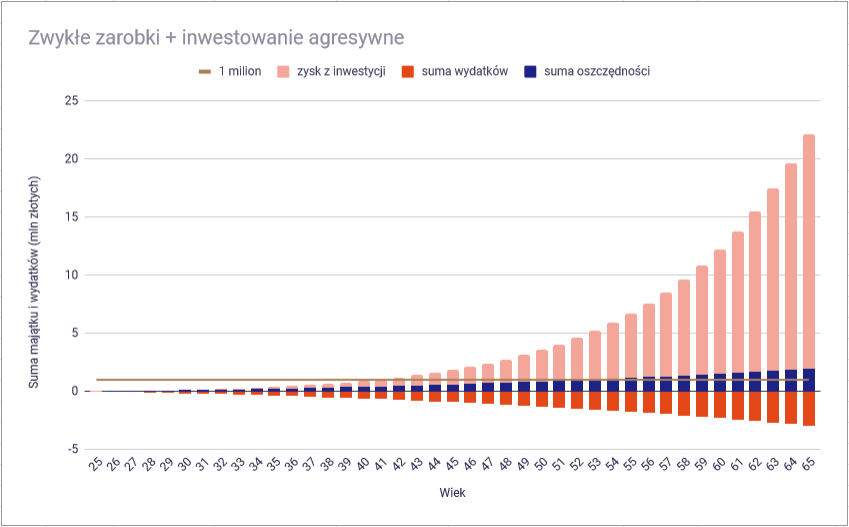

To, co wyżej, ale stopa zwrotu z inwestycji rośnie z 4%/8% rocznie netto do 6%/12% rocznie netto. Zastrzegam, że ciężko o taką stopę zwrotu w tych czasach i osiągnięcie jej rok do roku oznacza niewątpliwy talent i wiele włożonej w to ciężkiej pracy. Jako „ćwiczenie mentalne” rysuję jak tak (pozornie) niewielki wzrost osiąganej, rocznej stopy zwrotu wpłynie na budowanie majątku przez osobę, która zarabia przeciętnie i oszczędza 40% swoich zarobków:

Uzyskanie ponadprzeciętnej stopy zwrotu z inwestycji bardzo wcześnie, bo jeszcze przed czterdziestką osiąga zamierzony efekt. Taka osoba w perspektywie 25-30 lat inwestowania znacznie wyprzedzi karierowicza, czyli bohatera czwartego, którego zarobki pod koniec kariery są naprawdę astronomiczne (blisko 200 000 zł netto miesięcznie!). Raz jeszcze podkreślę, że bardzo trudno jest „wykręcić” taki wynik inwestycyjny rok do roku przez 40 lat, ale poskutkowałoby to majątkiem o wiele większym niż ten dyrektora korporacji, który środki odkłada na lokatach bankowych. Pozwól, że w kolejnym akapicie zwiększę stopę zwrotu z inwestycji raz jeszcze, biorąc pod lupę inwestora profesjonalnego.

I najwięcej inwestowania

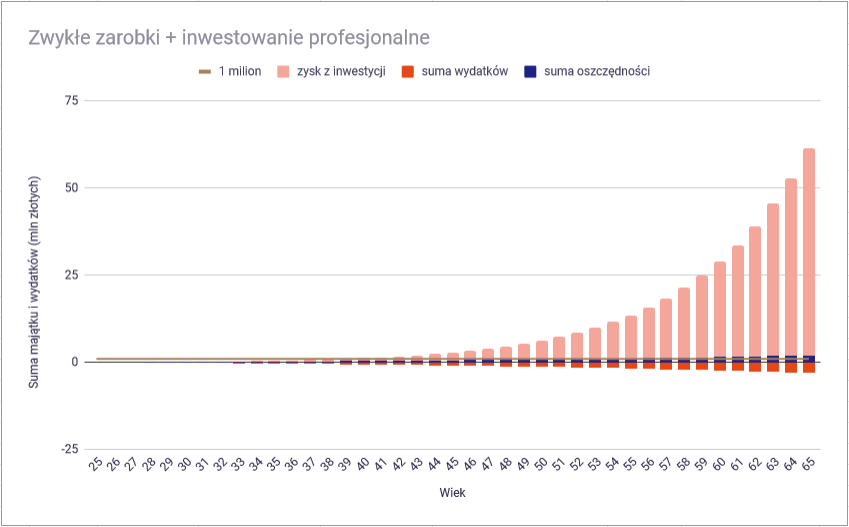

By uniknąć bycia posądzonym o herezję, napisze transparentnie, że ten scenariusz to inwestor absolutnie wybitny, klasą bliższy Warrenowi Buffettowi niż autorowi tego bloga. Osiąga on średnioroczną stopę zwrotu w wysokości 8% netto w pierwszych pięciu latach i 16% netto w każdym kolejnym roku. Ta astronomiczna stopa zwrotu to rezultat wielkiej dyscypliny, całych lat nauki i tysięcy godzin przeznaczonych na inwestowanie. Budowanie majątku dla takiej osoby przyćmi wszystkie wcześniejsze scenariusze i będzie wyglądało następująco:

Suma oszczędności i wydatków jest wobec zysku z inwestycji tak mikroskopijna, że prawie niewidoczna na wykresie. Przypomnę, że osoba ta pracuje na etacie do 65 roku życia, zarabiając początkowo 3000 zł netto miesięcznie, a jej zarobki przestają odgrywać jakąkolwiek rolę w budowie majątku w wieku 41 lat. W praktyce ten człowiek rzuciłby pracę najpóźniej w okolicy 45 r.ż. i skupił wyłącznie na inwestowaniu, ale na potrzeby przykładu założyłem, że jest on zatrudniony aż do emerytury. Kwota końcowa to astronomiczne 60 mln złotych, a w każdym kolejnym roku rośnie ona o kolejne kilka, a później kilkanaście milionów. Podkreślam, że takie inwestowanie wymaga, czasu, skupienia, dyscypliny i ekspertyzy i tylko bardzo nielicznym z nas (jeśli komukolwiek!) uda się osiągnąć takie wyniki inwestycyjne. Porównajmy teraz efekt każdego ze scenariuszy, by wysnuć inicjalne wnioski, które pomogą nam odpowiedzieć na pytanie „czy lepiej zwiększać zarobki, czy uczyć się inwestować?”.

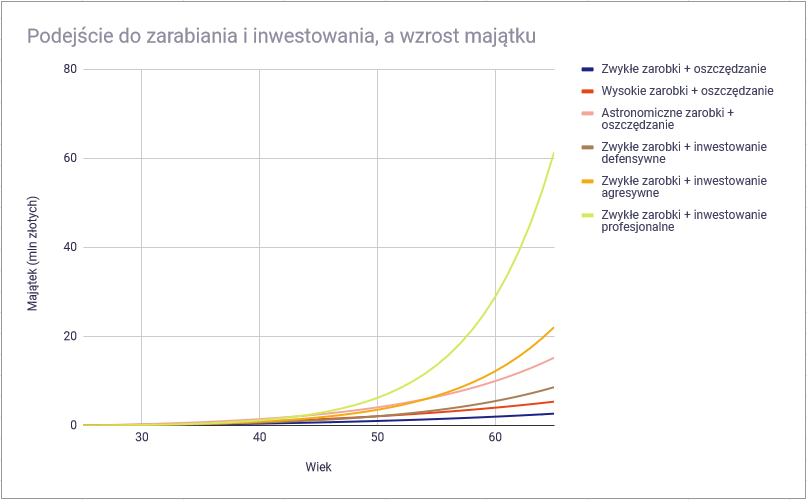

Porównanie wzrostu majątków każdego z bohaterów

Wykres, który dla Ciebie przygotowałem poniżej, zestawia proces budowania majątku dla każdego z opisanych wcześniej scenariuszy. Wkleiłem go głównie po to, byś mógł w jednym miejscu porównać wszystkie krzywe. Zwłaszcza ciekawy jest według mnie pojedynek dyrektora korporacji z inwestorem agresywnym, który w wieku około 54 lat nagle prześciga tego pierwszego:

Podobny pojedynek stoczyć będzie musiał inwestor defensywny z osobą o wysokich zarobkach, czyli z cenionym i szanowanym specjalistą. Około pięćdziesiątego trzeciego roku życia wartość ich majątków „spotka się”, by szybko wystrzelić w górę w przypadku inwestora defensywnego. Myślę, że dokonaliśmy na tyle porównań, by wysnuć z nich wczesne wnioski.

Czy lepiej zwiększać zarobki, czy uczyć się inwestować?

Geneza wpisu. Dyskusja na Facebooku

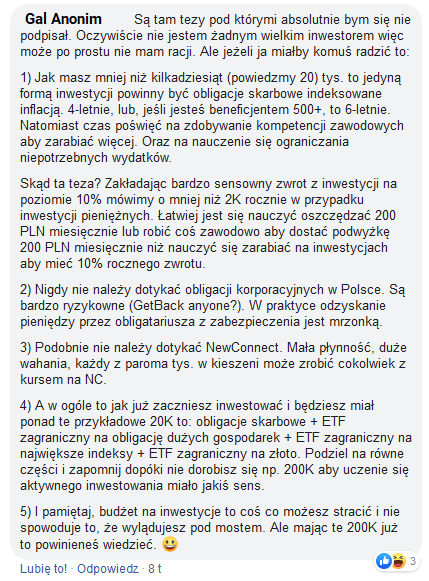

Myślę, że zanim spiszę Wam swoje wnioski, powinienem przedstawić post na Facebooku, który był komentarzem do mojej publikacji wpisu o początkach inwestowania. W artykule „Jak prosto zainwestować pierwsze pieniądze?„, bo o nim mowa, napisałem, że warto obracać małymi kwotami choćby o to, by przygotować się na zarządzanie tymi większymi w przyszłości. Gall anonim, będący jednym z członków grupy na Facebooku, w której aktywnie uczestniczę, rozpoczął bardzo ciekawą dyskusję, komentując mój wpis w następujący sposób:

Punkt 1 powyższego komentarza skłonił mnie do napisania tego wpisu na blogu. Jak widać po symulacjach, Gal ma w większości rację w słowach „poświęć czas na zdobywanie kompetencji zawodowych, by zarabiać więcej oraz na nauczenie się ograniczania niepotrzebnych wydatków„. Są to bardzo mądre słowa, które będą gruntem do kolejnego akapitu, w którym wypiszę powody, dla których faktycznie warto wcześnie rozwinąć swoją karierę.

Argumenty za robieniem kariery

- Wysokie zarobki osiągnięte w pierwszych 10 latach kariery są bardzo istotne w budowaniu majątku. Gall Anonim miał rację, pisząc o skupieniu się na zarobkach, ale polemizowałbym z nim z tym „nieuczeniem się aktywnego inwestowania, zanim osiągniesz pułap 200 000 złotych„. Napisałem zresztą o zwiększaniu zarobków osobny wpis i zachęcam Cię do jego przeczytania: „Jak dostałem 15 podwyżek w 10 lat? Skuteczne negocjowanie wynagrodzeń„.

- Dyscyplina oszczędnościowa, czyli oszczędzanie około 30%-40% swoich zarobków jest w planie inwestycyjnym bardzo istotna, jeśli nie kluczowa. Tutaj również zgodzę się z autorem powyższego posta.

- Jeśli stoisz przed wyborem kierunku studiów lub szukasz pracy, naprawdę warto zastanowić się nad posadą, która da Ci możliwości szybkiego awansu i pozwoli w ciągu kilku lat stać się jedną z 10% najlepiej zarabiających osób w naszym kraju. Wiem, że łatwo tak pisać, a rynek pracy zmienia się bardzo dynamicznie, ale pewne zawody (patrz: „Jak wybrać przyszłościowe studia? Co wziąć pod uwagę?„) powinny jeszcze przez wiele lat dać nam możliwość ponadprzeciętnego zarabiania pieniędzy.

Obserwuj mnie na Twitterze (X):

Subskrybuj mój kanał YouTube:

Argumenty za nauką inwestowania

- Tutaj będę bezkompromisowy. Fakt, że inwestując „drobniakami”, czyli dajmy na to kilkoma tysiącami złotych „wiele nie zarobisz” nie oznacza, że nie powinieneś się wcześnie uczyć inwestowania. Takie odkładanie nauki inwestowania, argumentując, że nie pozwoli to równolegle rozwijać kariery to jedynie wymówka. Owszem, nie powinieneś spędzać na inwestowaniu więcej czasu niż na szkoleniu się w swoim zawodzie, ale w pewnej chwili musisz przestawić priorytety, by „krzywą majątku” zbliżyć się do jednego z inwestorów.

- Nauka inwestowania wcale nie zajmuje tak wiele czasu. Kilka dobrych książek z polecanych, parę wpisów na blogu, konto maklerskie i po kilku miesiącach przygotowań można śmiało próbować swoich sił na giełdzie. Pamiętaj jednak, by robić to odpowiedzialnie, przykładowo budując jeden z bezpiecznych portfeli przedstawionych we wpisie „ETF (6/6) – Jak zbudować portfel inwestycyjny z ETF-ów„.

- Procent składany, który osiągniesz przy agresywnym inwestowaniu po uzbieraniu ponad miliona złotych, zwykle szybko przekroczy wartość Twoich miesięcznych zarobków. Warto jest dobrze wyczuć moment, w którym powinno się skupić bardziej na inwestowaniu niż na robieniu kariery. Sugeruję tutaj wiek 35-45 lat, co jest dość zabawne w kontekście tego, że wnioskując z maili, które otrzymuję, duża część moich czytelników jest właśnie w tym wieku. Sugeruję nie przejmować się zbytnio słowami Galla Anonima i spróbować połączyć robienie kariery z nauką inwestowania tak szybko, jak to tylko możliwe.

Podsumowanie

Myślę, że w tym temacie napisałem już wszystko, co chciałem napisać. Ciężko jest prowadząc teoretyczny dowód dotknąć wszystkich aspektów często bardzo skomplikowanego życia i nie śmiem twierdzić, że mi się to tutaj udało. Istnieją jednak pewne uniwersalne prawa matematyki, a jednym z nich jest opłacalność uruchomienia procentu składanego tak szybko, jak to tylko możliwe. Nawet zarabiając i oszczędzając mniej niż bohaterowie wszystkich scenariuszy tego wpisu warto nauczyć się „wykręcać” powyżej 5% netto rocznie z inwestycji, bo i takiego inwestowania efekty w końcu staną się dla Ciebie odczuwalne.

Scenariusz osiągania wolności finansowej przez osoby zarabiające przeciętnie (i poniżej przeciętnie) opisałem we wpisie-ciekawostce „Czy przy polskich zarobkach można osiągnąć niezależność finansową?„. Nie zapomnij też o dyscyplinie, dzięki której niezależnie od sytuacji na rynkach będziesz trzymał się obranej przez siebie strategii, bo najczęściej to ona różni przyszłego bogacza od przyszłego bankruta. Dzięki za doczytanie wpisu do końca i do następnego!

Zapisz się do mojego newslettera: