Nie ma to jak działać zgodnie z planem, który się gdzieś zagubiło.

Ostatnio robiąc porządki na dysku twardym mojego komputera, udało mi się natknąć na ciekawe znalezisko. Mowa tu o arkuszu MS Excel, w którym wiele lat temu starałem się przewidzieć wzrost mojego majątku na przestrzeni lat. Znaleziony, przez wiele lat zapomniany plik zawiera estymacje moich przyszłych miesięcznych wpływów z pracy i z inwestycji, stopę oszczędności oraz zwrotu z inwestycji, której dokonałem w roku 2014, czyli u progu mojej kariery zawodowej. Jakie było moje zdziwienie, gdy okazało się, że we wspomnianym „Excelu” figurowały bardzo podobne liczby do tych, które faktycznie udawało mi się na każdym etapie życia finansowego uzbierać. Bardzo dało mi to do myślenia, przypominając moment kiedy po raz pierwszy postanowiłem zacząć oszczędzać, inwestować i dążyć do wolności finansowej. W artykule, który teraz czytasz, podsumuję oryginalny plan, starając się doradzić Ci jak zaplanować swoją wolność finansową znacznie lepiej, niż samemu zrobiłem to lata temu.

Podstawową tezą, którą przybliżę Ci w tym tekście, jest to, że warto skrupulatnie zaplanować poszczególne kroki na mapie osiągania wolności finansowej, a to „jak” tego dokonać jest już praktycznie wtórne. W planie, który Ci zaraz przedstawię, znalazło się mnóstwo błędów oraz niewłaściwych, a nawet nierealnych założeń, a mimo to sam fakt, że go kiedyś rozpisałem, motywował mnie, by na co dzień oszczędzać i inwestować. Nie spodziewaj się po tym wpisie kolejnego „kalkulatora procentu składanego”, ani „kalkulatora osiągania wolności finansowej”, bo tych jest już w internecie na pęczki i każdy kolejny nie dodałby żadnej wartości. Zawrę tu raczej moją własną historię, bogatą w przemyślenia dotyczące zarówno tych poprawnych, jak i błędnych założeń planu osiągania wolności finansowej. Znajdziesz tu wiele spostrzeżeń na temat tego, co mogłem zaplanować lepiej lub czego nie powinno się planować w ogóle. Będzie to taka retrospekcja planu, o którym, choć zapomniałem to i tak żyłem według niego przez wszystkie dotychczasowe lata pracy i zarabiania pieniędzy. Będzie to wpis o wiele lżejszy niż większość ostatnich, bo czuję potrzebę, by na Inwestomacie poruszać również tematy „okołoinwestycyjne”, by dać ujście także kreatywnej części mojego „twórczego ja”. Miłej lektury!

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- W jaki sposób wiele lat temu zmotywowałem się na wkroczenie na ścieżkę FIRE.

- Jak wyglądał mój początkowy plan na osiągnięcie wolności finansowej w okolicy 40 roku życia.

- Co jest możliwe, a czego nie da się przewidzieć na początku oszczędzania i inwestowania.

- Jak ulepszyłbym narzędzie sprzed lat, by tym razem skutecznie zaplanować swoją ścieżkę do wolności finansowej.

- Jak Ty możesz zaplanować swoją drogę do wolności finansowej.

Powiązane wpisy

- Jak szybko możesz osiągnąć wolność finansową? Przyspiesz swoje FIRE

- Dlaczego odkładam 70% z każdej wypłaty? Ruch FIRE

- Twoja emerytura (5/5) – Jak przejść na emeryturę kilka lat wcześniej?

- Dlaczego inwestuję, czyli moja droga do finansowej niezależności

- Filozofia FIRE, czyli jak dojrzeć finansowo

- Lepiej zwiększać zarobki czy uczyć się inwestować?

- Etapy osiągania wolności finansowej. Na którym z nich jesteś?

- Czy przy polskich zarobkach można osiągnąć niezależność finansową?

Od czego zaczęła się moja podróż do niezależności finansowej?

Pewnego dnia, mając około 20 lat natknąłem się na już wtedy popularną książkę z gatunku Motivational Self-Help Roberta Kiyosakiego zatytułowaną „Bogaty ojciec, biedny ojciec„. Już kiedyś wspominałem o niej na blogu, niekoniecznie polecając jej wartości merytoryczne, gdyż istnieje wiele kontrowersji wokół jej autora. W branży literackiej chodzą słuchy, że Robert Kiyosaki rzekomo dorobił się na sprzedaży książek i kursów, a nie – jak sam uparcie twierdzi – na handlu nieruchomościami.

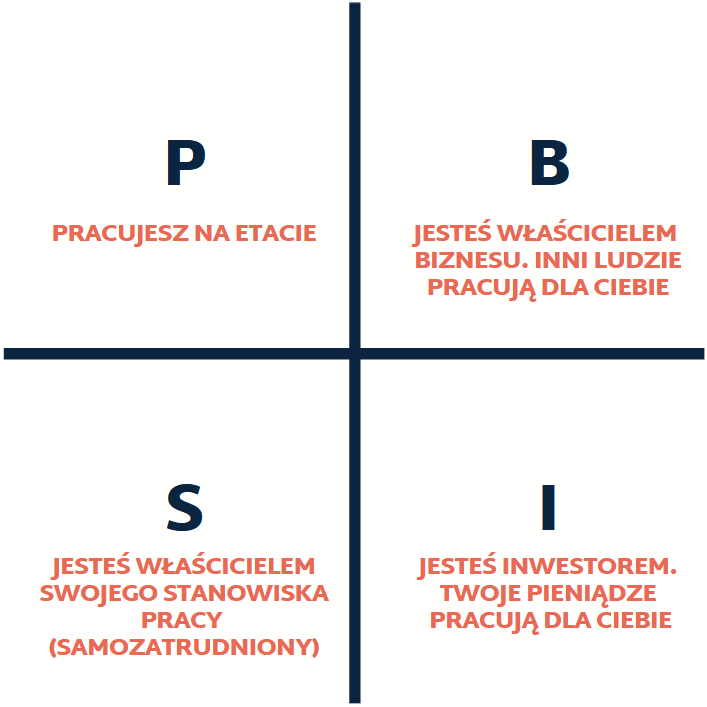

Niemniej jednak, jako głodny wiedzy dwudziestolatek, postanowiłem wtedy zaufać jej autorowi i po przeczytaniu pierwszej książki sięgnąłem po kolejną lekturę z jego repertuaru, a mianowicie „Kwadrant przepływu pieniędzy„. O ile spora część treści tej książki powiela pomysły i pojęcia znane z pierwszego dzieła, to R. Kiyosaki prezentuje w niej dosyć ciekawy schemat czterech sposobów na zarabianie pieniędzy. Ze wszystkich rzeczy, które znalazłem w jego książkach, ten prosty diagram zwany kwadrantem przepływu pieniędzy był zdecydowanie najbardziej użytecznym dla mnie wtedy narzędziem:

Autor książki za pomocą podobnego schematu próbuje przekonać czytelnika do jak najszybszego „wskoczenia” w jedną lub obie klasy zarabiających znajdujące po prawej stronie diagramu. W zrozumieniu poszczególnych sposobów zarabiania pieniędzy pomoże Ci moja interpretacja poszczególnych „ćwiartek” kwadrantu przepływu pieniędzy:

- Praca na etacie to standard w dzisiejszych czasach. Jej niewątpliwymi plusami są względna stabilność zatrudnienia i możliwość awansowania, bez brania na siebie zbyt dużej odpowiedzialności, zaś minusami wysokie podatki oraz bardzo ograniczona możliwość zwiększania swojego wynagrodzenia na większości stanowisk. Większość ludzi zaczyna w tym obszarze i nigdy nie interesuje się żadnym z pozostałych trzech, żyjąc „z miesiąca na miesiąc”.

- Samozatrudnienie to w Polsce głównie sposób na redukcję obciążeń podatkowych (podatek liniowy, możliwość wliczania kosztów działalności, niższe składki ZUS) oraz na pracę dla kilku zleceniodawców jednocześnie i na własnych warunkach. Samozatrudnieni zarabiają średnio więcej od etatowców, ale jest ich znacznie mniej od tych drugich (obecnie ok. 1,5 mln wobec 16 mln według różnych opracowań GUS-u).

- Biznesmeni to w rozumieniu autora książki samozatrudnieni, którzy zwiększyli swoje biznesy na tyle, by zatrudnić w nich innych ludzi. Dzięki pracownikom udaje im się przeskalować swoje biznesy, a więc stają się – właścicielami firm, czyli potocznie biznesmenami. Jako zalety obecności w tej ćwiartce kwadrantu autor książki podaje niemal nieograniczone możliwości zarobku, a jako wady zazwyczaj bardzo dużo czasu i energii, które trzeba włożyć w działalność, by urosła do pokaźnych rozmiarów i „zaczęła sama na siebie zarabiać”. „Tempo” zarabiania pieniędzy jest tu jednak znacznie wyższe niż w przypadku P lub S.

- Inwestorzy idą o krok dalej i powierzają komuś innemu swoje pieniądze, oczekując pewnej stopy zwrotu z tego tytułu. Idea jest taka, że niezależnie w której z pozostałych trzech „ćwiartek” kwadrantu się obecnie znajdujesz, możesz „zaprząc swoje pieniądze do pracy”, zostając Inwestorem.

Jako że w tamtym okresie mojego życia nie miałem ani żadnego konkretnego pomysłu na firmę, ani energii na jej ewentualne prowadzenie, zdecydowałem się pozostać w sferze P, jednocześnie jak najszybciej rozwijając swoje kompetencje w dziedzinie I. Jeśli jesteś w podobnym położeniu i zastanawiasz się, czy warto to odpowiem Ci tylko, że sam nie żałuję, ale nie wiem, czy bym kiedykolwiek do tego doszedł, gdybym wcześniej nie trafił właśnie na „Kwadrant przepływu pieniędzy” tego dość kontrowersyjnego, amerykańskiego autora.

Sprawdź, czy w ogóle warto

Zanim sięgnąłem po książki Kiyosakiego miałem w głowie pewną dychotomię, brzmiącą „albo pracuj na etacie do 65 roku życia, albo ryzykuj i spróbuj stworzyć dochodowy biznes”. Moim problemem z zakładaniem własnego biznesu był brak konkretnego pomysłu oraz obawa przed całkowitą utratą czasu na życie „po pracy”. Z drugiej strony znałem siebie wtedy na tyle, by wiedzieć, że jestem zbyt pracowity i ambitny na zadowolenie się „samym etatem”, więc zauważyłem swoją szansę w ćwiartce czwartej kwadrantu. „Inwestor” przypadł mi do gustu zwłaszcza dlatego, że nie wymaga ona bycia ani samozatrudnionym, ani biznesmenem, a jedynie stałych wpływów finansowych i dyscypliny oszczędnościowo-inwestycyjnej, a tej nigdy mi nie brakowało. Oto jaką analizę przeprowadziłem przed podjęciem decyzji o rozpoczęciu inwestowania, czyli na chwilę przed utworzeniem planu osiągania wolności finansowej, o którym traktuje ten wpis:

Jest tu mnóstwo generalizacji, co może Ci się nie spodobać tym, którzy wymagają precyzji i stuprocentowej zgodności z własną sytuacją życiową czy doświadczeniami. Jeśli spojrzysz na diagram w sposób możliwie szeroki, to zauważysz jednak, że większość zalet (na zielono) i wad (na czerwono) na nim przedstawionych jest mniej lub bardziej poprawna i mająca zastosowanie dla większości osób w każdej z ćwiartek kwadrantu. Ćwiczenie, którego efekt widzisz powyżej, zmotywowało mnie niegdyś do próby wyliczenia czy osiągnięcie wolności finansowej (w nomenklaturze ruchu FIRE są to dwie pierwsze litery, czyli FI) będzie w ogóle możliwe przy moich ówczesnych zarobkach i możliwościach oszczędzania pieniędzy. Dokonałem wtedy kilku założeń, z których większość okazała się z czasem przynajmniej mało precyzyjna, ale czas weryfikuje każdy plan, a niewielu potrafi przewidzieć, w jakim kierunku potoczy się ich życie nawet na kilka lat do przodu. Pozwól, że zacznę od przedstawienia Ci podstawowych założeń planu na osiągnięcie wolności finansowej, który stworzyłem kilka lat temu.

Podstawowe założenia planu

Tworząc plik Excel z moim pierwotnym planem miałem przed oczami prosty cel: obliczyć czy przy realistycznym wzroście zarobków i utrzymaniu stałej stopy oszczędności w ogóle uda mi się osiągnąć finansową niezależność, a jeśli tak to kiedy. W chwili opracowywania wspomnianego planu miałem z tyłu głowy sprawdzenie, czy połączenie P oraz I z książek Kiyosakiego w ogóle ma sens i jakie warunki będę musiał spełnić, by w ogóle rozpatrywać wejście na ścieżkę FIRE.

Przyznaję, że bardzo pomógł mi wtedy fakt, że pracowałem wtedy w Szwecji, a więc kraju, w którym pensje są średnio o wiele wyższe niż w Polsce. Dowiodłem tego w jednym z wcześniejszych wpisów na blogu zatytułowanym „Gdzie wyjechać, by zarobić najwięcej? Porównanie krajów europejskich„, z którego dowiesz się m.in. że szwedzkie średnie zarobki netto są 3-krotnie wyższe od polskich, a po uwzględnieniu miesięcznych wydatków, średni Szwed oszczędzi około 5000 zł, podczas gdy Polak niecały 1000 zł. W tamtym okresie mojego życia dopiero zaczynałem karierę, a przede mną było tak wiele niewiadomych, że zastanawiałem się, czy w ogóle możliwe jest precyzyjne zaplanowanie swojej przyszłości finansowej. Mimo wielu wątpliwości postanowiłem spróbować, a wspomnianą próbę opisuję w kolejnych paragrafach.

Polub moją stronę na Facebooku!

Znajdziesz tam mnóstwo przydatnych informacji o finansach i inwestowaniu

Jak zaplanować swoją wolność finansową?

Zanim opiszę Ci długo zaginiony plik i jego wybrane fragmenty, wspomnę tylko, że mimo ogromnych trudności w przyjęciu realistycznych założeń dotyczących przyszłości, naprawdę warto spróbować dokonać podobnego ćwiczenia. Dziś myślę, że gdybym kiedyś nie stworzył podobnego „kalkulatora” to nie podjąłbym próby stworzenia „wehikułu inwestycyjnego”, który równolegle ze mną samym zarabia dziś dla mnie pieniądze. Po części tłumaczy to moją obsesję na punkcie dywidend i odsetek, którą spostrzeżesz czytając dowolny z wpisów portfelowych na moim blogu, w których nigdy nie ukrywam, że zamiast spekulacyjnego wzrostu cen moich aktywów preferuję periodyczne wpłaty na konto. Pozwól, że opiszę Ci prosty plik-kalkulator, będący manifestacją mojego planu na osiągnięcie wolności finansowej, po czym „rozliczę sam siebie”, sugerując jak mógłbyś to zrobić lepiej, niż ja 6 lat temu.

O pliku z moim planem finansowym

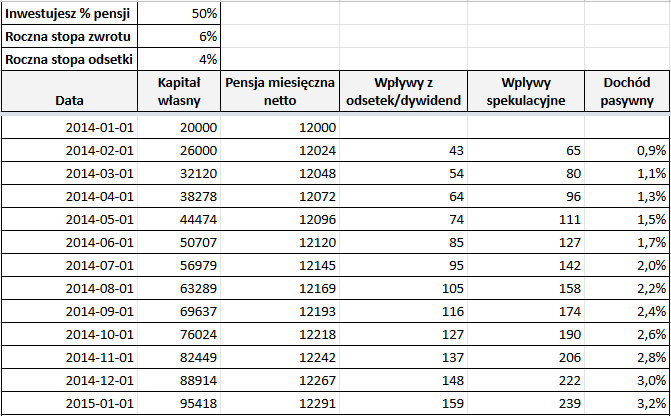

Odnaleziona lista była oryginalnie stworzona w formacie .xlsx, więc by ułatwić podzielenie się nią, zdecydowałem się przenieść ją do Arkuszy Google. Udostępniam Ci ten arkusz tutaj, abyś mógł samemu sprawdzić, czy przy Twoich założeniach osiągnięcie FI jest w ogóle możliwe, ale ostrzegam, że nie ma tam wielkiej logiki i jest on skrajnie uproszczoną wersją innych podobnych kalkulatorów. Oto jak wyglądał oryginalny plik wraz z moimi (mało realistycznymi) założeniami początkowymi:

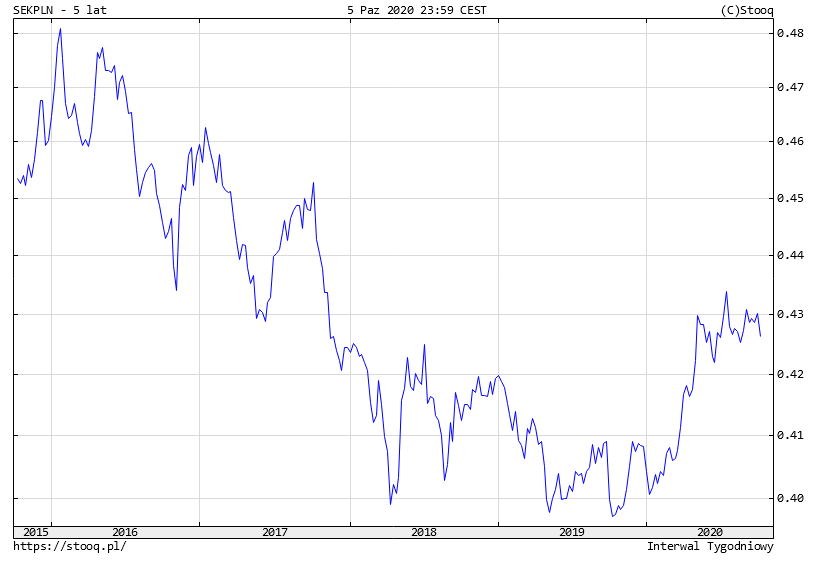

Każdy wiersz pliku odpowiada jednemu miesiącowi, a więc wzrost wartości moich inwestycji (zakładałem, że inwestuję całym majątkiem) przedstawiony jest w ujęciu miesięcznym, a nie rocznym. We wspomnianych założeniach było tyle błędów, że dziś wywołują one u mnie jedynie uśmiech politowania. Podstawowym z nich był fakt, że wtedy zarabiałem w koronach szwedzkich, a planowałem swój wzrost majątku i przyszłe wypłaty w… polskim złotym. Naturalnym jest fakt, że kursy walut się dynamicznie zmieniają, co powinieneś uwzględnić w swoim planie, wykonując go w walucie, w której głównie zarabiasz. Mój błąd staje się bardzo oczywisty, spoglądając na wykres SEK/PLN, a więc tego ile w danym momencie w złotych warta była jedna korona szwedzka i jak dynamicznie się ta wartość zmieniała:

W tamtym okresie mimo, że zarabiałem w szwedzkiej koronie to wydawałem pół na pół w koronie i w złotówce, a inwestowałem jedynie w polskim złotym, a więc część każdej pensji, która przeznaczona była na cele inwestycyjne natychmiastowo wymieniałem na złote. Odsetek wypłaty, który byłem w stanie zainwestować początkowo wynosił 50%, obecnie dochodząc do nawet 70% każdej pensji. Ostatecznie wyszło mi to nawet na dobre, gdyż korona w latach 2014-2017 sukcesywnie traciła wobec złotego na wartości, ale obserwuję tutaj „więcej szczęścia, niż rozumu”. Podsumowując: pierwszym dużym błędem w moim planie osiągania FI było wykonanie go w walucie, w której ówcześnie nie zarabiałem i nie uwzględnienie możliwej zmiany kursu waluty w samym planie. Pozwól, że przedstawię Ci wszystkie założenia początkowe, które w planie wtedy przyjąłem.

Założenia początkowe mojego planu na FI

W kalkulacjach stałymi była moja ówczesna pensja, a zmiennymi jej odsetek, który oszczędzałem, spekulacyjny wzrost wartości moich inwestycji oraz roczna stopa odsetek i dywidend. Oto jakich założeń dokonałem, gdy w 2014 roku tworzyłem oryginalny plik:

- Początkową wypłatę ustaliłem jako 12 000 zł netto, gdyż tyle w tamtym momencie w przeliczeniu na złote wynosiła moja szwedzka pensja. Pracując jako inżynier, zarabiałem delikatnie powyżej szwedzkiej średniej krajowej, co jak na pierwszą pracę po studiach było więcej niż zadowalające.

- Wzrost wynagrodzenia ustawiłem jako 0,2% miesięcznie, co po przeliczeniu na skalę roku daje nieco powyżej 2,4% rocznie. Było to realistyczne założenie korygujące szwedzką inflację, więc zdecydowałem się to tak zostawić, ignorując możliwe awanse i „nadprogramowe” podwyżki.

- Oszczędzany/inwestowany procent wypłaty ustaliłem w pliku jako 50%. Bardzo szybko okazało się, że jest to założenie dość optymistyczne i w tamtych czasach nie mogłem robić tego, co opisałem we wpisie „Dlaczego odkładam 70% z każdej wypłaty? Ruch FIRE„, a więc w sposób spójny i przewidywalny odkładać i inwestować większą częścią swojej wypłaty.

- Spekulacyjną stopę zwrotu ze wzrostu wartości moich aktywów ustaliłem jako 6% brutto. Nie potrafię sobie przypomnieć tego, skąd wziąłem tę wartość, ale zgadywałbym, że miała ona w połączeniu ze zwrotem z dywidend i odsetek dać skumulowane 10% rocznie brutto wzrostu wartości mojego majątku.

- Roczną stopę zwrotu z dywidend i odsetek ustaliłem jako 4% brutto, gdyż w tamtych czasach było to dość realistyczne założenie dla inwestora w obligacje korporacyjne i spółki dywidendowe.

Kolumną z wynikiem tej kalkulacji był „dochód pasywny”, który wedle mojego początkowego planu miał wynieść 3,2% mojej miesięcznej pensji już po pierwszym roku oszczędzania i inwestowania. Nie tak źle, prawda? Z pewnością zmotywowało mnie to do ciężkiej pracy i oszczędzania i inwestowania przez każdy kolejny rok i dało perspektywy na przyszłość. W moim planie osiągania FI było kilka kluczowych momentów, które chciałbym Ci teraz przybliżyć.

Kluczowe momenty w moim planie życia finansowego

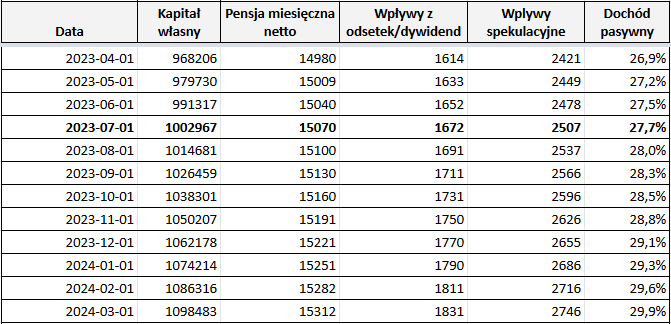

W początkowym planie finansowym kluczowe były dla mnie dwa momenty, odpowiadające początkom faz piątej i szóstej z wpisu „Etapy osiągania wolności finansowej. Na którym z nich jesteś?„. Mowa tu o „pierwszym milionie”, który według planu miałem zarobić w wieku 34 lat oraz o czterdziestce, w której chciałem przejść na przyspieszoną emeryturę (RE). Oto jak w pliku z kalkulatorem wyglądał moment, w którym miałem osiągnąć pierwszy milion wartości aktywów inwestycyjnych:

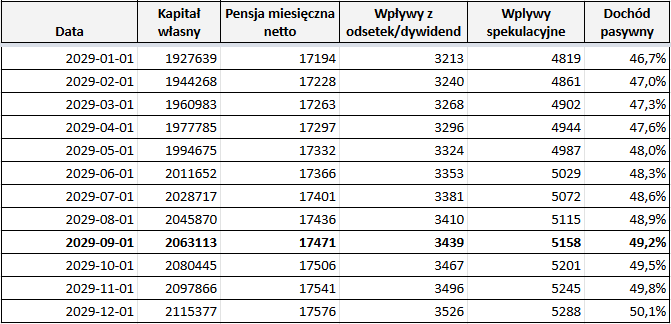

Zakładając proporcjonalny wzrost zarobków i możliwość stałego oszczędzania 50% zarobionej kwoty na zasłużoną, ale dość skromną przyspieszoną emeryturę miałbym przejść w wieku 40 lat, osiągając wartość majątku w okolicy 2 mln złotych. Niestety nie uwzględniałem wtedy dynamiki inflacji i w dzisiejszych złotych kwota ta odpowiadałaby już jakimś 2,3 mln złotych, a w roku 2029 pewnie nawet 3 mln zł lub więcej. Nieuwzględnienie możliwej inflacji waluty, w której planowałem przyszłość finansową było zatem moim drugim poważnym błędem w początkowym planie, którego kolejny urywek prezentuję poniżej:

Obliczenia, którymi się z Tobą dzielę, sprawiły, że w tamtym momencie uwierzyłem, że można i nie jest to jedynie nierealne marzenie, ani urojony pomysł mojej młodej i ambitnej głowy. Samo przeczytanie książek Kiyosakiego raczej nie sprawiłoby, że zacząłbym traktować ideę wczesnej finansowej emerytury na serio, ale już zbudowanie tego prostego (jeśli nie prymitywnego!) „kalkulatora” już osiągnęło ten efekt. Zanim ocenię to, jak mi poszło trzymanie się tego planu dodam kilka uwag, które być może uprzedzą i odpowiedzą na komentarze ze strony czytelników:

- Po przeanalizowaniu wielu dyskusji pod wpisem „Etapy osiągania wolności finansowej. Na którym z nich jesteś?” w stu procentach zgadzam się z czytelnikami, że dochód pasywny lepiej odnieść do swoich miesięcznych wydatków, a nie wpływów. Ważne jest bowiem odpowiedzenie na pytanie „czy mógłbym przeżyć bez pracy?”, a nie „jak bardzo dochód pasywny może mi zastąpić pensję na moim obecnym stanowisku pracy?”.

- Stała dynamika wzrostu wynagrodzenia, którą założyłem w pliku jest kompletnie nierealistyczna. Nie dość, że nie da się przewidzieć ogólnego wzrostu wynagrodzeń to jeszcze ciężko tego dokonać dla konkretnej branży i firmy, w której pracujesz. Nie mówiąc już o możliwości zmiany branży lub przeniesienia się do kraju, w którym zarobki są znacznie większe lub mniejsze, co zdarzyło się również mi, o czym zaraz przeczytasz.

Przejdźmy do ostatniej części wpisu, w której ocenię całościowo początkowy plan, poddając go miejscami druzgocącej krytyce, dzięki której będę gotów dać Ci kilka rad jak zrobić to porządnie, skutecznie, czyli po prostu lepiej niż ja kilka lat temu.

Retrospekcja. Jak udaje mi się podążać za swoim pierwotnym planem?

Zanim napisałem ten wpis, postanowiłem uczciwie rozliczyć każde z pierwotnych założeń wraz z samą budową mojego kalkulatora. Mimo jego nadmiernej prostoty oraz licznych uproszczeń, na które pozwoliłem sobie w moim planowaniu, całkiem nieźle przewidział on moją finansową przyszłość. Przez „całkiem nieźle” rozumiem błąd w granicach 30-35% w zależności od dnia, kiedy sprawdzam przewidzianą przezeń wartość mojego majątku. Piszę to pół żartem, pół serio, ale doceniam wpływ, jaki dokonanie samej kalkulacja miało na moją młodzieńczą psychikę znacznie bardziej niż wątpliwą dokładność działania tego kalkulatora. Pozwól, że opiszę Ci nieco dokładniej to, co poszło zgodnie z planem, a co nie i jak bym to poprawił gdybym tworzył podobny plik raz jeszcze.

Obserwuj mnie na Twitterze:

Subskrybuj mój kanał YouTube:

Co poszło zgodnie z planem?

Jest kilka rzeczy, które mimo braku precyzji wyniku obliczeń kalkulatora, wyszły mi w założeniach dosyć dobrze. Były to szczególnie:

- Stopa wzrostu wynagrodzenia. Założyłem wartość bardzo defensywną, która dopóki mieszkałem w Szwecji z grubsza się zgadzała. Problemem okazał się dopiero powrót do Polski wiążący się z obniżką mojego wynagrodzenia.

- Stopa zwrotu z inwestycji faktycznie historycznie uśredniła mi się w okolicy 10% brutto rocznie. Obecnie jest to nawet trochę więcej, ale nie będę Cię tutaj bombardował detalami, bo od tego są wpisy portfelowe na moim blogu.

- Stopa oszczędności w wysokości 50% to coś, co pomogło mi utrzymać cel na samym początku kariery, jednak szybko okazało się, że ciężko jej dotrzymać w każdym miesiącu. Niemniej w uśrednieniu była zbliżona do 50% miesięcznie, więc to założenie nawet mi wyszło. Z kolei wraz ze wzrostem wynagrodzenia można spokojnie oszczędzić jeszcze więcej, czego niestety w żaden sposób nie uwzględniłem w początkowych obliczeniach, powodując rozjazd między wynikiem estymacji a stanem faktycznym.

W pewnym sensie parametry, które zaplanowałem błędnie pokrywają się z tymi, które się sprawdziły. Pozwól więc, że wyjaśnię dlaczego znajdując wspomniany plik po latach znalazłem tyle pomysłów na jego ulepszenie.

Co poszło nie tak?

Źle przewidziałem w tym planie prawie wszystko i są to fakty, a nie „biczowanie się”. Niezależnie czy jesteś wierzący, czy nie, czytając poniższe podpunkty, zrozumiesz powiedzenie „Jeśli chcesz rozśmieszyć Boga, powiedz mu o swoich planach”. Mimo że niewłaściwe tory obrała w końcu prawie każda zmienna, to walory motywacyjne tego planu zrobiły swoje, więc i tak uważam, że warto zrobić coś podobnego dla siebie, nawet jeśli początkowa wersja zmieni się wielokrotnie i zawierać będzie sporo błędów. Do sedna więc. Oto co poszło nie tak:

- Zacznę od najgorszego: nie ma to jak zacząć od określonej pensji netto i nie założyć, że być może przeprowadzi się do innego kraju, w którym zarabia się więcej lub mniej. W praktyce oznaczało to dla mnie niemal 50% spadek wynagrodzenia mniej więcej w połowie okresu, który we wpisie omawiam. Oczywiście ciężko było mi to wtedy przewidzieć, ale wyobraź sobie, że moje „50% oszczędności” nagle straciło zupełnie na znaczeniu i prawie przestałem „zasilać” mój inwestycyjny wehikuł przez kolejne 1,5 roku.

- Stała dynamika wzrostu kapitału to niestety założenie utopijne. Z drugiej strony nie do końca wiem jak inaczej (niż uśredniając) miałbym zaplanować pasywny wzrost wartości moich inwestycji. Koniecznie daj znać w komentarzach jeśli masz jakieś lepsze pomysły, to może wspólnie dojdziemy do jakichś konstruktywnych wniosków.

- W początkowym planie nie uwzględniłem w ogóle inflacji waluty, w której oszczędzałem i inwestowałem pieniądze, co sprawia, że wszystkie wartości w pliku są w „starych złotych” o sile nabywczej z 2014 roku, a nie tej dzisiejszej.

- Najbardziej sztuczny okazał się rozdział na wpływy z dywidend/odsetek oraz na wpływy spekulacyjne. W praktyce mocno to się rozmyło i dziś już bym tego nie dzielił, bo nie widzę żadnego „uzysku” z tego tytułu.

- Moi stali czytelnicy się ucieszą, bo przyznaję, że uzależnianie ostatniej kolumny od wynagrodzenia raczej nie ma sensu. Co z tego, że pasywnie osiągasz 50% swojej wypłaty jeśli zarabiasz X, podczas gdy ktoś inny pasywnie osiąga 50% wypłaty zarabiając 2X. Lekka różnica i raczej powinno się patrzeć na proc. wydatków.

- Założyłem, że będę singlem i nie będę zakładał rodziny, choć po drodze mocno to rozpatrywałem. W planie warto by uwzględnić możliwość zwiększonych wydatków w pewnym momencie życia, zwłaszcza gdy już wiesz, że mniej więcej za X lat zwiększy się liczba członków Twojego gospodarstwa domowego.

- Na sam koniec: stopa oszczędności powinna być w jakiś sposób ruchoma. Zwykle wraz ze wzrostem wynagrodzenia można oszczędzić znacznie więcej niż wcześniej, choć nie jest to reguła (patrz: inflacja stylu życia, którą opisałem w pierwszym wpisie na moim blogu, czyli „Systematyczne oszczędzanie, czyli jak nie wydać całej wypłaty„. Można by też uwzględnić wakacje, jeśli zwykle wybierasz się na nie raz lub dwa razy do roku.

Jak wobec tego sugerowałbym Ci tworzenie podobnego kalkulatora gdybyś pokusił się o to dnia dzisiejszego „od zera”?

Jak lepiej zaplanować swoją finansową przyszłość?

Oto sposoby na ulepszenie kalkulatora wolności finansowej i stworzenie doskonalszego planu niż mój sprzed kilku lat. Oto jak zaplanować swoją wolność finansową:

- Przyjmij bezpieczne/defensywne założenia. Zakładanie stałego wzrostu wynagrodzenia jest odważne, ale często zupełnie nierealistyczne.

- Pamiętaj, że w pewnym momencie życia Twoje wydatki mogą mocno wzrosnąć w związku z zakładaniem rodziny. Pomiń ten punkt jeśli z dużą pewnością nie zamierzasz mieć dzieci.

- Uzależnij pasywne wpływy od wydatków, a nie wynagrodzenia.

- Nie dziel wpływów z inwestycji. Niezależnie czy pochodzą one z wzrostu wartości aktywów, czy z dywidend lub odsetek jest to rodzaj dochodu pasywnego. Jeśli osiągasz wpływy z najmu mieszkania to oczywiście je także tutaj uwzględnij wraz z wzrostem wartości mieszkania, który (jeśli masz czas) możesz monitorować, podobnie jak inwestor, który sprawdza kursy swoich akcji.

- Pamiętaj o inflacji i uwzględnij ją w planie.

- Najważniejsze na koniec: potraktuj podobne ćwiczenie jako sprawdzenie „, czy w ogóle się da?” oraz „kiedy ewentualnie osiągnę wolność finansową?”, ale nic więcej od tego.

W moim własnym planie źle poszło tak wiele rzeczy, że do teraz zastanawiam się jak udało mi się po prawie 7 latach zarabiania, oszczędzania i inwestowania „wylądować” mimo wszystko dość blisko oryginalnego celu na ten moment. Chyba gdyby nie to, to nawet nie napisałbym tego wpisu, bo teraz uważam, że ten zapomniany plik podświadomie ukierunkował moje działania i dodawał mi dyscypliny inwestycyjnej. Sugerowałbym Ci stworzenie podobnego pliku zwłaszcza jeśli brakuje Ci wiary w to, że osiągnięcie FI jest w ogóle możliwie lub motywacji do oszczędzania.

Jeśli temat osiągania finansowej wolności Cię zaciekawił, to na pewno spodoba Ci się także wpis „Dlaczego inwestuję, czyli moja droga do finansowej niezależności„, w którym podszedłem do tematu jeszcze bardziej osobiście. Jeśli z kolei liczby z tego wpisu wydają Ci się nierealne i chciałbyś zobaczyć podobne symulacje dla Polaków o przeciętnych zarobkach i z dziećmi na utrzymaniu to koniecznie przeczytaj wpis „Czy przy polskich zarobkach można osiągnąć niezależność finansową?„, w ramach którego dokonałem takich symulacji. Pora na podsumowanie wpisu.

Podsumowanie

Kalkulator udostępniam, by każdy z czytelników mógł się trochę „pobawić liczbami”, próbując zaplanować swoją przyszłość finansową, więc jeśli masz do niego jakieś uwagi lub pomysły na jego ulepszenie, to napisz mi maila, lub podziel się nimi w komentarzach. Jest mnóstwo osób, które nie potrzebowałyby podobnego ćwiczenia i może Ty też do nich należysz, ale wydaje mi się, że kilka lat temu ja sam potrzebowałem podobnego bodźca, by zacząć oszczędzać i inwestować. Udowodniło mi to, że łącząc P i I z książek Kiyosakiego w ogóle da się osiągnąć finansową niezależność w rozsądnym okresie.

Uprzedzając komentarze: oczywiście taki plan wymaga ponadprzeciętnych zarobków, a więc mój „szwedzki początek kariery” był w tym przypadku prawdziwym błogosławieństwem, bo ciężko byłoby mi w tamtych czasach osiągnąć takie zarobki i stopę oszczędności w Polsce. Więcej o tym, jak oszacować tempo osiągania FIRE napisałem we wpisie „Jak szybko możesz osiągnąć wolność finansową? Przyspiesz swoje FIRE„, do którego lektury chcę Cię serdecznie zachęcić. Mam nadzieję, że się podobało, ale niezależnie od tego zachęcam do dzielenia się swoimi przemyśleniami i pomysłami na ulepszenie kalkulatora w komentarzach pod wpisem.

Zapisz się do mojego newslettera: