Dylemat większości przyszłych emerytów.

Większość materiałów na moim blogu ma z założenia być ponadczasowa, ale czasem robię od tego pewne odstępstwa. Podobnie jak z niedawno napisanym wpisem o rolowaniu obligacji skarbowych, tak i tutaj potrzeba została zgłoszona przez tyle osób, że uzbierała się „masa krytyczna”, która sprawiła, że usiadłem do napisania krótkiego materiału o oknie transferowym OFE – ZUS 2024. Jeśli zastanawiasz się nad tym, czy wybrać OFE, czy ZUS w trwającym od 1 kwietnia 2024 do 31 lipca 2024 „oknie transferowym”, to przeczytanie tego krótkiego (jak na mnie) wpisu, z pewnością uprości Ci podjęcie tej decyzji.

Zaczniemy od podstaw, czyli tego, o co chodzi w oknie transferowym, jak złożyć w ZUS odpowiednie „papiery” i co się stanie, jeśli nic nie zrobisz. Już na wstępie podkreślam, że ta decyzja dotyczy wyłącznie przyszłych składek emerytalnych do ZUS, więc nie zmieni przeznaczenia tych, które już wpłaciłeś w przeszłości. Nie jest to też decyzja fundamentalna dla Twojej przyszłej emerytury, ponieważ dotyczy przeznaczenia 2,92% wynagrodzenia brutto, podczas gdy cała składka emerytalna ZUS wynosi 19,52% wynagrodzenia brutto (lub podstawy wymiaru – dla przedsiębiorców). Mimo to omówię ten temat, aby nauczyć Cię czegoś o polskim systemie emerytalnym jeszcze przed publikacją zapowiadanej przeze mnie od jakiegoś czasu, pięcioczęściowej serii emerytalnej.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Czy w trwającym oknie transferowym OFE – ZUS wybrać subkonto w ZUS, czy OFE.

- Jakich kwot składek dotyczy decyzja.

- Czy można przenieść już wpłacone do OFE lub ZUS środki.

- Jak radziły sobie fundusze OFE wobec waloryzacji subkonta w ZUS.

- Od czego powinna zależeć ta decyzja emerytalna.

OFE czy ZUS - na czym polega decyzja?

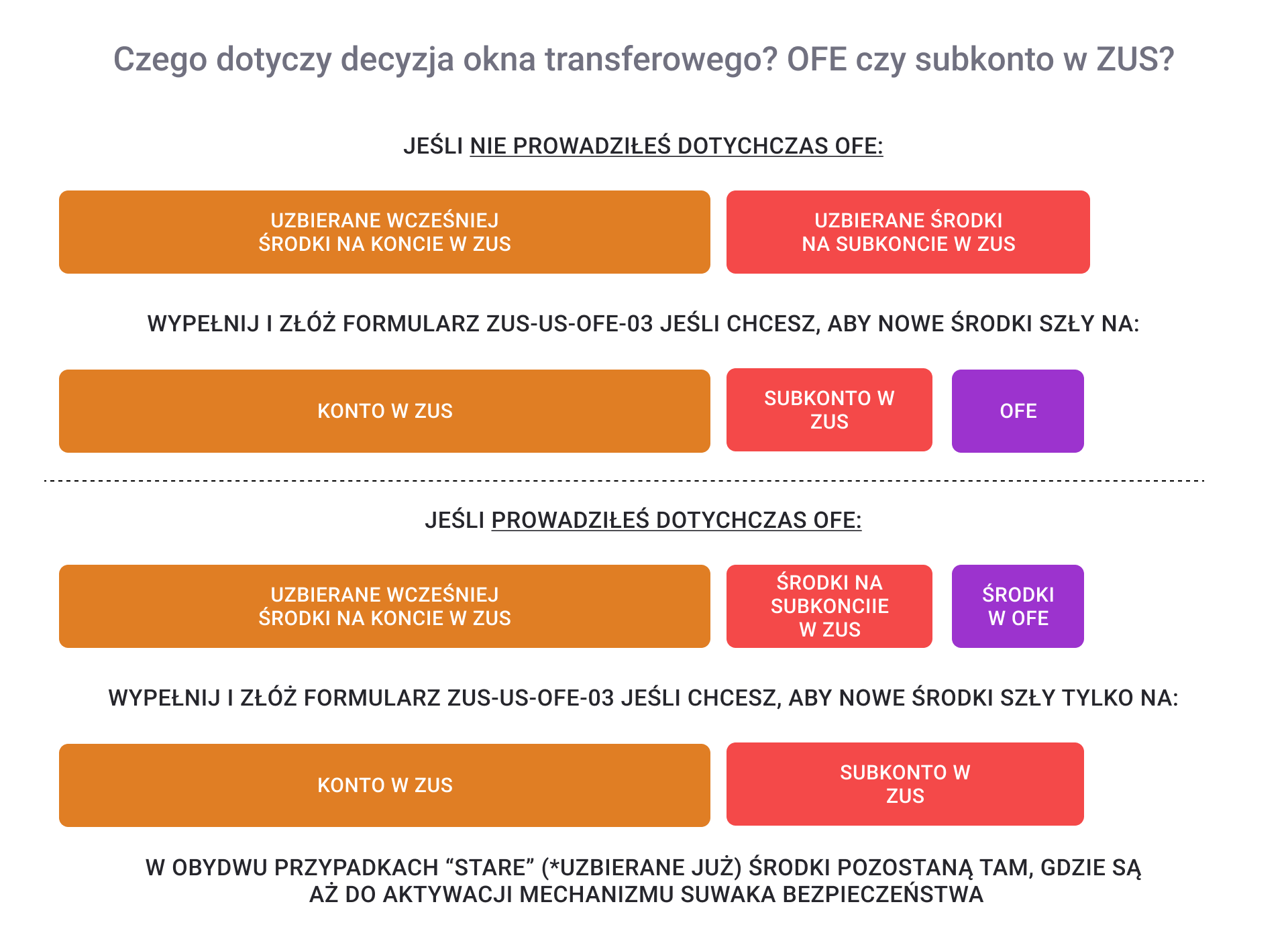

Zacznę od tego, że decyzja nie dotyczy wszystkich zgromadzonych dotychczas na subkoncie w ZUS ani w OFE środków, a jedynie przeznaczenia przyszłych składek emerytalnych. Wbrew temu, co myśli wielu inwestorów, decyzja ta wpłynie na wysokość ich przyszłych emerytur dość nieznacznie, bo „wielka gra” toczy się o raptem 2,92% wynagrodzenia brutto w skali miesiąca, a dotychczasowe wieloletnie „stopy zwrotu” subkonta w ZUS oraz OFE były do siebie dość zbliżone. Jeśli nie podejmiesz teraz decyzji o zmianie (czyli jeśli nic nie zrobisz), to wpłaty będą kierowane tam, gdzie były dotychczas, czyli:

- osoba wpłacająca na OFE, będzie dalej wpłacała do OFE,

- osoba wpłacająca wyłącznie na subkonto w ZUS, będzie dalej wpłacała wyłącznie na subkonto w ZUS.

Nie jest to też ostatnia możliwość na zmianę zdania, bo podobne „okno transferowe” będzie otwierane co 4 lata, a więc następnych spodziewać się możemy w 2028 i 2032 roku. Poprzednie było co prawda w 2016 roku, ale to dlatego, że to z 2020 zostało odwołane przez pandemię koronawirusa. Każde z „okien” dotyczy tylko składek emerytalnych płaconych od początku danego okresu, a historyczne wpłaty zawsze pozostają wpłacone tam, gdzie były (aż do zadziałania mechanizmu suwaka bezpieczeństwa, do którego zaraz dojdziemy). Opisywana przeze mnie dziś decyzja dotyczyć będzie wyłącznie okna transferowego w 2024 roku, więc skupiam się na decyzji na 2024-2028 rok, czyli tej, którą podjąć możesz do 31 lipca 2024 roku, czyli jeszcze przez kilka miesięcy.

Zacznę od krótkiej podstawy teoretycznej, czyli tego, jak rozdzielana jest comiesięczna składka emerytalna.

Jak rozdzielana jest składka emerytalna?

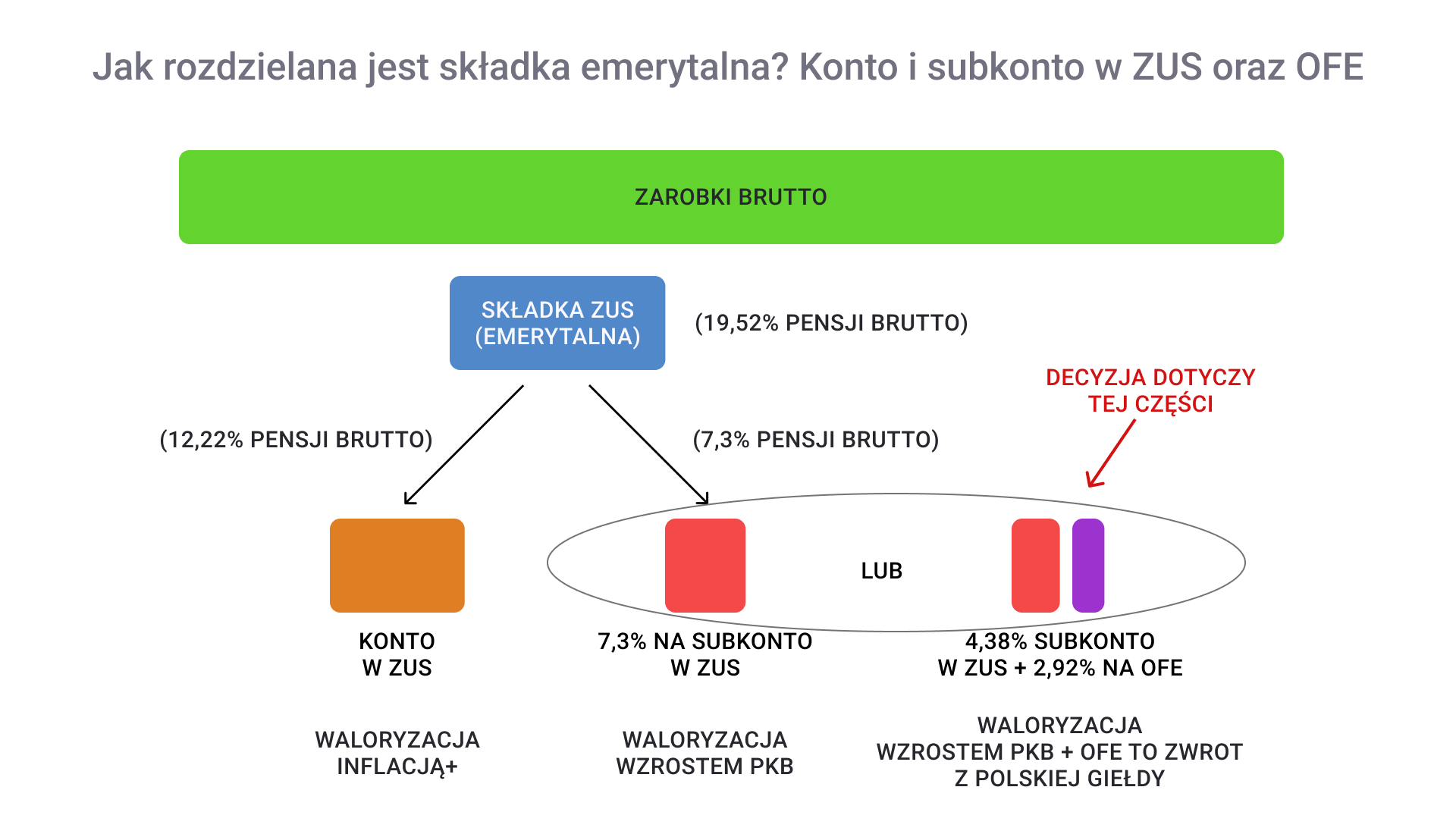

Jeśli jesteś zatrudniony, np. na pełen etat, to składka emerytalna ZUS stanowi niespełna 20% (a dokładnie 19,52%) Twojej wypłaty brutto. Owa składka – w zależności od Twojej decyzji – może być dzielona na 2 sposoby:

- Sposób #1: 12,22% na konto w ZUS (I filar) + 7,3% na subkonto w ZUS (II filar).

- Sposób #2: 12,22% na konto w ZUS (I filar) + 4,38% na subkonto w ZUS (II filar) + 2,92% na OFE (II filar).

Decyzja dotyczy więc niespełna 3% wynagrodzenia, więc dla osoby zarabiającej średnią krajową (około 7800 złotych brutto miesięcznie), do OFE może trafić jedynie około 230 złotych w skali miesiąca, czyli około 2700 złotych w skali roku. Decyzja dotyczy więc bardzo niewielkiej części składki emerytalnej, więc dla większości z nas nie będzie ona tak istotna, jak może się na pierwszy rzut oka wydawać.

Nie oznacza to jednak, że czas okna transferowego powinniśmy zignorować, bo przecież wszyscy lubimy szukać możliwości zarobienia trochę więcej, gdy nadarza się taka ewentualność, prawda?

Czego dotyczy decyzja okna transferowego OFE - ZUS?

Decyzja dotyczy przeznaczenia jedynie przyszłych wpłat do II filaru, a środki już wpłacone na subkonto lub już wpłacone do OFE, pozostaną tam (choć te w OFE tylko do aktywacji mechanizmu suwaka). Formularz ZUS-US-OFE-03 składasz tylko jeśli chcesz zmienić dotychczasowe przeznaczenie składek:

W przypadku chęci do kontynuowania dotychczasowego modelu rozdzielania wpłaty na II filar emerytalny nie musisz (a nawet nie powinieneś) niczego robić.

Jeśli już jesteś w OFE, ale chcesz zmienić swoje OFE na inne, to możesz to zrobić w każdej chwili, podpisując umowę z nową firmą z opcją przeniesienia/transferu środków ze starego OFE. OFE są z natury tymczasowe, bo na 10 lat przed emeryturą zacznie działać mechanizm suwaka bezpieczeństwa, który teraz opiszę.

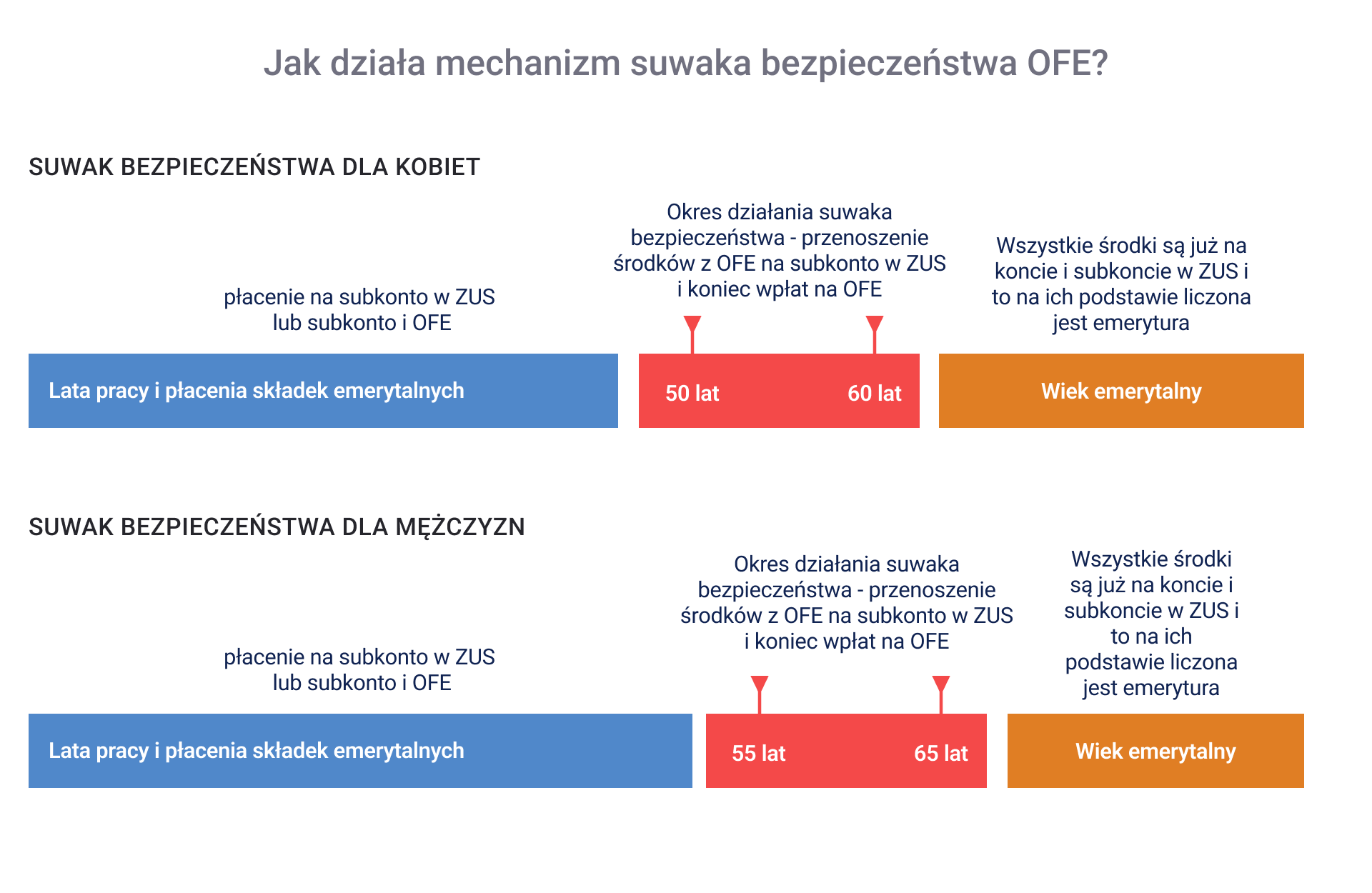

Jak działa mechanizm suwaka bezpieczeństwa OFE?

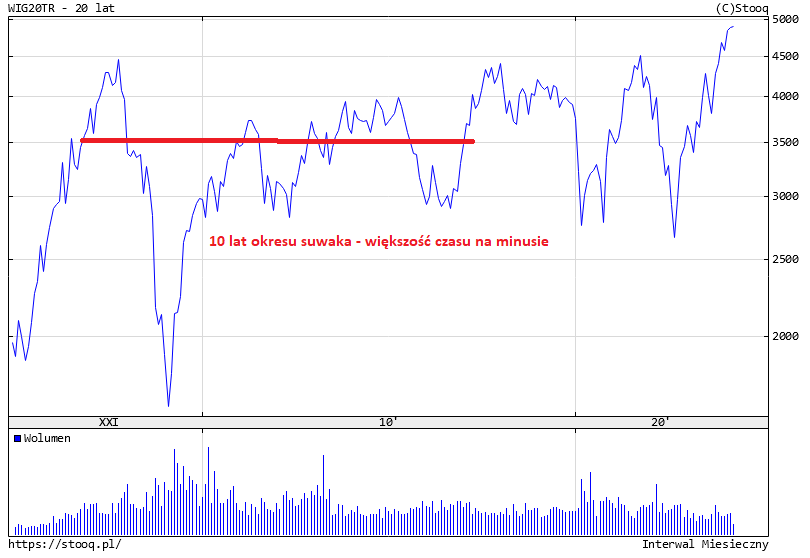

Dla tych, którzy tego nie wiedzą, fundusze OFE inwestują głównie, bo w około 80% w akcje notowane na polskiej giełdzie. Z tego powodu ustawodawca wprowadził mechanizm tzw. suwaka bezpieczeństwa, który polega na tym, że na 10 lat przed ustawowym wiekiem emerytalnym (czyli gdy kobieta skończy 50 lat, a mężczyzna 55 lat) dzieją się następujące rzeczy:

- kolejne składki emerytalne w ramach II filaru kierowane są już w całości na subkonto w ZUS. Przestajemy więc wpłacać do OFE i jest to mechanizm wymuszony,

- Co miesiąc, proporcjonalna część naszych środków w OFE zostaje umorzona, a środki ze sprzedaży aktywów przenoszone są na nasze subkonto w ZUS. Kończy się to tak, że w wieku 60 lat (kobiety) lub 65 lat (mężczyźni) nie mają już ani złotego w funduszach OFE.

Nazwa „suwak bezpieczeństwa” pochodzi od tego, że środki „przenoszone” są z ryzykownych funduszy OFE (patrz: 80-90% akcji) na nieryzykowne (bo waloryzowane wzrostem PKB) subkonto w ZUS.

Na tym zakończyłbym teorię, płynnie przechodząc do części praktycznej, w której sprawdzę historyczne „stopy zwrotu” każdego z wariantów, dodając szczegóły związane z ich sposobami działania.

Jakie wyniki ma OFE wobec subkonta w ZUS?

Pora na fragment, na który wszyscy czekali, czyli na porównanie historycznych wyników OFE i subkonta w ZUS. Pod pojęciem „wyniki” w przypadku OFE kryją się faktycznie stopy zwrotu funduszy inwestycyjnych tego rodzaju (jest ich obecnie 8), ale w przypadku subkonta w ZUS chodzi o coroczną waloryzację środków, którą da się mniej lub bardziej przewidzieć.

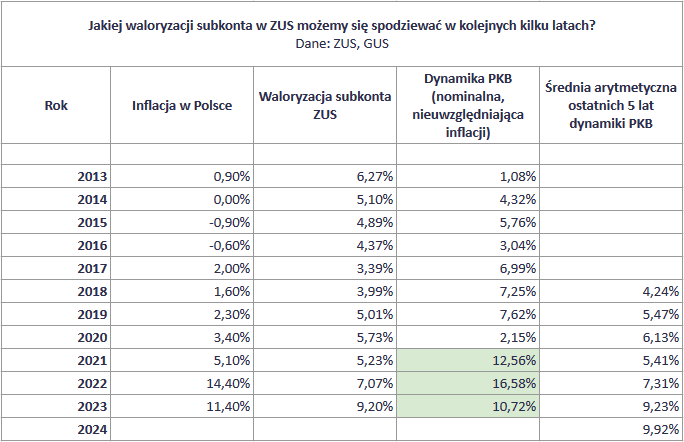

Subkonto w ZUS waloryzowane jest co roku dynamiką zmian PKB Polski w cenach bieżących, czyli tą, która nie jest korygowana inflacją. Na szczęście dla nas, chodzi o przeciętną dynamikę za ostatnie 5 lat, więc na początku każdego roku znamy już liczby dla 4 z 5 lat (a w okolicy połowy maja poznamy też końcową stawkę waloryzacji za poprzedni rok, w tym przypadku 2023). Oznacza to, że „stopę zwrotu” subkonta w ZUS da się częściowo przewidzieć, do czego powrócę zaraz po przedstawieniu wyników OFE oraz subkonta w ZUS.

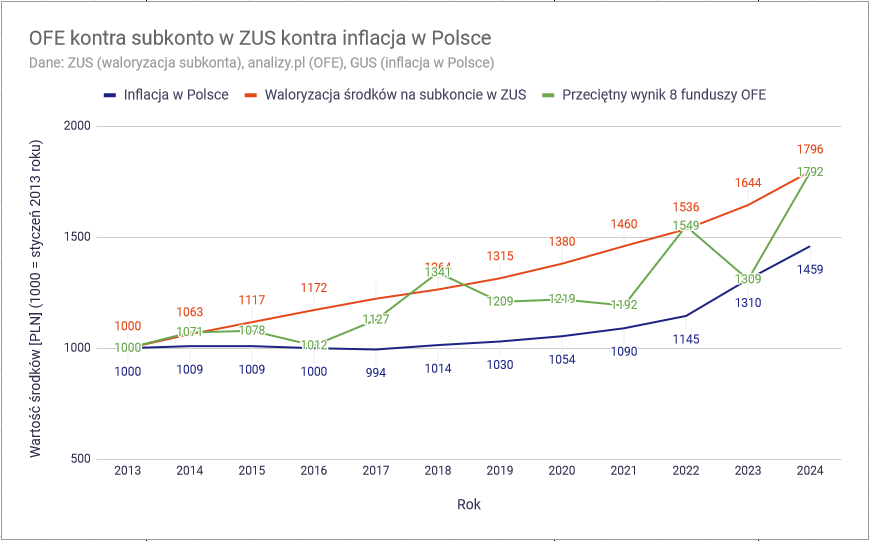

Porównanie OFE z subkontem w ZUS i inflacją

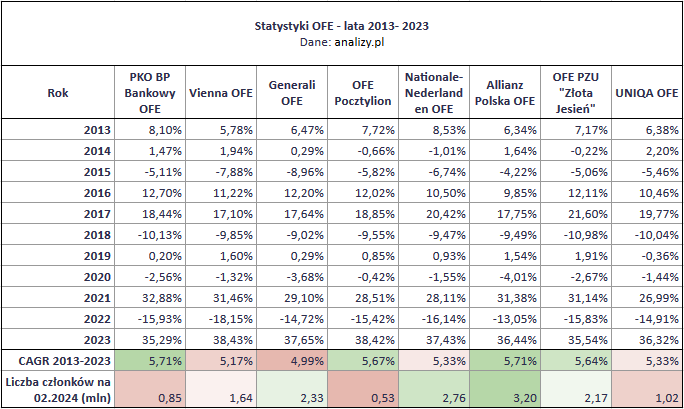

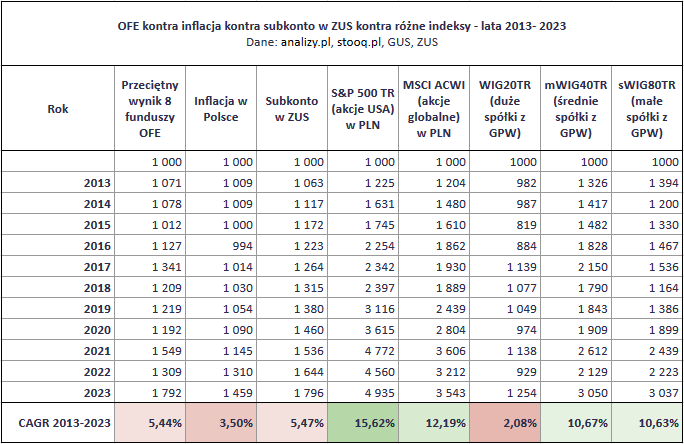

Wiele osób „nakręca się” na fundusze OFE, gdy tylko dowiaduje się, jak wysokie stopy zwrotu te fundusze osiągały w roku 2021 i 2023. Było to odpowiednio +30% w 2021 roku i +37% w 2023 roku. Zważywszy na to, że w tych latach szeroki indeks WIG rósł o 21% (2021 rok) oraz 36% (2023 rok) to nie jest to tak wielkie osiągnięcie, ale prawdziwy kontekst dadzą nam lata 2013-2020, w których OFE traciły czas i pieniądze inwestorów, nie osiągając prawie żadnego wzrostu wartości. Na wykresie poniżej zestawiam indeks inflacji w Polsce (wykres granatowy) z indeksem waloryzacji subkonta w ZUS (wykres czerwony) oraz przeciętnym wynikiem 8 funduszy OFE (wykres zielony):

Wnioski są następujące:

- Końcowy (11-letni) wynik subkonta w ZUS oraz funduszy OFE jest bardzo do siebie zbliżony. Część osób już teraz zauważy, że decyzja może nie mieć większego znaczenia, ale jeśli do nich należysz, to polecam Ci przyjrzeć się wykresom nieco bliżej,

- Obydwa konta II filaru bezproblemowo pobiły inflację, ale subkonto robiło to pewniej i bez większego wysiłku. Wyjaśnienie: tak długo, jak PKB jest realnie dodatnie (a więc wyższe od inflacji), subkonto w ZUS będzie bezproblemowo wygrywało z inflacją.

- Wyniki OFE są nieprzewidywalne, bardzo zmienne i gorsze od popularnych indeksów akcji, co może sugerować, że OFE nie jest najlepszą inwestycją, jeśli chodzi o stosunek zysku do ryzyka.

Każdą z myśli rozwinę za chwilę, począwszy od opisu liczenia stopy waloryzacji subkonta w ZUS.

Ile zyskuje subkonto w ZUS?

Waloryzacja środków na subkoncie w ZUS dokonywana jest wskaźnikiem będącym średnią arytmetyczną dynamiki wzrostu PKB Polski w cenach bieżących za ostatnie 5 lat. PKB w cenach bieżących to nic innego, jak Produkt Krajowy Brutto nieuwzględniający inflacji (czyli jeśli inflacja jest wysoka to „dobrze dla nas” w tym sensie, że ta „wersja” PKB też z całą pewnością będzie wysoka). Subkonto w ZUS „zapamiętuje” zatem historię, więc działa z pewnym opóźnieniem:

- osiąga słabe stopy zwrotu w czasie dynamicznego wzrostu inflacji (patrz: lata 2022 i 2023, w którym przegrało z inflacją),

- ale wprost przeciwnie w czasach spadku inflacji, ponieważ „zapamiętało” już wysoki wzrost PKB w cenach bieżących z lat 2021, 2022 i 2023 i to te wskaźniki będą wpływały na jego oprocentowanie w tym oraz kolejnych 2 latach.

W postaci tabelarycznej wygląda to następująco:

Najważniejsza jest 4 kolumna tabeli, ponieważ to właśnie te wskaźniki będą definiować stopę waloryzacji rocznej subkonta w ZUS w tym oraz w kolejnych latach. Przykładowo:

- Stopa waloryzacji subkonta ZUS w 2024 roku wyniesie około 10%. Skąd to wiem (skoro oficjalna informacja zostanie podana dopiero w maju)? To proste! Znam już liczby za lata 2019-2022 i wstępny odczyt tej za 2023, więc potrafię policzyć prostą średnią arytmetyczną 5 liczb, otrzymując wynik (około) 9,9%.

W podobny sposób możemy przewidzieć też stopę waloryzacji subkonta w kolejnych kilku latach.

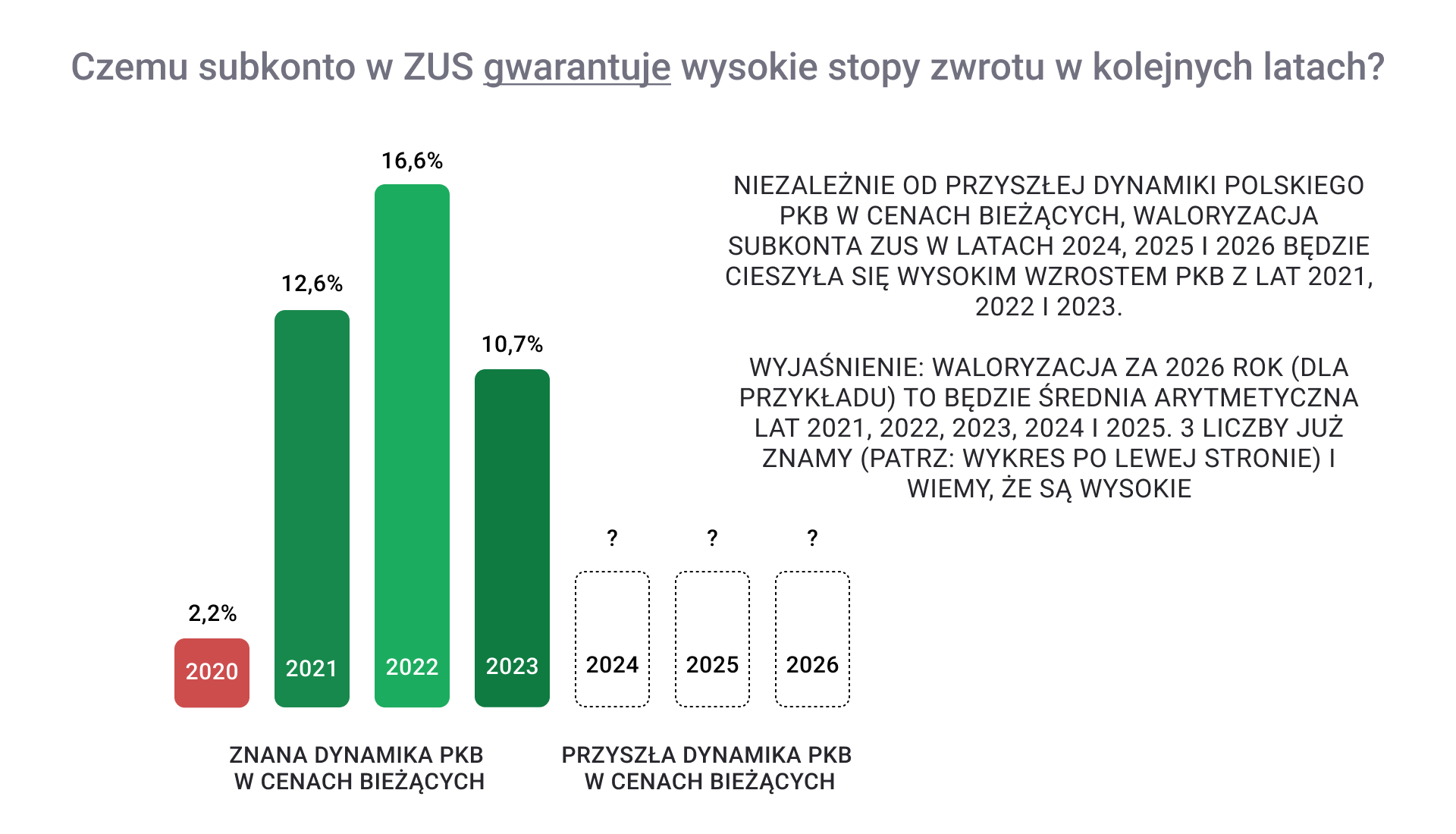

Przewaga subkonta: jego zysk da się częściowo przewidzieć

Stopa zwrotu z subkonta w ZUS jest średnią arytmetyczną 5 liczb, z których z każdym kolejnym rokiem znamy 4 i nie znamy tylko 1 wartości. Na rysunku poniżej demonstruję, dlaczego subkonto w ZUS może być bardzo opłacalną „inwestycją w kolejnych kilku latach:

Chodzi o to, że skoro dynamika PKB w cenach bieżących w latach 2021, 2022 i 2023 była tak wysoka, to nawet jeśli ta w roku 2024 i 2025 byłaby ujemna (lub bardzo niska), to subkonto i tak przyniosłoby niezłą stopę zwrotu. Na liczbach wygląda to następująco:

- Zerowa dynamika PKB w roku 2024:

- Waloryzacja 2025 = (2,2% + 12,6% +16,6% +10,7% + 0%) /5 = 8,42%!

- Zerowa dynamika PKB w roku 2024 i 2025:

- Waloryzacja 2026 = (12,6% +16,6% +10,7% + 0% + 0%) /5 = 7,98%!

A jestem praktycznie pewien, że ani w roku 2024, ani w 2025 nie ujrzymy zerowej dynamiki PKB w cenach bieżących, więc stopa zwrotu z subkonta w 2025 i 2026 roku prawie na pewno będzie znacznie wyższa niż 8% lub 8,5%. Biorąc pod uwagę powyższe, chyba nie dziwisz się, że zmienne fundusze OFE mają przed sobą dość trudne zadanie pobicia „inwestycji”, która nie może nominalnie stracić, do tego gwarantuje bardzo solidne stopy zwrotu w kolejnych latach.

No dobrze, czas na pokazanie, jak radziły sobie OFE w ostatnich 11 latach.

Ile zyskują fundusze OFE?

Fundusze OFE to od reformy OFE w 2014 roku (w dużym uproszczeniu) fundusze w 80-90% akcyjne, czyli takie o wysokim ryzyku inwestycyjnym, których resztę aktywów stanowią obligacje i depozyty. Fundusze OFE przed reformą z 2014 roku (znaną także, jako „zamach na OFE”, a dokładniej „zamach na część obligacyjną OFE”) były „inwestycyjnym koszmarem”, który za inwestowanie w dużej mierze w obligacje skarbu państwa pobierały dość wysokie opłaty roczne od inwestorów. Obecne fundusze OFE mają koszty na poziomie funduszy PPK, czyli około 0,5% za zarządzanie i około 0,5-0,8% pozostałych kosztów, czyli jak na polskie warunki są to fundusze o umiarkowanych kosztach. Jeśli o wyniki OFE chodzi, to „są, jakie są” i gołym okiem widać tu negatywny wpływ spółek z WIG20, które sprawiają, że notowania tych funduszy są zmienne, ale stopy zwrotu niekoniecznie zadowalające:

Od razu w oczy rzuca się informacja o tym, że wieloletni CAGR, czyli średnia roczna stopa zwrotu brutto każdego z funduszy jest dość zbliżona, bo ich rozpiętość wynosi 4,99% – 5,71% brutto rocznie. Co ciekawe, fundusze o największych aktywach nie zawsze są tymi, które notują najlepsze wyniki. Dla przykładu:

- największy Allianz Polska OFE (3,2 mln klientów) faktycznie osiągnął najlepsze wyniki w tych 11 latach, ale…

- drugi pod względem wielkości Nationale Nederlanden OFE (2,76 mln klientów) osiągnął dość przeciętną stopę zwrotu wynoszącą 5,33% rocznie,

- trzeci pod względem wielkości Generali OFE (2,33 mln klientów) był najgorszym funduszem z całego zestawienia, osiągając przeciętnie 4,99% rocznie.

Chyba rozumiem, co się tu wydarzyło, bo np. trzeci co do wielkości Generali OFE osiągnął ponadprzeciętne wyniki w ostatnich 3 latach, z czego prawdopodobnie wynika jego wysoka obecnie popularność. Wyniki OFE nie wydają się takie złe, ale to dlatego, że brakuje im kontekstu, więc porównam je teraz z popularnymi indeksami giełdowymi.

OFE na tle indeksów

Bez kontekstu niemal każda inwestycja może wydawać się (mylnie) bardzo dobra lub bardzo słaba. W przypadku OFE na razie mogliśmy zauważyć, że jak na wysoką zmienność, osiągały one raczej niskie stopy zwrotu z inwestycji. Potwierdza to fakt, że może i pobiły one w okresie 2013-2023 roku indeks WIG20TR (czyli WIG20 z dywidendami), ale zostały „zmiecione” przez następujące indeksy:

- mWIG40 TR (średnie spółki notowane na GPW): CAGR 10,67% wobec 5,44% OFE,

- sWIG80 TR (małe spółki notowane na GPW): CAGR 10,63% wobec 5,44% OFE,

- S&P 500 TR (duże spółki notowane w USA): CAGR 15,62% wobec 5,44% OFE,

- MSCI ACWI (duże spółki globalne): CAGR 12,19% wobec 5,44% OFE.

Można próbować tłumaczyć OFE tym, że ciążą na nich koszty, ale sami dobrze wiecie, że na powyższe zagraniczne indeksy istnieją fundusze ETF o kosztach tak niskich, że w perspektywie tych kilkunastu lat praktycznie pomijalnych. OFE pobiły jednak inflację, ale subkonto w ZUS dokonało tego samego przy znacznie niższej zmienności i niemożliwym spadku wartości (nominalnej):

Znamy już wyniki OFE i wiemy, że poza rokiem 2021 i rokiem 2023 nie są one zbyt imponujące. Sprawdźmy zatem, w co dokładnie inwestują Otwarte Fundusze Emerytalne, aby lepiej zrozumieć ich potencjał do wzrostu w kolejnych latach.

W co inwestują fundusze OFE?

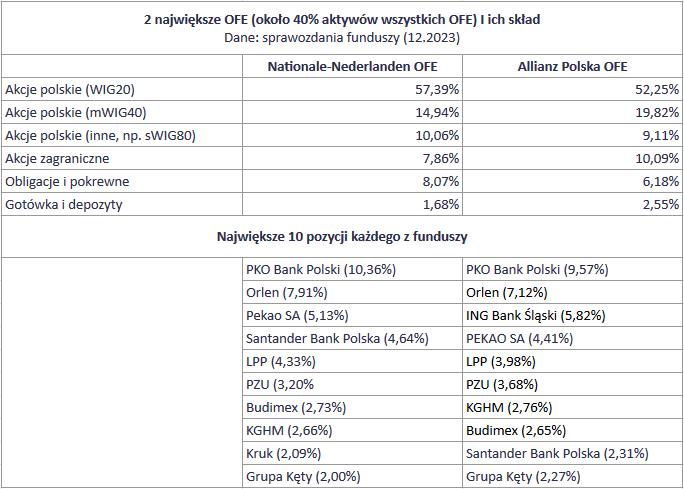

Przyznam, że nie miałem czasu, aby dokładnie prześwietlić wszystkie 8 funduszy OFE, więc zamiast tego zdecydowałem się na sprawdzenie składu 2 największych funduszy, które stanowią około 40% aktywów klientów wszystkich działających na rynku OFE. Mowa tu o Allianz Polska OFE oraz o Nationale-Nederlanden OFE, które posiadają szereg cech wspólnych:

- obydwa fundusze OFE posiadają między 50 a 60% akcji spółek z WIG20,

- obydwa fundusze OFE mają między 14 a 20% akcji spółek z mWIG40,

- obydwa fundusze OFE posiadają łącznie około 80% środków w akcjach spółek notowanych na GPW,

- dodając do nich akcje zagraniczne, wychodzi około 90% w akcjach (i 10% w obligacjach i na depozytach).

Wspólny mianownik jest tutaj ogromny, ale wystarczy przejrzeć największe 10 pozycji obydwu funduszy, aby zauważyć subtelne różnice w ich składach:

Choć każdy z funduszy ma na ogół największy udział w akcjach spółek dużych i płynnych, to niektóre robią od tego odstępstwa, lokując równie duże środki w spółkach z indeksu mWIG40. OFE to fundusze aktywne, więc nie mają obowiązku śledzenia żadnego z indeksów, ale trapią je dwie „choroby”:

- konieczność inwestowania na polskiej giełdzie (teoretyczny brak „ryzyka walutowego” oraz misja polityczna związana z wspieraniem polskiej giełdy). Według mnie jest to zupełnie niezrozumiałe (lub wręcz: szalone!), aby rządzący wymuszali, aby OFE i PPK inwestowały wyłącznie na polskiej giełdzie, biorąc pod uwagę to, jak małym rynkiem finansowym jest w skali świata Polska.

- tendencja do „równania do średniej” i kopiowanie składów funduszy konkurencji, aby wyniki nie różniły się znacząco od siebie (i aby uniknąć odpływu klientów). Ten problem dotyczy wszystkich funduszy inwestycyjnych, nie tylko OFE.

Powyższe wpłyną na to, że wszystkie fundusze OFE będą radziły sobie podobnie do siebie i (siłą rzeczy) podobnie, może nieco lepiej od indeksu WIG20 w wersji Total Return (z dywidendami).

Wygląda więc na to, że decyzja między subkontem w ZUS a OFE rozstrzyga się tak naprawdę pomiędzy polską gospodarką (wzrost PKB w cenach bieżących) a polską giełdą (WIG20 z domieszką mWIG40 i sWIG80). Przejdźmy zatem do najważniejszego, czyli kwestii decyzji dotyczącej kolejnych 4 lat wpłat naszych emerytalnych.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć bezpieczne konto z bogatą ofertą ETF-ów?

Szukasz dobrego zagranicznego konta maklerskiego?

Aktualny ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

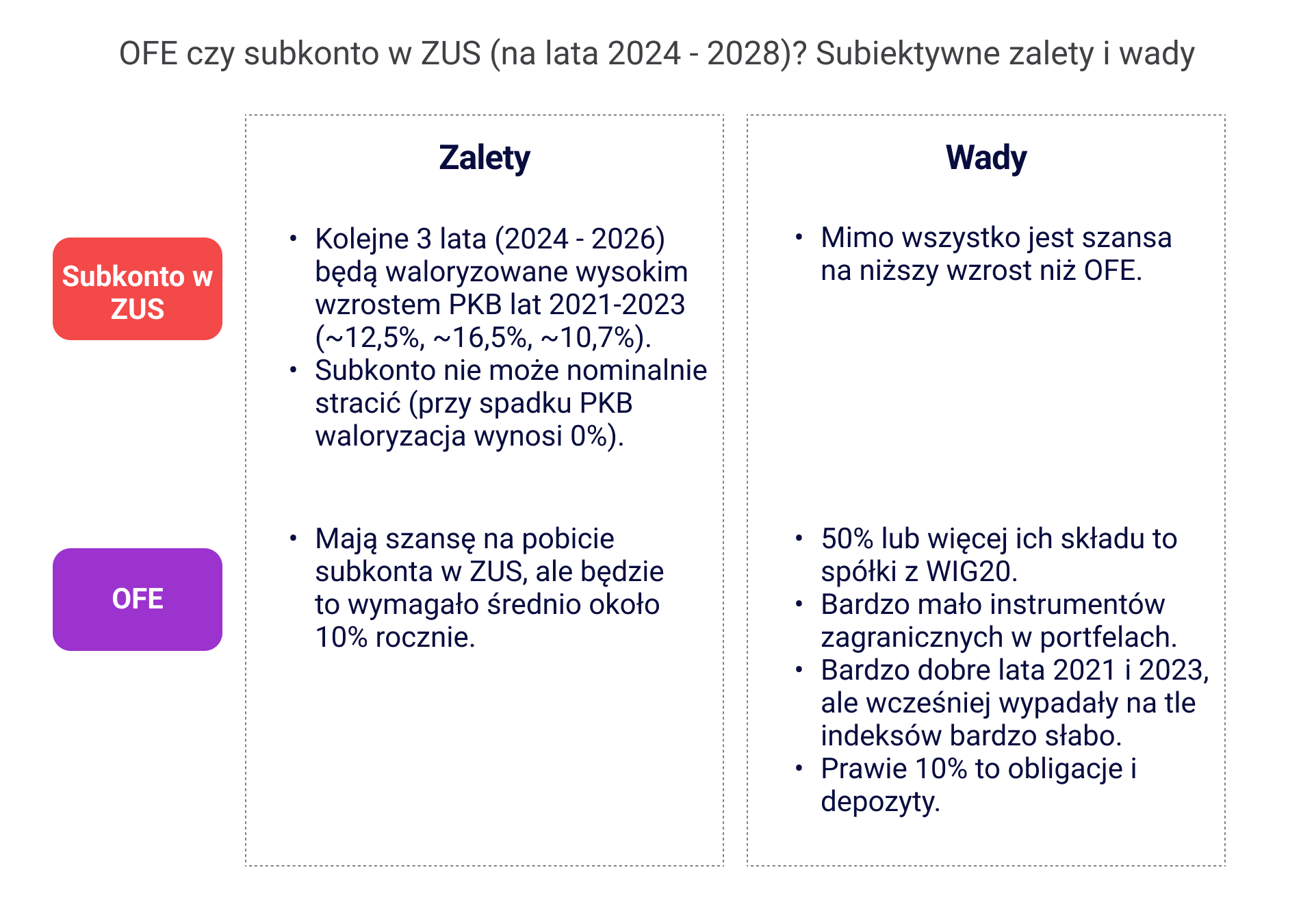

Wybrać OFE czy ZUS (2024)?

Jeśli doczytałeś do tego miejsca, to prawdopodobnie domyślasz się, że stoję murem za subkontem w ZUS i trudno zrozumieć mi osoby, które wybierają teraz OFE. Pamiętaj, że za 4 lata mogę napisać zupełnie coś innego, a obecna decyzja wynika w 90% z tego, że wybór subkonta jest swego rodzaju „oszustwem” i nadużyciem polegającym na znajomości dynamiki PKB z ostatnich lat, która w cenach bieżących była niezwykle wysoka.

Gdybym spytał Cię dziś, czy chciałbyś zainwestować swoje środki w indeks, który na pewno przyniesie 10% (lub więcej) rocznie przez kolejne 3 lata, to czy byś mi odmówił, zamiast tego lokując środki na ryzykownej i niszowej giełdzie, która w 3 ostatnich latach przyniosła odpowiednio +21,5%; -17,08% i +36,5% zwrotu? Łączna stopa zwrotu z indeksu WIG w latach 2021 – 2023 to +37%, czyli mniej więcej tyle, ile mój „indeks” (przyszłe subkonto) da zarobić w kolejnych 3 latach, tyle że z gwarancją braku spadków, bo subkonto nie może stracić nominalnie.

Pozwól, że rozwinę swoją myśl, prezentując wady i zalety każdej z opcji.

Dlaczego wybieram subkonto w ZUS?

Subkonto w ZUS w latach 2024 – 2028 to niemal gwarancja solidnych zwrotów bez ryzyka strat. Tym, którzy nie wierzą w ZUS zachęcam poczekać do nadchodzącej serii emerytalnej, w której kompleksowo opiszę jego sposób działania, a także ryzyka związane z naszym systemem emerytalnym, dzięki czemu bez straszenia i niepokoju, zrozumiesz, na czym stoisz. Jednocześnie przypomnę, że OFE nijak nie zabezpieczają przed ewentualną „zmianą zasad w trakcie gry” (życia ubezpieczonego), ponieważ mechanizm suwaka i tak sprawi, że środki z Twojego OFE zostaną w końcu w całości przeniesione na subkonto w ZUS.

Nie rozumiem osób wybierających OFE na lata 2024 – 2028, ponieważ nawet bardzo dobre lata na polskiej giełdzie przyniosą prawdopodobnie podobne lub niewiele lepsze wyniki niż subkonto w ZUS z opartą na PKB w cenach bieżących subkoncie. A nawet jeśli się mylę, to niestabilność i zmienność OFE może i tak nie być warta świeczki (i nerwów).

Dodam, że decyzja dotyczy 2024 roku i gdybyście zapytali mnie o opinię w roku, w którym przeciętne PKB w poprzednich lat wynosiłoby 1 lub 2%, to byłaby to zupełnie inna dyskusja. Musząc wybierać pomiędzy „bezpiecznym pewniakiem” w postaci subkonta a chwiejną polską giełdą z funduszami, które wymuszają udział dużych spółek z WIG20 po 2 bardzo wzrostowych latach, to odpowiedź wydaje mi się oczywista.

Dziedziczenie środków z OFE oraz z subkonta w ZUS

Zarówno OFE, jak i subkonto w ZUS należą do II filaru, więc są one dziedziczone w analogiczny sposób, czyli całkowicie przed przyznaniem emerytury oraz częściowo do 3 lat od momentu otrzymania emerytury przez ubezpieczonego. Pamiętaj jednak, że o zgromadzone na OFE lub subkoncie środki spadkobiercy muszą sami się upomnieć (do ZUS lub odpowiedniego OFE), więc zawsze informuj rodzinę o tym, że w razie czego powinni to zrobić oraz o tym, do którego OFE należysz.

Czy decyzja powinna zależeć od wieku?

Skoro dla kobiet, które skończą 50 lat i dla mężczyzn, którzy skończą 55 lat i tak „automatycznie” zamknie się możliwość inwestowania w OFE (patrz: mechanizm suwaka), to mając 48-49 lat (kobiety) oraz 53-54 lata (mężczyźni) można pragmatycznie odpuścić sobie już OFE. Nie sądzę jednak, że decyzja powinna zależeć od wieku ani od tolerancji ryzyka, bo w tym przypadku decyzja to porównanie subkonta ZUS i OFE w obecnych warunkach, czyli wiedząc, jak duży był wzrost PKB w cenach bieżących w ostatnich latach i na jak wysokim poziomie „zamraża” on waloryzację subkonta w ZUS. Dlatego potencjalne pytania o decyzję w zależności od wieku uprzedzam tym, że – nie – według mnie nie ma on tutaj większego znaczenia.

Z OFE mam zresztą także inny problem, jakim jest mechanizm suwaka bezpieczeństwa.

Wady OFE i mechanizmu suwaka bezpieczeństwa

Teoria działania suwaka bezpieczeństwa jest bardzo prosta i „zgodna ze sztuką”. Skoro OFE to fundusze w większości akcyjne, to przed ustawową emeryturą faktycznie powinno się nieco „schodzić” z poziomu ich ryzyka. Nie jestem jednak fanem sposobu owego schodzenia, bo „wymusza” on sprzedaż aktywów funduszy OFE (a więc sprzedaż głównie polskich i zagranicznych akcji) i przenoszenie tych środków na subkonto w ZUS. W teorii jest to rozsądne, bo odbywa się co miesiąc przez 10 lat, ale w praktyce może to być fatalne w skutkach, jeśli czyjś „suwak” zadziała np. w takich latach:

Oczywiście rynki akcji na ogół rosną (przynajmniej przeciętnie), tylko że nie można tego napisać o każdym światowym rynku akcji, tylko raczej o światowym indeksie ważonym kapitalizacją, w którym Polska stanowi zazwyczaj niespełna 0,1% udziału. Nikt nie wie, jak będzie z polską giełdą, ale jedno jest pewne: nasz indeks dużych spółek najmocniejszy nie jest i oparte na nim fundusze OFE raczej nie będą miały przed sobą samych udanych lat.

Powiedzmy, że mimo wszystko jesteś chętny na wybór OFE. Być może do emerytury masz wiele lat i po prostu chciałbyś zaryzykować trochę więcej niż „nudziarz Mateusz” i w długim terminie dostrzegasz w giełdzie większy potencjał niż we wzroście polskiego PKB (patrz: waloryzacja subkonta ZUS). Który fundusz OFE powinieneś zakreślić w formularzu ZUS-US-OFE-03?

Który fundusz OFE wybrać?

O ile przy wyborze indeksu akcji i funduszy indeksowych mogę mieć jakieś opinie, to w przypadku funduszy OFE mogę napisać jedno: sądzę, że wszystkie z nich będą równały do średniej i zamiast udawać, że mam szklaną kulę, napiszę jedno: wybierz ten, który ma wysokie aktywa i przynajmniej przeciętne wyniki, bo i tak zarządzający będą się naśladować.

Pamiętaj też, że decyzja dotyczy bardzo małej części Twojej składki emerytalnej (2,92% pensji brutto, czyli blisko 15% składki emerytalnej, która wynosi 19,52% pensji brutto), więc nie jest tak istotna, jak może się na pierwszy rzut oka wydawać. Jakby to powiedział wiedźmin Geralt: „jeżeli mam wybierać pomiędzy jednym OFE a drugim, to wolę nie wybierać wcale”, tym samym wybierając subkonto w ZUS, na które w końcu i tak trafią wszystkie zgromadzone w OFE środki.

Czy jestem krótkowzroczny? Być może, ponieważ – jak zresztą wiesz – decyzji nie można nijak „odwrócić” i nawet jeśli OFE przegrają z waloryzacją subkonta ZUS w latach 2024 – 2028, to „te same środki” w OFE mogłyby w długim terminie znacznie wygrać z subkontem ZUS, gdybyśmy je tam pozostawili. Sęk w tym, że obserwując działania zarządu polskiej giełdy, nie sądzę, że giełda jest w Polsce tak istotna i myślę, że jej stopa zwrotu nie będzie znacząco przekraczać wzrostu PKB w cenach bieżących w naszym kraju.

Jak sprawdzić czy jest się w OFE?

Najpierw musisz zalogować się do Platformy Usług Elektronicznych ZUS, następnie, po zalogowaniu przejść do zakładki „Ubezpieczony”. Znajdź teraz „Informacje o stanie konta” oraz sprawdź sekcję OFE. Jeśli znajdziesz tam informacje o wpłatach, to znak, że jesteś w OFE.

Jak złożyć decyzję o OFE lub subkoncie w ZUS?

Decyzję o ewentualnej zmianie musisz wysłać do ZUS w formularzu ZUS-US-OFE-03, który złożyć możesz:

- elektronicznie – przez Platformę Usług Elektronicznych (PUE) ZUS,

- osobiście – w każdej placówce ZUS na sali obsługi klientów,

- pocztą – na adres dowolnego oddziału ZUS.

Jeśli chcesz złożyć dokument przez PUE, to po zalogowaniu się na swoim koncie w ZUS PUE, u góry po prawej stronie znajdziesz zakładkę „Ubezpieczony”, kolejno z listy po lewej stronie wybierz zakładkę „Usługi” -> „Katalog usług elektronicznych”, gdzie znajdziesz pozycję „Złożenie dokumentu ZUS-US-OFE-03 (Dzięki dla Tomka, który opisał to w sekcji komentarzy!).

Dodatkowy niuans: jeśli nigdy wcześniej nie byłeś członkiem żadnego OFE, to w przypadku chęci zmiany decyzji z subkonta w ZUS na OFE, musisz podpisać z wybranym OFE tzw. umowę pierwszorazową. Wzory takich umów znajdziesz bardzo łatwo w internecie, wpisując w wyszukiwarkę „<nazwa OFE> umowa”.

Podsumowanie

Pora na zakończenie tego krótkiego wpisu, w którym celowo nie opisywałem dokładnie sposobu działania I i II filaru polskiego systemu emerytalnego. Zrobię to w nadchodzącej wielkimi krokami serii emerytalnej, w której poruszę między innymi:

- kwestię liczenia / szacowania wysokości przyszłej emerytury dla zatrudnionych i samozatrudnionych,

- kwestię możliwych problemów i potencjalnych negatywnych zmian dotyczących ZUS i OFE w przyszłości,

- kwestię samodzielnego oszczędzania i inwestowania na emeryturę w ramach III filaru,

- kwestię sposobu wykorzystywania (wypłat) uzbieranego w różnych kontach III filaru kapitału,

- kwestię przyspieszania emerytury (FIRE), ale wplatając ją w kontekst ZUS, czyli uwzględniając w obliczeniach przyszłe emerytury z ZUS.

I wiele innych niezwykle ciekawych wątków, o które pytało mnie wielu czytelników bloga i słuchaczy podcastu. Jeśli uznajesz moje treści za przydatne, to konieczne podaj je dalej i pamiętaj o możliwości obserwowania mnie na Facebooku oraz Twitterze, a także o subskrypcji mojego kanału YouTube. A jeśli chcesz się nauczyć samodzielnego inwestowania, to z pewnością pomoże Ci w tym moja książka – „Inwestowanie dla każdego”, która otrzymuje wysokie oceny na stronie lubimyczytac, a ostatnio nawet wygrała nagrodę „Publikacja Roku 2023” na konferencji Invest Cuffs 2024.

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.