Czy warto zrzucać się na małe spółki?

Niezależnie czy już inwestujesz, czy dopiero się do tego przygotowujesz, prawie na pewno obiły Ci się o uszy sformułowania „crowdfunding” i „crowdfunding udziałowy”. Zostały one spopularyzowane w ostatnich 5 latach i są szczególne modne wśród młodych inwestorów z pokolenia millenialsów i pokolenia Z. Osoby takie często nie posiadają zbyt wysokich środków, a więc zachęceni wizją zarobienia dużych pieniędzy na inwestycji w startup skłonni są zaryzykować bardzo dużo, by swoje oszczędności szybko pomnożyć. Jednak realia wskazują na to, że zrzucanie się na spółki w fazie przed wejściem na giełdę (bo właśnie na tym polega crowdfunding udziałowy) nie pozwala zarobić ani zbyt szybko, ani zbyt wiele, przynajmniej w większości przypadków. W tym artykule wezmę pod lupę polski crowdfunding udziałowy jako całość, tłumacząc czym jest, ile spółek zostało tak sfinansowanych i ile z nich weszło na giełdę, pozwalając swoim inwestorom zarobić (lub nie).

Wielu czytelników mojego bloga pytało mnie o moją opinię na temat polskiego crowdfundingu udziałowego, ale wtedy nie byłem gotowy na takie pytanie odpowiedzieć. Przygotowując ten wpis dokładnie przeanalizowałem całą historię polskiego rynku equity crowdfundingu, bo tak z angielska zwie się crowdfunding udziałowy, więc przygotowane przeze mnie materiały umożliwią Ci pozyskanie spójnego obrazu tego dosyć młodego w naszym kraju rynku. Świetnym kontekstem dla tego wpisu będzie wypowiedź Arkadiusza Regieca, szefa Beesfund, czyli największego polskiego portalu oferującego zrzutki społecznościowe na młodziutkie spółki, którą znalazłem w artykule z money.pl. Chodzi o fragment „Wiadomo, że bardzo wiele naszych spółek poniesie porażkę. Ba! Większość zbankrutuje”, który emanuje zarówno mądrością, jak i szczerością, ale obawiam się, że większość inwestorów w tego typu przedsięwzięcia nigdy tego cytatu nie słyszała. Pora to zmienić, dodatkowo tłumacząc dlaczego CEO Beesfund wypowiedział te słowa.

Podcast

W skrócie

Z tego artykułu dowiesz się:

- Ile firm wzięło udział w zbiórkach pieniędzy w polskim crowdfundingu udziałowym.

- Ile środków zebrały łącznie wspomniane firmy.

- Które pięć portali „liczy się” na rynku polskiego equity crowdfundingu.

- Jak wiele ze spółek tak finansowanych weszło na giełdę NewConnect.

- Ile dały zarobić emisje akcji spółek uprzednio finansowanych w crowdfundingu udziałowym.

- Jak rozpoznać emisję, która da w przyszłości zarobić.

Czym jest equity crowdfunding?

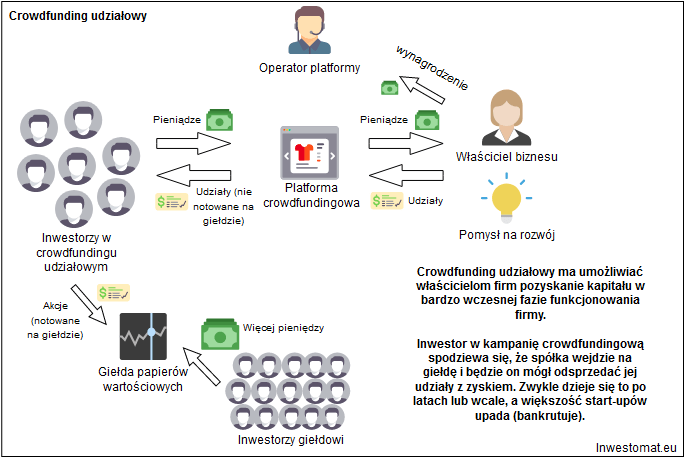

Zacznijmy od tego co w ogóle oznacza crowdfunding udziałowy. Prostymi słowami: jest to inwestowanie w startupy i małe spółki, które jeszcze nie weszły na giełdę w formie publicznej i ogólnodostępnej. Jedynym ograniczeniem jest tu liczba akcji (a zarazem procent udziałów), które chce sprzedać spółka i czas trwania takiej „emisji”. Zazwyczaj odbywa się ona na jednym z tzw. portali crowdfundingowych, a w przeciwieństwie do „typowego crowdfundingu” (np. Kickstarter) fundujący otrzymują akcje (udziały) w firmie, a nie przedmioty lub prezenty. Można więc śmiało stwierdzić, że inwestycja w crowdfunding udziałowy dyktowana jest przede wszystkim chęcią zarobienia pieniędzy poprzez droższą odsprzedaż akcji po latach. Problem w tym, że ta może nie być taka prosta, gdyż w crowdfundingu udziałowym praktycznie zawsze biorą udział spółki, które nie są notowane na giełdzie. Poniższy schemat powinien przybliżyć Ci sposób działania platform oferujących inwestowanie w mikro-spółki:

Zasada działania platform crowdfundingu udziałowego jest dosyć prosta, a cały proces przebiega następująco:

- Właściciel/główny akcjonariusz małego biznesu, zwykle na poziomie rozwoju start-upu, zgłasza się do operatora platformy crowdfundingowej z prospektem emisji.

- Ten analizuje prospekt pod kątem jego legalności/braku zakłamań w sprawozdaniach i prognozach, przy czym te muszą być bardzo dokładne. Wspomnę o tym zaraz w rozdziale o legalności crowdfundingu udziałowego i stanowiska KNF na ten temat.

- Sama emisja przebiega poprzez platformę, na której inwestorzy „zrzucają się” na akcje spółki w określonym przedziale czasu (zazwyczaj między tygodniem, a miesiącem).

- Emisje zwykle działają w trybie „im więcej, tym lepiej”, a więc niezależnie od zebranej kwoty środki trafiają do spółki, a udziały do chętnych internautów, teraz już akcjonariuszy spółki.

- Co najważniejsze, inwestor w crowdfundingu udziałowym posiada akcje spółki (jeszcze) nienotowanej na giełdzie, a zatem ciężko jest je spieniężyć. Sprawia to, że inwestycja w młodą spółkę w crowdfundingu udziałowym to częściej sposób na wsparcie małego biznesu niż realna szansa wysokich zarobków, ale do tego wrócimy w ostatnim rozdziale tego wpisu.

Mając powyższe oraz słowa CEO spółki Beesfund na uwadze, przejdźmy do omówienia wielkości i dynamiki rozwoju rynku crowdfundingu udziałowego w Polsce.

Crowdfunding udziałowy w Polsce

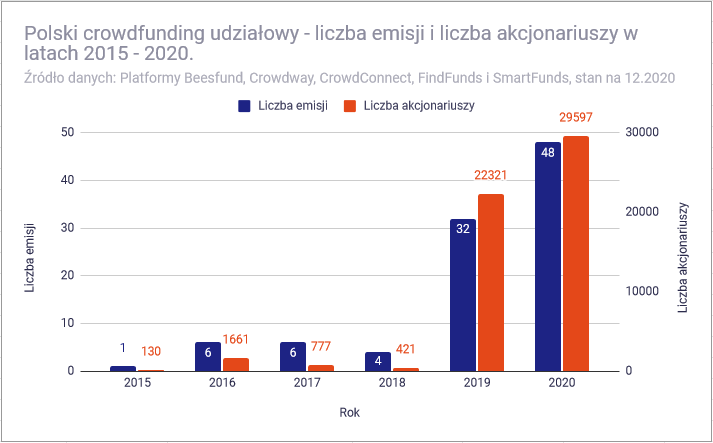

Rynek crowdfundingu udziałowego na świecie jest bardzo młody i oficjalnie pierwszą platformą była Grow VC, która światło dzienne ujrzała w 2010 roku. Jednak do 2015 roku equity crowdfunding w USA był dostępny jedynie dla akredytowanych inwestorów profesjonalnych, którzy spełniali konkretne warunki finansowe. Mniej więcej w tym samym momencie pojawiały się pierwsze portale crowdfundingu udziałowego w Polsce, rozpoczynając od Beesfund w 2012 roku, który do dziś jest najbardziej rozpoznawalnym portalem tego typu. Rynek equity crowdfundingu w Polsce prawdziwy wzrost zanotował w latach 2019 i 2020, co doskonale widać po wzrastającej w tym okresie liczbie emisji i zainteresowanych nimi akcjonariuszy:

Można powiedzieć, że lata 2015-2018 były okresem raczkowania rynku crowdfundingu udziałowego w Polsce, a prawdziwy przełom w tej branży przyniósł rok 2019. Nie zmienia to faktu, że odpowiednio 32 i 48 emisje w latach 2019 i 2020 są wysoką, ale nie porażającą liczbą jak na rynek małych i mikro-spółek, które szukają finansowania wśród internautów. Równie niska (relatywnie) jest liczba akcjonariuszy, która wyniosła 22 tysiące w roku 2019 i prawie 30 tysięcy w roku 2020. Zastrzegam, że jest to suma zapisanych na wszystkie emisje, a więc unikalnych użytkowników jest tu zapewne o wiele mniej.

Domniemywam, że we wszystkich emisjach equity crowdfundingu w Polsce wzięło dotychczas udział mniej niż 10 tysięcy osób, a więc mimo agresywnych kampanii marketingowych (np. na Facebooku) rynek ten jest daleki od bycia nazwanym popularnym. Dla porównania Polacy są w posiadaniu ok. 1,3 mln rachunków inwestycyjnych służących do zakupu akcji i obligacji. Poza liczbą emisji warto też przeanalizować wartość sumy zebranych w emisjach środków, która rośnie o wiele bardziej dynamicznie, niż moglibyśmy się tego po poprzednim wykresie spodziewać:

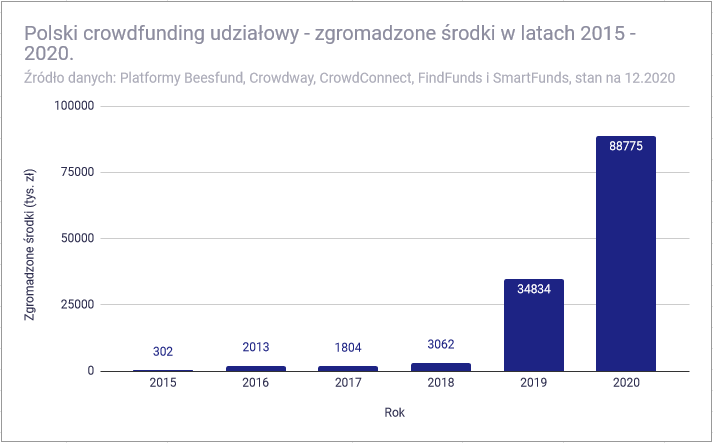

Powyższy wykres pokazuje zgromadzone środki, a nie cele emisji, które w latach 2020 były o wiele wyższe niż wskazywałby na to powyższy wykres. Z jednej strony we wszystkich emisjach uzbierano dość imponujące 35 mln zł (2019 r.) i 88,7 mln zł (2020 r.), ale prawdziwy obrazek uzyskamy, zestawiając te liczby z celami wszystkich zbiórek, a te wynosiły 59 mln zł w 2019 i 120 mln zł w 2020 roku. Oznacza to nie mniej, nie więcej niż to, że przeciętna „skuteczność kampanii w crowdfundingu udziałowym w Polsce” to jakieś 67% celów zbiórki. Niestety statystyka ta jest niepełna, gdyż część portali nie podaje do publicznej wiadomości informacji o wszystkich historycznych emisjach, co według mnie jest nie do końca w porządku, o czym napiszę jeszcze w dalszej części wpisu. Pozwól, że przedstawię Ci teraz pięciu głównych graczy na rynku crowdfundingu udziałowego w Polsce.

Polskie portale equity crowdfundingowe

W chwili, gdy piszę ten wpis, czyli w drugim kwartale roku 2021, w Polsce działa 5 portali crowdfundingu udziałowego, z czego pierwszym, a zarazem tym, który historycznie zaoferował największą liczbę emisji był Beesfund. Według artykułu na blogu Beesfund było to łącznie około 80 emisji, ale nie udało mi się potwierdzić tych informacji w zakładce „zakończone emisje” na ich stronie. Znalazłem „tylko” 46 historycznych emisji o uzbieranej kwocie 44 mln złotych.

Beesfundowi „depcze po piętach” portal Crowdway, który – choć na rynku crowdfundingu udziałowego działa dopiero od 2019 roku – w 23 emisjach zebrał aż 42,5 mln złotych. Kolejnymi pod względem historycznych wyników portalami są CrowdConnect, FindFunds i SmartFunds działające odpowiednio od 2019, 2016 i 2019 roku. Najważniejsze informacje o wszystkich pięciu portalach zawarłem w poniższej tabeli i od razu zastrzegam, że mogą być one lekko nieaktualne, bo zbierałem je sam, ręcznie i „na piechotę”:

Portal (pod względem zgromadzonych środków) | Liczba emisji (2015-2020) | Łączna wartość uzbieranych środków |

|---|---|---|

(Dane niepełne, Beesfund nie udostępnia pełnych danych historycznych o emisjach) | Około 80, ja znalazłem dane o 46 emisjach, bo tyle jest publicznie dostępne w "archiwach internetu". Detale w jednym z kolejnych rozdziałów wpisu. | Ponad 50 mln złotych, ja znalazłem emisje, w których uzbierano łącznie 44 mln złotych. |

23 | 42,5 mln złotych | |

12 | 27,6 mln złotych | |

15 | 14,3 mln złotych | |

2 | 2,3 mln złotych |

Jeżeli chodzi o transparentność danych dotyczących historycznych emisji to bardzo pozytywnie wyróżniają się portale Crowdway i FindFunds. Na tych portalach dostępne są do podglądu pełne informacje o wszystkich z nich, które zgromadziłem i przedstawię w tabelach w dalszej części wpisu. Znajdziesz tam prawie 100 emisji, które udało mi się zebrać wraz z wszelkimi danymi finansowymi, które opublikowane zostały przez poszczególne portale. Uważam, że inwestor musi być dobrze poinformowany o ryzyku inwestycji, zanim dokona jakiejkolwiek wpłaty na crowdfunding udziałowy, więc podobna lista będzie kluczowym narzędziem dla każdego, kto w przyszłości będzie zastanawiał się nad wzięciem udziału w takim przedsięwzięciu. No właśnie – jak ma się wspomniane 100+ emisji do polskiego rynku NewConnect, na którym notowane są małe spółki, którymi można handlować na giełdzie?

Crowdfunding, a giełda NewConnect

Rynek NewConnect to w Polsce rynek najmniejszych spółek, które można kupić publicznie na giełdzie. Obecnie notowane są tam 383 spółki, z czego jedynie (aż?) 8 przed wejściem na giełdę było oferowane w crowdfundingu udziałowym. Do tych 8 spółek wrócimy niedługo, ale póki co chciałem pokazać, jak małą część kapitalizacji całego rynku NewConnect stanowią spółki, które wzięły udział w internetowej zbiórce pieniędzy. Mówimy to u kapitalizacji około 320 milionów złotych wobec 17,36 mld (17 360 milionów) kapitalizacji wszystkich 383 spółek notowanych na „polskiej małej giełdzie”. Tę kosmiczną proporcję doskonale widać na poniższym wykresie, który specjalnie w tym celu przygotowałem:

Polski crowdfunding udziałowy dopiero raczkuje i większość wszystkich emisji została przeprowadzona w ciągu ostatnich 24 miesięcy. Ciężko powiedzieć czy powinniśmy oczekiwać szybszego wchodzenia spółek na NewConnect, ale gdy z około 140 przeprowadzonych w Polsce emisji crowdfundingowych tylko 8 firm (jeszcze 5 miesięcy temu było to tylko 4!) jest notowanych na małej giełdzie, to naprawdę ciężko jest mi określić to mianem sukcesu. Sprawia to, że ocena opłacalności inwestowania w crowdfunding udziałowy jest dosyć kłopotliwa i być może warto pisać podobny wpis co roku, podsumowując liczbę spółek, które weszły na giełdę, oferując swoim crowdfundingowym udziałowcom możliwość wyjścia z inwestycji. Wielu czytelników pytało mnie o legalność takich przedsięwzięć, więc sprawdziłem co o equity crowdfundingu sądzi Komisja Nadzoru Finansowego.

Czy to jest legalne? Opinia KNF

W 2019 roku Komisja Nadzoru Finansowego wydała opinię o platformach crowdfundingowych, która definiuje kryteria działania takich portali. Poza nią KNF przygotował też osobną stronę dla inwestorów, na której wypisał wszystkie ryzyka związane z inwestowaniem w mikro-spółki w ramach crowdfundingu inwestycyjnego (to alternatywna nazwa crowdfunding udziałowego). Według KNF-u każdy portal, który oferuje udziały spółek, powinien być prowadzony przez zarejestrowane w Polsce biuro maklerskie. Choć crowdfunding jest w tym przypadku trochę różny od emisji akcji na giełdzie to „spać spokojnie” może jedynie właściciel platformy CrowdConnect, za którą odpowiada Dom Maklerski INC. KNF nakłada na platformy crowdfundingu udziałowego następujące wymagania:

- Prezentując projekt/emitenta należy wyraźnie oddzielić jego dotychczasowe dokonania od planów, zwłaszcza w kontekście wyników finansowych.

- Jeśli emitent wykorzystuje markę używaną lub należącą do innego podmiotu (np. spółki powiązanej) musi on wskazać jakie prawa mu w tym zakresie przysługują i jakie ponosi koszty z tego tytułu.

- W odniesieniu do informacji na temat osiągnięć np. wielkość sprzedaży produktu czy przychodów emitent powinien wskazać w sposób klarowny czy powoływany poziom sprzedaży dotyczy działalności emitenta, czy też np. spółki powiązanej, która sprzedaje produkt pod tą samą marką.

- Emitent powinien jasno opisać wszelkie prognozy i przewidywania właśnie jako przewidywania lub założenia w celu uniknięcia wprowadzenia inwestorów w błąd.

KNF identyfikuje też główne ryzyka związane z inwestowaniem w emisje crowdfundingowe:

- Ryzyko niewłaściwej wyceny

- Utrudnione wyjście z inwestycji

- Rozwodnienie udziału

- Brak realnego wpływu na spółkę

- Wsparcie projektu, a nie inwestycja

Według mnie zidentyfikowane ryzyka są „w punkt” i zgadzam się praktycznie ze wszystkimi z nich. Pytanie tylko w jaki sposób platformy będą kontrolowane i rozliczane z efektów emisji w przyszłości, ale na to pytanie odpowiedź przyjdzie nam uzyskać dopiero w ciągu kolejnych kilkunastu miesięcy. Przejdźmy do rozdziału, w którym opiszę i skomentuję wszystkie emisje crowdfundingu udziałowego, które udało mi się znaleźć w archiwach internetu.

Lista dotychczasowych emisji w historii polskiego crowdfundingu udziałowego

Może powinienem na wstępie dodać, że będzie to lista wszystkich znalezionych przeze mnie w internecie emisji w historii polskiego crowdfundingu udziałowego. Niestety nie wszystkie platformy są transparentne i z pewnych powodów część informacji musiałem pozyskać na innych stronach internetowych. Mimo to szukałem bardzo długo, by informacje tu przedstawione były tak kompletne jak to tylko możliwe i z tego co wiem, to nie istnieje w polskim internecie źródło, które przedstawia wszystko w jednym miejscu w podobny sposób (gdyby istniało, to z pewnością nie zbierałbym danych na piechotę przez tydzień). Mogą one być lekko nieaktualne, bo listę tworzyłem dobre kilka tygodni temu, a ten wpis piszę na początku kwietnia 2021 roku.

Emisje Beesfund

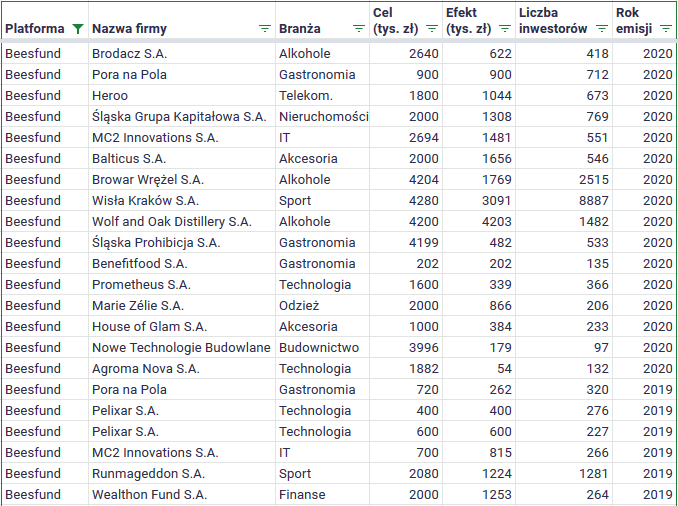

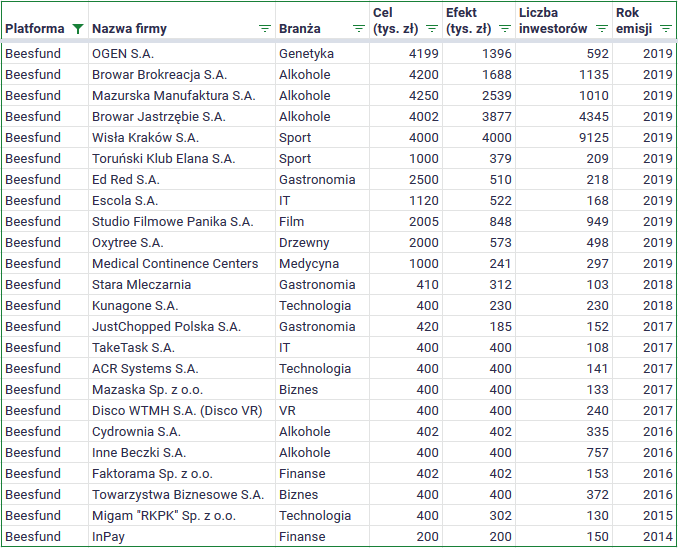

Portal Beesfund zajmuje szczególne miejsce wśród polskich portali crowdfundingowych jako niepodważalnie pierwszy z działających portali tego typu, który dokonał emisji na naszym rynku. Beesfund doprowadził już do około 90 zbiórek, ale mi udało się znaleźć dokładne informacje tylko o 46 z nich. Jak zaraz zobaczysz na listach, wśród emisji Beesfund nie dominuje żadna konkretna branża, ale spora część z nich uzbierała tylko część zamierzonej kwoty. Żeby być dokładniejszym: z 46 przedstawionych tu i na mojej liście emisji Beesfund uzbierał średnio tylko 64,75% zamierzonego celu. Najnowsze emisje z portalu Beesfund znajdziesz na liście poniżej:

Na pierwszy rzut oka widać, że pewne spółki „startują” na Beesfund nawet dwukrotnie, a liczba inwestorów przy każdej emisji jest całkiem spora i tylko nieliczne gromadzą mniej niż 100 inwestorów. Jeśli o wielkość emisji chodzi to Beesfund często ustala ambitne jak na crowdfunding udziałowy cele wynoszące nawet 2-4 mln zł na zbiórkę. Zauważalne jest to, że emisje z lat 2014-2017 były na Beesfund o wiele mniejsze niż te z 2019 i 2020 roku:

Po powyższym zestawieniu widać, że zazwyczaj firmom łatwiej jest zebrać pełne środki przy niższym celu, np. 400 tys. złotych niż przy wysokim i ambitnym celu wynoszącym kilka milionów złotych. Średnia liczba inwestorów na emisję w Beesfund wynosi 922 osoby, ale jakbym nie liczył klubu Wisła Kraków (2 emisje), to wynosiłaby ona 555 osób. Średnia kwota inwestycji dla tej platformy wynosi 1827 złotych, czyli mniej więcej tyle, za ile kupuje się spółkę na GPW i NewConnect, by nie przepłacić prowizji transakcyjnej. Przyjrzyjmy się teraz drugiemu pod względem liczby emisji portalowi, czyli Crowdway.

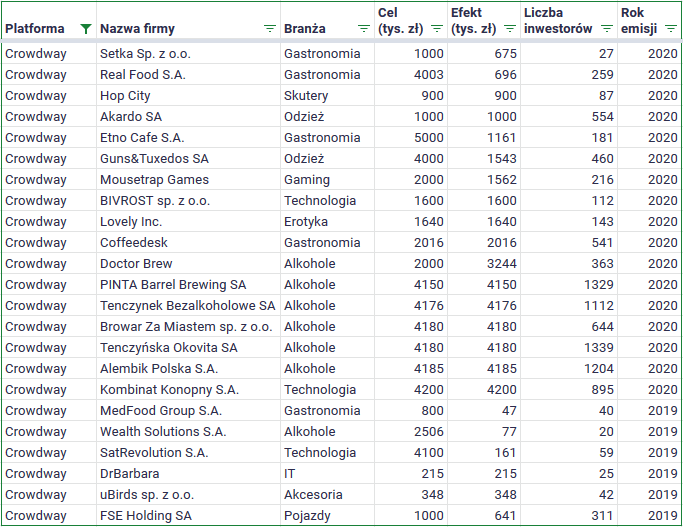

Emisje Crowdway

Crowdway istnieje od 2015 roku, ale aktywny w crowdfundingu udziałowym stał się dopiero w roku 2019. Od tego czasu przeprowadził on 23 emisje, zbierając łącznie 43,5 mln złotych. Średnio udało się tam uzbierać 77% założonych środków, a w przeciętnej emisji wzięło udział 433 inwestorów, czyli trochę mniej niż na Beesfund. Na Crowdway „wystawiają się” głównie firmy z branży gastronomicznej i alkoholowej, ale są tu też reprezentanci firm technologicznych, gamingowych oraz z branży IT. Crowdway przyspieszył w 2020 roku oferując w nim więcej emisji od Beesfund, co doskonale widoczne jest w poniższej tabeli:

Minusem zarówno Beesfund, jak Crowdway jest to, że póki co żadna z historycznie „wystawianych tam” spółek nie dała jeszcze możliwości zarobku inwestorom poprzez wejście na giełdę NewConnect. Crowdway specjalizuje się w dużych emisjach, których celem zwykle jest ponad milion złotych. Jestem bardzo ciekaw tego, jak rozwinie się ten portal i czy w ciągu najbliższych 2-3 lat jakieś z powyższych spółek zagoszczą na rynku NewConnect. Omówmy teraz platformę FindFunds, która specjalizuje się w spółkach gamingowych.

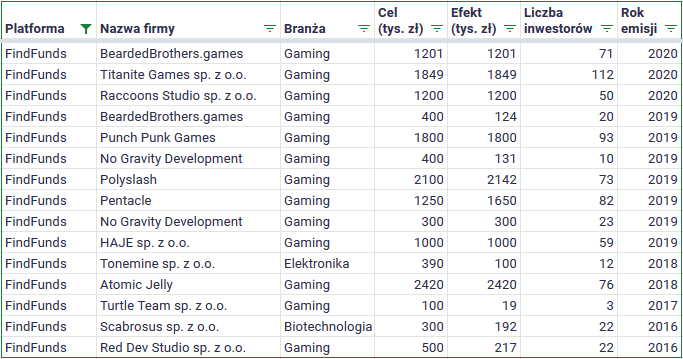

Emisje FindFunds

FindFunds istnieje od dobrych kilku lat i trudni się w emisjach crowdfundingowych dla mikro-spółek gamingowych. FindFunds organizuje raczej małe i średnie emisje, a średnia uzbierana przez spółkę na tym portalu kwota to 956 tysięcy, czyli niecały milion złotych. W emisjach na FindFunds bierze udział dosyć mało inwestorów, a jest to przeciętnie poniżej 50 osób. Co ciekawe, aż 2 z 15 spółek znalazły się na giełdzie NewConnect, co omówię jeszcze w jednym z kolejnych paragrafów. Oto jak wygląda wspomniane 15 emisji z FindFunds:

Poza gamingiem, czyli branżą gier komputerowych/konsolowych i mobilnych znalazły się tu spółki związane z szeroko pojętą technologią i biotechnologią. Na pierwszy rzut oka widać, że FindFunds skupia głównie „modne branże” i zależy mu, by spółki biorące udział w zbiórkach wchodziły na giełdę. Jest jednak jeden portal, który jeszcze bardziej upewnia się, że spółki z crowdfundingu wejdą na polską giełdę. Mowa tu o CrowdConnect będącym częścią domu maklerskiego INC, który zresztą sam organizuje później IPO (Initial Public Offering), czyli wejście na giełdę spółek, które wzięły udział w crowdfundingu udziałowym.

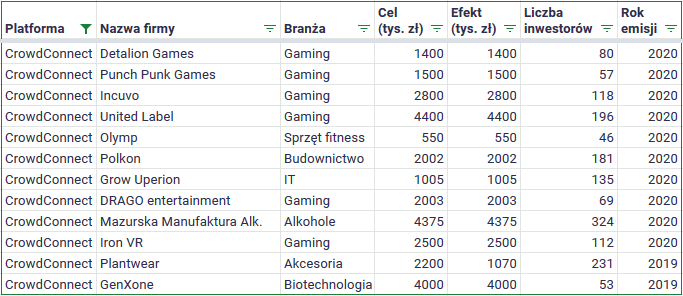

Emisje CrowdConnect

CrowdConnect jest częścią domu maklerskiego INC, który sam jest notowany na giełdzie. Odkąd INC stał się w 2006 roku spółką publiczną, wprowadził on na giełdę NewConnect 50 podmiotów, pozyskując z tych IPO łączną kwotę 300 mln złotych. Tę imponującą skuteczność od 2019 roku stara się wprowadzić także w zakresie crowdfundingu udziałowego. Na 12 dotychczasowych emisji crowdfundingu udziałowego aż 5 spółek jest już notowane na giełdzie. Jest to imponujące zwłaszcza w kontekście tego, że dwie ze wspomnianych emisji przeprowadzone zostało w 2019 roku, a w 2020 roku były już notowane na „małym rynku GPW”, czyli na NewConnect. Jeszcze bardziej imponujące były emisje Detalion, Incuvo i United Label, które przeprowadzone były w trybie ekspresowym i na małą giełdę weszły w tym samym roku, w którym zebrały pieniądze w ramach crowdfudingu. Oto 12 emisji CrowdConnect, które udało mi się zidentyfikować w ramach przygotowywania tego wpisu:

Wspomniane 5 spółek, które weszło na rynek NewConnect to Plantwear, GenXone, United Label, Incuvo i Detalion Games, do których jeszcze wrócimy. CrowdConnect przeprowadza głównie emisje duże (ponad 1 mln złotych), w których udział bierze średnio 133 inwestorów, a każdy „składa się” na spółkę kwotą ponad 20 tysięcy złotych. Warto wspomnieć, że w wyżej wymienionych emisjach biorą też udział inwestorzy profesjonalni, więc niecałe środki z kolumny „efekt” pochodzą z „czystego crowdfundingu”. Nie zmienia to faktu, że inwestor, któremu zależy na szybkiej możliwości wyjścia z inwestycji (poprzez sprzedaż papierów na rynku NewConnect), powinien monitorować właśnie emisje CrowdConnect.

Poza „starymi wyjadaczami” niedawno na rynku pojawił się nowy gracz, który, choć doprowadził dopiero do 2 emisji to ma on za sobą prawdziwą potęgę w zakresie polskiej publicystyki finansowej – prowadzi go bowiem ekipa portalu Strefa Inwestorów.

Emisje SmartFunds

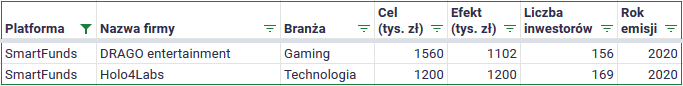

Choć powstał w 2020 roku i przeprowadził dopiero 2 emisje, to jego skuteczność jest względnie wysoka. SmartFunds udało się przeprowadzić emisje spółek DRAGO entertainment (gaming) i Holo4Labs (technologia) o łącznej wartości prawie 3 milionów złotych. Na SmartFunds „zrzucało się ” średnio 162 inwestorów kwotą około 7000 zł każdy, a detale transakcji znajdziesz w tabeli poniżej:

Myślę, że omówiłem już najważniejsze technikalia dotyczące pięciu polskich platform crowdfundingu udziałowego. Pora na sprawdzenie czy na crowdfundingu można było zarobić poprzez wyjście z inwestycji z zyskiem np. poprzez sprzedaż akcji na rynku NewConnect.

Czy da się zarobić na inwestycji w crowdfunding udziałowy?

Odpowiedź brzmi: owszem, da się, ale szansa, że trafisz akurat na spółkę, która w przyszłości wejdzie na giełdę jest dotychczas dosyć niska. Żeby być fair, być może powinienem „dać” polskiemu crowdfundingowi inwestycyjnemu jeszcze rok lub dwa, bo rzadko która spółka wejdzie na NewConnect zaraz po swoim sukcesie w crowdfundingu udziałowym jak zrobiły to spółki, które zaraz opiszę. Sądzę, że CEO Beesfund, Arkadiusz Regiec, przekazał nam sporą dozę mądrości cytatem, który przytoczyłem na początku wpisu (Przypomnę: „Wiadomo, że bardzo wiele naszych spółek poniesie porażkę. Ba! Większość zbankrutuje”).

Prawda jest taka, że samo wejście na NewConnect – choć oznacza umożliwienie akcjonariuszowi z crowdfundingu proste wyjście z inwestycji, nijak nie gwarantuje, że wyjdzie on z niej z zyskiem, ani że firma będzie sobie dobrze radzić jako przedsiębiorstwo. Jako czytelnik mojego bloga prawdopodobnie wiesz, że staram się zawsze opierać na danych historycznych, a nie prognozach, więc przedstawię Ci bliżej 8 spółek, które wzięły udział w crowdfundingu udziałowym, a po kilku/kilkunastu/kilkudziesięciu miesiącach weszły na giełdę.

Emisje crowdfundingowe, które weszły na giełdę

Zacznę od ponownego przedstawienia i skomentowania wycen ośmiu spółek w momencie, gdy ich akcje sprzedawane były w emisjach crowdfundingowych. Wspomniane spółki to Plantwear, GenXone, Detalion Games, United Label i Incuvo, które wyemitowane zostały pod skrzydłami platformy CrowdConnect oraz Polyslash i Red Dev Studio, których „patronem crowdfundingowym” była platforma FindFunds. Niedawno, bo kilka miesięcy temu, na NewConnect zadebiutowały także akcje spółki Duality, których emisja odbyła się poprzez polską wersję zagranicznego portalu crowdfundingowego FundedByMe. Zacznijmy od tabeli podsumowującej spółki, które z crowdfundingu przeszły w debiut na rynku giełdowym NewConnect wraz z sektorami, w których działają i danymi dotyczącymi ich zbiórek crowdfundingowych:

Nazwa spółki | Platforma cf | branża | Wartość (CF) |

|---|---|---|---|

Plantwear | CrowdConnect | Odzież/akcesoria | 12,16% udziałów za 1,07 mln zł, a więc wycena ~8,8 mln zł |

GenXone | CrowdConnect | Biotechnologia | 17,7% udziałów za 4 mln zł, a więc wycena ~22,6 mln zł |

Detalion Games | CrowdConnect | Gry komputerowe | 12,50% udziałów za 1,37 mln zł, a więc wycena ~11 mln zł |

United Label | CrowdConnect | Gry komputerowe | 6,86% udziałów za 1,4 mln zł, a więc wycena ~20,4 mln zł |

Incuvo | CrowdConnect | Gry komputerowe (VR) | 2,33% udziałów za 0,70 mln zł, a więc wycena ~30 mln zł |

Polyslash | FindFunds | Gry komputerowe | 13,27% udziałów za 2,14 mln zł, a więc wycena ~16,1 mln zł |

Red Dev Studio | FindFunds | Gry komputerowe | 3,27% udziałów za 0,217 mln zł, a więc wycena ~6,6 mln zł |

Duality | FundedByMe | Gry komputerowe | 11,53% udziałów za 1,7 mln zł, a więc wycena ~14,7 mln zł |

Powyższa tabela zawiera ważne informacje o emisjach crowdfundingowych, ale to, co inwestora zainteresuje najbardziej, znajdziesz poniżej. W kolejnej tabeli zamieściłem bowiem informacje dotyczące wielkości każdej z emisji w momencie jej przeprowadzenia (zarówno w ramach crowdfundingu, jak i przy debiucie na rynku NewConnect) oraz wartość ich kapitalizacji (czyli łącznej wartości giełdowej) na NewConnect w dniu 7 kwietnia 2021 roku:

Nazwa spółki | Wartość (CF) | Wartość (debiut na nc) | Wartość (NC) - 07.04.2021 |

|---|---|---|---|

Plantwear | 8,8 mln zł | 14,79 mln zł | 11,7 mln zł |

GenXone | 22,6 mln zł | 171,01 mln zł | 118 mln zł |

Detalion Games | 11 mln zł | 17,96 mln zł | 13,9 mln zł |

United Label | 20,4 mln zł | 22,63 mln zł | 25,1 mln zł |

Incuvo | 30 mln zł | 64,57 mln zł | 83,6 mln zł |

Polyslash | 16,1 mln zł | 40,36 mln zł | 23,9 mln zł |

Red Dev Studio | 6,6 mln zł | 11,48 mln zł | 10,2 mln zł |

Duality | 14,7 mln zł | 32,72 mln zł | 31,4 mln zł |

Jak czytać powyższą tabelę? W kolumnie „WARTOŚĆ (CF)” zamieściłem wyceny spółek w chwili, gdy emitowały one akcje poza obiegiem giełdowym, czyli poprzez crowdfunding udziałowy, a w kolumnie „wartość (DEBIUT NA NC/NC)” zamieściłem ich początkową (przy debiucie) oraz obecną wartość na giełdzie NewConnect. Jeśli podzielisz ostatnią wartość (kolumna 4) przez pierwszą (kolumna 2), odejmując 1, to otrzymasz kwoty zysku lub straty, które odniósłby inwestor, który wszedłby w spółkę w dniu jej emisji crowdfundingowej trzymając jej akcje po dzień, w którym piszę ten wpis. Oto wnioski, które udało mi się z przytoczonych danych wyciągnąć:

- Plantwear w momencie emisji na CrowdConnect wyceniony był na 8,79 mln złotych. Wynika to z faktu, że jego 12,16% udziałów sprzedano w crowdfundingu z 2019 roku za 1,07 mln zł. Według danych z Biznesradar Plantwear nie przeprowadził później żadnej emisji akcji, a więc nie rozwodnił kapitału, wchodząc na NewConnect jedynie z już istniejącymi akcjami spółki. Oznacza to, że inwestor z okresu crowdfundingu mógłby w chwili obecnej sprzedać swoje udziały prawie 33% drożej, osiągając całkiem niezły zysk na tej transakcji.

- GenXone była w momencie crowdfundingu wyceniana na 22,59 mln złotych, a jej obecna wycena giełdowa to aż 118 mln złotych. Czy akcjonariusz z crowdfundingu miałby zatem ponad 500% stopy zwrotu z takiej transakcji? Niekoniecznie, bo według Biznesradar GenXone wyemitował przy okazji wejścia na giełdę nowe akcje za kwotę 2,46 mln złotych. To trochę komplikuje proces obliczeń, ale pewne jest to, że ten crowdfunding przyniósł inwestorowi sowity, wyższy od 400% zysk w ciągu nieco ponad jednego roku.

- Producent gier, studio Detalion Games w swojej emisji w ramach crowdfudingu udziałowego wyceniane zostało na 11 mln zł. W dniu dzisiejszym jego udziały warte są około 14 mln zł, a więc inwestor crowdfudingowy mógłby zaliczyć tu spory (jak na czas między emisjami, czyli mniej niż 12 miesięcy), bo aż 27% zysk.

- Kolejny producent gier w tym zestawieniu, United Label Games, oferował 6,86% swoich udziałów za 1,4 mln zł, a więc jego początkowa wycena wynosiła około 20,4 mln zł. Po kilku miesiącach notowań na NC, w dniu 7 kwietnia 2021 roku „wart on” jest na giełdzie NewConnect około 25 mln zł, a więc prawie 23% więcej niż w dniu emisji crowdfundingowej.

- Specjalizujące się w grach VR Incuvo w swojej emisji crowdfudingowej zebrało 0,7 mln zł, za które sprzedało ono niewiele, bo tylko 2,33% swoich akcji. Oznacza to, że w ramach zbiórki wycenieni zostali na 30 mln zł, podczas gdy ich kapitalizacja na NewConnect wynosi 83,6 mln zł. Inwestycja w Incuvo pozwoliłaby inwestorowi niemal potroić swój kapitał w ciągu raptem jednego roku.

- Studio gier Polyslash w momencie emisji w crowdfundingu wyceniane było na 16,12 mln złotych. W dniu 7 kwietnia 2021 roku jego łączna wycena na NewConnect sięga prawie 1,5 raza więcej, bo 23,9 mln złotych. Dużym plusem jest to, że Polyslash nie rozwodnił kapitału przy wejściu na NewConnect, czego dowodzi ta strona na Biznesradar. (patrz „Emisja akcji” jedynie w wysokości i momencie przeprowadzenia crowdfundingu).

- Red Dev Studio jest kolejną spółką gamingową, której crowdfunding przeprowadził portal FindFunds. W chwili przeprowadzanej w 2016 roku emisji crowdfundingowej spółka wyceniana była na 6,63 mln złotych. W obecnej chwili jest ona „warta” na NewConnect 10,2 mln zł, ale zwróć uwagę, że od crowdfundingu minęły cztery lata. Gdy Red Dev Studio wchodziło w 2019 roku na giełdę, to wyemitowało dodatkowe akcje za 788 tysięcy złotych, co dość znacznie rozwodniło kapitał wszystkich innych akcjonariuszy. Informację o tym znalazłem pod tym linkiem z Biznesradar. Oznacza to, że także ta emisja była zyskowna, ale o wiele mniej niż poprzednie trzy, dodatkowo każąc czekać inwestorowi na swój debiut na NewConnect aż 3 lata.

- Spółka Duality to kolejny gamingowy debiut, który pieniądze pozyskał w ramach crowdfundingu. Wyceniana na 14,7 mln zł spółka potrzebowała niecałego roku, by na NewConnect otrzymać „wycenę” 31,4 mln zł, bo tyle wynosi jej kapitalizacja w dniu dzisiejszym.

Robi wrażenie, prawda? Jeśli myślisz, że na crowdfundingu „nie da się nie zarobić” jedynie dlatego, że wszystkie z przytoczonych tu 8 emisji przyniosłoby inwestorowi zysk, to jesteś w błędzie. Pamiętaj, że większość (ponad 90%!) zbiórek crowdfudingowych nie weszło jeszcze na giełdę i być może nigdy nie wejdzie, nie mówiąc o tym, że te, które weszły, niekoniecznie notują zyski, co sprawia, że mogą być przeciętnymi inwestycjami długoterminowymi, a ich cena wynika z czystej spekulacji. Prześledźmy teraz losy omówionych ośmiu spółek na rynku NewConnect od chwili ich emisji do dnia 7 kwietnia 2021 roku, czyli momentu, w którym zbierałem dane do tego wpisu.

Ile można było zarobić na emisjach giełdowych spółek z crowdfundingu?

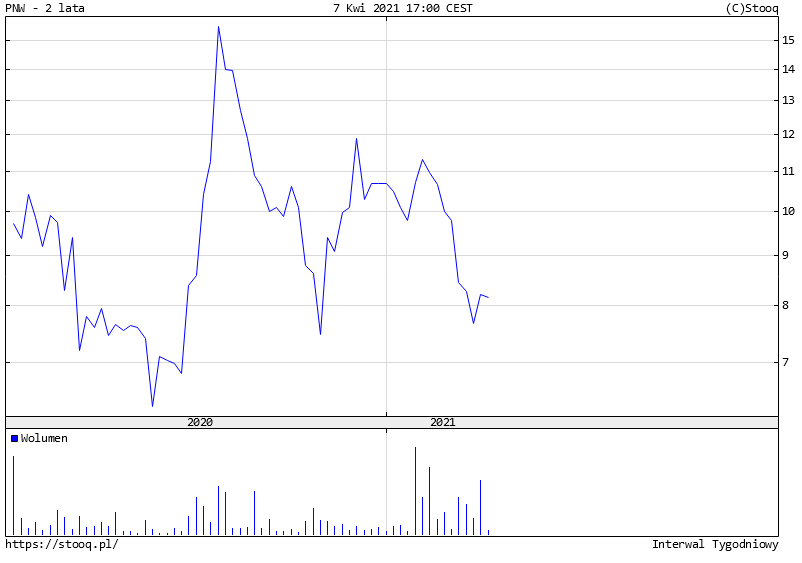

Na potrzeby kalkulacji będę analizował teraz możliwy zarobek w chwili emisji na giełdzie, na dotychczasowych maksimach i minimach notowań każdej ze spółek, poczynając od Plantwear, która mimo nie najlepszych ostatnich miesięcy i ogromnej zmienności dałaby obecnie zarobić komuś, kto dokonał zakupu jej akcji w ramach internetowej zbiórki. Oto wykres notowań akcji PlantWear od czasu jej debiutu kilkanaście miesięcy temu:

Plantwear obecny na NewConnect jest od stycznia 2020 roku, a jego rozpiętość cen na giełdzie wynosi 6,03 zł – 17,60 zł. Oznacza to, że jego wartość giełdowa wahała się między 8,65 mln zł, a 25,23 mln zł. Inwestor z crowdfundingu mógł więc w najgorszym momencie spieniężyć swoje akcje za mniej niż wydał na nie w crowdfundingu, a w najlepszym momencie za trzykrotność tej kwoty. W dniu IPO na rynku NewConnect niecierpliwy inwestor crowdfundingowy zarobiłby prawie 100%, czyli naprawdę dużo. Nieco mniej optymistycznie wyglądają dotychczasowe notowania spółki GenXone, bo choć przyniosłaby ona inwestorowi z czasów crowdfundingu rekordowy zwrot wynoszący około 400% to przeżywała ona na giełdzie już lepsze czasy niż obecnie, co doskonale widać na wykresie notowań cen jej akcji na NewConnect:

GenXone od chwili wejścia na giełdę we wrześniu 2020 roku notowana była za kwoty z przedziału od 19,10 zł do 76 zł za akcje. Co to znaczy dla oryginalnego inwestora z crowdfundingu? Skoro spółka była wyceniana na minimach na około 64 mln złotych, a na maksimach na 250 mln złotych (sprawdzisz to tutaj) to inwestor zarobiłby na udziale w crowdfundingu między 300%, a 1000% w zależności od czasu jej sprzedaży (obecnie wynosiłoby to około 400%). Oznacza to, że GenXone była dotychczas zdecydowanie najbardziej lukratywną inwestycją ze wszystkich opisywanych tu emisji crowdfundingowych, które trafiły na rynek NewConnect.

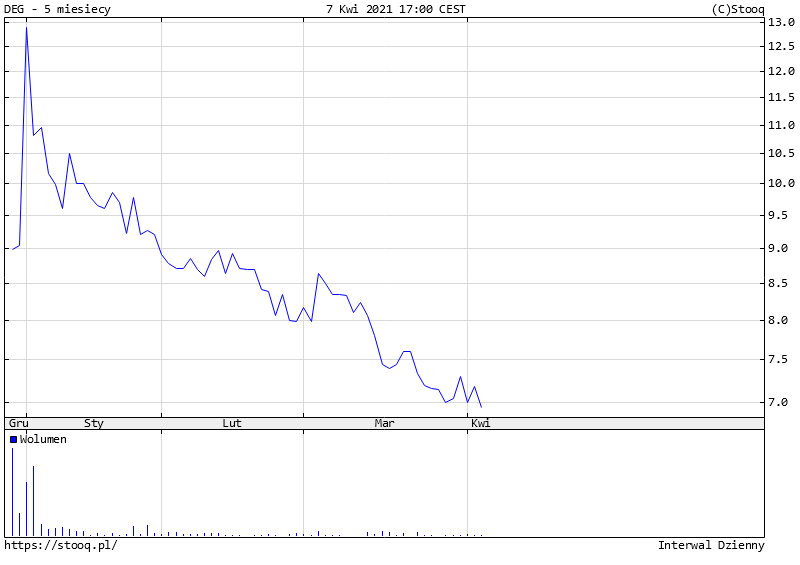

Po dwóch spółkach spoza gamingu, czyli sektora producentów gier, rozpoczynamy długą listę spółek gamingowych, z których pierwszą będzie notowana raptem od 3,5 miesiąca spółka Detalion Games. Choć póki co historia jej notowań nie wygląda zbyt optymistycznie to w dniu dzisiejszym sprzedający jej akcje na giełdzie inwestor mimo wszystko osiągnąłby ponad 20% zysku. Oto jej notowania z ostatnich miesięcy:

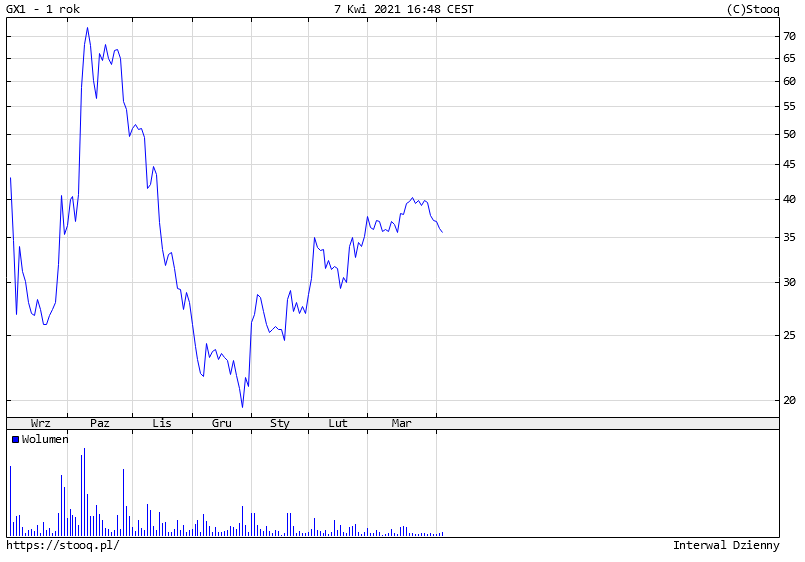

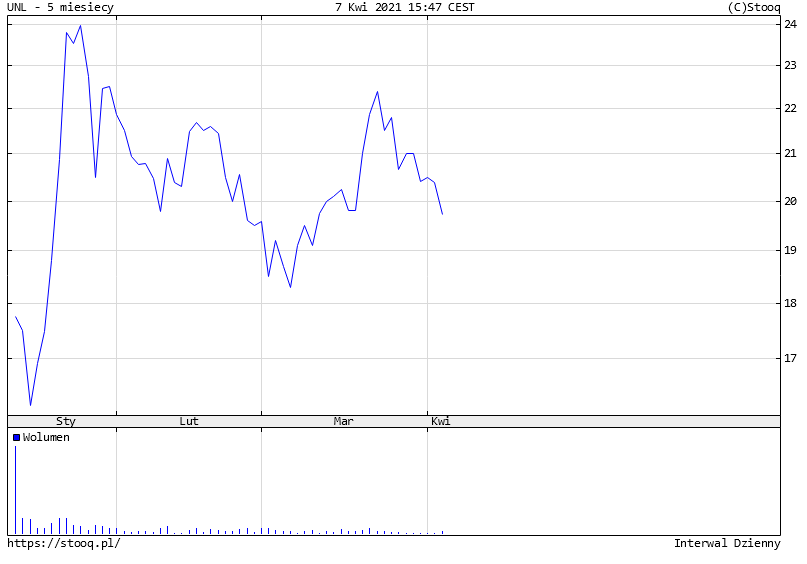

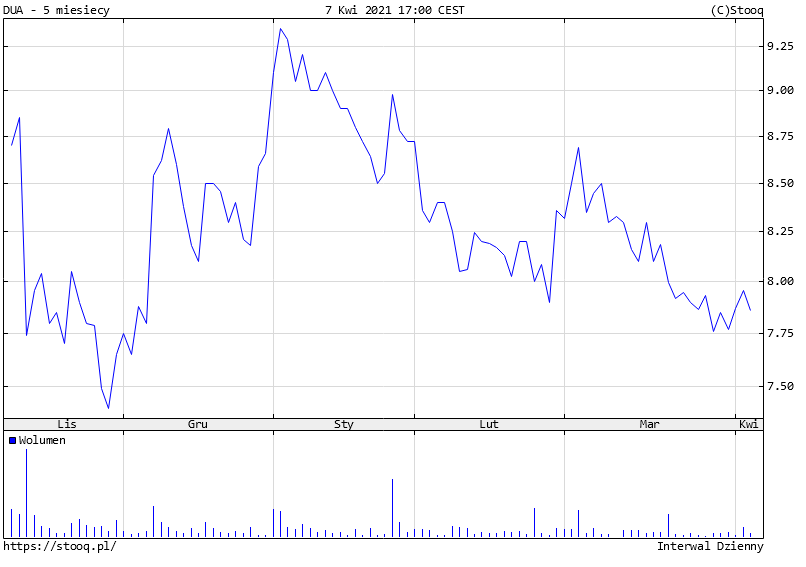

Inwestorzy na rynku NewConnect wyceniali Detalion na pomiędzy 14, a 26 mln zł, co w powiązaniu z jej crowdfudingową zbiórką jest wyceną dosyć szczodrą. Oznacza to, że inwestorzy mogli na jej emisji zarobić pomiędzy 27% (obecnie), a 138%. Gorzej, że spółka jest obecnie w widocznym trendzie spadkowym, a więc nie stanowi najlepszej inwestycji dla inwestora wzrostowego. Kolejną spółką produkującą gry komputerowe jest wyemitowany w styczniu 2021 roku United Label, którego wykres pozostawia raczej mieszane uczucia:

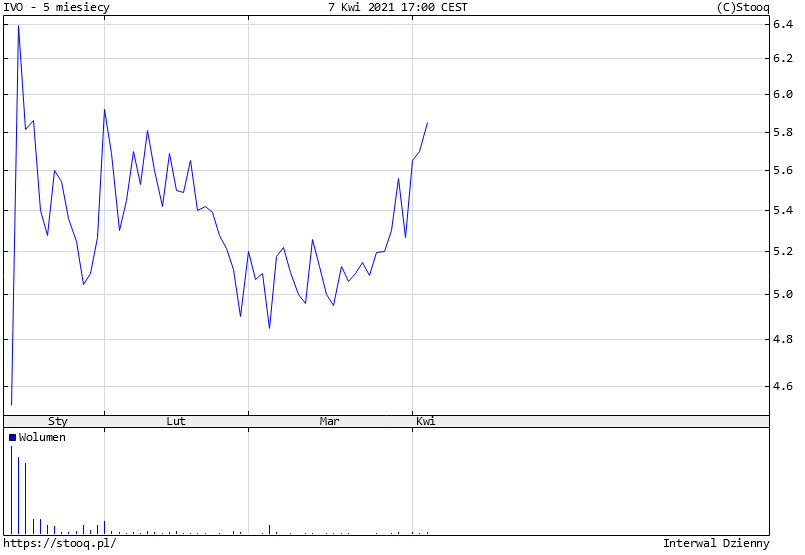

Choć United Label zdecydowanie dało zarobić, bo z crowdfundingowej wyceny około 20 mln zł urósł on do 25 mln zł, to jego akcje były już notowane o wiele wyżej niż teraz. Szczęściarz, który wyszedłby z inwestycji na styczniowej „górce” mógłby zarobić nawet około 50%, podczas gdy obecnie byłoby to niecałe 25%. Jest to wynik bardzo dobry biorąc pod uwagę tylko kilkumiesięczny odstęp między emisją w ramach crowdfundingu udziałowego, a tą przeprowadzoną na rynku NewConnect. Kolejną spółką jest specjalizująca się w rozwiązaniach (głównie grach) VR spółka Incuvo, której papiery notowane są na rynku od stycznia 2021 roku. Wykres jej ceny giełdowej również budzi raczej mieszane uczucia, ale ostatnimi czasy dało się zaobserwować mocny ruch wzrostowy, który być może wynika z ambitnych planów dotyczących przyszłości spółki:

Incuvo będąc notowane w przedziale 3,11 – 6,69 zł na akcję było „warte” na giełdzie pomiędzy 64,25 mln zł, a 95,55 mln zł. Oznacza to, że niezależnie od chwili wyjścia z inwestycji, cierpliwy inwestor zarobiłby między 110, a nawet 200% na swojej inwestycji, co – biorąc pod uwagę krótki czas między emisjami – jest wynikiem naprawdę imponującym. Szkoda tylko, że spółek pokroju Incuvo jest w ramach crowdfudingu tak mało. Sprawdźmy teraz ponad półroczną historię notowań spółki gamingowej Polyslash:

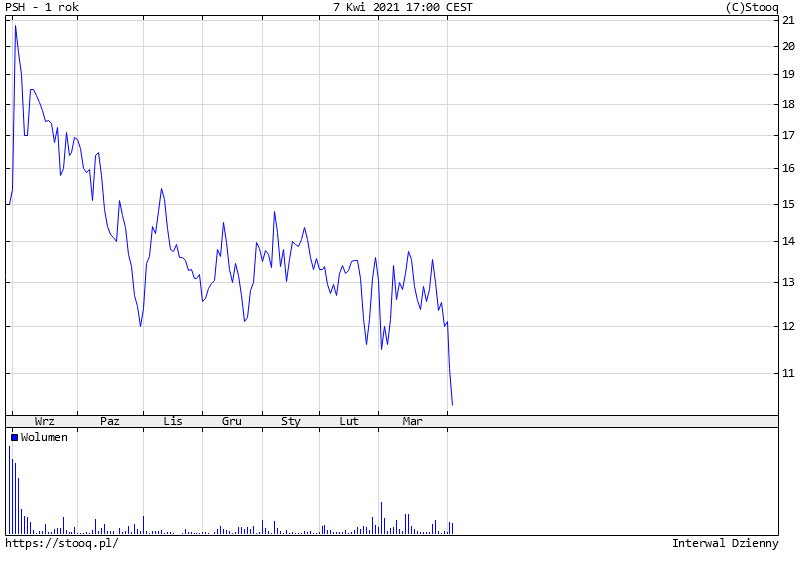

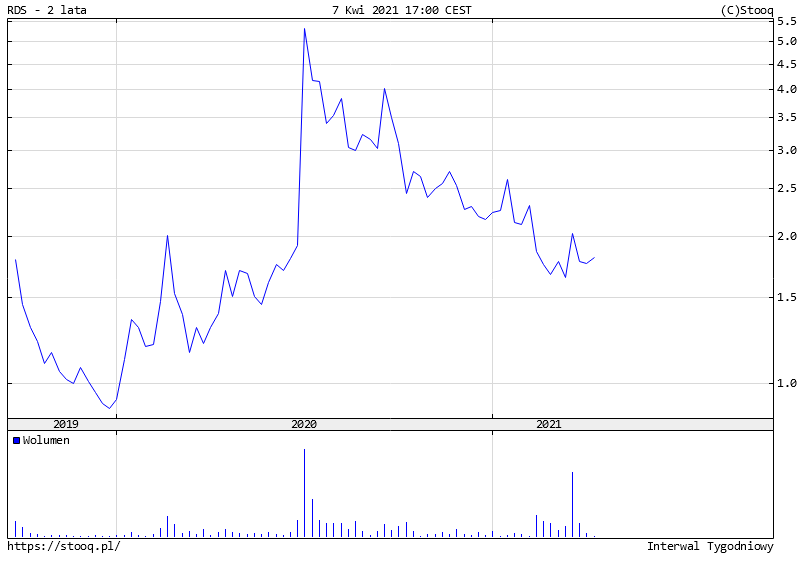

Notowania w przedziale 10,65 zł, a 22,98 zł za akcję oznaczają wycenę spółki z przedziału 25,14 mln złotych, a 52,81 mln złotych. Biorąc pod uwagę jej wycenę w crowdfundingu wynoszącą około 16 mln złotych, inwestując w tę spółkę można było dotychczas wyłącznie zarobić. Mocny ruch spadkowy na akcjach tego waloru zwiastuje jednak kłopoty i sprawia, że mam nieodparte wrażenie, że inwestorzy w producentów gier komputerowych (do których nie należę), okazji upatrują obecnie gdzie indziej. Czy lepszą możliwość zarobku oferowało kolejna zajmująca się produkcją gier spółka z zestawienia, czyli Red Dev Studio? Przekonajmy się, analizując wykres cen akcji spółki z ostatnich 2 lat:

Ceny Red Dev Studio wahały się historycznie między 0,83 złotymi, a 6,24 złotymi za akcje. Tej drugiej liczby nie widać na wykresie, bo nie była ona ceną zamknięcia, ale sprawdzić można to pod tym linkiem. Oznacza to, że inwestorzy z NewConnect w ciągu niecałego 1,5 roku wyceniali studio gier raz na 4,76 mln złotych, a innym razem na 32,26 mln złotych. Biorąc pod uwagę jej wycenę z crowdfundingu, czyli 6,63 mln zł wygląda na to, że cierpliwy inwestor, który zaczekał 3 lata na emisję na NewConnect, raczej nie żałował tego czasu oczekiwania. No, chyba że wyszedł z niej w chwili minimalnych notowań w grudniu 2019 roku i do teraz pluje sobie w brodę, że nie był bardziej cierpliwy, zarabiając na inwestycji trochę pieniędzy. Ostatnią spółką z zestawienia jest szósty producent gier komputerowych, jakim jest Duality Games, które na NewConnect weszło w listopadzie 2020 roku:

Analizując wykres cen tej spółki, odnoszę wrażenie, że studio Duality jest jedną z najstabilniejszych cenowo, czyli najmniej zmiennych spółek z zestawienia. Poruszające się w przedziale 6,45 zł, a 10,30 zł na akcję studio wyceniane było przez inwestorów na kwoty od 25,80 mln do 40 mln zł. Biorąc pod uwagę jej niemal 15-milionową wycenę w crowdfundingu, również na tej inwestycji póki co nie dało się stracić. Czas pokaże, czy studio swoją wycenę potwierdzi wzrostem i wynikami, a póki co podsumujmy tę część wpisu.

Jakie wnioski wysnułem z tej części? Wszystkie osiem spółek, które wzięły udział w crowdfundingu udziałowym, później wchodząc na giełdę, dały oryginalnemu inwestorowi zarobić pieniądze. Przypominam jednak, że ze wszystkich spółek, na które mogliśmy „zrzucić się” w ramach crowdfundingu udziałowego, na giełdę NewConnect wchodzą tylko te najbardziej perspektywiczne. Oznacza to, że ocenę polskiego crowdfundingu powinniśmy bazować nie na powyższych 8 spółkach, a na pozostałych ~130, czyli tych, które na NewConnect jeszcze nie weszły.

Ile emisji nie dało zarobić ani grosza?

Z około 140 przeprowadzonych dotychczas w ramach crowdfundingu udziałowego emisji akcji aż 132 nie weszły dotychczas na giełdę. Oznacza to, że tylko w 8 na 140 przypadków entuzjaści crowdfundingu udziałowego mieli sposobność do spieniężenia swojej inwestycji. Oczywiście sprzedaż udziałów na giełdzie nie jest jedynym sposobem wyjścia z inwestycji i wszystkie portale crowdfundingowe zapewniają, że akcje da się sprzedać innej osobie fizycznej. Problemem jest to, że taka transakcja nie jest łatwa i zwykle nastąpi tylko jeśli inny akcjonariusz zgłosi taką chęć w internecie, co nie zdarza się wcale tak często.

W praktyce jedyną systemową możliwością „pozbycia się” zakupionych w crowdfundingu udziałowym akcji jest właśnie ich sprzedaż na giełdzie, która możliwa jest tylko, gdy spółka na nią wejdzie. Skoro 132 z 140 spółek, które zgromadziły środki w ramach crowdfundingu inwestycyjnego nie weszły na giełdę, to sam oceń ryzyko inwestycji w takie mikro-spółki. Z drugiej strony chciałbym być tutaj fair i pozwolić spółkom poprowadzić działalności jeszcze przynajmniej przez kilka kwartałów, zanim dokonam podobnej oceny podobnie. Szczyt aktywności w polskim crowdfundingu udziałowym przypada na lata 2019 i 2020, a więc „wysypu giełdowych emisji” tych spółek powinniśmy się spodziewać raczej w latach 2021 i 2022. Co doradziłbym inwestorowi, który pragnie zaryzykować, by znaleźć „kolejny GenXone”?

Które emisje w ramach crowdfundingu udziałowego są najbardziej perspektywiczne?

Czysta statystyka mówi, że najbardziej lukratywne mogą się w przyszłości okazać:

- Emisje spółek gamingowych, bo te są bardzo popularne na giełdzie, a więc (przynajmniej dotychczas) względnie proste do przeprowadzenia IPO na NewConnect.

- Emisje spółek prowadzone przez CrowdConnect, bo „stoi za nimi” dom maklerski i wprowadził na giełdę NewConnect aż 5 z 12 spółek, które wzięły udział w crowdfundingu.

- Emisje spółek prowadzone przez FindFunds, bo 2 z 15 emisji skończyło (w końcu) na rynku NewConnect. Dodatkowo FindFunds zajmuje się głównie gamingiem, więc szansa na giełdowe debiuty spółek z ich „portfela” jest większa niż w przypadku emisji Beesfund czy Crowdway.

Na sam koniec wpisu chciałbym wyjaśnić Ci moje podejście do emisji crowdfundingowych, które – jak pewnie się spodziewasz – jest póki co sceptyczne i dosyć pasywne, a więc przypomina moje podejście do modnych IPO, których uczestniczy, nastawiając się na „pewny zysk” mogą skończyć jak posiadacze akcji HUUUGE, które dotychczas nie dały zbytnio zarobić.

Czy biorę udział w crowdfundingach?

Odpowiedź brzmi: nie. Nie brałem i raczej póki co nie wezmę udziału w finansowaniu spółki poprzez crowdfunding udziałowy. Oto powody, dla których zajmuję tak twarde stanowisko w tej sprawie:

- Rynek ten nie jest dla mnie odpowiednio regulowany, a więc spółki biorące udział w takich emisjach nie zawsze przedstawiają rzeczywisty obraz swojego biznesu.

- Statystyka mówi wyraźnie, że mało która spółka wchodzi na giełdę, a więc większość z nich prawdopodobnie nie da inwestorowi zarobić. Jestem o wiele zbyt defensywnym inwestorem, by ryzykować w ten sposób i już wolę wybrać spółkę, która już jest notowana na NewConnect, gdy widzę w niej mocne fundamenty i potencjał rozwoju.

- Crowdfunding udziałowy traktuję raczej jak możliwość wsparcia „fajnego biznesu, który nam się podoba” niż realną szansę na zarobek. Choć wspomniane wyżej 8 przedsiębiorstw dało zarobić swoim oryginalnym inwestorom (często dość sporo) to 8 z 140 to zdecydowanie za mało by zachęcić mnie do podobnej inwestycji.

- Kompletnie nie budzi mojego zaufania niemożność prostego sprawdzenia wszystkich historycznych emisji na każdej z platform. Z tego powodu załączyłem we wpisie listy emisji crowdfundingu udziałowego, które – choć prawdopodobnie niepełne – pozwalają wyrobić sobie opinię na temat podobnych przedsięwzięć finansowania.

To by było na tyle jeśli chodzi o sedno wpisu. Mam nadzieję, że moja ocena nie wydała Ci się zbyt surowa i że wystarczająco dobrze przedstawiłem argumenty, przez które sam w podobne emisje na tę chwilę nie inwestuję. Zastrzegam, że w przyszłości może to się zmienić, ale jedynie gdy zobaczę, że przynajmniej 33% emisji crowdfundingu udziałowego dotyczy spółek, które weszły w ciągu 1-3 lat od takowej na giełdę NewConnect. Czy to realne? Przekonajmy się za rok w podobnym zestawieniu, które – jeśli czas pozwoli – postaram się znowu wykonać. Jeśli zaciekawił Cię ten wpis to będę bardzo wdzięczny jeśli założysz konto maklerskie z jednego z moich linków afiliacyjnych ukrytych pod przyciskami poniżej:

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć bezpieczne konto z bogatą ofertą ETF-ów?

Szukasz dobrego zagranicznego konta maklerskiego?

Aktualny ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Podsumowanie

Choć to moje pierwsze analityczne zetknięcie z rynkiem crowdfundingu udziałowego to ta tematyka, poprzez czas, który zajęło mi przygotowywanie tego wpisu, naprawdę mnie zainteresowała. Uważam, że obecnie jest na tym rynku o wiele za dużo marketingu i sprzedawania marzeń, a o wiele za mało dowodów na perspektywiczność pozyskujących środki spółek. Nie oznacza to natomiast, że kompletnie przekreślam polski crowdfunding udziałowy, decydując się co jakiś czas monitorować go, przygotowując podobny raport. Każda moneta ma dwie strony, a ja stawiam swoim inwestycjom bardzo wysokie wymagania odnośnie prawdopodobieństwa ich powodzenia, więc nie czułbym się komfortowo „wchodząc” w podobne przedsięwzięcie, przynajmniej na razie. Mam nadzieję, że materiał Cię zaciekawił i naprawdę liczę na ciekawą dyskusję w komentarzach. Daj znać czy sam brałeś lub zamierzasz wziąć udział w takiej „zrzutce na spółkę”, a jeśli tak to dlaczego i/lub jak Ci poszło.

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.