Siła spokoju w otoczeniu zmienności.

Przeczytałeś większość wpisów o inwestowaniu na moim blogu, ale sama czynność stale budzi w Tobie silne, głównie negatywne emocje? A może inwestujesz od lat, ale nie potrafisz kontrolować swojego strachu i chciwości, dając się ponieść zyskom w czasie hossy i panikując podczas korekt i kryzysów? Jeśli tak, to będzie to dla Ciebie niezwykle przydatny tekst, bo postaram się w nim zracjonalizować proces inwestowania, którym większość osób się bardzo mocno emocjonuje, spalając zarówno swoje nerwy, jak i swój kapitał. Sednem wpisu będzie poszukiwanie odpowiedzi na pytanie „jak nie martwić się o swoje pieniądze?”, na co recepta kojarzy mi się z wywodzącym się z buddyzmu, często używanym zamiennie do „spokoju” słowem „zen”.

Według definicji słowa zen z Wikipedii jednym z jego znaczeń jest „spokojny umysł” i „kontrolowanie procesu myślenia”, czyli dokładnie to, czego musi nauczyć się każdy inwestor pragnący długoterminowo pomnażać (a nie redukować) swój majątek. Wpis ten będzie dość łatwy w odbiorze, bo jedyne dane, które tu przedstawię, będą dotyczyły ankiet wypełnianych przez naszych rodaków oraz historycznych stóp zwrotu z indeksów giełdowych. Tekst podzieliłem na dwie części, z czego w pierwszej opisuję źródła emocji, które towarzyszą inwestowaniu, a w drugiej sugeruję jak sobie z nimi radzić, przestając notorycznie martwić się o zainwestowane pieniądze, aby, zamiast tego oddać się radościom życia, swojemu hobby, lub czemukolwiek bardziej produktywnemu i sprawiającemu nam większą frajdę niż odświeżanie naszego arkusza inwestycyjnego.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Co sprawia, że ludzie boją się inwestować i jak temu zaradzić.

- Jak swoją wiedzę finansową i wiedzę o giełdzie oceniają Polacy.

- Jak zmienne i ryzykowne były rynki finansowe w przeszłości i dlaczego nie powinno się tym zanadto przejmować.

- Kto i po co robi z inwestowania wiedzę tajemną i dlaczego najlepiej to ignorować.

- Jakie kroki warto podjąć, by przestać notorycznie martwić się o swoje pieniądze.

Powiązane wpisy

- Psychologia inwestowania, czyli jak inwestować, by nie zwariować

- Dlaczego tracisz na giełdzie? Największe błędy inwestorów

- Pieniądze nie są celem, celem jest spokój

- Czy w inwestowaniu trzeba mieć szczęście? Losowość stóp zwrotu

- Dlaczego inwestuję, czyli moja droga do finansowej niezależności

- Dlaczego Polacy nie inwestują? Fałszywe przekonania o inwestowaniu

- Co powiedziałbym młodszemu sobie o finansach? Najważniejsze lekcje

- Czy szklana kula wygra z prostym inwestowaniem co miesiąc?

Co sprawia, że ludzie boją się inwestować?

Odczuwanie emocji jest w życiu zjawiskiem całkowicie normalnym, więc ciężko się dziwić, że towarzyszy ono także naszemu inwestowaniu. Strach i chciwość stają się problematycznie nie wtedy, gdy je odczuwamy, ale gdy stają się głównym motorem naszych decyzji związanych z zarządzaniem finansami. Zaczyna się od braku wiedzy lub jej niewystarczającego do rozpoczęcia samodzielnego inwestowania poziomu, a kończy na nadmiernej pewności siebie, pomimo braku pełnego zrozumienia przedmiotu naszej inwestycji.

Zwykle, gdy ktoś pyta mnie „czy powinienem sprzedać teraz akcje firmy XYZ?” to zadaję pytanie zwrotne w rodzaju „a czy wiesz, dlaczego w ogóle kupiłeś te akcje?”. Zazwyczaj otrzymuję odpowiedź, że nie, ponieważ stało się to pod wpływem emocji, sugestii innych inwestorów lub bodźca w postaci tekstu, lub klipu na YouTube wydanego przez jednego z internetowych „guru inwestowania”. Moim zdaniem każdy z powyższych jest bardzo kiepskim powodem do zainwestowania swoich ciężko zarobionych pieniędzy, ale jeszcze do tego wrócimy.

Powyższy problem dotyczy prawie każdego, kto chce nie tylko pobijać indeks i maksymalizować zyski, ale też – zamiast doskonalić swój warsztat inwestycyjny, stale porównuje się do innych inwestorów, co bywa znacznie bardziej destruktywne niż produktywne. Zacznijmy jednak od największego problemu, czyli braku wiedzy o inwestowaniu, który dotyczy Polaków tak jak mało którego narodu na świecie. Na nauce podstawowej i średniej nasze dzieci spędzą obecnie przynajmniej 12 lat, a w programie 4-letniego nauczania średniego będą miały setki godzin biologii, chemii, geografii, historii, języka polskiego i matematyki. Dowiedzą się wszystkiego o rzekach i jeziorach w Polsce, a także o poezji klasycznej, tym jakie hormony wydziela ciało ludzkie oraz które pierwiastki są promieniotwórcze, a które nie. Brakuje tu jednak budowania podstawowej wiedzy o jakże przydatnym zarządzaniu swoimi finansami.

Niestety, po standardowej edukacji na poziomie średnim nasze pociechy nie będą wiedziały niczego o podstawowych klasach instrumentów finansowych, ani o tym, jak samemu policzyć całościowe koszty kredytu hipotecznego. Nie wspominając o korzyściach z oszczędzania i inwestowania pieniędzy, dzięki którym miałyby je w ogóle zacząć oszczędzać. Inwestowanie w Polsce opisałem we wpisie „Dlaczego Polacy nie inwestują? Fałszywe przekonania o inwestowaniu„, w którym dociekam tego, dlaczego inwestowanie jest w Polsce kojarzone z wiedzą tajemną i tak mało zrozumiałe.

Poza tym brak wiedzy finansowej łatwo jest po prostu zaobserwować, a okazuje się, że sami Polacy są jego świadomi i w ankietach uczciwie się do niego przyznają. Zacznijmy zatem od wyników ankiet, by następnie poszukać reszty źródeł problemu, czyli tego, co z owego braku wiedzy finansowej wynika.

Obserwuj moją stronę na Facebooku!

Znajdziesz tam mnóstwo przydatnych informacji o finansach i inwestowaniu

Brak wiedzy finansowej

Pewnie kojarzysz badania przeprowadzone w roku 2012 wśród szwedzkich kierowców, z których wynika, że 78% szwedzkich kierowców uważa siebie za jeżdżącego bezpieczniej od 50% kierowców, co oczywiście byłoby matematycznie niemożliwe. Zjawisko to nazywamy w psychologii nadmierną pewnością siebie i w przypadku zdolności finansowych Polaków na szczęście nie występuje ono tak powszechnie.

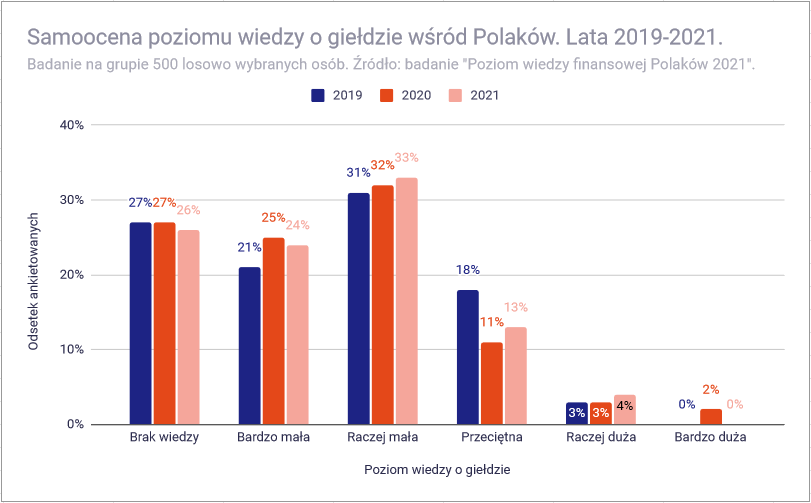

Według badania „Poziom wiedzy finansowej Polaków 2021” wykonanego przez Fundację GPW oraz Warszawski Instytut Bankowości tylko 13% Polaków uważa swoją wiedzę finansową jako „raczej dużą” lub „bardzo dużą”. Co więcej, jedynie 50% ankietowanych oceniło swoją wiedzę finansową jako „bardzo małą” lub „raczej małą”, co prawdopodobnie ma swoje odzwierciedlenie w rzeczywistości. Pełne wyniki tego badania dla lat 2019, 2020 i 2021 wyglądają następująco:

Warto wspomnieć, że to badanie zostało przeprowadzone na grupie losowo wybranych 500 osób w sposób telefoniczny, więc może ono być mocno zaburzonym obrazem samooceny wiedzy finansowej Polaków. Przygotowując ten wpis, nie znalazłem jednak niczego lepszego, więc postanowiłem posiłkować się wynikami właśnie tej ankiety, która ze względu na intuicyjną zgodność z moją własną oceną wiedzy finansowej ogółu moich rodaków wydaje się mniej lub bardziej trafna. Dużo gorzej będzie z drugim pytaniem, które zadano ankietowanym, które dotyczyło poziomu ich wiedzy o giełdzie papierów wartościowych. Tutaj już nie ma złudzeń, że jest dobrze, ponieważ tylko 17% społeczeństwa ocenia swoją wiedzę o giełdzie jako co najmniej „przeciętną”:

Wyniki tego badania sprawiają, że coraz bardziej zaczynam wierzyć w misję mojego bloga, którą opisałem na stronie O blogu. Jeżeli jesteś tu nowy i kompletnie nie wiesz, od czego zacząć to zachęcam do zajrzenia na stronę Zacznij tutaj i przeczytania artykułów „z góry do dołu”, a kiedy to zrobisz, prawie na pewno poczujesz, że Twoja wiedza o giełdzie stała się „przeciętna” lub „raczej duża”. Taką przynajmniej mam nadzieję, bo w społeczeństwie, w którym odpowiednio 26% i 24% nie ma wiedzy o giełdzie w ogóle lub taką wiedzę ocenia jako „bardzo małą” naprawdę warto odrobić pracę domową i poznać zasady funkcjonowania podstawowych klas aktywów w rodzaju akcji czy obligacji.

Brak wiedzy o giełdzie sprawia, że 90% „inwestujących” wśród Polaków wybiera drogie usługi w rodzaju TFI pobierających 3-4% opłat rocznych, zamiast zabrać się za proste i tanie inwestowanie, które opisałem m.in. we wpisie „Jak inwestować 500 złotych miesięcznie? Średnie kwoty na giełdę„. Nie jest to co prawda moja osobista tragedia, bo sam od lat nie inwestuję poprzez drogie fundusze aktywne, ale „serce mi się kraje”, gdy widzę, jak nieświadomi ludzie przepłacają za wątpliwej jakości usługi zarządzania ich ciężko zarobionym kapitałem. Kolejną rzeczą, która odstrasza początkujących od giełdy, jest jej legendarna zmienność i ryzyko związane z inwestowaniem. Omówmy krótko kwestię zmienności rynków ze szczególnym podkreśleniem okresów kryzysowych, w których można było stracić naprawdę wiele.

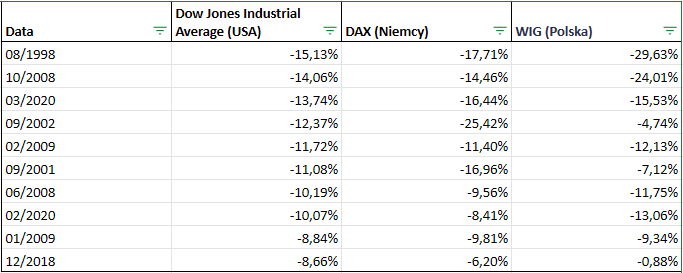

Zmienność rynków i historia kryzysów

Zasadniczym problemem rynków finansowych jest to, że co kilka/kilkanaście lat można na nich stracić naprawdę dużo pieniędzy. Prawda jest jednak taka, że inwestorzy tracą pieniądze nawet w latach zyskownych (hossy), bo nie potrafią opanować swoich emocji, sprzedając akcje nawet na małej stracie, nie mogąc tolerować czerwonego koloru w swoim pliku inwestycyjnym. Jak wobec tego wytrzymać okresy kiedy na całej giełdzie „leje się krew” i tracą praktycznie wszyscy? Jest to trudne, biorąc pod uwagę fakt, że bywały okresy zaledwie miesięczne, w których traciło się w skali całych indeksów nawet między 10, a 15%. Najgorsze 10 okresów dla amerykańskiego indeksu DJIA (Dow Jones Industrial Average) zamieściłem w poniższej tabeli:

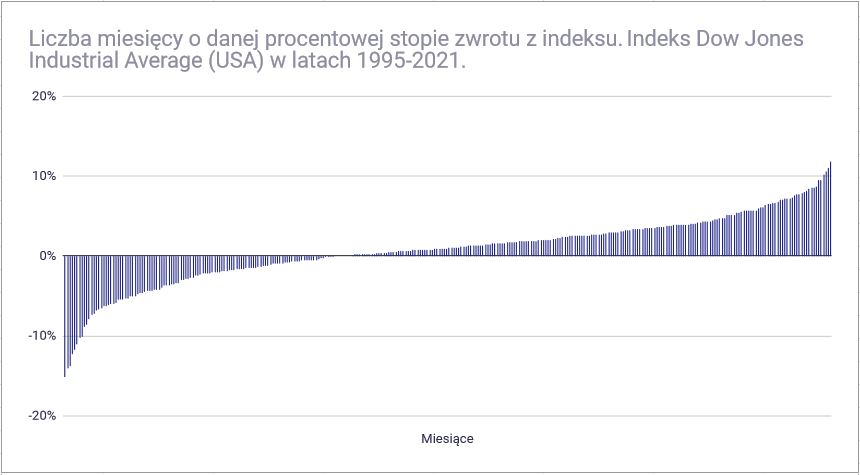

Wygląda przerażająco, prawda? Pomocniczo dodałem też stopy zwrotu dla niemieckiego indeksu DAX oraz dla polskiego WIG-u, które w tych okresach bywały nawet gorsze od tych amerykańskich. Skoro inwestowanie w akcje jest tak ryzykowne to dlaczego ktoś racjonalny miałby się w ogóle tym zajmować? Z prostego powodu: nawet jeśli celowo wybierzemy „taki sobie” okres na giełdach, umieszczając w 26-letnim czasie 2 duże kryzysy to i tak większość okresów będzie na plus, a tylko niektóre na minus. Co z tego, że nie przewidzisz największych „dołków”, skoro na giełdzie będziesz również w okresach największych „górek”/”zwyżek”? Piękno pasywnego inwestowania w indeksy widać na wykresach podobnych do tego poniżej, na którym naniosłem liczbę okresów miesięcznych o konkretnym wyniku inwestycyjnym dla amerykańskiego indeksu Dow Jones Industrial Average:

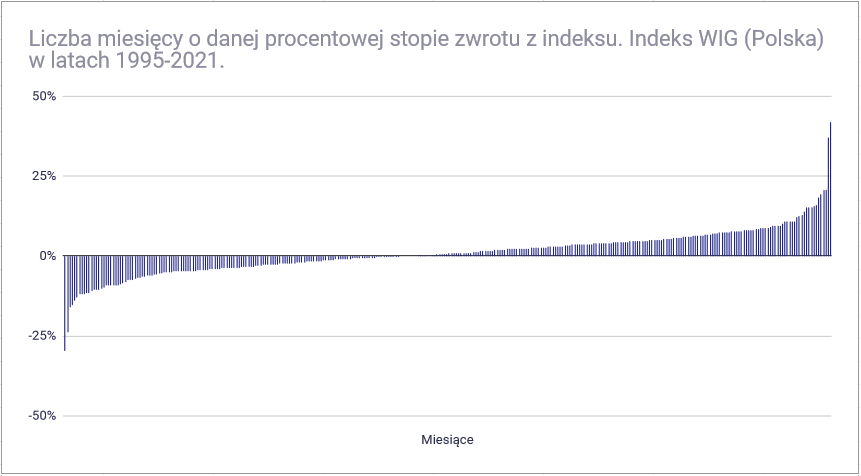

Na powyższym wykresie na pierwszy rzut oka widać, że w 25-letnim okresie dominowały (jakieś 2/3) okresy miesięczne o dodatniej stopie zwrotu, nie wspominając o ich średniej zmienności, która wcale nie była taka wysoka, gdyż odchylenie standardowe wynosiło 4,2%, a średnia wyniku miesięcznego +0,79%. Jeśli koncentrujemy się zatem na długim terminie i nie patrzymy tylko na najgorsze miesiące, to giełda przestaje być taka straszna. Podobnie wygląda to dla polskiego WIG-u, dla którego okresów negatywnych było jednak w ostatnim 25-leciu relatywnie więcej niż w przypadku amerykańskiego indeksu:

Tym razem już na pierwszy rzut oka widać, że okresów pozytywnych było około 55%, zaś skrajnie złe i skrajnie dobre miesiące sięgały nawet +/- 25%-30%, co dla amerykańskiego DJIA się w ostatnim 25-leciu nie zdarzyło. Wyższą zmienność polskiego indeksu widać też po standardowym odchyleniu wyników miesięcznych, które wynosi tutaj 7%, czyli aż o 2,8 pp. więcej od tego, które cechuje amerykański indeks. Średni wynik miesięczny wynosił jednak 1,11%, co zostało mocno wywindowane przez kilka najlepszych miesięcy w historii WIG-u.

Wnioski są jednak podobne dla obydwu indeksów: kryzysy są naprawdę straszne, a w momencie krachu na giełdzie nikt nie chciałby posiadać 100% akcji. Dokładnie z tego powodu portfel można zabezpieczać innymi aktywami (w tym obligacjami), a gdy rynki są (lub wydają nam się być) drogie nic nie stoi na przeszkodzie, by redukować akcje, które mamy w portfelu kosztem innych aktywów, w tym nawet gotówki. W rozpoczęciu spokojnego inwestowania na pewno nie pomagają też doradcy, guru i inni eksperci, którzy twierdzą, że za odpowiednią opłatą pomnożą Twoje pieniądze, przekonując Cię, że samodzielne inwestowanie jest trudne, a nawet niemożliwe dla amatora. Jako że uważam to za działanie destruktywne, to zadedykowałem mu cały kolejny akapit tego tekstu.

Otoczka wiedzy tajemnej ekspertów

Inwestować swoje pieniądze można samemu lub z pomocą doradcy/eksperta inwestycyjnego, który zwykle jest pracownikiem banku lub domu maklerskiego. Możliwe jest też „kopiowanie ruchów” innych inwestorów albo poprzez sugerowanie się ich (darmowymi bądź płatnymi) materiałami, a nawet kupowaniu i sprzedawaniu tego, co oni w sposób automatyczny (oferuje to np. broker eToro). Choć eksperci różnią się poziomem wiedzy o rynkach, atencją do klienta, cenami usług oraz osiąganymi wynikami inwestycyjnymi to wszyscy z nich mają wspólny atrybut: starają się zrobić z inwestowania czarną magię i coś „tylko dla wybranych”.

W tym momencie warto się na chwilę zatrzymać i zastanowić w kontekście sensowności słuchania tego typu guru. Skoro – tak jak pisałem w serii o ETF-ach – 90% aktywnych funduszy inwestycyjnych ma w długim terminie problem z pobiciem indeksu, to dlaczego ta konkretna osoba miałaby sprzedać Ci pomysł na gwarantowany sukces? Nie mówiąc o tym, że jeśli ktoś jest tak błyskotliwym inwestorem, to po co sprzedaje swoje usługi innym, zamiast otworzyć fundusz inwestycyjny i samemu za pewną roczną opłatą inwestować pieniędzmi innych?

Pamiętaj o tym i nie daj się nabrać, że „inwestowanie jest trudne” i należy za nie płacić. Treści, które tu publikuję, są i zawsze będą darmowe i nawet jeśli kiedyś będę sprzedawał kursy czy książki (które widzę jako takie „wszystko w jednym miejscu”), to zawsze stawiać będę na walor edukacyjny, a nie na nachalne podsuwanie innym swoich „genialnych pomysłów inwestycyjnych” i innych gotowców. W każdym razie: inwestowanie nie jest wiedzą tajemną i w sposób pasywny może to robić każdy, ale tak długo jak nie wierzy on w zysk bez ryzyka.

Wiara w zysk bez ryzyka

Większość czytelników i czytelniczek mojego bloga z pewnością słyszało o aferze AmberGold, ale dla tych, którzy jej nie pamiętają, dokonam tu krótkiego opisu ich dawnej oferty. Spółka ta działała w latach 2009-2012 na zasadach spółki z ograniczoną odpowiedzialnością, oferując swoim klientom „umowy składu metali szlachetnych” z „gwarantowaną” stopą zwrotu w wysokości od 6% do 15%. Archiwalny zrzut ekranu z ofertą Amber Gold znajdziesz poniżej, ale przypomnę, że takie stopy zwrotu spółka ta oferowała w czasach, gdy rentowność polskich obligacji skarbowych była na poziomie 5-5,5%. Widoczne poniżej „gwarantowane” stopy zwrotu były zatem absurdalne, co „wyczułaby” każda osoba, która choć trochę orientuje się w temacie inwestowania na giełdzie:

Jednego jeszcze nie powiedziałem. Ta oferująca „zysk bez ryzyka” inwestycja miała polegać na zakupie i składowaniu złota, srebra lub platyny, które w latach 2008-2012 istotnie mocno zyskiwały na wartości wobec złotego. Problemem było zagwarantowanie konkretnej stopy zwrotu z bardzo zmiennej inwestycji w metal szlachetny. Każdy z nawet minimalną wiedzą o inwestowaniu powinien rozumieć, że nie ma zysku bez ryzyka i nawet najlepszy analityk na świecie nie potrafiłby przewidzieć ze stuprocentową dokładnością kierunku zmian cen złota, srebra czy platyny.

Niestety, tysiące Polaków dały się nabrać, powierzając swe pieniądze spółce z o.o. i nie zobaczyli ich już nigdy więcej. Po takiej traumie każda wzmianka dotycząca inwestowania wprawia ich w drgawki, ale nie powinna tak długo jak robi się to świadomie i rozumie, w co się inwestuje. Dlatego w drugim rozdziale tego wpisu wyjaśnię Ci jak nie martwić się o swoje pieniądze.

Jak nie martwić się o swoje pieniądze?

Wiem, że łatwo jest mi o tym mówić i że w martwieniu się w kontekście „dbania” o swoje pieniądze właściwie nie ma nic złego. Zdecydowałem się jednak napisać rozdział, który wyjaśni, jakie są moje sposoby na osiągnięcie finansowego zen, a więc kompletne niemartwienie się z dnia na dzień o moje zainwestowane pieniądze. Skoro już przy pieniądzach jesteśmy, to małą, ale interesującą dygresją może się dla Ciebie okazać wpis o moim podejściu do pieniędzy, który zatytułowałem „Pieniądze nie są celem, celem jest spokój„. Dotyczy on tego, jak ewoluowało ono z nieco chorego i przesyconego ambicją, do o wiele zdrowszego i skoncentrowanego na spokoju i bezpieczeństwie, stąd bardzo polecam ten wpis wszystkim, którzy za bardzo martwią się o swoje pieniądze nie tylko w kontekście inwestycji, ale ogółem.

Wracając do tematu martwienia się zainwestowanymi pieniędzmi: zaczniemy od skali makro, a więc sprawdzenia tempa wzrostu gospodarek światowych i przeszłych ruchów kilku głównych indeksów giełdowych świata, które na pewno dodadzą nam trochę otuchy na start. Kolejno przejdziemy do skali mikro, a więc sposobów na opanowanie swojego „zwierzęcego ja” w kontekście uodpornienia się na niemądre decyzje inwestycyjne.

Sprawdź jak rosną gospodarki

Poszczególne spółki mogą w dowolnym terminie bardzo fluktuować, a ich ceny akcji mogą spaść nawet o 95% lub zniknąć z giełdy, ale też wzrosnąć o kilka tysięcy procent jakby nigdy nic. Takich zdarzeń (bankructw oraz wzrostów cen „jednorożców”) było w historii giełdy setki tysięcy, a zaakceptowanie ich jest czymś normalnym. Z tego właśnie powodu inwestowanie aktywne, które polega na samodzielnej selekcji spółek, jest przez wielu nazywane „hazardem” i sugerują oni alternatywę w postaci pasywnego inwestowania w indeksy, co ma według mnie sens dla osób, które nie mają czasu na wybieranie spółek według pewnych, ustalonych wcześniej kryteriów.

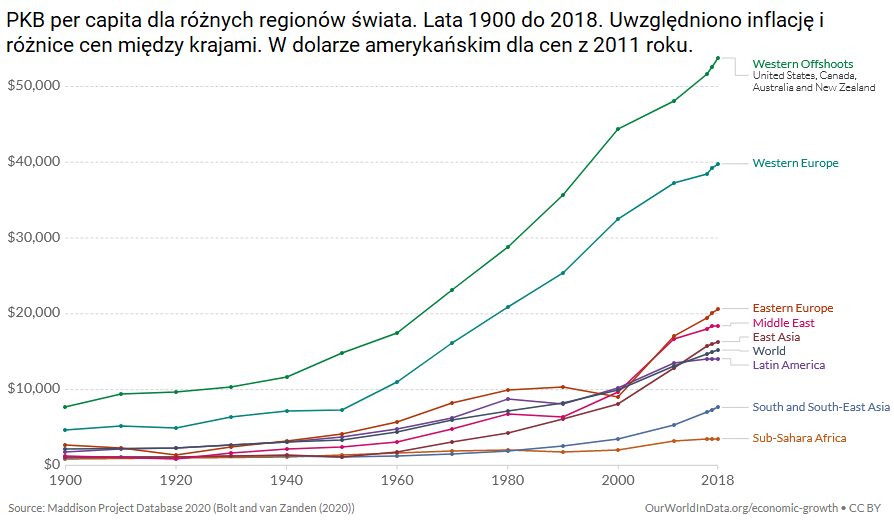

Dlaczego wieloletnie, pasywne inwestowanie w całe indeksy akcji nie przeraża mnie, a – wręcz przeciwnie – ma dla mnie sens? Bo wierzę w długoterminowy wzrost światowych gospodarek, a więc kontynuację trendu z ostatnich kilkudziesięciu lat. Aby pozbyć się strachu przed inwestowaniem, wystarczy sprawdzić dane z ourworldindata.org zawierające zmianę PKB per capita dla różnych regionów świata w ciągu ostatniego (ponad) stulecia:

Tak na chłopski rozum: czy może być lepszy sposób na leniwe i pasywne zainwestowanie pieniędzy niż kupowanie wszystkich notowanych na danej giełdzie/w danym indeksie spółek? Zakładając dalszy wzrost światowej gospodarki, ten sposób inwestowania powinien sprawdzić się przez jeszcze długie lata, mimo że (wróć do tabeli sprzed kilku akapitów) okresowo tracić będziemy nawet do kilkunastu lub kilkudziesięciu procent miesięcznie, a więc okrętem będzie „bujało”, ale dopłynie on w końcu do docelowego portu. Poza przeanalizowaniem statystyk dotyczących wzrostu PKB wybranych regionów świata warto też „poznać przeciwnika”, zaznajamiając się z historycznymi przebiegami największych rynków finansowych świata.

Poznaj giełdowe dane historyczne

Z jednej strony wiemy, że przeszłość w żaden sposób nie warunkuje przyszłości i tylko osoba nierozważna zakłada, że na bazie przeszłości można z dużą precyzją przewidzieć nadchodzące wydarzenia. Z drugiej strony przez lata uczono nas powiedzenia „historia jest nauczycielką życia” i myślę, że robiono to nie bez powodu. Jeśli światowa gospodarka w długim terminie rozwija się, a tylko czasami łapie „czkawkę”, to rynki akcji możemy widzieć jak taki miernik badający obecną i przyszłą kondycję poszczególnych firm oraz – wynikowo – całych gospodarek.

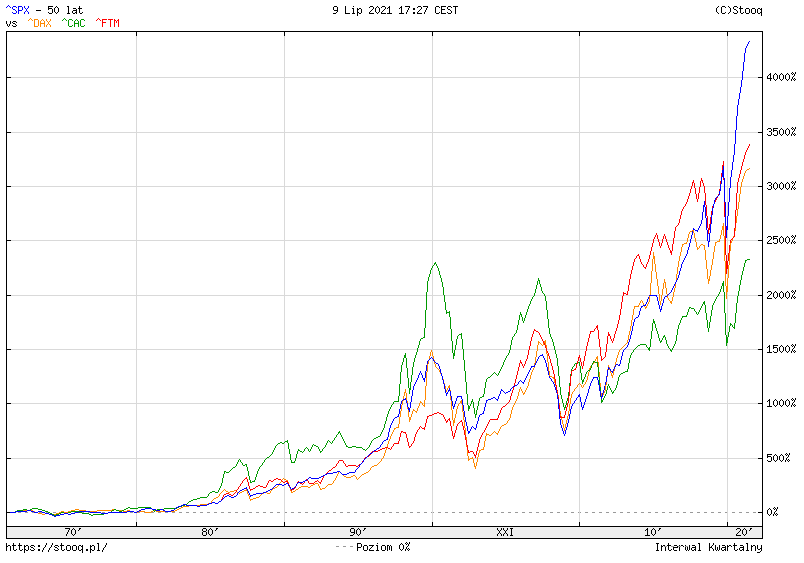

Paradoksem jest to, że giełdy prawie zawsze będą się mylić, gdyż setki milionów inwestorów są masą zbyt wielką (i zbyt emocjonalną), by precyzyjnie określić wielkość i siłę światowej gospodarki. Chciałbym tutaj pozdrowić zwolenników hipotezy efektywnego rynku, pisząc tylko tyle, że gdyby rynki były zawsze efektywne, to bańka internetowa z 2000 roku nigdy nie powinna mieć miejsca. Mimo to, choć w krótkim terminie rynki prawie zawsze będą popełniać mniejsze lub większe błędy, to w długim terminie zmiana cen akcji w indeksie naprawdę dobrze aproksymuje wzrost gospodarczy danego kraju. Nie mówiąc już o oczywistej, wieloletniej tendencji wzrostowej na rynkach akcji:

Pisząc ten wpis, celowo stosuję pewne uproszczenie i nie piszę wszystkiego, bo gdyby powyższe wykresy indeksów S&P500 (USA), DAX (Niemcy), CAC (Francja) i FTSE250 (Wielka Brytania) skorygować inflacją na poszczególnych walutach to nie rosłyby one o 2400 – 4000% w ciągu 5 dekad, a ponad dwukrotnie wolniej, niemniej dalej pięłyby się do góry i to w sposób naprawdę spektakularny, zwłaszcza że powyższe wykresy nie uwzględniają reinwestycji dywidend. No dobrze – wiesz już, że w długim terminie rosną (a przynajmniej rosły) gospodarki, związane z nimi rynki finansowe, ale co zrobić z tą informacją? Czy trzeba kupować w 100% akcje i brał udział w tych rollercoasterach (-60% w ciągu kryzysu z 2000 roku)? Nie, ponieważ istnieje alternatywa w postaci mieszanego portfela akcji i obligacji, którą teraz przedstawię.

Określ swoją tolerancję ryzyka

Ze względu na ich konstrukcję, w długim terminie akcje oferują wyższą stopę zwrotu od obligacji. Jeśli nie rozumiesz tych dwóch klas aktywów, to koniecznie przeczytaj dwa krótkie wpisy, zatytułowane Co to są akcje i jak działają? Wyjaśnienie akcji giełdowych oraz Co to są obligacje i jak działają? Wyjaśnienie obligacji skarbowych i korporacyjnych, a na pewno zrozumiesz ich zasady działania.

Nie zmienia to faktu, że obligacje – zwłaszcza skarbowe – od dziesiątek lat pełniły, pełnią i będą pełnić rolę stabilizatora portfela i bezpośrednia inwestycja w nie z zamiarem doczekania do ich dojrzałości i spłaty przez emitenta nie może przynieść nominalnej straty (uwaga tylko na ETF-y obligacyjne, o czym pisałem tutaj: „Dlaczego ceny funduszy ETF na obligacje zmieniają się dynamicznie?„). Jaki efekt na portfel inwestycyjny miałoby uzupełnienie akcji obligacjami? Zmniejszający stopę zwrotu, ale stabilizujący, co doskonale widać na poniższym wykresie:

Widzimy tu długoterminową, bo ponad 40-letnią zmianę wartości inwestycji wynoszącej 1000 dolarów miesięcznie w indeks S&P500 i 30-letnie obligacje skarbowe USA w zależności od proporcji portfela. Sumarycznie wpłaciliśmy tu zatem 500 000 dolarów, kończąc – w zależności od składu portfela na kwocie pomiędzy 4, a 8 milionów dolarów. Przyglądając się bliżej okresowi 1995-2002 oraz 2007-2011 trudno jest nie zauważyć, jak zmienny wobec innych wariantów był portfel czysto akcyjny, oznaczony na wykresie jako 100/0.

Gołym okiem widać, że uzupełnienie go nawet o 20% obligacji (80/20) znacząco redukuje jego zmienność w długim terminie. Wiesz, w czym tkwi według mnie prawdziwa inwestycyjna mądrość? W zrozumieniu, że lepiej jest wybrać celowo portfel oferujący niższą stopę zwrotu w długim terminie, ale zmienny na tyle mało, byśmy nie „robili głupot” sprzedając nasze akcje w kryzysach. Lepiej jest świadomie i konsekwentnie prowadzić portfel 60/40, niż mając 100/0 pozbyć się akcji ze stresu w najgorszym możliwym momencie, czyli zwykle na samym dnie lub w jego pobliżu. Poza wcieleniem do portfela pewnej ilości obligacji warto także trzymać się swojej niszy w inwestowaniu w akcje, co wyjaśnię w kolejnym akapicie.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć IKE/IKZE z bogatą ofertą ETF-ów?

Mój link obniża prowizję na rynkach zagranicznych z 0,29% do 0,24%.

Szukasz zagranicznego konta maklerskiego?

Pełen ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Trzymaj się znanego gruntu

Nie ma niczego gorszego niż początkujący inwestor, który nie umiejąc czytać sprawozdań finansowych (lub w ogóle nie będąc świadom, że spółki takie dokumenty co kwartał publikują) zaczyna kupować akcje pojedynczych spółek. Oczywiście jest tu element losowości, gdyż całkiem często zupełnie początkujący inwestorzy radzą sobie na giełdzie świetnie, ale wierz mi, że bez świadomości, dlaczego inwestujesz w wybraną spółkę oraz bez zasad dotyczących jej późniejszej ewentualnej sprzedaży jesteś na dobrej drodze do osiągania na giełdzie głównie strat. Według mnie warto posłuchać jednego z moich największych giełdowych idoli – Warrena Buffeta – w kwestii zdolności świadomej oceny swoich umiejętności, którą ocenia on w jednym z cytatów jako ważniejszą od samych kompetencji:

Świadomość ograniczeń jest kluczowa zarówno w inwestowaniu, jak i w całej reszcie życia i według mnie nie da się bez niej być naprawdę szczęśliwym. Aspirującym inwestorom, którzy nie chcą się martwić o swoje pieniądze, polecałbym zatem:

- Nie masz żadnej wiedzy finansowej? Inwestuj w ETF-y indeksowe, przeplatając je z detalicznymi obligacjami skarbowymi, np. COI lub EDO lub ROS/ROD jeśli przysługuje Ci świadczenie 500+.

- Masz podstawową wiedzę giełdową? Inwestuj w ETF-y indeksowe i powoli wybieraj „proste do analizy” spółki z tradycyjnych branż. Z daleka od spółek technologicznych/growth.

- Poświęciłeś przynajmniej 100 godzin na naukę czytania sprawozdań finansowych? Myślę, że spokojnie możesz zacząć inwestować w pojedyncze spółki, z tym że dalej polecam wyspecjalizować się w 1-2 branżach i póki co nie wychodzić poza nie.

Poza trzymaniem się swojej specjalizacji pamiętaj też o ustaleniu sobie kryteriów kupna/sprzedaży, by decyzje podejmował algorytm, a nie człowiek. Wszystkie najlepsze inwestycje, które dotychczas zamknąłem z najwyższym zyskiem, były efektem obliczeń, a nie mojej – często emocjonalnej – percepcji czy namów innych inwestorów. Załóżmy, że już wiesz, czy chcesz inwestować indeksowo, czy znajdziesz czas na wybieranie poszczególnych spółek do portfela. Kolejna czynność, która napawa strachem większość początkujących inwestorów to fakt, że na giełdzie można stracić pieniądze. Warto z tego powodu starannie „wybierać” które pieniądze inwestujemy, upewniając się, że nie są to środki, których inwestować na giełdzie nigdy nie powinniśmy.

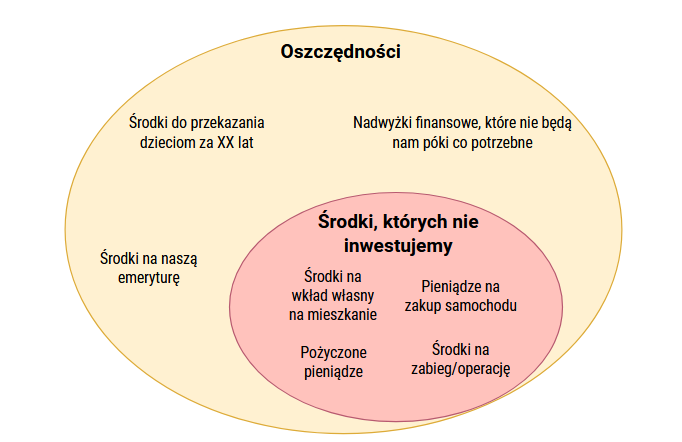

Inwestuj tylko środki, których nie potrzebujesz

Nie lubię powiedzenia „inwestuj tylko środki, które możesz stracić”, bo nikt nie powinien zakładać, że inwestując mądrze i długoterminowo straci swoje środki. Kluczem jest tu słowo „możesz”, ale całe powiedzenie zamieniłbym na „inwestuj tylko środki, których nie potrzebujesz do życia”. Co to oznacza w praktyce? To, że środków, których wiesz, że będziesz potrzebował w ciągu kolejnych 2-3 lat raczej nie inwestuj, a zamiast tego spokojnie odłóż je na czymś bezpiecznym (szczegóły we wpisie „Jak bezpiecznie ulokować pieniądze na 2 lub 3 lata?„). Których oszczędności raczej bym nie inwestował? Zamieściłem je na poniższym diagramie:

Najprościej rzecz ujmując, poza giełdą trzymałbym przede wszystkim kwoty odłożone na konkretny cel/wydatek, który będę miał ponieść w ciągu najbliższych 12-36 miesięcy. Jako że otrzymuję mnóstwo pytań od czytelników o to dlaczego nie lokować krótkoterminowych oszczędności na giełdzie „skoro rośnie” to przypominam, że zainwestowane w ten sposób w indeks S&P 500 w 2000 lub 2008 roku środki na odrobienie strat musiałyby czekać odpowiednio 6 i 5 lat, a więc znacznie dłużej niż wynosi Twój horyzont oszczędnościowo-inwestycyjny dla tych środków. Dlatego zasada „oszczędności krótkoterminowe z dala od giełdy” świetnie się sprawdza na każdym poziomie finansowego zaawansowania. Na sam koniec wpisu zostawiłem najciekawsze, czyli jak sam radzę sobie z finansowym stresem, nie martwiąc się (prawie) wcale o swoje pieniądze.

Dlaczego nie martwię się o moje zainwestowane pieniądze?

Choć jeszcze kilka lat temu dzienne ruchy indeksów giełdowych wynoszące +/- 5% bardzo mnie emocjonowały, to dziś są mi równie obojętne jak dni, w których rynki stoją w miejscu. Taki stan rzeczy ma kilka przyczyn, z czego najważniejszymi dwiema są:

- To, że zawsze mam w portfelu tzw. część bezpieczną, głównie w postaci obligacji.

- To, że w części ryzykownej (akcje, ETF-y na akcje) poruszam się tylko w swojej sferze kompetencji, unikając aktywów, rynków i segmentów, na których się „nie znam”.

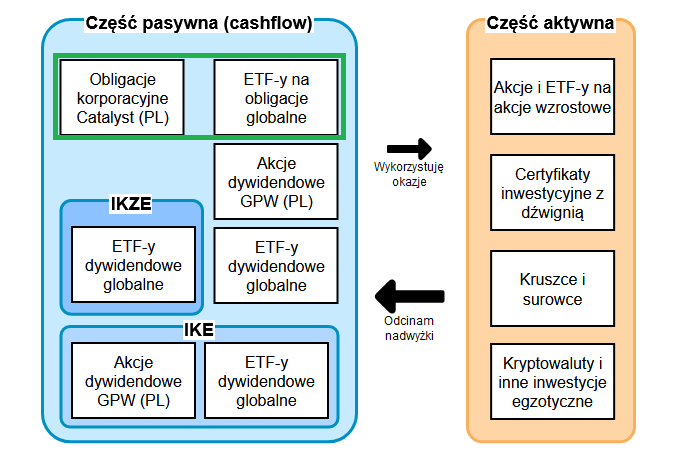

To drugie oznacza dla przykładu to, że unikam selekcjonowania spółek biotechnologicznych czy farmaceutyczno-medycznych, bo nie potrafiłbym ich prosto wycenić. Podobnie ze spółkami e-commerce i większością spółek technologicznych, których rozwoju zwykle nie umiem przewidzieć i czuję, że inwestowałbym w nie „po omacku”. Zupełnie inne „uczucia” mam wobec firm produkcyjnych i inżynieryjnych, spośród których od ładnych kilku lat staram się wyszukać te najlepsze. Na poniższym diagramie zaznaczyłem zielonym kolorem to, co nazywam częścią bezpieczną swojego portfela, która sprawia, że prościej mi jest przeżyć gorsze chwile na giełdzie:

Mimo że na diagramie zielony prostokąt zajmuje tylko jakieś 20% przestrzeni, to absolutnie nie oznacza to, że w każdym momencie mam (tylko) tyle mniej zmiennych aktywów. Osoby zaznajomione z moimi wpisami portfelowymi doskonale wiedzą, że „gustuję” w mniej zmiennych aktywach, którymi uzupełniam sobie portfel w czasach, gdy coraz ciężej jest mi znaleźć giełdowe perełki, czyli rozsądnie wycenione spółki z potencjałem. Najlepiej jeśli te płacą akcjonariuszom dywidendy, co jest dla mnie swoistym „dowodem” na to, że osiągnęły zysk, który przedstawiają w swoich księgach.

To właśnie obecność części bezpiecznej portfela oraz wybieranie spółek z sektorów, na których się „znam” (nie jest to, rzecz jasna, tylko inżynieria i produkcja/przemysł) sprawia, że mimo ogromnej zmienności giełdy udaje mi się spać spokojnie. Osoby, które znają mnie bliżej, często dziwią się, z jaką łatwością przychodzi mi trzymanie coraz większych aktywów na giełdzie, ale dla mnie – przy spełnieniu warunków, które opisałem w tym wpisie – w inwestowaniu na giełdzie nie ma nic bardziej ryzykownego niż w kupowaniu nieruchomości na wynajem. Tak długo jak robisz to świadomie i – przede wszystkim – ze świadomością swoich ograniczeń. Przejdźmy do podsumowania tego lekkiego i – mam nadzieję – przyjemnego wpisu.

Obserwuj mnie na Twitterze (X):

Subskrybuj mój kanał YouTube:

Podsumowanie

Jeśli po przeczytaniu tego tekstu czujesz pewien niedosyt w sferze inwestowania behawioralnego, to serdecznie polecam Ci sprawdzenie także artykułów „Psychologia inwestowania, czyli jak inwestować, by nie zwariować” oraz „Dlaczego inwestuję, czyli moja droga do finansowej niezależności„, które jeszcze lepiej przybliżą Ci sposób myślenia, którym posiłkuję się w inwestowaniu na giełdzie. Mam nadzieję, że ten i inne moje wpisy uczą Cię jak nie martwić się o swoje pieniądze, a „finansowe zen” jest coraz bardziej w Twoim zasięgu.

Jeśli podobają Ci się moje treści, to zapraszam także do obserwowania mojej strony na Facebooku oraz do obserwowania mnie na Twitterze. Jeśli lubisz słuchać moich podcastów, a jest ich naprawdę sporo, bo nagrywam je do praktycznie każdego wpisu, to serdeczna prośba o zrecenzowanie i ocenienie ich na platformie Apple Podcasts, co bardzo pozytywnie wpływa na rozprzestrzenianie się wiedzy, którą staram się dzielić na co dzień. Dzięki!

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.