Najprostszy sposób na regularny cashflow

W historii mojego bloga udało mi się przedstawić kilka bardzo prostych, ale rewolucyjnych pomysłów w stylu tego, aby na kontach IKE i IKZE inwestować raczej w akcje, a w obligacje poza nimi. Dzisiejszy wpis będzie podobny w swojej prostocie, a dotyczył będzie czegoś, na co z pewnością wpadło już wielu stałych bywalców mojego bloga, czyli regularnego kupowania polskich obligacji skarbowych. Zaskoczę Cię jednak, pokazując jak osiągnąć dochód pasywny dzięki obligacjom 4-letnim COI w sposób regularny i względnie przewidywalny, niezależnie od tego, czy inwestujesz tylko w obligacje, czy są dla Ciebie (jak dla mnie) tylko uzupełnieniem portfela akcji. Na początku skupię się na problemie z regularnością otrzymywania odsetek, bo – jak zapewne wiesz – obligacje COI wypłacają odsetki co roku, a nie co miesiąc lub częściej.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Jak dzięki obligacjom COI uzyskać regularny dochód pasywny.

- Ile wynosiły historyczne odsetki z regularnego inwestowania w COI w zależności od kwoty i modelu inwestowania.

- Jak wykorzystać COI do osiągnięcia przepływów pieniężnych, gdy motorem portfela są akcje.

Powiązane wpisy

- Jak działają obligacje skarbowe i dlaczego są lepsze od lokat?

- W jakie obligacje zainwestować? Obligacje a inflacja i stopy procentowe

- Obligacje (3/6) – Jak kupić obligacje skarbowe?

- Czy lepiej inwestować w polskie czy w zagraniczne obligacje?

- Jak więcej zarobić na obligacjach oszczędnościowych? Przedterminowy wykup i kupno nowych emisji

Jak osiągnąć pasywny dochód dzięki obligacjom 4-letnim COI?

Jeśli masz dość promotorów polskiego rynku nieruchomości i podobnie jak ja, uważasz, że inwestowanie w nieruchomości na wynajem zwykle nie kwalifikuje się pod pojęcie „dochodu pasywnego”, to mam dla Ciebie dobrą wiadomość. Obligacje skarbowe wypłacające odsetki to instrumenty będące najbliżej definicji dochodu pasywnego spośród wszystkich rodzajów aktywów inwestycyjnych. Jest tak, ponieważ bezpieczeństwo inwestowania w obligacje skarbowe jest relatywnie wysokie i choć oczywiście zależy od kraju emitenta, to i tak na ogół nazywa się je najbezpieczniejszymi instrumentami finansowymi.

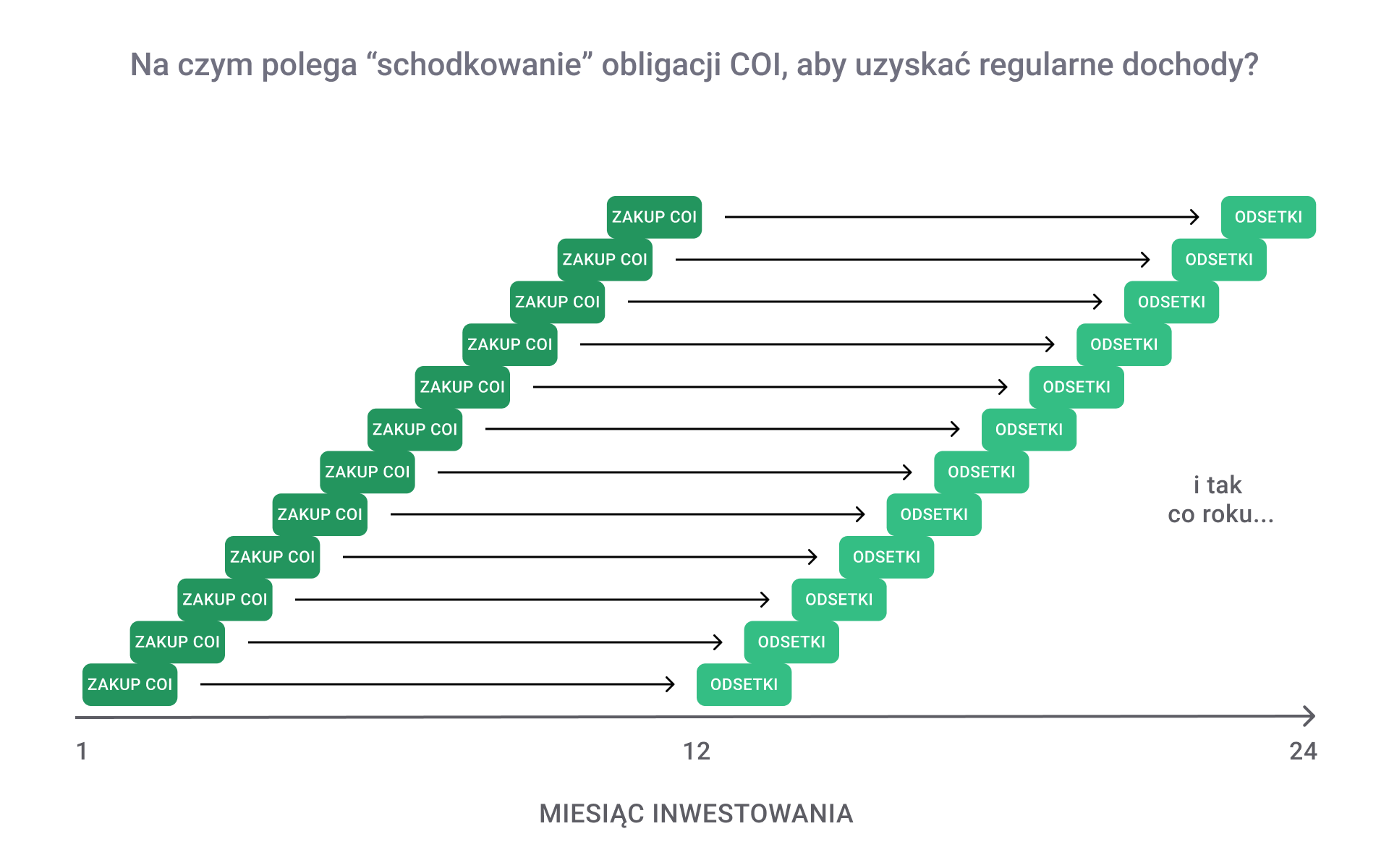

Jeśli takie obligacje wypłacają regularnie odsetki, to ten dochód faktycznie można nazwać pasywnym, bo jedyne, co robimy, to sprawdzamy nasze konto bankowe i traktujemy spływające odsetki podobnie, jakby był to dochód z pracy (lub inny rodzaj dochodu). Obecnie w ofercie polskich obligacji są też takie, które wypłacają odsetki co miesiąc. Chodzi o obligacje roczne (ROR) i dwuletnie (DOR), których specyfika jest moim zdaniem znacznie mniej korzystna od specyfiki obligacji 4-letnich indeksowanych inflacją COI. Problemem, który inwestorzy mają z COI, jest ich mało regularne wypłacanie odsetek, bo żaden rentier nie wyżyje z obligacji, które odsetki wypłacają raz w roku. Rozwiązaniem tego problemu jest coś, co nazwałem „schodkowaniem obligacji” i teraz wyjaśnię.

Schodkowanie obligacji COI

Schodkowanie, czyli regularne kupowanie obligacji COI odkrył każdy, kto kupuje je np. co miesiąc od kilkunastu miesięcy. Co z tego, że COI wypłacają odsetki co 12 miesięcy, skoro nikt nie zmusza nas do kupowania ich od razu za całą posiadaną kwotę? Osoba, która zaczyna od zera (lub powolnie przenosi środki z innej klasy aktywów, np. z akcji na obligacje) może sukcesywnie kupować obligacje COI co miesiąc, sprawiając, że po roku odsetki z tych obligacji zaczną spływać na jej konto co 12 miesięcy od zakupu każdej emisji, więc co miesiąc (lub częściej, jeśli kupujemy COI kilka razy w każdym miesiącu). Tworzenie „schodków” z obligacji wygląda zatem jak na poniższym obrazku:

Plusem schodkowania obligacji w ten sposób jest to, że sami wybieramy częstotliwość otrzymywania odsetek, a więc możemy kupować obligacje co tydzień, co miesiąc lub co kwartał, ustawiając w ten sposób harmonogram regularnych odsetek na kolejne lata. Minusem tego rozwiązania jest to, że na pierwsze odsetki należy poczekać aż 12 miesięcy od pierwszego zakupu oraz to, że samo kupowanie obligacji może być procesem dość karkołomnym, zwłaszcza jeśli regularny dochód chcemy otrzymywać często, np. co tydzień.

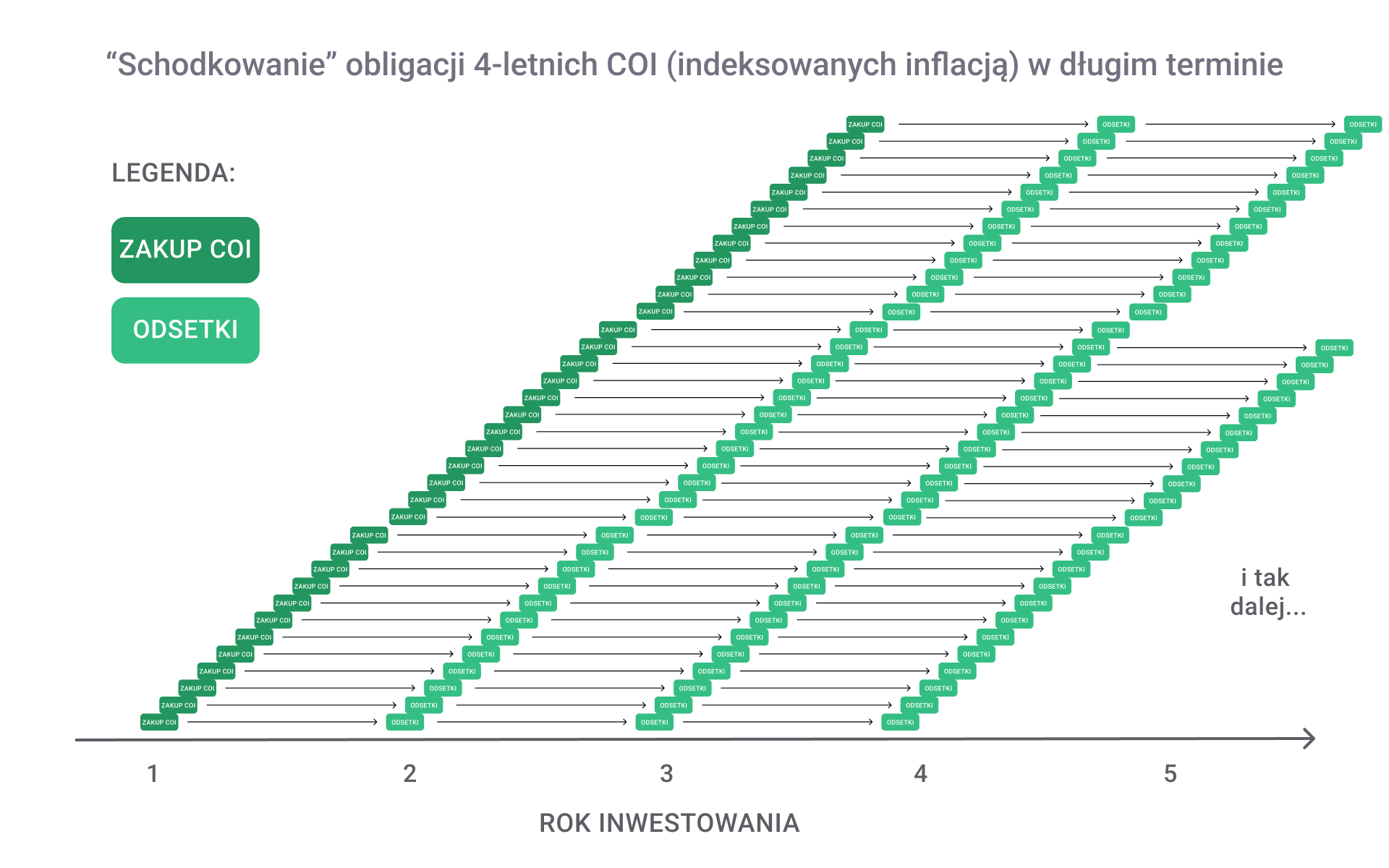

Jeśli jeszcze brakuje Ci perspektywy co do tego, jak można zbudować z tego „schodki” to zobacz, jak rozciąga się ten proces na kilka lat.

Schodkowanie obligacji COI przez wiele lat

Załóżmy, że kupujemy obligacje COI co miesiąc, robiąc to od ładnych kilku lat. Efekt jest taki, że odsetki coraz bardziej rosną, a za wykupione przez emitenta po 4 latach obligacje COI po prostu kupujemy kolejne (bieżące) emisje. Pisząc „obligacyjne schodki” miałem na myśli właśnie coś takiego, gdzie w każdym miesiącu „płacą nam” nie 1 a 4 różne trwające emisje tych obligacji:

Koncepcja jest naprawdę prosta i jak tylko minie pierwsze 12 miesięcy, to kupowane w ten sposób COI zaczynają przypominać wypłacające odsetki co miesiąc obligacje 1-roczne ROR i obligacje 2-letnie DOR. Tyle że w przeciwieństwie do ROR i DOR, COI są indeksowane inflacją, a więc zapewniają ochronę przed spadkiem wartości siły nabywczej polskiej waluty, podczas gdy ROR i DOR oparte są na mniej przewidywalnej stopie referencyjnej NBP, która w latach 2021-2023 nie „dogoniła” inflacji.

Obligacje COI, podobnie jak obligacje EDO mają jednak za zadanie nadążenie za inflacją, ale nie jej pobicie, które w wielu okresach nie jest możliwe ze względu na podatek Belki. Dam Ci przykład warunków, w których COI pobijają inflację oraz takich, przy której się to nie dzieje:

- Załóżmy, że COI wyemitowane są na warunkach 1,5% + inflacja w latach 2 – 4:

- jeśli inflacja wyniesie 2%, to COI wypłacą 3,5% odsetek brutto, a więc 2,83% odsetek netto, co pobije inflacje wynoszącą 2%,

- jeśli jednak inflacja wyniesie 7%, to COI wypłacą 8,5% odsetek brutto, a więc 6,88% odsetek netto, co przegra z inflacją.

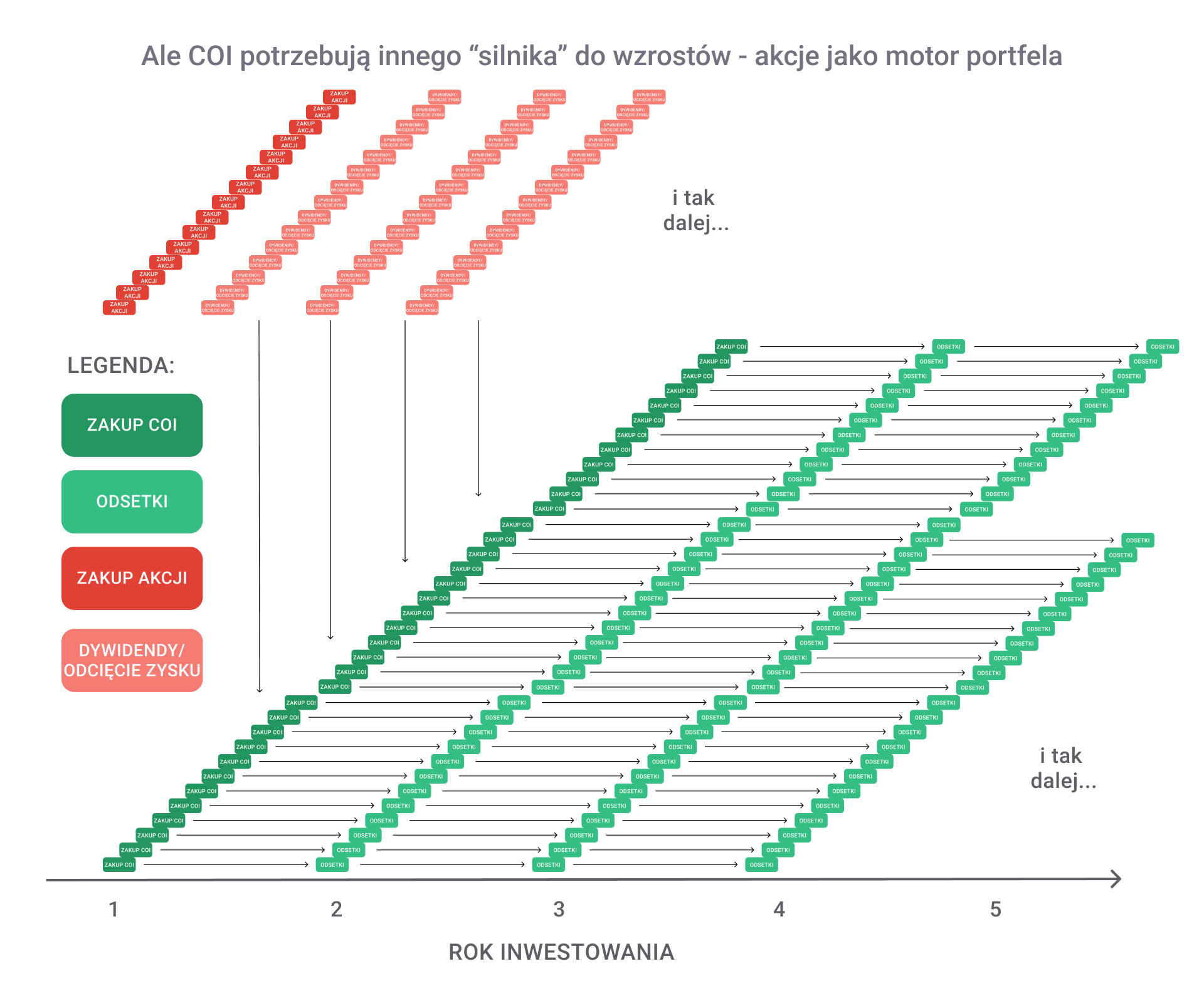

Paradoks jest zatem taki, że im mniejsza jest inflacja i im mniejsze odsetki (nominalnie) płacą obligacje COI, tym wyższa szansa, że pobiją one inflację. Nie zmienia to faktu, że obligacje indeksowane inflacją nie są dobrym motorem wzrostów portfela i w żadnym wypadku nie gwarantują utrzymania wartości kapitału w długim terminie. To zadanie musi spełnić zatem inna klasa aktywów, która w długim terminie rosłaby znacznie szybciej od samego pobijania inflacji. Dane historyczne pokazują, że mogą to być np. akcje spółek giełdowych, w które z powodzeniem inwestuję od ponad 13 lat.

Co może być motorem wzrostów portfela?

Jeśli prowadzisz portfel mieszany, czyli klasyczne 80/20 lub 60/40, to w części obligacyjnej prawdopodobnie i tak posiadasz polskie obligacje skarbowe. Czy stanowią one całość, czy tylko część Twoich obligacji jest już Twoją własną preferencją, podobnie jak forma inwestycji w obligacje (detaliczne/notowane na rynku). Jednak z licznych e-maili od czytelników przesłanych przez formularz kontaktowy wiem, że wśród stałych bywalców Inwestomatu dominują obligacje 10-letnie EDO oraz obligacje 4-letnie COI, czyli antyinflacyjny duet wśród obligacji detalicznych.

Ze schodkowaniem obligacji COI najlepiej nie „przedobrzyć”, bo co z tego, że 100% środków ulokujemy w COI, dzięki czemu zwiększymy swoje bieżące przepływy pieniężne, jak całość portfela będzie z czasem tracić, bo z odsetek będziemy np. żyć (czyli je wydawać), a nominał będzie tracił wobec inflacji? Dlatego właśnie sugerowałbym budowę portfela na podstawie akcji spółek giełdowych, które będą jego „silnikiem wzrostów” i traktowanie obligacji COI wyłącznie jako jego uzupełnienia, dzięki któremu osiągalibyśmy wysokie bieżące przepływy pieniężne. Myślę, że jasno przedstawia to poniższy obrazek:

Jeśli Twój portfel to mieszanka akcji z obligacjami, to statystycznie szybciej będą rosły akcje, więc to z nich będziesz „odcinał” zyski, przenosząc je na wolniej zyskującą część obligacyjną. Dobrym pomysłem może być zatem odcinanie zysków z akcji i równoważenie proporcji portfela poprzez przenoszenie ich na obligacje COI (czyt. kupowanie nowych emisji COI). Sądzę, że dla osoby aspirującej do zostania rentierem, czyli żyjącym z uzbieranego kapitału, tak utworzone „schodki” z obligacji COI mogą być prostym i atrakcyjnym sposobem na wypłacanie sobie samemu pensji. Znam moich odbiorców dość dobrze i wiem, że nie wystarczy Wam taki teoretyczny opis procesu i przyszliście tu po więcej konkretów. Przejdźmy do rzeczy i sprawdźmy, jakich odsetek można się było spodziewać po regularnym inwestowaniu w obligacje COI.

Jak wysokie odsetki płaciły historycznie obligacje COI?

Przygotowując ten wpis, zdecydowałem się zebrać historyczne dane o wszystkich dotychczasowych obligacjach 4-letnich COI, czyli tych wyemitowanych od sierpnia 2003 roku do czerwca 2024 roku, a więc ponad 20 lat nieprzerwanych emisji tego rodzaju obligacji. Dzięki tej pracy mogę Ci teraz zaprezentować wysokość odsetek z COI, którą otrzymywałby inwestor decydujący się na zastosowanie „schodkowania” obligacji, które tu opisałem.

W pierwszym przykładzie pokażę wysokość odsetek dla osoby, która zaczęłaby kupować COI od emisji COI0807 wyemitowanej w sierpniu 2003 roku i robiłaby to przez 4 lata po 1000 złotych miesięcznie, a gdy pierwsze obligacje zapadłyby (zostałyby wykupione przez emitenta) to po prostu za „te same środki” kupiłaby kolejne obligacje. Oznacza to, że w pierwszej symulacji osoba będzie miała zainwestowane przez większość czasu 1000 zł × 48 miesięcy, czyli 48 000 złotych a my sprawdzimy, ile odsetek „wyciśnie” w skali miesiąca z takiego kapitału zainwestowanego w obligacje COI.

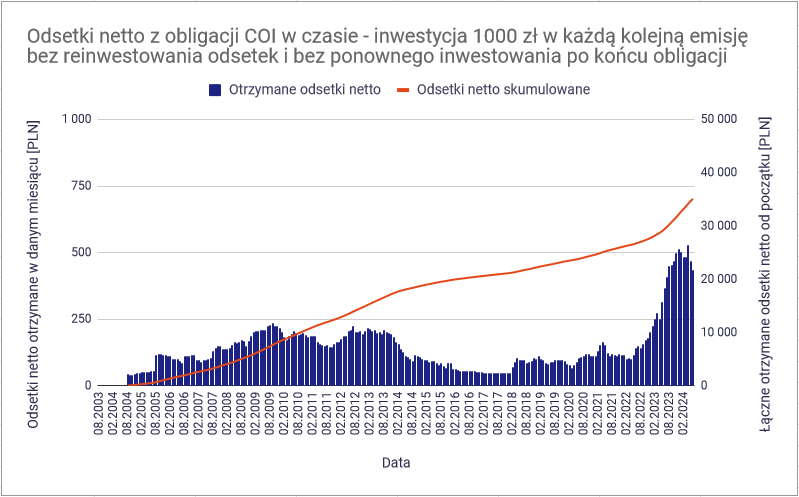

Odsetki netto z obligacji COI bez reinwestowania odsetek i nominałów

Pierwsza symulacja jest płaska i mało realistyczna, bo kto inwestuje regularnie 1000 złotych miesięcznie, a po 4 latach przestaje dokładać nowe środki? Myślę, że (prawie) nikt, więc taką symulację zrobiłem, chcąc pokazać, jak nieregularne i zależne od inflacji są odsetki z obligacji COI. W latach 2007 – 2024 48 tysięcy złotych zainwestowane w obligacje COI (i sukcesywnie rolowane co miesiąc) płaciłoby średnio 157 zł odsetek netto miesięcznie, co w skali roku stanowi około 3,9% netto oprocentowania. Jako że średnia roczna inflacja wyniosła w tym okresie 3,7%, to wiemy już o COI tyle, że skoro płaciły 3,9% odsetek netto, to przeciętnie (uwzględniając podatek Belki) udało im się pokonać inflację o około 0,2 p.p. rocznie (wreszcie jakaś dobra wiadomość!):

Z wykresu możemy wyczytać jednak pewien niepokojący fakt, jakim jest bardzo nieregularne oprocentowanie tych obligacji. Tyle że czego innego spodziewać się po obligacjach indeksowanych inflacją w czasach, w których mieliśmy w Polsce raz deflację (ujemną inflację), a raz inflację wynoszącą nawet 18,4% w skali roku? Prawdę mówiąc, niezależnie od wybranego typu polskich obligacji skarbowych, oprocentowanie i tak byłoby dość nieregularne, podobnie zresztą jak oprocentowanie lokat, które i tak przegrałyby w długim terminie z obligacjami indeksowanymi inflacją (co udowodniłem we wpisie „Jak działają obligacje skarbowe i dlaczego są lepsze od lokat?„).

Z kapitału wynoszącego 48 000 zł otrzymywaliśmy średnio niespełna 160 zł odsetek netto miesięcznie, więc aby „wyżyć” z obligacji COI przeciętna polska rodzina musiałaby mieć tam zainwestowane ponad 1,5 miliona złotych. Wróćmy jednak na ziemię i spójrzmy, jak wyglądałaby taka inwestycja, gdybyśmy dokładali 1000 zł miesięcznie i zwiększali inwestowaną kwotę o inflację.

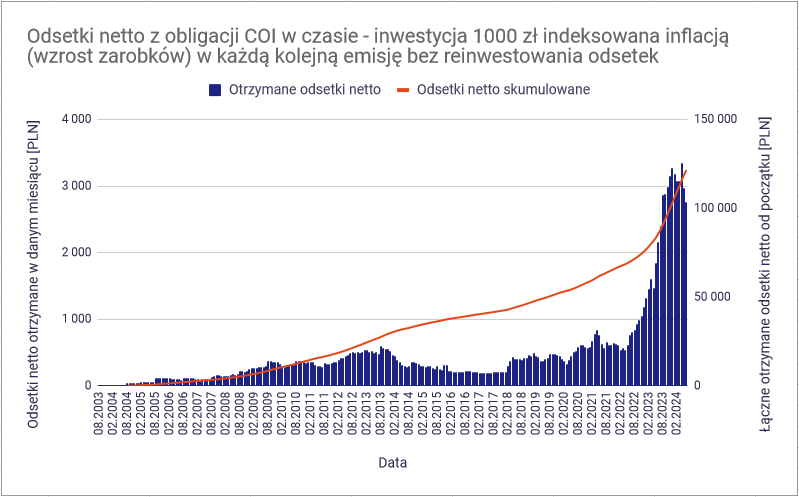

Odsetki netto z obligacji COI z reinwestycją nominałów, ale bez reinwestowania odsetek

Druga symulacja spodoba się znacznie bardziej miłośnikom inwestycyjnego realizmu, bo założymy tutaj, że osoba inwestuje od początku 1000 złotych miesięcznie, sukcesywnie dokładając środki przez całe (niespełna) 21 lat symulacji. Dodatkowo realizmu doda tu założenie, że zarobki inwestora rosną z czasem, a więc co roku dokłada on 1000 zł (początkowo), ale indeksowane inflacją, więc wzrastające z czasem o wysokość inflacji w Polsce. W praktyce oznacza to, że w 2003 roku inwestor inwestuje w obligacje COI 1000 złotych miesięcznie, a w 2024 roku jest to już około 1970 złotych miesięcznie (wow, ale ta inflacja zjadła wartość złotego).

Odsetki służą mu do życia, więc nie są reinwestowane w kolejne obligacje, ale mimo to dokłada on co miesiąc kolejny (indeksowany inflacją) 1000 złotych. Otrzymywane w tym scenariuszu odsetki wynoszą średnio 583 złote przy zainwestowanym przeciętnie kapitale wynoszącym 220 tysięcy złotych. Wysokość odsetek (ze względu na niestabilną wartość inflacji) jest bardzo zróżnicowana, co na tym etapie nie powinno już nikogo dziwić:

Po tych 251 miesiącach inwestor ma już zainwestowane w COI 450 tys. złotych, więc spodziewane odsetki netto wynoszą 17,6 tys. złotych netto rocznie lub 1,47 tys. złotych netto miesięcznie. Sprawdźmy, jak wzrosłaby ta kwota, gdyby inwestor zamiast wydawania odsetek, reinwestowałby je w kolejne emisje obligacji.

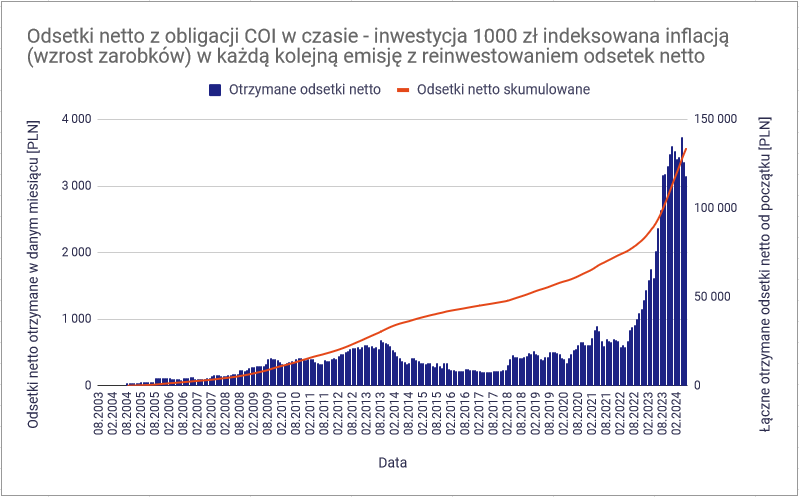

Odsetki netto z obligacji COI z reinwestycją nominałów i reinwestycją odsetek

Ostatni przypadek jest dość ciekawy, bo zakładamy tu również inflacyjny wzrost wpłat do portfela (więc 1000 złotych na początku i blisko 2000 złotych w roku 2024, a więc po 20 latach inwestowania w COI), ale dodatkowo inwestor reinwestuje wszystkie otrzymane odsetki netto. Jeśli zapytasz mnie, po co kupuje on COI, jeśli nie musi konsumować odsetek i inwestuje na długi termin, to będzie to pytanie zasadne, bo istotnie w tym przypadku znacznie lepiej wyszedłby mu zakup obligacji 10-letnich EDO, które akumulują odsetki i wypłacają je dopiero po 10 latach. Niemniej jednak zakładamy, że kupuje on COI, odsetki co miesiąc reinwestuje w kolejne emisje tych obligacji.

- Tym sposobem średnie odsetki miesięczne, które inwestor otrzymuje rosną z 583 złotych do 643 złotych netto,

- jednocześnie łączne otrzymane przez blisko 21 lat odsetki rosną z 121,5 tys. złotych do 133,9 tys. złotych, co jest już całkiem pokaźną kwotą.

Ten wzrost widać też na wykresie:

W tym przypadku łącznie (wliczając reinwestowanie odsetek) zainwestowano blisko 460 tys. złotych, a łączne odsetki wyniosły prawie 134 tys. złotych. To niezła wysokość, ale gdybyśmy odjęli „odsetkowe El Dorado” dla obligacji indeksowanych inflacją, czyli lata 2022, 2023 i 2024 (częściowo), to łącznie otrzymane odsetki wyniosłyby „tylko” około 72 tysiące złotych.

Dochodzimy do najważniejszego, czyli pytania dla kogo jest właściwie do schodkowanie obligacji COI, jeśli nie warto tego robić w fazie akumulacji kapitału, czyli wtedy, gdy jeszcze zbieramy środki?

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć bezpieczne konto z bogatą ofertą ETF-ów?

Szukasz dobrego zagranicznego konta maklerskiego?

Aktualny ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Czy regularne kupowanie COI to najlepszy sposób na dochód pasywny z obligacji?

Opisałem tu proces wieloletniego schodkowania obligacji, czyli regularnego kupowania ich za określone kwoty w celu uzyskania odsetek z pożądaną przez siebie częstotliwością np. raz na tydzień lub raz na miesiąc, ale zabrakło jednego, czyli tego, kiedy zacząć budować „schodki” z obligacji. Myślę, że mamy tu 2 warianty strategiczne w zależności od sytuacji życiowej i uzbieranego kapitału:

- wariant osoby z dużym kapitałem na 1-2 lata przed FIRE. Tutaj podszedłbym do sprawy dość prosto: jeśli posiadasz np. EDO lub inny rodzaj obligacji w portfelu, lub masz za dużo akcji i zbyt mało obligacji, to zacznij przenosić spore kwoty co miesiąc (czy co ile chcesz otrzymywać odsetki) na obligacje COI. Dlaczego „duże kwoty”? Otóż dlatego, że schodkowanie można równie dobrze zrobić w jednym roku (nie trzeba go rozkładać na wiele lat, bo odsetki i tak będziesz otrzymywać co 12 miesięcy od daty zakupu każdej serii obligacji),

- wariant osoby z mniejszym kapitałem, ale słabością do dywidend / odsetek. Jeśli w inwestowaniu motywują Cię spływające regularnie środki, to COI mogą być dla Ciebie lepsze „behawioralnie” od EDO, na których odsetki czekamy aż 10 lat. Pamiętaj jednak, że takie inwestowanie może być nieoptymalne pod kątem stopy zwrotu oraz podatków, choć w niektórych portfelach działa to dobrze, bo otrzymywane regularnie odsetki mogą ułatwić rebalancing, czyli równoważenie proporcji portfela.

W innych przypadkach raczej nie budowałbym takich „schodków” z obligacji COI. Są też alternatywy, bo przecież inne obligacje też można w ten sposób „schodkować”.

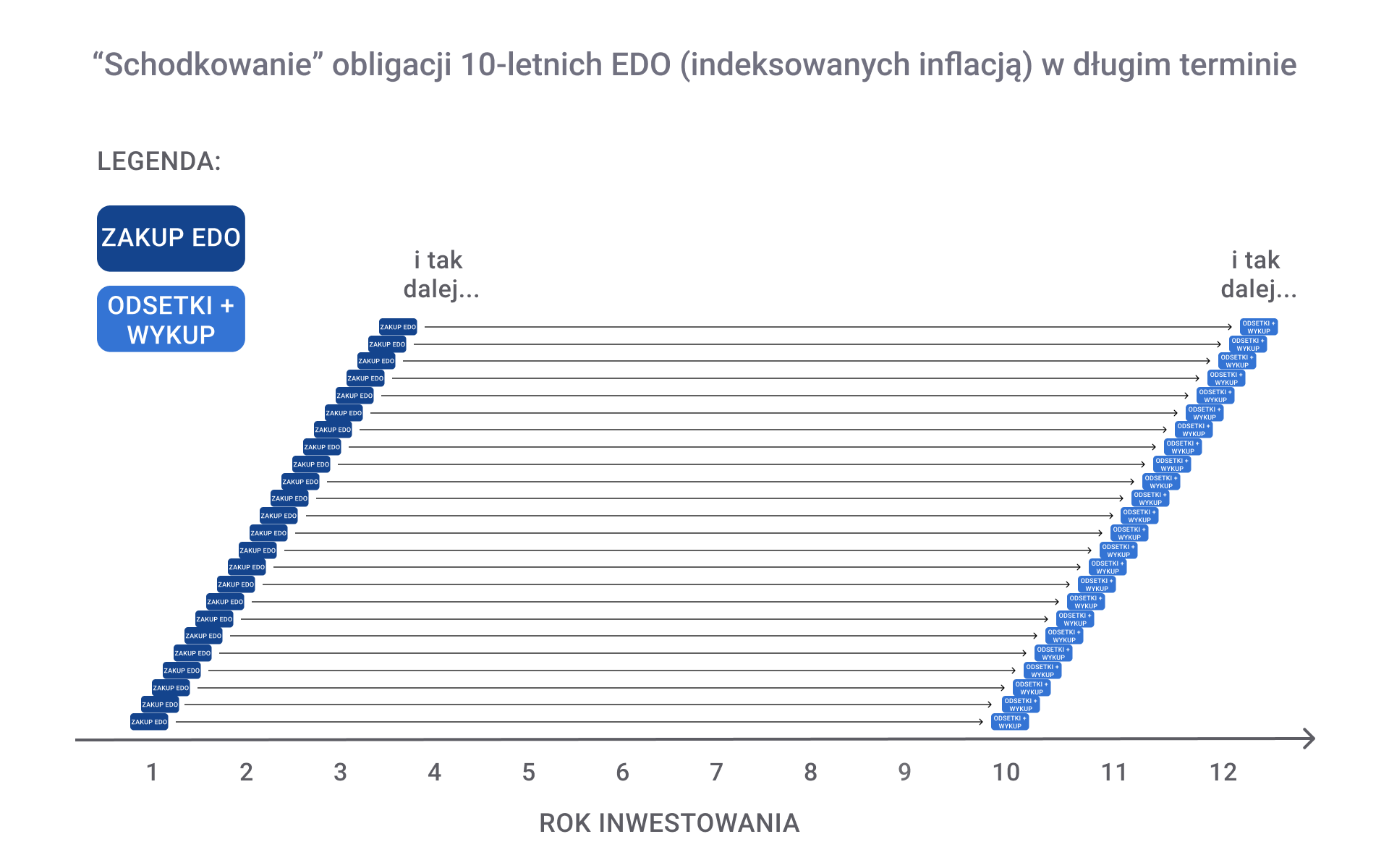

Czy nie lepiej inne obligacje (np. EDO)?

O ile schodkowanie obligacji COI jest bardzo intuicyjne, bo odsetki otrzymamy już po roku, to schodkowanie obligacji EDO to coś, co wymaga pewnej wyobraźni. Zauważ, że jeśli kupowałbyś obligacje 10-letnie EDO co miesiąc, począwszy od ukończenia 50 lat, to po skończeniu 60 roku życia otrzymałbyś wpłaconą 10 lat temu kwotę powiększoną przynajmniej o wysokość inflacji w tym czasie. Jest to na swój sposób lepsze od obligacji COI, które wypłacają co roku dość niskie odsetki, a w przypadku EDO mamy całe narosłe odsetki + nominał (100 złotych) po 10 latach. Sekwencja wyglądałaby zdecydowanie bardziej długoterminowo, co na rysunku można przedstawić w ten sposób:

Ciekawostka dla stałych bywalców bloga: gdyby ktoś kupował EDO co miesiąc między 10.2004 (była to pierwsza emisja tych obligacji w historii) a 06.2015 (ostatnia emisja, której oprocentowanie w 10 okresach znam w chwili pisania wpisu), to z zainwestowanych 100 złotych zrobiłby przeciętnie 150 złotych netto, co odpowiada średniej rocznej stopie zwrotu (CAGR) na poziomie 4,13% rocznie. Jako że średnia roczna inflacja wyniosła w tym okresie 3,7%, to skoro EDO „płaciły” (annualizując) przeciętnie 4,13% odsetek netto, to uwzględniając podatek Belki, pokonały inflację o 0,43 p.p. rocznie.

EDO są zatem dobrym sposobem na pobicie inflacji (nawet mimo podatku Belki) i ostatnie 10 lat zakończonych już obligacji EDO to potwierdza.

Schodkowanie obligacji EDO co miesiąc począwszy od 10 lat przed przejściem na emeryturę (klasyczną bądź przyspieszoną, patrz FIRE) to takie „wysłanie swoich pieniędzy w przyszłość” z ochroną przed inflacją. Inną kwestią jest stabilność naszej waluty i wypłacalność kraju, więc przypominam, że w rozsądnym i zdywersyfikowanym portfelu inwestycyjnym polskie obligacje skarbowe będą stanowiły tylko jedną z kilku lub wielu składowych.

Zarówno COI, jak i EDO mają jeden spory problem, jakim jest nieprzewidywalność wysokości ich odsetek. Prawdopodobnie w komentarzach i tak padłyby o to pytania, więc krótko zaadresuję też temat alternatyw.

A może obligacje o bardziej przewidywalnych odsetkach?

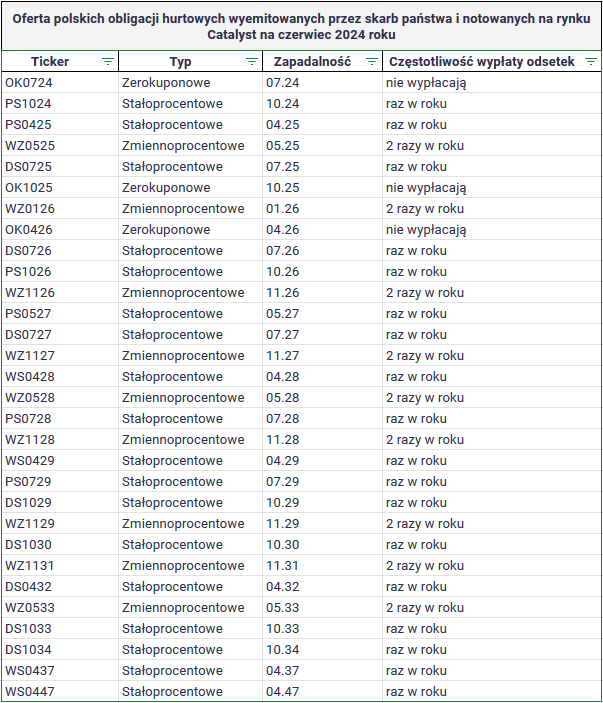

Dochodzimy tutaj do pewnego problemu, jakim jest to, że emisje polskich obligacji hurtowych, czyli tych notowanych na giełdzie, przeprowadzane są nieregularnie i na dość zmiennych warunkach. Przygotowując ten wpis przejrzałem ofertę polskich obligacji stałoprocentowych, zerokuponowych i zmiennoprocentowych notowanych na GPW Catalyst, dochodząc do wniosku, że inwestor nie zbuduje z nich „schodków”, bo ich terminy zapadalności oraz wypłaty odsetek są zwykle odległe od siebie o co najmniej kilka miesięcy i bardzo mało regularne:

Jako że obligacje detaliczne (m.in. COI i EDO) są emitowane co miesiąc i można je kupić dowolnego dnia. Emitowane kilka razy w roku i wypłacające odsetki na ogół 1 lub 2 razy w roku hurtowe obligacje skarbowe po prostu nie ułatwiają budowy regularnego dochodu. Nie mówiąc o płynności na giełdzie, bo nie wszystkie z wyżej wymienionych emisji da się w ogóle kupić w dowolnej ilości na giełdzie.

A może akcje spółek dywidendowych?

Na koniec dość typowe pytanie od budujących dochód pasywny: dlaczego nie akcje spółek dywidendowych? Pytanie to jest dość filozoficzne, bo (niektóre) spółki dywidendowe i ETF-y dywidendowe mogą świetnie posłużyć za motor wzrostu portfela (patrz: kilka akapitów wcześniej), ale nie opierałbym dochodu pasywnego, który potrzebowałbym do życia o instrumenty, które:

- wypłacają dywidendy raz do roku i w większości w miesiącach: czerwcu, lipcu i sierpniu. Patrz też dość stary wpis „Jak osiągnąć 5000 zł z dywidend i odsetek miesięcznie?„, w którym pokazałem różne sposoby budowy pasywnego dochodu na giełdzie,

- wypłacają dywidendy nieregularne i mogą w każdej chwili przestać to robić.

No i pomijamy fakt, że dywidendy są odcinane od kursu, więc same w sobie „dochodem” nie są. Niektórzy stali bywalcy bloga wręcz wolą ich nie otrzymywać, bo wypłata dywidendy wiąże się z koniecznością zapłacenia podatku Belki, który w innym wypadku moglibyśmy odroczyć. Połączenie akcji spółek dywidendowych (i wzrostowych) oraz polskich obligacji detalicznych COI (dla niecierpliwych) lub EDO (dla cierpliwych) to moim zdaniem bardzo dobry sposób na przygotowanie się na emeryturę lub do życia rentiera.

Podsumowanie

Choć na moim blogu dominują długie i skomplikowane wpisy z wieloma symulacjami, to od jakiegoś czasu zauważam, że nieco krótsze wpisy, w których demonstruję proste, ale skuteczne sposoby inwestowania budzą największe zainteresowanie wśród odbiorców. Temat budowy pasywnego źródła dochodu z pewnością jeszcze rozwinę, więc zostawiam sobie dużo pola do ciekawych dyskusji w komentarzach, będąc bardzo ciekaw Twojej opinii o procesie „schodkowania” obligacji skarbowych w celu uzyskania regularnego dochodu pasywnego.

Mam nadzieję, że wpis się podobał, a jeśli tak to koniecznie podaj go dalej i pamiętaj o możliwości subskrybowania mojego kanału na YouTube, na którym znajdziesz moje treści w formie dźwiękowo – graficznej.

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.