Wszystkie sposoby zakupu obligacji skarbowych.

Witaj w trzeciej części serii o obligacjach, w której dokładnie objaśnię, jak kupić obligacje skarbowe. Wpis ten dedykuję zwłaszcza tym osobom, które inwestowanie w obligacje sprowadzają obecnie jedynie do kupowania polskich obligacji skarbowych na rynku pierwotnym, czyli poprzez PKO BP i stronę www.obligacjeskarbowe.pl.

Jeśli aktualnie świat obligacji skarbowych także dla Ciebie ogranicza się do papierów dłużnych Skarbu Państwa RP, to ten artykuł znacznie poszerzy Twoje horyzonty w tej dziedzinie. Co więcej, zrozumienie poszczególnych zagadnień nie będzie wymagać od Ciebie bardzo dużego wysiłku, ponieważ dbam o to, aby ten blog o oszczędzaniu oferował merytoryczne, ale przyjazne dla odbiorcy treści, napisane wprost „inżynierskim” językiem. Dzięki temu lektura kolejnych artykułów jest przyjemna i satysfakcjonująca, a Ty, jako odbiorca, masz większą motywację do efektywnego eksplorowania takich obszarów jak oszczędzanie czy zarabianie.

Stajesz przed dylematem: obligacje skarbowe – jak kupić, aby się nie zawieść? W takim razie ten artykuł to idealne rozwiązanie dla Ciebie! Obiecuję dużo konkretów, będących efektem prawie tygodniowej korespondencji ze sporą liczbą polskich i zagranicznych domów i biur maklerskich. W moich wiadomościach wypytywałem ich o oferty związane z obligacjami, sprawdzając, co te podmioty mogą mi jako polskiemu inwestorowi indywidualnemu zaoferować.

Kontynuując czytanie, dowiesz się, jak kupić obligacje skarbowe, zarówno te polskie, jak i zagraniczne, o których mogłeś przeczytać w pierwszej części cyklu, czyli „Obligacje (1/6) – Jakie są rodzaje obligacji i czym się od siebie różnią?”. Warto podkreślić, że w ramach tego artykułu opisuję nie tylko bezpośredni zakup obligacji czy różne sposoby ich nabycia na rynku pierwotnym. Poruszam również kwestie dotyczące między innymi tego, jak poprzez eMakler w mBanku nabyć obligacje na rynku wtórnym. Znajdziesz tu dla siebie także wartościowe informacje, jeśli interesuje Cię to, jak kupić tureckie czy filipińskie obligacje, korzystając z polskiego konta maklerskiego, a także rzetelne omówienie wielu innych ciekawych tematów.

Inwestowanie w obligacje z perspektywy polskiego inwestora może przebiegać na wiele różnych sposobów. Z tego powodu postaram się skupić na szerokości oferty, wybierając te najciekawsze propozycje, zamiast wchodzić w każdy zbędny szczegół. Jednocześnie upewnię się, że pod koniec wpisu będziesz mieć wszystkie informacje, które pozwolą wybrać Ci odpowiedni rachunek do inwestowania w obligacje skarbowe. Miłej lektury!

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Na jak wiele różnych sposobów można w Polsce inwestować w obligacje skarbowe.

- W jaki sposób i przez jakie konto kupić polskie obligacje skarbowe.

- W jaki sposób i przez jakie konto kupić zagraniczne obligacje skarbowe.

- Które metody inwestowania w obligacje skarbowe są najtańsze, najwygodniejsze i najbardziej dochodowe.

Powiązane wpisy

- Co to są obligacje i jak działają? Wyjaśnienie obligacji skarbowych i korporacyjnych

- Obligacje (1/6) – Jakie są rodzaje obligacji i czym się od siebie różnią?

- Obligacje (2/6) – Co to jest rynek obligacji Catalyst i skąd jego zła sława?

- Obligacje (4/6) – Jak zainwestować w obligacje korporacyjne?

- Obligacje (5/6) – Jak poprawnie inwestować w obligacje niezależnie od koniunktury?

- Obligacje (6/6) – Spekulacja na obligacjach czyli ciemna strona obligacji

- Fundusze pasywne InPZU – konkurencja dla ETF-ów czy nic ciekawego?

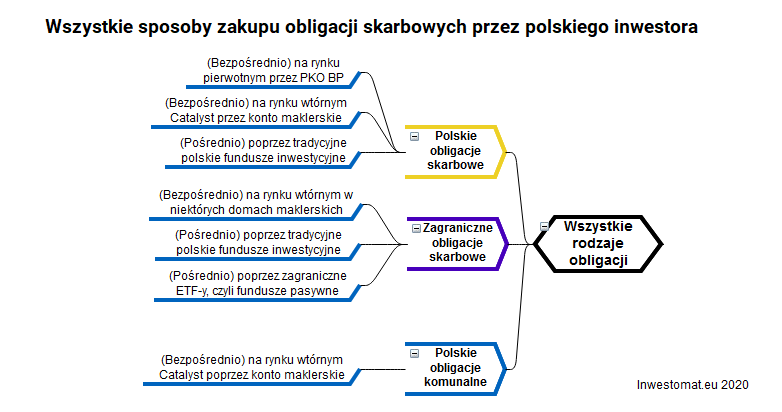

Siedem sposobów na zakup obligacji skarbowych i komunalnych

Jak wskazuje tytuł wpisu, skoncentrujemy się dzisiaj wyłącznie na tym gdzie i jak zakupić każdy rodzaj obligacji skarbowych. Podziałem będzie nie tylko podział na rodzaj obligacji, czyli:

- Obligacje skarbowe i komunalne.

Ale także na to, w jakim kraju znajduje się ich emitent, a więc:

- Obligacje skarbowe polskie.

- Obligacje skarbowe zagraniczne.

Tylko że większość typów kupimy pośrednio i bezpośrednio, czyli żeby dołożyć trochę komplikacji, podzielimy sposoby zakupu również na:

- Zakup bezpośredni, czyli gdy inwestor sam kupuje obligacje skarbowe.

- Zakup pośredni, czyli poprzez tradycyjny fundusz inwestycyjny lub ETF obligacyjny.

Żeby było ciekawiej, kupując polskie obligacje skarbowe bezpośrednio, można to zrobić na dwa sposoby:

- Na rynku pierwotnym od skarbu państwa (za pośrednictwem PKO BP).

- Na rynku wtórnym, czyli od innych obligatariuszy, którzy chcą się „pozbyć” posiadanych obligacji na giełdzie poprzez odsprzedaż ich innemu inwestorowi.

Mam nadzieję, że jeszcze Cię nie zgubiłem. Aby trochę ułatwić sprawę i ustrukturyzować ten podział przedstawiam poniżej wszystkie 7 wariantów inwestowania w obligacje skarbowe w postaci diagramu:

Pozostaje opisać mi te siedem możliwości inwestowania w obligacje w sposób możliwie obiektywny i pomocny dla czytelnika. W każdym rozdziale postaram się poinformować Cię o tym, dla kogo według mnie jest każdy wariant inwestowania oraz jak go dokonać w praktyce. Będzie to trochę przypominało wpis „ETF (3/6) – Jak kupić ETF? Porównanie ofert, kont i możliwości„, tyle że tutaj mamy o wiele więcej możliwości zakupu, stąd dwa wpisy, a nie jeden (kolejny, czyli „Obligacje (4/6) – Jak zainwestować w obligacje korporacyjne?” traktuje o obligacjach korporacyjnych). Do rzeczy więc, a zaczniemy od z pewnością dobrze Ci znanych polskich obligacji skarbowych.

Jak kupić polskie obligacje skarbowe?

Tak jak większość moich czytelników niemal na pewno doskonale wiesz, jak kupić polskie obligacje skarbowe na rynku pierwotnym, czyli przez stronę Ministerstwa Finansów za pośrednictwem serwisu PKO BP. To, o czym się prawie nie mówi to mniej płynny rynek wtórny Catalyst, gdzie także notowane są niektóre serie polskich obligacji skarbowych. Dlatego też w dalszej części wpisu odniosę się również m.in. do kwestii oferowanej przez mBank usługi eMakler, za pomocą której można kupić obligacje skarbowe na rynku wtórnym.

Przypomnę, że w poprzedniej części, czyli w „Obligacje (2/6) – Co to jest rynek obligacji Catalyst i skąd jego zła sława?” pisałem, że pod względem kapitalizacji na Catalyst notowane jest dziesięciokrotnie więcej obligacji skarbowych, niż korporacyjnych! Przejdźmy do opisu i instrukcji związanych z tym, jak kupić obligacje skarbowe będące najbezpieczniejszymi z perspektywy polskiego inwestora obligacji, czyli polskie „skarbówki”.

Bezpośredni zakup polskich obligacji skarbowych

Obligacje Skarbu Państwa – jak kupić te papiery wartościowe? To pytanie zadaje sobie wielu początkujących inwestorów. W przypadku polskich obligacji skarbowych zakup bezpośredni będzie zdecydowanie preferowanym modelem działania. Są to instrumenty dość proste i bardzo łatwo można w nie zainwestować samemu, więc po co komplikować sobie życie, po drodze opłacając niepotrzebnego pośrednika w postaci funduszu inwestycyjnego? Podstawą mojego bloga jest pozostawienie czytelnikowi wyboru, a więc opiszę również możliwości zakupu pośredniego, ale nie ukrywam, że nie jest on w tym przypadku przeze mnie preferowany.

Zanim zainwestujesz bezpośrednio w polskie obligacje skarbowe, warto sprawdzić dwie istotne kwestie.

- Obecną ofertę zakupu obligacji skarbowych na rynku pierwotnym na stronie MF. Zauważ, że Skarb Państwa emituje obligacje stałokuponowe i zmiennokuponowe zależące od wartości stóp procentowych lub inflacji.

- Warto sprawdzić wartość polskiej inflacji CPI, czyli inflacji na złotym, aby ocenić, które z oferowanych emisji poradzą sobie najlepiej w przyszłych kilku latach. W niektórych okresach żadne obligacje skarbowe poza indeksowanymi inflacją „nie poradzą” sobie najlepiej, a więc wybieraj mądrze. Kompleksowy poradnik, jak dobierać odpowiednie obligacje na każdą pogodę, znajdziesz w części piątej cyklu, a na razie, jeśli naprawdę musisz dokonać zakupu, to pamiętaj, że w razie czego obligacje skarbowe można wymienić lub za drobną karą „odsprzedać” PKO, żądając ich przedterminowego wykupu.

Kiedy znasz już odpowiedź na pytanie o to, jak kupić obligacje skarbowe o takiej charakterystyce w sposób bezpośredni, możemy przejść do kolejnych interesujących zagadnień.

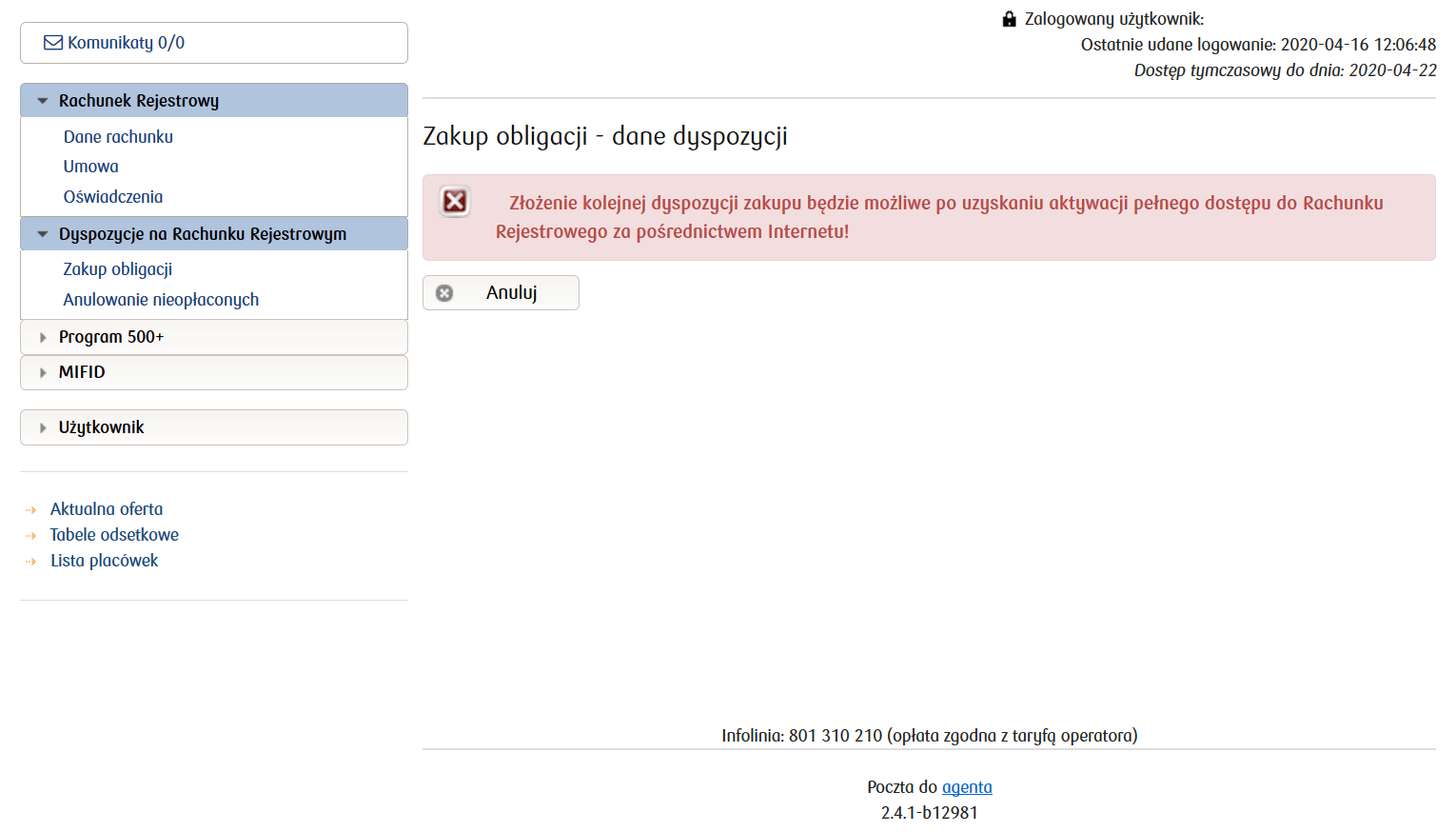

Rynek pierwotny przez PKO BP

Jest to zdecydowanie najprostszy model zakupu polskich obligacji skarbowych. Dokonasz go przez stronę oferty obligacji skarbowych, która przekieruje Cię do rejestracji w PKO BP. Utworzysz tam osobne konto użytkownika, za pomocą którego będziesz mógł w przyszłości inwestować w dowolne nowe emisje obligacji skarbowych. Jest to Twój prywatny rachunek w PKO, stworzony tylko w celu zakupu i przechowywania Twoich obligacji skarbowych. Interfejs konta wygląda następująco:

Jego nieco archaiczny wygląd to nie jedyny problem, bo (przynajmniej dla mnie) problemem jest też konieczność posiadania osobnego konta tylko po to, by kupić polskie obligacje skarbowe. Nie wiem jak dla Ciebie, ale ja nie przepadam za dużym rozproszeniem swoich papierów wartościowych w postaci wielu kont maklerskich lub brokerskich i zwyczajnie się w tym „gubię”. Na szczęście można temu zaradzić, kupując obligacje skarbowe na rynku wtórnym za pomocą dowolnego konta maklerskiego, o czym napiszę już za chwilę. Przyjrzyjmy się jeszcze dość popularnej opcji inwestowania w obligacje skarbowe, czyli przez Indywidualne Konto Emerytalne (więcej o IKE we wpisie „Jak działają IKE i IKZE i dlaczego warto z nich korzystać?„) w wariancie SUPERIKE.

Rynek pierwotny przez SUPERIKE (PKO)

Wiele z Was zadawało mi w komentarzach, mailach i wiadomościach pytania o konto SUPERIKE. Jest to specjalny rodzaj IKE serwowany przez PKO BP, który umożliwia inwestowanie w papiery wartościowe oraz obligacje skarbu państwa na rynku pierwotnym bez płacenia podatku Belki. Pełny opis oferty znajdziesz tutaj, a skróconą do samej esencji wersję i jej ocenę znajdziesz poniżej:

- Prowadzenie SUPERIKE kosztuje 60 zł rocznie + maksymalnie 200 zł w zależności od posiadanej na rachunku kwoty obligacji skarbowych. Maksymalną opłatę, czyli 260 zł rocznie zapłacisz jeśli na IKE posiadasz równowartość 200 000 zł w „skarbówkach” lub więcej. Ta opłata to fundamentalny problem konta SUPERIKE, bo równie dobrze można prowadzić kompletnie darmowe IKE w innych domach maklerskich, w których obligacje skarbowe są także dostępne, ale na rynku wtórnym. Zaraz to opiszę w szczególe.

- SUPERIKE pobiera prowizję za zakup obligacji notowanych na rynku Catalyst. Obecnie jest to 0,2% wartości zlecenia, ale nie mniej niż 5 zł. Oznacza to, że „opłaca się” kupować przez nie obligacje z Catalyst każdorazowo za minimum 2000 zł. Zakup obligacji skarbowych detalicznych jest – analogicznie do normalnego konta w PKO obligacje – darmowy.

Głównie z tego pierwszego powodu nie mogę Ci jako mojemu czytelnikowi jednoznacznie polecić konta SUPERIKE. Zwłaszcza w świetle tego, o czym zaraz przeczytasz, czyli możliwości zakupu hurtowych (nie detalicznych, bo te dostępne są tylko w PKO) obligacji skarbowych RP także przez dowolne inne polskie konto maklerskie z dostępem do rynku Catalyst.

Rynek pierwotny przez IKE Obligacje (PKO)

Co ciekawe, bank PKO BP oferuje też wariant inwestowania w obligacje skarbowe poprzez IKE, ale nie w formie pełnego rachunku maklerskiego. Opis oferty IKE Obligacje Skarbowe PKO BP znajdziesz tutaj, a jej główną przewagą nad kontem SUPERIKE jest brak stałej opłaty za zarządzanie rachunkiem w wysokości 60 zł rocznie. Podobnie jak zwykłe konto w serwisie obligacji skarbowych PKO BP jest ono bowiem całkowicie darmowe w prowadzeniu.

Niestety, podobnie jak w przypadku SUPERIKE pobierana jest tu prowizja za „składowanie obligacji” w zmiennej wysokości, która również w tym przypadku nigdy nie przekroczy 200 zł w ciągu roku. Pełna formuła do wyliczania tej rocznej prowizji zawarta jest w tabeli poniżej:

Rok kalendarzowy | Wskaźnik do wyliczenia opłaty |

|---|---|

1 (rok założenia IKE Obligacje) | 0% |

2 | 0,16% |

3 | 0,15% |

4 | 0,14% |

5 | 0,13% |

6 | 0,12% |

7 | 0,11% |

8 i każdy kolejny | 0,10%, maksymalnie 200 zł rocznie |

Warto wspomnieć, że kupując przez IKE Obligacje Skarbowe detaliczne papiery dłużne skarbu państwa – podobnie jak przez zwykłe konto obligacyjne – nie uiścisz żadnej prowizji za zakup, ani za wykup papierów. Minusem tego konta jest jego całkowita dedykacja polskim obligacjom skarbowym. Niestety nie zakupisz przez nie żadnych innych papierów wartościowych, np. akcji, które są dostępne przez droższe konto SUPERIKE. Oceń sam, bo jeśli i tak chcesz bezpiecznie oszczędzać na emeryturę, to nie jest to fatalna opcja, ale jednak nieco odstrasza mnie ta roczna opłata za przechowywanie obligacji, stąd nie mogę polecić tego konta mojemu czytelnikowi.

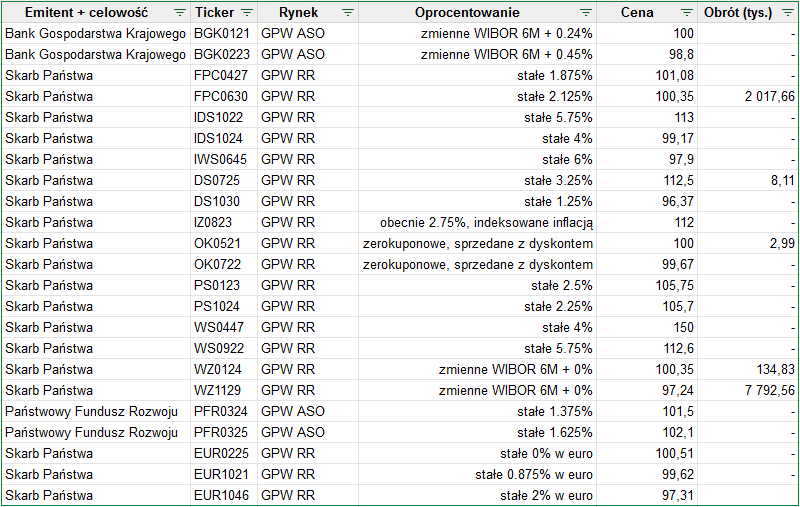

Rynek wtórny przez konto maklerskie

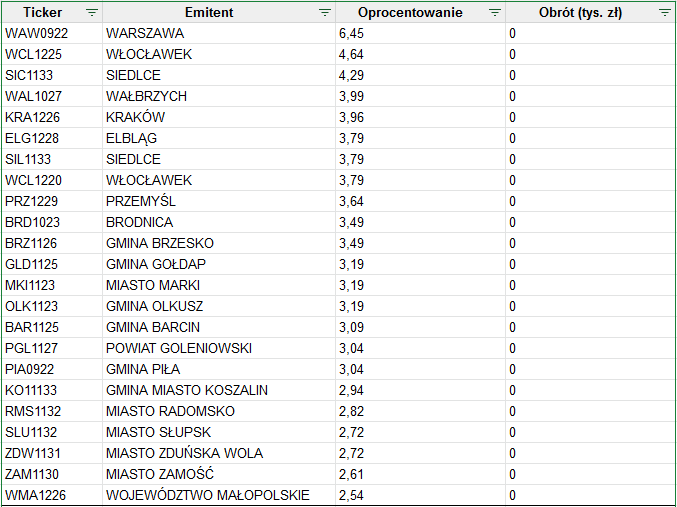

Jak już kilkukrotnie wspominałem, trwające serie niektórych obligacji skarbowych można nabyć również na rynku wtórnym Catalyst. W takim wypadku nie kupisz ich bezpośrednio od MF, zaś będziesz kupował emisje już trwające (niekiedy długie lata!) od innych uczestników rynku, zazwyczaj drobnych inwestorów. Pełną ofertę notowanych obligacji znajdziesz zawsze na stronie Catalyst związanej z obligacjami skarbowymi, a na dzień dzisiejszy wybrane emisje (jakieś 25% wszystkich) dla klienta detalicznego (pomijając rynek hurtowy BondSpot) wyglądają następująco:

Te obligacje są możliwe do kupienia przez większość kont maklerskich, ale potwierdzić mogę jedynie możliwość handlowania nimi w używanym przeze mnie obecnie eMaklerze w mBanku. Wystarczy, że wpiszesz ticker w pole „Walor” interfejsu kupna konta eMakler lub DM BOŚ i znajdziesz każdą z nich bez żadnego problemu.

Wracając do sedna: problem ze wspomnianymi obligacjami skarbowymi na rynku wtórnym jest taki, że bardzo trudno się nimi handluje. Większość emisji jest bardzo mało płynna, a więc dość ciężko je kupić lub sprzedać. Rynek wtórny oznacza, że będziesz je kupował od kogoś, czyli zwykle dużych instytucji, które rzadko są w sytuacji, gdy muszą odsprzedać takie papiery komuś innemu. Dowodem jest kolumna „Obrót (tys.)” z tabeli powyżej, zawierająca dzienne obroty z ostatniego dnia notowań tych obligacji. Puste pole oznacza, że obrotu nie było, a więc danego dnia nie dokonano żadnej transakcji na tak wielu walorach.

Jeśli już uda Ci się znaleźć dostępne jednostki danej emisji na rynku Catalyst to pamiętaj, że cena jednostki zależy od ich kuponu oraz od oczekiwań wobec obecnych i przyszłych stóp procentowych. Pisałem o tym w szczególe w pierwszej części cyklu, więc wróć do niej w razie kłopotów ze zrozumieniem tego mechanizmu. Nie zdziw się zatem, że tak wiele notowanych na rynku Catalyst emisji obligacji skarbowych ma bardzo wysokie (niezależnie czy stałe, czy zmienne) oprocentowanie. Są to emisje historyczne, notowane często od ponad 5 lat, które bazują na dawnych, zwykle o wiele wyższych stopach procentowych. Lubię mieć wszystko w jednym miejscu, więc w ten właśnie sposób w przeszłości sam inwestowałem w polskie obligacje skarbowe, nie potrzebując do tego osobnego konta w PKO Obligacje. Sprawdźmy, z jakimi opłatami będzie wiązał się handel obligacjami na rynku wtórnym przez jedno z kont maklerskich dostępnych dla polskiego klienta.

Tabela prowizji dla handlu obligacjami

Jeśli chcesz samodzielnie kupować obligacje skarbowe na rynku wtórnym to powinieneś rozumieć z jakimi opłatami transakcyjnymi będzie się to wiązało i robić wszystko, by ich nie przepłacać. W tym miejscu pragnę pozdrowić wielu czytelników, którzy spostrzegli moją awersję i nadmierne skupienie na wysokościach prowizji, ale – wierzcie mi – w długim terminie oszczędziło mi to sporo pieniędzy! Oto aktualna (na lipiec 2020 r.) tabela opłat i prowizji polskich domów i biur maklerskich związana z handlem obligacjami na rynku wtórnym Catalyst:

| Biuro/Dom Maklerski | Prowizja (procentowo) | Prowizja przy zakupie za 500 zł | Prowizja przy zakupie za 1000 zł | Prowizja przy zakupie za 5000 zł |

|---|---|---|---|---|

| BM Alior Bank | 0,19% min. 3 zł | 3 zł | 3 zł | 9,5 zł |

| BM BNP Paribas | 0,15%, min 5 zł | 5 zł | 5 zł | 7,5 zł |

| DM BOŚ | 0,19%, min 5 zł | 5 zł | 5 zł | 9,5 zł |

| DM BPS | 0,13%, min 3 zł | 3 zł | 3 zł | 6,5 zł |

| DM City Handlowy | 0,19%, min 5 zł | 5 zł | 5 zł | 9,5 zł |

| BM ING | 0,3% min. 3zł | 3 zł | 3 zł | 15 zł |

| BM mBank | 0,19%, min 3 zł | 3 zł | 3 zł | 9,5 zł |

| DM Noble Securities | 0,2%, min 5 zł | 5 zł | 5 zł | 10 zł |

| BM Pekao | 0,1%, min 5,9 zł | 5,9 zł | 5,9 zł | 5,9 zł |

| BM PKO BP | 0,2%, min 5 zł | 5 zł | 5 zł | 10 zł |

| BM Santander | 0,19% min. 5 zł | 5 zł | 5 zł | 9,5 zł |

Przy inwestowaniu małymi kwotami (do 1000 zł) prym wiodą cztery domy lub biura maklerskie. Chodzi tu o BM Alior Banku, DM BPS, BM ING oraz BM mBanku. W przypadku większych kwot, czyli transakcji powyżej 5000 zł warto używać konta w DM BPS lub w BM Pekao, przy czym to ostatnie wypada dość blado przy transakcjach mniejszymi kwotami.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć bezpieczne konto z bogatą ofertą ETF-ów?

Szukasz dobrego zagranicznego konta maklerskiego?

Aktualny ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Pośredni zakup polskich obligacji skarbowych

Dla tych, którzy nie wiedzą o możliwości bezpośredniego zakupu polskich obligacji skarbowych, boją się jej, albo uważają, że brakuje im wiedzy, aby w nie zainwestować, istnieje kilka alternatyw. Mowa tu o funduszach inwestycyjnych, które mogą w Twoim imieniu kupować wybrane przez siebie emisje obligacji. Robią to zwykle na bazie indeksu obligacji, a więc kupują każde kolejne emisje w przewidywalny i ustrukturyzowany sposób, by nadążać za benchmarkiem. Niestety, wada takich funduszy, jaką niewątpliwie są wysokie koszty inwestowania, zupełnie przyćmiewa ich największą zaletę, jaką według mnie jest wygoda inwestującego związana z pewną automatyzacją inwestycji. Dodatkowo w okresie historycznie najniższych stóp procentowych posiadane przez nie obligacje mogą swoją rentownością nie usprawiedliwiać często wysokich, około 1% rocznych kosztów zarządzania funduszem. W chwili, gdy piszę ten tekst, niestety nie istnieje żaden tani fundusz pasywny inwestujący tylko w polskie obligacje skarbowe, ale kilka globalnych funduszy ma te papiery w portfelu, o czym za chwilę przeczytasz. Póki co ocenimy jakość polskich funduszy aktywnych (FIO – Funduszy Inwestycyjnych Otwartych) inwestujących w polskie papiery skarbowe.

Przez tradycyjne fundusze inwestycyjne

Najbardziej popularnym sposobem pośredniego inwestowania w polskie obligacje skarbowe są tradycyjne fundusze inwestycyjne. Jest ich naprawdę mnóstwo, a wszystkie z nich podejrzysz w tym filtrze na money.pl lub na stronie analizy.pl. Wygodny okaże się też podobny filtr na stooq.pl, który ukazuje wszystkie fundusze obligacji, w tym te korporacyjne oraz dostarczane przez zagranicznych dostawców. Obecnie aktywnie działa około 138 funduszy obligacji, z czego największymi ich zarządzającymi są Allianz, AVIVA, Generali, Pekao, PKO oraz PZU. Powodem, dla którego często krytykuje fundusze dłużne są ich wysokie jak na przedmiot inwestycji opłaty. Pozwól, że zademonstruję Ci to na kilku przykładach.

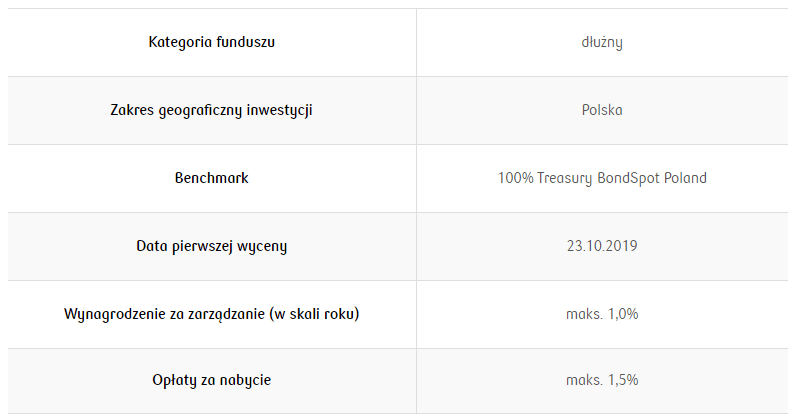

Fundusz PKO Obligacji Rynku Polskiego ma przed sobą postawione bardzo proste zadanie. Musi on podążać za indeksem obligacji skarbowych, czyli pamiętać, by w określonej proporcji zakupić każdą z serii obligacji skarbowych, a mimo to pobiera 1,5% opłaty za zakup jednostek oraz do 1% opłaty rocznej za zarządzanie. Powiedziałbym, że to trochę za drogo jak na wartość dodaną oferowaną przez jego zarządzających. Oto pełna tabela opłat funduszu z lipca 2020 roku:

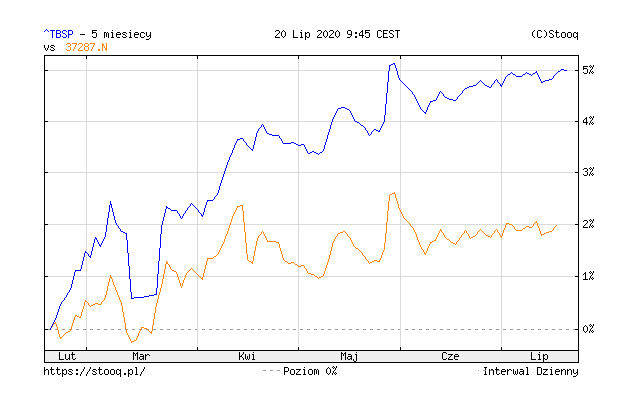

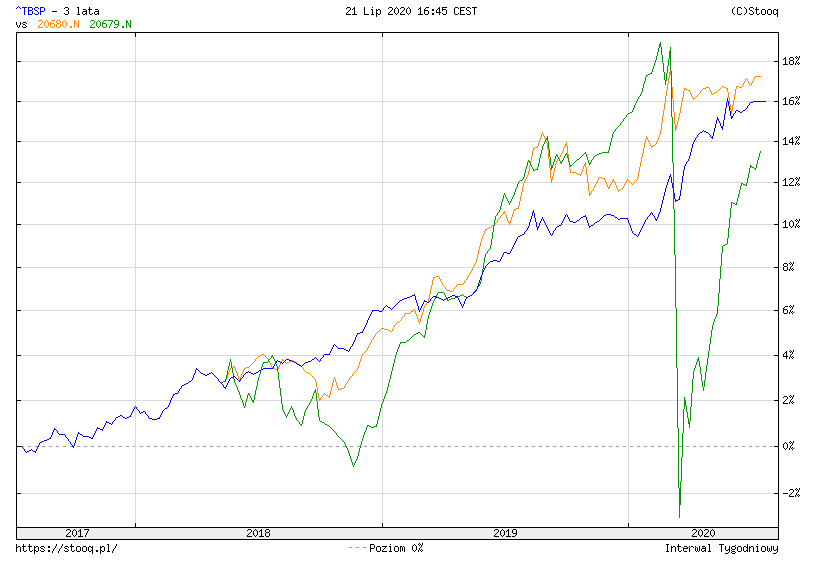

Jak widać po tym filtrze na stooq.pl, nadążanie za swoim benchmarkiem dotychczas nie idzie temu funduszowi najlepiej. W przybliżeniu, na którym pokazuję tylko ostatnie 5 miesięcy, wygląda to następująco:

Różnica między wynikami wspomnianego funduszu, a jego benchmarku, czyli TBSP (Treasury BondSpot Poland Index) może wynikać z uwzględnionych w jego cenach opłat za zarządzanie lub błędów/nieudolności zarządzających funduszem. Regulamin i zasady wyliczania indeksu TBSP znajdziesz tutaj, ale warto wspomnieć, że zawiera on w sobie jedynie obligacje hurtowe zerokuponowe i o stałym oprocentowaniu.

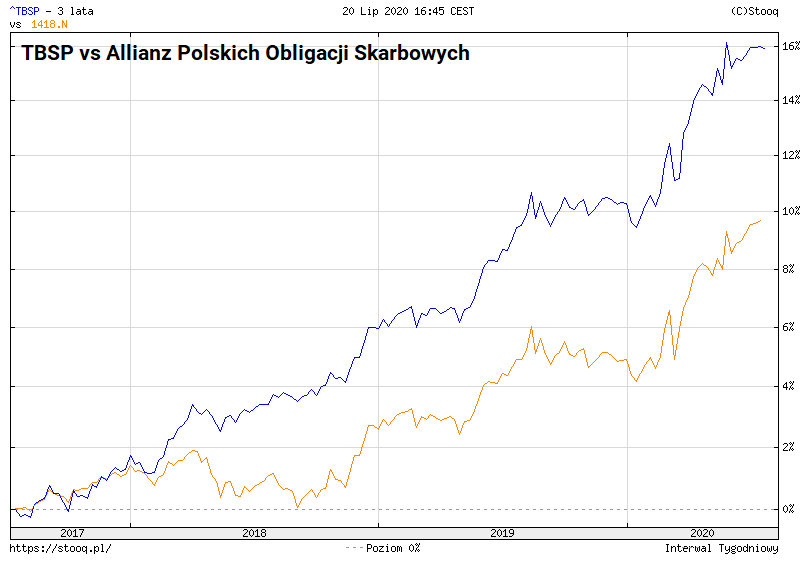

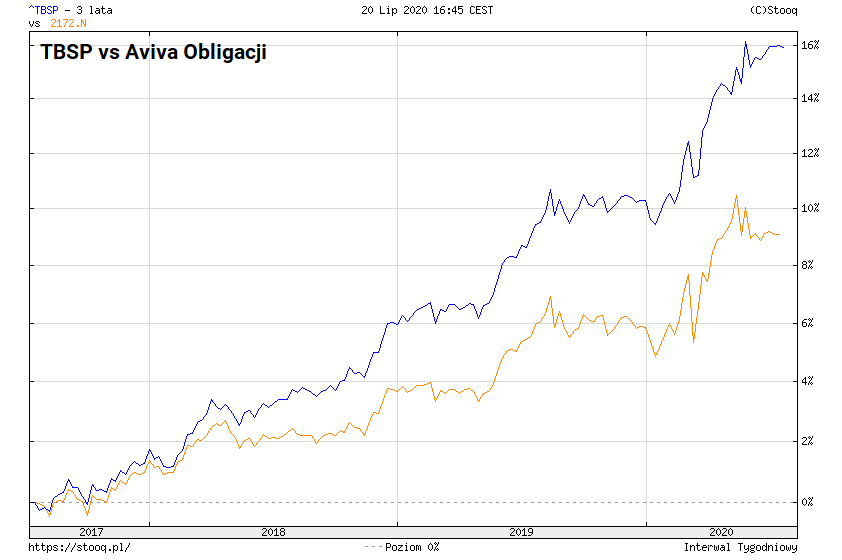

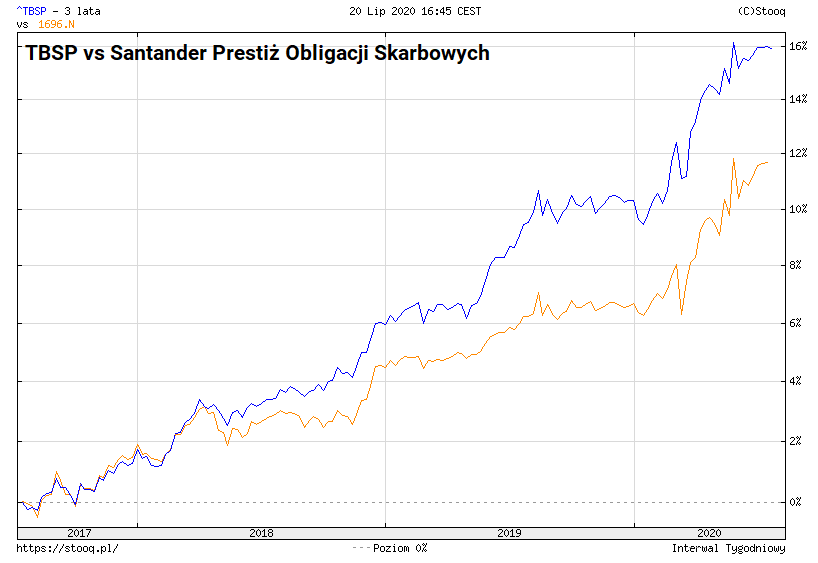

To bardzo ważne, gdyż oznacza to, że w jego skład nie wchodzą obligacje detaliczne, czyli antyinflacyjne, czy zmiennokuponowe, a więc „indeks” tworzony przez drobnego inwestora mógłby radzić sobie potencjalnie jeszcze lepiej od TBSP! W każdym razie wykres ten powinien odstraszyć od inwestowania w fundusze obligacji skarbowych nawet osoby z zaawansowaną awersją do kupowania papierów skarbowych własnoręcznie. Żeby nie być gołosłownym, zaprezentuję Ci jeszcze kilka przebiegów porównujących wyniki indeksu TBSP z innymi otwartymi funduszami inwestującymi w polskie obligacje skarbowe:

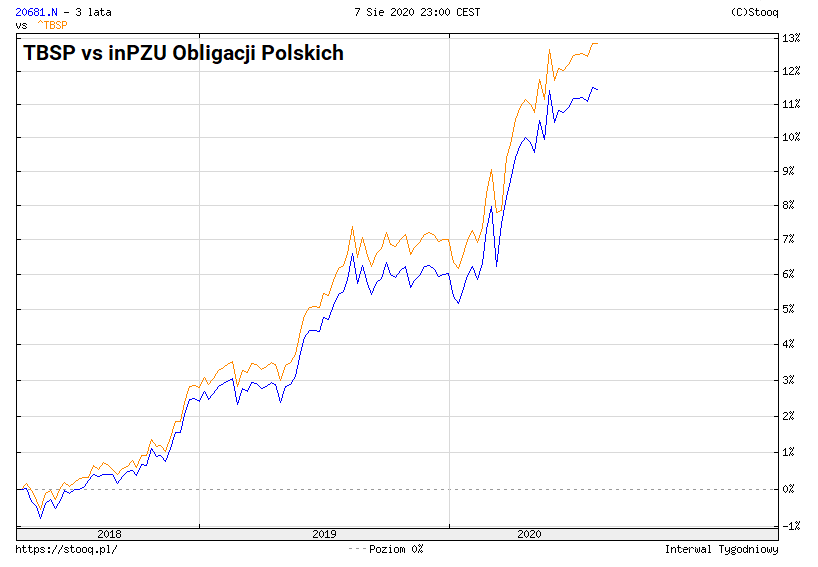

Jakby tego było mało, dodam jeszcze, że wykresy nie uwzględniają opłaty za zakup (zwyczajowo między 1%, a 2% kwoty transakcji) funduszu inwestycyjnego. Skoro problemem w pośrednim inwestowaniu w polskie obligacje skarbowe są wysokie prowizje i opłaty to może warto przyjrzeć się funduszom ETF, które inwestują w papiery dłużne naszego rządu? Zanim omówię ETF-y chciałbym wspomnieć o „honorable mention” polskich funduszy aktywnych, czyli funduszu inPZU Obligacje Polskie, który radzi sobie „prawie” tak dobrze jak indeks TBSP. Zresztą zobacz sam:

Znasz już moje podejście do inwestowania i wiesz, że dla mnie „prawie robi wielką różnicę, więc po co przepłacać”, a więc wracamy tym samym do ETF-ów. Jak już pisałem – obecnie niestety nie istnieją fundusze pasywne, które inwestują jedynie w polskie obligacje. Najwidoczniej jesteśmy zbyt małym rynkiem, ale to pole do popisu dla BETA ETF, które dotychczas wprowadziło już cztery polskie akcyjne fundusze ETF, przecierając szlaki do tworzenia kolejnych takich funduszy, również na polskie obligacje.

(Aktualizacja 2022): Beta ETF dodała już taki fundusz ETF do swojej oferty. Więcej o inwestowaniu w niego przeczytasz we wpisie „Kiedy kupić ETF na indeks polskich obligacji TBSP?„, do którego lektury serdecznie zachęcam.

Za pośrednictwem funduszy ETF

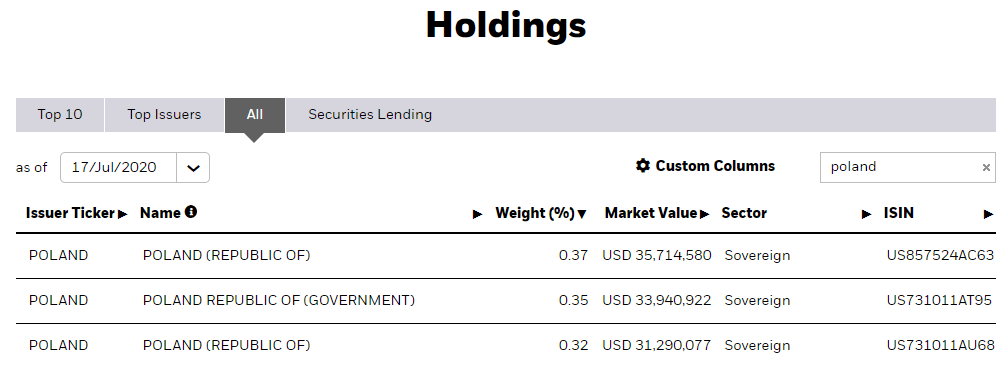

Fanom taniego inwestowania poleciłbym ETF na polskie obligacje skarbowe, gdyby tylko takowy istniał. W obecnej ofercie ETF-ów można spróbować użyć takiego filtra na justETF, który pokaże tylko fundusze ETF inwestujące w dług państw rozwijających się. Przykładem ETF-a, który posiada część środków w polskich obligacjach skarbowych jest iShares J.P. Morgan $ EM Bond UCITS ETF, choć ich udział w jego portfelu naprawdę nie powala. Wynosi on bowiem blisko 1%, więc inwestując w taki ETF kupisz nie tyle polskie „skarbówki”, a głównie dług większych państw z koszyka tych rozwijających się.

Skoro zagraniczne ETF-y posiadają polskich obligacji jedynie frakcję, a polskie tradycyjne fundusze inwestycyjne bywają drogie w utrzymaniu to jaka jest preferowana opcja? Oczywiście zakup bezpośredni, gdyż „skarbówki” są dosyć proste w swojej konstrukcji, każdą ich serię można w przypadku podniesienia stóp procentowych sprzedać przedwcześnie (ponosząc karę) i wymienić na lepiej oprocentowaną, nową emisję.

Przeanalizujmy teraz wszystkie sposoby na zakup zagranicznych obligacji skarbowych z perspektywy polskiego inwestora, gdzie ETF-y ze względu na bogactwo oferty będą o wiele lepszą opcją niż zakup bezpośredni.

Jak kupić zagraniczne obligacje skarbowe?

Chcesz przechować pieniądze w wybranej walucie obcej, ale nie chcesz, by zjadała je inflacja? Szukasz dobrej alternatywy dla lokaty lub depozytu walutowego? Jeśli tak to nic nie stoi na przeszkodzie byś pośrednio lub bezpośrednio nabył zagraniczne obligacje skarbowe. W ramach przygotowania do tego wpisu wysłałem zapytania do ponad 15 instytucji, zarówno polskich maklerów, jak i zagranicznych brokerów i od większości z nich uzyskałem odpowiedzi. Zastrzegam, że zestawienie może być niepełne w przypadku, gdy odpowiedzi nie otrzymałem, ani nie znalazłem w internecie. Powinno Ci ono dać jednak wystarczający pogląd na sytuację, byś rozumiał przez jakie konta możesz jako polski inwestor inwestować w zagraniczne obligacje skarbowe.

Bezpośredni zakup zagranicznych obligacji skarbowych

Przyznam, że zdziwiłem się bardzo, gdy dowiedziałem się, że tylko jeden polski dom maklerski oferuje bezpośredni handel zagranicznymi obligacjami. Mowa tu o Pekao SA, który umożliwia swoim klientom inwestowanie w kilka tysięcy zagranicznych papierów dłużnych (pełna lista tutaj). Daj znać jeśli masz wiedzę na temat innego biura lub domu maklerskiego zarejestrowanego i operującego w Polsce wraz ze źródłem takiej informacji, a chętnie uzupełnię o nią ten wpis. Zapoznajmy się teraz z ofertą Pekao SA dotyczącą handlu zagranicznymi obligacjami skarbowymi.

Rynek wtórny przez konto maklerskie

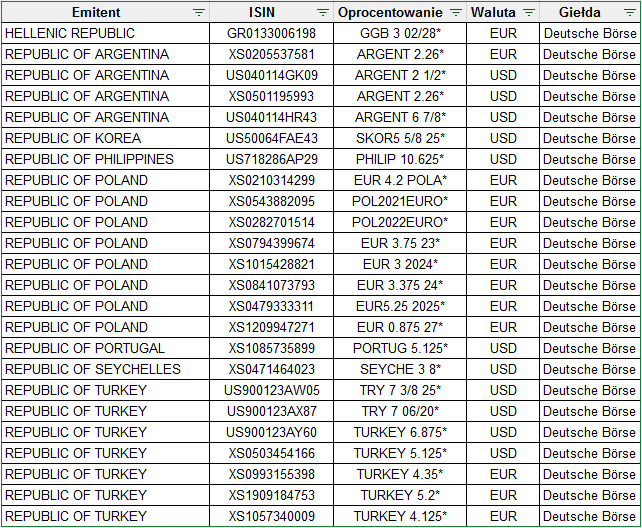

Z ofertą Pekao SA jest jeden zasadniczy problem, którym jest (a jakże!) wysokość prowizji transakcyjnej. Choć procentowo prowizja za handel obligacjami zagranicznymi jest niewysoka (0,29%), to już jej kwoty minimalne mogą przyprawić o prawdziwy ból głowy. Mowa tu o równowartości 60 USD, 60 CHF, 50 EUR, 40 GBP, 400 NOK, 400 SEK, 400 DKK, 60 AUD lub 60 CAD. Ludzkim językiem: prowizji nie przepłacisz, obracając kwotami rzędu… 100 000 zł na jedną transakcję. Czy dalej sądzisz, że minimalne prowizje mBanku dla transakcji na ETF-ach zagranicznych są wysokie? Oferta Pekao SA jeśli o szerokość chodzi jest dość imponująca, a oto wybrane obligacje skarbowe, które w niej znalazłem:

Dla polskiego inwestora, który pragnie inwestować poprzez polskie konto maklerskie to jedyna opcja, by zaopatrzyć się np. w niesławne tureckie „skarbówki”, o których pisałem w pierwszym wpisie z serii. Poza Turcją na powyższej liście znajdziemy również papiery dłużne krajów naprawdę egzotycznych z perspektywy polskiego inwestora, takich jak Seszele czy Filipiny. Skoro polscy maklerzy poza Pekao SA nie mają zagranicznych obligacji skarbowych w swoich ofertach to może (jak w przypadku ETF-ów) ratunkiem będą zagraniczni brokerzy?

Rynek wtórny przez zagranicznego brokera

Dla tych, którzy nie czytali artykułu „ETF (3/6) – Jak kupić ETF? Porównanie ofert, kont i możliwości” pragnę zastrzec, że pomimo wielu plusów (niskie prowizje, wygoda interfejsu), zagraniczni brokerzy mają też swoje minusy. Powodem, dla którego sam nie korzystam obecnie z ich usług jest potencjalna trudność w dochodzeniu swoich praw w przypadku sytuacji konfliktu prawnego, wiążąca się z koniecznością podróżowania i procesowania się w kraju rejestracji brokera. W przypadku chęci bezpośredniego inwestowania w zagraniczne obligacje skarbowe będą oni zdecydowanie preferowaną opcją ze względu na dużą dostępność takich instrumentów. Tabela poniżej opiera się na mojej korespondencji (lub jej braku) z działem inwestycyjnym pięciu popularnych na polskim rynku brokerów inwestycyjnych:

Broker | szerokość oferty obligacji skarbowych |

|---|---|

Interactive Brokers | Bardzo szeroka |

DIF Broker | Bardzo szeroka (30+ krajów) |

DeGiro | |

Exante | Kilka rynków - patrz https://exante.eu/pl/markets/bonds/ |

Lynx Broker | Szeroka, ale bez szczegółów |

Jeśli tak jak spora część moich czytelników już używasz zagranicznego konta brokerskiego to świat obligacji skarbowych emitowanych przez inne kraje stoi dla Ciebie otworem. Ich obecny ranking znajdziesz na stronie „Ranking kont maklerskich do inwestowania w akcje i ETF-y„. Przejdźmy do opisu ofert dotyczących pośredniego inwestowania w dług innych krajów niż Polska.

Pośredni zakup zagranicznych obligacji skarbowych

W poprzednim paragrafie udowodniłem Ci, że zakup zagranicznych obligacji skarbowych z perspektywy polskiego inwestora nie jest taki prosty. Nawet jeżeli posiadasz konto umożliwiające inwestowanie w nie, to wysokość prowizji minimalnej jest horrendalnie wysoka i wymusza pojedyncze transakcje w wysokości kilkudziesięciu tysięcy złotych lub więcej. Na szczęście możliwości pośredniego zakupu zagranicznych „skarbówek” są o wiele szersze niż ich polskich odpowiedników. Zaczniemy od tradycyjnych funduszy inwestycyjnych, sprawdzając czy tym razem radzą sobie lepiej niż ich odpowiedniki inwestujące w polskie „skarbówki”.

Przez tradycyjne fundusze inwestycyjne

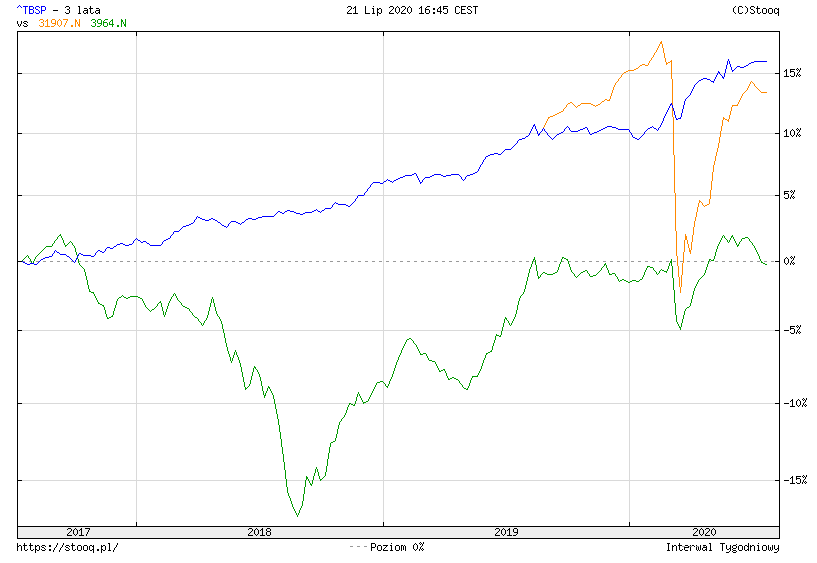

Na wstępie zaznaczmy jedną rzecz: inwestując w zagraniczne obligacje skarbowe przez tradycyjne fundusze inwestycyjne notowane w złotych, ponosisz ryzyko walutowe. Mimo ich notowań w złotym większość z nich nie oferuje zabezpieczenia walutowego. Pełną listę funduszy inwestycyjnych znajdziesz na portalu analizy.pl, a jako że jest ich dosyć sporo to porównam wybrane z nich do indeksu TBSP, czyli polskich obligacji skarbowych. To fakt, że porównuję jabłka z gruszkami, bo indeks TBSP zawiera w sobie tylko polskie „skarbówki”, a omawiane fundusze inwestycyjne w te zagraniczne, niemniej potrzebujemy jakiegoś punktu odniesienia. Zaczniemy od porównania dwóch „tanich” funduszy inPZU, czyli inPZU Obligacje Rynków Wschodzących oraz inPZU Obligacje Rynków Rozwiniętych z indeksem TBSP:

Chyba wreszcie znaleźliśmy aktywny fundusz obligacji, który w horyzoncie 2,5-letnim wygrywa z indeksem polskich obligacji! Mowa tu o inPZU Rynków Rozwiniętych, bo jego „wschodzący” brat mocno ucierpiał na koronawirusowych spadkach. Zauważ, że inPZU reklamowane są jako „tanie fundusze indeksowe”, więc może warto też porównać z TBSP inne popularne fundusze zagranicznych obligacji skarbowych, np. Generali Obligacje: Nowa Europa oraz Generali Obligacje: Globalne Rynki Wschodzące:

W tym przypadku jest już znacznie gorzej, ale jak wcześniej pisałem: porównujemy tu jabłka (fundusze obligacji skarbowych zagranicznych) z gruszkami (indeksem polskich obligacji skarbowych). Czas znaleźć funduszom aktywnym bardziej godnego przeciwnika, np. pasywne fundusze ETF, inwestujące w podobne aktywa.

Za pośrednictwem funduszy ETF

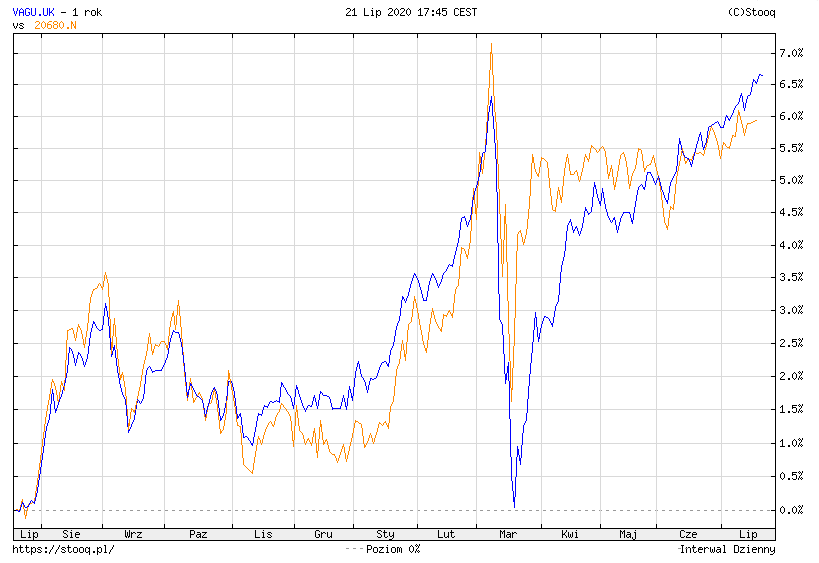

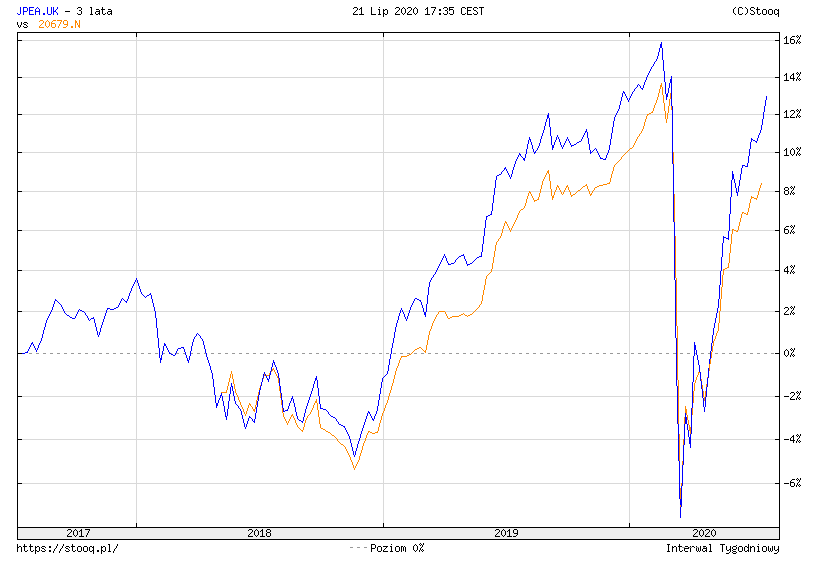

Zanim sprawdzimy jak radzą sobie zagraniczne ETF-y inwestujące w zagraniczne obligacje skarbowe przypominam o możliwości korzystania z mojej autorskiej listy ETF-ów dostępnych w polskich domach maklerskich. Używaj jej do woli, ściągając na dysk jako plik .xlsx lub kopiując na swój Dysk Google. Aby porównanie ETF-ów z funduszami aktywnymi było sprawiedliwe musimy wybrać tylko te rodzaju accumulating, czyli niewypłacające dywidend, bo fundusze aktywne tego nie robią. Porównamy zatem dwie kategorie funduszy:

- Rynki rozwinięte: ETF VAGU.UK (VANGUARD GLOBAL AGGREGATE BOND ETF) z funduszem inwestycyjnym inPZU Obligacje Rynków Rozwiniętych.

- Rynki wschodzące: ETF JPEA.UK (ISHARES J.P. MORGAN USD EM BOND ETF) z funduszem inwestycyjnym inPZU Obligacje Rynków Wschodzących.

Jak widać fundusze inPZU nie radzą sobie wcale o wiele gorzej od ETF-ów inwestujących w podobne klasy aktywów. Ich ofertę opisałem w osobnym wpisie zatytułowanym „Fundusze pasywne InPZU – konkurencja dla ETF-ów czy nic ciekawego?„, do którego odsyłam zainteresowanych tematem. Wracając do tematu porównania: można polemizować, że w konkurencji rynków wschodzących fundusz inPZU przegrywa finalnie aż o 4,4 pp., co w skali dwóch lat jest dosyć dotkliwą porażką, ale honoru firmy broni fundusz inPZU Obligacje Rynków Rozwiniętych, który idzie łeb w łeb z funduszem ETF ze stajni Vanguard. Nawiążę zatem do wpisu „ETF (3/6) – Jak kupić ETF? Porównanie ofert, kont i możliwości„, dając podobną radę, co w tamtym tekście.

Jeśli chcesz inwestować w zagraniczne obligacje skarbowe małymi kwotami – wybierz fundusze inPZU lub konto maklerskie o niskich kosztach transakcyjnych dla handlu małymi kwotami. Dlaczego? Ponieważ na dłuższą metę to właśnie ta ostatnia opcja będzie dla Ciebie najmniej kosztowna. Pamiętaj jednak o ryzyku walutowym, które ponosisz, inwestując w fundusz zagranicznych obligacji i nigdy nie „pakuj” w to całego swojego kapitału. Z obligacji skarbowych płynnie przejdźmy do ostatniej części wpisu, odpowiadającej na pytanie „jak kupić obligacje komunalne?”.

W ramach bloga stworzyłem też rankingi najlepszych ETF-ów na obligacje skarbowe:

- We wpisie „Najlepsze fundusze ETF na obligacje skarbowe USA” zawarłem informacje o najlepszych ETF-ach na obligacje skarbowe USA.

- We wpisie „Najlepsze fundusze ETF na europejskie obligacje skarbowe” porównałem fundusze ETF na obligacje skarbowe państw strefy euro.

Jak kupić obligacje komunalne?

Ten rozdział chciałem przez chwilę humorystycznie nazwać „jak nie kupić obligacji komunalnych?”. Wynika to z faktu, że, mimo że jest ich na rynku Catalyst notowanych naprawdę sporo to kupienie jakiejkolwiek z emisji jest dla zwykłego śmiertelnika praktycznie niemożliwe. Niestety, kolejny akapit zakończy się na podziwianiu tabelki i dowiedzeniu się, że takie obligacje w ogóle są na Catalyst notowane, gdyż ich płynność wynosi zero.

Zakup obligacji komunalnych

W poniższej tabeli umieściłem przykładowe aktywne emisje obligacji komunalnych. Wśród miast, gmin i województw znajdziemy m.in Kraków i Warszawę, a oprocentowanie emisji zależy ściśle od momentu, w którym takie papiery były emitowane. Przykładowo płacące aż 6,45% stałego oprocentowania rocznie obligacje WAW0922 miasta Warszawa wyemitowane były w roku 2010, gdy stopy procentowe były o wiele wyższe niż dzisiaj. Co z tego, że emisji jest sporo, skoro żaden ich posiadacz nie sprzedaje ich na rynku Catalyst, a więc są one zupełnie niepłynne?

Polemizowałbym tutaj z operatorem rynku czy jest w ogóle sens utrzymywać takie papiery w systemie notowań, a w przyszłości dokonywałbym podobnych emisji w systemie pozarynkowym. Cóż, warto mieć świadomość o istnieniu tych obligacji, ale niestety nie przedstawię Ci tutaj żadnej skutecznej metody ich zakupu. Przejdźmy do konkluzji wpisu z prosto przedstawionymi zaletami i wadami każdego sposobu inwestowania w obligacje skarbowe.

Który wariant zakupu obligacji skarbowych jest najlepszy dla Ciebie?

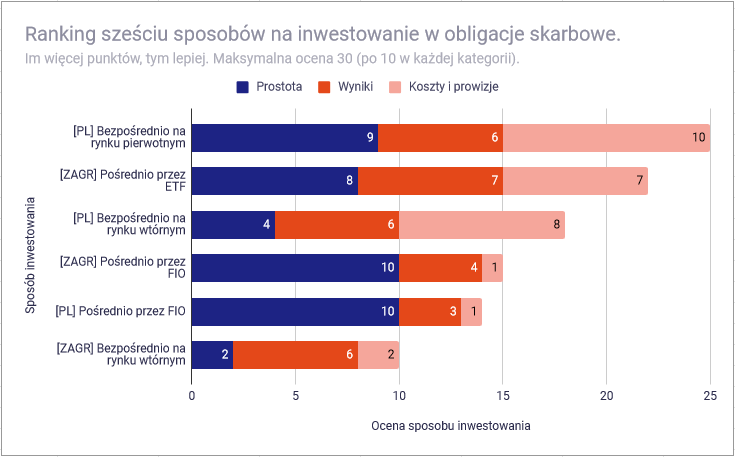

Przejdźmy do werdyktu, czyli rankingów najlepszych metod inwestowania w polskie oraz zagraniczne obligacje skarbowe.

Ranking najlepszych wg mnie metod kupowania polskich obligacji skarbowych:

- Bezpośrednio przez stronę ministerstwa finansów i PKO BP. Jest to metoda najprostsza, najtańsza z tylko jednym minusem, jakim jest kolejne konto do zarządzania finansami.

- Bezpośrednio przez dowolne konto maklerskie. Plus to brak konieczności zakładania kolejnego konta w PKO BP. Minus to wątpliwa płynność „skarbówek” na rynku Catalyst.

Poza zestawieniem z oczywistych względów znalazły się zarówno fundusze inwestycyjne, jak i ETF-y. Tak szybko jak pojawią się ETF-y na polskie obligacje skarbowe to Cię o tym poinformuję na blogu.

Ranking najlepszych sposobów na inwestowanie w zagraniczne obligacje skarbowe:

- Przy pomocy ETF-ów. Są tanie, jest ich naprawdę sporo i można nimi handlować na giełdzie. Minusem jest to, że zwykle posiadają obligacje wielu państw, więc ciężko pożyczyć pieniądze bezpośrednio np. Turcji czy Rosji.

- Za pomocą funduszy inPZU, których ofertę kompleksowo opisałem we wpisie „Fundusze pasywne InPZU – konkurencja dla ETF-ów czy nic ciekawego?„. Jak udowodniłem w treści tego artykułu, w przypadku obligacji zagranicznych fundusze inPZU radzą sobie prawie tak dobrze jak ETF-y, więc jest to także opcja do rozpatrzenia. Zwłaszcza dla dysponujących mniejszym kapitałem.

- Bezpośrednio przez zagraniczne konto brokerskie. Opcja dla bardziej zorientowanych i ukierunkowanych na obligacje konkretnego państwa. Prowizje są zwykle akceptowalne, ale minimalna kwota transakcji może przeciętnego inwestora przyprawić o mocny ból głowy.

A oto ranking wszystkich sześciu sposobów na inwestowanie w obligacje skarbowe z perspektywy polskiego inwestora. Jeśli miałbym streścić cały ten artykuł jednym obrazkiem, to byłby to właśnie ten wykres:

Podsumowanie

To wszystko, co chciałem Ci dzisiaj przekazać jeśli chodzi o możliwości inwestowania w obligacje skarbowe, które ma polski inwestor. Z jednej strony pozostaje spory niedosyt i zawód związany z kosztami funduszy i niemożnością handlowania obligacjami komunalnymi na Catalyst. Z drugiej strony jestem przekonany, że biorąc się za czytanie tego artykułu nie wiedziałeś o wszystkich opisanych w nim możliwościach zakupu państwowych papierów dłużnych. Jeśli się spodobało, to serdecznie zachęcam do skomentowania wpisu, polubienia mojej strony na Facebooku oraz zapisaniu się do newslettera (box poniżej). Do zobaczenia w następnym wpisie, który wyjdzie już niebawem ;). Jednocześnie sugeruję z samym inwestowaniem w obligacje poczekać do wpisu piątego (5/6), który bardzo kompleksowo wyjaśni to, jak sam podchodzę obecnie do inwestowania w te papiery.

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.