Kto powinien korzystać z IKZE?

Zastanawiasz się, czy założenie IKZE będzie dobrą decyzją w Twoim przypadku? Podczas szukania informacji dotyczących tego rozwiązania możesz natknąć się na różne krążące na temat IKZE opinie, które często są zresztą dość skrajne. Podobnie jak wiele innych z moich wpisów, które wydałem wcześniej, także ten zdecydowałem się opublikować z potrzeby i jako reakcję na szerzący się pogląd o rzekomej nieopłacalności kont IKZE, która pogłębia się wraz ze spadającą stawką podatku PIT, jaki płacimy.

Już na wstępie zastrzegam jednak, że jest on dedykowany osobom pewnym tego, że nie będą musiały dokonywać wcześniejszych zwrotów ze swojego konta IKZE, a więc prawdopodobnie tylko tym, dla których IKZE nie jest jedynym kontem maklerskim. Jeśli należysz do takich ludzi i zapytasz mnie, czy IKZE się opłaca przy niskiej stawce PIT (np. 5,5%, 8,5% lub 12%), to odpowiem jednoznacznie: tak i chętnie udowodnię Ci to zaraz na liczbach. Poszedłbym nawet o krok dalej, polemizując, że konto IKZE, zakładając brak wcześniejszego zakończenia oszczędzania, opłaci się nawet większości osób, które wcale nie płacą podatku PIT!

Zdziwiony? Być może, ponieważ wiele osób intuicyjnie sądzi, że związana z wpłatami na IKZE oszczędność kilku procent (tychże wpłat) rocznie na podatku PIT może nie być warta płacenia 10% podatku ryczałtowego przy wypłacie emerytalnej z IKZE. Tym bardziej że wspomniane 10% ryczałtu dotyczy nie samego zysku na koncie, a (jak to już jest z ryczałtem) całej kwoty uzbieranej na koncie maklerskim IKZE. Osoby kierujące się w ocenie IKZE samą intuicją często zapominają jednak o tym, że pozwala ono inwestorowi nie płacić 19-procentowego podatku Belki (od zysków i dywidend), dzięki czemu przy długoterminowym inwestowaniu bardzo rzadko ustępuje ono pola zwykłym kontom maklerskim.

Postaram się dzisiaj rozstrzygnąć dylemat, przed którym staje wiele osób pragnących rozpocząć rozsądne oszczędzanie na swoją emeryturę, a mianowicie: otwarcie własnego IKZE – czy się opłaca? Wpis ten zaczniemy od zaprezentowania założeń do symulacji opłacalności kont IKZE w zależności od płaconego podatku PIT, których wyniki następnie przedstawię.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Czy konto IKZE się opłaca, a jeśli tak to komu.

- Przy jakiej stawce PIT na umowie o pracę IKZE wygrywa ze zwykłym kontem maklerskim.

- Jak opłacalne jest IKZE dla samozatrudnionych.

- Czy przy niskiej stawce PIT konto IKZE może być opłacalne.

- Czy IKZE opłaca się osobom niepłacącym PIT.

Powiązane wpisy

- Jak działają IKE i IKZE i dlaczego warto z nich korzystać?

- Jak wypłacić pieniądze z IKE i IKZE? Wypłata, zwrot i częściowy zwrot

- Czy warto założyć IKZE Obligacje? Jakie IKZE wybrać w zależności od sytuacji?

- Ile osób ma IKE lub IKZE? Gdzie je prowadzimy i ile na nich zgromadziliśmy?

- Jak zarządzać środkami na kontach maklerskich? IKE, IKZE i zwykłe maklerskie

- IKE i IKZE pasują też do wczesnej emerytury. FIRE a konta emerytalne

Założenia do wpisu o IKZE

Jak każda inna symulacja, której wyniki przedstawiłem na moim blogu, także ta będzie wymagała dokonania pewnych założeń. Zacznijmy od najprostszego z nich, czyli tego dotyczącego wzrostu limitu kont IKZE w przyszłości:

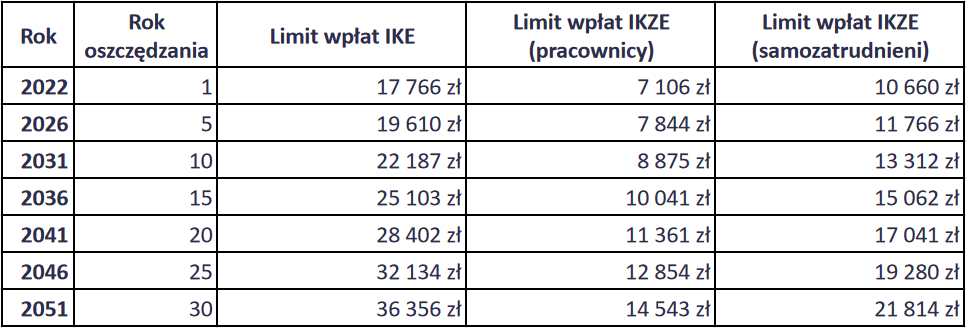

- Zgodnie z limitami wpłat na IKZE w 2022 roku zainwestujemy 7106,40 zł (na umowie o pracę) lub 10 660,60 zł (na samozatrudnieniu) w pierwszym roku oszczędzania, a następnie 2,5% więcej w każdym kolejnym. Wysokości wpłat w wybranych latach symulacji przedstawia tabela poniżej:

Pozycja „Limit wpłat IKE” jest nieistotna dla wpisu, ale dodaję ją w celach porównawczych. Kolejne założenia dotyczą okresu inwestycji i częstotliwości inwestowania:

- Inwestujemy przez 30 lat i nigdy nie dokonujemy całkowitego (przedwczesnego) zwrotu środków z IKZE. Dla zainteresowanych tematem operację tę opisałem w tym wpisie. Zakładamy więc spełnienie warunków emerytalnych zarówno dla IKE (60 lat, min. 5 lat niezależnych wpłat), jak i dla IKZE (65 lat, min. 5 lat niezależnych wpłat) i wypłaty „już na emeryturze”.

- Inwestujemy co roku dnia, w którym otrzymamy zwrot nadpłaconego (dzięki wpłacie na IKZE) podatku (zakładamy, że wypada on dokładnie co roku).

- Aby porównanie było miarodajne, zakładamy, że na IKZE inwestujemy całość limitów, a na IKE oraz na zwykłym koncie maklerskim roczny limit IKZE pomniejszony o oszczędność podatkową związaną z używaniem tego konta. Brzmi skomplikowanie? Wyjaśnię to na przykładzie:

- Jako osoby zatrudnione i opodatkowane podatkiem PIT 12% (tzw. pierwszy próg) w pierwszym roku inwestujemy na każdym z kont (IKZE, IKE, zwykłym maklerskim) po 7106,40 zł, czyli tyle, ile wynosi limit wpłaty na IKZE w 2022 roku.

- W kolejnym roku inwestujemy:

- Na IKZE 7283,86 zł, bo tyle wynosi teoretyczny nowy limit tego konta.

- Na IKE i zwykłym maklerskim po 6431,11 zł, czyli 7283,86 zł – (12% * 7106,40 zł), czyli nowy limit konta IKZE odjąć „zysk podatkowy” konta IKZE z zeszłego roku, którego korzystając z IKE lub zwykłego konta maklerskiego przecież nie mamy.

Brak dokonania powyższego odliczenia i porównywanie kont IKZE z kontami IKE i zwykłymi kontami maklerskimi tak, jakbyśmy wpłacali tam co roku takie same środki, sprawia, że wiele porównań tych kont przedstawia niedoskonałe lub niepełne wyniki. Co do stawek podatku PIT i stóp zwrotu z inwestycji to założymy poniższe wartości:

- Większość symulacji zakładać będzie stopę zwrotu z inwestycji wynoszącą 7% brutto rocznie, co, zakładając przewagę akcji w portfelu, absolutnie nie jest wynikiem przesadzonym.

- Opłacalność kont IKZE sprawdzimy dla etatowca, który płaci odpowiednio 32% lub 12% podatku PIT oraz dla samozatrudnionego na 19% podatku liniowym, lub na 12%, 8,5% oraz 5,5% ryczałcie.

- Prawdziwym „smaczkiem” będzie ta sama symulacja wykonana również z perspektywy osoby bezrobotnej, czyli takiej, która w ogóle nie płaci podatku PIT (lub wynosi on 0%), która dowiedzie tego, że przy określonej średniej rocznej stopie zwrotu z inwestycji IKZE przebija zwykłe konto maklerskie, nawet jeśli nie oszczędzi nam ono podatkowo ani grosza.

Przejdźmy do rzeczy i sprawdźmy, czy i kiedy prowadzenie IKZE opłaci się rozliczającym się podatkiem PIT etatowcom.

IKZE przy umowie o pracę

Gdy jeszcze nie tak dawno temu stawki progresywnego podatku PIT dla osób zatrudnionych wynosiły 17% i 32%, chyba nikt nie miał wątpliwości co do tego, czy IKZE się opłaca. Pozytywna z perspektywy etatowca reforma podatkowa, która obniżyła stawkę w „pierwszym progu” z 17% do 12% zdołała mocno namieszać, sprawiając, że sporo osób doszło do wniosku, że IKZE nie jest już dla nich tak opłacalne, jak było.

Powyższe jest prawdą, bo wpłacając 7000 złotych na IKZE przy podatku PIT w stawce 17-procentowej, oszczędzaliśmy 1190 zł rocznie, a przy zredukowanej, 12-procentowej stawce oszczędzimy już „tylko” 840 złotych. Stale jest to jednak ogromna korzyść, której nie oferują inne konta maklerskie. Wątpliwości, co do sensu założenia IKZE i tego, czy warto postawić na ten sposób oszczędzania, raczej nie będą miały osoby „wpadające” w drugi próg podatkowy, którego stawka wynosi obecnie 32%, co teraz wyjaśnię na prostym przykładzie.

Polub moją stronę na Facebooku!

Znajdziesz tam mnóstwo przydatnych informacji o finansach i inwestowaniu

IKZE na podatku 32%

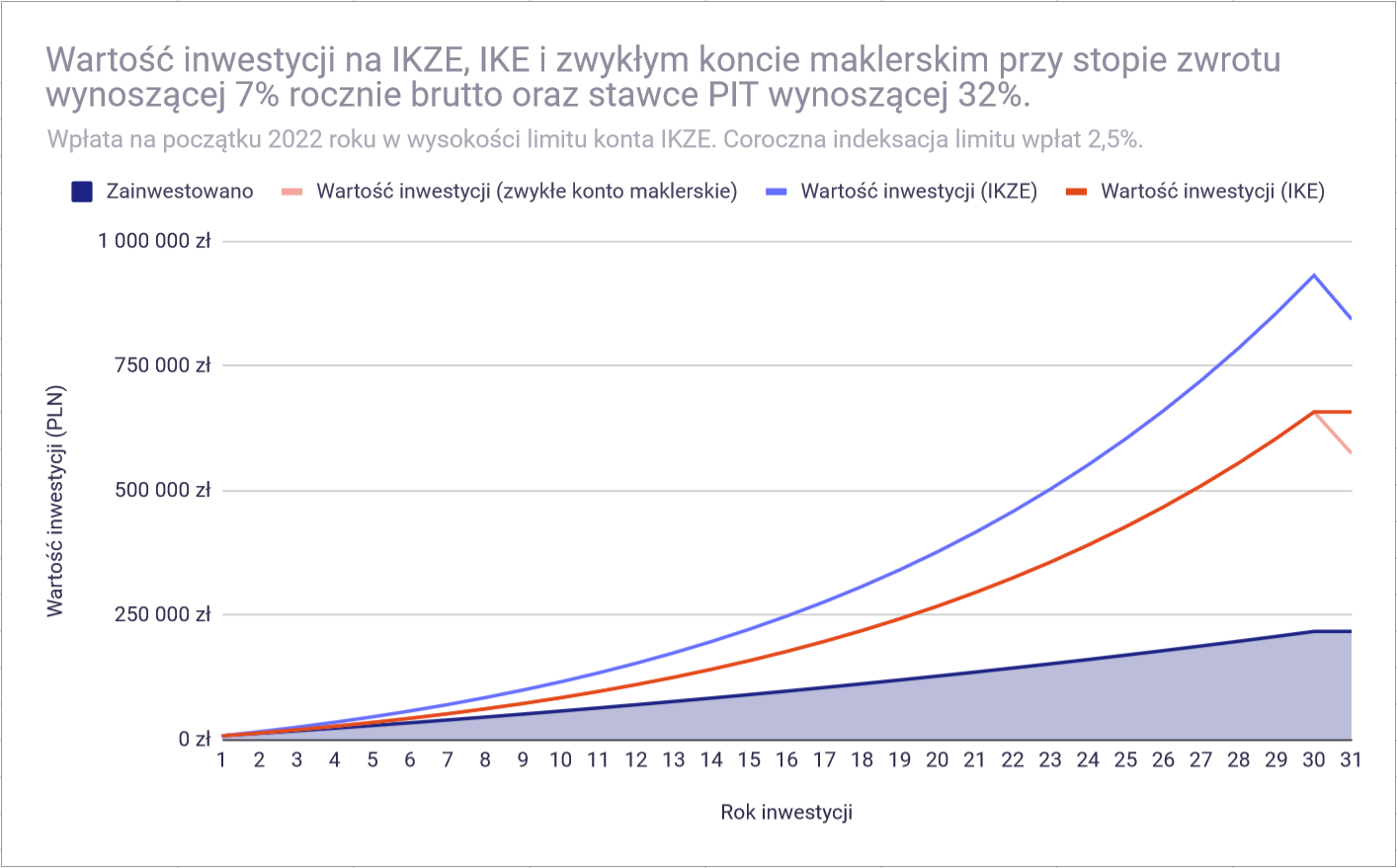

To bardzo dobry moment, by wyjaśnić, jak skonstruowana będzie każda z symulacji, a przede wszystkim to, dlaczego wykresy wartości inwestycji na IKZE oraz zwykłym koncie maklerskim tak „opadają” pod koniec okresu inwestycji (czyli w 31 roku). Przypomnę też, że zakładamy dotrwanie do emerytury (czyli ukończenie przez inwestora 65 roku życia), a więc spełnienie warunków emerytalnych zarówno dla IKE, jak i dla IKZE i decyzję o całkowitej wypłacie emerytalnej z obydwu kont (a właściwie „wszystkich trzech kont”, bo porównujemy je także ze zwykłym kontem maklerskim).

Spadek wartości inwestycji na IKZE wynika wobec tego z konieczności zapłacenia 10-procentowego ryczałtu od całej uzbieranej tam kwoty, a ten, który cechuje zwykłe konto maklerskie to wpływ 19-procentowego podatku Belki, który inwestor odprowadza od osiągniętego zysku z inwestycji. W przypadku osoby rozliczającej się w formie skali podatkowej i (potocznie) „wpadającej w drugi próg podatkowy” 30-letnie oszczędzanie i inwestowanie o średniej rocznej stopie zwrotu wynoszącej 7% brutto na każdym z trzech kont przyniesie następujące rezultaty:

W przypadku osoby w drugim progu podatkowym dominacja konta IKZE jest oczywista choćby z tego powodu, że co roku inwestuje ona ponad 2000 złotych więcej od posiadaczy IKE oraz zwykłego konta maklerskiego. Dzięki temu 30-letnią symulację inwestowania kończy ona z wynikiem aż 28% lepszym od konta IKE oraz o prawie 47% lepszym od zwykłego konta maklerskiego. Jeszcze ciekawszy jest fakt, że nawet znaczne obniżenie średniej rocznej stopy zwrotu z inwestycji, na przykład z 7% do 1% brutto rocznie pozostawia IKZE na prowadzeniu, bo pobija ono wtedy konto IKE o 31,15%, a zwykłe konto maklerskie o 34,5%.

Wnioski nasuwają się same: dla osoby, która rozlicza się według skali podatkowej, „wpadając” w drugi próg podatkowy (32%) IKZE zawsze powinno być domyślnym kontem maklerskim, które ta powinna uzupełnić jako pierwsze z kont. W drugiej kolejności jest IKE, które stale okazuje się znacznie lepsze od zwykłego konta maklerskiego, a im wyższy będzie końcowy zysk inwestora, tym lepiej wypadnie używane przez niego konto IKE. Powyższe wnioski są tym ciekawsze w kontekście osoby, która nie osiąga dochodu „łapiącego się” w drugi próg podatkowy, czyli tej, która płaci 12% podatku PIT.

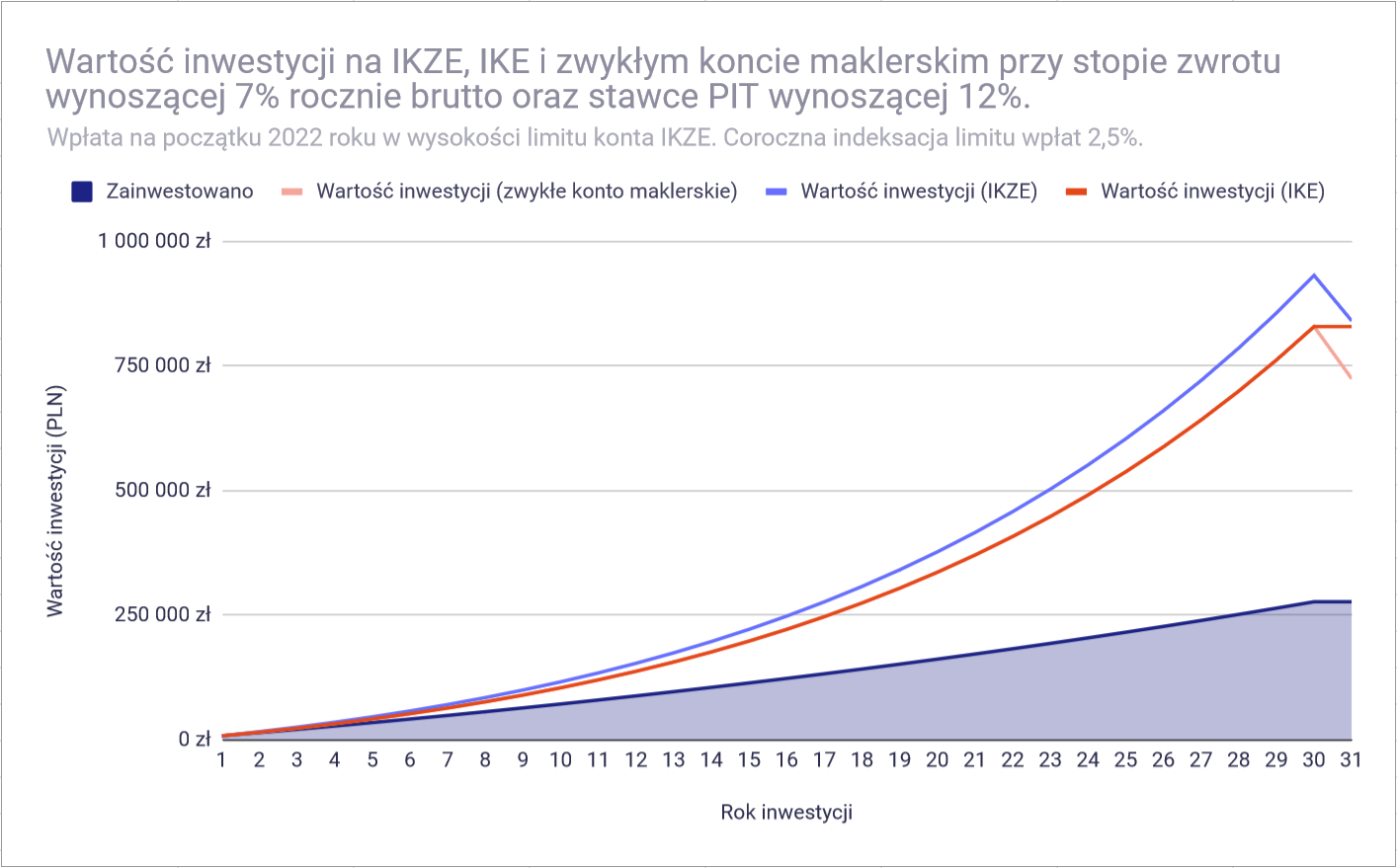

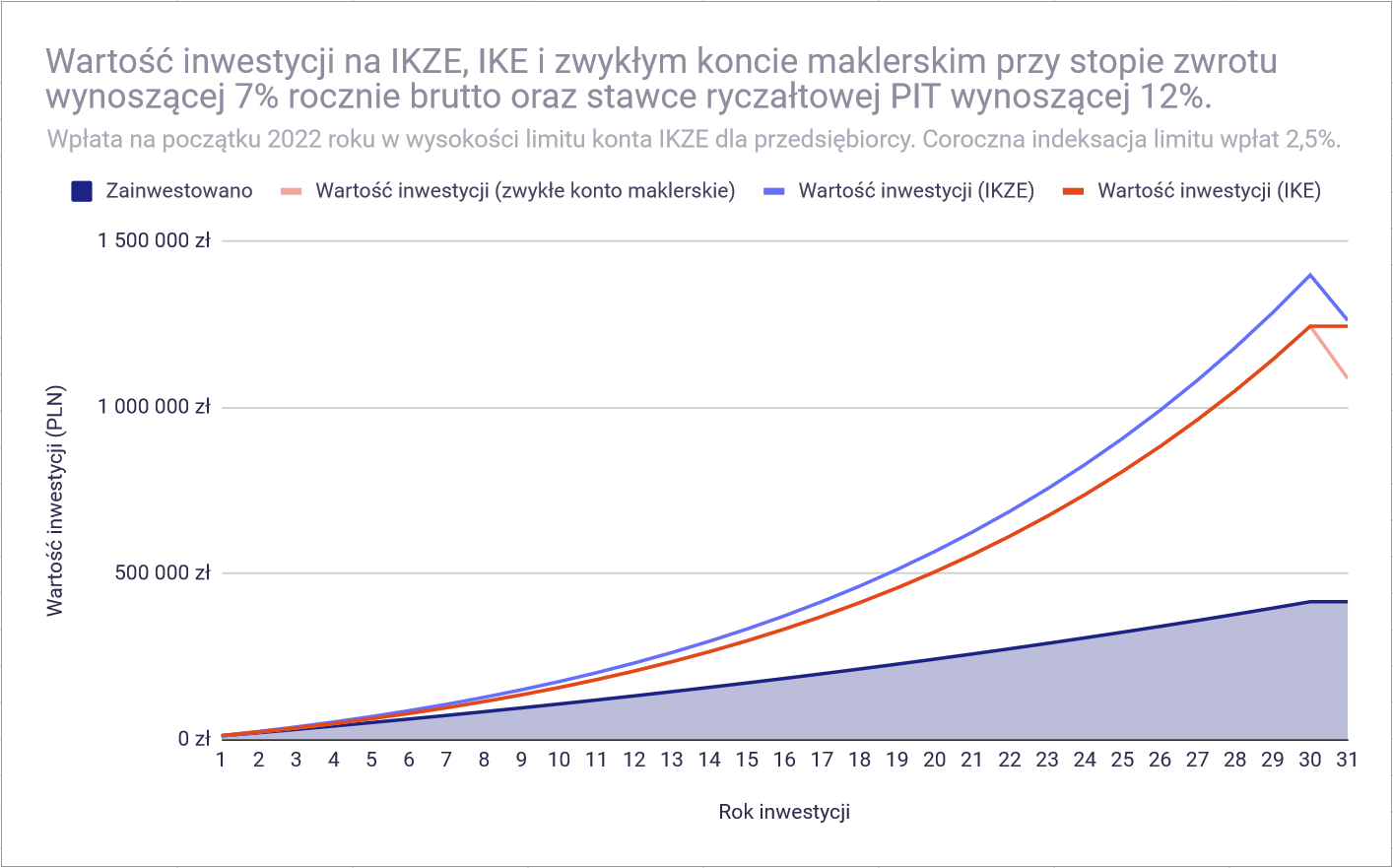

IKZE na podatku 12%

Mimo że do opłacalności IKZE przy 32% jest tu bardzo daleko, to sporo osób się zdziwi, że przy naszych założeniach konto IKZE dalej opłaca się bardziej od zarówno zwykłego konta maklerskiego, jak i konta IKE. To właśnie przypadek, który od dawna usiłuję wyjaśnić sceptykom kont IKZE, którzy skupiając się na 10% podatku ryczałtowego od całej kwoty inwestycji, zupełnie pomijają korzyści bieżące tego konta oraz fakt, że pozwala ono ominąć podatek od zysków kapitałowych, czyli potocznie podatek Belki.

I właśnie dzięki temu 30 lat inwestowania przy średniej rocznej stopie zwrotu wynoszącej 7% brutto wypada dla IKZE bardzo korzystnie, pobijając wynik zwykłego konta maklerskiego o 16%, a maklerskiego IKE o 1,4%. To świetny moment, by dodać, że im wyższy będzie nasz średni roczny wynik inwestycyjny, tym różnica między IKZE a zwykłym kontem maklerskim będzie większa, czego jednak nie można powiedzieć o IKE. Jako że IKE chroni inwestora przed zapłaceniem jakiegokolwiek podatku, to przy odpowiednio wysokiej stopie zwrotu z inwestycji pobija ono IKZE, czego jednak nie obserwujemy dla badanej tu stopy zwrotu wynoszącej 7% brutto rocznie:

Warto dodać też, że przy niższej stopie zwrotu z inwestycji, dla przykładu 1% rocznie, IKZE stale wygrywa zarówno ze zwykłym kontem maklerskim, jak i z maklerskim IKE. Kluczem tu jest konsekwencja w dokonywaniu corocznych wpłat i absolutne wystrzeganie się niekorzystnego podatkowo całkowitego zwrotu środków z IKZE. Od ponad roku osoby samozatrudnione mogą inwestować na IKZE aż 150% limitu przysługującego etatowcom, co miało być odpowiedzią na brak możliwości prowadzenia kont PPK na własnej działalności.

W połączeniu z faktem, że bardzo wiele osób przeszło w związku z Polskim Ładem na podatek ryczałtowy, którego stawka jest zazwyczaj niższa od podatku liniowego, sprawia to, że samozatrudnieni są niezwykle ciekawą grupą do analizy pod kątem opłacalności kont IKZE.

IKZE przy samozatrudnieniu

Ważne pytanie, na które spróbuję znaleźć rzetelną odpowiedź, brzmi: czy IKZE się opłaca w przypadku osób samozatrudnionych? Samozatrudnieni do niedawna kojarzyli się w Polsce z podatkiem liniowym, którego stawka wynosiła 19%, ale w związku z wprowadzeniem procentowego ZUS-u atrakcyjność „liniówki” znacząco spadła. To właśnie z tego powodu w 2022 roku ogromna liczba prowadzących jednoosobowe działalności gospodarcze zdecydowała się przejść na ryczałt, którego stawki nagle zaczęły wydawać się na tyle atrakcyjne, by porzucić możliwość uwzględniania kosztów działalności w swojej księgowości.

Głównym bohaterem tego rozdziału będzie więc podatek ryczałtowy, a dokładniej popularne stawki 12%, 8,5% oraz 5,5%, o które w kontekście IKZE pytało mnie dotychczas mnóstwo osób. Zanim jednak przeanalizujemy, czy IKZE się opłaca dla osób rozliczających się ryczałtowo, sprawdzimy jeszcze, jak inwestowanie przez nie wyjdzie osobom, które pozostały na podatku liniowym 19%.

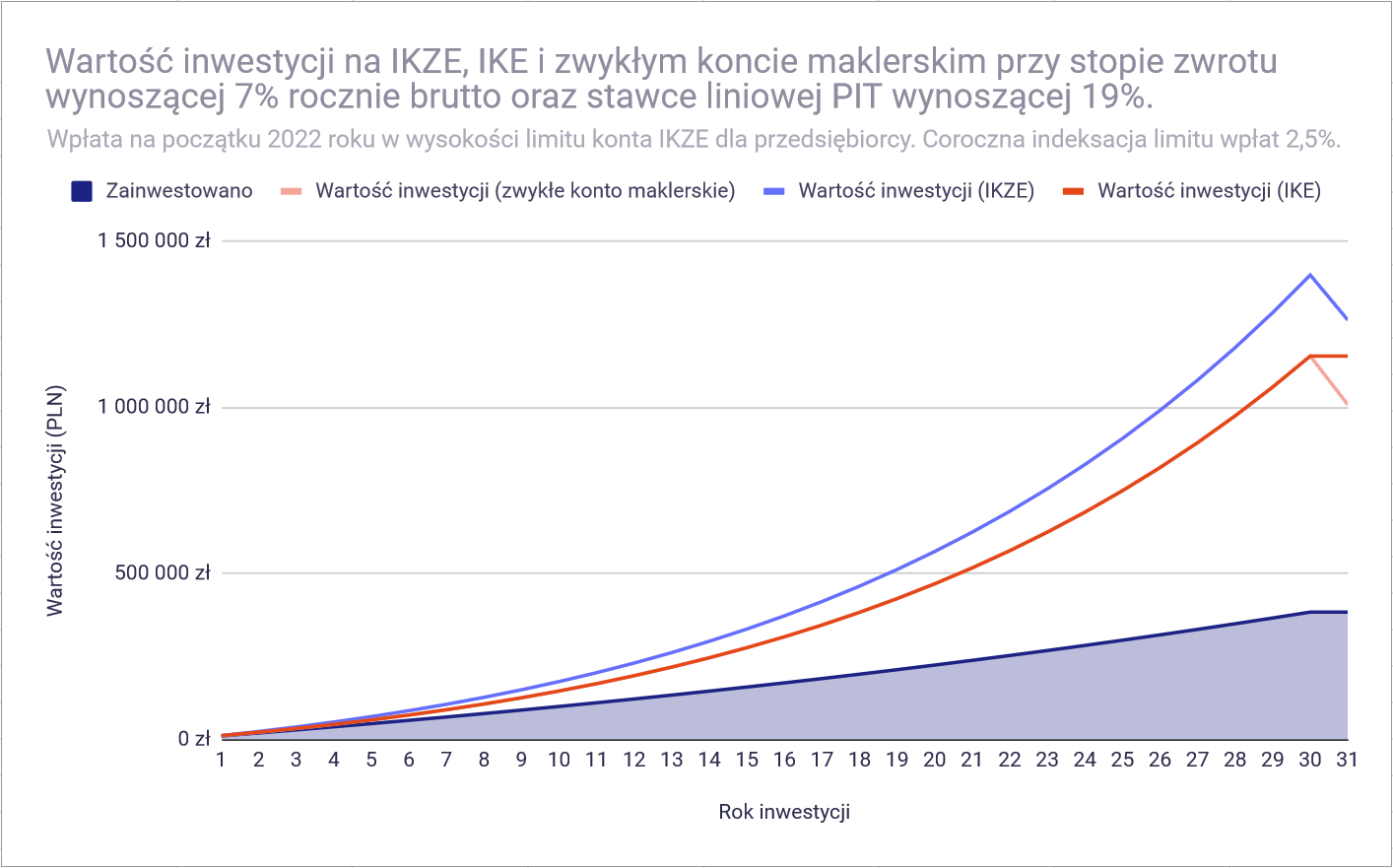

IKZE na podatku liniowym 19%

Jak pewnie już się domyślasz, skoro inwestowanie przez IKZE opłaciło się zarówno etatowcowi w pierwszym progu podatkowym (12%), jak i temu w drugim progu podatkowym (32%), to siłą rzeczy powinno się ono opłacać także przedsiębiorcy rozliczającemu się liniowo. Symulacja dla samozatrudnionego płacącego 19% podatku od zysku niezależnie od przychodu wygląda tu bardzo dobrze, ponieważ IKZE zdecydowanie wyprzedza zwykłe konto maklerskie i znacząco przebija wyniki konta IKE:

Dla „liniowców”, którzy inwestują regularnie, osiągając niezłe stopy zwrotu, maklerskie IKZE przebija opłacalnością maklerskie IKE o 9,4%, a zwykłe konto maklerskie aż o 25,28%. To właściwy moment, by raz jeszcze podkreślić, że im wyższa jest stawka PIT, którą rozlicza się z zatrudnienia / samozatrudnienia inwestor, tym bardziej opłacalne relatywnie do innych kont staje się IKZE. Ameryki tu może nie odkryłem, ale myślę, że warto powtarzać to tak często, jak to możliwe, by polscy inwestorzy nie zaprzepaszczali szansy związanej z kombinacją bieżących zwrotów podatku z oszczędnością na podatku Belki. Zaczynamy omawiać przypadku IKZE na ryczałcie, który dla wielu ryczałtowców jest jednym z najbardziej skomplikowanych do analizy opłacalności pod kątem IKZE, czyli ryczałt 12%.

IKZE na ryczałcie 12%

Dlaczego zaczynamy od ryczałtu 12%, a nie od stawek 17%, 15% lub 14%? Pomijam je celowo, ponieważ w tym momencie wpisu zdążyliśmy już udowodnić, że inwestowanie przez maklerskie IKZE będzie jednoznacznie opłacalne przy tak wysokich stawkach podatku. Ryczałt 12% dla samozatrudnionego nie różni się jednak niczym od sytuacji podatnika zatrudnionego w firmie, którego roczny dochód nie przekraczaj „drugiego progu podatkowego”. Wyniki 30-letniej symulacji są zatem identyczne z wcześniejszą (16% więcej od zwykłego maklerskiego i około 1,4% więcej od maklerskiego IKE) z tą różnicą, że taki inwestor mógł wpłacać na IKZE o 50% więcej od osoby, która nie posiada własnej działalności:

Skoro przy tej stawce podatku IKZE przebija IKE tylko nieznacznie, to z pewnością możemy się spodziewać, że przy niższym ryczałcie IKE może okazać się bardziej opłacalne. Nie zaskoczę Cię chyba, prezentując pierwszy przykład, w którym IKE wygrywa z IKZE, które z kolei stale dominuje nad zwykłym kontem maklerskim.

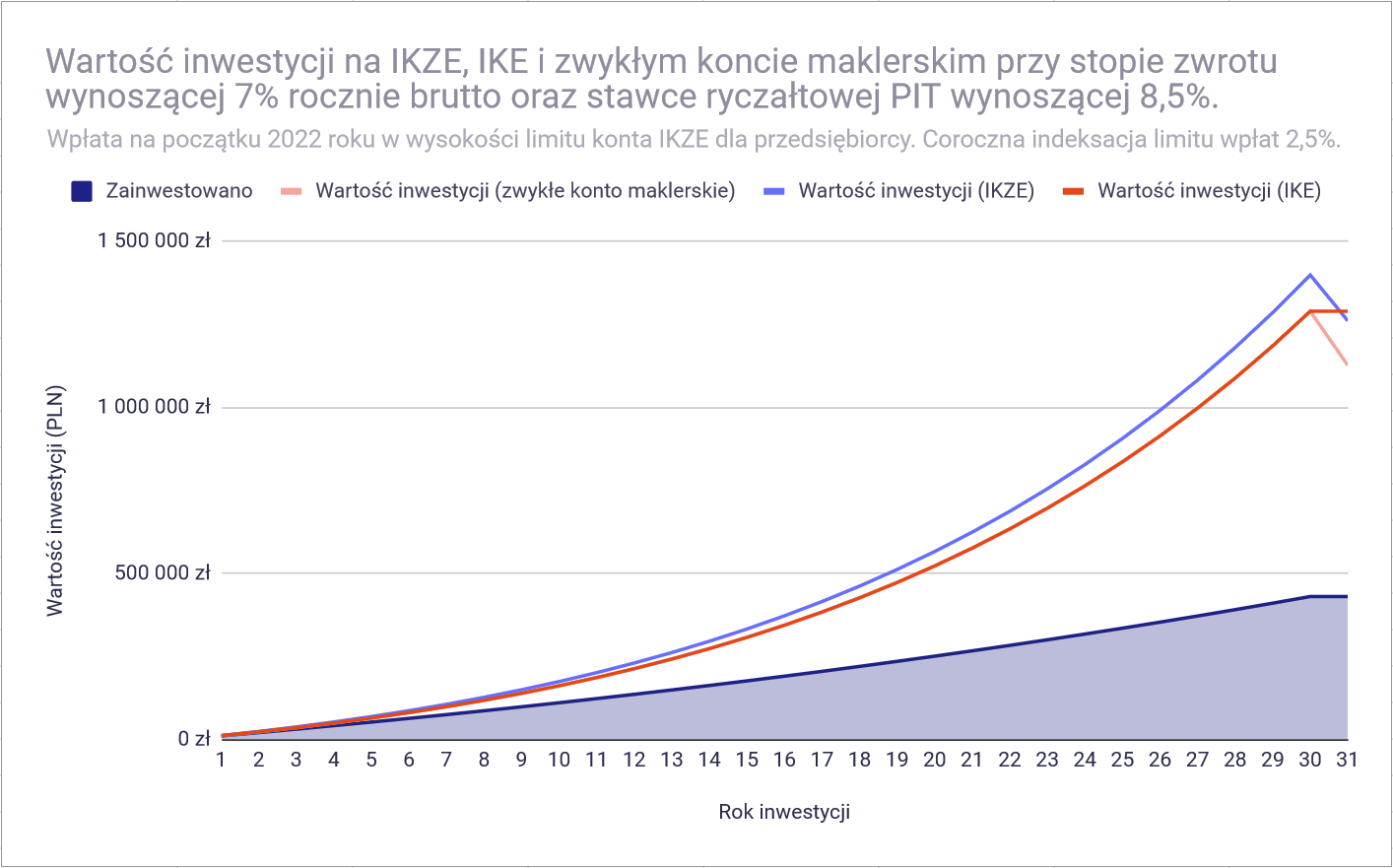

IKZE na ryczałcie 8,5%

Przedsiębiorcy rozliczający się ryczałtem 8,5% to pierwsza badana dziś grupa, która może śmiało powiedzieć, że konto IKE może w długim terminie opłacać się im bardziej od konta IKZE. Jeśli jesteś na 8,5% ryczałcie i zastanawiasz się, czy konto IKZE się opłaca, to sprawdź wyniki poniższej symulacji:

Przez 30 lat inwestowania konto IKZE wygrywa z pozostałymi kontami, jednak wpływ ryczałtu 10% na inwestycję jest w tym przypadku na tyle bolesny, że po jego uiszczeniu przegrywa ono z prostszym w konstrukcji kontem maklerskim IKE o 2,2%. Na pocieszenie dodam, że stale zwycięża ono o 12% ze zwykłym kontem maklerskim, czego jednak pewnie wszyscy się spodziewali.

Oto jak na opłacalność inwestycji przez IKZE przy ryczałcie 8,5% wpłynęłaby stopa zwrotu z inwestycji:

- Przy bardzo niskiej stopie zwrotu z inwestycji rzędu 0,7% rocznie brutto konto IKZE przegrałoby nawet ze zwykłym kontem maklerskim.

- Im wyższa stopa zwrotu brutto, tym lepiej IKZE wypada na tle zwykłego konta maklerskiego, ale tym gorzej wypada ono na tle konta IKE, z którym przegrywa niezależnie od stopy zwrotu z inwestycji.

Mamy więc pierwszy ciekawy wniosek, czyli to, że dla ryczałtowca na stawce 8,5% IKE opłaca się bardziej od IKZE, które – zakładając „normalną” stopę zwrotu rzędu 3-8% rocznie brutto, dalej spokojnie wygrywa pod kątem opłacalności ze zwykłym kontem maklerskim. Osoby, które rozliczają się 8,5-procentową stawką ryczałtu i mają około 30 tys. złotych rocznie na inwestowanie, powinny zatem korzystać zarówno z IKE, jak i z IKZE, pamiętając o tym, żeby w razie czego dokonywać częściowych zwrotów z pierwszego z kont, a środków na IKZE nie ruszać aż do spełnienia warunków emerytalnych.

Jeśli takie osoby mają do dyspozycji około 15 tysięcy złotych na inwestowanie rocznie, to nie widzę powodu, by w ogóle korzystały one z konta IKZE, bo niezależnie od zakładanych stóp zwrotu konto IKE powinno dać im większe korzyści od konta IKZE. Jak pewnie się domyślasz, powyższe zasady będą miały także zastosowanie do ryczałtu 5,5%.

IKZE na ryczałcie 5,5%

Ryczałt 5,5% to ostatni przypadek IKZE na samozatrudnieniu, dla którego dokonałem symulacji stóp zwrotu. Już jeden rzut oka na wykres zmian wartości kapitału na każdym z trzech kont jasno pokazuje, że wpływ oszczędności podatkowych w PIT jest tutaj naprawdę niewielki, a każde z trzech kont idzie przez lata dosłownie „łeb w łeb”:

Podobnie jak w przypadku ryczałtu 8,5%, konto IKZE ustępuje tu pola IKE, kończąc 30-letni okres z wynikiem ponad 5% gorszym od osiągniętego na tym drugim koncie. IKZE stale jednak wygrywa ze zwykłym kontem maklerskim, choć przewaga jest tu naprawdę nieznaczna i wynosi 8,6%. Ciekawostką jest to, że w przypadku ryczałtu 5,5% i bardzo niskiej stopy zwrotu w wysokości 2% brutto rocznie, konto IKZE przegrywa zarówno z IKE, jak i ze zwykłym kontem maklerskim.

Inwestując na IKZE i rozliczając się ryczałtem 5,5%, warto podjąć trochę ryzyka, unikając obligacji i skupiając się raczej na akcjach, bo im wyższa łączna stopa zwrotu, tym bardziej opłacalne wobec zwykłego konta maklerskiego będzie inwestowanie na IKZE. Najlepsze zostawiłem jednak na koniec, ponieważ IKZE może przebić zwykłe konto maklerskie nawet w sytuacji, gdy osoba w ogóle nie płaci podatku PIT, co wydaje się bardzo mało intuicyjne, ale zaraz udowodnię na liczbach to, że jest to możliwe.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć IKE/IKZE z bogatą ofertą ETF-ów?

Mój link obniża prowizję na rynkach zagranicznych z 0,29% do 0,24%.

Szukasz zagranicznego konta maklerskiego?

Pełen ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

IKZE dla osoby bez dochodu

Jeśli zastanawiasz się, jak to możliwe, że osoba bez wykazanego w PIT dochodu w ogóle inwestuje, to weź pod uwagę fakt, że wpłaty na IKZE rozlicza się samodzielnie i zawsze od zarobionych przez siebie pieniędzy. Oznacza to, że pasywny zawodowo partner w małżeństwie może mieć środki od partnerki, której w domowym podziale ról przypadło zarabianie pieniędzy, i w ten sposób nie ma on od czego odliczyć rocznej wpłaty na IKZE. W tym przypadku mamy do czynienia z prowadzeniem konta IKZE przy podatku PIT wynoszącym 0%, a więc i taką sytuację warto tutaj przedstawić.

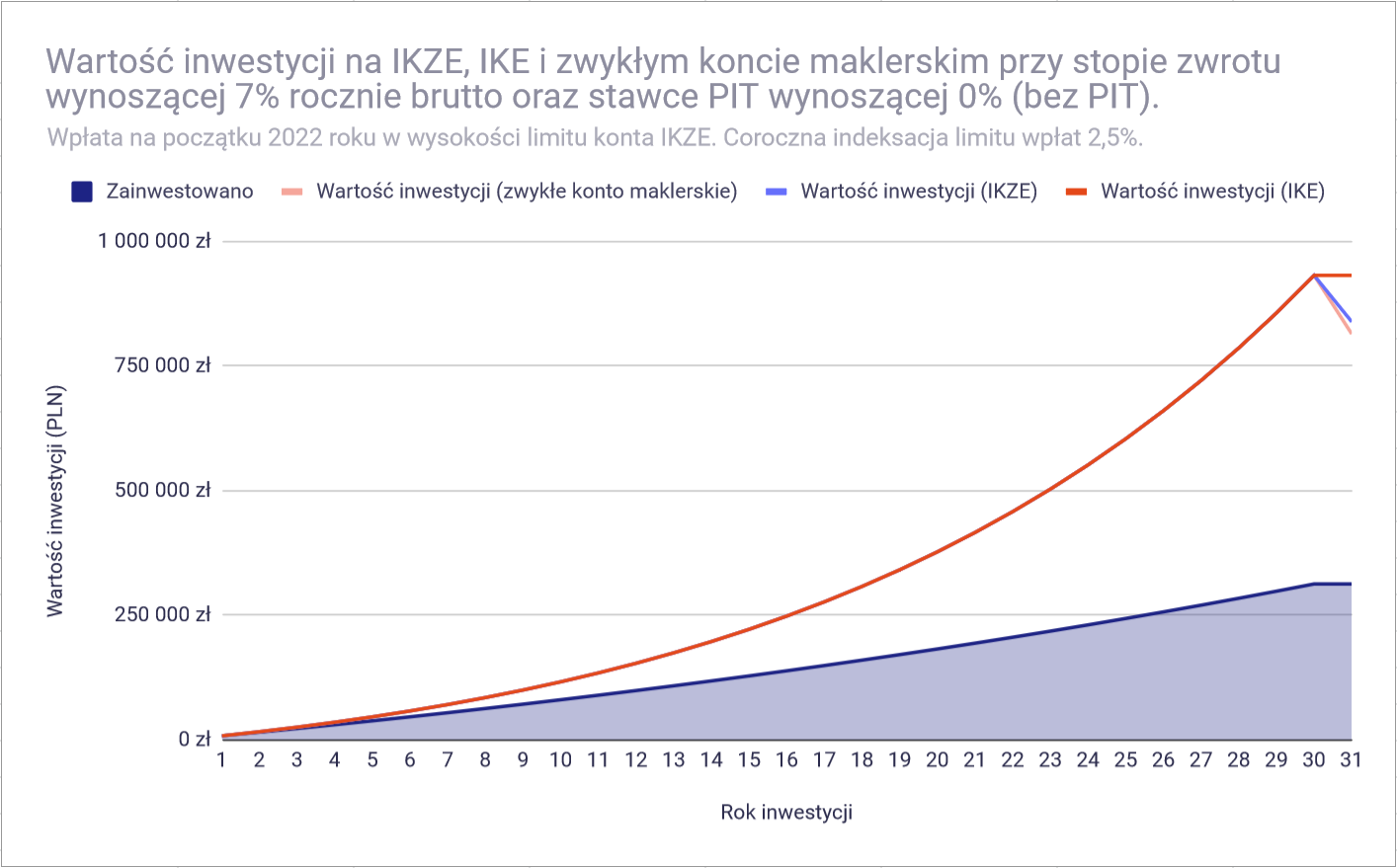

IKZE przy podatku 0%

Wydawać by się mogło, że osobie, która nie płaci podatku dochodowego PIT, konto IKZE po prostu nie może się opłacać, ale są pewne warunki, przy których przebija ono zwykłe konto maklerskie. Działa tu bardzo prosta matematyka, a inwestor musi porównać sobie, czy na końcu inwestycji bardziej opłacać mu się będzie zapłacenie 19% od zysku, czy 10% od całości uzbieranej kwoty. Nie trzeba być biegłym z matematyki, by „intuicyjnie wyczuć”, że powyższe opłaca się wtedy, gdy zysk stanowi ponad 50% środków uzbieranych na koncie maklerskim. Dla przykładu:

- Na IKZE jest 200 tys. złotych, z czego 100 tys. złotych stanowi zysk. Wypłata emerytalna będzie kosztować 10% * 200 000 zł, a więc 20 000 zł.

- Na zwykłym maklerskim jest 200 tys. złotych, z czego 100 tys. złotych stanowi zysk. Wypłata będzie kosztować 19% * (200 000 – 100 000 zł), a więc 19 000 zł.

Wystarczy zatem nieco zwiększyć udział zysku na koncie, a IKZE zacznie opłacać się bardziej od zwykłego konta maklerskiego. W przypadku inwestycji trwającej 30 lat i założonej przez nas stopy zwrotu wynoszącej 7% brutto rocznie pod koniec inwestycji zysk stanowić będzie około 67% wartości konta, co sprawia, że IKZE da wynik inwestycyjny o 3% lepszy od zwykłego konta maklerskiego:

Podobnie jak w przypadku niezerowych stawek podatku PIT, także i tu obowiązuje zasada „im wyższa stopa zwrotu, tym bardziej opłacalne wobec zwykłego konta maklerskiego staje się inwestowanie przez IKZE”. Nie zapominaj jednak, że IKE wygrywa tu z IKZE obiektywnie i bezwzględnie, zawsze dając stopę zwrotu o 10% wyższą niż ta, którą przyniesie Ci inwestowanie przez maklerskie IKZE.

Decyzja o założeniu, wpłacaniu i inwestowaniu przez maklerskie IKZE dla osoby niewykazującej własnych dochodów w formularzu PIT jest zatem dyskusyjna i opłacalna tylko jeżeli zysk będzie stanowił ponad około 53% stanu końcowego na koncie. Powyższą regułę zaprezentuję teraz na kilku przykładach w zależności od zakładanej średniej rocznej stopy zwrotu z inwestycji brutto.

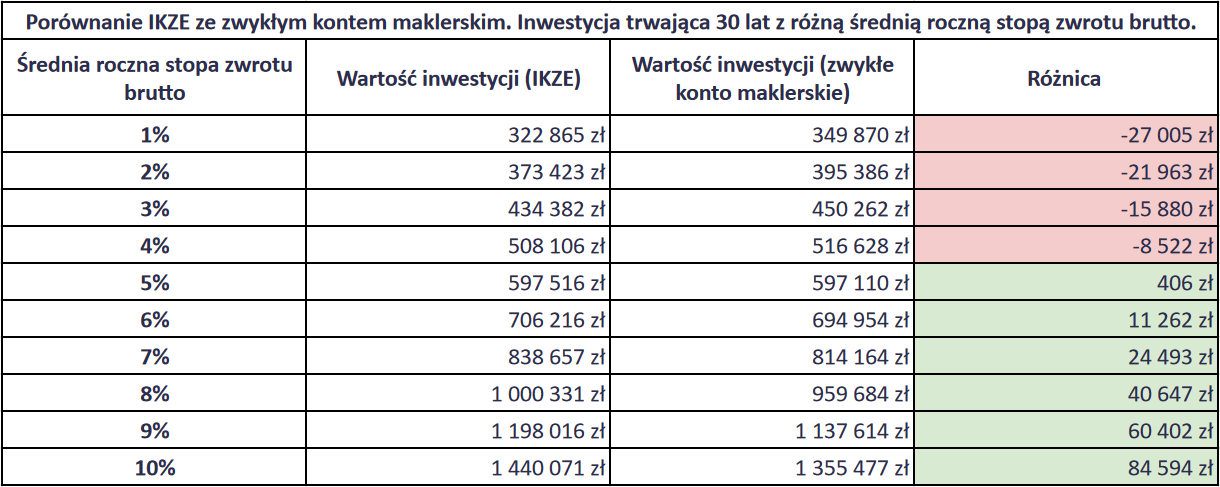

Granica opłacalności IKZE

Dla inwestycji 30-letniej i założenia inwestowania „pod limit” IKZE dosyć łatwo będzie nam obliczyć granicę opłacalności korzystania z IKZE. Osobom bez dochodu w PIT oraz o niskiej tolerancji na ryzyko, które chcą posiadać więcej obligacji niż akcji w swoich portfelach emerytalnych, z pewnością nie poleciłbym korzystania z IKZE, bo opłacalne staje się ono dopiero przy średniej rocznej stopie zwrotu w wysokości 5%, do której osiągnięcia inwestor będzie potrzebował przynajmniej 50% akcji w portfelu:

W powyższej tabeli doskonale widoczne jest to, że IKZE opłaca się tym bardziej, im wyższą średnią roczną stopę zwrotu udaje się uzyskać inwestorowi. Czy biorąc pod uwagę bardzo słabe warunki wcześniejszego zwrotu z IKZE, który zawsze trzeba opodatkować według skali podatkowej przy pomocy formularza PIT-36 jako przychód z innych źródeł, w ogóle warto się w nie „bawić” bez możliwości rocznego odliczenia wpłat od podatku? To bardzo dyskusyjne, dlatego pozwolę sobie przedstawić swoje przemyślenia co do tego, kiedy nie korzystać z IKZE w kolejnym akapicie.

Kiedy korzystać a kiedy nie korzystać z konta IKZE?

Wiem, że odwiedzający mój blog o oszczędzaniu i inwestowaniu liczą przede wszystkim na konkretną i unikalną treść, więc zdecydowałem się przygotować tabelę ułatwiającą priorytetyzację kont maklerskich dla osób rozliczających się za pomocą poszczególnych stawek podatku PIT. Dzięki tabeli, którą umieściłem poniżej, zrozumiesz, czy konto IKZE się opłaca w Twojej sytuacji, zakładając, że inwestujesz w długim terminie (około 25-35 lat), a większość Twojego portfela emerytalnego mają stanowić akcje globalnych spółek giełdowych. Taki portfel najlepiej (i najprościej) budować na podstawie taniego funduszu ETF na akcje z całego świata (porównanie takich funduszy znajdziesz we wpisie „Najlepsze fundusze ETF na akcje z całego świata – ranking”), a wskazówkę co do kolejności wpłat na poszczególne konta zostawiam poniżej:

Stawka podatku PIT | Preferowane konto | drugi wybór | W ostatniej kolejności |

|---|---|---|---|

32% | IKZE | IKE | Zwykłe konto maklerskie |

19% | IKZE | IKE | Zwykłe konto maklerskie |

17% | IKZE | IKE | Zwykłe konto maklerskie |

14% | IKZE | IKE | Zwykłe konto maklerskie |

12% | IKZE / IKE (ex aequo) | Zwykłe konto maklerskie | - |

8,5% | IKE | IKZE | Zwykłe konto maklerskie |

5,5% | IKE | IKZE | Zwykłe konto maklerskie |

0% | IKE | IKZE/ Zwykłe konto maklerskie | - |

Interpretacja powyższej tabeli jest raczej prosta, co zaprezentowałem poniżej.

- Dla osób płacących podatek PIT wynoszący 14% lub więcej, IKZE – z uwagi na to, co to jest za rozwiązanie i jakie korzyści oferuje – zawsze powinno być pierwszym wyborem, a IKE aktywować się powinno, dopiero gdy roczny limit wpłat tego pierwszego będzie już wyczerpany.

- W przypadku skali podatkowej 12% lub ryczałtu 12% na własnej działalności sytuacja jest nieco bardziej skomplikowana, bo konta IKE i IKZE wypadają tam w długim terminie bardzo podobnie i trudno jednoznacznie stwierdzić, czy najlepsze w takiej sytuacji jest IKZE, czy też optymalnym wyborem będzie IKE.

- Prościej robi się w przypadku osób rozliczających się ryczałtem 8,5% lub 5,5%, dla których IKE powinno być wyborem numer 1, a IKZE wyborem numer 2.

- Osoby nieosiągające żadnych dochodów w PIT powinny bezwzględnie priorytetyzować konto IKE, a nad IKZE zastanawiać się, tylko jeśli spodziewają się osiągać stopę zwrotu w wysokości przynajmniej 5% brutto rocznie oraz są absolutnie pewne tego, że zainwestowanych przez IKZE środków nie będą musiały wypłacić przed osiągnięciem warunków emerytalnych.

Koszmar posiadacza IKZE

Zgodnie z dokumentem Krajowej Informacji Skarbowej na temat odliczenia wpłat na IKZE, wpłaty na IKZE możemy odliczyć w formularzu PIT/0, który załączyć można do PIT-37, PIT-36 oraz PIT-28. Wpłaty na IKZE obniżają zatem podstawę opodatkowania przy skali podatkowej, podatku liniowym oraz podatku ryczałtowym (od przychodów), ale przedwczesne zakończenie oszczędzania na IKZE będzie prawie zawsze wiązać się z zapłaceniem podatku 12% lub 32%. W tym samym dokumencie znajdziemy bowiem informację, że zwrot z IKZE stanowi dochód z innych źródeł, który deklaruje się w formularzu PIT-36, co wymusza jego rozliczenie za pomocą skali podatkowej. Dlaczego napisałem „prawie zawsze”? Otóż dlatego, że zwrot z IKZE może być mniejszy od kwoty wolnej od podatku (aktualnie wynosi ona 30 000 zł rocznie) i w takim wypadku nie zapłacimy za niego ani grosza podatku PIT.

Prostym językiem oznacza to, że nawet jeśli nie wykazałeś innych dochodów w ciągu roku, ale na Twoim IKZE w momencie dokonywania wcześniejszego zwrotu jest ponad 120 000 złotych, to część takiego zwrotu (wchodząca w drugi próg podatkowy) opodatkowana będzie stawką 32% podatku. Powyższe dotyczy każdego, niezależnie od tego, czy jest ryczałtowcem, czy rozlicza się za pomocą podatku liniowego, czy zatrudniony na umowę o pracę wchodzi w pierwszy, czy w drugi próg podatkowy. IKZE może stać się zatem prawdziwą podatkową pułapką, dlatego na początku tego wpisu bardzo wyraźnie poinformowałem, że jest on dla tych, którzy na pewno nie będą musieli dokonywać przedemerytalnego (całkowitego) zwrotu z tego konta. Pora na podsumowanie wpisu.

Obserwuj mnie na Twitterze:

Subskrybuj mój kanał YouTube:

Podsumowanie

Pora na krótkie podsumowanie wpisu o opłacalności korzystania z IKZE, które podsumowałbym w kilku najważniejszych punktach:

- Korzystanie z IKZE nie opłaci się prawie nikomu, kto nie jest pewien, czy zainwestowanych pieniędzy nie będzie musiał wypłacić przed emeryturą.

- Korzystanie z IKZE powinno być priorytetem dla osób rozliczających się stawkami PIT wynoszącymi 14% lub więcej (17%, 19%, 32%).

- Osoby płacące 12% PIT powinny priorytetyzować wpłaty na IKE, jeśli nie są pewne tego, czy nie będą potrzebować środków przed emeryturą lub IKZE, jeśli taką pewność posiadają.

- Przy stawkach PIT 5,5% oraz 8,5% IKE jest zawsze atrakcyjniejsze od IKZE.

- Osobie, która nie płaci podatku PIT, IKZE przyda się tylko sytuacyjnie, a pożytek z niego będzie tym większy, im wyższą stopę zwrotu z inwestycji osiągnie ona w długim terminie.

- IKZE może się opłacać nawet osobom dążącym do FIRE, czyli przyspieszonej emerytury, do czego przekona Cię być może wpis „IKE i IKZE pasują też do wczesnej emerytury. FIRE a konta emerytalne„.

Mam nadzieję, że wpis się podobał. Pamiętaj, że jeśli masz jakieś pytania, to możesz je zadać w komentarzu, a ja lub któryś z czytelników, lub któraś z czytelniczek z pewnością Ci pomożemy. Jeśli moje treści Ci się podobają, to serdecznie zachęcam do polubienia mojej strony na Facebooku oraz obserwowania mojego profilu na Twitterze. Wszystkiego dobrego!

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.