Kiedy i ile wpłacać na każde z kont?

Pomysł na ten wpis powstał podczas jednej z rozmów, które prowadziłem ze znajomym mi inwestorem, który zastanawiał się jak dysponować środkami na kontach w ciągu roku. Sednem jego problemu były zbyt niskie miesięczne wpłaty, by nie „przepłacać” prowizji maklerskiej, które spędzały mu sen z powiek, dosłownie paraliżując go na samą myśl o inwestowaniu z 2% prowizją na wejściu w każdym miesiącu. Z tego powodu postanowiłem przyjrzeć się tematowi bliżej, pisząc poradnik dotyczący tego jak zarządzać środkami na kontach maklerskich, czyli na „zwykłym” maklerskim oraz maklerskich IKE i IKZE w sposób optymalny.

Na wstępie pragnę zastrzec, że w artykule skupimy się na umiarkowanych, bo wynoszących 1000 złotych, miesięcznych wpłatach na konta, by możliwie mocno podkreślić wpływ wynoszącej 19 złotych prowizji transakcyjnej na comiesięczne inwestowanie. Z uwagi na liczne, oczywiste przewagi podatkowe kont IKZE i IKZE to poprzez nie będzie docelowo starał się inwestować opisywany przeze mnie inwestor. W artykule przyjrzymy się i dokładnie przeanalizujemy wszystkie przypadki inwestowania w ETF-y zagraniczne co miesiąc przy użyciu konta bez prowizji transakcyjnej (obecnie jest to walutowe XTB, na które wymiana walut zajmuje trochę czasu i generuję trochę „zachodu”) oraz kont IKE i IKZE o minimalnej kwocie prowizji wynoszącej 19 zł (obecnie BM mBank i BOSSA). Zacznijmy od krótkiego przypomnienia zalet i wad każdego z rodzajów kont maklerskich.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Jak co miesiąc inwestować 1000 zł, by zapłacić jak najniższe prowizje oraz redukować należny podatek.

- Których kont maklerskich powinien używać oszczędny inwestor.

- W jaki sposób sam dokonuję wpłat na moje konta maklerskie i dlaczego robię to w ten, a nie inny sposób.

Powiązane wpisy

- Ile naprawdę kosztuje przepłacanie prowizji maklerskiej?

- Jak działają IKE i IKZE i dlaczego warto z nich korzystać?

- Dlaczego akcje pasują do IKE bardziej niż obligacje?

- Jak wypłacić pieniądze z IKE i IKZE? Wypłata, zwrot i częściowy zwrot

- Czy konto IKZE się opłaca? IKZE w zależności od stawki PIT

- Czy warto założyć OIPE? Drugie IKE czy klęska unijnej legislacji?

- Czy warto założyć IKZE Obligacje? Jakie IKZE wybrać w zależności od sytuacji?

- Akcje (10/10) – Własny arkusz do monitorowania inwestycji

Objaśnienie rodzajów kont maklerskich

Podstawą do zrozumienia treści zawartej we wpisie będzie podstawowa wiedza o różnicach „zwykłego” konta maklerskiego, maklerskiego IKE oraz maklerskiego IKZE. Zanim będziesz kontynuował czytanie, warto abyś przeczytał również wpisy „Jak działają IKE i IKZE i dlaczego warto z nich korzystać?” oraz „Jak wypłacić pieniądze z IKE i IKZE? Wypłata, zwrot i częściowy zwrot„, które dadzą Ci bardzo solidne podstawy na temat zwolnień podatkowych, które oferują przyszłym emerytom te konta. Na potrzeby tego wpisu krótko przypomnę o głównych cechach tych trzech rodzajów kont maklerskich:

Kryterium | Zwykłe maklerskie | Maklerskie IKE | Maklerskie IKZE |

|---|---|---|---|

Roczny limit wpłat | Brak. | 15 777 zł (2021). | 6 310,80 (2021). |

Wypłata bez podatku Belki | Brak możliwości. | Po ukończeniu 60 roku życia (lub 55 jeśli nabyto już prawa emerytalne) i z wpłatami przez przynajmniej 5 dowolnych lat. | Po ukończeniu 65 roku życia i z wpłatami przez przynajmniej 5 dowolnych lat. |

Podatek | 19% osiągniętego zysku (po zamknięciu każdej transakcji) i 19% dywidendy brutto. | Przy osiągnięciu warunków emerytalnych: brak. | Przy osiągnięciu warunków emerytalnych: ryczałt 10% od wysokości całej wypłaty. |

Bieżąca korzyść podatkowa | Brak. | Brak. | Możliwość odliczenia wpłaty na IKZE w PIT, efektywnie zwracając sobie 8,5%/15%/17%/19% lub 32% podatku dochodowego. |

Niezależnie czy wierzysz w utrzymanie przez państwo polskie korzystnych podatkowo warunków na obydwu kontach, które zaliczają się do III filaru naszego systemu emerytalnego, oszczędzać i inwestować przez maklerskie IKE i IKZE po prostu warto. O tym, w co opłaca się przez IKE i IKZE inwestować najbardziej napisałem już w „Dlaczego akcje pasują do IKE bardziej niż obligacje?„, a tutaj skupimy się bardziej na tym komu najbardziej opłaca się używanie każdego z rodzajów kont oraz na tym jak zarządzać środkami na wszystkich trzech kontach maklerskich, by nie przepłacać ani podatku Belki, ani opłat transakcyjnych. Zacznijmy od tego kto według mnie powinien korzystać z maklerskiego IKE.

Kto powinien używać maklerskiego IKE?

Każdy, kto chce zacząć inwestować. Dlaczego? Ponieważ w najgorszym wypadku można wypłacić (patrz: zwrot lub częściowy zwrot) zainwestowane środki, co zwykle zajmuje około 30 dni roboczych, a karą za wypłatę jest jedynie zapłacenie całego należnego podatku Belki. Korzystanie z maklerskiego IKE to dla mnie typowy no brainer i nie działają na mnie żadne argumenty w rodzaju „przecież państwo może zagarnąć te pieniądze”, czy „państwo może zmienić reguły gry, opodatkowując te konta”.

Uważam, że tego pierwszego nie zrobi, gdyż IKE są prywatnie zarządzanymi kontami (a więc mogłoby równie dobrze zająć zwyczajne rachunki, w tym rachunki maklerskie), a jeśli dojdzie do tego drugiego, to zasady dotyczące IKE prawie na pewno nie staną się gorsze niż te dotyczące zwykłych kont maklerskich, a więc i tak opłaca się w swoim inwestowaniu korzystać z maklerskiego IKE. Pod tym względem IKZE różni się od IKE tym, że jest korzystne, ale nie dla wszystkich, o czym zaraz napiszę. Udowodniłem nawet, że IKE opłacają się nawet tym, którzy chcą przejść na wczesną emeryturę (np. w wieku 40 lub 50 lat), czego dowód prezentuję we wpisie „IKE i IKZE pasują też do wczesnej emerytury. FIRE a konta emerytalne„.

Kto powinien używać maklerskiego IKZE?

Z dobrodziejstw IKZE korzystać powinny przede wszystkim osoby rozliczające się przy pomocy podatku PIT. Choć IKZE najbardziej „opłaca się” osobom rozliczającym się w skali progresywnej (a więc zwykle za pomocą PIT-37) będącym w drugim progu podatkowym, to począwszy od roku 2021, państwo sprezentowało coś również osobom z jednoosobowymi działalnościami gospodarczymi. Jako że osoby samozatrudnione nie mają możliwości uczestniczenia w Pracowniczych Planach Kapitałowych (PPK) w ramach III filaru emerytalnego to państwo zdecydowało się podnieść ich roczny limit wpłat na IKZE o 50%, dzięki czemu:

- Osoby samozatrudnione mogą w 2021 roku wpłacić na IKZE 9466,20 zł, oszczędzając na podatku przykładowo:

- 19% kwoty 9466,20 zł, a więc 1979 złotych na podatku liniowym.

- 15% kwoty 9466,20 zł, a więc 1420 zł na ryczałcie 15%.

- Jest to w porównaniu do etatowców całkiem nieźle, ponieważ osoby na progresywnym PIT-37 odliczą sobie w 2021 roku:

- 17% kwoty 6310,80 zł, a więc 1073 zł w pierwszym progu podatkowym.

- 32% kwoty 6310,80 zł, a więc 2019 zł w drugim progu podatkowym.

Jeśli nie rozliczasz się podatkowo za pomocą formularza PIT (wyłączając „giełdowy” PIT-38) to z uwagi na konieczność zapłacenia ryczałtu 10% uzbieranej kwoty przy wypłacie emerytalnej, konto IKZE może Ci się zwyczajnie nie opłacić. W tym wpisie założymy jednak, że IKZE będzie „tym pierwszym”, a więc kontem, na które inwestor będzie wpłacał pieniądze w pierwszej kolejności. Skoro już mowa o kolejności to pozwól, że przedstawię Ci typową sekwencję inwestowania środków poprzez trzy opisywane rodzaje kont maklerskich.

O opłacalności IKZE w zależności od stawki podatku napisałem też osobny wpis „Czy konto IKZE się opłaca? IKZE w zależności od stawki PIT„, do którego lektury serdecznie zachęcam wszystkich zainteresowanych zbadaniem tego, czy IKZE jest dla nich, czy nie.

Polub moją stronę na Facebooku!

Znajdziesz tam mnóstwo przydatnych informacji o finansach i inwestowaniu

Standardowy tryb wpłat na konta maklerskie

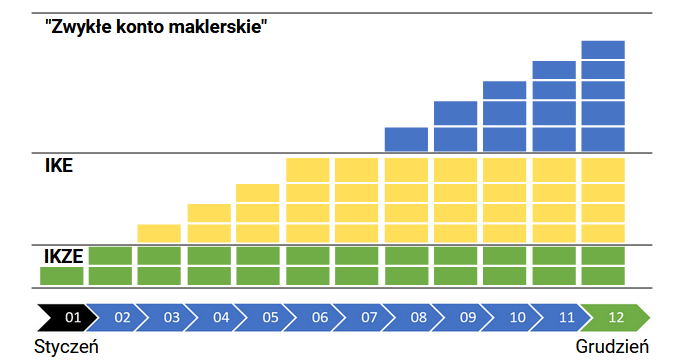

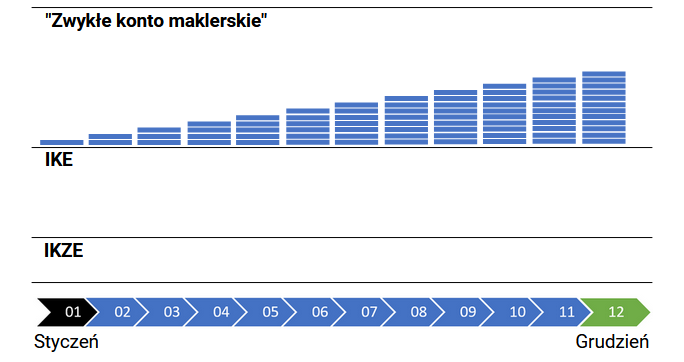

Typowy schemat miesięczny wpłat na konta maklerskie dla osoby płacącej podatek dochodowy od osób fizycznych zazwyczaj wygląda następująco:

- Najpierw w ciągu kilku miesięcy wypełnia się (do limitu) konto IKZE.

- Przez kolejne miesiące dąży się do wypełnienia limitu konta IKE.

- Jeśli mamy taką możliwość, po wypełnieniu limitów obydwu kont inwestujemy przez „zwykłe” konto maklerskie.

Sekwencja wpłat na poszczególne konta dla osoby, która w ciągu roku ma do zainwestowania około 40 000 złotych wyglądałaby zatem następująco:

Inwestując około 3,5 tysiąca złotych miesięcznie, możemy bezproblemowo przelewać pieniądze i inwestować prosto przez konta maklerskie IKE i IKZE. Na czym polega problem z maklerskimi IKE i IKZE? W chwili, gdy piszę ten wpis, nie ma w Polsce darmowego/taniego konta maklerskiego IKE i IKZE, a za handel zagranicznymi ETF-ami zapłacimy minimalną prowizję transakcyjną w wysokości 19 złotych za każde zrealizowane zlecenie.

Oznacza to, że część osób – poniekąd słusznie – ma opory przed inwestowaniem przez te korzystne podatkowo konta, bo „nie widzi im się” płacić przynajmniej 19 zł za każdy zakup zagranicznych instrumentów finansowych. W ostatnim akapicie tego teoretycznego wstępu nakreślę Ci temat prowizji transakcyjnych i podatku Belki, który przyjdzie nam zapłacić, inwestując poza IKE lub IKZE.

Opłaty, prowizje i podatki związane z giełdą

W symulacjach, które przeprowadzimy w kolejnym rozdziale, naszymi głównymi przeciwnikami będą 2 rodzaje „pożeraczy gotówki” w postaci:

- Podatku Belki, czyli 19% dochodu (zysku), które przyjdzie nam rozliczyć i (zakładając zysk, a nie stratę) zapłacić w roku następującym po przynajmniej jednej zamkniętej transakcji na giełdzie. Rozliczanie podatku Belki bardzo dokładnie opisałem we wpisie „Jak rozliczyć podatek z giełdy? Wszystko o PIT-38 i PIT-8C„.

- Prowizji transakcyjnej, którą uiścimy przy każdej transakcji (zakupu/sprzedaży) instrumentów finansowych. O jej płaceniu (i przepłacaniu) napisałem też we wpisie „Ile naprawdę kosztuje przepłacanie prowizji maklerskiej?„, który przeczytać powinien każdy zainteresowany tym tematem czytelnik.

Powyższe będą z czasem obniżały nasz wynik z inwestycji, ale zrobią to w zupełnie inny sposób, przy okazji dostarczając mi materiału na wpis, który właśnie czytasz. Przejdźmy do „tej ciekawszej” części tekstu, w której zaprezentuję Ci wiele sposobów na lokowanie środków na kontach maklerskich oraz kalkulacje opłacalności dla każdego z nich. To dobry moment na wzmiankę o tym, że w ramach wpisu „Akcje (10/10) – Własny arkusz do monitorowania inwestycji„, który z pewnością ułatwi Twoje zarządzanie środkami pomiędzy kontami maklerskimi, np. zwykłym, IKE oraz IKZE.

Jak zarządzać środkami na kontach maklerskich?

Zacznijmy od najważniejszego: niezależnie czy oszczędzasz środki w każdym miesiącu, pamiętaj, że nie musisz inwestować swoich środków co miesiąc. Jeśli bardzo zależy Ci na inwestowaniu co miesiąc na przykład dlatego, że wzmacnia to Twoją dyscyplinę, to wpis ten przygotowałem specjalnie dla Ciebie. Z niewiadomych dla mnie przyczyn inwestorzy zwykle kierują swoje środki najpierw na konta IKE i IKZE, zupełnie nie dostrzegając innych możliwości lokowania swoich pieniędzy.

Zauważ, że jeśli prowizja transakcyjna na IKE/IKZE jest wysoka wobec kwot, za które planujesz kupować ETF-y, to możesz przez X miesięcy inwestować na tańszym koncie maklerskim. Obecnie może to być np. konto maklerskie w XTB, które przy koncie walutowym w euro nie niesie za sobą żadnych kosztów transakcyjnych lub dowolny fundusz inPZU (opisałem je w artykule „Fundusze pasywne InPZU – konkurencja dla ETF-ów czy nic ciekawego?„), za który na wstępie nie zapłacimy ani złotego. Pomysł jest taki, że dopiero po jakimś czasie sprzedajemy ETF/fundusz inwestycyjny i przenosimy całość uzbieranych środków na „droższe” pod względem prowizji konto IKE/IKZE, oszczędzając na prowizji maklerskiej, płacisz dla przykładu 19 zł przy inwestycji 6000 złotych (0,32%) zamiast 19 zł przy inwestycji 1000 złotych (1,9%). Zobaczysz to zaraz na przykładzie, który – zanim dokonamy kilku symulacji dla różnych wariantów comiesięcznych wpłat – chciałbym Ci teraz przybliżyć.

Opis analizowanego przypadku

W każdym praktycznym wpisie na blogu dokonuję zawsze pewnych założeń. Te dzisiejsze będą miały za zadanie przede wszystkim przedstawienie sytuacji typowego inwestującego oraz skomplikowanie zagadnienia na tyle, by rozkład środków na kontach okazał się prawdziwym wyzwaniem. Oto podstawowe założenia do każdej z symulacji inwestowania korzystając z 3 kont maklerskich:

- Inwestujemy 1000 złotych w każdym miesiącu, bo tylko to pozwala nam zachować odpowiednią dyscyplinę.

- Inwestujemy w zagraniczne ETF-y, bo naszą strategią jest pasywne pomnażanie środków na emeryturę.

- (Celowo zbyt optymistycznie) nasz ETF przynosi stopę zwrotu w wysokości 1% co miesiąc, a więc około 12,7% brutto rocznie. Tego założenia dokonuję głównie dlatego, że wysoka stopa zwrotu bardziej dobitnie pokazuje wpływ podatku Belki na naszą inwestycję. Spokojnie – jestem świadom, że żaden indeks akcji nie przynosi tak równomiernych wyników inwestycyjnych, ale pewne założenia przyjąć należy.

- Inwestujemy długoterminowo, w każdym roku chcąc wypełnić konta IKZE i IKE. Nikt nie powiedział, że musimy to robić już w styczniu, więc będziemy „kombinować” tak, by uiścić możliwie jak najmniejsze opłaty transakcyjne i jak najniższy podatek Belki.

- Nie zakładamy konieczności całkowitego zwrotu (IKE/IKZE) lub częściowego zwrotu (IKE), a więc inwestujemy tylko środki, na których zainwestowanie możemy sobie pozwolić.

- Korzystamy z bezprowizyjnego konta w XTB (lub alternatywnie z funduszy InPZU) oraz z maklerskich IKE/IKZE w mBanku płacąc prowizję transakcyjną w wysokości (obecnie) 0,29% kwoty transakcji, ale minimalnie 19 złotych + 0,10% kwoty transakcji (marży za wymianę walut) od każdego zakupu i sprzedaży aktywów. Dla przykładu: za każde zainwestowane 1000 zł zapłacimy 19 zł + 1 zł, a więc sumarycznie 20 zł prowizji, a przy inwestycji kwoty 2000 zł będzie to 19 zł + 2 zł, a więc 21 złotych.

Mam nadzieję, że powyższe dobrze zarysowały kontekst sześciu praktycznych symulacji, które zaraz przeprowadzimy, począwszy od najprostszej sekwencji IKZE -> IKE, w której zupełnie nie baczymy na comiesięczne przepłacanie prowizji maklerskiej, koncentrując się na długoterminowej korzyści w postaci możliwości ominięcia podatku Belki.

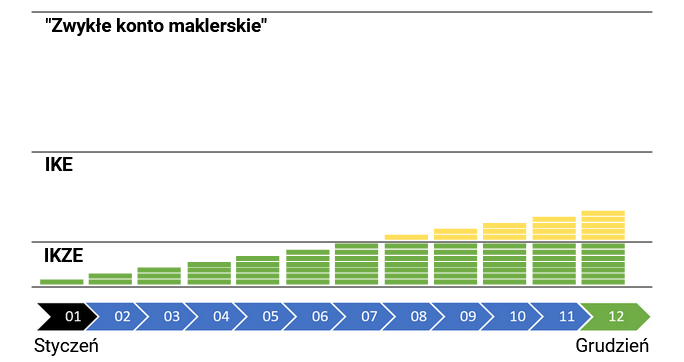

Zakupy co miesiąc prosto na IKZE i IKE

Najbardziej podstawowy, pierwszy scenariusz zakładać będzie dokonywanie comiesięcznych zakupów bezpośrednio przez IKZE, a potem IKE, które skończy się sporym przepłacaniem prowizji maklerskich. To scenariusz bazowy dla początkującego inwestora, który jest zupełnie nieświadomy kosztów transakcyjnych i bezwiednie lub świadomie akceptuje płacenie 19 zł od każdego zainwestowanego tysiąca. Jest to strategia pozwalająca na najbardziej leniwe inwestowanie, gdyż przelewamy środki prosto na konta emerytalne, zupełnie nie przejmując się podatkiem Belki. Sekwencja wpłat wygląda następująco:

Jako że większość osób w Polsce nie prowadzi działalności gospodarczych, to na potrzeby wpisu zakładamy limit wpłat na IKZE wynoszący około 7000 złotych (czyli o prawie 1000 zł wyższy niż obecnie, ale – patrząc na wzrost średniego wynagrodzenia w naszym kraju – już niedługo tak wysoki roczny limit wpłat na IKZE może stać się rzeczywistością).

Jako że inwestujemy 1000 złotych miesięcznie, to do limitu wpłat na IKE nie zdołamy dojść nigdy, więc w (prawie) każdym omawianym scenariuszu pod koniec roku będziemy mieli wypełnione „pod korek” IKZE, lekko uzupełnione IKE i 0 środków na zwykłym koncie maklerskim. Napisałem „prawie”, gdyż w ostatnim przypadku zrezygnujemy z kont IKE/IKZE, co pozwoli nam krótkoterminowo zaoszczędzić na prowizji, a długoterminowo „zje” nam mnóstwo pieniędzy ze względu na należny podatek Belki. Sprawdźmy teraz, jak wyglądałaby symulacja opłat/podatków dla takiego sposobu inwestowania w ciągu 12 miesięcy:

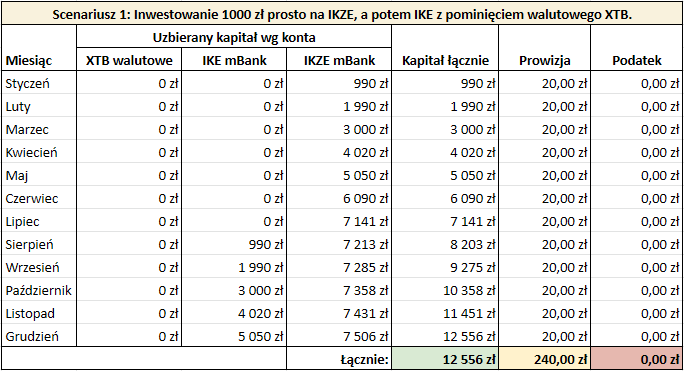

Jako że podobnych tabel będzie w tym wpisie jeszcze kilka, zacznę od wyjaśnienia jej poszczególnych kolumn:

- „Uzbierany kapitał wg konta” to kwota uzbieranego na danym koncie (pod koniec miesiąca z kolumny „miesiąc”) kapitału. Uwzględnia ona zarówno miesięczną stopę zwrotu, jak i koszty transakcyjne, które dotyczą tylko kont IKE i IKZE.

- Kapitał łącznie” to suma środków na wszystkich kontach. Zaznaczonej na zielono, ostatnia komórka uwzględnia już negatywny wpływ podatku Belki, czyli wartości z komórki Zaznaczonej na czerwono, odejmując ją od wyniku z końca grudnia. W tym przypadku 990 zł wynika z jednej strony z zapłacenia 20 zł prowizji maklerskiej na początku inwestycji, a z drugiej z jej miesięcznego wzrostu o 1%, a więc (1000 zł – 20 zł)*1,01, czyli 989,8 zł, czyli w przybliżeniu 990 zł.

- „Prowizja” to wartość miesięcznej prowizji, którą zapłaciliśmy przy okazji transakcji. Dotyczy tylko kont IKE/IKZE zgodnie z tabelą opłat i prowizji BM mBanku i DM BOŚ. Zaznaczona kolorem żółtym komórka niesie informację o rocznej sumie prowizji.

- „Podatek” zawiera należną kwotę podatku za transakcję w danym miesiącu. Zaznaczona na czerwono komórka oznacza sumaryczną kwotę podatku Belki, którą przyjdzie nam zapłacić po roku inwestowania.

Jako że wyjaśnienie mamy już za sobą to pozwól, że krótko podsumuję liczby, które znalazły się w powyższej tabeli. Zwróć uwagę przede wszystkim na horrendalną kwotę łącznie zapłaconych prowizji, które w skali roku wyniosły 240 zł przy zainwestowanych 12 000 złotych. Tak wysokie prowizje sprawiły, że udało nam się uzbierać tylko 12 556 złotych, co – jak zaraz zobaczysz – będzie najgorszym uzyskanym w tym wpisie wynikiem. Naturalną kontynuacją najprostszej strategii będzie próba inwestowania co drugi miesiąc, by rzadziej uiszczać bądź co bądź wysoką, minimalną prowizję transakcyjną.

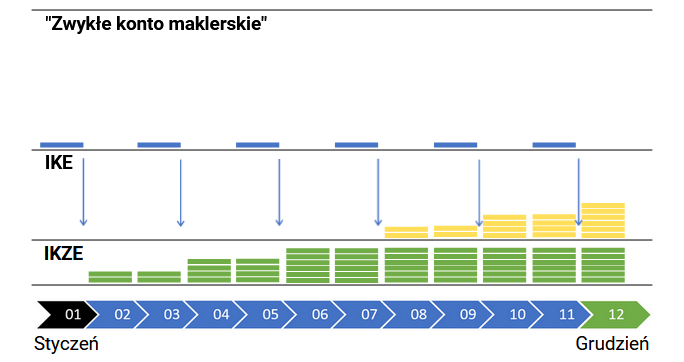

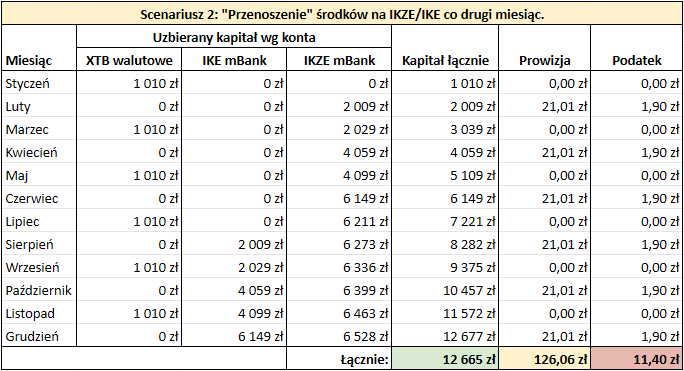

Co 2 miesiące przez zwykłe maklerskie

Dla samej kalkulacji nie będzie to miało znaczenia, ale z uwagi na symulację czwartą (co pół roku na IKE/IKZE, za chwilę wyjaśnię, dlaczego to zrobiłem) od teraz założymy wpłacanie sześciokrotnie na IKZE oraz sześciokrotnie na IKE, by sumarycznie dokonać tam identycznych wpłat w ciągu roku. Najprostszą alternatywą do płacenia 20 zł prowizji za każde zainwestowane 1000 złotych jest robienie tego co 2 miesiące, by około 20 zł opłaty uiszczać dla każdych zainwestowanych (około) 2000 złotych i to właśnie stanie się scenariuszem dla drugiej symulacji.

Wpłacamy zatem najpierw na bezprowizyjne (przypomnę: walutowe konto w euro) zwykłe konto maklerskie w XTB, by po pełnym miesiącu wypłacić powiększone o 1% miesięcznego zwrotu środki, dołożyć kolejny 1000 zł i kupić za to ETF-a na IKZE, a potem IKE. Warto pamiętać, że zyskowne inwestowanie przez zwykłe konto maklerskie wygeneruje obowiązek zapłaty podatku Belki, który aktywuje się dopiero pod koniec roku, zaniżając łącznie uzbierany w ten sposób kapitał. Cała sekwencja drugiego scenariusza wyglądać będzie następująco:

Już na pierwszy rzut oka zobaczysz największą wadę drugiego scenariusza, jaką według mnie jest zbyt dużo „roboty” związanej z dokonywaniem transakcji. Warto uświadomić sobie, że w drogim pod względem prowizji scenariuszu pierwszym dokonaliśmy w ciągu roku 12 transakcji, a w tańszym, ale skomplikowanym scenariuszu drugim dokonaliśmy ich aż 18!

Zamiast dwumiesięcznej sekwencji „kupno-kupno” mamy tutaj sekwencję „kupno-sprzedaż-kupno […]”, która znacząco komplikuje nasz grafik, w którym dla każdych zakupionych i sprzedanych przez XTB jednostek ETF musimy dodatkowo dokonać przewalutowania naszych środków w PLN. Jak wiele dzięki temu wysiłkowi oszczędzimy w porównaniu do bazowego, pierwszego scenariusza? Odpowiedź na to pytanie znajdziesz w kolejnej tabeli:

Aby nadać temu porównaniu kontekstu, przytoczę raz jeszcze liczby z pierwszej symulacji:

- Scenariusz 1 (Comiesięczne wpłaty na IKZE/IKE). Efekt: łącznie 12 556 zł, z czego 240 zł prowizji i 0 zł podatku Belki.

- Scenariusz 2 („Przenoszenie” środków na IKZE/IKE co drugi miesiąc). Efekt: łącznie 12 665 zł, z czego 126,06 zł prowizji i 11,40 zł podatku Belki. Zaoszczędziliśmy, ale kosztem sporego wysiłku związanego z comiesięcznym przewalutowaniem środków oraz przenoszeniem ich między różnymi kontami maklerskimi.

Skoro już po pierwszych dwóch scenariuszach widzimy, że comiesięczne inwestowanie bezpośrednio na IKE/IKZE jest nieoptymalne kosztowo, zaś częste przenoszenie środków między kontami i ciągła wymiana walut jest nieefektywna czasowo, to może warto poszukać czegoś jeszcze lepszego od drugiej sekwencji? Pewnie już o tym pomyślałeś, ale jeśli opcją drugą było „przeplatane” inwestowanie na kontach co 2 miesiąc, to czemu by tak nie zmniejszyć częstotliwości „przerzucania środków między kontami” z raz na dwa do jednego razu na trzy miesiące?

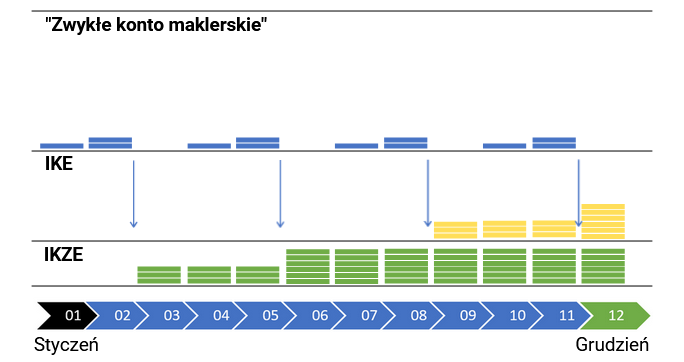

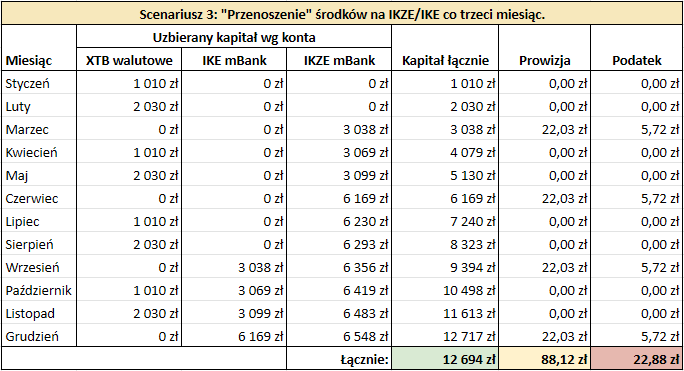

Co 3 miesiące przez zwykłe maklerskie

Wiemy już, że drugi sposób inwestowania, choć bardziej czasochłonny, okazał się dość sporo tańszy od tego pierwszego, oszczędzając nam 109 złotych lub powiększając nasz pierwszoroczny zysk brutto o prawie jedną piątą (665 zł zysku wobec 556 zł zysku). Nie ukrywam, że sposób inwestowania, który zaprezentowałem w drugim scenariuszu, jest dla mnie zbyt uciążliwy i skomplikowany, a więc warto by popracować nad jego uproszczeniem. Najbardziej oczywistym jego usprawnieniem byłoby zatem proste i intuicyjne zmniejszenie częstotliwości przenoszenia środków. W trzecim scenariuszu przyjrzymy się wobec tego następującej sekwencji wpłat:

Tym razem zaczniemy od dwóch miesięcy dokonywania wpłat na zwykłe konto maklerskie w XTB, które przeplatać będziemy cokwartalnymi przenosinami środków najpierw na IKZE, a kolejno na IKE w mBanku. Analizę tej sekwencji warto zacząć od tego, że zamiast 18 transakcji, przyjdzie nam ich dokonać 16, a więc takie inwestowanie będzie nieco mniej uciążliwe od przenosin środków co drugi miesiąc, czyli jak w scenariuszu drugim.

Kolejną rzeczą, którą warto zaobserwować, jest to, że ze względu na 4 (zamiast 6) transakcje zakupu na IKZE/IKE w mBanku zmaleją koszty transakcyjne ujęte w kolumnie „Prowizja”, ale stanie się to kosztem podatku. Warto także zwrócić uwagę na fakt, że „pozwalamy” tu naszym środkom na zwykłym koncie maklerskim w XTB (kolumna „XTB walutowe”) rosnąć przez 8, zamiast 6 miesięcy w roku. Powyższe, w kombinacji z tym, że są one na tym koncie zwyczajnie większe, powiększając również wypracowywany zysk, wywinduje należny do zapłacenia podatek z 11,40 zł do 22,88 złotego:

Jaki jest efekt trzeciej symulacji? Dotychczas najlepszy, bo uzbierana kwota kapitału po uwzględnieniu prowizji i podatków wyniosła tu więcej niż w scenariuszach pierwszym drugim. Porównując skuteczność symulacji trzeciej do dwóch poprzednich, wychodzi nam:

- O 138 złotych lepiej niż w scenariuszu 1 oraz o 29 złotych lepiej niż w scenariuszu 2, co daje roczne wyniki lepsze o odpowiednio 24,8% lub 4,36%. Ten efekt będzie malał wraz ze wzrostem kapitału, ale warto mieć świadomość tego jak kolosalny jest on w pierwszym roku inwestowania kwot rzędu 1000 złotych miesięcznie.

- O 12% mniej transakcji niż w scenariuszu drugim, bo zamiast 18 ruchów musieliśmy ich wykonać 16, czyli stale o wiele więcej niż w mniej opłacalnym scenariuszu pierwszym.

Jeśli jeszcze sam tego nie zauważyłeś, to wspomnę, że esencją tego wpisu jest próba optymalizacji kosztów transakcyjno-podatkowych w celu znalezienia minimum ich sumy. Po dalszym spadku prowizji i wzroście należnego podatku (który jednak płacimy po zakończeniu roku, a nie po każdej transakcji) można ocenić to, że do wspomnianego minimum jeszcze nie doszliśmy. Może warto by kontynuować „upraszczanie życia” podejmując decyzję o przenoszeniu środków na IKE/IKZE nie co 3, a co 6 miesięcy?

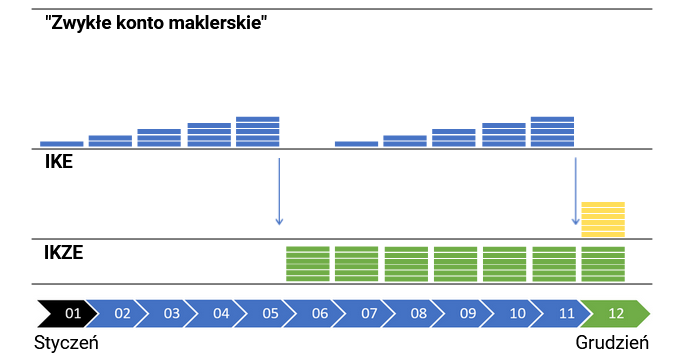

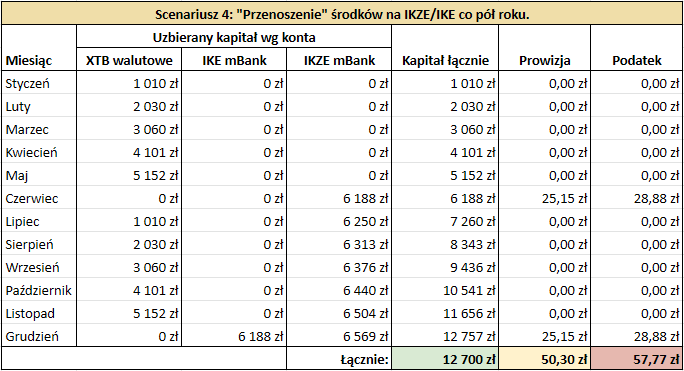

Co pół roku przez zwykłe maklerskie

Scenariusz czwarty przemawia do mnie jak mało który, bo gołym okiem widać, że próbujemy maksymalnie obniżyć sobie opłaty transakcyjne w mBanku, nie rezygnując jednak z długoterminowych dobrodziejstw podatkowych kont IKE i IKZE. Jaki plan będzie miała osoba wybierająca scenariusz czwarty? Odłoży ona na zwykłym koncie maklerskim przez pięć miesięcy, by szóstego miesiąca wypłacić te środki, dodać 1000 zł i uzbierane ponad 6000 zł wpłacić najpierw na konto IKZE (6 miesiąc), a kolejno na konto IKE (12 miesiąc), postępując zgodnie z poniższą sekwencją:

Skoro na zwykłym koncie maklerskim środki dwukrotnie pozostawiamy przez pełne 5 miesięcy to efekt procentu składanego „zrobi swoje”, zwiększając nasze zobowiązania podatkowe. W tym scenariuszu zapłacimy w kolejnym roku aż 57,77 zł podatku Belki, co jest kosztem, który poniesiemy za maksymalną możliwą redukcję prowizji transakcyjnej w mBanku, do którego przelewać będziemy każdorazowo kwoty przekraczające 6000 złotych.

Efekt symulacji? Nie dość, że scenariusz czwarty jest dużo prostszy do wykonania niż scenariusze drugi, czy trzeci, to jeszcze jest od nich bardziej opłacalny kosztowo. Tym razem dojdziemy do optimum opłacalności, zarabiając w okresie rocznym najwięcej ze wszystkich sześciu symulacji, których dokonamy w tym wpisie. Oto jak scenariusz przelewania środków z XTB na konto IKZE, a potem IKE w mBanku zadziałała na liczbach, które dziś sobie założyliśmy:

Uwzględniając sposób naliczania prowizji w mBanku „progiem opłacalności” jest kwota 6552 zł, od której wzwyż zapłacimy już 0,29%+0,1%, a nie 19 zł + 0,1% kwoty transakcji. W tym przypadku korzystamy z tej wiedzy, celowo pozwalając środkom na XTB urosnąć na tyle, by w sumie z 6- i 12-miesięczną wpłatą dać kwotę, przy której niemalże nie „przepłaci się” prowizji transakcyjnej w mBanku. Efekt jest zaskakująco dobry, ponieważ:

- Kończymy tu o 144 złote lepiej niż w scenariuszu pierwszym oraz o – odpowiednio – 35 złotych i 6 złotych lepiej niż w scenariuszach drugim i trzecim.

- Biorąc pod uwagę fakt, że dokonujemy tu 14 transakcji w ciągu roku, a nie 18 lub 16 jak w symulacjach drugiej i trzeciej myślę, że można śmiało napisać, że znaleźliśmy najbardziej opłacalną sekwencję zarządzania środkami na kontach maklerskich.

Skoro pozwoliliśmy sobie na pewną opieszałość, przenosząc nasze środki pomiędzy kontami maklerskimi tylko raz na pół roku, to może by pójść o krok dalej i robić to tylko raz do roku – w grudniu – i tylko na IKE, by skoncentrować się na jednym z kont maklerskich, maksymalnie obniżając prowizję transakcyjną w mBanku?

Obserwuj mnie na Twitterze:

Subskrybuj mój kanał YouTube:

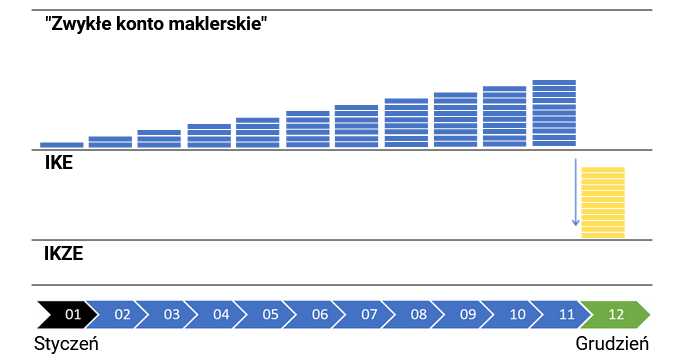

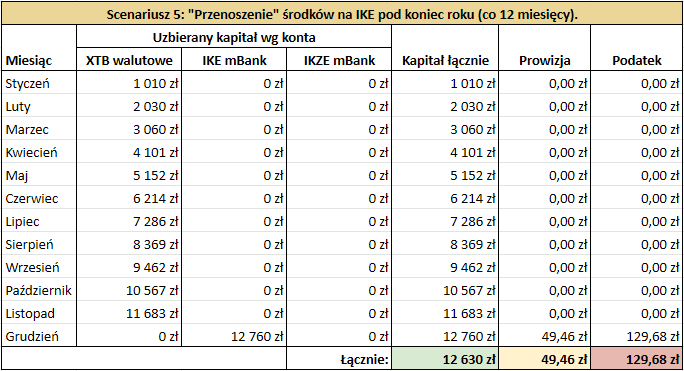

Raz do roku przez zwykłe maklerskie

Taki wariant pod względem liczby transakcji jest bardzo podobny do tego ze scenariusza pierwszego, w którym kupowaliśmy jednostki ETF-a co miesiąc „prosto” na IKZE, a potem IKE. Choć na potrzeby przykładu, aby zminimalizować prowizję transakcyjną w mBanku, zdecydowałem się tu przenosić środki jedynie na IKE, to pod względem liczby wykonywanych ruchów jesteśmy tu bardzo blisko scenariusza maksymalnie prostego (13 transakcji zamiast 12 transakcji w ciągu roku). Sekwencja wpłat i wypłat będzie wobec tego w scenariuszu piątym wyglądać następująco:

Czego możemy spodziewać się po piątej symulacji? Jako że środkom na zwykłym koncie maklerskim pozwalamy rosnąć aż przez 11 miesięcy, to z pewnością wpłynie to negatywnie na wysokość należnego podatku dochodowego. Istotnie, narosły podatek Belki wyniesie tu aż 129,68 zł, będąc o wiele większym niż w każdym z wcześniejszych przypadków. Będzie to koszt, który przyjdzie nam zapłacić za maksymalną redukcję prowizji transakcyjnej w mBanku, która w tym przypadku po raz pierwszy wpadnie w „próg opłacalności”, a więc zapłacimy 0,39% kwoty transakcji, a nie stałe 19 zł + 0,1% tej kwoty. Liczby dla scenariusza piątego wyglądają następująco:

W scenariuszu piątym trochę „przesadziliśmy” z zyskiem na XTB, generując dosyć wysokie zobowiązanie podatkowe, które mocno obniży nasz wynik na koniec roku. Może Cię to zdziwi, ale skończymy ten rok z efektem gorszym od 3 do 4 poprzednich symulacji, pokonując jedynie osobę, która inwestowała co miesiąc bezpośrednio na IKE lub IKZE w mBanku. Na liczbach i w porównaniu do innych scenariuszy efekt jednorazowej wpłaty na IKE pod koniec roku wygląda następująco:

- Kończymy tu o 74 złote lepiej niż w pierwszym scenariuszu i na tym kończą się pozytywy. Wpłata całości uzbieranych na zwykłym koncie maklerskim środków na IKE dopiero na początku grudnia skończyłaby się wynikiem rocznym gorszym o 70 zł od najlepszego, czwartego scenariusza, w którym kapitał przenosiliśmy co pół roku.

- Z jednej strony fakt, że środki przenosimy tylko raz w roku, może cieszyć, ale przypomnę, że w czwartej symulacji było to dwa razy w roku, a jej efekt – z uwagi na redukcję zobowiązania podatkowego w PIT-38 – jest o wiele lepszy niż w tym przypadku.

Zaznaczę jednak, że podatek Belki płacimy tylko jeżeli sprzedajemy jednostki ETF-a pod koniec roku. A może by tak wykonać symulację pokrewną do piątej, ale zakładając nieużywanie IKE i IKZE w ogóle, aby jeszcze bardziej „oszczędzić” na prowizjach maklerskich? Słowo „oszczędzić” celowo ująłem w cudzysłów, a kolejny akapit dedykuję przede wszystkim osobom sceptycznym wobec kont IKE i IKZE, dla których może on być takim „kubłem zimnej wody” służącym do ocknięcia się.

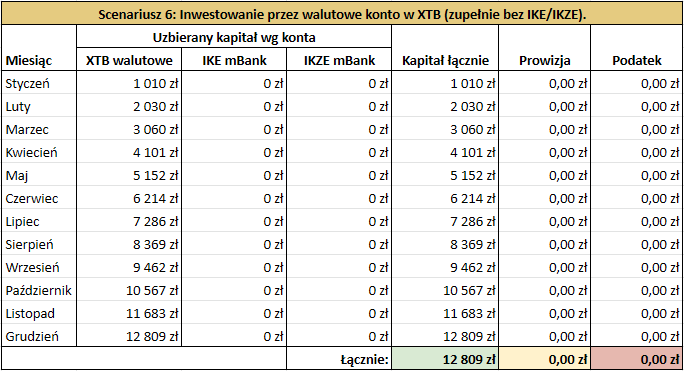

Zupełnie bez IKE i IKZE

Skoro korzystanie z maklerskich IKE i IKZE jest takie drogie, a prowizje transakcyjne są dla zagranicznych instrumentów finansowych takie wysokie to dlaczego by nie zignorować kont IKE i IKZE w ogóle? W szóstym scenariuszu będziemy dokonywać comiesięcznych wpłat i inwestycji w wysokości 1000 zł jedynie przez bezprowizyjne regularne konto maklerskie, chwilowo nie generując zobowiązania podatkowego, gdyż niczego nie sprzedajemy. Sekwencja wpłat na konta (właściwie jedno konto) będzie zatem wyglądać następująco:

Dla tych, którzy już myślą, że dużo w ten sposób oszczędzamy, przychodzę z potwierdzeniem tej hipotezy. W perspektywie roku i zakładając niesprzedawanie jednostek ETF-a uzyskujemy w ten sposób najlepszy we wpisie wynik 12 809 złotych, czyli aż o 109 złotych więcej niż w czwartym przypadku, w którym co pół roku „przenosiliśmy” środki na IKZE, a potem IKE. Tylko czy podobne założenie jest fair jedynie dlatego, że nie zamknęliśmy transakcji i nie zrealizowaliśmy zysku, który do tego momentu mamy „na papierze”? Nie trzeba długo liczyć, by dowiedzieć się, że czeka na nas ukryta obecnie opłata wynosząca 19% z osiągniętego zysku, czyli 0,19*809 złotych, a więc 154 złote. Symulacja w wersji bez sprzedaży wyglądałaby następująco:

Jak wyżej wspomniałem: w krótkim, rocznym terminie wygląda to na ogromną oszczędność, gdyż wobec scenariusza pierwszego, w którym pieniądze inwestowaliśmy bezpośrednio przez IKZE i IKE „oszczędzamy” tu 253 złote, a – po uwzględnieniu podatku Belki – 99 złotych. Ale czy na pewno niekorzystanie z IKE i IKZE będzie jedynie z uwagi na niższe opłaty transakcyjne korzystniejsze? Absolutnie nie, ponieważ:

- Jak już pisałem na początku tego rozdziału: z biegiem czasu procentowy wpływ prowizji transakcyjnej na końcowy wynik inwestycyjny będzie malał. To, co w pierwszym roku wygląda na ogromne marnotrawstwo (patrz: scenariusz 1), w długim terminie może oszczędzić pieniądze. Zresztą zaraz tego dowiodę.

- Według mnie nie jest uczciwe porównywanie scenariusza szóstego z żadnym z wcześniejszych, gdyż nie zakładamy tutaj przeniesienie środków na IKE/IKZE, co sprawia, że wynik jest „sfałszowany” obecnością ukrytego podatku Belki, który przyjdzie nam w przyszłości zapłacić.

Myślę, że znalazłem dobry sposób na przekonanie Cię do korzystania z preferencyjnych podatkowo kont IKE i IKZE. W kolejnym akapicie – z uwagi na jego prostszą korzyść podatkową – skupimy się na inwestowaniu przez IKE, udowadniając, że w długim terminie pozornie najgorszy scenariusz pierwszy wygrałby z teoretycznie najlepszym scenariuszem szóstym.

IKE czy bez IKE? Myśl długoterminowo

Konta maklerskie IKE i IKZE „świecą” dopiero w średnim i długim terminie, dlatego do ich oceny nie powinno się wykorzystywać rocznego okresu, w którym inwestowanie przez nie „zje” nam procentowo sporą część zysku, a na podatkach oszczędzimy tylko trochę. Prawda jest taka, że z czasem (i ze wzrostem wartości kapitału) przez konto maklerskie IKE będziemy oszczędzać coraz więcej, a zapłacone przy każdej kolejnej inwestycji prowizje będą coraz bardziej tracić na znaczeniu.

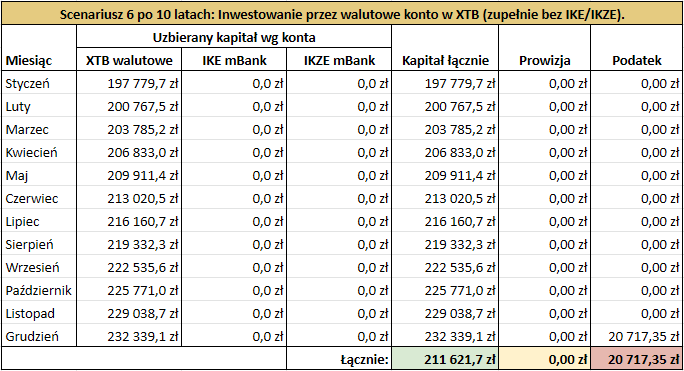

Udowodnimy to teraz poprzez powtórzenie scenariuszy szóstego i pierwszego, ale w dłuższym, bo aż 10-letnim horyzoncie inwestycyjnym. Zacznijmy od „pozornego zwycięzcy” w postaci inwestora, który przez 10 lat korzystał z konta walutowego w XTB nie uiszczając ani grosza prowizji transakcyjnej. Zakładamy, że po 10 latach inwestowania 1000 zł miesięcznie musi on wypłacić ze standardowego konta maklerskiego całą zainwestowaną kwotę. Spowoduje to konieczność zapłaty sporego, bo wynoszącego aż 20 717 zł podatku dochodowego. W efekcie osiągnie on ze swojej inwestycji nie 232 339, a 211 622 złote, co widać w poniższej tabeli, w której umieściłem liczby dotyczące ostatniego, dziesiątego roku inwestowania:

I właśnie w momencie, w którym musimy wypłacić zainwestowane przez zwykłe konto maklerskie środki, najbardziej materializuje się problem, jakim jest konieczność zapłaty podatku Belki. Po 10 latach kończymy z kwotą nieco ponad 211 tysięcy złotych, która – mimo comiesięcznego przepłacania prowizji maklerskiej w wariancie pierwszym – jest kwotą o wiele niższą niż ta, którą osiągnąłby inwestor korzystający z IKE, który spełnił warunki emerytalne.

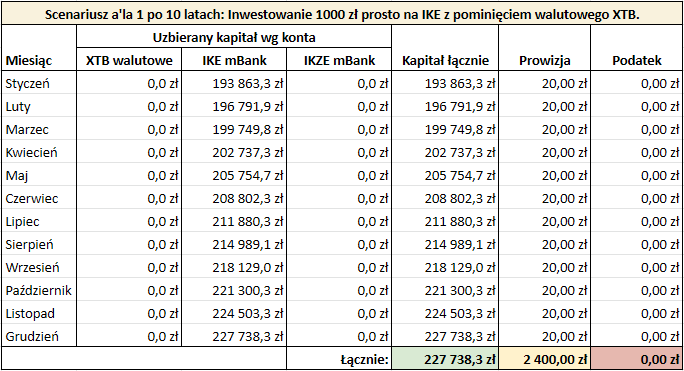

No właśnie – zakładamy tu, że po 10 latach inwestowania inwestor ukończył już 60 rok życia (lub nabył uprawnienia emerytalne w inny sposób w wieku 55-60 lat), więc podatek Belki przy wypłacie z IKE go nie dotyczy. W tym przypadku, pomimo zapłacenia łącznie 2400 zł prowizji w ciągu 10 lat inwestowania 1000 zł miesięcznie, inwestor kończy z kwotą 227 738 zł na koncie, która jest wynikiem o 7,6% lepszym niż ten uzyskany przez inwestora sceptycznego do prowadzenia konta IKE. Ostatnie 10 lat dla inwestycji comiesięcznej wyłącznie przez IKE przedstawiłem w tabeli poniżej:

Jakie wnioski powinno się wyciągnąć ze wszystkich sześciu symulacji? Przede wszystkim pamiętaj, że przyjęliśmy tu bardzo optymistyczne założenie wysokiej, bo 1% stopy zwrotu brutto w każdym miesiącu. W prawdziwym świecie może być to niemożliwe, więc realnym założeniem mogłoby być 0,5-0,7% miesięcznie, które tylko powiększyłoby relatywną opłacalność tymczasowego korzystania z konta w XTB, gdyż mniejszy zysk generuje niższe zobowiązania podatkowe.

Po drugie: niezależnie od sytuacji załóż i każdego roku dokonuj wpłaty na maklerskie IKE i (w zależności od korzyści podatkowych) również na maklerskie IKZE. W najgorszym wypadku skorzystasz z instrukcji z wpisu „Jak wypłacić pieniądze z IKE i IKZE? Wypłata, zwrot i częściowy zwrot„, zlecając maklerowi wcześniejszy częściowy lub całkowity zwrot środków, a więc za bardzo nie ma argumentów, by z tego konta nie korzystać.

Do wniosków jeszcze wrócimy, ale jeśli wpis się podobał, zachęcił Cię do myślenia i rozwiał przynajmniej niektóre wątpliwości związane z zarządzaniem środkami na kontach, ale jeszcze nie masz konta maklerskiego, to serdecznie zapraszam do skorzystania z jednego z linków afiliacyjnych, które zamieściłem w ramce poniżej. Wesprzesz w ten sposób mój blog, za co Ci serdecznie dziękuję! Pora na krótki akapit o tym jak sam zarządzam swoimi kontami maklerskimi.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć IKE/IKZE z bogatą ofertą ETF-ów?

Mój link obniża prowizję na rynkach zagranicznych z 0,29% do 0,24%.

Szukasz zagranicznego konta maklerskiego?

Pełen ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Jak zarządzam swoimi kontami maklerskimi?

Choć z początku wyglądało to trochę inaczej, to w ostatnich miesiącach nie mam już problemu z prowizjami maklerskimi. Jak pisałem w tekście „Dlaczego odkładam 70% z każdej wypłaty? Ruch FIRE” zazwyczaj udaje mi się oszczędzić 70% mojej wypłaty i chyba nie będzie większą tajemnicą jeśli napiszę, że inwestując takie środki co miesiąc, siłą rzeczy nie przepłacam prowizji maklerskiej. Dokładnie z tego powodu swój strumień oszczędzonych pieniędzy corocznie kieruję najpierw na IKZE, kolejno na IKE, a dopiero po „wypełnieniu” obydwu kont dokonuje przelewów i inwestuję przez zwykłe konto maklerskie.

Jeśli o strukturę mojego portfela na IKE chodzi, to wielokrotnie pisałem, że utrzymanie go jest dla mnie największym priorytetem, a pieniądze tam zgromadzone uważam za świętość i nie zamierzam wypłacać ich nawet po osiągnięciu wieku emerytalnego. Zgodnie z filozofią przedstawioną w artykułach „Dlaczego akcje pasują do IKE bardziej niż obligacje?” oraz „Dlaczego inwestuję, czyli moja droga do finansowej niezależności” na tych kontach kupuję 100% akcji i trzymam je aż do emerytury, realizując plan (względnie) pasywnego inwestowania długoterminowego. Pora na podsumowanie wpisu, który pisało mi się z wielkim zaciekawieniem, gdyż sam do końca nie byłem pewien efektów przedstawionej tu symulacji.

Podsumowanie

Na sam koniec pozostało nam poszukać odpowiedzi na najważniejsze pytanie, które postawiliśmy sobie w tym wpisie, a zatem „jak zarządzać środkami na kontach maklerskich?”. Wystarczy trzymać się poniższych reguł:

- W każdym roku postaraj się możliwie dużo środków wpłacić na konta IKE i (jeśli masz bieżącą korzyść podatkową) IKZE. Oczywiście piszę tu tylko o środkach, których na pewno nie będziesz potrzebował na bieżące/krótkoterminowe wydatki.

- Unikaj przepłacania prowizji maklerskich. Korzystanie przez kilka miesięcy z bez- lub nisko-prowizyjnego konta maklerskiego w XTB tylko po to, by w końcu zgromadzić wystarczająco dużo środków, aby nie przepłacić prowizji maklerskiej, na krótką metę opłaca się bardziej od comiesięcznego wpłacania środków rzędu 500 lub 1000 złotych na IKE i IKZE w mBanku/DM BOŚ, w których prowizje dla takich kwot będą procentowo bardzo wysokie.

- Poza opłacalnością pamiętaj o trudzie. Nawet gdyby „przerzucanie” środków co miesiąc dawało wymierne korzyści finansowe, to byłoby dla mnie osobiście zbyt skomplikowane, by polecić takie podejście komukolwiek. Dla kwot 1000 zł miesięcznie i solidnej, jednoprocentowej stopy zwrotu miesięcznie „wygrało” przenoszenie środków na IKE/IKZE dwa razy w roku i tego bym się przy podobnych kwotach inwestycji trzymał.

Daj znać w komentarzach, co myślisz o wnioskach oraz o logice, którą przedstawiłem w tym wpisie. Podziel się też sposobem, w który sam zarządzasz środkami na swoich kontach maklerskim, bo możesz w ten sposób pomóc innym czytelnikom i czytelniczkom. Dziękuję i do następnego!

/10.2023: do grona kont emerytalnych, na których pośrednio lub bezpośrednio można inwestować na giełdzie, dołączyło OIPE, które opisałem we wpisie „Czy warto założyć OIPE? Drugie IKE czy klęska unijnej legislacji?„. Jego lekturę polecam zwłaszcza osobom, które wypełniają całe limity IKE i IKZE w ciągu roku i szukają dodatkowej możliwości optymalizacji podatkowej dla swoich inwestowanych środków.

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.