Zestaw narzędzi analityka akcji.

W poprzedniej części serii omówiliśmy podstawy czytania sprawozdań finansowych, a więc kolejnym krokiem będzie zaprezentowanie miejsc, w których można je (i informacje z nich) znaleźć. W części trzeciej cyklu przedstawię Ci gdzie szukać informacji o spółkach giełdowych, skupiając się na polskiej Giełdzie Papierów Wartościowych, jako, że to wokół niej będzie „kręcić” się większość wpisów z tej serii. Przygotuj się zatem na dość techniczny artykuł z wieloma linkami i zrzutami ekranu, dzięki którym spróbuję pokazać Ci najprostsze sposoby na znalezienie danych finansowych spółek i wskaźników, które na nich bazują. Ale nie samymi finansami człowiek żyje, więc warto poznać także źródła wiadomości i plotek ze spółek, o których również pod koniec tekstu wspomnę.

Pisząc ten wpis, koncentrowałem się na praktyce, przedstawiając skąd sam, krok po kroku czerpię informacje do swoich analiz, starając się przedstawić moje kroki w prosty do naśladowania sposób. Nie zabraknie tu zatem wzmianek o sposobie wykorzystania danych informacji oraz linków i zdjęć z przykładowymi przypadkami użycia informacji. W artykule przejdziemy „od ogółu do szczegółu” począwszy od informacji o całej giełdzie, a skończywszy na najdrobniejszych niuansach dotyczących poszczególnych spółek i ich danych finansowych. W tej części pozwolę sobie zignorować giełdy zagraniczne, by wrócić do nich w jednej z ostatnich, bo dziewiątej części tej serii. Trzymał się będę zatem zasady „lepiej opisać coś dobrze niż wszystko byle jak”, przy czym cały harmonogram cyklu rozpisałem na początku części pierwszej, czyli we wpisie „Akcje (1/10) – Jak inwestować w akcje? Czy da się pokonać rynek?„.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Skąd czerpać informacje o spółkach notowanych na polskiej i światowych giełdach.

- Jak znaleźć sprawozdanie finansowe spółki i dowiedzieć się o terminach publikacji kolejnych.

- Jakie strony i darmowe narzędzia online przydadzą się analitykowi akcji.

- Skąd pozyskiwać wiedzę o obecnej sytuacji w spółkach.

Powiązane wpisy

- Akcje (1/10) – Jak inwestować w akcje? Czy da się pokonać rynek?

- Akcje (2/10) – Jak analizować akcje spółek? Podstawy analizy fundamentalnej

- Akcje (9/10) – Jak inwestować w spółki zagraniczne?

- Inwestycyjny wstęp (4/6) – Jak składać zlecenia na giełdzie?

- Inwestycyjny wstęp (5/6) – Metody analizy papierów wartościowych

- Strona „Polecane”

Skąd czerpać informacje o giełdzie?

Początkujący inwestor – zanim zacznie inwestować – powinien dowiedzieć się trochę o giełdzie, na której planuje szukać w kolejnych miesiącach i latach spółek godnych uwagi. Na szczęście dla polskiego inwestora informacje o obydwu parkietach warszawskiej giełdy, a więc Giełdy Papierów Wartościowych oraz NewConnect są powszechnie dostępne i przedstawione w dość czytelny sposób na stronie operatora giełdy. Przed rozpoczęciem inwestowania dobrze jest poznać statystyki dotyczące wybranej giełdy, czyli liczbę spółek na niej notowanych, średnią roczną liczbę debiutów i wycofań oraz historyczne stopy zwrotu jej głównych indeksów. Przedstawię Ci teraz gdzie szukać takich informacji o obydwu parkietach polskiej giełdy.

Oficjalne statystyki GPW

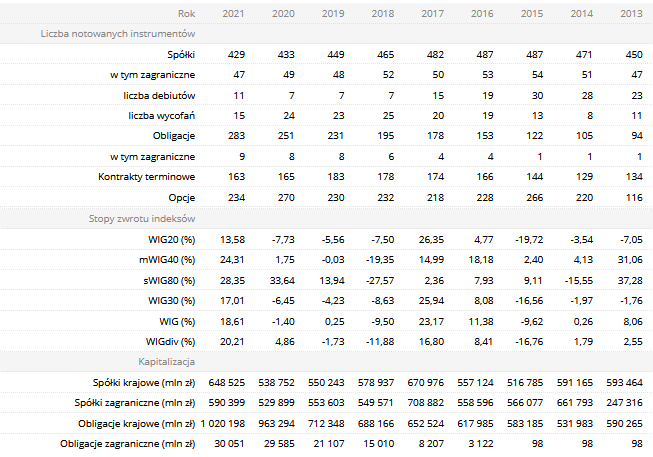

Zaczniemy od strony z podstawowymi statystykami GPW, na której znajdziemy informacje o liczbie spółek, debiutów i wycofań w każdym z ostatnich lat notowań. Takie informacje przydadzą się inwestorom indywidualnym zwłaszcza tym, którzy chcą lepiej zrozumieć sferę, w której będą się poruszać już jako analitycy papierów wartościowych, niezależnie czy amatorscy, czy profesjonalni. Dodatkowo GPW podaje najbardziej precyzyjne informacje o stopach zwrotu z inwestycji w każdy z głównych indeksów w ostatnich latach notowań, które dają dobry pogląd na inwestowanie na polskiej giełdzie, a zarazem podpowiedź dotyczącą fazy cyklu giełdowego, w której się znajdujemy:

Zazwyczaj bardziej optymistycznym okresom towarzyszy większa liczba debiutów i mniejsza liczba wycofań z giełdy. Odwrotna sytuacja, czyli tendencja do wycofywania spółek z giełdy i niska liczba debiutów może oznaczać negatywne nastroje inwestorów giełdowych, a w konsekwencji atrakcyjne wyceny notowanych spółek. Poza już wspomnianymi sprawdzimy tutaj także kapitalizację, a więc łączną wartość giełdową notowanych na GPW spółek polskich i zagranicznych.

Ciekawostką przydatną raczej spekulantom niż inwestorom będzie też wartość obrotów i liczba transakcji na sesję, która wskazuje na popularność inwestowania na giełdzie oraz (pośrednio) na liczbę aktywnych nań inwestorów. Przeglądając te statystyki, pamiętajmy, że robiąc to w ciągu roku, GPW sumuje jedynie zakończone miesiące, a więc poniższe „2021” będzie oznaczało „do lipca 2021 roku włącznie”, a reszta roku stale jest pewnego rodzaju niewiadomą. Interesujące są też podawane przez GPW wskaźniki (głównie cenowe/rynkowe) akcji:

„*” oznacza powyżej średnioroczny wskaźnik dla wszystkich spółek na giełdzie. O C/Z, C/WK i stopie dywidendy przeczytać mogłeś we wpisie „Akcje (2/10) – Jak analizować akcje spółek? Podstawy analizy fundamentalnej„, więc nie będę raz jeszcze tłumaczył sposobu ich obliczania i interpretacji. Warto natomiast brać pod uwagę dane podawane przez GPW, bo – zgodnie z zasadą „czerpania ze źródła” lepszej jakości informacji o giełdzie jako całości nie znajdziemy nigdzie. Podobną statystykę GPW prowadzi też dla swojego małego parkietu, czyli NewConnect.

Oficjalne statystyki NewConnect

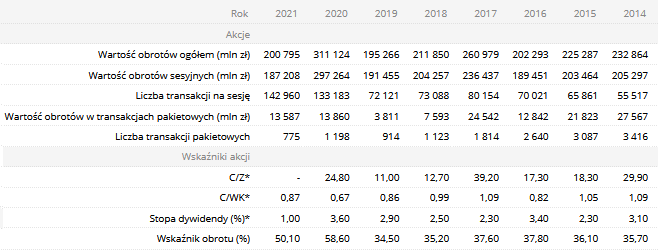

Nie będę się w tej części specjalnie rozpisywał, bo podstawowe statystyki NewConnect nie różnią się znacząco od tych, które operator giełdy publikuje dla głównego parkietu. Sam NewConnect jest rynkiem znacznie mniejszym pod względem zarówno liczby, jak i kapitalizacji notowanych spółek, więc spodziewać się po nim możemy znacznie mniejszych obrotów niż po głównym parkiecie. Bystrego obserwatora zszokować może skala wzrostu popularności NewConnect w roku 2020, którą prosto można zaobserwować po prawie 10-krotnym wzroście obrotów wobec roku 2019:

Choć według analityków renesans rynku NewConnect mamy w drugiej połowie roku 2021 już za sobą to wartość obrotu na tym rynku do lipca włącznie trzykrotnie przekroczyła średnią z lat 2016-2019, co samo w sobie jest wynikiem bardzo imponującym. Martwi liczba wycofań, która stale przerasta liczbę debiutów, ale na podobną chorobę cierpi od lat główny parkiet warszawskiej giełdy. Ciekawostką może być wynosząca obecnie ponad 200 wartość C/Z dla spółek w NewConnect, którą po raz pierwszy opublikowano właśnie w 2021 roku. Wiąże się to z faktem, że w latach ubiegłych średnia spółka z NC… traciła pieniądze, a więc nie dało się dla niej wyliczyć dodatniego wskaźnika ceny do zysku.

Sugerowałbym również uważać na interpretację podawanej przez GPW stopy dywidendy, bo liczona jest ona tylko dla spółek dywidendowych, których na NewConnect „ze świecą szukać”, a więc dla całego indeksu NC byłoby to o wiele mniej niż 8,57%. Podobnie liczona jest ona dla GPW, oznaczając „średnią stopę dywidendy wśród spółek, które tę dywidendę wypłaciły” i dla całego indeksu WIG i NCINDEX byłyby to wartości o wiele mniejsze. Warto też zwrócić uwagę na wskaźnik obrotu, który oznacza % akcji na giełdzie, które zmieniły w danym roku właściciela. Rekordzistą jest NewConnect z roku 2020, w którym… średni papier zmienił właściciela niemal dwa razy. Odsuwamy się na moment od obydwu parkietów polskiej GPW, by poznać także inne światowe rynki akcji i dowiedzieć się gdzie sprawdzić jakie spółki są w ich ramach notowane.

Gdzie znaleźć światowe indeksy akcji?

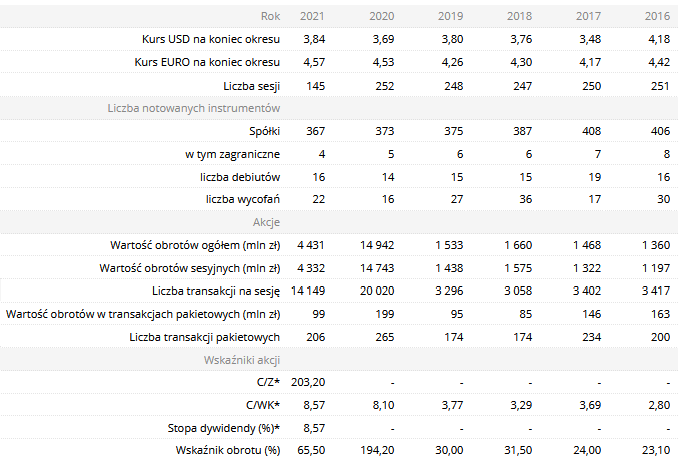

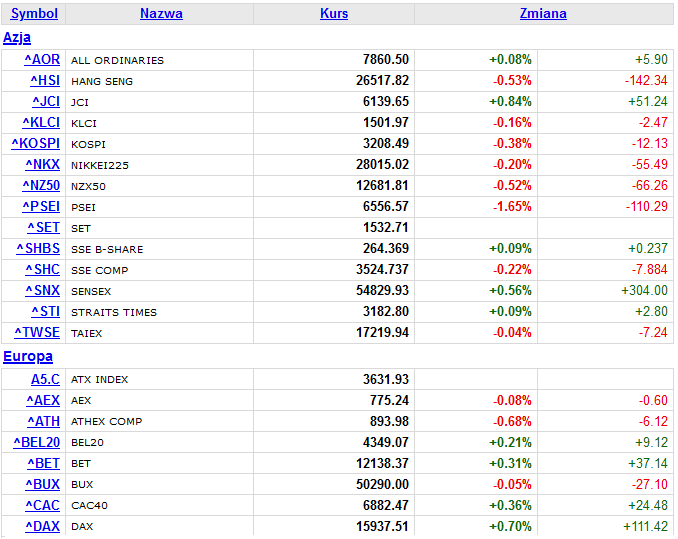

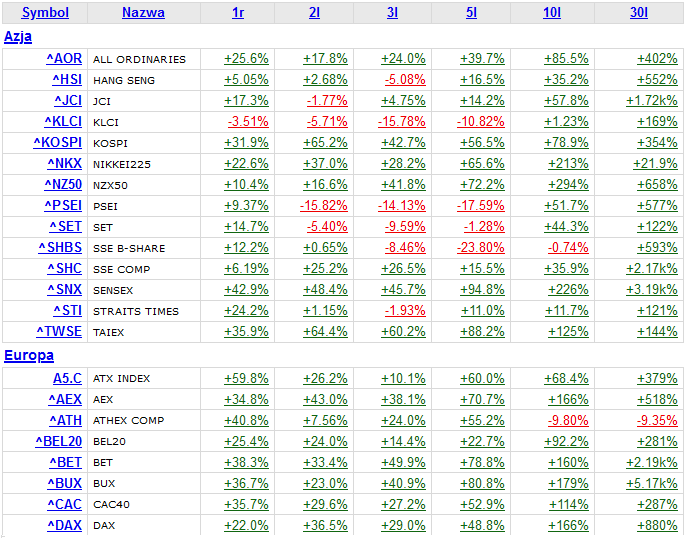

Światowe giełdy papierów wartościowych najprościej sprawdzić pod tym linkiem na stooq.pl. Choć nie ma tam wszystkich światowych rynków finansowych to największe z nich i ich dzienne zmiany są tu na bieżąco aktualizowane. Stooq ułatwia życie inwestora poprzez dodanie kategoryzacji geograficznej giełd, w której większość parkietów zalicza się do Azji, Europy i Ameryki:

Poza dziennymi zmianami notowań możemy też wybrać opcję „Stopy zwrotu >= 1r”, aby zobaczyć historyczne stopy zwrotu z indeksów w ciągu nawet do 100 lat. Oczywiście nie dla wszystkich rynków finansowych świata Stooq takie dane posiada, niemniej ciekawie jest przyjrzeć się wieloletnim stopom zwrotu z wybranych indeksów:

Inwestorowi indywidualnemu informacja o światowych rynkach finansowych i ich stopach zwrotu może pomóc co najwyżej w analizie makroekonomicznej, ale by zacząć przeprowadzać analizę fundamentalną będzie on musiał znaleźć konkretne spółki notowane w ramach danego indeksu. Pomocne w tym będzie menu „Komponenty”, które towarzyszy każdemu większemu indeksowi, który znajdziemy na Stooq.pl.

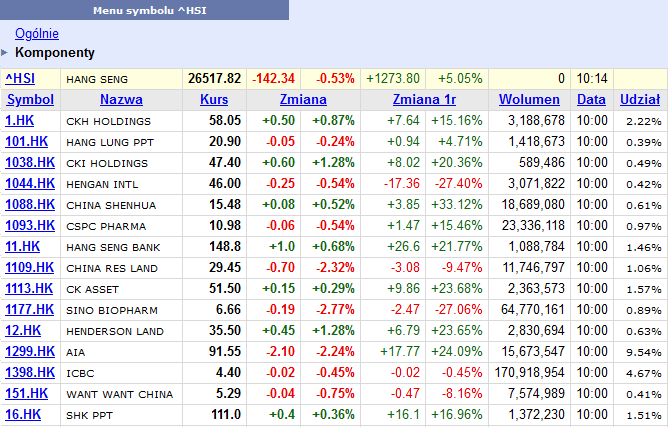

Jak sprawdzić spółki notowane na giełdach?

Bardzo wygodną opcją na Stooq jest podgląd składu niektórych indeksów. Podejrzysz tam spółki, które wchodzą w skład azjatyckich Hang Seng oraz NIKKEI 225, europejskich DAX, UK 100 i polskiego WIG-u, ale też amerykańskich Dow Jones Industrial Average, NASDAQ 100 oraz S&P 500. Przykład podglądu spółek w postaci menu „Komponenty” dla hongkońskiego HSE wkleiłem poniżej:

Po co inwestorowi właściwie lista notowanych spółek? By wiedzieć, od czego zacząć w analizach poszczególnych krajów oraz sektorów gospodarek. Gdzie znaleźć konkretne spółki z indeksów, których Stooq nie rozbija na komponenty? Oczywiście na stronach giełd, na przykład Euronext Paris lub Euronext Oslo. Dobrym źródłem list spółek może być także strona Investing.com (dla przykładu skład indeksu Shanghai SE 50), a jeśli nigdzie nie możesz znaleźć składu danego indeksu, to wpisz w wyszukiwarce „components” lub „list of constituents„. Pora zejść głębiej i omówić źródła sprawozdań finansowych dla spółek z GPW i NewConnect.

Gdzie znaleźć sprawozdania finansowe spółek?

Raporty spółek, o których pisałem we wpisie „Akcje (2/10) – Jak analizować akcje spółek? Podstawy analizy fundamentalnej” znajdziemy zwykle na stronach „relacji inwestorskich” dotyczących konkretnych spółek, ale ważniejszym od zlokalizowania raportów będzie poznanie harmonogramu ich publikacji. Nawet bardzo pasywny inwestor w akcje, z bardzo długim horyzontem inwestycyjnym powinien interesować się terminami, w których spółki publikują swoje raporty finansowe, dlatego kluczowe będzie poznanie terminarzy publikacji raportów finansowych. Poza nimi opiszę w tym rozdziale także stronę, która prezentuje liczby ze wszystkich historycznych raportów finansowych spółek, czyli Biznesradar.pl.

Terminarz publikacji raportów

Kalendarium publikacji raportów finansowych znajdziemy między innymi na Strefie Inwestorów oraz Stockwatch, przy czym to pierwsze źródło wydaje mi się bardziej czytelne. Na Strefie Inwestorów znajdziesz nie tylko nazwy spółek wraz z datami planowanych publikacji ich przyszłych raportów finansowych, ale też wygodną zakładkę umożliwiającą filtrowanie jedynie spółek z danego indeksu, np. WIG20 czy sWIG40:

Dla spółek z GPW i NewConnect w roku 2021 obowiązują terminy ostateczne publikacji raportów finansowych, które upływają 30 kwietnia (czwarty kwartał, a więc sprawozdanie roczne), 31 maja (pierwszy kwartał), 30 września (drugi kwartał, całe półrocze) i 30 listopada (trzeci kwartał). Powyższe zasady zmieniały się niemal z roku na rok, ale warto zapamiętać, że kwartalne sprawozdania finansowe polskich spółek publikowane są około 2 miesiące po zakończeniu każdego z kwartałów.

Sprawozdania finansowe u źródła

Każda spółka akcyjna, której akcje notowane są na polskiej giełdzie, ma obowiązek terminowego publikowania raportów okresowych na swojej stronie internetowej. Zazwyczaj sprawozdania znajdziemy na podstronach tzw. relacji inwestorskich, w ramach których firmy wykonują prezentacje swojej działalności, publikują raporty bieżące i okresowe oraz zostawiają inwestorom wybraną formę kontaktu, zwykle adres e-mailowy. Poniżej wklejam trzy przykładowe strony ze sprawozdaniami finansowymi dużych spółek z indeksu WIG20:

- Strona ze sprawozdaniami finansowymi spółki KGHM Polska Miedź.

- Strona z raportami okresowymi spółki PGNiG SA

- Strona z raportami okresowymi spółki LPP

Skoro na GPW i NewConnect łącznie notowanych jest około 800 spółek, a każda z nich publikuje cztery sprawozdania finansowe w ciągu roku, to wymagający inwestor musiałby monitorować 3200 dokumentów w ciągu roku. To nie tylko niewykonalne (przynajmniej dla mnie), ale wręcz szkodliwe dla strategii inwestycyjnej inwestora, który ciągle otrzymywałby nowe bodźce, które (emocjonalnie) wpływałyby na jego inwestowanie. Z pomocą przychodzi zakładka „Analiza Finansowa” portalu Biznesradar.pl.

Historia finansowa spółek w jednym miejscu

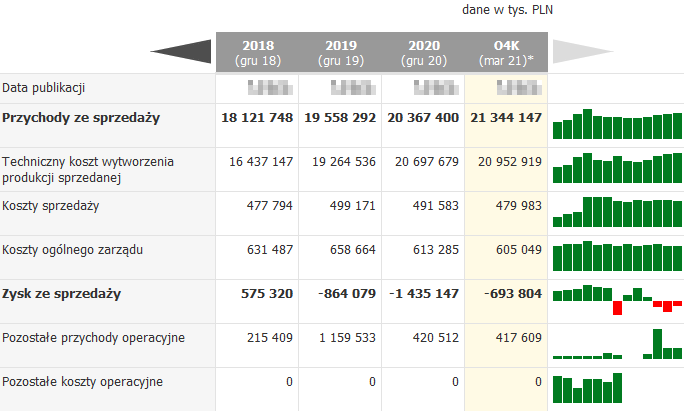

Bardzo ciekawą funkcjonalnością portalu Biznesradar.pl jest zakładka „Analiza finansowa”, dzięki której mamy dostęp do wieloletnich raportów finansowych każdej ze spółek notowanych na polskiej giełdzie. Jest to niewątpliwie ułatwienie, bo jednym kliknięciem możemy mieć dostęp do całej historii finansowej spółki, nie musząc ręcznie wyszukiwać historycznych sprawozdań i „wklepywać” ich do Excela. Wystarczy wybrać „Analiza finansowa” będąc w profilu dowolnej spółki, by dotrzeć do menu, które zaraz opiszę.

Przygodę z polskimi spółkami możemy zacząć od widoku wszystkich spółek z GPW lub widoku spółek z NewConnect. Pokażę teraz, jak dla trzech z nich wygląda pełna historia finansowa, zawierająca dane z kilkunastu ostatnich raportów, przy czym wkleję tu zrzuty ekranu z maksymalnie kilku ostatnich lat. Dla przykładu: fragment rachunku zysków i strat firmy Tauron Polska Energia wygląda w takim widoku następująco:

Biznesradar przedstawia sprawozdania finansowe w formie nieco uproszczonej i ustandaryzowanej, ale ciężko dziwić się temu podejściu mając do zaprezentowania kilkaset spółek działających w różnych sektorach gospodarki. Mimo to w tym uproszczonym formacie na monitorze o wysokiej rozdzielczości spokojnie obejrzymy sprawozdania z 10 lat i więcej z możliwością zrzucenia liczb do własnego Excela, w którym będziemy mogli dokonać dalszej analizy, włączając w to porównanie z innymi spółkami.

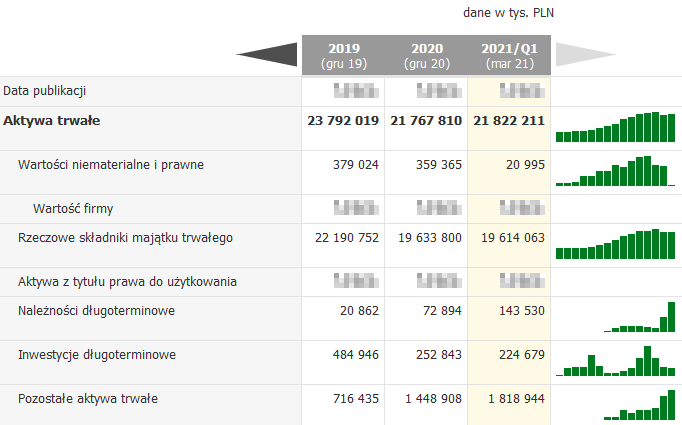

Oczywiście tutaj nie kończy się funkcjonalność serwisu, który zapewnia wgląd nie tylko do rachunku zysków i strat, ale też do pozostałych części sprawozdań finansowych spółek. Powiedzmy, że ciekawi jesteśmy sytuacji majątkowej spółki Enea. Pod tym linkiem sprawdzimy aktywa i pasywa spółki ENEA, które dla ostatnich 2,5 roku wyglądają następująco:

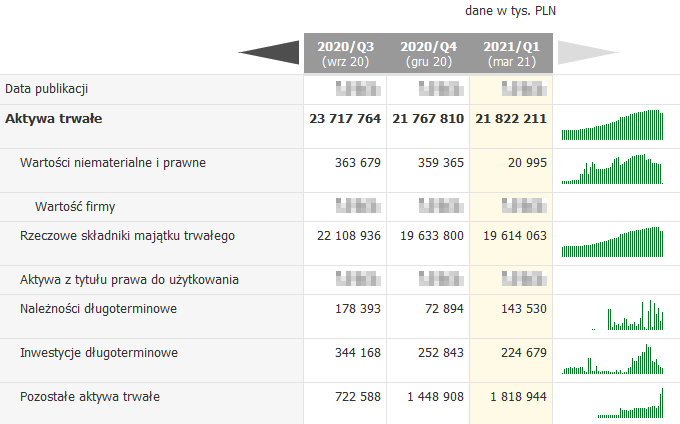

Właściwie nie dla ostatnich 2,5 roku, a tylko dla 2,25, gdyż oznaczenie „2021/Q1 (mar 21) oznacza, że widzimy „4 kwartały, skończywszy na marcu 21”. W przypadku rachunku zysków i strat oraz rachunku przepływów pieniężnych będzie to oznaczać sumę liczb dotyczących kwartałów Q2 2020, Q3 2020, Q4 2020 i Q1 2021, a w przypadku bilansu sam Q1 2021. Taki zapis dotyczy jednak tylko widoku rocznego, który możemy zmienić na kwartalny, wybierając ujęcie kwartalne bilansu ENEA, które zmieni widok na podobny do poniższego:

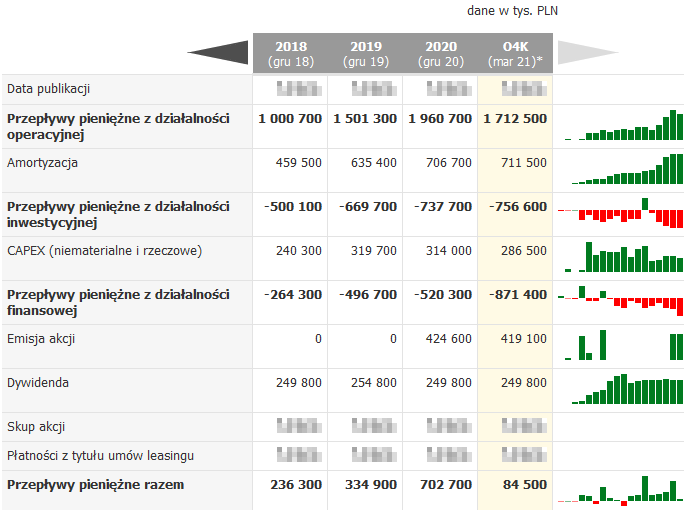

W widoku kwartalnym nazwy kolumn mówią o kwartałach, a więc 2020/Q3 oznacza kwartał 3 roku 2020, a zapis „(wrz 20)” to, że kwartał kończył się we wrześniu 2020 roku. Ujęcie kwartalne przydaje się do głębszej analizy, w której chcemy wyłapać niuanse w rodzaju stopnia cykliczności przychodów, które uzyskuje spółka. Dajmy na to, że przejrzeliśmy już rachunek zysków i strat oraz bilans i chcielibyśmy dowiedzieć się więcej o faktycznym zmianie poziomu gotówki w kasie przedsiębiorstwa. Chcemy dowiedzieć się więcej o tym, ile pieniędzy spółka w danym roku lub kwartale faktycznie otrzymała i wydała w zależności od kategorii? Dla przykładu tak w momencie pisania tego wpisu wyglądał rachunek przepływów pieniężnych spółki Asseco Poland:

Jak wcześniej wspomniałem – także tu – poza widokiem rocznym możemy wybrać też wariant kwartalny, co (przynajmniej dla mnie) jest na co dzień dużym ułatwieniem życia. Znajomość spółek z indeksu oraz miejsca, gdzie odnajdziemy ich wieloletnie dane finansowe to jedno, ale przydałby się sposób na szybkie przebranie indeksów pod kątem spółek spełniających wybrane kryteria. Do tego zaraz dojdziemy, bo takie skanery oczywiście istnieją, ale zaczniemy od tego, na bazie czego będziemy szukać spółek, a więc ich wskaźników finansowych.

Gdzie szukać informacji o spółkach giełdowych?

W ostatniej części tego wpisu chciałbym zostawić informacje o źródłach już obliczonych wskaźników finansowych oraz skanerach rynku, które pozwolą nam odfiltrować firmy spełniające wybrane kryteria fundamentalne. Poza wskaźnikami i radarem przydatny może być również harmonogram wypłat dywidend oraz poznanie stron, na których znajdziemy najnowsze wiadomości ze spółek (raporty ESPI) oraz… plotki ich dotyczące. Zacznijmy od wskaźników finansowych. Ważne! Jeśli szukasz danych dotyczących spółek zagranicznych, to koniecznie przeczytaj wpis „Akcje (9/10) – Jak inwestować w spółki zagraniczne?„, w którym podlinkowałem kilka świetnych źródeł takich informacji.

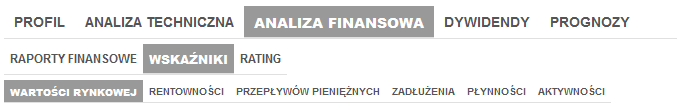

Wskaźniki finansowe spółek

Wskaźników finansowych nie trzeba szukać daleko, bo zamiast „raporty finansowe” można na Biznesradar wybrać „wskaźniki”, przechodząc do rozbudowanego menu z już obliczonymi wskaźnikami spółek giełdowych:

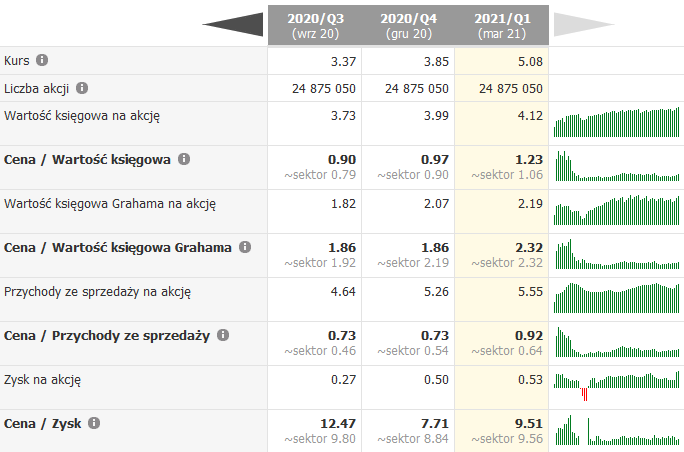

Znajdziemy tu obecnie sześć kategorii wskaźników, z których praktycznie każda zasługuje na uwagę inwestora. Weźmy na przykład wskaźniki wartości rynkowej dla spółki Lena Lighting, które obecnie wyglądają następująco:

Osobiście bardzo sobie cenię to, że Biznesradar pokazuje kurs oraz liczbę akcji w danym momencie, który w ujęciu kwartalnym oznacza koniec kwartału. Jeśli dziwi Cię, że pokazana jest tu liczba akcji, to pamiętaj, że informację o wycenie spółki uzyskujemy, mnożąc kurs akcji przez ich liczbę, a sama cena jednej akcji nie mówi o spółce niczego. Dodatkowo liczba akcji może się z czasem zmieniać poprzez emisję nowych (zwiększa się) lub skup akcji własnych (zmniejsza się), którego może dokonać firma. Na powyższym zrzucie ekranu widzimy kilka klasycznych wskaźników typu C/Z oraz C/WK, ale też bardziej restrykcyjny wariant tego drugiego w postaci C/WK Grahama, będącego jednym z oryginalnych wskaźników używanych do wyceny spółek w książce „Inteligentny Inwestor„.

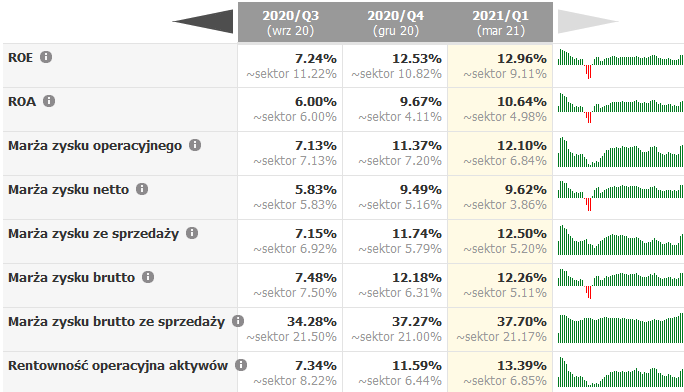

Poza wskaźnikami wartości rynkowej znajdziemy tu także wskaźniki rentowności, które informują o tym jak wiele ze swojego kapitału jest w stanie „wycisnąć” spółka w postaci zysku. Znajdziemy tu także ROA, czyli rentowność wszystkich aktywów spółki oraz kilka postaci wskaźnika marży. Na pierwszy rzut oka widać, że Lena Lighting w ostatnich dwóch kwartałach zwiększyła swoją rentowność, ale może to wynikać z cykliczności spółki. Jak to „na szybko” sprawdzić? Dość prosto, bo, mimo że brakuje nam na ekranie danych, to po prawej stronie widzimy zielono-czerwone „słupki”, które informują nas o wysokościach danych wskaźników z ostatnich kilkunastu kwartałów:

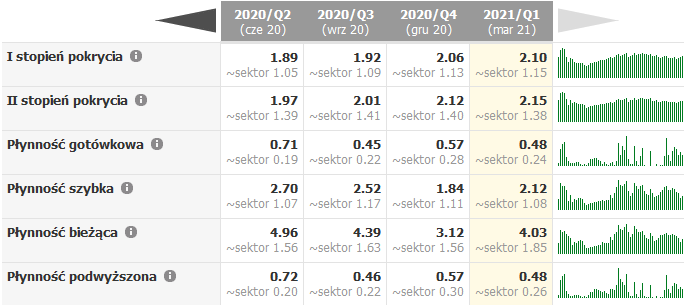

W sześciu zakładkach „wskaźnikowych” nie zabraknie też tych, które interesują inwestorów konserwatywnych, którzy zamiast spodziewać się eksponencjalnego wzrostu zysków wolą „dmuchać na zimne”. Jeśli istotnym jest dla Ciebie zdolność spółki do regulowania swoich zobowiązań oraz przygotowanie „na najgorsze” w postaci braku dodatnich przepływów operacyjnych przez kwartał lub więcej to koniecznie sprawdź wskaźniki płynności spółki, które dla Lena Lighting nie wyglądają obecnie tak źle:

To dobry moment, aby zaobserwować, że pod wartością wskaźnika dla spółki, Biznesradar wyświetla również jego średni poziom dla sektora gospodarki, w którym firma operuje. Dla przykładu: płynność gotówkowa Lena Lighting wynosi 0,48, co jest wartością dwukrotnie wyższą od średniej w sektorze, a więc sygnałem pozytywnym dla konserwatywnego inwestora, który woli, by spółka była zawsze gotowa na najgorsze. Płynność gotówkowa w wysokości 0,48 oznacza bowiem, że spółka może uregulować 48% swoich zobowiązań krótkoterminowych (a więc tych zapadających w ciągu 12 miesięcy), używając samej gotówki z kasy i innych możliwych do szybkiego spieniężenia inwestycji krótkoterminowych.

OK, znamy już miejsca, w których podejrzymy które spółki należą do jakiego indeksu, a więc możemy bezproblemowo znaleźć ich sprawozdania finansowe oraz automatycznie obliczone wskaźniki. Póki co musieliśmy przeglądać spółki „w ciemno”, czego żaden inwestor indywidualny raczej nie będzie w stanie samodzielnie wykonać dla wszystkich 800 notowanych firm. Potrzebować będziemy zatem metody (strategii) w postaci szeregu kryteriów oraz swego rodzaju skanera, który pomoże nam odfiltrować firmy, które spełniają nasze wymogi minimalne i nadadzą się do dalszej analizy.

Skaner fundamentalny GPW

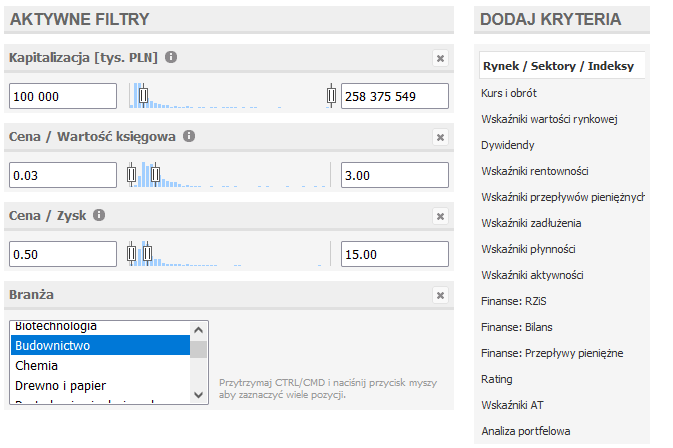

Bardzo przydatnym narzędziem na początek „zabawy w analizę fundamentalną” będzie skaner fundamentalny GPW z biznesradar.pl, który moim zdaniem przebija pod względem bogactwa funkcjonalności wszystkie inne darmowe narzędzia tego typu. Skaner fundamentalny pozwala szybko „przebrać” cały rynek bazując na konkretnych, wcześniej ustalonych kryteriach, których bogactwo wyboru może początkującego inwestora naprawdę odstraszyć.

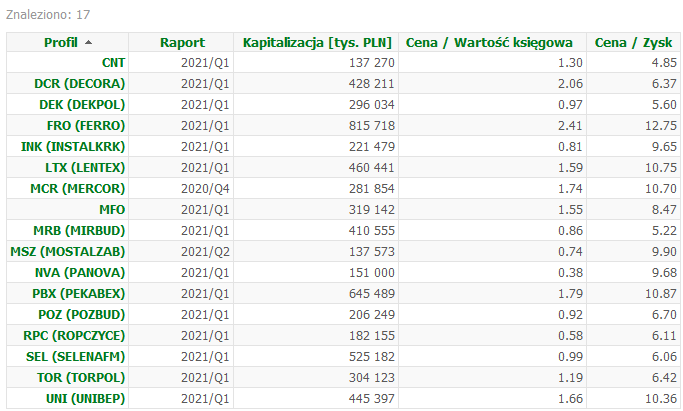

Nie daj się zwieść pozorom, bo pomimo przydatności dużej części kryteriów, selekcji większość z nich została do skanera dodana jedynie dlatego, bo mogła tu być, a nie dlatego, że istnieje jakaś „magiczna” i obiektywnie lepsza od innych metoda selekcji wykorzystująca więcej niż kilka wskaźników. Dla przykładu poniżej stosujemy kryteria wybierające tylko spółki budowlane, ale „odsiewające” spółki bardzo drogie (przynajmniej na pierwszy rzut oka) oraz te o niskiej kapitalizacji, przez którą rozumiemy wartość giełdową poniżej 100 milionów złotych:

Powyższe kryteria zostały dobrane mniej lub bardziej losowo i głównie po to, aby pokazać przykład działania tego darmowego narzędzia. Bez narzucenia jakichkolwiek reguł narzędzie klasyfikuje 73 spółki jako działające w branży budowlanej, ale po ograniczeniu ich do spółek dużych (>100 mln zł wartości giełdowej) i relatywnie tanich (C/Z poniżej 15 i C/WK poniżej 3) otrzymujemy jedynie 17 z nich:

Czy powyższe 17 spółek to w jakimś sensie specjalne firmy i „inwestycyjne pewniaki”? Powiedziałbym, że prawie na pewno nie, ale „inwestując tylko chwilę” przebraliśmy całe GPW, otrzymując tylko średnie i duże firmy budowlane o konkretnych wskaźnikach wartości giełdowej. Uważam, że efekt działania skanera fundamentalnego może być zatem dobrym filtrem początkowym do dalszej analizy, ale nigdy nie powinien być używany jako jej jedyny krok.

Bardzo ważne jest zrozumienie, że poza statycznymi wartościami wskaźników istotna jest także ich dynamika zmian, a samo niskie C/Z równie często oznacza dobrą okazję fundamentalną, jak i przyszłego bankruta, od którego rynek ucieka z uwagi na fundamentalne słabości. Tego rodzaju detali tak „zaprogramowany” skaner niestety nie będzie w stanie wyłapać, a do jego działania wrócimy jeszcze w częściach 4 i 5 serii, w których poszukamy spółek typu value oraz growth, a możliwie także kombinacji obydwu typów.

Terminarz wypłat dywidend GPW

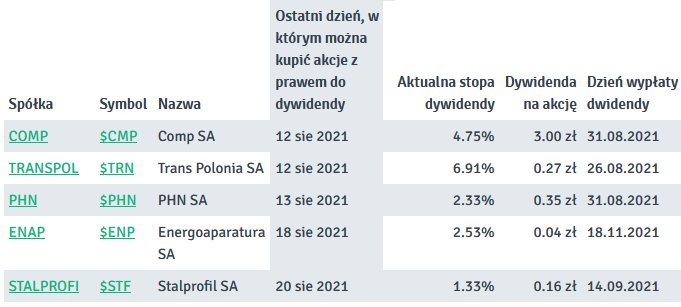

Inwestując na giełdzie w horyzoncie wieloletnim niekoniecznie trzeba wiedzieć kiedy która ze spółek wypłaci dywidendę, ale „zakup spółki pod dywidendę” może być dobrą motywacją dla początkującego inwestora. Historyczne wysokości dywidend z ostatnich 20 lat zobaczysz na mojej liście dywidend z GPW i NewConnect, ale te nadchodzące wymagać będą skorzystania z aktualizowanych na bieżąco narzędzi. Najlepiej wygląda to na liście przyszłych dywidend Strefy Inwestorów, co zobaczysz na poniższym zrzucie ekranu:

Użytkownik portalu może w jednym, wygodnym menu zobaczyć jak wysoką dywidendę na akcje wypłaci każda ze spółek, kiedy to nastąpi, ale – co najważniejsze – pod koniec którego dnia trzeba mieć na rachunku akcje, by otrzymać prawo do dywidendy. Co do „aktualnej stopy dywidendy” na tym portalu to podejrzewam, że jest liczona statycznie, czyli dla dnia, w którym spółka ogłosiła dywidendę, więc samemu polegałbym raczej na kwocie dywidendy, którą następnie zestawiłbym z obecną i historycznymi cenami akcji spółki.

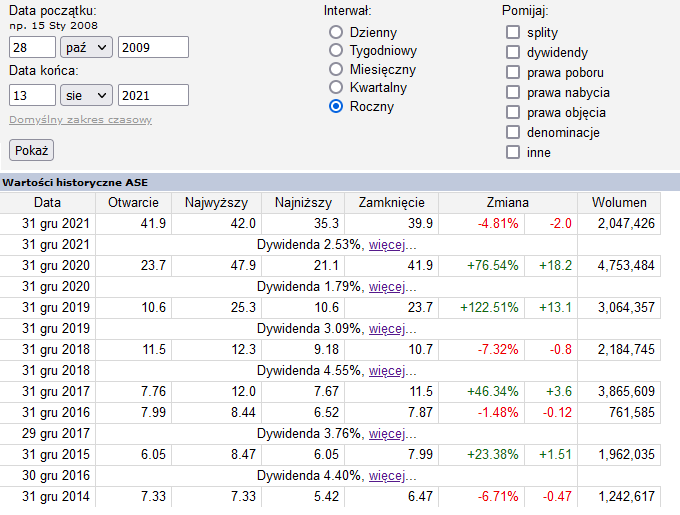

Czy „zakup pod dywidendę” w ogóle ma sens? Prawdę mówiąc, nie, bo dywidenda po dniu uzyskania praw do niej zostaje „sztucznie odcięta od kursu”, obniżając cały historyczny wykres. Efekt obniżki kursu po wypłacie dywidendy przez spółkę najlepiej zaobserwujesz na Stooq.pl, na którym można zobaczyć prawdziwą historyczną cenę akcji, dokonując jedynie kilku modyfikacji w ustawieniach. Zacznijmy od widoku danych historycznych dla spółki Asseco South Eastern Europe:

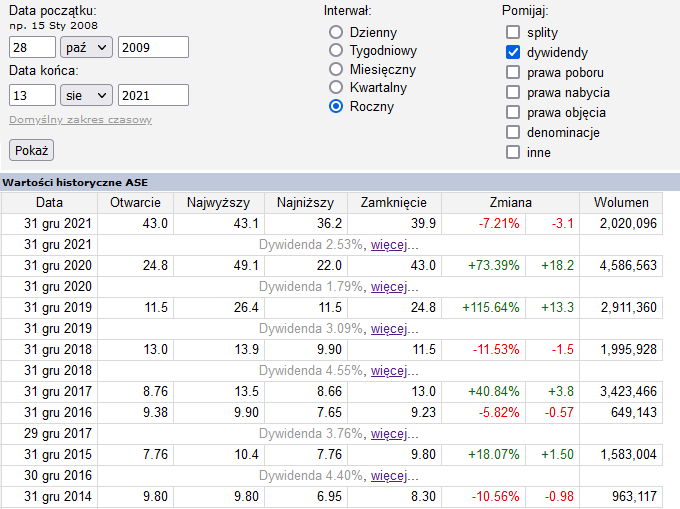

W teorii wszystko jest OK. Widzimy tu ceny akcji spółki ASE, czyli Asseco South Eastern Europe w ciągu ostatnich 7 lat oraz procentowe dywidendy, które spółka w każdym roku wypłaciła. Czy ASE istotnie zwiększyła swoją cenę akcji między 2014, a 2021 rokiem z 5,42 zł do 42 złotych? Problem w tym, że nie, ponieważ w międzyczasie wypłaciła ona 6 dywidend, które przecież musiały zostać odcięte od kursu, obniżając go. Powyższy widok jest zatem „wybrakowany”, gdyż pokazuje nam historyczne ceny, ale już obniżone o wszystkie przyszłe dywidendy. Z pomocą przyjdzie nam opcja „Pomijaj: dywidendy”, dzięki której uzyskamy prawdziwy obraz historycznych cen akcji przedsiębiorstwa:

Porównując powyższe, już na pierwszy rzut oka zobaczymy, że spółka nie była w 2014 roku notowana po cenie minimalnej 5,42 zł, a po cenie 6,95 złotego. Tegoroczne ceny (w tym widoku) nie zmieniły się, ponieważ pomniejszy je dopiero przyszłoroczna wypłata dywidendy, ale analizując spółkę 10 lub 20 lat wstecz nie znając opcji „pomijaj: dywidendy” popełniamy naprawdę duży błąd. Stooq domyślnie uwzględnia wypłaty dywidend, obniżając historyczne kursy, co może być zarówno błogosławieństwem, jak i klątwą, która utrudni początkującemu inwestorowi dokonanie pierwszych analiz. Zostały nam jeszcze źródła wiadomości i plotek ze spółek, które dla wielu są (niestety) jedyną podstawą do zawierania transakcji na giełdzie.

Wiadomości o spółkach z GPW i NewConnect

Choć wiele portali giełdowych na bieżąco komentuje nowinki ze spółek, to źródeł wszystkich z nich jest tylko kilka. Tak jak polskie spółki informują o kondycji swoich finansów w raportach okresowych, tak innego rodzaju wiadomości przekazywane są w ramach tzw. raportów bieżących w ramach systemu ESPI. Rozwinięciem skrótu jest Elektroniczny System Przekazywania Informacji, który – zdefiniowany i kontrolowany przez Komisję Nadzoru Finansowego – obliguje spółki do publikowania informacji w konkretny i jednolity sposób.

O ile raporty EBI (Elektroniczna Baza Informacji) zawierają sprawozdania finansowe spółek to raporty ESPI najprościej opisać słowami „wszystkie inne raporty bieżące”, którymi chciałaby się podzielić spółka ze światem. W ESPI znajdziemy zatem większość informacji „cenotwórczych”, a więc takich, które mogą wpłynąć na ruchy kursów spółek, ale nie oszukujmy się, że zdołamy coś na tym „ugrać”. Zazwyczaj takie informacje zostają bardzo szybko „wyłapane” przez ogół inwestorów, którzy – zwykle emocjonalnie – reagują na informacje przekazane w ESPI, podwyższając lub obniżając kurs spółki w zależności od wydźwięku nowinek. Raporty ESPI możemy podejrzeć na przykład w serwisie ekonomicznym Polskiej Agencji Prasowej, który prezentuje je w następujący sposób:

Poza najnowszymi raportami do dyspozycji odwiedzającego stronę PAP jest także historyczna wyszukiwarka wszystkich raportów bieżących w zależności od miesiąca, roku i dnia, która umożliwia „odtworzenie wydarzeń” dla konkretnej firmy. Dzieje firmy prześledzimy jednak, wybierając zakładkę „Firmy ESPI”, dzięki której możemy odtworzyć historię tego rodzaju raportów tylko dla określonego przedsiębiorstwa. Przykładowa tabela historycznych raportów ESPI dla firmy wygląda następująco:

Choć sam nie jestem wielkim zwolennikiem „polowania na ESPI” i zazwyczaj rzadko na nie reaguję, uważam, że prześledzenie reakcji kursu akcji na wiadomości z firmy może być ciekawym ćwiczeniem dla początkującego. Powyżej umieściłem zrzut ekranu dla firmy, która publikuje ESPI niezwykle często, dochodząc do kilkuset takich raportów rocznie, ale większość spółek robi to o wiele rzadziej.

Alternatywnym sposobem na bycie na bieżąco z wiadomościami ze spółek jest użycie aplikacji mobilnej GPW. Pozwala ona ustawić alerty ESPI obserwowanych lub już kupionych spółek, co umożliwi nam proste i automatyczne uzyskiwanie informacji o spółkach, które nas interesują. Dowiedziałem się o niej od Michała w komentarzach pod wpisem (dzięki!), sprawdziłem i byłem całkiem zadowolony z jej działania. Użycie aplikacji GPW sprawi, że otrzymamy alerty na telefon bez konieczności ręcznego wyszukiwania ESPI w internecie, co praktycznie i prosto pozwala nam śledzić nowinki ze spółek z GPW i NewConnect. ESPI zawiera informacje, do których publikowania zobowiązane są spółki, ale istnieje w internecie także „drugi obieg” informacji… jeżeli można je w ogóle tak nazwać.

Plotki o spółkach z GPW i NewConnect

O forum Bankier.pl pisałem już we wpisie „Psychologia inwestowania, czyli jak inwestować, by nie zwariować„, w którym lekko wyśmiewałem zawartość wątków, które można tam znaleźć. W nieodfiltrowanym widoku Forum Giełda Bankier.pl widzimy niezły bałagan, gdyż wątki dotyczą wszystkich spółek na naszej giełdzie. Problematyczna jest też jakość wątków, bo – jak to zwykle w internecie – nie są one w żaden sposób monitorowane i moderowane, a więc po wejściu na forum Twoim oczom ukaże się coś w rodzaju poniższego obrazka:

Posty w rodzaju „dziś wystrzeli!” lub „kolejny stracony tydzień?” to norma w otoczeniu, w którym inwestorzy próbują zakląć rzeczywistość, by wyjaśnić, dlaczego stracili lub jeszcze nie zyskali pieniędzy. Link do forum Bankier.pl umieszczam raczej ku przestrodze, bo 95% wiadomości, które tam znajdziesz to raczej szum informacyjny i wyraz emocji „stratnego” inwestora, ale (podobno) czasem zdarzają się tam informacje cenne i wartościowe. Pomocny będzie widok forum konkretnej spółki, co dla popularnego producenta gier CD Projekt RED obecnie wygląda następująco:

Jak już pisałem: 95% (lub więcej) wiadomości to absolutny chaos, szum i brak jakiejkolwiek wartości dodanej, co jest dla mnie wystarczającym powodem, by zaglądać tam… jedynie po to, by upewnić się, że o spółkach, które analizuje, pisze się mało lub wcale. Sposobem inwestowania jest też sprawdzanie które spółki nie posiadają „pokrycia analitycznego” na Bankier.pl, a sam często dodaję za to punkty, ciesząc się, że firma nie jest jeszcze obiektem plotek i spekulacji. Zdradziłem teraz bardzo ważny detal o mojej strategii inwestycyjnej, którym jest „kupowanie tego, o czym jest cicho, a nie głośno”, a nadmiar plotek na „Bankierze” nie raz odstraszył mnie od zakupu akcji przedsiębiorstwa. Czas na podsumowanie trzeciej części serii o akcjach.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć bezpieczne konto z bogatą ofertą ETF-ów?

Szukasz dobrego zagranicznego konta maklerskiego?

Aktualny ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Podsumowanie

Pisząc ten artykuł miałem na celu krótkie i konkretne przedstawienie podstawowych funkcjonalności polskich giełdowych portali, z których korzystam na co dzień. Jestem świadom, że dosyć trudne jest przeglądanie portali bez konkretnego przypadku użycia (ang. use case), więc ten wpis potraktowałbym jako bazę pod analizy, które przeprowadzimy w częściach czwartej, piątej i szóstej serii. Mam nadzieję, że dowiedziałeś się z treści tego wpisu czegoś nowego/ciekawego i koniecznie daj znać jeśli pominąłem jakąkolwiek ważną funkcjonalność jednego z opisywanych portali.

Dla osób zainteresowanych inwestowaniem w akcje spółek zagranicznych: informacje o źródłach danych dla spółek m.in. amerykańskich zamierzam zawrzeć w części 9 serii (tej o inwestowaniu zagranicznym), więc pamiętajcie, że o Was nie zapomniałem! Do zobaczenia w części czwartej, która będzie najdłuższym i najbogatszym w treść wpisem na blogu (przynajmniej dotychczas).

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.