Wyjście z akcjami na świat.

Zastanawiasz się, jak kupić akcje zagranicznych spółek? W tym niepozornym pytaniu kryje się zagadnienie, które rozpala wyobraźnię wielu inwestorów. Dzisiejszym wpisem postaram się zaspokoić Twoją ciekawość, wprowadzając Cię w świat inwestowania w akcje spółek z innych krajów.

W pierwszej części serii, którą wydałem dobre kilka miesięcy temu, obiecywałem, że, mimo że większość serii dotyczyła będzie inwestowania w Polsce, to pod koniec poruszymy także temat inwestowania za granicą. Przedostatnia część wielkiej sagi o akcjach dotyczyć będzie tego, jak inwestować w spółki zagraniczne bardziej świadomie, czyli nie przepłacając prowizji, rozumiejąc sprawozdania finansowe po angielsku, ale też dowiadując się, gdzie szukać wiarygodnych informacji o spółkach. Pod koniec wpisu poruszymy także temat inwestowania w zagraniczne spółki dywidendowe (głównie amerykańskie i europejskie), poniekąd rozszerzając wpis „Akcje (6/10) – Jak wybierać spółki dywidendowe? Inwestowanie w oparciu o cashflow”.

Prowadząc blog o oszczędzaniu Inwestomat, staram się łączyć merytorykę i prosty język, nawet przy tak skomplikowanych kwestiach, jak inwestowanie w spółki zagraniczne. Co więcej, zanim zaczniemy od przedstawienia ofert dotyczących handlu akcjami spółek zagranicznych u polskich maklerów i zagranicznych brokerów, chciałbym zapowiedzieć lżejszy charakter tej części wobec kilku poprzednich, a zwłaszcza 4, 5 i 8.

Moim celem w dzisiejszym wpisie jest poglądowe wprowadzenie Cię w realia związane z tym, jak inwestować w akcje zagranicznych firm w sposób bezpośredni i „bez bicia” przyznaję, że arkana tego procesu mogłyby spokojnie stanowić odrębną serię, którą być może (gdy wyczerpię listę 300-400 pomysłów na wpisy, którymi obecnie dysponuje) postanowię kiedyś napisać. Dziewiąty epizod serii o akcjach na moim blogu potraktuj zatem jako lekki i przyjemny wstęp do wielowątkowej odpowiedzi na pytanie, jak kupować akcje za granicą, który rozpoczniemy przedstawieniem obecnych ofert dotyczących akcji zagranicznych.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Którzy brokerzy i maklerzy oferują handel akcjami firm zagranicznych.

- Ile spółek zagranicznych kupisz u polskich maklerów i jakie komplikacje podatkowe mogą się z tym wiązać.

- Jakie są najważniejsze zagraniczne indeksy akcji.

- Jak brzmią najważniejsze pojęcia księgowości w języku angielskim.

- Jakie portale oferują dane i analizy spółek zagranicznych.

- Jak inwestować w zagraniczne spółki dywidendowe i zmieszać je z polskimi w swoim portfelu.

Powiązane wpisy

- Akcje (1/10) – Jak inwestować w akcje? Czy da się pokonać rynek?

- Akcje (2/10) – Jak analizować akcje spółek? Podstawy analizy fundamentalnej

- Akcje (3/10) – Gdzie szukać informacji o spółkach giełdowych? Najlepsze źródła

- Akcje (7/10) – Jak zbudować portfel oparty na akcjach?

- Inwestycyjny wstęp (6/6) – Światowe rynki finansowe

Techniczne aspekty inwestowania za granicą

Zagraniczne akcje – jak kupić tego rodzaju papiery wartościowe? Zupełnie jak przy inwestowaniu w akcje spółek notowanych w Warszawie czy funduszy ETF obecnych na zagranicznych giełdach, także w przypadku notowanych za granicą akcji, absolutną podstawą jest zrozumienie mechanizmu naliczania prowizji transakcyjnych u swojego maklera lub brokera. Wśród odwiedzających mój blog istnieje opinia, że nadmierną uwagę poświęcam inwestowaniu przez polskie konta maklerskie, więc – nieco przewrotnie – zacznę dziś od analizy obecnej oferty najchętniej przez Polaków wybieranych kont u zagranicznych brokerów.

Jeśli interesuje nas zarabianie poprzez inwestowanie w akcje spółek z innych krajów, to musimy zauważyć, że powodów do wybrania zagranicznego konta maklerskiego jest naprawdę sporo. Począwszy od szerszego „zasięgu inwestycyjnego”, po możliwość (a wręcz konieczność) prowadzenia kont w zagranicznych walutach, kończąc na względnie atrakcyjnych warunkach prowizyjnych, które często deklasują ich lokalną (polską) konkurencję. Warto jednak wspomnieć także o wadach tych kont, czyli konieczności samodzielnego rozliczenia podatkowego w PIT-38 oraz braku możliwości prowadzenia korzystnych pod względem podatków kont IKE i IKZE. Prześwietlmy więc ofertę akcyjną wybranych brokerów zagranicznych, by bardziej świadomie poruszać się w świecie światowego inwestowania.

Zagraniczne akcje u zagranicznych brokerów

Przedstawione w tym akapicie prowizje transakcyjne są aktualne na grudzień 2021 roku i zastrzegam, że w chwili, gdy czytasz te słowa, mogą się diametralnie różnić od tych, które się tutaj znajdują.

WAŻNE! Zawsze aktualne porównanie kont maklerskich znajdziesz na stronie „Ranking kont IKE i IKZE. Najlepsze IKE i IKZE dla Ciebie„, więc jeśli aktualnie szukasz konta maklerskiego, to kieruj się wyłącznie prowizjami, które tam rozpisałem (a nie w tym, już potencjalnie zdezaktualizowanym rozdziale).

Dokładnie z tego powodu w pierwszej kolumnie tabeli („Broker”) zostawiam też linki do stron brokerów, na których ci opisują modele naliczania opłat i prowizji dla zagranicznych giełd. A skoro już przy giełdach jesteśmy to, jako że bardzo często prowizje maklerskie zależą od giełd, na których handlujemy, to skupimy się dzisiaj wyłącznie na giełdach amerykańskich i giełdzie brytyjskiej (londyńskiej), by przybliżyć i umożliwić porównanie poszczególnych ofert ze sobą. W poniższej tabeli znajdziesz podstawowe informacje o siedmiu wybranych brokerach, wraz z wysokością prowizji dla handlu akcjami amerykańskimi i brytyjskimi:

| Broker | Siedziba | Prowizja w handlu akcjami |

|---|---|---|

| Holandia | USA: brak UK: 3,9 euro | |

| Portugalia | USA: 0,02 USD/akcja, min. 15 USD UK: 0,2% z min. 8 GBP | |

| Cypr | ok. 0,1% (spread), ale ograniczona oferta | |

| Malta/Cypr | USA: 0,02$/akcja UK: 0,05$/akcja | |

| USA | USA: 0.0035$/akcje, ale min. 0,35 USD, max. 1% transakcji UK: 0,1%, min 10 GBP | |

| Holandia | USA: 0.01$/akcja, ale min. 5 USD, max. 2% transakcji UK: 0,05%, min 10 GBP | |

| Dania | USA: 0,02$/akcja, ale min. 7 USD UK: 0,1%, min. 8 GBP | |

USA | USA: 0.0008$/akcja |

Jeśli mielibyśmy porównywać same prowizje transakcyjne, ignorując opłaty za otwarcie rachunku/wpłaty/wypłaty/bezczynność/depozyt papierów wartościowych i tym podobne (o tym planuję napisać kiedyś osobny ranking) to „na papierze” dla rynku amerykańskiego najlepiej wyglądają (nie do końca) darmowe DeGiro i quasi-darmowe (bo sam broker podaje spread transakcyjny jako koszt transakcji) eToro. Być może są to jednak tymczasowe promocje, więc warto przeanalizować te „zwykłe” wśród pozostałych maklerów. Tanie jest także amerykańskie TastyWorks, ale z uwagi na rezydenturę w USA i związaną z nią odległość geograficzną i podleganie pod jurysdykcję amerykańską (patrz: kłopotliwy Estate Tax) wiele osób może jednak preferować brokera europejskiego.

Odstraszają wysokie prowizje minimalne w DIF Broker (15 USD) i Saxo Trader (7 USD), a jedynie przeciętna wydaje się oferta Lynx Broker (min. 5 USD na transakcję). W tym kontekście naprawdę nieźle wyglądają prowizje w Interactive Brokers oraz Exante, przy czym to drugie zawiera wiele pobocznych opłat typu moja „ulubiona” opłata za nieaktywność inwestora lub opłata za dokonanie wypłaty z rachunku. Oferta brytyjska jest bliźniaczo podobna do amerykańskiej i choć zwykle trochę droższa od tej drugiej, to brokerzy wypadają tam relatywnie do siebie bardzo podobnie. Zajrzyjmy teraz na chwilę „pod maskę” polskich kont maklerskich, które oferują inwestowanie w akcje zagraniczne, by zobaczyć jak reagują one na rozwój i ciągłe polepszanie się oferty ich zagranicznej konkurencji.

Zagraniczne akcje u polskich maklerów

Choć aktywnych maklerów prowadzących usługi maklerskie dla klientów prywatnych jest w naszym kraju kilkunastu, to „wyjście za granicę” umożliwia jedynie kilka firm tego rodzaju. Niestety dla klienta, najczęściej wiąże się to ze znacznie wyższymi opłatami minimalnymi niż w przypadku inwestowania w spółki i ETF-y notowane na GPW, co sprawia, że tym istotniejsze jest dokładne prześwietlenie cennika przed dokonaniem wyboru maklera (zwłaszcza że zazwyczaj jest to wybór na lata).

WAŻNE! Zawsze aktualne porównanie kont maklerskich znajdziesz na stronie „Ranking kont IKE i IKZE. Najlepsze IKE i IKZE dla Ciebie„, więc jeśli aktualnie szukasz konta maklerskiego, to kieruj się wyłącznie prowizjami, które tam rozpisałem (a nie w tym, potencjalnie zdezaktualizowanym rozdziale).

Na potrzeby porównania założymy, że 1 euro jest wart 4,5 złotego (co ująłem także w opisie kolumn tabeli), dzięki czemu będzie łatwiej przedstawić przybliżone koszty dla transakcji o równowartości 1000 złotych. Podobnie jak w przypadku zagranicznych brokerów, także i tu nie podałem opłat bieżących i tych związanych z prowadzeniem rachunku (jeśli takowe występują), skupiając się jedynie na prowizjach transakcyjnych, czyli tych, które uiszczamy przy zakupie i sprzedaży papierów wartościowych:

| Biuro/Dom Maklerski | Prowizja (sposób liczenia) | Prowizja przy Transakcji za 1000 złotych (1 eur = 4,5 PLN) | Prowizja przy Transakcji za 10 000 złotych (1 eur = 4,5 PLN) |

|---|---|---|---|

DM BOŚ (konto PLN) DM BOŚ (konto walutowe) | 0,29%, min. 19 złotych + 0,2% za wymianę walut 0,29%, min. 5 EUR/5 USD/5 GBP, jeśli inwestujemy przez konto walutowe. | 21 złotych 5 EUR/5 USD/5 GBP | 49 złotych 0,29% transakcji w walucie obcej |

0,5%, min. 20 euro | 90 złotych | 90 złotych | |

BM mBank i eMakler (konto PLN) BM mBank (konto walutowe) | 0,29%, min. 19 zł + 0,1% za wymianę walut 0,29%, min. 5 EUR/5 USD/5 GBP, jeśli inwestujemy przez konto walutowe. | 20 złotych 5 EUR/5 USD/5 GBP | 39 złotych 0,29% transakcji w walucie obcej |

0,5%, min. 30 euro | 135 złotych | 135 złotych | |

0,28%, min. 38 zł | 38 złotych | 38 złotych | |

0,39%, min. 12 euro | 54 złote | 54 złote | |

0% + 0,5% za wymianę walut. Bez kwoty minimalnej. 0% jeśli inwestujemy przez konto walutowe | 5 złotych lub 0 złotych | 50 złotych lub 0 złotych |

Choć przy inwestowaniu kwotami rzędu 10 000 złotych na transakcję i więcej wszyscy maklerzy wypadają dosyć podobnie (a przynajmniej bardziej konkurencyjnie wobec siebie), to dla kwoty rzędu 1000 złotych mamy trzy domy/biura maklerskie, których oferty zagraniczne wyraźnie dominują nad pozostałymi:

- Niezmiennie, już od roku najlepszą pod względem wysokości prowizji ofertą zagraniczną dysponuje Dom Maklerski XTB, który za handel zagranicznymi akcjami i ETF-ami do wartości 100 000 euro miesięcznie nie pobiera „tradycyjnej” opłaty transakcyjnej. Jedyne koszta związane z inwestowaniem w XTB w naszej rodzimej walucie dotyczą przewalutowania, które kosztuje tam 0,5% wartości transakcji, ale bez kwoty minimalnej, co sprawia, że za zainwestowanie 1000 złotych w akcje amerykańskich lub brytyjskich spółek zapłacimy tylko 5 złotych (a korzystając z konta walutowego okrągłe 0 dolarów/euro).

- Na drugim miejscu pod względem opłat znajduje się BM mBanku oraz eMakler (inne usługi, ale z tą samą ofertą i identycznymi opłatami).

- Na trzecim pod względem cennika miejscu znajduje się DM BOŚ (BOSSA), który (w zależności od momentu) może oferować specjalną usługę kilku darmowych przewalutowań wpłacanych w złotych kwot na wybraną walutę obcą (zanim dokonamy transakcji).

Podkreślę, że oceniamy tu jedynie cenniki, a nie szerokość oferty, którą zajmiemy się w kolejnych kilku akapitach. Jeśli nie masz jeszcze konta maklerskiego, a interesuje Cię inwestowanie w zagraniczne instrumenty finansowe, to serdecznie zachęcam do skorzystania z jednego z moich linków afiliacyjnych, które znajdziesz poniżej. Jest to w tej chwili najlepsza opcja na docenienie pracy, którą wkładam w prowadzenie tej strony i dołożenie swojej cegiełki do tego edukacyjnego przedsięwzięcia. Serdeczne dzięki!

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć IKE/IKZE z bogatą ofertą ETF-ów?

Mój link obniża prowizję na rynkach zagranicznych z 0,29% do 0,24%.

Szukasz zagranicznego konta maklerskiego?

Pełen ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Ile zagranicznych akcji można kupić w Polsce?

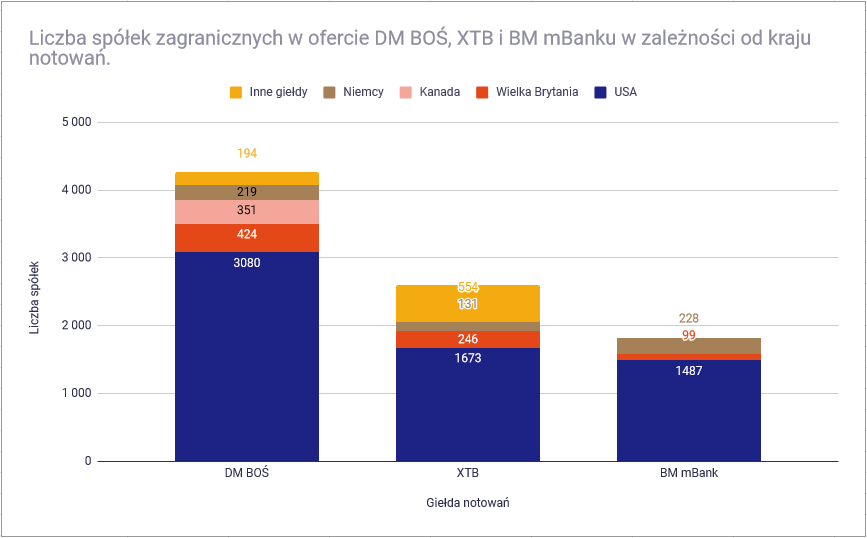

Do podjęcia świadomej decyzji dotyczącej tego, które akcje kupić, niezbędna jest wiedza, ile zagranicznych akcji można nabyć w naszym kraju. Wśród odwiedzających mój blog istnieje bardzo duża grupa osób, dla których szerokość oferty, czyli to, w akcje ilu spółek będzie można zainwestować przez dane konto, liczy się przynajmniej na równi z oceną opłat i prowizji transakcyjnych. Specjalnie dla tych osób napisałem w grudniu 2021 roku do DM BOŚ z prośbą o udostępnienie mi (na potrzeby tego wpisu) listy wszystkich akcji zagranicznych, które w tamtym dniu można było nabyć, korzystając z ich kont maklerskich.

Do XTB i BM mBanku nie było potrzeby pisać, gdyż obydwaj maklerzy dzielą się swoimi ofertami publicznie (XTB tutaj, mBank tutaj), więc w dowolnej chwili mamy możliwość podglądu walorów, które znajdują się w ich bieżącej ofercie. Wysokopoziomowe zestawienie trzech maklerów wraz z liczbą akcji, którymi można było w grudniu 2021 roku obracać w ich ramach, znajduje się poniżej.

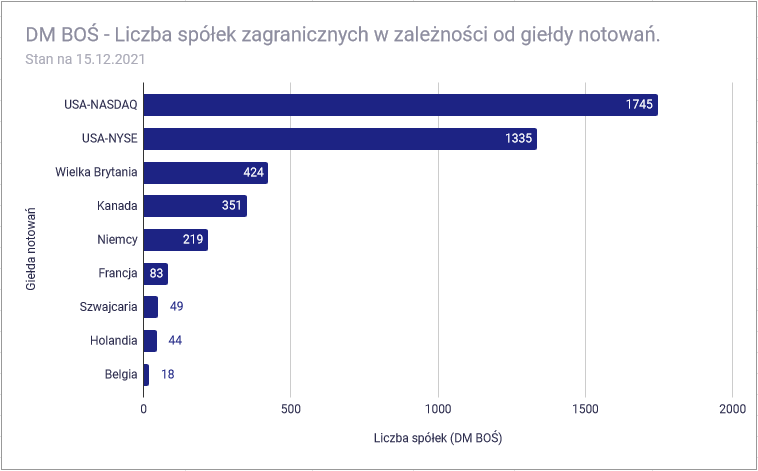

Na powyższym wykresie przedstawiłem liczby wszystkich dostępnych akcji spółek notowanych na zagranicznych giełdach w ofercie maklerów wraz z ich podziałem na kilka najważniejszych. Bardziej szczegółowe zestawienie z dokładnym podziałem na giełdy i typy papierów znajdziesz w kolejnych akapitach, ale póki co zostańmy na wysokim poziomie. Jako że DM BOŚ prześciga BM mBanku w liczbie dostępnych akcji ponad dwukrotnie, a XTB o jakieś 70% warto by wspomnieć, że pod względem oferty w tym trio BOSSA naprawdę nie ma sobie równych.

XTB dysponuje jednak bardziej zróżnicowaną ofertą, umożliwiając aktywne oszczędzanie poprzez inwestowanie także na mniejszych rynkach finansowych takich jak Hiszpania, Włochy, Szwecja, Norwegia, Finlandia czy Dania. Jeśli pragniesz jednak skupić się na głównych giełdach, czyli np. na USA, Wielkiej Brytanii, Kanadzie czy Niemczech to oferta DM BOŚ będzie zdecydowanie najbardziej kompleksowa i bezkompromisowa. To właśnie od niej zaczniemy pogłębioną analizę ofert polskich maklerów wraz z ich dokładną ofertą aktualną na przełom 2021 i 2022 roku.

Oferta akcji zagranicznych w DM BOŚ

Oferta akcji zagranicznych DM BOŚ nie ma sobie równych jeśli chodzi o liczbę dostępnych walorów z giełd Amerykańskich. Przeważają tu Nasdaq (ponad 1700 papierów) i NYSE (ponad 1300 papierów), dając klientom dostęp do prawie wszystkich dużych i średnich oraz sporej części małych spółek zza oceanu. Niewiele gorzej jest z ofertą akcji europejskich, których wybór jest prawdopodobnie szerszy, niż wymagałoby tego większość klientów maklera. Znajdziemy tu też sporo spółek notowanych w Kanadzie, co jest dla mnie prywatnie zaskoczeniem, ponieważ w swoich analizach zwykle pomijam większość z tamtejszych firm.

Wszystko nabiera sensu, gdy przypomnę sobie o tym jak otwarci na nowe fundusze ETF są maklerzy w DM BOŚ. Warto wspomnieć, że to właśnie BOSSA dodała do swojej oferty pierwsza fundusze Vanguard LifeStrategy, które opisałem w popularnym wpisie „Vanguard LifeStrategy, czyli portfel inwestycyjny w jednym ETF-ie„. Mimo że umieściłem DM BOŚ na trzecim miejscu w rankingu kosztowym maklerów to jeśli o otwartość wobec dodawania nowych akcji i ETF-ów chodzi, makler ten zasługuje na wielką pochwałę. Nie dziwi więc, że to właśnie BOSSA oferuje największą selekcję akcji zagranicznych na polskim rynku i jedyne, do czego mógłbym się przyczepić to brak publicznie dostępnej i na bieżąco aktualizowanej listy papierów dostępnych w ich interfejsie maklerskim. Pora na omówienie drugiego pod względem szerokości oferty maklera, czyli X-Trade Brokers.

Oferta akcji zagranicznych w XTB

Na swojej liście dostępnych instrumentów finansowych, X-Trade Brokers nie rozróżnia giełd w danym kraju, dlatego jako „USA” przedstawiam zarówno akcje notowane na Nasdaq jak i te notowane na NYSE. Liczba spółek ze Stanów Zjednoczonych jest tak wysoka, że z pewnością znajdziemy tu wszystkie największe i najpopularniejsze spółki oraz (jak sam sprawdziłem) sporo niszowych i mało znanych firm z indeksu małych spółek amerykańskich Russell 2000. Poza Stanami mamy w XTB solidną reprezentację spółek europejskich, która „nie wybiera”, oferując dostęp nawet do dość egzotycznych rynków skandynawskich:

Naprawdę trudno się dziwić, że XTB zyskuje na popularności wśród miłośników zagranicznych akcji i ETF-ów skoro handel nawet małymi kwotami jest bardzo tani (lub darmowy jeśli korzystamy z kont walutowych), a oferta maklera szeroka i kompleksowa. Gdyby tylko X-Trade Brokers umożliwiło prowadzenie kont IKE i IKZE zostałoby w moich oczach niekwestionowanym liderem rynku świadczenia globalnych usług maklerskich w naszym kraju. Niestety na dzień dzisiejszy takiej możliwości nie ma i nie zanosi się, aby została w ogóle wprowadzona. Z tego powodu inwestorzy, dla których ważna jest optymalizacja podatkowa, wybierają raczej DM BOŚ lub BM mBanku, a więc czas na opisanie także oferty tego drugiego.

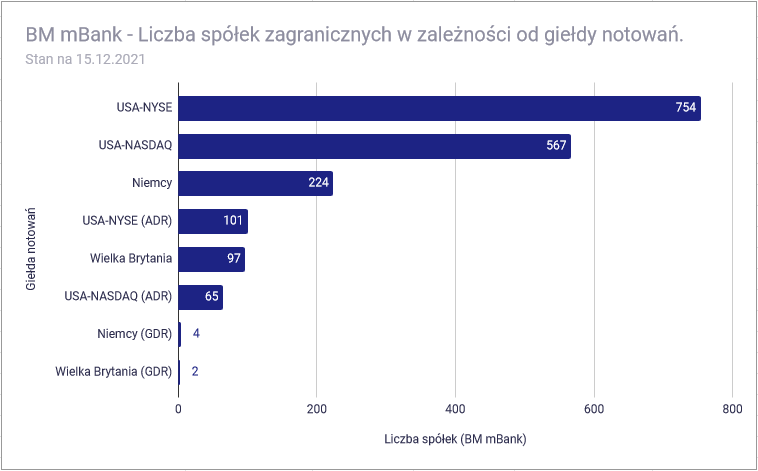

Oferta akcji zagranicznych w BM mBanku

Oferta akcji zagranicznych BM mBanku (i eMaklera), której bieżący kształt sprawdzisz za pomocą tego linku, jest najwęższa z dzisiaj opisywanych, ale posiada swoje niewątpliwe zalety. Mowa tu o rozdzieleniu „prawdziwych akcji” od kwitów depozytowych, czyli ADR-ów i GDR-ów (pełne nazwy to American Depository Receipt i Global Depository Receipt), które powstały w celu „zwiększenia zasięgu inwestycyjnego” inwestorów.

Jak działają kwity depozytowe? To bardzo proste, bo „wystawia je” bank lub inna instytucja finansowa, chcąca wprowadzić w sposób pośredni na dany rynek, np. giełdę amerykańską, spółki z rynków wschodzących, np. Brazylii, Polski czy Chin. „Pośredni” ponieważ spółki stale notowane są tylko na giełdach z poszczególnych krajów, ale bank/makler staje się pośrednikiem umożliwiającym inwestorowi amerykańskiemu inwestycję w „papier, który porusza się zupełnie jak kurs akcji oryginalnej spółki”, ale jednak nim nie jest. Co ciekawe, ADR-y i GDR-y wypłacają dywidendy o wysokościach (i stawkach podatku u źródła — WHT) identycznych do oryginalnych papierów wartościowych. Biuro Maklerskie mBanku ma w swojej ofercie ponad 160 tego rodzaju certyfikatów:

Poza ponad 1300 papierami z NYSE i Nasdaq, czyli ofertą prawie ekwiwalentną do XTB mamy tu naprawdę niewiele więcej. Pozostałe spółki notowane są na rynku niemieckim i brytyjskim w ilościach mniejszych niż w konkurencyjnych domach maklerskich. Ciekawie przedstawia się jednak oferta ADR-ów i GDR-ów, dzięki którym w mBanku mamy dostęp do spółek typu Gazprom, Jinko Solar, LG czy Petroleo Brasil, które w normalnych warunkach moglibyśmy kupić tylko bezpośrednio na giełdach, na których te są notowane.

To taki „ukryty smaczek” konta maklerskiego w mBanku, a zarazem sposób, w jaki sam od lat inwestuję bezpośrednio w akcje spółek z rynków wschodzących (lub rynków rozwiniętych, do których nie mam dostępu bezpośredniego). Oczywiście podobny efekt można by uzyskać, wybierając usługi dowolnego z zagranicznych brokerów, ale chyba z czystego lenistwa i silnej potrzeby posiadania finansów w jednym miejscu od lat trzymam większość swoich papierów wartościowych właśnie w BM mBanku. Jak już wybraliśmy brokera lub maklera, z którego usług będziemy korzystać, to dobrym początkiem będzie poznanie zagranicznych indeksów i angielskiej nomenklatury inwestycyjnej.

Obserwuj moją stronę na Facebooku!

Znajdziesz tam mnóstwo przydatnych informacji o finansach i inwestowaniu

Inwestycyjne wyjście za granicę

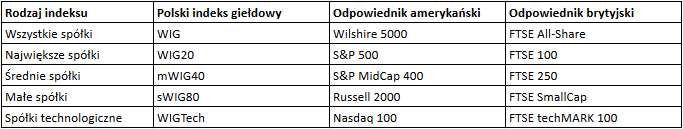

Jeśli poruszasz się pewnie w świecie inwestowania w akcje i dobrze rozumiesz analizę fundamentalną (lub jakąkolwiek inną, wszak to dla Ciebie ma ona działać) to sugeruję poza Polską rozejrzeć się także za granicą. Jak kupować akcje zagranicznych spółek? Naturalnym początkiem będzie poznanie indeksów, które są zagranicznymi odpowiednikami dobrze Ci znanych polskich indeksów akcji. Zacznijmy od przedstawienia amerykańskich i brytyjskich odpowiedników różnych wariantów Warszawskiego Indeksu Giełdowego, czyli potocznie WIG-u.

Zagraniczne indeksy akcji

Jako że w chwili, gdy piszę te słowa, polskie spółki stanowią niespełna 0,5% światowej kapitalizacji giełdowej, to pierwsze kroki za granicą warto zacząć od większych, ale kulturowo lub geograficznie bliskich nam rynków w postaci rynku brytyjskiego i amerykańskiego. Spółki z tych dwóch giełd stanowią na przełomie 2021 i 2022 roku łącznie niemal 64% światowego indeksu MSCI ACWI, więc będą dobrym startem dla zainteresowanego zagranicą inwestora w akcje.

Najszerszymi indeksami giełdowymi w USA i Wielkiej Brytanii są odpowiednio Wilshire 5000 oraz FTSE All-Share, które można traktować podobnie do polskiego WIG-u. Największe spółki z obydwu rynków znajdziemy w indeksach S&P 500 oraz FTSE 100, na których bazuje większość funduszy ETF umożliwiających inwestowanie na tych giełdach. Średnie i małe spółki znajdziemy z kolei w indeksach S&P MidCap 400/FTSE 250 oraz Russell 2000/FTSE SmallCap:

Warto jest zaznajomić się z powyższym nazewnictwem zanim wykonamy pierwsze kroki w inwestowaniu w akcje zagraniczne, by lepiej rozumieć w jak małą lub dużą część indeksu danego kraju inwestujemy. Częstym błędem, a zarazem nawiązaniem do wpisów „Akcje (7/10) – Jak zbudować portfel oparty na akcjach?” oraz „Akcje (8/10) – Jak prowadzić portfel akcyjny? Jak kupować i kiedy sprzedawać spółki” jest wybór kilku lub kilkunastu spółek na tyle małych, że mało znaczących w globalnym indeksie i niereprezentujących ani konkretnego kraju, ani sektora, nie mówiąc już o indeksie giełdowym.

W inwestowaniu w akcje (a nie indeksy) niby chodzi o możliwość odpowiedniej koncentracji kapitału, a więc „postawieniu na najlepsze konie” na danym rynku/w danym sektorze, ale zakup po 1 małej spółce z każdego (dostępnego dla inwestora) rynku świata niekoniecznie jest dobrym podejściem do inwestowania w akcje zagraniczne. To jeden z powodów, dla których warto nauczyć się czytania angielskich sprawozdań finansowych, poznając podstawowe słownictwo używane w przygotowywaniu tamtejszych raportów.

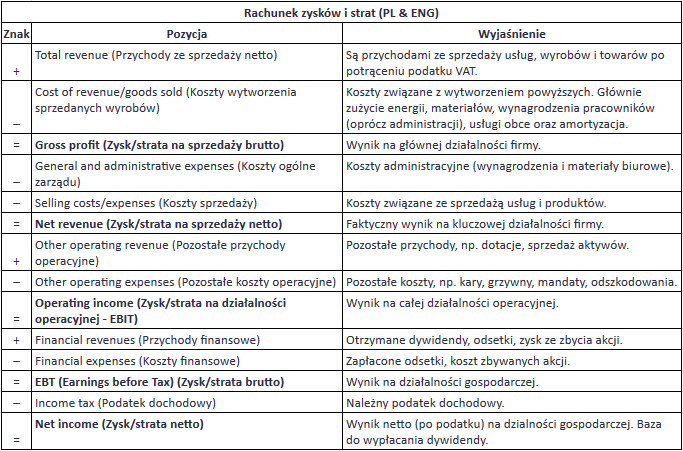

RZiS w języku angielskim

Zacznijmy od rachunku zysków i strat, który dla wielu inwestorów (uwaga — przytyk!) jest miejscem, gdzie zarówno zaczynają, jak i na którym kończą swoje analizy. Najważniejsze słowa, które należy poznać to oczywiście revenue, czyli przychód oraz income/profit, czyli zysk. Wszelkie postaci kosztów kryją się pod nazwą costs lub expenses i osoba, która pozna te podstawy, powinna być w stanie rozszyfrować resztę pozycji. Tabelę ze wpisu „Akcje (2/10) – Jak analizować akcje spółek? Podstawy analizy fundamentalnej” z tłumaczeniem pojęć na język angielski prezentuję poniżej:

To dobry moment, by wspomnieć o standardach sprawozdawczych, które między Polską, innymi krajami europejskimi a Stanami Zjednoczonymi różnią się dosyć mocno, co sprawia, że nieprzygotowana osoba może bardzo się zdziwić, otwierając plik ze sprawozdaniem finansowym np. angielskiej lub amerykańskiej spółki. Dla zainteresowanych różnicami między standardami GAAP (Generally Accepted Accounting Principles) a MSSF (Międzynarodowymi Standardami Sprawozdawczości Finansowej) zostawiam link do artykułu, który dość obrazowo je wyjaśnia. Pora na bilans, czyli balance sheet.

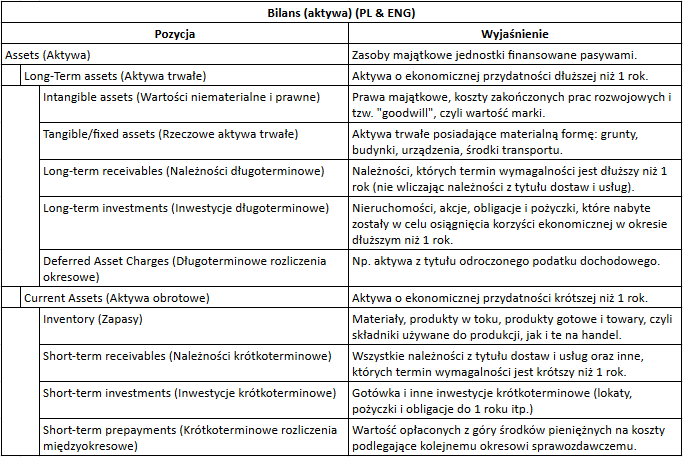

Bilans w języku angielskim

Krótkie przypomnienie dla zainteresowanych również bilansem, zwanym po angielsku balance sheet. Znajdziemy tu informacje o aktywach (ang. assets) spółki oraz źródłach ich finansowania, czyli pasywach (ang. liabilities). W bilansie znajdziemy informację o obecnych środkach trwałych (ang. tangible assets) oraz wartościach niematerialnych i prawnych (ang. intangible assets), dzięki czemu dowiemy się jakiego rodzaju majątkiem dysponuje firma. Również po stronie aktywów bilansu znajdziemy bardzo istotną informację o zasobach pieniężnych spółki, co w języku angielskim ukrywa się pod pojęciem short-term investments:

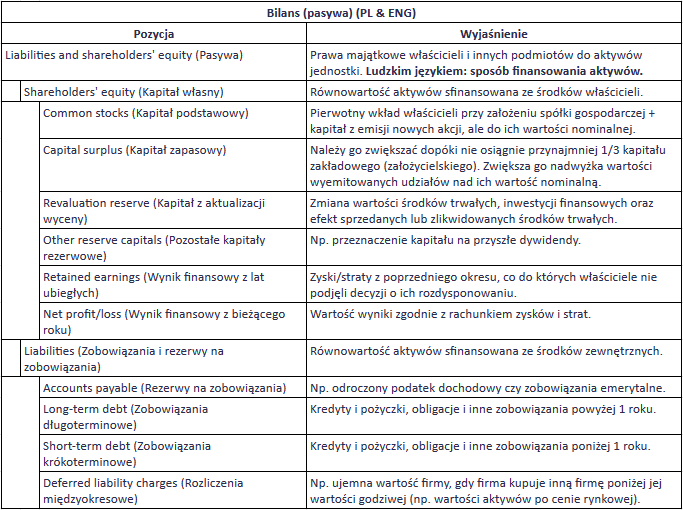

Jeśli o pasywa chodzi, to ważne jest rozróżnienie kapitałów własnych (ang. shareholders’ equity) od zobowiązań (liabilities), bo tylko to da obrazek struktury finansowania firmy. Pozostałe pozycje to prawie w 100% tłumaczenie jeden do jednego ich polskich odpowiedników, więc pozostaje mi wstawić tabelę z tłumaczeniem i nie rozwodzić się nad nią zbytnio:

Z trzech części sprawozdania finansowego został nam jedynie rachunek przepływów pieniężnych, który zaprezentuję w uproszczonej postaci.

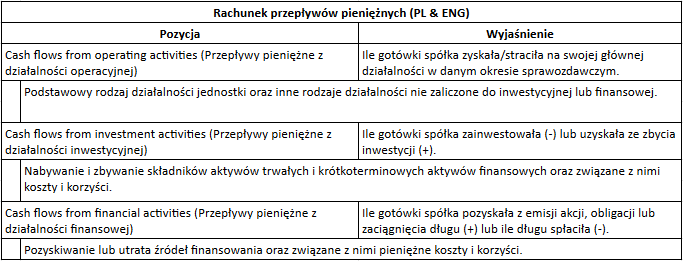

Rachunek przepływów w języku angielskim

Fani inwestowania dywidendowego z pewnością zetknęli się ze sformułowaniem cash flow, które oznacza dokładnie „przepływ pieniężny”, czyli sedno trzeciej części sprawozdania finansowego. Jest to z mojej perspektywy bardzo ważna część każdego raportu, dzięki której dowiemy się, ile środków faktycznie (a nie tylko księgowo) trafiło w danym okresie do kasy spółki:

Podobnie jak w przypadku pasywów bilansu, także i tu nie ma wielkich niespodzianek i każda osoba z podstawową znajomością języka angielskiego bezproblemowo poradzi sobie z nawigowaniem po rachunku przepływów pieniężnych, czyli po cash flow statement. W tym artykule chciałbym jednak poruszyć temat według mnie jeszcze istotniejszy, jakim są zagraniczne źródła danych giełdowych i narzędzia do analizy akcji, zaczynając od tych pierwszych.

Zagraniczne portale z danymi finansowymi

Choć w anglojęzycznym internecie portali z danymi finansowymi jest mnóstwo, to większość z nich jest niestety płatna lub zawiera niepełne dane finansowe. Dokładnie z tego powodu chciałbym zaprezentować poniżej te, na których znajdziecie przynajmniej cząstkowe dane za darmo lub te płatne, które polecał mi choć jeden zaufany znajomy mi inwestor:

- Yahoo Finance to absolutna podstawa dla początkującego i aspirującego inwestora w akcje zagraniczne. Darmowe dane finansowe z ostatnich 4-5 lat dla spółek z różnych stron świata.

- Finviz to jedno z moich ulubionych darmowych źródeł informacji na temat spółek ze Stanów Zjednoczonych. Wybierając dowolny walor notowany w USA i przewijając ekran w dół, zobaczymy podstawowe dane finansowe spółki za ostatnie 3 lata. Narzędzie o wiele mniej potężne niż dla polskiej giełdy Biznesradar, ale i tak godne polecenia.

- Stockanalysis.com to strona z darmowymi, ale dość ogólnymi danymi finansowymi spółek za 10 lat. Jej wersja płatna pozwala uzyskać dostęp do dłuższej historii z danymi potrzebnymi do analizy fundamentalnej.

- Tradingview to dobrze znany serwis finansowy, który w wersji płatnej daje dostęp do historycznych sprawozdań finansowych spółek notowanych na większości rynków świata. Znajdziesz tam też darmowy skaner akcji, który jest jednak dość ograniczony w zakresie wskaźników.

- ChartMill to potężny skaner fundamentalny (i nie tylko), który wymaga jedynie rejestracji. Jedno z moich ulubionych narzędzi w tym zestawieniu.

- GuruFocus to popularny, ale drogi portal, do którego dostęp kosztuje prawie 2000 złotych rocznie. Znajdziesz tam potężną wyszukiwarkę/skaner akcji z różnych stron świata, jak i praktyczne implementacje strategii szanowanych w świecie inwestorów.

Po przejrzeniu darmowej funkcjonalności większości z powyższych szybko spostrzeżesz, że to, co dostarcza za darmo opisany we wpisie „Akcje (3/10) – Gdzie szukać informacji o spółkach giełdowych? Najlepsze źródła” Biznesradar.pl jest niemal działalnością dobroczynną, za co autorom portalu należą się ogromne podziękowania. Osoby, które zamiast własnych analiz wolą przeglądać i czytać wyniki tych przygotowanych przez innych, zwykle bardziej doświadczonych od siebie inwestorów powinni zainteresować się stronami/portalami, które opiszę w kolejnym akapicie.

Zagraniczne portale analityczne

Poza „suchymi” danymi finansowymi lub skanerami do własnego użytku wiele osób lubi także „gotowce”, dzięki którym szybko (i oby nie emocjonalnie) podejmą decyzję o zakupie lub sprzedaży akcji spółki. Specjalnie dla nich podrzucam kilka linków, które mogą ich zainteresować, skracając czas analizy zagranicznych spółek:

- Tipranks to strona typowo analityczna, na której w jednym miejscu znajdziemy informacje takie jak rekomendacje analityków czy listę transakcji osób związanych ze spółką (tzw. insiderów). W wersji darmowej są tu jednak tylko podstawowe dane finansowe dla ostatnich kilku kwartałów.

- Stocktwits to ciekawa strona, na której agregowane są tweety dotyczące wybranych spółek giełdowych. Można tu wyszukać po tickerze praktycznie każdą ze spółek amerykańskich, by zobaczyć opinie i przemyślenia innych inwestorów na ich temat.

- Simply Wall St to darmowy (w ograniczonym wymiarze) „mikroskop” umożliwiający bliższe przyjrzenie się wybranej spółce. Ciekawostka: są tu nawet niektóre firmy notowane na polskim rynku „maluszków”, czyli NewConnect.

- Zacks Stock Screener to skaner przypominający ten dostępny na Biznesradar.pl, z tym że tu w wersji darmowej mamy dostęp jedynie do kilku wskaźników finansowych.

Nie powiedziałbym, że jakiekolwiek z powyższych jest narzędziem wymaganym lub niezbędnym do przeprowadzenia skutecznej analizy spółki zagranicznej i sam traktuję je raczej jak pomoc, lub zwyczajną ciekawostkę (szczególnie Stocktwits!), a nie coś, z czego korzystam, dokonując moich analiz na co dzień. A skoro już jesteśmy przy moim inwestowaniu, to z pewnością wiesz, że mam słabość do spółek wypłacających dywidendy, a więc we wpisie zatytułowanym „jak inwestować w spółki zagraniczne?” nie mogło zabraknąć krótkiego rozdziału także o nich.

Inwestowanie w zagraniczne spółki dywidendowe

Jako że na moim blogu w pewnym sensie „wyspecjalizowałem się” w inwestowaniu pasywnym oraz (równolegle) w inwestowaniu dywidendowym to budziło to wiele pytań o brak wpisów na temat, jakim są zagraniczne spółki dywidendowe. Dotychczas można było znaleźć na blogu wpisy o inwestowaniu dywidendowym, ale takie, które opisują jak kupić akcje spółek notowanych na polskiej giełdzie, do których należały między innymi:

- „Akcje (6/10) – Jak wybierać spółki dywidendowe? Inwestowanie w oparciu o cashflow”.

- „Ranking spółek dywidendowych na 2022 rok. Najpewniejsze i najwyższe dywidendy”.

- „Które spółki z GPW wypłacą dywidendę w 2021 roku?”.

Często poruszałem tutaj też temat inwestowania w zagraniczne ETF-y dywidendowe, czyli całe „zestawy”/indeksy firm, które wypłacają dywidendy:

- „Które fundusze ETF płacą najwyższe dywidendy?”.

- „Jak zbudować portfel dywidendowy z funduszy ETF?”.

Co doprowadziło do wydania kompleksowego wpisu o budowie portfela dywidendowego, którego dużą częścią były właśnie zagraniczne spółki dywidendowe:

I tym sposobem znaleźliśmy się w dziewiątej części serii o tym, jak inwestować w akcje, w której planowałem pokrótce opisać rynek zagranicznych dywidendowych arystokratów. Ich historia i przewidywalność dywidend przyćmiewają nasze rodzime spółki dywidendowe. Ciężko się temu dziwić biorąc pod uwagę okres istnienia nowożytnej wersji naszej giełdy (30 lat) w porównaniu do giełd amerykańskiej (ponad 200 lat) czy londyńskiej (również ponad 200 lat).

W kolejnych dwóch akapitach zaprezentuję powód, dla którego każdy podchodzący poważnie do budowy portfela skupionego na cashflowach powinien przynajmniej uzupełnić portfel o międzynarodowych „Dywidendowych Arystokratów”, czyli spółki z najdłuższą tradycją wypłaty dywidendy.

Obserwuj mnie na Twitterze (X):

Subskrybuj mój kanał YouTube:

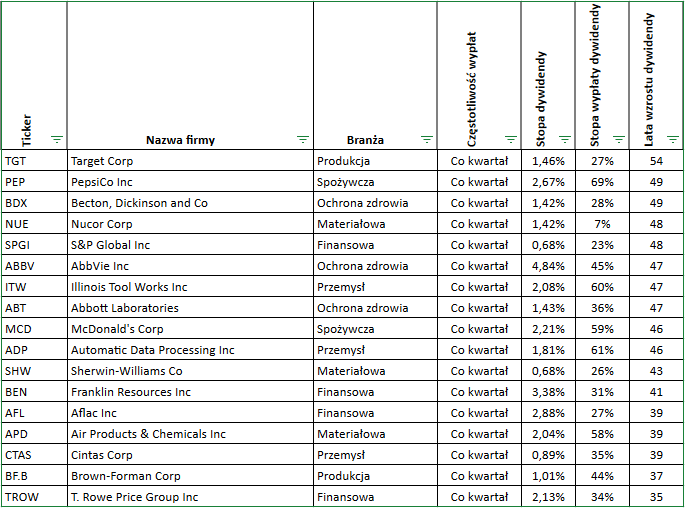

Dywidendowi arystokraci z USA

Stany Zjednoczone Ameryki Północnej są kolebką inwestowania w akcje, włączając w to te, które płacą najstabilniejsze i najbardziej przewidywalne dywidendy. Pojęcia „Dywidendowi Arystokraci” używam na moim blogu niezwykle często, ale warto by wreszcie wyjaśnić znaczenie jego oryginalnej wersji. Są to firmy z amerykańskiego indeksu S&P 500, które nie dość, że wypłacają, ale i z roku na rok zwiększają kwotę wypłaty dywidendy (na akcję). W tym zaszczytnym gronie znajduje się obecnie 65 spółek, z których wybrane przedstawiłem w tabeli poniżej:

Po szybkim przejrzeniu powyższych wierszy można wysnuć następujące wnioski:

- Są tu firmy, które nie dość, że wypłacają dywidendy od 35 do 54 lat, to jeszcze ich wypłaty z podziału zysku rosły z roku na rok w każdym z badanych okresów.

- Przeciętna obecna (przełom 2021 i 2022 roku) stopa dywidendy tych spółek pozostawia wiele do życzenia osobie „przyzwyczajonej” do naszych rodzimych „Arystokratów”. Pamiętaj jednak, że to cena, którą płacimy za tradycję i stabilność, której ze świecą szukać wśród spółek notowanych na polskiej giełdzie.

- Warto jednak zauważyć, że przeciętna stopa wypłaty dywidendy (DPR, czyli to ile procent zysku netto spółka przeznaczyła na dywidendę) jest w tym gronie relatywnie wysokie i już „na oko” widać, że wynosiło ono w tym okresie średnio około 40%. Podobnie jak w Polsce, także i w Stanach Zjednoczonych działają spółki, które na dywidendę przeznaczają nawet 90% swojego zysku, ale okupują to zazwyczaj spowolnionym wzrostem działalności, za którym idzie także brak „gwarancji” wzrostu dywidendy w czasie.

Najważniejsze na koniec: podejście inwestorów w amerykańskie spółki dywidendowe głosi, że o wiele ważniejsze od obecnej stopy dywidendy jest to jaki prospekt do dalszych jej wypłat i możliwego ich wzrostu ma spółka. Pamiętaj, że dzisiejsze 1% stopy dywidendy może stać się przyszłym 5% stopy dywidendy (wobec obecnej ceny) i miej to na uwadze w swoich „dywidendowych łowach”. Chciałbym jednak pokazać bliższą nam alternatywę do USA, która inwestorów dywidendowych powinna usatysfakcjonować, pozwalając im dodatkowo na lepszą dywersyfikację walutową w ich portfelach.

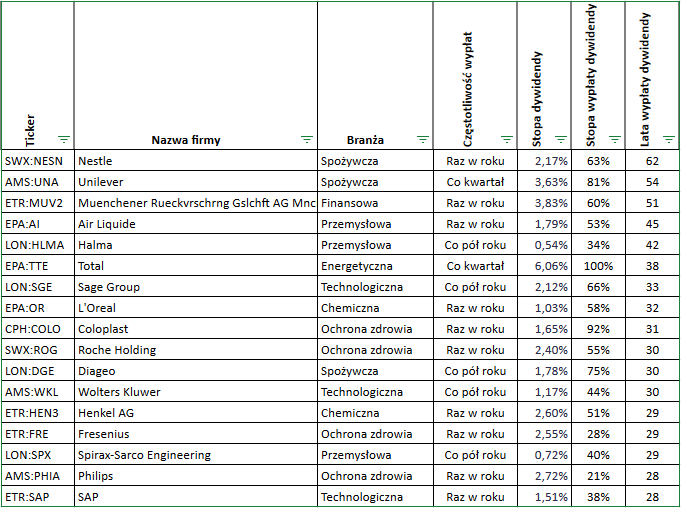

Dywidendowi arystokraci z Europy

Częstym błędem poznawczym inwestorów dywidendowych jest skupienie się wyłącznie na jednym rynku, którym zazwyczaj są Stany Zjednoczone. Odporny na opinie większości i doświadczony inwestor z pewnością dokona wyboru spółek również w grupie firm europejskich oraz azjatyckich, przy czym w tym wpisie chciałbym przedstawić wybranych spośród tych pierwszych „Arystokratów”, którzy znacząco nie ustępują pola ich amerykańskim kuzynom. Notowane na giełdach europejskich (głównie w Londynie, Paryżu, Frankfurcie i Amsterdamie) firmy — podobnie jak ich amerykańskie odpowiedniki — również wypłacają dywidendy nieprzerwanie od przynajmniej kilkudziesięciu lat, robiąc to często przy bardziej atrakcyjnych obecnie stopach dywidendy wobec spółek zza oceanu:

Wiele osób zdziwione będzie tym, jak znajomo brzmią dla nich nazwy większej części firm z powyższej tabeli. Marki takie jak Philips, L’Oreal lub Nestle znane są najprawdopodobniej 100% odwiedzających ten blog, których ucieszyć może fakt jak dobrze znają produkty tych wieloletnich „Arystokratów” wśród europejskich spółek dywidendowych. Co więcej, spółki w tym gronie prezentują bardzo dojrzałe podejście do dzielenia się zyskiem, o czym świadczy naprawdę wysoka przeciętna stopa dywidendy, która w tej grupie wynosi aż 56%.

Osobiście widzę europejskie spółki dywidendowe jako wypłacające (zwykle) wyższe dywidendy wobec ich obecnych cen akcji, ale niekoniecznie tak rozwojowe i przyszłościowe, co ich amerykańskie odpowiedniki. Jedno jest pewne: tak jak w każdej innej „szkole” inwestowania, tak w inwestowaniu dywidendowym naprawdę warto odpowiednio dywersyfikować, nie bojąc się „rozsmarowywać” swojego kapitału po firmach z różnych branż i zakątków świata. Dlatego — powoli zmierzając do końca wpisu — chciałbym w kolejnym akapicie przedstawić przykładowe podejście do budowy portfela polskich i zagranicznych spółek dywidendowych.

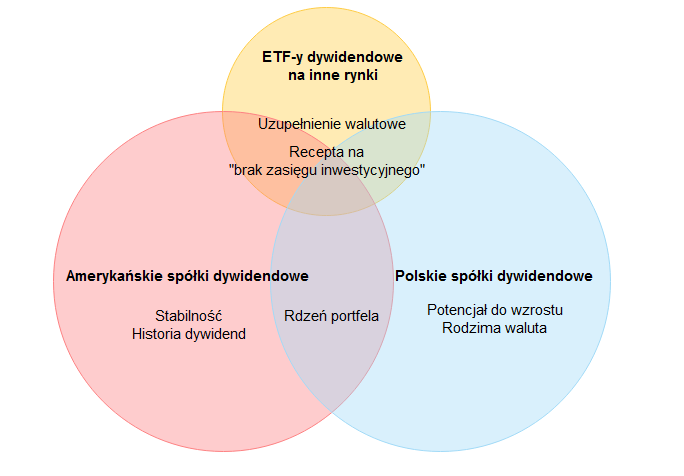

Portfel spółek dywidendowych polskich i zagranicznych

Na sam koniec wpisu chciałbym zaproponować dojrzałe i wcale nie tak rewolucyjne podejście do budowy portfela dywidendowego jak wydawać by się ono mogło na pierwszy rzut oka. Podejście to sprawdzi się u osoby młodej, która ma czas na inwestowanie aktywne, a dodatkowo ma wysoką tolerancję na ryzyko ze względu na bardzo długi, zwykle przynajmniej 25-letni horyzont inwestycyjny. Zakładamy tu inwestowanie w polskie i zagraniczne (np. amerykańskie, ale przecież nie musimy się do nich ograniczać) spółki dywidendowe, uzupełniając portfel innymi rynkami i walutami za pomocą ETF-ów (np. tych na rynki azjatyckie lub szerokie rynki wschodzące):

Oto co uzyskujemy dzięki takiemu podejściu:

- Możliwość prowadzenia za pomocą 2 kont. Pomimo braku (obecnie) polskiego maklera, który umożliwia zarówno prowadzenie kont IKE/IKZE, jak i złożenie formularza W8-BEN, który redukuje podatek od dywidendy u źródła z 30% do 15%, możemy prowadzić ten portfel za pomocą dwóch kont:

- Zagranicznego konta brokerskiego lub maklera XTB (który niedawno wprowadził możliwość składania W8-BEN dla użytkowników swoich kont), na którym skupiamy się na akcjach spółek amerykańskich.

- Polskiego konta maklerskiego (najlepiej IKE i IKZE), na którym skupiamy się na akcjach polskich spółek dywidendowych oraz (ewentualnie) na ETF-ach dywidendowych.

- Względną prostotę portfela, ponieważ dzięki ETF-om możliwe jest jego prowadzenie przy użyciu maksymalnie 20 spółek i 1 lub 2 funduszy ETF.

Dodatkowo, jeśli stosujemy polskie IKE/IKZE to odchodzi nam problem z problematycznym rozliczeniem podatkowym zagranicznych dywidend, które poza tymi kontami byśmy musieli wykonać samodzielnie dla amerykańskich lub europejskich spółek płacących dywidendy. Podejście mieszane, polegające na wyborze zarówno polskich, jak i zagranicznych spółek przedstawiłem, ponieważ dziwi mnie silny „dogmatyzm” polskich inwestorów dywidendowych, którzy albo zostają z 100% kapitału w Polsce, albo w całości się z Polski wynoszą, nie widząc, że pozostanie pomiędzy rynkami posiada szereg zalet i gwarantuje stabilność wydatkową, ponieważ „do życia” wykorzystać możemy dywidendy, które na nasze konto maklerskie przychodzą w PLN. Czas na podsumowanie tego szerokiego, ale mam nadzieję łatwego i lekkiego wpisu.

Podsumowanie

Dziewiąta część serii o akcjach miała za zadanie wprowadzić czytelnika w świat inwestowania w akcje notowane za granicą w sposób przejrzysty, czytelny i możliwie prosty. Chciałem, aby była takim „tłumaczeniem na angielski” wcześniejszych części serii, co oczywiście nie było łatwe, będąc ograniczonym jednym wpisem. Daj znać w komentarzach, jeśli w przyszłości chciałbyś poczytać coś więcej o (nie tylko) dywidendowych spółkach zagranicznych, a chętnie odniosę się do nich w osobnym wpisie lub wpisach na blogu.

A przed nami już tylko przez wielu najbardziej wyczekiwana, dziesiąta część serii o akcjach, w której przedstawię własny arkusz do śledzenia portfela inwestycyjnego, będący alternatywą dla popularnego serwisu myFund.pl. Częścią dziesiątą serii zakończymy maraton, którego pierwszy wpis pisałem jeszcze w sierpniu 2021 roku, co sprawia, że seria o akcjach została i (prawdopodobnie) pozostanie najdłuższym serialem odcinkowym w historii mojego bloga :). Dzięki za dotrwanie ze mną dzisiaj do końca i do zobaczenia w następnym wpisie!

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.