Jak inwestować w nowoczesne technologie?

Choć analizą finansową zajmuję się nieprzerwanie od ponad 13 lat, to czytanie sprawozdań finansowych spółek technologicznych nigdy nie było moim ulubionym zajęciem. Nie dość, że ich główne źródła przychodów nie są tak trwałe, jak w przypadku spółek „tradycyjnej ekonomii”, to jeszcze dynamika ich rozwoju bywa nieprzewidywalna i znacznie gwałtowniejsza od spółek działających w innych sektorach. Jako że jestem inżynierem i pracuję w branży IT, to inwestowanie w technologię uważam jednak za kluczowe i od lat przeważam ten sektor w moim portfelu, a więc mam go więcej, niż stanowiłby „naturalny” udział rynkowy.

Wiem, że samodzielne analizowanie sprawozdań spółek giełdowych bywa trudne, zwłaszcza jeśli działają w młodej i jeszcze mało rozwiniętej branży, więc większość inwestorów, która inwestowaniem zajmuje się tylko po godzinach, powinna nieco pójść na łatwiznę, wybierając ETF na spółki technologiczne, czyli cały ich pakiet zamiast akcji pojedynczych firm. Pozwól, że przedstawię Ci dziś najlepsze ETF na spółki technologiczne, dzieląc je na fundusze inwestujące tylko w spółki amerykańskie oraz na fundusze inwestujące tematycznie, ale globalnie.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Jak klasyfikowane są indeksy technologiczne, na których opierają się popularne ETF-y.

- Jakie ETF na spółki technologiczne znajdziesz wśród europejskich ETF-ów UCITS.

- Jakie fundusze ETF na technologię są w ofercie amerykańskich ETF-ów.

- Czy warto przeważać udział technologii w portfelu pasywnym.

Powiązane wpisy

- Inwestowanie w sztuczną inteligencję. Najlepsze ETF na AI

- Czy giełda to obecnie bańka spekulacyjna?

- Jak zwiększyć zysk swojego portfela? Najciekawsze aktywne ETF-y

- Akcje (5/10) – Jak szukać spółek z potencjałem? Inwestowanie we wzrost

- ETF (6/6) – Jak zbudować portfel inwestycyjny z ETF-ów?

- Najmodniejsze fundusze ETF – woda, baterie, blockchain i pojazdy przyszłości

- Najlepsze fundusze ETF na akcje amerykańskie. S&P 500 pod lupą

Wstęp - klasyfikacja funduszy ETF we wpisie

Słowem wstępu chciałem przedstawić klasyfikację porównania funduszy i indeksów w tym wpisie. Przedstawię tu wiele funduszy śledzących dużą liczbę indeksów, co teraz sklasyfikuję, aby uniknąć późniejszych nieporozumień:

- Europejskie fundusze ETF (UCITS) na amerykańskie (a właściwie: notowane w USA) spółki technologiczne.

- Przykład #1: NASDAQ 100.

- Przykład #2: S&P 500 IT.

- Europejskie (UCITS) + amerykańskie fundusze ETF na globalne spółki technologiczne.

- Przykład #1: MSCI World Information Technology.

- Przykład #2: S&P World ESG Enhanced Information Technology Index.

- Przykład #3: S&P Global 1200 Information Technology.

- Amerykańskie fundusze ETF na amerykańskie (a właściwie: notowane w USA) spółki technologiczne.

- Przykład #1: NASDAQ 100.

- Przykład #2: MSCI US Investable Market Information Technology 25/50 Index.

- Przykład #3: Russell 1000 Technology RIC 22.5/45 Capped Index (USD).

Niektóre z przedstawionych dziś funduszy ETF będą funduszami aktywnymi, czyli takimi, które nie śledzą indeksów, a funkcję decyzyjną pełni w nich zarządzający i sztab analityków. W związku z tym fundusze aktywne mają zazwyczaj wyższe opłaty od funduszy indeksowych, co bezproblemowo zauważysz w tabelach z danymi. Zacznijmy od europejskich funduszy ETF UCITS, do których dostęp ma większość czytelników mojego bloga.

Europejskie ETF na amerykańskie spółki technologiczne

Zacznijmy od najprostszych do zakupu technologicznych funduszy ETF rezydujących w Europie, które można kupić m.in. na giełdzie frankfurckiej i londyńskiej. W tym zestawieniu znalazło się 7 funduszy ETF śledzących indeks NASDAQ 100 i 1 fundusz ETF śledzący indeks S&P 500 Information Technology. Wybrałem tylko fundusze rodzaju akumulującego pomimo tego, że niektóre z funduszy mają też wersje wypłacające. Nie oszukujmy się, bo indeksy, w których przeważają spółki technologiczne, nie są najlepszymi materiałami na portfel dywidendowy, bo większość firm albo nie płaci, albo płaci bardzo niewielkie dywidendy, stąd moja preferencja funduszy akumulujących wśród ETF-ów na technologię.

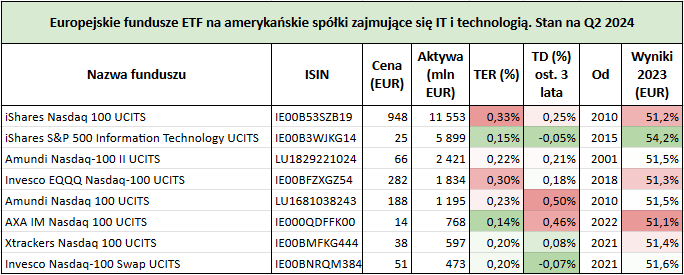

Parametry europejskich ETF na spółki technologiczne z USA

Choć w tym rankingu pod względem wartości aktywów zdecydowanie dominuje ETF iShares Nasdaq 100 UCITS (IE00B53SZB19), to każdy z 8 funduszy jest wystarczająco duży (pod względem aktywów), aby móc założyć jego wysoką płynność na giełdzie. W zestawieniu wyróżnia się drugi co do wielkości ETF iShares S&P 500 Information Technology UCITS (IE00B3WJKG14), który jako jedyny śledzi indeks inny niż NASDAQ 100. Jego skład i wyniki nie różnią się od NASDAQ 100 znacząco, bo indeks S&P 500 Capped 35/20 Information Technology Sector powiela wiele spółek z pierwszego indeksu, z tym że ma ich jeszcze mniej (obecnie 71 wobec 100, jak wskazuje nazwa indeksu – NASDAQ 100).

Koszty funduszy są tu na raczej akceptowalnym poziomie, co jest miłą odmianą dla każdego, kto przeczytał też wpis „Inwestowanie w sztuczną inteligencję. Najlepsze ETF na AI” i na wysokie koszty tamtych funduszy (przeciętnie 0,50% rocznie lub więcej) reagował równie alergicznie, co ja. Koszty są tutaj na ogół na poziomie 0,20-0,25% rocznie, co w przypadku ETF-ów sektorowych jest akceptowalne i bardzo typowe. Najtańsze dwa fundusze to iShares S&P 500 Information Technology UCITS (IE00B3WJKG14) oraz AXA IM Nasdaq 100 UCITS (IE000QDFFK00), przy czym ten drugi – mimo niskich kosztów – ma bardzo kiepską (za wysoką) różnicę odwzorowania.

NASDAQ 100 jest bardzo popularnym indeksem, więc nikogo nie powinno dziwić to, że wśród tych funduszy są takie, które istnieją nawet od kilkunastu, a nawet od ponad dwudziestu lat. Przykładem jest utworzony w roku 2001 fundusz Amundi Nasdaq-100 II UCITS (LU1829221024). Wyniki wszystkich funduszy za rok 2023 są bardzo zbliżone, a różnice między rezultatami funduszy na NASDAQ 100 są kosmetyczne. Część funduszy z zestawienia można kupić bardzo prosto, bo cena ich jednostki jest niska – dla przykładu iShares S&P 500 Information Technology UCITS (IE00B3WJKG14) kosztuje około 25 euro za jednostkę, co czyni go prostym do zakupu za nawet niewielkie kwoty.

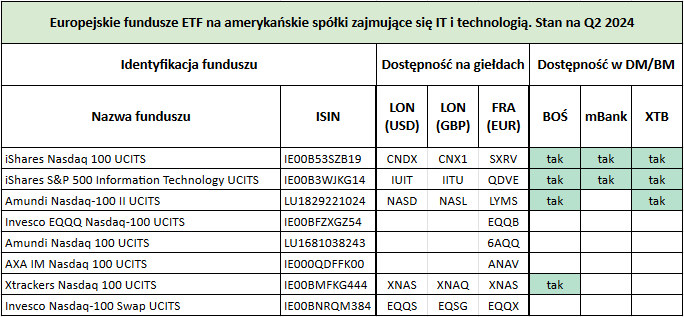

Gdzie kupić europejskie ETF na amerykańskie spółki technologiczne?

Polskie biura i domy maklerskie naprawdę nadrobiły w ostatnich kilku latach dodawanie ETF-ów różnego rodzaju do swoich ofert. Co prawda nie znajdziemy tu pełnej oferty europejskich ETF-ów, ale już nikogo nie zdziwi, że trzy czołowe w kwestii dostępu do zagranicznych ETF-ów domy/biura maklerskie w Polsce mają w ofercie 2 największe ETF-y na spółki technologiczne z USA.

Dwa największe europejskie ETF-y technologiczne na USA, czyli iShares Nasdaq 100 UCITS (IE00B53SZB19) oraz iShares S&P 500 Information Technology UCITS (IE00B3WJKG14) znajdziemy zarówno w DM BOŚ, jak i BM mBanku oraz XTB, a trzeci pod względem wielkości Amundi Nasdaq-100 II UCITS (LU1829221024) – tylko w DM BOŚ i XTB. W dniu pisania tego materiału w DM BOŚ dostępny był też jeden z mniejszych ETF-ów z zestawienia – Xtrackers Nasdaq 100 UCITS (IE00BMFKG444) o tickerze XNAS.

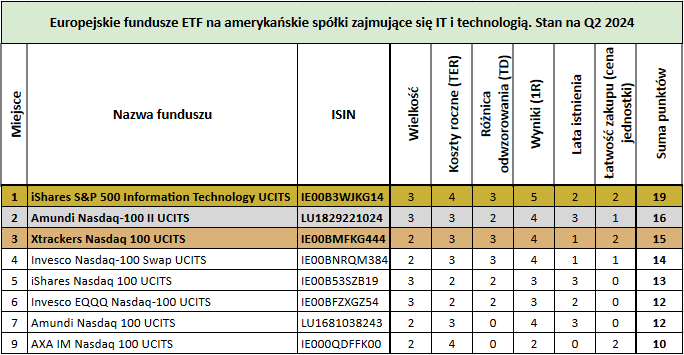

Ranking europejskich funduszy ETF na amerykańskie spółki technologiczne

Moje rankingi ETF-ów rzadko wyłaniają oczywistych zwycięzców, ale tym razem jest inaczej, bo z podliczenia punktów wyłonił się oczywisty zwycięzca. Ze względu na wysokie aktywa, niskie koszty roczne, porządną (niską) różnicę odwzorowania oraz dobre wyniki, ranking europejskich ETF-ów na akcje technologiczne notowane w USA wygrywa ETF iShares S&P 500 Information Technology UCITS (IE00B3WJKG14, ticker IUIT lub QDVE). Spośród ETF-ów na NASDAQ 100 najlepsze są moim zdaniem Amundi NASDAQ 100 II UCITS (LU1829221024) oraz czarny koń tego wyścigu – ETF Xtrackers Nasdaq 100 UCITS (IE00BMFKG444).

Jako że wszystkie fundusze ETF, które znalazły się poza podium śledzą ten sam indeks, co pozycja 2. i 3. rankingu, to nie widzę powodu inwestowania w nie.

Nie wszyscy chcą inwestować w same spółki notowane w USA, stąd pomysł na drugą kategorię rankingu, którą będzie mieszanka europejskich i amerykańskich funduszy na globalne spółki technologiczne.

Fundusze ETF na światowe spółki technologiczne

Tym razem zrobię duże odstępstwo od normy w przypadku moich rankingów ETF-ów, zestawiając ze sobą 2 ETF-y amerykańskie i 5 ETF-ów europejskich z jedną wspólną cechą: każdy z nich będzie śledził indeks zawierający światowe spółki technologiczne, czyli wyjdzie poza te notowane w USA. Czy to sprawia, że fundusze inwestują naprawdę globalnie? Nie do końca, ponieważ w indeksie MSCI World Information Technology jest obecnie aż 86% spółek notowanych w USA, a Microsoft, Apple i NVIDIA stanowią większość tego indeksu. W MSCI World IT największe 10 firm stanowi aż 65% indeksu, więc (jak na ironię!) już bardziej zdywersyfikowany pod względem koncentracji kapitału jest indeks NASDAQ 100, w którym największa 10 firm stanowi niespełna 50%.

W MSCI World IT jest jednak więcej spółek, bo około 160 wobec 100 firm w indeksie NASDAQ, stąd niektórzy mogą preferować go wobec znacznie popularniejszego amerykańskiego konkurenta. Mała ciekawostka: wbrew temu, co myśli wielu inwestorów, NASDAQ 100 nie jest indeksem czysto technologicznym. W przeciwieństwie do niego przedstawione tu indeksy MSCI World IT oraz S&P World ESG Enhanced Information Technology Index faktycznie wybierają same spółki z sektora IT/technologii. Omówmy zatem 7 nieco bardziej globalnych, ale dalej mocno skupionych na USA ETF-ów technologicznych.

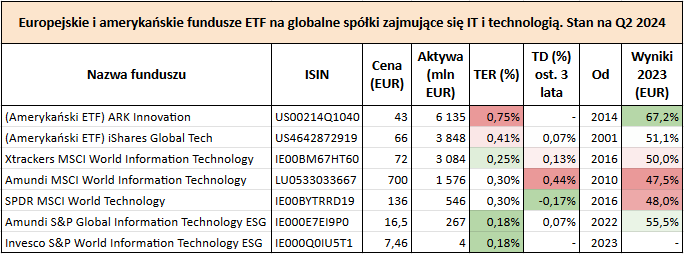

Parametry ETF na światowe spółki technologiczne

Największym ETF-em z tej grupy jest popularny, ale jednocześnie niesławny (po spadkach lat 2021 i 2022, kiedy stracił 80% wartości od szczytu) amerykański fundusz ARK Innovation (US00214Q1040, ticker ARKK). Prowadzony przez Cathie Woods fundusz ETF jest funduszem aktywnym, a więc jednym benchmarkiem jest dla niego on sam i mimo że jest najdroższym ETF-em z wpisu, to ma „swoje momenty”, o czym świadczy to, że w roku 2023 zyskał najwięcej w tym zestawieniu. ETF ARKK jest dość szczególny, bo przez swoją aktywną naturę, zarządzająca „inwestuje jak chce”, wybierając wagi spółek w jego składzie i najmocniej „odstając” od peletonu (w obydwie strony). ARKK mógłby zostać przeze mnie trochę pokrzywdzony w rankingu, bo z uwagi na brak benchmarku nie mam jak wyliczyć jego różnicy odwzorowania, więc „po starej znajomości” przyznam mu 2/3 punkty w tej kategorii.

Z popularnym funduszem aktywnym zmierzą się indeksowe iShares Global Tech (US4642872919, ticker IXN, ETF amerykański) oraz europejskie największe wśród europejskich ETF-ów na technologię globalną ETF-y Xtrackers MSCI World Information Technology (IE00BM67HT60) oraz Amundi MSCI World Information Technology (LU0533033667). Pozostałe 3 fundusze zgromadziły na dzień pisania tego wpisu aktywa niższe od 1 mld euro. Typowy koszt roczny w tej kategorii jest nieco wyższy niż dla NASDAQ 100/S&P 500 IT, ale na ogół mieści się w granicach 0,30% rocznie. Najtańsze w grupie (0,18% rocznie) są najmniejsze i najmłodsze ETF-y na indeks z rodziny S&P Global, czyli Amundi S&P Global Information Technology ESG (IE000E7EI9P0) oraz Invesco S&P World Information Technology ESG (IE000Q0IU5T1).

Uwagę przykuwa niska różnica odwzorowania emropejskich SPDR MSCI World Technology (IE00BYTRRD19) oraz Amundi S&P Global Information Technology ESG (IE000E7EI9P0) i amerykańskiego iShares Global Tech (US4642872919), który posiada najmniej USA z całego zestawienia, bo „jedynie” 80% aktywów. Jak widać sektor technologiczny jest jeszcze bardziej zdominowany przez USA niż szeroki rynek, więc uzbrojeni w tę wiedzę sprawdźmy, gdzie można kupić te mimo wszystko mniej amerykańskie fundusze technologiczne notowane na giełdzie.

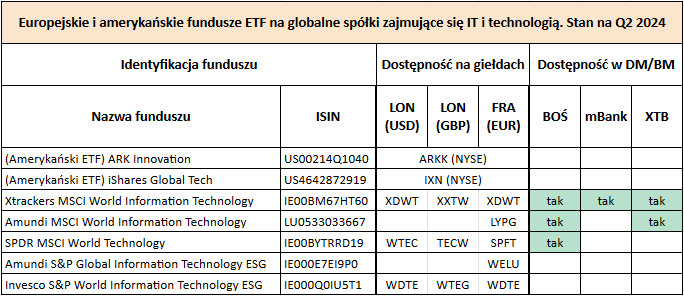

Gdzie kupić ETF na globalną technologię?

Dwa pierwsze ETF-y kupisz jedynie na koncie z aktywnym dostępem do ETF-ów amerykańskich, które opiszę w dalszej części wpisu (przy okazji omawiania amerykańskich ETF-ów na amerykańskie spółki IT). Spośród europejskich ETF-ów na światową technologię najpopularniejszym wśród polskich domów maklerskich jest ETF Xtrackers MSCI World Information Technology (IE00BM67HT60, ticker XDWT), który kupimy w DM BOŚ, XTB oraz BM mBanku.

Standardowo, najlepszą ofertę ma DM BOŚ, który umożliwia zakup aż trzech funduszy ETF na technologiczną wersję MSCI World. XTB nie jest daleko w tyle, bo oferuje dwa ETF-y tego rodzaju. Pamiętaj, że oferta ETF-ów w polskich biurach maklerskich zmienia się bardzo dynamicznie, więc jeśli chcesz sprawdzić dostępność tych ETF-ów w tym momencie, to skorzystaj z mojego bezpłatnego narzędzia w postaci listy ETF-ów dostępnych w polskich domach maklerskich.

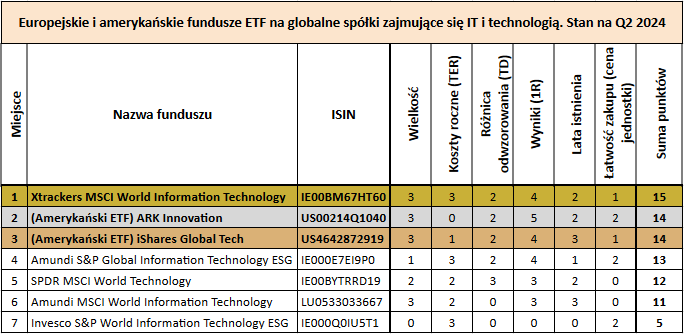

Ranking funduszy ETF na globalne spółki technologiczne

Jako że zwycięzca może być tylko jeden, to po zaciekłym pojedynku przyszło mi wytypować europejski Xtrackers MSCI World Information Technology (IE00BM67HT60), który wynikiem 15/20 punktów pokonał amerykańską konkurencję niskimi kosztami rocznymi i bardzo konkurencyjnymi parametrami dotyczącymi wielkości aktywów i lat istnienia. Ma swoje wady, bo jedna jednostka kosztuje około 70 euro, co może sprawiać, że będzie on trudny do kupienia za równe kwoty u brokera bez możliwości handlu ułamkowego.

Na drugim miejscu z wynikiem 14 na 20 punktów znalazł się amerykański ARK Innovation (US00214Q1040, ARKK), którego nie jestem największym fanem z uwagi na gigantyczną zmienność i niejasny sposób wybierania spółek przez jego niekonwencjonalną zarządzającą. Trzecią pozycję zajął ETF kolejny amerykański fundusz, ale tym razem indeksowy iShares Global Tech (US4642872919, ticker IXN), który uzyskał łącznie 14 na 20 punktów, czyli tyle samo, co aktywny ARKK.

Pozostałe europejskie fundusze albo są gorsze od funduszu Xtrackers, albo po prostu istnieją zbyt krótko, by można je było odpowiednio ocenić i umieścić na wyższej pozycji rankingu. Może jeśli odświeżę go za kilka lat, to będzie on wyglądał inaczej, ale na taki update przyjdzie nam trochę poczekać.

Swoją drogą – daj znać w komentarzach, czy chciałbyś zobaczyć na moim blogu aktualizacje tych rankingów (np. co kilka lat) i czy tego typu wpisy są dla Ciebie w ogóle ciekawe. W międzyczasie przejdę do ostatniej części wpisu, w której porównam amerykańskie fundusze ETF na notowane w USA spółki technologiczne.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć bezpieczne konto z bogatą ofertą ETF-ów?

Szukasz dobrego zagranicznego konta maklerskiego?

Aktualny ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Amerykańskie ETF na spółki technologiczne

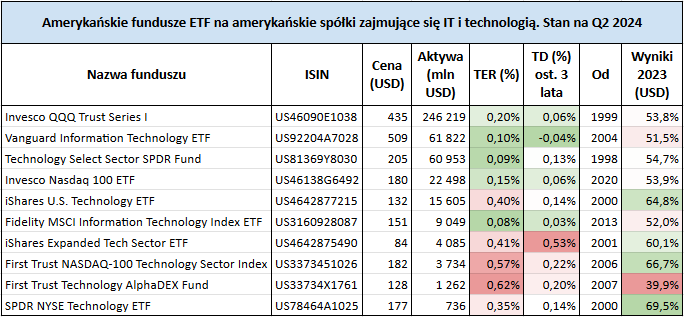

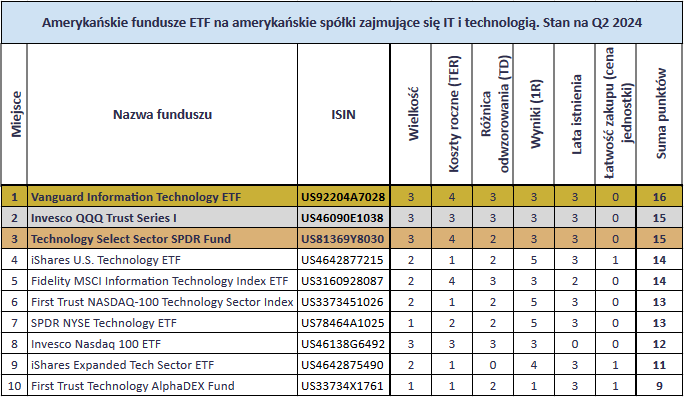

Ta część rankingu dotyczyć będzie wyłącznie osób z dostępem do ETF-ów amerykańskich, więc jeśli nie planujesz otwierać takiego konta, to możesz zignorować tę część wpisu lub przeczytać ją z czystej ciekawości dotyczącej oferty amerykańskich ETF-ów. Choć w USA jest znacznie więcej funduszy technologicznych, to wybrałem do tego porównania 10 funduszy o najszerszym profilu technologicznym/IT i o najwyższych aktywach, które byłyby skoncentrowane na spółkach notowanych w USA. Największym funduszem w tym zestawieniu jest prawdziwa legenda – amerykański QQQ, którego bardziej obeznanym ze światem funduszy notowanych na giełdzie prawdopodobnie nie trzeba przedstawiać.

Parametry amerykańskich ETF na spółki technologiczne

Wspomniany przeze mnie QQQ, czyli Invesco QQQ Trust Series I (US46090E1038) to w świecie funduszy prawdziwy gigant, który na dzień pisania wpisu zgromadził prawie 250 miliardów (tak, miliardów) dolarów aktywów. QQQ jest znany praktycznie każdemu amerykańskiemu inwestorowi i jest podobną legendą, co największy fundusz notowany na giełdzie na S&P 500, czyli fundusz SPY (SPDR S&P 500 ETF Trust). QQQ powołany do życia został w 1999 roku, kosztuje obecnie 0,20% rocznie i oferuje porządną różnicę odwzorowania w wysokości 0,06%. Problematyczna jest tylko cena jego jednostki, która sięga już ponad 400 USD, przez co może być bardzo trudny do kupienia. Jak większość funduszy amerykańskich, tak i QQQ jest funduszem wypłacającym dywidendy (ang. distributing), co nie każdemu może odpowiadać.

Jednak w przypadku amerykańskich ETF-ów i tak nie będziesz miał wyboru, ponieważ praktycznie wszystkie amerykańskie fundusze ETF wypłacają dywidendy. Najwięksi dwaj konkurenci giganta QQQ to stale ogromne, ale 4 razy mniejsze fundusze Vanguard Information Technology ETF (US92204A7028, ticker VGT) oraz Technology Select Sector SPDR Fund (US81369Y8030, ticker XLK). Obydwa fundusze mają bardzo niskie opłaty roczne, które wynoszą odpowiednio 0,10% i 0,09% oraz świetne różnice odwzorowania. Ponadto istnieją od 2004 i 1998 roku, co sugeruje, że konkurencja będzie tutaj zaogniona.

Do mniejszych, ale stale godnych uwagi funduszy w zestawieniu należą iShares U.S. Technology ETF (US4642877215) oraz Fidelity MSCI Information Technology Index ETF (US3160928087), które istnieją od przynajmniej 10 lat, mają akceptowalne koszty (zwłaszcza Fidelity) i aktywa na poziomie ponad 9 mld dolarów. Reszta stawki to raczej gorsze/droższe fundusze, które dodałem tu głównie w celach porównawczych.

Na pewno rzuciła Ci się w oczy kolumna „Wyniki 2023 (USD)”, w której zawarłem dane o stopie zwrotu każdego z funduszy w ubiegłym roku. Różnice w stopach zwrotu wynikają zazwyczaj z konstrukcji śledzonych indeksów, a nie z niedoskonałości poszczególnych funduszy.

Wiele osób pyta mnie, gdzie można kupić fundusze amerykańskie, więc zostawię tu krótki akapit z podpowiedziami.

Gdzie kupić amerykańskie ETF na technologię?

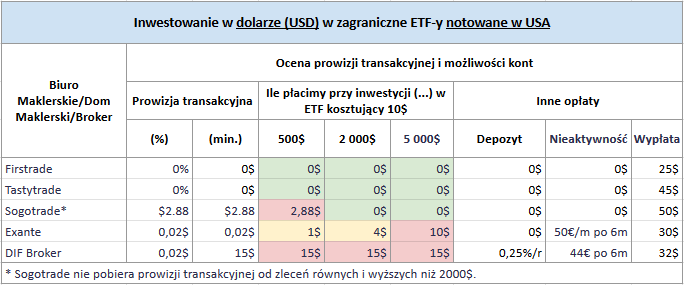

Mimo że implementacja dyrektywy MiFID II dość skutecznie zablokowała europejskim inwestorom nieprofesjonalnym dostęp do amerykańskich funduszy ETF, to są metody na ich bezpośredni zakup. Pierwszą i moim zdaniem najlepszą z nich jest założenie konta w amerykańskiej firmie brokerskiej, np. w Firstrade (mój link afiliacyjny), z którego usług z powodzeniem korzystam już od 2 lat. Wadą tej opcji jest problematyczny podatek od spadku (tzw. Estate Tax), który opisałem w tej części wpisu o Firstrade, który z pewnością prościej pobrać od spadkobierców, gdy środki znajdują się w USA (w sensie u amerykańskiego brokera).

Jak sugerują dane w tabeli powyżej, Firstrade i Tastytrade są znacznie tańsze od europejskich alternatyw (Exante i DIF Broker), więc to z tych kont sugerowałbym korzystać każdemu, kto chce inwestować w ETF-y amerykańskie. Pamiętajmy też, że kupione ETF-y można przenieść (tzw. transfer ACAT) do innego brokera, który działa na terytorium USA, nawet jak to jest jego irlandzka filia (patrz: „Czy warto mieć konto w Interactive Brokers? Recenzja Interactive Brokers (IBKR)„), ale opisanie tego procesu zostawię sobie na inny wpis, płynnie przechodząc do rankingu amerykańskich ETF-ów technologicznych.

Ranking amerykańskich funduszy ETF na spółki technologiczne

Moje rankingi rzadko są tak wyrównane, ale gdy analizowałem całą stawkę, to doszedłem do wniosku, że zacznę od przyznania, że najlepsze 3 fundusze są bardzo do siebie zbliżone pod względem jakości i kosztów. Zwycięzcą rankingu amerykańskich ETF-ów technologicznych jest fundusz Vanguard Information Technology ETF (US92204A7028, ticker VGT), który przez lata nieznacznie przegrywa z indeksem NASDAQ 100, ale ma znacznie mocniejszy profil technologiczny od tego drugiego. Drugie miejsce zajął dobrze znany gigant, czyli Invesco QQQ Trust Series I (US46090E1038, ticker QQQ), a trzecie Technology Select Sector SPDR Fund (US81369Y8030, ticker XLK).

Ale dobrych funduszy technologicznych jest w Stanach tak wiele, że na wyróżnienie zasługują też iShares U.S. Technology ETF (US4642877215, ticker IYW) oraz Fidelity MSCI Information Technology Index ETF (US3160928087, ticker FTEC), choć lepsze jest wrogiem dobrego i sam wybrałbym jeden z TOP3 ETF-ów z tego rankingu.

I nareszcie najważniejsze pytanie: czy „bawiłbym się” w ogóle w ETF-y amerykańskie jeśli chciałbym inwestować w NASDAQ 100 lub podobny indeks? Myślę, że nie, bo europejskie fundusze ETF powinny bezproblemowo poradzić sobie podobnie do funduszy amerykańskich, a do tego oferują akumulację dywidend dla tych, którzy chcą optymalizować podatki.

W Stanach istnieje wiele ciekawych profili funduszy ETF (np. dywidendowe), których nie ma w Europie i to właśnie je wybieram przez moje amerykańskie konto maklerskie w Firstrade. Na koniec poszukam odpowiedzi na pytanie bardziej filozoficzne, czyli czy warto inwestować w spółki technologiczne za pomocą ETF-ów.

Czy warto inwestować w ETF-y technologiczne?

Spółki technologiczne mają to do siebie, że zawsze (lub prawie zawsze) wydają się drogie, co bierze się z trzech powodów:

- wiele z nich przyjmuje strategię szybkiego wzrostu „po trupach”, który sprawia, że ich zysk netto przez wiele lat jest „przykryty” gigantycznymi kosztami. W ich przypadku liczy się wzrost przychodów (i wiara w to, że w pewnym momencie osiągną zyskowność), więc klasyczne wskaźniki wyceny typu C/Z (Cena / Zysk) kompletnie nie mają dla nich zastosowania,

- duża część spółek technologicznych działa w zupełnie nowym segmencie rynku, który jest niezrozumiały ani dla analityków, ani dla potencjalnych inwestorów. Jeśli tworzysz nowy rynek, to jego wycena (jak i wycena Twojego biznesu) będzie trudna lub niemożliwa (co udowadniają historyczne próby wyceny firm Uber i Tesla wykonane przez mistrza analizy fundamentalnej – polecanego przeze mnie Aswatha Damodarana). Zachęcam do zapoznania się z nimi, aby nabrać sporą dawkę pokory do analizowania firm działających w dość młodych segmentach gospodarki,

- jeśli dopiero co przeczytałeś klasyczne książki o wycenie spółek (moje polecenia znajdziesz w zakładce Polecane na blogu), to prawdopodobnie dużą miarę przykładasz nie tylko do wskaźnika C/Z, ale i do wskaźnika C/WK (Cena / Wartość Księgowa), który dla spółek technologicznych ma niewielkie znaczenie. Jest tak, ponieważ działające w internecie spółki nie wymagają już tak dużych nakładów kapitału na budynki, pojazdy i przedmioty, przez co ich wartość rynkowa (kapitalizacja) jest bardzo często zupełnie oderwana od „prawdziwej” wartości ich aktywów z bilansu w sprawozdaniu finansowym.

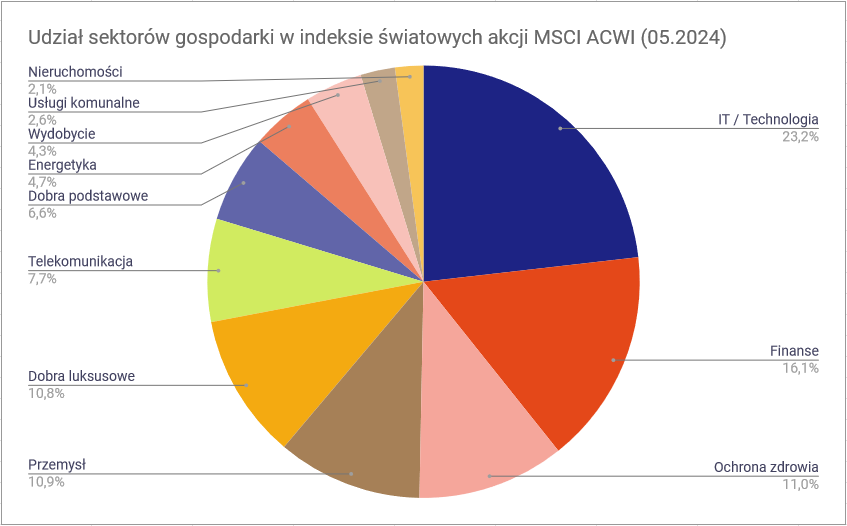

Jeśli już dojdziesz do tego, że inwestorzy płacą za przyszłość, a nie teraźniejszość, to pomyśl, że „przepłacanie” za spółkę technologiczną nie jest problemem tak długo, jak spółka osiąga szybki wzrost, znacznie przekraczający resztę rynku, a zwłaszcza tradycyjne segmenty gospodarki typu przemysł, wydobycie czy produkcja. Zresztą czy tego chcesz, czy nie, jeśli inwestujesz indeksowo w szeroki indeks giełdowy (np. MSCI ACWI), to i tak masz obecnie w portfelu bardzo wysoki udział (sięgający w porywach nawet 25%) technologii:

Wielu internetowych guru od lat sugeruje „shortowanie” (granie na spadki) dużych firm technologicznych, krzycząc, że to bańka, ponieważ ich wskaźniki C/Z i C/WK są wysokie. Jak pokazuje historia – jest to dość krótkowzroczne i każdy inwestor, który przeważa technologię w portfelu, wyszedł na tym w długim terminie bardzo dobrze. Pytanie zatem, czy przeważać IT oraz jak dalece to robić i dlaczego większość osób raczej nie powinna się w to bawić.

- Jeśli prowadzisz portfel pasywny w stylu klasycznego 80% akcji na cały świat i 20% obligacji EDO, to wymiana kilku procent ETF-u akcyjnego na ETF technologiczny nie powinna być dużym problemem ani wielkim kosztem.

- Pamiętaj jednak, że apetyt rośnie w miarę jedzenia i gdy zobaczysz, że ETF technologiczny radzi sobie znacznie lepiej od szerokiego rynku, to istnieje ryzyko, że zaczniesz inwestować tam coraz wyższe środki. Niezależnie czy zrobisz to, inwestując więcej nowych środków w ten ETF, czy nawet upłynniając jednostki ETF-u globalnego i kupując technologiczny.

- I tu może pojawić się problem, bo obudzisz się za kilka lat z portfelem, w którym technologia stanowi nie 25-35% (jak początkowo), a 90% części akcyjnej, co prawdopodobnie znacząco zwiększy jego zmienność i głębokość obsunięć od szczytu.

Z powyższych powodów, pomimo tego, że jestem zwolennikiem inwestowania „trochę więcej od średniej” w spółki technologiczne, to sądzę, że większość inwestorów nie powinna tego robić ze względu na pokusę przenoszenia tam coraz większych pieniędzy. Dlatego jeśli zbłądziłeś lub jeśli nie chcesz nadmiernie kombinować, to przeczytaj wpis „Proste inwestowanie pasywne – najlepsze portfele dla zabieganych” lub moją książkę – „Inwestowanie dla każdego” i wybij sobie z głowy nadmierne kombinowanie, które w momencie krachu na giełdzie może okazać się dla Ciebie zgubne.

Podsumowanie

Jeśli szukałeś najlepszych ETF-ów technologicznych, to mam nadzieję, że dzięki moim rankingom znalazłeś je i wiesz, co (ewentualnie) dodać do swojego portfela. Mam jednak wielką nadzieję, że przeczytałeś też poprzednie akapity, w których wyraziłem moją opinię o sensowności aktywnego modyfikowania „naturalnej” (rynkowej) proporcji portfela akcyjnego.

Jeśli wpis się przydał lub podobał, to koniecznie zacznij obserwować mnie na Facebooku i Twitterze oraz zapisz się do mojego newslettera, a nigdy nie przegapisz żadnego nowego materiału. Dzięki i do następnego, no i do zobaczenia w komentarzach, fani i antyfani spółek technologicznych ;).

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.