Emerytalny dylemat polskiego etatowca.

Przyznam, że temat PPK dotychczas na blogu zaniedbywałem i jeśli już o nim dyskutowałem, to tylko w komentarzach pod innymi wpisami. Miałem ku temu dwa powody:

- Ten bardziej ludzki (i egoistyczny) to fakt, że prowadzę działalność gospodarczą, więc PPK mnie nie dotyczy i naturalnie nie było w sferze moich zainteresowań.

- Ten bardziej techniczny, to fakt, że chciałem trochę ten program poobserwować, upewnić się, że przetrwa próbę czasu i że ludzie będą w ten sposób oszczędzać.

Jako że obudziłem się trochę późno, to zauważyłem, że na wielu blogach zasada działania PPK została już bardzo dobrze opisana. Przykładem jest wpis Marcina Iwucia zatytułowany „Pracownicze Plany Kapitałowe – wszystko, co musisz wiedzieć o PPK„, w którym doskonale tłumaczy on jego podstawy. Zauważyłem jednak, że nikt nie wykonał jeszcze dokładnej analizy tego, czy lepiej oszczędzać w PPK, czy wypłacać środki i inwestować samodzielnie, więc postanowiłem sam podjąć się tego zadania.

Wpis rozpocznę od przedstawienia skróconych zasad inwestowania w PPK, których jeszcze nie ma na moim blogu. W części technicznej porównam, jak przeciętny inwestor pasywny wyszedłby po latach na pozostaniu w PPK wobec regularnego wypłacania (czyli dokonywania tzw. zwrotu) z niego i inwestowania na swoim koncie maklerskim. Wszystkie porównania tego rodzaju, które znalazłem, były powierzchowne i subiektywne, co postaram się zmienić dzisiejszą kalkulacją.

Nie jest to wpis o tym, czy wypisać się (zrezygnować z PPK), czy zostać w PPK, bo założę, że obydwaj inwestorzy pozostali w PPK, ponieważ wiedzą, że są to „darmowe pieniądze” od pracodawcy. Spróbuję symulacji nie komplikować, prosto i konkretnie omawiając jej wyniki oraz przyjęte założenia. Zacznijmy od skrótu dotyczącego podstaw inwestowania przez PPK.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Jak działa PPK i jak wiele możesz dzięki niemu zarobić.

- Dlaczego nie warto rezygnować z PPK.

- Czy warto okresowo wypłacać środki z PPK i inwestować je samodzielnie.

- Kto powinien pozostać w PPK, a kto z niego regularnie wypłacać i dlaczego.

- Jak na opłacalność oszczędzania w PPK wpływa stopa zwrotu, częstotliwość wypłat oraz wysokość zarobków.

Powiązane wpisy

Podstawy działania PPK

PPK, czyli Pracownicze Plany Kapitałowe wraz z IKE, IKZE i PPE są częścią III filaru emerytalnego w Polsce. Są to środki prywatne (a przynajmniej tak definiuje je obecna ustawa o PPK), które można wypłacić po 60 roku życia, omijając podatek Belki. Poniżej prezentuję podstawowe informacje na temat PPK:

- Kto może korzystać z PPK? Każdy zatrudniony. PPK zakładane jest po 3 miesiącach pracy.

- Ile PPK można posiadać? Dowolną liczbę, zależną od tego, w ilu firmach się pracuje.

- Jak działa PPK? Poprzez PPK nie możesz inwestować samodzielnie. PPK cechuje automatyzacja działania – środki są odciągane od pensji brutto i inwestowane.

- Kto prowadzi PPK? PPK są prowadzone przez zarządzających funduszami z jednego z poniższych typów instytucji:

- TFI – Towarzystwa Funduszy Inwestycyjnych – o ich raczej wysokich kosztach i na ogół kiepskich wynikach pisałem już tutaj i tutaj.

- PTE – Powszechne Towarzystwa Emerytalne. Firmy podobne do TFI, które obecnie prowadzą OFE. Miały przestać istnieć i zostać przekształcone w TFI w 2020 roku, ale druga reforma OFE nie została jeszcze przeprowadzona.

- Zakłady Ubezpieczeń w formie UFK, czyli Ubezpieczeniowych Funduszy Kapitałowych.

- Czy możesz wybrać firmę prowadzącą PPK? Nie masz bezpośredniego wpływu na wybór prowadzącego Twoje PPK, bo dokonuje go pracodawca. Możesz pośrednio wpłynąć na decyzję pracodawcy.

- Czy możesz wybrać fundusz wewnątrz PPK? Konkretny fundusz możesz wybrać samodzielnie, ale w ramach wybranego przez pracodawcę PPK (a więc proporcję akcji do obligacji). Jeśli tego nie zrobisz, to PPK samo „dopasuje” Ci go do wieku/czasu pozostałego do emerytury.

- Czy masz wpływ na instrumenty finansowe, w które inwestuje fundusz PPK? Nie, ponieważ definiuje je ustawa. Wyjaśnię to szczegółowo w dalszej części wpisu.

- Czy można mieć więcej niż jedno PPK? Można, ale tylko jeśli pracuje się lub pracowało się u kilku różnych pracodawców, którzy prowadzili je w różnych instytucjach. Środki z PPK można przenosić do innego PPK, ale tylko u „aktywnego” pracodawcy.

- Ile kosztuje inwestowanie w ramach PPK? Ustawa ogranicza koszty zarządzania funduszy do maksymalnie 0,5% rocznie. Dodatkowo fundusz może pobierać opłatę za wyniki w wysokości 0,1% w skali roku. 0,6% nie jest jednak górną granicą opłat, bo w praktyce opłaty bieżące (odpowiednik TER) dla PPK, w których dominują akcje, wynosi średnio 1,50% rocznie (obliczenia pokażę za kilka akpitów). Drogo to mało powiedziane. Jest to skandalicznie drogo, jak na fundusze emerytalne, które reklamowane są jako tanie.

- Ile można inwestować w ramach PPK?

- W scenariuszu podstawowym pracodawca odprowadza 2% wynagrodzenia brutto pracownika, do którego dopłaca on 1,5% wynagrodzenia brutto.

- Pracownik może dopłacić dodatkowe 2%, a pracodawca 2,5%, więc łącznie można inwestować w PPK 8% wynagrodzenia brutto. W praktyce pracodawców, którzy płacą więcej niż 1,5% było wg KNF w marcu 2023 roku bardzo niewielu (mniej niż 1% pracodawców).

- Uczestnik PPK dodatkowo otrzymuje od Państwa 250 zł na start oraz 240 zł rocznie, jeśli wpłaty przekraczają 3,5% z połowy minimalnego wynagrodzenia rocznie (czyli zawsze, jeśli ktoś regularnie przez cały rok wpłaca do PPK).

- Czy można zrezygnować z PPK? Tak, ale raz na 4 lata dokonywany jest ponowny auto zapis wszystkich, którzy się wcześniej wypisali. Z PPK trzeba zrezygnować „aktywnie”, zgłaszając to pracodawcy. Taka rezygnacja jest bezsensowna, co za kilka akapitów rozwinę.

- Czy można wypłacić środki (dokonać zwrotu) z PPK, ale je dalej prowadzić? Tak, ustawa definiuje to jako „zwrot”, którego można dokonywać nawet co miesiąc. Traci się przy tym dopłatę od Państwa, a część (30%) dopłaty pracodawcy przenoszona jest na konto ubezpieczonego w ZUS. Dodatkowo płaci się podatek giełdowy od osiągniętego na PPK zysku.

- Po ukończeniu 60 roku życia (mimo że „łapiemy się” na wypłatę emerytalną) można dalej dokonywać zwrotów z PPK. Pamiętajmy jednak, że będą one opodatkowane.

- Jak wypłacić środki (na emeryturze) z PPK bez opodatkowania? Niestety nie ma tutaj pełnej dowolności, bo aby ominąć podatek giełdowy i podatek Belki należy:

- Ukończyć 60 lat i wypłacić maksymalnie 25% jednorazowo, pozostałe 75% środków rozkładając na miesięczne raty (120 rat) w okresie przynajmniej 10 lat.

- UWAGA! Jeśli w wieku 60 lat zdecydujesz się na wypłatę całości środków, które zgromadziłeś w PPK, to zostanie odciągnięty podatek giełdowy/Belki!

- UWAGA#2: po zleceniu pierwszej wypłaty (emerytalnej) z PPK, nie będzie możliwe dalsze wpłacanie tam środków. Środki będą jednak dalej zainwestowane w wybrane fundusze, a do wypłat ratalnych TFI będzie samo sprzedawało powoli Twoje jednostki funduszy.

- Czy PPK jest dziedziczone i wchodzi w skład majątku wspólnoty małżeńskiej? Tak/tak.

Resztę informacji przekażę Ci w ramach mojej oceny PPK, którą zaprezentuję teraz z podziałem na zalety i wady.

Jakie są zalety PPK?

Pozostanie w PPK, oznacza podwyżkę wynagrodzenia, ponieważ 1,5% pensji brutto (- PIT, np. 12% lub 32%) to środki, których nie otrzymałbyś od pracodawcy, gdybyś z PPK zrezygnował. Jeśli nie będziesz dokonywał zwrotów z PPK, to zachowasz też dodatek od państwa (początkowy i roczny), które jednak tracą na znaczeniu wraz ze wzrostem wysokości zarobków. Po spełnieniu warunków emerytalnych całe oszczędzone w PPK środki ominą w przyszłości podatek giełdowy i podatek Belki, co pozwala zatrudnionemu optymalizować podatki lepiej niż na samych IKE i IKZE. IKE jest lepsze od PPK w kwestii dowolności sposobu wypłaty emerytalnej, ale jeśli wypełniasz limity IKE i IKZE to PPK są dodatkowymi środkami, które unikną w przyszłości opodatkowania. Jeśli i tak nie wypełniasz rocznych limitów IKE i IKZE to możesz zastanowić się nad dokonywaniem zwrotów z PPK i przenoszeniem środków na IKE lub IKZE.

Tak naprawdę na powyższych kończą się najważniejsze zalety PPK, co i tak wystarczy, by z niego nie rezygnować. Możliwość otrzymania darmowych pieniędzy nie przydarza się tak często, by ją bagatelizować, odmawiając korzystania z PPK w ogóle. Niestety, program PPK nie jest bez wad.

Jakie są wady PPK?

Podstawową wadą kont PPK jest niemal zerowa możliwość kontroli tego, w co się inwestuje:

- Nie masz możliwości wyboru wyboru instrumentów finansowych w portfelu.

- Nie masz możliwości (bezpośredniej) wyboru TFI, które będzie zarządzało Twoim PPK.

- Masz możliwość (pośrednio) regulowania proporcjami portfela, ale tylko w zakresie 0-80% akcji i 20-100% obligacji. W PPK nie możesz prowadzić portfela w 100% akcyjnego.

Drugą wadą jest duży home bias, który prawdopodobnie będzie ciągnął przyszłe wyniki inwestycyjne PPK w dół oraz wystawia inwestorów na niepotrzebne ryzyko:

- W części akcyjnej funduszy PPK musi znajdować się:

- Przynajmniej 40% w akcjach z indeksu WIG20.

- Najwyżej 20% w akcjach z indeksu mWIG40.

- Najwyżej 10% w innych akcjach z GPW (np. z indeksu sWIG80, ale nie tylko).

- Przynajmniej 20% w akcjach lub ETF-ach zagranicznych albo instrumentach pochodnych o nie opartych. ETF-y i inne fundusze wspólne na zagraniczne akcje nie mogą stanowić więcej niż 30% składu całego funduszu.

- W części obligacyjnej funduszy PPK musi znajdować się:

- Przynajmniej 70% wartości części dłużnej w:

- Papiery dłużne z ratingiem inwestycyjnym ECB (np. polskie lub inne europejskie obligacje skarbowe).

- (LUB) Depozyty o terminie zapadalności nie dłuższym niż 180 dni.

- Najwyżej 10% w instrumentach dłużnych, które nie mają nadanego ratingu inwestycyjnego ECB (przynajmniej A-).

- Przynajmniej 70% wartości części dłużnej w:

- Jednocześnie łączny udział instrumentów denominowanych w walutach obcych nie może przekraczać 30% składu całego funduszu.

Powyższe sprawia, że wszystkie fundusze PPK będą miały ulokowane przynajmniej 70% portfela w polskich akcjach, obligacjach i lokatach. Gołym okiem widać, że jest to program polityczny, który ma (podobnie jak kiedyś OFE) spowodować przede wszystkim wzrost cen akcji z GPW. Zapewnienie przyszłym emerytom godnych świadczeń jest niestety dopiero na drugim lub trzecim miejscu listy priorytetów. Gdyby ustawodawca dbał o drobnych oszczędzających, to zmieniłby zapis w ustawie o składzie instrumentów w walutach obcych tak, by mogło ich być nawet do 60-70%, jednocześnie obniżając wymóg lokowania 40% części akcyjnej w akcjach z WIG20.

Stawiam tezę, że PPK to projekt wspierający zwłaszcza branżę TFI (dlaczego jest przymus prowadzenia go w tych instytucjach?) oraz państwową GPW (napływ dużych środków na polską giełdę), a nie inwestorów. Zastanówmy się teraz, czy oszczędzać w PPK, czy wypłacać środki i inwestować samodzielnie, byle tylko robić to taniej i samemu, a nie polegać na wadliwym systemie. Wiele osób reaguje emocjonalnie i całkowicie rezygnuje z PPK, co jest dla mnie podejściem błędnym.

Dlaczego nie warto rezygnować z PPK?

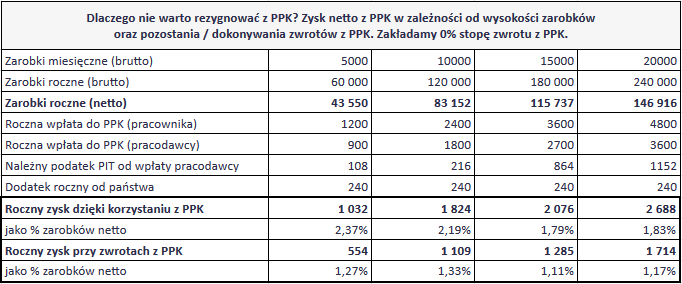

Nie rezygnuj z PPK, bo są to darmowe pieniądze. Jeśli nie wierzysz w system lub wolałbyś inwestować samodzielnie, to zapisz się do PPK, ale dokonuj regularnych (lub mniej regularnych) zwrotów z programu. Jeśli pozostajesz w PPK, to w zależności od wynagrodzenia możesz uzyskać nawet 2-3% dodatkowego wynagrodzenia netto, a jeśli dokonujesz zwrotów – około 1,1-1,3% dodatkowego wynagrodzenia netto:

Przy zwrocie tracisz dodatek od państwa oraz 30% wpłaty pracodawcy, która jednak przekazywana jest na Twoje konto ubezpieczonego w ZUS. Będzie ona z czasem waloryzowana stopą waloryzacji ZUS, której historyczne wartości sprawdzisz tutaj, a w przyszłości powiększy Twoją emeryturę z ZUS. Aby wyraźniej pokazać korzyści wpłacania na PPK, w tabeli założyłem, że wspomniane 30% wpłaty pracodawcy przepada, a zyskiem pracownika jest tylko kwota bieżącej wypłaty.

Rezygnacja z PPK to błąd. Dane oficjalnej strony rządowej dotyczącej PPK wskazują na to, że PPK prowadzi niespełna 44% uprawnionych do tego osób, a dokładniej 3,3 z 7,55 miliona zatrudnionych. Bardzo dziwię się pozostałym 4,25 milionom osób, które zrezygnowały z uczestnictwa PPK pomimo tego, że są do niego uprawnione. To trochę tak, jakby móc dostać pieniądze za darmo i tego aktywnie odmówić. Dlatego, jeśli jesteś do tego uprawniony i wcześniej z niego zrezygnowałeś, to zapisz się ponownie i czytając dalszą część wpisu, podejmij decyzję o tym, czy:

- Zapisać się ponownie i pozostawić środki zainwestowane w PPK.

- Zapisać się ponownie i regularnie dokonywać zwrotu i inwestować je samodzielnie.

Inne opcje, czyli dalsza rezygnacja z udziału w PPK nie ma większego sensu i sprawi, że stracisz być może niewielkie pieniądze, ale zawsze pieniądze.

Ustalenie stopy zwrotu z PPK i z samodzielnych inwestycji w podobne instrumenty

Kluczowym parametrem w symulacjach w tym wpisie jest ustalenie przyszłej stopy zwrotu z inwestycji w PPK. Z pewnością pomogą mi w tym dotychczasowe wyniki tych funduszy oraz ich historyczne koszty bieżące, czyli odpowiednik TER (ang. Total Expense Ratio) dla funduszy ETF. Dwie informacje, których szukamy to:

- Potencjalna przyszła stopa zwrotu z funduszy akcyjnych (60-80% akcji) PPK, biorąc pod uwagę ich skład przeciętne koszty roczne.

- Potencjalna przyszła stopa zwrotu z inwestycji własnej w podobny portfel z wykorzystaniem ETF-ów, biorąc pod uwagę ich skład i przeciętne koszty roczne.

Zaczniemy od analizy historycznej grupy funduszy tzw. funduszy cyklu życia PPK, które wg ustawodawcy są odpowiednie dla kogoś, kto skończy 60 lat w 2060 roku. We wpisie będę symulował wyłącznie takie fundusze, ponieważ skoro sugeruję, aby na IKE i IKZE inwestować w akcje, to to samo powinienem polecać w ramach PPK.

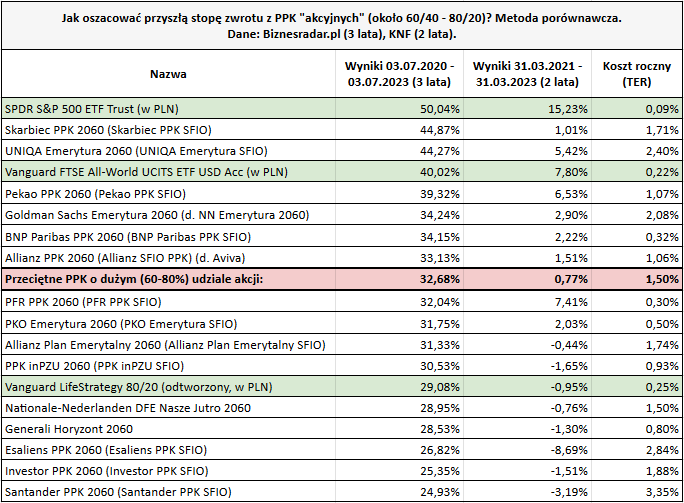

Ile kosztują i jakie wyniki mają PPK akcyjne?

Załóżmy, że inwestor przez cały horyzont inwestowania w ramach PPK wybiera najbardziej agresywne PPK zdefiniowanej daty, które mogą inwestować nawet w 80% akcji. Przypomnę, że w ich składzie musi znajdować się przynajmniej 60%, ale nie więcej niż 80% akcji, podczas gdy pozostałe 20-40% mogą stanowić lokaty i obligacje. Zacznę od porównania wyników i kosztów wybranych funduszy 2060 z trzema tanimi ETF-ami. Pomocne w tym będą dane dot. PPK publikowane przez KNF (2-letnie) oraz stopy zwrotu PPK z Biznesradar.pl (3-letnie). Okresy się trochę nakładają, co zrobiłem celowo, abyś mógł prościej porównać stopy zwrotu i koszty wybranych funduszy w różnych momentach na rynku:

Do powyższego porównania można mieć kilka zastrzeżeń, między innymi:

- Porównuję tu gruszki z jabłkami, bo fundusze PPK nie mogą mieć więcej niż 80% akcji (zwykle mają ich 70%), a zestawiłem je z funduszami 100% akcyjnymi.

- Dlatego dorzuciłem też Vanguard LifeStrategy 80/20, który w tym okresie radził sobie gorzej od większości PPK, ale ma 6-krotnie niższe koszty od średniej, więc prawdopodobnie w przyszłości będzie z nimi wygrywał.

Koszty nie pozostawiają jednak złudzeń. Pomimo tego, że powinny one wynosić maksymalnie 0,6% wartości aktywów funduszu w skali roku, to dotyczy to tylko kosztów samego zarządzania. Gdy doliczymy do tego inne składowe TER, np. opłaty transakcyjne i depozytowe ponoszone przez fundusz, to okaże się, że pobierają one średnio aż 1,50% rocznie. Jest to wielokrotnie więcej od przeciętnego ETF-a, więc należy to uwzględnić w szacowaniu przyszłej stropy zwrotu takich funduszy. Są wśród PPK chlubne wyjątki, takie jak BNP Paribas, PFR czy PKO, ale niektóre z nich pobierają nawet 2-3% rocznie. Rozczarowanie to mało powiedziane, bo szczególnie w prowadzeniu PPK TFI powinny starać się za wszelką cenę obniżać koszty każdego rodzaju.

Pamiętaj o tym, podejmując decyzję o pozostawianiu lub zwrocie środków z PPK i jeśli jesteś w jednym z droższych TFI, to powinieneś mięć mniejsze wątpliwości co do tego, czy dobrze robisz, regularnie wypłacając (zwracając) z niego swoje pieniądze. Analiza porównawcza wcale nie ułatwia przewidzenie tego, jakiej stopy zwrotu możemy spodziewać się po PPK, więc, zamiast tego, spróbowałem odtworzyć skład i wyniki hipotetycznego PPK z przeszłości.

Jakie stopy zwrotu dla PPK i IKE?

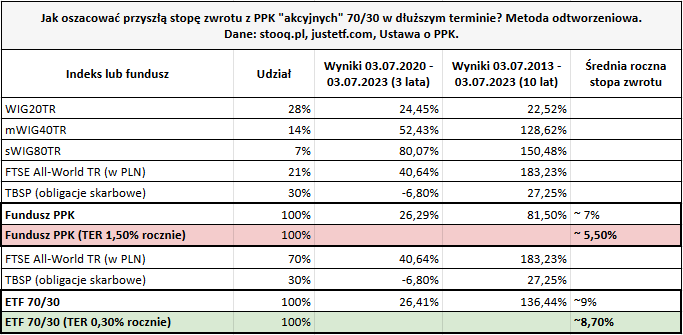

Skoro PPK działają dopiero od 2019 roku, to aby uzyskać bardziej miarodajne informacje o ich potencjale do zysku, postanowiłem odtworzyć z indeksów przykładowy fundusz PPK o proporcji akcji do obligacji 70/30. Wykorzystałem do tego następujące indeksy:

- Część akcyjna (70%):

- 40% WIG20TR.

- 20% mWIG40TR.

- 10% sWIG80TR.

- 30% FTSE All-World TR.

- Część obligacyjna (30%):

- 100% TBSP (Treasury Bond-Spot Poland).

PPK odtworzone w ten sposób spełnia wszystkie kryteria funduszu zdefiniowanej daty (tych, które zmieniają skład akcji/obligacji z wiekiem inwestora) dla inwestora, który chce mieć przede wszystkim akcje. Korzystając z danych ze stooq.pl oraz justetf.com odtworzyłem stopy zwrotu takiego funduszu w ciągu ostatnich 3, oraz 10 lat, zestawiając je z wynikami podobnego portfela złożonego z ETF-ów. W porównaniu wziąłem pod uwagę przeciętne koszty każdego z portfeli, dzięki czemu ich wyniki są bardziej miarodajne i możliwe do zestawienia ze sobą. Złożony zgodnie z warunkami z ustawy PPK w okresie 10-letnim znacznie przegrałby z ETF-em 70/30 zbudowanym na podstawie taniego ETF-a Vanguard FTSE All-World oraz ETF-a na indeks polskich obligacji TBSP:

W ostatnich 10 latach odtworzony fundusz PPK przyniósłby 81,50% zwrotu, co odpowiada średniej rocznej stopie zwrotu wynoszącej około 7% rocznie. Biorąc pod uwagę przeciętne koszty bieżące PPK, należy ją obniżyć o około 1,5%, uzyskując 5,5% w skali roku.

Zestawiony z nim portfel złożony z ETF-a na światowe akcje i ETF-a na polskie obligacje przyniósłby w tym samym okresie 136,44% zysku, co odpowiada stopie zwrotu około 9% rocznie. Uwzględniając przeciętny portfela z ETF-ów o tej proporcji, obniżam go o 0,30%, uzyskując wynik 8,70% rocznie.

Gdybym jednak założył, że minione 10 lat może być dobrym prognostykiem na kolejne 30-40, to z pewnością zrobiłbym błąd i skazał PPK na całkowitą porażkę w dzisiejszym porównaniu. Będąc bardziej wyrozumiałym dla polskich funduszy i wierząc w talent ich zarządzających, jako podstawowe założę w symulacjach następujące roczne stopy zwrotu:

- Samodzielne inwestowanie w ETF-y w proporcji 70/30: 7% rocznie.

- Inwestowanie w PPK o proporcji 70/30: 6% rocznie.

Różnica nie jest więc zbyt wysoka, ale procent składany prawdopodobnie i tak zrobi swoje. Czy PPK mimo wszystko uda się wygrać z samodzielnym inwestowaniem, biorąc pod uwagę korzyści w postaci dopłat pracodawcy i państwa oraz późniejsze zwolnienie z podatku Belki? Pora to sprawdzić.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć bezpieczne konto z bogatą ofertą ETF-ów?

Szukasz dobrego zagranicznego konta maklerskiego?

Aktualny ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Pozostać w PPK czy dokonywać zwrotu środków i inwestować samodzielnie?

Problem nie jest trywialny, więc porównań dokonam na kilku płaszczyznach:

- Rodzaj konta maklerskiego:

- Dla osób, które wypełniają roczne limity IKE i IKZE:

- Czy warto wypłacać z PPK i inwestować na regularnym koncie maklerskim? Ze względu na dopłaty i zwolnienie z podatku giełdowego/Belki po sześćdziesiątce na PPK, regularnym kontom maklerskim będzie trudniej pobić PPK.

- Dla osób, które nie wypełniają rocznych limitów IKE i IKZE:

- Czy warto wypłacać z PPK i inwestować na IKE? IKE też zwalnia z podatku giełdowego/Belki, więc będzie mu trochę prościej pobić PPK niż regularnym kontom maklerskim.

- Dla osób, które wypełniają roczne limity IKE i IKZE:

- Wysokość zarobków:

- Zgodnie z GUS przeciętne wynagrodzenie w sektorze przedsiębiorstw wynosiło w maju 2023 roku około 7200 zł brutto. Jednocześnie Rząd ustalił, że w lipcu 2023 roku minimalne wynagrodzenie wzrasta do 3600 zł brutto miesięcznie.

- W związku z powyższymi symulacje przeprowadzę dla następujących zarobków:

- 3600 złotych brutto miesięcznie, czyli tyle, ile wynosi wynagrodzenie minimalne.

- 6000 złotych brutto miesięcznie, czyli niewiele więcej niż mediana wynagrodzeń.

- 9000 złotych brutto miesięcznie, czyli więcej od 80% zatrudnionych.

- 12 000 złotych brutto miesięcznie, czyli więcej od 90% zatrudnionych.

- 18 000 złotych brutto miesięcznie, czyli więcej od 95% zatrudnionych.

- Częstotliwość dokonywania zwrotów z PPK:

- Co roku, by nie dokonywać ich zbyt często (bo po co?). Minimalizuje to prowizje maklerskie na regularnym koncie oraz IKE, oraz czas potrzebny na przenoszenie środków.

- Co pół roku – tylko po to, by porównać ze scenariuszem 1 raz w roku.

- Myślałem o tym, by porównać proces dla przenosin raz w miesiącu, ale raz na kwartał, ale przenoszone kwoty były zbyt niewielkie, by opłacało się to pod kątem prowizji.

Wyniki symulacji są ciekawe, niekiedy zaskakujące, ale zawsze pomocne do podjęcia decyzji.

Założenia do symulacji

W symulacjach dokonam następujących założeń:

- Wypłaty z PPK są (jak obecnie) bezpłatne.

- Fundusze PPK kosztują średnio 1,5% rocznie i ze względu na ograniczenia ustawowe przyniosą średnią roczną stopę zwrotu w wysokości 6% rocznie.

- Dokonywanie wpłat i zakupów na regularnych kontach maklerskich będzie kosztowało:

- 0,50%, min. 0 zł dla zwykłych kont (jak XTB dla konta w PLN).

- 0,29%, min. 19 zł dla IKE (jak DM BOŚ dla IKE).

- Inwestujący na regularnym koncie maklerskim zapłaci na końcu inwestycji 19% podatku giełdowego od osiągniętego zysku.

- Portfel złożony z ETF, który inwestor prowadzi poza PPK, przynosi pomiędzy 5 a 10% rocznie. Scenariusz bazowy to 7% rocznie i na nim skupię się przede wszystkim.

- Gdy inwestor dokonuje zwrotu z PPK, to 30% środków pracodawcy nie przepada, a trafia na konto ubezpieczonego w ZUS, gdzie jest oprocentowane stopą waloryzacji 5% rocznie. Będzie to doliczone do uzbieranej poza PPK kwoty, bo inaczej porównanie byłoby niemiarodajne.

Analizę zacznę od porównania oszczędzania w PPK z corocznym dokonywaniem zwrotów i inwestowaniem wypłaconych środków samodzielnie na maklerskim IKE.

Kiedy IKE wygrywa z PPK?

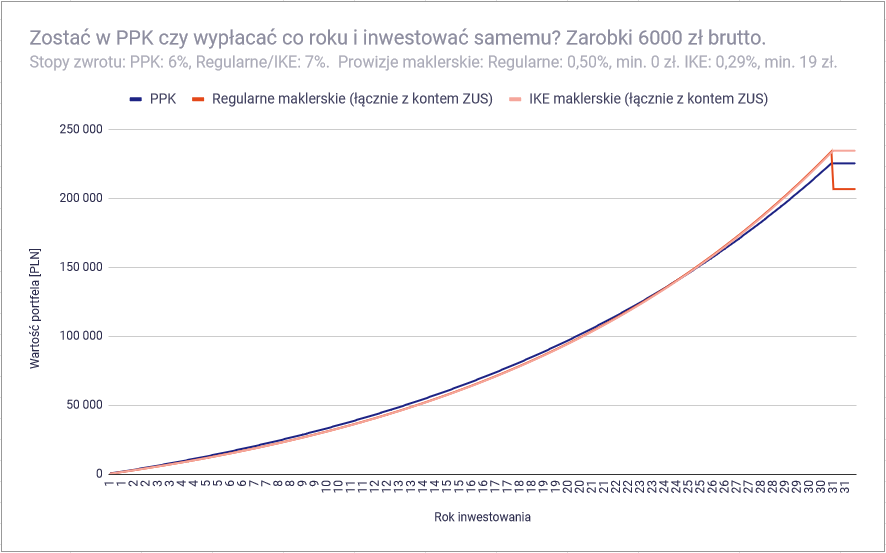

Jako że zarówno IKE, jak i PPK pozwalają uniknąć podatku giełdowego i podatku Belki, a tylko PPK oferuje dopłaty do kapitału, to aby inwestowanie na IKE wygrało, będziesz musiał osiągać tam nieznacznie wyższe stopy zwrotu. W bazowym scenariuszu, w którym inwestor osiągałby na PPK 6% zwrotu rocznie, a na IKE 7% zwrotu rocznie, IKE obejmuje prowadzenie po około 20 latach jego prowadzenia:

Im wyższa spodziewana stopa zwrotu z inwestycji poza PPK, tym bardziej opłaca się dokonywanie zwrotu i inwestowanie samodzielnie. Nie odkryłem tu Ameryki, ale myślę, że nawet oczywistymi wnioskami warto się dzielić. Sądzę, że 1 p.p. więcej od PPK może osiągnąć każdy inwestor pasywny, który przeważy akcje, korzystając z jak najtańszego funduszu indeksowego (np. ETF-a) na udziały w światowych spółkach. Zauważ, że gdyby inwestor korzystał z regularnego konta maklerskiego (przebieg różowy), to przy tak niewielkiej różnicy w stopie zwrotu, przegrałby z PPK.

Kiedy regularne konto maklerskie wygrywa z PPK?

Jeśli wypełniasz już limity IKE i IKZE i środki z PPK lokowałbyś poza tymi kontami, to analiza staje się trochę trudniejsza. Brak dopłaty państwa i przeniesienie 30% wpłat pracodawcy na konto ubezpieczonego w ZUS, a także konieczność zapłacenia podatku od zysków kapitałowych robią swoje, wymuszając na inwestorze bardziej zyskowne inwestowanie. Wbrew temu, co głosi wielu internetowych guru, nie mamy pełnej kontroli nad przyszłą stopą zwrotu z inwestycji. Wobec tego nikt z nas nie może założyć, że na pewno dorówna swoim inwestowaniem wynikom PPK.

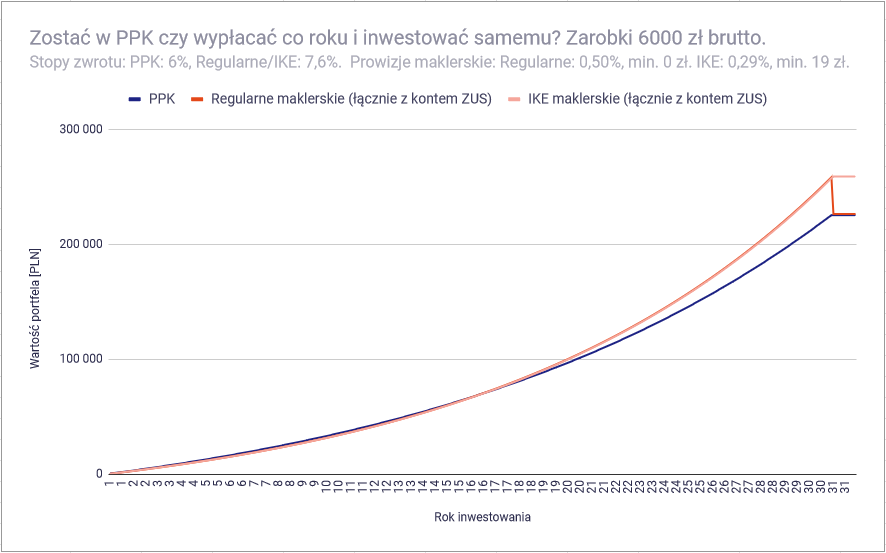

Aby dokonywanie zwrotów i inwestowanie przez regularne konto maklerskie opłacało się bardziej od PPK, musisz pobić średnią roczną stopę zwrotu tego drugiego o około 1.6 p.p. rocznie. Poniżej porównanie inwestowania ze stopą zwrotu 7,6% na zwykłym koncie maklerskim oraz na IKE wobec osiągania 6% na PPK uwzględniając w tym wszelkie dopłaty i kwotę zarobków miesięcznych wynoszącą 6000 zł brutto:

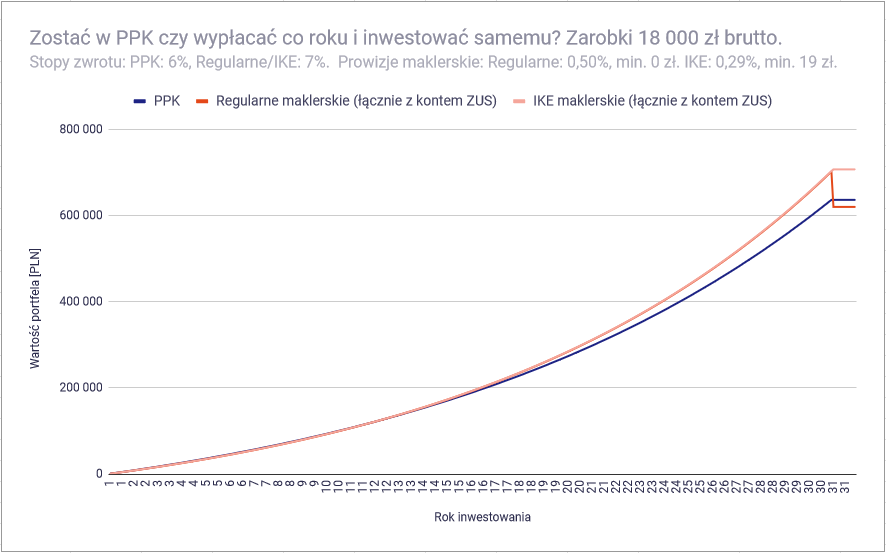

Pomimo zapłacenia po 30 latach podatku od zysków kapitałowych, regularne konto maklerskie wypracowało sobie niewielką, bo wynoszącą poniżej 0,5%, przewagę nad PPK. Drugim czynnikiem, który sprawia, że konto maklerskie bez zwolnień podatkowych może pobić PPK, jest zwiększenie zarobków, a z nimi inwestowanej w PPK kwoty. Im więcej z PPK wypłacisz i przeniesiesz na IKE lub zwykłe konto maklerskie, tym bardziej będzie się to opłacało, co zademonstruję, wracając do stopy zwrotu 7%, ale podnosząc zarobki miesięczne inwestora z 6000 złotych brutto do 18 000 złotych brutto:

Powyższe wynika z tego, że dokonując przedemerytalnego zwrotu z PPK, tracimy dopłatę od państwa, czyli 250 złotych na początku oraz 240 złotych co roku. Dla zarabiającego 6000 złotych brutto miesięcznie jest to relatywnie więcej niż dla zarabiającego 18 000 złotych brutto, który do PPK wpłaci aż 630 złotych miesięcznie. Co prawda w powyższym przykładzie PPK dalej nieznacznie wygrywa z regularnym kontem maklerskim, ale jest to 2,5% po 30 latach inwestowania, czyli naprawdę niewiele.

Osoby o wysokich zarobkach powinny zatem preferować dokonywanie zwrotów z PPK i inwestowanie samemu. Pobicie wyników drogich funduszy TFI prowadzonych w ramach PPK o nieoptymalnym składzie powinno być wykonalne, stosując nawet proste inwestowanie pasywne o odpowiednio wysokim udziale akcji w portfelu. Wysokość wynagrodzeń i stóp zwrotu wpływa na opłacalność wypłat z PPK tak bardzo, że zdecydowałem się pokazać to na przykładach kilku pułapów zarobków.

Opłacalność zwrotów z PPK w zależności od zarobków oraz stóp zwrotu

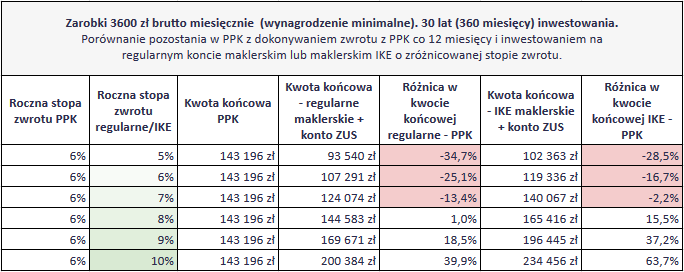

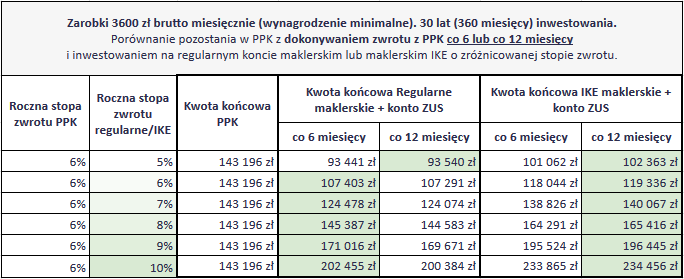

Zacznijmy od osoby zarabiającej minimalną krajową, która wynosi obecnie 3600 złotych brutto miesięcznie. W jej przypadku dopłaty od państwa przyniosą relatywnie największą korzyść, więc dokonywanie zwrotów i samodzielne inwestowanie wypłaconych środków wymaga najwyższej stopy zwrotu:

Jeśli zarabiasz minimalną krajową i zastanawiasz się nad dokonywaniem corocznych zwrotów z PPK, to zastanów się nad tym dwa razy. Aby zwykłe konto maklerskie wygrało z PPK, musisz pobić roczny wynik inwestycyjny PPK o 2 p.p. lub więcej, co może nie być tak proste, jak się wydaje. Jeśli nie wypełniasz rocznych limitów IKE i IKZE (a przy takich zarobkach zgaduję, że tego nie robisz), to rozpatrz przenoszenie środków na IKE, na którym „wystarczy” osiąganie średniej stopy zwrotu o 1,2 p.p. wyższej niż na PPK. Przenosząc małe kwoty z PPK na jedno z kont maklerskich, uważaj na kwestię przepłacania prowizji (jeśli Twój makler pobiera prowizję minimalną, to im niższe inwestowane kwoty, tym wyższą procentowo prowizję zapłacisz).

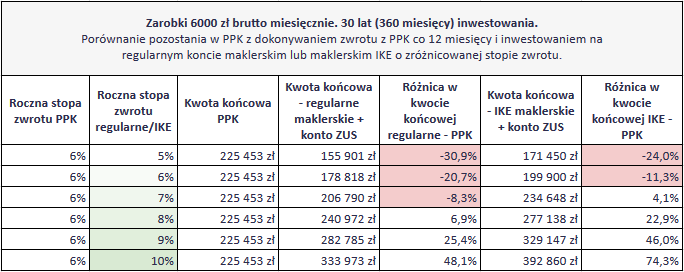

W nieco lepszej sytuacji jest osoba zarabiająca 6000 złotych brutto miesięcznie, czyli więcej od około 60% Polaków, która opłacalność przenosin z PPK na IKE zaczyna już od stopy zwrotu wyższej o 1 p.p. od tego pierwszego:

Przy tych zarobkach i założeniu średniej rocznej stopy zwrotu z inwestycji w wysokości 6% na PPK i 7% na maklerskim IKE, inwestor kończy odpowiednio z 225,5 tys. złotych oraz 234,6 tys. złotych. IKE przynosi mu wyższą stopę zwrotu, możliwość kontroli swoich inwestycji oraz mniejsze ryzyko, że ustawodawca przeniesie PPK z III do II filaru i przeniesie środki do ZUS, jak zrobił to niegdyś z OFE, przenosząc ich część obligacyjną (umarzając obligacje) na subkonta w ZUS przyszłych emerytów. Zauważ, że przy zarobkach rzędu 6000 złotych miesięcznie nawet PPK osiąga satysfakcjonującą wartość końcową, jak na oszczędzanie tylko 3,5% pensji brutto miesięcznie.

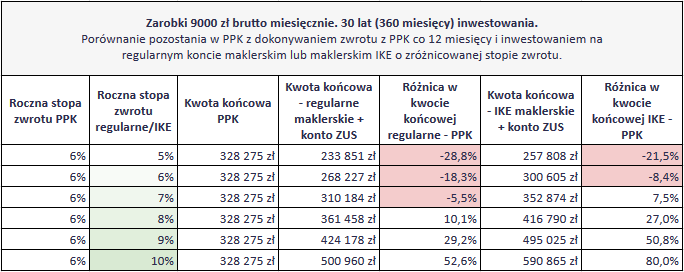

Wzrost wynagrodzenia brutto do 9000 złotych daje kolejny przełom: wystarczy tu stopa zwrotu z inwestycji o około 0,5 p.p. lepsza od PPK, by IKE było pierwszym wyborem inwestora:

Niezależnie co wybierze inwestor, to po 30 latach na koncie zobaczy kwotę rzędu 300-400 tys. złotych, co (ponownie) robi wrażenie, jak na inwestowanie tylko 3,5% swojej wypłaty brutto. Dowodzi to tego, że z PPK rezygnować nie warto i nawet jeśli nie ufasz systemowi, to nie wypisuj się, a zamiast tego dokonuj regularnych zwrotów na swoje IKE lub zwykłe konto maklerskie. Jeśli zarabiasz 9000 złotych brutto miesięcznie, ale IKE i IKZE masz już wypełnione, to zwrot z PPK na regularne konto maklerskie będzie opłacał się od średniej rocznej stopy zwrotu na tym koncie o około 1,4 p.p. wyższej niż w PPK.

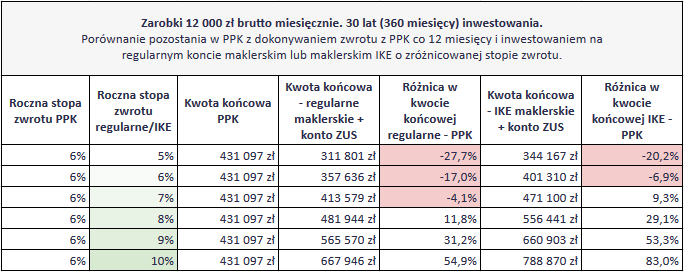

Im wyższe zarobki, tym wyższa kwota oszczędzana w PPK oraz tym mniejszy wpływ dopłaty od państwa na decyzję o zwrocie. Osobie o zarobkach 12 000 złotych brutto będzie dość prosto pobić wyniki PPK na IKE, bo wystarczy jej do tego roczna stopa zwrotu wyższa o 0,5 p.p. od PPK:

Przenosząc środki z PPK do regularnego konta maklerskiego, będzie musiała się bardziej postarać, osiągając około 1,2 p.p. więcej w skali roku. Przy takich zarobkach środki uzbierane po 30 latach na PPK lub poza nim są już dosyć imponujące, bo w realistycznych scenariuszach wynoszą 400-600 tys. złotych (w zależności od stopy zwrotu).

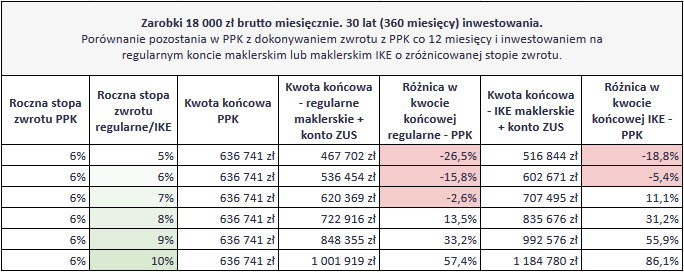

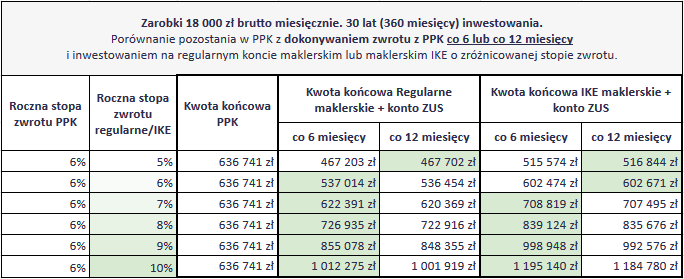

Osoba o bardzo wysokich zarobkach rzędu 18 000 złotych brutto miesięcznie ma najłatwiej, bo wystarczy, że bardzo delikatnie przebije stopę zwrotu z PPK na IKE i to drugie będzie się jej opłacać bardziej. Myślę, że będzie to proste, biorąc pod uwagę przeciętne koszty funduszy PPK (1,5% rocznie) wobec kosztów ETF-ów akcyjnych (0,1-0,3% rocznie). Nawet dokonując wypłat z PPK na regularne konto, inwestorowi wystarczy nieco powyżej 1,1 p.p. różnicy w średniej rocznej stopie zwrotu:

Dane, które zawarłem w powyższych tabelach, dowodzą tego, że im wyższe są Twoje dochody z pracy, tym bardziej będą opłacały Ci się przenosiny środków z PPK na samodzielnie prowadzone konto maklerskie. IKE ma pod tym względem dużo łatwiejszą pracę od zwykłego maklerskiego, więc jeśli nie wypełniasz obecnie jego limitów, to właśnie na nim skup się przede wszystkim, inwestując tam środki pochodzące ze zwrotu z PPK.

Domyślam się, że możesz być ciekaw, jak częstotliwość zwrotów z PPK wpływa na opłacalność inwestycji. Prawdopodobnie się zdziwisz, bo jej wpływ jest mniejszy niż się spodziewasz.

Opłacalność zwrotów z PPK w zależności od ich częstotliwości

Dokonywanie zwrotów z PPK jest darmowe, więc kosztami są w tym procesie:

- 30% środków pracodawcy, które idą na Twoje konto w ZUS, więc nie tracisz go, a po prostu zarabiać wolniej niż część giełdowa.

- Podatek od zysku na PPK, który w przypadku częstych wypłat będzie niewielki.

- Prowizje maklerskie przy kupowaniu ETF-ów na kontach, na które przenosisz środki z PPK.

Te ostatnie wytłuściłem celowo, bo to właśnie przez nie warto dokonywać zwrotu z PPK tak rzadko, jak to tylko możliwe. Nie jest jednak istotna sama częstotliwość zwrotów z PPK, jak kwota, którą jednorazowo inwestujesz na koncie maklerskim. Dla przykładu:

- Jeśli zarabiasz 12 000 złotych brutto miesięcznie, to Twoja miesięczna inwestycja w PPK wyniesie 420 złotych. Inwestując co 6 miesięcy, obracasz kwotą około 2520 złotych (+/- wynik środków inwestowanych na PPK).

- Jeśli zarabiasz minimalną krajową, czyli 3600 złotych brutto miesięcznie, to Twoja miesięczna inwestycja w PPK wyniesie tylko 126 złotych. Zbierając środki przez rok, uzbierasz około 1500 złotych, czyli prawdopodobnie mniej od inwestora o wysokich zarobkach, który środki wypłaca co 5-6 miesięcy.

Zaprezentuję to na konkretnych liczbach, porównując dokonywanie zwrotu co 6 oraz 12 miesięcy w przypadku inwestora zarabiającego 3600 złotych brutto miesięcznie:

Jako że na IKE pobierana jest opłata minimalna wynosząca 19 złotych za transakcję, to właśnie na nim najlepiej inwestować w tym przypadku jak najrzadziej. Na regularnym koncie maklerskim, którego nie dotyczy prowizja minimalna (0,5% prowizji, ale bez kwoty minimalnej) ma to mniejsze znaczenie i lepiej inwestować tak często, jak to tylko możliwe. Kolejnym wnioskiem jest zatem to, że jeśli Twoje konto maklerskie nie ma minimalnej prowizji transakcyjnej, to możesz dokonywać zwrotów częściej, inwestując mniejszymi kwotami.

Jeśli przeanalizujemy wpływ zwiększenia częstotliwości inwestowania na inwestycję osoby o wysokich zarobkach rzędu 18 000 złotych miesięcznie, to okaże się, że już przy stopie zwrotu 7% rocznie na IKE, inwestowanie co pół roku wychodzi lepiej od inwestowania raz w roku:

Zależności są dosyć jasne:

- Im dłużej inwestujesz na bardziej zyskownym koncie (zakładamy, że jest nim IKE lub regularne konto maklerskie), tym lepiej.

- Im niższe prowizje transakcyjne płacisz, tym lepiej wychodzisz na długoterminowym inwestowaniu.

Zauważ, że różnice w obydwu tabelach są śladowe i na tyle nieistotne, że przepłacaniem prowizji bym się nie przejmował. Naprawdę istotną kwestią jest wygoda i prostota inwestowania, więc jeśli pasuje Ci robienie zwrotów co 1, 2 lub 3 miesiące, to śmiało, ale większości osób najwygodniej będzie robić to co 6 lub 12 miesięcy. Częstsze dokonywanie zwrotów niewiele daje i nawet jeśli obawiasz się „zagarnięcia” środków z PPK, to pamiętaj, że masz tam tylko oszczędności z kilku miesięcy, a całą resztę zdążyłeś już przenieść na zarządzane przez siebie konta. Czas na podsumowanie analizy.

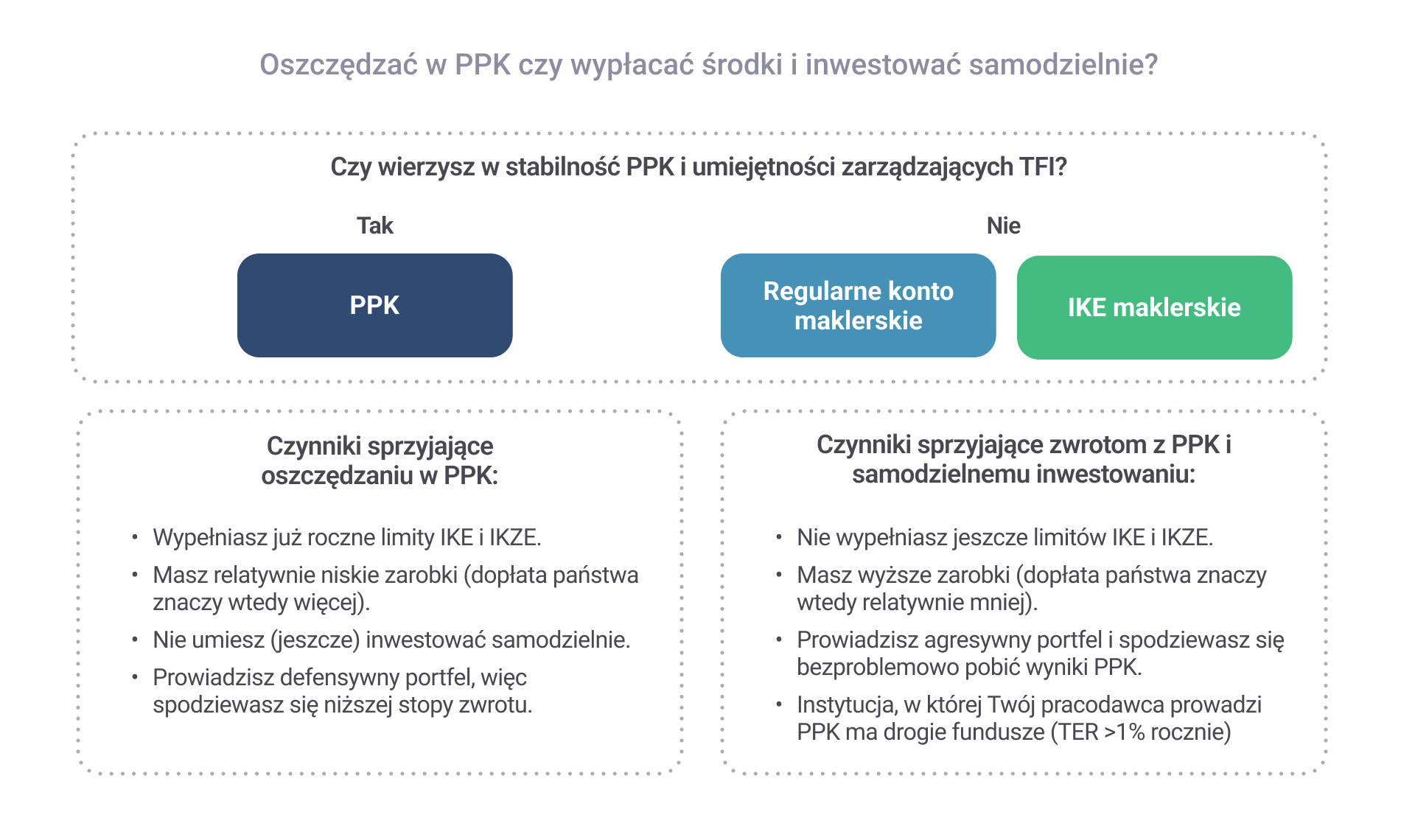

Wnioski: kto powinien zostać, a kto powinien dokonywać zwrotów z PPK?

Jeśli nie wierzysz w system i jesteś przekonany, że PPK podzielą kiedyś los OFE (bo np. nie pasuje Ci, że środki z obligacji skarbowych z OFE zostały przeniesione na subkonta w ZUS), to powinieneś dokonywać regularnych zwrotów z PPK niezależnie od kwoty zarobków, częstotliwości zwrotów oraz przewidywanych stóp zwrotu z inwestycji. Jeśli dopuszczasz ciągłość i niezmienność ustawy o PPK, a więc to, że Twoje zgromadzone tam środki, to decyzję podejmij na podstawie poniższych wskazówek:

- Przenosiny z PPK na IKE będą bardziej opłacalne od przenosin z PPK na regularne konto maklerskie. Podobnie jak PPK – IKE chroni przed podatkiem giełdowym, co w długim terminie wygeneruje dużą różnicę w opłacalności.

- Im niższe zarobki, tym bardziej opłacalne będzie pozostanie na PPK. Jest tak, ponieważ dopłata państwa (240 zł rocznie) stanowi większy udział w inwestycji przy niskich kwotach zarobków / wpłat do PPK. Dokonując zwrotu, tracisz uzyskane z dopłaty środki.

- Im wyższej stopy zwrotu z własnych inwestycji się spodziewasz, tym bardziej będą opłacalne zwroty z PPK na własne konto maklerskie. Tego punktu chyba nie muszę tłumaczyć.

- Im wyższe są koszty funduszy (bieżące, te z KIID) wybranej przez Twojego pracodawcę instytucji prowadzącej PPK, tym bardziej opłacalne będzie dokonywanie zwrotów i inwestowanie samemu.

Na nic więcej nie masz wpływu, więc kierując się powyższymi podejmij świadomą decyzję o oszczędzaniu w ramach PPK lub regularnym przenoszeniu środków na zarządzane przez siebie konto maklerskie.

Czy wypłacać z PPK jeśli jesteś blisko emerytury?

To dość szczególny przypadek, w którym należy uwzględnić fakt, że z PPK nie wypłacisz środków od razu, a z IKE tak. Procent składany z inwestycji zrobi tak samo niewiele z obydwoma wariantami, więc są one w zasadzie porównywalne. Jeśli do emerytury zostało Ci około 5 lat, to niezależnie od dokonanego wyboru, pamiętaj o tym, by nie „przesadzać” z ilością akcji w portfelu, jeśli chcesz środki wypłacić od razu po przejściu na emeryturę.

Ważną rzeczą jest natomiast miesiąc, w którym dokonasz zwrotu z PPK. Aby środki na koncie w ZUS zostały zwaloryzowane, najlepiej dokonać zwrotu w grudniu, dzięki czemu zdążysz na styczniową roczną waloryzację posiadanych na koncie w ZUS składek. Za tę uwagę dziękuję Olkowi, Markowi i Nemo (w komentarzach), bo to oni wspólnie doszli do tego wniosku, dzięki czemu mogłem go dodać we wpisie.

Twoja decyzja tak naprawdę nie różni się specjalnie od decyzji kogoś, kto do emerytury ma 30 lat i większość czynników z poprzedniego akapitu tyczy się również Ciebie. Jeśli masz jakieś pytania, to daj znać w komentarzach, a na pewno ja albo ktoś z czytelników wypowie się na temat Twojego konkretnego przypadku.

Podsumowanie

Jest to pierwszy wpis analityczny po długiej przerwie, którego pisanie przysporzyło mi niezwykłej frajdy. Nauczyłem się bardzo wiele o ignorowanym przeze mnie wcześniej PPK, co jest wartością samą w sobie. Dodatkowo czuję, że napisałem wpis ważny, dzięki któremu będziesz mógł podjąć świadomą decyzję o oszczędzaniu w ramach PPK lub regularnym wypłacaniu środków i inwestowaniu na IKE lub poza nim.

We wpisie celowo nie porównywałem opcji obligacyjnych PPK, ponieważ uważam je za nieoptymalne w długim terminie. Napisałem go z perspektywy osoby 30-letniej, która do sześćdziesiątki ma 30 lat, ale przedstawione przeze mnie zasady są ważne dla osób w dowolnym wieku. Jeśli sądzisz, że PPK zostaną znacząco „zreformowane” jak kiedyś OFE, to pamiętaj, że te drugie od początku były częścią publicznego II filaru, a nie prywatnego III filaru systemu emerytalnego, do którego należą te pierwsze.

Mam nadzieję, że się podobało i liczę na ciekawą dyskusję w komentarzach. Jeśli chcesz być na bieżąco ze wpisami na moim blogu i aktualizacjami dotyczącymi książki, to koniecznie zapisz się do mojego newslettera (box poniżej):

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.