Oszczędzasz na lokatach? Kup obligacje!

W tym wpisie omówię temat polskich detalicznych obligacji skarbowych, czyli np. 4-letnich COI i 10-letnich EDO. Powszechnie nazywane są też obligacjami oszczędnościowymi, dlatego, że ich oferta dotyczy drobnych oszczędzających w postaci klientów indywidualnych takich jak Ty czy ja. Prawdziwym zdziwieniem zareagowałem, gdy uświadomiłem sobie ostatnio, że nigdy nie napisałem prostego wpisu, tłumaczącego, jak działają obligacje skarbowe, zwłaszcza te detaliczne, które powinny być pierwszym wyborem większości polskich inwestorów.

Motywacją do napisania wpisu o tym rodzaju obligacji jest to, że większość Polaków trzyma swoje środki na rachunkach bieżących, depozytach lub lokatach. Jest to błąd, za który płacą nie tylko tym, że ich pieniądze podgryza inflacja, ale też tym, że prawdopodobnie nigdy nie osiągną oni samodzielności finansowej. W tym wpisie skupię się zatem na wyjaśnieniu sposobu działania oszczędnościowych obligacji skarbowych oraz na udowodnieniu tego, że większość z nich pokonuje i pokonywała lokaty w dowolnym okresie. Zacznę od tego pierwszego, bo nie przekonam początkujących bez wyjaśnienia, jak prostymi i korzystnymi instrumentami są polskie obligacje skarbowe.

Bardziej doświadczeni czytelnicy bloga mogą korzystać z tego artykułu, aby przekonać swoich znajomych do zainwestowania w obligacje antyinflacyjne lub zajrzeć tu tylko po to, aby zobaczyć, jak właściwą decyzję podjęli, inwestując w EDO. Dowód na to znajdziesz w drugiej części artykułu, w której porównuję je do lokat w polskich bankach.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Jak działają detaliczne obligacje skarbowe.

- Które rodzaje obligacji oszczędnościowych są najbardziej perspektywiczne.

- Jak bardzo obligacje oszczędnościowe wygrywają z lokatami.

- Dlaczego warto zastąpić lokaty obligacjami skarbowymi.

Powiązane wpisy

- Obligacje (1/6) – Jakie są rodzaje obligacji i czym się od siebie różnią?

- Co to są obligacje i jak działają? Wyjaśnienie obligacji skarbowych i korporacyjnych

- W jakie obligacje zainwestować? Obligacje a inflacja i stopy procentowe

- Czy obligacje Skarbu Państwa są bezpieczne? 1,5 biliona złotych do spłaty

- Proste inwestowanie pasywne – najlepsze portfele dla zabieganych

- Jak zainwestować pieniądze z 500+? Obligacje rodzinne ROS i ROD

- Jak osiągnąć dochód pasywny dzięki obligacjom 4-letnim COI? Odsetkowe schodki

Jak działają obligacje oszczędnościowe?

Istnieje kilka rodzajów obligacji detalicznych, które różnią się między sobą zapadalnością (czasem trwania) oraz sposobem liczenia oprocentowania. Wszystkie z nich mają jednak kilka cech wspólnych, o których teraz napiszę.

- Bezpieczeństwo. Emitentem detalicznych obligacji skarbowych jest polski skarb państwa. Tak długo, jak jest on wypłacalny, oszczędzający otrzymują z powrotem swoje zainwestowane środki (wraz z odsetkami). Analizę bezpieczeństwa polskich obligacji znajdziesz we wpisie „Czy obligacje Skarbu Państwa są bezpieczne? 1,5 biliona złotych do spłaty„.

- Waluta. Wszystkie obligacje oszczędnościowe emitowane są w polskim złotym.

- Brak zmienności ceny. Obligacje detaliczne nie są notowane na giełdzie, dzięki czemu nie dotyczy ich typowa dla instrumentów giełdowych zmienność cen. To wielka zaleta z perspektywy początkujących inwestorów, którzy źle znoszą jakiekolwiek straty.

- Sposób zakupu. Wszystkie papiery kupuje się w jednym z dwóch biur maklerskich (lub przez związane z nimi „rachunki rejestrowe”): BM PKO BP i BM Pekao SA.

- Możliwość wypłaty (zwrotu) zainwestowanych środków w każdej chwili bez straty (całych) narosłych odsetek. Dla początkującego najważniejsze będzie to, że kupując detaliczne obligacje skarbowe, tak naprawdę nie zamrażasz swoich środków na 3, 4 lub 10 lat, ponieważ przedterminowego wykupu dokonać możesz w każdej chwili. Co prawda wiąże się on z karą (wynoszącą dla przykładu 2 złote na każdej wartej 100 złotych obligacji 10-letnich EDO, ale już tylko 0,7 złotego dla obligacji 4-letnich COI), ale naliczana jest ona tylko do wysokości narosłych odsetek. Wykup i zwrot środków trwa do 5 dni roboczych. Już zarobione odsetki (naliczane każdego dnia) należą do Ciebie, a przy wcześniejszym wykupie po prostu płacisz karę i podatek Belki (w tej kolejności), a reszta odsetek trafia na Twoje konto bankowe.

- Moment zakupu i „czas pracy” obligacji. Choć warunki emisji obligacji mogą się zmieniać nawet co miesiąc, to ich zakupu dokonać możemy każdego dnia i obligacje są „aktywne” od momentu ich zakupu (nie musimy czekać na koniec miesiąca na rozpoczęcie „naliczania odsetek”).

Prostym językiem: na inwestycji w te obligacje nie można (nominalnie) stracić, a rozpocząć oraz zakończyć inwestowanie możesz w dowolnej chwili. Strach przed zamrażaniem środków „na dobre” sprawia, że większość Polaków wybiera niekorzystne lokaty, stroniąc od lepszej opcji, jaką jest zakup detalicznych obligacji skarbowych. Przedstawię teraz ich obecną ofertę, na której przykładzie poznasz je trochę bliżej.

Jakie są rodzaje obligacji oszczędnościowych?

Istnieją trzy główne rodzaje obligacji oszczędnościowych. Najprostsze z całej oferty są obligacje stałoprocentowe, bo przy ich zakupie wiesz, jak wysokie będą odsetki przez cały czas trwania. Nieco bardziej złożone są oparte na stopach procentowych (wcześniej na wskaźniku WIBOR6M) obligacje zmiennoprocentowe, które płacą tym więcej, im wyższe są w danym miesiącu stopy referencyjne NBP. Najbardziej złożone, ale i (historycznie) najzyskowniejsze są obligacje antyinflacyjne, których funkcją jest utrzymanie wartości oszczędzonych środków w obliczu inflacji.

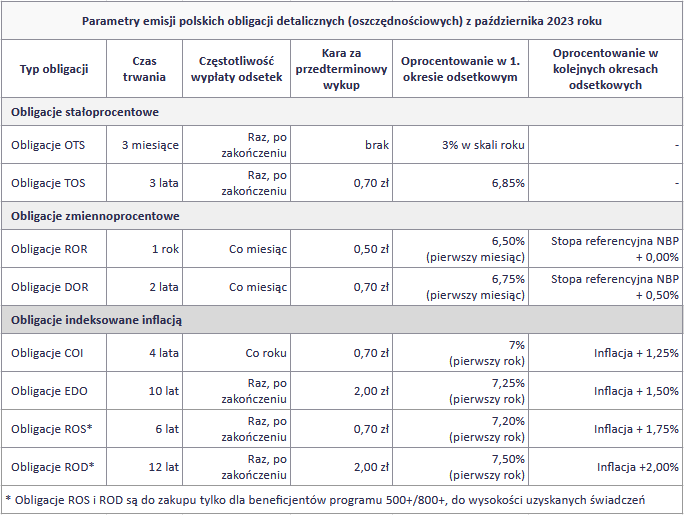

Poniżej wklejam przykładową ofertę obligacji skarbowych (z października 2023 roku) wraz z najważniejszymi parametrami każdej emisji. Dla większości oszczędzających najważniejszy będzie ich czas trwania, częstotliwość i sposób wypłaty odsetek oraz sposób liczenia oprocentowania, które już zaraz wyjaśnię.

Oferta wydaje się bardzo różnorodna, ale osoby niebędące beneficjentami programu Rodzina 500/800+ nie mają dostępu do dwóch ostatnich rodzajów obligacji, czyli ROS i ROD. Opisałem je w jednym z pierwszych wpisów na blogu – „Jak zainwestować pieniądze z 500+? Obligacje rodzinne ROS i ROD„, do którego lektury zachęcam zainteresowanych tematem. Obligacje ROD są najlepiej oprocentowanymi emisjami obligacji, więc jeśli masz prawo do świadczeń 500/800+, to koniecznie zainteresuj się ich ofertą.

Obecnie dla wszystkich są zatem dostępne po 2 emisje obligacji stałoprocentowych, zmiennoprocentowych oraz antyinflacyjnych (lub też „indeksowanych inflacją”). Zacznę od wyjaśnienia sposobu działania obligacji stałoprocentowych.

Jak działają obligacje stałoprocentowe?

Obligacje stałoprocentowe są najprostsze do pojęcia, ponieważ w momencie zakupu wiesz, jak wysokie będzie ich oprocentowanie w każdym kolejnym okresie odsetkowym. Nie reagują one w żaden sposób na zmiany inflacji oraz stóp procentowych, ale warunki emisji, czyli oprocentowanie w chwili zakupu jest pośrednio zależne od stóp procentowych na PLN. Przykład:

- Emitowane w styczniu 2022 roku obligacje DOS (kiedyś stałoprocentówki były dwuletnie) oferowały oprocentowanie wynoszące tylko 1% rocznie brutto. Stopa referencyjna NBP wynosiła wtedy 2,25%.

- Emitowane w styczniu 2023 roku obligacje TOS (obecnie stałoprocentówki są 3-letnie) oferowały oprocentowanie wynoszące aż 6,85% rocznie. Stopa referencyjna NBP wynosiła wtedy 6,75%.

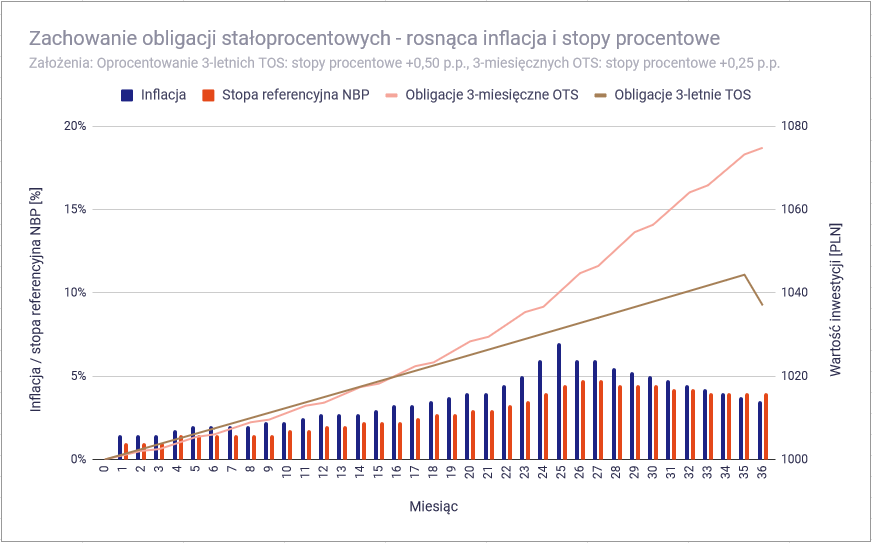

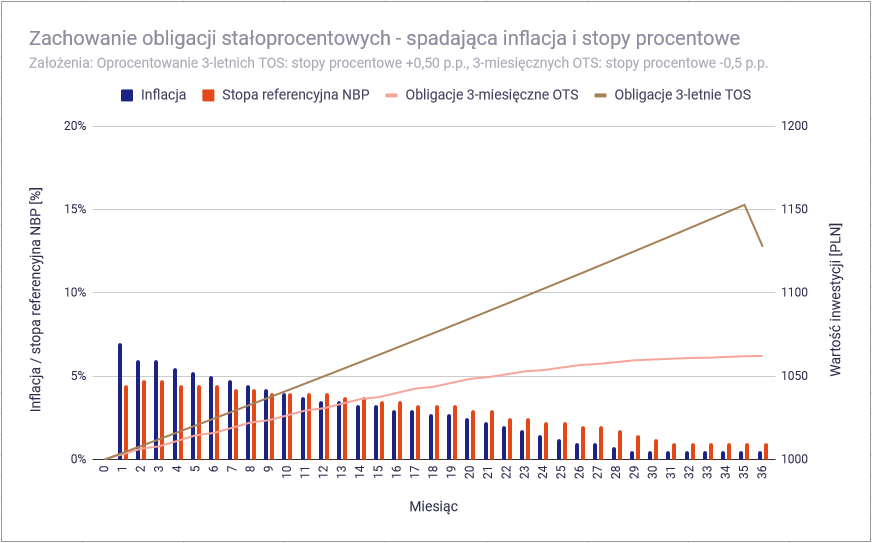

Oprocentowanie kolejnych emisji zmienia się więc (zwykle z lekkim opóźnieniem) wraz ze zmianami stóp procentowych, ale raz kupiona emisja obligacji pozostaje oprocentowana tak samo przez cały cykl życia, a więc 3 miesiące (obligacje OTS) lub 3 lata (obligacje TOS). Zademonstruję to na przykładzie sytuacji, w której inflacja i stopy procentowe rosną oraz takiej, w której spadają. Zacznijmy od pierwszej sytuacji, w której:

- Pierwszy oszczędzający kupuje za 1000 złotych obligacje 3-miesięczne OTS i po każdym wykupie „roluje” je, kupując nowe dostępne na rynku emisje tych obligacji.

- Drugi oszczędzający kupuje za 1000 złotych obligacje 3-letnie TOS oprocentowane na 1,5% i trzyma je przez cały okres inwestycji.

Oprocentowanie nowych emisji obligacji jest w tym przykładzie ściśle związane ze stopami procentowymi – dla 3-letnich TOS jest to stopa referencyjna NBP +0,50 p.p., a dla 3-miesięcznych OTS – stopa referencyjna NBP +0,25 p.p., co sprzyja obligacjom krótkoterminowym. Choć w rzeczywistości kapitalizacja odsetek następuje dla TOS co roku, to w mojej symulacji pokazuję tzw. narosłe odsetki. W scenariuszu wzrostu inflacji i stóp procentowych zdecydowanie wygrywają obligacje 3-miesięczne:

Powód zwycięstwa pierwszego oszczędzającego jest dość trywialny – mimo że inwestuje on krótkowzrocznie (i krótkoterminowo), to oprocentowanie jego obligacji zmieniało się co 3 miesiące, dzięki czemu dostosowało się ono do rosnących stóp procentowych. Drugi oszczędzający zamroził sobie niskie oprocentowanie na całe 3 lata, co było inwestycją zdecydowanie nieoptymalną.

Co mógł zrobić drugi oszczędzający, aby uniknąć straty przy rosnącej inflacji i stopach procentowych?

- Unikać obligacji stałoprocentowych w warunkach niskich stóp procentowych.

- Wybrać odpowiedni moment i zamienić emisję na nową, emitowaną na lepszych warunkach. Prostym językiem: dokonać przedterminowego wykupu i kupić nowe obligacje, gdy stopy procentowe były wysokie.

Powiedzmy, że drugiemu inwestorowi udaje się kupić nową emisję obligacji 3-letniej w korzystniejszym ku temu momencie, czyli gdy stopa referencyjna NBP wynosiła 4,50%, a oprocentowanie obligacji TOS aż 5%. Efekt takiej inwestycji byłby znacznie lepszy niż kupowanie i rolowanie kolejnych emisji krótkoterminowych obligacji OTS co 3 miesiące:

To dobry moment, aby wyjaśnić mocny spadek wartości inwestycji w obligacje 3-letnie TOS po zakończeniu inwestycji. Wynika on z konieczności zapłacenia podatku Belki, który dotyczy całych narosłych w okresie 3-letnim odsetek. Podatek Belki to ryczałt w wysokości 19% od całych otrzymanych odsetek. Na szczęście dla drugiego oszczędzającego, roczna kapitalizacja odsetek dzieje się „wewnątrz” obligacji, przez co nie rodzi obowiązku podatkowego. Działa tu więc nieopodatkowany procent składany, który sprzyja stopie zwrotu z inwestycji w te obligacje.

Co mógł zrobić pierwszy oszczędzający, aby uniknąć straty przy spadającej inflacji i stopach procentowych?

- Analogicznie do poprzedniego przykładu – unikać krótkoterminowych obligacji stałoprocentowych w warunkach wysokich stóp procentowych.

- Wybrać odpowiedni moment i przenieść środki na obligacje długoterminowe. Przedterminowy wykup obligacji OTS jest bezpłatny, więc można to zrobić, gdy tylko stopy procentowe zaczną spadać i spodziewamy się pogorszenia warunków kolejnych emisji.

- Jeśli nie chcesz zamrażać środków na dłużej, to pamiętaj, że kupując 3-letnie TOS, możesz w każdej chwili zrezygnować z oszczędzania i dokonać przedterminowego wykupu. Kara wynosi tylko 0,7 zł na każdej 100 zł obligacji, więc przy oprocentowaniu 5% rocznie „pożre” tylko niewielką część rocznych odsetek.

Podsumowując: obligacji oszczędnościowych o stałym oprocentowaniu należy unikać w warunkach niskich stóp procentowych. Jeśli już musisz w nie zainwestować, to wybieraj te krótkoterminowe, wymieniając je na obligacje długoterminowe dopiero, gdy stopy procentowe wzrosną.

Ciekawszym i bardziej odpornym na zmiany stóp procentowych rodzajem obligacji są obligacje zmiennoprocentowe, których działanie teraz wyjaśnię.

Jak działają obligacje zmiennoprocentowe?

Obecne emisje obligacji zmiennoprocentowych, czyli roczne ROR i dwuletnie DOR wypłacają odsetki co miesiąc, nie kapitalizując ich. Ma to swoje plusy i minusy, ale z perspektywy inwestora długoterminowego jest to raczej minus, ponieważ inwestując np. tysiąc złotych na kilka do kilkunastu miesięcy i tak „nie stać go” na ponowne zainwestowanie spływających odsetek. Dlatego właśnie w tym przypadku założę, że otrzymane odsetki po prostu leżą na koncie inwestora i dalej nie pracują. Nie będzie tu zatem efektu procentu składanego.

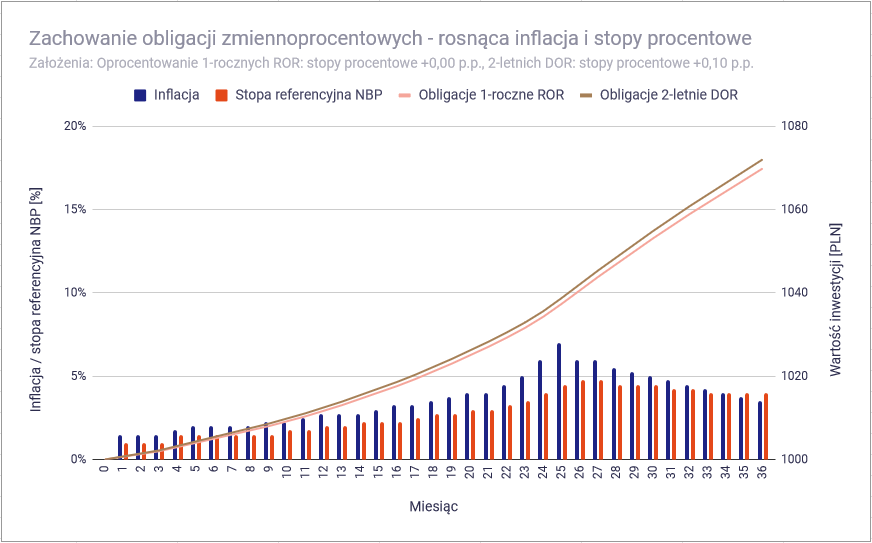

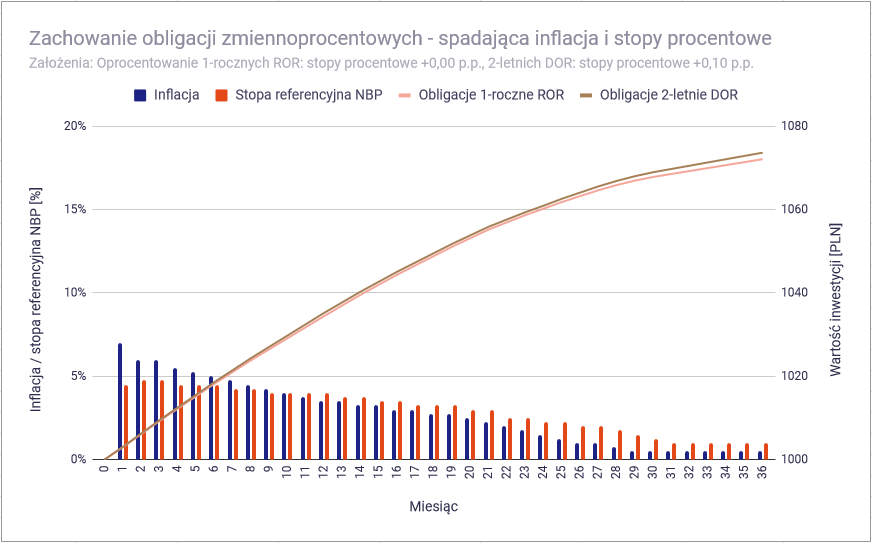

Oprocentowanie emisji ROR i DOR zmienia się wraz ze zmianami stóp procentowych w każdym miesiącu. Zademonstruję to na przykładzie sytuacji, w której inflacja i stopy procentowe rosną oraz takiej, w której spadają. Zacznijmy od pierwszej sytuacji, w której:

- Pierwszy oszczędzający kupuje za 1000 złotych obligacje 1-roczne ROR oprocentowane na 0 p.p. + stopa referencyjna NBP i co roku „roluje” je wraz z otrzymanymi przez 12 miesięcy odsetkami, kupując kolejną emisję tych obligacji.

- Drugi oszczędzający kupuje za 1000 złotych obligacje 2-letnie ROR oprocentowane na 0,1 p.p. + stopa referencyjna NBP, rolując je po 2 roku inwestycji, czyli po ich wykupie przez emitenta (polski skarb państwa).

Obligacje zmiennoprocentowe są o tyle nieciekawe, że pod względem stopy zwrotu szybko dostosowują się do stóp procentowych. W przypadku wzrastającej inflacji wypadają więc lepiej od obligacji stałoprocentowych o długim terminie, ale podobnie do obligacji stałoprocentowych o krótkim terminie:

Obligacje ROR i obligacje DOR mają tak podobne do siebie oprocentowanie (różnica to tylko 0,1 p.p.) i tak podobną karę za zerwanie (różnica to tylko 0,2 złotego), że tak naprawdę nie ma wielkiego znaczenia to, którą z emisji wybierzesz. Na pewno nie pomaga im to, że odsetki są co miesiąc wypłacane i nie następuje żadna kapitalizacja odsetek „wewnątrz” danej emisji.

W scenariuszu spadającej inflacji i spadających stóp procentowych, obligacje te będą dawały po prostu coraz gorszą stopę zwrotu:

Osobiście nie jestem fanem obligacji zmiennoprocentowych ROR i DOR, ponieważ:

- Pod względem stopy zwrotu prawie zawsze lepsze od nich będą antyinflacyjne COI i EDO – szczegóły już zaraz.

- W sytuacji wysokich stóp procentowych i nierosnącej inflacji zdecydowanie lepszym pomysłem jest zamrożenie sobie wysokiego oprocentowania na 3 lata poprzez zakup obligacji TOS.

Warto wiedzieć, jak działają te obligacje, ale naprawdę trudno jest mi znaleźć osobę, dla której jest to wybór lepszy od COI lub EDO. Opiszę teraz obligacje antyinflacyjne, które moim zdaniem są najlepszym rodzajem obligacji oszczędnościowych, a zarazem trzonem portfela inwestycyjnego polskiego inwestora.

Jak działają obligacje indeksowane inflacją?

Polskie obligacje indeksowane inflacją emitowane są na bardzo dobrych warunkach. Z jednej strony gwarantują one nadążanie oprocentowania za zmieniającą się w czasie wysokością inflacji, a z drugiej strony zabezpieczone są przed ewentualną deflacją. Dla przykładu:

- Jeśli oprocentowanie emisji obligacji 10-letnich EDO wynosi 7,25% w pierwszym roku i 1,50% + inflacja w kolejnych, to:

- W pierwszym roku posiadasz obligacje oprocentowane (typowo) lepiej od analogicznej oferty obligacji stałoprocentowych TOS – obecnie jest to 7,25% wobec 6,85%.

- W kolejnych latach obligacje te oferują 1,50% + inflacja.

- Przy wysokiej inflacji ich oprocentowanie wyniesie nawet 10% i więcej.

- Przy deflacji emitent gwarantuje, że oprocentowanie nie spadnie poniżej 1,50%, czyli tyle, ile wynosi marża. Deflacja nie obniża oprocentowania poniżej marży, więc także na tych papierach nie można stracić w ujęciu nominalnym.

- (Ważny fakt) ustalając oprocentowanie po każdym minionym roku, używa się do tego inflacji ogłoszonej przez GUS w poprzednim miesiącu, czyli tej za m-2. Przykłady:

- Jeśli posiadasz obligacje COI lub EDO z września 2023 roku, to oprocentowanie za 2. rok ustalone będzie na podstawie inflacji podanej w sierpniu 2024 roku, czyli tej dotyczącej lipca 2024 roku.

Obecne emisje obligacji indeksowanych inflacją to:

- 4-letnie obligacje COI, które wypłacają odsetki co roku. Inwestor otrzymuje co 12 miesięcy przepływ pieniężny w postaci odsetek, kosztem braku efektu procentu składanego.

- 10-letnie EDO – odsetki są kapitalizowane co roku (a nie wypłacane), dzięki czemu w pełni funkcjonuje tu procent składany. Podatek Belki (19% od odsetek) płacisz więc dopiero na końcu inwestycji, czyli gdy emitent je wykupi po 10 latach, lub Ty wcześniej dokonasz przedterminowego wykupu (płacąc 2 złote kary za jedną obligację).

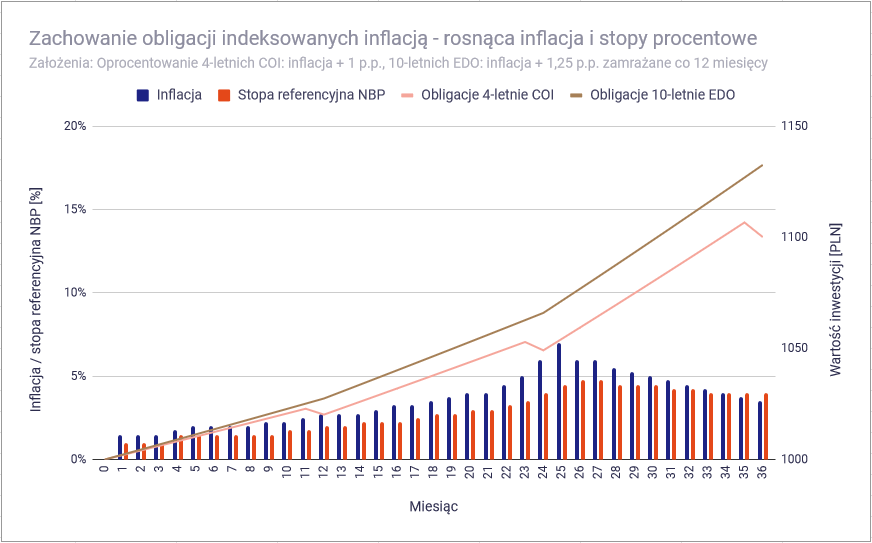

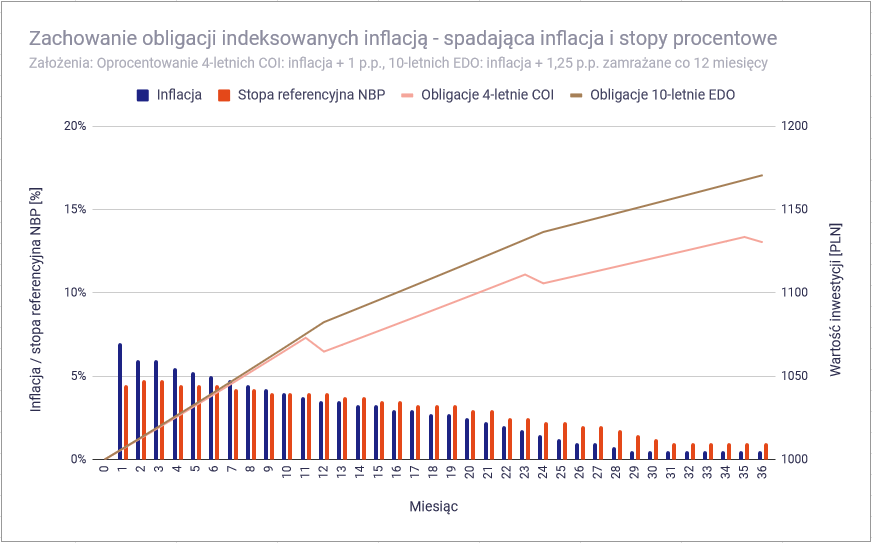

Oprocentowanie emisji COI i EDO jest stałe w pierwszym roku, ale zmienia się co 12 miesięcy („zamrażając” na kolejne 12) wraz ze zmianami odczytów inflacji. Zademonstruję to na przykładzie sytuacji, w której inflacja i stopy procentowe rosną oraz takiej, w której spadają. Zacznijmy od pierwszego scenariusza (wszystkie parametry emisji są wymyślone), w którym:

- Pierwszy oszczędzający kupuje za 1000 złotych obligacje 4-letnie COI oprocentowane na 2,5% w pierwszym roku (bo inflacja wynosi wtedy tylko 1,5%) i 1,00% + inflacja w kolejnych 3 latach. Zakładamy, że „jakoś” udaje mu się reinwestować wypłacane co roku odsetki w tą samą emisję (w praktyce to niemożliwe, ale dokonam tego uproszczenia na potrzeby symulacji).

- Drugi oszczędzający kupuje za 1000 złotych obligacje 10-letnie EDO oprocentowane na 2,75% w pierwszym roku (przy inflacji 1,5%) i 1,25% + inflacja w kolejnych 10 latach.

Zacznę od scenariusza wzrostu inflacji i stóp procentowych, w którym obydwa rodzaje obligacji radzą sobie coraz lepiej:

Zarówno COI, jak i EDO zaczynają błyszczeć dopiero, gdy inflacja mocno wzrośnie, a pozostałe rodzaje obligacji (stałoprocentowe i zmiennoprocentowe) nie reagują na zmiany inflacji. Obligacje zmiennoprocentowe reagują na nie pośrednio, bo wraz ze wzrostem inflacji Rada Polityki Pieniężnej zazwyczaj podnosi stopy procentowe, ale inwestor nie ma zbyt dużej kontroli nad tym, jak dalece stopy te zostaną podniesione. Obligacje indeksowane inflacją zapewniają jedyną prawdziwą ochronę przed inflacją dla polskiego inwestora. COI radzą sobie trochę gorzej od EDO ze względu na to, że każdoroczna wypłata odsetek jest w ich przypadku obarczona podatkiem Belki. Ogromnym plusem 10-letnich EDO jest to, że kapitalizują one co roku 100% odsetek, odraczając konieczność zapłaty podatku Belki aż do momentu ich wykupu.

Jeśli inflacja jest wysoka, to oprocentowanie COI i EDO w pierwszym roku jest zwykle znacznie wyższe, niż wtedy, gdy inflacja jest niska. Zależy ono jednak raczej od stóp procentowych niż od inflacji, więc w przykładzie startu od wysokiej inflacji i wysokich stóp procentowych, może ono wynosić np. 8% w pierwszym roku dla COI i 8,25% w pierwszym roku dla EDO:

Wiele osób nie widzi sensu kupowania COI I EDO oprocentowanych w pierwszym roku zależnie od stopy referencyjnej NBP (a nie od inflacji), podczas gdy inflacja wynosi obecnie więcej od jej wysokości. Jest to podejście krótkowzroczne, ponieważ:

- EDO i tak płacą w tym 1. roku więcej od obligacji stałoprocentowych.

- Jeśli inflacja drastycznie spadnie i w 2. roku „nie załapiesz się” na wysokie oprocentowanie inflacyjne, to ból powinno uśmierzyć wysokie oprocentowanie w 1. roku, które być może przekroczy wartość średniorocznej inflacji.

Jeśli wydaje Ci się to zagmatwane, to po prostu zapamiętaj 2 rzeczy:

- W ostatnich 15 latach obligacje EDO zazwyczaj pobijały obligacje COI już po 2 lub 3 latach ich czasu trwania.

- Zrywając przedwcześnie COI, płacisz tylko 0,70 zł kary za obligację.

- Zrywając przedwcześnie EDO, płacisz aż 2 zł kary za obligację.

- Mimo wszystko przy wysokiej inflacji zakup i zerwanie EDO może opłacać się bardziej od zakupu i zerwania COI już po np. 20 miesiącach. Wyższą karę kompensuje tu wyższe oprocentowanie oraz fakt, że po 12 miesiącach nie zapłaciłeś 19% podatku Belki od odsetek i ich 100% pracuje na oprocentowaniu inflacyjnym w 2. roku.

- W ostatnich 15 latach obydwa rodzaje obligacji indeksowanych inflacją w większości okresów pobijały inne rodzaje obligacji:

- Obligacje stałoprocentowe, które wygrywały jedynie w chwilach spadku inflacji i stóp procentowych (i to tylko tymczasowo, zwykle w okresie 1-2 lat).

- Obligacje zmiennoprocentowe, bo polityka polskiego banku centralnego zakłada bardzo umiarkowany wzrost stóp procentowych nawet w warunkach znacznie podwyższonej inflacji (patrz: lata 2022 i 2023 w Polsce).

Jeśli nie znasz się na obligacjach, ale chcesz mieć pewność, że Twoja stopa zwrotu z inwestycji pobije lub prawie pobije inflację, to po prostu kup obligacje EDO z zamiarem trzymania ich jak najdłużej.

Polskie obligacje skarbowe indeksowane inflacją są też dostępne w formie obligacji hurtowych (notowanych na rynku), które można kupić na tym samym koncie maklerskim, co zagraniczne ETF-y. Napisałem o tym wpis „Jak kupić obligacje antyinflacyjne na zwykłym koncie maklerskim? Obligacje IZ0836„, którego lekturę polecam tym, którzy chcą kupić obligacje antyinflacyjne na giełdzie.

Wyjaśnię teraz proces zakupu polskich detalicznych obligacji skarbowych.

Jak kupić detaliczne obligacje skarbowe?

Zakup detalicznych obligacji skarbowych oferują obecnie dwa domy maklerskie:

- Rachunek rejestrowy w BM PKO BP.

- Rachunek rejestrowy w BM Pekao SA (bez obligacji „500/800+” czyli ROS i ROD).

Zakup detalicznych obligacji skarbowych jest możliwy także w formie IKE:

- IKE Obligacje w BM PKO BP z dostępem wyłącznie do obligacji skarbowych (poza obligacjami ROS i ROD, które nie są dostępne na IKE).

- SUPERIKE w BM PKO BP z dostępem do obligacji skarbowych (poza obligacjami ROS i ROD, które nie są dostępne na IKE) oraz do instrumentów (akcji, obligacji, ETF-ów) notowanych na polskiej giełdzie.

Z prowadzeniem obydwu kont wiążą się koszty:

- Zmienna opłata wynosząca między 0,16% a 0,10% w zależności od roku prowadzenia konta dla IKE Obligacje, ale nie więcej niż 200 złotych w ciągu roku.

- 60 złotych + 0,1% wartości obligacji skarbowych na rachunku dla SUPERIKE, maksymalnie 200 złotych.

nie mówiąc o tym, że jeśli kwota Twoich rocznych inwestycji przekracza limity kont IKE i IKZE (w 2023 roku wynoszą one w sumie niespełna 30 tys. złotych), to lepiej zastanowić się nad akcjami na IKE i obligacjami poza nimi. W podjęciu decyzji pomoże Ci wpis „Dlaczego akcje pasują do IKE bardziej niż obligacje?„.

Niestety nie istnieje w Polsce konto, które umożliwia zakup zarówno obligacji oszczędnościowych, jak i notowanych za granicą instrumentów finansowych, np. ETF-ów na akcje z całego świata. Jest to duże utrudnienie dla polskiego inwestora, który chcąc prowadzić prosty portfel EDO + ACWI, musi to robić za pomocą przynajmniej 2 kont maklerskich. Mimo wszystko uważam, że warto wybrać obligacje oszczędnościowe, bo mają one znaczną przewagę nad lokatami.

Dlaczego warto inwestować w obligacje skarbowe?

W Polsce panuje przeświadczenie o tym, że lokaty i nieruchomości są jedynymi powszechnymi formami przechowywania kapitału. Świadczy o tym to, że w sierpniu 2023 roku 52,4% aktywów finansowych Polaków „leżało i kurzyło się” w formie gotówki, rachunków bieżących lub depozytów i lokat bankowych. Nawet łowcy promocji bankowych i bardzo korzystnych lokat promocyjnych w długim terminie nie pokonają inflacji, a już na pewno nie uda im się wygrać z prostym portfelem akcji i obligacji. Dodam, że nie trzeba inwestować w akcje w ogóle, aby pokonać przeciętną lokatę na rynku, co udawało się obligacjom EDO w dowolnym terminie w przeszłości.

Obligacje skarbowe są lepsze od lokat

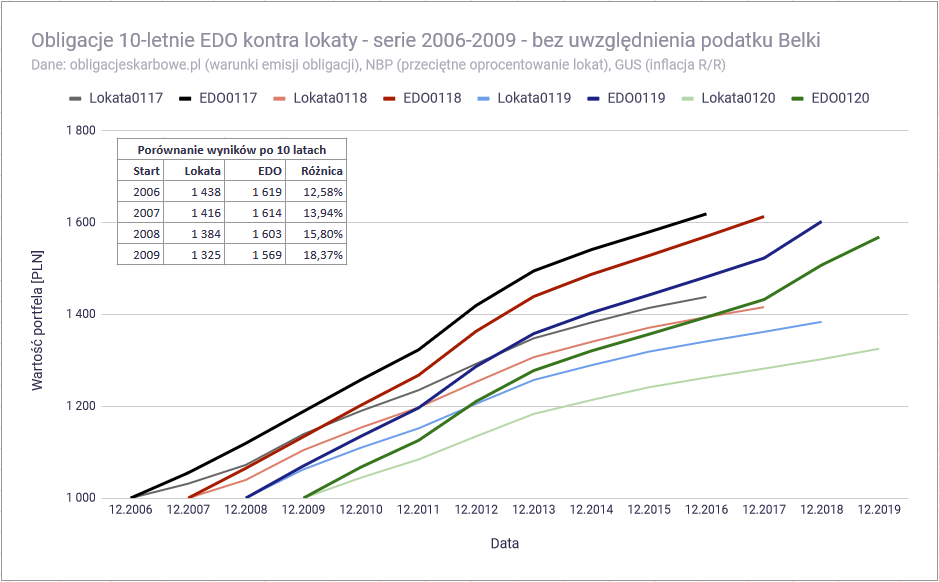

Zacznę od analizy stóp zwrotu przeciętnych lokat rozpoczynających się w latach 2006-2009 oraz obligacji 10-letnich EDO z tego samego okresu. Był to czas niskiej inflacji w Polsce, ponieważ jej wartość wynosiła wtedy przeciętnie około 2,12%. Na pierwszym wykresie nie wezmę pod uwagę wpływu podatku Belki na inwestycję, przedstawiając stopy zwrotu tak, jakbyśmy inwestowali np. przez konto IKE:

Dla trwających w latach 2006-2016 lokat i obligacji różnica w stopie zwrotu wyniosła 12,58%, podczas gdy dla tych, które rozpoczęły się 3 lata później i trwały do 2019 roku – aż 18,37%. Różnica wynika z tego, że ta druga emisja obligacji EDO „załapała się” na trochę wyższą inflację od pierwszej, ale w każdym z 4 przypadków EDO solidnie pobijają przeciętne lokaty. To wszystko przy założeniu, że inwestor wybierałby tylko najlepsze „niepromocyjne” lokaty na rynku, czyli te, dla których nie ma limitów kwotowych oraz czasowych.

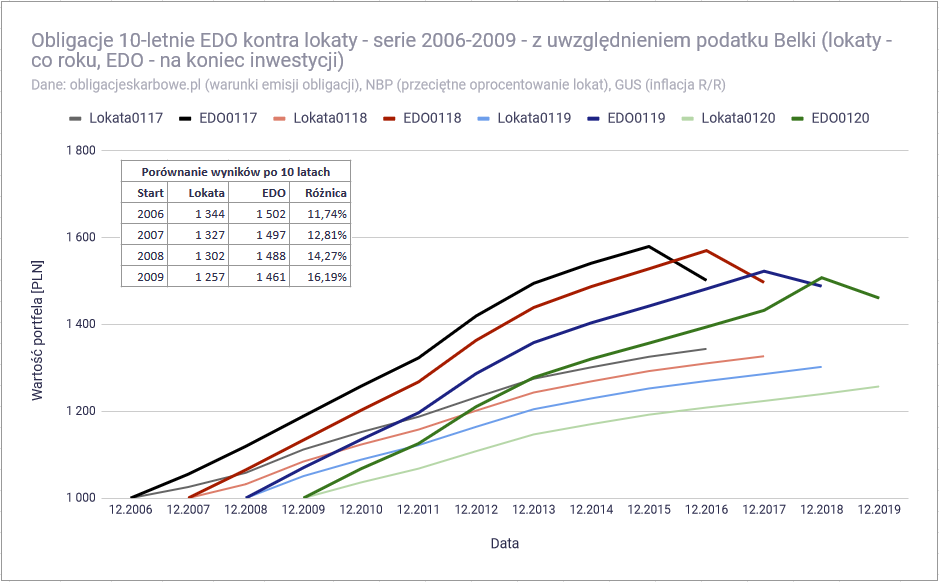

Jeśli założymy, że inwestujemy przez konta opodatkowane, to różnica między EDO a lokatami delikatnie się zmniejsza. Podatek Belki płacimy w przypadku lokaty w momencie wypłaty odsetek (w tym przypadku co roku), a w przypadku obligacji 10-letnich EDO – po całym 10-letnim okresie oszczędzania. Obligacjom 10-letnim pomaga tu efekt akumulacji odsetek bez podatku Belki przez 10 lat, podczas których procent składany działa dla wszystkich wcześniej naliczonych (ale nie wypłaconych) odsetek. Lokaty działają tak, że po roku wypłacane są odsetki obniżane o 19% podatku Belki, przez co ich wzrost jest słabszy niż w poprzednim przykładzie:

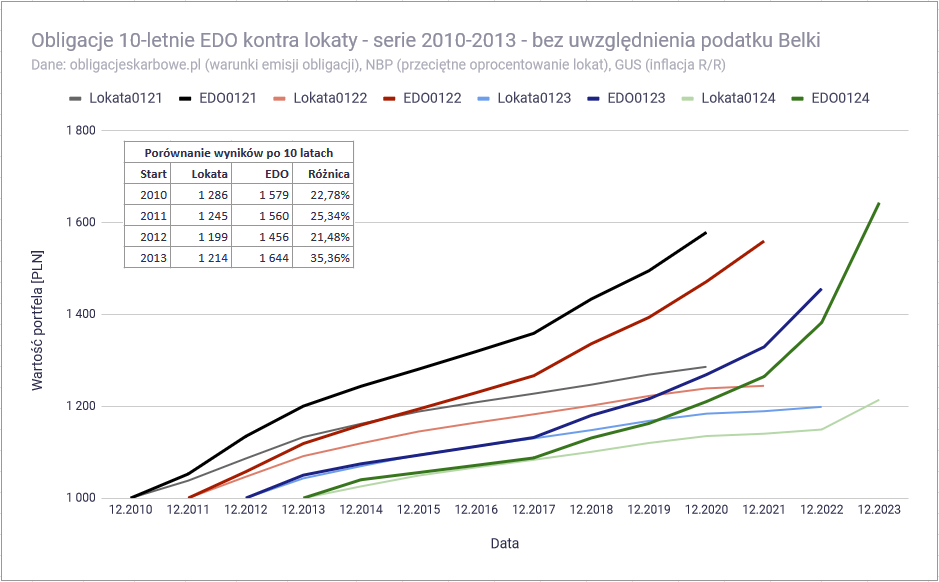

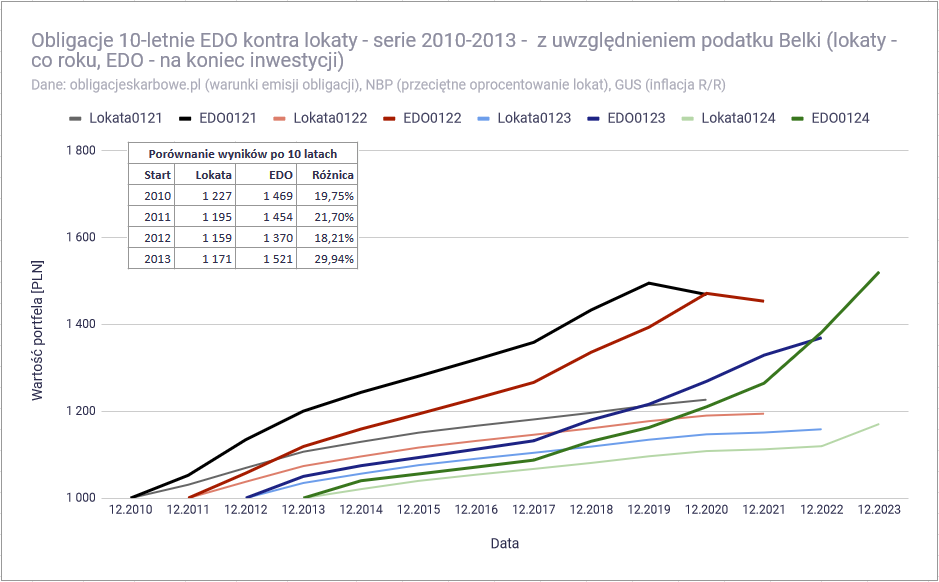

Nawet uwzględniając konieczność zapłaty podatku Belki i niską inflację, obligacje EDO pobiły w ujęciu 10-letnim lokaty o przynajmniej 11,7%. Jest to wynik niezwykle solidny, jak na obligacje skarbowe, które błyszczą dopiero w okresie wysokiej inflacji. Postanowiłem przeanalizować też emisje rozpoczynające się w latach 2010-2013, czyli te, którym udało się „załapać” na czas podwyższonej inflacji lat 2021-2023, w którym przeciętna inflacja zdecydowanie wzrosła. Efekt – jak pewnie się spodziewasz – jest bardzo korzystny dla obligacji indeksowanych inflacją:

Bez uwzględnienia wpływu podatku Belki na inwestycję, obligacje EDO pobiły lokaty o:

- Około 23% w okresie 2010-2020.

- Około 25% w okresie 2011-2021.

- Około 21% w okresie 2012-2022.

- Około 35% w okresie 2013-2023.

Wystarczy jeden rok podwyższonej inflacji, aby oszczędzanie na lokatach straciło cały swój blask. Pamiętaj, że na lokatach zarabiają głównie banki, a świadomi inwestorzy zamiast nich wybierają obligacje skarbowe.

W warunkach podwyższonej inflacji nawet podatek Belki nie jest straszny dla inwestora w obligacje indeksowane inflacją, ponieważ biorąc go pod uwagę i tak wygrywał z lokatami o 18-30% w ujęciu 10-letnim:

Zyskowność obligacji skarbowych, zwłaszcza tych indeksowanych inflacją jest zatem niepodważalna. W kraju, w którym polityka monetarna jest raczej gołębia, więc stóp procentowych nie podnosi się nigdy do wysokości inflacji, logicznym jest wybór obligacji indeksowanych inflacją. Mimo wszystko dam Ci jeszcze 2 dodatkowe powody do inwestowania w detaliczne obligacje skarbowe.

Obligacje skarbowe są elastyczne

Jak już pisałem, inwestycję w obligacje skarbowe możesz zakończyć w dowolnym momencie. Wiele razy spotykałem się ze stwierdzeniami w rodzaju:

Nie będę kupował obligacji 10-letnich, bo nie chcę zamrażać pieniędzy na tak długo!

lub

Obligacje nie są dla mnie, bo nigdy nie wiem, kiedy będę potrzebował zainwestowanych pieniędzy.

Dobra wiadomość dla obydwu osób jest taka, że obligacje można wykupić przed ich terminem zapadalności, a wykup trwa około 5 dni roboczych. Kara, którą zapłacisz za zerwanie, nigdy nie przekroczy wartości narosłych odsetek, więc zawsze (przynajmniej) odzyskasz zainwestowany kapitał, a czasem być może na tym zarobisz.

Wielką zaletą obligacji w porównaniu do lokat jest to, że przy ich przedterminowym wykupie płacisz karę, ale nie tracisz całości narosłych/naliczonych do tego czasu odsetek. Przykładowo:

- Obligacje EDO oferują 7,25% w pierwszym roku. Inwestor kupuje 1 obligację, ale po około 11 miesiącach musi zakończyć inwestycję. Powiedzmy, że dotychczas narosło 7%, czyli 7 złotych odsetek. Inwestor zleca przedterminowy wykup, płacąc 2 zł kary. Na jego konto trafia:

- + 100 zł (nominał)

- + 7 zł (narosłe odsetki) – 2 zł (kara)

- – należny podatek Belki od 5 zł wypłaconych odsetek, czyli 19% × 5 zł = 0,95 zł.

- W sumie 100 + 5 – 0,95, czyli 104,05 zł.

- Jeśli w tym samym czasie otworzyłby on roczną lokatę i zerwał ją przed terminem, to w większości przypadków straciłby całe narosłe odsetki, wypłacając tylko zainwestowane 100 złotych.

Na inwestycji w obligacje 10-letnie zazwyczaj wygrasz z lokatą, nawet jeśli zakończysz inwestycję przedterminowo, ponieważ nie stracisz wtedy narosłych odsetek, które straciłbyś w przypadku lokaty. W oszczędzaniu i inwestowaniu najważniejsze jest jednak bezpieczeństwo, którego braku obligacjom nie można zarzucić.

Obligacje skarbowe są mało ryzykowne

Obligacje skarbowe emitowane są przez skarb państwa, który w każdym kraju świata uznawany jest za najbezpieczniejszego możliwego „pożyczkobiorcę”. Wiele osób stwierdziłoby, że lokaty są bezpieczniejsze od obligacji, ponieważ dotyczy ich gwarancja BFG. Jest to bardzo krótkowzroczne, ponieważ gwarancja BFG obejmuje do 100 000 euro wartości środków na klienta w jednym banku. Nawet jeśli uważasz, że to wystarczająco, to pomyśl o tym w trochę inny sposób. Obligacje skarbowe nie posiadają żadnej gwarancji emitenta, ale to nie czyni je automatycznie mniej bezpiecznymi od lokat. Jeśli z naszą walutą lub z wypłacalnością państwa polskiego będzie działo się coś złego, to straci na tym nasza waluta, a wraz z nią i Twoje zgromadzone na lokacie środki.

Lokaty w polskich złotych – pomimo faktu bycia zabezpieczonymi przed bankructwem banku do równowartości 100 000 euro – „jadą na tym samym wózku”, co obligacje skarbowe, jeśli chodzi o siłę lub słabość polskiej waluty.

- Posiadając 2 miliony złotych w detalicznych obligacjach skarbowych „martwisz” się wyłącznie o wypłacalność państwa polskiego.

- Posiadając 2 miliony złotych na lokatach lub rachunkach bieżących w polskich bankach, musisz dzielić je na 4, lub 5 części, aby całe środki były pokryte gwarancją BFG. Wraz ze wzrostem tej kwoty, podzielisz majątek na jeszcze więcej części, co jest po prostu niewygodne.

Najważniejsza rzecz, której nie widzą miłośnicy lokat to to, że trzymając pieniądze w banku, dotyczą ich 2 rodzaje ryzyka:

- Ryzyko bankructwa banku – tracisz nadwyżkę ponad 100 000 euro.

- Ryzyko bankructwa kraju – jeśli Polska zbankrutuje, to Twoje zgromadzone w PLN środki na pewno stracą.

W przypadku obligacji dotyczy Cię tylko to 2 ryzyko. Niezależnie czy posiadasz lokaty, czy obligacje to polecam Ci monitorowanie stanu finansów publicznych w Polsce, co regularnie robię we wpisach z kategorii gospodarka na moim blogu.

Podsumowanie

- Niezależnie czy oszczędzasz i inwestujesz małe, czy duże kwoty.

- Niezależnie czy oszczędzasz i inwestujesz na krótki, czy na długi termin.

- Niezależnie czy „znasz się” na oszczędzaniu i inwestowaniu, czy nie.

Detaliczne obligacje skarbowe prawie na pewno pobiją pod względem stopy zwrotu lokaty i depozyty bankowe. Wyjątkiem są specjalne „promocyjne” lokaty, które często oprocentowane są powyżej wysokości obecnych stóp procentowych, ale dotyczą ich ograniczenia kwotowe (np. 5000 lub 10 000 złotych). W detaliczne obligacje skarbowe zainwestować możesz dowolną kwotę, nie martwiąc się o to, czy lokata się zaraz skończy i o to, czy znajdziesz lokatę o podobnych warunkach za 2, 3 czy 4 miesiące.

Obligacje oszczędnościowe to mniej stresu i więcej zysku, czyli dokładnie to, co powinien wybierać każdy racjonalnie zarządzający swoimi finansami Polak. Mam nadzieję, że wpis wyjaśnił Ci, jak działają obligacje skarbowe i dlaczego są lepsze od lokat. Jeśli jesteś zaawansowanym inwestorem, to pamiętaj, aby podsyłać ten link zwolennikom lokat, którzy boją się zainwestować w obligacje skarbowe. Gwarantuję, że dzięki wpisowi zrozumieją ich działanie lepiej i prawdopodobnie szybko przeniosą oni na nie swoje zaoszczędzone środki.

Jeśli szukasz czegoś więcej, to we wpisie „W jakie obligacje zainwestować? Obligacje a inflacja i stopy procentowe” opisałem bardziej zaawansowane techniki inwestowania w obligacje w zależności od sytuacji na rynku. Serdecznie zapraszam do jego lektury, dzięki której nauczysz się o rodzajach obligacji dużo więcej niż z wpisu, który właśnie kończysz czytać.

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.