Co myślę o europejskim IKE?

Jego wprowadzenie zapowiadano od dawna. OIPE, czyli Ogólnoeuropejski Indywidualny Produkt Emerytalny przedstawiony był już w 2019 roku jako możliwość dodatkowego oszczędzania emerytalnego dla obywateli wszystkich krajów Unii Europejskiej. Od tamtego czasu otrzymywałem sporo pytań o OIPE / PEPP, o którym jednak było przez dłuższy czas dość cicho. Nasi rządzący potrzebowali na wprowadzenie polskiej Ustawy o OIPE prawie całej kadencji, ale stało się – 11 września 2023 roku treść ustawy została ogłoszona na stronach sejmu, a 26 września weszła w życie.

Według zapowiedzi przedstawicieli Finax nasi rodacy będą mogli już niebawem zakładać OIPE u tego robodoradcy, co daje mi bardzo dobry powód do napisania tego wpisu. Sprawdźmy zatem, czy warto założyć OIPE w Finax, biorąc pod uwagę kształt oferty, alternatywy na rynku oraz korzyści, które oferuje OIPE. Miało być transgranicznie, nowocześnie i tanio, a okazało się, że na razie poza Finax nie ma żadnych chętnych na prowadzenie tych kont, więc nawet nie ma czego porównywać. OIPE w Finax porównam zatem do najlepszych IKE z opcją taniego inwestowania w ETF-y portfelowe Vanguard LifeStrategy. Zacznę jednak od wyjaśnienia sposobu działania OIPE, bez którego trudno Ci będzie zrozumieć dalsze symulacje i porównania.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Jak działa OIPE i czym różni się od IKE.

- Jakie ograniczenia trapią nowy emerytalny program unijny.

- Czy warto założyć OIPE w Finax.

- Czy zakładać OIPE jeśli wypełnia się limity IKE i IKZE.

- Czy zakładać OIPE jeśli nie wypełnia się limitów IKE i IKZE.

Jak działa OIPE?

OIPE przypomina IKE tak bardzo, że podczas czytania polskiej ustawy, która definiuje jego polską wersję, wielokrotnie myślałem, że pomyliłem dokumenty i czytam ustawę o IKE i IKZE. Tę część wpisu przygotowałem na podstawie lektury oryginalnego rozporządzenia UE w sprawie OIPE, polskiej ustawy wprowadzającej OIPE oraz ustawy o IKE i IKZE, do których linki znajdziesz poniżej:

- OIPE – UE: Rozporządzenie UE 2019/1238 z dnia 20 czerwca 2019 r. w sprawie ogólnoeuropejskiego indywidualnego produktu emerytalnego (OIPE).

- OIPE – Polska: Ustawa z dnia 7 lipca 2023 r. o ogólnoeuropejskim indywidualnym produkcie emerytalnym.

- IKE i IKZE – Polska: Ustawa z dnia 20 kwietnia 2004 r. o indywidualnych kontach emerytalnych oraz indywidualnych kontach zabezpieczenia emerytalnego.

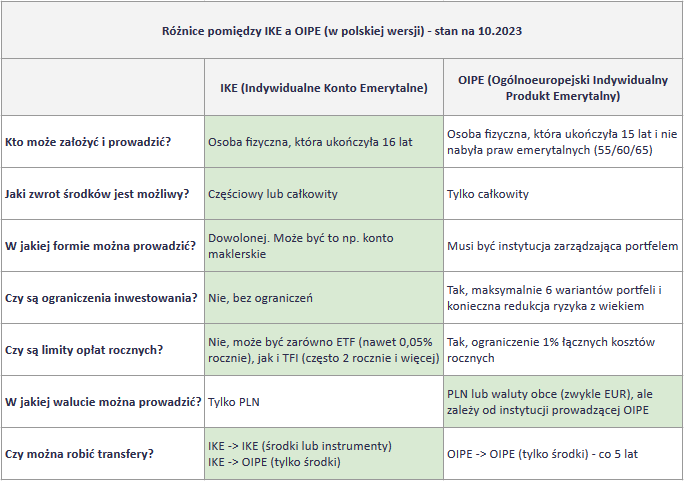

OIPE jest produktem dosyć szczególnym, bo, pomimo że wprowadzone zostało (dość ogólną) europejską dyrektywą, to jego implementacja może się znacząco różnić w zależności od kraju. Zrozumienie jego polskiej wersji wspomoże porównanie OIPE z IKE, którego teraz dokonam.

Podobieństwa OIPE i IKE

Jeśli masz IKE i rozumiesz zasadę jego działania, to być może wystarczy Ci informacja, że polskie OIPE jest w najważniejszych kwestiach bliźniaczo podobne do IKE. Należą do nich następujące parametry obydwu kont:

- Roczny limit wpłat – identyczny do IKE:

- 3-krotność przeciętnego miesięcznego wynagrodzenia w Polsce.

- W 2023 roku jest między nimi różnica, bo limit wpłat na IKE wynosił 20 805 zł, a limit wpłat na OIPE wynosi więcej, bo 21 312 zł. W kolejnych latach limity powinny być identyczne (bo tak stanowią obydwie ustawy).

- Korzyści podatkowe – takie same, jak w przypadku IKE, czyli zwolnienie z podatku giełdowego/Belki, jeśli spełni się warunki wypłaty „emerytalnej”.

- Warunki zwolnienia z podatku giełdowego/Belki – identyczne do IKE:

- Ukończone 60 lat (lub uprawnienia emerytalne wcześniej i 55 lat) ORAZ:

- 5 lat wpłat w dowolnej wysokości.

- Połowę wartości wpłat lub więcej dokonałeś nie później niż na 5 lat przed złożeniem wniosku o dokonanie pierwszej wypłaty emerytalnej.

- Ukończone 60 lat (lub uprawnienia emerytalne wcześniej i 55 lat) ORAZ:

- Sposób wypłaty emerytalnej – takie same jak w przypadku IKE:

- Jednorazowo lub ratalnie.

- Można prowadzić tylko jedno OIPE – identycznie jak w przypadku IKE.

W skrócie: (prawie) wszystko, co dobre w IKE zostaje przeniesione do OIPE. Konto jest (przynajmniej na razie) dość proste w zrozumieniu, a korzyści podatkowe tak oczywiste, że nie trzeba się nad nimi zastanawiać. Między IKE a OIPE jest jednak kilka subtelnych, ale istotnych różnic, które teraz omówię.

Różnice między OIPE a IKE

Choć nie lubię wydawać osądów tak wcześnie, to tym razem zrobię wyjątek: OIPE jest gorsze od IKE, bo unijny ustawodawca dołożył wszelkich starań, aby ten projekt po prostu zepsuć, a polski wcale nie pomógł mu tego odkręcić. I nie ma w moich słowach ani trochę przesady, co teraz w kilku punktach wyjaśnię.

Największym grzechem produktu OIPE jest to, że mogą je prowadzić tylko instytucje oferujące usługi zarządzania portfelem i to tylko takie, które działalność prowadzą przynajmniej w 2 krajach UE. Wprowadzenie OIPE jest trudne, ponieważ należy udowodnić, że usługa spełnia określone standardy, jest możliwie „bezpieczna” dla oszczędzającego, któremu można zaoferować 6 wariantów portfeli. I właśnie ten bardzo charakterystyczny dla Unii Europejskiej protekcjonalizm wobec szarego obywatela sprawia, że OIPE może nie podobać się bardziej zaawansowanym inwestorom takim, jak ja.

Dyrektywę broni to, że ogranicza ona łączne koszty roczne produktu do 1% rocznie, ale przy TER ETF-ów w wysokości 0,05-0,20% rocznie jest to stale horrendalnie drogo, zwłaszcza jeśli mówimy o kontach, które wielu z nas będzie prowadzić przez 20, 30, 40 lub nawet przez 50 lat. Mamy więc narzuconą formę inwestowania (usługa zarządzania portfelem) w kilku narzuconych wariantach (do 6 wariantów) z redukcją ryzyka wraz z wiekiem. Nie wiedzieć czemu nie jest to koniec ograniczeń, które w stosunku do IKE ma OIPE, ponieważ ustawodawca zadbał o to, aby nasze możliwości transferów i zwrotów były jak najbardziej ograniczone.

- OIPE nie może założyć osoba, która nabyła prawa emerytalne. IKE można założyć i prowadzić w każdym wieku (powyżej 16 rż.).

- Z OIPE nie wolno wykonywać częściowych zwrotów.

- Z OIPE nie można robić transferu do IKE. W drugą stronę jest to możliwe.

Pełne zestawienie różnic pomiędzy kontami załączyłem poniżej:

Choć OIPE mogłoby być w Polsce zaimplementowane prościej, to w dyrektywie UE są pewne zapisy, które ograniczyły pole do manewru polskiego ustawodawcy. Jedyną zmianą na lepsze jest zapis, że OIPE może być prowadzone zarówno w PLN, jak i w walutach obcych, co nie dotyczy IKE i IKZE, na które można wpłacać tylko PLN.

Opiszę teraz kilka niuansów, które sprawiają, że po wprowadzeniu OIPE nie zgłosiło się od razu 100 chętnych do jego prowadzenia firm, czego dowodzi to, że jedynym zarejestrowanym w Europie dostawcą usługi na razie jest słowacki Finax.

Dodatkowe ograniczenia OIPE - przenosiny, transfery, wymagania

Największą nadzieję dotyczącą OIPE, jaką miałem, było to, że w przyszłości OIPE irlandzkie lub niemieckie (np. u Vanguarda, za – powiedzmy – 0,15% rocznie) będzie mógł założyć i prowadzić polski obywatel. Wygląda na to, że pozostanie to w sferze marzeń, ponieważ rezydent podatkowy Polski może otworzyć tylko „polskie” OIPE (czyli takie, które jest oferowane w Polsce). Możesz zapomnieć o transgranicznym prowadzeniu OIPE, jeśli dostawca (w przyszłości np. Vanguard) nie zarejestruje usługi w Polsce. I tu mamy problem, bo skoro Vanguard nie wprowadził swojej platformy tanich funduszy w Polsce, to prawie na pewno nie wprowadzi u nas także OIPE. Rzecz jasna, jeśli kiedykolwiek w ogóle zdecyduje się na jego wprowadzenie.

OIPE mocno ograniczają też ruch i migrację inwestora z kraju do kraju. Środków na „polskim” OIPE nie będziesz mógł przenieść na zagraniczne OIPE u innego dostawcy. Tracąc polską rezydenturę podatkową, nie będziesz mógł też kontynuować wpłat do obecnego dostawcy, chyba że ta sama firma oferuje OIPE również w kraju, do którego się przeprowadzasz. Osoba, która posiada OIPE i często zmienia kraj zamieszkania, może potencjalnie mieć wiele „starych” OIPE rozsianych po różnych krajach. Dalej obowiązuje zasada „tylko jednego OIPE w danym kraju” i „tylko jednego aktywnego (tego, na które się aktywnie wpłaca środki) OIPE.

Wprowadzaniu OIPE nie sprzyja to, że każdy dostawca takich kont musi je oferować (subkonta, bo będą na innych warunkach) w przynajmniej 2 krajach Unii Europejskiej. Jest to duże ograniczenie ze względu na które wielu lokalnych dostawców nigdy nie zdecyduje się na wprowadzenie OIPE do swoich ofert. Żadna dobra, ale lokalna firma nie otworzy biura w innym kraju tylko po to, aby móc oferować OIPE, o którym dotychczas i tak prawie nikt nie słyszał.

Najgorsze są jednak „techniki ograniczania ryzyka”, o których pisze europejski ustawodawca. Wymuszają one prowadzenie OIPE przez firmy zarządzające portfelami (portale funduszy, robodoradców), sprawiając, że coś takiego jak „tanie OIPE” może nigdy nie powstać.

Nie pomaga też ograniczenie polegające na tym, że raz założonego OIPE nie można zmienić/przetransferować w ciągu 5 lat od jego założenia. Wyjątkiem jest sytuacja przeprowadzki (zmiany rezydencji podatkowej) do innego kraju, w której można natychmiast otworzyć nowe OIPE w docelowym kraju. Drugim wyjątkiem jest dobra wola instytucji, bo np. Finax może się zgodzić na to, aby oszczędzający w OIPE przetransferował środki gdzieś indziej już po roku… jeśli oczywiście będzie miał je gdzie przetransferować, bo inne firmy nie prowadzą jeszcze OIPE.

Gdzie można prowadzić OIPE?

Niektórzy uznają, że jest na ten wpis zbyt wcześnie, ponieważ OIPE nie zostało jeszcze wdrożone przez Finax, a na rynku brakuje ofert innych firm. Mimo wszystko chciałbym zostawić tu link do wyszukiwarki OIPE, korzystając, z której zobaczysz, jakie instytucje oferują konto OIPE w poszczególnych krajach UE:

Obecnie jest to tylko Finax, ale wprowadzanie ustaw krajowych być może zmotywuje firmy inwestycyjne do tworzenia podobnych usług np. w Niemczech, Francji czy Irlandii. Niesie to pewną nadzieję na wejście na rynek konkurencji dla Finaxa, ale jedno jest pewne – potrwa to trochę czasu, bo ze względu na liczne ograniczenia, firmy inwestycyjne jakoś nie pałają do wprowadzania swoich OIPE. Pewne jest także to, że opłaty OIPE nie będą należeć do niskich, skoro ustawa ogranicza je do 1% rocznie. Większość firm – podobnie jak Finax – wykorzysta to do oferowania usług o dosyć wysokich kosztach, które mogą sprawić, że inwestowanie przez OIPE będzie całkowicie nieopłacalne.

I tu wchodzę ja, decydując się na analizę opłacalności inwestowania w OIPE u robodoradcy Finax. Przejdźmy do części praktycznej wpisu, w której sprawdzę, czy warto założyć i prowadzić OIPE u jedynego dostawcy, który dotychczas zadeklarował jego wprowadzenie w naszym kraju.

Czy warto założyć OIPE w Finax?

Pytanie ma za sobą dość trywialny problem optymalizacji, który polega na porównaniu korzyści ominięcia podatku giełdowego i podatku Belki z kosztem długoterminowym dość drogiej usługi Finaxa. Ważne fakty, bez których nie zrozumiesz wyników moich symulacji:

- OIPE w Finax prowadzone będzie w trybie 100% akcji, który na 10 lat do emerytury zacznie (stopniowo) przechodzić w 60% akcji i 40% obligacji. Przypomina to zasadę 100-age, którą opisałem we wpisie „Jak przygotować portfel inwestycyjny do emerytury?„.

- OIPE w Finax będzie usługą zarządzania portfelem typu „robodoradca”. Opisałem i porównałem je we wpisie zatytułowanym „Dlaczego nie korzystam z usług robodoradców?„.

- OIPE w Finax porównam z:

- Kupowaniem ETF-a na regularnym koncie maklerskim w XTB prowadzonym w EUR (0% prowizji za zakup).

- Kupowaniem ETF-a na koncie IKE w DM BOŚ (0,29%, min. 14 zł prowizji).

- Każdorazowo zasymuluję przeszłe przebiegi portfeli:

- 100% MSCI World (akcje spółek z rynków rozwiniętych).

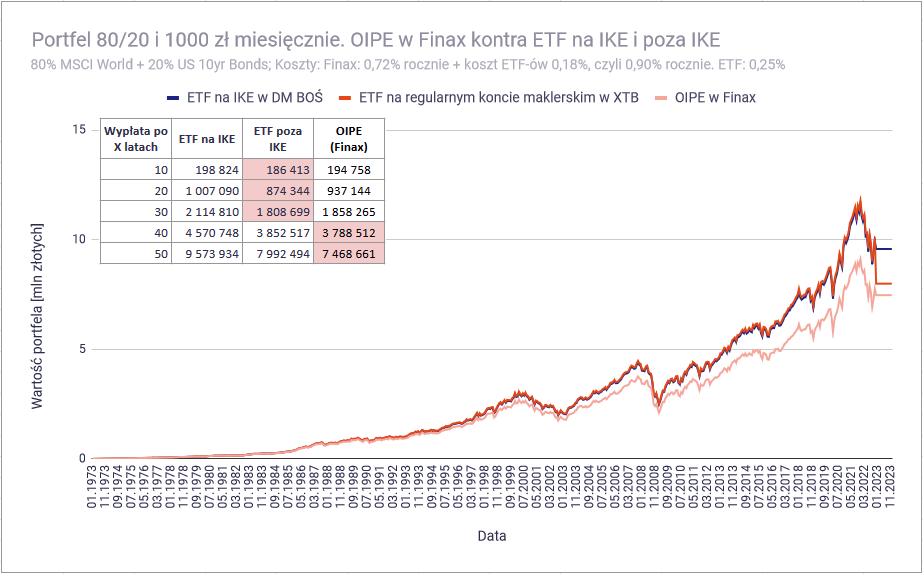

- 80% MSCI World (akcje spółek z rynków rozwiniętych) + 20% US Bonds (amerykańskie obligacje).

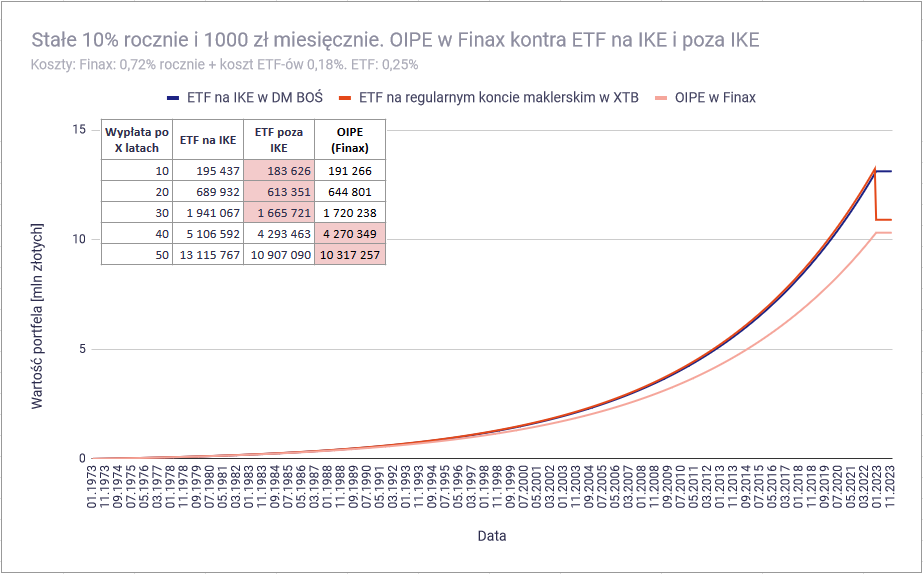

- Stała stopa zwrotu 10% rocznie.

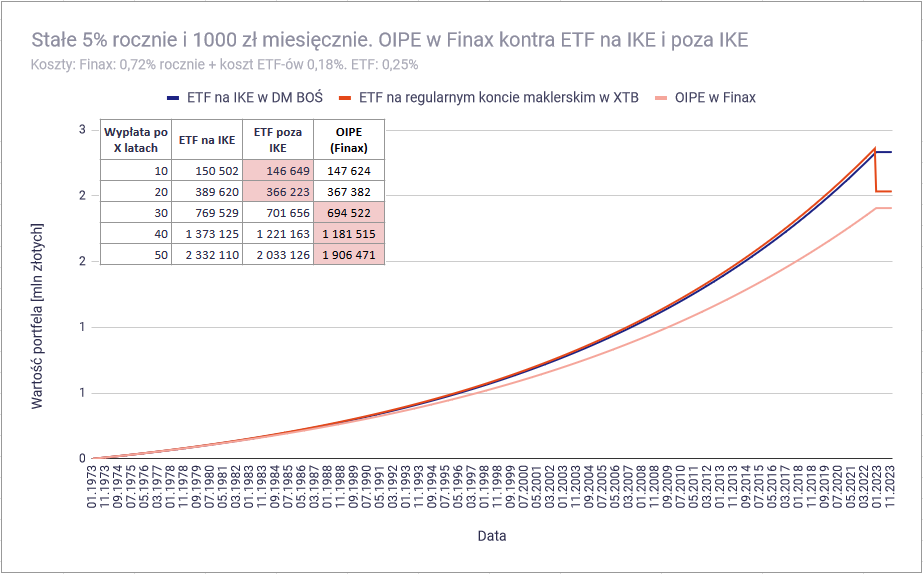

- Stała stopa zwrotu 5% rocznie.

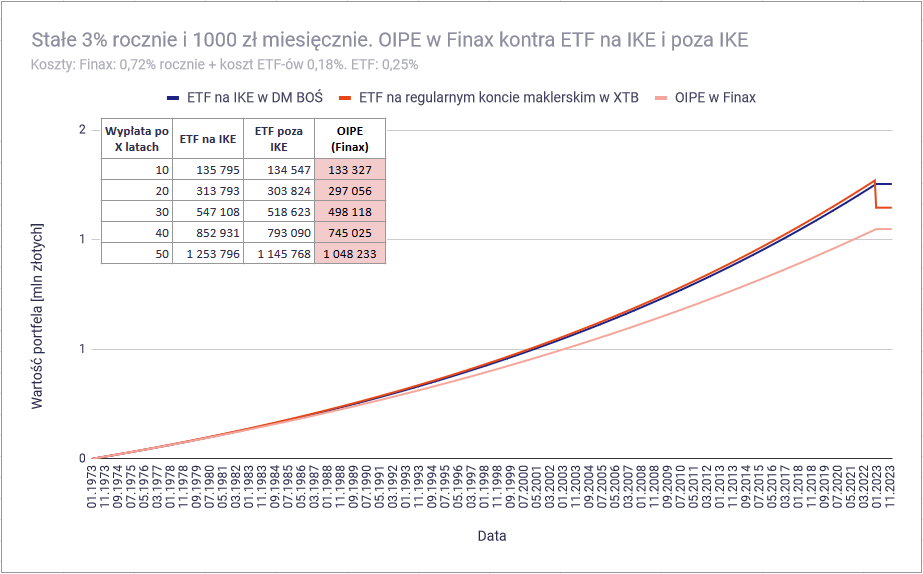

- Stała stopa zwrotu 3% rocznie.

Przejdźmy do opisu założeń dzisiejszych symulacji.

Założenia symulacji

Najważniejszym założeniem będą koszty każdego z kont i produktów. Efekty mojej analizy przedstawiam poniżej:

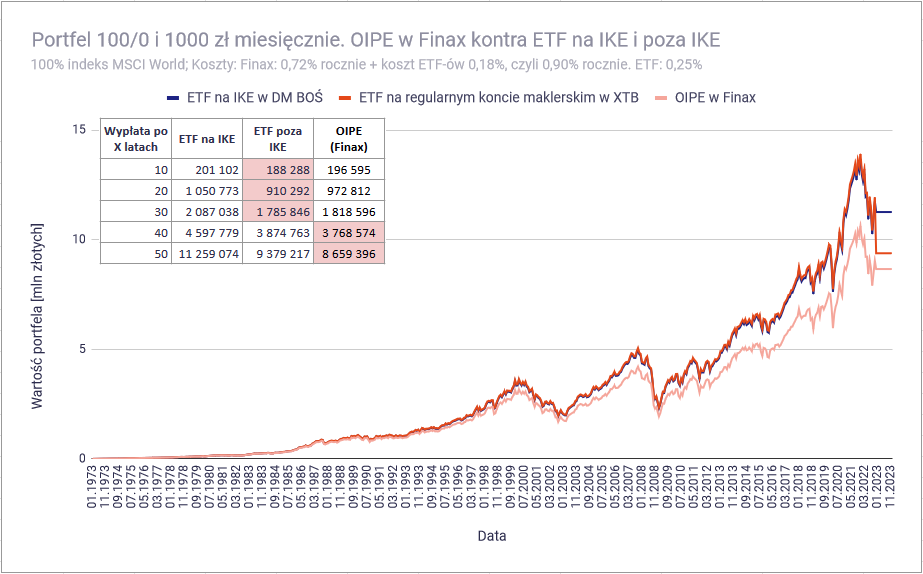

- Finax podaje, że typowy portfel ETF-ów „kosztuje” w ramach usługi 0,18% rocznie (taki jest tam koszt ETF-ów „pod maską” robodoradcy). OIPE w Finax dodatkowo 0,60% + słowacki VAT, czyli 0,72% rocznie. Klient może więc założyć, że jego inwestycja będzie sobie radziła o 0,72% + 0,18%, czyli o 0,90% gorzej od indeksu. W uproszczeniu tyle będzie kosztować produkt Finaxa zachowujący się jak portfel akcji i obligacji opakowany w OIPE.

- Każdy zna taryfę opłat i prowizji DM BOŚ i XTB, więc napiszę tylko, że koszt ETF-a będzie wynosił 0,25%, czyli tyle, ile wynosi obecnie koszt Vanguard LifeStrategy (nawet dla 100% akcji wziąłem ten koszt ze względu na niepewność przyszłych kosztów VWRA – obecnie 0,22% rocznie).

Druga kategoria założeń dotyczy czasu i kwoty inwestycji. Stwierdziłem, że skoro limit IKE/OIPE wynosi obecnie ponad 20 000 złotych, to bezpiecznie będzie dokonać symulacji inwestowania 1000 złotych miesięcznie, co działa trochę na niekorzyść konta IKE w DM BOŚ, bo lekko przepłaca się prowizję maklerską.

- Założyłem 5 różnych horyzontów inwestycji: 10, 20, 30, 40 i 50 lat. 50 lat, dlatego, że jeśli ktoś zacznie wcześnie (np. w wieku 20 lat), to jest wysokie prawdopodobieństwo, że wypłaci środki dopiero w wieku około 60-70 lat, czyli po 40-50 latach.

- Wykresy pokazują tylko inwestycję 50-letnią, ale załączone do nich tabele pokazują „co by było, gdyby” ktoś wypłacił po 10, 20, 30 i 40 latach. Dzięki temu prosto ocenisz, czy w Twoim wieku i sytuacji opłaca się założyć OIPE, czy nie.

Zacznę od prezentacji dwóch symulacji, które zrobiłem na podstawie prawdziwych danych historycznych indeksów akcji i obligacji. Myślę, że realne dane z 1972-2022 będą tu ciekawsze niż gdybanie i zgadywanie na temat tego, ile można będzie w przyszłości zarobić na portfelach 80/20 i 100/0. Do akcji użyłem MSCI World, ponieważ MSCI ACWI istnieje dopiero od 1988 roku.

Opłacalność OIPE na danych historycznych

Pierwszym i bezdyskusyjnym wnioskiem dla każdego ze scenariuszy jest to, że IKE z tanim ETF-em zawsze wygrywa z drogą usługą Finax opakowaną w antypodatkowe OIPE. Jest tak nawet pomimo płacenia prowizji transakcyjnej wynoszącej 15,70 zł za każdą opiewającą na 1000 zł transakcję, co powinno być wystarczającym powodem, aby zawsze nadawać priorytet IKE (i IKZE) z ETF-em, a dopiero później (ewentualnie) inwestować na OIPE.

Właśnie dlatego, pomimo tego, że porównuję 3 warianty inwestycji, tak naprawdę walka trwa tylko pomiędzy regularnym kontem maklerskim, a OIPE w Finax:

- Maklerskie w XTB:

- transakcje: 0%.

- koszt roczny: 0,25% (ETF).

- OIPE w Finax:

- transakcje: 0%.

- koszt roczny: 0,90% (ETF + usługa robodoradcy).

Poza tym stopa zwrotu jest taka sama (w celu uproszczenia). Jestem świadomy, że Finax inwestuje trochę „nierynkowo” (np. mają też małe spółki i nie mają niektórych rynków), ale wpływu tego na stopę zwrotu nie potrafię przewidzieć, więc nawet nie próbuję tego czynić.

Jeśli założymy portfel 100% akcji światowych i inwestowanie 1000 złotych miesięcznie na warunkach IKE, regularnego konta i OIPE, to efekt symulacji będzie dla wielu osób dość zaskakujący:

Symulacja może być trudna do zrozumienia, ponieważ na każde z kont działa nieco inna „siła”. ETF na MSCI World na regularnym koncie w XTB przegrywa z OIPE w Finax w horyzoncie 10, 20 i 30-letnim, ponieważ koszty Finax nie zdążyły jeszcze „zepsuć” sensu całej inwestycji, a zysk jest na tyle wysoki, że zapłacenie podatku giełdowego pod koniec inwestycji na opodatkowanym koncie jest odczuwalne. Prawdziwą ciekawostką będzie jednak efekt obliczeń dokonanych po 40 i po 50 roku inwestycji, w którym korzyści podatkowe OIPE przegrywają z kosztem rocznym inwestycji w Finax, sprawiając, że wychodzi ono… gorzej od regularnego, opodatkowanego konta maklerskiego!

Podobny wniosek wysnuć można, porównując wyniki inwestycyjne portfeli w konfiguracji 80/20. Przez pierwsze ~35 lat inwestycji OIPE w Finax wygrałoby ze zwykłym rachunkiem maklerskim, ale 0,90% na dużym kapitale nieubłaganie ciągnie inwestycję w dół, z czasem dając o sobie znać:

Zauważ, że powyższe to prawdziwe dane historyczne, które mogą być w jakimś stopniu podobne do przyszłych, ale na pewno nie powtórzą się 1:1 w przyszłości. Właśnie dlatego chciałem też zaprezentować alternatywę w postaci porównań ze stałą średnią roczną stopą zwrotu z inwestycji w wysokości 10, 5 i 3% rocznie w całym okresie inwestycji.

Opłacalność OIPE na stałej stopie zwrotu 10%/5%/3% rocznie

Ta niezwykle ważna część symulacji pokaże, dlaczego koszt roczny przegrywa w długim terminie ze zwolnieniem z podatku giełdowego. Jeśli przyjrzysz się symulacji inwestowania w okresie między 10 a 50 lat na zasadach podobnych do IKE, OIPE i regularnego konta, to zauważysz, że dla przeciętnej rocznej stopy zwrotu (CAGR) w wysokości 10% wyniki wyglądają podobnie do przykładów historycznych:

Dzieje się tak, dlatego, że przeciętna stopa zwrotu z portfela 100/0 i 80/20 (akcji/obligacji) wynosiła właśnie między 8 a 11% (w zależności od okresu). Coś ciekawego stanie się jednak, gdy spodziewaną przeciętną stopę zwrotu pomniejszymy z 10% rocznie do 5% rocznie. Wolniejszy wzrost kapitału sprawi, że oszczędność na podatku giełdowym OIPE i IKE stanie się mniej istotna od kosztu rocznego usługi Finax. Jeśli założymy stopę zwrotu w wysokości 5% rocznie, to nie tylko IKE, ale regularne konto maklerskie na warunkach XTB zwycięży z OIPE w Finax już w okresie 23-24-letnim:

Jak pewnie się domyślasz, obniżenie oczekiwanej rocznej stopy zwrotu do 3% rocznie sprawi, że Finax przegra z regularnym kontem maklerskim w praktycznie każdym badanym okresie:

Wnioski, które możemy wysnuć z tej symulacji są następujące:

- IKE opłaca się bardziej od OIPE zawsze i bez wyjątku.

- OIPE w Finax radzi sobie w porównaniu do zwykłego konta maklerskiego tym gorzej, im dłużej trwa inwestycja:

- Jeśli OIPE w Finax prowadzimy pomiędzy 1 a 30 lat, to prawie zawsze wygrywa ono z regularnym kontem maklerskim.

- Jeśli OIPE w Finax prowadzimy dłużej niż 30 lat, to prawie zawsze przegrywa ono z regularnym kontem maklerskim.

- OIPE w Finax radzi sobie w porównaniu do regularnego konta w XTB tym gorzej, im niższa jest stopa zwrotu z inwestycji:

- Jeśli zarabiamy mniej niż około 4% rocznie (czyli również, jeśli tracimy pieniądze), to OIPE w Finax przegra z czasem z inwestowaniem poza IKE i OIPE. Oczywiście tak długo, jak będzie ono bezkosztowe lub tanie (jak obecnie w XTB).

- Jeśli osiągamy typową dla akcji stopę zwrotu 7-10% rocznie, to OIPE w Finax wygrywa z regularnym kontem maklerskim pomimo swoich kosztów.

Decyzja o wyborze kont nie jest zatem aż tak trywialna, jak się wydaje. W ostatniej części tego wpisu postaram się pomóc Ci wybrać konta emerytalne do inwestowania w zależności od wysokości kwoty, którą chcesz inwestować w ciągu roku.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć bezpieczne konto z bogatą ofertą ETF-ów?

Szukasz dobrego zagranicznego konta maklerskiego?

Aktualny ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

W jakiej kolejności wpłacać na konta IKE, IKZE i OIPE?

Dotychczas konto IKZE nie pojawiało się w tym wpisie, ale uważam, że powinno się je teraz uwzględnić. Nie porównywałem go z OIPE ze względu na jego zupełnie inną specyfikę, ale jeśli nie rozumiesz jeszcze jego zasady działania, to sugeruję Ci nadrobić materiał „Jak działają IKE i IKZE i dlaczego warto z nich korzystać?„. Jeśli znasz konta IKE, IKZE i OIPE i swój roczny budżet inwestycyjny, to ta część wpisu będzie dla Ciebie drogowskazem dotyczącym tego, czy korzystać z OIPE, czy nie. Sprawdźmy, czy warto założyć OIPE, biorąc pod uwagę obecną ofertę na rynku serwowaną nam przez słowackiego robodoradcę.

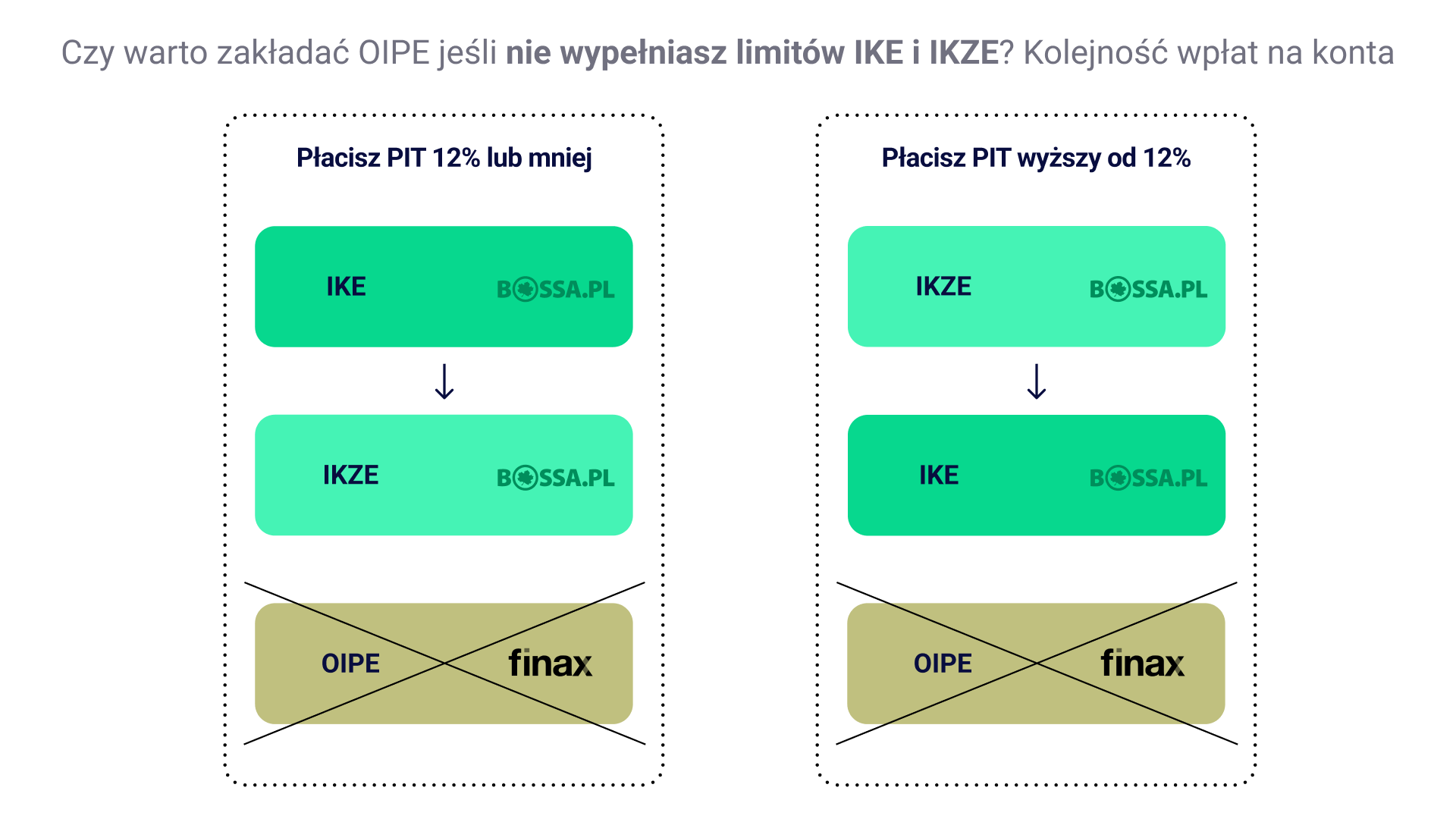

Czy zakładać OIPE, jeśli nie wypełniasz limitów IKE i IKZE?

Suma limitów rocznych kont IKE i IKZE wynosi obecnie między 29,1 a 33,3 tys. złotych rocznie (w zależności od tego, czy jesteś przedsiębiorcą, czy nie). W przypadku, w którym nie wypełniasz limitów kont IKE i IKZE moim zdaniem nie powinieneś zakładać i prowadzić OIPE. Jeśli na rynku dostępne byłoby OIPE tańsze od Finax, którego koszt roczny wynosiłby, dajmy na to, maksymalnie 0,35%, to obowiązywałyby go podobne zasady ustalania kolejności priorytetu kont, jak pomiędzy kontami IKE a IKZE. Jeśli nie wypełniasz limitów rocznych IKE i IKZE, to zamiast rozpatrywać otwieranie OIPE, skup się na ustaleniu kolejności wpłat na IKE i IKZE, którą badam we wpisie „Czy konto IKZE się opłaca? IKZE w zależności od stawki PIT„.

Sytuacja komplikuje się, jeśli w ciągu roku oszczędzasz więcej niż około 30 tys. złotych, a więc potencjalnie masz środki, które mógłbyś ulokować także na OIPE.

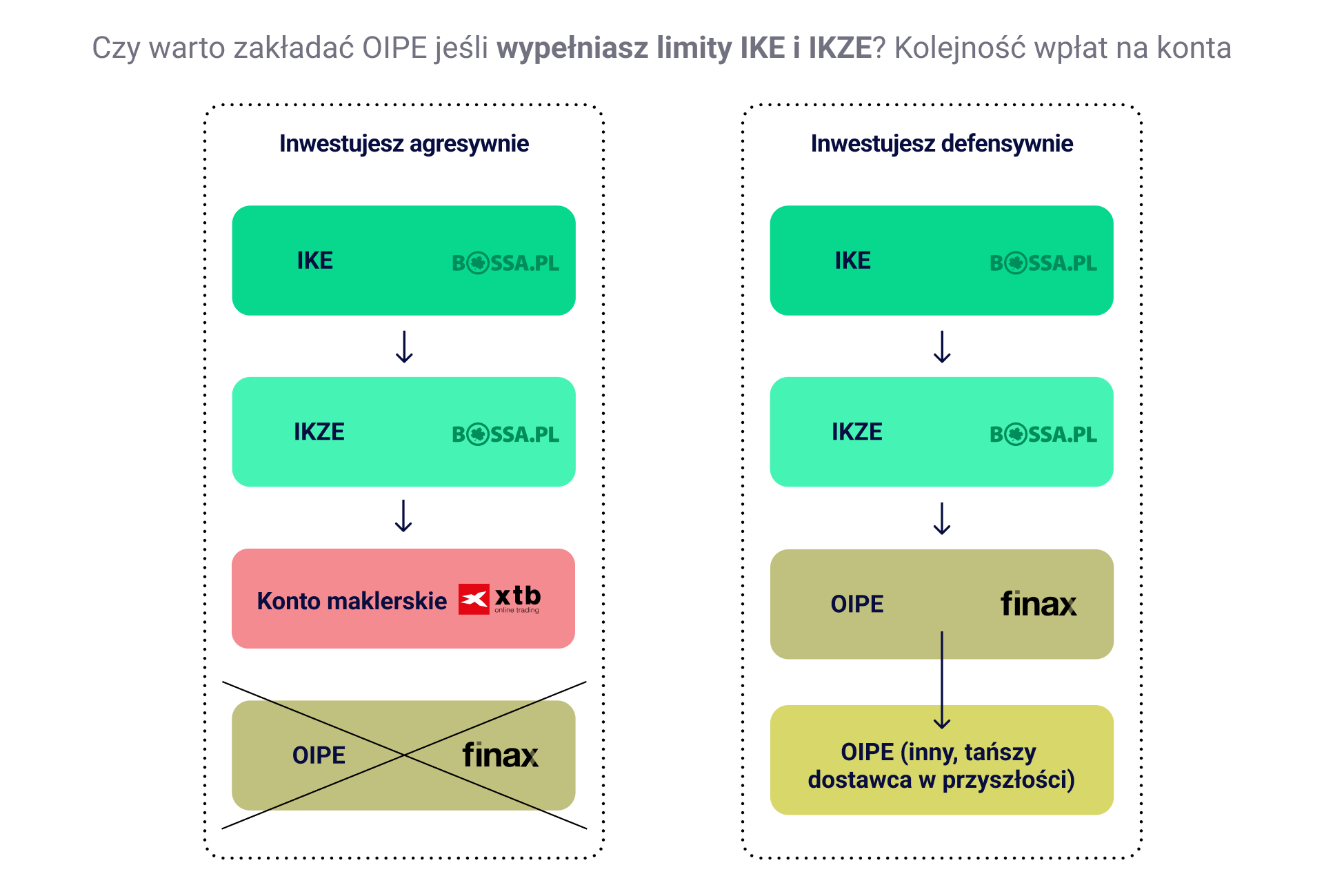

Czy zakładać OIPE, jeśli wypełniasz limity IKE i IKZE?

Sam jestem w takiej sytuacji, bo od 5 lat corocznie wypełniam limity zarówno IKE, jak i IKZE, więc potencjalnie warto zastanowić się także nad OIPE. Jeśli jesteś w takiej sytuacji, jak ja, to jedyną zmienną, którą powinieneś wziąć pod uwagę, jest Twoja średnia oczekiwana stopa zwrotu z inwestycji. Jeśli inwestujesz aktywnie i bezproblemowo pobijasz stopy zwrotu z indeksów (ostrzegam: większości osób się to nie udaje w sposób powtarzalny przez więcej niż 2-3 lata!), to możesz rozpatrzeć niekorzystanie z OIPE w ogóle.

Jeśli jednak jesteś typowym inwestorem pasywnym, to OIPE może być dla Ciebie dobrym pomysłem, ale tylko przy założeniu, że jak tylko na rynku pojawi się oferta tańsza od Finax, to bezzwłocznie przeniesiesz tam swoje środki. Możesz też wstrzymać się przez jakiś czas z decyzją i obserwować rynek OIPE – w najgorszym wypadku przepadną Ci limity 1 lub 2 lat, a OIPE i tak będziesz mógł założyć w przyszłości.

- Czy dokonywałbym transferu z IKE do OIPE? Na pewno nie. Prawdę mówiąc, to nie rozumiem w ogóle tej opcji, bo skoro IKE mogę prowadzić naprawdę tanio (konto maklerskie i ETF-y) a OIPE nie (Finax i 0,72% + 0,18% rocznie), to podziękuję i zostanę przy ETF-ach za 0,05-0,25% rocznie.

- Czy decydowałbym się na OIPE, gdybym miał do emerytury 5, 10 lub 15 lat? To zagadnienie jest dość trudne do analizy, ponieważ:

- Czas do emerytury to nie to samo, co termin „aktywacji” warunków emerytalnych OIPE. Mężczyzna w Polsce przejdzie na emeryturę w wieku 65 lat, a z OIPE wypłacić można już w wieku 60 lat.

- OIPE można posiadać i prowadzić także po osiągnięciu 60 roku życia. Po prostu nie można go już założyć (jeśli się wcześniej nie miało) w momencie, gdy osiągnie się prawa emerytalne.

- Ze względu na powyższe, patrzyłbym raczej na horyzont inwestycji, a nie wiek. Dla kogoś, kto i tak wypłaci całą kwotę w ciągu 5, 10 lub 15 lat OIPE w Finax może być wystarczająco dobre, aby płacić wysoką opłatę roczną. Po prostu nie robiłbym tego (długoterminowo), mając 20-40 lat i planując korzystać z OIPE przez wiele, wiele lat.

Dlatego OIPE prowadź tylko, jeśli już wypełniasz limity kont IKE i IKZE i tylko, jeśli i tak planujesz późniejsze przenosiny do innej, tańszej instytucji je prowadzącej (lub jeśli do emerytury zostało Ci kilka lat i chcesz wypłacić środki od razu po spełnieniu warunków emerytalnych OIPE).

Podsumowanie

Do polskiej układanki emerytalnej doszło właśnie kolejne rozwiązanie III filaru. Obecnie składa się on z kont IKE, IKZE, PPE, PPK i OIPE, z których większość z nas używa maksymalnie 1 lub 2 rozwiązań. Korzystanie z Ogólnoeuropejskiego Inwestycyjnego Programu Emerytalnego byłoby opłacalne, gdyby jego koszt roczny nie przekraczał (łącznie) 0,35-0,40% rocznie, a przy koszcie Finax wynoszący wraz z ETF-ami około 0,90% wobec indeksu, użycie OIPE jest co najmniej dyskusyjne.

We wpisie dowiodłem tego, że w pewnych warunkach może się to opłacać, zwłaszcza jeśli i tak planujesz późniejsze przenosiny do innej, możliwie tańszej instytucji. Sprawy, które powinieneś wziąć pod uwagę to:

- Czy Finax faktycznie nie „zablokuje” możliwości zmian dostawcy OIPE w ciągu 5 lat od jego założenia (dyrektywa UE to umożliwia).

- Czy pojawią się inni dostawcy OIPE w Polsce.

- Czy koszt OIPE w Finax pozostanie na początkowym poziomie.

I wiele, wiele innych aspektów, o których z pewnością podyskutujemy w komentarzach. Jestem ciekaw czy planujesz otworzyć OIPE w Finax i dlaczego zdecydowałeś w ten sposób. Jeśli o mnie chodzi, to w 2023 roku się wstrzymam i poczekam 10-12 miesięcy na oferty konkurencji. Jak to mówią „nie pali się”, bo na IKE i IKZE mam już łącznie prawie 300 000 złotych, co jak na mój stale dość młody wiek (34 lata) jest bardzo obiecującym wyznacznikiem mojej przyszłej nieopodatkowanej emerytury w wieku 60 i 65 lat. Mam nadzieję, że wpis był dla Ciebie ciekawy i do zobaczenia w komentarzach i w kolejnym wpisie na blogu!

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.