Wszystko o IKE i IKZE Polaków.

Jeśli jesteś ciekaw tego ile osób ma IKE lub IKZE, ile zgromadzono na nich pieniędzy i w formie jakich kont je prowadzą, to naprawdę dobrze trafiłeś. Wiedziony nieskrywaną ciekawością postanowiłem zebrać wieloletnie dane statystyczne KNF o IKE i IKZE i przedstawić je na przyjaznych dla oka wykresach, by prosto pokazać statystykę dotyczącą prywatnej części III filaru emerytalnego w Polsce. Już na wstępie napiszę, że wyniki będą dla wielu osób szokujące, ponieważ konta IKE i IKZE są w Polsce zarówno mało popularne, jak i nie zbiera się na nich zbyt dużych pieniędzy, ale do tego zaraz dojdziemy.

Poza tym, że według mnie Polacy nie traktują korzystnych podatkowo kont IKE i IKZE wystarczająco poważnie, to mam też sporo uwag do rodzaju instytucji i usług, w ramach których te konta są prowadzone. W misję mojego bloga (więcej o niej na stronie o blogu) wpisuje się nie tylko szeroko pojęta edukacja finansowa, ale także aktywne wpływanie na klientów banków i domów maklerskich, by ci wybierali coraz prostsze i tańsze produkty służące do pasywnego inwestowania. Niestety w kwestii kont IKE i IKZE stale jesteśmy słabo zorientowani, o czym świadczy to, że 90% z kont IKE prowadzone jest w TFI, bankach, towarzystwach emerytalnych i u ubezpieczycieli, a tylko 10% w ramach kont maklerskich, przez które można kupić np. tanie fundusze ETF.

Są jednak i pozytywne tendencje, świadczące o tym, że „nauka nie idzie w las”, dzięki czemu to właśnie IKE i IKZE w postaci kont maklerskich rosną pod względem popularności w ostatnich latach najszybciej. Zaczniemy jednak od ogółu, czyli od tego ile kont IKE i IKZE jest obecnie prowadzonych w Polsce.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Ile Polaków prowadzi IKE lub IKZE.

- Ile pieniędzy zgromadzono dotychczas na IKE i IKZE.

- Ile kont IKE i IKZE jest tworzonych oraz zamykanych.

- Gdzie prowadzimy konta IKE i IKZE.

- Czy IKE i IKZE uczestniczą w pasywnej rewolucji.

- Czego brakuje na polskim rynku IKE i IKZE.

Powiązane wpisy

- Jak działają IKE i IKZE i dlaczego warto z nich korzystać?

- Ranking kont IKE i IKZE. Najlepsze IKE i IKZE dla Ciebie

- Twoja emerytura (1/5) – Jak wyliczyć emeryturę z ZUS?

- Polacy nie oszczędzają i nie inwestują pieniędzy!

- Dlaczego Polacy nie inwestują? Fałszywe przekonania o inwestowaniu

- Dlaczego akcje pasują do IKE bardziej niż obligacje?

- Jak dobrze żyje się emerytom w Polsce?

- Oszczędzać w PPK czy wypłacać środki i inwestować samodzielnie?

- Czy warto założyć OIPE? Drugie IKE czy klęska unijnej legislacji?

Źródła danych

Dlaczego warto założyć IKE i IKZE?

Nie będę tu powielał swoich treści, więc napiszę tylko, że konta IKE i IKZE (których sposób działania opisałem we wpisie „”) warto założyć, ponieważ:

- emerytura z I i II filaru, czyli z ZUS i OFE będzie prawdopodobnie bardzo niska i niewystarczająca do godnego życia. Przeczytaj wpis „Twoja emerytura (1/5) – Jak wyliczyć emeryturę z ZUS?„, aby samodzielnie obliczyć wartość swojej przyszłej emerytury, ale podejrzewam, że wyniesie ona pomiędzy 25 a 35% ostatniej pensji, czyli dosyć niewiele,

- konta IKE i IKZE to podatkowy „no brainer”, bo w perspektywie oszczędzania przez 20-30 lat pozwolą Ci oszczędzić przynajmniej kilkadziesiąt tysięcy, a może nawet kilkaset tysięcy złotych w podatkach,

- konta IKE i IKZE można już prowadzić w bardzo korzystnych kosztowo instytucjach maklerskich, kupując na nich bardzo tanie i świetnie zdywersyfikowane fundusze ETF, o których więcej przeczytasz w serii o ETF-ach zapoczątkowanej wpisem „ETF (1/6) – Co to są fundusze ETF i dlaczego warto w nie inwestować?„.

Skoro już wiesz, dlaczego warto z nich korzystać, przejdę do sedna, czyli do tego, że w Polsce prawie nikt nie prowadzi tych kont (a szkoda).

Ile osób ma IKE lub IKZE?

Zwolnienie z podatku Belki (IKE i IKZE), obniżenie swojej podstawy opodatkowania (IKZE) i możliwość inwestowania w tanie fundusze ETF (maklerskie IKE i IKZE) sprawiają, że inwestowanie z użyciem tych kont jest niemal oczywistym wyborem dla większości świadomych finansowo przyszłych emerytów. Tak naprawdę z IKZE mogą zrezygnować osoby niepłacące PIT w Polsce lub (ewentualnie) osoby poniżej 26 roku życia, które są obecnie na mocy ulgi dla młodych zwolnione z płacenia tego podatku.

Zarówno IKE, jak i IKZE mogą prowadzić wszyscy Polacy i nie istnieje tu żaden wymóg płacenia podatku w Polsce (lata temu istniał, ale potem został wykreślony z ustawy), więc tym bardziej dziwi mnie to, że z tego niezwykle korzystnego pod względem podatków sposobu inwestowania korzysta mniej niż 3% dorosłych Polaków. Powyższe nie dziwi, biorąc pod uwagę, że we wpisie „Dlaczego Polacy nie inwestują? Fałszywe przekonania o inwestowaniu” wykazałem, że w cokolwiek inwestuje mniej niż 10% Polaków, więc żyjemy w kraju, w którym 90% osób za inwestycję uważa lokatę bankową lub zwykły rachunek bieżący.

Analizę zaczniemy zatem od sprawdzenia zmiany liczby kont IKE w czasie, która świetnie pokaże trend w polskim inwestowaniu emerytalnym.

Ile Polaków ma konto IKE?

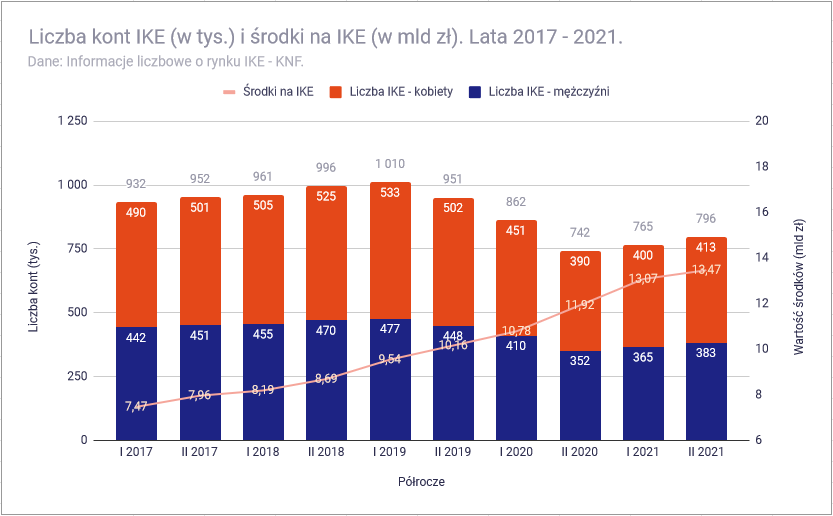

W ciągu ostatnich 5 lat, czyli w latach 2017 – 2021 konto IKE w dowolnej postaci prowadziło średnio każdego roku około 850 tysięcy osób, co stanowi mniej niż 3% wszystkich dorosłych Polaków. Na obronę naszych rodaków dodam, że osoby w pewnym wieku, czyli bardzo młodzi (przed 20 rokiem życia) i osoby na emeryturze (z perspektywy IKE po 60 roku życia) raczej nie interesują się jeszcze/już tymi kontami. Oznacza to, że z populacji potencjalnych klientów Indywidualnych Kont Emerytalnych, czyli w grupie wiekowej 20 – 59 lat (około 20 mln osób) prowadzi je jakieś 4-5% osób, czyli nadal bardzo, ale to bardzo mało. Jeśli chodzi o zmianę liczby tych kont (niezależnie od instytucji prowadzenia) w Polsce, to zmieniała się ona w następujący sposób:

Mimo tendencji wzrostowej w latach 2017 – 2018 widoczny jest znaczący spadek liczby kont IKE, który KNF zaraportował w okresie 2019 – 2020 roku. Jego przyczyna może być zagadką, ale jako że w statystykach IKZE można zaobserwować podobnie drastyczny spadek w tym samym okresie, to wyjaśnię to w osobnym akapicie w dalszej części wpisu. IKE jest i zawsze było bardziej popularne wśród kobiet, ale różnica ta stopniowo maleje, więc przewiduję, że w przyszłych latach liczba osób obojga płci wśród prowadzących IKE się zrówna.

Na prawej osi pionowej wykresu możemy znaleźć informację o wysokości łącznych środków uzbieranych na kontach IKE, która na przełomie lat dynamicznie rosła. Świadczy o tym fakt, że w ciągu 5 lat Polacy prawie podwoili uzbierane na kontach IKE środki, które w grudniu 2021 roku wynosiły łącznie aż 13,5 miliarda złotych, czyli średnio 17 tysięcy złotych na jedno kont IKE, a więc mniej więcej tyle ile wynosi roczny limit wpłat w roku 2022.

Jako że wiele osób odwiedzających ten blog stara się w każdym roku „wypełnić” zarówno IKE, jak i IKZE, może być to dla nich zadziwiający fakt, ale pamiętajmy, że Polacy oszczędzają raczej niewiele, o czym pisałem w artykule „Ile oszczędza przeciętny Polak?„. W zależności od źródła w 2019 roku przeciętny Polak oszczędzał między 90 a 400 złotych, więc fakt, że na koncie IKE znajduje się średnio 17 tysięcy złotych nie powinien specjalnie dziwić i pozostaje się cieszyć, że prawie milion osób posiada takie konto i wpłaca na nie nawet niewielkie kwoty.

Ile Polaków ma konto IKZE?

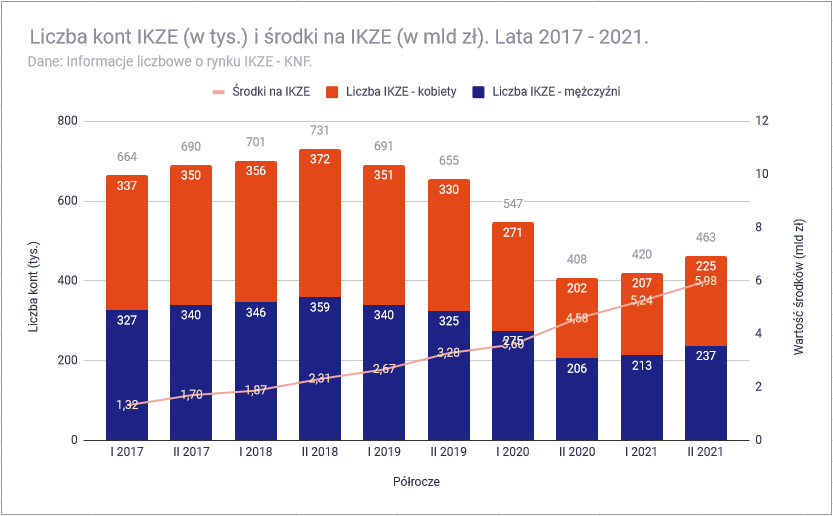

Konto IKZE, ze względu na nieco bardziej skomplikowane zasady prowadzenia i ulg, które opisałem w artykule „Jak działają IKE i IKZE i dlaczego warto z nich korzystać?” przyciąga mniejszą liczbę osób niż prostsze w konstrukcji IKE. Według mnie niesłusznie, bo to Indywidualne Konta Zabezpieczenia Emerytalnego dla większości podatników rozliczających się na podstawie PIT oferują bardziej znaczące korzyści doczesne, a obniżenie należnego podatku o 1 – 2 tysiące złotych bardzo motywuje mnie do corocznego wypełniania go „pod sam limit”. IKZE prowadzi obecnie niespełna pół miliona Polaków, czyli niemal dwukrotnie mniej niż IKE, o czym świadczą historyczne i obecne dane KNF, które przedstawiłem na wykresie poniżej:

W grupie wiekowej 26-64 lat, czyli wśród potencjalnych klientów IKZE mamy obecnie około 20 milionów osób, a konta IKZE prowadzi tylko 463 tysiące osób, co stanowi około 2 procent osób, które mogłyby je prowadzić. IKZE niegdyś było popularniejsze wśród kobiet, ale tendencja się odwróciła i począwszy od 2020 roku, to mężczyźni przeważają wśród prowadzących IKZE, ale różnica między płciami jest tutaj prawie niezauważalna.

Jeśli chodzi o uzbieraną na kontach IKZE kwotę, to jej pięcioletni wzrost jest bardzo imponujący i wynosi aż 350%, co kompletnie przyćmiewa wynoszący 80% pięcioletni wzrost środków zgromadzonych na kontach IKE Polaków. Na koncie IKZE znajduje się średnio 12,91 tysiąca złotych, co stanowi blisko dwukrotność jego rocznego limitu wpłat i dowodzi tego, że spora liczba Polaków priorytetyzuje wpłaty na IKZE nad wpłaty na IKE, czemu raczej ciężko się dziwić.

Jako że liczba kont IKZE w latach 2019-2020 spadła jeszcze drastyczniej od liczby kont IKE, to naturalną kontynuacją tego tekstu będzie analiza liczby tworzonych i zamykanych kont obydwu rodzajów. Pora na pełen paradoksów rozdział wpisu, który udowodni, że konta IKE i IKZE nie zawsze używane są w Polsce zgodnie z ich ustawowym przeznaczeniem, a przedemerytalne zwroty są popularniejsze od emerytalnych wypłat z tych kont.

Ile kont IKE jest tworzonych i zamykanych?

To dobry moment, żeby przypomnieć trochę historii. Konta IKE zostały utworzone w 2004 roku na mocy ustawy o indywidualnych kontach emerytalnych z dnia 20 kwietnia 2004 r., czyli są z nami już od 18 lat, a konta IKZE zostały dodane do emerytalnego repertuaru Polaków w roku 2011, więc są z nami od 11 lat. W tym kontekście jeszcze wyraźniejsza staje się preferencja IKZE ponad IKE, na których mimo mniejszej liczby kont zgromadziliśmy w ciągu 11 lat ich istnienia średnio 2-krotność rocznego limitu wpłat, a na IKE – w ciągu 18 lat „jedynie” równowartość rocznego limitu wpłat na te konta.

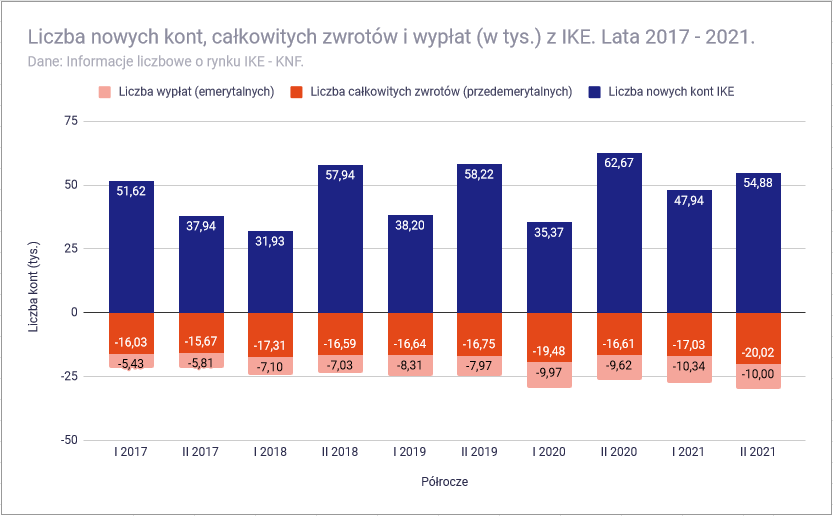

Obserwując rozwój naszej grupy dyskusyjnej i liczne pojawiające się na niej pytania dotyczące możliwości przedemerytalnych zwrotów z IKE i IKZE nie dziwi mnie fakt, że są one tak popularne. Analizując liczbę likwidacji kont IKE przed spełnieniem warunków emerytalnych, jasne jest to, że Polacy często zakładają je pełni optymizmu i nieco przeceniając swoją cierpliwość i bieżące możliwości finansowe. Potwierdza to fakt, że konta IKE z roku na rok likwiduje coraz więcej osób i w całym 2021 roku całkowitych wypłat z IKE, czyli ich przedemerytalnych likwidacji, dokonało aż 37 050 osób:

Nie dziwi fakt, że wypłat emerytalnych jest z roku na rok coraz więcej, a wśród nich (tego akurat nie pokazałem na wykresie) ponad 90% stanowią wypłaty całkowite, co świadczy o tym, że te ratalne Polaków raczej nie interesują. Wszystkie sposoby wypłacenia środków z IKE i IKZE opisałem we wpisie „Jak wypłacić pieniądze z IKE i IKZE? Wypłata, zwrot i częściowy zwrot„, do którego lektury chciałbym zaprosić tych zainteresowanych możliwościami przesunięcia środków z tych kont na nasze zwykłe konta bankowe lub maklerskie.

Wracając do IKE, a konkretniej do liczby nowo powstających kont to widoczna jest tendencja wzrostowa i około 100 tysięcy nowych IKE w ciągu roku powoli staje się normą. Warto jednak zauważyć, że Polacy uaktywniają się głównie w II połowie roku i sam fakt, że na dokonanie wpłaty za dany rok zostało już tylko pomiędzy 1 a 6 miesięcy, bardzo motywuje do ich założenia, które niekoniecznie kończy się wpłatą za dany rok. Co ciekawe, na wykresie tworzenia i likwidacji kont zupełnie nie widać genezy ogromnego spadku ich łącznej liczby (z ponad miliona do 742 tysięcy), który był widoczny na wykresach z poprzedniego rozdziału. Zaraz do tego tematu powrócimy, ale zanim to nastąpi, przejrzyjmy jeszcze podobną statystykę dotyczącą kont IKZE.

Ile kont IKZE jest tworzonych i zamykanych?

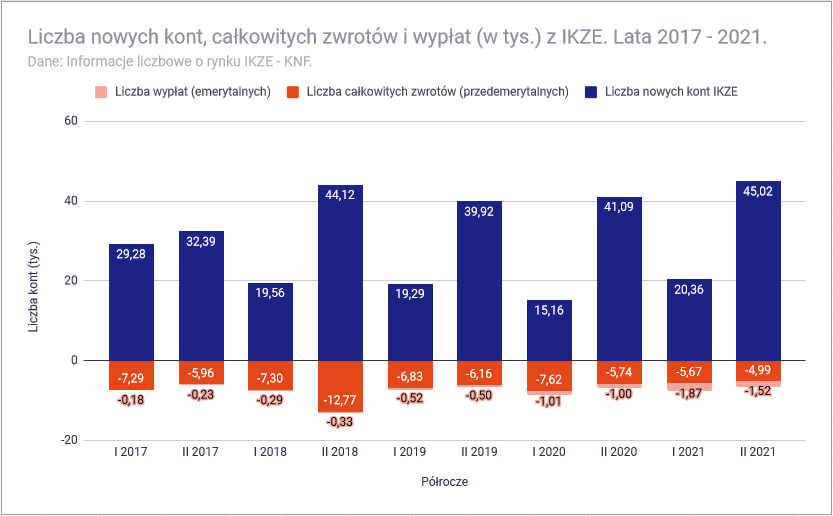

Analizując liczbę przedemerytalnych likwidacji, czyli całkowitych zwrotów z kont IKZE widzimy, że Polacy dokonują ich o wiele rzadziej, niż ma to miejsce w przypadku IKE. Poza „efektem bazy”, czyli większą łączną liczbą kont IKE (796 tys. wobec 463 tys. pod koniec 2021 roku) ważną rolę odgrywa tu również komplikacja podatkowa towarzysząca przedwczesnej wypłacie z IKZE, która generuje dodatkowy dochód w formularzu PIT, nierzadko wpędzając podatnika w wyższy próg podatkowy. Sprawia to, że w przypadku kont IKZE, a dokładniej ich likwidacji widoczna jest tendencja spadkowa:

W całym 2021 roku swoje IKZE zlikwidowało tylko 10,66 tysiąca osób, a emerytalnych wypłat z niego dokonało niewiele ponad 3 tysiące osób, w 99% (!) wybierając całkowitą wypłatę emerytalną. W kwestii otwierania nowych kont IKZE tendencja „pośpiechu drugiego półrocza” widoczna jest tu jeszcze bardziej, bo nowe IKZE w ponad 66% zakładane są w drugim półroczu każdego z ostatnich 4 lat. Cieszy tendencja wzrostowa w liczbie zarówno IKE, jak i IKZE, więc tym bardziej dziwi mnie „zagadka znacznego spadku liczby tych kont w latach 2019-2020”, którą teraz spróbujemy wspólnie rozszyfrować.

Skąd spadek liczby kont z okresu 19/20?

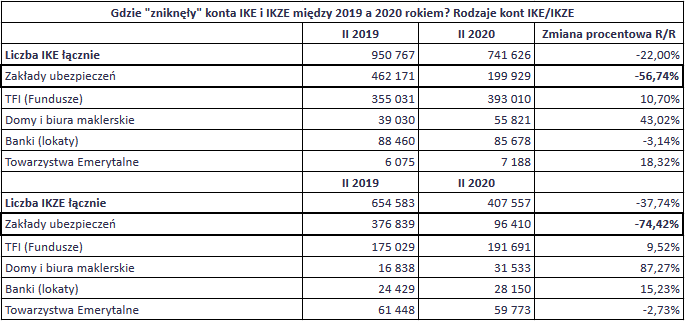

Widząc gigantyczny spadek liczby prowadzonych kont IKE i IKZE w latach 2019 – 2020, który wynosił około 210 tysięcy kont w przypadku IKE i aż 250 tysięcy kont w przypadku IKZE można spodziewać się exodusu prowadzących te konta w tamtym okresie. Gdy przyjrzymy się danym dotyczącym wypłat i zwrotów z tych kont, okaże się jednak, że żadna masowa ucieczka z tych kont nie miała w tamtym okresie miejsca. Wystarczy przyjrzeć się danym z podziałem na rodzaj kont, by zauważyć, że zarówno w przypadku kont IKE, jak i kont IKZE praktycznie cały ten spadek przypadł kontom prowadzonym przez zakłady ubezpieczeń:

Zaraportowany przez KNF drastyczny spadek liczby kont wynikał z „wiosennych porządków” wykonanych przez instytucje ubezpieczeniowe, które usuwały z systemu konta o zerowym saldzie kont. Świadczy o tym również fakt, że w okresie zamykania tak wielu kont, zgromadzone aktywa nie tylko nie spadły, ale zupełnie wbrew oczekiwaniom – znacząco wzrosły. Skoro zagadkę mamy już rozwiązaną to sprawdźmy, w ramach jakich instytucji Polacy prowadzą obecnie swoje konta IKE i IKZE.

Gdzie Polacy prowadzą IKE i IKZE?

Wśród kont IKE I IKZE Polaków dominują zazwyczaj drogie i agresywnie promowane konta prowadzone w Towarzystwach Funduszy Inwestycyjnych, czyli TFI. Spora część Polaków myśli, że TFI są jedyną opcją „inwestowania na giełdzie”, co niestety dowodzi kiepskiego poziomu edukacji okołogiełdowej w Polsce. Gdy przyjrzymy się ofertom kont emerytalnych wśród polskich TFI, zauważymy, że w ogromnej większości są to fundusze aktywnie zarządzane o kosztach bieżących / rocznych wynoszących nawet 3% rocznie w przypadku funduszy akcji i 1% rocznie w przypadku funduszy obligacji.

Są to koszty kilku/kilkunastokrotnie wyższe od tych pobieranych przez zarządzających tanimi funduszami ETF, które opisałem w popularnej serii o ETF-ach, a wybór TFI jako naszego wehikułu inwestycyjnego na IKE lub IKZE gwarantuje wysokie emerytury dla prowadzących fundusze, ale już niekoniecznie dla nas. Dlaczego zatem 54% prowadzących IKE i 45% prowadzących IKZE zdecydowało się właśnie na TFI? Odpowiedzią jest silny marketing tych instytucji, na który środki czerpią również z wysokich opłat, które pobierają od swoich klientów. Co gorsza, drugą najpopularniejszą formą prowadzenia kont IKE i IKZE są te w zakładach ubezpieczeń, często w formie polis i polisolokat, które też nie „porażają” stopą zwrotu:

Forma prowadzenia konta | IKE | IKZE |

|---|---|---|

Towarzystwa Funduszy Inwestycyjnych (TFI) | 54,3% | 45,1% |

Zakłady ubezpieczeń | 24,5% | 20,8% |

Towarzystwa emerytalne | 1,2% | 15,5% |

Domy i biura maklerskie | 10,0% | 11,3% |

Banki (zwykle lokaty) | 9,9% | 7,3% |

Pozostałe trzy kategorie, czyli konta IKE i IKZE w towarzystwach emerytalnych, domach maklerskich i bankach stanowią tylko około 21% tych pierwszych i około 34% tych drugich. Biorąc pod uwagę fakt, że tylko 10% świadomych istnienia IKE i 11% świadomych istnienia IKZE Polaków wybiera konta maklerskie jako formy ich prowadzenia, świadczy o niedostatecznej edukacji naszych rodaków, ale nie tylko o tym. Dodatkowy i często pomijalny aspekt to to, że maklerzy kojarzą się zwykle z lokalną spekulacją na akcjach z GPW, a nie z tanimi funduszami ETF, z których ułożyć można praktycznie dowolny portfel inwestycyjny.

Z czego zatem wynika niska popularność maklerskich IKE i IKZE? Na pewno nie pomaga tu, delikatnie mówiąc „umiarkowana” promocja instytucji, które często prowadzą IKE i IKZE zarówno w postaci TFI, jak i kont maklerskich. Dobrym przykładem jest mBank ze swoim IKE w ramach TFI oraz IKE maklerskim, przy czym nawet po jakości strony ocenić można, że to pierwsze ma priorytet w pozyskiwaniu klientów. Sprawdźmy jak popularność IKE i IKZE rozkłada się na liczbach, a więc między innymi to ile osób prowadzi IKE i IKZE w domach i biurach maklerskich.

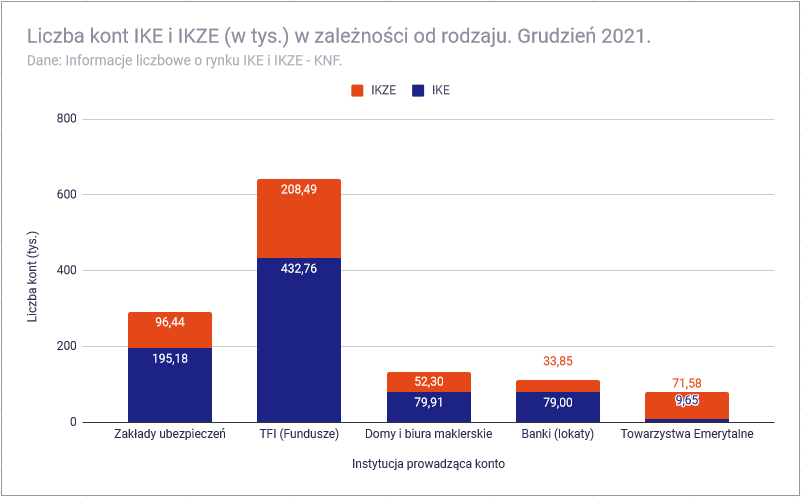

Ile IKE i IKZE jest prowadzonych w każdej z opcji?

Według KNF pod koniec grudnia 2021 roku w Polsce prowadzone było tylko 79,91 tysięcy IKE oraz 52,3 tysiąca IKZE w formie maklerskiej. Jest to o tyle ironiczne, że bywały miesiące w historii bloga, w których miał on mniej więcej tyle unikalnych odwiedzających, więc istnieje duża szansa, że większość społeczności Polaków prowadzących maklerskie IKE i IKZE spotyka się w dyskusjach w komentarzach na moim blogu. Piszę to oczywiście pół żartem, pół serio, ale przytłaczająca liczba IKE i IKZE prowadzonych przez TFI i zakłady ubezpieczeń lub banki świadczy o ogromnym potencjale do edukowania naszych rodaków:

Powiedziałbym, że najbardziej podobne do IKE i IKZE maklerskich są te prowadzone w TFI, wszak w obydwu można pośrednio lub bezpośrednio inwestować w m.in. akcje i obligacje, a więc tu doszukiwałbym się głównego „potencjału migracyjnego” w kolejnych latach. Skoro prawie pół miliona Polaków wybrało na swoje IKE TFI, to w kolejnych latach, w miarę postępów w edukowaniu przyszłych emerytów o niszczącym wpływie prowizji na ich długoterminowe inwestowanie, coraz większa ich część „przeniesie się” na IKE i IKZE w formie maklerskiej.

TFI próbują jednak bronić się ofertami pasywnego inwestowania, z których taką perełką są IKE i IKZE w formie funduszy pasywnych inPZU, które opisałem w rozbudowanym wpisie „Fundusze pasywne InPZU – konkurencja dla ETF-ów czy nic ciekawego?„. Jedyny problem w tym, że takie fundusze są stale kilkukrotnie droższe od ETF-ów (np. 0,7% rocznie wobec 0,15% rocznie), co sprawia, że większość świadomych inwestorów i tak ominie je szerokim łukiem, wybierając IKE i IKZE w domach i biurach maklerskich.

Jeśli prowadzisz IKE lub IKZE w danej instytucji i chcesz ją zmienić bez zamykania konta, to przeczytaj wpis o transferach tych kont „Jak przenieść IKE lub IKZE do innej instytucji? Przenosiny środków i instrumentów finansowych„, w którym znajdziesz opis procedury przenosin krok po kroku.

Naprawdę ciekawie robi się jednak gdy sprawdzimy średni stan konta na IKE i IKZE w każdym z wariantów.

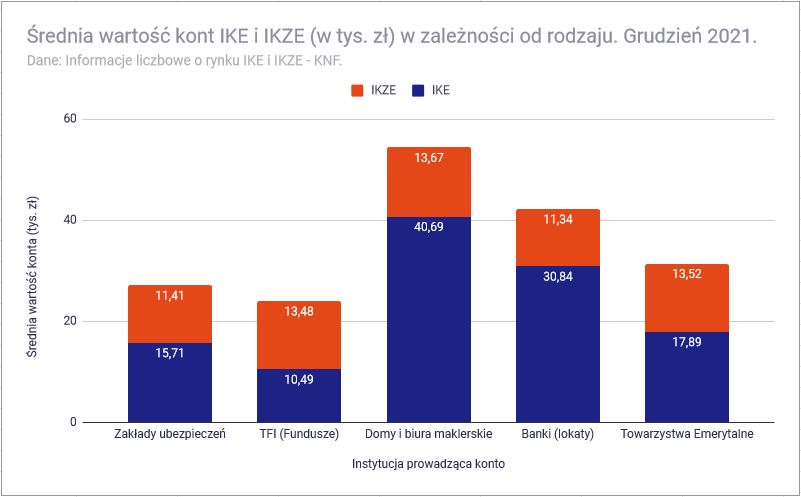

Ile środków mamy średnio na IKE i IKZE?

W pierwszej części wpisu wspomniałem, że na przeciętnym IKE w Polsce zgromadziliśmy około 17 tysięcy złotych, a na przeciętnym IKZE blisko 13 tysięcy złotych, a więc nadszedł czas na nadanie tym liczbom trochę kontekstu. Choć IKE i IKZE maklerskie to wśród Polaków tylko niewielki, około 10% odsetek tych kont, to właśnie na nich uzbieraliśmy średnio najwięcej środków. Na maklerskim IKE mamy średnio prawie 41 tysięcy złotych, czyli prawie 2,5-krotnie więcej niż wynosi średnia dla dowolnego IKE, co wynika według mnie z kilku powodów:

- Po pierwsze: inwestorzy bardziej zamożni, czyli ci, którzy rokrocznie wypełniają konta IKE i IKZE pod limit są zwykle bardziej świadomi kosztów i gotowi je redukować.

- Po drugie: sam fakt prowadzenia maklerskich IKE i IKZE zwykle „oszczędza” sporo pieniędzy, przynosząc w długim terminie większy wzrost kapitału niż na innych rodzajach kont.

- Po trzecie: obsługa kont maklerskich IKE i IKZE jest (niestety!) o wiele trudniejsza, niż prostszych kont IKE i IKZE w TFI, przez co (lub dzięki czemu) przyciągają one osoby gotowe edukować się w dziedzinie inwestowania, dzięki czemu te osiągają lepsze wyniki inwestycyjne.

Jeśli jesteś sceptyczny co do powyższych, to zauważ, że na maklerskim IKE znajdowało się średnio pod koniec 2021 roku prawie czterokrotnie więcej środków, niż na IKE w TFI:

Co ciekawe, jeśli o konta IKZE chodzi, to środki na nich zgromadzone są tu o wiele bardziej wyrównane niezależnie od instytucji prowadzącej, co wynikać może również z tego, że jeszcze kilka lat temu ciężko było znaleźć ofertę maklerską prowadzenia kont IKZE. Aby jednak ocenić czy i jak bardzo pasywna rewolucja dotknęła polski rynek kont emerytalnych III filaru, należy spojrzeć nie tylko na nominalną liczbę takich kont, ale także na ich wzrost w czasie, który wygląda bardzo imponująco.

Pasywna rewolucja na rynku IKE i IKZE

Skoro fundusze pasywne, w tym prowadzone tak ETF-y od lat dynamicznie zyskują na popularności, to podobnego trendu spodziewać się możemy, oceniając wzrost liczby maklerskich IKE i IKZE na przełomie lat. Podkreśliłbym jednak to, że z pewnością większość polskich IKE i IKZE w formie maklerskiej prowadzone jest przez osoby inwestujące głównie na GPW i NewConnect, w tym spekulantów, którzy z pasywnym inwestowaniem mają naprawdę niewiele wspólnego. Dlatego nie wrzucając wszystkich do jednego worka, po prostu oceńmy skalę wzrostu liczby maklerskich IKE i IKZE w czasie, porównując je do ich największej konkurencji, czyli IKE i IKZE prowadzonych w formie TFI.

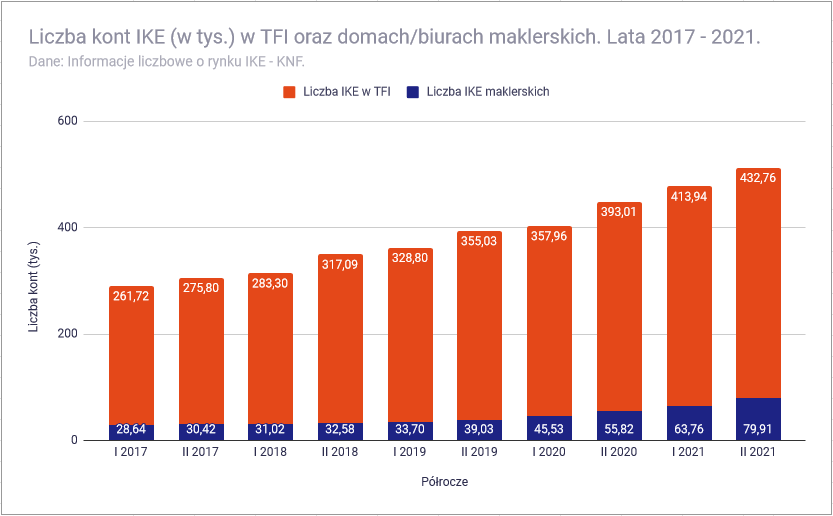

Wzrost liczby IKE maklerskich w czasie

Choć IKE w TFI posiadało pod koniec 2021 roku prawie 433 tysiące Polaków, to 5 lat temu było to 262 tysiące osób, co stanowi 65% wzrost w tym okresie. To nieźle, ale bez fajerwerków, zresztą wystarczy ów wzrost porównać do tego dotyczącego liczby IKE w formie maklerskiej, który w ciągu połowy dekady wyniósł aż 179%. Mimo tego, że IKE w formie TFI jest w Polsce ponad 5-krotnie więcej, niż tych maklerskich to przy obecnym tempie wzrostu te drugie dogonią pierwsze w 7 lat, czyli naprawdę niedługo:

To dobry moment na spostrzeżenie, że obydwie powyższe formy prowadzenia IKE mogą okazać się i prawie na pewno okażą się o wiele zyskowniejsze od IKE w formie lokat czy ubezpieczeń, więc prezentując wzrost obydwu form, skupiam się na „IKE w formie inwestycyjnej”. Jeśli szukasz dobrego IKE w formie maklerskiej, to koniecznie przeczytaj wpis „Ranking kont IKE i IKZE. Najlepsze IKE i IKZE dla Ciebie„, w którym porównuję wszystkie takie oferty w Polsce. Niezmiernie cieszy mnie dynamika wzrostu liczby IKE prowadzonych w formie kont maklerskich, a przyćmiewa ją chyba tylko wzrost liczby IKZE w tej samej formie, który teraz zaprezentuję.

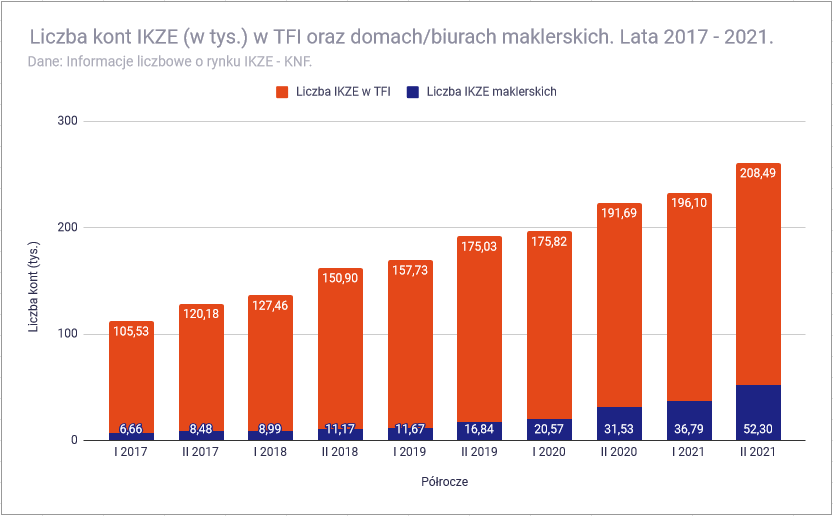

Wzrost liczby IKZE maklerskich w czasie

Jeśli oceniasz 179% wzrost liczby maklerskich IKE między rokiem 2017 a 2021 jako imponujący, to jestem naprawdę ciekaw tego, co pomyślisz o zmianie liczby kont IKZE prowadzonych w biurach i domach maklerskich. W pierwszej połowie 2017 roku w Polsce istniało niespełna 7 tysięcy Indywidualnych Kont Zabezpieczenia Emerytalnego prowadzonych w formie kont maklerskich, a pod koniec 2021 roku było to o 685% więcej, a dokładniej ponad 52 tysiące kont tego rodzaju. Przyćmiewa to kompletnie „jedynie” 100% wzrost liczby IKZE, który w analogicznym okresie zanotowały Towarzystwa Funduszy Inwestycyjnych:

Skąd bierze się tak wysoki wzrost liczby maklerskich IKZE w Polsce? Powiedziałbym, że przede wszystkim z popularyzacji inwestowania pasywnego oraz poszerzania oferty funduszy ETF wśród polskich maklerów, których aktualizowaną co około 2 miesiące listę znajdziesz pod linkiem https://inwestomat.eu/lista-etfow. Przyglądając się statystyce IKZE, nieco bawi mnie fakt, że w kraju, w którym żyje około 30 milionów dorosłych osób jedynie 50 tysięcy (czyli 0,16% tej populacji) korzysta z tych kont.

Warto zrozumieć, że maklerskie IKZE umożliwiają tanie inwestowanie z dodatkowym zwrotem podatku wynoszącym zwykle między 1 a 2 tysiące złotych każdego roku, więc wśród ofert kont do inwestowania są chyba największym „no brainerem” i emerytalną koniecznością świadomego inwestora. Oferta IKE i IKZE polskich domów maklerskich jest jednak nieidealna i mocno ograniczona, więc czas na to, co „tygryski lubią najbardziej”, czyli odrobinę konstruktywnej krytyki dla dostawców rozwiązań emerytalnych III filaru w Polsce.

Czego brakuje na polskim rynku IKE i IKZE?

Na to pytanie odpowiedziałbym krótko, bo na polskim rynku kont IKE i IKZE brakuje oferty, która byłaby zarówno prosta w obsłudze, jak i tania i umożliwiająca inwestorowi szeroki wybór produktów, a co za tym idzie – duży „zasięg inwestycyjny”. Jest się na czym wzorować, bo oferta Vanguard SIPP, którą amerykański dostawca funduszy i ETF-ów zaoferował brytyjskim emerytom, to pod względem prostoty i kosztów rozwiązanie niemal idealne. Dlaczego w Polsce brakuje tego rodzaju korzystnych rozwiązań emerytalnych? Moim zdaniem z kilku powodów:

- Instytucje finansowe nie promują ofert pasywnego inwestowania, czemu (tak egoistycznie) ciężko się dziwić, bo nie przynoszą im one takich zysków jak fundusze aktywne.

- Pod względem inwestowania Polska jest małym, a nawet mikro-rynkiem, co nie zachęca do wejścia tutaj dużych dostawców pokroju Vanguarda.

- Polacy nie ufają rządzącym i nie wierzą w stabilność systemu emerytalnego, więc sporo osób ignoruje konta IKE i IKZE, będąc pewnymi, że i tak przed osiągnięciem przez nich wieku emerytalnego ich zasady zmienią się wielokrotnie i to na niekorzyść inwestującego.

- Polacy ufają „ekspertom”, więc „Pani Anetka” dzwoniąca z banku ma dużą szansę namówić mało świadomą finansowo osobę na IKE i IKZE w formie lokaty lub TFI. Problem w tym, że zupełnie nie rozróżniamy ekspertów od sprzedawców, ale do tego potrzeba czasu i edukacji.

Jednak do obecnej sytuacji przykładają się też blogerzy i publicyści finansowi, którzy bywają skojarzeni z branżą finansową, wspierając niektóre rozwiązania drogiego i aktywnego inwestowania tylko dlatego, że mają pewne „znajomości” lub określone korzyści finansowe z tego tytułu. Często zauważam, że nawet ci niezależni od branży promują rozwiązania drogie, tłumacząc, że „to Polska, więc po prostu tak jest”, co do mnie osobiście po prostu nie trafia i nie przemawia.

Tę „polską akceptację drogiego inwestowania” widać nawet w komentarzach na moim blogu, a wystarczy przejrzeć te pod wpisem „Fundusze pasywne InPZU – konkurencja dla ETF-ów czy nic ciekawego?„, które wielokrotnie mnie zadziwiły (jeśli nie zszokowały). W Polsce dalej króluje mentalność w rodzaju „no i co, że u nas jest drożej niż na Zachodzie, skoro rok temu było jeszcze drożej, więc wszystko idzie w dobrym kierunku?”. Przypomina to nieco syndrom sztokholmski, którego ofiary zaczynają aktywnie bronić swoich oprawców, empatyzując z nimi, zamiast obiektywnie zauważać to, w jaki sposób ci im zwyczajnie szkodzą. Jednak dość już mojego marudzenia, bo tę dyskusję chętnie kontynuuję w komentarzach pod wpisem, a na razie przejdźmy do podsumowania tekstu.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć bezpieczne konto z bogatą ofertą ETF-ów?

Szukasz dobrego zagranicznego konta maklerskiego?

Aktualny ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Podsumowanie

Najlepszym podsumowaniem wpisu byłoby przyznanie, że niezmiernie cieszy mnie wzrost popularności, mierzony liczbą kont IKE i IKZE, ale już niekoniecznie ich formą oraz środkami, które nasi rodacy na nie wpłacają. Z jednej strony ciężko się spodziewać jakiś gigantycznych finansowych nadwyżek w narodzie, który prawie nie oszczędza, a z drugiej wiele osób ma po kilka nieruchomości, drogie auto i nawet nie słyszało o możliwości prowadzenia kont IKE i IKZE, które wydają się im niepotrzebnym detalem, a nie podstawą emerytalnego inwestowania.

Zresztą kto w Polsce myśli w ogóle o zabezpieczeniu swojej emerytury? Jak udowodniłem we wpisie „Jak dobrze żyje się emerytom w Polsce?„, polscy emeryci do wymagających nie należą, jakoś akceptując skromne, ale pewne emerytury z ZUS, których jednak osoby w moim wieku wcale nie powinny być takie pewne, a jeśli już to niekoniecznie w ich obecnej postaci. Właśnie z tego powodu słowem zakończenia chciałbym zachęcić każdą osobę czytającą ten wpis do założenia kont IKE i IKZE, najlepiej w formie kont maklerskich i prowadzenia ich przez kolejne kilka, kilkanaście lub kilkadziesiąt lat w sposób pasywny, by, zamiast 2000 złotych miesięcznie państwowej emerytury móc w wieku 60 / 65 lat pobrać ponad 5000 złotych tej prywatnej.

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.