Spekulacja na polskich skarbówkach.

Od pewnego czasu można zauważyć wzrost zainteresowania tematem, jakim są inwestycje w ETF na obligacje polskie skarbowe. W ostatnich miesiącach wiele osób pytało mnie o sensowność inwestowania teraz w indeks obligacji skarbowych Treasury Bond Spot Poland (w skrócie TBSP), który wydawał się im obecnie mocno (bo nawet 20%) przeceniony wobec jego poziomów z zeszłego roku. Dla tych, którzy pierwszy raz o nim słyszą, dodam, że TBSP to indeks, który zawiera w sobie stałoprocentowe obligacje hurtowe emitowane przez państwo polskie, czyli wszystkie standardowe emisje długu skarbowego. O ile w poprzednich kilku latach niełatwo było zainwestować bezpośrednio w ten indeks, to temat zyskał na aktualności, gdy na początku 2022 roku firma Agio Funds dodała do swojej oferty notowany na GPW fundusz BETA ETF TBSP, za którego pomocą możemy prosto zainwestować w ten indeks. W tym wpisie spróbujemy ustalić, kiedy kupić ETF na indeks polskich obligacji TBSP, aby osiągalne dla inwestorów stało się zarabianie nie tylko na kuponach, ale i na spekulacyjnym wzroście jego wartości.

Od razu wspomnę, że artykuł będzie mocno nawiązywał do wpisów „Obligacje (6/6) – Spekulacja na obligacjach czyli ciemna strona obligacji” oraz „Dlaczego ceny funduszy ETF na obligacje zmieniają się dynamicznie?”, które warto przeczytać, zanim będzie się kontynuować lekturę tego tekstu. Zacznijmy od wyjaśnienia tego, co wchodzi w skład indeksu TBSP, przedstawiając rodzaje emisji, które są jego częścią oraz te, które się w jego skład nie łapią. Poza metodą tworzenia indeksu i jego składem omówię też czynniki, które wpływają na jego długoterminowe stopy zwrotu, a zwłaszcza kontekst ostatnich miesięcy, kiedy indeks ten dynamicznie tracił na wartości oraz to kiedy ten trend może się odmienić.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Co to jest indeks TBSP i z jakich obligacji się składa.

- Które emisje wchodzą w skład indeksu TBSP, a które nie.

- Dlaczego indeks TBSP tyle stracił w ostatnich miesiącach i jak wykorzystać jego potencjał do wzrostów.

- Kiedy kupić ETF na TBSP, by móc na tym spekulacyjnie zarobić.

Powiązane wpisy

- Obligacje (3/6) – Jak kupić obligacje skarbowe?

- Obligacje (6/6) – Spekulacja na obligacjach czyli ciemna strona obligacji

- Obligacje antyinflacyjne kontra obligacje stałoprocentowe. EDO versus TBSP

- W jakie obligacje zainwestować? Obligacje a inflacja i stopy procentowe

- Dlaczego ceny funduszy ETF na obligacje zmieniają się dynamicznie?

- Czy Polska zbankrutuje? Dług publiczny i jego struktura

Co to jest indeks TBSP?

O indeksie reprezentującym polskie obligacje TBSP pisałem już przynajmniej kilkukrotnie, ale nigdy nie przytaczałem jego oficjalnej definicji i nie przyglądałem się bliżej jego parametrom. TBSP to pierwszy i obecnie jedyny oficjalny indeks obligacji skarbowych w Polsce, w którego skład wchodzą stałoprocentowe i zerokuponowe obligacje skarbowe emitowane przez polski Skarb Państwa. Jest to indeks dochodowy (ang. Total Return), więc wszystkie wypłacone przez obligacje odsetki są automatycznie reinwestowane, zwiększając wartość jednostki indeksu.

W trakcie przygotowywania tego wpisu poświęconego zagadnieniu, jakim jest inwestowanie w ETF na polskie obligacje, po raz pierwszy od dawna przyjrzałem się indeksowi TBSP i dotarły do mnie dwie ważne kwestie.

- TBSP, mimo że powstał w 2006 roku, jest stale jedynym oficjalnym indeksem obligacji skarbowych w Polsce i wygląda na to, że tak już zostanie. To właśnie dlatego zdecydowana większość funduszy inwestycyjnych o profilu obligacyjnym w Polsce obiera indeks TBSP za swój benchmark, próbując go naśladować, a możliwie nawet pobić.

- W skład indeksu TBSP nie wchodzi zbyt wiele emisji obligacji, dzięki czemu jest on bardziej „namacalny” i prostszy do zrozumienia.

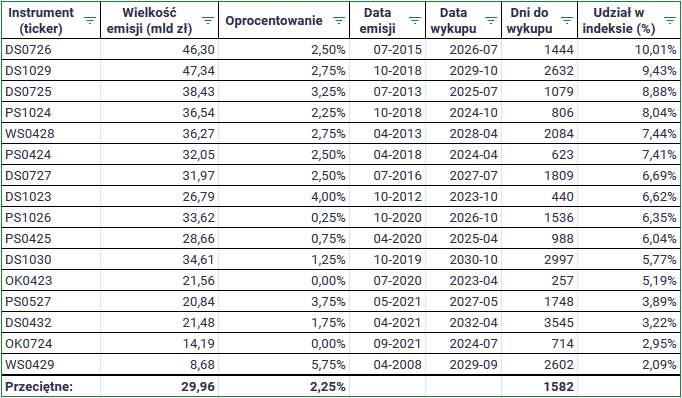

Skoro już przy składzie jesteśmy, to sprawdźmy, jakie emisje obligacji i w jakiej proporcji zawiera w sobie indeks TBSP, bez którego poznania nijak nie zrozumiemy, kiedy kupić ETF na ten indeks polskich obligacji.

Jakie obligacje wchodzą w skład TBSP?

Zacznijmy od tego, że w indeksie TBSP nie ma obligacji zmiennoprocentowych, co sprawia, że jest on bardzo podatny na zmiany stóp procentowych i otwiera wprawnemu inwestorowi możliwość do zyskownej spekulacji. Zwykle mówię i piszę skrótowo, że jest to indeks obligacji stałoprocentowych, co jest nie do końca poprawne, gdyż znajdziemy w nim również obligacje zerokuponowe, obecnie stanowiące jego 8% przy 92% stałoprocentowych papierach dłużnych.

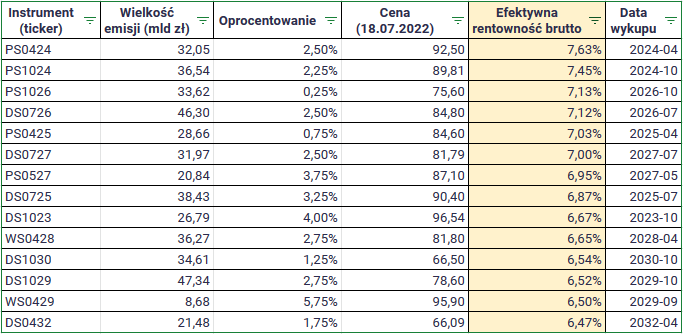

Obligacje zerokuponowe działają jednak podobnie do stałoprocentowych, „ukrywając” oprocentowanie w nominale emisji, ponieważ zysk realizuje się, kupując obligacje od emitenta z dyskontem (taniej) i czekając do wykupu w kwocie nominału. Obecnie obligacje zerokuponowe sprzedawane są na rynku jeszcze taniej od „promocyjnej ceny emisji”, sprawiając, że ich stopa zwrotu do wykupu jest podobna do tej, która cechuje wypłacające kupon obligacje stałoprocentowe. Obecnie indeks TBSP składa się z następujących emisji polskiego długu:

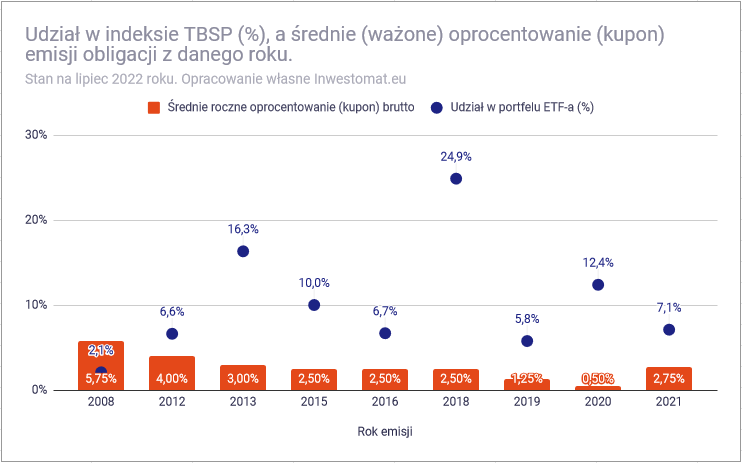

Powyżej celowo zaprezentowałem głównie stałe parametry każdej z emisji, do których należą nazwy tickerów, ich wielkości (w miliardach złotych), oprocentowanie i daty emisji oraz wykupu. Celowo nie umieściłem tam obecnych cen (tych z rynku) każdej z emisji, które w kombinacji z oprocentowaniem dałyby nam pogląd na obecną rentowność tych obligacji, chcąc skupić się na tym „jaką obligacją jest obecnie indeks TBSP”. To ćwiczenie ma na celu prostsze opisanie indeksu jako „jednej obligacji”, by lepiej zrozumieć dalszą część wpisu. Zacznijmy od przeciętnego oprocentowania (kuponu), który łatwiej będzie zaobserwować na wykresie udziału w indeksie TBSP wobec oprocentowania i daty emisji papierów:

Jak czytać powyższy wykres? Granatowymi kropkami oznaczyłem procentowy udział emisji z danego roku w obecnym składzie indeksu TBSP, a pomarańczowymi słupkami przeciętne wysokości oprocentowania z danego roku. Przeciętnym oprocentowaniem emisji z portfela TBSP jest w lipcu 2022 roku 2,26%, a trwać one będą przeciętnie nieco powyżej 4 lat (powyżej 1500 dni), co sprawia, że obecne TBSP można widzieć jako 4-letnią obligację stałoprocentową o oprocentowaniu (kuponie) 2,26% brutto rocznie. Jest to dobry zalążek do zrozumienia, dlaczego wartość indeksu TBSP tak mocno spadała w pierwszych miesiącach 2022 roku.

Kiedy TBSP zyskuje, a kiedy traci?

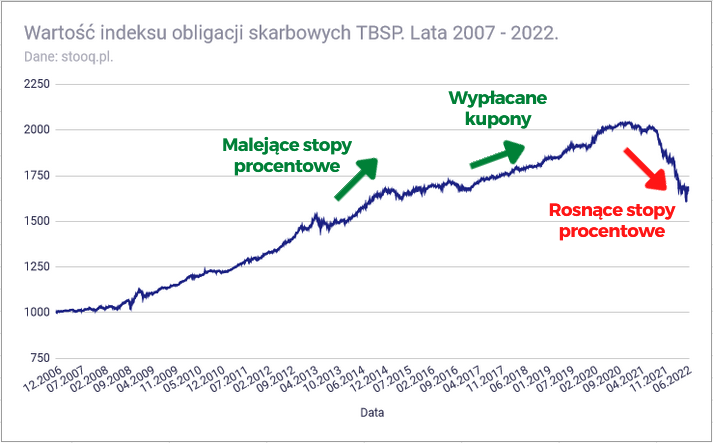

Gdyby stopy procentowe na polskim złotym były stałe i nigdy się nie zmieniały, a obligacje nie były notowane na rynku GPW Catalyst, to indeks TBSP nigdy nie traciłby na wartości. Stopy procentowe na PLN podlegają jednak zmianom, a więc różne emisje polskich obligacji hurtowych będą w zależności od czasu oferować inwestorom różne oprocentowanie. Dodajmy do tego fakt, że wszystkie obligacje z koszyka indeksu TBSP są notowane na giełdzie i dowiemy się, dlaczego sam indeks jest tak zmienny, a swoją wartość zmienia w obydwie strony, a nie tylko w górę, jak sugerowałby jego pozornie bezpieczny skład (wszak czy istnieje w świecie inwestowania coś bezpieczniejszego od obligacji skarbowych?). Jak pokazuje ponad 15-letnia historia tego indeksu, zdarza mu się tracić i to czasami dość mocno:

Choć w długim terminie przy założeniu stabilności naszej waluty i ciągłości naszego państwa i braku jego bankructwa możemy spodziewać się wzrostów wartości tego indeksu, to tymczasowo może on tracić nawet 20% i więcej. Jak to możliwe? To proste, bo jak tłumaczyłem w poprzednim akapicie, jest on taką syntetycznie (sztucznie) zrobioną z wielu obligacją o obecnym oprocentowaniu około 2,2% i czasie do wykupu wynoszącym około 4 lat. Oznacza to tyle, że wszystkie nowe emisje mogą być oprocentowane lepiej lub gorzej od niego, co oczywiście wpływa na jego cenę na giełdzie. Ten mechanizm tłumaczyłem już we wpisie „Dlaczego ceny funduszy ETF na obligacje zmieniają się dynamicznie?„, więc teraz zademonstruję jego działanie w praktyce w kontekście wzrostu stóp procentowych.

Indeks TBSP a stopy procentowe

Referencyjne stopy procentowe, poza wpływaniem na wysokości stóp międzybankowych (zwanych też WIBOR), warunkują oprocentowanie nowych emisji obligacji skarbowych oraz lokat. Właśnie z tego powodu wzrost stóp procentowych z 0,10% we wrześniu 2021 roku do 6,50% w lipcu 2022 roku zbił „płacący” średnio 2,26% indeks obligacji TBSP z poziomu przeszło 2000 do około 1600-1700:

Powyższy spadek jest naturalnym mechanizmem rynkowym, który musiał towarzyszyć dynamicznemu wzrostowi stóp procentowych na polskim złotym i przypomina on inne opisywane przeze mnie kiedyś zdarzenie. We wpisie „Obligacje (6/6) – Spekulacja na obligacjach czyli ciemna strona obligacji” wspomniałem o udanej spekulacji na funduszu ETF na indeks amerykańskich obligacji skarbowych, na którym zdołałem zarobić ponad 10% w niecałe pół roku właśnie dlatego, że przewidziałem zdarzenie odwrotne, czyli nadchodzący spadek stóp procentowych.

Dlatego na pytanie „kiedy kupić ETF na indeks polskich obligacji TBSP?” odpowiedziałbym prosto: „tak szybko, jak powstaną przesłanki do obniżki stóp procentowych na polskim złotym”. Jeśli nie rozumiesz tego, że mimo niskiego oprocentowania polskich obligacji stałoprocentowych, ich średnia rentowność wynosi obecnie prawie 7%, to w tego zrozumieniu na pewno pomoże Ci poniższa tabela. Zamieściłem w niej dane dotyczące obligacji stałoprocentowych wchodzących w skład TBSP wraz z ich oprocentowaniem i cenami, które przy uwzględnieniu daty wykupu składają się na ich rentowność do wykupu brutto (YTM brutto), czyli prawdziwe oprocentowanie przy wzięciu pod uwagę ich obecnych cen na giełdzie:

Z powyższej tabeli dowiemy się między innymi tego, że składowe TBSP „płacą” obecnie nie 2,24% jak sugerują ich kupony, gdy kupimy je po ich cenach nominalnych, a blisko 6,7% brutto rocznie, czyli mniej więcej tyle, ile wynoszą obecnie stopy procentowe na złotym. Czas na szybką powtórkę tego, od czego zależą decyzje RPP o wysokości stóp procentowych w kontekście ich głównego czynnika wzrostów, czyli konsumpcji napędzającej inflację cen produktów i usług w Polsce.

Stopy procentowe a inflacja

W tradycyjnej szkole ekonomii jednym z głównych narzędzi polityki pieniężnej banku centralnego są stopy procentowe warunkujące koszty kredytów oraz opłacalność depozytów bankowych. Stopy procentowe wpływają też na koszt długu zmiennoprocentowego zaciąganego przez korporacje oraz (z perspektywy inwestora) stopy zwrotu z inwestycji w te papiery. Przy niskich stopach procentowych kredyt jest bardzo tani, napędzając popyt na inwestycje i konsumpcję, a przy wysokich (przynajmniej w teorii) zachęca się do oszczędzania i odstrasza od pożyczania pieniędzy.

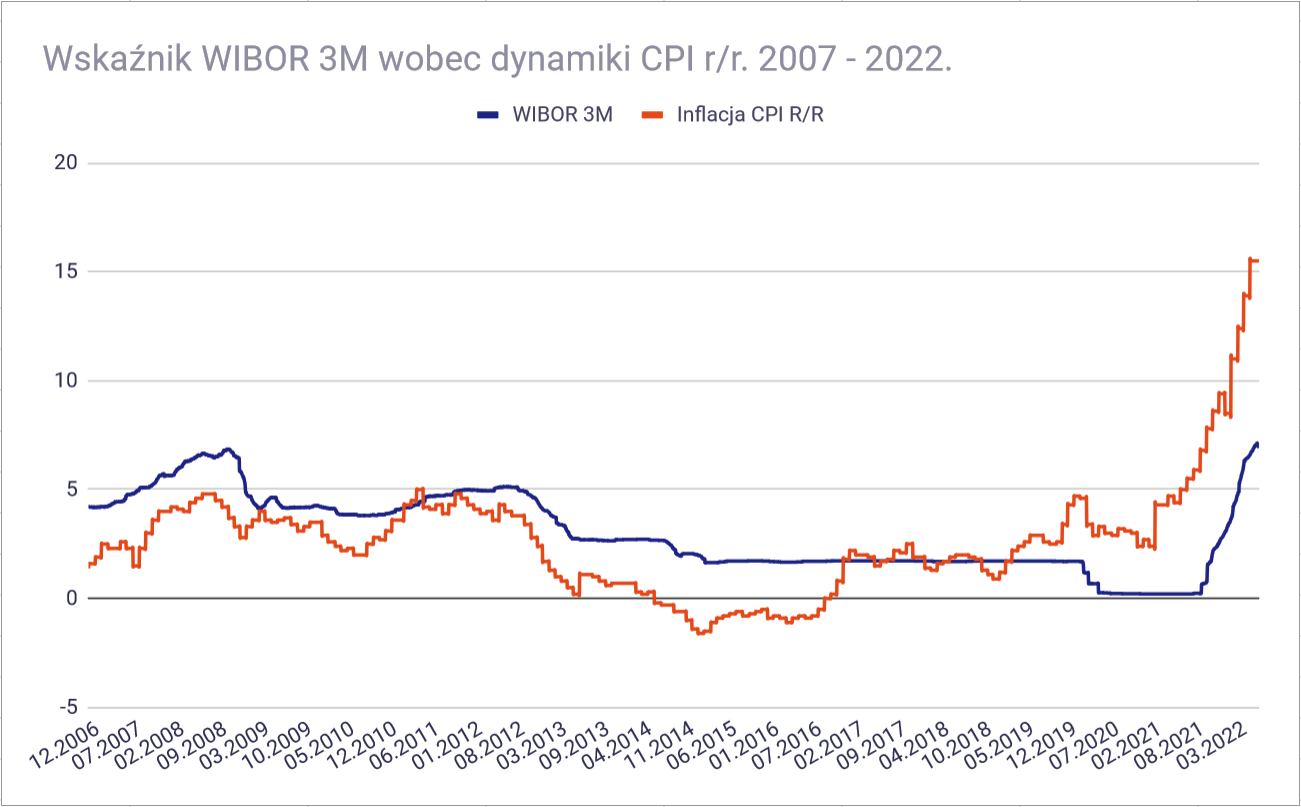

Z tego właśnie powodu, gdy inflacja wyrywa się spod kontroli, jednym z narzędzi banku centralnego są stopy procentowe, które zwykle są w takiej sytuacji podnoszone. W tym kontekście warto poznać przebieg rocznej dynamiki CPI oraz wskaźnika stóp procentowych międzybankowych WIBOR 3M w ciągu ostatnich (niespełna) 15 lat:

Naprawdę nie trzeba dogłębnie analizować tematu, by zauważyć, że stopy procentowe zazwyczaj idą ramię w ramię z inflacją i to właśnie nimi próbuje się nią zgasić. Obecnie znajdujemy się w interesującej sytuacji, w której wzrost wskaźnika cen towarów i usług konsumpcyjnych rośnie w tempie niewidzianym od lat, co sprawia, że i stopy procentowe podniesione zostały mocno i zdecydowanie. Wchodząc w kwestie gospodarcze, robi się jeszcze bardziej skomplikowanie, gdyż obecna inflacja występuje prawie w każdym kraju świata, więc przynajmniej częściowo jest ona zjawiskiem globalnym, a nie dotyczącym danego kraju, np. samej Polski.

Właśnie z tego powodu tak trudno jest przewidzieć przyszłe odczyty inflacji i wyrokować co do tego, czy wyniesie ona za kilka miesięcy w ujęciu rocznym 25%, 20%, czy np. 15%, a nawet 8 lub 10%. Od kolejnych odczytów inflacji oraz reakcji Rady Polityki Pieniężnej (RPP) zależeć zatem będzie optymalny moment na inwestycję w polskie obligacje skarbowe, na przykład w formie inwestycji poprzez ETF prowadzony przez Agio Funds, który zaraz opiszę. Jak zwykle na moim blogu nie skupimy się jednak na próbach przewidywania przyszłości, a na warunkach, które będą musiały wystąpić, aby inwestycja w indeks TBSP była sensownym pomysłem, a nie gwarantem straty przez jeszcze parę miesięcy.

Kiedy kupić ETF na indeks polskich obligacji TBSP?

Niektórzy twierdzą, że już minął najlepszy czas na to, aby poprzez ETF na indeks TBSP kupować obligacje polskie hurtowe i że teraz jego wartość będzie już tylko rosła. Jeszcze inni zdają się wierzyć w scenariusz jeszcze dynamiczniejszego wzrostu inflacji, który pozwalałby sądzić, że na poziomie 6,5% wzrosty stóp procentowych się nie kończą, a dopiero się zaczynają. W inwestowaniu wolę reagować na fakty, niż próbować (zwykle z marnym skutkiem) je przewidzieć, dlatego w moim newsletterze (zapiszesz się do niego, korzystając z tego formularza), który wysłałem do czytelników kilka miesięcy temu, opisałem warunki, przy których przeniosę swoją część obligacyjną na indeks TBSP. Są one dość proste, bo spełnić muszą się przynajmniej 2 z 3 poniższych warunków:

- RPP przestanie zapowiadać kolejne podwyżki stóp procentowych (lub zapowie ich obniżkę).

- RPP nie podniesie stóp procentowych na przynajmniej jednym posiedzeniu rady.

- Odczyt inflacji CPI r/r nie wzrośnie przez 3 miesiące z rzędu (bez żadnego wspomagania od rządu, typu redukcji podatków).

Najbliższe posiedzenie Rady Polityki Pieniężnej zgodnie z harmonogramem na stronie NBP planowane jest na wtorek 23 sierpnia 2022 roku, ale będzie to posiedzenie niedecyzyjne. Kolejne posiedzenie RPP, podczas którego mogą zapaść decyzje o stopach procentowych, wypada zatem na środę 7 września 2022 roku i to właśnie okres przed nim będę obserwować najbaczniej. Żeby zaprezentować możliwy wpływ zmian stóp procentowych na wartość indeksu reprezentującego skarbowe obligacje TBSP, wykonam teraz dwie symulacje zmian inflacji i stóp procentowych w kontekście jego wartości, zaczynając od tej moim zdaniem bardziej prawdopodobnej.

Scenariusz powolnego spadku inflacji

Pierwszy scenariusz będzie zakładał dalszy delikatny wzrost, a następnie ustabilizowanie się i spadek rocznej dynamiki inflacji w Polsce, który oznaczał będzie jeszcze maksymalnie jedną podwyżkę referencyjnej stopy procentowej na PLN, a następnie jej stabilizację i cięcia. Zacznijmy od tego, że nawet jeśli szczyt rentowności polskich obligacji skarbowych mamy już za sobą i jego wartość wyniosła w czerwcu 8% i „wyżej nie będzie”, to wcale nie jest za późno na inwestycję w ETF na indeks TBSP.

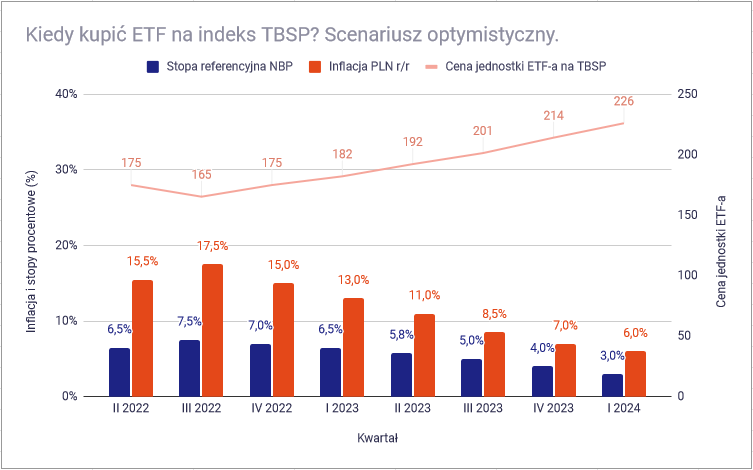

Jest tak, ponieważ w TBSP inwestujemy na zasadzie spekulacji, chcąc znaleźć się na „krzywej spadkowej” stóp procentowych, a więc zarobić ponadprzeciętnie w krótkim lub średnim terminie, zamiast trzymać ten indeks przez lata. Nakreślmy najpierw założenia do takiego scenariusza, czyli ścieżki inflacji, stóp referencyjnych oraz wynikową przewidywaną zmianę cen jednostki ETF-a na indeks TBSP w wybranych warunkach. Słowo „przewidywaną” podkreśliłem, by odbiorca zrozumiał, że jest to proces karkołomny i mało dokładny, przez co dane na wykresie, który zaraz pokażę, mogą mocno odbiegać od rzeczywistości, nawet jeśli dany scenariusz inflacyjny się sprawdzi. Zacznijmy od prezentacji scenariusza optymistycznego, w którym inflacja w Polsce w ciągu kilku miesięcy wyhamuje, a wraz z nią obniżone zostaną stopy procentowe:

To dobry moment, aby ustalić dwie ważne rzeczy:

- Sama inflacja nijak nie wpływa na nominalną stopę zwrotu z inwestycji w indeks TBSP.

- Jest to scenariusz spadku stóp procentowych, więc fundusz ETF zarabia ponadprzeciętnie. W przypadku ustabilizowania się stóp procentowych fundusz ten również będzie zarabiał, ale w wolniejszym tempie (mniej więcej tyle, ile wynosi przeciętna roczna rentowność jego obligacji w skali roku).

Eksperci gospodarczy, zwłaszcza powiązani z rządem na pewno marzą o realizacji tego scenariusza, który poprawiłby nastroje Polaków jeszcze przed wyborami parlamentarnymi w 2023 roku. Jeśli ten lub pokrewny scenariusz się zrealizuje, to tak jak można było w pierwszych kwartałach 2022 roku stracić na inwestycji w TBSP nawet 20%, tak teraz będzie można zyskać na tej inwestycji nie około 7%, jak wskazywałaby rentowność obligacji tego funduszu, a nawet do 13-14% w zależności od tempa cięć stóp procentowych przez RPP.

Warto wspomnieć, że jeśli zakładamy ciągłość i brak bankructwa państwa polskiego (więcej o szansach na jego wystąpienie napisałem we wpisie „Czy Polska zbankrutuje? Dług publiczny i jego struktura„) to nawet w „niewłaściwym momencie” (czyli przed dalszymi podwyżkami stóp procentowych) inwestycja w ETF na TBSP może wyjść nam bardzo na plus, ale będzie kazała poczekać nie kilka, a być może kilkanaście miesięcy. Spójrzmy teraz na negatywny dla strategii scenariusz dalszego wzrostu inflacji i stóp procentowych.

Scenariusz dalszego wzrostu inflacji

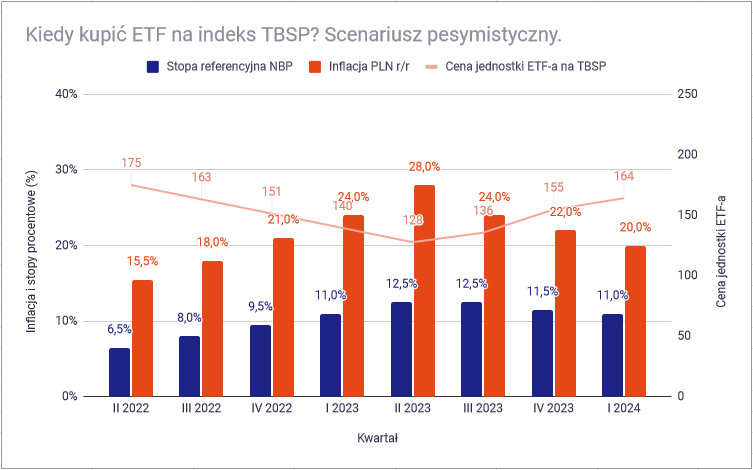

Scenariusz „wyrwania się inflacji spod kontroli” jest dla wielu osób scenariuszem bazowym, ale pieniądze na niego postawią zwłaszcza osoby nieufne wobec rządzących i światowego systemu monetarnego. W scenariuszu dalszego wzrostu inflacji, który sprawi, że to nie koniec, a dopiero początek podwyżek stóp procentowych, inwestycja w ETF na TBSP byłaby teraz bardzo nietrafionym pomysłem. Taki scenariusz to prawdziwy postrach osób, które są pewne, że szczyt stóp procentowych na PLN jest blisko lub wystąpił obecnie. Jeśli inflacja w ujęciu rocznym nie przestanie pędzić, to RPP może zdecydować się na bardziej drastyczne podwyżki stóp procentowych, które sprawią, że inwestycja w TBSP może skończyć się dalszymi stratami rzędu nawet 20-25% jak na poniższym wykresie:

Optymiści powiedzą jednak, że kupując ETF na indeks TBSP przy stopach procentowych wynoszących 11, 12 lub 13% „zamrażamy sobie” ich wysoką rentowność na lata, co nie jest argumentem do końca trafionym, bo nigdy nie wiemy, kiedy stopy procentowe osiągną swoje maksima. Właśnie dlatego chciałbym skupić się teraz nieco na przedstawionych przeze mnie kilka akapitów temu warunkach dotyczących wejścia w taką inwestycję.

Po pierwsze: fakty, więc odczyty inflacji w ujęciu rocznym, które nie mogą wzrosnąć przez przynajmniej 3 miesiące z rzędu. Ostatnie cztery wyniosły odpowiednio 11%, 12,4%, 13,9% oraz 15,5%, czemu do spadków jest jeszcze daleko. Jeśli jednak sytuacja się odwróci i odczyty rocznej dynamiki wskaźnika zmian cen konsumpcyjnych zaczną spadać przez kilka miesięcy z rzędu, to spełni się jeden z moich warunków inwestycji w indeks TBSP. Tyle na temat przewidywalności, bo pozostałe 2 warunki dotyczą polskiej polityki, a dokładniej dedycji RPP.

Najprostszy do spełnienia warunek dotyczy zapowiedzi RPP, które muszą zawierać jednoznaczne przesłanki do zaprzestania podnoszenia stóp procentowych, co raczej nie nastąpi, zanim inflacja nie spadnie. Trzecim warunkiem są (znowu) fakty, więc niepodniesienie stóp procentowych na przynajmniej jednym (decyzyjnym) posiedzeniu Rady. Ten warunek jest najprostszy do spełnienia i może wystąpić już niedługo, ale wiele okaże się po wakacjach, czyli na wrześniowym posiedzeniu RPP. Skoro wiemy już „kiedy”, a przynajmniej rozumiemy zależność ceny funduszu ETF na indeks TBSP od wysokości stóp procentowych na PLN, to przyjrzyjmy się najważniejszym parametrom samego funduszu ETF na indeks polskich obligacji skarbowych.

Parametry funduszu ETF Beta TBSP

Od stycznia 2022 roku na GPW notowany jest pierwszy i na razie jedyny ETF na polskie obligacje skarbowe zwany ETFTBSP.PL. Prowadzony przez Agio Funds BETA TBSP ETF kosztuje około 0,55-0,60% rocznie, a w przyszłości jego koszt roczny nie ma przekraczać 0,50%, co jak na polskie fundusze jest wynikiem bardzo dobrym. Jednostka tego funduszu ETF kosztuje obecnie około 175 złotych i jako że jest on notowany na GPW, to minimalne prowizje transakcyjne będą w polskich instytucjach maklerskich znacznie niższe niż w przypadku zakupu instrumentów zagranicznych.

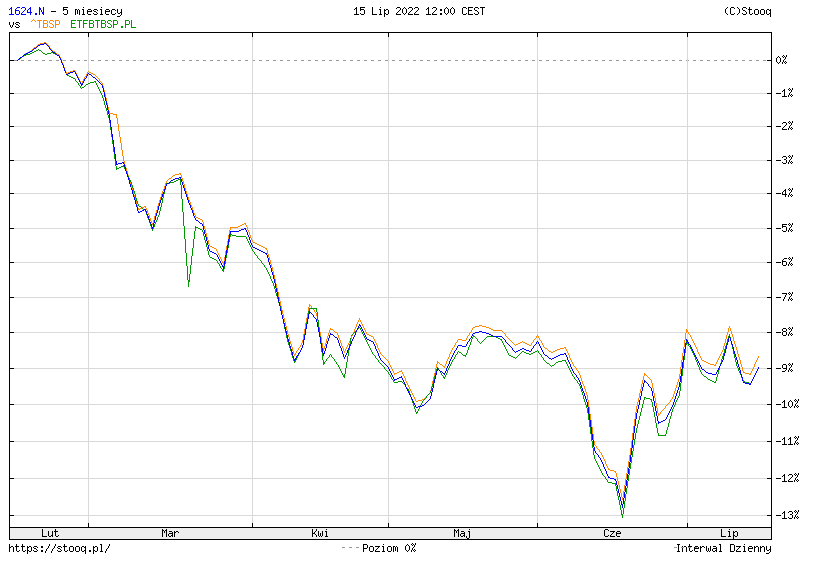

Podobnie jak w przypadku innych polskich ETF-ów, kłopotem może się w przyszłości okazać jego różnica odwzorowania (czyli to jakie wyniki osiąga on wobec swojego benchmarku, czyli indeksu TBSP), która już w pierwszych miesiącach jego notowań wyniosła ponad 1,1% w skali roku, przy kosztach wskazujących na różnicę o połowę mniejszą. Policzyłem to na podstawie danych dostępnych na Stooq (ETF BETA TBSP oraz indeks TBSP) między dniami 17 stycznia a 18 lipca 2022 roku i nie uważam tego za wynik fatalny, jednak by zainwestować w ten fundusz długoterminowo, musiałbym najpierw pozbierać dane z przynajmniej kilkunastu miesięcy jego istnienia. Jeśli doceniasz moją pracę, a treści te uważasz za przydatne, to będę bardzo wdzięczny, jeśli założysz konto maklerskie z jednego z linków, które zawarłem poniżej:

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć bezpieczne konto z bogatą ofertą ETF-ów?

Szukasz dobrego zagranicznego konta maklerskiego?

Aktualny ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Alternatywy dla ETF BETA TBSP

W przypadku indeksu TBSP przedmiotem inwestycji nie musi być ETF z rodziny BETA ETF, ponieważ sam indeks jest benchmarkiem dla wielu polskich funduszy aktywnych (i jednego pasywnego). Skupmy się na tym pasywnym, bo interesuje nas inwestowanie jak najtańsze: dobrą alternatywą dla ETF-a na TBSP będzie fundusz pasywny InPZU Obligacje Polskie, którego benchmarkiem jest także indeks TBSP. Ma on bardzo podobne koszty bieżące (też około 0,55%) i radzi sobie on bardzo podobnie do opisywanego tu ETF-a, na co wskazują jego wyniki z kilku ostatnich miesięcy:

Patrząc na wykres, „gołym okiem” widać momenty większych błędów odwzorowania ETF-a BETA TBSP, które powinny się zmniejszać w miarę wzrostu aktywów tego funduszu. Różnica odwzorowania, czyli jego wyniki są jednak zbliżone do funduszu prowadzonego przez InPZU, sprawiając, że są one dobrymi zamiennikami w inwestowaniu w indeks polskich obligacji. Pamiętaj jednak, że inwestowanie w fundusze InPZU sprawia, że podatek od zysku rozliczany jest automatycznie przez TFI i jest to „poza” Twoim rocznym rozliczeniem PIT-38. Oznacza to, że zapłacisz go, nawet jeśli na pozostałej części portfela masz zrealizowaną stratę, stąd wielu inwestorów może jednak preferować fundusz ETF od Beta, co jest dla mnie zrozumiałe.

Nie wymienię tu aktywnych funduszy obligacji prowadzonych przez TFI choćby dlatego, że są one… aktywnie zarządzane, więc może i niektóre pobiły indeks w ostatnich miesiącach, ale w spekulacji na stopach procentowych zależy nam na odwzorowaniu, a nie na pobijaniu indeksu. Przewidywalność jest naszym sprzymierzeńcem, więc wybieramy fundusze indeksowe, a nie aktywnie zarządzane, w których czynnik ludzki może pozytywnie lub negatywnie wpłynąć na naszą stopę zwrotu z inwestycji. Mam nadzieję, że ten krótki wpis był dla Ciebie ciekawy, a jeśli tak, to koniecznie obserwuj mnie na Twitterze oraz subskrybuj mój kanał Youtube.

Podsumowanie

Podsumowując ten wpis dotyczący inwestowania w ETF na polskie obligacje, zalecałbym przede wszystkim ostrożność w analizowaniu komunikatów RPP, które bywają zwodzące lub wręcz sprzeczne z późniejszymi decyzjami Rady. Sugerowałbym zatem oparcie się przede wszystkim na przyszłych odczytach rocznej dynamiki inflacji oraz na przyszłych decyzjach RPP, które będą kluczowe w spekulacji na indeksie TBSP. Niezwykle istotne jest też zrozumienie, że lepiej się trochę spóźnić z inwestycją, wchodząc w nią już na „krzywej spadkowej” stóp procentowych, niż rozpocząć ją zbyt szybko, trzymając indeks przy jeszcze kilkukrotnie podnoszonych stopach procentowych.

Zapewniam Cię też, że absolutnie nikt nie przewidzi inflacji i stóp procentowych, ale zrozumienie ich wpływu na cenę indeksu TBSP może pozwolić Ci zyskać ponadprzeciętnie na swojej „bezpiecznej części portfela” w kolejnych miesiącach i latach. Dla mnie podmianka moich zmiennoprocentowych, a więc opartych o wskaźnik WIBOR obligacji korporacyjnych na ETF na TBSP to prawdziwy „no brainer”, bo będę mógł tak pobić ich wyniki, dodatkowo redukując ryzyko inwestycyjne mojego portfela. Ostatnią niewiadomą jest jednak moment, kiedy inflacja osiągnie maksimum, a stopy procentowe nie będą już podwyższane, który w końcu nastąpi, na co warto być gotowym ze swoim kapitałem, jeśli na „bezpiecznej inwestycji” chce się wykręcić nie 5-10%, a 15% rocznie i to już (w przeciwieństwie do COI lub EDO) w pierwszym roku inwestycji. A takie porównanie zrobiłem w innym wpisie, jaki wzbogacił mój blog o oszczędzaniu i inwestowaniu, czyli „Obligacje antyinflacyjne kontra obligacje stałoprocentowe. EDO versus TBSP”, który będzie świetną kontynuacją dzisiejszego wpisu.

Ostatnim, bardzo ważnym poleceniem w tym wpisie będzie lektura nowszego artykułu „W jakie obligacje zainwestować? Obligacje a inflacja i stopy procentowe„, w którym kompleksowo opisałem proces wyboru najlepszego rodzaju obligacji w zależności od sytuacji gospodarczej.

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.