Które obligacje skarbowe wybrać?

Polscy inwestorzy mają w ostatnim czasie niezłą zagwozdkę, zastanawiając się, w których obligacjach ulokować swoje ciężko zarobione pieniądze. Z jednej strony mamy proste do zrozumienia obligacje antyinflacyjne COI i EDO, które jednak kupujemy tylko w wybranych instytucjach, a z drugiej bardziej powszechnie dostępne, ale gorzej zrozumiane obligacje hurtowe z indeksem TBSP na czele. Przeciętny inwestor może nie rozumieć niuansów wyceny obligacji, ale po przeczytaniu mojej serii o obligacjach, podstawy tematu powinny być na tyle zrozumiałe, by pojąć również treść tego wpisu. Obligacje antyinflacyjne kontra obligacje stałoprocentowe to dylemat, przed którym stoją (świadomie lub nie) wszyscy polscy inwestorzy, a dzięki danym historycznym możemy przynajmniej spróbować przewidzieć, które papiery wyjdą z tego konfliktu zwycięsko. Tę część inwestorów, która wybierze obligacje antyinflacyjne czekają jeszcze inne rozważania, takie jak choćby: obligacje COI czy EDO, ale teraz skupimy się na czymś innym.

Jako czytelnik mojego bloga prawdopodobnie lubisz prostotę, więc podświadomie czuję, że dla 90% odwiedzających wybór antyinflacyjnych obligacji detalicznych ze wskazaniem na 10-letnie EDO będzie tym lepszym. Mimo to zachęcam do lektury całego wpisu, bo będzie tu można pojąć ciekawe zależności, które nie zawsze były widoczne w przeszłych wpisach o obligacjach na moim blogu. A skoro już przy obligacjach jesteśmy, to podstawami do zrozumienia tego wpisu będą następujące materiały.

- Dlaczego ceny funduszy ETF na obligacje zmieniają się dynamicznie?

- Obligacje (5/6) – Jak poprawnie inwestować w obligacje niezależnie od koniunktury?

- Kiedy kupić ETF na indeks polskich obligacji TBSP?

Wszystkie trzy serdecznie polecam przeczytać, zanim przejdziesz ze mną do pierwszego rozdziału, w którym dokonam krótkiego przypomnienia tego, czym są obligacje EDO, COI i indeks TBSP.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Czym są obligacje antyinflacyjne COI i EDO oraz wchodzące w skład TBSP obligacje stałoprocentowe i zerokuponowe.

- Czy EDO wygrywały w przeszłości z TBSP.

- Jak zachowuje się TBSP w zależności od stóp procentowych.

- Które obligacje mogą wygrać w przyszłości.

- Dla kogo EDO, dla kogo TBSP, a dla kogo samodzielny zakup hurtowych.

Powiązane wpisy

- Czy obligacje Skarbu Państwa są bezpieczne? 1,5 biliona złotych do spłaty

- W jakie obligacje zainwestować? Obligacje a inflacja i stopy procentowe

- Jak kupić obligacje antyinflacyjne na zwykłym koncie maklerskim? Obligacje IZ0836

- Obligacje (1/6) – Jakie są rodzaje obligacji i czym się od siebie różnią?

- Obligacje (5/6) – Jak poprawnie inwestować w obligacje niezależnie od koniunktury?

- Kiedy kupić ETF na indeks polskich obligacji TBSP?

- Dlaczego ceny funduszy ETF na obligacje zmieniają się dynamicznie?

Krótkie przypomnienie z EDO i TBSP

Choć staram się wystrzegać na moim blogu powtórzeń i powieleń treści to pewne informacje musimy sobie teraz pokrótce odświeżyć. Polskie obligacje skarbowe dzielą się na prostsze do zrozumienia obligacje detaliczne i nieco trudniejsze do pojęcia obligacje hurtowe, które w większości są notowane na giełdzie. Gdy inwestor indywidualny mówi o tym, że nabył on obligacje, to w 99% przypadków ma na myśli obligacje detaliczne, które kupuje się w PKO Obligacje oraz w BM Pekao SA. Do tej grupy należą między innymi antyinflacyjne COI i EDO, których dostępność opisałem w pierwszych dwóch wierszach poniższej tabeli:

rodzaj obligacji | jak można kupić? | Jakie konto maklerskie będzie potrzebne? |

|---|---|---|

Obligacje 4-letnie COI | W PKO Obligacje lub w BM Pekao | PKO Obligacje (PKO BP), IKE Obligacje (PKO BP), SUPERIKE (PKO BP) lub konto w BM Pekao |

Obligacje 10-letnie EDO | W PKO Obligacje lub w BM Pekao | PKO Obligacje (PKO BP), IKE Obligacje (PKO BP), SUPERIKE (PKO BP) lub konto w BM Pekao |

ETF na indeks TBSP | Na giełdzie (GPW) | Dowolne konto maklerskie z dostępem do GPW |

Obligacje hurtowe stałoprocentowe | Na giełdzie (GPW Catalyst) | Dowolne konto maklerskie z dostępem do GPW Catalyst |

Obligacje detaliczne kupimy tylko w wybranych miejscach (obecnie tylko 2 państwowych bankach/domach maklerskich), co jest pewnego rodzaju ograniczeniem dla osób, które nie chcą mieć zbyt rozproszonego po wielu kontach portfela. Alternatywą dla nich są obligacje hurtowe, czyli te z natury oferowane większym instytucjom (bankom, funduszom inwestycyjnym), w które inwestor indywidualny może bezpośrednio zainwestować wyłącznie na rynku wtórnym, czyli GPW Catalyst (opisałem go dokładnie w tym wpisie).

Kilka lat po tym, jak wydałem ten wpis, można znowu kupić obligacje indeksowane inflacją notowane na giełdzie (o tickerze IZxxxx). Napisałem o nich wpis „Jak kupić obligacje antyinflacyjne na zwykłym koncie maklerskim? Obligacje IZ0836„, którego lekturę serdecznie polecam tym, którzy chcą mieć obligacje indeksowane inflacją na tym samym koncie, co ETF-y notowane za granicą.

Obligacje hurtowe – w przeciwieństwie do detalicznych – są w ogromnej większości stałoprocentowe, czyli oferowane na konkretnych warunkach, które nie zmienią się przez cały cykl życia obligacji. Niektóre obligacje hurtowe Skarbu Państwa – podobnie jak część obligacji korporacyjnych i np. akcje spółek z GPW – notowane są na giełdzie, więc ich cena podlega wahaniom, sprawiając, że mogą one zyskać lub stracić (tymczasowo) bardziej niż jest to opisane w ich prospekcie emisyjnym. Takich obligacji jednak nie trzeba sprzedawać „w dołku”, mogąc po prostu zaczekać do ich osiągnięcia dojrzałości, kiedy emitent (Skarb Państwa) po prostu zwróci nam pożyczony nominał.

Tego atutu nie ma jednak opisany w tym wpisie indeks polskich obligacji stałoprocentowych i zerokuponowych TBSP (Treasury Bond Spot Poland), ponieważ jak każdy ETF na obligacje, zmuszony jest on do kupowania wszystkich kolejnych emisji „jak leci”, by odwzorować stopę zwrotu z indeksu. Właśnie dlatego ETF na TBSP – choć jest najprostszą do zakupu przez zwykłe konto maklerskie opcją – swoją zmiennością w czasie (zwłaszcza tą negatywną, występującą przy podnoszeniu stóp procentowych na PLN) może odstraszyć wielu inwestorów.

rodzaj obligacji | Największa wada | Największa zaleta |

|---|---|---|

Obligacje 4-letnie COI | Nie są dostępne u większości maklerów | Nie mogą stracić nominalnie |

Obligacje 10-letnie EDO | Nie są dostępne u większości maklerów | Nie mogą stracić nominalnie i akumulują odsetki |

ETF na indeks TBSP | Kosztuje 0,55% rocznie, jest wrażliwy na zmiany stóp procentowych | Kupuje się go na polskiej giełdzie u dowolnego polskiego maklera |

Obligacje hurtowe stałoprocentowe | Ich zakup na giełdzie może wydawać się skomplikowany | Największa przewidywalność spośród wszystkich opcji (samemu kontrolujesz czas inwestycji, rentowność jest znana). |

Czym różnią się antyinflacyjne COI i EDO od stałoprocentowych polskich obligacji hurtowych notowanych na giełdzie oraz od indeksu TBSP, w którego skład one wchodzą? Przede wszystkim tym, że stopa zwrotu z COI i EDO począwszy od 2 roku, zaczyna zależeć od sumy stałej marży i inflacji za poprzednie 12 miesięcy. Sprawia to, że inwestując w detaliczne obligacje antyinflacyjne, inwestor nie wie, ile dokładnie zarobi na nich w kolejnych latach, wiedząc tylko, że będą one śledzić inflację na PLN.

Powyższe może być wystarczająco dobre lub wręcz pożądane przez inwestora indywidualnego, ale nie jest to recepta, by zarobić na obligacjach więcej, niż wyniesie ich kupon. Jeśli chcemy osiągnąć dzięki inwestycji w obligacje ponadprzeciętny (większy od oferowanych przez nie odsetek) wynik, to musimy dokonać zakupu tych, które są notowane na giełdzie i właśnie o tym będzie dzisiejszy wpis. Czy warto „bawić się” w kupowanie ETF-a na TBSP (pomimo że kosztuje on 0,55% rocznie) lub w selekcjonowanie wystarczająco płynnych obligacji notowanych na rynku, jeśli pod nosem mamy rozwiązanie proste i sprawdzone, jakim są obligacje EDO? Sprawdźmy to, rozpoczynając od symulacji historycznej stopy zwrotu z tych papierów.

Obserwuj moją stronę na Facebooku!

Znajdziesz tam mnóstwo przydatnych informacji o finansach i inwestowaniu

Które obligacje wygrywały w przeszłości?

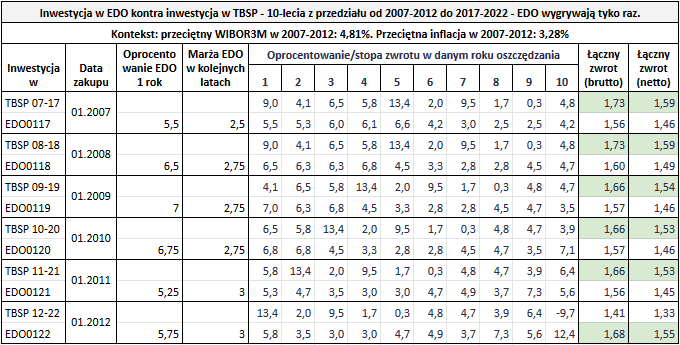

Nie sposób dokonać porównania instrumentów finansowych, nie poznając najpierw ich historycznych stóp zwrotu. Dlatego właśnie w pierwszej kolejności przedstawię inwestycję w wybrane emisje 10-letnich obligacji detalicznych EDO w latach 2007 -2012 i ich stopy zwrotu przy założeniu, że trzymalibyśmy je do ich dojrzałości w latach 2017-2022.

Benchmarkiem do obligacji detalicznych EDO będzie oczywiście indeks TBSP, którego notowania (począwszy od stycznia 2007 roku) są dostępne na stronie Stooq.pl. Przed tym jak Beta ETF nie dodała w 2022 roku do oferty tego ETF-a, co prawda nie było prostej możliwości na inwestowanie w cały indeks TBSP, ale jako benchmark nadaje się on tutaj bardzo dobrze, oddając przeciętną stopę zwrotu ze stałoprocentowych obligacji Skarbu Państwa.

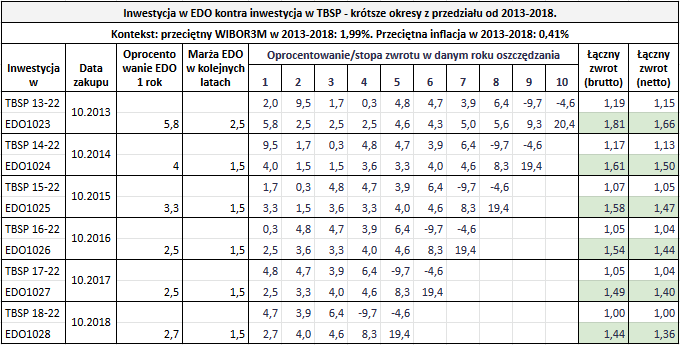

EDO i TBSP w latach niskiej inflacji

Trend odwrócił się dopiero w 2012 roku i w dekadzie 2012-2022 wygrały EDO, ale stało się to tylko dlatego, że inwestor pod koniec inwestycji, a dokładniej w 2022 roku „załapałby” się na okres wysokiej inflacji i rosnących stóp procentowych, które skutecznie obniżyły wartość indeksu TBSP. Jaki jest pierwszy wniosek płynący ze wpisu?

- Wniosek #1 W czasie wysokich stóp procentowych i spadającej inflacji to obligacje stałoprocentowe radzą sobie lepiej niż obligacje antyinflacyjne

Powyższe jest logicznie poprawne, bo „zamrażając” sobie rentowność obligacji wysoko na 5 lat, mamy przewagę nad inwestorami, którzy stopę zwrotu w każdym roku „liczą” bardziej rynkowo. Oszczędzanie na przyszłość poprzez inwestycję w TBSP wypadłoby już o wiele gorzej, gdybyśmy przeszli do czasu niskich stóp procentowych w latach 2013-2018.

EDO i TBSP w latach wysokiej inflacji

Nasuwa się zatem kolejny wniosek, który zapisałbym w następujący sposób:

- Wniosek #2 Gdy spadają stopy procentowe, znajdując się już niedaleko zera (2-2,5), to inwestycja w TBSP staje się zbyt ryzykowna wobec potencjalnego zysku, który te obligacje wypłacą w przyszłości

Powyższe nie sprawdziłoby się tylko, gdyby Skarb Państwa przestał emitować obligacje EDO z marżą wynoszącą w kolejnych 1,25-1,5 rocznie, co jest obecnie wystarczającym zabezpieczeniem przed niską inflacją, by obligacje EDO mogły pokonać indeks TBSP. Myślę, że relacja stóp procentowych do indeksu TBSP jest dla wielu trudna do zrozumienia, więc dedykuję jej poniższy, osobny rozdział wpisu, który tak jak w przypadku innych treści trafiających na mój blog o oszczędzaniu i inwestowaniu, starałem się przygotować maksymalnie klarownie dla czytelnika.

Zmiana cen TBSP w zależności od stóp procentowych

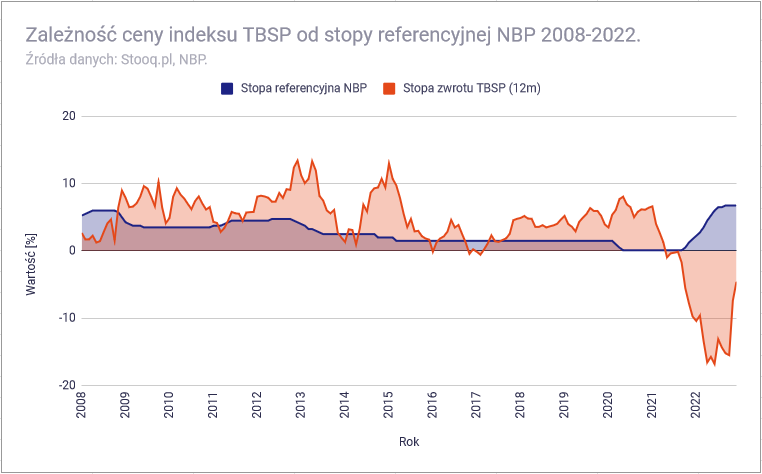

Nawet jeśli przeraża Cię tematyka rentowności obligacji i sądzisz, że nie zrozumiesz fenomenu spadających cen funduszy obligacji, to pozwól, że wyjaśnię Ci to na prostym przykładzie. Jeśli stopa referencyjna NBP wynosi 4%, a oczekiwania inwestorów co do jej wysokości w przyszłości są stabilne, to inwestycja w indeks TBSP przyniesie właśnie około 4% brutto rocznie. Jeśli jednak stopy procentowe zaczynają maleć (a indeks TBSP dalej „posiada” wszystkie wcześniej emitowane obligacje), to jego 12-miesięczna krocząca stopa zwrotu zaczyna zdecydowanie rosnąć, „kompensując” sobie spadające stopy procentowe:

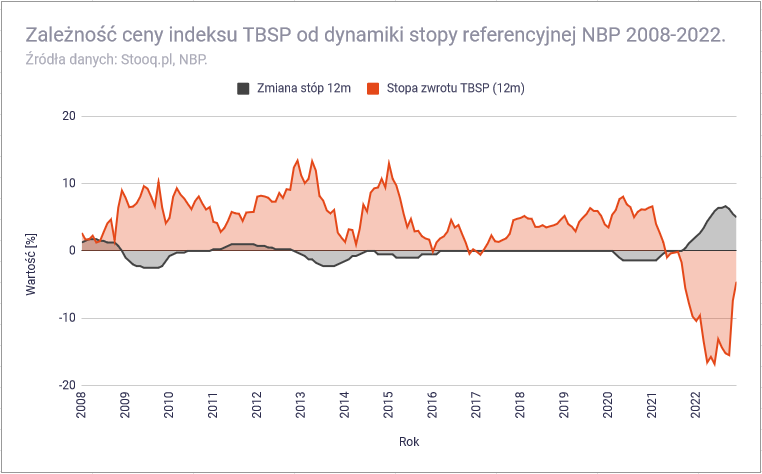

Na czym polega ta kompensacja? To dość proste: jeśli przeciętna emisja w portfelu TBSP jest oprocentowana na 4%, a w związku z obniżką stóp procentowych, każda kolejna emisja będzie oprocentowana na 2%, to indeks TBSP powinien kosztować więcej (nominalnie), by rentowność tej inwestycji zrównała się z nową emisją, czyli 2%. Tłumaczyłem to krok po kroku we wpisie „Kiedy kupić ETF na indeks polskich obligacji TBSP?„, ale tu zawrę kolejny wykres, na którym prezentuję dynamikę zmian stopy referencyjnej wobec kroczącej 12-miesięcznej stopy zwrotu indeksu TBSP:

Powyższe dane jeszcze lepiej pokazują efekt podwyżek i obniżek stóp procentowych na stopę zwrotu z indeksu TBSP, która jest tu tak istotna, że bez jej zrozumienia nie ma sensu nawet kontynuować lektury tego wpisu. Tymczasem my przechodzimy do części, w której zestawimy obligacje antyinflacyjne kontra obligacje stałoprocentowe, wspólnie wyciągając wnioski na temat tego, które papiery wygrają pod względem stopy zwrotu w kolejnych latach.

Obligacje antyinflacyjne kontra obligacje stałoprocentowe

Choć wśród polskich ekonomistów są osoby głoszące opinię, że to dopiero początek inflacji i będzie ona rosła w kolejnych latach, to dwa główne nurty medialne głoszą, że albo spadnie ona dynamicznie w ciągu 3-4 lat, albo będzie spadać stopniowo w kolejnych kilkunastu latach. Jak w takiej sytuacji zachowa się indeks TBSP? Na jakie oprocentowanie liczyć będą mogli inwestorzy, którzy kupili detaliczne obligacje antyinflacyjne EDO? Choć nie odpowiem precyzyjnie na te pytania (bo nie znam przyszłości), to mogę spróbować pobawić się w pewne symulacje, które pomogą Ci podjąć decyzję o kształcie części obligacyjnej Twojego portfela.

Dwa scenariusze na przyszłość

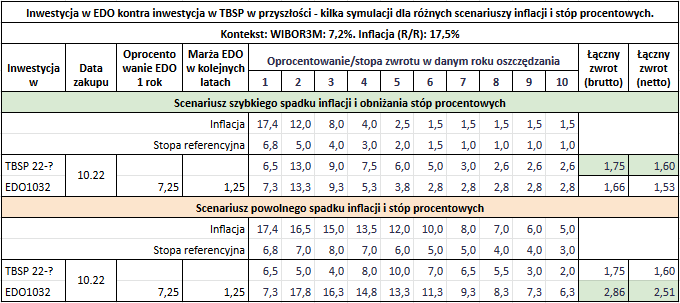

Na potrzeby dyskusji załóżmy zatem, że inflacja na PLN jest już w okolicy maksimów i że w kolejnych latach albo spadnie ona bardzo dynamicznie (scenariusz 1) i w 2026 roku prawie nie będzie po niej śladu, albo będzie ona spadała bardzo powoli (scenariusz 2), zostając z nami przez kilkanaście lat. Naturalnie, RPP (Rada Polityki Pieniężnej) będzie w przyszłości próbowała walczyć z tą inflacją, dostosowując stopy procentowe do sytuacji w najlepszy możliwy sposób. W scenariuszu rychłego spadku inflacji nieznacznie wygra inwestor, który wybrał TBSP, ale czy ta inwestycja jest warta ryzyka? Sprawdźmy to:

Problem z inwestowaniem w TBSP bez pewnego rodzaju „gwarancji” tego, że inflacja i stopy procentowe będą spadać, polega na tym, że potencjalny zysk takiej inwestycji nad wyborem EDO może być niemiarodajny wobec ryzyka tego, że inflacja pozostanie z nami jednak na dłużej. Zauważ, że w drugim scenariuszu, w którym założyłem, że inflacja będzie wysoka aż do 2032 roku, a stopy procentowe będą wynosić w całej dekadzie średnio 6%, EDO pobijają TBSP ponad dwukrotnie!

Abstrahując już od prawdopodobieństwa wystąpienia tego scenariusza, uważam, że potencjalny zysk TBSP wobec EDO w scenariuszu optymistycznym zakładającym spadek inflacji w ciągu 3-4 lat może nie być wart świeczki dla większości inwestorów. Mamy zatem kolejny wniosek płynący z naszych zabaw danymi, którym jest:

- Wniosek #3: W sytuacji dynamicznego spadku inflacji, to TBSP powinien być preferowaną inwestycją, ale pamiętajmy o tym, że nikt nie zna przyszłej inflacji i nie mamy gwarancji tego, że nie będzie ona dalej rosła lub spadała wolniej, niż zakładamy. Właśnie z tego powodu obligacje EDO są zawsze bezpieczniejszą opcją od zakupu indeksu TBSP.

Jest jeszcze kilka rzeczy, o których nie napisałem, a które świetnie uzupełni kilka infografik w kolejnych akapitach. Abstrahując od formy inwestycji w TBSP (czy bezpośrednio kupując papiery z indeksu, czy pośrednio nabywając ETF na ten indeks), sprawdźmy, kto powinien w ogóle rozpatrywać podmiankę swoich obligacji detalicznych na hurtowe obligacje stałoprocentowe.

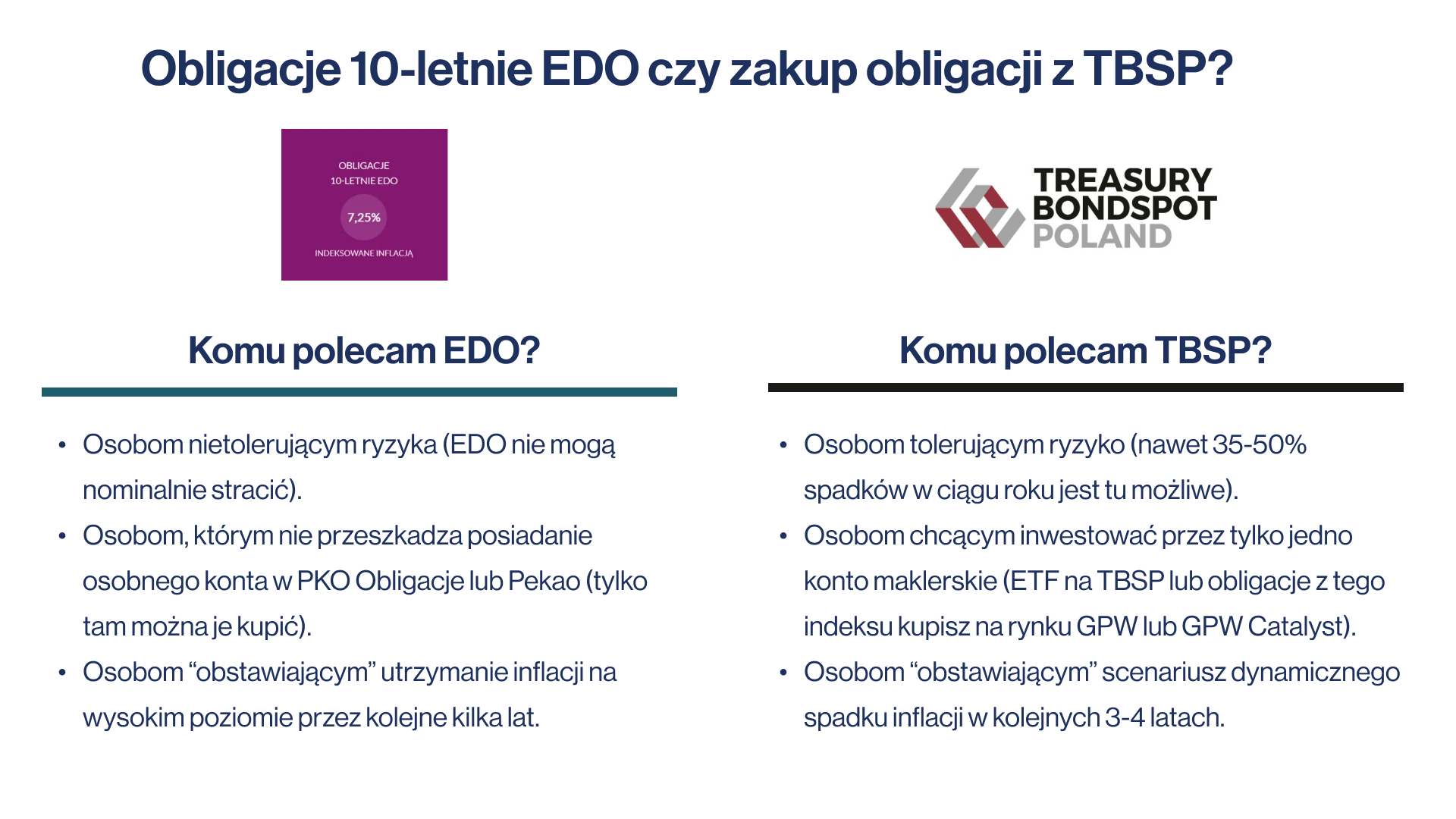

Obligacje EDO czy indeks TBSP?

Wróćmy zatem do początku wpisu, gdzie z dużą pewnością i dość odważnie napisałem, że 90% czytelników bloga powinno po prostu kupować obligacje EDO. Wyjaśnię teraz, że chodziło mi o to, że są one (przynajmniej obecnie) na tyle uczciwie oprocentowane, że dla osób nietolerujących ryzyka, a chcących przechowywać środki w PLN po prostu nie ma na rynku lepszej opcji inwestowania pieniędzy. Jeśli jednak tolerujesz ryzyko i wiesz, co robisz, inwestując w obligacje hurtowe stałoprocentowe w okresie wysokich stóp procentowych, to nic nie stoi na przeszkodzie, byś miał trzymać część obligacyjną właśnie w takich papierach.

EDO się prosto kupuje, ale można tego dokonać tylko przez DM PKO BP i BM Pekao SA, co dla wielu może być niestety sporym ograniczeniem, zwłaszcza jeśli już posiadają więcej niż 1 konto maklerskie. Inwestycja w obligacje notowane na rynku (hurtowe) jest dużo prostsza, bo wystarczy do niej dostęp do GPW lub do GPW Catalyst.

- Wniosek #4: Może i obligacje detaliczne (COI, EDO) kupuje się dość prosto, ale nie kupisz ich u każdego maklera. Niestety będą one wymagały konta w DM PKO lub BM Pekao, podczas gdy ETF na TBSP zakupisz w dowolnym domu maklerskim z dostępem do GPW.

W wyborze pomoże też Twój „inflacyjny scenariusz bazowy” na kolejne lata. Jeśli obstawiasz dynamiczny spadek inflacji na PLN, to TBSP jest dla Ciebie, ale jeśli obstawiasz jej wzrost lub utrzymanie przez lata, to trzymaj się z dala od tego indeksu i obligacji znajdujących się w jego składzie.

- Wniosek #5: Jeśli obawiasz się dalszego wzrostu inflacji na PLN lub jej długotrwałego (nawet do 10 lat) utrzymania dynamiki, to po prostu wybierz obligacje EDO, które zagwarantują Ci pobicie TBSP w okresie stabilnych stóp procentowych i powoli spadającej inflacji.

Mimo wszystko interesuje Cię zakup obligacji hurtowych? Sprawdźmy teraz, w jakiej postaci powinieneś dokonać zakupu w zależności od preferencji, wiedzy i umiejętności.

ETF na TBSP czy samodzielny zakup?

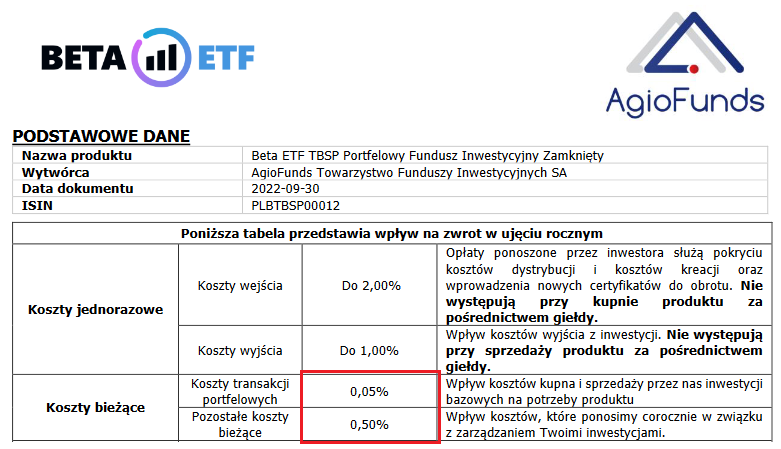

Choć ETF na TBSP istnieje od około roku, to zyskał sobie już spore grono inwestorów, zbierając ponad 30 mln złotych aktywów. Mimo że jest on najprostszym wariantem zakupu koszyka obligacji stałoprocentowych emitowanych przez polski Skarb Państwa, to niekoniecznie jest on opcją najtańszą. Koszt roczny (bieżący) ETF-a na TBSP to obecnie 0,55%, co mogłoby być wartością niższą, bo sprawi to, że przy niskich stopach procentowych inwestycja w ten fundusz będzie moim zdaniem kompletnie bezsensowna, zabierając inwestorowi większość potencjalnej stopy zwrotu.

Przy wyższych stopach procentowych można mu to jednak wybaczyć, bo jego rentowność indeksu wynosi 6,5% i więcej to 0,55%, które oddaje się jego zarządzającym, nie boli aż tak bardzo, jak przy rentowności 1 lub 2%. ETF na indeks obligacji TBSP będzie preferowany przez osoby, które nie mają ambicji, by uczyć się zakupu poszczególnych emisji na rynku wtórnym. Ten wybór będzie też optymalny dla tych, którzy inwestują na długi termin i chcą uśredniać cenę zakupu, nie przejmując się dołkami i górkami po drodze.

Bezpośredni zakup obligacji na Catalyst sprawi jednak, że nie będziesz musiał przejmować się spadkami ceny obligacji, bo każda emisja ma planowaną datę wykupu, gdy emitent zwróci Ci 100% nominału obligacji. Jest to więc wybór trudniejszy (w zakupie), ale bezpieczniejszy, bo w razie spadków ceny papierów na giełdzie można je po prostu „przeczekać”, czekając do daty wykupu instrumentów dłużnych. Bezpośredni zakup obligacji nie generuje też żadnych kosztów rocznych, więc ta opcja jest tańsza od zakupu ETF-a na TBSP.

- Wniosek #6: Jeśli umiesz poruszać się po rynku Catalyst, to wybór pojedynczych emisji obligacji skarbowych może okazać się dla Ciebie lepszy niż zakup ETF-a na indeks TBSP.

Ten wybór ma też jedną ukrytą zaletę, której szczegóły chciałbym Ci teraz przybliżyć.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć IKE/IKZE z bogatą ofertą ETF-ów?

Mój link obniża prowizję na rynkach zagranicznych z 0,29% do 0,24%.

Szukasz zagranicznego konta maklerskiego?

Pełen ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Maksymalizacja zysku w scenariuszu 1

Indeks TBSP ma w swoim składzie obligacje o różnym terminie zapadalności, np. 3, 5, 6 i 10 lat, co oznacza, że „przeciętnie” jest on w danym momencie np. obligacją o zapadalności 5-letniej i rentowności 7%. W sytuacji wahań stóp procentowych największe zmiany notują obligacje o długim terminie zapadalności, przez co mówi się, że są one najbardziej „wrażliwe” na ryzyko stóp procentowych. Jeśli jednak spodziewasz się obniżania stóp procentowych, to lepszą inwestycją od uśredniającego zapadalność ETF-a na indeks TBSP okazać się może wybrana emisja o długim terminie zapadalności.

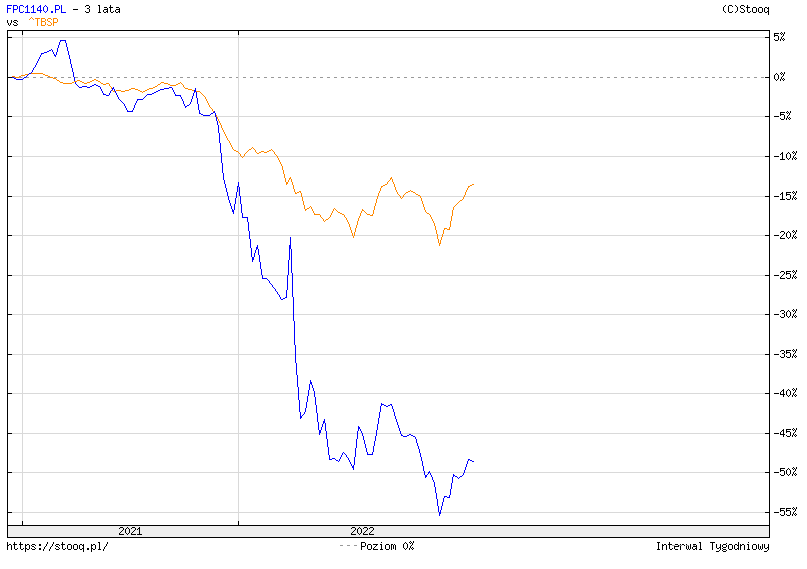

W obecnej chwili wśród notowanych na GPW Catalyst obligacji skarbowych i emitowanych przez instytucje państwowe najdłuższy termin wykupu mają przykładowo emisje WS0447 oraz FCP1140, których wrażliwość na zmiany stóp procentowych widać na pierwszy rzut oka. Wystarczy porównać ich przebieg między grudniem 2021 a grudniem 2022, by dostrzec, że tracą one nawet 50% w porównaniu do indeksu TBSP, który stracił „tylko” 15%.

Ta czułość na stopy procentowe to jednak miecz obosieczny i jeśli będziesz miał rację co do scenariusza spadku inflacji i redukcji stóp procentowych to właśnie takie emisje wyjdą pod kątem stopy zwrotu najlepiej.

- Wniosek #7: Gdy stopy procentowe na PLN zaczną spadać, pojedyncze obligacje skarbowe o długim terminie zapadalności okażą się lepszą inwestycją niż szeroki indeks obligacji TBSP.

Na sam koniec chciałem przedstawić kilka sytuacji, w których inwestycja w TBSP będzie szczególnie bezsensowna.

Kiedy ETF na TBSP nie będzie miał sensu?

Prowadzony przez Beta ETF na TBSP jest obecny na GPW od początku 2022 roku, czyli od bardzo niefortunnego dla tego indeksu okresu, gdy stopy procentowe były niskie i już zapowiadano ich podnoszenie. Wyobraź sobie, że w danej chwili indeks TBSP jest „obligacją 5-letnią o kuponie 1%”, a fundusz ETF na ten indeks dalej kosztuje 0,55% rocznie. Jak wcześniej pisałem – byłaby to wtedy bezsensowna inwestycja, która w najlepszym wypadku przyniesie niewielki zysk, a w najgorszym – nawet kilkunastoprocentowe straty.

Tradycyjne ETF-y obligacyjne notowane na giełdach zagranicznych kosztują zwykle poniżej 0,2% rocznie, więc oferowany przez Beta ETF fundusz ze swoim kosztem 0,55% wypada tu trochę drogo. Właśnie dlatego sugeruję przy niskich stopach procentowych unikać obligacji stałoprocentowych, a zwłaszcza w formie funduszu o określonym koszcie rocznym.

- Wniosek #8: Unikaj ETF-a na TBSP przy niskich stopach procentowych, bo jego koszt roczny może „zjeść” całe potencjalne odsetki, które ten otrzyma i zakumuluje.

To by było na tyle, jeśli chodzi o treść tego krótszego niż zwykle wpisu. Mam nadzieję, że przedstawione tu dane i wnioski były dla Ciebie ciekawe i otworzyły Ci nieco oczy na inwestowanie w indeks TBSP wobec prostszych w zrozumieniu i zakupie obligacji COI i EDO.

Obserwuj mnie na Twitterze (X):

Subskrybuj mój kanał YouTube:

Podsumowanie

Choć ten wpis nieco celowo zabarwiłem w taki sposób, by antyinflacyjne EDO wydawały się w większości sytuacji lepszą opcją od stałoprocentowych składników indeksu TBSP, to w przyszłości mogą zaistnieć całe dekady, w których to TBSP będzie pobijać EDO. Właśnie dlatego zdecydowałem się na napisanie o obligacjach raz jeszcze, chcąc poruszyć temat w ujęciu bardziej długoterminowym, niż zrobiłem to we wpisie „Kiedy kupić ETF na indeks polskich obligacji TBSP?„.

Daj znać w komentarzach, co sądzisz o inwestowaniu w obligacje stałoprocentowe, pamiętając, że mają one silną, ale rzadko analizowaną zaletę „gwarancji określonej wysokości odsetek” w kolejnych latach, czego o obligacjach antyinflacyjnych powiedzieć już nie możemy. Jeśli chcesz nauczyć się czegoś więcej o różnych rodzajach obligacji, to serdecznie polecam Ci też lekturę wpisu „W jakie obligacje zainwestować? Obligacje a inflacja i stopy procentowe„, w którym tłumaczę, jakie rodzaje obligacje radzą sobie najlepiej w zależności od sytuacji na rynku.

Dziękuję za przeczytanie wpisu do końca i do następnego!

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.