Wiek a inwestowanie.

Na moim blogu napisałem już dość dużo wpisów z symulacjami opartymi na prawdziwych historycznych danych dotyczących indeksów, więc dziś zrobię wyjątek. Czy to oznacza, że będę zmyślał, nie opierając tej treści na faktach? Nie, bo po prostu zbuduje prosty mechanizm „gry inwestycyjnej”, która przedstawi 50 lat inwestowania zwykłego inwestora, takiego jak Ty czy ja, który w różny sposób reguluje ryzykiem swojego portfela. Do napisania tego wpisu zainspirowali mnie czytelnicy zadający pytania o to, w jakim wieku ryzykować na giełdzie najwięcej, a temat ten pojawił się w uproszczonej wersji w rozdziale 6 mojej książki „Inwestowanie dla każdego”.

Nie chcąc kopiować ani powielać treści własnej książki, w tym wpisie podejdę do tematu nieco inaczej i zamiast zakładania stałej stopy zwrotu dla danego okresu, pozwolę inwestorowi „wybrać” strategię w zależności od wieku, stale „grając” na tym samym, wirtualnym indeksie akcji. Owa gra polegać będzie na tym, że w określonych okresach dostanie on możliwość regularnego inwestowania bez dźwigni oraz „wzmocnienia” swojego wyniku inwestycyjnego za pomocą dźwigni miesięcznej wynoszącej 5x normalny wynik miesięczny indeksu. Inwestor trafi w różne okresy w różnym wieku, a szczęście i pech w inwestowaniu czasem zdefiniują jego wieloletni wzrost kapitału, a często będą praktycznie niezauważalne w długoterminowym wyniku inwestycyjnym. Zacznijmy od przedstawienia kontekstu symulacji.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- W jakim wieku warto ryzykować najwięcej, a w jakim lepiej inwestować defensywnie.

- Jak na zależność wieku do ryzyka wpływa uśrednianie inwestycji co miesiąc.

- Jakimi regułami kierowałbym się, tworząc portfel inwestycyjny stopniowo, a jakimi od zera.

Powiązane wpisy

- Jak przygotować portfel inwestycyjny do emerytury?

- Proste inwestowanie pasywne – najlepsze portfele dla zabieganych

- Co powiedziałbym młodszemu sobie o finansach? Najważniejsze lekcje

- Dlaczego tracisz na giełdzie? Największe błędy inwestorów

- Lepiej zwiększać zarobki czy uczyć się inwestować?

- Ile powinieneś mieć pieniędzy w zależności od wieku?

Wpływ wieku na strategię inwestycyjną

W branży inwestycyjnej istnieje niemal stuprocentowa zgodność odnośnie do tego, że im starsi jesteśmy, tym niższe ryzyko inwestycyjne powinniśmy akceptować. Eksperci inwestycyjni tłumaczą to dwoma czynnikami:

- Po przejściu na emeryturę nasze wpływy (emerytura państwowa) będą o wiele niższe niż w latach pracy (wynagrodzenie), więc przyda nam się uzbierany w portfelu inwestycyjny kapitał. Jeśli będziemy go stopniowo wypłacać, to z pewnością nie chcemy, by nagle zmalał o połowę (patrz: portfel 100% akcji).

- Z wiekiem człowiek może preferować ponoszenie coraz mniejszego ryzyka. Osobie starszej może być trudniej, aby zaakceptować duże straty i w obliczu krachu prędzej sprzeda udziały niż osoba młoda, nieposiadająca jeszcze dużego majątku.

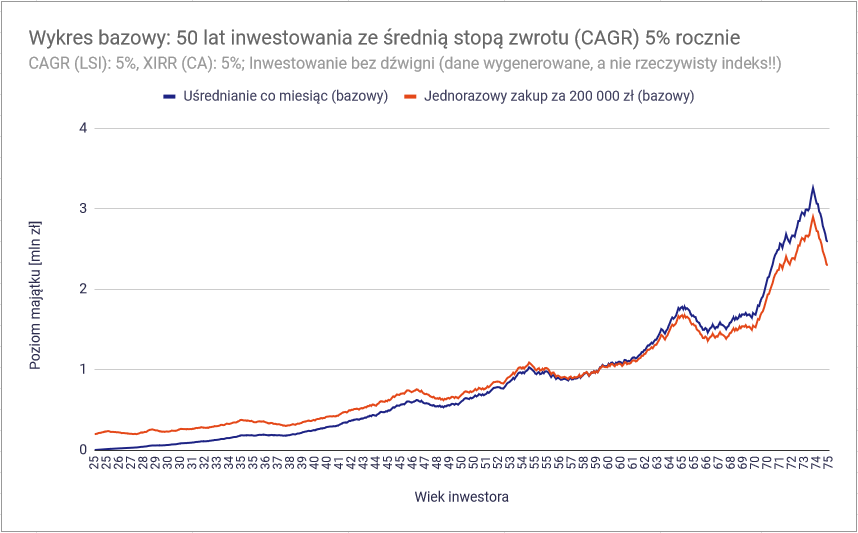

Obydwa powyższe to tylko założenia, więc, zamiast regulować proporcją akcji do obligacji, postanowiłem dziś pobawić się dźwignią. Scenariuszem bazowym będzie indeks akcji przynoszący średnio 5% ponad inflację w ciągu roku (dlatego nie uwzględniam inflacji w wysokości dopłat ani nie prezentuję nominalnego wyniku inwestycyjnego). Zaprezentuję tu 2 sposoby inwestowania: 1000 zł co miesiąc oraz 200 000 zł na początku bez żadnych dopłat. Nasz wymyślony indeks akcji będą spotykać hossy i bessy, które zaprezentowałem na poniższym wykresie:

Rozkład stóp zwrotu jest dobrany tak, że XIRR, czyli liczona MWR – stopą zwrotu ważoną pieniądzem – stopa zwrotu inwestycji z cyklicznymi dopłatami wynosi tyle samo, co CAGR (średnia roczna stopa zwrotu dla jednorazowej inwestycji), czyli 5% rocznie. Piszę to bardziej jako ciekawostkę niż istotny fakt, bo nie wpłynie to aż tak bardzo na poszczególne symulacje.

Wiedząc, w jakich latach wystąpiła hossa, a w jakich bessa (w końcu to ja tworzę ten indeks za pomocą funkcji excelowskiej losującej stopę zwrotu dla każdego miesiąca) mogę pomóc lub przeszkodzić poszczególnym inwestorom. Zacznijmy od osób, które chcą spekulować, a więc ryzykować więcej w młodym wieku.

Wyższe ryzyko w młodym wieku

Młody wiek kojarzy się z większym ryzykiem, a brak edukacji inwestycyjnej często rodzi chęć „zarobienia dużo, szybko i bez problemu”. Dlatego scenariusz podwyższonego ryzyka w pierwszych kilku latach inwestowania jest bardzo rzeczywisty i to właśnie od niego chciałem rozpocząć liczbową część artykułu.

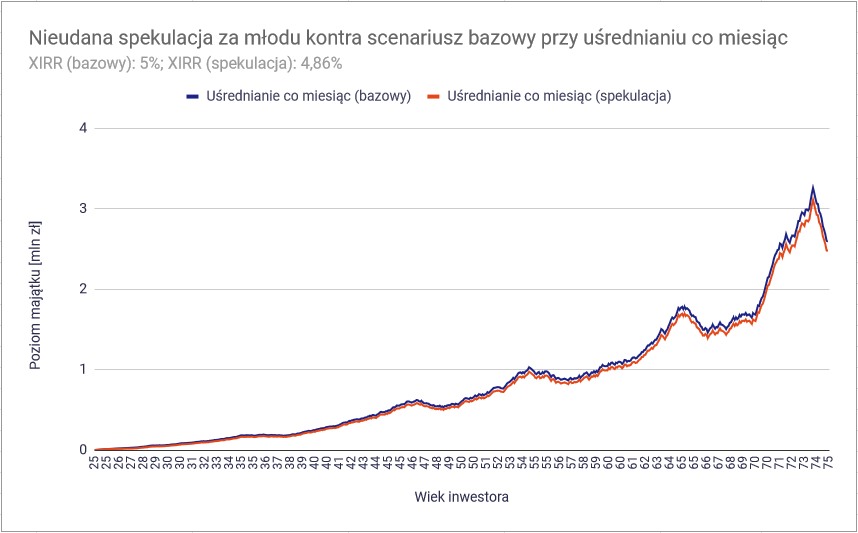

Nieudana spekulacja za młodu

Najbardziej prawdopodobny ze wszystkich scenariuszy jest ten, w którym młodociany spekulant popełni błąd i w złym momencie poniesie zbyt wielkie ryzyko. Mimo że nie widać tego na wykresie uśredniania 1000 złotych miesięcznie, to wierz mi na słowo, że inwestor „przehulał” tu sporą część pieniędzy w pierwszych 3 latach swojego inwestowania. Sprawiło to, że czwarty rok inwestowania (na wykresie wiek 28 lat) rozpoczął on z kapitałem wynoszącym około 20 zamiast 32 tysięcy złotych, jak inwestor „niespekulujący” w scenariuszu bazowym:

Zakładamy, że spekulant za młodu wyciągnął wnioski i nigdy później nie ponosił już podobnego ryzyka. Z powyższego wykresu możemy wywnioskować, że w scenariuszu comiesięcznego oszczędzania i inwestowania szaleństwo, które zakończyło się sporą stratą za młodu, nie miało zbyt wielkiego wpływu na wieloletnią inwestycję. Jest to jeden z ważniejszych wniosków, który pojawia się na samym początku wpisu i jest naprawdę warty zapamiętania, ponieważ:

- Może to dodać otuchy osobom startującym od zera, które zamierzają inwestować regularnie i boją się możliwych obsunięć kapitału (np. tego, że kryzys wydarzy się zbyt szybko). Nie ma się czego bać, ponieważ początkowy kapitał jest niewielki relatywnie do przyszłych wpłat.

- Może to uspokoić początkujących inwestorów, którzy boją się tego, że robią błędy. Te błędy niewiele kosztują, jeśli startujesz od małego kapitału i zamierzasz regularnie dopłacać.

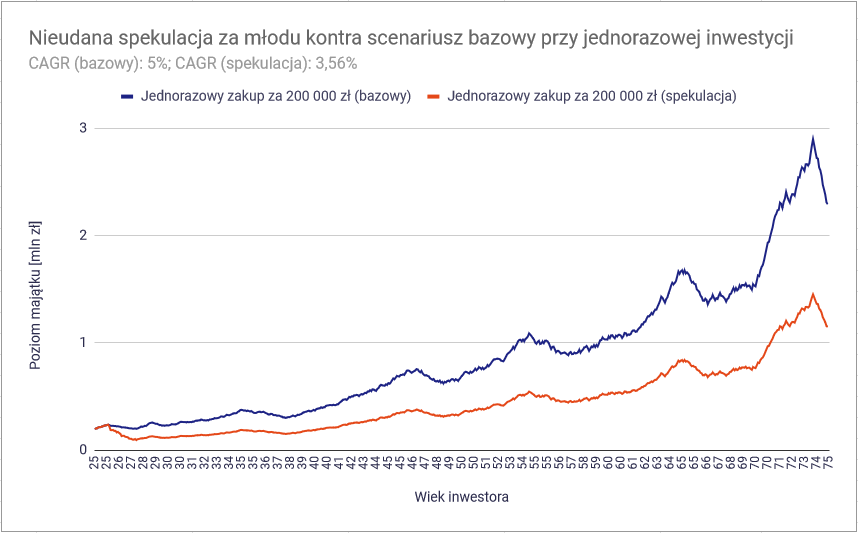

Zupełnie inaczej wygląda sytuacja osoby, która startuje od 200 000 złotych i nie zamierza dopłacać przez 50 lat ani złotego, dla której efekt nieudanej wczesnej spekulacji jest katastrofalny. Abstrahując od tego, że taki inwestor prawdopodobnie nie istnieje, ponieważ większość z nas siłą rzeczy będzie dopłacać do portfela wraz z zarabianiem i oszczędzaniem pieniędzy, pragnę zauważyć, jak niebezpieczna jest spekulacja dla osób startujących od dużych kwot i niezamierzających wcale dopłacać:

Powyższy wykres pozwala nam wysnuć kolejny wniosek, jakim jest to, że osobom zaczynającym inwestowanie z wysokiego pułapu zalecana jest ostrożność. Większość czytelników mojego bloga nawet jeśli nie zaczyna od zera, to zamierza później dopłacać, co sprawia, że ryzyko wczesnej nieudanej inwestycji (lub spekulacji) jest dla nich mimo wszystko ograniczone. Jeśli jednak otrzymujesz spadek i poza nim nie za bardzo masz jak oszczędzać, to naucz się od początku dobrze zarządzać ryzykiem swojego portfela, aby nie stracić na początku zbyt dużo, bo odbudowanie majątku będzie trudne i zajmie Ci prawdopodobnie całe lata.

Załóżmy teraz, że spekulacja za młodu się powiodła, co w pewien sposób wpłynie na obydwu inwestorów.

Udana spekulacja za młodu

Wczesne sukcesy w spekulacji nie zapewniły inwestorowi spektakularnego startu, ponieważ po 12 miesiącach dobrych osiągów uzbierał on 20 000 złotych wobec 12 000 złotych inwestora w scenariuszu bazowym. Ta w teorii duża przewaga kompletnie zginęła w świetle comiesięcznych dopłat do portfela, które sprawiły, że dodatkowa stopa zwrotu we wczesnym okresie w scenariuszu regularnego inwestowania w długim terminie praktycznie niczego nie dała:

Wzmacnia to jeden z wcześniejszych wniosków i potwierdza, że spekulacja małym kapitałem na początku inwestowania i z założeniem przyszłych regularnych dopłat praktycznie nie ma wpływu na naszą wieloletnią stopę zwrotu. Niezależnie, czy na wczesnej spekulacji stracimy, czy zyskamy, jej znaczenie jest marginalne i z czasem zostaje zatarte przez kolejne wpłaty do portfela inwestycyjnego. Oczywiście zakładając, że przestaniemy spekulować i po prostu zainwestujemy nasze środki w indeks (w tym przykładzie osiągający średni roczny wynik 5% rocznie powyżej inflacji).

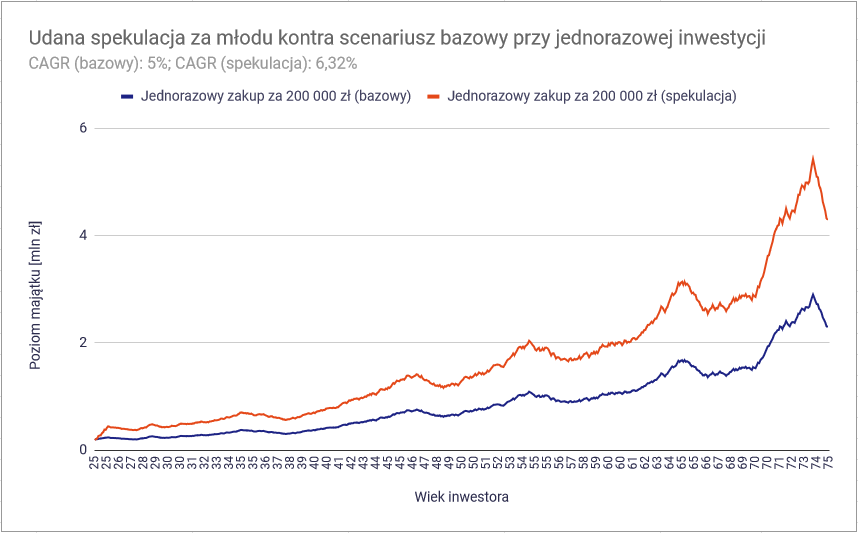

Skoro w scenariuszu jednorazowej inwestycji 200 000 złotych nieudana spekulacja odniosła katastrofalny efekt, to udana spekulacja we wczesnych latach powinna odnieść efekt odwrotny. Nie inaczej, ponieważ dobry start w inwestowaniu jednorazowym całej posiadanej sumy „ustawia” inwestowanie na długie lata, pozwalając znacznie pobić inwestora, który przez całe życie mnożył środki w rozsądniejszy sposób:

Tylko czy osoba młoda rzeczywiście potrafiłaby we wczesnej fazie inwestowania (i edukacji inwestycyjnej) spekulować równie skutecznie? Co ważniejsze: czy odnoszący sukcesy spekulacyjne młodzian potrafiłby nagle zwolnić, nabrać rozsądku i przestać inwestować na dźwigni (5x, bo tyle wynosi ona w przykładzie)? Myślę, że nie, dlatego osobom, które planują dużą początkową wpłatę i niewielkie dopłaty do portfela (lub ich zupełny brak) polecałbym raczej standardowy portfel pasywny (z regulacją ryzyka poprzez modyfikację proporcji akcji do obligacji), a nie ryzykowne granie na dźwigni.

Czy warto ryzykować więcej w młodości?

Odpowiedź na to pytanie dotyka sfery psychologii inwestowania, o której napisałem też wpis „Psychologia inwestowania, czyli jak inwestować, by nie zwariować„. Wyobraź sobie, że jesteś początkującym inwestorem, któremu od wielu miesięcy spekulacja na dźwigni bardzo dobrze wychodzi. Co więcej, dzięki tej spekulacji znacznie pobijasz wyniki swoich znajomych, którzy w tym samym czasie zaczęli inwestować pasywnie. Zasadnicze pytanie brzmi: czy potrafiłbyś przestać spekulować, gdybyś osiągał na tym dobre wyniki? I czy w ogóle warto przestawać więcej ryzykować, skoro osiąga się dobre wyniki? Moim zdaniem nie tyle, ile przestawać, co powoli przenosić środki na regularne, nudne, długoterminowe inwestowanie, aby przy porażce w spekulacji, dalej zachować większość swojego kapitału.

Zwiększone ryzyko inwestycyjne w młodości ma swoje dwa oblicza, bo jeśli zaczynasz od zera i regularnie dopłacasz, to efekt spekulacji i tak nie będzie miał dla Ciebie specjalnego znaczenia. Jeśli jednak nie zarabiasz zbyt wiele (więc nie masz z czego oszczędzać), ale otrzymałeś np. spadek, który chcesz zainwestować, to nieudana spekulacja może cofnąć Twoje inwestowanie o wiele lat wobec osoby, która od początku inwestuje rozsądnie bez dźwigni. Spekulacja to miecz obosieczny, więc z dużą kwotą na starcie możesz też przyspieszyć wzrost kapitału o wiele lat, ale pamiętaj, że początkowe sukcesy będą kusić Cię ku temu, by z takiej gry nie rezygnować i w końcu prawdopodobnie się na tym „przejedziesz”, tracąc większość kapitału.

Teraz coś dla starszych czytelników, czyli wspólne szukanie odpowiedzi na pytanie, czy warto spekulować na starość.

Wyższe ryzyko w starszym wieku

Podobnie jak młodość może kojarzyć Ci się z ryzykiem, tak starość i podeszły wiek prawdopodobnie budzą skojarzenia spokoju, harmonii i odpoczynku, a więc nijak nie przywołują na myśl spekulacji na dźwigni. Załóżmy jednak, że inwestor, który przez całe życie był zadowolony ze stopy zwrotu 5% rocznie ponad inflację, nagle zaczyna korzystać z dźwigni 5x, trafiając w dość słaby okres na giełdzie. Sprawdźmy, jak dużą porażką byłaby nieumiejętna spekulacja w podeszłym wieku.

Nieudana spekulacja na starość

Ktoś, kto inwestował przez ponad 45 lat z dobrym rezultatem, nagle stwierdza, że może się trochę pobawić. Nie potrzebuje on już tych pieniędzy, a rodzina i tak otrzyma od niego dość dużo w spadku, więc zaczyna grać na dźwigni, stosując ją w najgorszym możliwym momencie, czyli u progu bessy. Niestety zamiast spadków, obstawia wzrosty, co kończy się dla jego kapitału fatalnie:

Uśrednianie co miesiąc nie odnosi tu praktycznie żadnego efektu, bo kwoty nowych inwestycji są o wiele mniejsze od uzbieranego przez lata kapitału. Dokładnie z tego powodu wykres jednorazowej inwestycji wygląda w tym przypadku niemal tak samo, jak wykres powyżej, na którym zobrazowałem kapitał inwestora, który co miesiąc dokłada 1000 złotych. Niezależnie, czy uśredniasz, czy zainwestowałeś określoną kwotę jednorazowo, nieudana spekulacja na starość zje lwią część kapitału, na który ciężko zarabiałeś przez całe życie:

Powyższe jest głównym powodem, dla którego eksperci finansowi nie polecają ponoszenia nadmiernego ryzyka w chwili, gdy do końca życia zostało nam prawdopodobnie maksymalnie kilkanaście lat, a zainwestowane środki mogą się przydać na różne życiowe wydatki. W ekstremalnym przypadku mogą być to środki na leczenie, które uratują Ci życie, więc jeśli jesteś w wieku 65-75 lat, to dobrze zastanów się, czy spekulując, nie ryzykujesz zbyt wiele swojego kapitału. Spekulacja może się oczywiście powieść, co kilkukrotnie pomnoży kapitał, który przez całe życie powolutku odkładałeś i defensywnie inwestowałeś.

Udana spekulacja na starość

Jeśli założymy, że po wielu latach inwestowania ten sam inwestor chciałby trochę zaszaleć, obierając ku temu lepszy moment, to miałoby to bardzo dobry wpływ na jego krzywą budowania majątku:

Podobnie jak w pierwszym przypadku, nie ma większego znaczenia, czy inwestor dopłaca do portfela, czy dokonuje jednorazowej inwestycji, bo skala zainwestowanego kapitału jest tu tak wielka, że kompletnie ginie w niej efekt miesięcznych dopłat. Potwierdza to wykres jednorazowej inwestycji wynoszącej 200 000 złotych, który jest bardzo zbliżony do pierwszego wykresu, uwzględniającego dopłaty co miesiąc:

Udana spekulacja na starość może przynieść realizację marzeń Tobie i Twojej rodzinie, ale nieudana może je kompletnie zaprzepaścić. Warto przyjrzeć się też psychologicznym aspektom ponoszenia nadmiernego ryzyka w okresie emerytalnym, by dojść do tego, w jakim wieku warto ryzykować najwięcej.

Czy warto ryzykować więcej na starość?

Z jednej strony najstarsi inwestorzy są też na ogół najbardziej doświadczeni, więc mogą dostrzegać pewne giełdowe zależności lepiej od inwestorów młodszych. Dzięki doświadczeniu mają więc szansę na pokonanie rynku i zaryzykowanie więcej w odpowiednim momencie, co z małej fortuny dałoby im większą fortunę. To, czego nie dostrzegamy, to fakt, że wieloletni inwestor pasywny nie musi być ekspertem w inwestowaniu i taka spekulacja na starość może się dla niego skończyć fatalnie. Inną kwestią jest to, że nie każdy może w tym wieku potrzebować tak dużych pieniędzy, więc kluczowe jest wydzielenie kapitału do zabawy tak, aby nie spalić środków, które mogą się nam przydać na ważny cel.

Eksperci polecają regułę 100 – wiek nie bez powodu. Choć nie jest ona uniwersalna, to zakłada, że im mniej lat nam zostało, tym bardziej powinniśmy się skupić na konserwacji kapitału i tym mniej ryzykować. Spotykam jednak wśród czytelników bloga osoby, które postępują odwrotnie, twierdząc, że skoro zostało im tylko 10-20 lat życia, to mogą trochę zaszaleć na giełdzie, bo prawdopodobnie nigdy nie wykorzystają do niczego zgromadzonych przez siebie środków. Ważna jest więc trzeźwa i chłodna ocena tego, czy potrzebujemy całych zgromadzonych środków i do czego mogą nam się ewentualnie przydać. Występuje tu też podobne ryzyko, co w przypadku młodych spekulantów, a więc to, że uzależnimy się od spekulacji i w końcu wyzerujemy ciężko zarobiony przez lata kapitał (czego nikomu nie życzę).

I tu wchodzi w grę jedna z rad, którą podzieliłem się w rozdziale 10 mojej książki „Inwestowanie dla każdego”, która polega na wydzieleniu portfela spekulacyjnego z głównego portfela inwestycyjnego i niezasilaniu go nowym kapitałem w razie porażki. Warto pamiętać o tym, że zarobiony „nadmiarowy zysk” trzeba ucinać z części spekulacyjnej i zabezpieczać w głównym portfelu, a jeśli powinie nam się noga, to nie wolno z niego „pożyczać” tylko po to, by portfel spekulacyjny odbudować. Większość ludzi dzięki temu wcześnie przestanie spekulować i na starość nawet nie będzie myślało o takiej zabawie.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć bezpieczne konto z bogatą ofertą ETF-ów?

Szukasz dobrego zagranicznego konta maklerskiego?

Aktualny ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Szczęście za młodu czy szczęście na starość?

Dość szczególnym przypadkiem może być miks powyższych, czyli 2 osoby, które:

- Miały szczęście za młodu (udana spekulacja), ale pecha na starość (nieudana spekulacja).

- Miały pecha za młodu (nieudana spekulacja), ale szczęście na starość (udana spekulacja).

Ta mieszanka powinna pozwolić nam jednoznacznie ocenić wpływ zwiększonego ryzyka na inwestycję w różnym wieku. Zacznijmy od dwóch inwestorów, którzy startują od zera, co miesiąc dokładając 1000 złotych do swoich portfeli inwestycyjnych. Jeden z nich miał farta w młodości, a drugi pecha, ale skutkuje to odpowiednią nauką (lub jej brakiem) i odwrotnymi wynikami w dalekiej przyszłości, gdy obydwaj kończą 70 kilka lat:

Zakładając, że uśredniasz co miesiąc, sukces na starość jest o wiele ważniejszy niż porażka za młodu, dlatego jeśli masz spekulować to młodo. To chyba jedyna uniwersalna reguła z tego wpisu, pokazująca, że efekt uśredniania i comiesięcznych dopłat naprawdę redukuje wpływ wczesnych błędów na inwestycję.

Najciekawszy wykres w tym wpisie to jednorazowa inwestycja w wariancie mieszanym, w którym inwestor ma szczęście za młodu i pecha na starość. Podkreśla ona niszczący wpływ złej spekulacji przy dużym kapitale i pokazuje, że nawet inwestor, który przepalił większość początkowej inwestycji, wynoszącej 200 000 zł (wykres czerwony) może dać radę przegonić inwestora, który na szali kładzie wieloletnie oszczędności, robiąc to nieumiejętnie:

Czy jest zatem jakiś złoty środek i jakieś uniwersalne zasady, które można uzyskać z powyższych prostych symulacji? Jedną z nich jest z pewnością to, że nie spekuluj na instrumentach, których nie rozumiesz od podszewki. Może nawet warto napisać „nie spekuluj” w ogóle, jeśli nie jest to Twoje zajęcie od lat i nie potrafisz na tym powtarzalnie zarabiać pieniędzy (założę się, że 90% osób nie potrafi na tym naprawdę zarabiać). Jeśli jednak korci Cię do spróbowania własnych sił, to rób to w młodym wieku, zwłaszcza jeśli rodzice nie dali Ci wielkiego majątku na start i zamierzasz oszczędzać i inwestować regularnie.

Nie różni się to zbyt wiele od mojego własnego startu w inwestowaniu, w którym „przepaliłem” sporą część pierwszych oszczędności na rynku NewConnect, ale z perspektywy czasu nie miało to wielkiego wpływu na moje inwestowanie poza zmotywowaniem mnie do przeczytania kilku dobrych książek o inwestycjach i dokształceniu się z tej dziedziny. Jeśli poszukujesz dobrych książek o inwestowaniu, to koniecznie zajrzyj na stronę „polecane” na moim blogu, gdzie znajdziesz najlepsze moim zdaniem pozycje na ten temat. Na koniec sprawdźmy, co sugerują w sprawie ryzyka wg wieku eksperci z branży finansowej.

A może 100 - wiek?

Zasada 100 minus wiek głosi, że inwestor powinien mieć tyle akcji, ile stanowi wynik odjęcia jego wieku od liczby 100. Jeśli masz 20 lat, to 80% akcji jest OK, a jeśli masz 40 lat, to już tylko 60% akcji jest rekomendowane. Jako pozostałą część powinieneś mieć np. obligacje skarbowe czy innych mniej zmiennych od akcji instrumentów finansowych.

Ten temat poruszyłem w jednym z moich ulubionych wpisów na blogu zatytułowanym „Jak przygotować portfel inwestycyjny do emerytury?„. Problem ze 100 minus wiek jest taki, że jeśli założymy zmienną proporcję globalnych akcji do polskich obligacji wynoszącą 100 – wiek dla akcji, to lądujemy w wieku 70 lat z 70% obligacjami polskiego skarbu państwa. Wyobraź sobie, że jesteś staruszkiem, któremu nie chce się już śledzić wszystkich wydarzeń ze świata i akurat przegapiasz wieści o słabości gospodarczej Polski, która niesie za sobą spadek wartości naszej waluty. Efektywnie możesz więc stracić większość kapitału, polegając na regule, która stworzona była dla przyszłych emerytów mieszkających w silnym gospodarczo i bardzo rozwiniętym kraju, jakim są np. Stany Zjednoczone.

Nie oznacza to jednak, że polski inwestor w podeszłym wieku jest od razu na straconej pozycji, bo może on zrobić następujące rzeczy:

- Dodać do portfela obligacje zagraniczne. Pomimo tego, że mają na ogół wyższą zmienność (w walucie inwestora) od obligacji kraju, w którym mieszka, to rozkładają ryzyko emitenta na więcej krajów, ryzyko walutowe na więcej walut, a i tak mają szansę być mniej zmienne od indeksu akcji.

- Zaakceptować wyższy udział akcji w portfelu niż sugeruje metoda 100 – wiek. W inwestowaniu nie ma uniwersalnych metod, które zadziałają dla każdego, więc nie dziwmy się, jeśli obecni emeryci inwestują trochę agresywniej od tego, co sugeruje zasada 100 – wiek.

Pamiętaj, że mając uzbierany duży kapitał na starość, istnieje duża szansa na to, że i tak odziedziczą go Twoi spadkobiercy. A jeśli tak jest, to może powinno się w wieku 70 lub 80 lat ryzykować trochę więcej, przyjmując perspektywę osób, które nasz kapitał odziedziczą i – jeśli są przygotowane do inwestowania – pozostawią zainwestowany jeszcze przez kilkadziesiąt lat, budując wielopokoleniowy majątek, który odziedziczą później ich spadkobiercy. A jeśli inwestujesz dla siebie, to nie odmawiaj sobie przyjemności spekulacji na określonej części kapitału, jeśli sprawia Ci to przyjemność i dodaje potrzebnych w podeszłym wieku emocji, których możesz nie potrafić czerpać już z innych aktywności życiowych. Zwłaszcza jeśli czujesz, że uzbierałeś zbyt wiele i większość tej kwoty i tak nigdy Ci się do niczego nie przyda. Oczywiście racjonalny człowiek po prostu wyda pieniądze na wczasy w dobrym hotelu i jedzenie w dobrych restauracjach, ale ci z żyłką hazardzisty mogą po prostu woleć trochę „pograć” na giełdzie po wielu latach spokojnego i rozsądnego inwestowania.

Podsumowanie

Przyznam, że jest to dość eksperymentalna formuła wpisu, w której zamiast korzystać z danych historycznych, zastosowałem bardzo proste symulacje „losowej stopy zwrotu” z portfela inwestycyjnego. Choć wiem, że wnioski mogą być dla większości oczywiste, to założę się, że wielu czytelników mogło nie wpaść na to, że zwiększone ryzyko nieudanej spekulacji nie jest tak dotkliwe w młodym wieku (i przy większym kapitale), jak na starość. Zwłaszcza jeśli zamierzasz regularnie dopłacać do swojego portfela i co miesiąc lub co kwartał inwestować nowe środki.

Ryzyko spekulacyjne opłaca się tym mniej, im większy mamy kapitał, mniej lat na jego odrobienie i większe potencjalne potrzeby. Osoba przewlekle chora z ryzykiem kosztownej operacji za nic na świecie nie powinna spekulować na dźwigni na środkach, które mogą się jej przydać na pokrycie kosztów odpowiedniego leczenia. Z drugiej strony ktoś starszy bez większych potrzeb i z dobrze zabezpieczonymi majątkowo potomkami może się w podeszłym wieku wbrew regule 100 – wiek trochę pobawić, osiągając z tego przyjemność i zwiększone zyski.

Sugerowałbym jednak niekorzystanie z dźwigni w wieku 65-80 lat, a zamiast tego po prostu prowadzenie portfela, w którym jest więcej akcji, niż sugerowałby to nasz wiek. Ironia rynków finansowych jest taka, że w długim terminie najwięcej zarabiają osoby gotowe na podjęcie zwiększonego ryzyka, więc jeśli uzbierałeś za dużo, to najlepszym sposobem na przechowanie wartości kapitału będzie właśnie inwestycja w tani i dobrze zdywersyfikowany fundusz akcji globalnych, np. jeden z tych, które opisałem we wpisie „Najlepsze fundusze ETF na akcje z całego świata„.

Jeśli wpis Ci się spodobał, to koniecznie skomentuj go oraz pamiętaj o polubieniu mojej strony na Facebooku, oraz subskrybowaniu mojego kanału na YouTube. Z góry serdeczne dzięki i do zobaczenia w kolejnym wpisie na blogu.

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.