Wolisz wygodę czy dywidendy?

Większość ludzi intuicyjnie rozumie różnicę między ETF-ami akumulującymi, a ETF-ami wypłacającymi. Polega ona na tym, że te pierwsze, otrzymując dywidendy ze spółek lub odsetki z obligacji, reinwestują je, kupując więcej akcji i obligacji, dzięki czemu ich cena szybciej rośnie. W przeciwieństwie do nich ETF-y wypłacające gromadzą przez jakiś czas odsetki i dywidendy, aby w końcu wypłacić je (w formie kolejnej dywidendy) posiadaczom swoich jednostek. Gdyby nie istniał podatek od dywidend zwany podatkiem Belki, to tego wpisu właściwie by nie było, ponieważ nikt nigdy nie zastanawiałby się nad tym, czy wybrać ETF accumulating, czy ETF distributing. Wybór ten jednak komplikuje kwestia podatków i prowizji, dzięki czemu jest on świetnym tematem do poruszenia we wpisie. Zacznę tu od przedstawienia wpływu dywidend na indeks akcji, który prawdopodobnie jest większy, niż mogłoby Ci się wydawać.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Jak dywidendy wpływają na indeks akcji.

- Kiedy ETF akumulujący (accumulating) jest lepszy od ETF-u wypłacającego (distributing).

- Jak podatek Belki i podatek giełdowy wpływają na opłacalność ETF-ów wypłacających.

- Kto powinien wybrać ETF akumulujący, a kto ETF wypłacający.

Powiązane wpisy

- ETF (1/6) – Co to są fundusze ETF i dlaczego warto w nie inwestować?

- ETF (2/6) – Jak wybrać ETF? Narzędzia do znajdowania i oceny ETF-ów

- ETF (5/6) – Jak rozliczyć podatek z ETF-ów? Zyski i dywidendy

- Stawki podatku od dywidend z zagranicznych akcji i funduszy ETF

- Jak stworzyć globalny portfel dywidendowy z funduszy ETF? Ranking ETF-ów dywidendowych

Wpływ dywidend na stopę zwrotu z akcji

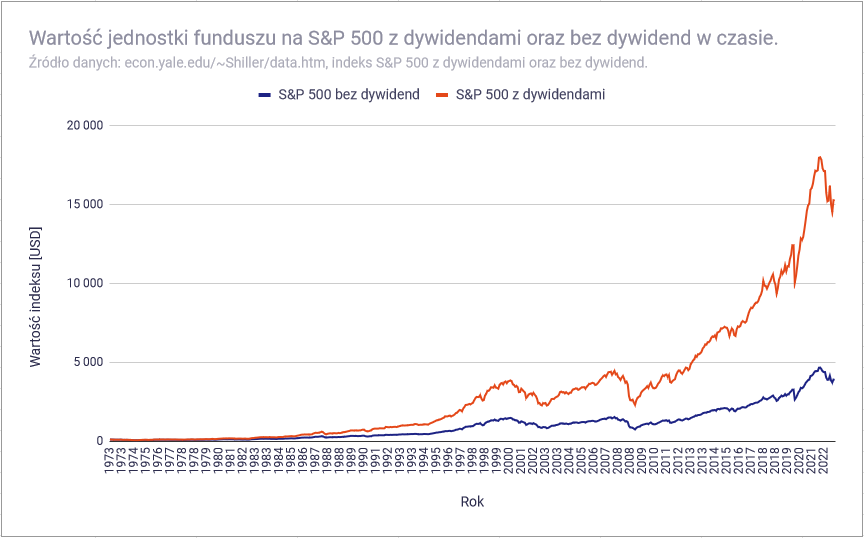

Wypłacane przez spółki dywidendy mają bardzo duży wpływ na stopę zwrotu z inwestycji. Jest tak, zwłaszcza jeśli mówimy o indeksach akcji z krajów, w których wypłacanie dywidend jest standardem od tylu lat, że właściwie można by je nazwać tradycją. Na nasze szczęście dane dotyczące indeksu S&P 500 oraz wysokości dywidend, które ten „wypłacał” są dostępne za darmo na stronie profesora Roberta Shillera, dzięki czemu każdy może je przeanalizować. Cudzysłowu w słowie „wypłacał” użyłem, ponieważ sam indeks oczywiście nie płaci dywidend, ale robią to spółki w jego składzie. Jeśli cofniemy się w czasie o 50 lat i założymy, że reinwestowalibyśmy 100% otrzymanych dywidend, to ich wpływ na inwestycję byłby znaczący:

W tym przypadku inwestycję w indeks S&P 500 rozpoczęliśmy w roku 1973, czyli na 20 lat przed tym, gdy powstał pierwszy ETF na ten indeks (SPY.US, czyli SPDR S&P 500 Trust ETF). Chociaż stopa dywidendy indeksu (wartość rocznej dywidendy wobec średniej ceny indeksu z danego roku), wahała się w okresie 1973 – 2022 bardzo mocno (1,1% – 5,4%), to jej wpływ na wyniki inwestorów był bardzo znaczący. Inwestor, który reinwestowałby całe wypłacane dywidendy w akcje z indeksu, zarobiłby przez 50 lat aż 290% więcej od inwestora, który dywidendy wypłacałby i wydawał np. na życie. To oczywiście nie znaczy, że 70% zwrotu pochodzi z dywidend, a po prostu to, że reinwestowanie dywidend sprawiłoby, że bardziej zyskiwalibyśmy na przyszłym wzroście cen spółek.

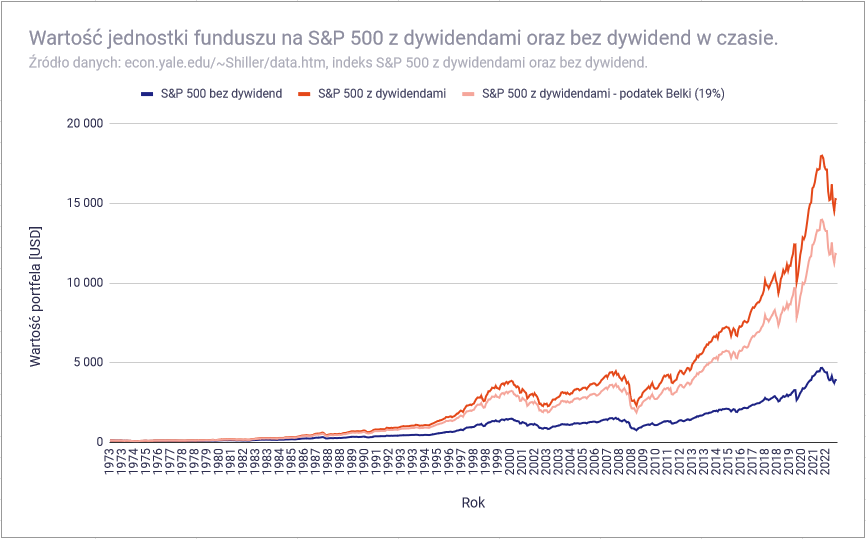

Niestety rzeczywistość nie jest taka różowa, bo w przypadku ich wypłat płacimy w Polsce tzw. podatek Belki, czyli ryczałtowy podatek 19% od kwoty otrzymanej dywidendy. To właśnie on sprawia, że porównanie dwóch typów ETF-ów wymaga trochę głębszej analizy, którą zacznę od przewag ETF-ów akumulujących dywidendy.

Przewaga ETF-ów akumulujących

Wśród polskich inwestorów w ETF-y, czyli w fundusze notowane na giełdzie z pewnością dominują fundusze rodzaju akumulującego. Są one prostsze, ponieważ nie musimy robić niczego ze spływającymi dywidendami. Są one efektywniejsze podatkowo, ponieważ dywidenda, którą fundusz otrzymuje ze spółek, jest reinwestowana „niewidocznie” dla polskiego urzędu skarbowego. Sprawia to, że inwestowanie w nie zajmuje mniej czasu oraz to, że wynik inwestycyjny będzie z czasem coraz lepszy wobec funduszy wypłacających. Wyjaśnię to na kilku przykładach.

ETF a podatek Belki (od dywidend)

Podatek Belki w kontekście dywidend z ETF-ów opisałem w popularnym wpisie z 2020 roku zatytułowanym „ETF (5/6) – Jak rozliczyć podatek z ETF-ów? Zyski i dywidendy„. Jest on tworem dość kłopotliwym, bo w kontekście ETF-ów wypłacających dywidendy inwestor płaci go nawet do trzech razy:

- Inwestor kupujący akcje spółki (bezpośrednio): spółka -> inwestor.

- Poziom 1: tzw. podatek u źródła (ang. WHT – Withholding Tax) – spółka „przechowuje” podatek (zwykle 15%) od wypłacanej inwestorowi dywidendy, do którego trafia tylko jej część.

- Poziom 2: podatek płaci inwestor w kraju swojej rezydencji podatkowej. W naszym przypadku w Polsce. Wynosi on 19%, ale pomniejsza go to, co zapłaciłeś na 1 poziomie.

Gdybyś jakimś cudem kupił wszystkie akcje z indeksu S&P 500 i przez 50 lat trzymał je na polskim opodatkowanym koncie maklerskim, to z każdej dywidendy ubyłoby Ci 19%, sprawiając, że Twoja stopa zwrotu z inwestycji uległaby znacznemu obniżeniu:

Perspektywa inwestującego w akcje amerykańskie poprzez europejskie ETF-y jest trochę inna, bo dochodzi tu pośredni poziom opodatkowania dywidend:

- Inwestor kupujący ETF na akcje: spółki -> ETF -> inwestor.

- Poziom 1: podatek u źródła (WHT) – spółka „przechowuje” podatek (zwykle 15%) od wypłacanej funduszowi ETF dywidendy, do którego trafia jej pozostała część.

- Poziom 2: podatek u źródła (WHT) – broker „przechowuje” (pobiera) podatek u źródła od wypłacanej inwestorowi (przez fundusz ETF) dywidendy. Nie dotyczy Irlandii, w której ten podatek wynosi 0%.

- Poziom 3: podatek płaci inwestor w kraju swojej rezydencji podatkowej. W naszym przypadku w Polsce. Wynosi on 19%, ale pomniejsza go to, co zapłaciłeś na 2 poziomie. W tym przypadku Urząd Skarbowy nie widzi 1 poziomu w ogóle.

ETF-u typu akumulującego dotyczy wyłącznie poziom 1. opodatkowania dywidend, czyli wtedy, gdy spółki płacą mu dywidendy. ETF-u typu wypłacającego dotyczą wszystkie 3 poziomy, ponieważ wypłaca on dywidendy posiadaczom swoich jednostek. Wyjaśnię teraz, gdzie leży podatkowa przewaga funduszy ETF typu akumulującego (accumulating).

Kiedy ETF accumulating są lepsze?

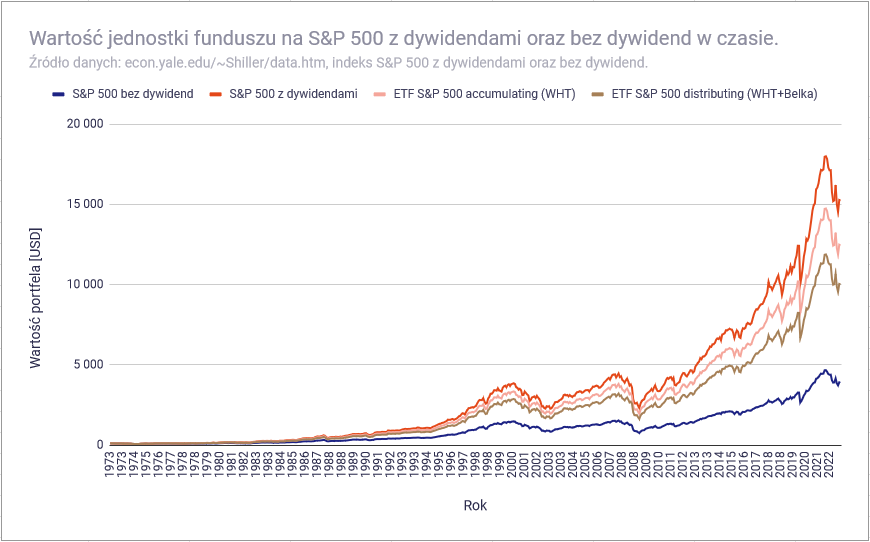

Powiedzmy, że chcemy zainwestować pieniądze w irlandzki fundusz ETF na duże spółki notowane w USA. Wybieramy zatem ETF UCITS na indeks S&P 500, stojąc przed następującym wyborem:

- ETF typu akumulującego o replikacji fizycznej: 15% na 1 poziomie. 0% na 2 poziomie, 0% na 3 poziomie.

- ETF typu wypłacającego o replikacji fizycznej: 15% na 1. poziomie, 0% na 2. poziomie, 19% na 3. poziomie.

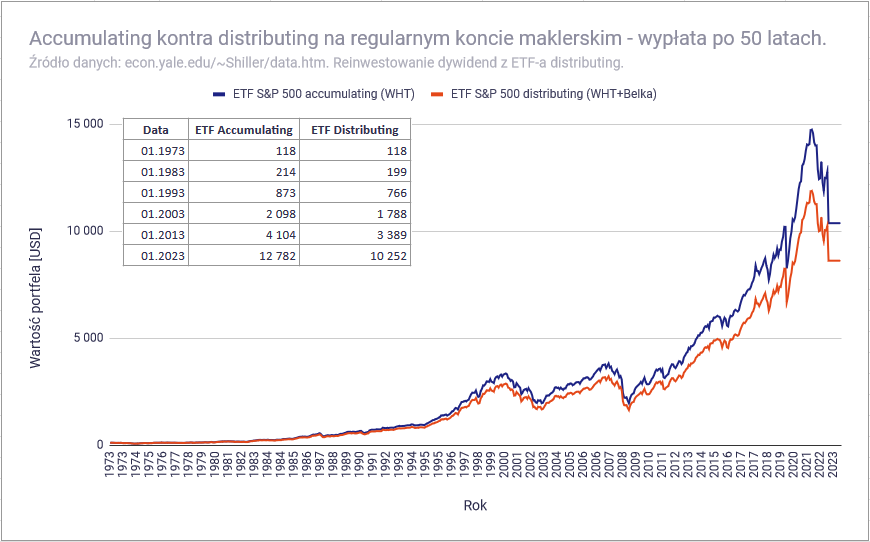

Różnica w stawce podatku 3 poziomu (posiadacz ETF-u acc go nie płaci, bo nie otrzymuje dywidend) sprawia, że na regularnym (opodatkowanym) koncie maklerskim ETF akumulujący osiąga znacznie lepsze wyniki od ETF-u wypłacającego:

Biorąc pod uwagę wyniki indeksu S&P 500 oraz wysokość dywidend, które ten historycznie wypłacał, fundusz ETF typu akumulującego na ten indeks przyniósłby w latach 1973 – 2022 wynik o 24% lepszy od funduszu typu wypłacającego. Jest to kolosalna różnica, która wynika z tego, że fundusze akumulujące mogą reinwestować 85% dywidend z USA, a posiadacze funduszu typu wypłacającego reinwestują tylko około 69% (85%*81%) każdej dywidendy. Oczywiście mowa tu o koncie opodatkowanym, a nie preferencyjnych podatkowo IKE lub IKZE.

Porównanie było trochę niesprawiedliwe, ponieważ posiadacz funduszu wypłacającego zdążył zapłacić już część podatku, a fundusz akumulujący dywidendy jeszcze nie sprzedał żadnej jednostki, co sprawiło, że nie zapłacił ani grosza podatku giełdowego. Zmieńmy to.

Odroczenie podatku a zysk z ETF

Załóżmy, że każdy z inwestorów kupuje jednostkę indeksu (funduszu ETF) jednego typu w styczniu 1973 roku i sprzedaje ją dopiero w grudniu 2022 roku. Obydwaj robią to przez konto opodatkowane, co podatkowo oznacza następujące konsekwencje:

- ETF typu akumulującego:

- Podatek giełdowy od zysku z inwestycji płacony w 2023 roku (zysk osiągnięty w 2022 roku). Zysk wyniósł około 12 600 USD, więc podatek giełdowy 19% tej wartości, czyli około 2400 USD.

- ETF typu wypłacającego:

- Podatek Belki od dywidendy płacony co roku. Suma dywidend wyniosła około 1550 USD, więc podatek Belki łącznie prawie 300 USD.

- Podatek giełdowy od zysku z inwestycji płacony w 2023 roku (zysk osiągnięty przy sprzedaży ETF-u w 2022 roku). Zysk wyniósł około 8570 USD, więc podatek giełdowy około 1630 USD.

Posiadacz ETF-u typu akumulującego zapłacił łącznie większy podatek niż posiadacz ETF-u typu wypłacającego, ale nie ma to żadnego znaczenia, ponieważ jego końcowy wynik jest o wiele lepszy. Przewaga ETF-u akumulującego pochodzi stąd, że przez 50 lat mógł reinwestować 85%, a nie 69% każdej dywidendy, co znacznie przyspieszyło wzrost wartości ETF-u dla inwestora, który się na niego zdecydował:

ETF typu akumulującego wygrywa już od pierwszej (nie)wypłaconej dywidendy. Im dłuższy okres porównamy, tym większa (procentowo) będzie przewaga ETF-u akumulującego, co jest zupełnie normalne, bo z każdą dywidendą różnica się pogłębia. Wniosek częściowy jest taki, że ETF-y akumulujące są dla większości inwestorów lepszym wyborem od ETF-ów wypłacających i to nie tylko dlatego, że są od nich prostsze, ale także dlatego, że są optymalne podatkowo.

Informacja dla bardziej zainteresowanych: wybierając ETF irlandzki o replikacji syntetycznej, możesz ominąć także podatek 1. poziomu, płacąc na wszystkich 3 poziomach 0% podatku od dywidendy. Bierze się to stąd, że wystawca kontraktu swap (o który opiera się stopa zwrotu funduszu syntetycznego) zwykle rezyduje w tym samym kraju, co instrumenty, w które inwestuje, przez co nie płaci WHT przy wypłacie dywidend.

Druga ważna informacja: po wielu latach inwestowania, przy sprzedaży jednostek ETF-u akumulującego, płacimy tzw. podatek giełdowy, czyli 19% od różnicy między ceną sprzedaży a ceną zakupu zgodnie z metodą FIFO (ang. First In First Out). 19% podatku nie dotyczy więc całej kwoty wypłaty, a jedynie jej części. W przypadku wypłaty dywidendy przez fundusz ETF 19% to podatek Belki, który jest podatkiem ryczałtowym pobieranym od całej kwoty wypłaty (dywidendy). W tym kontekście pobierając dywidendę z ETF-u distributing, zawsze płacimy więcej (procentowo) podatku, niż samodzielnie sprzedając jednostki ETF-u accumulating.

Po tej krótkiej dygresji sprawdźmy, czy ETF wypłacający nie ma jednak pewnych zastosowań, w których sprawdzi się bardziej od ETF-u akumulującego.

Kiedy ETF wypłacający się przydaje?

Stwierdzenie, że ETF wypłacający dywidendy jest zawsze gorszy od ETF-u akumulującego, jest sporym nadużyciem, ponieważ w pewnych warunkach jest mu równoważny. Do pewnych zastosowań jest nawet lepszy od ETF-u akumulującego, co spróbuję w kilku akapitach wyjaśnić. Zacznijmy od tego, że wśród odwiedzających mojego bloga jest sporo (około 10%) osób mieszkających poza Polską, w tym w krajach, w których nie płaci się podatku Belki. Należą do nich między innymi Szwajcaria, Singapur czy Hong-Kong, przy czym niektóre z nich mają pewne zamienniki i inne podatki, które kompensują brak wpływów do budżetu z tytułu inwestycji kapitałowych.

Osoba rezydująca (podatkowo) w Polsce niestety nie ma możliwości ominięcia tego kłopotliwego podatku, innej niż inwestowanie przez nieopodatkowane konto maklerskie IKE lub IKZE. To właśnie wykorzystanie jednego z tych kont do inwestowania w ETF-y wypłacające sprawia, że wychodzą one niemal tak dobrze, jak ETF-y akumulujące.

ETF distributing na IKE/IKZE

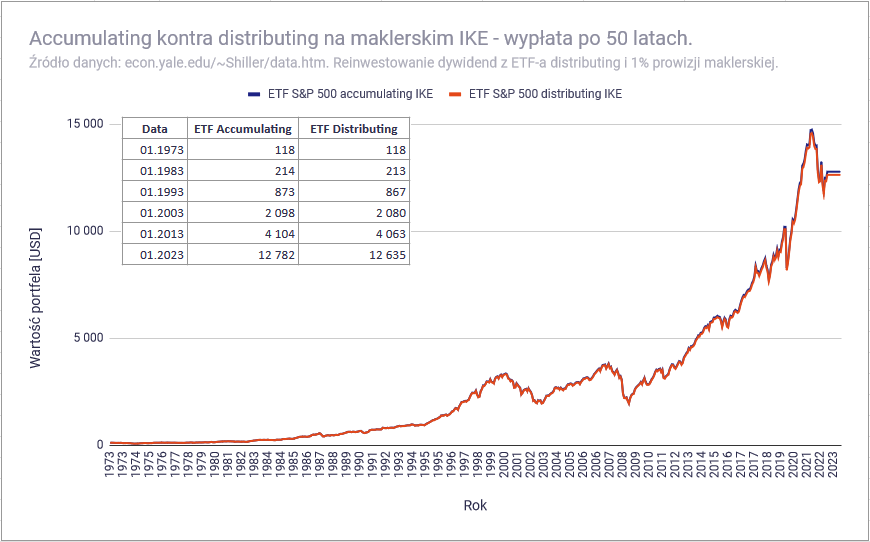

Największym wrogiem ETF-ów wypłacających jest podatek Belki, przez który działanie akumulacji „własnej” (czyli samodzielnego reinwestowania dywidend) w inwestycjach jest mocno nadwątlone. Konta IKE i IKZE serwują polskim inwestorom rozwiązanie w postaci „wyzerowania” podatku od dywidendy trzeciego poziomu, dzięki czemu porównanie funduszy obydwu rodzajów wygląda następująco:

- ETF typu akumulującego o replikacji fizycznej: 15% na 1 poziomie. 0% na 2 poziomie, 0% na 3 poziomie.

- ETF typu wypłacającego o replikacji fizycznej: 15% na 1 poziomie. 0% na 2 poziomie,

19%0% na 3 poziomie.

Oznacza to, że pod kątem podatków obydwa typy funduszy stają się ekwiwalentne, a jedyną przeszkodą w inwestowaniu w ETF-y wypłacające jest prowizja maklerska i jej minimalna kwota. W kontekście dywidend z ETF i ich reinwestowania w ten sam ETF prowizję maklerską zapłacisz przy każdym zakupie jednostek ETF-u wypłacającego z pieniędzy z otrzymanej z niego dywidendy. Jeśli założę, że prowizja maklerska wynosi 1% (bez wartości minimalnej) i płacimy ją wyłącznie przy reinwestowaniu dywidend, to jej wpływ na długoterminową inwestycję będzie pomijalny:

Przyjąłem w tej symulacji wyższą niż w rzeczywistości stawkę prowizji maklerskiej, bo zazwyczaj wynosi ona 0,24-0,29% i minimalnie 14 lub 19 złotych. Mimo to jej wpływ na inwestycję był pomijalny i obydwa ETF-y dały bardzo zbliżony wynik inwestycyjny, z różnicą w kapitale uzbieranym po 50 latach, wynoszącą około 1,1%. Jeśli na polskim rynku pojawiłoby się IKE i IKZE bez prowizji maklerskiej, to różnica w wynikach między inwestycją w ETF-y wypłacające a ETF-y akumulujące wynikałaby tylko z ewentualnego opóźnienia w samodzielnym reinwestowaniu dywidend przez inwestora. Podejrzewam, że mimo wszystko byłaby ona pomijalna.

Powyższe jest powodem, dla którego często piszę o tym, że na kontach IKE i IKZE wybór ETF-u wypłacającego jest równie dobry, jak wybór ETF-u akumulującego dywidendy. Sam mam zresztą na IKE i IKZE głównie instrumenty wypłacające dywidendy (akcje i ETF-y), więc naprawdę żyję tym, co głoszę. ETF-y typu wypłacającego generują dla mnie „dodatkowe wolne środki wewnątrz mojego IKE”, choć technicznie nie są to wpłaty na IKE (i nie liczą się do rocznego limitu wpłat na konto IKE), ale dzięki nim mam corocznie większe środki do dyspozycji na nowe zakupy. Jednym z najlepszych zastosowań dla ETF-ów typu wypłacającego jest właśnie ulokowanie ich na kontach IKE i IKZE, które ułatwi równoważenie proporcji między składnikami portfela i ewentualne zakupy w kolejnych latach. Jeśli na IKE lub IKZE posiadasz tylko jeden ETF, to wybór ETF-u wypłacającego będzie bez sensu i lepszym/prostszym sposobem będzie kupowanie ETF-u akumulującego dywidendy.

Na chwilę odejdźmy jednak od kont IKE i IKZE, bo ETF typu wypłacającego ma jeszcze inne zastosowanie.

ETF distributing dla rentiera

Osobę żyjącą z odsetek, dywidend i innych regularnych dochodów z kapitału lub nieruchomości nazywamy rentierem. Skoro rentier spodziewa się pasywnego dochodu w postaci czynszu najmu z nieruchomości, to prawdopodobnie chciałby w podobny sposób traktować także swoje inwestycje giełdowe.

Zazwyczaj rentierem nie zostaje się od razu, więc w inwestowaniu wyróżniamy:

- Fazę akumulacji, czyli zbierania/gromadzenia kapitału. Większość z nas nie żyje z kapitału, więc obecnie znajduje się w tej fazie. Przykładem obecności tutaj jest praca zawodowa, która pokrywa nasze bieżące potrzeby i dodatkowo pozwala nam inwestować nadwyżki.

- Fazę dystrybucji, czyli korzystania z wcześniej uzbieranego kapitału. Część z nas dojdzie tam po 10-15 latach kariery zawodowej (FIRE), część na kilka lat przed ustawową emeryturą, a część nie osiągnie (lub nie będzie chciała osiągnąć) tego stanu nigdy. Rentier znajduje się w fazie dystrybucji, czyli wtedy, gdy korzysta z dochodów z kapitału po to, aby żyć. Prostymi słowami: faza dystrybucji występuje wtedy, gdy przestajesz reinwestować dochody z kapitału, a zamiast tego zastępujesz sobie nimi dochody z pracy.

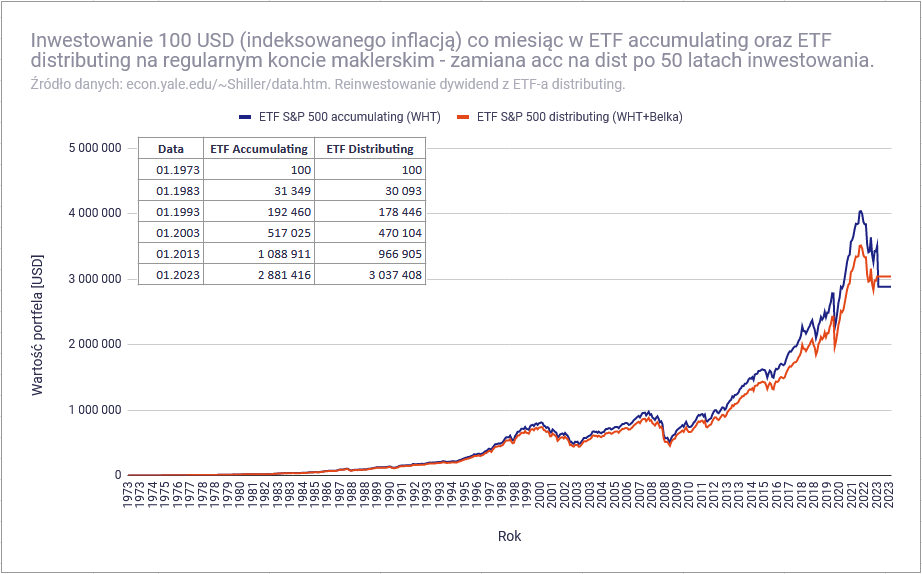

W długoterminowym inwestowaniu należy dobrze wszystko zaplanować. Załóżmy, że amerykański inwestor zaczyna oszczędzać i inwestować w indeks S&P 500 w 1973 roku, lokując na giełdzie 100 dolarów miesięcznie, które będzie indeksować inflacją USD. Inwestowanie rozpoczyna on w wieku 20 lat, ustalając sobie, że będzie to robił do siedemdziesiątki, kiedy wreszcie zapragnie on zacząć życie z uzbieranego kapitału. W podobnej sytuacji jest jego znajomy, który oszczędza i inwestuje takie same kwoty, od początku lokując je w ETF wypłacający dywidendy.

Gdy obydwaj inwestorzy kończą 70 lat (czyli w 2023 roku), chcą oni rozpocząć życie ze zgromadzonego kapitału. Powiedzmy, że pierwszy inwestor zazdrości drugiemu regularnie spływających dywidend i nie chce on musieć logować się co miesiąc na konto maklerskie i dokonywać sprzedaży jednostek ETF-ów akumulujących. Oznacza to, że będzie on chciał zamienić po 50 latach regularnego inwestowania swoje ETF-y akumulujące na ETF-y wypłacające, co odniesie dość zaskakujący efekt na jego inwestycje:

Obydwaj inwestorzy wykorzystują konto opodatkowane ze stawkami podatku „tak jakby” mieszkali w Polsce. Pomimo tego, że przez 50 lat inwestowania bardziej efektywny podatkowo był ETF-y akumulujące, to po zamianie całości zgromadzonej w nim kwoty na ETF wypłacający, pierwszy inwestor posiada teraz mniej jednostek tego ETF-u. Inwestor, który całe życie konsekwentnie inwestował w ETF wypłacający, będzie teraz otrzymywał wyższe dywidendy od inwestora, który wybrał ETF akumulujący. Po zamianie na ETF wypłacający, w 2023 roku wartość portfela pierwszego inwestora jest o około 5% niższa od wartości portfela drugiego inwestora, czyli tego, który od początku inwestuje w ETF typu wypłacającego.

Jest to pewna ironia, ponieważ drugi inwestor nigdy nie sprzedał kupowanych jednostek ETF i na swojej dotychczasowej inwestycji nagromadził aż 2,4 mln zysku. Gdyby sprzedał wszystkie jednostki swojego ETF-u to musiałby zapłacić około 450 tysięcy USD podatku giełdowego, co sprawiłoby, że lepiej na inwestycji wyszedłby ten, kto wybrał ETF akumulujący. W inwestowaniu nie ma nic za darmo, więc spróbuj zrozumieć, że:

- „Przesiadka” z ETF-u akumulującego dywidendy (accumulating) na ETF wypłacający dywidendy (distributing) po latach inwestowania może być bardzo kosztowna (podatkowo).

- Mimo tego, że po zapłaceniu zaległego podatku giełdowego za te wszystkie lata wartość Twojego nowo nabytego ETF-u typu wypłacającego będzie niższa od wartości ETF-u kogoś, kto od początku inwestuje w ten ETF, to i tak pod kątem podatków będziesz na plus.

- Niewidoczne jest to, jak wysoki jest nagromadzony podatek giełdowy inwestora drugiego, więc ETF typu akumulującego nie przestaje być tu lepszym wyborem (ogółem).

- Po prostu wyższe dywidendy uzyska inwestor, który od początku będzie inwestował w ETF typu wypłacającego.

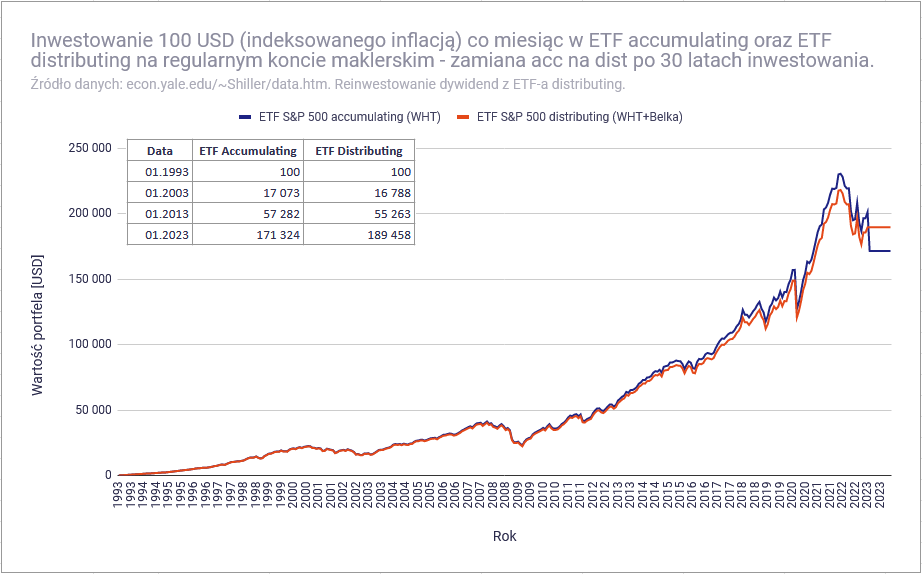

Na to zjawisko wpływa też czas inwestycji. Większość z nas raczej nie będzie inwestować nieustannie przez 50 lat, więc skrócę teraz horyzont inwestycji do 30 lat. Zakładamy podobny scenariusz, ale w latach 1993 – 2022, po których posiadacz ETF-u akumulującego wymieni go na ETF wypłacający dywidendy. Efekt jest taki, że straci on niemal 10% wobec inwestora, który konsekwentnie i uparcie kupuje ETF wypłacający:

Powyższe zjawisko mogę prosto wytłumaczyć efektem nieopodatkowanej na 3. poziomie reinwestycji dywidend (inwestor w ETF akumulujący ich nie dostaje, więc logicznie nie są one opodatkowane w Polsce). Im większa jest nagromadzona korzyść podatkowa z niewypłacanych w czasie dywidend, tym lepiej w takim porównaniu wyjdzie posiadacz ETF-u akumulującego. Pewne jest jednak to, że wbrew powszechnie panującej opinii ETF-y akumulujące nie zawsze są obiektywnie lepsze pod kątem wygody od ETF-ów wypłacających. ETF-y wypłacające powinno się wybierać, jeśli wie się, że będzie się chciało żyć z uzbieranego kapitału w sposób w pełni pasywny, czyli bez potrzeby logowania na konto maklerskie i aktywnej sprzedaży jednostek ETF-u.

Nie zmienia to faktu, że zwolennicy optymalizacji mogą się z tym nie zgodzić, bo pozostawienie ETF-u akumulującego na swoim koncie do końca życia i jego sprzedaż w miarę potrzeby zdecydowanie wygrywa z posiadaniem ETF-u wypłacającego przez całe życie. Jest to prawda, ale uwzględniając wygodę i brak konieczności dokonywania sprzedaży ETF-ów typu akumulującego mamy prawdziwy dylemat.

Podsumowując:

- Najlepsze pod kątem stopy zwrotu jest inwestowanie od początku w ETF-y akumulujące.

- Najlepsze pod kątem wygody korzystania z kapitału w fazie dystrybucji jest inwestowanie od początku w ETF-y wypłacające.

- Najgorsza pod kątem stopy zwrotu jest aktywna zmiana ETF-u akumulującego na ETF wypłacający. Zwłaszcza jeśli dzieje się to po wielu latach inwestowania.

Przenosiny środków z ETF-u akumulującego na ETF wypłacający nie będą jednak bolesne dla posiadaczy kont IKE i IKZE.

Przenosiny z ETF akumulującego na ETF wypłacający po latach inwestowania na IKE

Kontem, które redukuje negatywny wpływ przenosin środków z ETF-u akumulującego na ETF wypłacający dywidendy, jest IKE (lub IKZE). Przy okazji jest to świetne konto do inwestowania w fundusze wypłacające, ponieważ po osiągnięciu 60 roku życia (i spełnieniu pozostałych warunków emerytalnych tego konta) można zlecić comiesięczną wypłatę ratalną u swojego maklera.

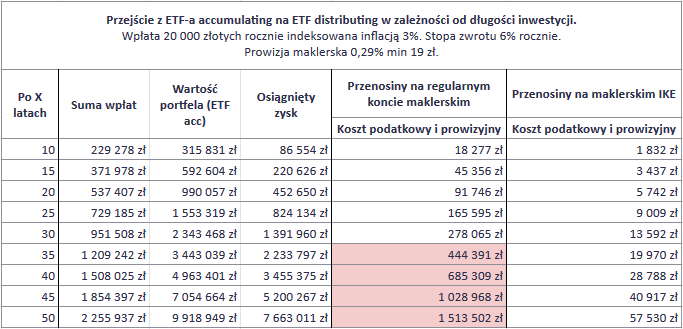

Wróćmy na chwilę na polskie podwórko i załóżmy inwestycję o długości między 10 a 50 lat w indeks giełdowy dający 6% zwrotu rocznie. Zakładamy, że wpłacamy 20 000 złotych rocznie, które indeksujemy inflacją wynoszącą 3% rocznie. Prowizja maklerska wynosi „klasyczne” 0,29%, min. 19 złotych zarówno na regularnym koncie maklerskim, jak i na IKE. W tabeli poniżej policzyłem, ile wynosiłby koszt podatkowy i prowizyjny, gdybyśmy chcieli sprzedać jednostki ETF-u akumulującego i w zamian kupić za całą kwotę jednostki ETF-u wypłacającego:

Im dłużej będziesz zwlekał z przenosinami na regularnym koncie maklerskim, tym więcej zapłacisz podatku giełdowego. Ironia jest taka, że czas jest przyjacielem ETF-u akumulującego, ponieważ zwiększa on różnicę w stopie zwrotu między nim a ETF-em wypłacającym. Gdybyś inwestował odpowiednio długo, to nawet gigantyczny koszt podatkowy takich przenosin nie sprawiłby, że ETF akumulujący przegrałby z ETF-em wypłacającym w scenariuszu, w którym nie sprzedajesz tego drugiego.

Solucją na problem wysokich kosztów podatkowych są IKE/IKZE, których nie dotyczy podatek giełdowy. Płacimy tam tylko dwukrotność wartości prowizji maklerskiej (za sprzedaż acc oraz za zakup dist), co jest dość niskim kosztem takich przenosin. Wniosek jest taki, że na IKE i IKZE nie ma większego znaczenia to jaki typ funduszu kupisz, ponieważ w wieku emerytalnym możesz bardzo tanio zamienić wszystkie składniki portfela na ETF, który będzie wypłacał dywidendy. Najlepszym wyborem będzie taki, który wypłaca je tak często, jak to tylko możliwe (co miesiąc lub co kwartał) dzięki czemu będziesz mógł żyć z nieopodatkowanych dywidend.

ETF distributing ułatwia równoważenie proporcji

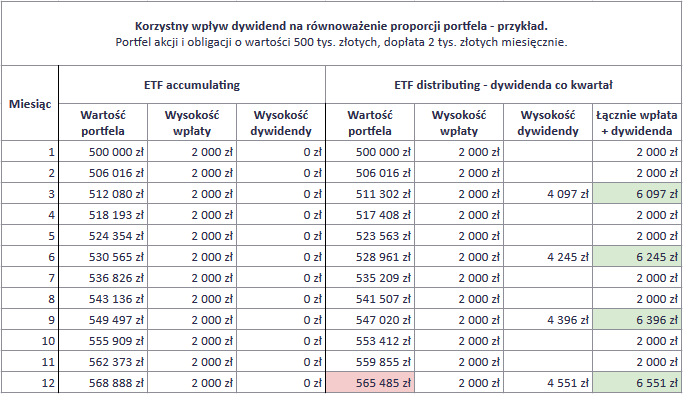

Jest jeszcze jeden pozytywny aspekt posiadania (zwłaszcza na koncie nieopodatkowanym) ETF-ów typu wypłacającego. Chodzi o to, że ułatwiają one równoważenie proporcji portfela wieloskładnikowego. Załóżmy, że prowadzimy portfel akcji i obligacji:

- Wartość akcji (uwzględniając dywidendy) rośnie na ogół szybciej od wartości obligacji (uwzględniając odsetki). Oznacza to, że zazwyczaj równoważymy portfel, sprzedając ułamek części akcyjnej i dokupując obligacje.

- Cena ETF-ów wypłacających dywidendy rośnie wolniej od ceny ETF-ów akumulujących dywidendy. Nie reinwestują one automatycznie dywidend, dając inwestorowi wybór, co chce kupić za środki z dywidend.

- Dzięki spływającym dywidendom jego wpłaty/dopłaty do portfela są efektywnie wyższe niż te, które otrzymuje inwestor posiadający ETF akumulujący.

Efekt posiadania ETF-u wypłacającego jest taki, że tracimy na podatkach, ale znacznie ułatwiamy sobie wykonywanie równoważenia proporcji portfela:

Jest to coś, o czym często zapominamy i założę się, że mogłeś przeoczyć wcześniej ten walor inwestowania w ETF-y typu wypłacającego. Jeśli prowadzisz portfel 50/50 lub 60/40, w którym równoważenie proporcji musi odbywać się dość często, to i tak sprzedawałbyś jednostki ETF-u akcyjnego typu akumulującego i zapłacił cały narosły podatek giełdowy. Pod kątem podatków może się okazać, że nie ma znaczenia to, że posiadasz ETF wypłacający, bo równoważenie proporcji portfela ETF-em akumulującym i tak wymusiłoby jego sprzedaż i zapłacenie podatku giełdowego.

Z powyższego powodu chciałem zwrócić uwagę na to, że ETF-y wypłacające (znacznie) ułatwiają równoważenie proporcji ETF-u wieloskładnikowego, zwiększając potencjał do wykonywania różnych zmian i manewrów w portfelu.

Dywidenda omija prowizję transakcyjną

Niewiele osób o tym pamięta, ale korzystając z regularnego domu/biura maklerskiego każda transakcja zakupu i sprzedaży sprawi, że zapłacimy prowizję transakcyjną. Jeśli w naszym biurze maklerskim ta prowizja wynosi np. 0,29% transakcji, a my potrzebujemy 10 tys. złotych na życie, to:

- Sprzedając jednostkę ETF-u accumulating, zapłacimy 29 złotych za transakcję.

- Otrzymując 10 tys. złotych dywidendy nie zapłacimy ani grosza opłaty transakcyjnej.

Obydwa zdarzenia wygenerują konieczność zapłaty podatku giełdowego albo podatku Belki, a ten drugi dotyczył będzie całej kwoty dywidendy (19%), chyba że zdarzenie będzie na kontach IKE lub IKZE. Wypłata dywidendy oszczędza jednak kwotę prowizji, o czym wielu inwestorów wydaje się nie pamiętać.

W fazie akumulacji jest to wręcz kłopotliwe, bo wypłacone z dywidend środki ponownie inwestujemy, tracąc na opłacie transakcyjnej za zakup. W fazie dystrybucji jest to optymalne, bo oszczędzamy na prowizjach transakcyjnych.

Dywidendy a danina solidarnościowa 4%

Mam wrażenie, że niewielu rozumie, że „podatek Belki” dotyczy dywidend i odsetek i nie jest tym samym, co podatek giełdowy (od zysków kapitałowych). W skrócie:

- Podatek Belki to ryczałt 19% od całej uzyskanej kwoty (dywidendy lub odsetek). Ryczałt, czyli jest nim opodatkowana cała kwota otrzymanej dywidendy lub otrzymanych odsetek.

- Podatek giełdowy to podatek 19%, ale od przychodów minus kosztów (przychód ze zbycia papierów odjąć koszty [cena zakupu i koszty nabycia papierów]).

To ważna różnica w kontekście daniny solidarnościowej 4%, w którą wlicza się dochód ze sprzedaży instrumentów finansowych, ale nie wlicza się dochodu z dywidend lub odsetek, czyli tego, który opodatkowany jest ryczałtowym podatkiem Belki.

Danina solidarnościowa to de facto III próg podatkowy, w który wejdą osoby o rocznym dochodzie przekraczającym 1 mln złotych. Wynosi ona 4% i dotyczy jedynie nadwyżki ponad 1 mln zł dochodu, więc dotyka tylko bardzo zamożnych i dla większości z nas nie będzie ona problemem (być może nawet o niej nie wiedziałeś). Do podstawy opodatkowania daniną solidarnościową nie wliczają się jednak dochody z dywidendy, co jest dodatkowym powodem do inwestowania w ETF-y wypłacające dla osób bardzo zamożnych, które „ryzykują” przekroczenie progu 1 mln zł rocznego dochodu.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć bezpieczne konto z bogatą ofertą ETF-ów?

Szukasz dobrego zagranicznego konta maklerskiego?

Aktualny ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

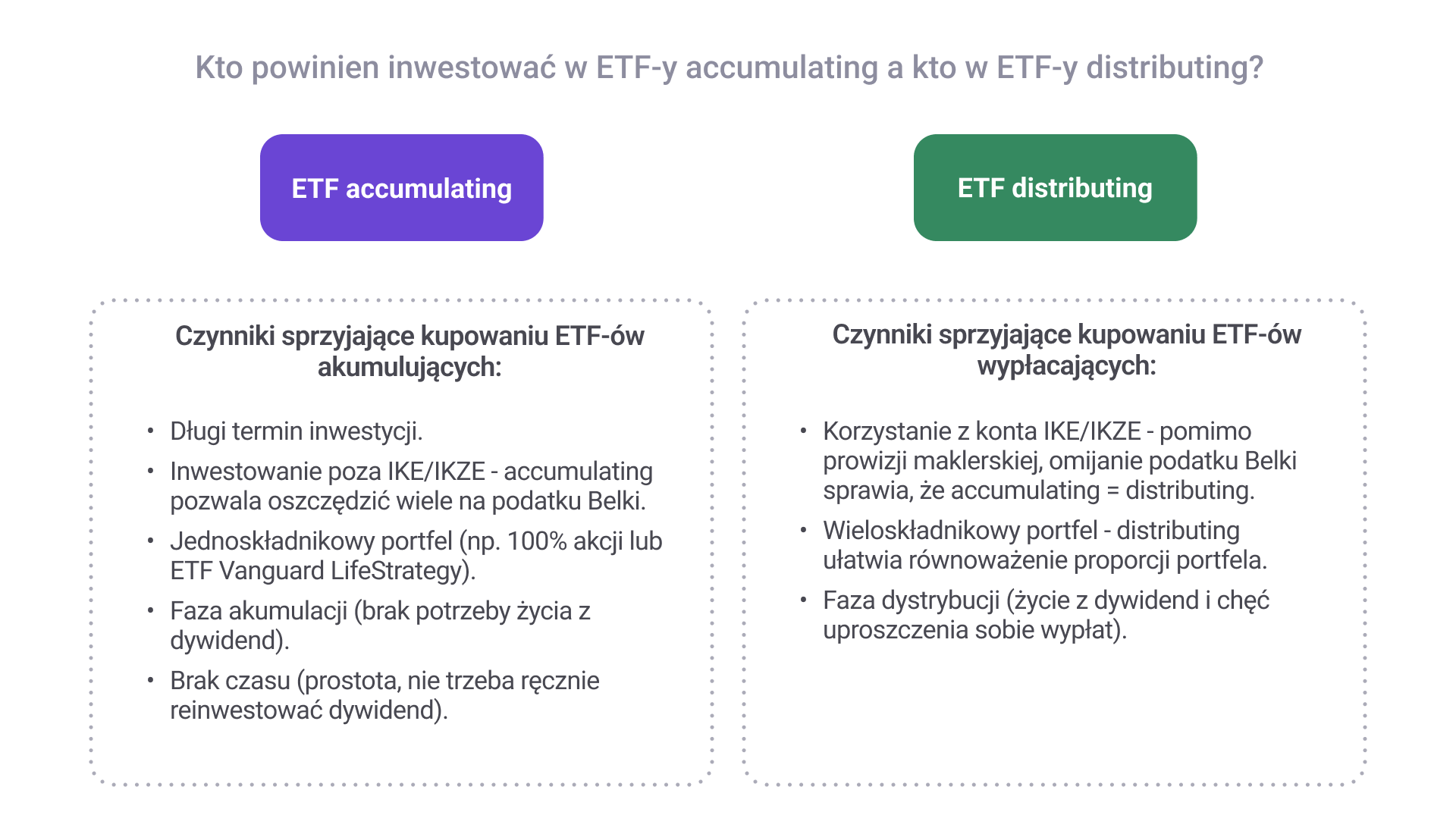

ETF accumulating czy ETF distributing?

Większość inwestorów powinna wybrać ETF-y typu akumulującego, bo w większości przypadków będą one bardziej efektywne (czyli bardziej zyskowne) od ETF-ów wypłacających. Prawdziwym „no brainerem” jest wybór ETF-u akumulującego w portfelu jednoskładnikowym, czyli złożonym np. z posiadającego zarówno akcje, jak i obligacje ETF-u Vanguard LifeStrategy. ETF-om akumulującym sprzyja też brak czasu, długi horyzont inwestycji i „luźny” sposób przeprowadzania rebalancingu w portfelu (np. przedziały tolerancji). ETF-y typu akumulującego przypasują też osobom w fazie akumulacji (jak sama nazwa wskazuje), bo tak długo, jak nie sprzedadzą swoich jednostek ETF, tak długo nie będą musieli rozliczać podatkowo swojego inwestowania (czyli płacić podatku giełdowego). Rozliczanie podatku od dywidend, zwłaszcza tych zagranicznych (czyli m.in. z zagranicznych ETF-ów) może być problematyczne i czasochłonne, więc rozumiem, jeśli ktoś woli wygodę i wybiera prosty ETF typu akumulującego, który dywidend nie wypłaca.

Są jednak sytuacje, w których lepiej wybrać ETF typu wypłacającego. Jeśli inwestujesz przez IKE lub IKZE, to nie ma większego znaczenia, który rodzaj ETF-u wybierzesz. Jeśli inwestujesz w celu osiągnięcia w pełni pasywnego dochodu z giełdy w perspektywie kilku lub kilkunastu lat, to korzystniejszy będzie wybór ETF-u wypłacającego już od samego początku inwestowania. Błędem byłby zakup ETF-u akumulującego i jego późniejsza wymiana na ETF wypłacający, która nadwątliłaby wartość portfela, a z nią także wysokość dywidend wypłacanych przez nowo kupiony ETF typu wypłacającego.

Oczywiście nic nie stoi na przeszkodzie, aby przez całe życie posiadać ETF-y typu akumulującego, ale pamiętaj o tym, że wykorzystanie tych środków w przyszłości będzie wymagało ich (aktywnej) sprzedaży. Jeśli nie przeszkadza Ci logowanie się tak często, jak będziesz chciał wypłacić środki na konto maklerskie i dokonywanie sprzedaży jednostek ETF, to wybierz typ akumulujący, który dla większości inwestorów będzie najlepszym wyborem w tej konkurencji. Jeśli jednak motywują Cię spływające na konto dywidendy i i tak planujesz rozpocząć życie z dywidend, to otwórz się na możliwość inwestowania cały czas w ETF wypłacający, co może Ci wyjść korzystniej od wymiany rodzaju ETF-u po wielu latach.

Im więcej składników portfela, tym korzystniejsze jest budowanie go z wykorzystaniem ETF-ów wypłacających. Skoro i tak równoważenie proporcji wymusi konieczność sprzedaży jednostek ETF-ów akumulujących, to prosto policzymy, że dywidendy ułatwiają ten proces i znacząco nie zwiększają kosztów podatkowych portfela. Jak widać, w inwestowaniu nic nie jest tak oczywiste, jak się niektórym wydaje, więc przejdźmy do podsumowania tego wpisu.

Podsumowanie

Od początku mojego inwestowania byłem fanem instrumentów wypłacających dywidendy. Ciekawostką może być dla Ciebie to, że wszystkie ETF-y amerykańskie (te, których ISIN rozpoczyna się od „US”) są prowadzone w formie ETF-ów wypłacających. Oczywiście są wyjątki w postaci ETF-ów na instrumenty niewypłacające ani odsetek, ani dywidend, przez które ETF po prostu nie ma z czego wypłacić dywidendy posiadaczowi swoich jednostek. Korzystność inwestowania w ETF-y wypłacające zależy też od tego, jak traktowany jest podatek od dywidend.

Coś, o czym nie wspomniałem we wpisie to aspekt behawioralny posiadania instrumentów wypłacających dywidendy. Prawdziwym inwestorem długoterminowym stałem się, gdy zauważyłem, że nawet przy dużych spadkach na giełdzie nie przeszkadzało mi to, ponieważ stale otrzymywałem dywidendy ze spółek i z ETF-ów. Jeśli dywidendy pomogą Ci utrzymać kurs, a ich rozliczenie podatkowe nie stanowi dla Ciebie problemu, to możesz poważnie zastanowić się nad inwestowaniem wyłącznie w ETF-y wypłacające dywidendy.

Mam nadzieję, że przedstawione we wpisie symulacje się podobały i przydadzą Ci się w codziennym inwestowaniu. Do zobaczenia w komentarzach pod wpisem, w których jak zwykle liczę na bardzo ciekawą dyskusję!

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.