Jak ułatwić sobie szukanie ETF-ów?

Jakie ETF wybrać? To pozornie proste pytanie nasuwa się naturalnie po zapoznaniu się z pierwszą częścią cyklu o ETF-ach, w której omówiliśmy ich mechanizm działania, wady, zalety, popularność oraz ciekawe lektury z nimi związane. W części drugiej, którą właśnie czytasz, znajdziesz instrukcję dotyczącą doboru funduszu pasywnego dla siebie. Zaprezentuję Ci także opis narzędzi ułatwiających poradzenie sobie z wyzwaniem, jakim jest analiza ETF.

Zdaję sobie sprawę z tego, że ETF-y interesują wiele osób, dla których inwestycja w te fundusze stanowi bardzo atrakcyjną perspektywę. Jeśli należysz do tego grona, ale jeszcze nie wiesz, jak wyselekcjonować najlepsze ETF-y do swojego portfela lub do czego służy skaner ETF, to świetnie trafiłeś, bo w tym wpisie podzielę się z Tobą całą moją wiedzą o skutecznych narzędziach do znajdowania i oceny funduszy typu ETF.

Na porady dotyczące zakupu konkretnych funduszy jeszcze przyjdzie czas (znajdziesz je w ostatnim artykule w tym cyklu), a na razie zagłębmy się w świat procesu analizy i doboru ETF-a. Jednocześnie przypomnę, że na stronie o blogu ostrzegałem, że chcę przekazać Ci wędkę, nie rybę, ale nie martw się, bo przekazywana Ci dzisiaj wędka jest jedną z moich najlepszych :).

Chciałbym Cię uspokoić – zapewniam, że obsługa tego „wędkarskiego sprzętu” nie sprawi Ci problemu. Prowadząc blog o oszczędzaniu Inwestomat, staram się w każdym wpisie łączyć unikalność i wysoki poziom merytoryczny wpisów z prostym językiem. Niezależnie od tego, jak trudny temat poruszam, robię to w sposób zrozumiały, także dla osób stawiających pierwsze kroki w obszarach takich jak: oszczędzanie, zarabianie czy inwestowanie.

Kiedy wszystko mamy wyjaśnione, pozostaje mi jedynie serdecznie zaprosić Cię do lektury!

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Jak dobrać ETF dla siebie mając do dyspozycji tylko darmowe narzędzia dostępne w internecie.

- Jak znaleźć ETF na aktywa, które Ciebie interesują i sprawdzić, czy jest on możliwy do kupienia przez Twoje konto maklerskie.

- Jak porównać wyniki historyczne kilku funduszy ETF.

- Jak zbudować modelowe portfolio i przetestować wstecznie jego przeszłe osiągi.

- Jak czytać sprawozdanie okresowe funduszu ETF i na co zwrócić w nim uwagę.

Powiązane wpisy

- ETF (1/6) – Co to są fundusze ETF i dlaczego warto w nie inwestować?

- ETF (3/6) – Jak kupić ETF? Porównanie ofert, kont i możliwości

- ETF (4/6) – Ile kosztują fundusze ETF? Prowizje i opłaty funduszy ETF

- ETF (5/6) – Jak rozliczyć podatek z ETF-ów? Zyski i dywidendy

- ETF (6/6) – Jak zbudować portfel inwestycyjny z ETF-ów?

- Lista zagranicznych ETF-ów dostępnych przez polskie konta maklerskie

- Dlaczego ceny funduszy ETF na obligacje zmieniają się dynamicznie?

- Waluta notowań funduszu ETF nie ma żadnego znaczenia

- ETF accumulating czy ETF distributing? Który jest lepszy dla kogo?

Dostępność ETF-ów w Polsce

Zastanawiasz się, jak wybrać ETF? Musisz wiedzieć, że w zależności od Twojej rezydentury i brokera bądź maklera, z którego usług korzystasz, proces doboru ETF-ów będzie wyglądał inaczej. Należysz do tych szczęśliwców, którzy mają dostęp do ETF-ów notowanych na jednej z amerykańskich giełd? Zignoruj ten podrozdział i przejdź od razu do opisu procedury wybierania ETF-a. Fundusz ETF notowany na giełdzie amerykańskiej nie wchodzi w grę? Jeżeli mieszkasz w Polsce lub po prostu jesteś ciekaw obostrzeń związanych z handlem zagranicznymi instrumentami finansowymi, które obowiązują w naszym kraju, to kontynuuj czytanie.

Dostępne amerykańskie fundusze ETF

Jeśli tak jak ja rezydujesz obecnie w Polsce, to negatywnie na Twoją możliwość inwestowania w ETF-y zagraniczne wpłynęła wprowadzona 3 stycznia 2018 r. unijna dyrektywa MiFID II. Prawdę mówiąc, to nie sama dyrektywa sprawiła problem, tylko jej bardzo restrykcyjna implementacja dokonana przez polską Komisję Nadzoru Finansowego. KNF podjął bowiem decyzję o zablokowaniu możliwości handlu zagranicznymi instrumentami finansowymi dla inwestora indywidualnego, jeśli jego emitent nie przygotuje specjalnego dokumentu opisowego (KIID – Key Investor Information Document) w języku lokalnym danego kraju. Jeśli KNF naprawdę sądził, że gigantyczne fundusze ze Stanów Zjednoczonych zaczną tłumaczyć na język polski dokumenty informacyjne dotyczące tysięcy ETF-ów, to niestety się grubo przeliczył.

Na nieszczęście dla inwestorów indywidualnych, czyli dla nas, sprawiło to, że polskie banki i domy maklerskie musiały zablokować handel funduszami pasywnymi zza oceanu. Od dwóch lat jedyną alternatywą dla inwestora chcącego zainwestować za pomocą polskiego konta maklerskiego jest zakup jednego z europejskich „zamienników” amerykańskich funduszy ETF. Niestety, ETF-y europejskie są zwykle o wiele mniej płynne, czyli trudniejsze do zakupu i sprzedaży od tych zza Atlantyku. Choć na papierze w Europie notowanych jest więcej funduszy ETF niż w Stanach Zjednoczonych, to unikalnych europejskich funduszy ETF jest także znacznie mniej od tych amerykańskich. Jak się zaraz przekonasz, wpłynie to dość negatywnie na proces doboru funduszy do Twojego portfela.

Dostępne europejskie fundusze ETF

Gdy piszę o europejskich ETF-ach, mam na myśli głównie instrumenty notowane w Londynie i Frankfurcie, czyli na giełdach LSE (London Stock Exchange) i XETRA (Frankfurt Stock Exchange). Mowa tutaj głównie o zamiennikach ETF-ów amerykańskich, których dostępność w zależności od domu maklerskiego waha się pomiędzy 20, a 300 funduszy. Jednocześnie przypominam, że na chwilę obecną na świecie prowadzonych jest około 7000 ETF-ów, co pokazuje skalę, z jaką ograniczenie KNF-u wpłynęło na możliwości inwestycyjne polskiego inwestora. Niemniej jednak sporo europejskich ETF-ów radzi sobie naprawdę dobrze i jest z czego wybierać, a piszę to jako osoba, która sama inwestuje w europejskie ETF-y i nie narzeka. Obecnie, czyli w maju 2020 r. dostęp do zagranicznych ETF-ów uzyskasz poprzez następujące banki i domy maklerskie:

- Dobrą ofertę inwestowania w zagraniczne ETF-y ma DM BOŚ, czyli Bossa. Wyszukiwarkę dostępnych tam instrumentów finansowych znajdziesz tutaj, a w ofercie Bossy jest kilkaset ETF-ów. ETF-y dostępne w DM BOŚ znajdziesz na mojej liście ETF-ów w arkuszach Google, a zakładając tam konto z mojego linku afiliacyjnego, wesprzesz mój blog.

- Ciekawą ofertę prezentuje XTB, które podobnie jak konkurencja oferuje kilkaset zagranicznych ETF-ów. Największym atutem konta w XTB jest 0% prowizji transakcyjnej (jeśli inwestujesz w EUR/USD) przy inwestowaniu poniżej 100 000 EUR miesięcznie. Także to konto możesz założyć przy użyciu mojego linku afiliacyjnego, za co będę Ci bardzo wdzięczny! Dostępne tam ETF-y również sprawdzisz za pomocą mojej listy ETF-ów.

- Dom Maklerski mBanku za pośrednictwem eKonta z eMaklerem. Instrukcję aktywowania i używania eMaklera znajdziesz w tym wpisie, a pełną listę dostępnych przez tę usługę ETF-ów zamieściłem w tym arkuszu Google.

- Biuro maklerskie Santander oferuje rachunek zagraniczny z dostępem do „licznych zagranicznych akcji, obligacji i ETF-ów”. Znajdziesz tam kilkaset ETF-ów, a całą ofertę podejrzysz na stronie maklera.

- Bardzo imponująco (na papierze) wygląda oferta rynki zagraniczne banku Pekao. Lista ETF-ów jest jednak krótsza niż w przypadku BM mBanku, DB BOŚ czy XTB, ale zainteresowany funduszami ETF inwestor znajdzie je także w ofercie tego maklera.

- Biuro maklerskie PKO BP również promuje swoją ofertę inwestowania na rynkach zagranicznych. Niestety oferta największego polskiego banku z jedynie 25 zagranicznymi ETF-ami wygląda na tle konkurencji dość skromnie.

O wiele bardziej szczegółowe porównanie możliwości inwestycyjnych z perspektywy polskiego inwestora (zawierające również zagraniczne konta brokerskie i tzw. robodoradców) znajdziesz w kolejnym wpisie z serii, a tymczasem przejdźmy do opisu ETF-ów notowanych na polskiej giełdzie.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć IKE/IKZE z bogatą ofertą ETF-ów?

Mój link obniża prowizję na rynkach zagranicznych z 0,29% do 0,24%.

Szukasz zagranicznego konta maklerskiego?

Pełen ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

ETF-y notowane na polskiej giełdzie

Obecne notowania polskich ETF-ów, czyli takich, które są notowane na GPW i wyceniane w polskiej złotówce znajdziesz, używając tego filtra na stronie Stooq. Przez wiele lat jedynymi notowanymi na polskiej giełdzie ETF-ami notowanymi w PLN były wprowadzone w latach 2010-2011 produkty luksemburskiej firmy Lyxor, czyli:

ETF Lyxor na WIG20 naśladujący ruchy indeksu WIG20.(Nieaktualne, wycofany z oferty w 2021 roku).- ETF Lyxor na S&P500 bazujący na indeksie największych amerykańskich spółek.

- ETF Lyxor na DAX naśladujący indeks największych spółek niemieckich.

Dwa pierwsze z nich to fundusze syntetyczne (definicja w poprzednim wpisie z serii), z których ETFSP500.PL należy do typu wypłacającego (ang. distributing), płacąc posiadaczom swoich jednostek dywidendy dwa razy do roku. Pozostałe dwa fundusze ze stajni Lyxor należą do typu gromadzącego (ang. accumulating) i zamiast wypłacać, otrzymane ze spółek dywidendy reinwestują w więcej tych samych akcji. Od 2014 roku ETF na DAX ma replikację fizyczną, a więc faktycznie posiada deklarowane przez siebie udziały spółek w swoim portfelu. Niedawno do wąskiego grona funduszy pasywnych notowanych na GPW dołączyły cztery ETF-y BETA ETF prowadzone przez polski fundusz AgioFunds:

- Beta ETF WIG20TR, czyli odpowiednik nieistniejącego już funduszu Lyxor na WIG20. To także fundusz typu gromadzącego lub „Total return”, więc naśladuje indeks największych spółek na GPW, nie płacąc dywidend.

- Beta ETF WIG20LEV, czyli odpowiednik powyższego, ale z dźwignią 1:2. W skrócie: zarabiasz lub tracisz dwukrotnie szybciej niż gdybyś kupił pierwszy fundusz z oferty BETA ETF.

- Beta ETF WIG20SHORT to fundusz typu „short”, pozwalający Ci zagrać przeciwko indeksowi. Kupując jednostki WIG20SHORT zakładasz, że indeks WIG20 będzie spadał.

- BETA ETF mWIG40TR to ETF naśladujący spółki średniej wielkości z indeksu mWIG40. Jako jedyny ETF na indeks tych mniejszych spółek jest on najbardziej popularnym funduszem z oferty BETA ETF. Może to sygnał dla jego twórców na stworzenie ETF-a również na indeks sWIG80?

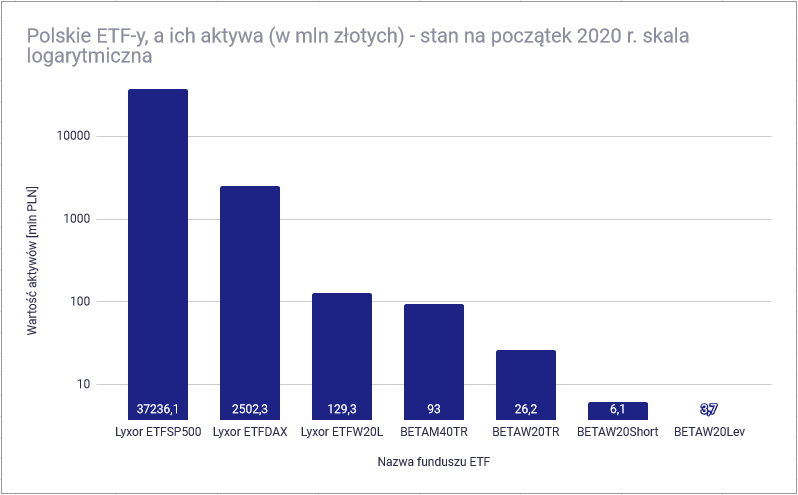

Cztery fundusze pasywne prowadzone przez BETA ETF to pierwsze naprawdę polskie (zarządzane przez polski fundusz inwestycyjny) fundusze pasywne. Te bez lewara i typu „long” posiadają replikację fizyczną, a pozostałe cechuje replikacja syntetyczna. Żaden z czterech funduszy BETY nie wypłaca dywidend. Oto jak prezentuje się wartość aktywów (w mln złotych) wszystkich siedmiu ETF-ów notowanych na GPW:

Zauważ, że na wykresie użyłem skali logarytmicznej. Zrobiłem to celowo, ponieważ przy skali liniowej dwa największe fundusze Lyxora rzuciłyby cień na wszystkie fundusze oparte na jednym z indeksów WIG i nawet nie byłyby one widoczne w zestawieniu.

Dla mniej wymagającego inwestora dużym plusem inwestowania w ETF-y notowane na warszawskiej giełdzie będzie to, że można je kupić zupełnie jak akcje notowane na GPW. Oznacza to, że do ich zakupu nie będziesz potrzebował rachunku maklerskiego z dostępem do rynków zagranicznych oraz to, że prowizja od ich zakupu i sprzedaży będzie miała niższą kwotę minimalną. Po ludzku: opłaca się w nie inwestować od wiele niższych kwot transakcji (770 zł dla mBanku) niż w przypadku ETF-ów zagranicznych (ok. 6600 zł dla mBanku i DM BOŚ). W celu zrozumienia mechanizmu naliczania prowizji maklerskich w Polsce zapraszam do wpisu „Ile naprawdę kosztuje przepłacanie prowizji maklerskiej?„, a tymczasem przejdźmy do meritum wpisu, czyli odpowiedzi na pytanie „jak wybrać ETF?”.

Proces wybierania odpowiedniego ETF-a

Jak wcześniej wspomniałem: ze względu na ograniczoną liczbę łatwo dostępnych na polskim rynku funduszy ETF proces doboru funduszu pasywnego dla Ciebie będzie się różnił od tego, który poleciłbym inwestorowi z dostępem do wszystkich światowych ETF-ów. Przejdźmy od razu do szczegółów.

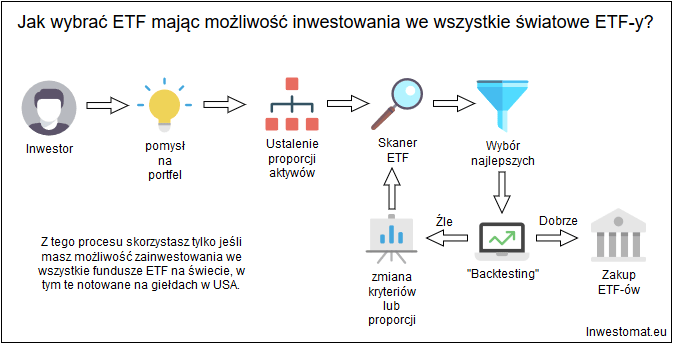

Globalny proces wyboru ETF-a

Jeżeli mieszkasz w Stanach Zjednoczonych lub innym kraju, w którym dostępne są ETF-y notowane na giełdach amerykańskich, to masz szczęście. Przy tak szerokiej dostępności funduszy możesz śmiało wyjść od pomysłu inwestycyjnego, powoli schodząc niżej i korzystając ze skanera ETF wybrać dobre dla siebie aktywa. Po wybraniu ETF-ów w określonych proporcjach nic nie stoi na przeszkodzie, abyś użył narzędzia do „backtestingu”, czyli symulacji historycznej stopy zwrotu z portfela. Cała procedura „nieograniczonego doboru ETF-ów” wygląda następująco:

Inwestując w amerykańskie ETF-y, postępujesz od ogółu do szczegółu, gdyż praktycznie wszystkie rodzaje ETF-ów – od shortów (grających na spadki) do lewarowanych (używających dźwigni finansowej) i takich śledzących różne niszowe towary i indeksy – będą dla Ciebie dostępne. Inwestowanie w amerykańskie ETF-y możliwe jest również dla polskich klientów zagranicznych brokerów, ale to rozwiązanie często skomplikowane i mniej bezpieczne niż inwestycja przez polski dom maklerski. Co więc zrobić, jeśli chcesz złożyć równie dobre portfolio ETF-ów, ale mieszkasz w Polsce i masz zablokowany dostęp do większości takich funduszy?

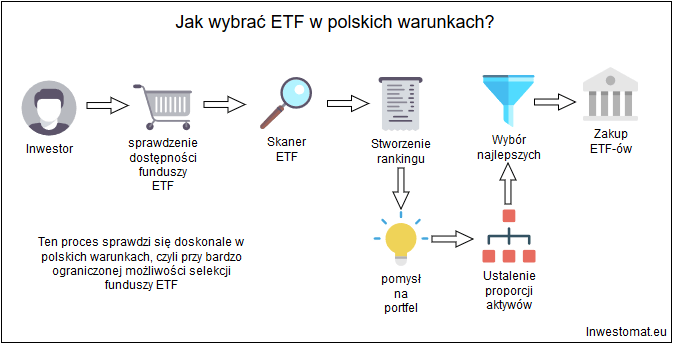

Polski proces wyboru ETF-a

Ci bardziej zgryźliwi powiedzieliby, że jak wszystko w Polsce, tak i podejście do wyboru ETF-ów jest trochę na opak i wbrew logice. Faktycznie, polski inwestor ze względu na „przesadną dbałość regulatora o jego dobro”, by skutecznie inwestować w ETF-y, musi się trochę nagimnastykować. Wybacz dygresję, ale zauważyłem, że implementacja pewnych dyrektyw unijnych w Polsce jest bardziej radykalna od intencji samych ich autorów, a bardziej niż o dobro inwestora, polski ustawodawca zdaje się dbać o różne branżowe lobby, np. o fundusze aktywne.

To ograniczenie jest tym bardziej absurdalne, że w fundusze ETF z Europy, które wydadzą KIID-y po polsku, a posiadają identyczne aktywa (zamienniki) do tych amerykańskich, inwestorowi polskiemu wolno jest inwestować! No nic, całe szczęście dla Ciebie, drogi czytelniku, część europejskich funduszy ETF postanowiło wspaniałomyślnie przetłumaczyć swoje dokumenty KIID na nasz rodzimy język, więc jakiś pewien wybór będziesz miał. Oto jak z menu z napisem „ETF” produkty wybierać będzie polski inwestor:

W polskich warunkach będziesz niestety musiał zacząć od sprawdzenia dostępności funduszy. Wybieranie czegokolwiek lub nawet obieranie wysokopoziomowej strategii inwestycyjnej, czyli pomysłu na portfel nie ma sensu, jeśli 80% wybranych komponentów nie będziesz mógł przez swoje konto maklerskie zakupić. Dopiero po zbadaniu dostępności instrumentów dokonasz selekcji, najczęściej grupując aktywa w koszyki i tworząc ranking, np. TOP 3 ETF-ów inwestujących w europejskie obligacje skarbowe.

Dopiero kiedy zbadasz dostępność i opłacalność inwestowania w poszczególne grupy ETF-ów, zaczniesz zastanawiać się nad strategią, czyli podziałem swoich środków między fundusze i wysokością miesięcznej lub kwartalnej regularnej wpłaty. Jak zwykle ostatnim krokiem jest sam zakup ETF-ów, którego możliwości z perspektywy polskiego inwestora opisałem w części trzeciej serii, czyli „ETF (3/6) – Jak kupić ETF? Porównanie ofert, kont i możliwości„.

Przydatne narzędzia do analizy funduszy ETF

Nie wiesz, który ETF wybrać? Ten dylemat sprawia, że wielu inwestorów decyduje się przeszukać internet w celu znalezienia narzędzi, dzięki którym możliwa będzie analiza ETF. Okazuje się, że w sieci rzeczywiście jest bardzo wiele stron z takimi narzędziami, ale dla polskiego inwestora jedynie część z nich będzie naprawdę przydatna.

Dlatego postanowiłem zaprezentować Ci dwa rozwiązania umożliwiające dokładne prześwietlenie danego funduszu ETF. W tym celu podzieliłem niniejszy podrozdział na dwie części:

- analizę sektorową (szerokościową) – pozwoli Ci ona wybrać najciekawsze ETF-y spośród wielu różnych możliwości,

- analizę konkretnego funduszu ETF (głębokościową), który wzbudził Twoje zainteresowanie, by upewnić się, że dany ETF to właściwy składnik do Twojego portfela inwestycyjnego.

Lektura obu części tego podrozdziału z pewnością przybliży Cię do tego, abyś był lub była w stanie odpowiedzieć sobie na pytanie dotyczące tego, jaki ETF wybrać. Na początku przejdźmy do opisu narzędzi skrojonych do wykonywania analizy sektorowej.

Obserwuj moją stronę na Facebooku!

Znajdziesz tam mnóstwo przydatnych informacji o finansach i inwestowaniu

Analiza sektorowa/geograficzna ETF

Jeśli planujesz inwestować w ETF-y, to znajomość tematu przewodniego tej sekcji z pewnością zaprocentuje. Analiza sektorowa lub analiza szerokościowa to proces, w którym z kilkuset lub kilku tysięcy ETF-ów masz za zadanie wybrać najlepsze ETF-y dla Ciebie. Wyselekcjonowanych instrumentów finansowych powinno być od kilku do maksymalnie kilkunastu. Najczęściej zajmuje ona od parędziesięciu minut do kilku godzin, a wykonanie jej jest bardzo satysfakcjonujące i uczy nie tylko cierpliwości. Rzecz jasna w internecie (np. tutaj) znajdziesz setki „gotowych” portfeli ETF-ów, ale sugerowałbym zbytnio na nich nie polegać, a ćwiczenie każdorazowo wykonywać własnoręcznie. Lepiej (i towarzyszy temu mniejsze ryzyko) jest rozumieć, dlaczego się w coś inwestuje, a nie jedynie polegać na innych osobach, a zwłaszcza „ekspertach” z internetu. Swoją drogą, możesz mnie widzieć jako jednego z nich, ale staram się sam siebie nigdzie tak nie nazywać – widzę siebie raczej jako dobrze poinformowanego inwestora indywidualnego.

Które ETF-y są dostępne dla polskiego inwestora? Lista instrumentów

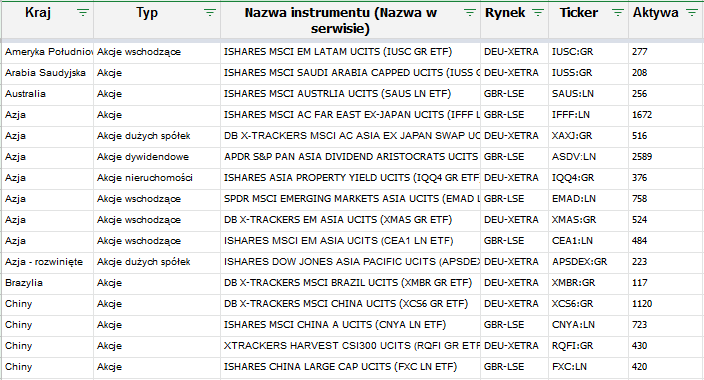

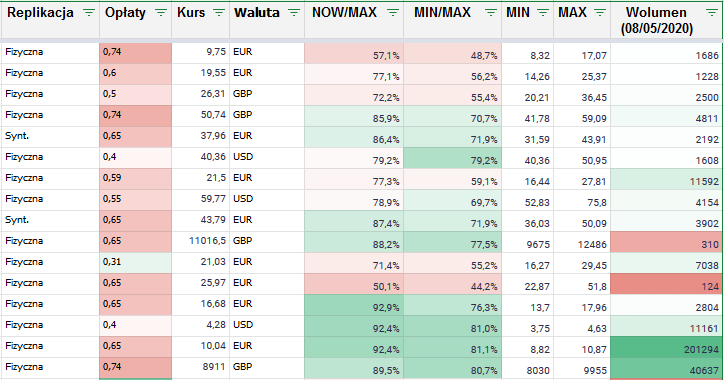

Specjalnie dla moich czytelników przeniosłem listę dostępnych ETF-ów w mBanku, DM BOŚ oraz XTB do czytelniejszego formatu arkuszy Google. Dodatkowo uzupełniłem zestawienie o sporo przydatnych informacji takich jak opłaty, obecny kurs, roczne minima i maksima oraz dzienny wolumen transakcji. Zachęcam Cię do skorzystania z mojego pliku z listą ETF-ów, by oszczędzić sobie długich godzin klikania. Napisałem o niej osobny wpis z kompleksową instrukcją jej używania, do którego przeczytania Cię serdecznie zachęcam – „Lista zagranicznych ETF-ów dostępnych przez polskie konta maklerskie„. Plik jest tylko do odczytu, ale masz możliwość ściągnięcia go jako plik Excel lub skopiowania do swoich arkuszy Google i późniejszej edycji. Oto co zawarłem w pierwszych sześciu kolumnach pliku:

Kolumny „Kraj” i „Typ” jak same ich nazwy wskazują, podpowiedzą gdzie rezyduje i w co inwestuje fundusz ETF. „Nazwa instrumentu” niesie za sobą zwykle dodatkową informację o tym, w jaki sposób fundusz inwestuje, a „Rynek” oraz „Ticker” to kolumny przydatne przy zawieraniu transakcji. Ticker to zwykle skrót, który podajesz w interfejsie swojego banku, gdy chcesz kupić instrument finansowy lub kiedy na Stooq sprawdzasz historyczne notowania funduszu. Przykład dla ETF-a o tickerze XMBR znajdziesz tutaj. W kolumnie „Aktywa” zawarłem informacje o wysokości aktywów funduszy na dzień 01 maja 2020 r. wyrażoną w milionach dolarów. Resztę kolumn pliku prezentuję i wyjaśniam poniżej:

Wszystkie kolory ustawiłem tak, byś intuicyjnie czuł, którą informację defensywny inwestor powinien odebrać pozytywnie, a którą negatywnie. Fundusz o niskiej zmienności, dużym wolumenie transakcji i wysokiej wartości aktywów pod zarządzaniem będzie zatem w arkuszu świecił zielenią. Jest to arkusz czysto poglądowy i celowo nie zamieszczam w nim np. historycznych stóp zwrotu poszczególnych funduszy, byś w kolejnym kroku mógł je sprawdzić i ocenić samemu. Ten zabieg zrobiłem dlatego, że arkusz się wkrótce zdezaktualizuje, a stopy zwrotu warto sprawdzać dla 1, 3 i 5-letnich okresów, a nie tylko okresu jednego roku (co oferuje typ danych „Stocks” w Microsoft Excel, w którym arkusz przygotowałem).

Kolumna „Replikacja” zawiera informacje o tym, czy fundusz posiada aktywa w formie fizycznej, czy sztucznie (syntetycznie) naśladuje ruchy aktywów bazowych. „Opłaty” to roczne opłaty, które automatycznie zostają odcięte od wartości jednostki funduszu proporcjonalnie każdego dnia jego notowań. „Kurs” i „Waluta” to aktualny w chwili pisania wpisu kurs jednostki ETF-a na giełdzie. Kolumny „MIN/MAX” i ich wariacje zawierają 12-miesięczną rozpiętość ruchów cen jednostek ETF-a. Ostatnia kolumna, czyli „Wolumen” zawiera poglądowy, jednodniowy wolumen transakcji, czyli liczbę jednostek funduszu ETF, która w ciągu jednego dnia zmieniła właściciela. To doskonałe narzędzie na rozpoczęcie analizy, bo uświadomi Ci które ETF-y są dostępne przez polskie konto maklerskie, w jakich walutach i na jakich giełdach są notowane, jak duże są i czy wstępnie spełniają Twoje kryteria. Wybrane w ten sposób kilka funduszy ETF powinieneś przepuścić teraz przez skaner.

Jak analizować ETF-y? Skaner ETF

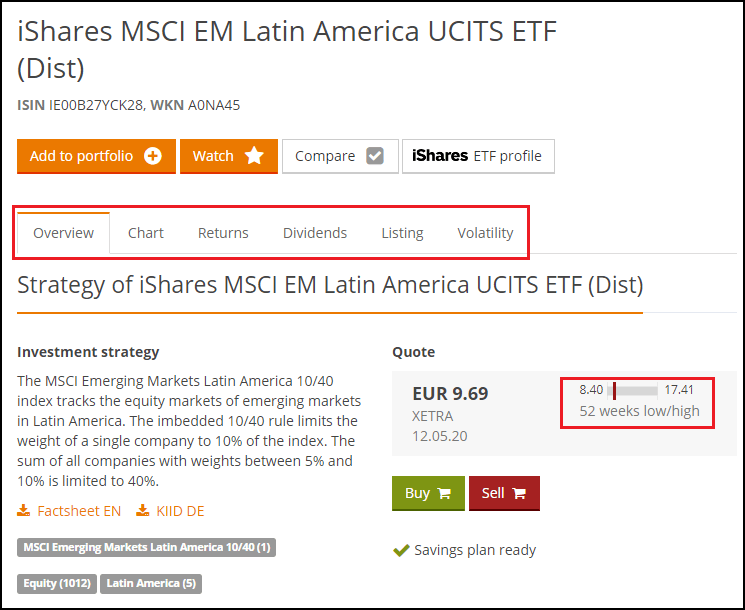

Skanerów funduszy ETF jest w internecie mnóstwo, ale dwa, których używam najczęściej to JustETF ETF Screener i ETFdb ETF Screener. Akurat przy analizie europejskich funduszy pasywnych przyda Ci się raczej tylko ten pierwszy, więc i na nim się w tekście skupię. Weźmy losowy ETF z tych dostępnych w mBanku, czyli pierwszy z brzegu IUSC, czyli iShares MSCI EM LATAM UCITS. Gdy wpiszesz w wyszukiwarce serwisu JustETF kod IUSC (kolumna: ticker) to ukaże się Twoim oczom następujący widok:

W tym widoku dla Ciebie jako inwestora najważniejszy jest wysokopoziomowy opis strategii inwestycyjnej funduszu oraz roczne minimum, maksimum i odległość obecnej ceny od każdego z nich (patrz: „52 weeks low/high”). Zakładki (zaznaczone na zrzucie ekranu czerwoną ramką), które powinny Cię zainteresować to:

- „Chart” zawiera wykres przedstawiający historyczne notowania funduszu ETF.

- „Returns” przedstawia w czytelny sposób miesięczne i roczne stopy zwrotu funduszu.

- „Dividends”, czyli czy, kiedy i jak wysokie historycznie fundusz wypłacał dywidendy.

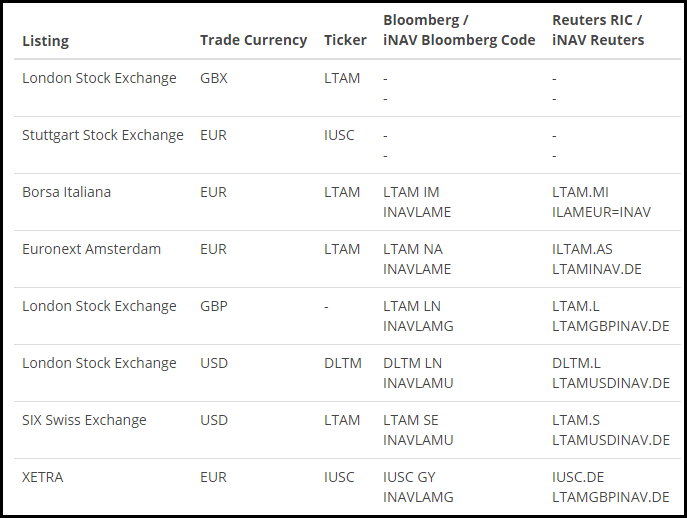

- „Listing” czyli lista zamienników tego funduszu, czyt. lista giełd, na których notowany jest fundusz alternatywny oraz jego waluta i ticker związany z równolegle notującą giełdą.

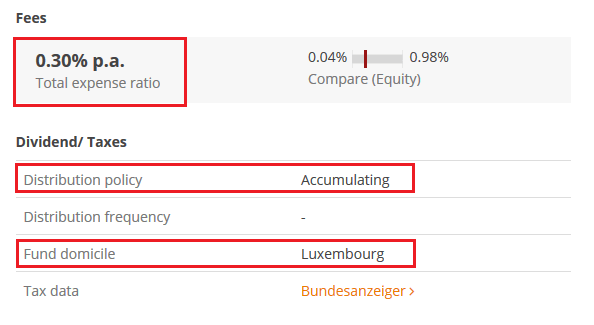

Warto w tym widoku zwrócić również uwagę na następujące pola:

- Total expense ratio: roczne opłaty związane z posiadaniem funduszu (łącznie)

- Distribution policy: accumulating/distributing. Ten pierwszy nie wypłaca dywidend, lecz je reinwestuje, a ten drugi wypłaca dywidendy posiadaczom swoich jednostek. Oznacza to, że nie zmienia się liczba jednostek ETF-u na rachunku, ale ETF accumulating szybciej zwiększa swoją wartość na giełdzie (dzięki temu, że za dywidendy kupuje więcej akcji z indeksu, który śledzi). Obydwa rodzaje funduszy opisałem szerzej we wpisie „ETF accumulating czy ETF distributing? Który jest lepszy dla kogo?„.

- Fund domicile: kraj, w którym fundusz ma swoją siedzibę. Niezwykle istotne pod kątem opłacalności podatkowej inwestowania w fundusze pasywne. Dużo więcej o tym przeczytasz w części piątej cyklu o ETF-ach, czyli „ETF (5/6) – Jak rozliczyć podatek z ETF-ów? Zyski i dywidendy„, a dla funduszy notowanych w Londynie i Frankfurcie „domicile” czyli rezydentura to zwykle Irlandia lub Luksemburg.

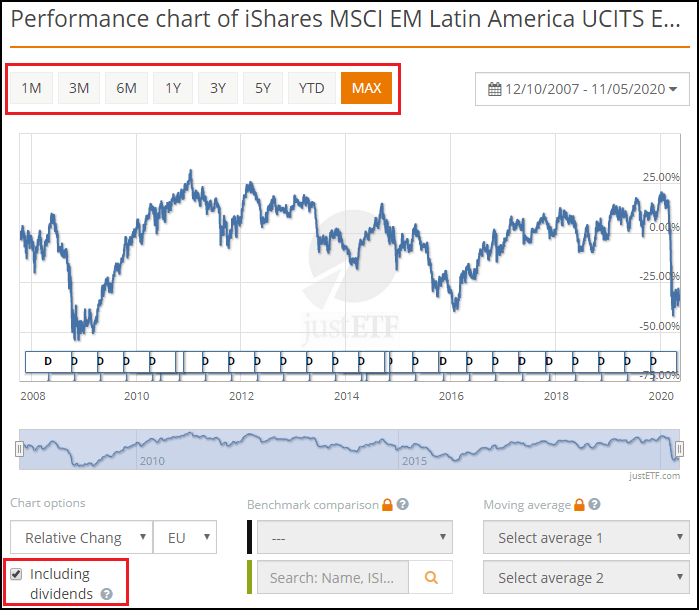

Zakładka "chart" skanera justETF

Jak sama nazwa wskazuje, obejrzysz tutaj historyczny wykres kursów cen funduszu ETF. Użyteczny przede wszystkim w maksymalnym oddaleniu („MAX”) i maksymalnym przybliżeniu („1M”), by sprawdzić historyczną zmienność cen funduszu. Pamiętaj, aby odznaczyć opcję „including dividends” pod wykresem jeżeli chcesz zobaczyć „czysty” wykres zmian cen, a nie taki, w którym założono, że otrzymane dywidendy zawsze reinwestujesz w ten fundusz. Swoją drogą – omawiany fundusz należy do typu dystrybuującego (ang. „distributing”), czyli takiego, który zbiera wypłaty z zysku spółek w portfelu, a potem wypłaca je posiadaczom swoich jednostek.

Dla inwestora, który nie oczekuje okresowych wypłat z zysku spółek swojego funduszu, znacznie lepszym wariantem jest fundusz rodzaju gromadzącego (ang. „accumulating” albo „Total Return”). Fundusz gromadzący nie wypłaca nic posiadaczom swoich jednostek, a otrzymane ze spółek dywidendy automatycznie reinwestuje w więcej akcji ze swojego portfela. Takie rozwiązanie często będzie optymalne podatkowo dla polskiego inwestora, co wyjaśnię szczegółowo w piątym wpisie z cyklu o ETF-ach, czyli „ETF (5/6) – Jak rozliczyć podatek z ETF-ów? Zyski i dywidendy„.

Przy badaniu historycznych cen funduszu ETF warto rozumieć jak on działa i co zawiera „w środku”. Świetnym przykładem jest wysoka zmienność funduszy ETF na obligacje, którą (jako zjawisko) wyjaśniam we wpisie „Dlaczego ceny funduszy ETF na obligacje zmieniają się dynamicznie?„, do którego lektury Cię serdecznie zachęcam. Bez zrozumienia mechanizmu działania i zmian cen funduszy ETF na obligacje, ciężko jest budować rozsądny i optymalny portfel z funduszy ETF. Omówmy teraz kolejną zakładkę, czyli „returns”.

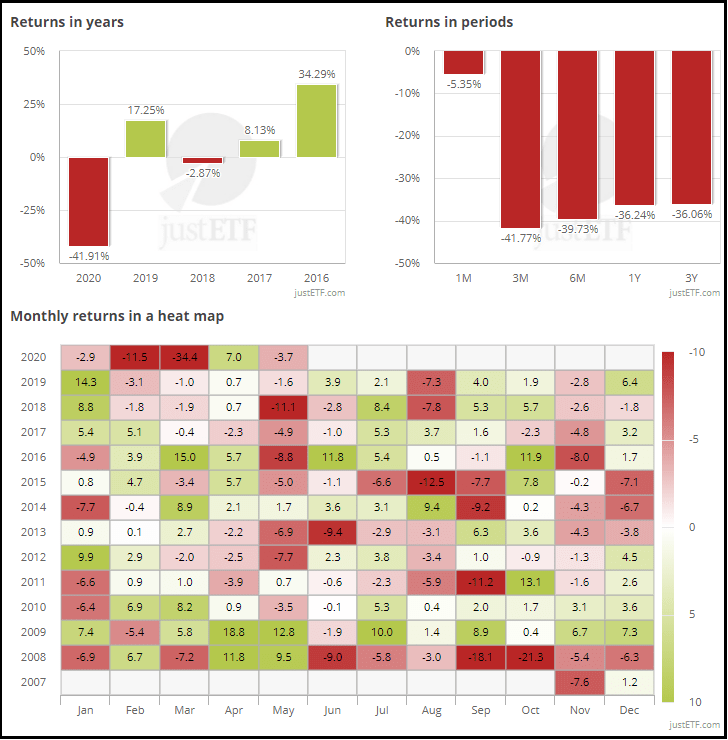

Zakładka "returns" skanera justETF

Jeżeli nigdy nie inwestowałeś na giełdzie, a przyzwyczajony jesteś do stóp zwrotu z np. lokat bankowych, to oglądając poniższy zrzut ekranu możesz się mocno zdziwić. Omawiany fundusz ETF – IUSC inwestuje w spółki z Ameryki Łacińskiej, które bywają bardzo zmienne, sprawiając, że „mapa ciepła” pokazująca miesięczne zmiany cen funduszu jest trochę ekstremalna:

Jak czytać tę mapę? Inwestor, który kupił za 1000 zł jednostki tego funduszu dnia 1 stycznia 2020 r., a sprzedał je po jednym miesiącu, czyli 1 lutego 2020 r. stracił 2,9% swoich środków. Z drugiej strony odważny inwestor kupujący ten fundusz za tę samą kwotę 1 kwietnia 2009 roku po miesiącu miałby już równowartość 1188 złotych. Oczywiście kalkulacja ta nie uwzględnia podatku od zysków kapitałowych, który omówię w jednym z kolejnych wpisów z serii. Mapa ciepła to bardzo użyteczne narzędzie dla początkującego inwestora, który oglądając ją powinien spróbować sobie wyobrazić jak reagowałby na podobną zmienność cen w przyszłości. Ważna zasada dotycząca każdej inwestycji, w tym funduszy ETF brzmi: „nigdy nie kupuj aktywa, z którym w portfelu nie mógłbyś spać spokojnie”. Pora na omówienie zakładki z dywidendami.

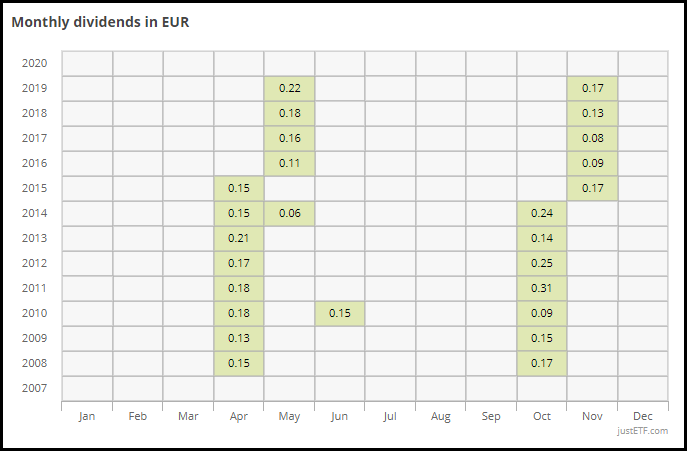

Zakładka "dividends" skanera justETF

Pierwszy ważny fakt: jeżeli wariant funduszu, który analizujesz to fundusz (przykładowo) notowany w walucie EUR na niemieckiej XETRA, to dywidendy w tej zakładce podane będą właśnie w tej walucie. Są to wartości brutto, które fundusz wypłaca posiadaczom jego jednostek. Bardzo przydatne jest uwzględnienie nie tylko lat, ale również miesięcy, w których wypłaty były dokonywane. W przypadku analizowanego funduszu wypłata następuje zwykle 2 razy w ciągu roku w odstępach 6-miesięcznych:

Dywidendy tego funduszu pasywnego są zazwyczaj wyższe w pierwszej połowie roku, gdyż większość spółek z jego portfela wypłaca dywidendę tylko raz do roku i to w pierwszej jego połowie. Dodatkowa dywidenda, którą ten ETF zwykł wypłacać w listopadzie była w ciągu ostatnich 4 lat o ok. 25-30% niższa niż ta wypłacana w maju.

Pamiętaj, że dywidendy wypłacane przez zagraniczne ETF-y mogą podlegać dodatkowemu opodatkowaniu w Polsce, co opiszę w szczegółach w części piątej cyklu, który właśnie czytasz. Ciekawostką może być dla Ciebie to, że jednostka opisywanego ETF-a była w ciągu roku warta raz 8,4 EUR, a innym razem 17,4 EUR, choć jego dywidendy od lat wahają się od 0,2 do 0,3 EUR rocznie. Jak widzisz, na rynku ETF-ów również zdarzają się okazje. Matematykę zostawiam czytelnikowi, a tymczasem przechodzę do zakładki, w której zobaczysz różne warianty tego samego funduszu ETF.

Zakładka "listing" skanera justETF

Opisywany przeze mnie niemiecki portal JustETF przy opisie każdego ETF-a w zakładce „listing” publikuje listę tego samego aktywa notowanego na różnych europejskich giełdach. Fajnym bonusem jest informacja o walucie notowań funduszu, tickerze alternatywnego ETF-a oraz nazwie giełdy, na której jest notowany. Nie masz dostępu do giełdy holenderskiej, ale masz możliwość inwestowania na giełdzie niemieckiej? Nie ma problemu, bo zwykle istnieje zamiennik. Wygląda to mniej więcej tak, a polskiemu inwestorowi posłuży głównie do „przełączania” pomiędzy niemiecką XETRA a brytyjską London Stock Exchange:

Warto tu wspomnieć, że to który (notowany w której walucie) fundusz ETF wybierzesz nie ma najmniejszego znaczenia. We wpisie „Waluta notowań funduszu ETF nie ma żadnego znaczenia” wyprowadziłem dowód na to, że inwestor ryzykuje walutowo nie na linii „gotówka w PLN/waluta notowań funduszu ETF”, a na linii gotówka w PLN/waluta lub waluty aktywów funduszu ETF”. Omówmy teraz porównywarkę funduszy ETF ze strony Morningstar.

Porównywarka funduszy ETF (Morningstar)

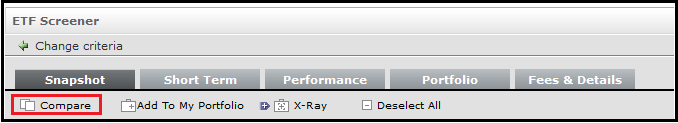

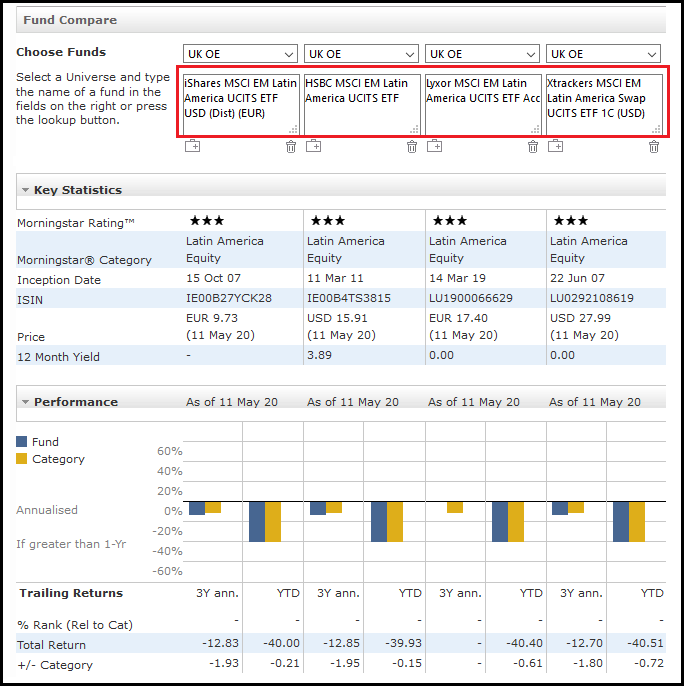

Do bezpośredniego porównywania funduszy ETF polecam użyć serwisu Morningstar. Dlaczego akurat niego? Niezależnie od ograniczeń u Twojego maklera/brokera, Morningstar ma w bazie danych prawie wszystkie światowe fundusze ETF. Gdy wejdziesz w przykładowy filtr ETF-ów na stronie Morningstar, ujrzysz następujące menu:

Opcją, która nas interesuje najbardziej, będzie „Compare” zaznaczone na czerwono. Gdy wybierzesz przynajmniej jeden ETF i naciśniesz ten przycisk, przechodząc do podobnego widoku (link do przykładowego filtra tutaj):

Po samym naciśnięciu „compare” w porównaniu znajdzie się tylko jeden, wybrany przez Ciebie fundusz, ale wpisując np. ISIN (unikalny kod, jego również znajdziesz w moim arkuszu Google) dodasz fundusze do porównania. Na zrzucie ekranu dodałem do zestawienia trzy inne fundusze ETF inwestujące w spółki południowoamerykańskie. Za pomocą tego narzędzia możesz porównać najważniejsze parametry i ostatnie stopy zwrotu wybranych przez siebie funduszy. To bardzo przydatne narzędzie, które pozwoli Ci wybrać najlepszy z 4 lub 5 funduszy, a baza Morningstar (na szczęście dla nas) nie ogranicza się jedynie do funduszy z USA.

Obserwuj mnie na Twitterze (X):

Subskrybuj mój kanał YouTube:

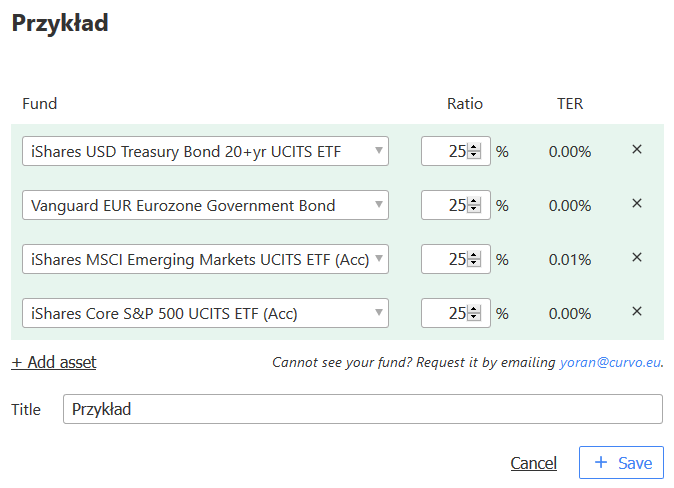

Narzędzia do symulacji stóp zwrotu ETF

Zakładając, że już masz na oku kilka ETF-ów i zastanawiasz się nad ich proporcjami w swoim portfolio, z pomocą przyjdzie Ci fajne narzędzie z serwisu curvo.eu. Umożliwia ono wybranie kilku ETF-ów (w bazie danych posiada większość tych europejskich) oraz ich proporcji, symulując historyczne stopy zwrotu i przebieg inwestycji w nie. To świetne narzędzie dla kogoś, kto już posiada w głowie kształt swojego portfela ETF-ów i chciałby go jedynie ocenić i „doszlifować” zgodnie z preferencjami i swoją skłonnością do ryzyka. Zaczynasz od wybrania ETF-ów z listy i ustalenia ich proporcji w portfelu:

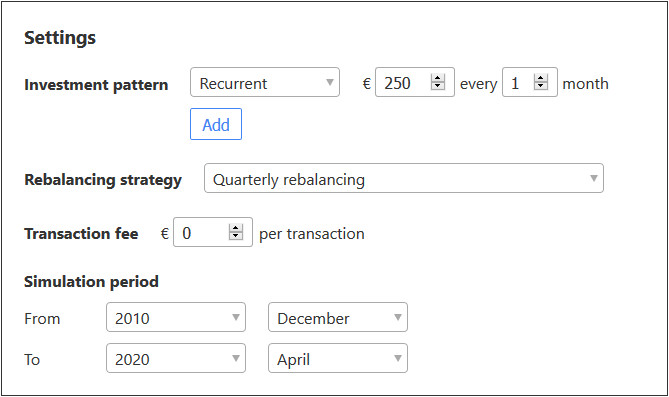

Na powyższym zrzucie ekranu wybrałem po dwa ETF-y obligacji skarbowych (US i strefy Euro) oraz dwa ETF-y akcyjne (rynków rozwiniętych i wschodzących) w równych proporcjach. Kolejnym krokiem było wybranie sposobu inwestowania (wpłaty miesięczne czy jednorazowa inwestycja) oraz inwestowanej kwoty:

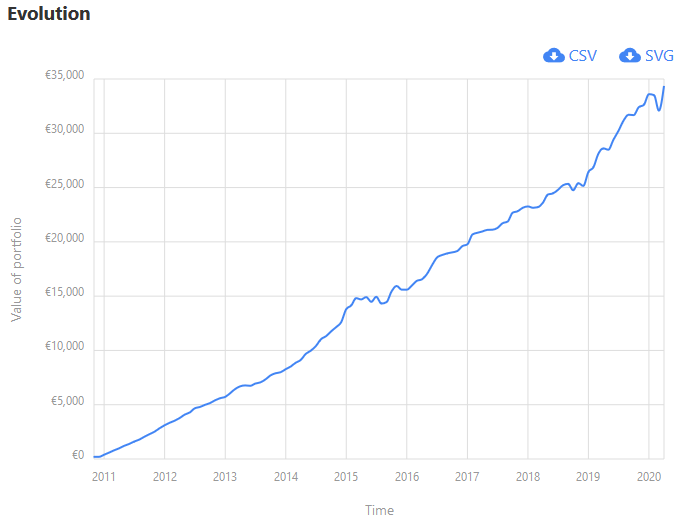

Po wybraniu powyższych (przykładowo ustawiłem 250 EUR comiesięcznej wpłaty w okresie prawie 10 lat między grudniem 2010 r. a kwietniem 2020 r.). Bardzo istotna jest opcja „rebalancing” mówiąca o sposobie balansowania portfela. Moim celem jest stabilny portfel, w którym wszelkie nadwyżki z akcji co kwartał lokuję z powrotem w obligacjach, więc ustawiłem na „quarterly” czyli balansowanie portfela co kwartał. Efekt został osiągnięty, a moim oczom ukazał się następujący wykres:

Takie portfolio wymagało trochę pracy (miesięczne wpłaty i kwartalne balansowanie). Co więcej, gdybym robił to w ten sposób przez polski dom maklerski, zostałbym dosłownie „zjedzony” przez prowizje (patrz wpis: „Jak prosto zainwestować pierwsze pieniądze?„). Niezależnie od sensu tego przykładu i dobranych (nie najlepszych) ETF-ów, to użyteczne narzędzie pozwoli Ci obrazowo zrozumieć jak Twoje hipotetyczne portfolio poradziłoby sobie w przeszłości. Pamiętaj jednak, że przeszłe wyniki funduszy w żadnym wypadku nie zwiastują ich przyszłych rezultatów, więc w inwestowaniu należy być bardzo ostrożnym!

Analiza konkretnego ETF-a

Znajomość narzędzi z poprzedniego rozdziału to dopiero początek procesu wybierania ETF-a. Nie można bowiem odpowiedzieć sobie na pytanie „jak wybrać ETF?” bez zrozumienia dwóch najważniejszych dokumentów związanych z takimi funduszami. Pierwszym z nich jest prospekt emisyjny, który znajdziesz na stronie emitenta funduszu lub na justetf.com. Możesz też wpisać w Google nazwę funduszu + „prospectus pdf”. Co znajduje się w takim dokumencie i dlaczego uważam go za kluczowy?

Analiza prospektu emisyjnego funduszu ETF

Jako przykład weźmy prospekt emisyjny jednego z najlepiej znanych światowych ETF-ów, czyli IVV ze stajni iShares. Ten dokument jest takim „kamieniem węgielnym” dla każdego funduszu ETF, bo zawiera on wszystkie najważniejsze informacje, z którymi zapoznać powinien się przyszły nabywca ETF-a. Znajdziesz tam między innymi:

- Dane dotyczące wszelkich opłat związanych z inwestycją w ETF. O opłatach znacznie więcej przeczytasz w czwartej części cyklu o ETF-ach, czyli „ETF (4/6) – Ile kosztują fundusze ETF? Prowizje i opłaty funduszy ETF„.

- Informacje dotyczące ryzyk związanych z inwestycją w jednostki funduszu.

- Imiona i nazwiska menedżerów funduszu. Dociekliwy inwestor zawsze sprawdza kto zarządza jego pieniędzmi, nawet jeśli robi to w pasywny sposób.

- Dane historyczne dotyczące stóp zwrotu funduszu oraz prognozy jego przyszłych wyników.

- Informację o tym kto jest tzw. autoryzowanym uczestnikiem rynku, czyli podmiotem, który faktycznie handluje instrumentami finansowymi, które posiada fundusz. O autoryzowanym uczestniku rynku przeczytasz więcej we wpisie „ETF (1/6) – Co to są fundusze ETF i dlaczego warto w nie inwestować?„.

Prospekt emisyjny funduszu pasywnego jest jednak tylko okładką książki, której treścią są roczne/okresowe sprawozdania z działalności funduszu, o których Ci teraz trochę opowiem.

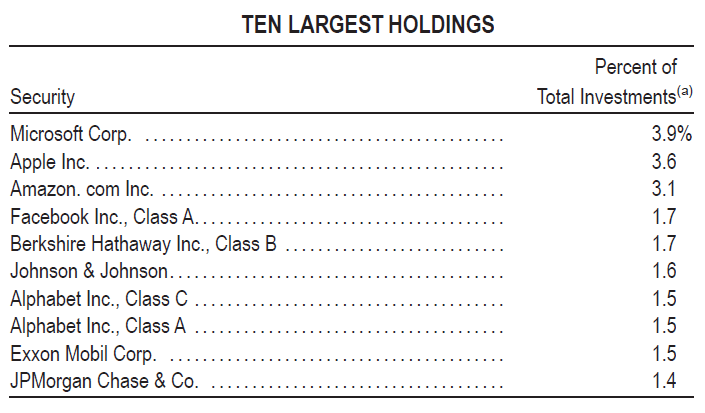

Analiza sprawozdania okresowego funduszu ETF

Przykładem świetnego sprawozdania rocznego z działalności funduszu ETF jest sprawozdanie popularnego funduszu iShares IVV, zawierające też sprawozdania kilku innych funduszy tej samej firmy. Może Cię nieco zdziwić, że podlinkowany dokument ma prawie 100 stron, więc jest równie długi co typowy raport roczny większej spółki giełdowej. Jak to możliwe, że tak prosty konstrukt jak ETF ma takie długie sprawozdanie roczne? Oto najważniejsze z perspektywy inwestora indywidualnego informacje, które znajdziesz w tym dokumencie:

- Ocena obecnej sytuacji na rynkach finansowych z perspektywy zarządzających funduszem.

- Podsumowanie zeszłorocznych wyników funduszu.

- Grafik zakupów i sprzedaży instrumentów finansowych posiadanych przez fundusz.

- Szczegółową informację dotyczącą opłat funduszu i kosztów związanych z prowadzeniem ETF-a.

- Rozpiskę z podsumowaniem największych otwartych pozycji funduszu, przykład poniżej:

Można inwestować w ETF-y, nigdy nie zapoznając się ze sprawozdaniami rocznymi przygotowywanymi przez ich emitentów, ale lepiej tego nie robić. Dlaczego? Sama jakość tego dokumentu może wiele powiedzieć o zarządzającym funduszem oraz jego transparentności, a tym samym pomóc w szacowaniu przyszłych stóp zwrotu funduszu. Świadomy inwestor powinien każdorazowo chociaż przekartkować prospekt i sprawozdanie finansowe funduszu, zanim podejmie decyzję o zainwestowaniu w niego. Wbrew powszechnej opinii, że ETF-y to instrumenty proste zaręczam Ci, że nawet je można skomplikować i zepsuć, więc warto czytać dokumenty przed dokonaniem zakupu.

Zanim wybierzesz swój pierwszy ETF

Doszliśmy do końca opisu najbardziej użytecznych narzędzi w procesie wybierania europejskiego ETF-a lub ETF-ów do Twojego portfela inwestycyjnego, ale chciałbym Cię ostrzec. Obawiam się, że wiedza, którą przekazałem Ci w dotychczasowych dwóch wpisach z cyklu, może nie wystarczyć do podjęcia świadomego wyboru. Sugeruję Ci zaczekać z inwestowaniem w ETF-y na kolejne cztery wpisy w tym cyklu, które wyczerpią następujące tematy:

- Dostępność ETF-ów na polskim rynku. Porównanie ofert brokerów i maklerów. Przykładowy proces zakupu jednostek ETF-a.

- Opłaty związane z inwestowaniem w ETF-y. Wyjaśnienie „jak” i „kiedy” są naliczane i jak konkretnie wpływają na Twój wynik inwestycyjny.

- Rozliczenie podatku z inwestycji w ETF krajowy i zagraniczny z uwzględnieniem trudnego tematu rozliczania podatku od zagranicznej dywidendy w zależności od rezydentury ETF-a. Koniecznie przeczytaj wpis „ETF (5/6) – Jak rozliczyć podatek z ETF-ów? Zyski i dywidendy” jeszcze przed zakupem pierwszego funduszu ETF!

- Opis procesu budowy portfolio samych ETF-ów i kilka przykładowych portfeli dla początkujących. Jak zawsze będę podawał grupy aktywów, nie narzucając konkretnych instrumentów, które niekoniecznie przypasowałyby każdemu czytelnikowi.

Sugeruję w kolejnych dniach poćwiczyć własnoręczne szukanie ETF-ów, ale na razie nie dokonywać żadnych (a jeśli nie możesz się powstrzymać to przynajmniej nie zawierać zbyt wielu) transakcji, bo kolejne cztery artykuły z serii jeszcze przed Tobą! Jeśli jesteś ciekaw przykładu analizy funduszy ETF, to znajdziesz go między innymi we wpisie „Najlepsze fundusze ETF na rynki rozwinięte – ranking„, którego lektura pomoże Ci wyrobić sobie dobre nawyki w sprawdzaniu funduszy ETF przed dokonaniem zakupu.

Podsumowanie

Choć w tym wpisie zaledwie musnąłem temat dostępnych narzędzi do oceny i analizy funduszy ETF to, pozostaje on jednym z moich najbardziej wyczerpujących wpisów. Mam nadzieję, że przyda się on i w znacznym stopniu ułatwi Ci dobór funduszy, które pasować będą do Twojego temperamentu i stylu inwestowania. Części cyklu, które najlepiej uzupełniają ten wpis to ta następna (o dokonywaniu zakupu jednostek) oraz część szósta, czyli „ETF (6/6) – Jak zbudować portfel inwestycyjny z ETF-ów?” traktująca o konkretnych portfelach złożonych jedynie z ETF-ów. Pamiętaj także, że poza funduszami ETF na „zwykłe” indeksy możesz też wybrać te na lekko zmodyfikowane indeksy faktorowe, które opisałem we wpisie „Faktory ETF: Value, Size, Growth, Momentum, Quality, Volatility„, do którego lektury serdecznie Cię zachęcam.

Bardzo dziękuję, że ze mną jesteś, czytasz i komentujesz moje materiały, a także za wszystkie wiadomości, które od Ciebie otrzymałem. Jest mi niezwykle miło za każdym razem, gdy dowiaduję się, że komuś pomogłem i ułatwiłem mu zawiły proces nauki inwestowania lub samego lokowania kapitału. Aby być zawsze na bieżąco polub mój fanpage na Facebooku, obserwuj mnie na Twitterze i zapisz się do newslettera (box poniżej). Dzięki!

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Przydatne narzedzia

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.

Oferowane instrumenty finansowe, zwłaszcza z dźwignią, niosą ryzyko strat przekraczających zainwestowany kapitał.

Zdjęcie główne wpisu pochodzi z Gotcredit.