Proste pytanie ze skomplikowaną odpowiedzią.

Jak kilkukrotnie wspominałem na mojej stronie na Facebooku, pisanie artykułu o polskich i zagranicznych ETF-ach oraz rozliczaniu z nich podatków było naprawdę czasochłonne. Zazwyczaj gromadzenie materiałów do wpisów zajmuje mi między 6 a 12 godzin, ale w tym przypadku nie poszło tak łatwo. Samo przejrzenie aktów prawnych (polskich i zagranicznych) zajęło mi cztery popołudnia, a zebranie informacji technicznych z ponad dwudziestu źródeł – kolejne siedem. Biorąc pod uwagę ogrom pracy, jaki w niego włożyłem, mam nadzieję, że ten artykuł wyjaśni kwestię rozliczania podatków z polskich i zagranicznych ETF-ów tak dobrze, że nie będziesz już czuć potrzeby przeglądania forów prawniczych i innych blogów finansowych, które zwykle unikają tego tematu jak ognia. Okazuje się bowiem, że w polskim i zagranicznym internecie można znaleźć mnóstwo wpisów o tym jak rozliczyć podatek z ETF-ów, ale skala niedopowiedzeń i niejednoznaczności jest jak na tak pozornie proste pytanie zaskakująca.

Jak zapewne wiesz, nie jestem profesjonalnym doradcą finansowym, ani mistrzem litery prawa, więc w moim wpisie mogą pojawić się błędy. Jeśli tylko taki zidentyfikujesz, to serdecznie proszę, poinformuj mnie o nim w komentarzu lub w wiadomości prywatnej. Chciałbym, żeby mój blog o oszczędzaniu i ten wpis były dobrym źródłem informacji, dlatego jestem jak najbardziej otwarty na krytykę i wszelkie korekty. Piszę to, przyznając, że aby poczuć się na siłach, aby kompleksowo opisać rozliczenie podatku od zagranicznych ETF-ów, potrzebowałem prawie dwóch tygodni. Zatem „po prostu to zróbmy”, zaczynając od niemal trywialnej kwestii rozliczania podatku od zysku ze sprzedaży z polskiego ETF-a, a kończąc na skomplikowanym rozliczaniu dywidend z zagranicznych ETF-ów. Poza rozliczaniem zajmiemy się również obliczaniem, czyli porównamy wszystkie opcje inwestowania w ETF-y zagraniczne w zależności od ich kraju rezydentury (ang. domicile) i kraju pochodzenia aktywów, w które inwestują. Pod koniec wpisu znajdziesz moją rekomendację typu funduszu ETF, który będzie dla Ciebie jako polskiego inwestora optymalny podatkowo, biorąc pod uwagę Twoje potrzeby i preferencje.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Jak krok po kroku rozliczyć podatek dochodowy z polskich i zagranicznych ETF-ów.

- Jak rozliczyć podatek od dywidend z polskich i zagranicznych ETF-ów.

- Które konto maklerskie wybrać, by minimalizować podatek?

- Jaka rezydentura funduszu ETF pozwoli Ci uniknąć przepłacania podatku.

- W jakiej sytuacji lepiej jest wybierać fundusze typu accumulating, a w jakiej typu distributing.

Powiązane wpisy

- Stawki podatku od dywidend z zagranicznych akcji i funduszy ETF

- ETF (1/6) – Co to są fundusze ETF i dlaczego warto w nie inwestować?

- ETF (2/6) – Jak wybrać ETF? Narzędzia do znajdowania i oceny ETF-ów

- ETF (6/6) – Jak zbudować portfel inwestycyjny z ETF-ów?

- Lista zagranicznych ETF-ów dostępnych przez polskie konta maklerskie

- Jak rozliczyć podatek z giełdy? Wszystko o PIT-38 i PIT-8C

- ETF accumulating czy ETF distributing? Który jest lepszy dla kogo?

Wybór konta maklerskiego, a rozliczenie podatku dochodowego z ETF-ów

Zanim wybierzesz konto maklerskie lub brokerskie, przez które będziesz handlować ETF-ami, bardzo ważne jest zrozumienie tego, z czym taki wybór wiąże się pod kątem rozliczenia podatków. Zdecydowanie najbardziej skomplikowaną pod tym względem opcją dla polskiego podatnika będzie korzystanie z zagranicznego konta brokerskiego. Wybór tej opcji, choć atrakcyjny pod względem wysokości prowizji i szerokości oferty ETF-ów, wymusi na inwestorze konieczność samodzielnego rozliczania wszystkich podatków. Przez „wszystkich” rozumiem zarówno podatek od zysku ze zbycia jednostek zagranicznych ETF, jak i podatku od dywidend z nich otrzymywanych. Będzie to tym bardziej skomplikowane, im większą liczbę ETF-ów posiadasz w portfelu, a zwłaszcza tych wypłacających dywidendy (ang. distributing). Oto jak przedstawia się pełne porównanie, którego zajawkę wcześniej umieściłem we wpisie ETF (3/6) – Jak kupić ETF? Porównanie ofert, kont i możliwości:

| Rodzaj konta | Kupowane ETF-y | Rozliczenie zysków kapitałowych + formularz | Rozliczenie dywidend + formularz |

|---|---|---|---|

| Konto w polskim biurze lub domu maklerskim | Polskie ETF-y (BETA) | Wypełniasz PIT-38 na podstawie informacji otrzymanych od maklera w PIT-8C. Wszystko w PLN | Dywidend nie ma w formularzu PIT-8C, ale (w przypadku rezydujących w Polsce funduszy ETF) makler zapłacił za Ciebie 19% podatku Belki, więc w PIT-38 nie musisz już nic ujmować. W przypadku rezydujących za granicą funduszy ETF (np. Lyxor SP500) makler przelewa Ci kwotę brutto, więc podatek Belki będziesz musiał rozliczyć samemu identycznie jak w przypadku inwestowania w zagraniczne ETF-y (to w końcu zagraniczny ETF notowany w złotych na GPW, ale dalej jest on zagraniczny!). |

| Konto w polskim biurze lub domu maklerskim | Zagraniczne ETF-y (w tym Lyxor notowany na GPW w złotych, on również jest zagranicznym funduszem, bo rezyduje w Luksemburgu!) | Wypełniasz PIT-38 na podstawie informacji otrzymanych od maklera w PIT-8C. Wszystko jest już przeliczone na PLN (przez maklera). | Dywidend zagranicznych nie ma w formularzu PIT-8C, a makler przelał Ci kwotę netto (pomniejszoną o podatek zapłacony u źródła, jeśli takowy wystąpił) lub brutto (jeśli nie było podatku u źródła) przeliczoną na PLN. Podatek od zysków kapitałowych w Polsce musisz rozliczyć samemu w polach 45 i 46 formularza PIT-38 (wersji 14, czyli obecnej). Wszelkich przeliczeń walutowych na złote również dokonujesz samemu. |

| Konto u zagranicznego brokera | Zagraniczne ETF-y | Większość zagranicznych brokerów nie dostarcza PIT-8C. Będziesz musiał wypełnić zeznanie podatkowe samemu na podstawie historii transakcji na rachunku u brokera, samemu wypełniając polski formularz podatkowy. Do PIT-38 dołączasz załącznik PIT/ZG dla każdej giełdy, na której dokonywałeś transakcji, gdyż to na nich (a nie w Polsce) oryginalnie uzyskałeś dochód. Przeliczenia walut na złote również dokonujesz samemu. | Nawet gdyby zagraniczni brokerzy dostarczali PIT-8C to informacji o dywidendach zagranicznych nie byłoby w formularzu PIT-8C. Broker przelał Ci kwotę dywidendy brutto (pomniejszoną o podatek zapłacony u źródła, jeśli takowy wystąpił) w oryginalnej walucie. Podatek od zysków kapitałowych z dywidend musisz w Polsce rozliczyć samemu w polach 45 i 46 formularza PIT-38 (wersji 14, czyli obecnej). Wszelkich przeliczeń walutowych na złote również dokonujesz samemu. |

Jak już pisałem w trzeciej części cyklu, w przypadku, gdy posiadasz tylko 1 lub 2 ETF-y zagraniczne, które wypłacają dywidendy, to ich rozliczenie podatkowe będzie dla Ciebie dość proste. Opiszę je w dalszej części wpisu tak, by ułatwić Ci zrozumienie, co, jak i gdzie w formularzu PIT-38 i PIT/ZG wpisać. Problematycznie robi się, jeśli bardziej lub mniej świadomie kupiłeś aż 10 różnych funduszy ETF typu „distributing” o rezydenturach podatkowych w różnych krajach, a te zaczęły Cię nagle zasypywać dywidendami. W tym przypadku będziesz mieć sporo liczenia, więc i duży potencjał do zrobienia błędu.

I tu raz na zawsze zapamiętaj, że w kwestii wysokości podatku u źródła od dywidendy ważna jest rezydentura funduszu ETF, a nie giełda, na której jest notowany. To pytanie pojawia się tu niezwykle często, więc warto to odnotować już na początku wpisu.

Pamiętasz jeszcze to, jak we wcześniejszych częściach zalecałem, byś jeszcze nie kupował funduszy ETF? To właśnie żmudny proces rozliczenia podatkowego zagranicznych dywidend był jednym z powodów ku temu i mam nadzieję, że posłuchałeś mojej rady i nie jesteś na mnie zły, że piszę o tym dopiero teraz. Czas potrzebny na napisanie tego artykułu był niewspółmiernie dłuższy od tego, który poświęciłem na każdy z poprzednich wpisów, więc dość długo opóźniałem jego wydanie, byś dostał materiał najwyższej jakości. Wiem, że łatwo wpisać w wyszukiwarkę frazę ETF podatki, ale dużo trudniej znaleźć sensowny tekst na ten temat – to samo zresztą dotyczy takich tematów jak oszczędzanie i zarabianie, dlatego tak dbam o warstwę merytoryczną wpisów.

Polub moją stronę na Facebooku!

Znajdziesz tam mnóstwo przydatnych informacji o finansach i inwestowaniu

Jak rozliczyć podatek z ETF?

Ten rozdział dotyczy lub będzie dotyczył w przyszłości każdego polskiego inwestora. Niezależnie, czy inwestuje on w akcje, obligacje czy w ETF-y, o których jest ta seria artykułów – to, jak rozliczyć podatek, będzie wiedzą niezbędną. Bardzo istotne jest dla mnie, abyś zrozumiał strukturę tego rozdziału, zanim zaczniesz go czytać – poniżej przedstawiam szczegóły.

- Inwestowanie przez polskie konto maklerskie

- Inwestowanie tylko w polskie ETF-y notowane na GPW (obecnie jest ich cztery i żaden nie wypłaca dywidend).

- Rozliczenie zysków kapitałowych (ze sprzedaży) z polskich ETF-ów

- Rozliczenie zysków z dywidend z polskich ETF-ów (w chwili, gdy to piszę żaden taki fundusz ETF ich nie wypłaca)

- Inwestowanie w zagraniczne ETF-y

- Rozliczenie zysków kapitałowych z zagranicznych ETF-ów u polskiego maklera

- Rozliczenie zysków z dywidend z zagranicznych ETF-ów u polskiego maklera

- Inwestowanie tylko w polskie ETF-y notowane na GPW (obecnie jest ich cztery i żaden nie wypłaca dywidend).

- Inwestowanie przez zagraniczne konto brokerskie

- Inwestowanie w zagraniczne ETF-y

- Rozliczenie zysków kapitałowych z zagranicznych ETF-ów u zagranicznego brokera

- Rozliczenie zysków z dywidend z zagranicznych ETF-ów u zagranicznego brokera

- Inwestowanie w zagraniczne ETF-y

Dlaczego zrozumienie struktury rozdziału jest tutaj takie istotne? Każdy z procesów będzie się przynajmniej trochę różnił od tego równoległego i nie chcę, abyś się w tej plątaninie przepisów pogubił. Zanim zaczniesz czytać, wybierz tylko ten rozdział lub te rozdziały, które będą dotyczyły Twojego inwestowania. Jeśli inwestujesz zarówno u polskiego maklera, jak i u zagranicznego brokera, to niestety Twoje rozliczenie podatków będzie jeszcze bardziej skomplikowane. Jeśli masz tylko jeden rodzaj konta lub jeszcze nie założyłeś żadnego, to ten rozdział dostarczy Ci dodatkowych informacji, które powinny wpłynąć na Twój wybór maklera.

Inwestujesz przez polskie konto maklerskie

„Polskie konto maklerskie” oznacza „konto maklerskie podmiotu zarejestrowanego w Polsce jako dom lub biuro maklerskie”. Listę takich (znanych mi) podmiotów znajdziesz w rozdziale „oferta zagraniczna polskich domów maklerskich” wpisu „ETF (3/6) – Jak kupić ETF? Porównanie ofert, kont i możliwości„. Już na wstępie napiszę, że jeśli wybrałeś ten rodzaj konta, to rozliczenie podatków będzie dla Ciebie łatwiejsze niż dla inwestora, który używa zagranicznego brokera. Przejdźmy więc do rzeczy, zaczynając od inwestowania w polskie ETF-y notowane na warszawskiej GPW.

Zyski i dywidendy z polskich ETF-ów

Pisząc „polskie ETF-y” mam na myśli cztery fundusze pasywne notowane na polskiej Giełdzie Papierów Wartościowych i rezydujące w Polsce (BETA). Ich listę znajdziesz we wpisie „ETF (2/6) – Jak wybrać ETF? Narzędzia do znajdowania i oceny ETF-ów„, a konkretnie w jego podrozdziale „ETF-y notowane na polskiej giełdzie”. Zauważ, że wszystkie z czterech funduszy BETY są notowane i rozliczane w polskim złotym, co znacznie ułatwi Ci proces rozliczenia podatków. Zyski kapitałowe i dywidendy rozliczysz analogicznie do akcji spółek giełdowych notowanych na GPW. Będę nawet bardziej precyzyjny: tych drugich, czyli zysków z dywidend nie rozliczysz, gdyż nie będziesz ich musiał rozliczać. Na poniższym rysunku nakreśliłem dla Ciebie procesy rozliczania podatku przy inwestowaniu w polskie ETF-y:

Podatek ze zbycia jednostek polskich funduszy ETF z zyskiem rozliczysz na podstawie formularza PIT-8C, który otrzymasz od banku w styczniu/lutym roku następującego transakcję. Jako że ETF-y notowane są w polskim złotym to dane w PIT-8C również podane będą w złotych. Formularz ten zawiera podsumowanie wszystkich rozliczonych w ciągu roku transakcji i zwykle po prostu przepisujesz je do formularza PIT-38. Oczywiście w przypadku posiadania kilku kont maklerskich w różnych domach maklerskich wynikowy PIT-38 będzie sumą wszystkich formularzy PIT-8C.

Podatek od zysku z dywidend wypłaconych przez polskie ETF-y zapłacony zostanie przez biuro maklerskie w Twoim imieniu. Z natury dywidendy nie są uwzględniane w formularzu PIT-8C, więc i tak makler by ich tam nie zamieścił. Kwota dywidendy, która wpłynie na Twoje konto, będzie zatem kwotą netto, której rozliczeniem podatkowym już nie będziesz się musiał przejmować. Jak widać w sensie podatkowym inwestowanie w polskie ETF-y jest zupełnie bezproblemowe, co jest ich wielką zaletą. W przypadku handlu ETF-ami zagranicznymi będzie to o wiele bardziej skomplikowanie, o czym się zaraz przekonasz.

Zyski kapitałowe z zagranicznych ETF-ów

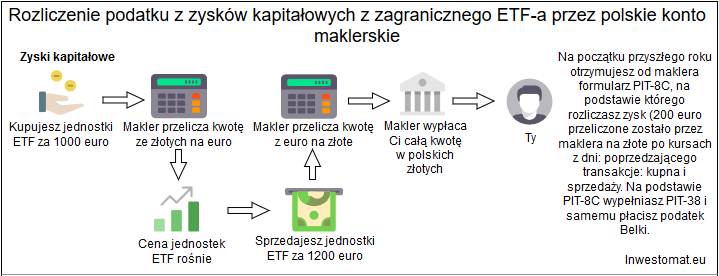

W przypadku rozliczenia podatkowego zysków z zagranicznych ETF-ów zdecydowałem się rozdzielić podrozdział dotyczący zysków kapitałowych od tego dotyczącego dywidend. Dlaczego zdecydowałem się na taki podział? Zrobiłem to, ponieważ rozliczenie zysków kapitałowych (czyli tych z transakcji zakończonych zyskiem) w przypadku inwestowania w zagraniczne ETF-y przez polski rachunek maklerski będzie stale dość proste. Przypominam Ci, że jesteśmy w rozdziale dotyczącym inwestowania przez polski rachunek maklerski, ale omawiam handel ETF-ami notowanymi na zagranicznych giełdach. Oto jak rozliczany jest podatek od zysku z transakcji na zagranicznych ETF-ach:

Podatek ze zbycia jednostek zagranicznych funduszy ETF z zyskiem rozliczysz również na podstawie PIT-8C. Jak to możliwe skoro ten formularz dopuszcza tylko wartości w polskich złotych? Jedną z największych zalet inwestowania w zagraniczne ETF-y przez polskie konto maklerskie jest fakt, że makler przeliczy za Ciebie zysk z transakcji z waluty obcej na złote. Zaraz opiszę to, jak w praktyce jest to liczone, ale istotne jest, abyś zrozumiał, że wybierając ten wariant inwestowania, będziesz miał o wiele mniej pracy przy wypełnianiu PIT-38 niż w przypadku zagranicznego brokera.

Przeliczenie walutowe zysków z ETF-ów

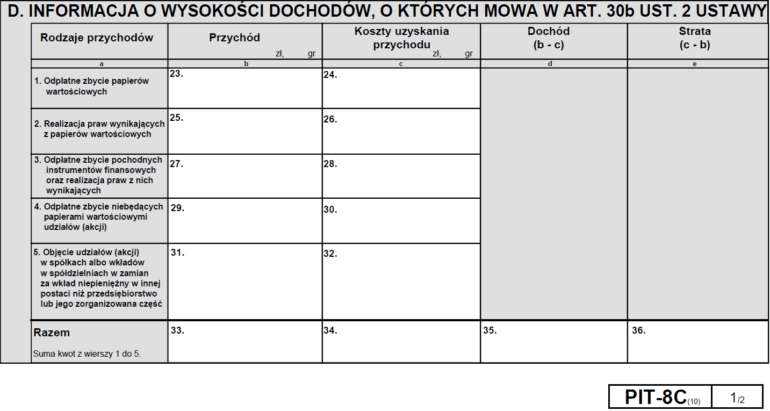

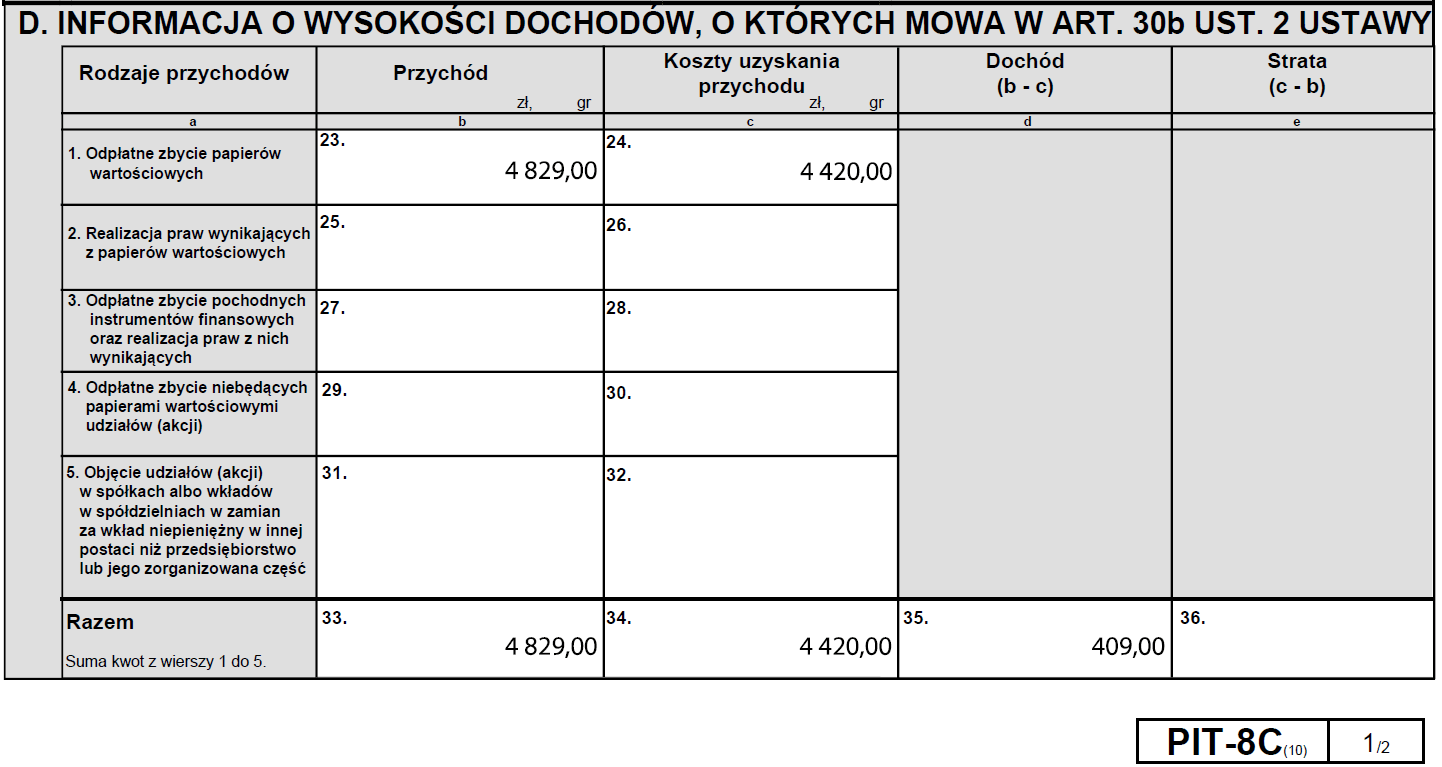

Choć opisywane przeze mnie tutaj przeliczenie walutowe będzie w tym przypadku dokonane przez maklera to ta wiedza może Ci się jeszcze przydać (zobaczysz dalej). Przeczytasz tu o tym w jaki sposób makler przeliczy Twój zagraniczny zysk kapitałowy, zanim liczby trafią do formularza PIT-8C, który od niego później otrzymasz. Wynik tego przeliczenia, czyli liczby, które będą bazą Twojego rozliczenia podatkowego, znajdziesz w polach 23 i 24 formularza PIT-8C:

W polu 23 makler umieści sumaryczny przychód, czyli łączną kwotę sprzedaży Twoich papierów wartościowych z poprzedniego roku, a w polu 24 koszty uzyskania przychodu, czyli ich cenę podczas zakupu, powiększoną o wszelkie opłaty (transakcyjne i stałe) związane z prowadzeniem konta maklerskiego. Liczba z pola 24 (koszt uzyskania przychodu) odjęta od tej z pola 23 (przychód) da w efekcie zysk roczny brutto, czyli podstawę podatku Belki, który następnie będziesz musiał zapłacić.

Przeliczenie walutowe transakcji zakupu ETF-a

Oto w jaki sposób makler przeliczy waluty transakcji wyjaśnione na praktycznym przykładzie:

- Inwestor kupił 2 czerwca 2020 r. 100 jednostek ETF-a XYZ, płacąc po 10 euro za każdą jego jednostkę.

- Kurs euro wynosił tamtego dnia, czyli we wtorek, 2 czerwca 2020 r. 4,39, a więc makler pobrał od inwestora 100*10 EUR*4,39 PLN/EUR, a więc 4390 złotych. Pomijamy prowizję maklerską w celu uproszczenia przykładu.

- W przygotowywaniu formularza PIT-8C dla inwestora, makler zazwyczaj używa kursu waluty z dnia roboczego poprzedzającego dzień poniesienia kosztu zakupu jednostek ETF-a. Uwaga! Nie jest to reguła i doszły mnie słuchy, że niektórzy maklerzy używają złych kursów walutowych, co wpływa na brak poprawności ich PIT-8C. Najrozsądniej będzie zatem samemu przeliczyć przychody i koszty związane z transakcjami na PLN, aby upewnić się, że makler nie popełnił błędu w przygotowywaniu PIT-8C.

- Jak samodzielnie zdefiniować dzień poniesienia kosztu za zakup ETF? Jest to d-1, jeśli księgowanie następuje w tym samym dniu, co zakup, lub d+1, jeśli księgowanie transakcji następuje 2 dni po transakcji. Średnie kursy NBP, czyli te, których użyjesz w celach podatkowych, znajdziesz na stronie NBP (wybierz tabelę A). Jako że kurs waluty w dniu poprzedzającym poniesienie kosztu, jakim była transakcja kupna, wynosił 4,42, a nasz broker księguje ją natychmiastowo, to w polu 24 „koszt uzyskania przychodu” makler wpisze kwotę 4420 złotych.

- W tym scenariuszu, mimo że zakup funduszu kosztował naszego inwestora 4390 złotych, w zeznaniu podatkowym jego kosztem będzie 4420 złotych. Nie zdziw się zatem, gdy w otrzymanym od swojego maklera formularzu PIT-8C zauważysz, że kwota, którą w nim znajdziesz, jest trochę inna, niż prawdziwa wartość transakcji wyrażona w złotych.

Przeliczenie walutowe transakcji sprzedaży ETF-a

- Następnego dnia, czyli w środę, 3 czerwca 2020 r., inwestor sprzedał wszystkie 100 jednostek ETF-a XYZ otrzymując za nie po 11 euro za papier. Realny kurs transakcji wynosił tego dnia 4,37, więc makler wypłacił inwestorowi 100*11 EUR*4,37 PLN/EUR, czyli 4807 złotych. Inwestor osiągnął zatem zysk w wysokości 4807 zł minus 4390 zł, czyli 417 złotych. Jest to faktyczny (gotówkowy) zysk, ale nie zysk podatkowy!

- Analogicznie do przeliczenia kursu transakcji kupna, w celu dokonania konwersji kursu sprzedaży z euro na złote wykorzystujemy średni kurs waluty z poprzedzającego (d-1) transakcję (bo broker księguje transakcje natychmiastowo) dnia roboczego ze strony NBP. Kurs waluty wynosił 2 czerwca 2020 r. 4,39, a więc przychodem podatkowym inwestora będzie 100*11 EUR*4,39, czyli 4829 złotych. Przypominam, że byłoby to d+1, gdyby nasz broker księgował transakcje 2 dni po ich wykonaniu, jak czyni wielu polskich maklerów.

W ten sposób makler wpisał do formularza PIT-8C poniższe wartości:

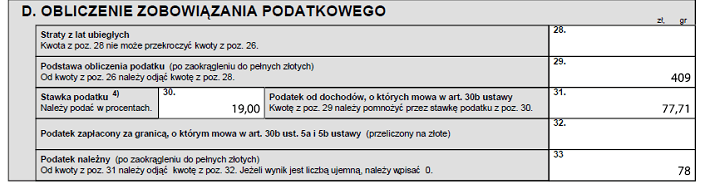

Otrzymane od maklera w PIT-8C wartości przenosisz własnoręcznie do formularza PIT-38, a konkretnie jego komórek 20 i 21 w części C. W komórce 33 urząd skarbowy oblicza podatek, który będziesz musiał zapłacić (czyli 19% podatku Belki). W naszym przypadku, zakładając, że transakcja kupna i sprzedaży na tym funduszu ETF była jedyną transakcją w całym roku kalendarzowym, zobowiązanie podatkowe w PIT-38 będzie wyglądać następująco:

Przejdźmy do opisania procesu obliczania podatku od dywidend z zagranicznego ETF-a, który kupiliśmy przez polskie konto maklerskie z możliwością inwestowania na rynkach światowych.

Dywidendy z zagranicznych ETF-ów

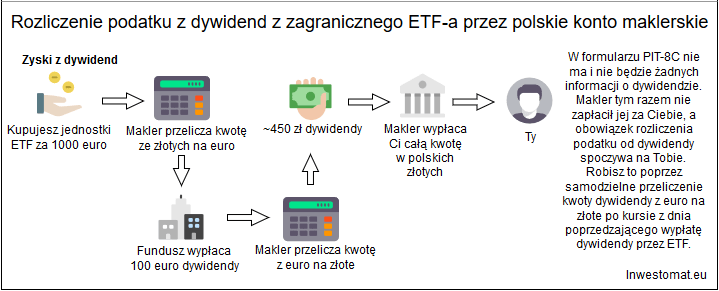

Czy pamiętasz, na czym polega rozliczenie dywidend otrzymanych z polskiego funduszu ETF albo z polskich akcji? Żartobliwie napiszę, że nie musisz niczego pamiętać, bo makler zrobi to sam, automatycznie odliczając 19% podatku Belki od dywidendy wypłaconej w złotych. W tamtym scenariuszu zatem nie ma możliwości popełnienia błędu. Sytuacja znacznie się komplikuje, gdy kwota dywidendy wypłacana jest w walucie obcej. Rozliczenie dywidendy zagranicznej jest skomplikowane, a polscy maklerzy nie mają obowiązku robienia tego w imieniu posiadacza rachunku. Zacznijmy od wyjaśnienia sekwencji kroków w procesie wypłacania dywidendy z zagranicznego funduszu ETF:

Zwróć uwagę, że niezależnie od kraju rezydencji (ang. domicile) funduszu ETF, z którego otrzymujesz dywidendę, Twój makler wypłaci Ci jej kwotę brutto, gdy nie było podatku 2-poziomu lub kwotę netto, gdy zapłacony został podatek 2-poziomu. Dodatkowo obowiązek obliczenia i zapłacenia należnego w Polsce podatku 3-stopnia będzie zawsze Twoim obowiązkiem (również w przypadku notowanego na GPW ETF-u Lyxora na S&P 500, który jest de facto funduszem luksemburskim, więc polski makler wypłaci Ci kwotę dywidendy brutto!). Z zasady jest to dość proste, a całą procedurę można zawrzeć w kilku krokach:

- Otrzymujesz dywidendę brutto w złotych, ale jej kwota będzie dla urzędu skarbowego nieistotna, o czym się zaraz przekonasz.

- Przy rozliczeniu sprawdzasz kurs waluty z dnia roboczego poprzedzającego dzień otrzymania dywidendy na swoim koncie. Zapisujesz sobie ten kurs.

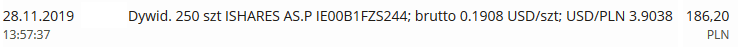

- Mimo że polski makler wypłacił Ci kwotę w złotych – musisz również poznać oryginalną kwotę w walucie obcej. Tutaj wielka pochwała dla mBanku, który tytułuje przelewy z zagranicznymi dywidendami w następujący sposób:

Prawda, że mBank ułatwia życie swoim klientom? Kursem waluty podanym w przelewie się lepiej nie sugerować, bo w celach rozliczenia podatkowego należy użyć tego ze strony NBP, ale informacja o wysokości dywidendy na jednostkę funduszu w walucie obcej będzie dla Ciebie bezcenna. W tym przypadku jest to 0,1908 USD na sztukę przy 250 sztukach, czyli łącznie 47,7 USD dywidendy.

Prawda, że mBank ułatwia życie swoim klientom? Kursem waluty podanym w przelewie się lepiej nie sugerować, bo w celach rozliczenia podatkowego należy użyć tego ze strony NBP, ale informacja o wysokości dywidendy na jednostkę funduszu w walucie obcej będzie dla Ciebie bezcenna. W tym przypadku jest to 0,1908 USD na sztukę przy 250 sztukach, czyli łącznie 47,7 USD dywidendy. - Mając kwotę dywidendy w dolarze amerykańskim i kurs waluty z dnia poprzedzającego jej otrzymanie obliczysz jej wysokość (z podatkowego punktu widzenia) w złotych. Przemnożona przez 19% trafi następnie do pola 45 „Zryczałtowany podatek od dochodów […] uzyskanych poza granicami RP” w formularzu PIT-38.

- Zostało nam najtrudniejsze, czyli uwzględnienie tzw. podatku u źródła” (ang. withholding tax), czyli podatku od dywidendy już zapłaconego za granicą, którego wartość należy wpisać w polu 46 formularza PIT-38. Jest to miejsce, w którym wpiszesz kwotę podatku, którą ETF już zapłacił (jeśli to zrobił, rzecz jasna) w Twoim imieniu w swoim państwie rezydencji podatkowej. Zostawię to jak na razie w ten sposób, bo wkrótce dojdziemy do całego rozdziału poświęconego tylko temu jednemu aspektowi.

- Jeżeli wiesz już jaka kwota podatku została pobrana u źródła, to przeliczasz tę wartość na złote (po tym samym kursie, co ten z punktu 2) i wpisujesz ją w pole 46 formularza PIT-38.

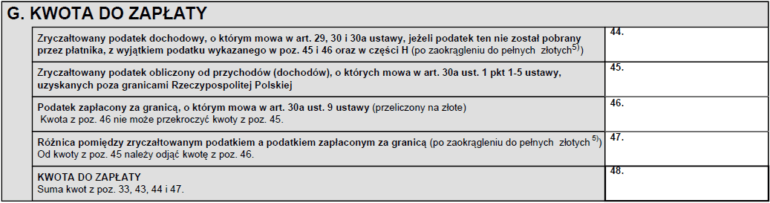

- Różnica pomiędzy należnym (45), a już zapłaconym (46) podatkiem uzupełni się automatycznie w polu 47 i zsumuje z innymi zobowiązaniami podatkowymi, np. ze sprzedaży akcji lub jednostek ETF-a z zyskiem (patrz: poprzedni rozdział). Pola, o których piszę znajdziesz w części G PIT-38, a wyglądają one w tym roku (rozliczenie za 2019 r.) następująco:

To by było na tyle jeżeli chodzi o podstawy rozliczania podatku z zysków kapitałowych oraz zysków z dywidend przy inwestowaniu w zagraniczne fundusze ETF przy pomocy polskiego konta maklerskiego. Proces ten będzie nieco bardziej skomplikowany jeśli czytając wpis (a ostrzegałem!) „ETF (3/6) – Jak kupić ETF? Porównanie ofert, kont i możliwości” zdecydowałeś się mimo wszystko na zagraniczne konto brokerskie. Spokojnie, zaraz opiszę różnicę i postaram się jak najlepiej przeprowadzić Cię również przez ten jeszcze bardziej skomplikowany proces. Naprawdę zależy mi bowiem abyś po przeczytaniu tego artykułu wiedział jak rozliczyć podatek z ETF-ów niezależnie od wybranego rodzaju rachunku.

Inwestujesz u zagranicznego brokera

Jak wcześniej wspomniałem, większość zagranicznych brokerów nie ma obowiązku dostarczenia polskiemu inwestorowi formularza PIT-8C, ani jego zagranicznego odpowiednika. Jest to spore utrudnienie, ponieważ rozliczenie zysków kapitałowych ze zbycia jednostek zagranicznych ETF-ów z zyskiem jest o wiele trudniejsze niż w przypadku inwestowania przez polskie konto maklerskie. Pisząc „o wiele” mam na myśli: całkowicie manualne, a nie w pełni zautomatyzowane, jak w przypadku polskiego konta. Przejdźmy zatem do konkretów.

Zyski kapitałowe z zagranicznych ETF-ów

- Inwestując przez zagraniczne konto brokerskie, dokonasz (zazwyczaj) zakupu oraz sprzedaży jednostek ETF-a w walucie obcej, np. w euro.

- Korzystając z historii rachunku, sprawdź dokładne daty swoich transakcji zakupu oraz sprzedaży jednostek ETF-a. Następnie sprawdź kursy waluty obcej wobec złotego w dniach poprzedzających transakcje zakupu oraz sprzedaży, jeśli Twój makler księguje transakcje tego samego dnia, lub z dni następujących po niej, jeśli księgowanie wykonywane jest 2 dni po transakcji.

- Jeśli rozliczasz sprzedaż wszystkich jednostek ETF-a, to nie ma problemu. Jeśli zamknąłeś pozycję tylko częściowo (po ludzku: nie sprzedałeś wszystkich posiadanych jednostek ETF-a, a kupowałeś je po różnych cenach) to zysk rozliczyć musisz według metody FIFO (ang. First In First Out). Więcej o tej metodzie przeczytasz tutaj, ale z grubsza chodzi o to, byś zakładał, że najpierw sprzedajesz instrumenty finansowe, które kupiłeś na początku i w tej sekwencji rozliczał swoje podatki.

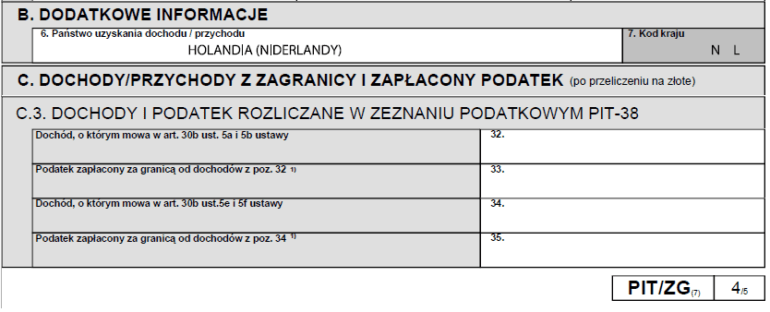

- Znając kursy walut z dni poprzedzających uzyskanie przychodu lub poniesienie kosztu oraz wartości samych transakcji w walucie obcej prosto przeliczysz je na złote. Różnica między ceną sprzedaży a ceną zakupu (w złotych!) wylądować musi w załączniku do PIT-38 o nazwie „PIT/ZG”, a dokładniej w jego komórce 32.

- PIT/ZG składasz dla każdego kraju, w którym dokonałeś transakcji, czytaj dla każdej giełdy, na której handlowałeś. Jeśli inwestujesz przez holenderskiego brokera w ETF-y z Londynu i akcje z USA to dodaj dwa formularze PIT/ZG: dla USA i dla Wielkiej Brytanii. Jeśli inwestujesz, natomiast na giełdzie holenderskiej (w Amsterdamie też notowane jest trochę ETF-ów) wypełniasz PIT/ZG również dla Holandii, zobacz poniżej:

Choć piszę to w formie miniporadnika, to uwierz mi, drogi czytelniku, że ubolewam nad poziomem komplikacji rozliczenia podatków z inwestycji zagranicznych i mnogości formularzy, które będziesz musiał wykorzystać, by to zrobić poprawnie. Tym niemniej zapewniam Cię, że takie rozliczenie jest dla wprawnej ręki i oka zupełnie możliwe. Mam nadzieję, że teraz rozumiesz dlaczego ostrzegałem Cię przed pochopnym wyborem konta do inwestowania w ETF-y i samym w nie inwestowaniem we wcześniejszych wpisach z serii, a zwłaszcza w „ETF (3/6) – Jak kupić ETF? Porównanie ofert, kont i możliwości„. Czy rozliczenie dywidend u zagranicznego brokera okaże się równie skomplikowane?

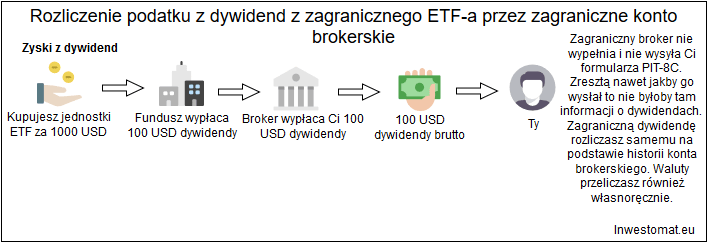

Dywidendy z zagranicznych ETF-ów

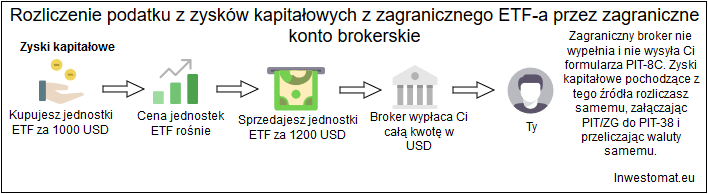

Przeliczenie i rozliczenie podatku od dywidend z zagranicznych dywidend w przypadku inwestowania u zagranicznego brokera jest identyczne jak to, które opisałem rozdział wcześniej. Skoro polski makler w PIT-8C nie umieszcza informacji o dywidendach, a zagraniczny broker nie wysyła PIT-8C w ogóle to w zasadzie wychodzi na jedno. Nie rozwodząc się nad tym procesem zbytnio, załączę diagram z procedurą tego rozliczenia:

Jak widzisz, procedura rozliczenia zagranicznej dywidendy w walucie obcej u brokera jest „najczystsza z możliwych”, bo nie ma tu przewalutowania ani opodatkowania jej w Polsce. Zyski z zagranicznych dywidend, które otrzymałeś przez konto brokerskie musisz podatkowo rozliczyć samemu, analogicznie do procesu, który opisałem wcześniej, więc wróć do niego w razie potrzeby. Tymczasem przejdę do meritum wpisu, czyli porównania różnych konfiguracji kraju inwestowania – kraju rezydencji ETF-a oraz konta, przez które w niego inwestujesz, licząc łączną wysokość podatku od dywidend dla każdej z takich kombinacji.

Opłacalność dywidendowa różnych rodzajów inwestowania w fundusze pasywne ETF

Założę się, że część czytelników czekała głównie na ten rozdział. Jest on owocem dwóch tygodni poszukiwań i analiz w najgłębszych czeluściach internetu, odpytywania ekspertów podatkowych, a także kilkukrotnego dzwonienia pod infolinię Krajowej Informacji Skarbowej. Mam nadzieję, że efekt będzie tego wart, a przeczytanie tego rozdziału podpowie Ci nie tylko jak rozliczyć podatek z ETF-ów, ale także jak nie przepłacać podatku od dywidend, które z nich otrzymujesz. Zacznę od wyjaśnienia Ci trzech poziomów, na których możesz być potencjalnie opodatkowany przy otrzymywaniu dywidendy z ETF-a typu wypłacającego (ang. distributing).

Trzy poziomy podatku od zagranicznych dywidend

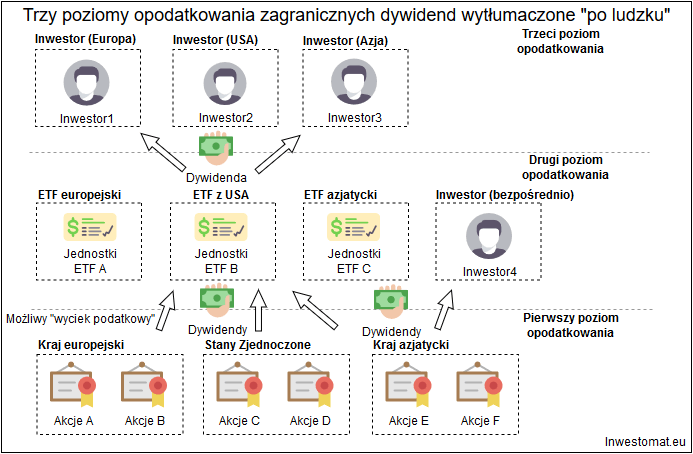

Zrozumienie trzech poziomów opodatkowania dywidend z zagranicznych funduszy ETF jest kluczowe dla zrozumienia dalszej części tego wpisu, więc proszę Cię o uważne przeczytanie tego podrozdziału. Wróćmy do filozoficznego pytania, na które odpowiedź znajdziesz w części pierwszej cyklu, czyli „ETF (1/6) – Co to są fundusze ETF i dlaczego warto w nie inwestować?„. Czym zatem jest fundusz ETF jeśli nie ogromnym, instytucjonalnym inwestorem, który w imieniu innych inwestorów kupuje aktywa w sposób wcześniej ustalony i przewidywalny? Oczywiście fundusz ETF jest osobą prawną, a nie osobą fizyczną jak Ty czy ja, ale posiadając bezpośrednio np. akcje japońskie nie różnimy się znacząco od funduszu ETF, który posiada jedynie akcje japońskie. Rzuć okiem na diagram, aby zobaczyć na jakich pozycjach w procesie opodatkowania znajdują się: inwestor kupujący papiery bezpośrednio oraz jego kupujący ETF-y znajomy:

Oto bardzo ważne do zrozumienia i zapamiętania fakty:

- Polski inwestor kupujący akcje zagraniczne bezpośrednio, przy wypłacie dywidend może być opodatkowany maksymalnie na dwóch poziomach:

- Podatek u źródła zostanie pobrany i zapłacony przez zagraniczną spółkę w imieniu inwestora w kraju, w którym rezyduje spółka giełdowa (nie mylić z krajem notowań spółki!).

- Właściwy podatek od zysków kapitałowych będzie musiał być rozliczony w kraju, w którym inwestor rezyduje. Zazwyczaj makler dostarczy mu informację o wysokości zapłaconego podatku. Przykładowo: dla spółek z USA będzie to 15% albo 30% w zależności czy makler umożliwił inwestorowi i pośredniczył w złożeniu formularz deklaracji rezydencji podatkowej W8-BEN, na mocy którego podatek u źródła w USA redukowany jest do 15%, a polski inwestor jednoznacznie identyfikowany jako rezydent naszej ojczyzny. Edycja 04.2023: W8-BEN jest już możliwy do złożenia w niektórych polskich domach maklerskich, np. w XTB czy DM BOŚ.

- Polski inwestor kupujący ETF-y zagraniczne, które wypłacają dywidendy, może być przy ich wypłacie opodatkowany aż na trzech poziomach:

- Podatek 1-poziomu, czyli podatek u źródła, który płaci fundusz ETF. Jest to podatek, którego inwestor nie uniknie, a fundusz ETF nawet nie poinformuje go o nim, gdyż obowiązek podatkowy ciąży na funduszu, a nie na inwestorze. Wyobraź sobie stopień komplikacji rozliczenia podatkowego globalnego ETF-a, który w każdym z krajów swoich inwestycji (powiedzmy: w 80 krajach) płaci podatek od dywidend w różnych stawkach od każdej spółki, którą posiada w portfelu? Kto płaci? Fundusz ETF.(a raczej spółki z portfela w jego imieniu). Komu płaci? Urzędom skarbowym poszczególnych krajów inwestycji (tam, skąd uzyskał dochód, czyli w kraju rezydentury spółki lub spółek portfelowych, które wypłaciły mu składowe dywidendy).

- Wspomniana powyżej nota dotyczy jedynie funduszy ETF opartych o tzw. replikację fizyczną, czyli faktycznie kupujących dane aktywa, np. akcje lub obligacje. W przypadku funduszy syntetycznych, opartych np. na kontraktach SWAP (więcej o nich przeczytasz np. na stronie Beta Securities), podatek od dywidendy 1-poziomu może być zależny od umów związanych z tzw. withholding tax nie pomiędzy krajem rejestracji funduszu a krajem inwestycji, ale pomiędzy krajem siedziby emitenta wykorzystywanego przez fundusz instrumentu finansowego (np. dostawcy kontraktu SWAP) a krajem inwestycji. Dobrym przykładem przewagi podatkowej replikacji syntetycznej nad fizyczną mogą być europejskie ETF-y na indeksy amerykańskie (więcej o tym przeczytasz na stronie Invesco). Faktyczny ciężar podatku od dywidendy dla funduszy ETF replikujących syntetycznie (ale również funduszy ETF replikujących fizycznie) można oszacować na podstawie analizy różnicy odwzorowania wyników funduszu ETF w stosunku do naśladowanego indeksu.

- Podatek 2-poziomu, czyli podatek u źródła, który uiszcza dom maklerski inwestora (na rysunku jest to ta warstwa środkowa). Ten podatek jest analogiczny do podatku u źródła w przypadku bezpośredniej inwestycji w akcje zagraniczne (w końcu jednostki ETF wypłacającego dywidendę = akcje spółki wypłacającej dywidendę na poziomie podatkowym). Chyba mam pomysł jak Ci to dobrze wytłumaczyć. Spółka-matka, otrzymująca dywidendy ze swoich spółek-córek może zaraportować ich wysokość, ale podatek od dywidend (jeśli należny) opłaca sama. Następnie decyduje czy i ile z tych dywidend chce użyć do prowadzenia biznesu, a ile wypłacić „dalej” swoim inwestorom. Analogicznie, ETF jest taką „spółką matką”, która zobowiązuje się wypłacać inwestorom pełną wartość dywidend otrzymanych ze „spółek-córek”, czyli tych w swoim portfelu/indeksie. Drugi poziom opodatkowania występuje gdy ETF wypłaca dywidendę posiadaczom swoich jednostek. Kto płaci? Makler/broker w imieniu inwestora. Komu płaci? Urzędowi skarbowemu kraju rezydencji ETF-a (ang. fund domicile).

- Podatek 3-poziomu, czyli podatek Belki, o który w Polsce upomni się urząd skarbowy. Jest to identyczny podatek jak ten, który płacimy w przypadku dywidend otrzymanych z polskich spółek giełdowych, ale nieco komplikuje go możliwość uprzedniego zapłacenia podatku 2-poziomu. Tutaj istnieje możliwość odliczenia kwoty zapłaconej na 2 poziomie, ale nigdy tej na poziomie 1 (o 1 poziomie inwestor w teorii nie wie, gdyż obowiązek podatkowy ciążył na funduszu ETF, a nie na inwestorze!). Kto płaci? Inwestor. Komu płaci? Urzędowi skarbowemu w swoim kraju rezydencji podatkowej.

- Podatek 1-poziomu, czyli podatek u źródła, który płaci fundusz ETF. Jest to podatek, którego inwestor nie uniknie, a fundusz ETF nawet nie poinformuje go o nim, gdyż obowiązek podatkowy ciąży na funduszu, a nie na inwestorze. Wyobraź sobie stopień komplikacji rozliczenia podatkowego globalnego ETF-a, który w każdym z krajów swoich inwestycji (powiedzmy: w 80 krajach) płaci podatek od dywidend w różnych stawkach od każdej spółki, którą posiada w portfelu? Kto płaci? Fundusz ETF.(a raczej spółki z portfela w jego imieniu). Komu płaci? Urzędom skarbowym poszczególnych krajów inwestycji (tam, skąd uzyskał dochód, czyli w kraju rezydentury spółki lub spółek portfelowych, które wypłaciły mu składowe dywidendy).

Jeśli teraz rozumiesz wszystkie trzy poziomy opodatkowania dywidend z ETF-ów typu distributing to śmiało kontynuuj czytanie. Jeśli nie to wróć do diagramu „Trzy poziomy opodatkowania zagranicznych dywidend” i przeanalizuj go raz jeszcze, zanim będziesz kontynuował lekturę wpisu.

Obserwuj mnie na Twitterze:

Subskrybuj mój kanał YouTube:

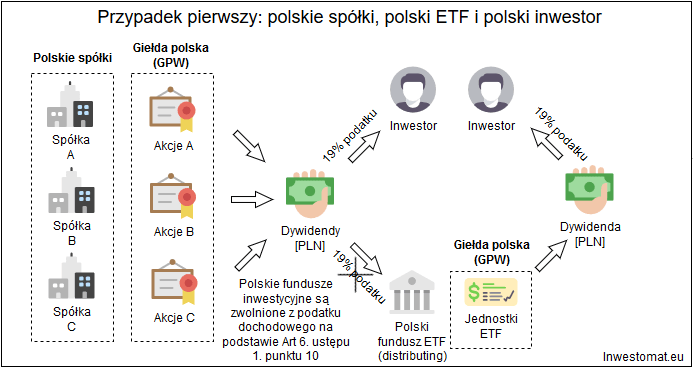

Polskie akcje przez polski i zagraniczny ETF

Najprostszym wariantem inwestowania w ETF-y dywidendowe jest zakup jednostek ETF-a, który notowany jest na polskiej giełdzie (GPW) i posiada w portfelu polskie akcje. Dla Twojej informacji: w chwili, gdy piszę te słowa, nie istnieje ani jeden taki fundusz typu „distributing”. Gdyby istniał, to dywidenda z niego byłaby opodatkowana identycznie do bezpośredniej inwestycji w polskie spółki dywidendowe. Podstawa prawna to Art. 6, ustęp 1, punkt 10) ustawy o podatku dochodowym od osób prawnych (CIT), który zwalnia od podatku dochodowego profesjonalne fundusze inwestycyjne, które rezydują w Polsce. Podatek Belki, natomiast, nakładany jest tylko na osoby fizyczne na mocy Art 30a, ustępu 1, punktu 4) ustawy o podatku dochodowym od osób fizycznych (PIT). Obydwa warianty (inwestycja bezpośrednia w spółki dywidendowe wobec inwestycji w dywidendowy ETF kupujący tylko polskie spółki) narysowałem na poniższym diagramie:

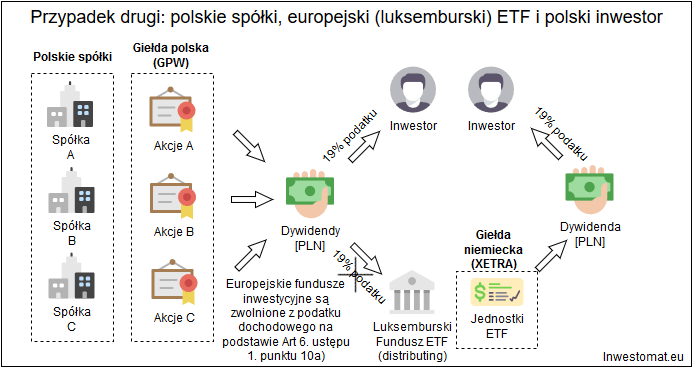

Co ciekawe, zwolnieniu z podatku 1-poziomu podlega także zagraniczny ETF, który inwestuje w polskie spółki. Wariant: polskie spółki – zagraniczny ETF – polski inwestor zobaczysz poniżej:

Fakt braku opodatkowania dywidend otrzymywanych przez fundusz luksemburski wynika z wyłączenia podmiotowego określonego, podobnie jak dla polskich funduszy inwestycyjnych, w art. 6 ust. 1 ustawy o podatku dochodowym od osób prawnych. Punkt 10a tego ustępu umożliwia zwolnienie od podatku dochodowego tych funduszy inwestycyjnych, które mają swoją siedzibę w państwie należącym do Europejskiego Obszaru Gospodarczego (kraje UE oraz Islandia, Norwegia i Liechtenstein) oraz spełniają określone w ustawie kryteria. Dobry artykuł o tym napisał Dawid Bąbol z Beta Securities (tej samej Bety, która zarządza polskimi ETF-ami notowanymi na GPW). Zwiększamy trochę stopień komplikacji i przeanalizujmy wspólnie inwestycje w ETF wypłacający (ang „distributing”), który posiada akcje spółek z USA.

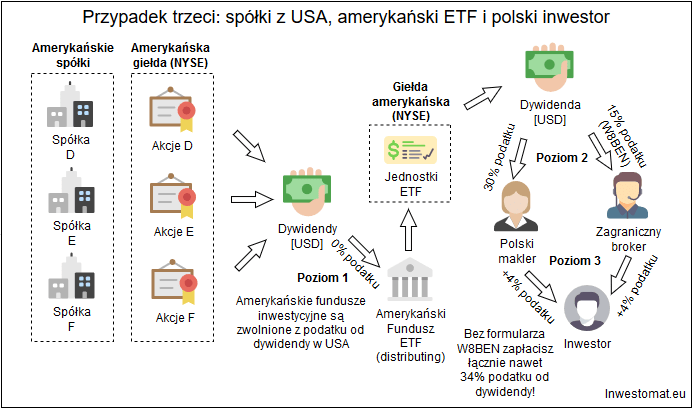

Akcje z USA przez ETF z USA

Zaczniemy od scenariusza, w którym polski inwestor inwestuje w amerykański ETF typu wypłacającego (distributing), który lokuje środki w akcjach amerykańskich spółek. Prominentnymi przykładami takich funduszy są amerykańskie VOO lub SPY, do których dostęp uzyskasz tylko poprzez niektóre konta brokerskie (patrz: wpis „ETF (3/6) – Jak kupić ETF? Porównanie ofert, kont i możliwości„). W każdym przypadku będę rozważał osobno inwestowanie przez polskie konto maklerskie, a osobno inwestowanie u zagranicznego brokera, abyś miał dobre porównanie obydwu wariantów. Inwestowanie w amerykańskie ETF-y, które posiadają amerykańskie spółki cechuje się jednym dużym uproszczeniem: brakiem podatku 1-poziomu, z którego zwolniony jest w tym przypadku fundusz ETF. Jest to dobrze wyjaśnione na poniższym diagramie:

Podatek 1-poziomu wynosi 0%, ale przy przekazaniu tej dywidendy z funduszu ETF do Twojego brokera lub maklera pojawi się pierwsza komplikacja w postaci słynnego podatku u źródła. W zależności od dostarczenia amerykańskiemu IRS-owi (odpowiednikowi polskiego urzędu skarbowego) oświadczenia W8-BEN możliwe są następujące scenariusze:

- Jeżeli przy zakładaniu konta Twój makler lub broker umożliwił Ci wypełnienie i złożenie za Ciebie formularza W8-BEN to dywidenda z ETF-a amerykańskiego będzie opodatkowana preferencyjną stawką 15-procentową.

- Jeśli Twój makler nie daje takiej możliwości (patrz: większość, a może nawet wszystkie polskie domy i biura maklerskie) to IRS opodatkuje Twoją dywidendę z amerykańskiego funduszu ETF stawką 30-procentową.

- Jeśli Twoja dywidenda z amerykańskiego ETF-a została opodatkowana stawką 15% to „pół biedy”, gdyż w Polsce doliczysz do tego kolejne 4% (od oryginalnej kwoty, rzecz jasna), by łącznie wyszło 19% podatku. Wynika to z umowy o unikaniu podwójnego opodatkowania pomiędzy Stanami Zjednoczonymi a Polską.

- Pora na najgorsze: jeśli, natomiast zapłacisz 30% podatku u źródła, a więc na Twoje polskie konto maklerskie wpłynie równowartość 70% oryginalnej dywidendy to…polski urząd skarbowy i tak upomni się o swoje 4% podatku! Dzieje się tak, gdyż urzędu skarbowego nie obchodzi to, ile podatku u źródła faktycznie zapłaciłeś, a jedynie ile powinieneś był zapłacić (jak wynika z umowy między krajami). Założenie jest więc takie, że jeśli zapłaciłeś 30% u źródła, to jest to Twój problem, a urzędowi i tak „wisisz” należne mu 4% od całości oryginalnej kwoty. Z tego powodu inwestowanie w ETF-y amerykańskie przez rachunek maklerski, który nie oferuje złożenia w Twoim imieniu formularza W8-BEN jest całkowicie nieopłacalne.

"Estate tax" czyli przykra niespodzianka przy inwestowaniu wysokimi kwotami na rynku amerykańskim

Zanim podejmiesz decyzję o inwestowaniu na rynku amerykańskim, koniecznie przeczytaj artykuł ostrzegający przed tzw. Estate Tax. Jest to wysoki (40%) podatek nakładany przez niektóre Stany na całość Twoich aktywów w wypadku Twojej śmierci. Drugim, nieco przyjemniejszym, kryterium jest łączna wartość posiadanych w USA aktywów finansowych w wysokości przynajmniej 60 000$. Oczywiście nie ma sensu przejmować się na zapas, ale jeśli np. inwestujesz pieniądze swojego gospodarstwa domowego, to sugeruję uważać i nie przekraczać w żadnym momencie tej wartości aktywów ulokowanych w Stanach Zjednoczonych. Oczywiście nie dotyczy to inwestycji w ETF-y rezydujące w Europie, które inwestują w spółki ze Stanów Zjednoczonych, ponieważ w takim przypadku inwestor nie inwestuje w USA bezpośrednio ani dolara (robi to europejski podmiot – fundusz ETF), więc inwestora nie dotyczy Estate Tax.

Akcje z USA przez europejski ETF

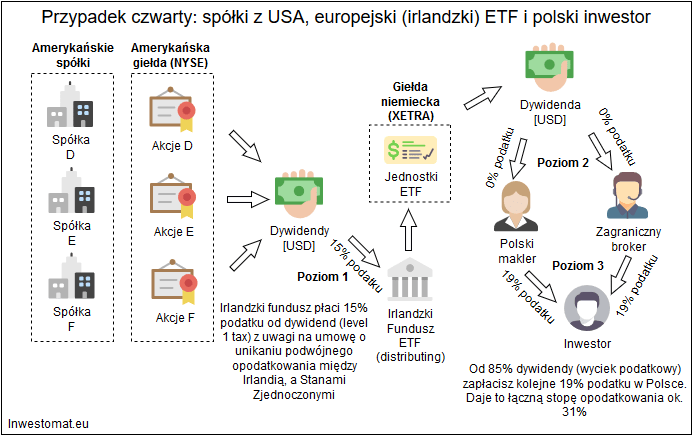

W trzeciej części cyklu o ETF-ach w podprogowo sugerowałem Ci inwestowanie w europejskie ETF-y poprzez polskie konto maklerskie, pisząc, że sam inwestuję w ten sposób. Czytając o europejskich ETF-ach w tym rozdziale poznasz kolejny powód, dla którego tak otwarcie je chwaliłem, choć nie wszystkie są równie korzystne podatkowo. Pozostajemy w akcjach ze Stanów Zjednoczonych, jednocześnie zmieniając kraj pochodzenia/rezydenturę (ang. domicile) funduszu ETF z USA na Irlandię. Irlandia ma kilka ważnych zalet jeśli chodzi o inwestowanie dywidendowe, o czym przekonasz się zerkając na poniższy diagram:

Zauważ, że tym razem fundusz ETF nie jest zwolniony z podatku 1-poziomu i płaci go w USA w wysokości 15% (na podstawie umowy między USA a Irlandią). Irlandia nie pobiera podatku u źródła (2-poziomu), więc jako dywidendę brutto dostajesz de facto 85% jej oryginalnej wartości. Niestety, tej części podatku nie da się w żaden sposób odzyskać, bo jej płatnikiem był w Stanach fundusz ETF, a nie Ty. Od wypłaconej dywidendy w Polsce samemu zapłacisz kolejne 19%, efektywnie płacąc 31% podatku od tego, co wypłaciły ETF-owi sumarycznie spółki z jego portfela.

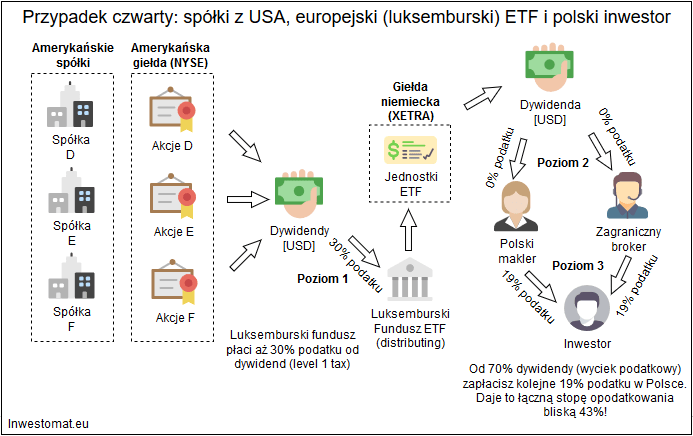

Irlandia nie jest jednak w przypadku inwestowania w akcje amerykańskie taką złą rezydenturą dla funduszu ETF, a znacznie gorszym wyborem na inwestowanie za oceanem będzie fundusz ETF z Luksemburgu. Jak potwierdza KPMG, fundusze ETF rezydujące w Luksemburgu płacą w Stanach aż 30% podatku 1-poziomu, którego również tym razem jako inwestor w żaden sposób nie możesz odzyskać. Oto diagram przedstawiający procedurę obliczania całkowitego podatku z dywidendy dla luksemburskiego funduszu ETF:

Pragnę skierować Twoją uwagę na notkę pod „inwestorem” z diagramu, podsumowującą efektywną stopę opodatkowania, która w tym przypadku wyniosła 43% oryginalnej kwoty dywidendy z ETF-a. Wybranie funduszu rezydującego w Luksemburgu nie jest zatem najrozsądniejszym wyborem dla osoby chcącej inwestować w spółki z USA. Nikt nie powinien świadomie poświęcać prawie połowy swojej dywidendy, mając wokół o wiele lepsze opcje do inwestowania dywidendowego. Skupmy się więc na poszukiwaniu optymalnych podatkowo możliwości inwestowania w ETF-y wypłacające dywidendy. Kto powiedział, że musimy inwestować jedynie w spółki ze Stanów Zjednoczonych?

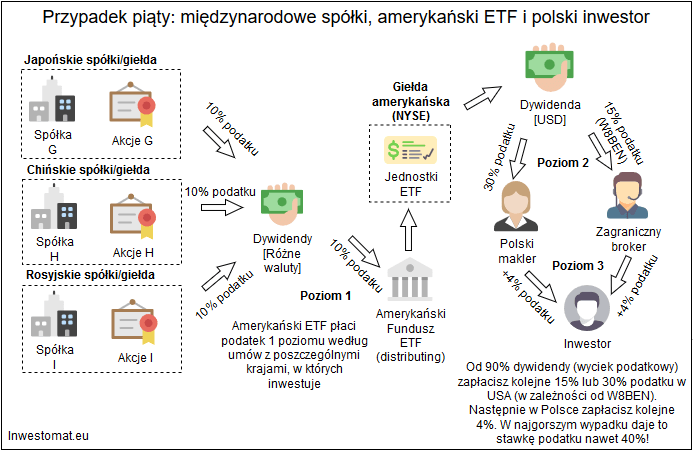

Globalne akcje przez ETF z USA

Powiedzmy, że masz dostęp do funduszy ETF rezydujących w Stanach Zjednoczonych, ale wolisz te, które inwestują w globalne spółki dywidendowe. W Przykładzie wybierzemy hipotetyczny fundusz, który lokuje aktywa po równo w Japonii, Chinach i Rosji. Pierwszą komplikacją jest tu stopa podatku 1-poziomu, który tym razem będzie wyższy od zera (specjalne zwolnienie podatkowe dotyczy bowiem jedynie amerykańskiego ETF-a inwestującego w spółki ze Stanów Zjednoczonych). Na bazie zestawienia stawek podatku u źródła (ang. withholding tax) ustaliłem, że średnia wartość podatku, który na pierwszym poziomie zapłaci ETF wyniesie w tym przypadku 10%:

Poza wspomnianym 1-poziomowym podatkiem u źródła (z perspektywy Twojego maklera), pobrany zostanie także podatek 2-poziomu, czyli podatek u źródła z Twojej perspektywy. Analogicznie do przypadku ETF-a amerykańskiego na akcje lokalne, inwestycja w ETF z USA, który posiada akcje rynków globalnych, niestety będzie wiązać się z wysokim podatkiem 2-poziomu. Ten podatek zredukujesz z 30% do 15% jeśli Twój broker umożliwi Ci wypełnienie formularza W8-BEN, ale w innym wypadku zapłacisz horrendalnie wysoki podatek w łącznej wysokości 40%. Obliczenia: * 0,9 (1 poziom) * 0,66 (2 i 3 poziom) i kończymy z niecałym 60% wartości oryginalnej dywidendy. W przypadku użycia formularza W8-BEN i zidentyfikowania siebie jako polskiego inwestora uda nam się zredukować ten podatek do 27%, co już jest o wiele prostszą do przełknięcia wartością.

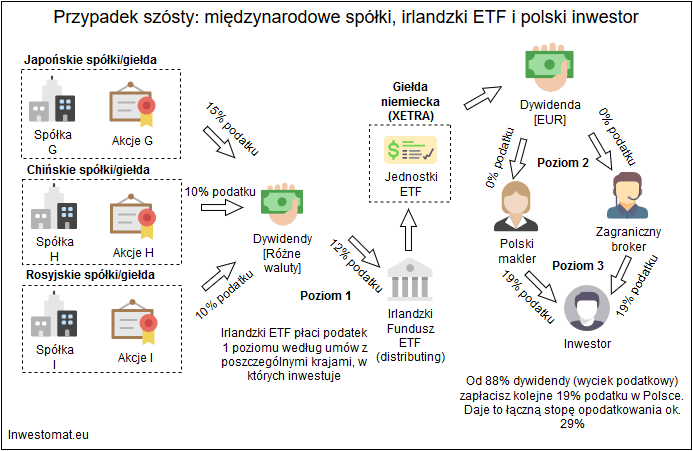

Globalne akcje przez europejski ETF

Co się stanie jeśli zdecydujemy się zainwestować w bliższy nam geograficznie, irlandzki fundusz ETF, który inwestuje w akcje spoza USA? Tutaj bardzo dużo zależy od umów o wysokości podatku u źródła, które Irlandia ma z innymi krajami. Zakładając, że ten ETF również inwestuje po równo w akcje japońskie, chińskie i rosyjskie, stawka opodatkowania 1-poziomu wyniesie niecałe 12%. Następnie Irlandia zwolni polskiego inwestora z podatku 2-poziomu, ale polski skarb państwa upomni się o 19% od otrzymanej kwoty dywidendy brutto z ETF-a. W efekcie inwestor zapłaci około 29% podatku od oryginalnej kwoty dywidendy. Poszczególne kroki tego obliczenia załączyłem na poniższym diagramie:

Wariant inwestowania w irlandzkie ETF-y z ekspozycją międzynarodową podatkowo wychodzi identycznie niezależnie czy inwestujesz przez polskie, czy zagraniczne konto maklerskie. Łączna stawka podatków 1 i 3 poziomów jest spora, ale o wiele mniejsza niż w poprzednim wariancie, gdzie inwestowaliśmy przez amerykański ETF z ekspozycją globalną bez formularza W8-BEN. Wiesz gdzie według mnie irlandzkie ETF-y dywidendowe naprawdę błyszczą? Przy inwestowaniu przez IKE lub IKZE, czyli konta zwalniające z podatku 3 poziomu.

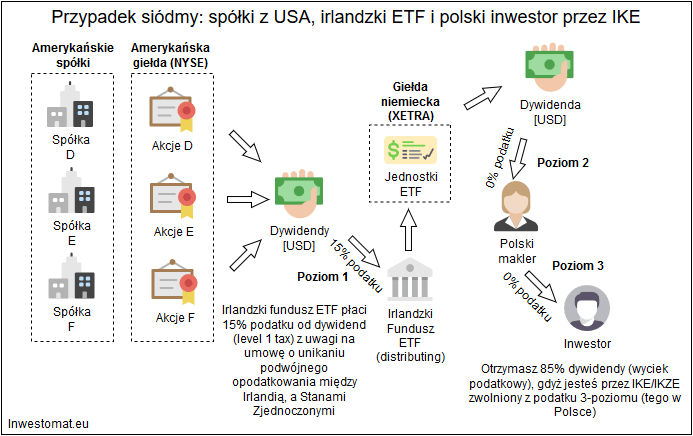

ETF-y dywidendowe przez IKE lub IKZE

Skoro można w naszym kraju założyć konto omijające podatek Belki (na potrzeby tego wpisu nazwanym „podatkiem 3-poziomu”) i dające możliwość inwestowania w zagraniczne ETF-y to czemu by z tego nie skorzystać? Sposób działania maklerskich IKE i IKZE opisałem dokładnie w artykule „Jak działają IKE i IKZE i dlaczego warto z nich korzystać?„, więc jeśli poszukujesz konkretów, to zapraszam do nadrobienia tamtego materiału. W dużym uproszczeniu, przy spełnieniu pewnych założeń i doczekaniu do wieku emerytalnego konta te pozwalają w przypadku inwestowania w ETF-y dywidendowe uniknąć podatku 3-poziomu. Przypomnę, że w wariancie inwestowania w ETF-y rezydujące w Irlandii, polski inwestor zwolniony jest również z podatku 2-poziomu. Zostaje więc tylko jeden poziom opodatkowania, który dla spółek z USA wynosi 15%:

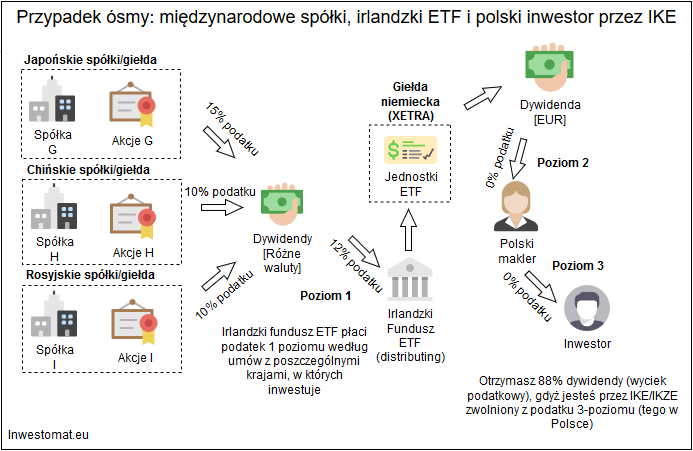

Inwestując w ETF-y irlandzkie, posiadające ekspozycję na amerykańskie akcje przez IKE lub IKZE zapłacisz jedynie 15% podatku od oryginalnej kwoty dywidendy ze spółek. Ale ludzie mawiają, że „lepsze jest wrogiem dobrego„, więc czemu nie znaleźć jeszcze lepszej opcji? Czy pamiętasz stawki podatku 1-poziomu dla krajów innych niż USA? Przypomnę, że były one trochę niższe i dla Japonii, Chin i Rosji w połączeniu z irlandzkim ETF-em wychodziło mniej niż 12%:

Niezmiernie miło mi Cię poinformować, że po wielu trudach chyba właśnie znaleźliśmy najbardziej opłacalny wariant inwestowania w ETF-y typu wypłacającego, dostępny dla polskiego inwestora. Krótkie wyjaśnienie sposobu, dzięki któremu udało się tu zredukować całkowite opodatkowanie dywidendy do jedynie 12%:

- Podatek 1-poziomu minimalizujesz wybierając fundusz ETF inwestujący w krajach, gdzie średni podatek u źródła wynosi mniej niż w Stanach Zjednoczonych, czyli poniżej 15%.

- Podatku 2-poziomu unikniesz, wybierając fundusz irlandzki lub luksemburski. Fundusze obydwu tych rezydentur nie pobierają od polskiego inwestora podatku drugiego poziomu.

- Podatek 3-poziomu ignorujesz, inwestując przez IKE i IKZE, więc właśnie te konta maklerskie są najbardziej opłacalne pod kątem gromadzenia dywidend.

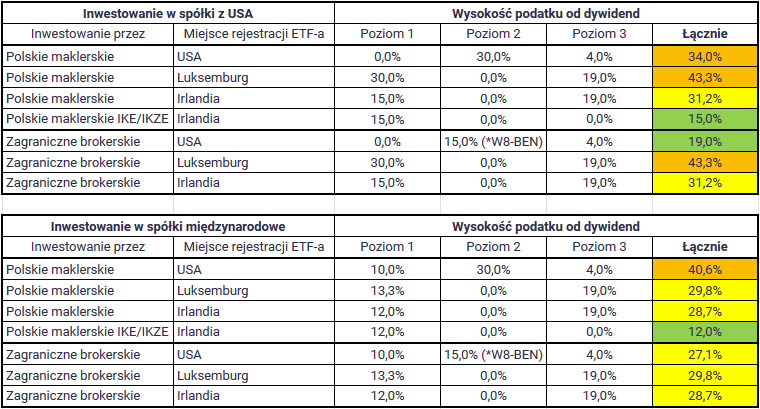

Na koniec w ramach podziękowania za dotrwanie ze mną do tego momentu załączam dla Ciebie zestawienie wszystkich wcześniej opisanych opcji inwestowania w dywidendowe ETF-y w jednej, wygodnej tabeli.

Polub moją stronę na Facebooku!

Znajdziesz tam mnóstwo przydatnych informacji o finansach i inwestowaniu

Werdykt. najbardziej opłacalne inwestowanie w dywidendowe ETF-y

Poniższa tabela nie wymaga specjalnego komentarza, bo o wszystkich szczegółach inwestowania w wymienione warianty mogłeś już przeczytać z osobna. Sądzę, że przydatne będzie zebranie tych informacji w jednym miejscu i oznaczenie kolorami od zielonego do pomarańczowego najlepszych i najgorszych opcji pobierania dywidend z zagranicznych funduszy ETF:

Podobną tabelę, ale dla funduszy nieruchomości REIT zamieściłem we wpisie „REIT (2/5) – Jak kupić fundusz nieruchomości REIT? Porównanie możliwości„, który może Cię zainteresować jeśli kwestie podatkowe nie są Ci obojętne. Wnioski, które płyną z całościowej analizy tabeli:

- Najwięcej „wyciśniesz” z dywidend otrzymanych z irlandzkiego ETF-a z ekspozycją na akcje międzynarodowych spółek jeśli kupisz je przez maklerskie IKE i IKZE.

- Jeżeli chcesz inwestować na rynku amerykańskim to załóż zagraniczne konto brokerskie z możliwością złożenia formularza W8-BEN. Używając tego konta, upewnij się, że kupujesz tylko ETF-y, które nie tylko inwestują, ale także rezydują w Stanach Zjednoczonych. Zapłacisz w ten sposób łącznie 19% podatku, czyli dokładnie tyle ile zapłaciłbyś podatku Belki od dywidendy uzyskanej w Polsce.

- Przede wszystkim unikaj wszelkich kombinacji Stany – reszta świata w przypadku braku możliwości złożenia formularza W8-BEN. Niezależnie od tego, czy podatek u źródła dosięgnie Cię na 1, czy 2 poziomie opodatkowania, zapłacisz go wtedy przynajmniej 40% od oryginalnych dywidend, które ETF otrzymał ze swoich spółek portfelowych. Jest to zatem wariant bardzo nieopłacalny.

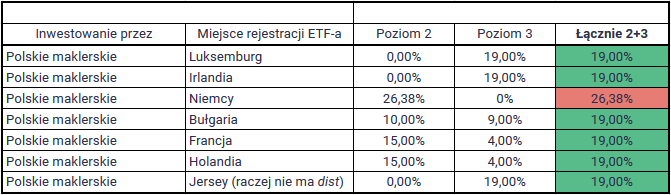

Jeśli zaciekawił Cię temat dokładnego obliczania podatku od dywidendy z ETF-u typu distributing to polecam przeczytać również wpis „REIT (3/5) – Jak wybrać najlepszy REIT dostępny na rynku? Analiza REIT-ów„, w którym uczę od zera i krok po kroku jak zrobić podobną tabelę dla dowolnego ETF-u lub spółki zagranicznej. Dla ułatwienia wklejam również tabelkę z poziomami podatku u źródła dla innych krajów, których rezydentury ETF zdarzają się w przypadku europejskich funduszy ETF:

Powyższa tabela była oryginalnie opublikowana we wpisie „Lista zagranicznych ETF-ów dostępnych przez polskie konta maklerskie„, w którym znajdziesz kompleksową instrukcję dotyczącą używania mojej listy ETF-ów dostępnych przez polskie konta maklerskie. Przejdźmy do oceny opłacalności inwestycji w ETF-y rodzaju accumulating wobec wybierania tych z rodzaju distributing. Uwaga! Rozszerzoną wersję listy zamieściłem we wpisie „Stawki podatku od dywidend z zagranicznych akcji i funduszy ETF„, w którym ponad rok od wydania tego wpisu dokonałem rozszerzonej analizy stawek podatkowych przy różnych rezydenturach funduszy ETF. Nowa lista i zestaw tabel przyda się przede wszystkim osobom chcącym inwestować także w ETF-y na obligacje oraz spółki brytyjskie, oraz niemieckie.

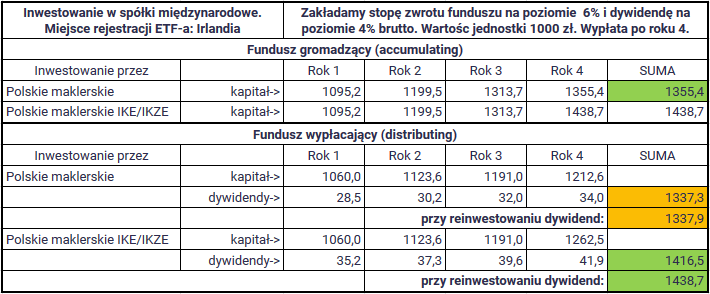

Accumulating czy distributing?

Choć 95% tego artykułu poświęcone jest ETF-om rodzaju wypłacającego (ang. distributing) to warto wspomnieć o tych, które otrzymane dywidendy reinwestują (ang. accumulating), czyli kupują za nie więcej pakietów akcji portfelowych. Ta czynność co prawda nie chroni ich przed podatkiem 1-poziomu, gdyż przy każdym otrzymaniu dywidendy ze spółek, fundusze ETF, tak czy owak, zapłacą (z nielicznymi wyjątkami) podatek u źródła w kraju/krajach ich inwestycji. Czy lub kiedy zatem warto wybierać fundusze accumulating wobec tych distributing? Odpowiedź znajdziesz w poniższej tabeli:

Nie wchodząc zanadto w techniczne szczegóły (a tych we wpisie mogłeś uświadczyć już całkiem sporo ;)) przy założeniu ciągłego, uśrednionego wzrostu wartości funduszu o 6% i jego wypłacania rocznej dywidendy w wysokości 4% wartości aktywów brutto na zwykłym koncie bardziej opłaca się wybrać fundusz gromadzący (accumulating). W przypadku inwestowania przez maklerskie IKE lub IKZE tak naprawdę nie ma dużej różnicy między funduszem ETF gromadzącym, a wypłacającym, a więc warto wybrać ten drugi. Dlaczego tak uważam? Inwestor defensywny (czyli ja) zawsze woli gotówkę w kieszeni i możliwość wyboru tego, co z nią zrobić, wobec ryzyka, że cena funduszu (a raczej jego akcji) drastycznie spadnie.

Lubię przytaczać anegdotę o dwóch inwestorach – jednym, który posiadał spółkę dywidendową, której wartość umiarkowanie rosła przez lata, ale wypłacała ona coroczne dywidendy i jej zakup „zwrócił się” samymi wypłatami z zysku w ciągu 10 lat. Druga spółka nie wypłacała dywidend, tłumacząc tę decyzję potrzebą reinwestowania środków w celu osiągnięcia szybkiego wzrostu. Faktycznie, jej wartość giełdowa rosła o wiele szybciej niż tej pierwszej, ale gdy obaj inwestorzy defensywni przespali odpowiedni moment do sprzedaży ich akcji, a branża, w której działały spółki nagle przestała istnieć, ten pierwszy został z dywidendami otrzymanymi przez lata, a ten drugi z niczym. Do tabelki wrócimy jeszcze za momencik w poradach.

Jeśli interesuje Cię głębsze porównanie ETF-ów rodzaju akumulującego z ETF-ami typu wypłacającego, to koniecznie przeczytaj wpis „ETF accumulating czy ETF distributing? Który jest lepszy dla kogo?„, w którym skupiam się wyłącznie na tym wyborze.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć IKE/IKZE z bogatą ofertą ETF-ów?

Mój link obniża prowizję na rynkach zagranicznych z 0,29% do 0,24%.

Szukasz zagranicznego konta maklerskiego?

Pełen ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Która opcja będzie lepsza dla kogo?

Biorąc pod uwagę poziom komplikacji wpisu i mnogość stawek opodatkowania, chciałbym Ci podpowiedzieć w sprawie rodzajów kont, ETF-ów oraz przedmiotów ich inwestycji, oraz ich rezydentur. Wybierając konto maklerskie/brokerskie dla siebie musisz wyważyć chęć optymalizacji podatkowej wobec trudności rozliczenia podatków, która wiążę się z danym rodzajem inwestowania. Większość inwestorów będzie preferować spokój kosztem nieco niższego zysku, ale tabelka zawiera też odwrotne podejście, czyli inwestora agresywnego, dla którego zysk jest ważniejszy niż zachowanie spokoju ducha. Mam nadzieję, że będzie ona dobrym podsumowaniem wpisu i pomoże Ci wybrać rodzaj konta i styl inwestowania:

| Kim jesteś? | Wybór preferowany | Druga ewentualność do rozważenia |

|---|---|---|

| Drobny inwestor, który chce zainwestować na emeryturę maksymalnie 20 000 zł rocznie. | ETF z: Irlandii ETF typu: distributing ETF inwestujący w: globalne spółki dywidendowe Konto: maklerskie IKE/IKZE w polskim domu lub biurze maklerskim | Brak. Konto IKE da Ci spokój ducha, bo nawet jeśli wykonasz przedwczesny zwrot środków, to nie musisz rozliczać żadnego podatku samemu (zrobi to w Twoim imieniu makler). |

| Inwestor defensywny dysponującymi większymi środkami niż ten powyżej | Zacznij od IKE/IKZE (jak wyżej), następnie: ETF z: USA ETF typu: distributing ETF inwestujący w: spółki z USA Konto: zagraniczne brokerskie z możliwością złożenia formularza W8-BEN w Twoim imieniu | Zacznij od IKE/IKZE (analogicznie jak w każdej opcji), a następnie: ETF z: Irlandii ETF typu: accumulating ETF inwestujący w: globalne spółki dywidendowe Konto: polskie maklerskie |

Inwestor aktywny, który liczy na szybki wzrost wartości inwestycji i nie przeszkadzają mu podatki, z tym że nie chce się "bawić" z ich rozliczaniem | ETF z: Irlandii ETF typu: accumulating ETF inwestujący w: obojętnie (USA lub międzynarodowe) Konto: polskie maklerskie, gdyż dzięki niemu nie musisz samemu rozliczać zagranicznych zysków kapitałowych, a dywidend i tak nie otrzymujesz | Brak |

Podsumowanie

Czy zauważyłeś, że czasem przepraszam czytelników za długość moich wpisów? W tym przypadku pozostawię to bez komentarza, bo wystarczy zobaczyć listę źródeł (którą tym razem umieściłem na samym dole), by zrozumieć to, dlaczego tak się rozpisałem. Mam nadzieję, że ten artykuł był dla Ciebie nieocenionym źródłem wiedzy i to takiej, której w internecie „ze świecą szukać” przy tysiącach odmiennych interpretacji i opinii internautów. Kończąc ten wpis, czuję, że jeśli o „technikalia” chodzi, to przekazałem Ci o funduszach pasywnych prawie wszystko. Naturalnym kolejnym, ostatnim już krokiem będzie uruchomienie naszej kreatywności i zdobytych dotychczas umiejętności w celu zbudowania skutecznych portfeli inwestycyjnych z ETF-ów. Jeśli szukasz więcej informacji o rozliczeniu podatkowym związanym z inwestowaniem na giełdzie (nie tylko z ETF), to koniecznie przeczytaj wpis „Jak rozliczyć podatek z giełdy? Wszystko o PIT-38 i PIT-8C„, w którym wyjaśniłem proces wypełniania PIT-38 jeszcze bardziej gruntownie.

Tak między nami: pisanie tego artykułu było tak ciężkie i pracochłonne, że już nie mogę się doczekać gdy zacznę pisać o portfolio inwestycyjnym! W międzyczasie zapraszam na mojego Twittera i Facebooka jeśli jeszcze Cię tam nie ma. Dołącz też do newslettera (box poniżej), aby mieć gwarancję dowiedzenia się o moich przyszłych wpisach zaraz po ich wydaniu. Jako niespodziankę, na potrzeby tego wpisu dodałem do listy ETF-ów informacje o typie funduszu (accumulating/distributing) oraz o jego rezydenturze (domicile). Pełną instrukcję obsługi listy znajdziesz we wpisie „Lista zagranicznych ETF-ów dostępnych przez polskie konta maklerskie„. Dzięki i do następnego!

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Źródła danych

- Stawki podatku od dywidend (Deloitte)

- Stawki podatku od dywidend (PwC)

- Ustawa o CIT oraz ustawa o PIT

- Tabela decyzyjna – ETF-y dywidendowe – Bogleheads.org

- Jak uniknąć pułapek podatkowych inwestując w USA? – Bogleheads.org

- Prosto wyjaśnione 3 poziomy opodatkowania dywidend z ETF-ów

- Rozliczenie podatku od dywidend ze spółek/ETF-ów z USA – forum Stockwatch

- Cała prawda o podatku na ETF-y z USA

- Więcej o „withholding tax” pierwszego i drugiego poziomu

- Świetna dyskusja o irlandzkich ETF-ach – Reddit.com

- Diagram, który tłumaczy sposób opodatkowania ETF-ów

Pisząc ten wpis, kontaktowałem się z biurami maklerskimi mBanku i BOŚ w celu potwierdzenia pewnych informacji. Dzwoniłem też kilkukrotnie na infolinię Krajowej Informacji Skarbowej, by pewne rzeczy uporządkować. Jeżeli pomimo przeczytania tego wpisu od deski do deski pewne kwestie dalej są dla Ciebie niejasne, to Ci też polecam tam przedzwonić.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.

Oferowane instrumenty finansowe, zwłaszcza z dźwignią, niosą ryzyko strat przekraczających zainwestowany kapitał.

Zdjęcie główne wpisu pochodzi z tego źródła, a użyte jest na podstawie tej licencji.