Wyszukiwarka funduszy ETF, które zakupi polski inwestor.

Pora napisać instrukcję, dzięki której prawdopodobnie znana Ci już lista ETF oraz korzystanie z niej, stanie się dla Ciebie w pełni jasne i zrozumiałe. Chodzi o plik z listą ETF-ów Inwestomat na Arkuszach Google, którym podzieliłem się z Tobą i innymi czytelnikami bloga dobre parę miesięcy temu. Od tamtej pory lista zagranicznych ETF-ów dostępnych przez polskie konta maklerskie znacznie ewoluowała, więc uznałem, że należy jej się odświeżony komentarz wraz z instrukcją jej poprawnego użytkowania. Jeśli interesuje Cię inwestowanie za granicą to sprawdź też listę REIT-ów, na której znajdziesz spółki-fundusze wynajmu nieruchomości, które zwykle wypłacają bardzo wysokie dywidendy. Wpis-instrukcja opisuje też tę drugą listę, bo ich format jest niemal identyczny, więc czytając ten wpis, nauczysz się obsługiwać obydwie. Wróćmy teraz do świata ETF-ów.

Artykuł ten w sposób naturalny będzie nawiązywał do serii o ETF-ach na moim blogu, która spotkała się z bardzo ciepłym przyjęciem i sama w sobie zachęciła wielu czytelników i słuchaczy do rozpoczęcia inwestowania w te instrumenty finansowe. Poza nią, w innych publikowanych artykułach wyjaśniałem, między innymi, jak kupić ETF oraz przedstawiałem najlepsze ETF na akcje z całego świata. Tekst, który właśnie czytasz, nawiązywał będzie jednak głównie do jej drugiej i trzeciej części serii o ETF-ach, czyli „ETF (2/6) – Jak wybrać ETF? Narzędzia do znajdowania i oceny ETF-ów” i „ETF (3/6) – Jak kupić ETF? Porównanie ofert, kont i możliwości”, w których poruszałem praktyczne aspekty związane z inwestycją w fundusze ETF. Czas pogłębić tematykę ich selekcjonowania przy pomocy narzędzia, które dla Ciebie zrobiłem, by sprawić, że inwestowanie w zagraniczne fundusze ETF będzie dla polskiego inwestora jeszcze prostsze.

Tworząc tę instrukcję, kierowałem się analogicznymi zasadami, jakie zawsze przyświecają mi, gdy przygotowuję wpisy na blog o oszczędzaniu Inwestomat. Niezależnie od tego, który obszar zagadnień poruszam – zarabianie, oszczędzanie czy inwestowanie – staram się to robić rzetelnie i merytorycznie, korzystając przy tym z klarownego, zrozumiałego języka. Mam nadzieję, że i w tym przypadku uda mi się sprostać temu wyzwaniu, a przygotowana przeze mnie instrukcja umożliwi Ci swobodne korzystanie z pomocniczego rozwiązania, jakim jest gromadząca fundusze ETF lista Inwestomat.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Które zagraniczne ETF-y kupisz przez DM BOŚ, BM mBanku oraz XTB.

- Jak znaleźć fundusz inwestujący w konkretne instrumenty finansowe w danym kraju lub krajach.

- Które fundusze ETF wypłacają dywidendy, a które je z czasem akumulują.

- Jak na podstawie rezydentury funduszu oszacować podatek od dywidendy.

- Jak ocenić stabilność funduszu, jego koszty oraz prostotę zakupu.

Powiązane wpisy

- ETF (1/6) – Co to są fundusze ETF i dlaczego warto w nie inwestować?

- ETF (2/6) – Jak wybrać ETF? Narzędzia do znajdowania i oceny ETF-ów

- ETF (3/6) – Jak kupić ETF? Porównanie ofert, kont i możliwości

- ETF (4/6) – Ile kosztują fundusze ETF? Prowizje i opłaty funduszy ETF

- ETF (5/6) – Jak rozliczyć podatek z ETF-ów? Zyski i dywidendy

- ETF (6/6) – Jak zbudować portfel inwestycyjny z ETF-ów?

- Kupowanie zagranicznych funduszy ETF krok po kroku

- Które fundusze ETF płacą najwyższe dywidendy?

- Jak zbudować portfel dywidendowy z funduszy ETF?

Podstawy, czyli jak skopiować lub ściągnąć listę jako plik MS Excel

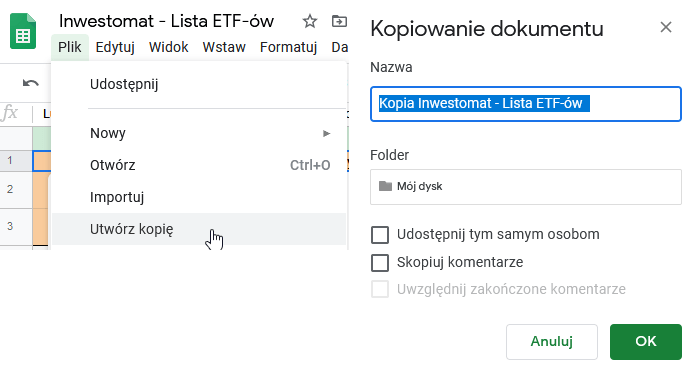

Zacznijmy od podstaw użytkowania listy, czyli możliwości jej skopiowania na swoje własne Arkusze Google lub ściągnięcia jej jako plik .xls. Używając mojej kopii listy, niestety nie będziesz w stanie dokonywać żadnych zmian, więc co ambitniejszym użytkownikom sugeruję skopiowanie pliku na własne Arkusze Google. Dokonasz tego w następujący sposób:

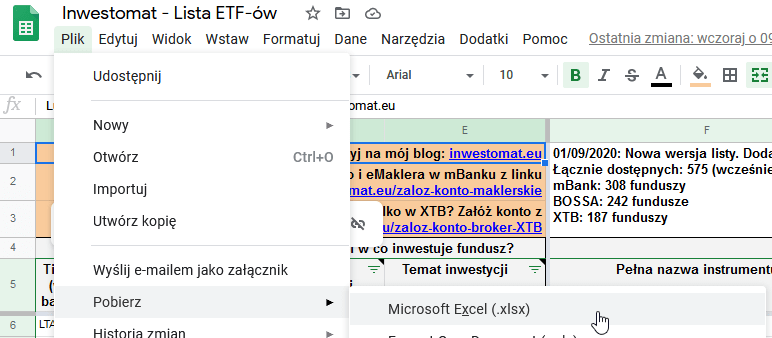

Tworząc kopię lokalną na swoim Dysku Google, masz komfort dowolnego zmieniania listy, usuwania i dodawania wierszy i kolumn i czego jeszcze Twoja dusza zapragnie. Jeśli potrzebujesz dokonać na liście bardziej zaawansowanych operacji, to możliwy jest też jej eksport do pliku Excel, który przeprowadza się następująco:

Pobrany plik .xlsx straci co prawda możliwość odświeżania komórek z formułami GOOGLEFINANCE, ale pozwoli Ci dokonywać zaawansowanych obliczeń na wartościach z listy lub napisania własnego makra w języku VBA w celu osiągnięcia bardziej zaawansowanych efektów. Przejdźmy do sedna artykułu, czyli opisu każdej z kolumn, którą znajdziesz w pliku.

Obserwuj moją stronę na Facebooku!

Znajdziesz tam mnóstwo przydatnych informacji o finansach i inwestowaniu

Wyjaśnienie poszczególnych kolumn z pliku

Zanim zaczniemy czuję się zobligowany do podzielenia się linkiem do omawianej listy ETF-ów po raz kolejny. Sugeruję Ci otworzyć listę w osobnej zakładce, ponieważ będzie ona przydatna w pełnym zrozumieniu tego artykułu. W pierwszej części wyjaśnię Ci sens i zawartość poszczególnych kolumn pliku, tłumacząc jakie informację o funduszach zawarłem w każdej z nich i sugerując jak możesz je wykorzystać do lepszego „przesiewania” funduszy ETF. Zaczniemy od grupy kolumn o tytule „Identyfikacja funduszu”, które pozwolą Ci jednoznacznie określić to, o którym funduszu mowa i znaleźć o nim więcej danych w internecie.

Identyfikacja funduszu ETF

Giełda i ticker wg banku i wg Google

Pierwsze co zauważysz włączając listę ETF-ów to częsta rozbieżność między pierwszą a drugą kolumną. Wynika ona z często błędnego podawania tickera funduszu na liście dostępnych ETF-ów tworzonej przez poszczególne domy maklerskie. Zacznijmy od wyjaśnienia skąd w ogóle czerpię informacje o dostępnych w interfejsie mBanku, BOSSY i XTB funduszy ETF:

- Pod tym linkiem znajdziesz specyfikację ze wszystkimi obecnie dostępnymi akcjami i ETF-ami zagranicznymi w BM mBanku i eMaklerze.

- Tutaj BOSSA publikuje aktualną listę dostępnych w serwisie transakcyjnym zagranicznych ETF-ów.

- Z kolei tutaj XTB zamieszcza aktualną specyfikację możliwych do zakupu funduszy ETF.

To właśnie te informacje są dla mnie bazą do tworzenia listy ETF-ów. Kolumna Giełda i ticker zawiera ważną informację o giełdzie notowań funduszu. Najpopularniejsze giełdy to:

- LON, czyli London Stock Exchange (LSE).

- FRA, czyli Deutsche Borse Frankfurt lub XETRA.

- EPA, czyli Paris Stock Exchange.

- AMS, czyli Amsterdam Stock Exchange.

- WSE, czyli Warsaw Stock Exchange. Polska giełda (GPW).

Różnicą między kolumną „wg banku” a „wg Google” bym się zanadto nie przejmował, bo fundusze ETF można identyfikować/kupować podając ich ISIN, a nie ticker. No właśnie – czym właściwie jest ten ISIN, jak go poprawnie czytać i do czego używać?

Kod ISIN

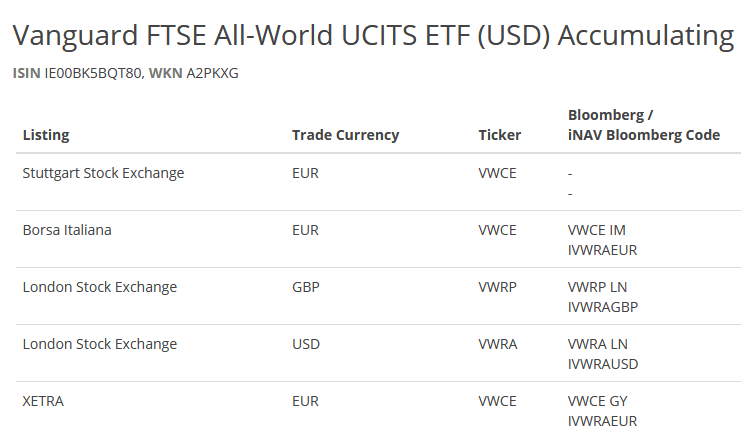

Kod ISIN funduszu ETF to po prostu jego numer identyfikacyjny. Ważne jest zrozumienie, że fundusz o identycznym profilu notowany na różnych giełdach będzie miał ten sam kod ISIN, ale różne tickery. Poniżej przykład takiego multinazewnictwa dla bardzo popularnego funduszu Vanguard FTSE All-World UCITS ETF (USD) Accumulating:

Zauważ, że wszystkie z de facto czterech (a nawet pięciu) funduszy posiadają różne tickery i notowane są na różnych giełdach, ale pod tym samym numerem ISIN. Może to być bardzo mylące dla początkujących inwestorów, więc stwierdziłem, że warto o tym napisać i to tutaj podkreślić. Osobiście wolę używać tickera, bo zwykle jest on unikalny dla każdej z giełd notowań, ale to ISIN pozwala szybciej znaleźć fundusz, który mnie interesuje. Uważaj jednak na to, na której giełdzie notowany jest fundusz, bo możesz niechcący kupić VWCE z Borsa Italiana zamiast na przykład VWRA z LSE, którego zakupem byłeś zainteresowany. Oczywiście zakładając, że obydwa fundusze są dostępne do zakupu w Twoim domu maklerskim.

Używając kombinacji pól ticker i ISIN praktycznie nie możesz się pomylić. Pamiętaj też, że płynność (obroty) funduszu różnią się w zależności od giełdy, na której jest notowany i ten sam ETF może oferować niskie oraz wysokie spready transakcyjne. Więcej o kosztach inwestowania w ETF-y przeczytasz we wpisie „ETF (4/6) – Ile kosztują fundusze ETF? Prowizje i opłaty funduszy ETF„, a na razie przejdźmy do omówienia najważniejszych dwóch kolumn listy ETF-ów dostępnych przez polskie konta maklerskie, czyli kraju i tematu inwestycji.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć IKE/IKZE z bogatą ofertą ETF-ów?

Mój link obniża prowizję na rynkach zagranicznych z 0,29% do 0,24%.

Szukasz zagranicznego konta maklerskiego?

Pełen ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Gdzie i w co inwestuje fundusz ETF?

Kraj inwestycji

Kraj inwestycji funduszu ETF oznacza to w aktywa z którego kraju inwestuje fundusz. Nie myl tego z rezydenturą funduszu, ani z krajem (giełdą) notowań funduszu ETF, bo są to zupełnie inne rzeczy. Kraj inwestycji mógłbym nazwać też „geografią”, bo często jest to kontynent lub cały glob, a więc nazwa kolumny „kraj” może nie być najbardziej fortunna. Tym niemniej jeśli przymkniesz oko na tą lekko nietrafną semantykę dowiesz się w aktywa z którego miejsca na świecie inwestuje fundusz. Możliwości jest sporo, a niektóre z nich to:

- Globalny, oznaczający fundusze inwestujące globalnie (np. w indeks MSCI ACWI lub FTSE All-World), lub bez zdefiniowanego kraju inwestycji, czym oznaczam przykładowo fundusze ETC inwestujące w kruszce lub surowce.

- Globalny (DM), czyli rynki rozwinięte (ang. Developed Markets), a zatem ETF-y na indeksy MSCI World lub FTSE Developed World. Są to flagowe indeksy rozwiniętego świata, a dzięki wyższej płynności tych papierów, fundusze ETF na DM są zwykle tańsze niż fundusze na EM. ETF-y tego rodzaju opisałem we wpisie „Najlepsze fundusze ETF na rynki rozwinięte – ranking„.

- Globalny (EM), czyli rynki wschodzące (ang. Emerging Markets) to fundusze najczęściej oparte o MSCI EM są uzupełnieniem dla MSCI World, dlatego że skupiają się na Chinach, Rosji, Indiach, Brazylii i innych rynkach wschodzących, których w składzie indeksu MSCI World nie znajdziemy. Rynki EM są tradycyjnie nieco tańsze od tych rozwiniętych, oferują wyższe dywidendy, ale ryzyko związane z inwestycją w nie bywa wysokie. ETF-y tego typu opisałem we wpisie „Najlepsze fundusze ETF na rynki wschodzące – ranking„.

- Konkretne kontynenty, np. Europa lub Azja oznaczają, że fundusz inwestuje w grupie krajów z danego kontynentu, a nie w żadnym konkretnym.

- Kraje, np. Niemcy, Japonia lub Polska, oznaczają, że fundusz koncentruje się na inwestowaniu w aktywa (akcje lub obligacje) jedynie z danego kraju. Pisałem to już nie raz, ale zwykle mądrym ruchem jest zredukowanie inwestycji w 10 ETF-ów „krajowych” prostą podmianką 2 ETF-ami, np. globalnym i globalnym (EM).

Skoro kolumnę „kraj inwestycji” mamy już wyjaśnioną to pora wyjaśnić jej siostrzaną kolumnę, czyli „temat inwestycji”. Te dwie kolumny w pakiecie dadzą Ci pełną informację o tym, gdzie i w jakie aktywa inwestuje fundusz ETF.

Temat inwestycji

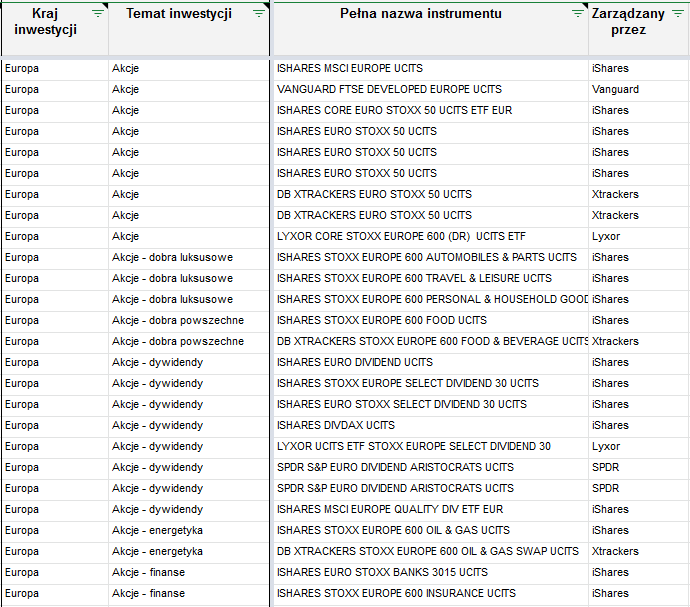

„Tematem inwestycji” nazwałem kolumnę, która tłumaczy w co inwestuje fundusz ETF. Z tego powodu jest to zdecydowanie najważniejsza kolumna oraz miejsce, z którego inwestor powinien zaczynać poszukiwanie funduszu do zakupu. Poniżej załączam zrzut ekranu z obecnej wersji listy ETF-ów z przybliżeniem na rejon Europy i tematy inwestycji związane z akcjami:

Na powyższym obrazku widzisz część z kategorii dotyczących akcji. Wszystkie te fundusze inwestują w akcje europejskie, a poniżej zamieszczam pełną klasyfikację, którą znajdziesz w pliku:

- Akcje – czyli akcje bez selekcji sektorowej, zwykle całe indeksy.

- Akcje – dywidendy. Indeksy dywidendowe, np. dividend aristocrats.

- Akcje – energetyka. Indeksy zawierające spółki oil, gas & energy.

- Akcje – factor. ETF-y na indeksy faktorowe, które opisałem we wpisie „Faktory ETF: Value, Size, Growth, Momentum, Quality, Volatility„.

- Akcje – finanse. Akcje spółek z branż ubezpieczeniowej i bankowej.

- Akcje – nieruchomości. Znajdziesz tu REIT-y (fundusze najmu nieruchomości), ale nie tylko.

- Akcje – ochrona zdrowia. Firmy z sektora healthcare.

- Akcje – przemysł. Zwykle firmy z sektora produkcji i przemysłu ciężkiego.

- Akcje – SRI. Akcje firm cechujących się przestrzeganiem zasad odpowiedzialności społecznej.

- Akcje – małe spółki. Szeroki indeks małych firm.

- Akcje – średnie spółki. Szeroki indeks średnich firm.

- Akcje – duże spółki. Tylko największe firmy z indeksu.

- Akcje – technologia. Szeroko pojęta technologia. Zwykle indeksy spółek z sektora tech, np. NASDAQ100.

- Akcje – telekomunikacja.

- Akcje – tematyczne. Bardzo szeroka kategoria, w której zwykle znajdują się fundusze ETF inwestujące bardzo wąsko, np. tylko w sektor AI lub robotics.

- Akcje – utilities. Firmy z sektora dostarczania wody i energii.

- Akcje – wydobycie. Firmy wydobywające kopaliny, kruszce i paliwa.

- Lev, czyli leveraged to ETF-y z dźwignią, które opisałem we wpisie „Fundusze ETF z dźwignią. Szaleństwo czy sensowny składnik portfela?„.

Na liście znajdziecie też obligacje, surowce i inne ciekawe aktywa. Przykładowy zrzut ekranu, na którym prezentuję różne aktywa dla grupy rynków wschodzących, czyli z angielska emerging markets:

Tutaj widzimy już szersze spektrum funduszy ETF. Dostępne przez polskie konta maklerskie są różnorakie fundusze akcji inwestujące w krajach rozwijających się, a także obligacje korporacyjne oraz skarbowe. Wykonując powyższe ćwiczenie dla różnych krajów i tematów inwestycji, zobaczysz jak szeroko można inwestować przez polskie konta maklerskie. W chwili obecnej dostępne w mBanku, BOSSA i XTB jest około 800 funduszy, co nie jest już takim kiepskim wynikiem, ale mam nadzieję, że oferta będzie się w przyszłości rozwijać. Pora na omówienie pól z innymi istotnymi informacjami o funduszu, które pozwolą Ci lepiej zrozumieć „z czym inwestycja w niego się je”.

Istotne informacje o funduszu ETF

Pełna nazwa instrumentu i instytucja zarządzająca funduszem

Biorąc pod uwagę to, jak prezentuje się lista zagranicznych ETF Inwestomat, te dwa pola tabeli raczej nie oferują żadnych niespodzianek. Przykładowe nazwy funduszu często zawierają informację o tym, w co inwestuje fundusz i czy uzyskał on akredytację UCITS, świadczącą o przestrzeganiu europejskiej normy jakości dotyczącej zarządzania funduszami inwestycyjnymi. W nazwie jest zwykle podana informacja o zarządzającym funduszem, którą dla Twojej wygody zamieściłem również w kolumnie „Zarządzany przez”. W chwili obecnej dostępne w Polsce ETF-y oferowane są w następujących ilościach przez każdego zarządzającego.

- 289 iShares – spółka-córka konglomeratu finansowego BlackRock. Nie zawsze są to fundusze najtańsze, ale oferują bardzo szeroki wybór, więc i tak wszyscy w nie inwestują.

- 85 X-Trackers, czyli DWS Group – niemiecki dostawca ETF-ów, którego fundusze notowane są głównie na giełdzie frankfurckiej, gdzie znajduje się siedziba firmy.

- 50 WisdomTree – amerykańska spółka specjalizująca się w tzw. ETC, czyli funduszach ETF inwestujących w surowce i towary, ale nie tylko.

- 43 Lyxor – luksemburski zarządzający funduszami, który znany jest w Polsce z pierwszych funduszy ETF notowanych na GPW w złotówce. Mowa tu o opisanych tutaj funduszach.

- 29 SPDR, czyli fundusze zarządzane przez obecną na polskim rynku amerykańską firmę State Street – mimo małej dostępności funduszy SPDR często wygrywa kosztowo (niższe TER) z funduszami iShares.

- 25 Vanguard – wielokrotnie wspominałem, że Vanguard to mój ulubiony dostawca funduszy ETF. Są one proste, tanie i transparentne, a mi do szczęścia nie potrzeba wiele więcej.

- 12 Invesco – amerykański dostawca ETF-ów raczej mało obecny w Europie.

- 10 VanEck – Amerykański dostawca ETF-ów i funduszy aktywnych słynący przede wszystkim ze swoich funduszy inwestujących w złoto.

Warto dodać, że lista ETF Inwestomat zawiera także kilku innych mniejszych zarządzających funduszami, z którymi warto się zapoznać.

Typ (dywidendowy) funduszu

To bardzo istotna informacja, bowiem fundusze typu accumulating nie wypłacają dywidend, a fundusze typu distributing wypłacają posiadaczom swoich jednostek dywidendy. W praktyce różnica ta znaczy dla Ciebie następujące rzeczy:

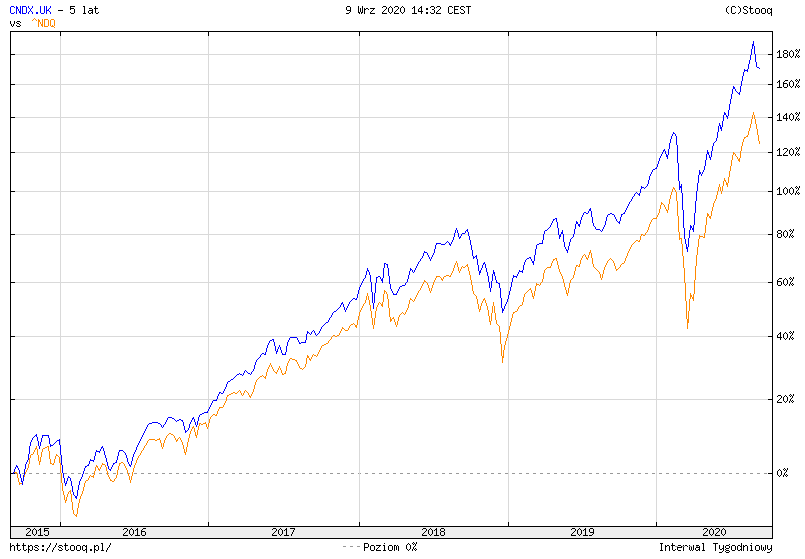

- Fundusze typu Accumulating zwiększają wartość jednostek szybciej niż distributing i zwykle szybciej niż ich benchmark, np. indeks. To naturalne, ponieważ dywidendy, które otrzymują ze spółek, są reinwestowane, a więc kupowane jest za nie więcej akcji z indeksu. Fundusze accumulating „naśladują” więc tzw. indeksy „total return”, czyli te, uwzględniające reinwestowanie dywidend. Przykład poniżej:

- Fundusze typu distributing przyniosą Ci regularną, często dwu-, trzy-, a nawet czterokrotną wypłatę dywidendy w ciągu roku, ale okupiona będzie ona trudniejszym rozliczaniem podatku od zagranicznej dywidendy. Wyjątkiem są konta IKE i IKZE, bo inwestowanie przez nie zwalnia posiadacza jednostek z konieczności rozliczania się z urzędem skarbowym w PIT-38, a więc fundusze tego typu lepiej pasują do właśnie tych kont. Więcej o kontach maklerskich IKE i IKZE przeczytasz we wpisie „Jak działają IKE i IKZE i dlaczego warto z nich korzystać?„, do czego serdecznie zachęcam osoby biorące na serio swoje przyszłe emerytury.

W skrócie: polecam fundusze accumulating zdecydowanej większości inwestorów. Jeżeli chcesz inwestować bardzo długoterminowo (15-20 lat) i jak najspokojniej to takie fundusze są wprost stworzone dla Ciebie. Fundusze distributing są świetne dla kogoś, kto już jest lub zaraz przejdzie na przyspieszoną emeryturę. O moim planie na takową przeczytasz we wpisie „Dlaczego odkładam 70% z każdej wypłaty? Ruch FIRE„, do którego przeczytania Cię serdecznie zachęcam. Może zmotywuje Cię on do wkroczenia na podobną ścieżkę, rzecz jasna, jeśli jeszcze tego nie zrobiłeś :).

Rezydentura (domicile)

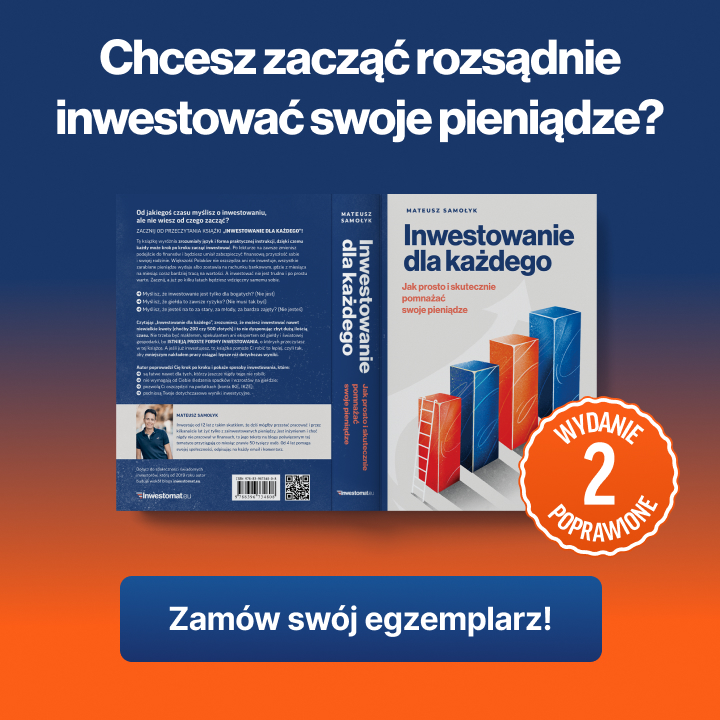

Informacja o rezydenturze funduszu to nic innego jak informacja o miejscu jego rejestracji. Ta pozornie mało znacząca informacja jest w przypadku inwestowania w zagraniczne ETF-y naprawdę kluczowa z powodu swoich implikacji podatkowych. To właśnie od rezydentury (a nie giełdy notowań) funduszu będzie zależeć to, ile procent podatku zostanie ściągnięte z Twoich dywidend na poziomie 1 i 2, zanim jeszcze Twoje pieniądze z dywidendy dojdą na Twoje konto maklerskie. Napisałem o tym kompleksowy wpis zatytułowany „ETF (5/6) – Jak rozliczyć podatek z ETF-ów? Zyski i dywidendy„, ale dla ułatwienia wypiszę Ci tu małą ściągawkę. W chwili obecnej na mojej liście ETF-ów następująca liczba funduszy rezyduje w następujących państwach:

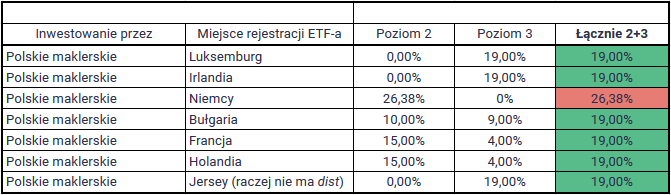

Stawki podatku, które fundusz uiszcza na 1-poziomie, a więc gdy dywidendy lub odsetki zostają mu wypłacone u źródła (przez spółki, które posiada w portfelu) zależą od miejsca inwestycji. Stawki podatku na 2-poziomie, czyli te między państwem rezydentury funduszu a Polską, które ten pierwszy odciąga w momencie wypłaty dywidendy posiadaczowi swoich jednostek zamieszczam dla ułatwienia w poniższej tabeli:

W skrócie: unikaj ETF-ów, które rezydują w Niemczech. Niestety opodatkowanie ETF-ów jest dużo bardziej skomplikowane, gdyż dochodzi do niego jeszcze podatek 1-poziomu, który kompleksowo wyjaśniłem w podlinkowanym wyżej wpisie. Nie dałbym rady wypisać Ci tutaj wszystkich kombinacji, ale postępuj zgodnie z pełną instrukcją z tamtego wpisu w celu dowiedzenia się podatku naprawdę zapłacisz otrzymując ze spółek dywidendy za pośrednictwem funduszu ETF.

Replikacja

O replikacji pisałem już w tym paragrafie pierwszej części serii o ETF-ach, więc nie będę tu specjalnie powielał treści. W skrócie: jeśli preferujesz, by Twój ETF fizycznie posiadał aktywa, w które deklaruje się inwestować, to zawsze wybieraj fundusze z replikacją fizyczną. Jeśli nie przeszkadza Ci fundusz oparty o swapy i inne derywaty to możesz śmiało wybrać ETF z replikacją syntetyczną, gdyż nie istnieją żadne twarde dowody na ich mniejszą stabilność czy niższe bezpieczeństwo inwestycji.

Gdzie kupisz fundusz ETF?

Tu chyba nie ma zbyt dużo do tłumaczenia. Zbierająca fundusze ETF lista Inwestomat ma w tym przypadku trzy kolumny dotyczące trzech domów maklerskich: mBanku (włącznie z eMaklerem), BOSSY i XTB. Jeśli inne domy maklerskie poszerzą swoje oferty dotyczące zagranicznych ETF-ów to z chęcią uzupełnię listę, ale na dzień dzisiejszy dostępność funduszy wygląda następująco:

- mBank: 308 funduszy,

- BOSSA: 242 fundusze,

- XTB: 187 funduszy.

Z czasem każda z trzech liczb będzie się zwiększać, dzięki czemu będzie powiększać się lista zagranicznych funduszy ETF Inwestomat, a trend dodawania nowych zagranicznych funduszy ETF do oferty polskich maklerów na pewno stanie się bardziej widoczny. Sam proces zakupu zagranicznego ETF-a przez polskie konto maklerskie z pewnością ułatwi Ci wpis-instrukcja zatytułowana „Kupowanie zagranicznych funduszy ETF krok po kroku”, w której prezentuję zakup zagranicznych ETF-ów przez konto XTB, DM BOŚ i eMaklera.

Dane finansowe dotyczące funduszu

Opłaty (TER)

Opłaty to jedna z najważniejszych pozycji do sprawdzenia dla inwestora defensywnego, który zamierza trzymać fundusz przez wiele lat, a nie przez kilka sezonów. Im mniejszy współczynnik TER, tym lepiej, ale warto zapoznać się również z ukrytymi kosztami związanymi z handlem ETF-ami, które opisałem w artykule „ETF (4/6) – Ile kosztują fundusze ETF? Prowizje i opłaty funduszy ETF„. Często inwestorzy popełniają błąd polegający na skupieniu się tylko na TER, a np. ignorowaniu kolumn „wolumen” i „obrót”, które mogą podpowiedzieć wysokość spreadu transakcyjnego przy zakupie funduszu. Paradoksalnie, kupując fundusz 2% powyżej jego „wartości godziwej” w danym momencie możemy zwiększyć swój długoterminowy TER nawet o 0,1 lub 0,2 punktów procentowych! Ważna kolumna, ale nie w oderwaniu od obrotu, który zaraz omówię.

Dywidenda 2019

Ta kolumna wypełniona jest dla wszystkich funduszy typu distributing, które w 2019 roku wypłacały dywidendy. Obliczyłem je na bazie danych z portalu justetf.com, a dokładniej tego widoku dla każdego z funduszy:

Jak liczona jest wartość z kolumny „dywi 2019”? To proste: sumuję dywidendy wypłacone przez fundusz w ciągu całego roku, a następnie dzielę przez średnią cenę jednostki funduszu z tego okresu. Tym sposobem uzyskuję wartość znajdującą się zwykle pomiędzy 0,5%, a 7%, będącą tzw. dividend yield (DY) funduszu ETF w wersji brutto. Nie zapomnij, że przy handlu przez zwykłe konto maklerskie taką dywidendę będziesz musiał zadeklarować w formularzu PIT-38, a być może samodzielnie dopłacić lub zapłacić za nią cały podatek Belki.

Wolumen i obrót

Wolumen sam w sobie wiele nie mówi, bo czym jest sama liczba papierów, które zmieniły właściciela podczas jednej sesji bez uwzględnienia ceny tego instrumentu. Gdy pomnożysz te wartości, otrzymasz średni dzienny obrót, czyli zdecydowanie ważniejszą kolumnę ze wspomnianych dwóch. Im wyższy obrót, tym łatwiej będzie Ci kupić lub sprzedać dany fundusz, ale uważaj, bo w zależności od sentymentów obroty mogą się z roku na rok bardzo różnić.

Dodatkowym utrudnieniem jest fakt, że obrót podany jest walucie funduszu, a więc obrót 1 mln wyrażony w euro będzie niósł inną informację niż ten sam obrót wyrażony np. w funtach brytyjskich. Niezależnie od waluty złota zasada to „im więcej, tym lepiej”, gdyż popularne fundusze łatwiej sprzedać lub kupić oraz ryzyko ich zamknięcia i likwidacji jest znacznie mniejsze niż w przypadku funduszy niszowych i mało popularnych.

Kurs i waluta

W przypadku większości funduszy ich obecne kursy „zaciągam” przy użyciu funkcji GOOGLEFINANCE. Z tego powodu w arkuszu mogą czasem występować błędy lub wartości mogą się nie aktualizować. Tym niemniej zrobiłem co na tą chwilę mogłem, starając się udostępnić Ci obecny kurs oraz walutę notowań funduszu. Uważaj szczególnie na GBX w kolumnie „waluta”, które oznacza pens brytyjski, czyli setną część funta. Zawsze pamiętaj, by w pamięci lub w arkuszu przemnożyć tę wartość razy 100, by uzyskać GBP, czyli funt brytyjski, gdyż w innym wypadku wartości będą zaburzone.

Pamiętaj też, że waluta notowań ETF to zazwyczaj niejedyna waluta, wobec której będziesz ryzykował. We wpisie „Waluta notowań funduszu ETF nie ma żadnego znaczenia” bardzo kompleksowo, powoli i dokładnie tłumaczę dlaczego to, który wariant walutowy tego samego ETF-a wybierzesz nie ma dla samej inwestycji dużego znaczenia. Naprawdę warto przeczytać ten wpis przed dokonaniem pierwszej inwestycji w jakikolwiek fundusz ETF.

MIN i MAX 1 Rok

Bardziej od aktualnej ceny jednostki funduszu przyda Ci się dla niej kontekst, czyli minima i maksima z ostatnich 12 miesięcy. Same w sobie nie znaczą zbyt wiele, ale w odpowiednich kombinacjach mogą powiedzieć Ci o funduszu bardzo dużo.

NOW/MAX i MIN/MAX

NOW/MAX to stosunek obecnej ceny do maksymalnej ceny funduszu z ostatnich 12 miesięcy. Wartość ta zawsze znajduje się między 0, a 1 i w praktyce odpowiada na pytanie „jak daleko od swoich rocznych maksimów jest obecnie fundusz ETF?”.

MIN/MAX to stosunek ceny minimalnej z 12 miesięcy do ceny maksymalnej z tego okresu. MIN/MAX odpowiada na pytanie „jak zmienna jest cena jednostki funduszu?” lub „jakie maksymalne osunięcie od lokalnego maksimum zanotował fundusz w ciągu roku?”.

Jak używać wartości z tych kolumn? Przykładowe kombinacje i ich możliwa interpretacja poniżej:

- Gdy NOW/MAX jest równie niskie co MIN/MAX to oznacza to, że ETF jest na rocznych minimach. Jeśli dodatkowo wartość ta jest niska, np. poniżej 0,9 to prawdopodobnie fundusz ma jedynie lokalny dołek w trendzie wzrostowym. Co innego, gdy wartość ta wynosi 0,7 lub mniej, co może oznaczać odwrócenie trendu i zapowiadać dalsze spadki ceny jednostki funduszu.

- Zwykle najlepsze okazje to fundusze z MIN/MAX w rejonach 0,75-0,85, a NOW/MAX około 0,85-0,9.

- Analogicznie, najbardziej ryzykowne są fundusze z bardzo niskim MIN/MAX, np. takimi w okolicy 0,3-0,5, a wysokim NOW/MAX, np. 0,9-1. Takie odczyty można interpretować jako „bardzo zmienne fundusze, które obecnie są na swoich rocznych maksimach”.

Istnieje mnóstwo podobnych kombinacji i nie dałbym rady ich wszystkich tutaj wypisać, ale mam nadzieję, że „czujesz” już jak można skorzystać z tych dwóch kolumn w sposób efektywny. Przejdźmy do ostatniej części artykułu, w których w praktyczny sposób przeprowadzę Cię przez proces selekcji kilku funduszy ETF korzystając z listy ETF-ów Inwestomat.

Jak używać mojej listy funduszy ETF? Praktyczne przykłady

Zaprezentuję Ci teraz trzy krótkie przykłady wyszukiwania najlepszych ETF-ów jedynie przy użyciu mojej listy funduszy ETF. Sugeruję zawsze po znalezieniu TOP 3 weryfikować fundusze zewnętrznie w sposób, jaki przedstawię w jeszcze dalszej części wpisu, ale tu wyjaśnię jak w ogóle dobrać potencjalne TOP 3 funduszy do zakupu. Mam nadzieję, że ta instrukcja będzie dla Ciebie przydatna i pozwoli Ci szybko odsiać te gorsze/droższe fundusze. Praktyczną implementację sposobu na szukanie najlepszych funduszy znajdziesz też we wpisie „Najlepsze fundusze ETF na rynki rozwinięte – ranking„, którego lekturę gorąco polecam osobom zainteresowanym metodami wyboru funduszy ETF.

Jak szukać najlepszych ETF-ów w danej kategorii?

W ramach Inwestomatu przygotowałem już kilka wpisów-porównań najlepszych ETF-ów. Serdecznie zachęcam do ich sprawdzenia osoby, które szukają najlepszych funduszy ETF, ale także tych, którzy chcą nauczyć się samodzielnego ich porównywania:

- Najlepsze fundusze ETF na rynki rozwinięte – ranking

- Najlepsze fundusze ETF na rynki wschodzące – ranking

- Najlepsze fundusze ETF na akcje z całego świata – ranking

- Najlepsze fundusze ETF na obligacje skarbowe USA

- Najlepsze fundusze ETF na europejskie obligacje skarbowe

Poniżej wyjaśnię Ci również, jak w uproszczony i znacznie przyspieszony sposób znaleźć najlepszy ETF na podstawie listy ETF-ów. którą dziś opisuję.

Jak znaleźć najlepszy ETF na indeks S&P500?

Omówmy to krok po kroku, przede wszystkim chcemy zacząć od znalezienia wszystkich funduszy inwestujących w indeks S&P 500 dostępnych przez polskie konta maklerskie. Filtrujemy w następujący sposób:

- Kraj Inwestycji = „USA”.

- Temat Inwestycji = „Akcje”, gdyż nie chcemy żadnych sub-indeksów.

- Pełna nazwa instrumentu = „500”, gdyż indeks S&P 500 nie jest jedynym indeksem w USA.

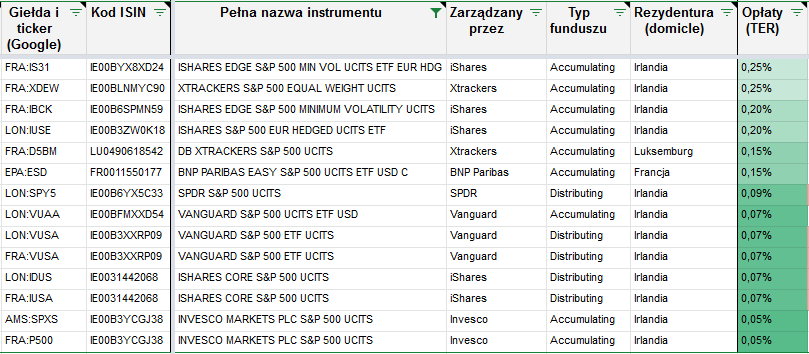

Tym sposobem otrzymujemy następujący rezultat (celowo schowałem nieistotne kolumny i zaraz wyjaśnię dlaczego):

Przede wszystkim trochę dziwią bardzo zróżnicowane koszty funduszy. Zwróć uwagę, że w nazwie funduszy pojawiają się takie słowa jak „min vol” czyli minimum volatility, a więc fundusz ten inwestuje tylko w niektóre spółki z indeksu. Kolejne fundusze opatrzone w nazwie słowem hedged posiadają płatny mechanizm zabezpieczenia walutowego wobec waluty notowań funduszu. Pierwszym krokiem jest odsianie tych czterech (najdroższych) funduszy, gdyż szukamy prostego ETF-a na S&P 500. Pozostaje nam zatem następujące 10 funduszy:

I tutaj chciałbym, abyś zrobił pierwszą pauzę. Ile różnych funduszy widzimy na powyższym zrzucie ekranu? Podpowiem, byś spojrzał na kod ISIN lub pełną nazwę instrumentu ;). Faktycznie jest to tylko 7 różnych funduszy, a między tymi, których kod ISIN się duplikuję, różnica tkwi jedynie w giełdzie (i być może walucie) notowań. Na potrzeby przykładu możemy je jednak traktować jak odrębne fundusze. Jak z powyższych 10 wybrać najlepsze 2 lub 3 korzystając jedynie z mojej listy?

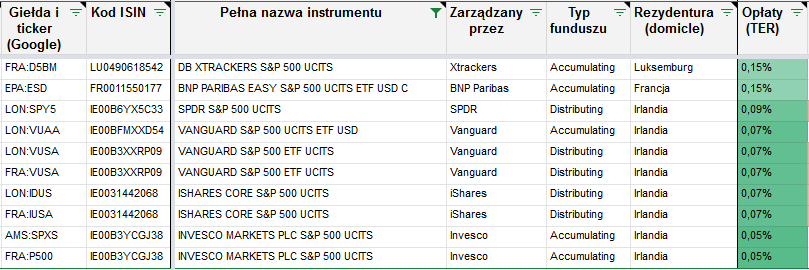

- Weź pod uwagę opłaty. Im niższe TER, tym lepiej. W tym kroku moglibyśmy wyeliminować fundusze D5BM, ESD i SPY5, zarządzane przez X-Trackers, BNP Paribas i State Street.

- Z pozostałych 7 (a właściwie 4!) funduszy warto wziąć pod uwagę typ dywidendowy funduszu. Powiedzmy, że interesują nas jedynie fundusze rodzaju accumulating, bo nie chcemy się bawić w rozliczanie podatków z dywidend.

- Zostają nam więc 2 potencjalnie najlepsze ETF-y inwestujące w spółki z indeksu S&P 500, odpowiednio VUAA i SPXS. Nie wybrałem P500, bo jest to wersja SPXS notowana w euro, więc można ją wykluczyć z porównania. Pozostaje nam sprawdzenie płynności i wyników historycznych funduszy.

Jak korzystając ze źródeł zewnętrznych zidentyfikować najlepszy z nich?

Weryfikacja obrotu, wielkości funduszu i jego jakości w źródłach zewnętrznych

Zostawię Ci teraz krótką instrukcję, przy pomocy której ocenisz historyczne wyniki wybranych funduszy. Użyjemy w tym celu serwisu justETF, ze względu na bogactwo danych na nim dostępne. W celu wyszukania funduszy użyj numerów ISIN z mojej listy ETF, ale dla ułatwienia podam Ci gotowe linki do stron z opisami funduszy na justETF.com:

- Link do pierwszego z ETF-ów, czyli Vanguard S&P 500 UCITS ETF (USD) Accumulating tutaj.

- Link do drugiego z ETF-ów, czyli Invesco S&P 500 UCITS ETF tutaj.

Fundusze konkurować będą głównie swoją płynnością i wynikami. Tą pierwszą ocenić możemy bezpośrednio, porównując wielkość funduszy, czyli wartość ich aktywów. Wyszukując na stronach „fund size” otrzymujemy na dzień dzisiejszy następujące odczyty:

- Vanguard S&P 500 UCITS ETF (USD) Accumulating: 926 m

- Invesco S&P 500 UCITS ETF: 7,243m

Ten drugi jest więc kilkukrotnie większy od pierwszego, ale rozmiar obydwu jest wystarczająco duży, by uważać je za dobre do inwestycji. Polecam więc sprawdzić na bloomberg.com wartość ich średnich obrotów sesyjnych:

- Według Bloomberga wolumen sesyjny (szukaj: volume) VUAA wyniósł podczas ostatniej sesji 26,426. Przemnożony przez obecną cenę jednostki funduszu (ok. 61 dolarów) daje to obrót w wysokości 1,6 mln dolarów.

- Również według Bloomberga, drugi fundusz ETF, czyli Invesco S&P 500 zanotował wolumen dzienny (patrz: volume) w wysokości 75,000. W kombinacji z ceną funduszu (obecnie 629 dolarów) daje to obrót w wysokości 47 mln dolarów, czyli prawie 30-krotnie wyższy od funduszu ze stajni Vanguard. Oznacza to, że handlując funduszem Invesco być może oszczędzisz na spreadach transakcyjnych. Punkt dla Invesco.

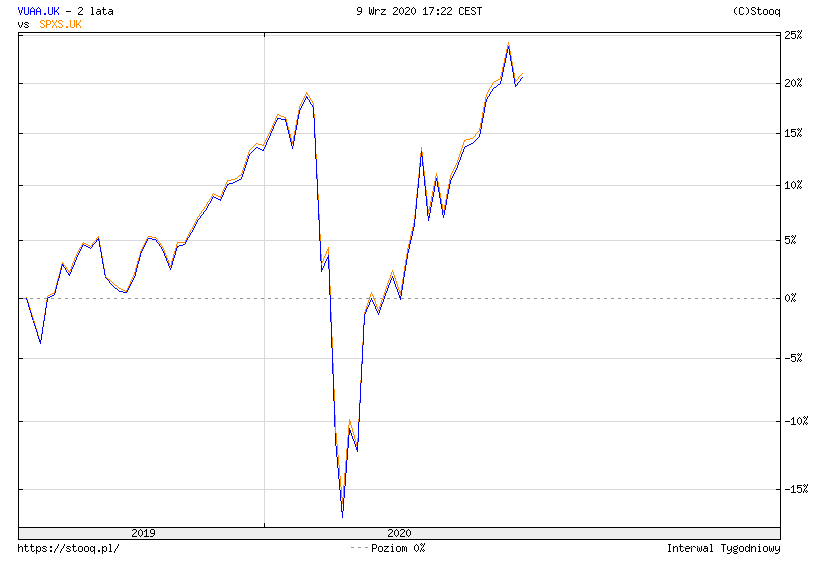

Ale bystry inwestor nie kończy w tej chwili. Interesują nas przede wszystkim wyniki funduszy. Dlaczego by więc nie wyszukać ich w serwisie Stooq.pl i nie porównać ich historycznych przebiegów? Zrobisz to wyszukując tickery VUAA i SPXS w serwisie Stooq i porównując je podobnie jak w tym linku:

Z wykresu wynika, że fundusz SPXS prowadzony przez Invesco radzi sobie minimalnie lepiej praktycznie w każdym momencie notowań. Różnica między funduszami jest jednak pomijalna i wynika najprawdopodobniej z różnicy między kosztami zarządzania funduszy (TER dla Invesco wynosi 0,05% rocznie, a TER dla Vanguarda 0,07% rocznie). Skoro fundusz Invesco jest tańszy, notuje lepsze wyniki i jest większy oraz bardziej płynny to wynik porównania jest oczywisty. Według mojej listy ETF-ów najlepszym dostępnym obecnie w Polsce funduszem ETF rodzaju accumulating jest zatem SPXS (lub P500 jeśli preferujesz jego wersję notowaną w euro, ale wyniki obydwu funduszy będą identyczne).

Obserwuj moją stronę na Facebooku!

Znajdziesz tam mnóstwo przydatnych informacji o finansach i inwestowaniu

Jak znaleźć ETF o najwyższej dywidendzie?

Powiedzmy, że nie obchodzi Cię w co i gdzie inwestuje dany fundusz. Chciałbyś jedynie znaleźć 2-3 fundusze ETF o najwyższej wypłacanej w ostatnich latach (wobec ich ceny) dywidendzie. To niełatwe zadanie, ale moja lista ETF-ów powinna Ci w nim znacząco pomóc. Zacznij od posortowania listy po wartościach z kolumny „dywi 2019”:

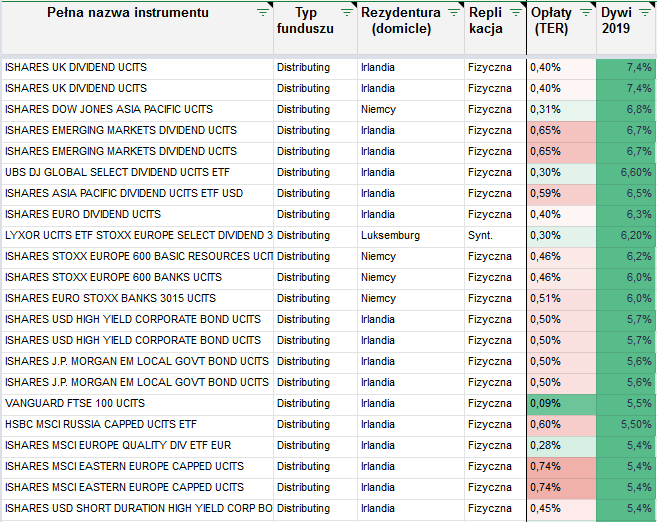

Efektem podobnego sortowania powinna być lista, na której szczycie zobaczysz fundusze ETF, które w poprzednim (w tym przypadku 2019) roku wypłaciły najwyższe dywidendy wobec ich średniej ceny jednostki. Przykładowy efekt może wyglądać podobnie:

Zanim przejdziemy do weryfikacji danych, sugeruję podjęcie następujących kroków:

- Zacznijmy od zignorowania funduszy ETF z rezydenturą w Niemczech. Nie chcemy przecież płacić 26,375% podatku zamiast 19% podatku od dywidend. Wyjaśniłem to już we wcześniejszej części wpisu (podrozdział „Rezydentura”).

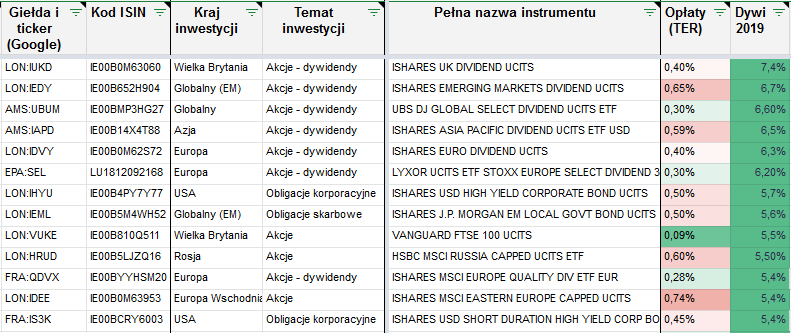

- Jako że żaden z wynikowych funduszy nie inwestuje w USA, mając rezydenturę w Luksemburgu, to nie odsiewamy już nic więcej. Warto będzie teraz usunąć duplikaty, więc na liście zostawiam po 1 wersji każdego z funduszy (usuwam duplikaty ISIN, zostawiając tylko warianty z większych giełd). Efekt wygląda następująco:

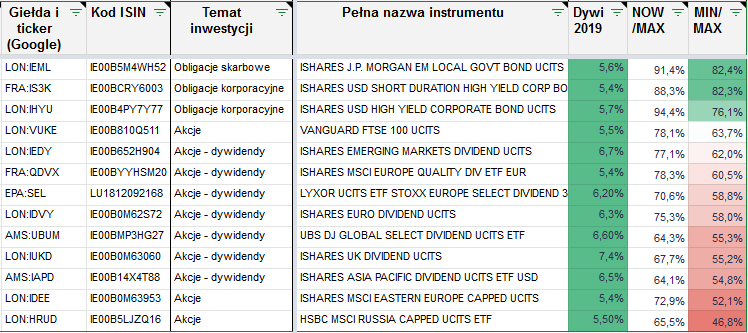

Nie jest źle, bo zostało nam już „jedynie” 13 funduszy ETF, a chcemy wybrać 3 najlepsze. Jako kolejny krok sugerowałbym zbadanie zmienności cen funduszu w ostatnich 12 miesiącach, bo jako inwestorzy defensywni z pewnością nie chcemy inwestować w coś, czego cena może spaść nagle o 30-40%. Efekty są następujące:

Jak widać COVID-owe spadki sprowadziły aż 7 z 13 funduszy do mniej niż 60% ich maksymalnej ceny z 12 miesięcy. Takie aktywa z pewnością nie nadają się do portfela defensywnego inwestora, więc wybrałbym na naszą „shortlistę” cztery fundusze, z których żaden w najgorszym momencie nie tracił więcej niż 38% wartości, mianowicie:

- IEML inwestujący w obligacje skarbowe rządów państw wschodzących (EM).

- IS3K i IHYU inwestujące w ryzykowne obligacje korporacyjne firm ze Stanów Zjednoczonych.

- VUKE inwestujący w akcje z FTSE 100, czyli brytyjskiego indeksu słynącego ze swoich wysokich dywidend.

- IEDY, czyli popularny wśród inwestorów dywidendowych fundusz ETF inwestujący w spółki dywidendowe firm z rynków wschodzących (EM)

Jak widzisz, każdy z powyższych funduszy inwestuje w dosyć ryzykowne aktywa, więc warto by teraz zbadać bliżej ich historię wypłaty dywidend oraz zmienność cen, tym razem w praktyce. Kwestię budowy portfela dywidendowego opartego na samych funduszach ETF opisałem też we wpisie „Jak zbudować portfel dywidendowy z funduszy ETF?„, który będzie bardzo pomocny dla każdego zainteresowanego prostym sposobem na dobry portfel z ETF-ów.

Obserwuj mnie na Twitterze (X):

Subskrybuj mój kanał YouTube:

Weryfikacja dywidend w źródłach zewnętrznych

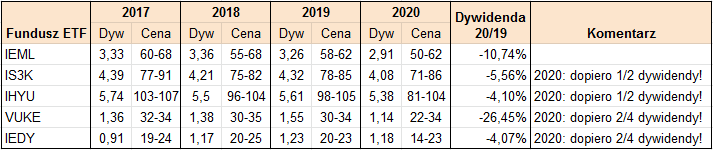

Zaczniemy od „sanity checku” wartości dywidend, które fundusze wypłacały w ostatnich trzech latach. Pamiętaj, że wielkości historycznych dywidend nie są w żaden sposób podstawą do szacowania przyszłych dywidend i nie ma żadnej pewności, że dywidendy się utrzymają na historycznych wysokościach. Napisałbym więcej: to prawie pewne, że dywidendy w ciągu kolejnych 1-2 lat będą niższe lub znacznie niższe niż te z poprzednich lat. Tym niemniej uważam, że warto poznać trochę historii, aby zrozumieć to, z czym wiążę się inwestycja w każdy z funduszy. Dane z tabeli pochodzą z serwisu justETF.com:

Pierwszym problemem jest to, że większość funduszy nie wypłaciła jeszcze wszystkich dywidend za obecny rok. Podane w tabeli wartości odpowiadają zatem „ostatnim 12 miesiącom”, a nie dywidendom z funduszy wypłaconych w roku 2020. Od razu zastrzegam, że w przypadku IS3K, IHYU, VUKE i IEDY spodziewam się sporych spadków wypłaconych w 2020 dywidend, sięgających raczej 15-40% niż 4-27% jak głosi zawartość tabeli. Jak wysoki był zatem współczynnik Dividend Yield (DY) funduszy i jak bardzo może spaść w przyszłym roku? Oto moje obliczenia i przewidywania:

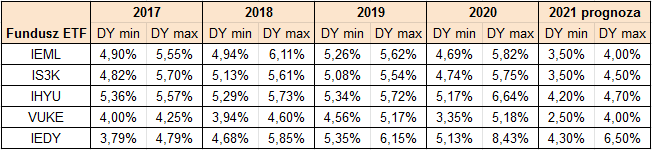

DY funduszu to podana w procentach wartość wypłaty dywidendy brutto wobec ceny zakupu funduszu. Licząc ją dla każdego roku, brałem pod uwagę ceny minimalne oraz ceny maksymalne każdego z funduszy w danym roku i stopę wypłaconej przez nie dywidendy. Pamiętaj, że DY zależy w dużej mierze od Ciebie samego i momentu, w którym kupisz jednostki funduszu, a właściwie od ich ceny w momencie zakupu. Niestety według moich prognoz mało który fundusz ETF wypłaci w roku 2021 dywidendę odpowiadającą powyżej 4% swojej ceny brutto, chyba że inwestor kupi go po sporej „przecenie. Efekt podobnej analizy znajdziesz we wpisie „Które fundusze ETF płacą najwyższe dywidendy?„, a póki co omówmy jeszcze zmienność cen funduszy w omawianym okresie, by móc dokonać selekcji 3 najlepszych funduszy wypłacających dywidendy.

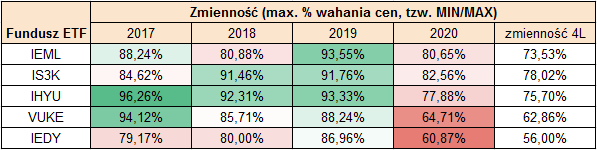

Weryfikacja zmienności cen funduszy w źródłach zewnętrznych

Podobnie jak w przypadku wysokości dywidend wyrażonej współczynnikiem DY inwestorowi nie wolno przewidywać przyszłości oceniając jedynie przeszłość. Jednak jest to metoda „lepsza niż nic”, więc w poniższej tabeli skupiłem się jedynie na rocznych i 4-letnich zmianach cen każdego z funduszy:

Z tej minianalizy jasno wynika, że najmniej zmienne są fundusze obligacji skarbowych rynków wschodzących, a najbardziej zmienne akcje na rynkach wschodzących. Ta statystyka wyglądałby nieco inaczej gdyby nie brać pod uwagę roku 2020, ale cieszmy się, że nastąpiły tak wysokie spadki, bo to prawdziwy „test na żywym organizmie” tego jak źle w przyszłości mogą zachowywać się dane fundusze.

Wyniki analizy są jasne: najlepszy stosunek zysku (stopy dywidendy) do ryzyka (maksymalnej zmienności cen) oferują fundusze IS3K i IHYU. Co prawda obydwa inwestują w dosyć ryzykowne (rating ~ BB) obligacje korporacyjne emitowane w Stanach Zjednoczonych, ale przy odpowiedniej dywersyfikacji, jaką fundusze zapewniają bankructwa emitentów, zdarzają się dosyć rzadko. Z tego powodu te dwa ETF-y wydają się rozsądną opcją dla defensywnego inwestora, który poszukuje do swojego portfela małej szczypty ryzyka. Przejdźmy do podsumowania całego artykułu.

Lista się przydaje? Załóż konto maklerskie z moich linków afiliacyjnych

Jeżeli ten wpis lub cały mój blog zainspirował Cię do inwestowania w ETF-y, a jeszcze nie posiadasz dobrego konta maklerskiego, to zapraszam do użycia jednego z moich linków afiliacyjnych w celu jego założenia:

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć IKE/IKZE z bogatą ofertą ETF-ów?

Mój link obniża prowizję na rynkach zagranicznych z 0,29% do 0,24%.

Szukasz zagranicznego konta maklerskiego?

Pełen ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Podsumowanie

Doszliśmy tym samym do końca wpisu z opisem mojej listy ETF-ów. Mam nadzieję, że lista zagranicznych ETF-ów dostępnych przez polskie konta maklerskie przyda Ci się jeszcze wielokrotnie, a jej użycie będzie prostsze dzięki tej instrukcji. Jednocześnie zachęcam Cię do obserwowania mojej strony na Facebooku, jeśli jeszcze tego nie zrobiłeś oraz dołączenia do grupy inwestycyjnej Inwestomat, w której dyskutujemy o budowie portfeli, także z ETF-ów. Jeżeli wolisz posłuchać, to sprawdź też mój podcast dostępny tutaj. Masz pytania? Podziel się nimi w komentarzu poniżej, a na pewno ja lub inny czytelnik Ci odpiszemy.

A jeśli szukasz idealnego konta do inwestowania w ETF-y, to koniecznie zajrzyj do wpisu „Jakie konto do ETF-ów? Ranking kont maklerskich do inwestowania„, w którym porównałem aż 26 kont maklerskich i brokerskich w poszukiwaniu idealnego konta maklerskiego. Dziękuję i do następnego!

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.

Oferowane instrumenty finansowe, zwłaszcza z dźwignią, niosą ryzyko strat przekraczających zainwestowany kapitał.