Polskie obligacje i ich spłacalność.

Wokół polskiego długu publicznego od wielu lat toczy się bardzo zacięta debata ekonomiczna, w której udział biorą przedstawiciele kilku obozów. Do dwóch najbardziej skrajnych opcji należą wolnorynkowcy, dla których jakiekolwiek zadłużenie państwa jest błędem i obciążeniem obywatela oraz zwolennicy nowoczesnej teorii monetarnej (ang. MMT, czyli Modern Monetary Theory), którzy zadłużanie się państwa uznają za coś bardzo naturalnego, a nawet pożądanego. Ci pierwsi widząc to, jak szybko rośnie zadłużenie naszego kraju, spytaliby nie „czy Polska zbankrutuje?” a „kiedy Polska zbankrutuje?”, podczas gdy ci drudzy powiedzą nam, że wzrost długu jest czymś normalnym i nie należy się niczym przejmować, a pytanie o to, czy państwo Polskie może zbankrutować, jest bezzasadne.

Moim zdaniem na każdy temat warto wyrobić sobie własną, najlepiej unikalną opinię, ale aby tego dokonać, należy najpierw zrozumieć skalę zadłużenia naszego kraju, poznając polski dług publiczny i jego strukturę, czyli to jakie obligacje wyemitowało państwo polskie i kto obecnie jest w ich posiadaniu. Zwłaszcza dla osób, którym bliższe od państwowych finansów są tematy takie jak inwestowanie, oszczędzanie czy zarabianie we własnym zakresie, problem może być na pierwszy rzut oka dość skomplikowany. Dlatego też postaram się omówić to zagadnienie w sposób prosty i jak najbardziej zrozumiały, również dla tych czytelników, dla których mój blog o oszczędzaniu i finansach jest przystępnym źródłem wiedzy. Przejdźmy jednak do sedna i zastanówmy się, czy bankructwo Polski to realna wizja, czy jedynie groźnie brzmiący slogan.

Ostatnio widzę więcej niż kiedykolwiek materiałów typu „Państwo polskie bankrutuje!”, „Polska nie spłaci swoich obligacji!”, „Czy Polska jest bankrutem?” lub „Kiedy przyjdą po Twoje pieniądze?”, których celem jest straszenie nieświadomego (i nieznającego liczb) odbiorcy, które chciałbym dziś skontrować krótkim, konkretnym i merytorycznym materiałem. Zamierzam dziś rozbić na czynniki pierwsze polski dług publiczny i przedstawić jego strukturę w sposób prosty, zrozumiały i umożliwiający wyrobienie sobie własnej opinii o polityce fiskalnej i monetarnej naszego kraju bez podsuwania żadnych „gotowców”. Aby odpowiedzieć na pytanie o to, czy Polsce grozi bankructwo, zaczniemy od całościowego spojrzenia na zadłużenie sektora finansów publicznych Polski i analizę jego struktury i jej zmian w ciągu kilkunastu ostatnich lat.

Uwaga! Jeśli czytasz ten wpis po 14 listopada 2022 roku, to wyszła już jego aktualizacja zatytułowana „Czy obligacje Skarbu Państwa są bezpieczne? 1,5 biliona złotych do spłaty”, którą sugeruję przeczytać najpierw.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- U kogo i na ile pieniędzy zapożyczyło się państwo polskie.

- Jakiego typu aktywne emisje obligacji musi spłacać nasz kraj.

- Czy zadłużenie kraju to problem obywateli i dlaczego niekoniecznie.

- O ile wzrosło zadłużenie państwa polskiego w latach 2001 – 2021.

- Ile długu ukryto w latach 2020 i 2021 w sektorze instytucji rządowych.

- Jak bardzo wzrosła relacja długu publicznego do PKB.

- Czy Polska zbankrutuje przy obecnym stanie zadłużenia?

Powiązane wpisy

- Czy obligacje Skarbu Państwa są bezpieczne? 1,5 biliona złotych do spłaty

- Czy Polska ma problem z długiem publicznym? Rekordowy koszt obsługi długu

- Analiza budżetu państwa polskiego na 2021 rok

- Budżet państwa w 2020 roku – jego zmiany i wykonanie

- Deficyt budżetowy Polski i innych krajów UE. Kto w UE żyje ponad stan?

- Jak działa ZUS? Gdzie trafiają Twoje składki?

- Kiedy kupić ETF na indeks polskich obligacji TBSP?

Źródła danych

Historia zadłużenia państwa polskiego

Z uwagi na brak ciągłości polityczno-walutowej w Polsce ostatniego stulecia najprościej będzie omówić wzrost jej zadłużenia w ciągu ostatnich 20 lat, czyli w czasach, w których było ono starannie udokumentowane i zapisane w archiwach Ministerstwa Finansów. Zacznijmy od stwierdzenia najważniejszego: spojrzenie na dług publiczny w oderwaniu od rzeczywistości, czyli utraty wartości polskiej waluty czy polskiego PKB w czasie da nam niewiele wartości analitycznej. Kraj, który jest emitentem własnej waluty i ustala jej stopy procentowe, może bezpośrednio sterować podażą pieniądza, a zatem pośrednio rozpędzać i hamować inflację, która sprawia, że nasze koszty życia i (zazwyczaj) zarobki zwiększają się nominalnie (ale nie zawsze realnie) w czasie.

A skoro nasze wydatki i zarobki (nominalnie) rosną, to wzrosną też „zarobki” i „wydatki” państwa polskiego, co przekłada się na jego wyższe PKB, ale i wyższe zadłużenie, które Skarb Państwa potencjalnie będzie mógł zaciągnąć. Właśnie dlatego liczenie i ocenianie wzrostu zadłużenia nominalnie może nie być najlepszym pomysłem, więc poza przedstawieniem suchych danych o długu publicznym przyrównamy go również z polskim PKB, co da nam lepszy obraz tego, w jakim tempie (naprawdę) zadłuża się nasze państwo. Zacznijmy jednak od najważniejszego pytania brzmiącego „w jaki sposób państwo stać na oddawanie pieniędzy bieżącym pożyczkodawcom?”, czyli w praktyce „skąd państwo ma pieniądze na spłatę kończących się emisji jego obligacji?”.

Skąd państwo ma środki na spłatę długu?

Niezależnie od tego od kogo państwo pożycza pieniądze (choć do tego dojdziemy w dalszej części wpisu) wypadałoby je tej osobie lub instytucji oddać na czas i zgodnie z ustalonymi odsetkami. Na zwrócenie pożyczonych środków państwo ma trzy sposoby:

- (Najpopularniejszy) Kończącą się emisję długu (obligacji) spłacić, pozyskując środki z nowej emisji zadłużenia. Nazywamy to „rolowaniem długu” i obserwujemy nie tylko w skali państwa, ale i gospodarstw domowych.

- Kończącą się emisję obligacji spłacić z „zarobionych”, czyli uzyskanych z podatków pieniędzy. Na to pozwolić sobie mogą bogatsze kraje, które chcą redukować wysokość swojego długu i spłacić stary bez generowania nowych zobowiązań.

- Kończącą się emisję obligacji spłacić z „dodrukowanych pieniędzy”, co jednak ma negatywne skutki długoterminowe w postaci np. inflacji. Żeby nie było: niesławny „dodruk” jest naturalnym elementem polityki monetarnej kraju, który od lat stosuje bardzo wiele państw świata, a główny nurt ekonomiczny (keynesizm) głosi, że niska inflacja jest dla gospodarki korzystna, więc w granicach rozsądku można „drukować”.

Większość państw spłaca pieniądze w terminie, ale robi to za pomocą sposobu pierwszego, zwykle pożyczając pieniądze na spłatę przeszłych pożyczek, ale robi to „z górką”, by było je stać na więcej wydatków, których nie finansują podatki. Zadłużenie państwa rośnie zatem z roku na rok, o czym ostrzegają wolnorynkowcy, mówiąc, że dług naszego kraju jest równie dużym problemem, jakim jest lub byłby dług naszego gospodarstwa domowego. Czy mają oni rację? Tylko częściowo, co zaraz spróbuję Ci prosto wyjaśnić. Czy my, obywatele powinniśmy się zatem zadłużeniem Polski przejmować? Czy idąc tą drogą Polska zbankrutuje?

Czy zadłużenie kraju to problem obywateli?

Odpowiedź na to pytanie nie będzie jednoznaczna, a zaczniemy od stwierdzenia, że zadłużenie kraju nie jest bezpośrednim problemem obywateli. Proste ćwiczenie myślowe: czy Twoje życie zmieni się znacząco jeśli powiem Ci, że nasz kraj jest obecnie zadłużony na kwotę ponad 38 tysięcy złotych na każdego mieszkańca? Czy oznacza to, że musisz coś komuś oddać, płacąc jakiś rachunek w terminie do końca przyszłego miesiąca? Czy nazwanie Polski bankrutem będzie oznaczało również Twoje bankructwo? Nie, ponieważ najprawdopodobniej nikt nigdy nie zapuka do Twoich drzwi, mówiąc, że masz obowiązek spłacenia zadłużenia swojego kraju. Dlaczego rosnący dług publiczny naszego kraju może być jednak problemem dla nas i dla przyszłych pokoleń? Oto powody:

- Obsługa długu kosztuje, więc im wyższe zadłużenie, tym (potencjalnie) wyższe odsetki, które corocznie płaci państwo swoim kredytodawcom. Wyższe odsetki powodują, że państwo ma mniej środków na inne rzeczy, takie jak wypłata emerytur, ochrona zdrowia, wojsko, policja czy budowa i dbanie o istniejącą infrastrukturę drogową.

- Jeśli dług trzeba zaciągnąć szybko (jak kilkukrotnie w roku 2020) i/lub więcej niż da się uplasować w obligacjach w krótkim okresie czasu to zawsze można „dodrukować” trochę pieniędzy (w konsekwencji – tak jakby – pożyczając nowy pieniądz samemu sobie [z perspektywy państwa]). Proces dobrze wyjaśnił Ray Dalio w klipie „How The Economic Machine Works”, do którego odsyłam wszystkich zainteresowanych, a tu napiszę tylko, że pobudza to konsumpcję i zwiększa ilość pieniądza w obiegu (przy podobnym poziomie dóbr), co w dłuższym terminie pośrednio wywołuje inflację drukowanej waluty.

W rezultacie powyższych możemy więc uzyskać słabsze państwo, którego nie stać na dobre drogi i infrastrukturę, jak i na zapewnienie obiecanych usług, np. szkolnictwa i ochrony zdrowia lub podwyżkę podatków, dzięki której rząd „załata” budżet i spłaci kończące się emisje obligacji. Alternatywą do podatków jest zwana przez niektórych „ukrytym podatkiem” inflacja waluty, która sprawia, że co prawda pieniędzy nam nominalnie nie ubędzie, ale każdego stać będzie na mniej niż dotychczas. Mamy więc trzy negatywne scenariusze, które mogą zrealizować się, jeśli państwo zadłuża się nadmiernie. Jako że słowo „nadmiernie” użyte w poprzednim zdaniu ciężko jest skwantyfikować, to postanowiłem najpierw omówić wielkość i wzrost polskiego długu publicznego, która zarysuje kontekst do dalszej analizy i tym samym pozwoli lepiej odpowiedzieć na pytanie: „Czy Polska może zbankrutować?”.

Dług publiczny w latach 2001-2021

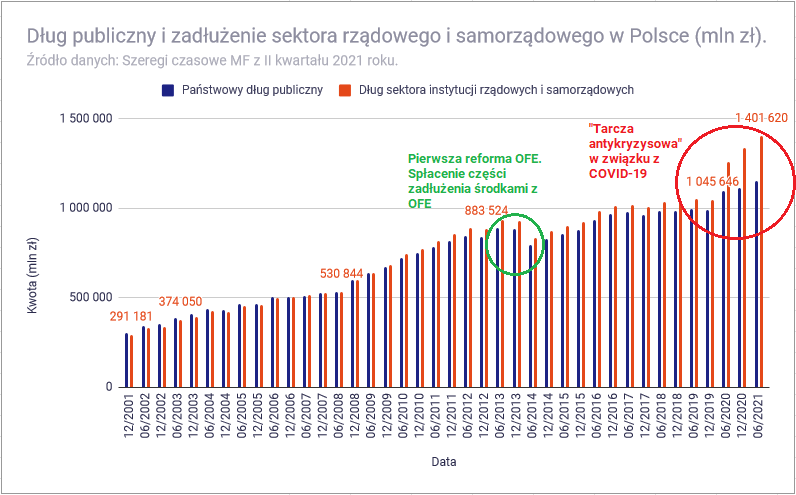

Zacznijmy od najważniejszego, czyli rozróżnienia dwóch zmiennych, które opiszemy i porównamy w tym rozdziale. Są nimi:

- Państwowy dług publiczny (sovereign debt albo government debt), czyli zadłużenie przypadające na Skarb Państwa lub budżet centralny.

- Dług sektora instytucji rządowych i samorządowych (ang. general government debt), czyli zadłużenie Skarbu Państwa oraz jednostek rządowych. Ta liczba jest szczególnie ważna ze względu na popularny ostatnio proces „ukrywania” tam wydatków rządowych.

Z punktu widzenia historii polskiego długu publicznego warto poznać dwa szczególne zdarzenia historyczne, które zaznaczyłem na poniższym wykresie za pomocą zielonego i czerwonego okręgu:

Oznaczone przeze mnie okresy to istotne momenty redukcji oraz powiększenia długu publicznego, które zaliczyć można niejako do „zdarzeń specjalnych” na powyższym wykresie. Kolorem zielonym oznaczyłem przeprowadzoną przez Platformę Obywatelską tzw. Pierwszą Reformę OFE, dzięki której (przez którą?) budżet uzyskał ponad 150 miliardów złotych, co – mimo kontrowersji – znacznie obniżyło zadłużenie sektora publicznego w latach 2013-2014.

Drugie zdarzenie nie było już takie wesołe ani dla Polaków, ani dla budżetu, ponieważ dotyczyło wybuchu pandemii COVID-19 i towarzyszących jej lockdownów gospodarki. Kolorem czerwonym oznaczyłem przeprowadzony przez Prawo i Sprawiedliwość kilkukrotnie lockdown/zamknięcie wielu segmentów gospodarki i towarzyszącą im „tarczę antykryzysową”, której koszty obciążyły budżet ponad 350 miliardami złotych nieprzewidzianych wcześniej wydatków. Obydwa zdarzenia są dla nowożytnej historii polskiego zadłużenia zupełnie bez precedensu, więc uznałem, że warto podkreślić je jeszcze zanim przejdę do opisania i skorygowania dynamiki wzrostu zadłużenia.

Korekta historycznych danych o inflację CPI

Warto zauważyć, że w omawianym przedziale czasowym, czyli między 12.2001 a 06.2021 roku:

- Zadłużenie państwa wzrosło z około 300 miliardów złotych do 1152 miliardów, czyli 1,15 biliona (1012) złotych, czyli o 283%.

- Zadłużenie sektora rządowego i samorządowego wzrosło z około 290 miliardów złotych do 1401 miliardów, czyli 1,4 biliona złotych, czyli o 383%.

W tym samym okresie (12.2001 – 06.2021):

- Polski złoty stracił (bazując na indeksie CPI z dla Polski ze strony Trading Economics) prawie 40% swojej wartości.

- Polski Produkt Krajowy Brutto wyrażony w dolarze wzrósł o 215%.

Widać zatem jak na dłoni, że mimo nominalnie większego aktywnego zadłużenia nie są to już „stare złote” i w znacznym uproszczeniu obecne 1,40 biliona złotych to w przeliczeniu na złote z grudnia 2001 roku jakieś 0,84 bln, czyli 840 miliardów złotych. Uwzględniając inflację na polskim złotym, zadłużenie sektora instytucji rządowych i samorządowych wzrosło zatem o 189%, a nie o 383%, co jest wynikiem o wiele bardziej defensywnym, niż się spodziewałem, zanim podszedłem do analizy tych danych.

Właśnie dlatego wzrostu zadłużenia kraju nie powinno się analizować w oderwaniu od inflacji i wzrostu PKB. Uwzględniając obydwa czynniki, o wiele łatwiej jest wyjaśnić łatwość i lekkość, z jaką w ostatnich latach zadłużało się nasze państwo. Warto jednak narysować to na wykresie w relacji do PKB, dzięki któremu uda nam się wyłapać istotny trend wzrostowy ostatnich kwartałów.

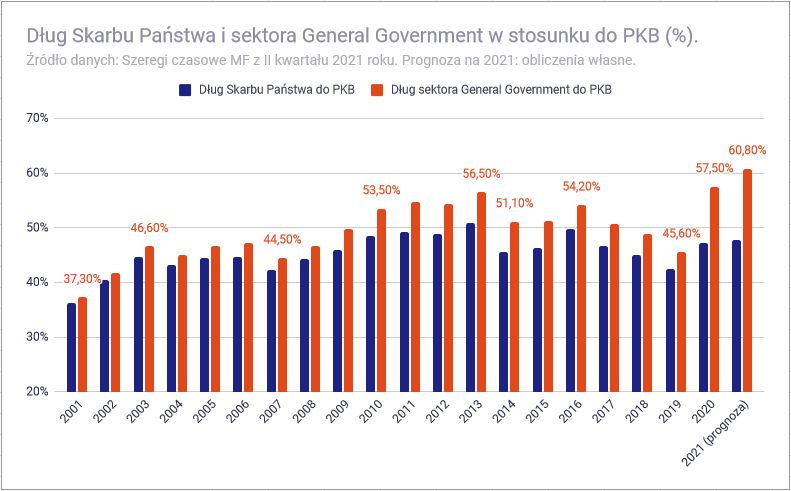

Relacja długu publicznego do PKB

Tutaj robi się naprawdę ciekawie, bo wreszcie zyskamy coś „namacalnego”, dzięki czemu będziemy mogli się o wiele lepiej odnieść do słynnego zapewnienia światowych polityków i ekonomistów o tym, że dług nie jest problemem tak długo, jak rośnie równomiernie wraz ze wzrostem PKB. Powyższe stwierdzenie o tyle do mnie trafia, że jest analogią do rodziny, która im większe środki generuje (zwykle z zarobków) w skali roku, na tym większe aktywne zadłużenie pozwolą jej banki i inni wierzyciele. W przypadku państwa polskiego stosunek obydwu postaci długu do PKB w ciągu ostatnich 20 lat wygląda następująco:

Granatowy przebieg informuje o długu Skarbu Państwa do PKB, czyli o popularnej na świecie mierze skali zadłużenia kraju wobec jego zdolności do generowania zobowiązań. Choć wskaźnik ten jest szeroko znany i często występuje np. w mediach, które straszą rozrostem długu, to według mnie jest on daleki od ideału. Dlaczego? Otóż samo PKB obrazuje jedynie potencjał narodu do generowania „wartości dodanej”, ale nijak ma się do tego ile państwo „zarabia” w ramach pobieranych podatków. Długu Skarbu Państwa do PKB nie można zatem porównać do kredytu rodziny wobec jej dochodów, a raczej wobec (cokolwiek on znaczy) jej „potencjału do zarabiania pieniędzy”.

Filozofia na bok, bo czas wrócić do polityki. Niezwykle politycznym ruchem Prawa i Sprawiedliwości było sprawienie w 2020 i 2021 roku, że Skarb Państwa zadłużył się tylko nieznacznie, więc dług skarbu państwa do PKB również wzrósł – jak na sytuację – dość delikatnie (z 42% w 2019 roku do 47% w 2021 roku). Wszystko to jednak tylko fasada, bo właściwe koszty tarcz antykryzysowych ukryte zostały w innych jednostkach państwowych, powodując, że dług sektora General Government, czyli sektora instytucji rządowych i samorządowych w relacji do polskiego PKB wzrósł (a raczej może wzrosnąć, bo na 2021 rok dokonałem własnej prognozy) z 45,6% w 2019 roku do ponad 60% w roku 2021. Brzmi dość niebezpiecznie, ale czy to automatycznie znaczy, że państwo niedługo zbankrutuje lub że może zbankrutować?

Czy Polska zbankrutuje? Jeśli tak to kiedy?

Jak każda instytucja, także państwo może ogłosić bankructwo. W przypadku państwa dzieje się to gdy to nie jest w stanie opłacić kuponów lub zwrócić nominału zaciągniętych obligacji, a zdarzenie nazywa się z angielskiego „Sovereign Debt Crisis„, czyli kryzys długu publicznego. Listę wszystkich takich wydarzeń w historii znajdziesz na tej stronie Wikipedii i naprawdę warto się z nią zapoznać, by zrozumieć, że nawet obligacjom skarbowym grozi ryzyko niespłacenia (choć w ciągu ostatnich 20 lat – poza Grecją – nie znalazły się w tej grupie żadne kraje klasyfikujące się jako „rozwinięte”). Jednak wróćmy teraz do Polski, bo to o jej długu traktuje ten wpis.

Dochodzimy do najważniejszego, czyli do pytania „czy Polska zbankrutuje?”. Hasła typu „nie ufam państwu polskiemu, więc nie kupię jego obligacji (detalicznych)” lub „nie chcę wspierać państwa, pożyczając mu pieniędzy” są o tyle nieprzemyślane, że tylko 5% całości aktywnego długu publicznego stanowią polskie obligacje detaliczne (np. COI i EDO), które kupujemy za pomocą platformy obligacjeskarbowe.pl. Niewiele, prawda? Krótko mówiąc: państwo nie musiałoby w ogóle emitować obligacji detalicznych by stać je było na wszystkie swoje potrzeby i zachcianki rządzących. Ten fragment powinien otworzyć oczy, ale do tych liczb jeszcze wrócimy.

Co jednak z osobami, które wieszczą państwu polskiemu bankructwo? Drugim, niezwykle popularnym ostatnimi czasy sloganem jest „Polska nie może podnieść stóp procentowych, bo wtedy jej koszty obsługi zadłużenia (odsetek od obligacji) wzrosną tak bardzo, że nie będzie ją na nie stać i zbankrutuje”. Fakty są jednak takie, że nawet dynamiczna podwyżka stóp procentowych WIBOR sprawi, że wzrośnie koszt nowo zaciąganego kredytu, ale bieżących emisji obligacji praktycznie nie, ponieważ te są w jakiś 77% stałoprocentowe, a tylko 23% polskiego długu Skarbu Państwa ma ruchome i zależne od WIBOR-u odsetki. To dobry moment, by płynnie przejść do rozdziału o strukturze zadłużenia Polski, który lepiej przybliży Ci strategię obligacyjną naszego państwa, prawdopodobnie sprawiając, że czytelnik choć trochę przestanie się martwić o jego bieżącą wypłacalność.

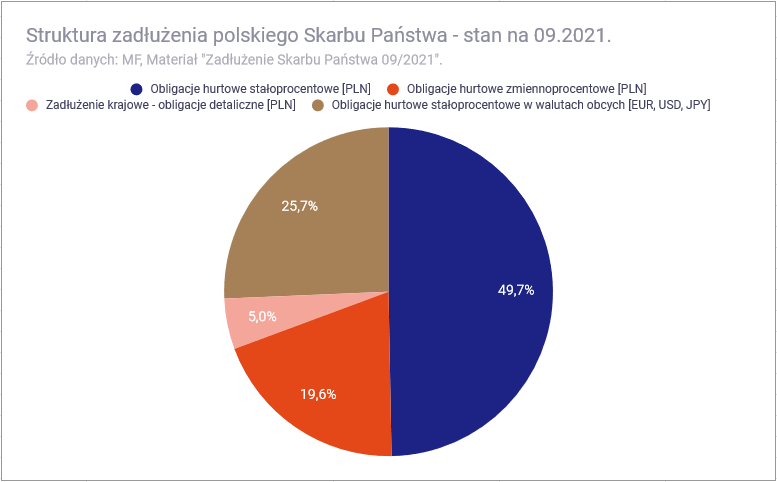

Struktura zadłużenia Polski

Kolejnym ważnym pytaniem, na które zaraz sobie odpowiemy, powinno być nie „w jakim stopniu zadłużona jest Polska”, ale i „w jaki sposób zadłuża się Polska?”. W praktyce oznacza to „za pomocą jakich obligacji?” oraz „na jaki procent?”, które są pytaniami o tyle ciekawymi, że odpowiedzi na nie mogą nieco zaburzyć obraz rzeczywistości fanów teorii „niepożyczania pieniędzy (via obligacje detaliczne) państwu, by nie wspierać jego aktualnych rządzących.

Fakt jest jednak taki, że państwo nie musiałoby w ogóle emitować obligacji detalicznych, by zapewnić sobie środki do funkcjonowania, a większość jego długu to tzw. dług hurtowy kupowany przez banki, zakłady ubezpieczeń, fundusze inwestycyjne i instytucje niefinansowe. Przedstawię to w kolejnych kilku akapitach, zaczynając od omówienia struktury długu, który nasze państwo aktywnie spłaca w IV kwartale 2021 roku.

Rodzaje obligacji emitowanych przez Polskę

Zacznę od tego, że dane przedstawiane przeze mnie w tym rozdziale pochodzą ze strony „Zadłużenie -> szeregi czasowe” Ministerstwa Finansów i dotyczą długu Skarbu Państwa, a nie całego sektora finansów publicznych. Oznacza to, że opisuję tu 1,15 bln złotych aktywnego zadłużenia Skarbu Państwa, ale już nie pozostałe 0,25 bln złotych długu zaciągniętego w 2020 i 2021 roku przez jednostki budżetowe. Co prawda większość tego drugiego również jest stałokuponowa, ale informacji tej nie znalazłem na stronie Ministerstwa Finansów, więc zdecydowałem się opisać tylko główną część polskiego długu publicznego, czyli zadłużenie Skarbu Państwa.

A jak już przy niej jesteśmy, to warto zacząć od tego, że prawie 80% aktywnego zadłużenia państwa polskiego to dług stałokuponowy, czyli taki o określonych i niezmiennych warunkach, na które w żaden sposób nie wpływają inflacja czy stopy procentowe. Z niemal 1,15 bln złotych długu, które zaciągnął na wrzesień 2021 roku polski Skarb Państwa, prawie 50% stanowił dług stałoprocentowy wyemitowany w polskim złotym, a kolejne 25,7% – dług stałoprocentowy wyemitowany w walutach obcych. Jak przedstawia poniższy wykres, tylko niespełna 20% polskiego długu hurtowego wypłaca odsetki, których wysokość zależy od stóp procentowych, co może być dla części zainteresowanych polskim zadłużeniem czytelników sporą niespodzianką:

Jeśli 75% polskiego długu publicznego wyemitowane jest z założeniem stałych i z góry ustalonych odsetek to wszelkie teorie o niewypłacalności państwa przy rosnących stopach procentowych można schować między bajki. Ważne jest jednak też to, by zrozumieć, że każda podwyżka stóp procentowych przez Radę Polityki Pieniężnej oznacza wzrost kosztów przyszłego, czyli jeszcze niezaciągniętego przez państwo długu. I na tym kończy się „ból Skarbu Państwa” w kontekście dalszego zadłużenia się związany z rosnącymi stopami procentowymi.

Warto też krótko omówić najmniejszą część aktywnego zadłużenia Skarbu Państwa, jakim są stanowiące obecnie jego 5% – obligacje detaliczne. Aktualna na wrzesień 2021 ich struktura nie zdziwi chyba żadnego czytelnika tego bloga, a wygląda ona następująco:

- 24%: Obligacje 3-miesięczne i 2-letnie o stałym oprocentowaniu.

- 1%: Obligacje 3-letnie o zmiennym oprocentowaniu zależnym od WIBOR.

- 75%: Obligacje 4-, 6-, 10-, 12-letnie COI, ROS, EDO i ROD o zmiennym oprocentowaniu zależnym od odczytu CPI (dynamiki wzrostu inflacji towarów i usług konsumpcyjnych).

Powyższe sprawia, że nawet przy wysokiej inflacji państwo polskie nie „płaci” znacznych odsetek swoim obligatariuszom, a aktywne 40 miliardów złotych obligacji antyinflacyjnych jest raczej rodzajem wsparcia dla obywateli niż istotną komponentą zadłużenia państwa polskiego, bez której to by się nie obyło. Przejdźmy do omówienia przykładów obligacji skarbowych, które stanowią aktywny obecnie dług publiczny po stronie Skarbu Państwa.

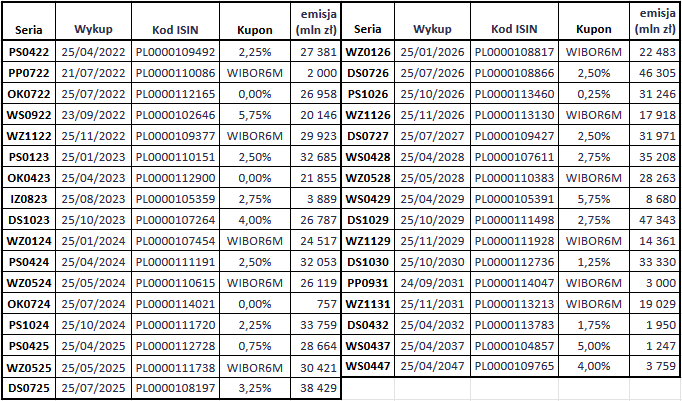

Przykłady emisji obligacji skarbowych RP

Skoro wiemy już, że 95% polskiego zadłużenia to obligacje hurtowe, a większość z nich stanowi dług stałoprocentowy, to warto by przyjrzeć się konkretnym emisjom obligacji, które ten dług stanowią. W poniższej tabeli zamieściłem serie, kody ISIN wraz z wielkościami i kuponami większości stało- i zmiennokuponowych emisji polskich obligacji skarbowych, które powinny sprawić, że polskie zadłużenie stanie się bardziej „namacalne” dla czytelnika:

Do najważniejszych wniosków, jakie wysnuć można z powyższej tabeli, należą:

- Fakt, że większość powyższych emisji ma zostać wykupiona w ciągu kolejnych 10 lat. Obligacje o dłuższym cyklu życia to w Polsce prawdziwa rzadkość, a dług krótko- i średnioterminowy (zwykle do 10 lat) to podstawa strategii finansowania państwa polskiego.

- Fakt, że większość powyższych emisji to obligacje stałoprocentowe, a więc wzrost stopy procentowej WIBOR w żaden sposób nie wpłynie na obciążenie państwa ich kuponami.

- Fakt, że większość emisji z tabeli posiada kupony o wartościach 0,75%-5,75%, z czego te większe są spuścizną czasów wyższych stóp procentowych, a te niższe – czasów niskich stóp procentowych, w których nawet one wydawały się atrakcyjne.

- Obligacje oznaczone OK z kuponem 0% to tzw. obligacje zerokuponowe, które sprzedawane są z dyskontem, a więc poniżej ceny nominalnej, po której obiecuje je wykupić za kilka lat państwo.

Struktura polskiego finansowania wydaje się zatem dosyć stabilna i mało wrażliwa na stopy procentowe. Być może warto się w tym kontekście zastanowić nad tym, kto pożycza pieniądze Polsce, bo „w obiegu” nie brakuje błędnych opinii o tym, że są to głównie inwestorzy zagraniczni, którzy dzięki temu mogą „przepychać swoje interesy” w naszym kraju. Błędnych, bo jak się okazuje, w rzeczywistości pieniądze pożyczamy głównie „sami sobie” (przez banki i inne instytucje).

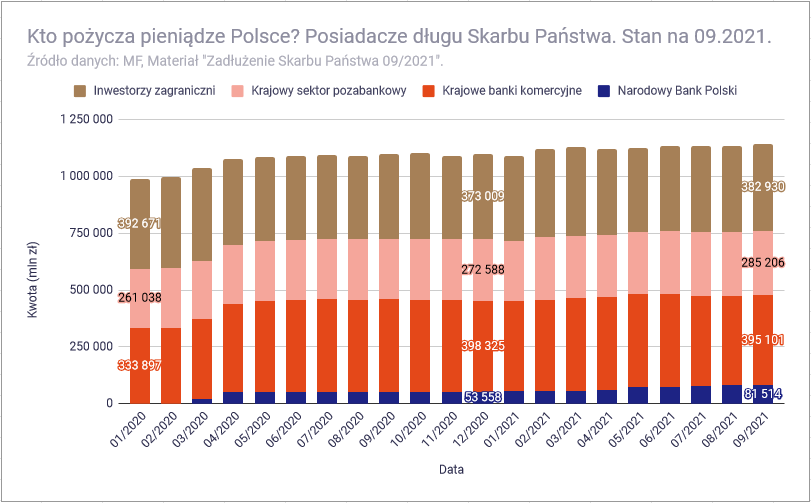

Kto pożycza pieniądze Polsce?

Z aktywnego na wrzesień 2021 roku niemal 1,15 biliona złotych długu Skarbu Państwa aż 67% stanowiło zadłużenie w posiadaniu wierzycieli polskich, a tylko 33% – dług w rękach inwestorów zagranicznych. Jako że ci drudzy zazwyczaj powodują o wiele więcej zmartwień, to dobrze będzie wykorzystać ten moment do rozbicia długu w posiadaniu „niepolskim” na czynniki pierwsze. Pod koniec września 2021 roku:

- 129 z 383 miliardów złotych stanowiły stałoprocentowe obligacje emitowane w PLN.

- 154 z 383 miliardów złotych stanowiły stałoprocentowe obligacje emitowane w walutach obcych (USD, EUR, JPY).

- Pozostałe 100 miliardów stanowiły kredyty i pożyczki zagraniczne pochodzące z:

- Europejskiego Banku Inwestycyjnego (32 miliardy złotych).

- Unii Europejskiej (39 miliardów złotych).

- Banku Rozwoju Rady Europy (1 miliard złotych).

- Banku Światowego (28 miliardów złotych).

Całościowo struktura polskiego długu publicznego we wrześniu 2021 roku i poprzednich kilku kwartałach prezentowała się następująco:

To dobry moment, by rozróżnić „zadłużenie w posiadaniu inwestorów zagranicznych” od „zadłużenia wyemitowanego w walucie zagranicznej”. To pierwsze świadczy o tym, że na światowym rynku znajdują się chętni do objęcia polskiego długu, a to drugie stanowi dość ryzykowne, bo emitowane w walucie, której nie możemy (przynajmniej my) dodrukować, więc jedyną możliwością jego spłacenia jest zakup waluty obcej po jej rynkowym kursie wobec złotego. Warto więc skupiać się przede wszystkim na tym drugim, czyli zadłużeniu w walucie obcej, które stanowi obecnie około 13,5% aktywnego zadłużenia polskiego Skarbu Państwa.

Jeśli o dług w posiadaniu polskim chodzi to 7% jego całości (~ 1,15 bln zł) przypadło we wrześniu 2021 roku NBP, 34,5% krajowym bankom komercyjnym, a 25% krajowemu sektorowi pozabankowemu, czyli inwestorom detalicznym, funduszom emerytalnym i inwestycyjnym, ubezpieczycielom i firmom niezajmującym się finansami, które chcą przechować swoje wolne środki w mało ryzykownych instrumentach finansowych. Zadłużenie polskiego Skarbu Państwa pochodzi więc głównie z polskich źródeł, co stoi naprzeciw powszechnej opinii stanowiącej o tym, że Polska jest (finansowo) podatna na wpływy zewnętrzne, bo niezwykle od nich zależna. Schodząc poziom niżej, sprawdzimy teraz do kogo należą polskie obligacje skarbowe, czyli kto konkretnie pożyczył pieniądze państwu polskiemu.

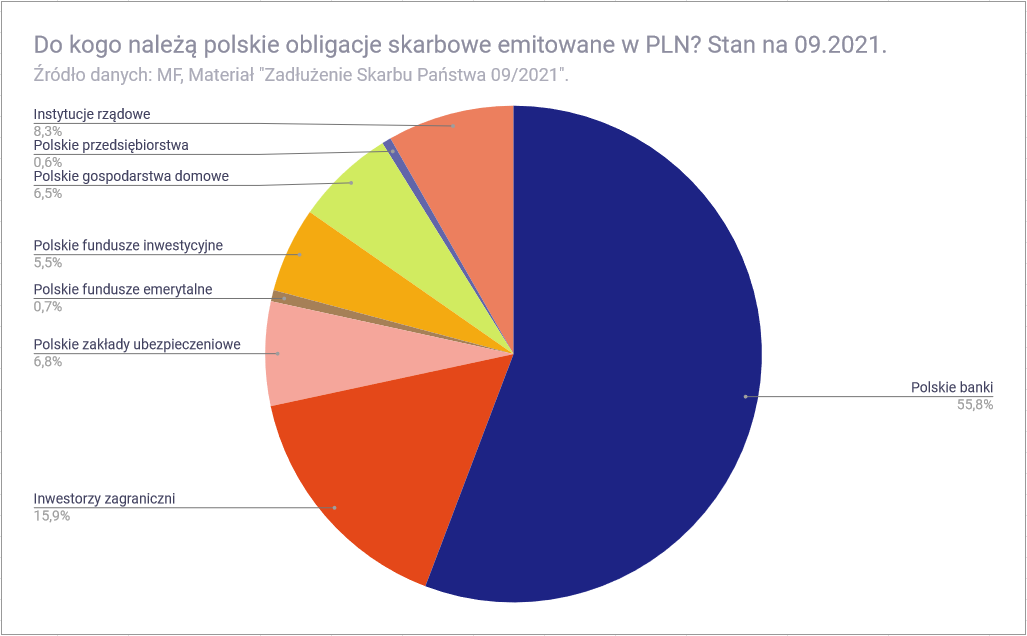

Do kogo należą obligacje skarbowe emitowane w polskim złotym?

W tym krótkim rozdziale rozbiję dług wyemitowany przez Skarb Państwa w PLN według jego obecnego posiadacza. W zdecydowanej większości są to polskie banki, a po części też inwestorzy zagraniczni, polskie zakłady ubezpieczeniowe, fundusze inwestycyjne i instytucje rządowe. Tylko 6,5% długu Skarbu Państwa (a 5% całości długu Skarbu Państwa) w PLN jest w bezpośrednim posiadaniu polskich gospodarstw domowych, co niestety sporo mówi o stanie ich wiedzy na temat finansów i zainteresowania nimi. Bardzo małą część polskich obligacji denominowanych w polskim złotym posiadają też polskie fundusze emerytalne i polskie przedsiębiorstwa:

Inwestorzy zagraniczni zainwestowali w 15,9% polskiego długu wyemitowanego w PLN, robiąc nam o tyle przysługę, że to my jesteśmy emitentem tej waluty, co sprawia, że spłacenie tej części zadłużenia w rękach inwestorów zagranicznych nigdy nie powinno być większym problemem. Gorzej z obligacjami skarbowymi emitowanymi w walutach obcych, które nie zależy bezpośrednio od polskiej polityki monetarnej. Do kogo zatem należy polski dług emitowany w walutach obcych?

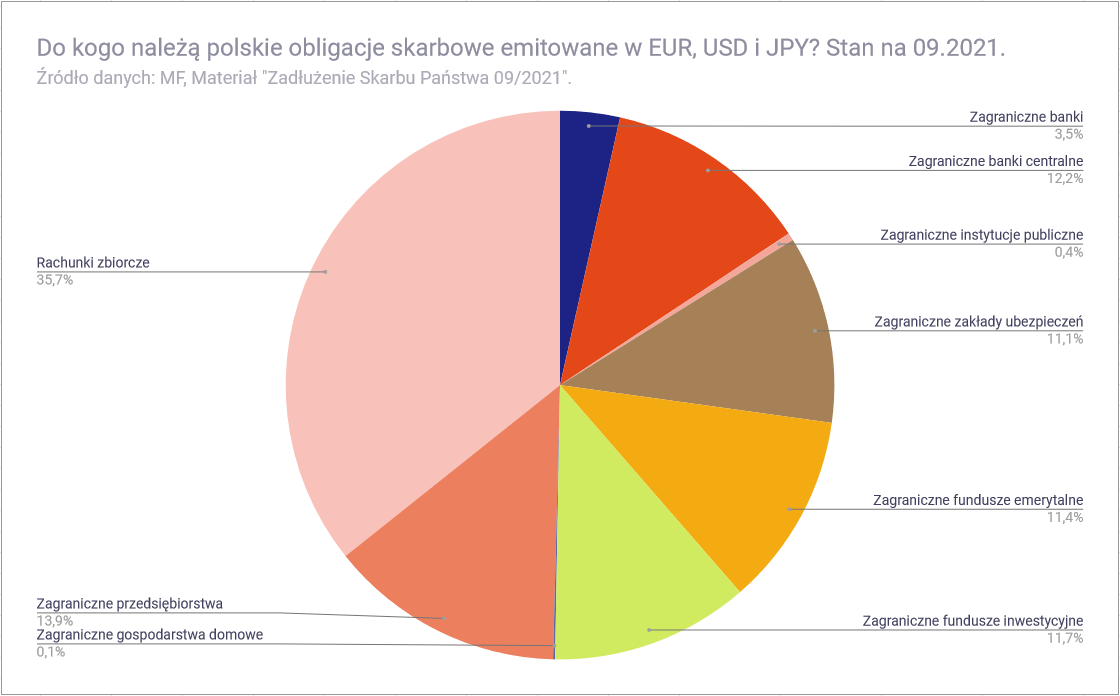

Do kogo należą obligacje skarbowe emitowane w walutach obcych?

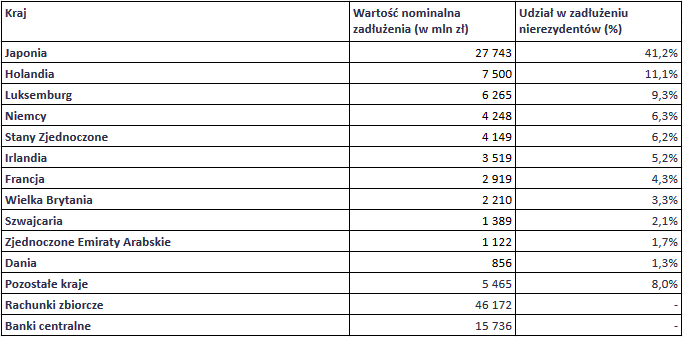

Część zagraniczna polskiego długu publicznego okryta jest tajemnicą, bo poza tym, że w większości wyemitowana jest w euro, dolarze amerykańskim i jenie japońskim tak naprawdę niewiele o niej wiadomo. Z pomocą przychodzi poniższe zestawienie, które rzuca trochę światła na strukturę posiadania tych trochę kłopotliwych dla Skarbu Państwa obligacji:

Niestety niespełna 36% powyższego stanowią „rachunki zbiorcze”, co mówi naprawdę niewiele o posiadaczach długu nominowanego w walutach obcych. Poza tym brakuje tu niespodzianek, gdyż większość polskiego długu w USD, EUR i JPY posiadają zagraniczne przedsiębiorstwa, banki (w tym banki centralne), fundusze emerytalne i inwestycyjne oraz zakłady ubezpieczeń. W dokumentach na stronie Ministerstwa Finansów udało mi się też „dokopać” do krajów pochodzenia polskich obligatariuszy, którzy wybrali obligacje w walutach obcych, a płynące z nich wnioski mogą wzbudzić zainteresowanie.

Skąd pochodzą posiadacze polskich obligacji w walutach obcych?

Przyglądając się krajom pochodzenia posiadaczy polskich obligacji nominowanych w obcych walutach, niesamowicie zdziwiłem się, gdy okazało się, że kraje UE stanowią tak niewielką jej część. Bardzo dużym pożyczkodawcom okazała się Japonia, która udzieliła aż 41% zadłużenia w walucie obcej (JPY) Polsce, co jest chyba największym zaskoczeniem, jakie spowodować mogą liczby przedstawione w poniższej tabeli:

Poza Japonią, posiadacze polskich obligacji skarbowych emitowanych w euro to głównie rezydenci bogatych krajów Europy Zachodniej, czyli Holandii, Luksemburga, Niemiec, Irlandii czy Francji. Jest tu również tajemnicza pozycja „rachunki zbiorcze”, o której nie udało mi się w dokumentach Ministerstwa Finansów znaleźć zbyt wielu informacji. Prawda jest jednak taka, że zadłużenie Polski emitowane w walutach obcych stanowi tak mały udział jego całości, że niezależnie od siły lub słabości naszej waluty jego spłacenie również nie powinno być obecnie zbyt dużym problemem. Sprawdzenie struktury jego posiadaczy było więc swoistą ciekawostką i według mnie niczym wpływającym na stabilność struktury finansowania naszego państwa.

Czy obecne zadłużenie zagraża stabilności państwa?

Czy blisko 60% długu sektora instytucji rządowych i samorządowych w stosunku do polskiego PKB i rosnące stopy procentowe stanowią zagrożenie dla stabilności państwa (a przynajmniej jego finansowania)? Uważam, że nie, bo bardzo mała część (około 20%) długu przypadającego na Skarb Państwa to dług zmiennoprocentowy w PLN, a tylko 13,5% to dług stałoprocentowy nominowany w walutach obcych.

Czy oznacza to, że Polska może zadłużać się w nieskończoność, a chętni do pożyczania pieniędzy naszemu krajowi znajdą się, nawet gdy wskaźnik zadłużenia sektora General Government do PKB przekroczy 70% lub 80%? Na pewno nie, ale według statystyk zadłużenia krajów wspólnoty OECD niczym dziwnym nie są kraje rozwinięte, w których ten wskaźnik sięga, a nawet przekracza 100 lub 120%. Wielkiego resetu polskiego zadłużenia nie powinno być, dopóki jego większość to dług stałoprocentowy nominowany w polskim złotym, a oszczędności osób, które wybrały polskie obligacje detaliczne, w tym antyinflacyjne, są obecnie tak bezpieczne, jak to tylko możliwe. Oczywiście zakładając stabilność naszej waluty i to, że inflacja nie wyrwie się spod kontroli, ale to już temat na jeden lub serię kolejnych wpisów.

Czym może ratować się zadłużone państwo?

Warto wspomnieć, że podobnie jak Grecja kilka lat temu, tak i każde stojące na skraju bankructwa państwo w celu spłacenia swojego zadłużenia może również zacząć wyprzedawać swoje aktywa. Nie jest to opcja optymalna, ale jeśli zabraknie z podatków, inflacja będzie wysoka, a inwestorzy nie będą chcieli pożyczyć, to może być to jedyną możliwością dla chcącego uratować swoje finanse państwa. Czym są aktywa państwowe? To głównie lasy, pola/działki, elementy infrastruktury, państwowe budynki, a nawet prężnie lub mniej działające spółki pod kontrolą administracji publicznej.

Według rzeczoznawców wartość polskiego drzewostanu może sięgać nawet 400-500 mld złotych (czyli 1/3 obecnego długu państwa jako całości), ale nie wyobrażam sobie konieczności sprzedaży każdego drzewa w naszym kraju, by spłacić pochopnie zaciągnięty dług i uratować kraj od bankructwa. Zresztą, o czym w ogóle dyskutujemy, jeśli struktura i koszt długu jest taki jak obecnie, czyli może i lekko niekomfortowy, ale daleki od niespłacalnego i problematycznego. Sytuacja może się jednak odwrócić o 180 stopni, jeśli stopy procentowe wzrosną niebawem do poziomów 4-5% lub więcej i pozostaną na tym poziomie przynajmniej kilka lat. Taki obrót spraw sprawiłby, że prawie 1,5 bln złotych polskiego zadłużenia o koszcie około 2% rocznie (ok. 30 mld zł rocznie), kosztowałoby nagle 5-6% rocznie, czyli blisko 80 mld rocznie, a więc niemalże tyle, ile wynosi obecnie 1/5 wpływów do budżetu państwa.

Podsumowanie

W tym wpisie objawiło się moje zainteresowanie tematem finansów państwa, zwłaszcza w kontekście jego zadłużenia. Tekst ten napisałem zmotywowany krążącymi w internecie opiniami o rzekomym „wspieraniu rządzących poprzez kupowanie obligacji COI/EDO” oraz możliwej „niewypłacalności państwa”. Prawda jest jednak taka, że zaciągnięte obecnie przez Skarb Państwa zadłużenie, a dokładniej jego odsetki kosztują nasz kraj około 30 mld złotych rocznie, co stanowi niespełna 6% jego wydatków.

Mamy więc spory bufor budżetowy do zaciągania i spłacania kolejnych obligacji, co według wolnorynkowców nie jest podejściem właściwym, a według Keynesistów i zwolenników MMT jest działaniem wręcz pożądanym. Ekonomiczny laik z otwartym umysłem powinien wyrobić sobie własną opinię, w czym – mam nadzieję – może pomóc ten dosyć prosty wpis wyjaśniający polski dług publiczny i jego strukturę. Wolnorynkowcom przekażę tylko jedno: pamiętajcie, że jeśli inne kraje będą zadłużać się bardziej to ich krótkoterminowy wzrost (a więc i konkurencyjność wobec Polski) wzrośnie, przez co nasz kraj jest w pewnym sensie „zmuszony”, by uczestniczyć w tym wyścigu zadłużania się i inwestycji państwowych.

Zwolennikom Keynesizmu i Nowoczesnej Teorii Monetarnej chciałbym jednak zasugerować pewną krytyczność wobec efektywności inwestycji państwowych oraz przypomnieć, że inflacyjne psucie waluty też nie wyjdzie państwu w długim horyzoncie na dobre. Trzeba zatem starać się pogodzić obydwa nurty, prowadząc rozsądną politykę fiskalną i monetarną i niczym dobre gospodarstwo domowe dbać o to, by dług był albo niewysoki, albo chociaż rozsądnie (stały procent), stabilnie (w PLN) i atrakcyjnie (niski procent) emitowany, by nie zagrażać stabilności finansów publicznych naszego kraju.

Czy Polska zbankrutuje? Jeszcze nie, ale kilka lat wysokich stóp procentowych i rolowania długu stałoprocentowego na gorszych warunkach istotnie sprawiłoby, że naszego państwa nie byłoby stać na takie „bonusy” jak Program 500+, XIII emeryturę, czy wczesne emerytury dla mundurowych. Nie mówiąc już o porządnej infrastrukturze drogowej, konkurencyjnym w skali świata szkolnictwie oraz o sprawnie działającej i ratującej chorych służbie zdrowia. Daj znać w komentarzach jakie jest Twoje zdanie o sytuacji budżetowej Polski i czy uważasz, że nasze państwo zbankrutuje, a emitowane przez nie obligacje nie są najbezpieczniejszym sposobem lokowania środków w polskim złotym, a chętnie o tym podyskutuję.

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zdjęcie główne wpisu wykonał Dariusz Iwański.