Której spółce pożyczyć pieniądze?

Gdy w drugiej połowie 2020 roku pisałem 6-częściową serię o obligacjach, nie spodziewałem się, że będzie się ona cieszyła zbyt dużym zainteresowaniem. Po dwóch latach od jej napisania zacząłem doceniać jej obecność na swoim blogu, bo dzięki niej „miałem dokąd odsyłać” poszukujących podstawowych informacji o inwestowaniu w dług firm i krajów. W piątej części serii, czyli „Obligacje (5/6) – Jak poprawnie inwestować w obligacje niezależnie od koniunktury?” co prawda poruszyłem temat doboru obligacji korporacyjnych, ale zrobiłem to dość zdawkowo i pobieżnie z zamiarem napisania kiedyś dokładniejszego wpisu na ten temat. Dzięki dzisiejszemu wpisowi dowiesz się jak analizować obligacje korporacyjne z GPW Catalyst, w które sam od lat inwestuję, trzymając w nich część obligacyjną mojego portfela.

Dziś skupimy się na skali mikro, przyglądając się „pod lupą” różnym emisjom obligacji od kilku emitentów, czyli firm, które zdecydowały się pożyczyć pieniądze od inwestorów giełdowych, by w „Jak stworzyć rozsądny portfel obligacji korporacyjnych?” rozwinąć temat, opisując proces budowy portfela obligacji korporacyjnych. Zacznijmy od tego, że przeanalizować warto zarówno parametry samej emisji obligacji, jak i sytuację finansową ich emitenta, bo począwszy od 2016 roku, wszyscy emitenci obligacji notowanych na rynku Catalyst powinni publikować sprawozdania finansowe 2 razy w roku. Ten wpis podzielony zatem zostanie na dwie części, w których najpierw skupimy się na poszukiwaniu i analizie parametrów papieru (obligacji), a następnie na ocenie sytuacji finansowej firm, które je emitują. Wszystko to napiszę z perspektywy praktyka, więc przejdźmy od razu do rzeczy, omawiając to, jak analizować obligacje korporacyjne firm, które emitują je w Polsce.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Jak znaleźć wszystkie dostępne do zakupu emisje obligacji korporacyjnych.

- Jak sprawdzić najważniejsze parametry przykładowych emisji obligacji.

- Jakich narzędzi używać do analizy polskich obligacji korporacyjnych.

- Jak prześwietlić emitenta obligacji. Na co w sprawozdaniu finansowym zwrócić szczególną uwagę.

Powiązane wpisy

- Jak stworzyć rozsądny portfel obligacji korporacyjnych?

- Co to są obligacje i jak działają? Wyjaśnienie obligacji skarbowych i korporacyjnych

- Obligacje (2/6) – Co to jest rynek obligacji Catalyst i skąd jego zła sława?

- Obligacje (4/6) – Jak zainwestować w obligacje korporacyjne?

- Obligacje (5/6) – Jak poprawnie inwestować w obligacje niezależnie od koniunktury?

Jak analizować obligacje korporacyjne z GPW Catalyst?

Inwestowanie w obligacje notowane na rynku, do których należy większość obligacji korporacyjnych, jest dość trudne i wie o tym każdy, kto próbował się za to zabrać. Nie dość, że potrzebne będzie do niego konto maklerskie, to jeszcze ceny są podawane w procentach, a pełne informacje o obligacjach rozproszone w internecie i trudne do odnalezienia. Dokładnie z tego powodu chciałbym zacząć od ogółu, czyli tego, gdzie szukać dostępnych na Catalyst emisji obligacji, które inwestor indywidualny w ogóle będzie mógł kupić.

No właśnie – poruszyłem teraz ważny problem, jakim jest niska płynność większości notowanych na Catalyst emisji korporacyjnych papierów dłużnych. Właśnie z uwagi na niską płynność takich papierów, naukę tego, jak analizować obligacje korporacyjne z GPW Catalyst, zaczniemy od badania ich płynności, która będzie łączyć się z prostotą czy w ogóle możliwością ich kupienia na rynku.

Jak znaleźć obligacje korporacyjne?

Poszukiwania obligacji korporacyjnych zaczynamy na stronie giełdy, czyli GPW Catalyst. W zakładce „Catalyst – Obligacje korporacyjne” znajdziemy wszystkie aktywne obligacje posegregowane po nazwie emitenta wraz z najważniejszymi parametrami ich dotyczącymi:

W widoku domyślnym kolumn jest znacznie więcej, niż na obrazku powyżej (obecnie 16), ale opiszę tylko najważniejsze z nich:

- Emitent to nazwa firmy, która wypuszcza / emituje obligacje.

- Nazwa to ticker instrumentu, dzięki któremu znajdziesz go w serwisie transakcyjnym.

- Segment to informacja o giełdzie notowań instrumentu. Interesują nas tylko obligacje w obrocie giełdowym, czyli te, które notowane są na GPW, zarówno GPW RR, jak i GPW ASO.

- Data / czas ostatniej transakcji pokazuje datę ostatniej transakcji. Jest to jedna z miar płynności instrumentu (im bliżej do dzisiaj, tym lepiej).

- Kurs ostatni to kurs poprzedniej transakcji na giełdzie (Catalyst) danego waloru.

Niewidoczne na zrzucie ekranu, ale również istotne kolumny to moim zdaniem:

- Najlepsza oferta kupna i najlepsza oferta sprzedaży to najbliższe sobie aktualne oferty obecne na rynku. Pomocne przy zakupie lub sprzedaży papierów, bo wiedza o najlepszej przeciwnej ofercie może nam pomóc dobrać parametry naszego zlecenia.

- Obrót skumulowany, a zwłaszcza jego wartość w tys. PLN pokazuje, jaka wartość obligacji zmieniła właściciela w ostatnim dniu sesyjnym. Im większa wartość, tym płynniejszy jest papier na rynku, a więc tym łatwiej go kupić.

Reszta kolumn jest albo prosta do zrozumienia, albo niewystarczająco istotna, by je teraz opisywać. Zwłaszcza w kontekście tego, że do badania płynności emisji przyda się nam zupełnie inna, bardzo dobrze znana stałym bywalcom bloga, strona Biznesradar.pl, której „obligacyjną zakładkę” teraz opiszę.

Jak sprawdzić płynność obligacji?

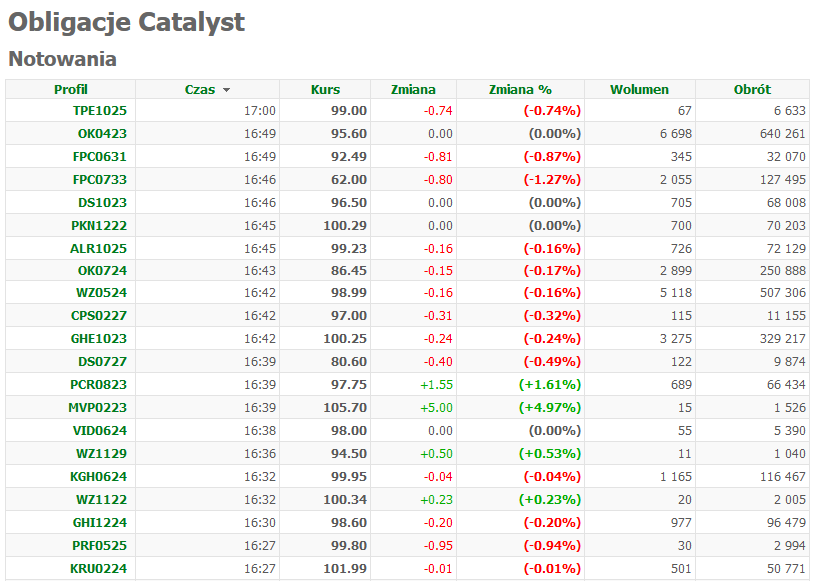

Czas zajrzeć na portal Biznesradar.pl, a konkretnie filtr pokazujący obligacje, na których dokonano transakcji w ostatnim dniu sesji na Catalyst. To bardzo proste narzędzie, dzięki któremu szybko i prosto dowiesz się tego, które emisje obligacji są obecnie płynne, co na polskim rynku dłużnym (niestety) jest pewnym wyczynem i wyróżnikiem części emitentów i niektórych emisji obligacji. Posortowana w ten sposób lista wyglądać będzie podobnie do tej poniżej, zawierając informacje o ostatnim kursie transakcyjnym, ale co najważniejsze, także o dacie ostatniej transakcji, dzięki czemu prosto zbadamy bieżącą możliwość zakupu takich papierów:

Powyższy filtr zwraca niestety zarówno obligacje skarbowe (te notowane na rynku, czyli hurtowe), jak i obligacje korporacyjne, a z uwagi na to, że w tym wpisie skupiamy się tylko na tych drugich, pozwolę sobie zignorować zupełnie te pierwsze. Oto dwa warunki, które pozwolą Ci prosto przefiltrować naprawdę płynne obligacje w powyższym widoku:

- Warunek 1: zależy nam przede wszystkim na tym, by „Czas” zawierał albo samą godzinę, co oznacza, że przynajmniej jedna transakcja dokonała się dzisiaj lub np. wczorajszą datę.

- Warunek 2: jeśli warunek 1 jest spełniony, to ocenić możemy też obrót, oznaczający to, jakiej wartości papiery zmieniły właściciela w ciągu całego ostatniego dnia sesyjnego, w którym nastąpiły transakcje.

Dzięki powyższym krokom możemy zaznaczyć sobie to, które obligacje zmieniły właściciela, co naturalnie zwiększa szansę na ich zakup także w kolejnych dniach i tygodniach. W ten sposób zawężoną listę papierów możemy wreszcie zacząć analizować, przyglądając się kilku emisjom długu różnych firm z bliska.

Jak porównać wszystkie trwające emisje?

Służy do tego wyszukiwarka na stronie obligacje.pl, którą bardzo polecam, bo w prosty sposób pozwala porównać ze sobą warunki wielu emisji różnych emitentów papierów dłużnych.

Jak sprawdzić parametry danej emisji?

Sprawdziliśmy listę aktualnie notowanych na GPW Catalyst emisji obligacji korporacyjnych, a dalej nie wiemy np. tego, ile dana emisja kosztuje lub jak wysokie jest jej oprocentowanie. To właśnie „urok” inwestowania w polskie obligacje korporacyjne i pewnie jeden z wielu powodów, dla których dla większości inwestorów indywidualnych wydają się one bardzo skomplikowane. Czas na krótką chwilę wrócić do podstaw papierów dłużnych, ale nowicjuszom tematyki obligacji polecam teraz nadrobienie wpisów „Co to są obligacje i jak działają? Wyjaśnienie obligacji skarbowych i korporacyjnych” oraz „Obligacje (1/6) – Jakie są rodzaje obligacji i czym się od siebie różnią?„, bez których zrozumienie dalszej części wpisu może być niemożliwe.

Kurs obligacji korporacyjnych podawany jest w procentach, więc jeśli Catalyst lub Biznesradar.pl podaje, że aktualny kurs to np. 97, oznacza to po prostu 97% ceny nominalnej lub nominału. Nominał obligacji to cena, po której emitent sprzedawał obligacje w ramach emisji na rynku pierwotnym oraz cena, za którą zobowiązuje się je odkupić w ustalonym przez siebie dniu wykupu.

- Jak szybko sprawdzić datę wykupu obligacji? Zerknij na ticker, bo np. 0426 oznacza obligacje kończące się w kwietniu 2026 roku.

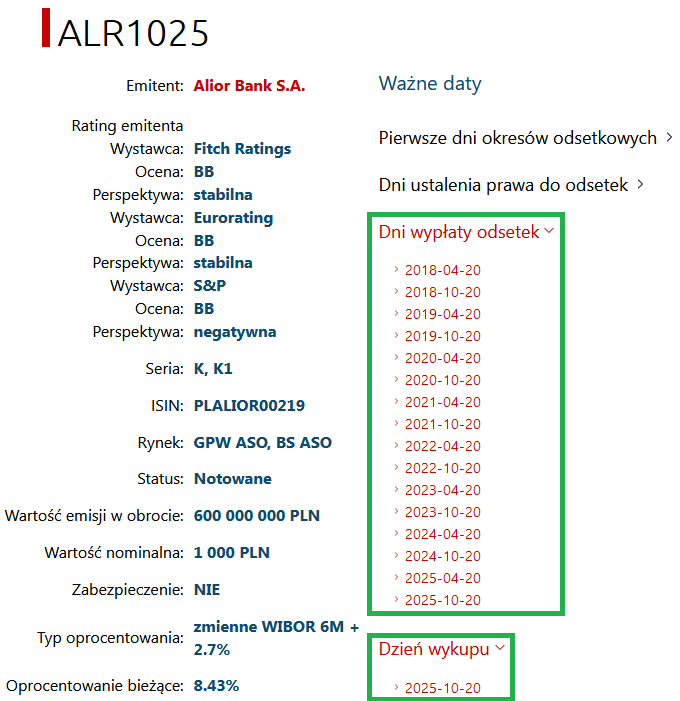

- Jak dokładnie sprawdzić datę wykupu obligacji i daty płatności ich odsetek? Można to zrobić albo na stronie GPW Catalyst (przykład dla ALR1025), albo na stronie Obligacje.pl (przykład dla ALR1025), która wydaje mi się czytelniejsza od strony giełdy:

- Dzięki powyższej rozpisce wiemy już, że obligacje wykupione mają zostać 20 października 2025 roku, a kupony (odsetki) wypłacane są raz na 6 miesięcy, dokładniej 20 kwietnia i 20 października każdego roku. To ważna informacja, bo różne emisje obligacji wypłacają odsetki w różnych interwałach, np. co kwartał, pół roku lub co roku, czego potencjalny inwestor powinien być świadomy.

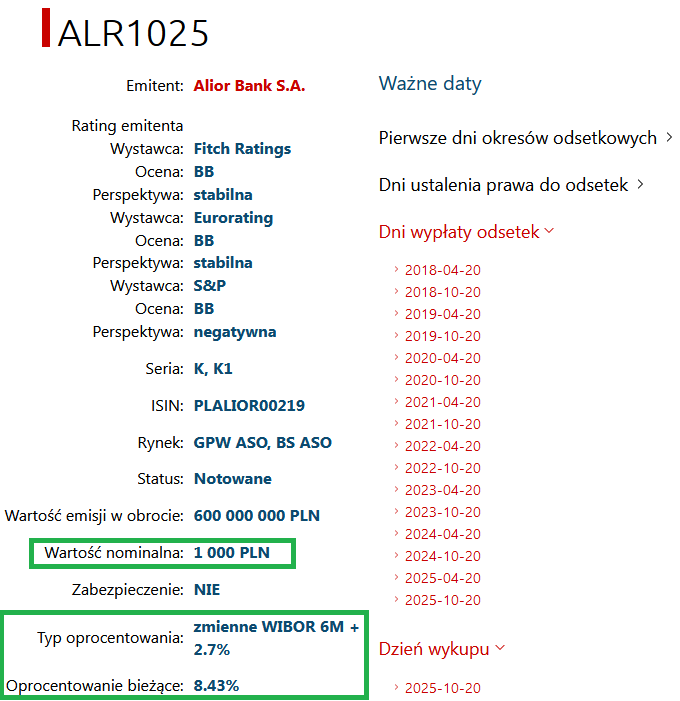

- Nie wiemy jednak, ile kosztują (nominalnie) obligacje i jakie jest ich oprocentowanie. Musimy zatem rzucić okiem na inne parametry na stronie obligacje.pl, a dokładniej na „wartość nominalną” i „typ oprocentowania”:

Dzięki powyższym informacjom wiemy już, że emisja obligacji ALR1025 opiewa na 600 milionów złotych, a jeden papier zostanie odkupiony za 1000 złotych. Wiemy też, że ich oprocentowanie to 2,7% (marża) + WIBOR6M, a przy obecnym (w dniu pisania wpisu) wskaźniku WIBOR6M wyniosłoby to 8,43% brutto w skali roku. Im wyższa „wartość emisji w obrocie”, tym lepiej dla inwestora indywidualnego, ponieważ potencjalnie zwiększa to szansę na zakup oraz ewentualną sprzedaż obligacji tej emisji w przyszłości innym inwestorom, jeśli ich posiadacz chciałby odsprzedać je przed ich dniem wykupu.

Jak policzyć kurs zakupu obligacji?

Wracając do ceny – jeśli „kurs” obligacji ALR1025 wynosiłby np. 96, to oznaczałoby to, że kupujemy je nie za 96 złotych, a 96% * 1000 PLN, a więc za około 960 złotych. Dlaczego „około”? Otóż dlatego, że odkupując obligacje korporacyjne od innego inwestora, musimy zapłacić również za narosłe, ale jeszcze niewypłacone odsetki, na które „zasłużył” obecny posiadacz papierów. Kurs 96% przy nominale 1000 PLN i środku okresu odsetkowego, który przypada 3 miesiące po 20 kwietnia, czyli 20 lipca oznaczałby zakup obligacji korporacyjnych za:

- [ (kurs) * (cena nominalna) + (narosłe odsetki) ] * (1 + prowizja maklerska), więc dla przykładu:

- [ (96%) * (1000 zł) + 21,08 ] * (1 + 0,0019), czyli 982,94 zł. W tym przykładzie prowizja maklerska przy zakupie obligacji wynosi 0,19%, a narosłe odsetki 25% kwoty rocznych odsetek brutto (bo minęły dokładnie 3 na 6 miesięcy ich harmonogramu wypłat odsetek).

Płacenie komuś za narosłe odsetki nazywa się też kupowaniem po „brudnym kursie”, który w przeciwieństwie do „czystego kursu” niesie za sobą kilka prowizyjno-podatkowych niekorzyści. Zapłacenie za obligacje „czystego kursu” lub „czystej ceny” polega na ich zakupie na początku ich cyklu życia (podczas emisji), lub dokładnie po dniu ustalenia praw do odsetek (czyli wtedy, gdy odcina się ich kupon) od ich obecnego właściciela. Kupowanie po „brudnym kursie”, czyli z narosłymi odsetkami niesie za sobą pewną niekorzyść podatkową, której musisz być świadomy, jeśli chcesz na poważnie inwestować w obligacje korporacyjne z Catalyst:

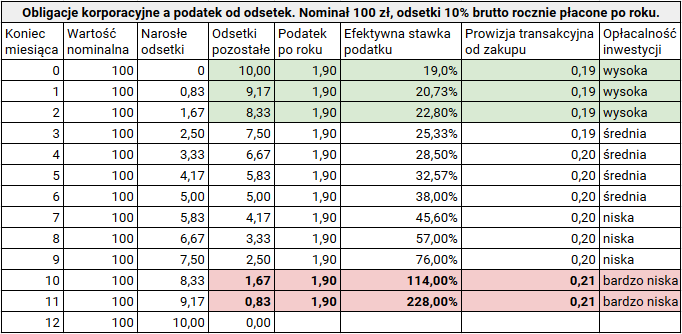

W powyższej tabeli analizujemy koszty podatkowo – prowizyjne dla inwestora, który kupuje warte 100 złotych obligacje trwające rok, które płacą raz w roku (na końcu okresu) odsetki w wysokości 10%, czyli 10 zł brutto. W pierwszym wierszu znajduje się zatem symulacja inwestycji dla kogoś, kto obligacje kupuje zaraz po ich emisji, a w przedostatnim wierszu – dla kogoś, kto kupuje je na miesiąc przed ich osiągnięciem dojrzałości, czyli po 11 miesiącach. Oto najważniejsze spostrzeżenia dotyczące danych w powyższej tabeli:

- Kupując obligacje od razu po emisji „gromadzimy” odsetki od zera. Czekając do końca ich cyklu życia „zarobimy” 10 zł odsetek, z czego zapłacimy 1,9 zł (19%) podatku Belki.

- Jeśli jednak poczekamy z zakupem do końca 4 miesiąca, to kupimy (od kogoś) obligacje już z narosłymi odsetkami, płacąc za nie 103,33 złotego. Tutaj pojawia się problem, bo zapłacimy wyższą prowizję transakcyjną (0,20 zł zamiast 0,19 zł), a z otrzymanych odsetek i tak odciągnie się nam 1,90 zł podatku Belki. Efektywne oprocentowanie odsetek wyniesie zatem 28,50% zamiast 19%.

- Prawdziwą katastrofą były zakup tych obligacji pod koniec 11 miesiaca ich cyklu życia. Zapłacilibyśmy za nie 109,17 zł, co jeszcze bardziej podniosłoby prowizję transakcyjną (do 0,21 zł) i mimo że w miesiąc nagromadzilibyśmy tylko 0,83 zł odsetek, to podatek Belki również wyniósłby 1,90 zł. Na takiej transakcji bylibyśmy mocno stratni, bo płacąc 109,17 zł, otrzymalibyśmy pod koniec inwestycji 108,10 złotego w związku z zapłaconym „za kogoś innego” podatkiem Belki.

Abstrahując już od faktu, że nikt o zdrowych zmysłach nie kupowałby takich obligacji na giełdzie po cenie nominalnej na miesiąc przed ich wykupem, powyższy przykład dobrze pokazuje jedną z ważniejszych zasad w inwestowaniu w obligacje korporacyjne. Zapamiętaj więc raz na zawsze, że najopłacalniej jest kupić obligacje korporacyjne albo zaraz po emisji, albo zaraz po dniu ustalenia prawa do odsetek i odcięcia ich od „kursu” obligacji.

Pamiętaj też o tym, że trzymając obligacje aż do ich wykupu przez emitenta (czyli do dnia osiągnięcia przez nie „dojrzałości”) unikniesz zapłacenia prowizji transakcyjnej swojemu maklerowi, która towarzyszyłaby transakcji sprzedaży tych instrumentów innemu inwestorowi na giełdzie. Wróćmy teraz na poziom ogólny, próbując dowiedzieć się, od czego zależą warunki i cena wybranej emisji obligacji korporacyjnych.

Narosły podatek to koszt zakupu

Ten komentarz dodaję już po wydaniu wpisu jako efekt dyskusji, którą odbyliśmy w komentarzach. Choć nie przepadam za kupowaniem obligacji po mocno „zabrudzonym” kursie, to warto jednak zauważyć, że w cenę, którą za nie płacimy, z punktu widzenia podatku giełdowego (tego od zysku osiągniętego ze sprzedaży papierów wartościowych) wliczają się również narosłe odsetki.

Oznacza to, że jeśli „przepłacimy” za obligację, płacąc za nią pełen „brudny kurs”, a następnie otrzymując odsetki pomniejszone o podatek Belki, to pamiętajmy, że sprzedając te papiery na giełdzie, pod uwagę (podatkowo) brana jest brudna, a nie czysta cena. Zapłacenie za narosłe odsetki wlicza się do kosztów zakupu obligacji, sprawiając, że poniesiemy przy sprzedaży tych papierów mniejszy zysk, a nawet stratę podatkową, która pomniejszy nasz podatek giełdowy z handlu na giełdzie w kolejnym roku.

Od czego zależą warunki i kurs emisji?

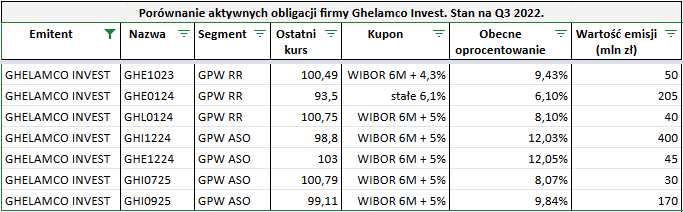

Załóżmy, że ta sama firma wyemitowała wiele różnych emisji obligacji i ich parametry są obecnie dostępne dla wszystkich inwestorów giełdowych. Jako przykład możemy wziąć siedem trwających obecnie emisji obligacji dewelopera Ghelamco Invest, z których część notowana jest w segmencie GPW RR (Rynku Regulowanego), a część w segmencie GPW ASO (Alternatywnego Systemu Obrotu). Skoro już przy segmentach rynku jesteśmy, to te nie różnią się jakoś znacząco poza tym, że emitent musi spełnić ściślejsze warunki dokumentacyjno – formalne, aby móc wyemitować obligacje w segmencie Rynku Regulowanego.

Z perspektywy inwestora istotniejsza jest kwestia ryzyka emitenta, które prosto „zmierzymy” wysokością części stałej oprocentowania jego zmiennoprocentowych obligacji oraz czasem pozostałym do wykupu papierów. Teoria wyceny obligacji głosi, że im bliżej do dnia wykupu, tym bliższe nominałowi powinny być sprzedawane na giełdzie papiery, co zwykle tłumaczy się na „tym droższe” powinny one być, bo ryzyko inwestycyjne spada wraz ze skracaniem pozostałego okresu „pożyczki”, którą udzielamy firmie. Dlaczego to tak działa? To akurat dość proste. Weźmy to „na chłopski rozum”:

- Zdarzenie 1: pożyczasz firmie 1000 złotych na rok.

- Zdarzenie 2: pożyczasz tej samej firmie 1000 złotych na trzy lata.

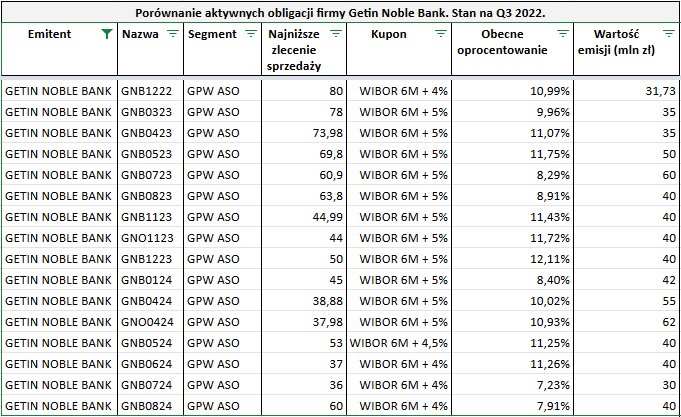

Która pożyczka jest bezpieczniejsza / pewniejsza? Jeśli sądzisz, że ich ryzyko inwestycyjne jest identyczne, to zadaj sobie teraz odmienne pytanie: czy ryzyko bankructwa firmy w okresie 3 lat jest równe ryzyku bankructwa firmy w okresie 1 roku? Nie, ponieważ im dłuższy okres badamy, tym większa jest szansa, że firma zbankrutuje, a więc przestanie regulować swoje zobowiązania. Widać to świetnie na przykładzie parametrów (zwłaszcza zleceń sprzedaży) aktywnych emisji obligacji firmy Getin Noble Bank, które inwestorzy wyceniają bardzo różnie w zależności od ich pozostałego czasu trwania:

W tabeli wyraźnie widać wpływ pozostałego czasu życia obligacji na ich wycenę, ponieważ dojrzewające w grudniu 2022 roku obligacje GNB1222 są obecnie sprzedawane na giełdzie za 80% ich nominału, a dojrzewające rok później GNB1223 jedynie za 50% nominału. Prostym językiem: inwestorzy giełdowi wyceniają obligacje Getin Noble Banku tak, jakby szansa na ich niespłacenie była wysoka w przypadku grudnia 2022 roku i bardzo wysoka w przypadku grudnia 2023 roku. Nie muszę nawet wspominać o emisjach dojrzewających w 2024 roku, które kosztują obecnie nawet 36-37% ich ceny nominalnej, co wyraźnie wskazuje na to, że inwestorzy po prostu nie wierzą w ich spłacenie.

Wchodząc w szczegóły wyceny obligacji, jeszcze ciekawiej będzie porównać do siebie obligacje tego samego emitenta, który emituje zarówno obligacje zmiennoprocentowe, jak i obligacje stałoprocentowe. Biorąc na warsztat trwające emisje obligacji dewelopera Ghelamco Invest poznamy uproszczony model wyceny obligacji stałoprocentowych, których kurs z natury rośnie przy niskich stopach procentowych, a spada na krzywej wznoszącej stóp procentowych.

Dlaczego obligacje stałoprocentowe GHE0124, które oferują stałe oprocentowanie 6,1%, są obecnie tańsze od nominału? To bardzo proste, ponieważ praktycznie wszystkie inne emisje tego dewelopera „płacą” w obecnych warunkach pomiędzy 8 a 12% (w zależności od tego, kiedy wypadły ich pierwsze dni okresów odsetkowych, a więc od tego, z którego dnia wskaźnika WIBOR 6M używają w liczeniu obecnego oprocentowania), przez co są relatywnie atrakcyjniejsze od stałoprocentowych i zamrożonych na 6,1% obligacjach. Widać to doskonale w poniższej tabeli, która świadczy o tym, że inwestorzy nie chcą płacić tyle samo za gorzej (obecnie) oprocentowane stałoprocentowe papiery dłużne, gdy ryzyko bankructwa emitenta jest identyczne:

Oto wszystko, co rzuca mi się w oczy, gdy analizuję powyższe dane:

- Po pierwsze, obligacje stałoprocentowe kosztują znacząco mniej od wszystkich zmiennoprocentowych emisji, co świadczy o tym, że inwestorzy „obstawiają”, że do rychłego spadku stóp procentowych na razie nie dojdzie.

- Kończąca się w 2023 roku emisja GHE1023, mimo że gorzej oprocentowana od wszystkich dłuższych emisji (marża 4,3% wobec marży 5%) kosztuje na giełdzie podobnie dużo do innych emisji. Wynika to prawdopodobnie z mniejszego ryzyka emitenta, jako że obligacje te dojrzewają szybciej.

- Wprawne oko zauważy pewnie dużą różnicę (5 pp.) w cenach obligacji GHI1224 i GHE1224, które wyemitowane są na tych samych warunkach. Powód jest bardzo prosty: ponad 99% mniejszej emisji (45 mln zł), czyli GHE1224, kupiły fundusze inwestycyjne PKO i najwidoczniej nie mają zamiaru ich sprzedawać, bo transakcji na giełdzie na nich nie było prawie wcale. Sprawdzisz to np. porównując wykresy notowań emisji GHI1224 z emisją GHE1224 w serwisie Biznesradar.pl.

Zanim przejdziemy do analizy sytuacji finansowej konkretnego emitenta, to spójrzmy jeszcze na przegląd wszystkich notowanych na Catalyst emitentów obligacji i ich przykładowych emisji.

Jak prześwietlić cały rynek polskich obligacji korporacyjnych?

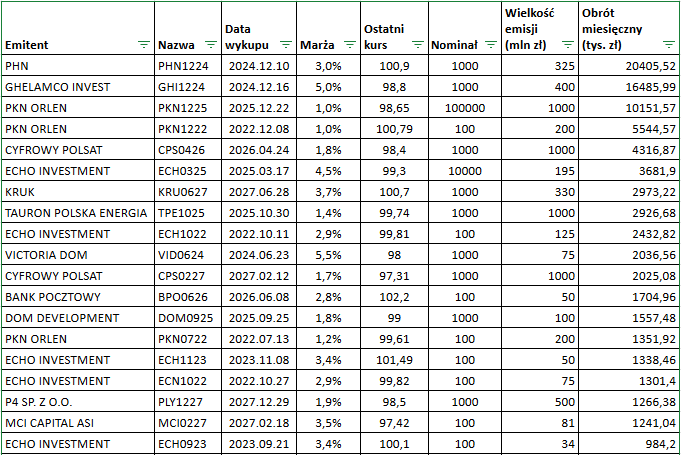

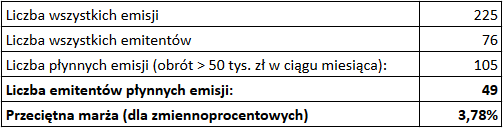

To ważna część wpisu, bo udajemy się po oficjalne dane prezentowane przez GPW Catalyst w ramach strony „Catalyst – Statystyki„. Sam zwykle korzystam z danych miesięcznych, a zwłaszcza jego zakładek nazwanych „lista” i „notowania”, dzięki którym uzyskuje wszystko, czego szukam w jednym miejscu. Jeśli dołożę do tego dane o marżach, czyli części stałej oprocentowania obligacji zmiennoprocentowych to mogę uzyskać następujący podgląd aktywnych emisji:

- Interesują mnie tylko płynne emisje, więc naturalnie sortuję papiery po obrotach z poprzedniego miesiąca, począwszy od najwyższych.

- Następnie skupiam się na doborze okresu inwestycji, zwykle preferując około roku lub maksimum dwóch, bo w obligacjach korporacyjnych chcę przetrzymać gotówkę w czasie, gdy akcje są zbyt drogie, by posiadać je w portfelu.

- Najlepiej zbadać też przeciętną marżę obligacji zmiennoprocentowych, by zrozumieć, co jest obecnie średnim oprocentowaniem, z jakim emitowane są korporacyjne papiery dłużne na rynku.

- Przyda się też zbadanie nominału emisji, bo gdy jedna obligacja kosztuje 100 000 złotych, to dla większości inwestorów jest ona raczej niedostępna.

Zestawienie wszystkich parametrów w jednej zbiorczej tabeli wyglądać może następująco:

Z powyższej analizy wiemy, że na 225 obecnie notowanych na rynku Catalyst emisji, tylko 105 z nich było w zeszłym miesiącu (czerwcu 2022 roku, jakby ktoś pytał) wystarczająco płynne, by uznać je za potencjalny zakup do naszego portfela obligacji. Wspomniane 105 emisji dotyczy długu 49 firm, co jest liczbą więcej niż wystarczającą, by zbudować zdywersyfikowany portfel obligacji. Przeciętna marża papierów zmiennoprocentowych wynosiła w tym czasie 3,78%, a więc WIBOR 6M + 3,78%, co „zakotwiczymy” sobie z pamięci jako marżę przeciętnej emisji na rynku Catalyst.

Nie dowiesz się jednak, jak analizować obligacje korporacyjne z GPW Catalyst bez wiedzy o tym, gdzie znaleźć i jak przeanalizować sprawozdanie finansowe ich emitenta. Dlatego kolejny rozdział będzie traktował o przyspieszonej analizie obligacji, która będzie też wstępem do kolejnej części tej miniserii, czyli wpisu „Jak stworzyć rozsądny portfel obligacji korporacyjnych?„, w którym wspólnie zbudujemy portfel polskich obligacji korporacyjnych.

Jak ocenić kondycję finansową emitenta obligacji?

Nie sposób ocenić ryzyka inwestycyjnego inwestycji w obligacje korporacyjne bez przejrzenia bilansu ich emitenta, w którym znajdziemy szczegóły dotyczące jego aktywów i pasywów, w tym zadłużenia, do którego wliczają się m.in. obligacje. W dziesięcioczęściowej serii o akcjach, w której przedstawiłem tajniki analizy finansowej, znajdziesz wystarczająco dużo informacji o sposobie czytania sprawozdań, że dziś pozwolę sobie opisać to ogólnikowo i bez wchodzenia w większe szczegóły.

Czy emitent obligacji musi publikować sprawozdania finansowe?

Kilka ważnych informacji na sam początek w kwestii dokumentów, których publikacji powinniśmy się spodziewać po emitentach obligacji korporacyjnych w Polsce. Zacznijmy od tego, że podobnie jak emitenci akcji, a więc spółki notowane na giełdzie, emitenci notowanych na GPW Catalyst obligacji muszą publikować swoje sprawozdania okresowe. Być może niektórych to zdziwi, ale aby emitować obligacje korporacyjne, wcale nie trzeba być spółką akcyjną (SA), a wystarczy forma prawna Spółki Z Ograniczoną Odpowiedzialnością (Sp. z o.o.).

Nie zwalnia to jednak takich emitentów z wymogu publikacji sprawozdania finansowego dwa razy do roku, czego dowodzi fakt, że takie sprawozdania znajdziemy np. na stronach nienotowanych na giełdzie spółek P4 sp. z o.o. lub Ghelamco Invest Sp. z o.o., które dotrzymują obowiązków informacyjnych. W przypadku nieopublikowania raportu okresowego (co pół roku) giełda może nawet zawiesić obrót wyemitowanymi obligacjami, co nastąpiło w ostatnich latach dla kilku spółek. Wszystkie opublikowane raporty emitentów obligacji notowanych na rynku Catalyst znajdziemy pod tym linkiem.

Na co w sprawozdaniu zwracać uwagę?

Gdy otwieram sprawozdanie finansowe, analizując je w kontekście spłacalności obligacji, skupiam się przede wszystkim na bilansie spółki, który przedstawia obecną sytuację finansową. Podstawy czytania sprawozdań finansowych znajdziesz w drugiej części serii o akcjach, a do analizy sprawozdań emitentów obligacji przydadzą Ci się zwłaszcza poniższe wskaźniki (najlepiej policzone też kilka lat wstecz):

- Wskaźnik płynności bieżącej.

- Wskaźnik ogólnego zadłużenia, a przede wszystkim jego dynamika zmian z kilku ostatnich lat.

- Dynamika wzrostu przychodów spółki z kilku ostatnich lat.

- Dynamika zyskowności spółki z kilku ostatnich lat.

Pokażę teraz na kilku przykładach, jak sam oceniam ryzyko inwestycji w obligacje korporacyjne na podstawie finansów ich emitentów.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć bezpieczne konto z bogatą ofertą ETF-ów?

Szukasz dobrego zagranicznego konta maklerskiego?

Aktualny ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Dlaczego wzrost działalności jest ważny?

Po pierwsze: preferuję pożyczanie pieniędzy spółkom notowanym na giełdzie (SA) niż spółkom z ograniczoną odpowiedzialnością (Sp. z o.o.), ponieważ te pierwsze raportują co kwartał i zwykle od wielu lat, co w moich oczach zwiększa ich wiarygodność. Dodatkowo ich obecność na giełdzie sprawia, że dane są prosto dostępne na Biznesradar.pl – przykład dla spółki Kruk tutaj.

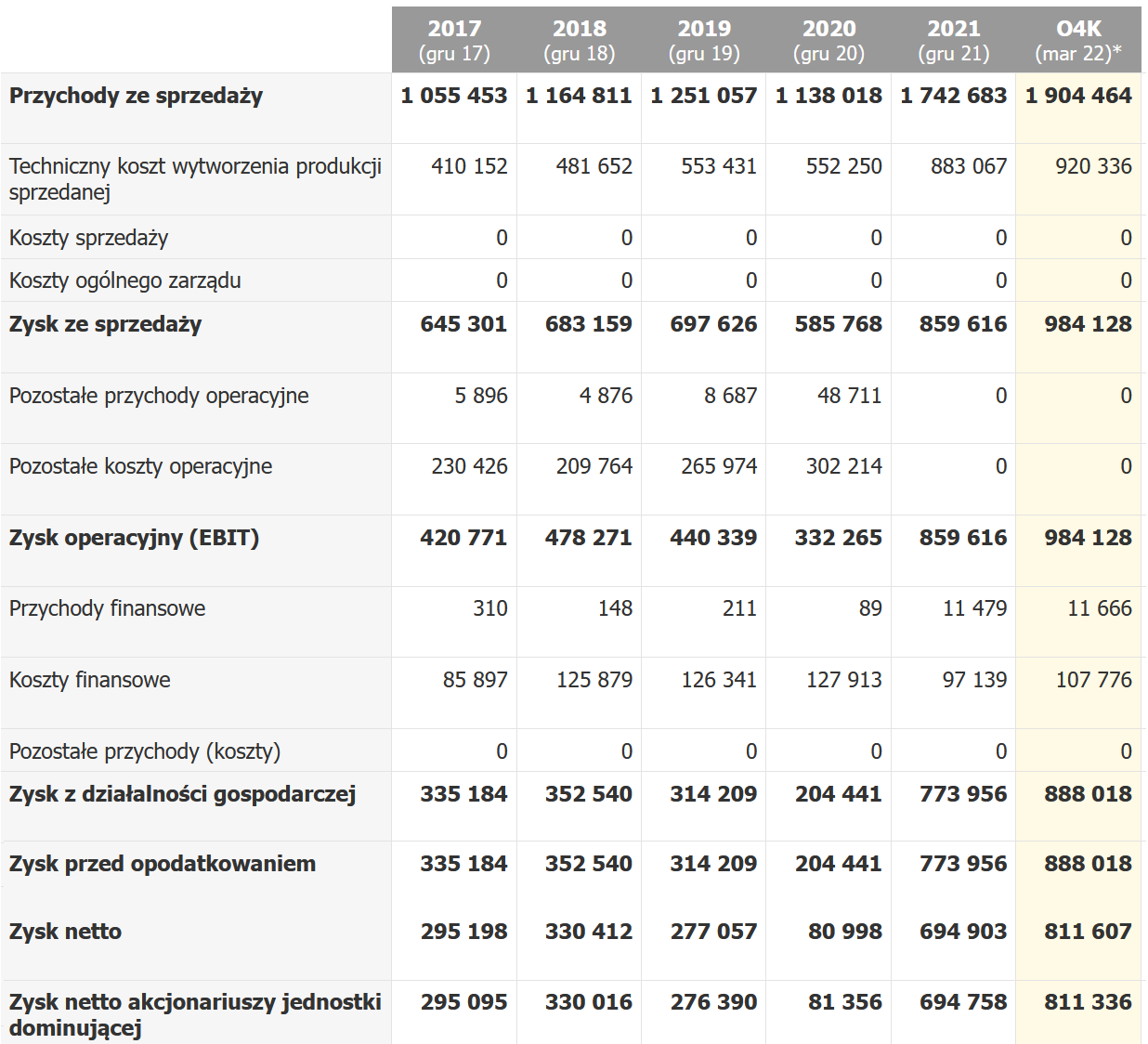

Po drugie – nie chcę pożyczać pieniędzy firmom, które nie zwiększają skali swoich działalności. Mówiąc prostym językiem – oczekuję wzrostu przychodów przy jednoczesnym zachowaniu lub wzroście zyskowności (dochodowości) ich biznesów. Weźmy sprawozdania finansowe spółki Kruk SA, która zdecydowanie spełnia moje kryteria inwestycji w kontekście wzrostu działalności:

Wzrost przychodów i zysku netto widać tu dosłownie gołym okiem. Lekko problematyczny jest kłopotliwy rok 2020, w którym zysk zmalał tak znacząco, że firma prawie skończyła na stracie, co może budzić pewne wątpliwości. Kruk jest jednak przykładem firmy obecnej na rynku od lat, która pokazała, że umie zwiększać swój biznes i zarabiać na nim pieniądze, co naturalnie uważam na plus w kontekście pytania, czy chciałbym kupić obligacje korporacyjne tej firmy. Ale sprawdzanie jedynie wyników byłoby zbyt proste, więc dokładam do tego również analizę bilansu spółki.

Jak ważny jest bilans emitenta obligacji?

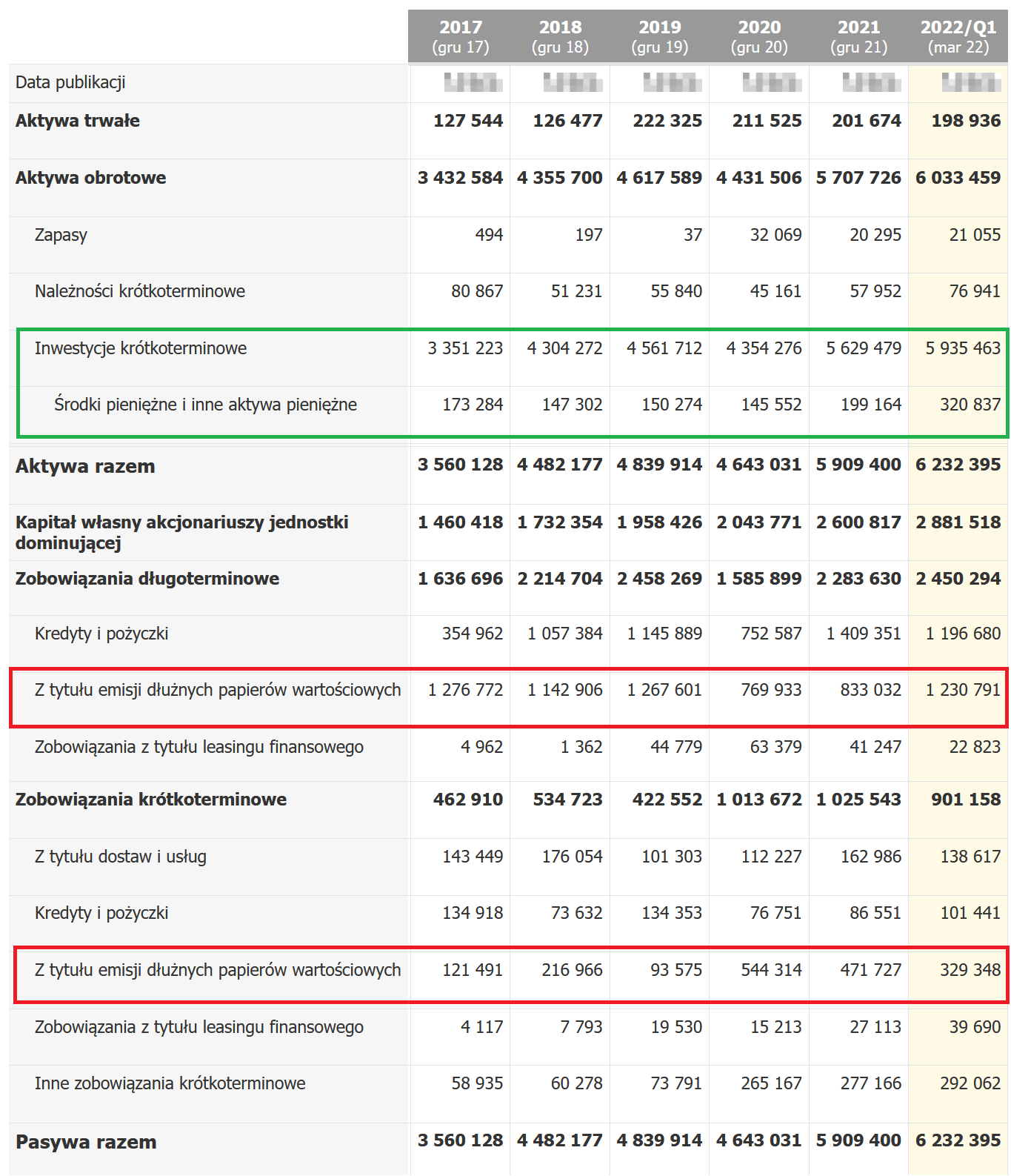

Odpowiedź jest prosta: bilans jest bardzo ważny, bo właśnie tu sprawdzimy bezpośrednio, jak wysokie jest łączne zadłużenie emitenta i jaką jego część stanowią obligacje korporacyjne, a jaką inne zobowiązania, w tym np. kredyty. Zacznijmy od przejrzenia pozycji inwestycji krótkoterminowych, które oznaczają wartość inwestycji, które emitent chce zrealizować w ciągu roku (czytaj: płynnych inwestycji emitenta). Jej podgrupą jest gotówka, która może posłużyć do spłacenia obligatariuszy „jakby doszło co do czego”, więc jest dla mnie niezwykle istotną pozycją bilansu.

Przechodząc z aktywów do pasywów w pozycjach „Zobowiązania długoterminowe z tytułu emisji dłużnych papierów wartościowych” oraz „Zobowiązania krótkoterminowe z tytułu emisji dłużnych papierów wartościowych” znajdziemy wartość obecnie wyemitowanych przez spółkę obligacji. W przypadku firmy Kruk SA dla okresu 1 kwartału 2022 roku suma ta wynosiła około 1,55 mld złotych przy łącznych zobowiązaniach firmy w kwocie 3,35 mld złotych. Idealna spółka zwiększałaby zadłużenie proporcjonalnie do wzrostu kapitału własnego lub nawet obniżała je kosztem kapitału własnego i próbowałaby większość długu umieścić w części „długoterminowej”, by nie musieć jego zbyt wielkiej części spłacić w krótkim terminie, a więc w ciągu roku.

Nawet nie licząc żadnych wskaźników dla spółki, można „gołym okiem” zauważyć wzrost zobowiązań mniej więcej proporcjonalny do wzrostu pasywów ogółem, a więc do wzrostu kapitału własnego firmy. Cieszy fakt, że spółka zawsze (co roku) dysponuje pewnymi wolnymi środkami i że mogą one zwykle pokryć przynajmniej dużą część krótkoterminowych zobowiązań, ale jest tu miejsce do poprawy. Kruk zajmuje się obsługą wierzytelności, przez co dość naturalnie większość środków stanowią aktywa obrotowe, a większość zobowiązań po prostu zobowiązania wobec jej kontrahentów.

Jej działalność zależy bardzo mocno od spłacalności jej portfela pożyczek i kredytów i jest ona bardzo mocno wystawiona na ryzyko sezonowości i szansę na wystąpienie dużej dekoniunktury w gospodarce. Ważne jest wobec tego bieżące monitorowanie tego, czy branża, w której operuje emitent obligacji nie stoi w obliczu jakiegoś ryzyka, które nie materializowało się w ostatnich latach i przez co inwestycja w jej papiery dłużne nie może być ryzykowniejsza, niż się obecnie wydaje.

Właśnie dlatego duża część inwestorów w obligacje korporacyjne w ogóle nie czyta sprawozdań finansowych i zamiast tego… po prostu wybiera obligacje o niskich marżach, które świadczą (zazwyczaj) o niższym ryzyku inwestycyjnym (w końcu inwestorzy chcą jej tak tanio pożyczyć pieniądze). Spróbuję teraz podsumować to, jak analizować obligacje korporacyjne z GPW Catalyst w 8 punktach.

8 kroków wyboru dobrych obligacji korporacyjnych

Zawsze zaczynam od samych parametrów emisji, sugerując następującą kolejność:

- Sprawdzam warunki emisji z naciskiem na typ oprocentowania i marżę (część stałą), przy okazji licząc obecną średnią marżę obligacji zmiennoprocentowych. Jeśli „rynek” płaci średnio 3,7% rocznie to każda emisja na warunkach 3,7% + WIBOR lub więcej jest potencjalną emisją o wysokim ryzyku.

- Sprawdzam nominał obligacji, pamiętając, że obligacje są wyceniane w procentach. Jeśli papier kosztuje 100 000 złotych, to możesz nie mieć środków na inwestycję w niego.

- Sprawdzam płynność emisji (obrót, liczbę transakcji), przebierając tylko wśród tych, które zmieniały właścicieli w ostatnich miesiącach.

- Sprawdzam datę wykupu obligacji, bo chcę wiedzieć, na jak długo muszę zamrozić środki. Sam preferuję obligacje trwające jeszcze 12-24 miesięcy.

- Sprawdzam termin odcięcia ostatnich odsetek. Najlepiej kupować obligacje zaraz po terminie odcięcia poprzednich odsetek, by optymalizować transakcję podatkowo i prowizyjnie.

- Analizuję rachunek zysków i strat emitenta, a zwłaszcza dynamikę zmian przychodów oraz zysku netto firmy. Nie chcę pożyczać pieniędzy firmom, które nie umieją zwiększać swojego biznesu z zachowaniem odpowiedniej zyskowności.

- Analizuję bilans przedsiębiorstwa, celując w spółki, które finansują się nie tylko długiem i możliwie dużą część długu odkładają dalej w czasie. Dodatkowo skupiam się na firmach posiadających zapasy gotówkowe (w razie czego).

- Sprawdzam, ile aktywnych emisji obligacji posiada firma i czy z czasem nie „roluje długu” spłacając jedne obligacje nowymi emisjami. Preferuję firmy, które obligacje emitują okazjonalnie i nie opierają na tym całej swojej działalności.

Powyższe kroki nie są żadną „Biblią inwestowania w obligacje z Catalyst”, ale na pewno pomogą Ci dokonać właściwego wyboru. W kolejnym wpisie, czyli w „Jak stworzyć rozsądny portfel obligacji korporacyjnych?” opiszę proces budowy portfela obligacji korporacyjnych, skupiając się na błędach, których dokonują osoby początkujące i których należy unikać, by nie „naciąć się” na inwestycję w dług przyszłego bankruta.

Podsumowanie

Doszliśmy właśnie do końca pierwszej części miniserii o inwestowaniu na rynku GPW Catalyst. Dzięki dzisiejszemu wpisowi powinieneś znacznie lepiej rozumieć jak analizować obligacje korporacyjne z GPW Catalyst i od czego zacząć ich analizę. Celowo unikałem jednak tematu zestawiania różnych emisji wielu emitentów w portfelu, nie mając zamiaru wspominać w ogóle o portfelu obligacji, który będzie tematem kolejnego wpisu na blogu.

Daj znać w komentarzach, co myślisz o inwestowaniu w obligacje korporacyjne na Catalyst i jakie są Twoje doświadczenia z nim związane. Na koniec dodam tylko to, że inwestując świadomie w polskie obligacje korporacyjne, można śmiało pobić indeks obligacji skarbowych TBSP i to „ze sporą górką”, jednocześnie nie ryzykując o wiele więcej niż przy inwestycji w papiery skarbowe, co spróbuję udowodnić w kolejnym artykule.

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.