Które papiery dłużne poradzą sobie najlepiej w obecnej sytuacji?

Często wspominam, że obligacje nie służą temu samemu co akcje i zazwyczaj nie kupuje się ich dla maksymalizacji zysku. Pomyślisz: tylko jeżeli nie dla zysku to po co? W tym wpisie zmotywuję Cię do zapytania właśnie „dlaczego?”, by znaleźć swój osobisty powód do inwestowania w obligacje. Następnie przedstawię Ci jak poprawnie inwestować w papiery dłużne niezależnie od koniunktury i sytuacji na rynkach. Podstawowym założeniem w tym wpisie będzie to, że w obligacje inwestujemy z jednego z trzech powodów, czyli by przechować środki, pokonać inflację lub w celu maksymalizacji odsetek. Podczas gdy pierwsze dwa powody motywują do działania głównie inwestorów defensywnych, to trzeci z nich może dotyczyć inwestora aktywnego, a nawet spekulanta.

Piąta część cyklu, którą właśnie czytasz, jest zdecydowanie najważniejszą ze wszystkich sześciu, gdyż uczy podejścia do inwestowania w obligacje i tłumaczy kiedy wybierać który rodzaj, by wyjść na tym jak najlepiej. W nadchodzącej, szóstej i zarazem ostatniej części serii bardzo mocno rozwinę tematykę spekulacji na obligacjach, czyli kupowania ich z myślą o odsprzedaży innemu inwestorowi przed ich terminem wykupu. Pozostaje mi życzyć Ci miłej lektury i wyciągnięcia z tego tekstu jak najwięcej dla siebie! W razie wątpliwości jak zwykle zapraszam do zadawania pytań w komentarzach poniżej i zobowiązuję się do odpowiedzi na każde pytanie w tematyce artykułu.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- W jakich trzech celach inwestorzy w ogóle kupują obligacje.

- Jak działa aukcja na obligacje skarbowe Stanów Zjednoczonych.

- Dlaczego wszyscy ostrzegają przed inwestycją w obligacje skarbowe US w obecnej koniunkturze.

- Które obligacje skarbowe kupować w zależności od koniunktury.

- Jak unikać przyszłych bankrutów inwestując w obligacje korporacyjne.

Powiązane wpisy

- Obligacje (1/6) – Jakie są rodzaje obligacji i czym się od siebie różnią?

- Obligacje (2/6) – Co to jest rynek obligacji Catalyst i skąd jego zła sława?

- Obligacje (3/6) – Jak kupić obligacje skarbowe?

- Obligacje (4/6) – Jak zainwestować w obligacje korporacyjne?

- Obligacje (6/6) – Spekulacja na obligacjach czyli ciemna strona obligacji

- Jak analizować obligacje korporacyjne z GPW Catalyst?

- Jak stworzyć rozsądny portfel obligacji korporacyjnych?

- Dlaczego ceny funduszy ETF na obligacje zmieniają się dynamicznie?

Zastanów się po co chcesz inwestować w obligacje

Pierwszym pomysłem, który będę chciał zaszczepić w Twojej świadomości, jest to, że powodów do inwestowania w obligacje jest kilka, a żaden z nich nie przypomina przyczyny inwestowania w akcje. W akcje inwestuje ktoś przekonany o przyszłym sukcesie danej firmy, segmentu rynku (indeks branżowy), a nawet gospodarki danego kraju (pełen indeks). Stając się akcjonariuszem, bierzesz na siebie wszystkie zalety i wady posiadania części prawdziwej i działającej spółki, a więc możliwość zysku, ale też straty wiążącej się z ryzykiem prowadzenia działalności. W przypadku obligacji jest zupełnie inaczej.

Pożyczając państwu lub spółce pieniądze, oceniasz głównie ryzyko jej upadłości, czyli bankructwa i wymagasz tym wyższych odsetek, im wyższe jest owo ryzyko. I właśnie od poziomu akceptowalnego ryzyka i oczekiwań odsetkowych zależą trzy główne powody, dla których inwestorzy dodają obligacje do swoich portfeli. Są to mianowicie:

- Przechowanie środków na dowolny okres czasu. W najgorszym wypadku będzie to nominalne (nieinflacyjne!) nietracenie pieniędzy, a w najlepszym – pokonanie inflacji, choć nie jest to tutaj celem. Tę przyczynę inwestowania w obligacje wybiorą miłośnicy lokat i ludzie absolutnie nieakceptujący ryzyka związanego z inwestowaniem na giełdzie. Jednocześnie tolerują oni tymczasowe „zjadanie” swoich środków przez inflację, gdyż zawsze szukają najbezpieczniejszego sposobu na przechowanie gotówki, nawet jeśli wiążę się to z jej realną utratą wartości. Podsumowując: niewielka strata siły nabywczej jest dla nich lepsza od nieprzyjemnych fluktuacji czy wahań cen, które tyczą się inwestowania w bardziej ryzykowne instrumenty finansowe.

- Pokonanie inflacji na polskim złotym jest często mylone z przechowywaniem środków, ale chodzi tu o zupełnie coś innego niż w pierwszym przypadku. W tym wypadku inwestor spodziewa się wysokiej inflacji przez przynajmniej kilka lat i nie toleruje niczego mniej niż jej obejście przy pomocy inwestycji w obligacje.

- Maksymalizacja odsetek płynących z obligacji to wariant zdecydowanie najbardziej ryzykowny i porównywalny do inwestowania w akcje dywidendowe. Akceptujesz ryzyko, masz czas na analizę i chcesz czegoś więcej niż pokonywania inflacji? Prawdopodobnie powinieneś zainteresować się właśnie maksymalizacją odsetek poprzez inwestowanie w obligacje korporacyjne, a nie skarbowe.

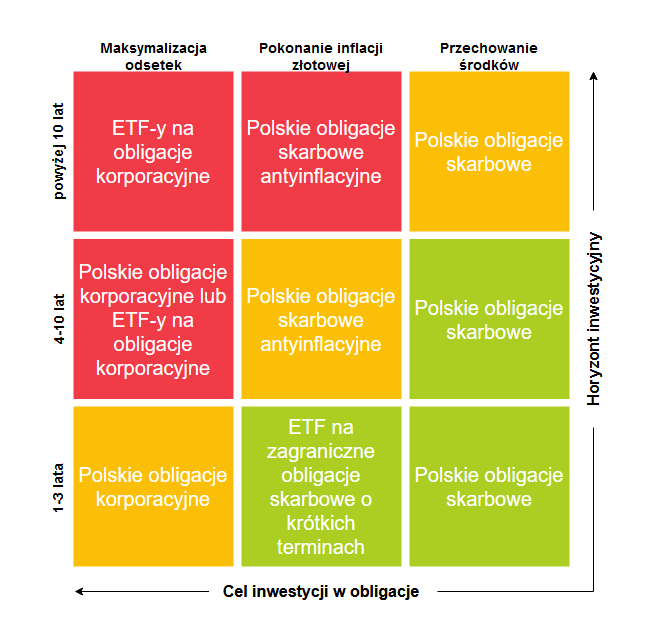

Oto jak te trzy koncepcje, zestawione z horyzontem inwestycyjnym prezentują się na dobrze Ci znanym diagramie matrycowym, w którym sugeruję które instrumenty najlepiej się sprawdzą w każdej z kombinacji:

Znalezienie swojego celu w powyższej matrycy jest na tyle ważne, że sugeruję Ci to przemyśleć i kontynuować dopiero gdy już zidentyfikujesz swój własny. Uprzedzając pytanie o kolory, na przykład „dlaczego polskie obligacje skarbowe antyinflacyjne są raz czerwone, a raz żółte?” postaram się to teraz wyjaśnić. Barwa oznacza relatywny poziom ryzyka związany z inwestycją, więc przykładowo:

- Polskie antyinflacyjne „skarbówki” są mniej ryzykowne w krótszym okresie, bo znajdujemy się w warunkach wysokiej inflacji, która prawie na pewno powróci w okolice długoterminowej średniej (między 1,5% a 2%) w ciągu kilku lat. Istnieje zatem duża szansa, że obligacje antyinflacyjne nie będą dobrym wyborem za 3-4 lata od teraz, a niepewność związana z dynamiką wzrostu CPI (indeksu inflacji) na złotym zwiększa ryzyko wraz z przedłużeniem horyzontu inwestycji.

- Polskie obligacje korporacyjne są mniej ryzykowne w krótkim okresie, gdyż bliżej im do momentu wykupu przez emitenta. .

Nie oznacza to oczywiście, że w przypadku inwestowania w obligacje dłuższy horyzont inwestycyjny zawsze oznacza wyższe ryzyko. Kolory dobrałem do obecnej sytuacji na rynkach finansowych, a długoterminowo można traktować wszystkie pola matrycy jako bezbarwne i zależne od obecnej sytuacji związanej ze stopami procentowymi i inflacją na złotym. Wpis podzielę właśnie wobec celu inwestycji w obligacje, zaczynając od przechowania środków, które teraz omówimy.

Inwestujesz w celu przechowania środków

Jeśli w obligacjach chcesz przechować środki, czyli zbudować za ich pomocą coś w rodzaju lokaty bankowej to w naturalny sposób kierujesz uwagę na obligacje skarbowe. Choć w matrycy umieściłem jako sugestię tylko obligacje skarbu państwa RP, to wiem, że powinienem w tym wpisie omówić także obligacje skarbowe rządu Stanów Zjednoczonych uznawane za najbezpieczniejsze aktywa na świecie. Ostatnio jest bardzo głośno o rzekomym ryzyku inwestowania w obligacje. Niektórzy blogerzy piszą wręcz, że inwestując w obligacje skarbowe, odniesiesz pewną stratę, bo stopy procentowe mogą tylko wzrosnąć. Inni uciekają się do wypowiedzi kompletnie absurdalnych, pokroju „obligacje są obecnie bardziej ryzykowne od akcji”, co ze względu na mechanizm ich działania jest logicznie niemożliwe, ale o tym zaraz. Rozpocznę od wyjaśnienia powodu, dla którego na każdym kroku ostrzega się nas w ostatnich miesiącach przed inwestowaniem w obligacje skarbowe rządu USA.

Dlaczego należy uważać z inwestowaniem w obligacje skarbowe rządu USA?

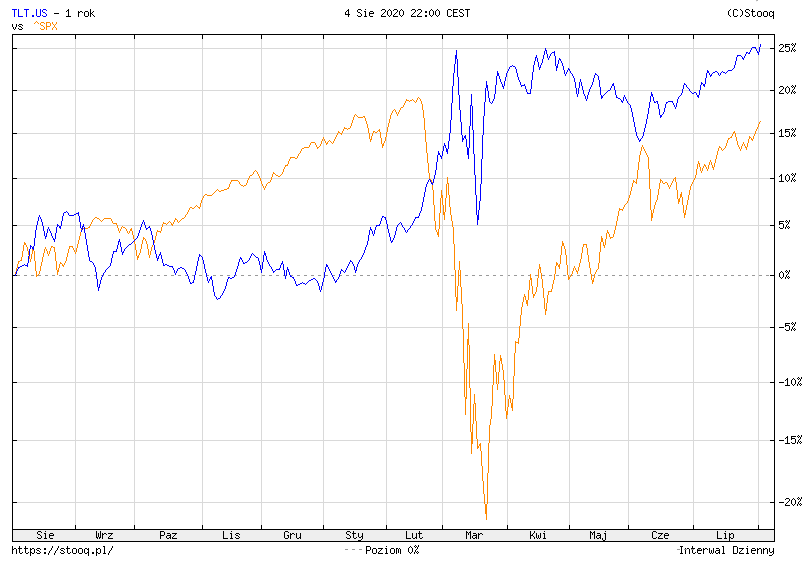

Uniwersalną radą dla defensywnego inwestora, który chciał w ostatnich latach bezpiecznie ulokować środki, było „kup długoterminowe obligacje skarbowe rządu USA”. Taka rada miała sens z kilku powodów. Po pierwsze: są one notowane w dolarze, a więc kupując je, stajesz się posiadaczem najbardziej uniwersalnej waluty świata, która do tego procentuje, wypłacając Ci okresowe odsetki. Po drugie: kurs złotego wobec dolara wahał się między 3,2, a 3,6 będąc tym samym gdzieś w okolicy długoterminowej średniej, a więc ryzyko walutowe było akceptowalne. Po trzecie: amerykańskie stopy procentowe były dosyć wysokie (około 2%), a więc obligacje skarbowe, zwłaszcza te długoterminowe były całkiem nieźle oprocentowane. Co zatem stało się na początku tego roku, że indeks obligacji pokonuje w ostatnich 12 miesiącach indeks amerykańskich akcji? Jeśli ciężko Ci w to uwierzyć to rzuć okiem na wykres ETF-a na obligacje długoterminowe (20+ lat) rządu USA wobec indeksu akcji amerykańskich S&P 500:

Nasuwa się pytanie o wzrost cen obligacji skarbowych, które w teorii nie powinny być zbyt spekulacyjną klasą instrumentów finansowych. Dlaczego ETF posiadający różne serie obligacji skarbowych rządu Stanów Zjednoczonych tak drastycznie i tak bardzo zwiększył wartość swojej jednostki między lutym a czerwcem tego roku? Wyjaśniam to zjawisko bardzo dokładnie we wpisie „Dlaczego ceny funduszy ETF na obligacje zmieniają się dynamicznie?„, do którego lektury chciałbym Cię serdecznie zachęcić. Na razie spróbuję Ci na szybko wyjaśnić zarys tego mechanizmu na tyle dobrze, byś mógł bezproblemowo kontynuować lekturę wpisu.

Dlaczego ceny obligacji skarbowych US tak wzrosły od początku roku?

Są ku temu dwa główne powody:

- Obligacje skarbowe rządu Stanów Zjednoczonych są co pewien okres licytowane na aukcjach, które wytłumaczę pokrótce w następnym akapicie. Zdecydowanie największym kupującym jest ostatnio FED, który skupując papiery dłużne, pozwala rządowi Stanów Zjednoczonych się bardziej zadłużać i finansować programy socjalne oraz wsparcie dla przedsiębiorców. FED winduje popyt na obligacje tak bardzo, że ich cena znacząco rośnie, a więc rentowność, czyli roczne oprocentowanie znacząco spada.

- Inwestorzy indywidualni „sparzeni” sytuacją z COVID-19 i obawiający się złej sytuacji na rynkach akcji już w lutym zaczęli masowo przenosić kapitał na bezpieczniejsze aktywa, jakimi są obligacje skarbowe. Zwiększyło to popyt na te instrumenty jeszcze bardziej i „dokładając” do FED-u spowodowało wręcz niebotyczny wzrost ich cen, a zatem spadek rentowności, czyli opłacalności inwestycji w nie.

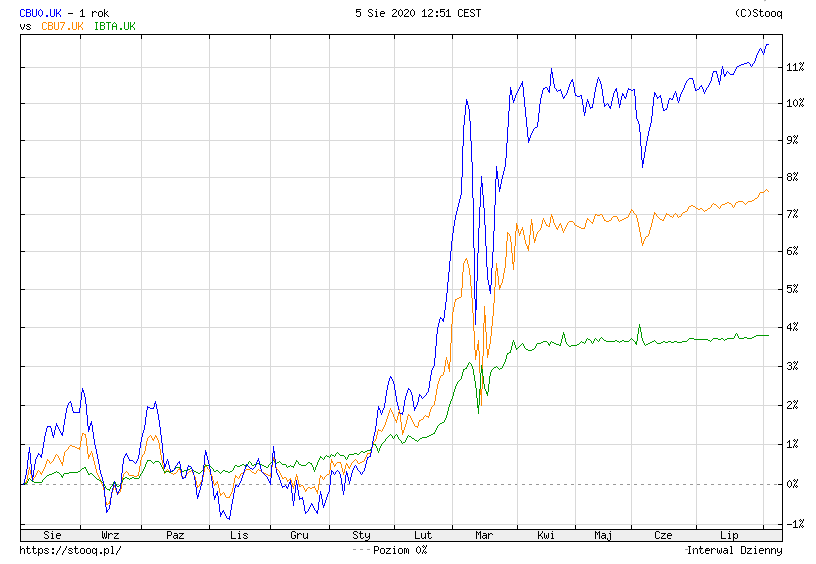

W tym momencie bardzo istotne jest zrozumienie, że rentowności obligacji nie spadły w sposób jednakowy, a skala spadku zależała od czasu trwania (ang. maturity) papierów. Przedstawię to w prosty sposób, porównując ceny jednostek trzech funduszy ETF, które inwestują w obligacje skarbowe rządu USA o różnych terminach zapadalności. Najbardziej zyskał fundusz posiadający papiery długoterminowe (10-letnie, ticker CBU0.UK), a najmniej ten posiadający papiery o krótkim terminie zapadalności (1 – 3-letnie, ticker IBTA.UK), co doskonale widać na wykresie:

Kolejny raz mam dla Ciebie ważną informację: cena jednostki funduszu ETF trzymającego papiery długoterminowe wzrosła najbardziej, gdyż posiada on trwające emisje historycznych, a więc lepiej niż obecnie oprocentowanych obligacji skarbowych. Zdanie to podkreśliłem, gdyż dopiero kiedy zrozumiesz tę zależność, w pełni dojdzie do Ciebie to, dlaczego eksperci obecnie tak przestrzegają przed zakupem funduszy na obligacje skarbowe rządu Stanów Zjednoczonych.

Każdy, kto inwestuje w obligacje w celu przechowania swoich środków, powinien uważać na aktywa, które w przypadku mało obecnie prawdopodobnego, ale jednak możliwego wzrostu stóp procentowych w USA lub po prostu spadku cen tych obligacji na giełdzie, spadną o wartości zbliżone do tych między styczniem, a teraz. To, w połączeniu ze stale wysokim kursem dolara (w okolicy 3,7-3,8) sprawia, że fundusze długoterminowych obligacji skarbowych US wydają się teraz ryzykownym zakupem. Inaczej jest z krótkoterminowymi papierami dłużnymi, o których napiszę za kilka akapitów, ale na razie wyjaśnię Ci, w jaki sposób sprzedawane są na rynku pierwotnym papiery skarbowe rządu Stanów Zjednoczonych.

Jak działa aukcja na obligacje skarbowe US?

Sprzedaż obligacji skarbowych Stanów Zjednoczonych jest prowadzona w sposób wolnorynkowy, czyli w postaci licytacji (aukcji). Jej uczestnicy (zarówno indywidualni, jak i instytucjonalni, w tym FED) najpierw poznają parametry bazowe obligacji w postaci czasu trwania, kuponu i ich ceny jednostkowej, a następnie deklarują, ile maksymalnie są w stanie za nie zapłacić. Nie będę rozpisywał się w szczególe o samej aukcji obligacji rządu USA, gdyż jest ona świetnie opisana pod tym linkiem oraz w tym pliku .pdf. To, co musisz zrozumieć to fakt, że im więcej chętnych (czyli im wyższy popyt), tym wyższa cena końcowa takiej aukcji, a w efekcie niższa rentowność inwestycji w obligacje.

W tej chwili nie dość, że oferowany kupon (zależny od stóp procentowych, które są rekordowo niskie) jest marny (0,625% dla zwykłych obligacji 10-letnich, a tylko 0,125% dla TIPS-ów, czyli obligacji antyinflacyjnych) to jeszcze są sprzedawane za rekordowo wysokie pieniądze. Ich wygórowana cena sprzedaży, windowana przez FED i inwestorów obstawiających dalsze spadki stóp procentowych sprawia, że obligacje skarbowe rządu US wydają się bardzo słabą inwestycją przy założeniu, że stopy procentowe nie spadną jeszcze niżej. Jeśli zaciekawił Cię temat aukcji na obligacje skarbowe USA, to wszystkie nadchodzące ich licytacje znajdziesz tutaj, a wyniki wcześniejszych licytacji tu. Porównam teraz pokrótce historyczne i obecne emisje obligacji „zwykłych” oraz antyinflacyjnych rządu USA, wyjaśniając Ci różnice między nimi.

Obligacje antyinflacyjne (TIPS) czy zwykłe Treasury Notes/Bonds?

Podstawową różnicą między polskimi a amerykańskimi obligacjami skarbowymi o profilu antyinflacyjnym jest sposób rozliczania ich odsetek. Oto jak „działają” obydwie klasy aktywów:

- Polskie obligacje skarbowe antyinflacyjne (obecnie 4-, 6-, 10- i 12-letnie, choć emisje druga i czwarta są zarezerwowane dla beneficjentów programu 500+) sprzedawane są przez skarb państwa po określonej cenie (zwykle 100 zł za jednostkę). Ponadto ich oprocentowanie jest stałe w pierwszym roku, a zmienne i zależne od wartości inflacji w każdym kolejnym roku. Wartość nominału (100 zł) papieru dłużnego nie zmienia się w czasie, a ich mechanizm antyinflacyjny manifestuje się poprzez wypłatę zależnych od inflacji CPI rocznych odsetek, które sezonowo trafiają na konto bankowe posiadacza tych obligacji.

- Amerykańskie obligacje skarbowe antyinflacyjne, czyli TIPS (ang. Treasury Inflation-Protected Securities) sprzedawane są w formie licytacji, a więc ich cena kształtowana jest przez popyt na rynku. Te papiery bardzo często sprzedawane są poniżej lub powyżej ich nominału, wynoszącego zwykle 100 dolarów za jedną jednostkę. Ich oprocentowanie jest, podobnie jak w przypadku zwykłych obligacji skarbowych Stanów Zjednoczonych w każdym roku stałe i nie zależy od inflacji. Mechanizm ochrony przed inflacją działa tak, że wartość jednostki, czyli nominał zmienia się okresowo wraz ze zmianą wartości indeksu inflacji CPI dla dolara. Upraszczając: gdy inflacja jest dodatnia, to cena jednostki obligacji TIPS rośnie, a gdy występuje deflacja, to cena jednostki TIPS maleje. Są one bardziej opłacalne od zwykłych obligacji skarbowych tylko od pewnej wartości inflacji, którą policzyłem w kolejnych akapitach, by jeszcze lepiej wyjaśnić Ci ten mechanizm.

Czego spodziewać się po zwykłych obligacjach skarbowych US w przyszłości?

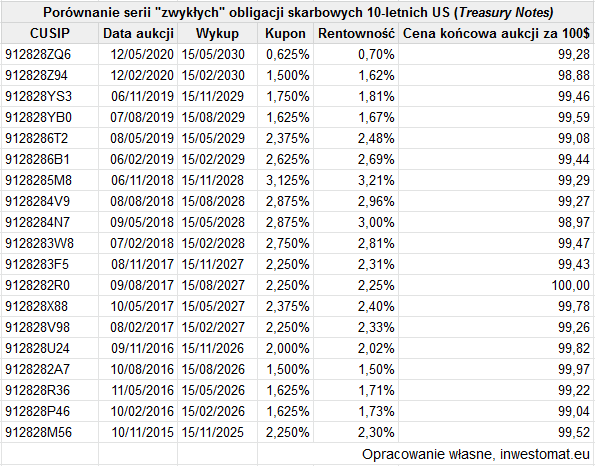

Sytuację związaną ze zwykłymi „skarbówkami” rządu Stanów Zjednoczonych najlepiej wyjaśni Ci poniższa tabela. Zawarłem w niej ostatnie kilkanaście serii (CUSIP to jak kod ISIN dla obligacji skarbowych US) wraz z datami przeprowadzenia aukcji, data wykupu, nominalnym kuponem, końcową ceną aukcji oraz wynikającą z tego rentownością. Jak wcześniej wspomniałem: na rentowność obligacji wpływa zarówno kupon, jak i cena zakupu, a ostatnia licytacja przyniosła wynikową rentowność w wysokości 0,70%, gdyż najniższa wylicytowana cena wynosiła mniej niż 100 dolarów za sztukę:

Widoczny jest spadek stóp procentowych, ponieważ oferowany kupon obligacji skarbowych 10-letnich rządu USA spadł z 3,125% rocznie w listopadzie 2018 r. do 0,625% rocznie w maju 2020 roku. Widoczny jest również spadek popytu na tak nisko oprocentowane obligacje, który poskutkował zakupem z dyskontem (99,28 dolara za obligację o nominale 100 dolarów). Obstawiam, że gdyby nie największy kupujący obligacje skarbowe Stanów Zjednoczonych, czyli FED to cena końcowa licytacji byłaby o wiele niższa, bo inwestorzy indywidualni z całą pewnością nie są zachwyceni obecnymi kuponami. Wiele z Was pytało mnie o obligacje antyinflacyjne rządu USA, więc przygotowałem dla Was coś ekstra. Porównany bowiem te dwa rodzaje obligacji, licząc to, ile musiała w danym momencie historycznym średnio wynosić wartość dolarowej inflacji, aby TIPS-y opłacały się bardziej od zwykłych obligacji 10-letnich, które opisałem powyżej.

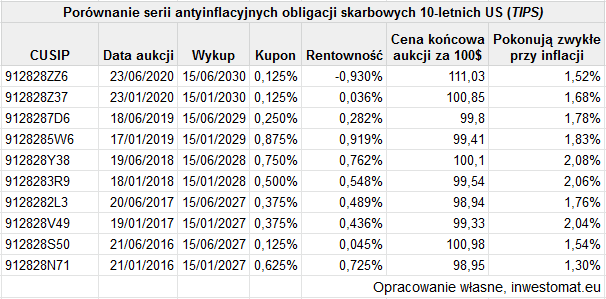

Jak radzą sobie obecne emisje TIPS-ów, czyli amerykańskich obligacji antyinflacyjnych?

Obecnie dynamika inflacji w Stanach Zjednoczonych wynosi około 0,6%, co w porównaniu do polskiego 3,1% jest dosyć niskim odczytem. Obligacje skarbowe TIPS, na które dostępne jest w Polsce całkiem sporo ETF-ów, zabezpieczają przed inflacją kosztem niższego od zwykłych obligacji 10-letnich kuponu. Dla przykładu obecna seria TIPS-ów oferuje 0,125% rocznie (tak, jedną ósmą procenta rocznie) wobec 0,625% rocznie oferowanego przez „zwykłe 10-latki” rządu USA. Cena ich najnowszej emisji jest absurdalnie wysoka, bo jak możesz wyczytać z tabeli, jej licytacja zakończyła się na 111 dolarów za nominał 100 dolarów:

Dlaczego doszło do tak specyficznej sytuacji, a TIPS-y zostały sprzedane tak drogo? Obligacje TIPS nie mogą ustawowo być oprocentowane poniżej minimum w wysokości 0,125%, a zauważ, że już ich styczniowa emisja (gdy „zwykłe” obligacje 10-letnie oferowały kupon 1,5% rocznie) oferowała tak niski kupon. Co się zatem zmieniło? Ich relatywna opłacalność wobec „zwykłych 10-latek”, stąd inwestorzy byli skłonni za najnowszą emisję zapłacić aż 111 dolarów, byle tylko być chronionymi przed dolarową inflacją.

W tym momencie powinieneś już dobrze rozumieć mechanizm działania i oprocentowania amerykańskich obligacji skarbowych i sens ostrzeżeń przed nimi, którymi dzielą się eksperci inwestycyjni. Nie znaczy to wcale, że są to papiery zupełnie bezsensowne i że nie można ich zmyślnie użyć do ucieczki przed inflacją na złotym, o czym za kilka akapitów przeczytasz. Wróćmy teraz do sedna wpisu, czyli doboru papierów dłużnych służących do przechowywania swoich środków.

Jak poprawnie dobrać polskie obligacje skarbowe?

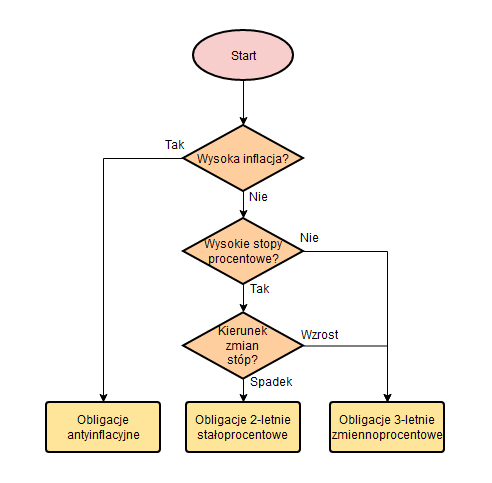

Dobór odpowiednich obligacji skarbowych nie jest wbrew pozorom bardzo skomplikowanym procesem. Przypominam, że jesteś dalej w rozdziale o przechowywaniu środków, a więc nie przejmujesz się zbytnio, jeśli tymczasowo inflacja będzie „podjadać” Twoje oszczędności. Istotne jest przede wszystkim bezpieczeństwo, a jedyna walka, jaką podejmuje tutaj inwestor to potyczka z oprocentowaniem lokat, które jest obecnie rekordowo niskie i wynosi jakieś 1% dla lokat niepromocyjnych, a jedynie 0,01% dla niektórych depozytów bankowych. Przedstawiam Ci prosty i skuteczny proces wyboru właściwych obligacji skarbowych, który nie jest „nauką o rakietach”, ale działa wystarczająco dobrze:

Obecnie znajdujemy się w sytuacji wysokiej inflacji i niskich stóp procentowych, więc niemal „automatycznie” można wybrać obligacje antyinflacyjne przy założeniu, że kolejne ich emisje będzie się dało zerwać tak, jak obecne z relatywnie niską karą umowną (0,7% oraz 2% odpowiednio dla papierów 4- i 10-letnich). Sytuacja może się skomplikować, jeśli inflacja wkrótce spadnie bliżej celu inflacyjnego NBP, czyli poniżej 2,5%. Jeśli dodatkowo stopy procentowe wzrosną do okolic 1,5%, czyli tych „przed-COVIDowych” to inwestor będzie miał niezłą zagwozdkę. W takim wypadku będziesz musiał spróbować przewidzieć przyszłe ruchy stóp procentowych i wybierać obligacje stałoprocentowe jedynie w przypadku możliwego ich ponownego spadku. Zastanówmy się teraz, kiedy i jak poprawnie inwestować w obligacje stałoprocentowe rządu RP.

Polskie obligacje stałoprocentowe

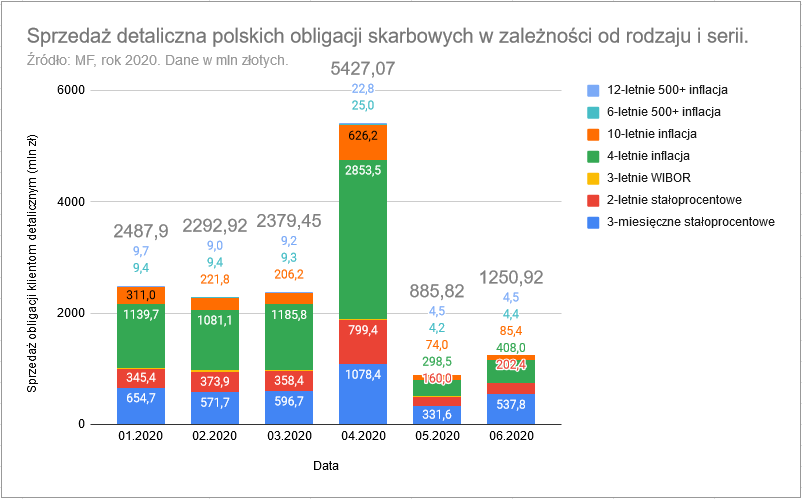

Bardzo dobrze wyjaśnimy sobie kwestię opłacalności inwestowania w każdy z trzech rodzajów obligacji, zaczynając od twardych danych. W końcu inwestorzy wiedzą, co dla nich najlepsze i zawsze będą wybierać najbardziej przyszłościowe emisje ;). Sprawdźmy więc, które z nich były najczęściej wybierane w ostatnich miesiącach, bazując na danych Ministerstwa Finansów:

Z tak narysowanego wykresu dość prosto można wyczytać, że po rekordowym kwietniu, gdy poinformowano nas o przyszłym pogorszeniu warunków wszystkich emisji, nastąpił znaczny spadek sprzedaży polskich obligacji skarbowych. Aby ocenić poszczególne emisje, warto przeanalizować jedynie ostatni miesiąc sprzedaży, czyli czerwiec 2020 roku:

Prawdę mówiąc, jestem zszokowany skalą, z jaką obligacje stałoprocentowe dominują nad wszystkimi innymi emisjami obligacji. Fakt, że 60% wszystkich inwestorów detalicznych w obligacje wybrało 3-miesięczne i 2-letnie obligacje stałoprocentowe wiedząc, że ich oprocentowanie jest naprawdę niskie (odpowiednio 0,5% i 1% rocznie) oznacza, że Polacy spodziewają się dalszych cięć stóp procentowych, a niekoniecznie wzrostu inflacji.

Jest w tym popycie na obligacje stałoprocentowe również drugie dno. Być może zagubieni inwestorzy, którzy liczą na drugą falę koronawirusa i dalsze spadki na rynkach akcji przechowują środki na obligacjach 3-miesięcznych, by nie leżały odłogiem. Myślę, że to możliwy i racjonalny powód, który jednak spowoduje stopniowe wygaszanie zainteresowania tymi obligacjami. Im dłużej potrwa okres niskich stóp procentowych i wysokiej inflacji, tym bardziej zainteresowanie skieruje się w stronę obligacji 4- i 10-letnich, o których zaraz przeczytasz.

Polskie obligacje zmiennoprocentowe

Popyt na obligacje zmiennoprocentowe zależne od WIBOR jest tak niski (8 mln wobec 1,25 mld zł popytu), że zdecydowałem się usunąć etykiety z wykresów. Prawdę mówiąc, nie mam tu wiele do dodania poza tym, że obligacje trzyletnie TOZ wybierze jedynie osoba spodziewająca się nagłego i drastycznego wzrostu stóp procentowych w krótkim terminie. Działają one tak, że przez pierwsze pół roku oferują oprocentowanie nieco wyższe niż 2-letnie (1,1% w skali roku wobec 1% w skali roku), a później… wynoszące wartość WIBOR6M, czyli obecnie 0,27% zmierzające do 0,1%, czyli stopy referencyjnej NBP. W obecnej sytuacji najlepszym, co możesz zrobić, jest unikanie tych obligacji i kontynuowanie czytania o obligacjach antyinflacyjnych.

Polskie obligacje antyinflacyjne

Wróćmy na moment do powyższej statystyki, która udowadnia, że bardzo duża część osób, bo aż 32,6% wybrało obligacje antyinflacyjne 4-letnie. Dziwi mnie trochę, że aż czterokrotnie mniej osób, bo tylko 6,8% wszystkich inwestorów dokonało zakupu obligacji 10-letnich, które są znacznie lepiej od tych pierwszych oprocentowane.

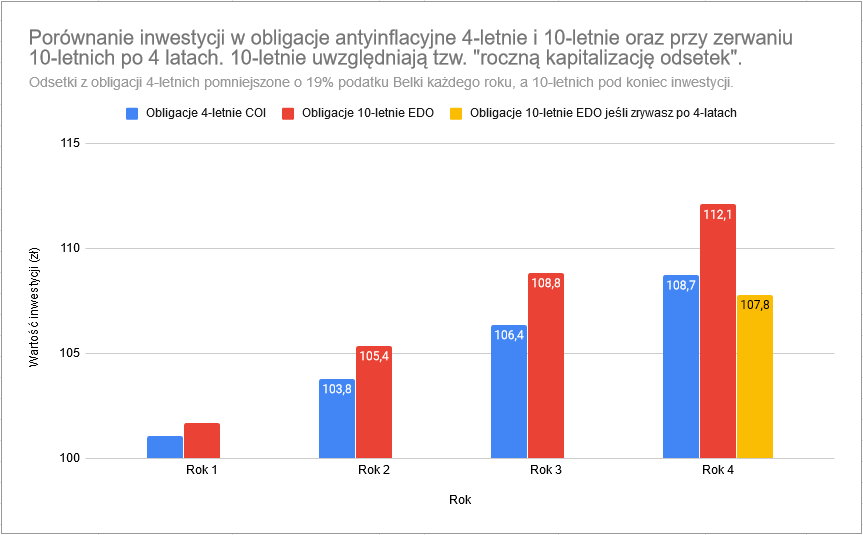

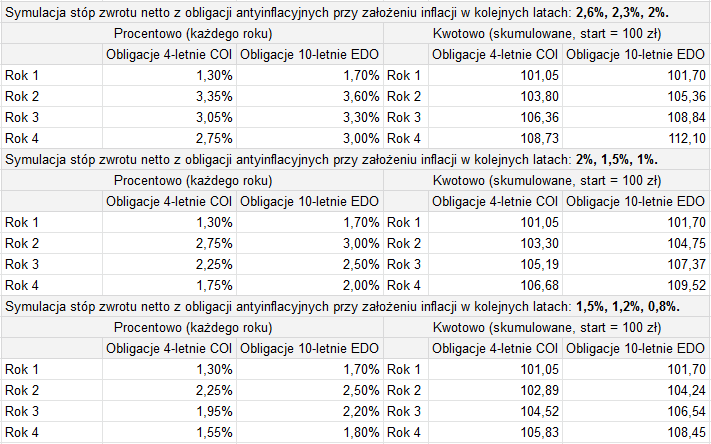

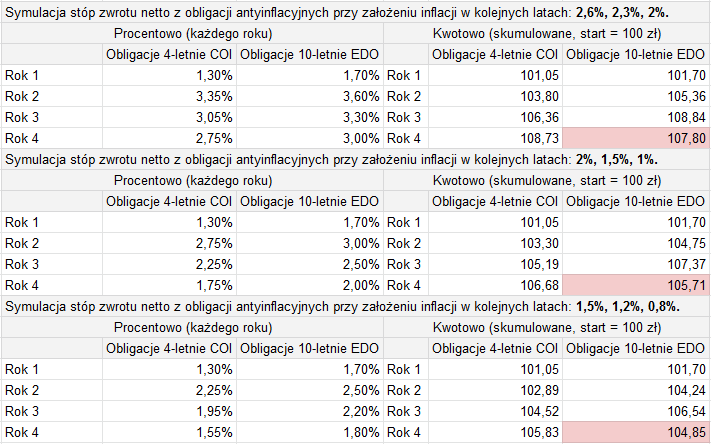

Warto wspomnieć, że obydwa rodzaje obligacji da się zerwać przedwcześnie, ale zerwanie tych 10-letnich będzie inwestora kosztować nieco więcej, bo 2 zł wobec 0,7 zł dla każdej jednostki obligacji 4-letnich. Na potrzeby wpisu zrobiłem kilka symulacji przy różnych założeniach inflacyjnych, przy czym te najbardziej realistyczne zakładają utrzymanie inflacji na podobnym poziomie przez kolejne 9-12 miesięcy, a potem lekki spadek w okolice celu inflacyjnego. Jak poradziłyby sobie obligacje 10-letnie wobec 4-letnich przy założeniu inflacji w kolejnych latach w wysokości odpowiednio 2,6%, 2,3%, a potem 2%?

Kto by się spodziewał. Inwestor, który wybiera obligacje 4-letnie zamiast 10-letnich, bo dokładnie taki posiada horyzont inwestycyjny, wyjdzie bardzo podobnie na inwestycji w „10-latki” i zerwaniu jej po 4 roku ich trwania. Oczywiście różnica to 0,9 pp. więc na większą skalę jest to już znacząca delta, stąd w pewnym sensie potrafię zrozumieć tych, którzy kupują obecnie 4-latki zamiast 10-latek. Mimo wszystko kara za zerwanie obligacji 10-letnich jest marginalna, a zatem inwestor przewidujący wysoką inflację przez kolejne 4-5 lat może spokojnie wybrać właśnie je, w najgorszym wypadku przerywając taką inwestycję przed ich terminem wykupu.

Polub moją stronę na Facebooku!

Znajdziesz tam mnóstwo przydatnych informacji o finansach i inwestowaniu

Inwestujesz w celu pokonania inflacji

Jeżeli w obligacjach szukasz obecnie sposobu na pokonanie inflacji polskiej waluty, to mam dla Ciebie raczej złe wiadomości. Po pierwsze: jeśli miałeś okazję przeczytać jeden z moich wcześniejszych wpisów, zatytułowany „Jak ochronić oszczędności przed inflacją?” to wiesz już, że indeks cen konsumpcyjnych CPI zazwyczaj ma niewiele wspólnego z rzeczywistą inflacją, którą na co dzień odczuwasz. W chwili, w której czytasz te słowa, zanosi się na średni odczyt dynamiki wzrostu CPI za 2020 rok w okolicy 3,2%. Choć obecny prezes NBP, Adam Glapiński zapewnia, że będzie ona spadać do roku 2022, to pewnie podobnie jak ja nie posiada szklanej kuli i jest to tylko jego założenie. Oto problemy z drugim podejściem do inwestowania w obligacje, czyli próbą pokonania inflacji na złotym:

- Jak wcześniej wspomniałem: nikt nie wie tego, jak kształtować się będzie inflacja w ciągu 2,3 lub 4 lat, stąd w pewnym sensie rozumiem tych, którzy wybierają obligacje 4-letnie zamiast 10-letnie, mimo obiektywnie wyższego oprocentowania tych drugich.

- Druga sprawa: nawet przy założeniu stałej inflacji w wysokości ok. 2,8%-3% rocznie w każdym z kolejnych lat z uwagi na podatek Belki, który każdorazowo zapłacisz od otrzymanych odsetek, siłą rzeczy przegrają one z inflacją. Oznacza to, że inwestując w polskie obligacje antyinflacyjne, możesz w praktyce… przegrać z inflacją.

- Trzeci i ostatni problem: jedną z metod ucieczki przed inflacją w danej walucie jest przesiadka na inną walutę, np. dolara amerykańskiego. Opiszę to jako jeden z wariantów uniknięcia inflacji na PLN, z zastrzeżeniem, że otwierasz w ten sposób pozycję walutową, wystawiając się na ryzyko kursowe, którego być może wcale nie chcesz ponosić.

Omówmy dwa najpopularniejsze w Polsce sposoby przynajmniej pozornego unikania inflacji, czyli inwestycje w obligacje 4-letnie i 10-letnie zwane też „obligacjami skarbowymi antyinflacyjnymi”.

Polskie obligacje antyinflacyjne czteroletnie i dziesięcioletnie

Poniższą tabelę przygotowałem, by pokazać Ci, że przy założeniu reinwestowania odsetek i różnych ścieżkach przyszłej inflacji (przy czym każda zakłada jej swobodny spadek) stopa zwrotu z obydwu rodzajów jest bardzo podobna. To oczywiste, że obligacje 10-letnie EDO wygrywają pod względem oprocentowania z obligacjami 4-letnimi COI niezależnie od wartości wskaźnika CPI, ale prawda jest taka, że prawdziwej inflacji po odliczeniu podatku Belki nie pokona żaden z tych dwóch papierów.

W przeciwieństwie do obligacji 4-letnich COI, obligacje 10-letnie EDO nie wypłacają kuponu co roku, a „kapitalizują go”, działając trochę jak ETF-y typu accumulating. Z tego powodu należy w obliczeniach brać też pod uwagę efekt kapitalizacji odsetek przy obligacjach 10-letnich EDO. W powyższej tabeli nie widać zatem wpływu podatku Belki na wcześniejszą wypłatę środków (po 4 latach). W ich przypadku płaci się go bowiem pod koniec inwestycji, a więc od wartości całych narosłych odsetek odlicza się 19% podatku Belki. W efekcie, gdybyś wypłacał pieniądze z obligacji EDO po 4 latach, zamiast powyższych otrzymałbyś następujące stopy zwrotu:

Czy to oznacza, że inwestor, który koniecznie musi zwyciężyć z inflacją, powinien trzymać się z dala od polskich obligacji skarbowych? Niekoniecznie, bo wg mnie lepszą solucją jest spojrzenie trzeźwo na alternatywy i zaakceptowanie rzeczywistości taką, jaka jest, a mianowicie:

- Co z tego, że w kolejnych kilku latach Twoje środki trzymane na obligacjach antyinflacyjnych będzie (lekko) nadżerać inflacja, skoro jest to rozwiązanie o wiele lepsze niż trzymanie gotówki pod poduszką lub na nieoprocentowanym rachunku bankowym?

- Wygląda na to, że w czasie niskich stóp procentowych jest i będzie to przez kolejne kilkanaście miesięcy (jeśli nie kilka lat) rozwiązanie lepiej oprocentowane od bankowych lokat i depozytów. W erze wysokich stóp procentowych lepsze okazać się mogą obligacje stałoprocentowe, które do antyinflacyjnych porównuję we wpisie „Obligacje antyinflacyjne kontra obligacje stałoprocentowe. EDO versus TBSP„.

- We wpisie „Jak ochronić oszczędności przed inflacją?” wskazałem, że poza obligacjami, inflację można spróbować „przegonić” zaopatrzeniem się w metale szlachetne. Jak widać, był to idealny „timing” do zakupu złota i srebra, które ostatnio bije rekordy popularności. Ten wpis należy do serii o obligacjach, a nie o złocie, więc chciałem jedynie wskazać, że obligacje nie są jedynym sposobem na ominięcie inflacji i jeśli nie zaakceptujesz szarej rzeczywistości, to może lepiej poszukać możliwości ucieczki od wzrostu cen produktów i usług gdzieś indziej.

Myślę, że to wyczerpuje temat doboru polskich obligacji skarbowych w celu uniknięcia inflacji. A może by tak skierować swoją uwagę na zagranicę, a konkretniej Stany Zjednoczone, których obligacje uchodzą za „najbezpieczniejsze instrumenty finansowe na świecie”?

ETF na obligacje skarbowe rządu USA o krótkich terminach

Dlaczego ETF i dlaczego obligacje „o krótkich terminach”? Już odpowiadam. Wróćmy na chwilę do treści wpisu „Obligacje (3/6) – Jak kupić obligacje skarbowe?„, w którym podsumowałem sposoby zakupu obligacji skarbowych przez polskiego inwestora. Bezpośredni zakup zagranicznych obligacji skarbowych jest przez większość polskich kont maklerskich niemożliwy, a oferta Pekao SA, choć umożliwia go, wymusza bardzo duży zakup w wysokości nawet 100 000 zł. Naturalnie, pozostawia to inwestorowi inwestycję w ETF, czyli fundusz pasywny skupujący z czasem wszystkie emisje obligacji, zamiast próby własnoręcznego zakupu wybranej emisji tych papierów.

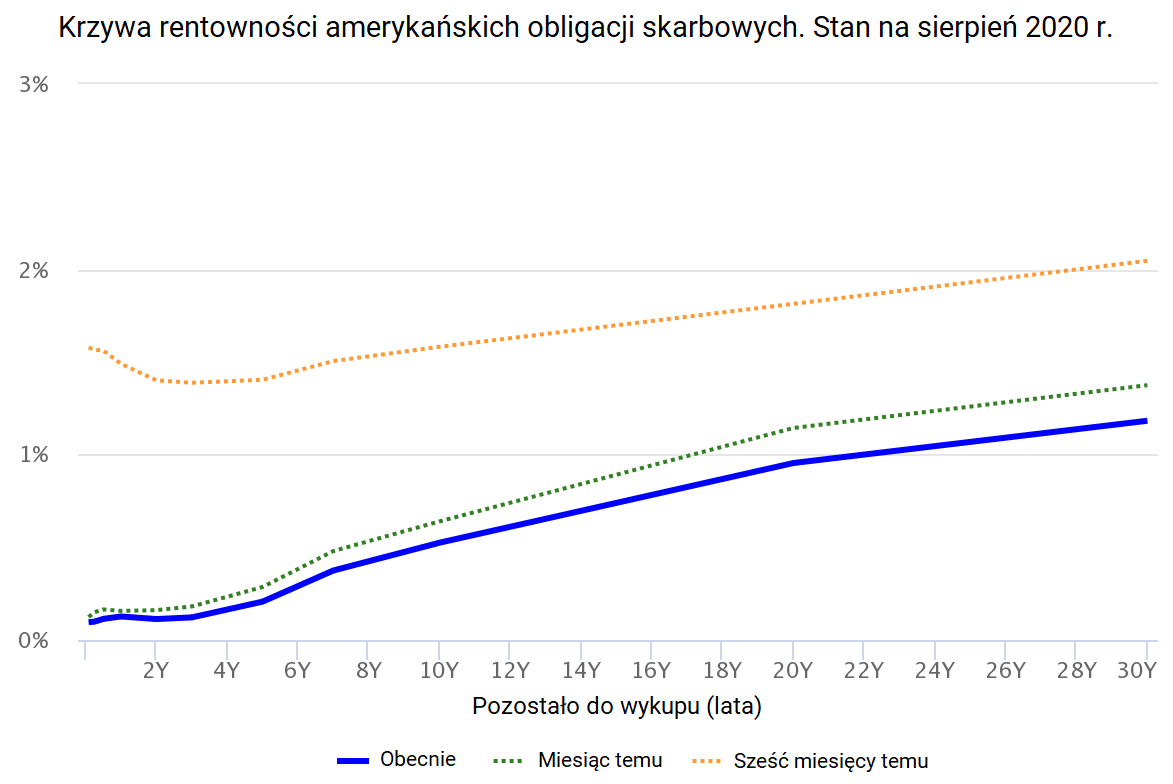

Drugi człon, czyli „krótko terminowość” papierów wyjaśnię Ci na przykładzie. Nawiążę tutaj do krzywej rentowności obligacji, o której wspominałem m.in. w moim portfelowym wpisie zatytułowanym „Jak inwestować w trzecim kwartale 2020 roku? Mój portfel inwestycyjny„. Zacznijmy od rzutu okiem na obecną krzywą i historyczne krzywe rentowności obligacji skarbowych Stanów Zjednoczonych i wyjaśnienia co obecny ich układ w ogóle oznacza:

- Obecna krzywa rentowności jest rodzaju normalnego, ponieważ inwestor uzyskuje wyższe roczne oprocentowanie (kupon) za zamrożenie kapitału na dłuższy okres.

- Zakup obligacji krótkoterminowych, czyli tych o okresie wykupu poniżej 4 lat poskutkuje bardzo niską roczną stopą zwrotu w przedziale między 0,12% do 0,18% rocznie. To fakt, że jest to niewiele, ale jednak opcja bardziej atrakcyjna, niż trzymanie dolara na koncie walutowym.

- Obligacje długoterminowe oferują obecnie najwyższe kupony ze wszystkich emisji, bo „aż” między 1%, a 1,2%. Mimo to z inwestycją w nie mam jeden zasadniczy problem. Perspektywa wzrostu stóp procentowych w ciągu 20-30 lat jest niemal pewna, a wtedy wartość bieżących emisji znacząco spadnie. Czy, aby pokonać inflację na złotym, chcesz spekulować na walucie i na amerykańskich stopach procentowych? Pytanie bardzo istotne, bo do tego sprowadzałoby się kupowanie teraz ETF-ów na obligacje długoterminowe rządu Stanów Zjednoczonych.

Pozwól, że przedstawię bardzo uproszczony wariant poszczególnych scenariuszy w tabeli poniżej:

Scenariusz | Szansa | ETF na Obligacje długoterminowe | ETF na obligacje krótkoterminowe |

|---|---|---|---|

Stopy procentowe zostają obniżone poniżej 0. | 40% | Cena jednostki zdecydowanie rośnie | Cena jednostki lekko rośnie |

Stopy procentowe utrzymują się na poziomie 0,25 | 45% | Jednostki zyskują na wartości tyle, co wartość kuponu rocznie (~1%) | Jednostki zyskują na wartości tyle, co wartość kuponu rocznie (~0,2%) |

Stopy procentowe rosną w okolice 1 | 12% | Następuje spadek ceny jednostki o jakieś 6-7% (bazując na wzroście z marca) | Następuje spadek ceny jednostki o jakieś 2-3% (bazując na wzroście z marca) |

Stopy procentowe rosną w okolice 3 lub wyżej | 3% | Następuje spadek ceny jednostki o jakieś 16-22% (bazując na wzroście z marca) | Następuje spadek ceny jednostki o jakieś 6-8% (bazując na wzroście z marca) |

I teraz wróćmy do powodu, dla którego chciałeś inwestować w obligacje, a (przypomnę), że było to „pokonanie inflacji na złotym”. Dwa scenariusze:

- Kupując obligacje długoterminowe Stanów Zjednoczonych, na przykład te 20- lub 30-letnie ryzykujesz zmianą kursu walutowego (USD/PLN), oraz stopą procentową na dolarze (każda zmiana poziomu stóp procentowych to pewna zmiana ceny Twojego funduszu ETF).

- Kupując obligacje krótkoterminowe, dajmy na to 1- lub 3-letnie również ryzykujesz kursowo (USD/PLN), ale zmiana dolarowej stopy procentowej wpłynie na Twoją inwestycję dosyć nieznacznie. Oczywistym negatywem jest jednak spodziewana rentowność roczna tych papierów w granicach 0,2%, czyli bliska zeru.

Tym samym dochodzimy do bardzo istotnego pytania: czy ktoś pragnący pokonać inflację na złotym powinien być tak zdeterminowany, by ryzykować walutowo? Według mnie nie dlatego mimo wszystko najlepszą alternatywą są prawdopodobnie przegrywające z inflacją obligacje 4- i 10-letnie polskiego skarbu państwa.

Jeśli jesteś zawiedziony, czytając na moim blogu, że najlepszymi obligacjami w celu pokonania inflacji są papiery dłużne, które z natury jej nie pokonają, to zupełnie Cię rozumiem. Sęk w tym, że nie wychodząc z tematu obligacji (np. na złoto lub tanie akcje dywidendowe) bardzo ciężko jest mi uczciwie wysnuć inny wniosek z powyższych przemyśleń i analiz. Inwestor chcący pokonać obligacjami obecną inflację powinien zatem być może zaakceptować fakt, że będzie to tymczasowo niemożliwe i wybrać „najmniejsze zło” w postaci polskich 4- lub 10-latek.

Czy jednak istnieje bardziej zyskowna opcja, którą warto by sprawdzić przy założeniu, że inwestor gotów jest ponieść większe ryzyko? Kontynuuj czytanie, by dowiedzieć się tego, co mógłby obecnie zrobić inwestor poszukujący wyższych odsetek i chcący zbudować coś na kształt portfolio dywidendowego, tyle że z obligacji, a nie z akcji.

Obserwuj mnie na Twitterze:

Subskrybuj mój kanał YouTube:

Inwestujesz dla wysokich odsetek

Zanim ktokolwiek oskarży mnie o brak konsekwencji i spekulację przyznam się, że przez lata wybierałem obligacje właśnie w tym celu. Chciałem bowiem uzyskać efekt „spółek dywidendowych” bez ryzykowania nadmiernego osunięcia mojego kapitału, gdyż część portfela zawsze miałem w małych spółkach wzrostowych. Naturalnie, moja uwaga skierowana była zatem na obligacje korporacyjne, o których będzie ten rozdział.

Są mi one szczególnie bliskie, co wyczuć mogłeś, czytając część drugą cyklu, czyli „Obligacje (2/6) – Co to jest rynek obligacji Catalyst i skąd jego zła sława?” i dowolny z wpisów portfelowych. Przygotowując się do napisania tego wpisu na blogu, naturalnie przejrzałem moje przeszłe wyniki, obliczając stopę zwrotu z obligacji korporacyjnych, którą udało mi się osiągnąć. Było to w latach 2018 i 2019 odpowiednio 5,8% i 5,4% brutto, czyli o wiele więcej niż można było wtedy zarobić na polskich obligacjach skarbowych.

Co bardzo istotne tą ponadprzeciętną (przeciętna stopa zwrotu z obligacji korporacyjnych wynosiła wtedy ok. 3,9%) stopę zwrotu uzyskałem nie poprzez inwestowanie w obligacje o wysokim kuponie, a poprzez okazyjne odkupywanie tych ze średnim/niskim kuponem na rynku wtórnym od innych inwestorów. Opiszę to szerzej w szóstej, ostatniej już części tego cyklu, a dzisiaj podzielę się z Tobą zasadami, których trzymając się, z wysokim prawdopodobieństwem unikniesz pożyczania pieniędzy przyszłym spółkom-bankrutom.

Polskie obligacje korporacyjne

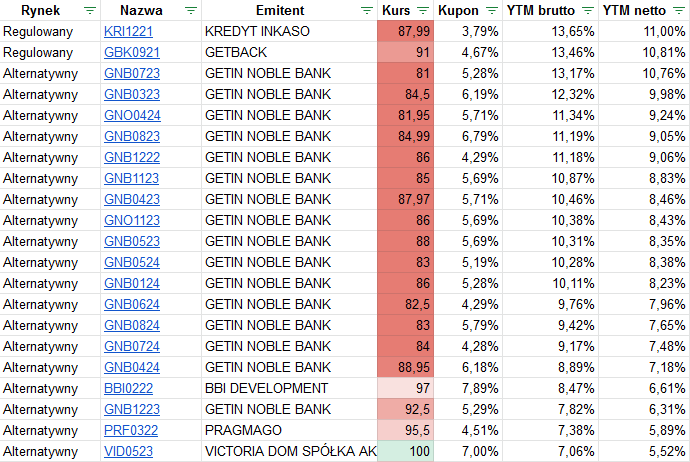

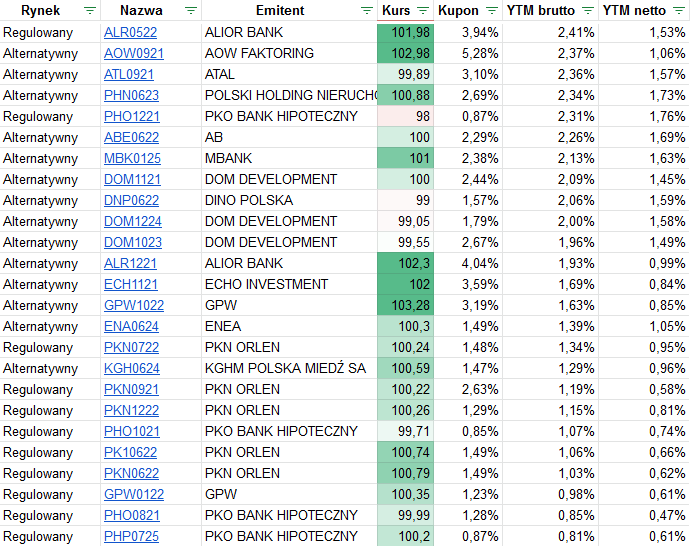

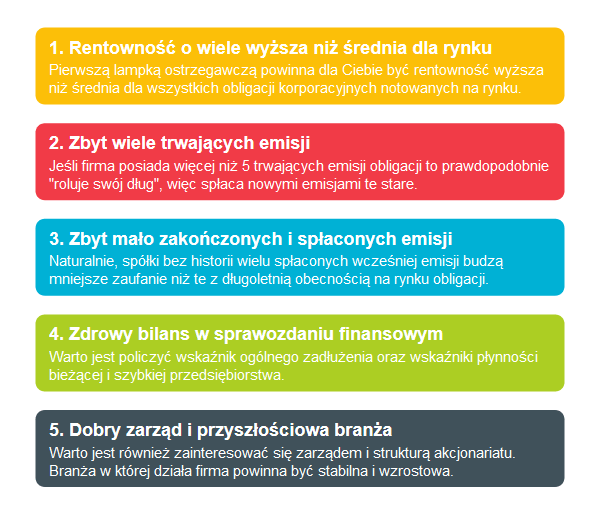

Wprawdzie na każdym kroku pisząc mojego bloga, staram się wyjaśnić, że w inwestowaniu, podobnie jak w życiu, nie ma dróg na skróty, to dziś podzielę się z Tobą pewnym „ułatwiaczem” życia. Chodzi to o listę punktów, którą warto skonfrontować z każdą bezpośrednią inwestycją w obligacje korporacyjne, aby nie musieć czuć się później oszukanym i „wystrychniętym na dudka”. W dalszej części tego rozdziału omówię też inwestowanie w ETF-y na obligacje korporacyjne, a na razie skupmy się na inwestorze, który woli wybierać obligacje polskich firm własnoręcznie. Przede wszystkim przyjrzyjmy się obecnej ofercie dostępnych na rynku wtórnym Catalyst obligacji korporacyjnych. Wszystkie tabele, które zaraz zobaczysz bazują bezpośrednio na skanera obligacji Catalyst i są dzisiejszym zrzutem danych, który straci aktualność kolejnego dnia notowań. To nieistotne, bo chcę nauczyć sposobu myślenia, a nie napisać wiecznie aktualny wpis, bo na tak dynamicznym rynku byłoby to niemożliwe. Zaczniemy od tych z najwyższą obecnie rentownością, czyli od tych najbardziej ryzykownych:

Gwoli wyjaśnienia pojęcie YTM (ang. yield to maturity) brutto oznacza to, jaką po dzisiejszej cenie inwestor uzyska roczną stopę zwrotu, zakładając, że spółka spłaci swoje obligacje. W przypadku drugich od góry obligacji każdy mój czytelnik będzie wiedział, że to raczej niemożliwe, gdyż spółka jest od dawna w upadłości, a jej obligatariusze mają od lat problemy, by odzyskać pożyczone jej środki. Zauważ, że na YTM brutto składają się dwie rzeczy:

- Bazowa wartość kuponu. Przykładem będą obligacje VID0523 oraz BBI0222, które notowane są po cenach bliskich tych nominalnych (odpowiednio 100% oraz 97%). Wysokie oprocentowanie (7% oraz 7,89%) oferowane było jako standardowe, a więc sam emitent uznał, że ryzyko inwestycji w jego papier jest tak wysokie, że musi zaoferować on wysoki kupon. W tym przypadku inwestorzy (jeszcze) nie wyprzedają papierów, ale są one bardzo ryzykowne od momentu rozpoczęcia notowań. Zdecydowanie zły znak.

- Obniżona cena obligacji na rynku, czyli tzw. dyskonto. Doskonałym przykładem będą prawie wszystkie serie obligacji Getin Noble Bank, które, choć nominalnie oferują kupony pomiędzy 4% a 7% rocznie to niska cena, po której inwestorzy sprzedają je na rynku wtórnym, powoduje ich wzrost rentowności do 9, 10, a nawet 11 lub 12 procent. W praktyce oznacza to, że inwestorzy wyprzedają te papiery, tracąc nawet 20% w stosunku do ceny emisyjnej, gdyż boją się upadłości spółki. Kolejny zły znak.

Skoro rynek lub sami emitenci oceniają te emisje obligacji jako ryzykowne, to rozsądny i defensywny inwestor powinien trzymać się od nich z daleka. Oceńmy teraz to, jak wysoka jest obecnie rentowność najbezpieczniejszych, czyli najniżej oprocentowanych emisji obligacji korporacyjnych oferowanych na rynku wtórnym Catalyst:

Pierwszy ciekawy fakt to to, że większość z emisji, które obecnie oferują rentowności między 0,8%, a 2,4% rocznie posiada wyższy nominalny kupon, ale inwestorzy za nie „przepłacają”. Co to oznacza? Prawdopodobnie to, że bezpieczeństwo jest w cenie, a inwestorzy znaleźli w obligacjach tych spółek „bezpieczną przystań” na miarę obligacji skarbowych. Nie dajmy się zwieść pozorom, bo nawet wśród tych firm pewne są tylko niektóre ze wskazaniem spółek skarbu państwa. Ten rozdział dotyczy próby uzyskania jak najwyższego kuponu, więc powyższe obligacje nie będą zbyt ciekawą opcją dla agresywnego inwestora. Przyjrzyjmy się zatem środkowi stawki, czyli papierom dłużnym, których zakup po obecnych cenach oznacza dla inwestora rentowność na poziomie 3%-4% brutto rocznie:

Większość z powyższych emisji jest zmiennokuponowa, a więc ich rentowność mocno spadła z uwagi na obniżenie stopy procentowej na złotym z 1,5 do 0,1. Oznacza to, że te papiery jeszcze rok temu przynosiły blisko 5% rocznie brutto wobec dzisiejszego 3,6%. Czy inwestor, który chce maksymalizować wartość otrzymywanych kuponów, powinien się interesować właśnie „środkiem stawki”? Zdecydowanie tak, ale powinien starać się kupić je po nieco niższych cenach niż obecnie, by uzyskać YTM brutto w wysokości około 5% brutto.

Nie piszę tu oczywiście, że wszystkie z tych emisji są jednakowo bezpieczne, ani, że w ogóle są one bezpieczne. Chcę nauczyć Cię trybu myślenia, który odsiewa zarówno te najbardziej, jak i te najmniej rentowne, jeśli nie bawisz się w spekulację (patrz: część 6 cyklu), ani w przechowanie środków (patrz: wcześniejsza część tego wpisu). Jak mając podobną „shortlistę” dokonać wyboru tych najbezpieczniejszy obligacji, by potem nie żałować i procesować się z firmą, która nie zwróciła Twoich pieniędzy?

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć IKE/IKZE z bogatą ofertą ETF-ów?

Mój link obniża prowizję na rynkach zagranicznych z 0,29% do 0,24%.

Szukasz zagranicznego konta maklerskiego?

Pełen ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Jak poprawnie inwestować w obligacje korporacyjne?

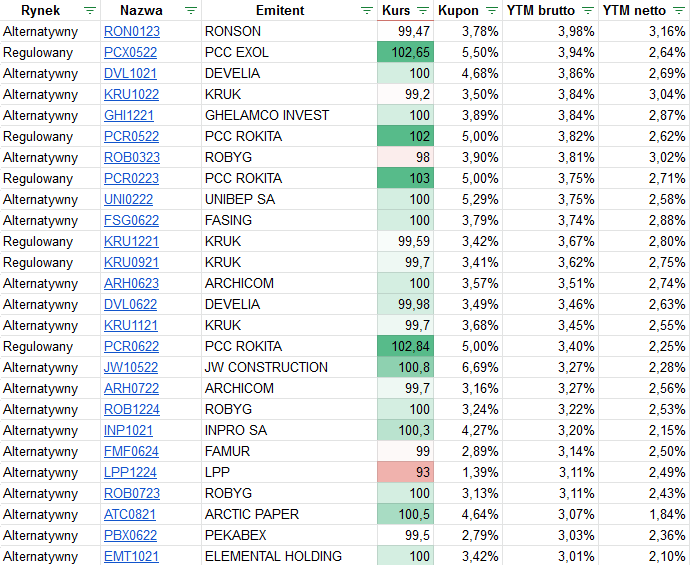

Jeśli jesteś już w posiadaniu listy obligacji korporacyjnych, które pod względem rozsądnego poziomu rentowności przyciągnęły Twoją uwagę, to oto co sugeruję zrobić. Przygotowałem dla Ciebie prostą instrukcję, której przestrzeganie spowodowało, że od pięciu lat nie zainwestowałem w obligacje przyszłego bankruta ani razu. Zastrzegam, że nie jest to „nauka o rakietach”, a raczej kilka punktów, które wymyśliłby każdy odrobinę doświadczony inwestor w dług korporacyjny, ale sądzę, że mogą Ci się one przydać:

Pozwolę sobie rozwinąć każdy z punktów:

- Zbyt wysoka rentowność: patrz jeden akapit wcześniej. Nigdy nie wybieram obligacji, które w momencie analizy oferują rentowność znacznie powyżej średniej dla rynku w obecnej chwili. Wyjątek robię jedynie, gdy spekuluję, o czym napiszę w kolejnej, a zarazem ostatniej części serii.

- Zbyt wiele trwających emisji oznacza najczęściej rolowanie długu i spółkę w kłopotach. Staraj się unikać obligacji firmy, która posiada więcej niż 5 (a może nawet więcej niż 3) trwających emisji.

- Zbyt mało zakończonych sukcesem emisji to odwrotność poprzedniego punktu. Jeśli spółka wyemitowała raz i nie posiada żadnej historii na Catalyst, jest ona świeża na giełdzie papierów wartościowych i zwyczajnie brakuje dowodów, że spłaca ona swoje zobowiązania, to stanowczo radzę Ci unikać inwestowania w jej papiery dłużne.

- Zdrowy bilans oznacza zdrową spółkę. Nie pisałem jeszcze na blogu o szczegółach analizy finansowej, ale wspomniałem o niej we wpisie „Akcje (2/10) – Jak analizować akcje spółek? Podstawy analizy fundamentalnej„, w którym znajdziesz opisy podstawowych wskaźników finansowych, przydatnych, zwłaszcza jeśli brakuje Ci wiedzy w dziedzinie. Podpowiedź: wskaźniki płynności, wskaźnik ogólnego zadłużenia, dodatnie przepływy operacyjne przez przynajmniej kilka lat.

- Dobry zarząd i przyszłościowa branża to podejście niemal inwestorskie. Uważam, że w przypadku oceny obligacji inwestor powinien dokonywać czegoś podobnego do tego, co robi, zanim kupi akcje spółki. Choć w tym przypadku nie będziesz posiadał „kawałka spółki” to od jej przyszłych sukcesów zależy, czy otrzymasz z powrotem swoje pieniądze, więc dobrze Ci radzę, abyś przyłożył się do „prześwietlenia” zarządu i pomysłu na dalszą działalność spółki, zanim pożyczysz jej swoje ciężko zarobione pieniądze.

To powinno Ci wystarczyć, by wyrobić w sobie dobre nawyki dotyczące doboru obligacji korporacyjnych i osiągnąć zdecydowanie ponadprzeciętne wyniki inwestycyjne, bijąc na głowę posiadaczy większości obligacji skarbowych, niezależnie od rodzaju i serii. Jeśli chciałbyś rozwinąć temat selekcji obligacji korporacyjnych, to koniecznie przeczytaj też artykuł „Jak analizować obligacje korporacyjne z GPW Catalyst?„, w którym bardziej szczegółowo opisuję proces ich wyboru. W tekście „Jak stworzyć rozsądny portfel obligacji korporacyjnych?„, który jest kontynuacją powyższego, opisuję sposoby na budowę portfela z obligacji korporacyjnych z Catalyst dla osób, które nie chcą ponosić nadmiernego ryzyka.

Co jednak zrobić, jeśli jednak nie chcesz ponosić bezpośredniego ryzyka upadłości emitenta i samemu dywersyfikować portfela 5-10 seriami różnych obligacji? Jest na to metoda w postaci ETF, czyli funduszu pasywnego, który inwestuje w obligacje korporacyjne.

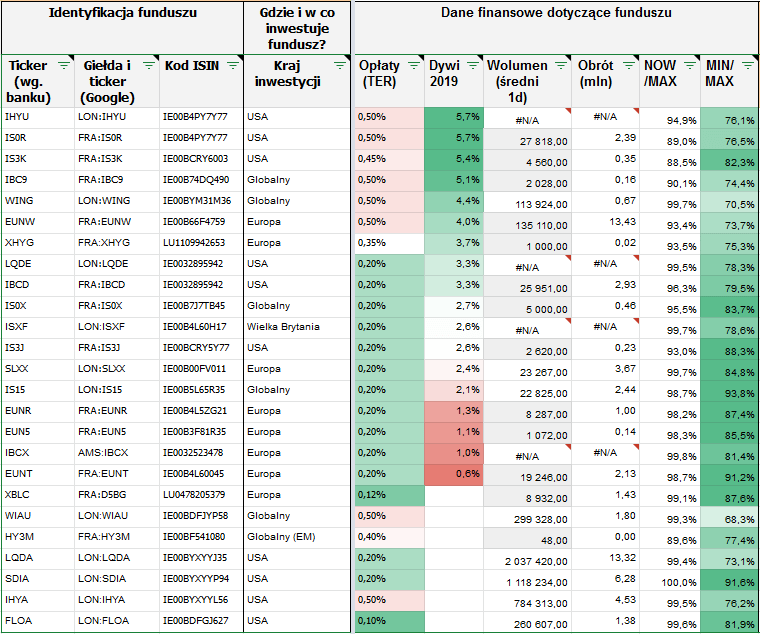

ETF na zagraniczne obligacje korporacyjne

O ETF-ach mogłeś już dość sporo przeczytać na moim blogu, ale tu pomocna będzie zwłaszcza część o budowie portfela ETF-ów. Mowa tu o najchętniej dotychczas komentowanym artykule na moim blogu, zatytułowanym „ETF (6/6) – Jak zbudować portfel inwestycyjny z ETF-ów?„, w którym ETF-y na obligacje korporacyjne stanowiły część głównych portfeli. Nie bez powodu umieściłem je w aż 4 z 10 proponowanych portfeli. Uważam bowiem, że są to naprawdę dobre aktywa, które pozwolą Ci całkiem zręcznie uniknąć ryzyka bankructwa emitenta poprzez ogromną dywersyfikację inwestycji.

Pamiętasz jeszcze jak w części drugiej cyklu, czyli „Obligacje (2/6) – Co to jest rynek obligacji Catalyst i skąd jego zła sława?” policzyłem skorygowaną stopę niespłacalności obligacji pod względem kapitalizacji? Przypomnę, że dla okresu 06.2019 – 06.2020 wyniosła ona około 1,7%. Pomyśl o tym, jak trudno byłoby Ci samemu kupić wszystkie emisje obligacji w takich proporcjach, by ich rentowność się uśredniła, a ryzyko bankructwa emitenta zostało zminimalizowane. Fundusz ETF robi to za Ciebie… i to wcale nie tak drogo.

Podobnie jak wyżej, także tutaj wkleję Ci wycinek listy ETF-ów, którą dobrze znasz po odfiltrowaniu jedynie funduszy obligacji korporacyjnych posortowanych po wartości wypłaconej przez nie w 2019 roku dywidendy w proporcji do średniej ceny ich jednostek z tamtego okresu:

Dla inwestora, który chce maksymalizować stopę dywidendy, czyli odsetek z obligacji korporacyjnych najciekawsze będą pierwsze pozycje tabeli. Inwestycja w papiery dłużne „upadłych aniołów” (ang. fallen angels) wiąże się jednak ze sporym ryzykiem utraty kapitału. Zwróć uwagę na kolumnę „MIN/MAX”, która informuje, o ile maksymalnie w ciągu roku osunął się kurs jednostki takiego ETF-a. Jeśli nie przeszkadza Ci ryzyko walutowe, które ponosisz (pierwsze trzy pozycje inwestują w obligacje dolarowe, więc masz pełną ekspozycję na ryzyko na linii USD/PLN), ani fakt, że niektóre z nich tymczasowo traciły nawet 25%-30% wartości w okresie marca tego roku to droga wolna.

Czym w ogóle różni się taka inwestycja od własnego doboru polskich obligacji korporacyjnych? To dosyć proste:

- Przy własnym doborze polskich obligacji korporacyjnych ponosisz głównie ryzyko bankructwa emitenta, a problematyczna jest odpowiednia dywersyfikacja środków. Nawet jeśli „pożyczysz pieniądze” 10 firmom to jest to stale bardzo mała dywersyfikacja w porównaniu do możliwości, jaką daje Ci fundusz ETF. Z drugiej strony inwestujesz w złotym, więc nie ponosisz tu w ogóle ryzyka walutowego.

- Przy wyborze ETF-a lub ETF-ów na obligacje korporacyjne ponosisz przede wszystkim ryzyko walutowe. Remedium na to może być wybranie funduszu globalnego i upewnienie się, że posiada on w równej proporcji papiery firm z wielu krajów, w tym rynków wschodzących. W ten sposób poprzez uśrednienie obniżysz łączne ryzyko walutowe swojego portfela. Dywersyfikacja funduszy jak tak wielka, że jako posiadacz ich jednostek niemal nie odczujesz wpływu bankructwa jednego, kilku lub kilkunastu emitentów rocznie, stąd ryzyko niewypłacalności jest tu prawdziwie zminimalizowane.

Amerykanie mawiają „pick your poison„, czyli „wybierz swoją truciznę”. Ja powiem Ci szczerze, że aby pokonać rynek będziesz musiał „wybrać swoje ryzyko”, bo bez ryzyka jest to zwyczajnie niewykonalne. Jakie kroki polecałbym komuś, kto zdecydował się na zakup ETF-ów na zagraniczne obligacje korporacyjne?

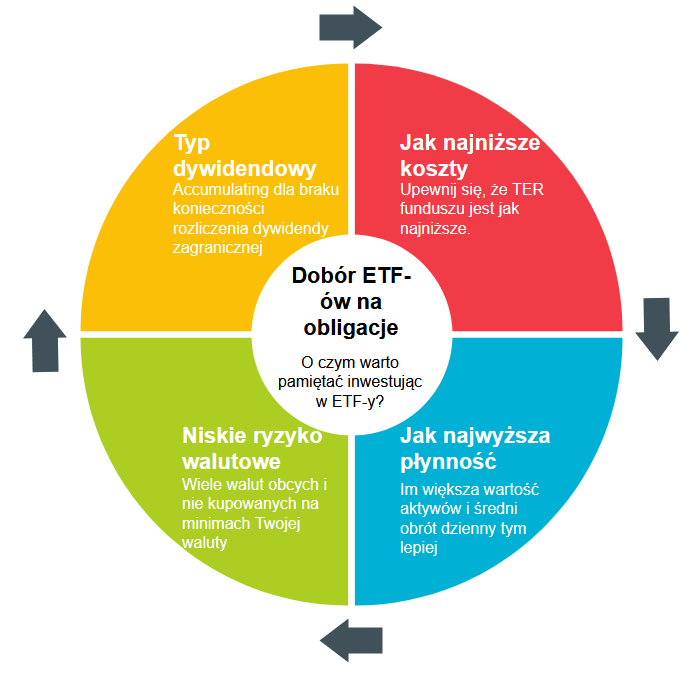

Jak dobrać właściwy ETF na obligacje korporacyjne?

Poniżej zamieszczam bardzo uniwersalny diagram, który równie dobrze mógłby być częścią cyklu o ETF-ach, a w tym kontekście będzie jedynie odświeżeniem tamtych materiałów. W doborze ETF-a na zagraniczne obligacje korporacyjne powinieneś kierować się następującą instrukcją:

W skrócie: jak najniższe TER i jak najbliższe podążanie za benchmarkiem (sprawdzisz to m.in. w serwisie Morningstar, pisałem o tym w „ETF (2/6) – Jak wybrać ETF? Narzędzia do znajdowania i oceny ETF-ów„). Jeśli nie inwestujesz przez IKE, ani IKZE i nie chcesz kłopotać się rozliczaniem zagranicznych dywidend to polecam typ accumulating. Płynność, czyli obroty funduszu powinny być jak najwyższe, byś zawsze mógł łatwo dokupić lub sprzedać jego jednostki. Ryzyko walutowe zminimalizujesz, wybierając fundusz inwestujący w obligacje firm z wielu krajów, zamiast tylko jednego. Pora na podsumowanie wpisu, który był długi, ale mam nadzieję treściwy, a może nawet otwierający oczy.

Podsumowanie

Pisząc ten wpis, byłem naprawdę podekscytowany, czując, że będę mógł Ci przekazać w nim naprawdę dużo swojego doświadczenia. W momencie, gdy piszę te słowa, jest on już gotów do wydania, a ja naprawdę szczęśliwy, że wyszedł z niego taki praktyczny wpis, który z pewnością pomoże wielu moim czytelnikom, w tym (mam nadzieję) również Tobie. Po jego lekturze powinieneś już wiedzieć, jak poprawnie inwestować w obligacje skarbowe i korporacyjne, a jedyną tajemnicą może być dla Ciebie możliwość spekulacji na obligacjach, o której też wkrótce przeczytasz na moim blogu.

Jak zwykle zachęcam do zadawania pytań w komentarzach. Jak widzisz, w doborze obligacji nie ma dróg na skróty, ale po odrobieniu pracy domowej niestraszne stają się dla inwestora nawet niskie stopy procentowe i może on sobie poradzić w każdej sytuacji. W kolejnej, ostatniej już części cyklu opowiem Ci kilka moich historii dotyczących spekulacji na obligacjach, czyli sytuacji, gdy kupowałem te papiery w celu odsprzedania ich drożej innemu inwestorowi w przeciwieństwie do inwestowania, czyli „dotrwania” do ich wykupu. Mam nadzieję, że nie możesz się doczekać tego wpisu, blog się podoba i staje się dla Ciebie coraz przydatniejszy.

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.