Chaos akcji giełdowych można opanować.

Jeśli czytałeś wszystkie poprzednie części tej serii, to istnieje duża szansa, że nadszedł już dla Ciebie moment, w którym wiesz już jak szukać spółek do swojego portfela i chciałbyś wreszcie zacząć działać, budując portfel inwestycyjny oparty na akcjach. Jest to zadanie nietrywialne, więc zdecydowałem się podzielić tę kwestię na dwa osobne wpisy, przy czym w pierwszym skupimy się na kwestii budowy portfela inwestycyjnego, a w drugim, czyli w „Akcje (8/10) – Jak prowadzić portfel akcyjny? Jak kupować i kiedy sprzedawać spółki” na zagadnieniu jego prowadzenia. Wgłębiając się w świat akcji, bardzo szybko staniesz przed następującym dylematem: czy w każdym miesiącu inwestowania wybierać najlepszą spółkę, budując portfel „ewolucyjnie” i pozwalać mu przyjmować dowolne formy, czy robić to w sposób bardziej przewidywalny i kontrolowany, czyli zgodnie ze ściśle ustalonym planem zakupów? Tego, jak zbudować portfel oparty na akcjach najlepiej nauczyć się w praktyce, więc w tej i kolejnej części cyklu przedstawię Ci trochę bliżej moją drogę inwestycyjną i problemy, które na niej napotykałem.

Zanim wziąłem się za pisanie tego tekstu, pomyślałem, że mógłbym napisać skomplikowany i bardzo teoretyczny wpis o nowoczesnej teorii portfelowej. Doszedłem jednak do wniosku, że „naukowy bełkot” i kwestie teoretyczne nie byłyby równie ciekawe co „spowiedź praktyka”, której dzisiaj dokonam. Jeśli znasz moją historię inwestycyjną, którą na ogólnym poziomie przedstawiłem we wpisie „Dlaczego inwestuję, czyli moja droga do finansowej niezależności” i czytałeś moje wpisy portfelowe, to pewnie wiesz, że do budowy portfela obecnie podchodzę w sposób zdyscyplinowany, zawsze działając zgodnie z ustalonym planem. Jednak nie zawsze tak było.

Gdy zaczynałem inwestować, w roku 2011 nie miałem pojęcia o teorii portfelowej, zarządzaniu ryzykiem i tym, że inwestowanie może być bardziej poukładane niż zakup jednej lub kilku spółek co miesiąc, kompletnie według uznania. Ten wpis zaczniemy zatem od opisania właśnie takiego podejścia, czyli miejsca skąd zaczyna, a zazwyczaj również zostaje większość inwestorów, stopniowo przechodząc do kolejnych „poziomów wtajemniczenia” w budowaniu portfela inwestycyjnego.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Jak na pięć sposobów zacząć budować portfel akcji.

- Jak z samych funduszy powoli przechodzić na inwestowanie w akcje.

- Dlaczego mieszanie akcji z ETF-ami nie jest samo w sobie porażką lub błędem.

- Jakie są największe ryzyka i błędy przy budowie portfela akcji spółek giełdowych.

- Czy istnieje złoty środek na budowę portfela inwestycyjnego bazującego na akcjach.

Powiązane wpisy

- Akcje (1/10) – Jak inwestować w akcje? Czy da się pokonać rynek?

- Akcje (2/10) – Jak analizować akcje spółek? Podstawy analizy fundamentalnej

- Akcje (3/10) – Gdzie szukać informacji o spółkach giełdowych? Najlepsze źródła

- Akcje (4/10) – Jak znaleźć dobrą i tanią spółkę? Inwestowanie w wartość

- Akcje (5/10) – Jak szukać spółek z potencjałem? Inwestowanie we wzrost

- Akcje (6/10) – Jak wybierać spółki dywidendowe? Inwestowanie w oparciu o cashflow

- Akcje (8/10) – Jak prowadzić portfel akcyjny? Jak kupować i kiedy sprzedawać spółki

- Dlaczego inwestowanie w tanie akcje nie zawsze ma sens? Pułapka C/Z

Jak budować portfel akcji? Pięć sposobów

Zacznijmy od pięciu sposobów na start w świecie inwestowania w akcje. Jeśli dotychczas myślałeś, że rozpoczęcie inwestowania w akcje spółek giełdowych sprowadza się do wybrania najlepszych w danym momencie firm, to chciałbym jak najszybciej wyprowadzić Cię z błędu. Zanim zaczniesz świadomie inwestować w akcje, będziesz musiał przewidzieć możliwość wystąpienia pewnych przyszłych zdarzeń, na które niekoniecznie masz teraz jakiś wpływ. Możesz jedynie uświadomić sobie, że kiedyś nastąpią i ustalić sobie strategię działania, gdy to nastąpi, a później trzymać się jej niezależnie od sytuacji.

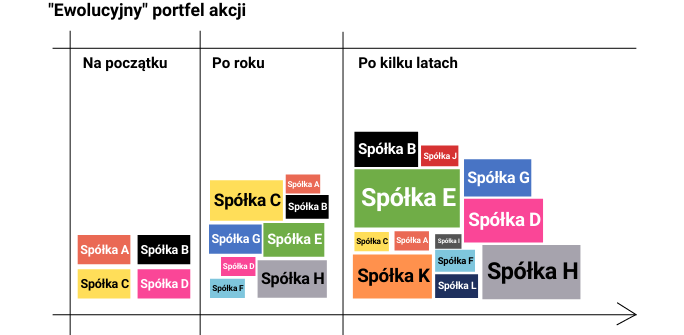

Właśnie dlatego pierwszym sposobem budowy portfela akcji, który opiszę, będzie tzw. spontaniczny start w postaci bardzo chaotycznego portfela „ewolucyjnego”, który mniej lub bardziej świadomie buduje niemal każdy początkujący inwestor. Inwestujesz w akcje, nie myśląc o wagach spółek w portfelu ani o branżach i krajach, w których te prowadzą swoje biznesy? Nie zastanawiałeś się nad tym, że niektóre z nich w przyszłości wiele zyskają, a inne stracą na wartości, sprawiając, że proporcje firm w portfelu mogą się radykalnie zmienić? Jeśli tak to podejście to jest Ci dobrze znane, ale przedstawię je, aby umożliwić jego poznanie także inwestorom już działającym w bardziej zorganizowany sposób.

Portfel chaotyczny (ewolucyjny)

Gdybym spytał dzisiaj znajomych inwestorów o sposób, w jaki zarządzają oni portfelem akcji, zapewne większość z nich zdziwiłaby się, że w pytaniu użyłem słowa „zarządzają”, a nie na przykład „prowadzą”. Pierwsze podejście do budowania portfela inwestycyjnego za pomocą akcji polega na dokupywaniu co pewien okres „najlepszej spółki spełniającej określone w strategii kryteria”. Problem z takim podejściem jest taki, że nie definiuje ono ani docelowej liczby spółek, ani modelu działania, jeśli ich proporcje się znacząco od siebie „rozjadą”. Z tego powodu zwykle kończy się to niczym więcej niż nieco pokraczną próbą zbudowania „własnego funduszu inwestycyjnego”, który prowadzony jest nieco chaotycznie, ewoluując w sposób, który przedstawiłem poniżej:

Czym charakteryzuje się „portfel chaotyczny”? Przede wszystkim brakuje tu limitów: liczby spółek, maksymalnego dopuszczalnego udziału w portfelu, liczby firm z jednego sektora oraz jednego kraju, a także jakichkolwiek ram walutowych. Prowadzenie portfela akcyjnego w ten sposób jest banalne, ale szybko robi się dość problematyczne, bo zamiast 10-15, kończymy z 50-100 spółkami do monitorowania, co dla zwykłego zjadacza chleba może być trudne, jeśli nie niemożliwe. Co więcej, po kilku latach zachodzi ryzyko utraty kontroli nad portfelem, którego 50% lub więcej mogą stanowić 2-3 spółki, którym poszło najlepiej, zupełnie marginalizując inne firmy w portfelu.

Kwestii zarządzania portfelem inwestycyjnym przyjrzymy się bliżej w części ósmej serii, czyli we wpisie „Akcje (8/10) – Jak prowadzić portfel akcyjny? Jak kupować i kiedy sprzedawać spółki„, ale to dobry moment, żeby uzmysłowić sobie, że „spontaniczny” portfel inwestycyjny może być prosty w budowie, ale trudny w wieloletnim prowadzeniu. Jedyną szkołą inwestowania, która może sprostać tej metodzie, jest inwestowanie dywidendowe z bardzo wyśrubowanymi kryteriami zakupu, w którym z natury kupuje się spółki na lata, a potem zapomina o tym, że w składzie mamy kilkadziesiąt lub kilkaset spółek. Sam polemizowałbym, że każdy portfel akcyjny potrzebuje nieco aktywnej kontroli, a więc warto zastanowić się choćby nad maksymalnymi wagami spółek w portfelu, co jest podstawowym założeniem drugiej metody na budowę portfela, którą przedstawię w tym wpisie.

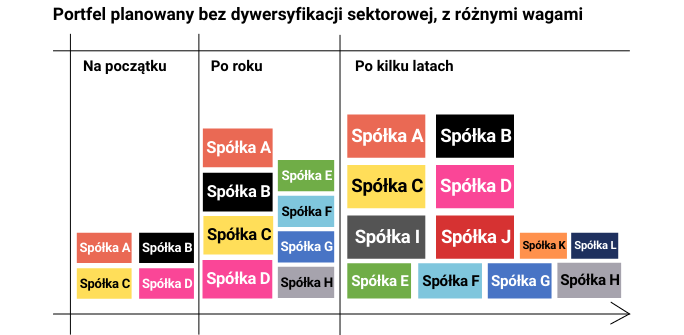

Portfel planowany z różnymi wagami

Każdy, kto zastanawiał się kiedyś co zrobi, jeśli cena posiadanych przez niego akcji firmy wzrośnie o 200-300% na pewno zetknął się z pomysłem na odgórne ograniczenie maksymalnego udziału jednej spółki w swoim portfelu inwestycyjnym. Przypomina to trochę rolę równoważenia proporcji w portfelu złożonym z funduszy ETF, które opisałem we wpisie „Czy warto równoważyć proporcje portfela inwestycyjnego?” i służy głównie redukowaniu ryzyka inwestycyjnego, upewniając się, że nie trzymamy „zbyt wielu jaj w jednym koszyku”. W praktyce może to przebiegać z jednakowymi lub z różnymi maksymalnymi wagami, a my zaczniemy od przedstawienia i opisania tego drugiego podejścia:

W portfelu planowanym z różnymi wagami zaczyna się podobnie do portfela ewolucyjnego, ale z czasem dąży się do pewnych określonych maksymalnych proporcji portfela dla każdej ze spółek. Dzięki temu wygląda on bardziej równo, choć dopuszczamy tu mniejszy i większy udział firm w zależności od jednego z przykładowych kryteriów:

- Ich kapitalizacji, czyli wartości giełdowej. Najprościej jest „pobawić się w fundusz ETF”, inwestując np. w spółki małe, średnie i duże, „pozwalając” tym ostatnim na zajęcie np. maksymalnie 5% struktury portfela, a tym pierwszym na nie więcej niż 2%.

- Ich wyceny na giełdzie mierzonej np. C/Z lub CAPE oraz C/WK. Gdy spółka jest relatywnie tania, możemy pozwolić sobie na jej wyższy udział w portfelu, niż gdy robi się droga. Zwolennicy inwestowania z trendem (ang. momentum) zrobiliby coś odwrotnego, ale redukujemy ryzyko, obcinając spółki drogie na korzyść tych tanich.

Jest to zupełnie uznaniowe i zależy od preferencji inwestora, ale można ustalić maksymalny udział firmy np. na 10% portfela, stopniowo schodząc do np. 1%, by dążyć do maksymalnie kilkudziesięciu firm w swoim portfolio. Odmianą takiego podejścia jest portfel equal weighted, zakładający równe wagi niezależnie od rozmiaru czy wyceny spółki, czyli trzeci sposób na budowę portfela, któremu się przyjrzymy.

Portfel planowany z równymi wagami

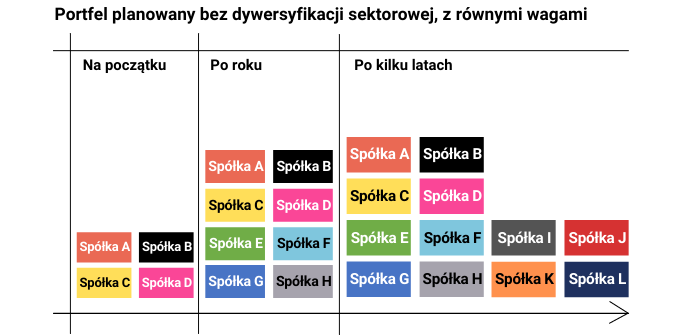

Portfel planowany o równych wagach zwany jest także equal weighted i stosowany w indeksach i ETF-ach tego rodzaju. Taki portfel jest nieco prostszy w budowie i prowadzeniu, bo zakłada, że żadna spółka nie może przekroczyć swojego zakładanego udziału (np. 8% aktualnej wartości portfela), więc najczęściej rebalancing robi się poprzez sprzedaż części papierów jednej spółki i dokupienie papierów innej, lub innych firm w jej miejsce. W praktyce jest to bardzo trudne do przeprowadzenia, więc nawet bardzo aktywny inwestor pozwala swoim spółkom na „mniej więcej równy udział” w swoim portfelu, który w idealnym świecie wyglądałby następująco:

Założenie równych wag akcji w portfelu sprawia, że zarządzanie nim jest proste na papierze, ale w praktyce bywa trudniejsze, niż pozwolenie portfelowi na uleganie zniekształceniu jak w podejściu pierwszym. Z uwagi na tę trudność, wielu inwestorów woli ustalić pewną dywersyfikację sektorową i to jej trzymać się przy równoważeniu proporcji portfela. W opisywaniu akcji spółek giełdowych poprzez „sektor” rozumiem branżę/segment gospodarki, czyli na przykład bankowość, ubezpieczenia, rolnictwo czy przemysł produkcyjny. Upraszcza to zarządzanie portfelem inwestycyjnym i jeszcze bardziej rozprasza ryzyko inwestycyjne portfela akcji.

Portfel z dywersyfikacją sektorową

Założenie, że w portfelu chcemy mieć np. do 10% spółek informatycznych oraz do 10% przedsiębiorstw budowlanych nieco „luzuje” warunki równoważenia proporcji, pozwalając nam na znacznie większą uznaniowość w doborze rynków, spółek i ich początkowego udziału w portfelu. Jest to także pierwsze opisywane tu podejście, które redukuje czysto biznesowe ryzyko inwestycyjne, nie pozwalając inwestorowi „odpłynąć”, dla przykładu inwestując 100% środków w segment nowej technologii lub segment odzieżowy.

W budowie takiego portfela inwestycyjnego liczy się przede wszystkim świadomość, że spółka lub spółki działają w konkretnym sektorze gospodarki i uwzględnianie tego w ograniczaniu ich „rozrostu” do zbyt wielkiej części portfela. Można to robić na dwa sposoby:

- Ograniczając łączny udział spółek z sektora w portfelu przy jednoczesnym przyzwoleniu na dowolny układ i liczbę spółek w każdej z grup branżowych.

- Ograniczając zarówno łączny udział spółek z sektora w portfelu oraz proporcję i liczbę firm w każdym z segmentów.

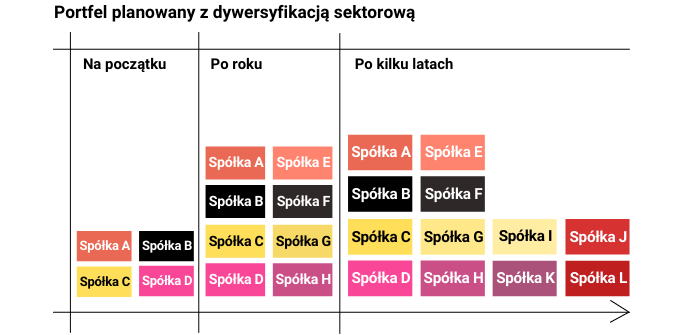

Poniżej pokazuję ten drugi sposób, w którym definiujemy zarówno proporcje branż (kolory prostokątów), jak i spółek wewnątrz nich (rozmiary poszczególnych prostokątów), prowadząc niezwykle „poukładany” portfel akcyjny:

Powyższy portfel budowany jest w sposób bardzo kontrolowany i na papierze wygląda to dobrze, jednak w praktyce może być dość trudne do wykonania. Po pierwsze: co z firmami, które z czasem zmieniają swój profil działania? Przy posiadaniu w portfelu większej liczby niż 20-30 spółek będziesz miał poważny problem, by co kwartał monitorować takie wydarzenia, nawet jeśli dzieją się naprawdę rzadko.

Co jednak z przedsiębiorstwami, które działają bardzo „szeroko” i nie da się określić jednej, dominującej branży, w której operują? „Dzielenie” firm na wiele branż będzie sztuką dla sztuki i dość kuriozalnym sposobem na zarządzanie portfelem. Dokładnie z tego powodu podział sektorowy sugerowałbym robić z dość dużą elastycznością, upewniając się tylko, że więcej niż 20% firm naszego portfela nie działa w identycznych lub bardzo pokrewnych do siebie branżach.

Portfel z dywersyfikacją sektorową i geograficzną

Kolejnym, a zarazem ostatnim szczeblem kontroli, która możemy narzucić naszemu portfelowi akcji, jest podział geograficzny i walutowy spółek. Powiedzmy, że mamy już ustalone wagi poszczególnych firm oraz limity udziału branż w naszym portfelu. Jeśli jednak cały swój kapitał skoncentrowaliśmy na jednym kraju/jednej gospodarce, z którą może zadziać się coś niedobrego, to pomimo dobrze wykonanych analiz możemy stracić większość naszego kapitału.

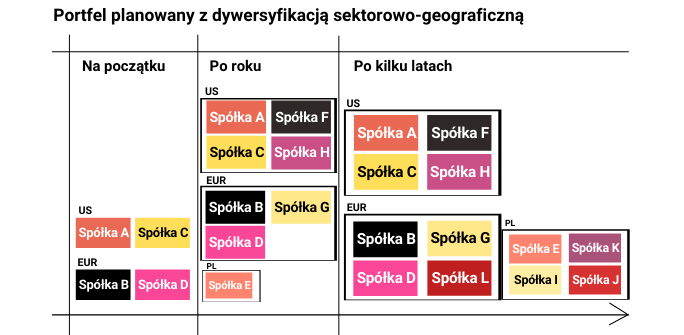

Dywersyfikacja geograficzna jest zatem równie ważna, a może nawet ważniejsza od dywersyfikacji branżowo/sektorowej i zwykle warto wykonać ją we wczesnej fazie rozwoju portfela. Niektórzy nawet polemizowaliby, że upewnienie się, że nasze spółki portfelowe są „rozsmarowane” po świecie jest bardziej krytyczne niż fakt, że wszystkie one nie działają w jednej branży. Ja sam preferuję kombinację obydwu, a więc sposób budowy portfela, który przedstawiłem poniżej:

Na diagramie pokazuję portfel z ustalonymi wagami spółek, ale przypomnę, że można prowadzić też portfel czysto ewolucyjny, upewniając się, że w każdym momencie nie posiada on więcej niż np. 20% spółek z jednego kraju i więcej niż 10% firm działających w jednej branży. Powyższe jest uznaniowe i wypadałoby zrobić badania przeszłych stóp zwrotu indeksów branżowych, z założeniem dowolnego (losowego) miksowania sektorów gospodarki, by zobaczyć jakie kombinacje wypadały w przeszłości najlepiej, ale mam przeczucie, że dywersyfikacja sektorowa zmniejszała zmienność portfela.

Aby nie opierać się jedynie na przeczuciach, spróbuję dokonać podobnej symulacji w kolejnej części serii, w której spojrzę na kwestię zarządzania portfelem inwestycyjnym. Zanim przejdziemy do omówienia kwestii przejścia z portfela pasywnego w portfel aktywny, chciałbym zainspirować się trochę sugestią jednego z najbardziej znanych inwestorów. Warren Buffett nie radzi nadmiernie dywersyfikować, a zamiast tego sugeruje upewniać się, że kupujemy najlepszą spółkę z danego sektora gospodarki.

Problem jedynie w tym, że powyższe odnosi się do profesjonalnych analityków finansowych, a nie do amatorów inwestowania, jakimi większość z nas jest (czy to sobie uświadamiamy, czy nie). Z tego właśnie powodu kwestię dywersyfikacji sektorowej i geograficznej stawiam powyżej samej liczby spółek w portfelu czy wadze spółek wobec samych siebie, pozwalając sobie na budowę portfela „ewolucyjnego” tak długo, jak nie plasujemy zbyt wielu jaj w jednym koszyku.

Jak wcielać akcje do istniejącego portfela?

Pytaniem, które zadaje sobie wiele osób, czytających serię o akcjach jest z pewnością „jak wcielić akcje do istniejącego portfela?”. Jak zwykle nie jest to takie trywialne, ale warto na wstępie zmienić trochę myślenie o inwestowaniu w akcje. Zgodnie z ogólną definicją inwestowania pasywnego: polega ono na kupowaniu „całego rynku”, unikając selekcji spółek bazującej na jakichkolwiek kryteriach ustalonych przez inwestora. Inwestowanie aktywne musi więc jego kompletnym przeciwieństwem, a jeśli jest, to jak można by je zdefiniować?

Jeśli inwestowanie aktywne stoi w całkowitej kontrze i opozycji do pasywnego to powinno polegać na selekcji jedynie wybranych segmentów lub pojedynczych spółek i to z konkretnych gospodarek świata, by zwiększyć swoją długoterminową stopę zwrotu z inwestycji. O sensowności inwestowania w akcje pisałem w pierwszej części serii, czyli „Akcje (1/10) – Jak inwestować w akcje? Czy da się pokonać rynek?„, ale w tym rozdziale chciałbym skonfrontować popularne spojrzenie na inwestowanie w akcje z własnym podejściem, które może ułatwić laikowi wejście w świat akcji spółek giełdowych. Chodzi o otwarcie się na akcje, jeśli dotychczas inwestowało się tylko w indeksy oraz – vice versa – na ETF-y indeksowe, jeśli samodzielnie wybierało się wszystkie akcje do portfela.

Dlaczego by nie zmieszać akcji z indeksami?

W powszechnym nurcie inwestowania obecne jest kilka niewypowiedzianych „prawd”, z których dwie wpływają szczególnie źle na portfele inwestorów:

- Pierwsza myśl, którą chciałbym tutaj obalić, jest to, że „albo inwestujemy pasywnie (w indeksy), albo aktywnie (w wybrane akcje)”. Być może jestem jedną z nielicznych osób, która dozwala też opcję mieszaną, w której inwestor dotychczas pasywny, część kapitału koncentruje też w kilku starannie wyselekcjonowanych firmach. Tym właśnie będzie cechować się podejście pierwsze, które za chwilę przedstawię, będące zarazem świetnym pomysłem na wejście w świat akcji spółek giełdowych bez ryzyka utraty zbyt dużej części kapitału.

- Drugą powszechnie akceptowaną prawdą jest to, że bardziej doświadczeni inwestorzy, którzy z sukcesami „pobijają rynki” nie powinni kupować całych indeksów. Dla mnie zakup ETF-a na szeroki indeks nie jest kapitulacją i przyznaniem, że nie umiem inwestować, a wygodnym sposobem na uzyskanie ekspozycji na światowe rynki, czyli coś, czego jako drobny inwestor nie mógłbym inaczej prosto i tanio zbudować za pomocą swojego kapitału. Takie podejście będzie przedstawione w tym rozdziale jako drugie i być może „otworzy oczy” starym wyjadaczom, których portfele złożone w 100% z akcji bywają zbyt zmienne, by ci mogli spać spokojnie.

Powyższe mają za zadanie obalić mit głoszący, że albo inwestujesz tylko w akcje, albo jedynie w indeksy (np. w postaci ETF-ów), bo – nie wiem jak Ty – ale ja przed rozpoczęciem w 2011 roku inwestowania nie podpisywałem żadnej deklaracji, świadczącej, że nigdy nie zainwestuję w akcje lub, że nigdy na moim rachunku nie zakupię funduszy ETF. Zbyt często – moim zdaniem – inwestorzy nie dostrzegają korzyści z łączenia strategii pasywnej z aktywną, bo korzystanie z indeksów nie jest żadnym wstydem dla nawet najbardziej doświadczonego inwestora.

Ta swoboda pozwoli nam płynnie przejść z trybu w pełni pasywnego na samodzielne selekcjonowanie spółek częścią kapitału, które pozwoli nam zobaczyć i „poczuć” czy jesteśmy gotowi na większą zmianę i czy zmienność takiego portfela nie jest dla nas zbyt duża. Badanie swoich preferencji inwestycyjnych, w tym tolerancji na ryzyko, zazwyczaj trwa miesiącami lub latami, a najlepszym „testem” jest okres dynamicznej hossy (czy potrafimy wstrzymać się z zakupem tylko dlatego, że „wszyscy kupują”?) oraz głębokiej bessy (czy mamy psychikę, by kupować, gdy – zdawać by się mogło – wszyscy sprzedają?). Ułatwimy to sobie podejściem hybrydowym, które teraz przedstawię.

Jak zacząć inwestować w akcje?

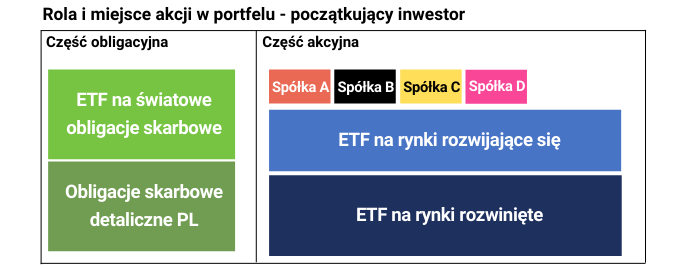

Gdy sam zaczynałem inwestować, tak naprawdę nie zastanawiałem się wcale nad tym jak zbudować portfel oparty na akcjach, a zamiast tego – w sposób chaotyczny – po prostu rozpocząłem jego budowę. Gdybym dziś zaczynał inwestowanie to – niezależnie od liczby przeczytanych książek i relatywnego poczucia komfortu na światowych giełdach – z pewnością zacząłbym od ETF-ów, stopniowo przechodząc w tryb selekcji wybranych przez siebie akcji.

I – z tego, co mi wiadomo – podobne podejście jest bardzo popularne wśród osób odwiedzających mój blog i słuchających mojego podcastu? Skąd wiem? Czytam wiadomości, komentarze i dyskusje na grupie i mam wrażenie, że stopniowe włączanie akcji do portfela samych ETF-ów jest czymś powszechnym i zyskującym na popularności. To bardzo dobrze, bo nie jest wstydem najpierw „spróbowanie swoich sił” poprzez dołożenie kilku spółek do portfela w następujący sposób:

Przed czym ostrzegałbym prowadzących podobne portfele? Oczywiście przed mentalnym księgowaniem, które opisałem we wpisie „Psychologia inwestowania, czyli jak inwestować, by nie zwariować„, którego należy się wystrzegać, prowadząc każdy portfel mieszający kilka klas aktywów/instrumentów finansowych. Dlaczego mentalne księgowanie może tu sporo namieszać skoro „wcielenie” akcji kilku firm do portfela ma za zadanie sprawdzić naszą dojrzałość jako inwestorów, ale i nasze umiejętności analizy?

Z prostego powodu: inwestor, który odmiennie podchodzi do części akcyjnej i części indeksowej swojego portfela będzie stale porównywał wyniki poszczególnych części, narzucając sobie bezsensowną presję. Ta „presja wyników” sprawi, że w części akcyjnej nieuchronnie będzie dążył do „indeksowania” swojego portfela akcji, budując go w sposób podobny do indeksów giełdowych, co kompletnie mija się z celem, gdyż ETF-y i fundusze pasywne robią to prościej i (zwykle) taniej niż jakikolwiek inwestor indywidualny byłby w stanie to wykonać.

Co wobec tego sugeruję? Zacząć inwestować w akcje, ale od początku traktować je jako część „większego portfela”, która siłą rzeczy raczej zwiększy, a nie zmniejszy jego zmienność, a więc zarówno potencjał do większych wzrostów, jak i potencjał do głębszych strat. Dlaczego nie wspomniałem nawet o w pełni organicznej budowie portfela z akcji już od samego początku inwestowania? Z tego samego powodu, co moja (dwuletnia, bo Inwestomat.eu założyłem w październiku 2019 roku) zwłoka w wydawaniu serii o akcjach, której nie chciałem wydać w chwili, gdy większość odwiedzających mogłaby nie być na nią gotowa. Zainteresowany akcjami inwestor powinien z czasem zwiększać ich liczbę i udział w portfelu, stopniowo zastępując lub wypierając z niego ETF-y na całe indeksy.

Jak zmieniać portfel indeksowy w akcyjny?

Nabierający doświadczenia w akcjach inwestor może stopniowo „wymieniać” ETF-y z portfela na samodzielnie dobrane spółki lub – jeszcze lepiej – po prostu dokupywać akcje firm zamiast ETF-ów na całe indeksy. To oczywiste, ale warto to sobie uświadomić, śledząc ewolucję takiego portfela i poszczególne kroki, które należy w celu jego kreacji przedsięwziąć:

- Po pierwsze: nie trzeba sprzedawać ETF-ów indeksowych, a jedynie nie kupować kolejnych ich jednostek, co przyniesie pewną optymalizację podatkową, odraczając je w czasie.

- Po drugie: nie trzeba się spieszyć. Rozwijając portfel w ten sposób, trzymamy dalej proporcję akcje/obligacje, a więc z czasem dokupujemy zarówno akcje, jak i obligacje.

- Po trzecie: jeśli czujemy, że nie jesteśmy gotowi na podwyższoną zmienność lub nie ustaliliśmy reguł prowadzenia portfela, to stale możemy zwiększać udział indeksów.

W zmianie portfela indeksowego w akcyjny najważniejsza jest wspomniana elastyczność i uświadomienie sobie, że swój portfel można już docelowo zostawić np. w takiej postaci:

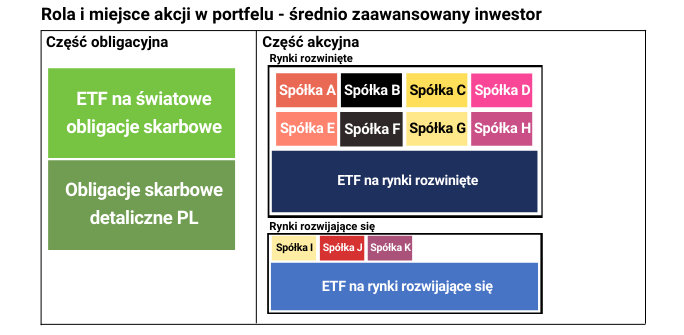

W powyższym modelu portfela stawiamy na pewną prostotę, „klasyfikując” zarówno ETF-y, jak i poszczególne spółki do „koszyka” rynków rozwiniętych lub rynków wschodzących. Tego podziału – jak wcześniej pisałem – można też dokonać na poziomie państw, a nawet sektorów gospodarki. Sprawdzenie bieżącego udziału sektorów w ETF-ach indeksowych jest trywialne, więc chcący mieć pełną kontrolę sektorową inwestor prosto dokona takiego testu, dobierając spółki z branż, które w indeksie są słabo reprezentowane.

Warto jednak pamiętać, że większość indeksów tworzone jest metodą kapitalizacji, a więc im większa spółka (pod względem wartości giełdowej), tym większy jest jej udział w indeksie. Jeśli dana branża stanowi np. 2% światowego indeksu, to może powinna ona dokładnie tyle procent naszych portfeli stanowić i (potencjalnie) jest raczej u schyłku niż przed gigantycznym wzrostem, o czym powinniśmy pamiętać, budując nasze portfele inwestycyjne. Na koniec tego rozdziału zostawiam podejście domyślne, czyli portfel, którego część akcyjna stanowi tylko samodzielnie dobrane akcje spółek giełdowych.

Jak doświadczeni budują portfele akcyjne?

Samodzielnie dobrane akcje, uzupełnione samodzielnie dobranymi (zakupionymi) obligacjami skarbowymi były normą w czasach, w których niedostępne były fundusze indeksowe. Samodzielnie dobrany koszyk spółek giełdowych, przy założeniu odpowiednich kryteriów doboru firm oraz dywersyfikacji geograficzno-sektorowej, wcale nie musi być bardziej ryzykowny niż szeroki indeks. Takiego podejścia nie polecałbym jednak początkującym, którzy chcąc spróbować swoich sił, rzucają się od razu na głęboką wodę.

Na stronie o blogu wspomniałem o tym, że moja przygoda z giełdą zaczęła się od zaobserwowania sporej porażki portfela jednego z moich bliskich krewnych, który od początku i bez żadnej wiedzy – za namową doradcy inwestycyjnego – zbudował portfel złożony z samych akcji. Był to rok 2007, a wszystkie akcje stanowiły notowane na GPW polskie spółki deweloperskie, które podczas boomu nieruchomości dynamicznie zyskiwały na wartości. Reszta jest już historią, ale w czasach, gdy posiadacze indeksów tracili po 55-60%, ten inwestor stracił ponad 90% zainwestowanych środków.

Czy ta historia jest wyjątkowa? Z pewnością, bo gdyby środki zainwestował w dowolnym innym roku, to strata nie byłaby aż tak głęboka. Czy jest dowodem anegdotycznym na to, że inwestowanie w akcje bez przygotowania jest złe? Owszem, bo mimo oczywistych korzyści z (mądrego) długoterminowego inwestowania w akcje, już nigdy nie wrócił on ze swoimi środkami na rynki finansowe. Wróćmy jednak do opisu tego, jak robią to doświadczeni inwestorzy akcyjni, a więc przykładowego portfela, który narysowałem na diagramie poniżej:

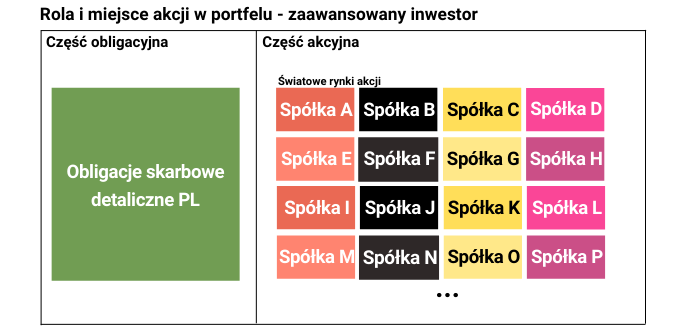

Czym charakteryzuje się portfel akcyjny zaawansowanego inwestora? Przede wszystkim nie ma tu samych akcji, a 20-40% środków ulokowane jest w możliwie bezpiecznych obligacjach skarbowych, najlepiej w walucie, w której wydaje inwestor. Ponadto, część akcyjna musi być odpowiednio zdywersyfikowana, co oznacza zarówno nie mniej niż 10 spółek w portfelu, jak i upewnienie się, że ma się wystawienie na różne branże gospodarki.

Poza dywersyfikacją sektorową warto „rozsmarować” środki z portfela po świecie, stąd na rysunku umieściłem notę „światowe rynki akcji”, ale na tyle, by móc monitorować co (mniej więcej) dzieje się w spółkach z naszego portfela. Myślę, że standardowe sposoby zakładania portfela akcji zaprezentowałem już na tyle dobrze, by w ostatniej części wpisu skupić się na głównych ryzykach związanych z budową portfela inwestycyjnego.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć bezpieczne konto z bogatą ofertą ETF-ów?

Szukasz dobrego zagranicznego konta maklerskiego?

Aktualny ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Czego unikać budując portfel akcji?

Zajmijmy się teraz największymi ryzykami, które dotyczą budowy portfela samodzielnie dobranych akcji przez inwestora indywidualnego. Zacznijmy od ryzyka systematycznego, które trapi wszystkich inwestorów giełdowych i dotyczy wszystkich rynków akcji. Objawia się ono głównie w globalnych kryzysach, obniżając wyceny większości światowych rynków w podobnej mierze, a więc gdy dojdzie co do czego, wszystkie portfele akcji zostaną nim w mniejszym lub większym stopniu dotknięte.

Przed ryzykiem systematycznym uchronisz się głównie poprzez dodanie do portfela inwestycyjnego „czegoś innego od akcji”, czyli na przykład obligacji skarbowych, nieruchomości, kruszców i czegokolwiek innego, niebędącego akcjami spółek giełdowych. Gorzej z ryzykiem niesystematycznym, które dotyczyć będzie specyficznie Twojego portfela inwestycyjnego, wynikając ze sposobu, w który będziesz go z czasem budować. Z tego powodu warto je sobie uświadomić na kilku praktycznych przykładach z historii, by raz na zawsze pamiętać o odpowiedniej dywersyfikacji w portfelu akcji.

Niedostateczna dywersyfikacja geograficzna

Pierwszym ryzykiem niesystematycznym jest nieodpowiednia dywersyfikacja geograficzna spółek. To dobry moment, by zauważyć, że giełda notowań nie oznacza automatycznie, że spółka rezyduje i działa w danym kraju. W dniu, kiedy pisałem te słowa ponad 10%, bo aż 48 z 429 firm notowanych na GPW stanowiły spółki zarejestrowane za granicą, głównie z poniższych krajów:

- 7 firm zarejestrowanych w Holandii.

- 7 firm zarejestrowanych w Luksemburgu.

- 10 firm zarejestrowanych na Litwie lub w Estonii.

- Po kilka firm zarejestrowanych na Cyprze, w Wielkiej Brytanii, Hiszpanii i Bułgarii.

- Pojedyncze firmy z siedzibą w innych krajach, głównie Europy Zachodniej.

Aby jeszcze bardziej skomplikować życie inwestora, warto wspomnieć, że kraj rezydentury spółki (ang. domicile) nie oznacza, że spółka prowadzi tam większą część swojego biznesu, a jedynie to, że jest tam zarejestrowana, a więc, że płaci tam podatki. W inwestowaniu na GPW niełatwa jest również kwestia identyfikacji rynku, na którym działa spółka lub spółki, w której mogą pomóc specjalne indeksy geograficzne, takie jak WIG_UKRAINE. Inwestor, który w problematycznym okresie wojny w Donbasie, czyli w 2014 roku posiadałby głównie spółki z tego indeksu, poradziłby sobie o wiele gorzej od inwestora w szeroki indeks WIG, co doskonale widać w porównaniu przebiegów obydwu indeksów:

Prawdopodobnie w latach 2013-2014 polscy inwestorzy raczej stronili od spółek działających na Ukrainie, więc powyższy przypadek jest czysto hipotetyczny, ale inwestor, który – być może nieświadomie – miałby wtedy duży odsetek swojego portfela w tych spółkach zanotowałby ogromne straty, których nie odrobiłby po dziś dzień. To przestroga dla inwestorów, którzy nie bacząc na ryzyko polityczne, koncentrują się nadmiernie na jednym lub kilku krajach, zamiast dążyć do odpowiedniego „rozsmarowania” ryzyka po (najlepiej) całym świecie.

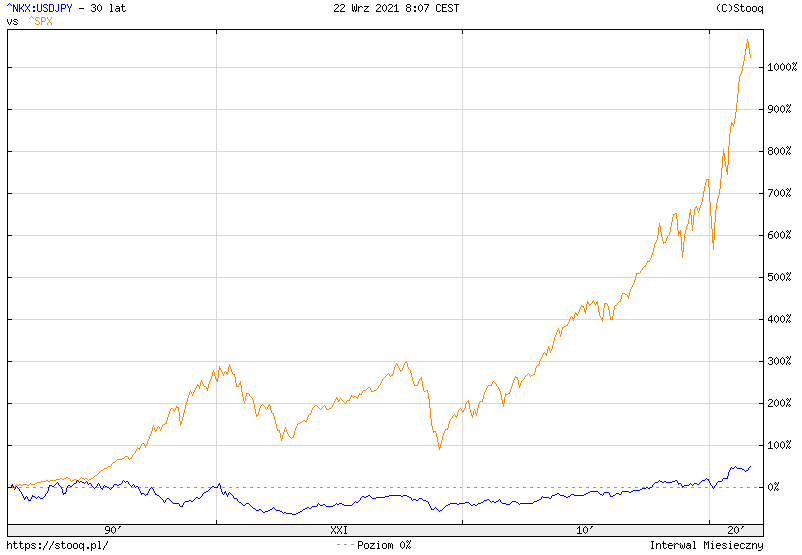

Drugim często wspominanym w kontekście ryzyka rynkowego/geograficznego przypadkiem jest kiepski performance giełdy japońskiej w latach dziewięćdziesiątych XX wieku. Zapewne nie wszyscy wiedzą, że jeszcze w roku 1989 wśród 20 największych spółek giełdowych na świecie było aż 13 firm z Japonii, której kapitalizacja wynosiła wtedy znacznie więcej niż obecne niecałe 6% wartości wszystkich spółek na świecie. Oto jak w ciągu ostatnich trzech dekad wyglądał dolarowy przebieg indeksu NIKKEI 225 w zestawieniu z S&P 500:

Widoczna wyżej ogromna różnica w sile indeksów spowodowała dominację Stanów Zjednoczonych nad Japonią w indeksach światowych akcji, kompletnie wypychając tą drugą z piedestału kapitalizacji światowych giełd. W latach dziewięćdziesiątych ubiegłego wieku akcje japońskich spółek były mniej więcej tym, czym są akcje spółek amerykańskich dzisiaj (czyli pierwszym rynkiem finansowym świata). Trzymanie ich na rachunkach w tamtej dekadzie było bardzo powszechne, gdyż nikt nie chciał pominąć najważniejszych spółek technologicznych w swoim portfelu. Wygrali jednak ci, którzy w portfelach mieli również inne spółki, w tym amerykańskie i z rynków wschodzących, a więc najlepiej jest nie „obstawiać” jednego konkretnego rynku, a przynajmniej kilka z nich w równej mierze.

Niedostateczna dywersyfikacja sektorowa

Zbyt mała dywersyfikacja sektorowa jest kolejnym problemem trapiącym początkujących inwestorów. Jak pisałem w pierwszej części tej serii – giełdą rządzą głównie emocje, ale ze względu na specyfikę cykli koniunkturalnych – pewne sektory gospodarki będą dla inwestorów bardziej obiecujące od innych. Czy jednak stawiałbym 50% lub nawet 100% swoich pieniędzy na jeden sektor gospodarki (tak jak dziś tysiące inwestorów robią to z IT/Blockchain) tylko dlatego, że wydaje mi się obiecujący? Odpowiedź brzmi „nie”, ponieważ mam do rynków bardzo dużo pokory i już nie raz udowodniłem sobie, że jestem człowiekiem i w swoich inwestycjach mogę się mylić. Podobnie uznać powinien inwestor w indeks WIG_Paliwa, który z tego czy innego powodu obstawiałby spółki paliwowe i dwa lata temu wybrał jedynie firmy z tego sektora gospodarki:

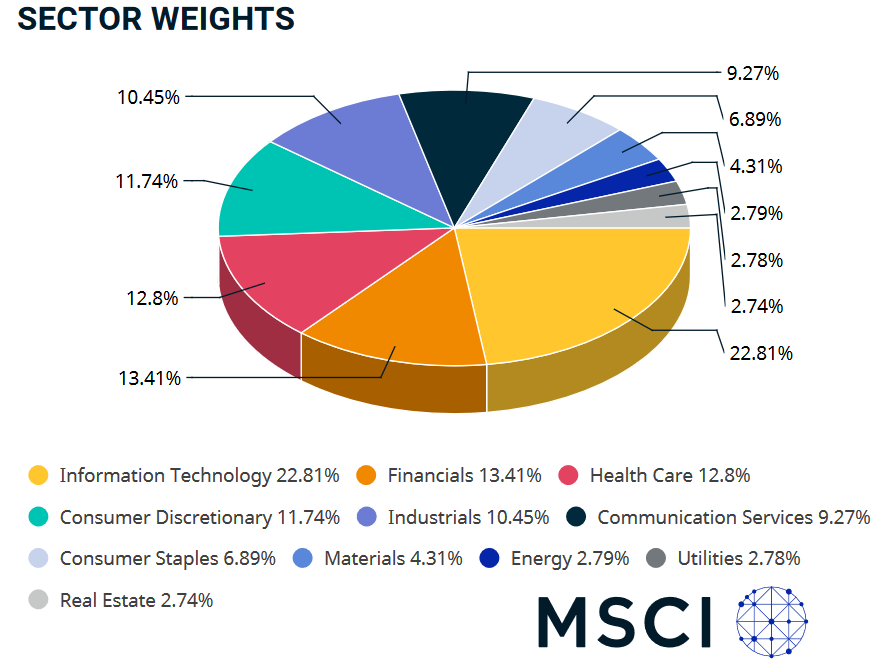

Myślę, że inwestorów, którzy świadomie wybieraliby tylko spółki z jednego sektora, jest dosyć niewielu, ale założę się, że nawet wśród czytających ten tekst znajdzie się co najmniej kilka osób, które ponad 50% portfela trzymają np. w spółkach technologicznych. Celowo użyłem słowa „świadomie”, bo nawet najbardziej pasywni inwestorzy mogą zdziwić się, jak wygląda struktura branżowa ich portfeli, gdy przyjrzą się bliżej indeksom w swoim portfelu. Żeby nie szukać daleko, oto jak wygląda podział sektorowy akcji z indeksu rynków rozwiniętych MSCI World w październiku 2021 roku:

Tragedii może nie ma, bo IT to „tylko” niespełna 23% portfela funduszu, ale jeśli spojrzymy szerzej, to szybko spostrzeżemy, że 3 główne branże stanowią około 50% wartości tego indeksu. Można powiedzieć, że jest OK, bo przynajmniej mamy w portfelu niektóre słabiej reprezentowane na giełdzie branże, ale taki portfel „oberwie” bardziej, gdy sentyment w branży IT i finansów będzie mniejszy niż obecnie. Do podobnego testu zachęcam każdego prowadzącego portfel akcji lub ETF-ów na akcje, bo naprawdę warto wiedzieć „na czym się siedzi” w razie kolejnego kryzysu, który w końcu nadejdzie. Czy zatem starać się dywersyfikować jak najbardziej, tworząc „własny ETF”?

Czy bawić się w budowę własnego ETF-a?

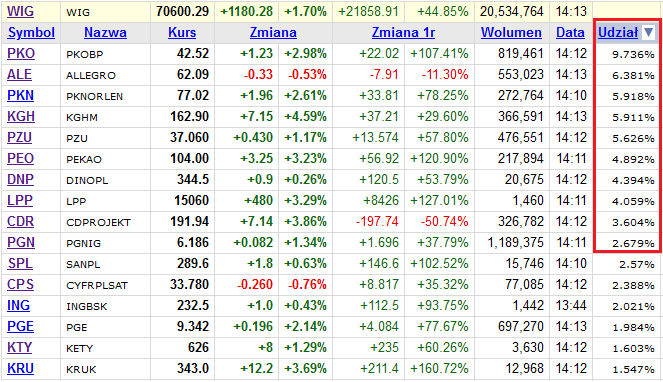

Często podczas dyskusji ze znajomymi inwestorami napotykam na argument, że „nie da się zainwestować bezpośrednio w WIG, ponieważ nie ma na niego ETF-a”. Moim pytaniem zwrotnym jest zwykle „tak, ale dlaczego chciałbyś odzwierciedlić cały WIG, skoro 10 największych obecnie spółek stanowi w IV kwartale 2021 roku ponad 50% udziału w tym indeksie:

Krótko mówiąc: by odzwierciedlić ruchy indeksu WIG „wystarczy” w odpowiedniej proporcji zakupić te 10 spółek. Jest to oczywiście wielkie uproszczenie i w rzeczywistości taki indeks/ETF nie poruszałby się dokładnie tak samo jak WIG, ale byłoby to wystarczająco duże przybliżenie. Czy jednak powinno się usiłować zbudować własny indeks? Absolutnie nie, bo jako inwestorzy indywidualni nie mamy czasu, narzędzi ani możliwości, by zrobić to tak dobrze jak zarządzający funduszami inwestycyjnymi.

Zamiast tego sugerowałbym pewne skupienie, więc budowanie portfela z 10, 15 lub maksymalnie około 30 spółek, ale nigdy niedochodzenie do poziomów 80 czy 100 firm. Przy tak dużej potrzebie dywersyfikacji ryzyka można równie dobrze kupić tani fundusz ETF o podobnym profilu, oszczędzając setki lub tysiące złotych na prowizjach maklerskich przy zakupie i sprzedaży akcji przez lata. Nie mówiąc o tym, że nawet najbardziej ambitna, ułożona i zdyscyplinowana osoba prywatna może po prostu nie dać rady „nadążać” za indeksami, które w zdecydowanej większości ważone są kapitalizacją firm. Czy istnieje zatem jakiś złoty środek na budowę portfela akcji?

Złoty środek na budowę portfela akcji

Według mnie sensowny portfel akcji da się zbudować z kilkunastu spółek z różnych stron świata. Najistotniejsze jest to, by rozumieć branże, które zna się najlepiej i – zamiast monitorować szeroki rynek – skupić się na 4-5 sektorach, na których się „znamy”. Sam jestem fanem ustalania zasad zakupu i sprzedaży akcji w sposób niemal automatyczny/binarny, ustalając pewne kryteria, przy których będę zainteresowany zakupem tej lub innej spółki giełdowej.

W moim portfelu niezwykle ważne jest skupienie się tylko na kilkunastu firmach i bardzo świadome robienie zakupów i sprzedaż ich akcji. Drugim, niby oczywistym, ale często pomijanym zagadnieniem jest to, że mój horyzont inwestycyjny jest bardzo długi, więc – zakładając, że wykonałem solidną analizę – jestem skory i gotowy na przeczekanie spadków o nawet bardzo dużej głębokości. W tym podejściu przydaje się odporność psychiczna i dyscyplina, gdyż czasami po prostu trzeba dokupić spółkę, która traci na wartości, gdyż według algorytmu staje się ona coraz lepszym zakupem (mimo że inni inwestorzy traktują ją jak taki „gorący kartofel”, którego nie chcą już trzymać w portfelach).

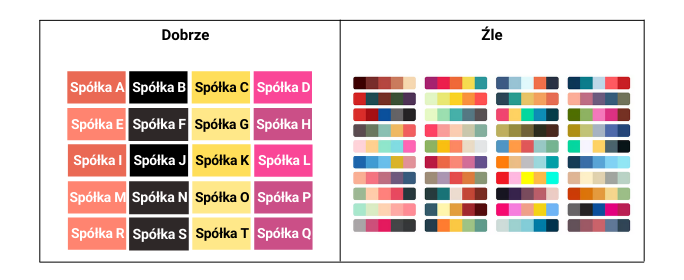

Trzecim walorem, który cenię w portfelu akcji, jest jego rozsmarowanie po różnych walutach, a więc rynkach, na których działają spółki. Oczywiście, inwestując np. w sektor IT, chciałbym mieć przynajmniej 2 firmy z USA, 1 firmę z Polski i 1 firmę z Chin, by trzymać się strategii nietrzymania wszystkich jaj w jednym koszyku, a więc nigdy nie kupiłbym np. 3 spółek paliwowych z Wielkiej Brytanii, uważając, że stanowi to zabezpieczenie przed ryzykiem niesystematycznym. Czwartą, niezwykle ważną cechą portfela idealnego jest nieusiłowanie zbudowania własnego funduszu inwestycyjnego, którego efekt żartobliwie przedstawiłem po prawej stronie poniższego rysunku:

Na palecie kolorów dosyć celowo umieściłem wiele różnych kolorów, które świadczą o tym, że inwestor zgubił się nie tylko w liczbie spółek, ale też w ich klasyfikacji sektorowo-geograficznej, nie do końca kontrolując, co znajduje się obecnie w jego portfelu. Powyższy schemat niestety staje się normą dla portfeli „spontanicznych”, które są prowadzone od lat przez osobę o schemacie działania „kup i zapomnij”, co oczywiście może skończyć się niezłym wynikiem inwestycyjnym, ale sprawić, że zarządzanie takim portfelem może być prawdziwą bolączką. Pora na podsumowanie i krótką zapowiedź kolejnej części serii.

Podsumowanie

Jak prawdopodobnie zauważyłeś, ten artykuł powstawał w sposób znacznie bardziej ewolucyjny niż inne wpisy z tej serii. Zamiast opisywania tu suchej teorii i dodawania symulacji (którymi zajmiemy się w kolejnej części cyklu, czyli tej o prowadzeniu portfela inwestycyjnego z akcji) bardzo zależało mi na podzieleniu się kilkoma praktycznymi aspektami prowadzenia portfela inwestycyjnego. Daj znać w komentarzach pod wpisem czy przedstawione tu informacje pomogły Ci zadecydować o tym jak zbudować portfel oparty na akcjach i w jakim stopniu treść wszystkich siedmiu części serii dotychczas była dla Ciebie przydatna i nowatorska. Do następnego!

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.