Metoda na znalezienie najwyższych dywidend.

Dzisiejszym wpisem otwieramy „drugą piątkę” artykułów z serii o akcjach. Będzie on pomocny każdemu, ale w szczególności osobom budującym portfele dywidendowe, a ze względu na liczne elementy analizy fundamentalnej możesz traktować go jako ciekawe uzupełnienie poprzednich dwóch części cyklu. Wiedza o tym, jak wybierać spółki dywidendowe moim zdaniem przyda się wszystkim aspirującym inwestorom w akcje, więc usiądź wygodnie, weź w dłoń kubek kawy i poczytaj o sposobie, w jaki szukam perspektywicznych spółek, które regularnie dzielą się zyskiem ze swoimi akcjonariuszami.

Choć inwestowanie dywidendowe kojarzy się zwłaszcza ze spółkami amerykańskimi, to w ramach dzisiejszego wpisu chciałbym zaproponować alternatywę w postaci analizy polskich spółek dywidendowych. Choć w chwili, gdy piszę ten wpis, jest ich na obydwu polskich parkietach „zaledwie” 200, co stanowi blisko 25% wszystkich notowanych w Warszawie firm, to z roku na rok coraz więcej spółek zaczyna dzielić się zyskiem ze swoimi udziałowcami. Ten wpis dedykuję zwłaszcza sceptykom, którym polska giełda kojarzy się z kasynem i bananami i osobom, które w podejściu dywidendowym – niezależnie czy w USA, czy w Polsce – nie widzą większego sensu. Przyznaję, że nie uważam inwestowania czysto dywidendowego jako najlepszej strategii inwestycyjnej, ale postaram się dowieść, że jest ono na GPW i New Connect wykonalne i wcale nie takie trudne jak mogłoby się na pierwszy rzut oka wydawać.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Jak w prosty i szybki sposób analizować akcje spółek dywidendowych.

- Jak znaleźć firmy z najdłuższą historią dywidend na GPW i NewConnect.

- Jak wybrać spółki, które poważnie podchodzą do polityki dywidendowej.

- Jak szukać nie tylko stabilności, ale i wzrostu dywidend.

- Na co zwracać uwagę w analizie dywidendowej.

- Kiedy kupować, a kiedy sprzedawać spółki dywidendowe.

- Jak złożyć portfel inwestycyjny z polskich spółek dywidendowych.

Powiązane wpisy

- Ranking spółek dywidendowych 2024. Najlepsze spółki dywidendowe GPW

- Najlepsze spółki dywidendowe na 2023 rok – ranking arystokratów i pretendentów

- Ranking spółek dywidendowych na 2022 rok. Najpewniejsze i najwyższe dywidendy

- Czy fundusze dywidendowe są lepsze od zwykłych? Dywidendowe MSCI World i MSCI EM

- Akcje (2/10) – Jak analizować akcje spółek? Podstawy analizy fundamentalnej

- Akcje (3/10) – Gdzie szukać informacji o spółkach giełdowych? Najlepsze źródła

- Akcje (4/10) – Jak znaleźć dobrą i tanią spółkę? Inwestowanie w wartość

Przydatne narzędzia

Rozeznanie rynku dywidend na GPW

Podstawą inwestowania w akcje jest znajomość rynku, na którym się inwestuje. Nie inaczej jest z inwestowaniem dywidendowym, które warto rozpocząć od rozpoznania rynku, którym w tym przypadku będzie nasza rodzima GPW i jej mały parkiet NewConnect. W pierwszym rozdziale wpisu zajmiemy się statystyką warszawskiej giełdy w kontekście dywidend, przy okazji dowiadując się, dlaczego zarzuca się jej brak „dywidendowych arystokratów” podobnych do tych zza oceanu. To dobry moment na zapowiedzenie przyszłotygodniowego wpisu, w którym – podobnie jak w niezwykle popularnym artykule „Które spółki z GPW wypłacą dywidendę w 2021 roku?” opublikowałem mój ranking spółek dywidendowych na 2022 rok. Znajdziesz go w tekście „Ranking spółek dywidendowych na 2022 rok. Najpewniejsze i najwyższe dywidendy„, który jest praktyczną implementacją opisanej tutaj metody. Dziś jednak skupimy się na kilku przykładach analiz, które wykonuję, by takie spółki wybrać do swojego portfela.

Najprostszym wyjaśnieniem dla bardzo niewielkiej liczby spółek z długą historią dzielenia się zyskiem będzie fakt, że GPW w swojej obecnej formie istnieje dopiero od 30 lat, a wśród obecnie notowanych firm niewiele jest na niej od początku istnienia. Drugą przyczyną trudności inwestowania dywidendowego w Polsce jest zwyczajny brak wymagania wypłaty dywidend przez akcjonariuszy. W Stanach Zjednoczonych panuje pewna „kultura dywidend”, która niekiedy wymusza nie dość, że wypłatę dywidendy to jeszcze wzrost jej wysokości z roku na rok. Mając to na uwadze, za chwilę zrozumiesz, jak bardzo niedojrzałym pod względem wypłat dywidend jest nasze GPW.

Spółki wypłacające dywidendy najdłużej

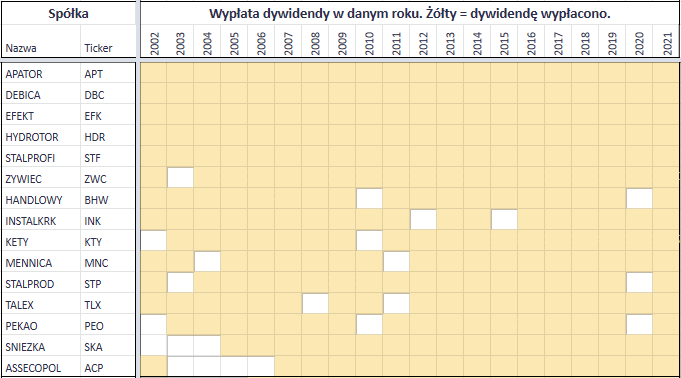

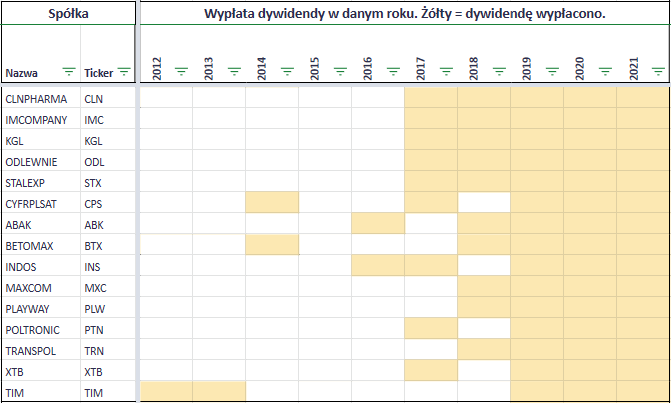

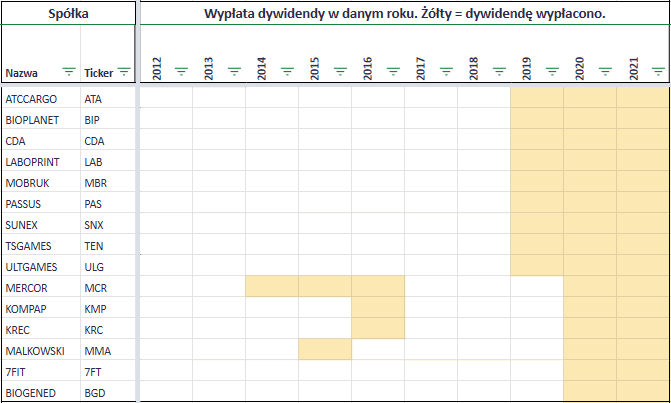

Pierwsze ćwiczenie polegało będzie na narysowaniu tzw. mapy cieplnej ze spółkami, które wypłacają dywidendy najdłużej. Wymaganiem nie jest tu nieprzerwana wypłata dywidend, a po prostu bogata historia dzielenia się zyskiem w ciągu ostatnich 20 lat. Naturalnie, faworyzowane są zatem spółki notowane na GPW (lub NewConnect) od dawna oraz te, które od dawna wypłacają swoim akcjonariuszom dywidendy. Pod koniec 2021 roku poniższe 15 spółek wypłacało dywidendy przez najwięcej z ostatnich dwudziestu lat (2002 – 2021):

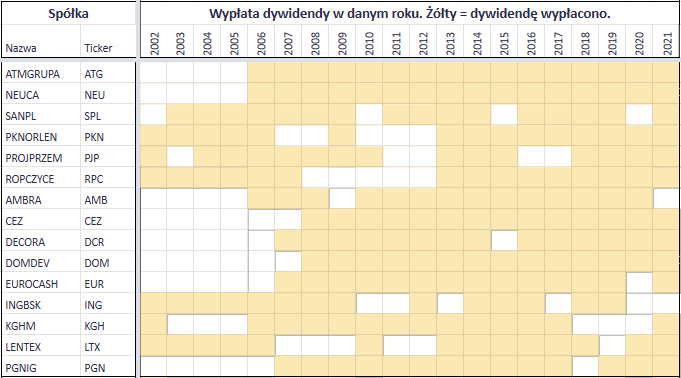

Jedynie 5 spółek z powyższych wypłaciło dywidendę nieprzerwanie w ciągu ostatnich 20 lat. Sam fakt, że im się to udało, jest sporym wyczynem, ale w kolejnym akapicie przyjrzymy się także wzrostowi dywidend, który powie nam znacznie więcej o jakości tych spółek dywidendowych. Większość spółek z kolejnej piętnastki prezentuje już pewne luki w ciągłości wypłaty dywidend:

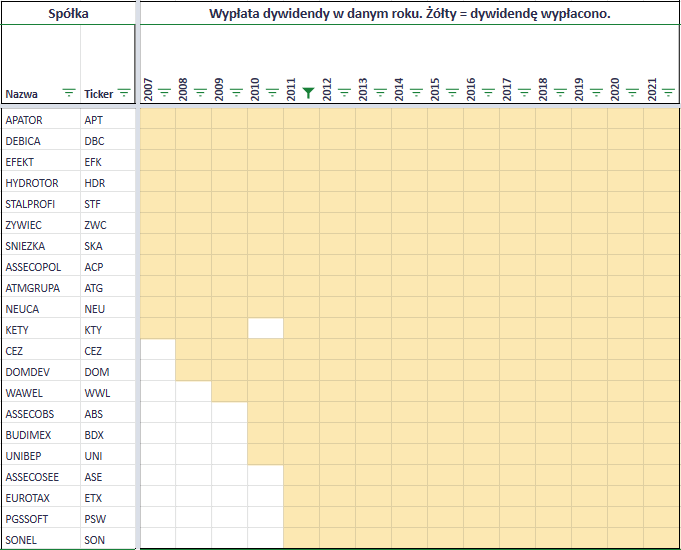

Jako że powyżej pokazuję 20 lat dywidend, to warto wspomnieć, że na GPW i NewConnect tylko 21 firm wypłacało dywidendę nieprzerwanie od roku do 2011 do roku 2021, a więc przez 11 ostatnich lat. Nie wszystkie widoczne są w tabelach powyżej, gdyż ustalone przeze mnie filtry skupiały się na liczbie wypłat dywidend w ciągu ostatnich dwóch dekad, więc postanowiłem wkleić jeszcze jeden diagram z liderami stabilności wypłat ostatniej dekady:

Czy jednak wystarczyłoby kupić każdą z powyższych, by stworzyć dobry i zdywersyfikowany portfel spółek dywidendowych z GPW? Możliwe, ale byłaby to bardzo powierzchowna i moim zdaniem niewystarczająca analiza, która odbiłaby się na portfelu inwestora może nie brakiem dywidendy w kolejnych latach, ale niekoniecznie jej wzrastającą wartością. Aby upewnić się, że wybieramy spółki perspektywiczne, można sprawdzić drugie proste kryterium, jakim jest wzrost dywidend z roku na rok.

Spółki, których dywidendy rosną co roku

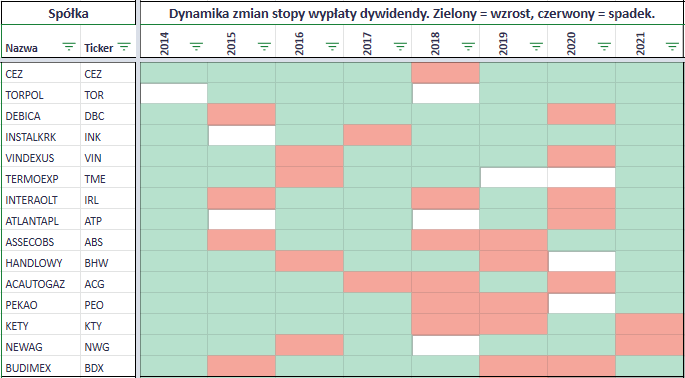

Na początku wpisu wspomniałem o wymogu ciągłego wzrostu dywidend wypłacanych przez spółki, który jest dosyć powszechny wśród inwestorów z USA. Gdyby amerykański inwestor wybrałby się na polską giełdę, by zorganizować „dywidendowe łowy”, ujrzałby dość przykry obrazek, w którym konsekwentny, coroczny wzrost wartości wypłacanej dywidendy jest raczej wyjątkiem, a nie regułą. Aby zrozumieć problem, czyli to jak niewiele spółek na GPW konsekwentnie i z roku na rok zwiększa dywidendy, pokażę Ci tabele, w których kolorami zaznaczyłem lata wzrostu (kolorem zielonym) oraz lata spadku (kolorem czerwonym) dywidend. Zacznijmy od 15 spółek, które w ostatniej dekadzie miały najwięcej lat, w których zwiększały kwoty, którymi dzieliły się zyskiem ze swoimi akcjonariuszami:

Sam fakt, że na GPW jest kilkanaście spółek, które w większości z ostatnich 10 lat zwiększały wypłaty swoich dywidend, budzi nadzieję, ale pamiętajmy o jednym. Na powyższym i kolejnych wykresach pokazałem dynamikę rok do roku, a więc na zielono może pokazywać się relatywny wzrost, który jednym negatywnym (czerwonym) rokiem został sprowadzony o 90% w dół. Wyjaśnię to na przykładzie:

- Spółka w latach 2008 i 2009 wypłaca rosnącą dywidendę wynoszącą odpowiednio 10 i 15 zł na akcję. Jako że w roku 2007 dywidenda wynosiła 8 zł, to spółka notuje w 2008 i 2009 dwa „zielone” lata.

- W roku 2010 kwota dywidendy spada z 15 zł do 3 zł na akcję. Spółka notuje „czerwony” rok.

- W latach 2011-2020 spółka płaci o 1 zł więcej co roku. Jest to kolejno 4, 5, 6, 7, 8, 9, 10, 11, 12 i 13 złotych na akcję. Wszystkie te lata są „zielone” mimo tego, że dywidenda nigdy nie wróciła do poziomu z 2009 roku (15 zł na akcję). Dokładnie z tego powodu być może lepszym miernikiem byłoby coroczne sprawdzanie, czy obecna dywidenda jest wyższa od każdej wcześniejszej, ale do tego jeszcze dojdziemy.

Tymczasem sprawdźmy kolejną piętnastkę spółek o zazwyczaj rosnących dywidendach. „Zazwyczaj”, bo z uwagi na przerwy w dywidendach trwające niekiedy po kilka lat i częstotliwość lat, gdy dywidendy z roku na rok traciły na wartości, ciężko jest określić je jako jednoznacznie rosnące:

Wśród powyższych spółek, pomimo dość bogatej historii dywidend niektórych z nich, ciężko jest znaleźć takie o stabilnej historii wypłat lub stabilnego wzrostu ich wysokości rok do roku. Moim zdaniem należy tu docenić fakt, że w ogóle próbują, bo przewaga zieleni nad czerwienią świadczy o tym, że ich akcjonariusze wymagają nie tylko ich wypłat, ale też długoterminowego wzrostu dywidend. Istnieje też alternatywne podejście, w którym inwestor „wymaga” od spółki ciągłego wzrostu kwot wypłat dywidend. Stosując je na polskiej giełdzie, niestety nie znajdziemy zbyt wielu spółek z potencjałem inwestycyjnym, co pokazuje poniższy filtr na dobrze już znanej tabeli:

Podsumowując: spółek, które stale zwiększają nominalną wartość wypłacanych dywidend, jest obecnie na GPW dosyć niewiele. Świadczy o tym fakt, że ciężko by mi było zbudować zdywersyfikowany portfel (15 spółek lub więcej) opierając się tylko na tym kryterium. Ciągły wzrost wypłacanych dywidend musi wiązać się ze wzrostem wyników spółek, co na naszym – bądź co bądź niedojrzałym – rynku nie jest atrybutem powszechnym. Może wobec tego przyjrzeć się również jakości polityki dywidendowej firm, czyli temu, jak bardzo poważnie ich zarządy podchodzą do dzielenia się zyskiem z akcjonariuszami?

Spółki o najstabilniejszej polityce dywidend

O stopie wypłaty dywidendy pisałem już we wpisie „Które spółki z GPW wypłacą dywidendę w 2021 roku?„, ale warto zrobić sobie jego krótkie przypomnienie. W świecie inwestowania dywidendowego „stopa dywidendy” (ang. dividend yield, w skrócie DY) jest często mylona ze „stopą wypłaty dywidendy” (ang. dividend payout ratio, w skrócie DPR), choć dwie wartości nie mają ze sobą nic wspólnego poza tym, że można je wyrazić w procentach. Na czym zatem polega różnica między DY a DPR?

- Stopa dywidendy (DY) wyraża ile procent obecnej ceny akcji spółka wypłaciła w ramach obecnej lub wypłaci w ramach kolejnej dywidendy. Stopę dywidendy można też uśredniać dla kilkuletnich okresów notowań akcji, np. ustalając, że w tym roku wyniesie ona 3%, ale historycznie wynosiła 5% rocznie w stosunku do średniej ceny akcji z tego okresu.

- Stopa wypłaty dywidendy (DPR) wyraża, ile procent zysku netto z poprzedniego roku spółka przeznaczy w tym roku na dywidendę. Jest ona zatem miarą „powagi polityki dywidendowej” oraz dojrzałości spółki. Dlaczego? Otóż zwykle większe przedsiębiorstwa bardziej „serio” podchodzą do wypłaty dywidend, również dlatego, że mają coraz mniej pomysłów na dalsze inwestycje, więc zarobionymi w danym roku pieniędzmi mogą się w przyszłym roku podzielić ze swoimi akcjonariuszami.

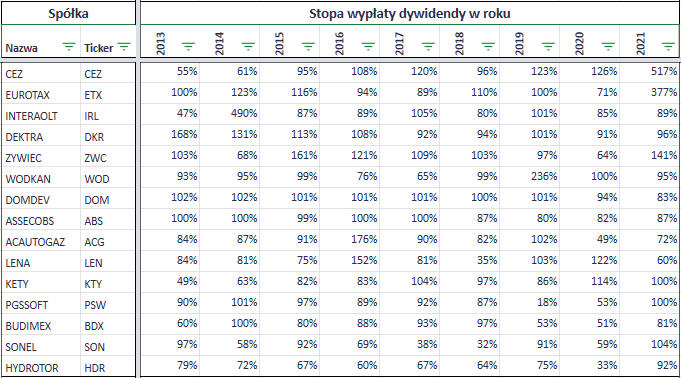

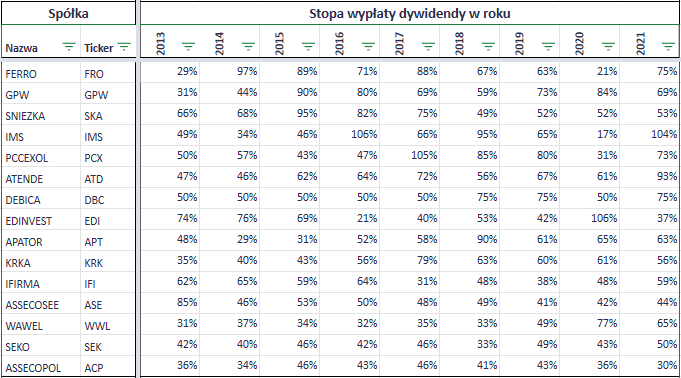

Znaczenie stopy wypłaty dywidendy jest nie do przecenienia, a w każdej analizie dywidendowej stoi ona dla mnie na absolutnym „podium” wskaźników. Pokażę Ci teraz przykładowe wartości dla spółek z GPW i NC, które w ostatnich latach najszczodrzej dzieliły się zyskiem ze swoimi akcjonariuszami:

Powyższe wartości, a właściwie to jak wiele z nich zbliża się lub nawet przekracza 100%, jest naprawdę imponujące i świadczy o tym, że na warszawskiej giełdzie są spółki wypłacające praktycznie całe zarobione pieniądze swoim akcjonariuszom. Tylko jak to możliwe, że stopa wypłaty dywidendy (DPR) w niektórych przypadkach przekracza 100%? Wracamy tu do wpisu „Akcje (2/10) – Jak analizować akcje spółek? Podstawy analizy fundamentalnej„, w ramach którego tłumaczyłem, że zysk netto to zupełnie coś innego niż przepływy pieniężne, czyli to, co spółka zarobiła w danym roku „naprawdę”. DPR przekraczające 100% może oznaczać jedno z poniższych:

- Spółka wypłaciła dywidendę zbiorczą z zysku za kilka lat.

- Spółka wypłaciła dywidendę nie tylko z zysku z roku poprzedniego, ale też z kapitału zapasowego

- Spółka zaniżyła swój zysk netto np. wysoką amortyzacją, więc wartość dywidendy jest wyższa od księgowego zysku netto.

Powodów jest mnóstwo, a piszę o tym, abyś nie zdziwił się, gdy we własnych analizach zobaczysz takie zjawisko. Częstymi „ofiarami” przekraczającego 100% wskaźnika stopy wypłaty dywidendy (DPR) są REIT-y, o czym pisałem w bogatym w szczegóły wpisie o analizie funduszy REIT, czyli „REIT (3/5) – Jak wybrać najlepszy REIT dostępny na rynku? Analiza REIT-ów„. Ten specjalny rodzaj spółek notowanych na giełdzie – ze względu na posiadanie w swoich aktywach głównie nieruchomości – bardzo dynamicznie je amortyzuje, zaniżając realny wynik roczny netto firmy.

Przez taki standard księgowy fundusze wynajmu nieruchomości wypłacają dywidendy często nawet 50% wyższe od zysku netto, który raportują, o czym warto wiedzieć, zanim zabierze się do własnej analizy tego typu spółek. Kolejna piętnastka spółek o wysokiej stopie wypłaty dywidendy pokazuje, jak niewiele jest firm, które większość zysku przekazują posiadaczom swoich akcji:

Wystarczy chwila, by zauważyć, że u dołu tabeli są spółki, które dzielą się z akcjonariuszami niecałym 50% swojego zysku. Oznacza to, że w Polsce mamy jakieś 20 spółek, które od 10 lat większość zysku wypłacają w ramach dywidendy. To niewiele, ale wysokie DPR nie powinno być jedynym wskaźnikiem przy ocenie jakości polityki wypłacania dywidendy spółki.

To dobry moment, by zasugerować również sprawdzenie dynamiki tego wskaźnika. Jeśli z czasem ten wzrasta, to najpewniej oznacza, że spółka dojrzewa i coraz mniej zarobionych środków potrzebuje ona na inwestycje i rozwój, wobec czego coraz więcej może wypłacać posiadaczom swoich akcji. Pod względem dynamiki stopy wypłaty dywidendy najwięcej „wzrostowych lat” w ostatnim 10-leciu mają poniższe spółki:

Powyższe często zwiększały z roku na rok procent zysku netto, który trafiał w ramach dywidendy do swoich akcjonariuszy, ale samo w sobie nie jest to tak pozytywne, jak kombinacja wzrostu zysku i wzrostu stopy wypłaty dywidendy. Wrócimy do tego w dalszych rozdziałach, a na razie dajmy szansę także firmom, które dywidendy wypłacają w sposób stabilny i przewidywalny, ale dopiero od niedawna.

Spółki, które zaczynają płacić dywidendy

Skoro firmy z długą historią dywidendową dzielą się zyskiem od kilkunastu lub kilkudziesięciu lat, to przecież kiedyś w przyszłości musiały zrobić to po raz pierwszy. Choć inwestowanie w „młode” spółki dywidendowe nie jest tak pewne i stabilne, co w te z długą historią wypłat dywidend, to nie należy w swojej analizie pomijać przedsiębiorstw, które dywidendy wypłacają konsekwentnie, ale nie od 10 czy od 20, a dopiero od 2, 3 czy 5 lat. W poniższej tabeli zamieściłem firmy, które płacą dywidendy nieprzerwanie, ale dopiero od kilku lat, przez co nie miałyby szansy załapania się do moich „dywidendowych arystokratów GPW”, co nie znaczy, że kiedyś do nich nie trafią:

Osobiście zupełnie inaczej podchodzę do spółek, które dzielą się zyskiem nie dłużej niż od 5 lat, ale nie robiły tego w żadnym wcześniejszym okresie. Różni je to z tymi, które łącznie „płacą” od wielu lat, ale „w kratkę”. Dla przykładu:

- Spółka, która wypłaciła dywidendę po raz pierwszy w 2018 roku, ale robi to nieprzerwanie do dziś (2021 rok), jest OK (po prostu brakuje jej historii).

- Spółka, która wypłaciła dywidendę w 2020 i 2021 roku oraz w latach wcześniejszych, ale w latach 2012-2013 i 2018-2019 zrobiła sobie „przerwy” od wypłat jest dla mnie (zazwyczaj) kiepskim materiałem na inwestycję dywidendową.

Oczywiście nieosiągnięcie zysku netto (a więc zanotowanie ujemnego wyniku, czyli straty) w danym roku to dobre wytłumaczenie braku dywidendy w kolejnym okresie. Problem w tym, że „dywidendowe przerwy” robi sobie na GPW wiele firm, które osiągnęły zyski – często imponująco poprawiając wyniki – tłumacząc, że w danym roku cały zarobiony kapitał pójdzie na inwestycje. Spółki, których zarządy tak postępują, nie są dla mnie dobrym materiałem na inwestycję dywidendową, bo do swojej polityki wypłat nie podchodzą wystarczająco poważnie. Dalszy ciąg, a więc druga piętnastka spółek, które płacą dywidendy nieprzerwanie, ale od niedawna, znajduje się w tabeli poniżej:

Jeśli szukamy dywidendowych okazji, czyli firm o potencjalnie wysokich w stosunku do dzisiejszej ceny ich akcji przyszłych dywidendach zwykle niemal „zmuszeni” będziemy do znacznego poluzowania kryterium liczby lat wypłat.

Dywidendy bez przerwy od lat

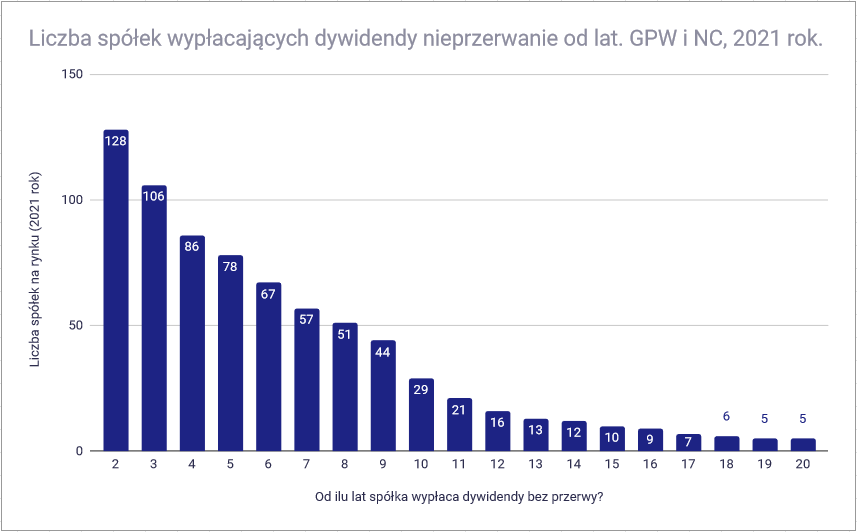

Ostatnią częścią pierwszego rozdziału wpisu będzie przedstawienie ciągłości wypłat dywidend spółek z GPW i NewConnect. Skoro brak u nas „dywidendowych arystokratów” to może powinniśmy się zadowolić spółkami z krótszą historią nieprzerwanych wypłat lub nawet „przyszłymi arystokratami”? Powyższe to pewien paradoks, bo nikt nie zna przyszłości, ale może, zamiast wymagać 20 lat ciągłych wypłat, warto by na takim rynku poluzować wymaganie do np. 6 lub 7 lat wypłat, by „mieć w czym przebierać”? Oto jak w roku 2021 prezentuje się rozkład firm wypłacających dywidendy od minimum X lat:

Bardziej konserwatywni inwestorzy dywidendowi faktycznie nie mają tu czego szukać, bo od minimum 15 lat dywidendy płaci jedynie 10 spółek, a od minimum 10 lat – tylko 29. Sytuacja znacznie poprawia się, gdy wymagamy od firm 6, 7 czy 8 lat ciągłości dywidend, bo w każdym przypadku na obydwu warszawskich parkietach znajdziemy przynajmniej 50 takich firm. Myślę, że tutaj warto rozpocząć drugi rozdział, w którym opiszę proces nie tyle wyceny (ta byłaby trochę zbyt skomplikowana), co wyboru spółek dywidendowych do swojego portfela przez laika i „hobbystę” inwestowania.

Jak wybierać spółki dywidendowe na GPW?

Mając świadomość „ciężaru gatunkowego” wpisów „Akcje (4/10) – Jak znaleźć dobrą i tanią spółkę? Inwestowanie w wartość” i „Akcje (5/10) – Jak szukać spółek z potencjałem? Inwestowanie we wzrost” chciałbym zaproponować dziś nieco lżejsze podejście. Zacznijmy od czynników, na które zwracam uwagę (w dowolnej kolejności), szukając dobrej spółki dywidendowej do zakupu do mojego portfela inwestycyjnego:

Czynnik | Dlaczego jest ważny? | Jak/GDZIE sprawdzić? |

|---|---|---|

Historia dywidend | "Po owocach ich poznacie". Dywidendy są efektem notowanego zysku i polityki dywidendowej, a więc najważniejszym czynnikiem w inwestowaniu opartym o przepływy pieniężne. | Sprawozdania finansowe, raporty ESPI, kwoty wypłat dywidend z ostatnich 10-20 lat. |

Polepszające się wyniki spółki | Rosnące przychody i zyski oznaczają rosnące w czasie dywidendy. Żaden inwestor dywidendowy nie chce stagnacji w wysokościach dywidend i liczy nie tylko na ich dalszą wypłatę, ale i na nominalny wzrost ich wartości, który jest pochodną polepszających się wyników finansowych. | Sprawozdania finansowe, przychody, zyski z ostatnich 10 lat. |

Stabilna lub wzrastająca stopa wypłaty dywidendy | Nie ma nic gorszego od spółki z niestabilną polityką dywidendową. Inwestor dywidendowy powinien wymagać, by stopa wypłaty dywidendy albo utrzymywała się ciągle na stałym poziomie, albo z roku na rok rosła. | Sprawozdania finansowe. Wskaźnik DPR (stopa wypłaty dywidendy) z ostatnich 10 lat. |

Atrakcyjna wycena spółki (niska cena akcji w stosunku do zysku netto i dywidendy) | Doświadczony inwestor dywidendowy musi próbować kupić jakościowy instrument finansowy po okazyjnej cenie. Można mierzyć to wysoką stopą dywidendy i niską, relatywnie do zysku księgowego i historycznych wycen, ceną akcji. | Sprawozdania finansowe. Wskaźnik C/Z, wskaźnik DY (stopa dywidendy), cena akcji z ostatnich 10 lat. |

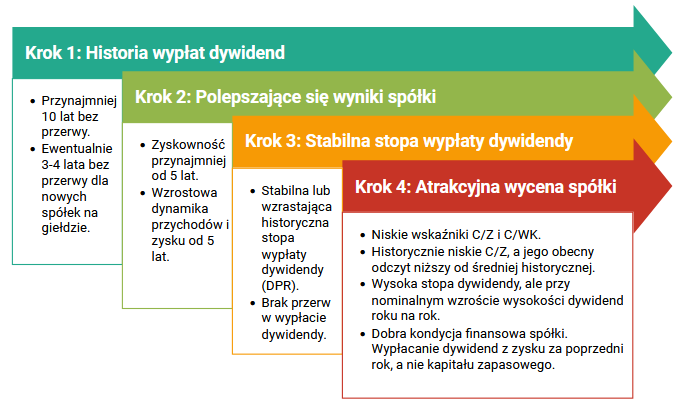

W kolejnych akapitach krótko omówię, dlaczego każdy z czynników jest dla mnie ważny i jak (na razie w teorii) unikać „dywidendowych pułapek”. W tym kontekście bardzo ważna będzie także treść wpisu „Jak zbudować portfel dywidendowy z funduszy ETF?„, w której otwarcie skrytykowałem zmienną politykę doboru akcji dywidendowych funduszy ETF. Jako rozsądni inwestorzy dywidendowi równie często będziemy musieli kupić drogie spółki z dużym potencjałem do wzrostu, jak i tzw. dywidendowe kobyły, czyli ogromne firmy, których biznesy już nie rosną, ale ich dywidendy są stabilne i relatywnie wysokie w stosunku do ceny akcji. Proces, którego w tej selekcji użyjemy, zaprezentowałem na poniższej grafice:

Tajemnica mądrego inwestowania dywidendowego nie polega na tym, by wybierać jedynie spółki, których obecna stopa dywidendy jest wysoka, ale także te, które po obecnej cenie mają potencjał do wypłacania wysokich dywidend w przyszłości. To drugie nie jest jednak tak proste, jak pierwsze i często nie da się go przewidzieć z dużą dokładnością, bo prognozować musimy zarówno wzrost wyników, jak i utrzymanie obecnej polityki dywidendowej w spółce, która dopiero się rozwija. Spróbujmy zatem powtórzyć sobie podstawowe kroki analizy dywidendowej wraz z praktycznymi przykładami, by utrwalić sobie sposób inwestowania w polskie spółki dywidendowe.

Krok 1: historia dywidend

Zaskakująco często widzę, jak przy wyborze spółki dywidendowej inwestorzy kierują się jedynie obecną lub prognozowaną stopą dywidendy, kompletnie pomijając historię jej wypłat. Moje podejście do selekcji „dywidendówek” ewoluowało z nadmiernego wpatrywania się w wysoką stopę dywidendy do bacznego przyglądania się i analizowania całej historii jej wypłaty przez spółkę. Tyle że poprzez „historii wypłaty” inwestorzy mogą rozumieć kilka różnych rzeczy, mianowicie:

- Liczbą lat wypłaty dywidendy w ciągu 20/30 lat, ale niezależnie od ciągłości wypłat. Dzięki takiemu podejściu można np. „wybaczyć” spółkom brak wypłat z zysku w pandemicznym roku 2020, zakładając, że wypłacą „podwójne dywidendy” w roku 2021.

- Nieprzerwaną długość wypłaty dywidendy, czyli ile lat spółka bez przerwy wypłaca dywidendy w dowolnej wysokości. Jest to (prawie) jednoznaczne z ciągłą zyskownością firmy.

- Nieprzerwaną długość wypłaty i wzrostu dywidendy, przez który rozumiemy zarówno ciągłość dzielenia się zyskiem, jak i robienie tego coraz szczodrzej.

Aby osiągnąć ostatnie kryterium, spółka musi poprawiać swoje wyniki. Prawdopodobnie jak się domyślasz, poprawa wyników bywa prostsza, jeśli zysk netto firma może poświęcić na inwestycje, nie musząc wypłacać go w ramach dywidendy swoim akcjonariuszom. Czy możliwe jest zatem znalezienie spółki, która jednocześnie rośnie, jak i wypłaca stabilnie rosnące dywidendy?

Tak, ale taki „złoty środek” możliwy będzie tylko przy ograniczonej stopie wypłaty dywidendy (np. 50% zysku na dywidendę, a pozostałe 50% na inwestycje), co świadomy inwestor musi zrozumieć, zanim podejmie się samodzielnego wyboru spółek do swojego portfela. Niezależnie od wyboru metody sprawdzenia historii dywidend spółek koniecznym jest również przyjrzenie się jej historii wyników finansowych.

Krok 2: rosnące wyniki spółki

Spółka dywidendowa kojarzy się głównie z działająca wiele lat na rynku „dojną krową”, która praktycznie nie powiększa już swojego biznesu, ale całe zarobione pieniądze wypłaca swoim właścicielom (akcjonariuszom). Tego, jak wybierać spółki dywidendowe nie nauczysz się jednak, patrząc jedynie na historię dywidend, bo analityk – poza przeszłością – powinien starać się ocenić również przyszły potencjał spółki.

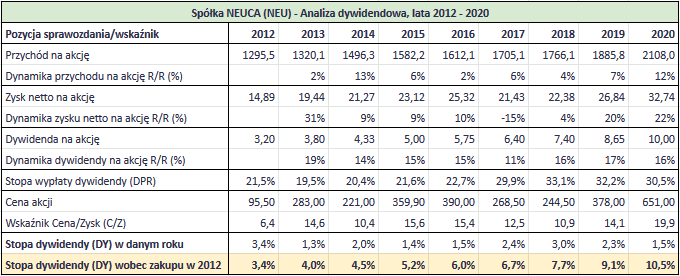

To oczywiście nie jest takie łatwe, ale zobrazuję na przykładzie, dlaczego potencjał bywa ważniejszy od aktualnie wysokiej stopy dywidendy. Zacznijmy od spółki Neuca, która w ramach wpisu „Które spółki z GPW wypłacą dywidendę w 2021 roku?” zajęła w 2020 roku pierwszą pozycję w zestawieniu spółek dywidendowych z GPW i NC na moim blogu.

Ten dystrybutor leków i wyrobów medycznych w ostatnich latach dość dynamicznie zwiększał swoje przychody, jednocześnie starając się zwiększać zyskowność działalności. Dzięki temu, pomimo bardzo niskiej w stosunku do ceny z każdego roku stopy dywidendy (1,3% – 3%), inwestycja w akcje spółki była pod względem nie tylko ceny, ale i wysokości dywidend w długiej perspektywie bardzo lukratywna:

W powyższej tabeli zamieściłem ceny akcji spółki z końca grudnia każdego przedstawionego roku wraz z kluczowymi informacjami dotyczącymi ich wyników i dywidend w ujęciu na akcję. Jeśli skupimy się na wartościach stopy dywidendy dla każdego roku, czyli tych, które przedstawiłem w przedostatnim wierszu tabeli, wyda się nam, że Neuca jest kiepską spółką dywidendową, która wypłaca relatywnie niskie dywidendy. Co gorsza, potwierdzi to relatywnie niska stopa wypłaty dywidendy, wynosząca zwykle około 25-30% zysku netto spółki. Czy czegoś nie dostrzegamy i werdykt mógł być wydany nieco zbyt pochopnie?

Owszem. Neuca jest świetną spółką dywidendową i kupiona w 2012 roku dawałaby dzisiaj ponad 10% stopę dywidendy wobec ceny zakupu akcji. Co więcej, istnieje duża szansa, że w kolejnych latach ta „historyczna stopa dywidendy” wzrośnie w końcu do 15 i do 20%. Dodatkowo może i spółka wypłaca tylko około 1/3 zarobionych pieniędzy, ale z czasem zwiększa stopę wypłaty dywidendy, przeznaczając na nią coraz większą część swojego zysku netto. Jedynym problemem jest stale rosnąca cena akcji, która dyskontuje być może nieosiągalny lub trudny do osiągnięcia dla spółki wzrost.

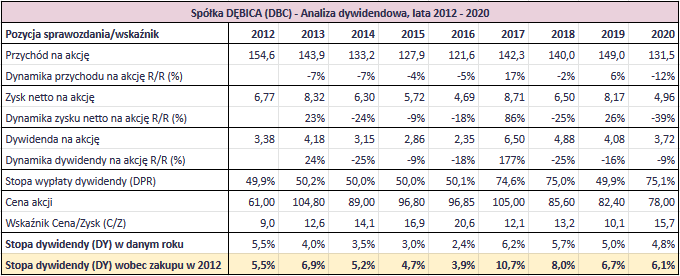

Weźmy teraz spółkę, która wobec ceny akcji wypłaca znacznie wyższe dywidendy niż Neuca. Chodzi o producenta opon Dębica, który w ciągu ostatniej dekady wypłacał wysokie w stosunku do ceny akcji dywidendy, osiągając średnio stopę dywidendy (DY) wynoszącą 4,5%. Czy wobec tego jest to dobra spółka dywidendowa? Pod względem stabilności polityki dywidendowej na pewno, ale jeżeli do oceny włączymy również dynamikę wyników finansowych to nie jest już tak dobrze jak w przypadku poprzedniej spółki:

Zacznijmy od tego, że dzisiaj to „łatwo mówić”, ponieważ w 2012 roku nikt nie miał prawa wiedzieć, jak rozwiną się biznesy obu spółek w ciągu kolejnej dekady. Mimo to uważny inwestor już w latach 2013-2014 zauważyłby, że wyniki finansowe firmy Neuca rosną znacznie dynamiczniej i stabilniej od wyników producenta opon Dębica. Dokładając do tego rok 2015 mamy już bardzo potwierdzony wzrost biznesu (przychodów) oraz zyskowności (zysku netto) spółki Neuca, podczas gdy wyniki przedsiębiorstwa oponiarskiego pozostały mniej więcej na tym samym poziomie.

Rosnące przychody i zyski to w moim portfelu dywidendowym niemalże przymus. Nie oznacza to automatycznie, że wyrzucam z niego spółki, których wyniki przestają rosnąć, ale trafiają pod moją obserwację, zostając w moim portfelu jedynie, jeśli mają inne atuty. A jak już przy innych zaletach jesteśmy, to omówmy też stabilną politykę dywidendową, będącą atrybutem, który wielu inwestorów w analizie dywidendowej kompletnie pomija. Wracamy zatem do stopy wypłaty dywidendy (DPR), tym razem skupiając się na ocenie jej dynamiki wraz z biegiem lat.

Krok 3: stabilna polityka dywidendowa

Niczego tak bardzo nie doceniam, jak określonej i stabilnej polityki dywidendowej spółki. Stabilność stopy wypłaty dywidendy jest dla mnie na tyle ważna, że preferuję wieloletnią stopę dywidendy wynoszącą między 30, a 40% od bardzo niestabilnej, która czasami wynosi 10%, a czasami 90% wypracowanego przez spółkę zysku. Poza stabilnością warto by – w miarę dojrzewania i wzrostu działalności spółki – ta wypłacała coraz większy udział swojego zysku w postaci dywidendy.

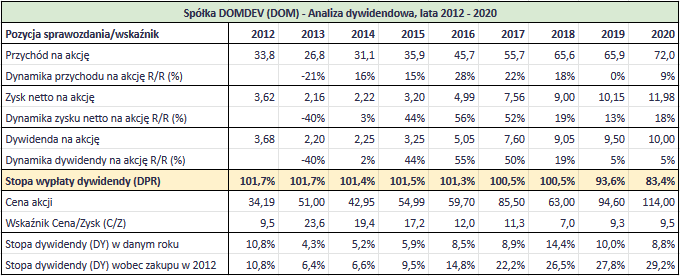

Jedną z nielicznych firm na GPW, które od wielu lat dzielą się z akcjonariuszami prawie całym osiągniętym zyskiem jest deweloper Dom Development, którego biznes omawiałem już we wpisie „Akcje (4/10) – Jak znaleźć dobrą i tanią spółkę? Inwestowanie w wartość„. Zazwyczaj cały lub prawie cały zysk wypłacają akcjonariuszom spółki bardzo dojrzałe, których biznesy zakończyły już fazę dynamicznego wzrostu, wyniki polepszając jedynie nieznacznie. W przypadku Dom Development jest inaczej, bo mimo sowitych wypłat dywidend (90-100% zysku co roku) spółka i tak powiększa swój biznes:

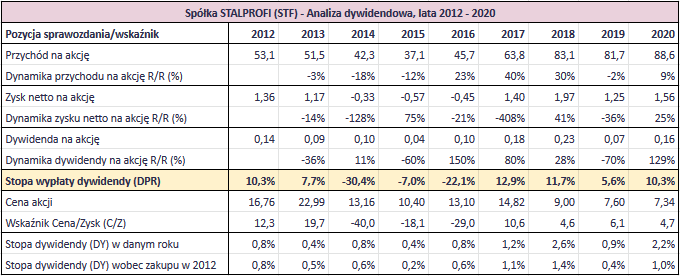

Udaje się to ze względu na inwestycje (które byłyby o wiele większe, gdyby nie wysokie wypłaty dywidend), na dobrą koniunkturę na rynku nieruchomości oraz fakt, że zysk netto delikatnie zaniża amortyzacja, sprawiając, że DPR spółki bywa wyższe od 100%. To, co najbardziej cenię w spółce Dom Development to nie wysokość stopy wypłaty dywidendy, a jej wieloletnia stabilność i fakt, że nie nagina się znacząco zasady wypłaty prawie całego zysku w formie dywidendy. Tego samego nie można powiedzieć o spółce hutniczej Stalprofil, która wypłacała w ostatniej dekadzie nierówne i dosyć niskie w stosunku do osiąganych zysków dywidendy:

Bywają spółki, które pomimo bardzo niskiej stopy wypłaty dywidendy umieściłem w swoim portfelu inwestycyjnym, ale z wielu powodów Stalprofil nie jest jedną z nich. Po pierwsze: DPR jest bardzo niskie, a w latach 2014-2016 spółka wypłacała dywidendy pomimo notowanej przez nią straty. Robiła to zatem z kapitału zapasowego, co moim zdaniem jest procederem dość dyskusyjnym.

Po drugie: nawet w zyskownych latach stopa wypłaty dywidendy wahała się między 5% a 13%, świadcząc o tym, że spółka albo nie posiada polityki dywidendowej, albo jest ona dosyć luźno określona. W połączeniu z bardzo niską stopą dywidendy niezależnie od tego, w którym roku zakupilibyśmy akcje spółki, sprawia to, że STF – pomimo że od lat wypłaca dywidendy – ciężko jest uznać za spółkę typowo dywidendową. Pora na jeden z najważniejszych czynników, a zarazem ostatni krok analizy, mianowicie o atrakcyjną (niską) cenę akcji w chwili zakupu.

Krok 4: atrakcyjna (niska) cena akcji

W inwestowaniu dywidendowym warto łączyć różne rodzaje spółek. Często powtarzam, że nie każda spółka dywidendowa jest typowym „powolnie rosnącym gigantem”, który nie ma co robić z pieniędzmi i równie często zdarza się tu spółka wzrostowa (jak Neuca czy Kęty), jak i tania fundamentalnie spółka, której zakup byłby ukłonem w kierunku szkoły value. Skoro firmy płacące dywidendy są tylko podzbiorem wszystkich spółek notowanych na giełdzie, to także wśród nich da się znaleźć cenowe okazje.

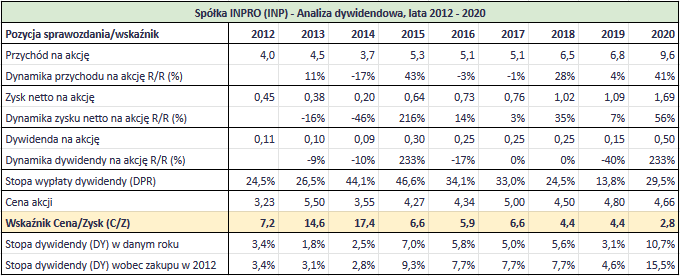

Jedną z nich już od ładnych kilku lat był pomorski deweloper Inpro, który „załapał się” także do analizy wartościowej w części czwartej. Dziś powraca on jako przykład taniej (od lat) spółki dywidendowej, która obok wysokiej stopy dywidendy notowała bardzo wysoki zysk, który przez lata umykał oczom polskich inwestorów giełdowych. Przeglądając poniższą tabelę, warto zwrócić uwagę na wartości wskaźnika C/Z w latach 2015-2017, mając na uwadze to, że z podobnie niskim, a nawet jeszcze niższym wskaźnikiem firma była notowana od ładnych paru lat:

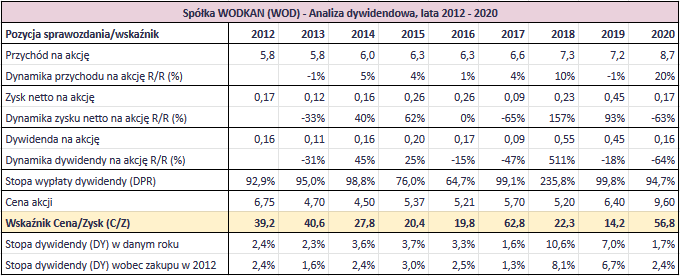

Inpro to przykład firmy, która historycznie miała umiarkowane wahania stopy wypłaty dywidendy, przez co jej dywidenda na akcję mocno zmieniała się z roku na rok. Skok stopy dywidendy w roku 2020 pokazuje to, na co mógłby liczyć cierpliwy inwestor, który dostrzegł w niskiej cenie spółki okazję i potrafił przymknąć oko na jej niestabilną politykę dywidendową i niestały wzrost przychodu i zysku. Wśród spółek dywidendowych są jednak przedsiębiorstwa notowane dość drogo. Jednym z nich jest Przedsiębiorstwo Wodociągów i Kanalizacji Wodkan z Ostrowa Świętokrzyskiego, którego wycenę w ostatnim roku ciężko mi wytłumaczyć:

Podobnie jak w przypadku wszystkich spółek giełdowych, „dywidendówek” lepiej też nie kupować zbyt drogo. Wysoki wskaźnik C/Z spółki świadczy o tym, że nieco „przepłacamy” za jej bieżący zysk netto, sprawiając, że rykoszetem „przepłacamy” za jej dywidendę, która jest przecież pochodną zysku. Płacenie z górką/na wyrost za akcje spółki czasami ma sens, ale nie w przypadku spółek, których wyniki są w sporej stagnacji. Opis czterech podstawowych kroków analizy dywidendowej mamy już za sobą, więc zajmijmy się dwoma bardzo praktycznymi pytaniami.

Kiedy kupować spółki dywidendowe?

Niezwykle często słyszę od czytelników pytanie „jak wybierać spółki dywidendowe?”, czego moją własną wersją jest raczej „kiedy kupować spółki dywidendowe”? Różnica jest bardzo subtelna i ma swoje korzenie w mojej filozofii inwestycyjnej, którą streściłbym słowami „nie ma złych spółek, są tylko niewłaściwie wyceniane spółki”. W jaki sposób wygląda moje „polowanie na dywidendy”? Dość prosto mogę to opisać w kilku krokach:

- Przeprowadzam „rozeznanie rynku” podsumowując które spółki wypłacają dywidendy nieprzerwanie od X lat (zwykle 15/10/5 i 2 lat). Każdą z powyższych traktuję jako „inne kategorie” spółek. Jako że GPW mam już dobrze rozeznane pod kątem dywidend to zwykle ogranicza się to do dodania firm, które dopiero zaczęły wypłacać dywidendy do analizy.

- Najpierw skupiam się na wzroście wyników finansowych spółek. Poza wysokimi dywidendami zwykle szukam też potencjału do wzrostu cen (patrz: część 5 serii).

- Kolejno oceniam jakość polityki dywidendowej firm, przeglądając ich strony internetowe oraz sprawdzając historyczną stopę wypłaty dywidendy (DPR). Jeśli nie zmienia się ona znacząco w czasie, a spółka wypłaca przynajmniej 30% zarobionych pieniędzy swoim akcjonariuszom, to jest to dla mnie potencjalny kandydat na następny zakup do mojego portfela.

- (Uwaga! Najważniejsze) „Kandydat do portfela dywidendowego” nie oznacza, że jestem zainteresowany zakupem po każdej cenie. Staram się wybierać tylko spółki, które notowane są z następującymi parametrami:

- (W przypadku firm o powolnym wzroście) C/Z poniżej 10, DY powyżej 5%.

- (W przypadku firm o dynamicznym wzroście) C/Z poniżej 15, DY powyżej 2,5%.

Czy powyższe oznacza, że nie kupiłbym nigdy jednego z najlepszych dywidendowych arystokratów na polskiej giełdzie – spółki Neuca? Niekoniecznie. Zauważ, że historycznie spółka ta była notowana ze wskaźnikami, które wpasowują się w moje kryteria cenowe, więc na pewno nie przeszedłbym obok niej obojętnie… chyba że na giełdzie byłyby inne dywidendowe okazje, które przykułyby moją uwagę.

Jak i kiedy kupować spółki dywidendowe z GPW i NewConnect? Moim sposobem jest ustawianie sobie cenowych alertów (od góry) na Biznesradar.pl, które powiadomią mnie, jeśli cena akcji spółki spadnie poniżej określonej wartości. No i największy problem: co znaczy „określona wartość” ceny i co jeśli spółka będzie rosła (zarówno pod względem wyników, jak i ceny akcji) tak szybko, że nie zdążę nigdy jej kupić? Trudno, wolę spać spokojnie, pomijając jednego, czy dwóch „arystokratów” niż przejmować się, że spółka z mojego portfela wyceniana jest na pięćdziesięciokrotność swojego rocznego zysku, który ponadto jest wynikiem rekordowo wysokim w historii spółki.

Kiedy sprzedawać spółki dywidendowe?

Bardzo często zadawanym na naszej grupie dyskusyjnej pytaniem jest „kiedy sprzedawać spółki dywidendowe?” w kontekście ich wzrostu lub spadku cen i zmian dywidend w czasie. Warren Buffett zażartowałby pewnie, że najlepszym horyzontem inwestycyjnym jest wieczność, ale ja mam w przypadku spółek dywidendowych nieco inne podejście. Podsumowałbym je słowami „jeśli posiadam w portfelu spółkę, której zakup budziłby we mnie dyskomfort, to być może nie powinienem jej dalej trzymać lub chociaż zredukować pozycję”.

Powyższe nie różni się bardzo od rebalancingu, który inwestor pasywny przeprowadzałby w swoim portfelu ETF-ów. Podobnie jak on, sam ustalam sobie pewne proporcje (np. 10 spółek, każda po 10% portfela) i trzymam się ich tak długo jak któraś ze spółek drastycznie nie wzrośnie na wartości lub tej wartości nie straci. Oczywiście nie jest to takie proste i wymagać będzie osobnego wpisu (lub dwóch, bo obydwie kolejne części tej serii dotyczyć będą budowy i prowadzenia portfela inwestycyjnego opartego o akcje spółek giełdowych), ale podstawami procesu sprzedaży spółek dywidendowych mogę się podzielić już teraz:

- Jeśli spółka w moim portfelu notowana była historycznie z C/Z w okolicy 10, a nagle – mimo braku fundamentalnych przyczyn, np. prognozowanego lub osiągniętego wzrostu przychodów – jej cena rośnie na tyle, że wskaźnik ten skacze do 25, to poważnie zastanawiam się nad sprzedażą całości lub przynajmniej części papierów. Powyższe porównałbym do „wypłacenia dywidendy samemu sobie poprzez sprzedaż papierów”, ponieważ po zakupie spodziewałem się stopy dywidendy na poziomie 5% rocznie, a po wzroście cen mogę wypłacić samemu sobie 30 takich dywidend, do tego czując się niekomfortowo w posiadaniu tak „drogich” akcji.

- Alternatywą do powyższego jest swojego rodzaju „rebalancing”, czyli odcięcie nadwyżki na tej pozycji poprzez częściową sprzedaż jej akcji. Sednem tej metody jest założenie, że po dynamicznym wzroście cen akcji spółki prawdopodobnie będę w stanie znaleźć na rynku akcje dywidendowe, które w przyszłości przyniosą mi dywidendy wyższe od wzrostowej spółki, której część papierów mógłbym wymienić na coś tańszego.

Z powyższym należy jednak uważać, by nie zrobić błędu nowicjusza w postaci nieprzeanalizowania genezy wzrostu ceny akcji spółki. Tematu dotykam też w części ósmej serii, czyli „Akcje (8/10) – Jak prowadzić portfel akcyjny? Jak kupować i kiedy sprzedawać spółki„, w której opisuje wszystkie sposoby podejmowania decyzji przy sprzedaży akcji, w tym również spółek dywidendowych. Jeśli istnieją realne przesłanki do o wiele lepszego wyniku finansowego spółki w tym i w kolejnych kwartałach to absolutnie nie należy sprzedawać jej akcji, tylko dlatego, że poziom wskaźników C/Z, C/WK, czy DY budzą w nas pewien dyskomfort. Wszystkie powyższe wyjaśniłem we wpisie „Akcje (2/10) – Jak analizować akcje spółek? Podstawy analizy fundamentalnej„, a teraz nadeszła pora na kilka słów o budowie portfela spółek dywidendowych.

Jak budować portfel polskich spółek dywidendowych?

Może dla niektórych zabrzmi to trywialnie, ale najważniejszą zasadą w portfelu spółek dywidendowych jest ich odpowiednia dywersyfikacja. Jeśli opierasz się wyłącznie na polskich firmach o profilu dywidendowym, to pamiętaj o dywersyfikacji sektorowej, a więc o niewybieraniu do portfela np. samych banków lub samych deweloperów nieruchomości. To ważna zasada, o której część inwestorów zapomina, skupiając się wyłącznie na potencjale do wzrostu dywidend, nierzadko za bardzo koncentrując swój kapitał.

No właśnie – koncentracja kapitału. Powiedzmy, że wybraliśmy już nasze ulubione 10 lub 15 firm o profilu dywidendowym i stajemy przed ważnym pytaniem: ile procent środków ulokować w akcjach każdej ze spółek? W tym przypadku można podejść do tematu dwojako:

- Bawimy się w budowanie funduszy ETF, próbując ustalić proporcje portfela zgodnie z obecną kapitalizacją (lub wartością księgową) spółek. Będzie to trochę czasochłonne i może skończyć się tym, że 30-40% portfela ulokujemy w jednym dużym przedsiębiorstwie.

- Portfel dzielimy „po równo”, kupując akcje każdej ze spółek za określoną, identyczną kwotę. To podejście nazywa się z angielska „equal weighted” i jest mi szczególnie bliskie, gdyż odkąd inwestuję w akcje, czyli od 2011 roku, właśnie tak buduję swój portfel inwestycyjny.

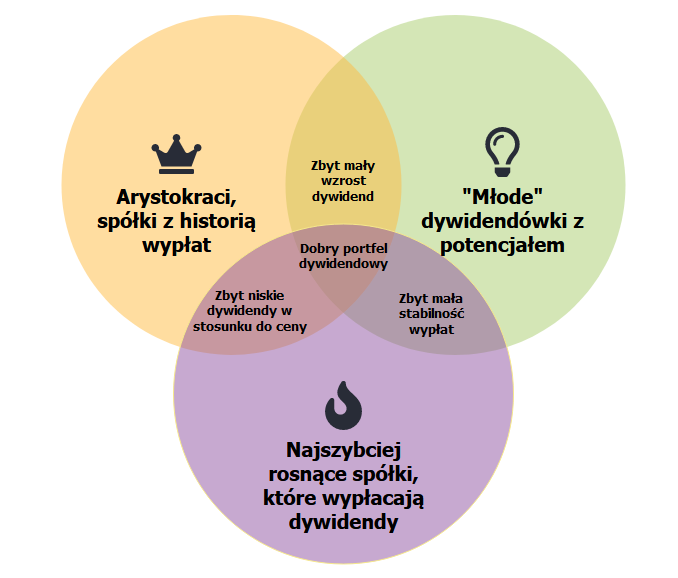

Co do wyboru „profilu spółek” to dzielę je na 3 kategorie, które staram się w swojej dywidendowej części portfela mieszać mniej więcej w różnych proporcjach:

Dywidendowi arystokraci to firmy, które dywidendy wypacają najdłużej na GPW oraz w najbardziej stabilny sposób (patrz: stopa wypłaty dywidendy). Młode dywidendówki z potencjałem to firmy, które dywidendy wpłacają nieprzerwanie od przynajmniej 3, ale od mniej niż 5 lat, które po obecnej cenie zapewniają bardzo wysoką stopę dywidendy, mając duży potencjał do wzrostu w przyszłości. Najszybciej rosnące spółki dywidendowe to przedsiębiorstwa, których wyniki rosną najszybciej, jednak ich obecna stopa dywidendy nie jest zachwycająca (często około 1,5-2%). Mimo to warto je mieć z uwagi na potencjał do wzrostu dywidend o wiele większy niż wśród arystokratów.

Z uwagi na to, że kolejne dwa wpisy z tej serii, czyli „Akcje (7/10) – Jak zbudować portfel oparty na akcjach?” oraz „Akcje (8/10) – Jak prowadzić portfel akcyjny? Jak kupować i kiedy sprzedawać spółki„, dedykuję właśnie tematyce budowy i prowadzenia portfela inwestycyjnego z akcji to na tym chciałbym zakończyć dzisiejszy wpis. Jeśli przekazane w tym oraz w poprzednich wpisach z serii o akcjach informacje są dla Ciebie przydatne, to będę zobowiązany, jeśli założysz konto maklerskie z jednego z linków poniżej:

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć bezpieczne konto z bogatą ofertą ETF-ów?

Szukasz dobrego zagranicznego konta maklerskiego?

Aktualny ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Podsumowanie

Choć wpis ten napisałem w nieco odmiennej do dwóch poprzednich formule, to czuję, że gatunkowo miał on dosyć podobny ciężar do dwóch poprzednich. Jeśli spodziewałeś się tutaj tabeli z podsumowaniem „rynku spółek dywidendowych” z GPW i NewConnect to od razu odeślę Cię do wpisu „Ranking spółek dywidendowych na 2022 rok. Najpewniejsze i najwyższe dywidendy„, w którym dokonuję praktycznej analizy rynku polskich spółek dywidendowych, kończąc na 60 najlepszych moim zdaniem obecnie firm, które dzielą się w Polsce zyskiem z akcjonariuszami.

Jeśli zależy Ci na dywidendach, ale wolisz proste i mniej czasochłonne inwestowanie, to sprawdź wpis „Jak stworzyć globalny portfel dywidendowy z funduszy ETF? Ranking ETF-ów dywidendowych„, w którym udowadniam, że dobry portfel dywidendowy można złożyć z samych ETF-ów, prezentując również ich ranking.

Jeśli zarówno ta, jak i poprzednie części serii o akcjach Ci się podobały, to nie zapomnij o obserwowaniu mojego profilu na Facebooku, obserwowaniu mnie na Twitterze oraz subskrybowaniu mojego kanału na YouTube. Jeśli jesteś zwolennikiem inwestowania w akcje, to w naszej grupie na Facebooku poczujesz się jak ryba w wodzie. Jeśli ciekawią Cię materiały o akcjach i chciałbyś otrzymywać ode mnie powiadomienia o nowych artykułach, to nie zapomnij zapisać się do mojego newslettera (box poniżej), w którym jest obecnie prawie 5000 aktywnych uczestników. Serdeczne dzięki i do następnego (a jest na co czekać, bo za tydzień publikuję ranking spółek dywidendowych z GPW i NewConnect na 2022 rok)!

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.