Rozliczamy sezon dywidendowy 2021.

Zwykle się rozpisuję, ale dziś raczej nie będzie to konieczne, bo postawiłem sobie raczej proste zadanie. Moim zamiarem jest bowiem rozliczenie dwóch poprzednich wpisów dywidendowych, które ukazały się na moim blogu w październiku ubiegłego i w lutym tego roku. Jeśli według Ciebie słowo „rozliczenie” brzmi poważnie, to w pewnym sensie tak jest, gdyż we wpisie „Które spółki z GPW wypłacą dywidendę w 2021 roku?” założyłem się z samym sobą, że przynajmniej 60% wybranych przeze mnie spółek wypłaci w 2021 roku dywidendy. Nadeszła pora na podsumowanie dywidend z 2021 roku dla wybranych przeze mnie w październiku 2020 roku spółek z GPW i NewConnect.

Poza rozliczeniem zakładu skonfrontujemy moje prognozy wysokości dywidend z wpisu „Prognoza wysokości dywidend spółek z GPW przed sezonem wypłat 2021” z rzeczywistością, która nie była dla nich zbyt łaskawa. Mógłbym tu się tłumaczyć godzinami, ale wysokość dywidend za 2020 rok, czyli tych wypłacanych w 2021 roku była naprawdę trudna do przewidzenia, więc, pomimo że zrobiłem co mogłem, moje prognozy okazały się raczej mało trafione. Bez zbędnego rozpisywania się – rozpocznijmy od dywidendowego porównania roku 2021 z rokiem ubiegłym na obydwu warszawskich parkietach.

Podcast

W skrócie

Z tego artykułu dowiesz się:

- Ile spółek z GPW i NewConnect wypłaciło w roku 2021 dywidendy i jak zmieniał się ten odsetek w ostatnich 5 latach.

- Czy wygrałem dywidendowy zakład ze sobą samym z października ubiegłego roku.

- Jak dalekie od rzeczywistości były moje prognozy wysokości dywidend z lutego.

- Ile dywidendy otrzymałby łącznie w 2021 roku inwestor, który kupiłby za równą kwotę (1000 zł) każdą z 25 spółek z trzech list.

Ile firm notowanych na polskiej giełdzie wypłaciło w 2021 roku dywidendy?

Rodzimi inwestorzy często narzekają, że na polskim parkiecie nie ma dywidendowych arystokratów, czyli firm, które nie dość, że co roku wypłacają dywidendy, to jeszcze z roku na rok zwiększają ich nominalną wysokość. Choć sam się z tym stwierdzeniem nie zgadzam, to potrafię zrozumieć jego propagatorów, gdyż ze względu na krótką historię istnienia nowożytnej wersji polskiej giełdy (GPW niedawno „skończyła” 30 lat) bardzo trudno jest ocenić stabilność polityki dywidendowej większości notowanych na warszawskim parkiecie spółek.

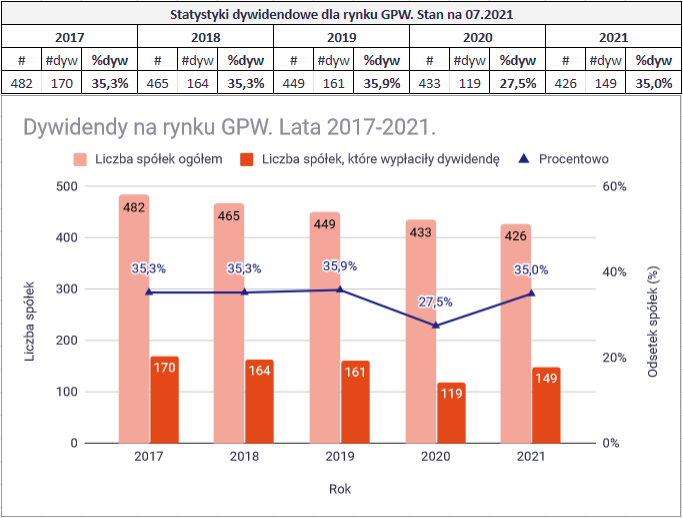

W kontekście tego, że wśród spółek z amerykańskiego indeksu największych firm, czyli S&P 500 około 380 na 500 firm wypłaciło lub wypłaci w 2021 roku dywidendę, polska giełda na pierwszy rzut oka wygląda dość mizernie. Część osób może się jednak zdziwić, dowiadując się jak wiele firm notowanych na GPW oraz NewConnect wypłaciło w tym roku dywidendę i jak stabilny był ten odsetek w ciągu ostatnich 5 lat. Zacznijmy od dywidendowej oceny roku 2021 dla spółek z głównego parkietu, czyli z GPW.

Ile spółek z GPW wypłaciło dywidendy w 2021 roku?

Powinno być „lub wypłaci”, bo niektóre spółki zatwierdziły dywidendy, które jeszcze nie zostały, ale będą w tym roku wypłacone swoim akcjonariuszom. Korzystając z danych z Biznesradar.pl oraz ze statystyk rynku GPW przygotowałem małe podsumowanie ostatnich 5 lat na głównym parkiecie w kontekście liczby spółek wypłacających dywidendy. Wracając do S&P, z którego już niemal tradycyjnie jakieś 70-75% spółek płaci dywidendy: jak wiele można by oczekiwać od rynku wschodzącego (według MSCI, bo FTSE klasyfikuje Polskę jako kraj rozwinięty)?

Część czytelników mojego bloga będzie zdziwiona, ale aż 35% spółek z GPW przegłosowało wypłaty dywidend w 2021 roku, co – biorąc pod uwagę kiepski pod względem dywidend rok 2020 (27,5% spółek) – jest wynikiem naprawdę niezłym, a zarazem powrotem do długoterminowej średniej. Doskonale widać to w danych z poniższej tabeli i na wykresie:

Bazując na statystykach rynku GPW, 35% spółek z głównego parkietu wypłaciło lub wypłaci w tym roku dywidendę, co w kontekście związanej z pandemią choroby COVID-19 zachowawczości zarządów części spółek jest bądź co bądź imponujące. Ale zanim zaczniemy się cieszyć, warto zauważyć, że dla rynku małych spółek statystyka nie jest już taka łaskawa. Na małym parkiecie warszawskiej giełdy zamiast 35% „wypłacających” znajdziemy bowiem jedynie 12% takich firm, co i tak jest wieloletnim rekordem dla NewConnect, ale na pewno (jeszcze) nie powodem do zadowolenia.

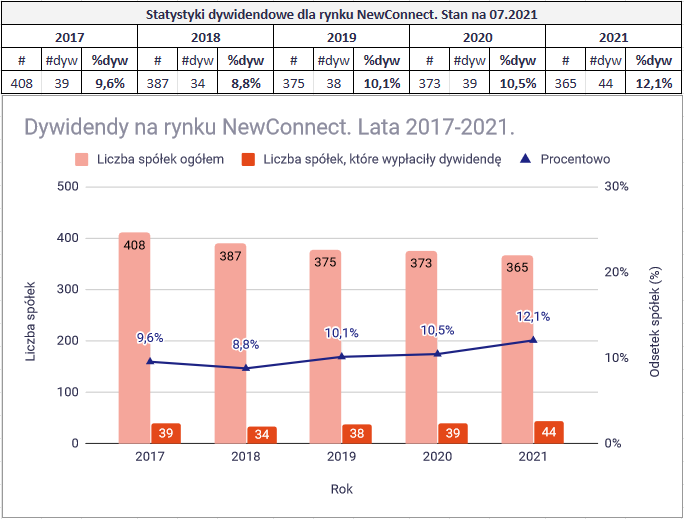

Ile spółek z NewConnect wypłaciło dywidendy w 2021 roku?

Korzystając z tego samego, co w przypadku GPW źródła danych o dywidendach oraz ze strony ze statystykami rynku NewConnect udało mi się dokonać podobnego zestawienia dla ostatnich 5 lat małego parkietu w Warszawie. Jak już pisałem – obrazek ten nie wygląda dobrze, ale zakładam, że od małych spółek, często na poziomie rozwoju startupu mało kto wymaga lub powinien wymagać dzielenia się zyskiem ze swoimi akcjonariuszami.

Poszedłbym nawet dalej – od spółek z NewConnect większość inwestorów prawdopodobnie nawet nie wymaga osiągania zysku (a to z niego wypłaca się dywidendy), rozumiejąc, że są to w większości małe, raczkujące biznesy, z których większość nigdy nie urośnie do rozmiarów wymaganych do przejścia na GPW, czyli do kapitalizacji wynoszącej co najmniej 48 mln złotych. W świetle tego argumentu nie zdziwi Cię raczej, że jedynie 44 z 365, a więc 12% spółek notowanych na rynku NewConnect wypłaciło lub wypłaci w 2021 roku dywidendę, co umieściłem w podobnej do tej dla GPW tabeli:

Jako że NewConnect to parkiet niestabilny i dosyć często (z powodu przejścia firm z NC na GPW lub de-listingu, czyli zdjęcia spółki z giełdy w ogóle) traci on spółki, to warto zauważyć, że liczba notowanych na nim firm, które zdecydowały się wypłacić dywidendę w 2021 roku nominalnie wzrosła. Ciekawym jest także to, że mimo znacznego spadku liczby notowanych na NewConnect firm, bo z oryginalnie notowanych w 2017 roku 408 spółek ubyło ich aż 43, to o 5 więcej (44 wobec 39) wypłaciło lub wypłaci w tym roku dywidendę.

Nie zdziwi nikogo zatem raczej fakt, że wśród 25 firm, które w październiku ubiegłego roku wybrałem na te, które mają szansę na wypłacenie w 2021 roku dywidend, jedynie 3 notowane są na małym parkiecie warszawskiej giełdy. Pora omówić wynik głównego zakładu, w którym „obstawiłem” firmy z największym potencjałem do wypłat dywidend w tym roku.

Polub moją stronę na Facebooku!

Znajdziesz tam mnóstwo przydatnych informacji o finansach i inwestowaniu

Rozliczenie zakładu dywidendowego z 2020 roku

We wpisie „Które spółki z GPW wypłacą dywidendę w 2021 roku?” założyłem się sam ze sobą (ewentualnie z czytelnikami, choć pewnie część z nich „stałaby po mojej stronie zakładu”), że uda mi się wybrać 25 spółek, z których ponad 60% wypłaci w kolejnym roku dywidendy. Ten zakład był na tyle kłopotliwy, że mieliśmy za sobą ciężkie dla gospodarki miesiące, a z początku października 2020 roku jeszcze nie było wiadomo o szczepionkach przeciwko COVID-19, które – jak pokazały kolejne miesiące – według inwestorów dadzą gospodarkom mocny, pozytywny impuls. Przytoczę jeszcze jego oryginalną treść, która brzmiała:

Na koniec chciałbym jednak dokonać pewnego “zakładu z samym sobą”, a będzie on brzmiał tak: “zakładając, że w kolejnych 12 miesiącach nie będzie gigantycznego krachu na giełdzie sądzę, że przynajmniej 15 z opisanych 25 spółek wypłaci w 2021 roku dywidendy swoim akcjonariuszom”.

Jak poradziło sobie wybrane przeze mnie w trzech kategoriach 25 spółek? Zaskakująco dobrze, bo każda z nich (25/25) wypłaciła lub wypłaci w roku 2021 dywidendę. Czy uważam to za duży sukces? Niekoniecznie, gdyż świadomie wybierałem spółki z dosyć długą historią wypłaty dywidendy i – dodatkowo – te, które w roku 2020 nie przestały ich wypłacać, a ich zysk za trzy pierwsze kwartały 2020 roku wyglądał satysfakcjonująco.

Jakąś metodę trzeba mieć, a ta – jak pokazuje dzisiejsze rozliczenie – sprawdziła się w ubiegłym roku doskonale, pozwalając mi wybrać 25 spółek, które nie dość, że wypłacają w tym roku dywidendy, to jeszcze ich przeciętna stopa dywidendy wobec cen z października 2020 jest bardzo wysoka. Ale o tym za chwilę. Póki co opiszę jak poradzili sobie dywidendowi arystokraci GPW, czyli spółki o największej według mnie pewności (z perspektywy października 2020 roku) wypłaty dywidendy.

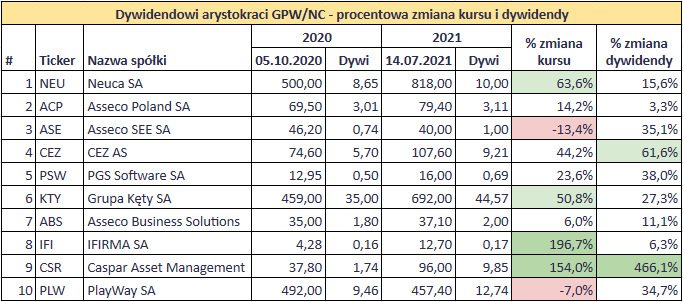

Dywidendowi arystokraci GPW

Zacznijmy rozliczenie od tzw. dywidendowych arystokratów GPW, wśród których umieściłem firmy z solidną i stabilną historią wypłaty dywidend, ale też z potencjałem na wzrost i potwierdzoną umiejętnością generowania wolnych przepływów pieniężnych. Znalazły się tu firmy informatyczne, takie jak Asseco Poland SA, Asseco SEE SA, Asseco Business Solutions oraz GS Software SA, ale także firmy z innych sektorów, takie jak Neuca SA, Grupa Kęty SA lub CEZ AS.

Nie zabrakło też przedstawiciela modnych ostatnio na GPW spółek gamingowych, czyli PlayWay SA, które do polityki dywidendowej podchodzi tak poważnie, że w październikowym rankingu „załapało się” na 10 miejsce listy dywidendowych arystokratów GPW. W poniższej tabeli zamieszczam dane dotyczące zmiany kursu (14.07.2021 wobec 05.10.2020, czyli chwili, gdy wydałem wpis z analizą) oraz zmiany wysokości wypłacanej dywidendy (rok do roku, 2021 wobec 2020), przy czym zastrzegam, że część liczb może Cię naprawdę zadziwić (przynajmniej mnie zaskoczyło!):

Przyznam, że dokonanie prognoz wśród „arystokratów” było najprostsze, bo każda z tych spółek wypłacała dywidendę przynajmniej w ciągu kilku ostatnich lat, nie zaprzestając ich wypłat w „covidowym” roku 2020. Selekcjonując spółki do powyższej tabeli, byłem zatem spokojny o to, że dywidendy wypłacą, ale wzrost kursu giełdowego i wysokości dywidendy niektórych z nich przeszedł moje najśmielsze oczekiwania. Pisząc październikowy wpis, nigdy nie powiedziałbym, że spółki typu Neuca, Kęty, IFIRMA czy Caspar zyskają w ciągu niecałego roku od 50% do 200% na swojej wartości, a dywidendy, które w tym roku wypłacą, będą… prawie pięciokrotnie wyższe od roku ubiegłego (patrz: Caspar Asset Management).

Caspar Asset Management

Czy jednak uważam, że dla CSR prawie 3-krotny wzrost kursu jest racjonalny, a dywidenda wynosząca około 10 złotych do utrzymania w kolejnych latach? Prawdę mówiąc, nie, ponieważ Caspar Asset Management to fundusz inwestycyjny, którego wysoki zysk w 4 kwartale 2020 roku wynikał głównie z premii/nagród za wysokie wyniki w roku 2020. Jako że w „typowym” kwartale ostatnich lat CSR osiągało około 0,5 zł zysku na akcję, a czterech kwartałach tego roku odpowiednio: 1,85; 0,75; 10,15 oraz 1,01 złotego na akcję, to sezonowość i w pewnym sensie nietrwałość tego (póki co jednorazowego) wyniku każdy wprawny analityk zobaczy gołym okiem. Może to wpłynąć na moją ocenę CSR w kolejnej dywidendowej analizie, którą planuję wydać w okolicach grudnia tego roku, a póki co omówmy też bardziej solidne i przewidywalne spółki z tabeli.

Spółki o zrównoważonym wzroście

Jeśli o dywidendowych arystokratów chodzi to najbardziej przewidywalnie zachowuje się kurs spółek ACP (Asseco Poland SA), PSW (PGS Software SA), Asseco Business Solutions (ABS) i PlayWay (PLW). Dlaczego „najlepiej” oceniam firmy, które w tym okresie najmniej zdrożały? Dlatego, że jako inwestor dywidendowy szukam przede wszystkim możliwości kupienia złotego za 60 groszy, a wśród tych 4 spółek – z uwagi na powolny wzrost (lub spadek) kursu w tak „gorącym” okresie może być na to potencjał. Z wymienionych firm najbardziej monitoruję PGS Software, głównie z uwagi na stabilność i brak sezonowości wyników (przychodu i zysku netto) oraz widoczne polepszenie wyników w 1 kwartale 2021 roku, dające nadzieję na jeszcze wyższe dywidendy w przyszłości.

PlayWay SA

Spółka PlayWay (PLW) w przeciętnym kwartale ostatnich lat zarabiała około 3,6 złotego na akcję, a wyjątkiem był tylko 2 kwartał 2020 roku, w którym zarobiła aż 19,39 zł na akcję, a więc ponad pięciokrotnie więcej niż zazwyczaj. Świadczy to o wysokiej sezonowości jej działalności (produkcja i sprzedaż gier komputerowych) i choć polityka dywidendowa tej firmy jest nadzwyczaj stabilna i nie mam do niej wątpliwości to płacenie 450 złotych za firmę, która w większości kwartałów zarabiała ok. 3,5 złotego, a w jednorazowym (póki co) wystrzale 20 zł na akcję może być dla „dywidendowca” zbyt małym potwierdzeniem jej możliwości wypłat wysokich w stosunku do ceny zakupu dywidend w kolejnych latach. Co innego powiedzieć może inwestor w spółki wzrostowe (growth), dla którego PLW może być ciekawym wyborem.

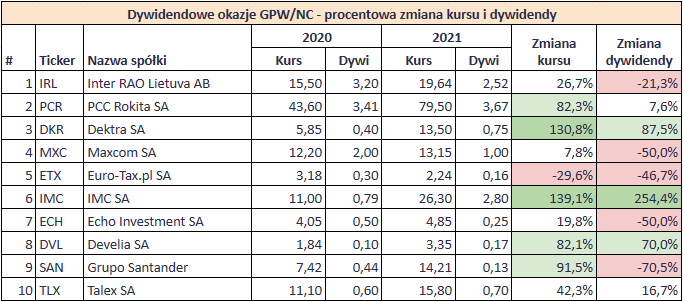

Dywidendowe okazje GPW

Jako, że mój komentarz odnośnie pozostałych firm z grupy dywidendowych arystokratów wolałbym zostawić sobie na kolejny wpis o spółkach dywidendowych z GPW w grudniu tego roku, to przejdziemy bezpośrednio do oceny spółek, które 10 miesięcy temu zaklasyfikowałem jako dywidendowe okazje GPW. Dlaczego właściwie nazwałem je „okazjami”? Chodziło o to, że poza historią dywidend, która mogła być krótsza od tych wymaganych dla dywidendowych arystokratów, wymagałem także, by w październiku 2020 roku były fundamentalnie tanie.

Co to właściwie oznacza? Pozwolę sobie opisać to w osobnej serii o akcjach (tak, planuję napisanie takiej „kobyły” o selekcji akcji i budowy portfela z samodzielnie wybranych spółek, a nie z całych indeksów, czyli czegoś na kształt serii o ETF-ach, ale o akcjach), a na potrzeby dzisiejszego tekstu tylko krótko przypomnieć o sposobie, w jakim wybierałem te firmy. Metoda była bardzo prosta, bo wymagałem jedynie, by dywidendy wypłacone w ciągu ostatnich 5 lat były jak najwyższe wobec październikowego kursu cen ich akcji oraz by były to spółki perspektywiczne w sensie wzrostu przychodów i marży zysku netto z ostatnich lat.

Choć nie wszystkie z tych spółek spełniały wszystkie wyżej wymienione warunki, to giełda zweryfikowała, że aż 5 z nich powinno być (w lipcu 2021 roku) przynajmniej 80% droższe niż były w październiku 2020 roku. Przyznaję, że nad tak dynamicznym wzrostem ich kursów notowań zwyczajnie ubolewam, bo drożejące spółki sprawiają, że na rynku jest coraz mniej „okazji”, a więc zamiast euforii wpadam w coś w rodzaju marazmu, czując się jak dziecko ze średnio zamożnej rodziny w sklepie z drogimi zabawkami. Krótko mówiąc: pod koniec 2021 roku prawdopodobnie będzie mi o wiele ciężej znaleźć spółki, które zakwalifikują się do listy „okazji”. Poprzednia – wraz ze zmianami kursów spółek i wysokości dywidend, które te wypłaciły lub wypłacą w roku 2021 – znajduje się poniżej:

Zaskakuje mnie to, że wszystkie w powyższych spółek wypłacają w tym roku dywidendy, ponieważ to właśnie przy „dywidendowych okazjach” ryzykowałem najwięcej. To ryzyko widać najlepiej po liczbie firm, które obniżyły wysokość wypłacanych rok do roku dywidend i jest co najmniej alarmujące. Oceniając wzrost cen akcji, który w tej grupie wyniósł średnio 60%, można wnioskować, że były to istotnie „okazje”, ale po liczbie spółek, które obniżyły w tym roku dywidendy, pragnąłbym usunąć z nazwy tej kategorii słowo „dywidendowe”. Krótko mówiąc: wysokości dywidend dla „dywidendowych okazji GPW” – poza kilkoma wyjątkami – naprawdę rozczarowują. Zacznijmy od omówienia dwóch firm, które w ciągu tych 10 miesięcy odnotowały spektakularny wzrost cen akcji w wysokości 130,8% i 139,1%, czyli Dektra i Industrial Milk Company.

Spekulacyjny wzrost cen Dektra SA i IMC SA

Jedna z trzech notowanych na NewConnect spółek z moich zeszłorocznych rankingów – producent materiałów izolacyjnych Dektra SA dosyć mocno polepszyła w 2020 roku swoje wyniki finansowe. Pytanie brzmi tylko czy kilkuprocentowy wzrost przychodów i 75% wzrost zysku powinien tłumaczyć ponad 130% wzrost ceny akcji? By nadać mojemu komentarzowi kontekstu, dodam, że w październiku 2020 roku Dektra kosztowała 5,85 zł na akcję, a w chwili, gdy piszę ten wpis, jeden udział tej firmy kosztuje już 13,50 zł. Ciekawostką może być też to, że w latach 2015-2017 wyniki firmy były o wiele lepsze niż obecnie, a kosztowała wtedy maksymalnie 11,50 złotego za akcję. Wnioski nasuwają się same, zwłaszcza że dywidenda wynosząca 1 zł lub więcej w kolejnym roku jest co najmniej niepewna.

Kolejną spółką, która znacznie powiększyła swój kurs akcji to ukraiński koncern rolniczo-mleczarski Industrial Milk Company o tickerze IMC. Dynamiczny wzrost ceny akcji spółki (z 11 złotych w październiku 2020 roku do 26,30 zł za akcję obecnie) można wytłumaczyć stabilnie rosnącymi przychodami i stale wzrastającą zyskownością (marżą zysku) spółki. A wzrost dywidendy wynoszący 254,4% w skali roku? To taka „wisienka na torcie” dowodząca tego, że nie pomyliłem się co do wszystkich „dywidendowych okazji” ;). Czy jednorazowo wysoka dywidenda wynosząca 2,8 złotego może wyjaśnić obecną cenę akcji tej firmy? Ciężko powiedzieć, ale ja – jako inwestor zachowawczy – zwykle uważam na spółki, które w ciągu 2 kwartałów rosną z 10 zł na 26 zł za akcję przy mimo wszystko dość stonowanym wzroście przychodów.

Develia SA

Develia (wcześniej LC Corp) to spółka deweloperska z konsorcjum Leszka Czarneckiego, której kurs od ostatniego wpisu w październiku 2020 roku wzrósł o 82,1%, a dywidenda została podniesiona o 70% rok do roku. Problem w tym, że uzasadnienia nie widać w wynikach firmy, a więc albo inwestorzy z GPW widzą coś, czego ja nie widzę, albo wzrost cen akcji jest czysto spekulacyjny. Co do wysokości dywidendy za 2020 rok, czyli tej wypłaconej w roku 2021 to jestem mocno zdziwiony, gdyż (będzie o tym w dalszej części wpisu) „obstawiałem”, że wypłacona ona zostanie w znacznie mniejszej wysokości lub nie będzie ona wypłacona w tym roku wcale. Do oceny moich prognoz wysokości wypłat dywidend dojdziemy za chwilę, a póki co omówmy sytuację dywidendową spółki Talex SA.

Talex SA

Talex jest spółką informatyczną/IT, której cena na giełdzie wróciła do poziomu niewidzianego od 2018 roku. Warto zatem zastanowić się czym podyktowany został wzrost kursu cenowego z 11,1 zł w październiku 2020 roku do 15,80 zł w lipcu 2021 roku, zwłaszcza że wyniki finansowe firmy w 1 kwartale 2021 roku pozostawiają wiele do życzenia. Talex przekonuje do siebie dywidendowców bardzo solidną polityką dywidendową, ale co z tego, że spółka wypłaca jeśli w latach 2015-2019 spokojnie wypłacała 1 zł dywidendy na akcję i więcej, a w 2020 i 2021 próbuje wrócić do dawnych poziomów wypłat, do których jest jej jednak daleko (0,57 zł i 0,7 zł na akcję).

Zupełnie jak w przypadku Develii – nie bardzo rozumiem czym podyktowany był 42% wzrost ceny akcji tej spółki. Przejdziemy teraz prosto do opisu „dywidendowych dzikich kart”, czyli spółek, które nie załapały się w październikowym rankingu do żadnej z dwóch głównych kategorii, ale z innych powodów wydawały mi się mocnymi kandydatami do portfela dywidendowego.

Dywidendowe dzikie karty Mateusza

W ramach „dywidendowych dzikich kart” wybrałem w październiku ubiegłego roku pięć spółek, które były silne w większości kategorii, ale mimo to nie załapały się ani do dywidendowych arystokratów GPW, ani do dywidendowych okazji GPW. Były to spowodowane tym, że albo miały trochę gorszą historię wypłat dywidend od „arystokratów”, albo nie były tak tanie wobec swoich historycznych wysokości dywidend jak dywidendowe okazje. Mimo to uznałem je na tyle mocne, by rozszerzyć oryginalny ranking z 20 do 25 spółek i w ostatniej chwili dodałem je do mojego wpisu. Czas pokazał, że docenili je także inwestorzy z GPW, sprawiając, że kurs trzech z nich urósł przynajmniej o 40%:

Czy są tu jakieś zaskoczenia? Przede wszystkim dynamiczny wzrost ceny Asbis (z 5,19 złotego za akcję, gdy publikowałem zeszłoroczną analizę na 23,50 zł obecnie), który – fakt – ma pokrycie w liczbach, pozostawiając otwarte pytanie co do sezonowości skoku wyników firmy. Zacznijmy od krótkiego akapitu w temacie cypryjskiego producenta i dystrybutora sprzętu.

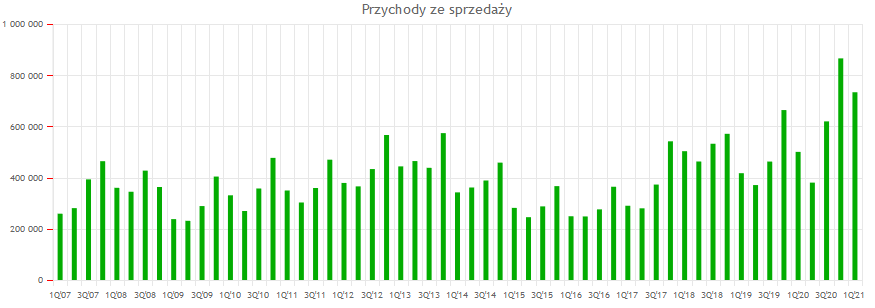

ASBISc Enterprises PLC

Asbis rośnie, rozwija się i sprzedaje coraz więcej. Widać to „gołym okiem” po wzroście przychodów spółki, który jednak wyraźny był już w latach 2017-2019, w których cena akcji Asbis oscylowała wokół 3 złotych. W 4 kwartale 2020 roku i 1 kwartale 2021 roku firma zanotowała spory wzrost przychodów, który zobaczyć możemy na poniższym zrzucie ekranu:

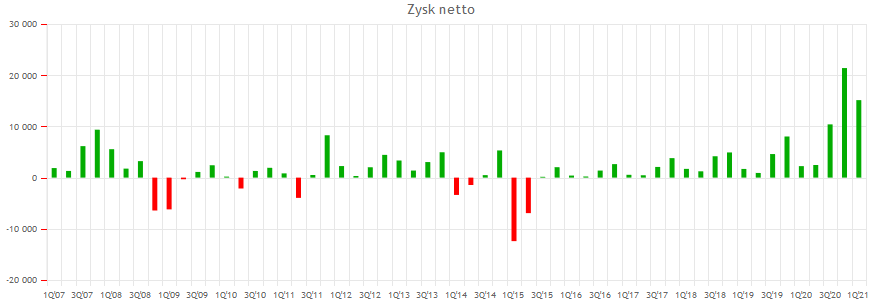

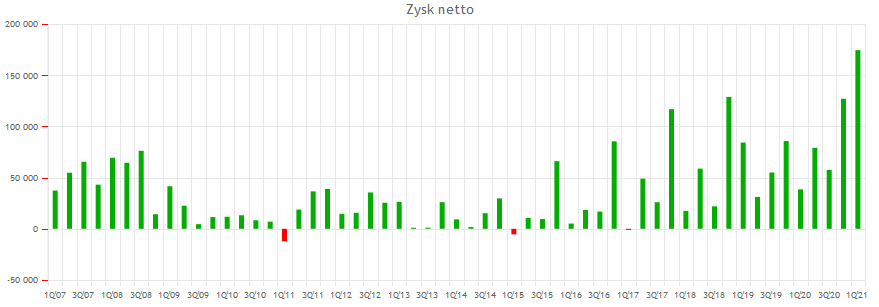

Co oznacza powyższe? Spółka sprzedaje więcej produktów i usług, co samo w sobie jest dosyć istotne, zwłaszcza biorąc pod uwagę kompletną stagnację w jej przychodach w latach 2008-2019, które w tamtym okresie, biorąc pod uwagę długoterminowy trend, praktycznie ani drgnęły. Dzięki utrzymaniu kosztów firmy w ryzach Asbis nie tylko zanotował wzrost przychodów, ale też wzrost zysku netto, pozwalając spółce wypłacić w roku 2021 znacznie wyższą dywidendę niż rok wcześniej:

Zasadnicze pytanie brzmi jednak: czy wzrost przychodów i zysku tłumaczy skokowy wzrost ceny akcji spółki z 1,7 złotego (w „covidowym dołku” marca 2020 roku) do 23 złotych na akcję? Ciężko powiedzieć, ale Asbis jest według mnie jedną ze spółek, które wzrosły tak bardzo głównie dlatego, że wcześniej były potwornie niedoceniane, a nie dlatego, że ich wyniki weszły w długoterminowy trend wzrostowy. Co chcę przez to powiedzieć? Cena 3-4 złote za akcję spółki Asbis była niezwykle okazyjna (stąd ich obecność w dywidendowych dzikich kartach z października 2020 roku), ale cenę 23 złotych lub więcej może być ciężko wytłumaczyć samymi wynikami. Fakty są jednak takie, że kupiona w październiku 2020 roku za 5,19 zł za akcję spółka wypłaciłaby 1,14 zł dywidendy po niecałych 9 miesiącach.

Dom Development i Lena, czyli stagnacja dywidend z dużym wzrostem kursów

Dom Development, jak większość spółek deweloperskich jest typową „sezonówką”, czyli firmą, która czasem zarobi bardzo dużo, a innym razem bardzo mało. Mimo utrzymania dywidendy wypłacanej w 2021 roku na poziomie bardzo podobnym do 2020 roku (10 złotych wobec 9,5 złotego) jej kurs akcji wzrósł w okresie ostatnich 10 miesięcy o 43%. Fundamentalnie jest to wytłumaczyć dość prosto, bo wyniki firmy urosły w 2020 roku i 1 kwartale 2021 niemal skokowo.

Sęk w tym, że – tak jak napisałem wyżej – spółki budowlane i deweloperskie to firmy sezonowe, w których utrzymanie dobrych wyników niemalże „wisi na włosku”. Przykładem bardzo porządnej spółki dywidendowej jest Lena Lighting, którą umieściłem w grupie dywidendowych okazji z uwagi na żelazną i bezkompromisową politykę dywidendową, dzięki której firma dzieliła się zyskiem w każdym z ostatnich 10 lat.

Problem jedynie ze wzrostem tej dywidendy, który już nie wygląda tak imponująco. Lena Lighting od 2012 roku wypłaca (z dwoma wyjątkami w latach 2015 i 2017) 0,30 zł dywidendy na akcję „i tyle”. Lena trafiła do „dzikich kart”, a nie „dywidendowych okazji” głównie z powodu tej zachowawczej polityki dywidendowej, która – mam nadzieję – polepszy się wraz z polepszeniem wyników finansowych spółki. Co uznaję za największe sukcesy mojej prognozy z października ubiegłego roku?

Obserwuj mnie na Twitterze:

Subskrybuj mój kanał YouTube:

Największe sukcesy prognozy

Jako że była to moja pierwsza publikowana na blogu prognoza, to chciałbym krótko skomentować to, z czego jestem i (za chwilę) to z czego nie jestem zadowolony. Do największych sukcesów dywidendowej prognozy dla GPW i NewConnect zaliczyłbym:

- Fakt, że 25 na 25 wybranych przeze mnie 10 miesięcy temu spółek wypłaciło dywidendy w 2021 roku. Można zarzucić mi pójście na łatwiznę, bo przebierałem tylko spośród firm, które w trudnym roku 2020 nie zrezygnowały z dywidend, ale był to jedyny sposób na zwiększenie prawdopodobieństwa powodzenia prognozy.

- Inwestując po 1000 zł w każdą z wybranych przeze mnie spółek w dniu wydania wpisu, czyli 5 października 2020 roku:

- Z zainwestowanych 25 000 zł inwestor miałby dzisiaj około 41 000 zł, co stanowiłoby +64% zwrotu w 10 miesięcy. Uważam jednak, że to bardziej przypadek i napływ nowych inwestorów/nowego kapitału niż jakiekolwiek umiejętności selekcjonującego.

- Z zainwestowanych 25 000 zł otrzymałby w roku 2021 łącznie prawie 2100 zł dywidendy. Stanowi to 8,4% dywidendy brutto.

- Wybierając tylko „dywidendowe dzikie karty” z zainwestowanych 5000 zł uzyskałby 520 zł dywidend brutto, co stanowi stopę dywidendy brutto powyżej 10%, ale jest głównie zasługą spółki Asbis, której DY na tamten dzień wyniosłoby ponad 20%.

- *Na potrzeby symulacji zakładamy, że można kupować ułamki akcji polskich spółek. W prawdziwym świecie jest to oczywiście niemożliwe.

Jest zatem czym się radować, ale wszyscy, którzy czytują moje wpisy portfelowe, są świadomi, że w rzeczywistości miałem w tym okresie w portfelu jedynie 40% akcji. Grunt to posiadać akcje właściwych spółek, prawda? Jako że czyta mnie sporo początkujących inwestorów to czas przestrzec czytelnika przed przypadkowością tej wirtualnej inwestycji. Wystarczy zobaczyć kiedy wydałem wpis z dywidendowymi prognozami na 2021 rok, by zrozumieć, że było tu (być może) więcej szczęścia niż „skilla” w analizie, zwłaszcza w kontekście wzrostu cen akcji wybranych spółek:

Celowo wkleiłem tu wzrost indeksu sWIG80, a nie „szerokiego” WIG-u, gdyż sporo spółek dywidendowych znajduje się właśnie w tym indeksie i – tego akurat nigdy nie ukrywałem – zwykle większe okazje potrafię „wywęszyć” właśnie wśród tych, a nie większych firm z indeksów WIG20, czy mWIG40. Poza powodami do radości były również powody do niezadowolenia, którymi się z Tobą teraz podzielę.

Największe porażki prognozy

Za największą porażkę mojej październikowej analizy uważam fakt, że wśród „dywidendowych okazji” większość spółek:

- Obniżyło swoją stopę dywidendy rok do roku.

- Podrożało w ciągu tych 10 miesięcy tak bardzo, że mają raczej niewielkie szanse, by pozostać „dywidendowymi okazjami” w tym roku.

Myślę, że mógłbym w tym roku ulepszyć moją metodykę oceny poprzez przykładanie większej wagi do sezonowości spółek, a raczej jej braku. Inwestor dywidendowy z natury powinien skupiać się bardziej na spółkach niesezonowych, gdyż tylko one mogą „zagwarantować” mu stabilny, wieloletni wzrost dywidend. Kolejną lekcją, którą wyciągnąłem z październikowej analizy, jest to, by nie skupiać się aż tak bardzo na obecnej stopie dywidendy, a większą wagę przyłożyć do czynników jakościowych spółek, a więc np. ich potencjału biznesowego i możliwości ekspansji oraz rozwoju w przyszłości. Na koniec zostawiłem krótki rozdział z rozliczeniem prognoz wysokości dywidend, których dokonałem w ramach wpisu z lutego tego roku.

Rozliczenie prognoz wysokości dywidend

Czas na rozliczenie prognoz z wpisu „Prognoza wysokości dywidend spółek z GPW przed sezonem wypłat 2021„, w którym usiłowałem oszacować, jak wysokie dywidendy wypłaci każda z 25 opisanych w październiku zeszłego roku spółek. Jak zaraz zobaczysz, udało mi się to raczej połowicznie, ale na pocieszenie mam fakt, że w praktycznie każdym przypadku myliłem się w dół, a więc we „właściwą stronę”. Zaczniemy od omówienia wysokości dywidend dla grupy „arystokratów”, której dokonałem przed ogłoszeniem wysokości dywidend przez spółki, czyli w lutym tego roku.

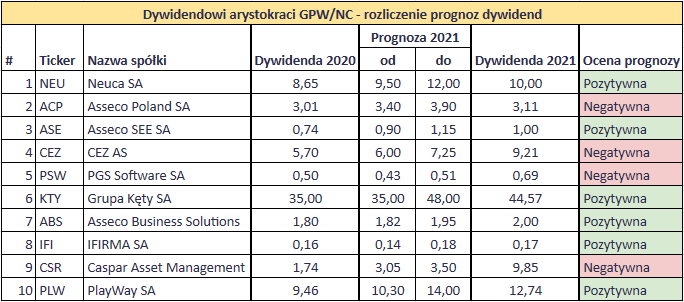

Prognozy dla dywidendowych arystokratów

Jednym z moich ulubionych cytatów o prognozowaniu jest ten dotyczący pogody. Szło to mniej więcej tak:

„prognozy analityków finansowych sprawiają, że nawet codzienna prognoza pogody staje się w kontraście z nimi bardzo dokładna i prawdopodobna”

Mimo to, w lutym 2021 roku „porwałem się” na spróbowanie przewidzenia jak wysokie dywidendy wypłacą spółki z trzech list, które opublikowałem. Było to o tyle trudne, że w tamtym momencie dysponowałem tylko wynikami z trzech pierwszych kwartałów 2020 roku, a więc na 4 kwartał 2020 roku „ekstrapolowałem” 4 kwartał 2019 roku, nie próbując nawet przewidzieć wyników z tego zwykle bardzo dobrego dla spółek kwartału.

Dodam jeszcze, że prognoz dokonywałem, bazując na bieżącej i historycznej stopie wypłaty dywidendy (nie mylić ze „stopą dywidendy”!), która oznacza to, ile procent zysku spółka wypłaca akcjonariuszom w ramach dywidendy. Poprawnie (pozwalając sobie na 10% przekroczenie ustalonych granic) udało mi się przewidzieć dywidendy dla 6 na 10 dywidendowych arystokratów GPW, czego szczegóły znajdziesz w poniższej tabeli:

Największymi błędami był mój hurraoptymizm dotyczący Asseco Poland, która istotnie pomniejszyła w tym roku stopę wypłaty dywidendy. Widać to już na pierwszy rzut oka porównując zysk netto i wysokość dywidendy z tych dwóch okresów:

- Zysk na akcję 2019: 8,41 zł; dywidenda: 3,01 zł.

- Zysk na akcję 2020: 10,45 zł; dywidenda: 3,11 zł.

Poza Asseco zaskoczyły mnie (wszystkie trzy pozytywnie) spółki CEZ, PGS Software i Caspar Asset Management, ale w przypadku tej trzeciej pomyliłem się naprawdę mocno. Przewidywałem wzrost dywidendy wynoszący około 100% (z 1,74 zł do 3,50 zł), a w rzeczywistości spółka wypłaciła 9,85 złotego, a więc… ponad 26% swojego kursu z 5 października 2020 roku, czyli dnia, w którym opublikowałem zeszłoroczną analizę. Błędy zdarzają się wszystkim, ale w przypadku dywidendowych okazji dokonałem ich naprawdę wiele.

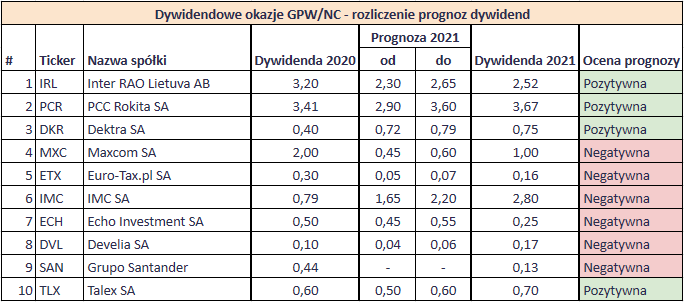

Prognozy dla dywidendowych okazji

Wystarczy rzut oka na poniższą tabelę, aby pomyśleć „Mateusz, daj już sobie spokój i w przyszłym roku nie dokonuj podobnych prognoz”. Na moją obronę mam tylko to, że w każdym z 6 przypadków pomyłek…pomyliłem się we właściwą stronę, zapowiadając niższe dywidendy, niż spółki wypłaciły w rzeczywistości. Dywidendowe okazje GPW zaskoczyły więc raczej pozytywnie, gdyż jeszcze w lutym wydawało mi się, że części z nich nie uda się wypłacić tak sowitych dywidend:

Cóż. Okazuje się, że moje prognozy zysku netto dla czwartego kwartału 2020 roku były co najmniej nietrafione i praktycznie wszystkim firmom z tej grupy udało się wypłacić wyższe dywidendy, niż się tego spodziewałem. Miej to na uwadze, czytając przyszłoroczny wpis z prognozami wysokości dywidend, bo autor tego bloga może nie być najlepszym (lub najdokładniejszym) ich prognostą ;-). Na koniec małe pocieszenie w postaci „dzikich kart”, z których większość dywidend zmieściła się (lub prawie się zmieściło) w prognozowanych przeze mnie przedziałach.

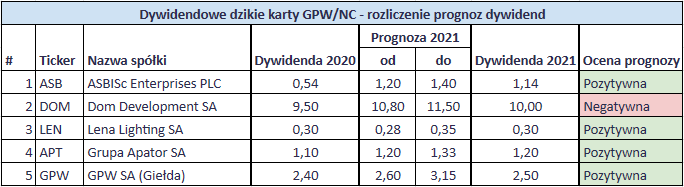

Prognozy dla dzikich kart Mateusza

W grupie dzikich kart Mateusza udało mi się poprawnie zaprognozować 4 na 5 wysokości dywidend, co jest marnym pocieszeniem, biorąc pod uwagę, że łącznie wyszło mi to dla 14 na 25 spółek i to uwzględniając możliwość drobnych, dziesięcioprocentowych pomyłek w ich wysokościach. Z trzeciej grupy spółek lekko zawiodła mnie firma Dom Development, która mimo znacznego polepszenia wyników zdecydowała się „zejść” ze stopy wypłaty dywidendy, przeznaczając na nią w tym roku około 80% zysku w odróżnieniu od poprzednich lat, w których spółka wypłacała akcjonariuszom prawie 95% wypracowanego zysku. Całościowo „dzikie karty” nie zawiodły, wypłacając solidne i przewidywalne (jak na zysk z 2020 roku) dywidendy w następujących wysokościach:

Bez zbędnego przedłużania (ten wpis i tak miał być znacznie krótszy, niż wyszedł, ale to moja znana słabość) przejdźmy do zapowiedzi kolejnych wpisów dywidendowych na moim blogu.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć IKE/IKZE z bogatą ofertą ETF-ów?

Mój link obniża prowizję na rynkach zagranicznych z 0,29% do 0,24%.

Szukasz zagranicznego konta maklerskiego?

Pełen ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Plany na wpisy dywidendowe na blogu

Zacznę od tego, że mam nadzieję, że wpisy o spółkach dywidendowych z GPW/NC się podobają i dają Ci dużo inspiracji do tworzenia własnego portfela opartego na firmach, które płacą dywidendy. Jeśli tak to na pewno ucieszysz się tym, że zagoszczą one na łamach Inwestomatu praktycznie na stałe, a w kolejnych miesiącach zamierzam pisać w ich temacie jeszcze więcej niż wcześniej. Na blogu ukażą się między innymi wpisy o:

- (W ramach serii o akcjach) Metodzie samodzielnego doboru spółek dywidendowych z GPW/NC. Pokażę Ci krok po kroku jak stworzyłem wszystkie trzy rankingi spółek dywidendowych z 2020 roku.

- (Kontynuacja) Grudzień 2021 – wpis o ocenie możliwości wypłat dywidend w kolejnym roku. Coś a’la „Które spółki z GPW wypłacą dywidendę w 2021 roku?„.

- (Kontynuacja) Luty – Artykuł z prognozami wysokości dywidend podobny do „Prognoza wysokości dywidend spółek z GPW przed sezonem wypłat 2021„.

- (Kontynuacja) Lipiec – Tekst z rozliczeniem kolejnego roku dywidendowego na GPW i NewConnect. Coś jak artykuł, który właśnie kończysz czytać.

Daj znać jeśli masz inne pomysły na strukturę wpisów o dywidendach, ale na nic lepszego na dzień dzisiejszy nie „wpadłem”. Przejdźmy do podsumowania.

Podsumowanie

Słowem podsumowania: znajdujemy się w tej chwili (lipiec 2021) w zupełnie innym miejscu niż w październiku 2020 roku i czuję, że jeśli na GPW się trochę nie ochłodzi, to mogę mieć spore problemy, by z łatwością stworzyć listę 25 spółek z dywidendowym potencjałem na przyszły rok. Moje zmartwienie nie wynika z faktu, że ciężko mi będzie znaleźć firmy, które dywidendy w ogóle wypłacą, zaś z faktu, że ich ceny w ciągu 10 miesięcy wzrosły na tyle, że ciężko będzie mi znaleźć jakiekolwiek okazje.

Nie ukrywam, że będzie to bardzo trudne, ale w najgorszym wypadku zamiast 25 spółek wybierzemy w tym roku tylko 15 lub 20. Sam widzisz, że dokładne prognozowanie wychodzi mi… umiarkowanie, więc może lepiej niczego nie planować, poczekać do grudnia i po prostu dokonać kolejnej analizy, której wyniki tu opublikuję. Mam nadzieję, że podsumowanie dywidend z 2021 roku Ci się podobało i że czekasz na kolejne wpisy związane ze spółkami dywidendowymi z GPW i NewConnect.

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.