Szukanie giełdowych okazji w praktyce.

Poszukiwanie tanich spółek na giełdzie jest łatwe. Jeśli to stwierdzenie dodało Ci odrobinę chęci do nauki samodzielnego selekcjonowania akcji, to muszę Cię niestety lekko rozczarować. Otóż wśród tanich spółek znajdziemy zwykle równie dużo przyszłych bankrutów jak przecenionych firm z potencjałem, a aby nauczyć się odróżniać jedne od drugich trzeba będzie poświęcić trochę czasu. Będziemy zatem mieli dzisiaj ręce pełne roboty. Zwyczajowo, początkujący inwestorzy spodziewają się poznania samych efektów analiz, będąc mniej zainteresowanymi drogą, która doprowadziła do konkretnych wniosków. Dokładnie z tego powodu, pomimo że w dniu, gdy piszę ten wpis, dysponujemy już sprawozdaniami finansowymi za 2, a nawet (w przypadku niektórych spółek) 3 kwartały 2021 roku, to świadomie skorzystamy jedynie ze sprawozdań z lat 2011-2020. Na podstawie historycznych już danych pokażę Ci jak znaleźć dobrą i tanią spółkę na polskiej giełdzie, unikając firm fundamentalnie słabych i o wątpliwym potencjale na dalszą działalność.

Jeśli kontrowersyjne dla Ciebie jest to, że świadomie nie korzystam z najnowszych danych, tak jakby „ignorując” dwa lub trzy kwartały publikacji to wiedz, że nie robię tego czysto asekuracyjnie. Moim dzisiejszym celem jest bowiem napisanie wpisu, który przydatny będzie nie tylko teraz, ale w kolejnych kilku, a może nawet kilkunastu lub kilkudziesięciu latach, co w języku angielskim nazywamy evergreen content, czyli treściami „zawsze zielonymi” (zawsze aktualnymi). Analizy fundamentalnej uczyłem się głównie z książek Benjamina Grahama i Aswatha Damodarana (główne pozycje znajdziesz na stronie Polecane), którzy swoje materiały również przygotowywali w sposób taki, by nigdy nie traciły one na aktualności. Według wielu ekspertów z dziedziny finansów i księgowości od czasu wydania dzieł Grahama zasady gry się nieco zmieniły i w „erze internetu” spółki o szybszym (i wiecznym) wzroście to nie anomalia, a norma. Czy wobec tego zasady wyceny Grahama utraciły już swoje znaczenie? Nie sądzę, ale by nadać wpisowi kontekstu zaczniemy od podstaw teoretycznych, włączając w to wspomniane kryteria Grahama, a następnie przejdziemy do „konkretów” w postaci analizy spółek typu value. Wpis ten zapoczątkuje ciąg trzech bardzo praktycznych tekstów o wycenie akcji, więc zaopatrz się w dobrą kawę, usiądź wygodnie i zaczynamy.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Czym w teorii, a czym w praktyce jest inwestowanie w wartość.

- Jak rozróżnić tanie, ale dobre spółki od przyszłych bankrutów.

- Na czym – poza ceną – powinien skupić się inwestor w wartość.

- Jak odsiać spółki, które są tanie, ale niekoniecznie powinny być droższe pomimo obecnej „przeceny”.

Powiązane wpisy

- Dlaczego inwestowanie w tanie akcje nie zawsze ma sens? Pułapka C/Z

- Akcje (1/10) – Jak inwestować w akcje? Czy da się pokonać rynek?

- Akcje (2/10) – Jak analizować akcje spółek? Podstawy analizy fundamentalnej

- Akcje (3/10) – Gdzie szukać informacji o spółkach giełdowych? Najlepsze źródła

- Akcje (5/10) – Jak szukać spółek z potencjałem? Inwestowanie we wzrost

- Akcje (6/10) – Jak wybierać spółki dywidendowe? Inwestowanie w oparciu o cashflow

Co oznacza inwestowanie w wartość?

Inwestowanie w wartość (ang. value investing) było znane od zawsze, ale spopularyzował je legendarny nauczyciel akademicki pochodzenia żydowskiego – Benjamin Graham. Wieloletni wykładowca University of Columbia był mentorem słynnego Warrena Buffeta, a zarazem „ojcem” inwestowania w wartość, które historycznie miało swoje wzloty i upadki. Value Investing bazuje na przeświadczeniu, że rynkiem sterują emocje, które w prawie dowolnym momencie umożliwiają inwestorowi znalezienie „okazji cenowych” wśród spółek na giełdzie. Inwestorzy w wartość w większości przyznają, że w średnim i w długim terminie rynek jest „efektywny” (patrz: wpis „Akcje (1/10) – Jak inwestować w akcje? Czy da się pokonać rynek?„), ale sądzą, że w każdym momencie, nawet w okresie „górki” lub „bańki spekulacyjnej” możliwe jest znalezienie niepoprawnie wycenionych akcji, będących okazją do „pokonania rynku”.

Skoro na rynkach zdarzają się niewłaściwie wycenione papiery wartościowe to czy oznacza to, że ogół się myli, a inwestorzy nie są racjonalni? Odpowiem przewrotnie: uważam, że ogół inwestorów czasami się myli, a inwestorzy często nie są (do końca) racjonalni w swoich decyzjach. I właśnie dzięki powyższemu sądzę, że zdyscyplinowany analityk fundamentalny może próbować pobić wyniki szerokiego rynku, a jedną z metod na to jest inwestowanie w wartość, któremu się dzisiaj bliżej przyjrzymy. W inwestowaniu w wartość chcemy kupować spółki tanie, unikając tzw. value traps, czyli spółek będących potencjalnymi przyszłymi bankrutami, co opisałem dokładniej we wpisie „Dlaczego inwestowanie w tanie akcje nie zawsze ma sens? Pułapka C/Z„. Szkołę inwestowania w wartość najlepiej przybliży nam sam Benjamin Graham, od którego kryteriów doboru spółek zaczniemy ten rozdział.

Kryteria wartości wg Grahama

Chcąc uniknąć przepisywania jednej z moich ulubionych książek o inwestowaniu, czyli „Inteligentny Inwestor” jedynie streszczę tu własnymi słowami, na co zwracał uwagę Ben Graham, szukając „wartości” sprzedawanej po (zbyt) niskiej cenie:

- Odpowiednia wielkość przedsiębiorstwa, co w Stanach Zjednoczonych Ameryki Północnej w czasach, gdy Graham pisał swoje najpopularniejsze dzieło, oznaczało dla niego 100 mln dolarów sprzedaży (przychodów ze sprzedaży) lub 50 mln dolarów całkowitej wartości majątku. Kryterium istotne, ale dla polskiej giełdy trochę je zaraz zmodyfikujemy.

- Odpowiednio silna kondycja finansowa mierzona stanem aktywów bieżących, który przynajmniej dwukrotnie powinien przekraczać wysokość zobowiązań bieżących. Dodatkowo, zobowiązania krótkoterminowe (bieżące) nie powinny przewyższać wartości kapitału obrotowego spółki. Skrótowo: wskaźnik płynności bieżącej >2.

- Stabilność zysków polegająca na dodatnim wyniku (zysku) w każdym z ostatnich 10 lat.

- Rejestr dywidend, czyli nieprzerwane wypłacanie dywidendy w okresie ostatnich 20 lat. W Polsce takich spółek jest bardzo mało, a więc samo kryterium (i to w zredukowanej do 10 lat formie) zastosujemy w szóstej części cyklu, w której przeanalizujemy spółki dywidendowe.

- Wzrost dochodów wynoszący przynajmniej 33% pomiędzy średnim zyskiem na akcję w ostatnich 3 latach oraz trzech ostatnich lat 10-letniego okresu badań.

- Umiarkowana cena, a współczynnik zysków, zgodnie z którym wskaźnik Cena/Zysk w ujęciu 10-letnim (CAPE) spółki nie powinien przekraczać 15. Prostym językiem: cena akcji nie powinna przekraczać 15-krotności średniego 10-letniego zysku na akcję spółki.

- Umiarkowana proporcja ceny w stosunku do aktywów, zgodnie z którą aktualna cena akcji spółki nie powinna przekraczać 1,5-krotności aktualnej wartości księgowej (równej kapitałowi własnemu spółki).

Powyższe kryteria – choć ponadczasowe – mogą być w dzisiejszych czasach zbyt rygorystyczne, by „mieć w czym przebierać”, zwłaszcza na rynku tak młodym i niedojrzałym jak polska Giełda Papierów Wartościowych obecnie. Sam Graham wyraźnie podkreślał w swojej książce fakt, że mają one zastosowanie dla konkretnych branż, czego świadomość jest konieczna, zanim zaaplikujemy je do obecnej rzeczywistości.

Problem z kryteriami w XXI wieku

W rozdziale 14, w którym Benjamin Graham opisywał kryteria selekcji akcji dla defensywnego inwestora, autor wielokrotnie podkreślał, że kryteria odnoszą się do spółek przemysłowych (ang. industrial) oraz do spółek użyteczności publicznej (ang. utilities). Obydwie branże w tamtych czasach absolutnie dominowały giełdy amerykańskie, co z biegiem czasu uległo ogromnej zmianie. Przemysł i użyteczność publiczna stanowią dziś niecałe 10% indeksu największych spółek amerykańskich S&P 500, co doskonale widoczne jest na rysunku poniżej:

Czy to musi automatycznie oznaczać, że kryteria Grahama użyteczne są jedynie dla jednej na 10 spółek z amerykańskiego indeksu? Niekoniecznie, ponieważ sam fakt upływu czasu, wraz z którym powstały dziesiątki (jeśli nie setki) nowych branż i sektorów gospodarki nie musi dezaktualizować rozsądnych założeń sprzed ponad 70 lat. Wystarczy gdzieniegdzie „trochę odpuścić”, by uzyskać stale rozsądne, ale bardziej dopasowane do polskiej rzeczywistości kryteria doboru spółek na podstawie wartości wewnętrznej.

Moja modyfikacja warunków Grahama

Żeby móc w drugiej połowie 2021 roku dokonać analizy polskich spółek pod kątem wartości będę niemalże zmuszony do poluzowania kryteriów mistrza i zaakceptowania, że w obecnych czasach prawie żadna spółka nie spełniałaby wszystkich siedmiu w ich oryginalnym brzmieniu. Aby dodać analizie trochę dynamiki celowo „zrezygnuję” ze sprawdzania spółek pod kątem niektórych kryteriów (dywidend i wzrostu dochodów) w pierwszym jej kroku, wprowadzając je w dalszej, bardziej jakościowej części, której celem będzie krytyczne spojrzenie na liczby ze sprawozdań. Dodatkowo zmienię niektóre z nich, by w pełni świadomie „wpuścić” do porównania firmy, które być może nie powinny się w nim nigdy znaleźć, uważając ich dalsze wykluczenie za świetną okazję do wspólnej nauki analizy fundamentalnej. Pełen opis moich modyfikacji oryginalnych kryteriów znajdziesz poniżej:

kryterium | Graham | w tym wpisie |

|---|---|---|

Wielkość | 50 mln USD majątku firmy (w 1949). Dziś byłoby to około 500 mln majątku (po uwzględnieniu inflacji). | Jako że 0,5 mld dolarów kapitału własnego to prawie 2 mld złotych, a takich spółek jest na GPW bardzo niewiele, to obniżymy wymaganie do 300 mln złotych wartości księgowej. |

Kondycja finansowa | Wskaźnik płynności bieżącej > 2. | Wskaźnik płynności bieżącej > 2. |

Stabilność zysków | Zysk w 10 ostatnich latach. | Obecne ROE > 5%. |

Rejestr dywidend | 20 lat stałego wypłacania dywidend. | Brak kryterium dywidendowego we wpisie o inwestowaniu w wartość. |

Wzrost dochodów | Wzrost średniego zysku o przynajmniej 33% w ciągu dekady. | Brak kryterium dynamiki dochodu w początkowej fazie analizy. |

Umiarkowana cena wobec wyników | CAPE < 15. | C/Z < 10. |

Umiarkowana cena wobec wartości | C/WK < 1,5. | C/WK < 3. |

O ile kryterium cenowe związane z wartością majątku firmy zostawiam w podobnej, ale poluzowanej formie (C/WK < 3, zamiast C/WK < 1,5) to kryterium zyskowności celowo znacznie upraszczam, zamiast CAPE, korzystając ze zwykłego C/Z. Różnicą między wskaźnikiem CAPE, a regularnym C/Z jest to, że pierwsze korzysta z uśrednionego zysku na akcję firmy z ostatnich 10 lat, zaś drugie korzysta z zysku z ostatnich 4 kwartałów. CAPE uśrednia wieloletni zysk netto firmy, więc jest w pewnym sensie bardziej miarodajnym wskaźnikiem, dzięki czemu również pojawi się w dalszej części dzisiejszej analizy. Dodam, że wymaganym C/Z będzie 10 lub mniej, a więc wybierzemy tylko firmy, które przy założeniu ciągłości obecnego zysku i cenie „zwróciłyby się” w około 10 lat.

Płynność bieżącą zostawimy jak jest, wymagając dwukrotnego pokrycia bieżących zobowiązań aktywami obrotowymi, jednak wielkość firmy musiałem dostosować do warunków polskiej giełdy, 2 mld złotych obniżając do 0,3 mld, czyli 300 milionów złotych. To zrozumiałe, biorąc pod uwagę, że na GPW i NewConnect spółek o wartości księgowej powyżej 2 mld złotych jest około 40 (na ~800), czyli naprawdę niewiele. Dla kontrastu firm o kapitale własnym wyższym od 300 milionów złotych jest około 135, więc wybierając takie kryterium, będziemy już mieli w czym przebierać. Dokonując analizy, przyjmę kilka istotnych założeń, o których teraz napiszę.

Założenia do analizy

Najistotniejszą do zrozumienia rzeczą, a zarazem powodem, dla którego świadomie nie korzystam z najnowszych danych finansowych jest fakt, że chcę uczyć metody, a nie zostać posądzony o dawanie rekomendacji giełdowych. Z tego powodu chciałbym już tutaj wkleić „formułkę”, która zwykle znajduje się na samym dole moich wpisów, czyli:

- Informacje przedstawione w tym wpisie na blogu są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność.

- Deklaruję, że pisząc i publikując ten tekst, posiadam w swoim portfelu inwestycyjnym część papierów wartościowych, które przedstawię w tym porównaniu.

Powyższych wymaga ode mnie polskie prawo, ale też zwykła ludzka uczciwość. Postaram się przeprowadzić analizę tak, jakbym nie miał żadnej ze spółek w swoim portfelu, nie faworyzując ich ze względu na mój stan posiadania. Zanim zaczniemy analizę, chciałbym przedstawić też jej najważniejsze założenia:

- Źródła danych to w 99% przypadków GPW, Stooq.pl i Biznesradar.pl. Wszystkie trzy strony opisałem w części trzeciej cyklu zatytułowanej „Akcje (3/10) – Gdzie szukać informacji o spółkach giełdowych? Najlepsze źródła„.

- Minimalna wartość księgowa spółki (kapitał własny) w wysokości 300 mln złotych wymusi wybieranie spółek z GPW, a nie z NewConnect. Te drugie będą jednak wzięte pod uwagę w częściach piątej („Akcje (5/10) – Jak szukać spółek z potencjałem? Inwestowanie we wzrost„) i szóstej (Akcje (6/10) – Jak wybierać spółki dywidendowe? Inwestowanie w oparciu o cashflow) cyklu.

- Choć piszę ten wpis na przełomie 3 i 4 kwartału roku 2021 to celowo nie będę tu operował na liczbach z najnowszych sprawozdań kwartalnych i bieżących cenach akcji. Wszystkie części tej serii mają być aktualne przez długi czas, pokazując metody i sposoby myślenia, zamiast dawać tabele z rekomendacjami i sugestiami co do atrakcyjności konkretnych spółek w tym momencie. Kolejne rozdziału tego wpisu mają wobec tego za zadanie nauczyć dokonywania możliwie prostej analizy fundamentalnej w celu znalezienia dużej wartości za rozsądną cenę.

- Choć przedstawię dane z ostatnich 10 lat to – ze względu na moje ograniczone „moce przerobowe” – liczby we wpisie będą bazować tylko na rocznych sprawozdaniach finansowych każdej ze spółek. Jeśli gdzieś pojawi się „maksimum” lub „minimum” z dowolnego okresu to będzie dotyczyć ono jedynie okresów, za które są sprawozdania (zwykle końca grudnia każdego roku). Dla przykładu „maksymalna cena akcji 2011-2020” oznaczać będzie „maksymalną cenę akcji dla dnia 30 grudnia w każdym z badanych lat”.

Na koniec coś, co doda wpisowi trochę aktualności i w pewnym sensie „pikanterii”:

- Początkowy „skan” wykonamy na sprawozdaniach spółek z 1 i 2 kwartału 2021, dopiero później bazując jedynie na latach 2011-2020. Wykonując samodzielnie podobne analizy w przyszłości, możesz bez problemu „skanować” rynek na bazie aktualnych wskaźników, które wykorzystasz w późniejszej analizie. My – celowo – spojrzymy raczej w przeszłość, podkreślając jak ważne jest zrozumienie sposobu działania spółki i ewentualnej sezonowości jej działalności, która może (jak zaraz zobaczysz) bardzo zakrzywić rzeczywistość.

W kolejnym rozdziale zaprezentuję wstępną selekcję spółek notowanych na warszawskim parkiecie, które spełniają (dość mocno) zredukowane kryteria Grahama.

Pierwszy etap: Skan i wstępna selekcja spółek

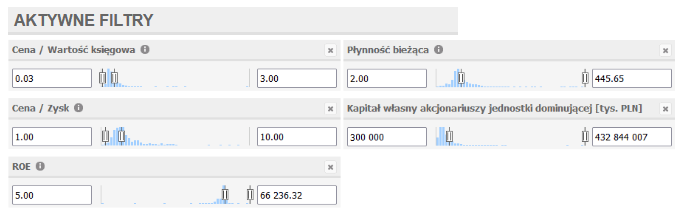

Zaczniemy od wykorzystania skanera fundamentalnego Biznesradar, o którym pisałem we wpisie „Akcje (3/10) – Gdzie szukać informacji o spółkach giełdowych? Najlepsze źródła„. Celowo wpiszemy tam tylko pięć prostych kryteriów koncentrujących się na dużej wielkości, niskiej cenie (wobec obecnego zysku i wartości kapitałów własnych), obecnej zyskowności oraz wystarczającej płynności bieżącej. Przypomnę, że kryterium wysokiej kapitalizacji zawęża nam około 800 dostępnych na GPW i NC spółek do jakiś 135, a więc bierzemy tu pod uwagę nie więcej niż 17% firm notowanych na warszawskim parkiecie. Sprawdźmy ile spółek spełnia narzucone przez nas kryteria.

Kryteria i wynik fundamentalnego skanu

Jeśli na Biznesradar nie narzucilibyśmy warunku wysokości kapitału własnego, to powyższe kryteria spełniłoby obecnie 58 firm. Wprowadzenie warunku zredukowało listę do 15 spółek, czyli akurat jak na sam początek poszukiwań wartości po niskiej cenie. Moim zdaniem największym „smaczkiem” jest określenie tu bardzo restrykcyjnego i defensywnego poziomu C/Z w wysokości 10, który (tu ciekawostka) znacznie odbiega od średniego C/Z dla indeksu największych polskich spółek, czyli WIG20, wynoszącego obecnie 17,5. Cenowo mamy tu zatem spółki naprawdę tanie, ale wkrótce nauczymy się pewnego mankamentu wskaźnika C/Z, a mianowicie… tego, że bierze pod uwagę jedynie zysk z ostatnich czterech kwartałów. Wszystkie kryteria na Biznesradar wyglądały następująco:

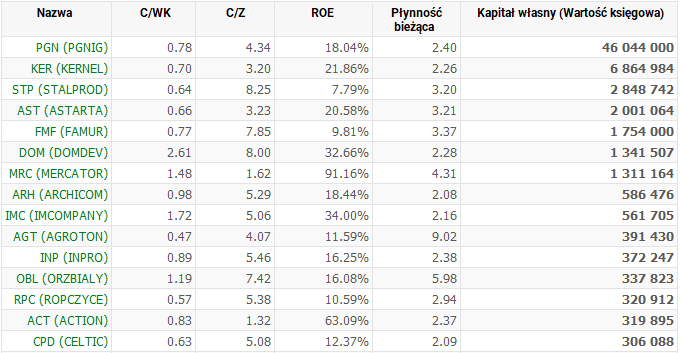

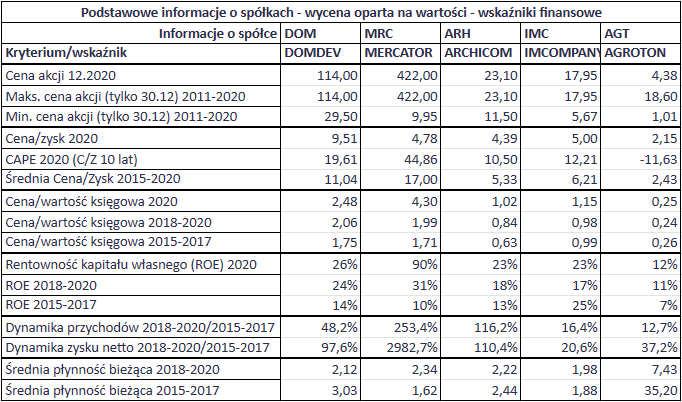

Efekt, który przyniosły w dniu pisania wpisu, był następujący: 15 spółek o bardzo zróżnicowanej wielkości, z których pierwsza to państwowy gigant z WIG20, który jest obecnie największą pod względem wartości księgowej spółką w indeksie. Na pierwszy rzut oka widać, że PGNiG, o której mowa swoim kapitałem własnym ponad dwukrotnie przerasta sumę wartości pozostałych 14 spółek z zestawienia, co moim zdaniem czyni je jeszcze ciekawszym:

Warto zauważyć, że pod względem wskaźnika C/WK większość spółek spełnia podstawowe kryteria Grahama (C/WK poniżej 1,5), a tylko nieliczne (Dom Development i IMC) „załapały się” dopiero po jego „poluzowaniu” (do C/WK < 3). W tej grupie są 2 spółki z WIG20, 4 spółki z mWIG40 i 4 spółki z sWIG80, o którym często pisałem w moich wpisach portfelowych.

Jeśli chodzi o branże to mamy to prawie pełen przekrój z zastrzeżeniem, że nie ma tu prawie spółek z branży technologicznej/IT, których wskaźnik C/WK praktycznie nigdy nie jest niski, bo żeby generować zyski, niekoniecznie potrzebują one tyle aktywów, co spółki z bardziej tradycyjnych gałęzi gospodarki. Wśród inicjalnej piętnastki mamy więc głównie spółki przemysłowe, budowlane i trudniące się handlem hurtowym. Gołym okiem widać tu zatem wpływ szkoły „wartościowej”, która preferuje spółki mające majątek będący zabezpieczeniem w razie bankructwa i likwidacji majątku firmy. Wstępną analizę zaczniemy od pięciu największych spółek z tabeli.

Spółki z kapitałem powyżej 1,5 mld złotych

W pierwszej pod względem wielkości firmy piątce wyniku skanu znalazły się następujące przedsiębiorstwa:

- Państwowy gigant gazowo-paliwowy PGNiG, który mimo największej wartości księgowej na GPW podpisał list intencyjny w sprawie jego przejęcia przez drugi pod względem wielkości PKN Orlen.

- Działający głównie na Ukrainie, ale z siedzibą w Luksemburgu rolniczo-spożywczy Kernel holding, będący obecnie największym na świecie (7% rynku światowego) producentem oleju słonecznikowego. Spółka działa także w segmencie handlu i transportu zboża. [Ważna uwaga: przedstawione we wpisie dane dla spółki Kernel pochodzą z kwartałów Q4 2019, Q1 2020, Q2 2020 oraz Q3 2020, a więc nie dotyczą pełnego 2020 roku, zaś „ostatnich 4 kwartałów”, z których dane dostępne były w dniu pisania tego wpisu].

- Producent i eksporter wysoko przetworzonych wyrobów ze stali Stalprodukt SA.

- Rezydujący w Holandii rolniczy holding spożywczy Astarta, który działa głównie na Ukrainie, prowadząc tamtejsze cukrownie, gospodarstwa rolne i przetwórstwa owoców i warzyw.

- Producent maszyn przemysłowych i wydobywczych Famur SA.

Przy ocenie wartości spółki warto zacząć od widoku historycznych cen akcji wraz ze średnimi historycznymi kwotami przychodów, zysku i wartości księgowej na akcję. Jeśli te pojęcia niczego Tobie nie mówią, to powróć do wpisu „Akcje (2/10) – Jak analizować akcje spółek? Podstawy analizy fundamentalnej„, w którym tłumaczę podstawy sprawozdań finansowych na poziomie, który powinien wystarczyć do zrozumienia reszty tego tekstu. Ujęcie „na akcję” zamiast brania pod uwagę wartości nominalnych (całościowych) pozwala zestawić sobie „w głowie” najważniejsze liczby finansowe wraz z wyceną, którą przypisuje każdej ze spółek ogół inwestorów giełdowych i jest zdecydowanie najlepszym widokiem do „szybszego odsiania” spółek, z którymi może być „coś nie tak”. Właśnie na tym skupimy się w tym rozdziale, począwszy od największych (przynajmniej księgowo) spółek w tym zestawieniu:

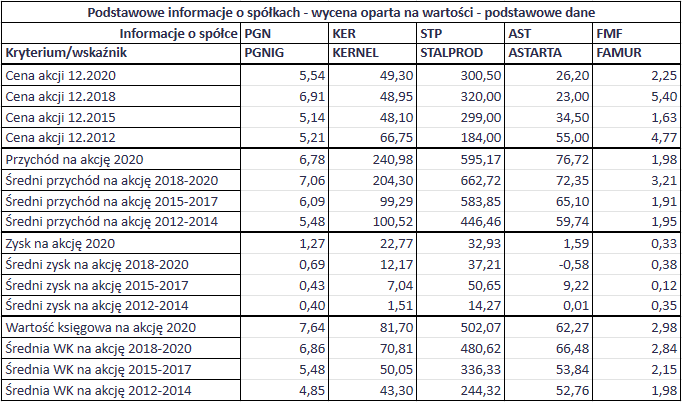

Pierwszą rzeczą, która może rzucić się w oczy to fakt, że 2 z 5 spółek (Astarta i Famur) według inwestorów być może „najlepsze mają już za sobą”, bo ich obecna cena akcji jest o wiele niższa od poziomów obserwowanych w przeszłości. Pod względem cenowym bardzo stabilnie zachowują się PGNiG i Kernel, a przynajmniej tak pokazuje „wyrywkowe” sprawdzenie ich historycznych cen co 2-3 lata. W kwestii samych ruchów cen akcji nie wykluczamy jeszcze żadnej spółki, bo wśród tej piątki mogą chować się spółki o pewnej wartości, które znajdują się chwilowo w niełasce.

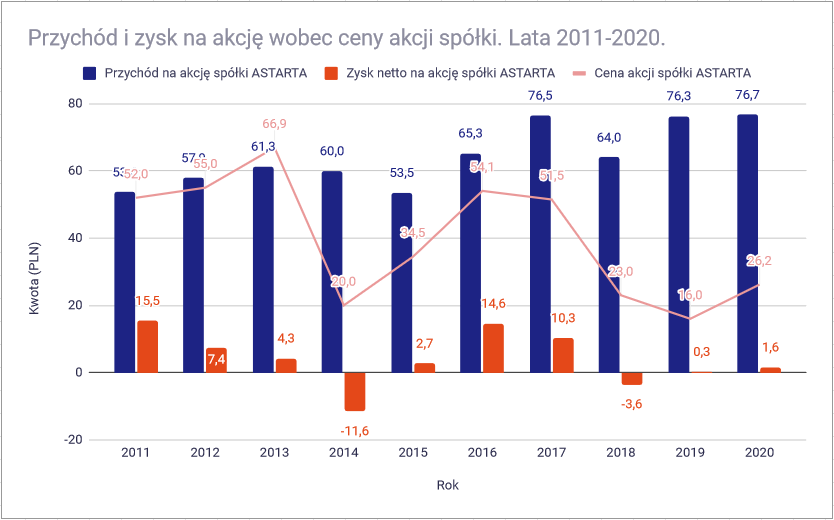

Jeśli o przychody na akcję chodzi, to każda z czterech spółek wypada raczej OK, czego nie mogę napisać o zysku na akcję tych spółek. Niestabilność zysku na akcję spółki Astarta w latach 2015-2020 budzi moje poważne wątpliwości związane z działalnością spółki, a bardzo duży wzrost średniego zysku na akcję spółki Kernel – wprost przeciwnie – sprawia pozytywne wrażenie. Na równie powierzchownym poziomie analizy mamy za zadanie „wyłapać” pewne nieregularności, by spróbować „odsiać” część firm z dalszej analizy, na którą inwestor indywidualny po prostu nie miałby czasu. Podobne odstępstwa od normy i pewnego trendu wyników finansowych o wiele łatwiej zauważyć na wykresach pokazujących roczne wyniki spółki:

Na przykładzie powyższego wykresu: tym, czego jako inwestor w wartość na pewno nie szukam, jest niestabilność przychodów i zysku spółki, którą Astarta niewątpliwie w ostatnich latach prezentowała. Jeśli dodamy do tego dużą zmienność cen akcji spółki (oznaczonych różową linią na wykresie), otrzymujemy trudną do analizy i mało przewidywalną spółkę. Warto w tym momencie zaznaczyć, że duża zmienność cen akcji może stanowić okazję, zwłaszcza jeśli cena jest poniżej średnioterminowej średniej, ale inteligentny inwestor prędko zauważy, że cena akcji to tylko wyraz wątpliwości inwestorów w kondycję i przyszłość przedsiębiorstwa. Może i większość nie zawsze ma rację, ale warto o tym pamiętać, wykonując podobną analizę.

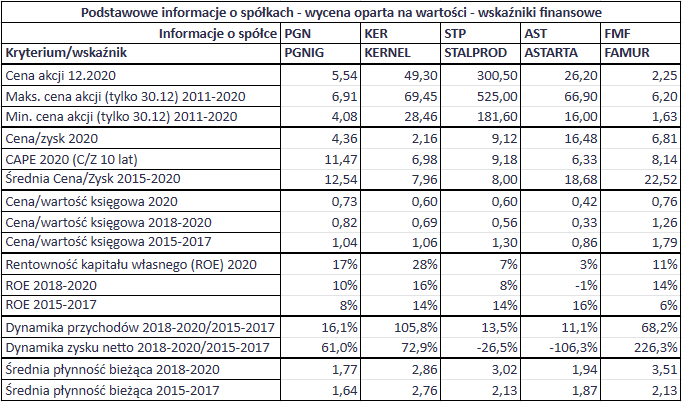

Wróćmy do wszystkich pięciu spółek, dla których we wcześniejszej tabeli zamieściłem też wartość księgową (równą kapitałowi własnemu) na akcję spółki. Zestawienie wartości księgowej na akcję z jej ceną pozwala prosto policzyć podstawowy dla „inwestorów wartościowych” wskaźnik C/WK. Prostym językiem: zestawienie „Średniej WK na akcję” z ceną akcji z tego okresu daje obraz tego czy inwestorzy wyceniają firmę powyżej, czy poniżej wartości księgowej jej wszystkich aktywów pokrytych z kapitału własnego. Przez większość badanych okresów wszystkie pięć spółek były notowane na giełdzie około lub poniżej ich wartości księgowej na akcję, co dla poszukiwacza „taniej wartości” jest inicjalnie dobrym sygnałem. Poza „suchymi liczbami” wykonałem też osobną tabelę ze wskaźnikami finansowymi dla każdej ze spółek:

W powyższej tabeli znajdziemy cenę akcji, obecne wskaźniki C/Z i CAPE wraz z historyczną średnią C/Z z ostatnich 5 lat, ale poza nimi są tu też C/WK i rentowność kapitału własnego (ROE) wraz z jej historyczną średnią. Chcąc pokazać zmianę w wysokości przychodów i zysku spółek w ostatnich 5 latach zdecydowałem się na dodanie tu dynamiki średniego wzrostu obydwu wartości, która oczywiście powinna być dla zdrowej spółki w obydwu przypadkach dodatnia. Ostatnimi wartościami w tabeli są średnie wskaźniki płynności bieżącej z okresów 2015-2017 oraz 2018-2020, których wartości powyżej 2 uznawane byłyby przez Grahama jako wystarczające.

To dobry moment na przypomnienie, że w samej analizie braliśmy bieżące wartości, więc wymóg płynności bieżącej wyższej od 2 dotyczył obecnych (sierpień-wrzesień 2021) danych finansowych, a nie tych, które przedstawia tabela (lata 2015-2020). Nie jest to jednak takie istotne, bo dla każdej ze spółek płynność bieżąca jest wystarczająco wysoka, by pokryć ich zobowiązania i w żadnym z przypadków jej średnia wartość nie spadła między 2015, a 2020, co jest pozytywnym sygnałem dla analityka. Czy powierzchowna do tej pory analiza pozwoli nam wyeliminować część firm z dalszego porównania? Nie ukrywam, że nie chcę zanudzić Cię przedstawianiem wszystkich wykresów dla każdej z 15 spółek, więc przydałoby się na tym etapie wybrać tylko najmocniejsze pod względem finansów.

Proces eliminacji dużych spółek

Zacznę od werdyktu, który później wytłumaczę jednym lub kilkoma wykresami:

- PGNiG eliminujemy ze względu na bycie spółką skarbu państwa i nadchodzące włączenie do koncernu Orlen, które może odbyć się na niekorzystnych dla inwestora warunkach.

- Kernel Holding przechodzi dalej, bo pomimo kilku słabości wydaje mi się on rosnącą spółką o zdrowych fundamentach. Przynajmniej póki co.

- Stalprod eliminujemy za bardzo niestabilne przychody i zyski oraz zbyt zależną od cen stali rentowność sprzedaży. Za chwilę wyjaśnię to na wykresach.

- Astarta Holding eliminujemy za historycznie zróżnicowane ROE i problemy z osiąganiem zyskowności. Mimo skupu akcji własnych i wysokiej w tym roku dywidendy spółce brakuje argumentów, by przekonać konserwatywnego inwestora do inwestycji w jej akcje.

- Famur dostanie od nas dziką kartę, gdyż mimo pewnych słabości pozostaje jedną z ciekawszych fundamentalnie spółek z omawianej dzisiaj „piętnastki”.

Pora na kilka krótkich not na temat eliminacji spółek zaznaczonych na czerwono. Do „zielonych” wrócimy jeszcze w dalszej części wpisu.

Słabości PGNiG

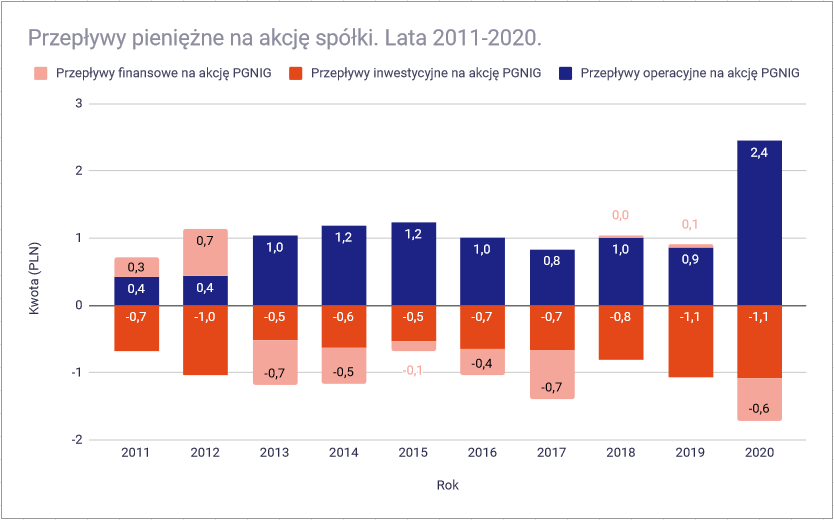

Jak pisałem powyżej: główną słabością PGNiG jest to, że wkrótce zostanie najprawdopodobniej wchłonięta przez koncern paliwowy PKN Orlen. Zważywszy na dość słabe warunki wezwania na akcje Energii przez Orlen (8,35 zł za jedną akcję wobec 17 zł na debiucie spółki na GPW 7 lat wcześniej), pozostają wątpliwości co do warunków wykupu akcji PGNiG przez PKN Orlen. A szkoda, bo spółka prezentowała bardzo zdrowe przepływy pieniężne:

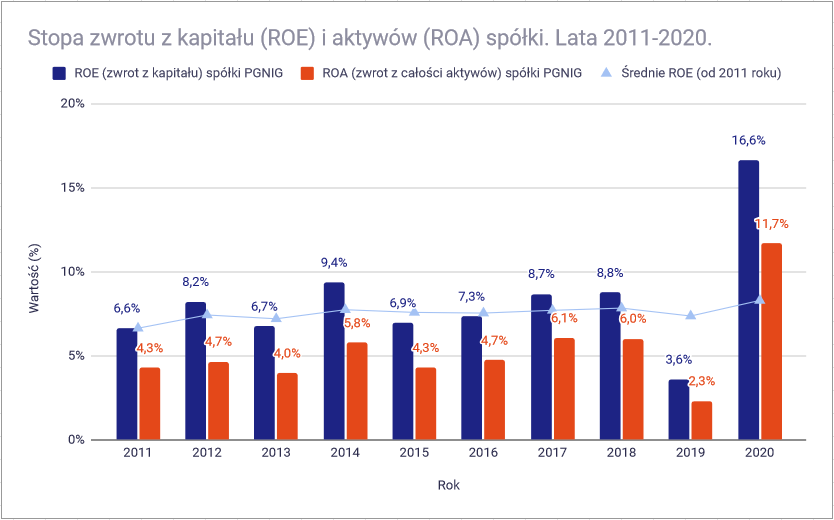

Przypominając materiał z części drugiej serii: dodatnie (kolor granatowy) przepływy pieniężne z działalności operacyjnej i od lat ujemne przepływy z działalności inwestycyjnej i finansowej informują o tym, że firma działa bez zarzutu. Problem mam natomiast ze sztucznym zaniżaniem wyników i rentowności firmy przez różnorakie, często mocno polityczne koszty, które firma z prawie 80% skarbu państwa w akcjonariacie musiała ponosić. Przykładem jest rok 2019, w którym koszty operacyjne mocno „zbiły” rentowność (ROE/ROA) spółki do wyników znacznie poniżej średniej historycznej:

Powyższe, w kombinacji z informacją o nadchodzącym przejęciu przez PKN Orlen, sprawiają, że nie jest to dla mnie obecnie dobra inwestycja dla fundamentalisty i raczej wolałbym PGNiG dalej nie analizować.

Słabości Stalprodukt SA

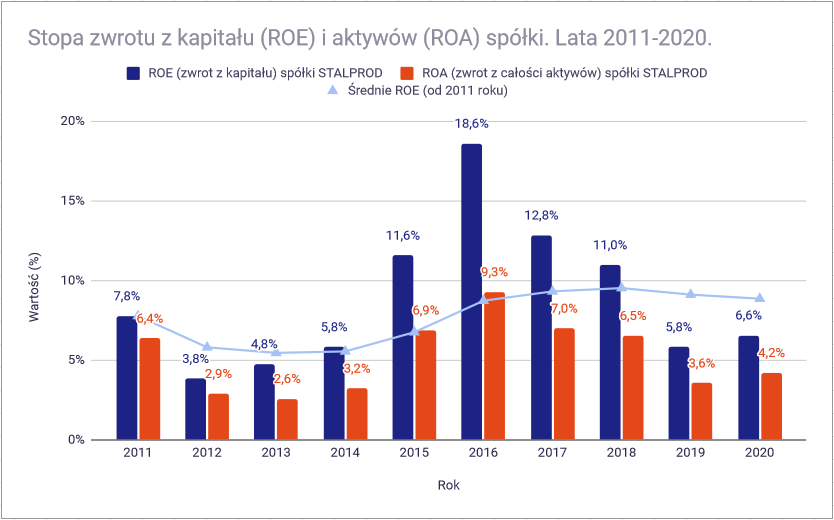

Stalprodukt SA byłby dobrą spółką wartościową gdybyśmy widzieli tylko jego wyniki z lat 2011-2017. Cena akcji – nie bez powodu – mocno spadła w latach 2018-2020 w reakcji inwestorów na pogorszenie zarówno przychodów spółki jak i jej zyskowności:

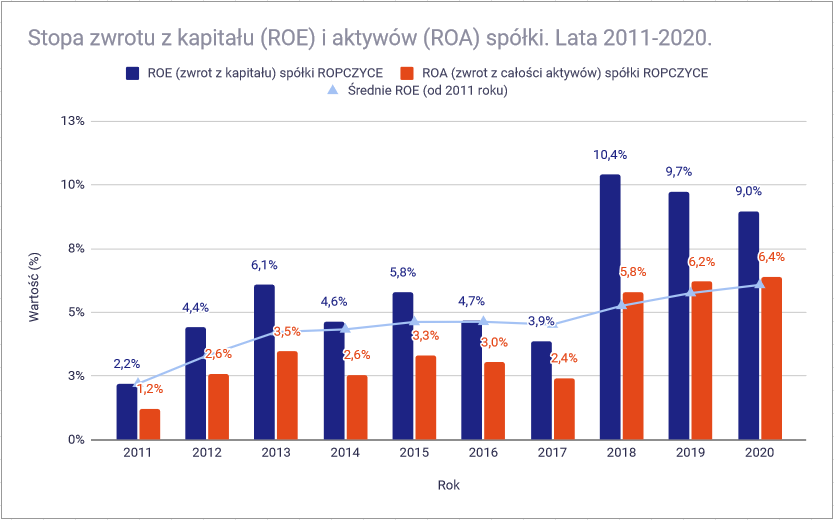

Na mój gust kurs akcji spółki jak na firmę ze „starej ekonomii” był w ciągu ostatniej dekady niezwykle zmienny. Przeprowadzając analizę value zamiast firm o skocznym kursie preferuję te o stabilnym wzroście zarówno wyników, jak i cen akcji. Problemy Stalprodukt gołym okiem widać na wykresie stopy zwrotu z kapitału i aktywów w czasie, na którym ROE znalazło się w ostatnich 2 latach poniżej długoterminowej średniej:

Mam w tym momencie istotny komentarz, bo spółka ta może okazać się bardzo dobrą inwestycją po analizie jej sezonowości i tego jak przyszłe ceny stali i produktów, które tworzy, mogą wpłynąć na wyniki spółki w nadchodzących latach. Dla mnie jej kurs i niestałość wyników przekreśla ją z dalszej analizy.

Słabości Astarta Holding

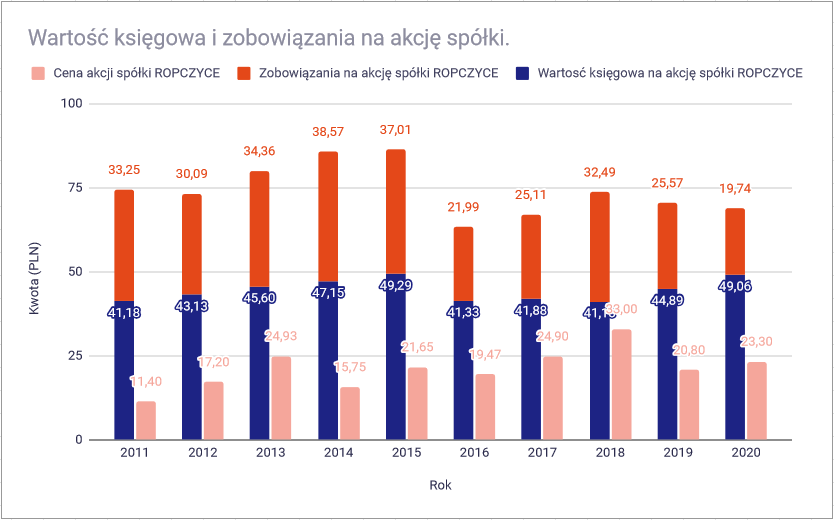

O powodach do nie wybrania Astarta Holding do dalszej analizy pisałem wcześniej, ale warto przy okazji pokazać typ wykresu, którego we wpisie jeszcze nie używałem. Poniżej zobaczysz zależność kapitału własnego spółki oraz jej zobowiązań na akcje do ceny akcji spółki, z której pośrednio można określić zarówno ogólne zadłużenie spółki, jak i jej współczynnik ceny do wartości księgowej. W przypadku Astarta Holding źle wyglądała dla mnie historyczna zmienność wysokości zobowiązań firmy, duże „huśtawki” na kursie akcji oraz fakt, że kapitał własny na akcje w długim terminie po prostu nie rósł albo rósł nieznacznie:

Jak interpretować ten typ wykresu?

- Wartość czerwona podzielona na sumę czerwonej z granatową da wskaźnik ogólnego zadłużenia spółki, który w tym przypadku często przekraczał 50%.

- Wartość różowa podzielona na wartość granatową da wskaźnik C/WK spółki. Obecnie wygląda on bardzo atrakcyjnie, a pod koniec 2019 roku wyglądał wręcz fenomenalnie. Martwi natomiast stagnacja w wartości księgowej spółki, gdyż w zdrowej firmie powinna ona w długim terminie powoli (lub szybko) rosnąć.

Tym samym kończymy wstępną ocenę dużych spółek, przechodząc do tych o aktywach średniej wielkości.

Spółki pomiędzy 0,4, a 1,3 mld złotych

Pora na przedstawienie kolejnych pięciu firm pod względem wielkości, do których odnosił się będę w zestawieniu jako do „średniej wielkości spółek”:

- Dom Development będąca jedną z najdłużej działających na polskim rynku firm zajmujących się budowaniem obiektów mieszkaniowych.

- Mercator Medical, czyli producent rękawic medycznych i dystrybutor innych środków medycznych jednorazowego użytku, który zapisał się w historii jako objawienie roku 2020 i prawdopodobnie największy beneficjent sytuacji związanej z pandemią choroby COVID-19 na polskiej giełdzie.

- Archicom to druga spółka deweloperska w tej piątce, która w przeciwieństwie do poprzedniczki zajmuje się także „deweloperką” obiektów biurowych i komercyjnych.

- IMC jest już trzecią działającą na Ukrainie spółką z zestawienia. Dodatkowo jest ona trzecią rolniczą spółką, która działa w tamtym regionie w tym wpisie.

- Agroton jest kolejną rolniczą spółką, która działa za naszą wschodnią granicą. Powoli zaczynam widzieć pewną korelację między niskimi cenami akcji spółek, a faktem, że działają one w stale dość ryzykownej pod względem politycznym Ukrainie.

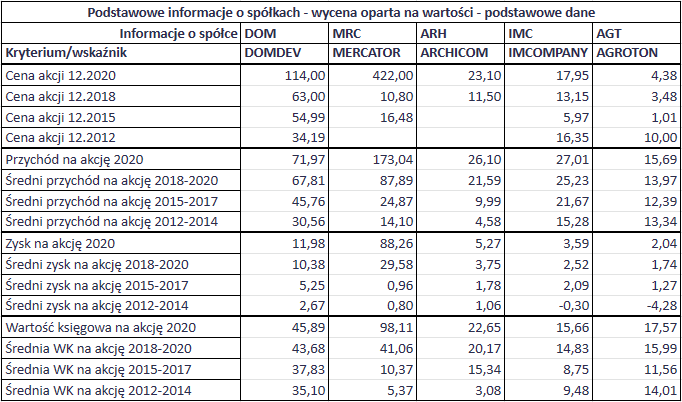

Mamy tu zatem dwóch deweloperów, dwie ukraińskie (a przynajmniej „działające na Ukrainie”) spółki rolnicze oraz jednego producenta wyrobów medycznych. Pod względem cen akcji druga piątka spółek prezentuje się znacznie ciekawiej od pierwszej, bo cała piątka przeszła w ostatnich latach ich spory wzrost, a mimo to w chwili dokonywania „fundamentalnego skanu” spełniała wszystkie narzucone kryteria. Przyglądając się bliżej przychodom i zyskom na akcję każdej ze spółek, ciężko jest nie ulec wrażeniu, że są to dynamicznie rosnące przedsiębiorstwa, z których przynajmniej kilka jeszcze nie powiedziało ostatniego słowa:

Pierwsza czerwona lampka zapala się gdy porównamy wartość księgową niektórych spółek z ich cenami akcji z końca 2020 roku. Jak już wspomniałem wcześniej: spółki działające w niektórych segmentach gospodarki do generowania zysku wcale nie potrzebują aktywów o wysokiej wartości, ale możemy przypuszczać, że przynajmniej część z powyższych spółek inwestorzy wyceniają dość szczodrze. Wzrastająca wartość księgowa na akcję bardzo pozytywnie świadczy o wzroście spółek, niejako dowodząc, że w ostatnich latach zarabiały one na swojej działalności pieniądze.

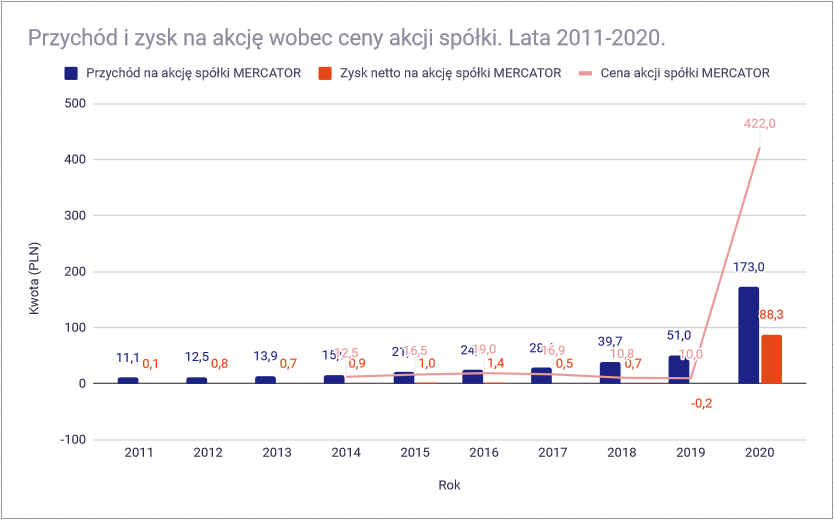

Martwi mnie jednak pewnego rodzaju stagnacja przychodów, którą prezentują dwa rolnicze giganty, czyli Agroton i IMC. Okazuje się bowiem, że między ich przychodami z okresu 2012-2014 a obecnymi wcale nie ma tak dużej różnicy. Powyższego nie można powiedzieć o polskich spółkach deweloperskich, które w tożsamym okresie przynajmniej podwoiły swoje przychody ze sprzedaży, ale i tak daleko im do „gwiazdy” tej części zestawienia w postaci Mercator Medical. Producent rękawic medycznych zaliczył rekordowy rok, zwiększając swoje przychody ponad trzykrotnie w ciągu roku, a zysk netto prawie 100-krotnie w porównaniu do średniej z lat 2015-2019:

Wracając do powyższej tabeli „gołym okiem” widać jednak, że Mercator nie zakwalifikowałby się do zestawienia gdyby nadal był sprzedawany po cenie z grudnia 2020 roku (422 złote za akcję), która w połączeniu z wartością księgową na akcję w wysokości 98 zł przekracza kryterium wartościowe, które obraliśmy we wpisie (C/WK < 3). Może to oznaczać tylko i wyłącznie to, że świetne wyniki spółka zanotowała głównie dzięki wybuchowi epidemii nieznanego wirusa, a w kolejnych latach możemy spodziewać się spowolnienia jej wzrostu i – być może znacznej – redukcji wyników.

Te negatywne oczekiwania najlepiej widać po spadającej ostatnimi czasy cenie akcji, która jest wyznaniem inwestorów giełdowych, którzy „być może ocenili sytuację zbyt optymistycznie”. Z tego powodu nie doszukiwałbym się w Mercator Medical dobrego kandydata do taniej spółki o wysokiej wartości. Aby nieco ułatwić sobie wstępną eliminację, również dla spółek z drugiej piątki przygotowałem tabelę z wybranymi wskaźnikami finansowymi. Tym razem imponuje fakt, że 4 z 5 spółek w grudniu 2020 roku były na wieloletnich maksimach cenowych, a tylko Agroton był sprzedawany na dość dużej przecenie wobec maksymalnej ceny swoich akcji w ostatniej dekadzie:

Pierwszym, co może rzucić się w oczy kontynuując przeglądanie powyższej tabeli jest ujemne CAPE spółki Agroton, które pośrednio wynika z działalności separatystów na wschodniej Ukrainie w roku 2014, która mocno nadwątliła wyniki finansowe spółki w tym okresie. Co oznacza ujemne CAPE? Nic więcej niż to, że w ciągu ostatniej dekady spółka miała ujemny zysk netto i jej cena z grudnia 2020 (4,38 zł) oznacza ponad 11-krotne przepłacanie za średni zysk (w tym przypadku stratę) spółki. Widać to doskonale na poniższym wykresie:

Ale tu kłopoty spółek się nie kończą, bo zarówno IMC, jak i AGT, mimo że rosną (patrz: wzrost wartości księgowej na akcję w czasie) to ich rentowność w czasie pozostawia wiele do życzenia.

Proces eliminacji średnich spółek

Podobnie jak w przypadku większych spółek, także wśród mniejszych musimy kilka wyeliminować, by zawęzić sobie zakres dalszej analizy:

- Dom Development eliminujemy, choć z zastrzeżeniem, że jest mocną fundamentalnie spółką, ale obecnie nie należy do tanich i być może będzie jej ciężko utrzymać obecne tempo wzrostu przychodów w przyszłości.

- Mercator Medical odpada, bo pomimo atrakcyjności obecnej ceny mam sporą wątpliwość do zdolności firmy do utrzymania wyników z 2020 roku w przyszłości. Wszystko zależy od sposobu wykorzystania zarobionych w tamtym okresie (ogromnych) pieniędzy, ale skok przychodów/zyskowności nie należy do ulubionych atrybutów poszukiwaczy wartości.

- Archicom eliminujemy ze względu na wysokie zadłużenie ogólne i dość skoczne przepływy operacyjne. Przedstawię to zaraz na wykresach z komentarzem.

- IMC przechodzi dalej za dobry balans między wzrostem, wyceną, a pewnością wyników, które spółka notuje od wielu lat.

- Agroton odpada, bo niestabilność polityczna regionu za bardzo namieszała w działalności spółki, która pod względem wyników finansowych wygląda trochę jak „gorszy Kernel” lub „gorsze IMC”.

Pora na kilka akapitów z komentarzami na temat spółek zaznaczonych na czerwono. Do „zielonych” wrócimy jeszcze w dalszej części wpisu.

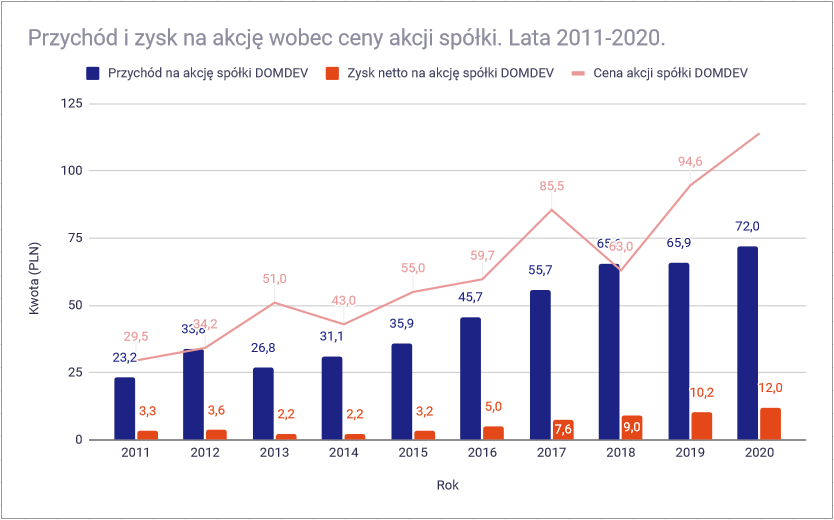

Słabości Dom Development

Spółka pod względem wyników finansowych wygląda naprawdę dobrze i tylko „zatwardziały fundamentalista” przyczepiłby się jej wyceny. Zacznijmy od tego, że do zestawienia weszła jako firma z jednym z największych C/Z, które w dniu analizy wynosiło około 10. Dodajmy do tego fakt, że CAPE spółki wynosiło wtedy prawie 20 i mamy spółkę mocno wzrostową, która radzi sobie tak dobrze, że prawdopodobnie przestała już być okazją pod względem fundamentalnym:

Oczywiście ciężko jest wyrokować, bo równie wysokie zadłużenie (czerwone słupki powyżej) jest dla branży deweloperskim czymś normalnym, a brak wzrostu kapitału własnego bierze się z faktu, że spółka wypłaca praktycznie cały swój zysk w formie dywidendy. Warto to zapamiętać, bo pewnie dzięki temu z uwagi na solidną politykę dywidendową zbierze ona sporo punktów w szóstym wpisie z serii, w którym zajmiemy się analizą dywidendową. Dom Development odrzucam z dalszego porównania z bólem serca, bo jej wzrost przychodów i zysków wygląda niemal książkowo dobrze:

To, co we wspomnianym wzroście mnie martwi to fakt, że inni inwestorzy już dawno „zwietrzyli okazję”, a więc spółka może być notowana po cenie lekko „na wyrost”, którą tłumaczył będzie jedynie dalszy wzrost o podobnej lub wyższej dynamice. Drugim czynnikiem zapalnym może być tu sposób, w jaki firma posługuje się długiem:

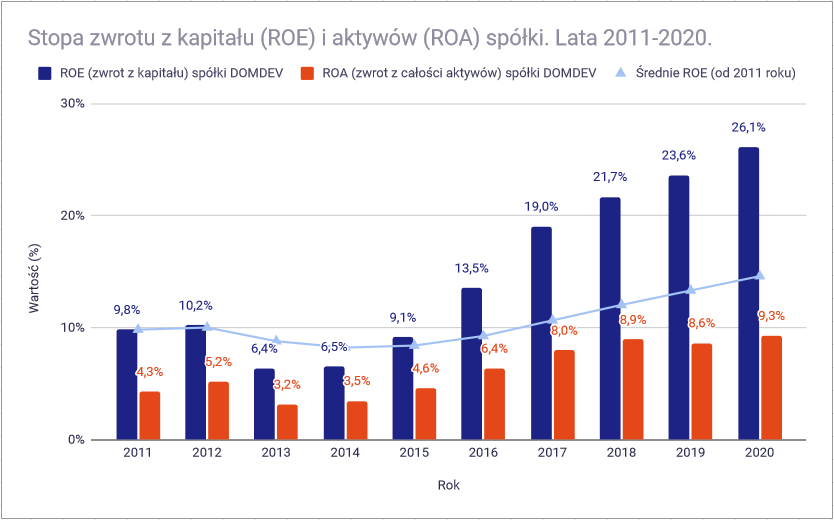

Jest to przy okazji bardzo dobry moment, by wyjaśnić sobie różnicę pomiędzy wskaźnikami ROE, a ROA. Obydwie wartości oznaczają stopę zwrotu wyrażoną w procentach, ale ten pierwszy (ROE) przedstawia perspektywę samego akcjonariusza, zaś ten drugi opowiada ile spółka potrafi „wycisnąć” biorąc pod uwagę także jej zadłużenie. Dom Development jest rzadkim przypadkiem, dla którego ROE rośnie bardzo dynamicznie (13,5%-26,1% w latach 2016-2020), ale ROA rośnie już nieco powolniej (6,4%-9,3% w tym samym okresie). Oznacza to, że firma zarabia coraz więcej, ale dokładanie kolejnego pożyczonego kapitału wcale nie zwiększa jej zyskowności, co – w połączeniu z raczej agresywną wyceną jak na spółkę value – sprawiło, że zdecydowałem się nie uwzględniać dewelopera mieszkań w dalszej części tego porównania.

Słabości Mercator Medical

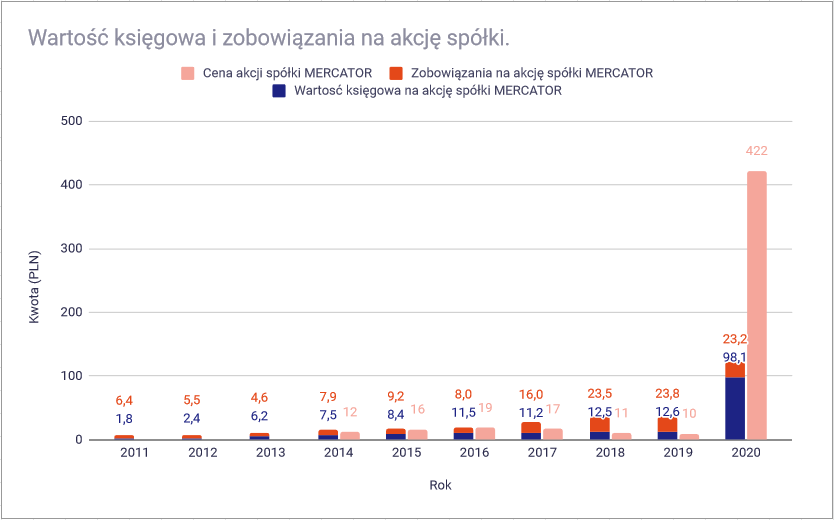

O Mercator Medical, zwanym „Mercem” słyszał pewnie każdy inwestor z GPW. Firma, która była (poniekąd słusznie) „objawieniem okresu pandemii” stała się ofiarą swojego sukcesu, gdy inwestorzy zauważyli, że być może wzrost ceny był nieco „na wyrost”. Chyba nie da się tego pokazać lepiej niż na wykresie wartości księgowej (kapitału własnego) spółki wraz ze zobowiązaniami (te dwie wartości są w ramach „jednego słupka”) ujętych wraz z ceną akcji w danym okresie (30 grudnia każdego roku):

Efektem fenomenalnego pod względem sprzedaży roku 2020 był wzrost kapitału własnego spółki z 12,6 zł na akcję do 98,1 zł na akcję przy jednoczesnym praktycznie zerowym wzroście zadłużenia na akcję. Niestety ciężko jest znaleźć tu wytłumaczenie dla ceny akcji firmy w dniu 30 grudnia 2020 roku, która wynosiła 422 złote. Oczywiście można było spodziewać się kilku równie udanych lat, dzięki którym firma „udowodniłaby” swoją przynależność do WIG20, w którym się w końcu znalazła, jednak stały spadek ceny w roku 2021 udowadnia, że inwestorzy przyznają się do lekkiego „przestrzelenia” oczekiwań w jej kierunku.

Jak nazwalibyście firmę, która jeszcze w kwartałach 2019 roku zarabiała „na czysto” (nawiązanie do zysku netto firmy) maksymalnie kilka milionów złotych na kwartał, a w kwartałach II 2020 – I 2021 osiągała wyniki finansowe netto rzędu kilkuset milionów złotych w każdym okresie? Niewątpliwie jest to wielkim sukcesem spółki, która równie zwiększone wyniki będzie miała szansę wykorzystać do rozwoju innych działalności, dzięki którym być może utrzyma zyskowność w kolejnych latach. Jej wycena z grudnia 2020 roku, której tyczą się załączone powyżej wykresy, jest jednak sygnałem dla inwestora w wartość, że „inni byli tu pierwsi” i raczej sceptycznego podejścia do ceny za akcję w wysokości 422 złotych.

Słabości Archicom

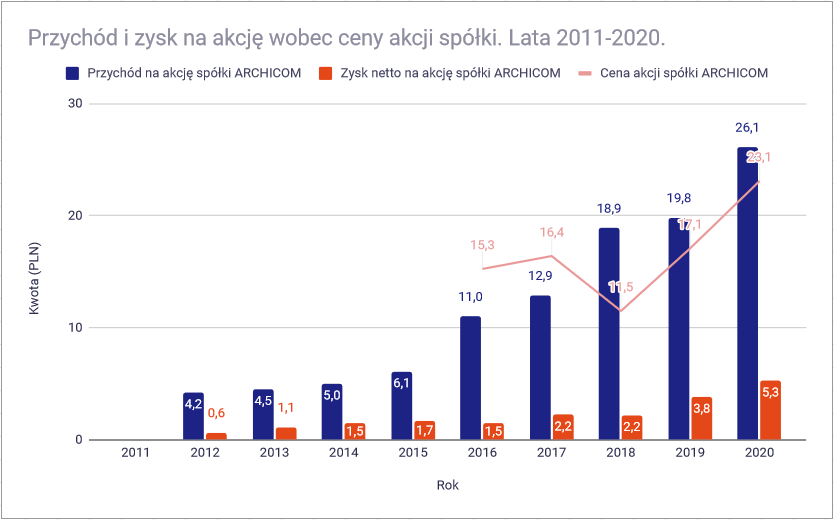

Archicom w swoim wzroście wyników z ostatnich lat bardzo przypomina Dom Development, jednak tu cena akcji nie oderwała się od przychodów na akcję tak bardzo:

Po wykresie zyskowności widać również, że za „złotówkę zysku netto” firmy płaciło się w grudniu 2020 roku o wiele mniej (C/Z 4,39) niż w przypadku drugiej firmy deweloperskiej (C/Z 9,51). Poza faktem, że spółka jest notowana na GPW dość krótko, co na wykresie widać jako brak ceny akcji w latach 2012-2015, można mieć lekkie zastrzeżenia co do łącznej wysokości jej zobowiązań:

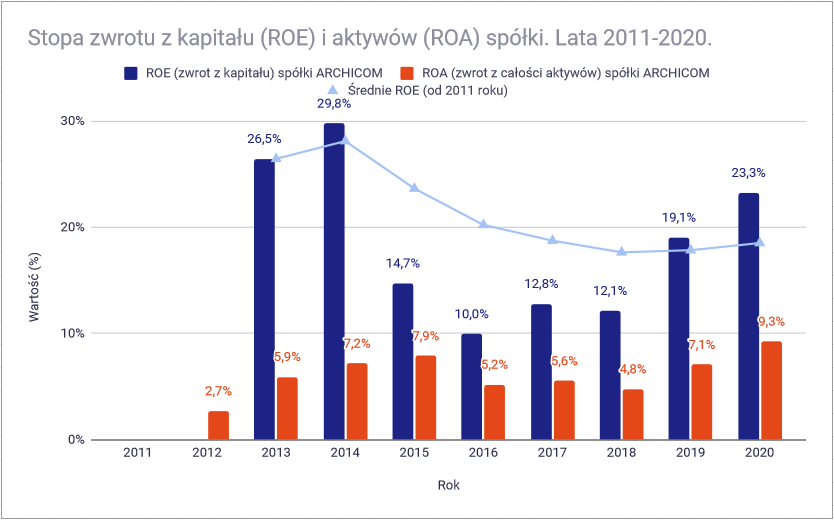

Tutaj warto byłoby się na chwilę zatrzymać, bo same wysokie zobowiązania (już „na oko” spółka działa na około 60% zadłużeniu ogólnym, czyli finansuje się w ponad 50% długiem, a nie kapitałem własnym) niekoniecznie oznaczają coś złego i dla niektórych branż i sektorów są one zupełnie normalne. „Otuchy” dodaje tu fakt, że podobnie wysokie zadłużenie spółka ma odkąd jest notowana na giełdzie, a mimo to jej kapitał własny nieznacznie rośnie. Jeśli miałbym wskazać jedną rzecz, która sprawiła, że Archicom nie wszedł do dalszej części porównania, byłaby to jednak chwiejna stopa zwrotu z kapitału z ostatnich lat:

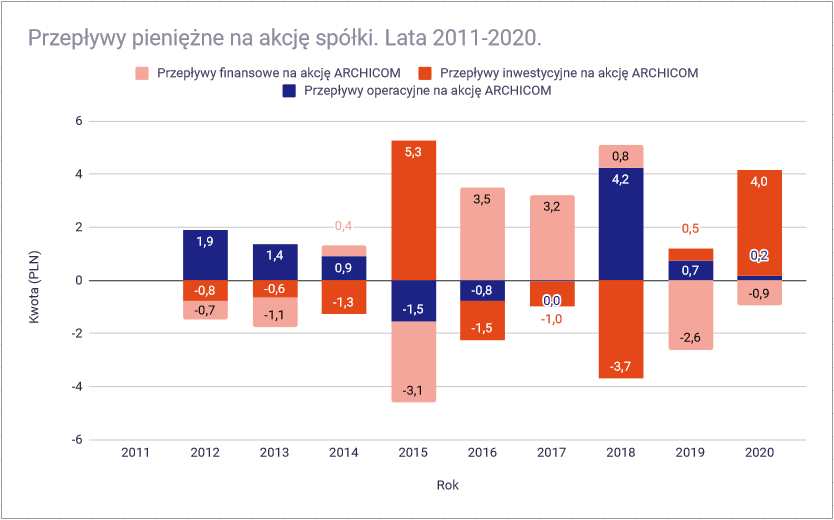

Choć pod względem wzrostu ROE i ROA w ostatnich 3 latach spółka niewiele różni się od drugiej omawianej dziś firmy deweloperskiej, to sam trend jest już zupełnie inny. Archicom – pomimo „boomu” na rynku nieruchomości w latach 2015-2018 nie osiągnął wtedy poprawy rentowności kapitału, co mogło świadczyć o pewnych kłopotach z działalnością w tamtym okresie. Potwierdza to problematyczny widok przepływów pieniężnych na akcję, który niekoniecznie oznacza spółkę zupełnie zdrową fundamentalnie:

Zasada jest taka, że słupki granatowe, oznaczające przepływy operacyjne na akcję, powinny być w większości lat możliwie wysoko powyżej osi poziomej. Z drugiej strony, słupki czerwone, które oznaczają przepływy inwestycyjne, powinny być ujemne, co oznaczałoby, że spółka inwestuje, a nie spienięża swoje inwestycje. W przypadku Archicom przepływy inwestycyjne były dodatnie dość często, co może świadczyć, że spółka musiała sprzedać np. niedokończone inwestycje, ale aby poznać prawdę, należałoby dokonać bardziej wnikliwej analizy. W każdym razie znalazłem tu zbyt wiele „sygnałów ostrzegawczych”, by zakwalifikować dewelopera do ostatniej fazy zestawienia.

Słabości Agroton

W przypadku ukraińskiego producenta i przetwórcy pszenicy i słonecznika wpływ czynników politycznych doskonale widoczny był na wykresie przychodów i zysku netto, który wstawiłem w zbiorczej części tego podrozdziału. Wykresem, który jeszcze lepiej zobrazuje ryzyka związane z działalnością spółki, będzie ten przedstawiający zmiany wysokości pasywów (sposobów finansowania) na akcję spółki wraz z jej historycznymi cenami akcji:

Zaskoczenie budzić może stosunek ceny akcji do wartości księgowej, który w latach 2013-2015 wynosił nawet 0,1, będąc jednym z niższych współczynników tego rodzaju na GPW. Choć w grudniu 2020 wynosił on również około 0,25, będąc jednym z najniższych (jeśli nie najniższym) wskaźnikiem tego typu w dzisiejszym zestawieniu. Jaki mam problem z powyższym? Właśnie taki, że historycznie był on bardzo podobny lub niższy, a więc inwestorzy przez całe lata uznawali, że taka wartość nie jest warta ryzyka inwestycji w tę spółkę.

A samo ryzyko najlepiej objawiło się w latach 2011-2014 kiedy to wartość księgowa (poprzez różne odpisy oraz notowaną stratę) spadła z 18,85 zł na akcję do 7,19 zł na akcję. Spółka w grudniu 2020 roku może i była jedną z najtańszych na giełdzie (C/Z 2,15, C/WK 0,25), ale jej niewielka w porównaniu do np. IMC (12% wobec 23%) rentowność kapitału własnego świadczy o tym, że jest gorzej zarządzana lub działa w bardziej konkurencyjnym segmencie rynku rolniczego naszego wschodniego sąsiada. Jest to zatem spółka fundamentalnie tania, którą „odsiewam” głównie ze względu na ryzyka związane z jej działalnością.

Spółki pomiędzy 0,3, a 0,4 mld złotych

Pora na omówienie najmniejszych spółek z zestawienia, które w perspektywie całej giełdy w Warszawie wcale do najmniejszych nie należą. W ostatniej piątce znalazły się:

- Deweloper Inpro, który swoją działalność skupia głównie na rynku trójmiejskim. Firma skupia się na mieszkaniach, domach oraz obiektach komercyjnych.

- Spółka przemysłowa Orzeł Biały, która zajmuje się produkcją ołowiu rafinowanego oraz jego stopów poprzez przetwarzanie zużytych akumulatorów ołowiowych (tych z samochodów i innych pojazdów). Jako ciekawostkę dodam tu fakt, że pisałem o tych akumulatorach pracę magisterską, a więc działalność firmy jest mi bliższa od jakiejkolwiek innej z tego zestawienia.

- Zakłady Magnezytowe Ropczyce to producent materiałów ogniotrwałych, a więc duży dostawca dla przemysłu stalowego i innych branż wykorzystujących procesy wysokotemperaturowe. Wraz z Orzeł Biały SA wzmacnia więc obecność spółek przemysłowych w tym wpisie.

- Action to spółka działająca w obszarze handlu i produkcji sprzętu IT/RTV/AGD oraz sprzętu biurowego. Można kojarzyć ją z marki ActiveJet i portalu sferis.pl. Spółka ma jedną z najbardziej burzliwych historii wśród firm, których finanse dziś analizujemy, bo w 2016 roku otwarto wobec niej postępowanie sanacyjne związane z zaległym i wg organów niedoszacowanym podatkiem VAT. Od kilku lat jednak wychodzi ona powoli na prostą, co wyraźnie widać po jej wynikach finansowych.

- CPD (Celtic) jest holdingiem skupiającym się przede wszystkim na budowie mieszkań, biur i magazynów w Polsce i na Węgrzech. CPD wezwało w 2021 roku do dużego skupu akcji własnych po cenie znacznie wyższej od giełdowej, ale płynność obrotu jej papierami może budzić spore zastrzeżenia.

Przyzwyczajeni do spółek, które historycznie zwiększały swoje wyniki finansowe i (zazwyczaj) rosła za nimi ich cena akcji możemy w tej piątce być nieco rozczarowani. Już na pierwszy rzut oka zauważyć można, że przynajmniej 3 z 5 firm były w przeszłości wyceniane przez inwestorów o wiele wyżej niż obecnie:

Wątpliwości budzi też powolny wzrost lub nawet spadek przychodów w okresie 10-letnim dla kilku z powyższych firm. Trochę lepiej wygląda wzrost zysku na akcję, który dla Inpro, Orzeł Biały i Zakładów Magnezytowych Ropczyce był w ostatniej dekadzie na solidnym, dodatnim poziomie. Pod względem wyceny, a więc wskaźników C/Z i C/WK najlepiej wypadają Action i Inpro, które w grudniu 2020 roku sprzedawane były za „pół darmo”. To dobry moment, by wspomnieć o tym, że cena akcji w grudniu 2020 roku oddawała obraz co najwyżej sprawozdania za III kwartał 2020 roku. Przypominam, że sprawozdanie za cały 2020 rok ujrzało światło dzienne kilka miesięcy później, kiedy ceny akcji spółek były już na zupełnie innych (zwykle wyższych) poziomach niż w tabeli.

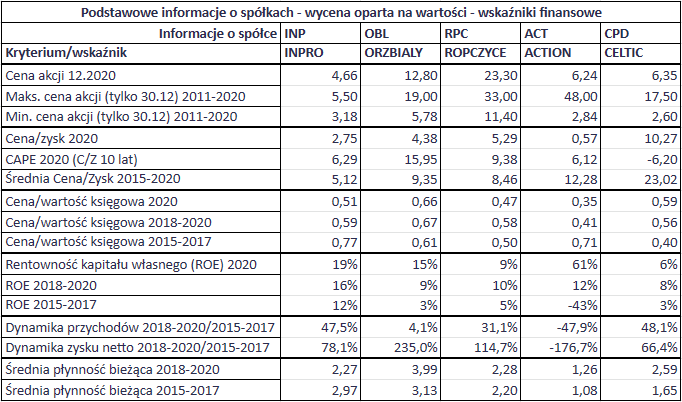

Uważam jednak, że dysponując kompletem informacji historycznych, warto podsumować je dla danego okresu, co nauczy nas też tego, jak inwestorzy reagują na pozytywne i negatywne wiadomości ze spółek. Wracając do tematu – wszystkie pięć spółek z ostatniej piątki notowane było w grudniu 2020 roku ze wskaźnikiem C/WK mocno poniżej 1, a oceniając sam wskaźnik C/Z spółki Inpro (C/Z 2,75) i Action (C/Z 0,57) także:

Przypadek wyceny spółki Action jest tak kuriozalny, że z pewnością powinniśmy się jej przyjrzeć o wiele bliżej, do czego zaraz wrócimy. Obiecujący jest wzrost rentowności działalności dewelopera Inpro oraz spółki związanej z recyklingiem baterii i akumulatorów Orzeł Biały SA. Problemy ze stabilnością rentowności miały natomiast CPD i Action oraz – być może – Ropczyce, czego oceny dokonamy już na podstawie wykresów w znanym formacie. Alarmująca jest niska płynność Action, która w grudniu 2020 roku wynosiła poniżej 2, a „załapała” się do porównania z uwagi na to, że skanera użyliśmy nie w I, a w IV kwartale 2021 roku.

Wygląda zatem na to, że mamy tu do czynienia z przynajmniej kilkoma spółkami w kłopotach lub takimi, które problemy już przezwyciężyły. Zapowiada się bardzo ciekawy proces eliminacji, który może wzbudzić więcej kontrowersji niż ten związany z pierwszą i drugą piątką. Pamiętaj, że pisząc ten wpis, mam na względzie przede wszystkim maksymalizację wartości dla czytelnika oraz nauczenie pewnego sposobu myślenia, więc czasem celowo mogę chcieć „przepuścić” spółkę, która nie spełniłaby moich własnych kryteriów, których poza działalnością blogową używam. I właśnie o to mi chodzi, by, zamiast suchych liczb pokazać tu pewne zależności oraz historie, na których bazie inwestor w wartość mógłby podejmować swoje decyzje inwestycyjne.

Proces eliminacji mniejszych spółek

Podobnie jak w przypadku większych spółek, także wśród mniejszych musimy kilka wyeliminować, by zawęzić sobie zakres dalszej analizy:

- Inpro przechodzi dalej ze względu na to, że ciężko tu się do czegokolwiek przyczepić, a spółka sprzedawana po około 5 złotych za akcję od lat polepsza swoje wyniki finansowe, na co cena jej papierów wartościowych specjalnie nie reaguje (tak, mam świadomość jak bardzo cena akcji Inpro wzrosła w roku 2021, ale ten wpis piszę z perspektywy wyników za IV kwartał 2020 roku i ceny akcji z tamtego okresu).

- Orzeł Biały SA odpada, ale przyznam, że była to jedna z najtrudniejszych decyzji w tym wpisie. Przeważyła sezonowość i niestabilność wskaźników rentowności spółki, która za bardzo jak na mój gust bazuje na koniunkturze w sektorze przechowywania energii, a za mało na sprawnym zarządzaniu spółką.

- Zakłady Magnezytowe Ropczyce to jedna z nielicznych spółek w zestawieniu, która notuje zysk nieprzerwanie od 10 lat. Dodatkowo wygląda na fundamentalnie tanią, gdyż od kilku lat złotówkę jej zysku kupujemy średnio za 9-10 złotych, a pod koniec 2020 roku nawet za 6 złotych.

- Action odpada z zestawienia, choć poprawa wyników w ostatnich latach może być kolejnym success story rodem z GPW. Spółka swoim profilem pasuje jednak bardziej do growth niż value, więc może powróci jeszcze w kolejnej części

- CPD odpadnie z zestawienia za bardzo niską płynność, co gołym okiem widać na wykresie cenowym jej akcji w ostatnich latach. Dochodzi do niej duży skup akcji własnych i koncentracja akcjonariatu w rękach kilku dużych graczy, która sugeruje, że firma być może zostanie wycofana z giełdy, co raczej nie czyni jej najlepszym obiektem inwestycji dla inwestora długoterminowego.

Jak w poprzednich akapitach omówię teraz trzy spółki, które nie zakwalifikowały się do dalszej części porównania wraz z wartościami z raportów lub wskaźnikami, które budzą moje zastrzeżenia.

Słabości Orzeł Biały SA

Zacznijmy od widoku przychodów, zysku oraz historycznych cen akcji z grudnia każdego z ostatnich 10 lat. Widać, że biznes producenta ołowiu rósł nieprzerwanie w latach 2011-2017, ale – pomimo wzrostu zyskowności – przychody od roku 2018 stale spadają:

Powyższy wykres pokazuje ciekawą sytuację, w której inwestorzy zaczynają wyceniać wyżej fakt wzrostu zyskowności firmy, być może nie zauważając kilkuletniego spadku jej przychodów. Oczywiście firma może skoncentrować się tylko na głównej działalności, ucinając koszty tych pobocznych, sprawiając, że, mimo że spadnie jej przychód, to znacznie wzrośnie jej bieżąca zyskowność. Pytanie jak analityk fundamentalny powinien oceniać kilkuletni spadek przychodów, który dla mnie jest sygnałem jednoznacznie negatywnym. Kolejną ciekawostkę można wychwycić, przeglądając wykres zmiany wartości pasywów na akcję w zestawieniu z jej ceną:

Spółka Orzeł Biały SA swoje minima cenowe notowała w latach 2014-2015, w których (tu możesz wrócić do poprzedniego wykresu) starała się „wyjść na plus” po stratnym roku 2013, który prawdopodobnie był bodźcem do spadku ceny jej akcji. Ciekawe (przynajmniej dla mnie) jest jednak to, że w latach 2011-2013 inwestorzy wyceniali spółkę 15-19 złotych mimo obiektywnie gorszych wyników finansowych niż ta notowała w latach 2017-2019, w których była notowana prawie dwukrotnie niżej niż w roku 2011. Tłumaczyć to może fenomenalny rok 2011, w którym firma zanotowała rekordową rentowność kapitału oraz aktywów, co pokazane jest na poniższym wykresie:

Skoro wypowiadam się o spółce w (prawie) samych superlatywach to dlaczego zdecydowałem się nie omawiać jej w dalszej części porównania, eliminując ją? Po pierwsze: działa ona w segmencie motoryzacyjnym, będąc związana z branżą, która z czasem będzie raczej się kurczyć niż rozwijać, o czym mogą świadczyć spadające przychody firmy. Po drugie: bardzo niestabilna rentowność spółki (patrz: 2013, 2014, 2016) pozwala mi wątpić w jej zdolność do utrzymania podobnej do obecnej (15-17%) rentowności kapitału własnego (ROE), co sprawiłoby, że jej cena mogłaby drastycznie spaść wobec tej prezentowanej w roku 2021 (poza zestawieniem, ale pisząc ten wpis, jestem świadom, że kurs jej akcji wzrósł z 12,80 w grudniu 2020 roku do około 30 zł w 2021 roku).

Słabości Action SA

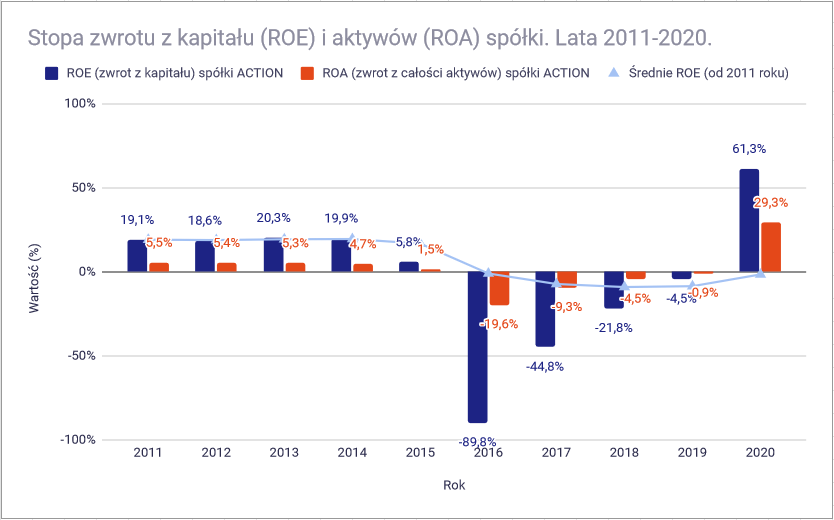

Wyobraź sobie obiecującą spółkę, która w latach 2011-2014 dynamicznie zwiększała swoje przychody, nieco mniej dynamicznie rentowność sprzedaży, ale inwestorzy mimo to wycenili jej wzrost dosyć wysoko. W latach 2013-2014 – pomimo osiągniętego zysku w wysokości ok. 3,4-4 zł na akcję Action wyceniana była nawet na 46-48 zł, a więc jej wskaźnik C/Z wynosił powyżej 13. Wszystko zmieniło się wraz ze wszczęciem postępowania sanacyjnego wobec spółki, które drastycznie zredukowało jej skalę działalności, sprawiając, że zaczęła ona osiągać straty:

W historii polskiej Giełdy Papierów Wartościowych nie brakuje zdarzeń, gdy wątpliwości podatkowe sprowadzały spółki na dno, całkowicie blokując ich możliwości do normalnego działania. Action należy właśnie do takich spółek, ale też „ma swoje za uszami”. W latach 2011-2014 jej wartość zadłużenia byłą wysoka nawet jak na spółkę handlową.

Spółki handlowe często wykazują wysokie procentowo zobowiązania, więc warto dokopać się do bilansu czy są to kredyty, pożyczki i obligacje, czy zwykłe zobowiązania handlowe wobec swoich dostawców. Z ciekawości sprawdziłem, ile wyniosła suma zadłużenia długoterminowego i krótkoterminowego spółki w roku 2014 i było to ponad trzykrotnie więcej, niż spółka posiadała w kasie gotówki i innych płynnych aktywów. Abstrahując od tego, co stało się w latach 2013-2016 z kursem akcji (spadł on o 90%), rozważny inwestor zauważyłby drastycznie wysokie zobowiązania spółki oraz jej wysoki wskaźnik C/WK w tamtym okresie:

Początkującemu inwestorowi warto zwrócić uwagę na jeden ciekawy fakt dotyczący powyższego wykresu:

- W roku 2013 Action posiadała kapitał własny wart 18 zł na akcję, a jej akcje były sprzedawane po 48 złotych. Wskaźnik C/WK wynosił wtedy 2,66.

- W roku 2018 Action posiadała kapitał własny o wartości 6,83 zł na akcję, a jej cena akcji była równa 2,84 zł. Wskaźnik C/WK wynosił wtedy zatem 0,4, prawie siedmiokrotnie mniej niż 5 lat wcześniej.

Powyższe pokazuje, że w obecnych czasach wycenia się raczej zdolność do generowania zysków, a nie wartość księgową kapitału, który w przypadku Action w latach 2015-2016 skurczył się o połowę. Efekt postępowania sanacyjnego widać również na wykresie zmian rentowności spółki:

W teorii spółka w 2020 roku wyszła na prostą. W praktyce był to bardzo szczególny rok, w którym wybuch pandemii COVID-19 i przejście w tryb pracy zdalnej czasowo zwiększył obroty dystrybutorów sprzętu IT i innych akcesoriów biurowych. Action była (jest?) więc z całą pewnością w dobrym momencie, w którym jej zdolność do generowania zysku jest tymczasowo zwiększona, ale nie przekonuje mnie burzliwa historia spółki i wolałbym trochę poczekać, zanim powiem „sprawdzam”.

Słabości CPD SA (Celtic)

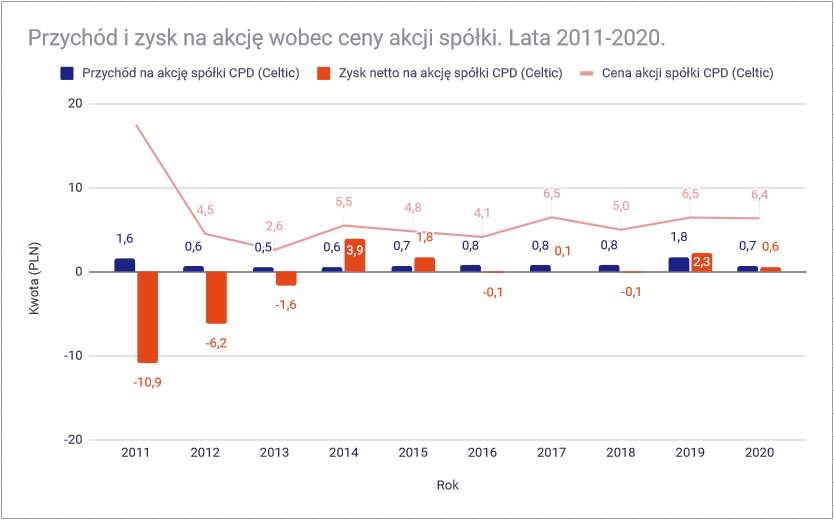

Wspomniałem wcześniej, że CPD może być najsłabszą fundamentalnie spółką z opisywanych dziś 15 firm. Jest tu jednak ukryty pewien haczyk w postaci sposobu, w jaki spółki holdingowe (te, które „trudnią się” w posiadaniu innych spółek) prowadzą swoją księgowość. Czy spodziewałeś się, że zobaczysz kiedyś zysk netto wyższy od przychodów spółki?

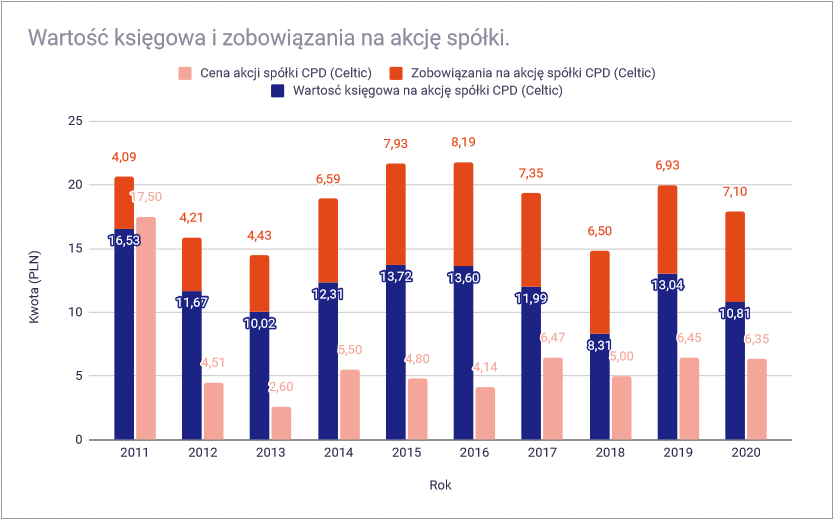

Tajemnicę można prosto wytłumaczyć sposobem, w jaki księguje się zyski niedotyczące głównej działalności spółki. Wystarczy sprawdzić wartości pozycji „pozostałe przychody operacyjne”, by zrozumieć, skąd spółka notuje tak niskie przychody ze sprzedaży. Abstrahując od powyższego: „kapitał nie kłamie”, więc warto zerknąć do struktury zmian pasywów tej firmy:

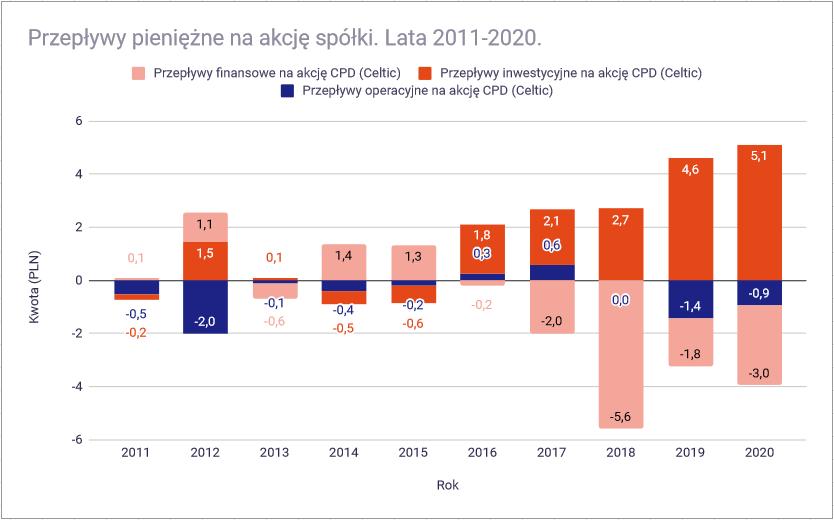

Na plus fakt, że spółka finansuje się głównie własnym kapitałem, a na minus to, że właściwie nie wzrósł on od 10 lat. Jak znaleźć wytłumaczenie tego dziwacznego zjawiska? Spółka od kilku lat sprzedaje swój majątek (dodatnie przepływy inwestycyjne), co w przypadku holdingu może oznaczać sprzedaż inwestycji, a więc akcji innych spółek lub składników swojego majątku. Dochodzą do tego ujemne przepływy finansowe na akcję, które zwykle oznaczają spłatę kredytów i pożyczek, ale w przypadku CPD oddają wpływ wielu skupów akcji własnych w ostatnich kilku latach:

Wygląda zatem na to, że spółka redukuje liczbę akcji w obiegu (o 33% między rokiem 2018 a rokiem 2020), co daje większy procent udziału obecnym akcjonariuszom. Skup akcji własnych to rodzaj „dywidendy, od której nie płaci się podatku” i z pewnością poruszę jeszcze na blogu to zagadnienie w osobnym wpisie. CPD jest obecnie spółką mało płynną i z bardzo skoncentrowanym akcjonariatem, a więc istnieje podejrzenie, że właściciele będą chcieli wycofać ją z giełdy w ogóle. Jak będzie – zobaczymy – ale pomimo niezłych wyników – ze względu na ryzyko „zdjęcia z giełdy” nie jest ona dla mnie obiektem do wieloletniej i przyszłościowej inwestycji w wartość.

Wystarczy już tego „odsiewania”, bo z inicjalnej piętnastki zostało nam pięć spółek, którym przyjrzymy się trochę bliżej na drugim etapie analizy.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć bezpieczne konto z bogatą ofertą ETF-ów?

Szukasz dobrego zagranicznego konta maklerskiego?

Aktualny ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Drugi etap: analiza jakościowa

Prawdopodobnie w tym momencie myślisz sobie, że nawet wstępna selekcja spółek jest o wiele trudniejsza niż proste użycie skanera fundamentalnego i sprawdzenie obecnych wartości wybranych pozycji sprawozdania finansowego lub wskaźników fundamentalnych.

Zakładam też, że „ciężar gatunkowy” zawartości, którą dotychczas w tym wpisie przedstawiłem, mógł odstraszyć czytelnika od samodzielnego wykonywania analizy fundamentalnej.

Jest też możliwe, że w poprzednich akapitach wyeliminowałem bardzo obiecujące spółki, które w roku 2021 i kolejnych znacznie powiększyły lub powiększą swoją cenę akcji.

Czym jest zatem analiza fundamentalna? Sztuką, a nie nauką, w której każdy (amator) ma swój własny styl. Ja lubię skupiać się na liczbach, dzięki czemu dość dobrze dostrzegam obecne ryzyka, ale jestem bardzo słaby w wyszukiwaniu „przyszłych jednorożców”, raczej nie potrafiąc powiedzieć która spółka z GPW będzie kolejnym Livechatem, CD Projektem czy Playwayem. Nigdy nie kupiłem i raczej nie kupię akcji spółki jedynie w oparciu o wynik działania skanera fundamentalnego, bo obecne finanse nie pokazują całej prawdy o spółce. Pisałem o tym już we wpisie „Akcje (2/10) – Jak analizować akcje spółek? Podstawy analizy fundamentalnej„, który jest teoretycznym wstępem do tego i dwóch kolejnych.

Czy da się wobec tego trafnie przewidzieć która spółka będzie w przyszłości dobrą inwestycją? Według mnie nie, bo nikt nie ma szklanej kuli, a każdemu może przydarzyć się to, co spółce Action w latach 2014-2016, gdy czynniki zewnętrzne postawiły firmę na skraju upadłości w efekcie „ściągając” jej cenę akcji o 90%. Pamiętaj o tym, dywersyfikując swój portfel, bo Action przed rokiem 2014 wyglądała bardzo obiecująco.

Jaki cel ma wobec tego ten wpis? Pokazać Ci, że dokładną analizą firm możemy spróbować zredukować ryzyko inwestycji, które nigdy (niestety) nie będzie wynosić 0. W indeksie mamy spółki zyskowne i stratne, duże i małe, działające od wielu lat i zupełnie nowe. Inwestor w wartość może wobec tego odsiać te o wątpliwej historii, małej skali działalności i niestabilnych przychodach i nieprzewidywalnej rentowności. Dokładnie to robiliśmy dotychczas.

Czego spodziewać się po ostatnim rozdziale? Zostało nam pięć spółek, których wykresów z finansami celowo nie pokazywałem wcześniej. Poza analizą ich finansów postaram się również ocenić ich pozycję na rynku oraz perspektywy branż, w których te operują. Znam analityków fundamentalnych, którzy w swojej pracy kierują się wyłącznie analizą jakościową i choć otwarcie mówię, że do nich nie należę, uważam, że jest ona niezwykle ważna w procesie inwestycyjnym.

Pocieszenie? Analizę fundamentalną można wykonywać w sposób szybki lub bardzo dokładny i do budowy zdywersyfikowanego portfela akcji value zwykle wystarczy umieć odsiać spółki fundamentalnie słabe. Nie twierdzę, że 10 z 15 firm, które już odpadły z porównania jest słabe, bo do Dom Development, Orzeł Biały i kilku innych firm mam spory respekt, ale ciężko jest mi powiedzieć czy nie są już wyceniane godziwie/za wysoko. W ostatnim akapicie spróbujemy znaleźć wysoką wartość po niskiej cenie, jeśli to w ogóle możliwe po wzroście indeksu szerokiego rynku WIG o 55% między wrześniem 2021, a 2020 roku.

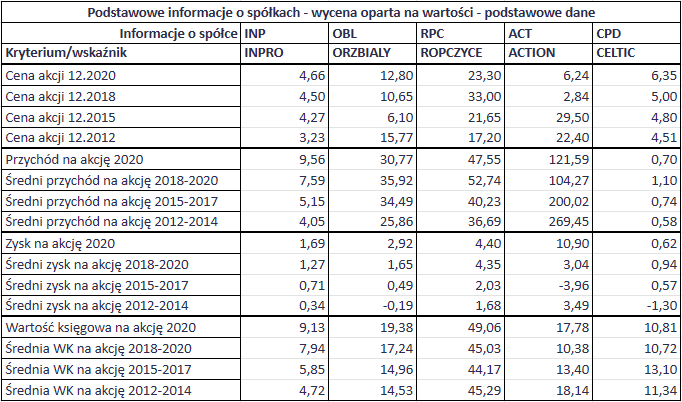

Zestawienie spółek w drugim etapie

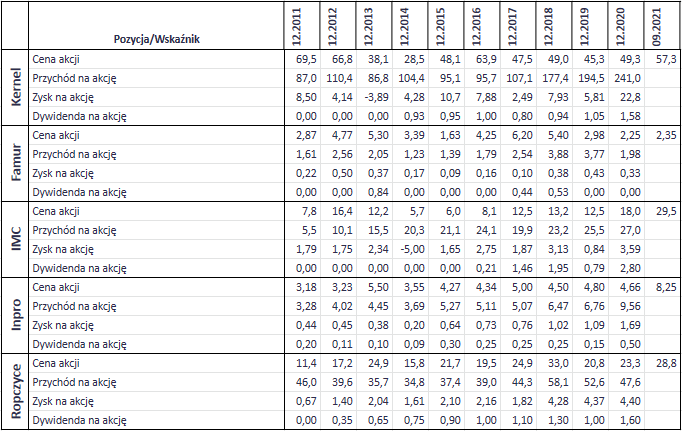

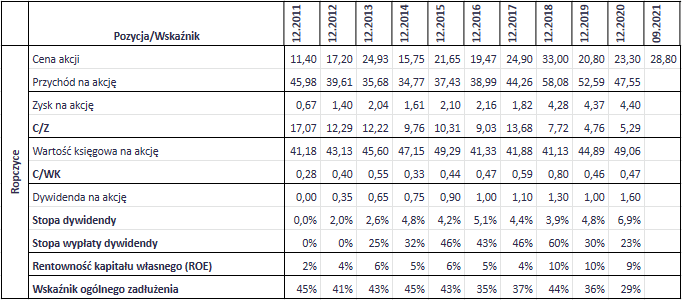

Mimo że prezentowałem już podstawowe dane o pięciu spółkach, to warto teraz pokazać je dla każdego z ostatnich 10 lat (2011-2020) z osobna. W poniższej tabeli zawarłem bazowe dane takie jak cena akcji, przychód i zysk na akcję oraz dywidenda na akcję, którą wcześniej trochę celowo pominąłem:

Warto zapisać kilka spontanicznych obserwacji bazujących na powyższych danych:

- Spółki Kernel i Ropczyce są aktualnie w trendzie wzrostowym ceny akcji, ale akcje obydwu spółek historycznie bywały droższe niż obecnie.

- Spółki IMC i Inpro są obecnie w trendzie wzrostowym, a ceny ich akcji nigdy wcześniej nie były wyższe niż w 2021 roku.

- Ceny akcji Famur są obecnie bliżej historycznego dołka niż historycznej górki.

Podobnych spostrzeżeń warto dokonać także na poziomie wyników finansowych:

- Spółki Kernel, IMC i Inpro od lat zwiększają swoje przychody i zyski, będąc obecnie na historycznych maksimach.

- Spółka Ropczyce utrzymuje podobne wyniki finansowe od 3 lat, a na maksimach (ale nieznacznych) jest jedynie zysk netto.

- Spółka Famur maksima wyników prezentowała w latach 2018-2019, notując nieco cięższy, ale stale zyskowny rok 2020.

Jak wygląda sytuacja dywidendowa spółek? Sama dywidenda nie jest bardzo istotna dla wyceny czysto wartościowej i skupimy się na niej bardziej w części szóstej cyklu. Dziś tylko powierzchownie zbadamy podejście każdej ze spółek do dzielenia się zyskiem:

- Wszystkie pięć spółek historycznie wypłacało dywidendy, a obecnie robi to każda poza Famur.

- Najdłuższą historię nieprzerwanych wypłat dywidend z grupy ma Inpro, które dzieli się zyskiem od 10 lat.

- Najpoważniej do dywidend podchodzi IMC, które dzieli się z akcjonariuszami większością wypracowanego w każdym z ostatnich 4 lat zysku.

- Coś na kształt ciągłego wzrostu dywidend (z wyjątkami) prezentują spółki Kernel i Ropczyce.

Zacznijmy analizę szczegółową dla działającego na Ukrainie koncernu rolniczego Kernel Holding.

Analiza Kernel Holding pod kątem wartości

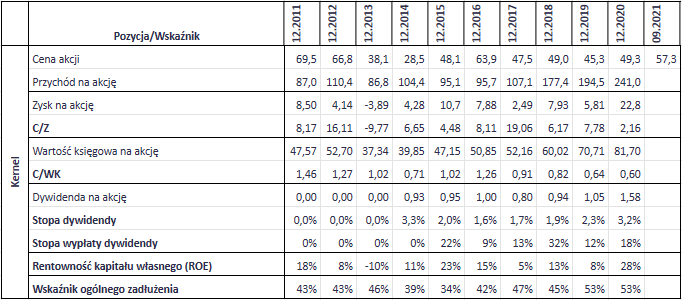

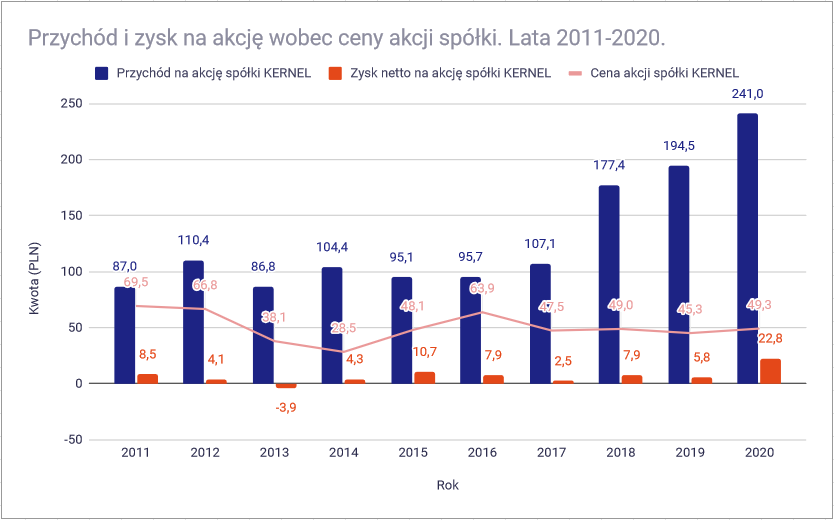

Od razu zastrzegę, że w kolejnych rozdziałach będzie sporo tabelek i wykresów, ale nie mniej tekstu niż w innych wpisach, co sprawi, że niektórzy przeczytają ten materiał na dwa czy trzy razy. Zależy mi na tym, by zwrócić uwagę na najważniejsze rzeczy i pewne kluczowe niuanse, a nie żeby wykonać całą pracę „za Ciebie”. Zacznijmy zatem od znajomej już tabeli z danymi, do której dodałem kilka nowych wskaźników dla spółki Kernel z ostatnich 10 lat:

To ważny moment, bo po raz pierwszy dokonam pewnej krytyki wskaźników C/Z i C/WK w kontekście tego jak opacznie rozumiane są przez większość początkujących analityków. Benjamin Graham w swoim magnum opus „Inteligentnym Inwestorze” bardzo często posiłkował się wskaźnikiem C/Z, ale w 90% przypadków liczył go dla różnych momentów w czasie, a nie tylko dla obecnego kwartału/roku, czyli 4 kwartały wstecz. Co z tego, że niektóre spółki notowane są z C/Z wynoszącym 4 lub 5 jeśli taką wycenę inwestorzy przyznają im od lat i C/Z w tej wysokości jest normą, a nie fundamentalną okazją.

W przypadku Kernel już na pierwszy rzut oka jest inaczej, bo zarówno C/Z jak i C/WK z grudnia 2020 wygląda na rekordowo niskie. Oceniając C/Z z ostatnich 10 lat wygląda na to, że inwestorzy z GPW „akceptują”, gdy wskaźnik mieści się w przedziale 6-10 i właśnie tyle według nich (biorąc pod uwagę ryzyko polityczne kraju) powinien wynosić. Jeśli Kernel sprzedawany jest z mnożnikiem C/Z około 2 lub 3 to może być to fundamentalną okazją, ale tylko jeśli firma jest w stanie utrzymać zyskowność na obecnym poziomie. Zadaniem analityka będzie teraz sprawdzenie, co jest źródłem dynamicznego wzrostu przychodów w latach 2016-2020 oraz czy ogromny zysk netto z roku 2020 nie jest zdarzeniem sezonowym, na którego utrzymanie może nie być w przyszłości szans:

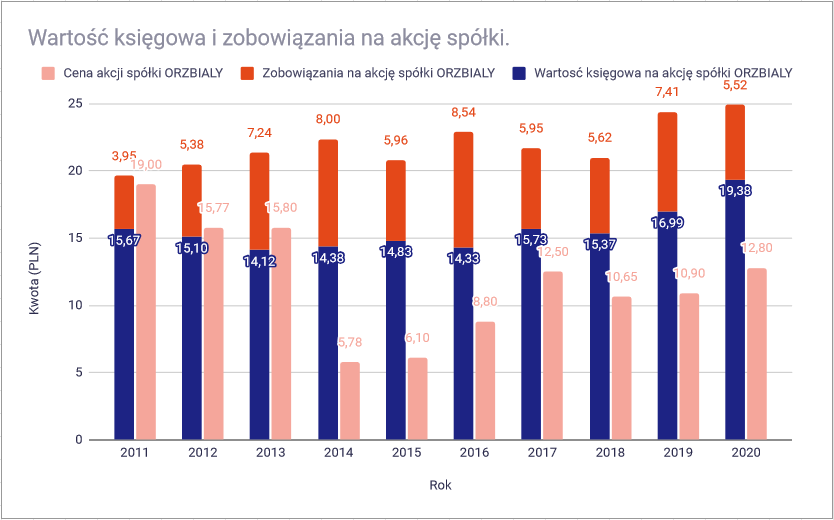

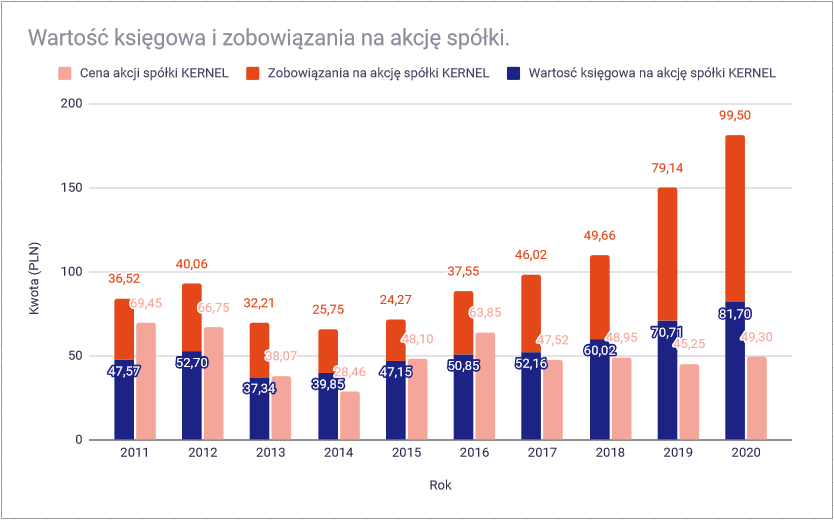

Pracą domową dla czytelnika zainteresowanego spółką powinno być zatem przeczytanie pełnego rocznego sprawozdania finansowego i sprawdzenie przychodów i zysku spółki per sektor działalności. Analityk musi rozumieć, skąd bierze się dynamiczny wzrost przychodów i zysków oraz dlaczego rynek dalej wycenia go dość defensywnie (w chwili pisania wpisu spółka Kernel notowana jest na GPW po cenie dającej wskaźnik C/Z w wysokości około 3,20). Drugim zadaniem dla analityka będzie sprawdzenie skąd tak duże zobowiązania w spółce i czy jest to stale poziom bezpieczny i dający się pokryć wpływami nawet jeśli firma zaliczy gorszy rok:

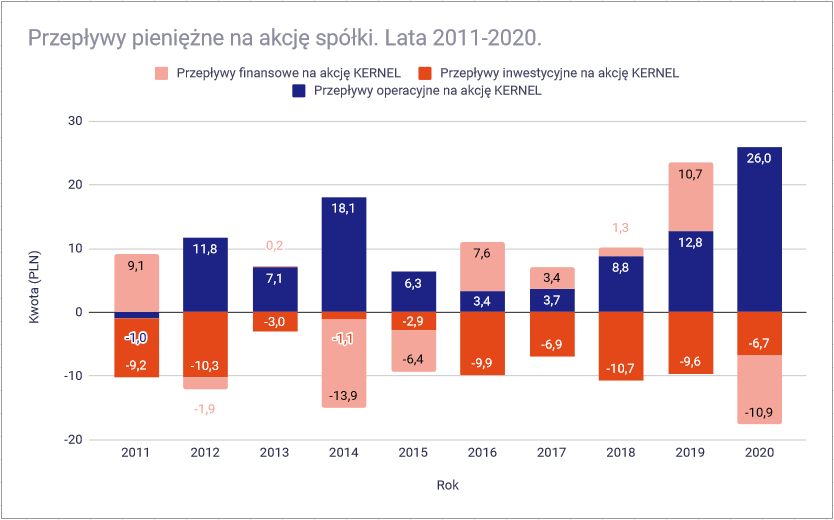

Dynamiczny rozwój przy dużym lewarze związanym z finansowaniem się długiem może być OK, ale praktycznie zawsze niesie za sobą ryzyko niewypłacalności/utraty płynności, gdy biznes spółki przestanie przyspieszać. Z tego powodu ważne jest zrozumienie jak duży procent zobowiązań długo- i krótkoterminowych stanowi zadłużenie i ile wynoszą wskaźniki płynności dla spółki. Jeśli o przepływy pieniężne chodzi, to wyglądają one dość standardowo, ale z jednym zastrzeżeniem:

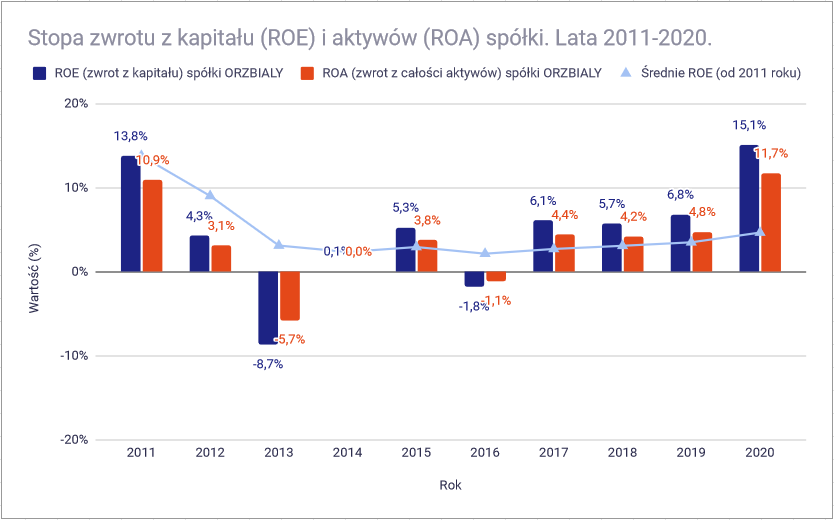

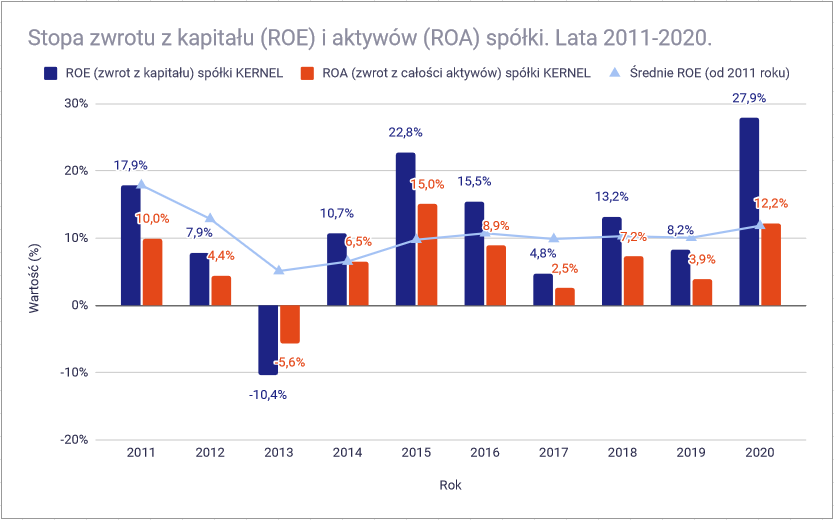

O ile rozumiem, skąd wzięły się zwiększone przepływy operacyjne w 2020 roku (spółka po prostu więcej zarobiła) to zwykle podchodzę sceptycznie do wszystkich nieregularności. Tutaj rzuca się w oczy fakt, że w 2019 roku spółka miała wysokie dodatnie przepływy finansowe, a już rok później, bo w 2020 roku podobnej wielkości negatywne przepływy finansowe. Trzecim zadaniem analityka byłoby zrozumienie skąd ta zmiana i co ukryte jest „pod spodem” przepływów finansowych spółki w latach 2019 i 2020. Co do rentowności to jej dynamiczny wzrost w 2020 roku był raczej efektem wzrostu zyskowności i nie skupiałbym się na nim za bardzo.

Jednym, co budzi moje wątpliwości, jest sezonowość rentowności spółki, którą bez pogłębionej analizy można próbować tłumaczyć jedynie faktem, że w rolnictwie są gorsze i lepsze sezony/lata. Nawet wykonując trzy zadania, które zleciłem tu w ramach „pracy domowej” analityk nie pozna całej prawdy o spółce, więc podstawą jest pokora wobec rynku, dywersyfikacja (czyli zakup papierów wielu, a nie jednej spółki) oraz świadomość możliwości popełnienia błędu. Pora na zmianę z rolnictwa na przemysł maszynowy, bo przyjrzymy się spółce Famur.

Analiza Famur SA pod kątem wartości

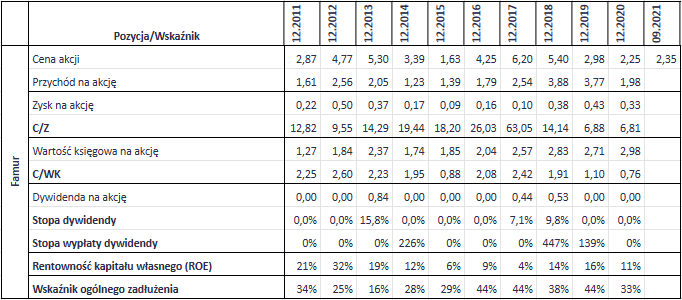

Będąc świeżo po analizie finansowej ukraińskiego producenta oleju rzepakowego rodzimy Famur może nam wydać się dosyć drogi. Historycznie producent maszyn górniczych wyceniany był przez inwestorów z GPW z mnożnikiem C/Z wynoszącym około 13-19, więc jego obecny poziom (w dniu pisania wpisu było to 7,8), świadczy o lekko negatywnym sentymencie do spółki i oczekiwaniach pogorszenia jej wyników finansowych w przyszłości. Wskaźnik C/WK pokazuje podobny trend, obecnie będąc blisko swoich historycznych minimów (~0,9):

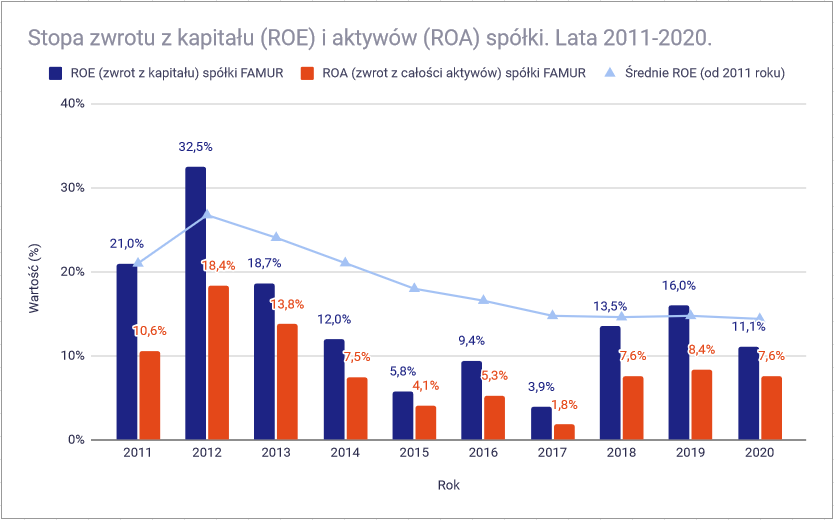

Famur nie jest spółką dywidendową, bo dywidendy płaci bardzo nieregularnie i zwykle z zysku nie za jeden, a za kilka lat działalności. Z tego powodu raczej nigdy nie trafi do mojego zestawienia dywidendowego, bo jednym z wymogów jest tam nieprzerwana kilkuletnia historia wypłaty dywidendy. Produkując maszyny używane w górnictwie Famur działa w dość ryzykownej i mało przyszłościowej branży, więc pierwszym zadaniem dla analityka byłoby sprawdzenie, czy zarząd spółki rozpatruje ekspansję w inne sektory gospodarki. Dużą sezonowość działalności spółki przemysłowej doskonale obrazuje wykres jej historycznych wyników finansowych:

Drugim zadaniem dla analityka powinna być próba zrozumienia, z czego wynikał duży spadek wyników spółki w latach 2013-2015, a później dynamiczny ich wzrost w latach 2016-2018. Obstawiałbym ilość i jakość zamówień, które spółka otrzymała, ale zastrzegam, że w tym wpisie dokonuję przyspieszonej analizy spółek, z których większość znam „tylko z widzenia”. Oceniając korelację ceny z przychodami i zyskami spółki, można domniemywać, że gdy te ulegną polepszeniu, cena jej akcji ponownie wróci w rejony 4-6 złotego za akcję. Oczywiście nie mamy takiej gwarancji, ale bazując na historycznych zachowaniach inwestorów, można przypuszczać, że tak się stanie. Wzrost spółki widać po rosnącym w latach 2016-2020 kapitale własnym spółki, który w ujęciu na akcję w grudniu 2020 roku wynosił więcej od ceny jednego papieru firmy:

Z powyższego wykresu wynikać może, że inwestycja w Famur w okresie, gdy cena akcji znacznie przekracza jej wartość księgową na akcję, może nie być najlepszym pomysłem. Pod względem przepływów pieniężnych katowicki producent maszyn wygląda raczej OK, ale wyróżniają się dodatnie przepływy pieniężne z działalności finansowej w latach 2016 i 2017. Trzecim krokiem pogłębionej analizy mogłoby być sprawdzenie, jaki był to rodzaj finansowania (kredyt/obligacje) i po co spółka go zaciągnęła (prawdopodobnie by obsłużyć duże zamówienie, na które brakowało jej własnych środków, ale to tylko domysły).

Do przepływów operacyjnych nie mógłbym się przyczepić, gdyż są one bardzo poprawne i niemal książkowe. Podobnie z przepływami inwestycyjnymi, które w rozwijającej się firmie zazwyczaj będą ujemne. Moją ciekawość wzbudziła też nierówna rentowność producenta maszyn, której do wysokości z lat 2011-2013 dalej sporo brakuje. Dobrym czwartym krokiem, który pośrednio wyjaśniony zostanie w ramach pierwszeg,o będzie próba zrozumienia skąd biorą się różnice w rentowności spółki z ostatnich 10 latach:

Famur wydaje się spółką trudną do zrozumienia, sezonową i wymagającą pogłębionej analizy. Powierzchownie tania spółka działa w problematycznej branży, dostarczając sprzęt (również) kopalniom węgla, które w długim terminie mają zostać zamknięte. Wszystko w rękach zarządu, który może skierować spółkę na inne, bardziej nowoczesne tory, sprawiając, że dzisiejsza cena uznana zostanie w przyszłości za „przecenę”, a nie nową normalność. Wracamy teraz do spółek rolniczych działających na Ukrainie, bo przed nami rozdział o IMC.

Analiza IMC pod kątem wartości

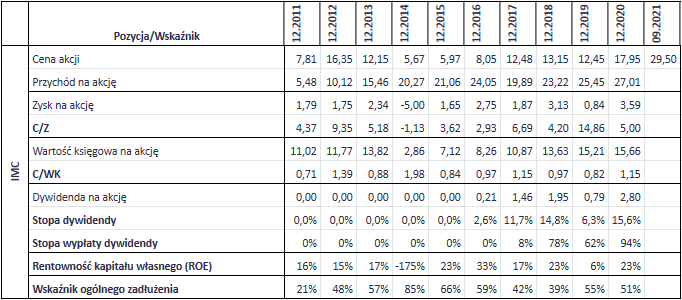

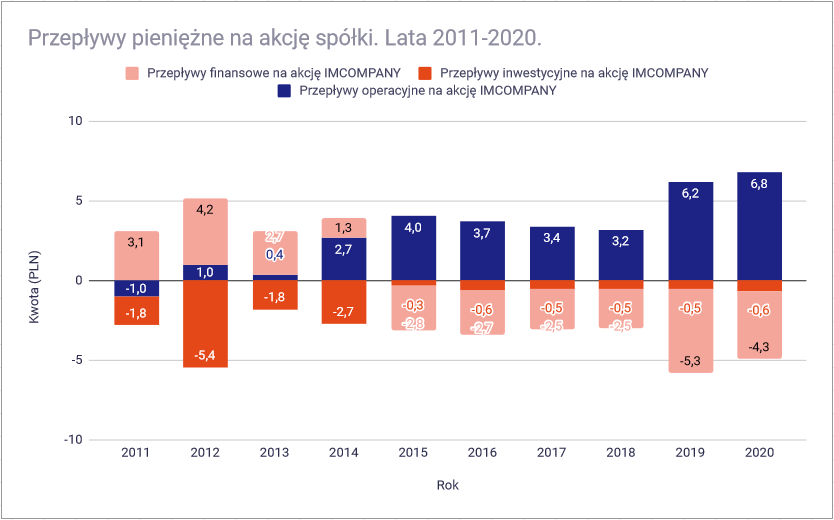

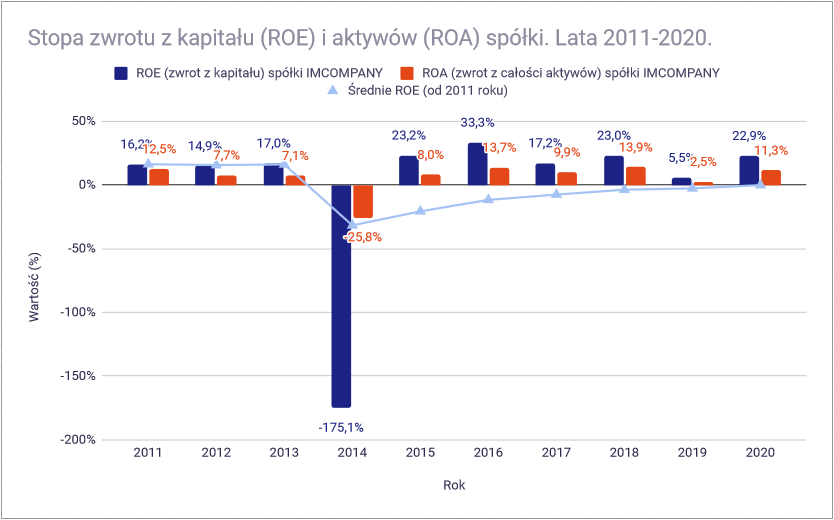

IMC to druga spółka rolnicza w piątce, dla której dokonujemy pogłębionej analizy i podobnie jak Kernel w ostatnich kwartałach znacząco poprawiła ona wyniki finansowe. Jedyny problem z IMC jest taki, że historycznie była już notowana z niższymi wskaźnikami C/Z i C/WK, więc powinniśmy poszukać uzasadnienia płacenia za spółkę tyle, ile robią to inwestorzy obecnie, czyli między 4, a 5. Z tabeli dowiemy się, że IMC płaci dywidendy od 5 lat, ale ich wysokość była dotychczas lekko nieprzewidywalna:

Ogromne wrażenie robi jednak polityka dywidendowa, wedle której około 60-80% zysku netto trafia do akcjonariuszy w postaci dywidendy (patrz: stopa wypłaty dywidendy). Wskaźnik ogólnego zadłużenia jest tu dosyć wysoki, ale podobny do Kernel Holding, więc być może to norma w tym sektorze gospodarki. Pierwszą rzeczą do sprawdzenia dla osoby zainteresowanej spółką IMC powinien być pomniejszony zysk z 2019 roku i ogólna nieregularność jej przychodów i zysku:

Warto by poznać również trochę historii, dowiadując się, dlaczego w 2014 roku spółka zanotowała tak pokaźną stratę. Powinna to być moim zdaniem druga rzecz, którą sprawdzi analityk chcący poznać nieco historii spółki i zrozumieć w co (potencjalnie) miałby zainwestować swoje pieniądze. Cokolwiek stało się w 2013-2014 roku miało ogromny wpływ na wartość księgową spółki, która w ujęciu na akcję spadła z 13,82 zł na 2,86 zł w ciągu 12 miesięcy:

Niska cena akcji z 2014-2016 roku może wynikać nie tylko z księgowej straty z tamtego okresu, ale także z fatalnej relacji zobowiązań do kapitału własnego spółki, dla której wskaźnik ogólnego zadłużenia wynosił wtedy 0,85 (85%), czyli niezwykle du żo. Kolejne lata w działalności spółki były jednak bardzo imponujące pod względem wzrostu wyników, choć cena akcji ostatnimi czasy przekroczyła wartość kapitału własnego na akcję, co może być sygnałem tego, że inwestorzy coraz bardziej „doceniają” firmę, płacąc więcej za jej akcje. Pod względem przepływów pieniężnych naprawdę nie ma się czego przyczepić:

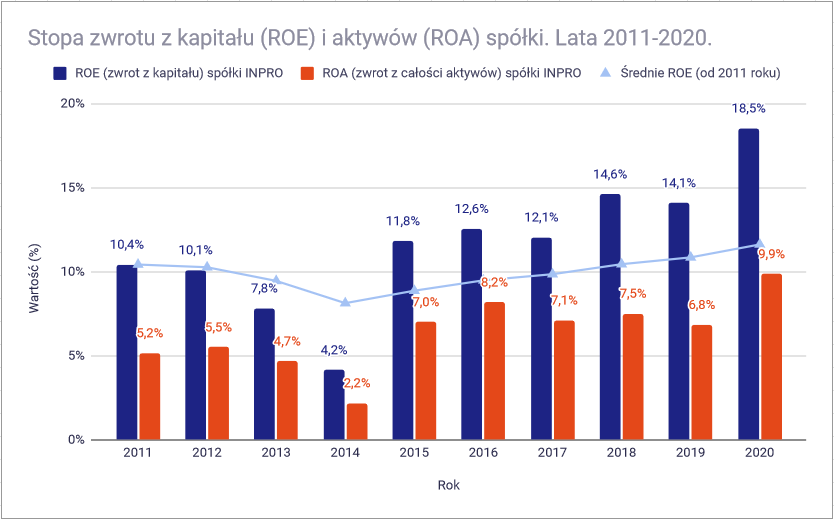

Rentowność spółki wygląda dosyć dobrze, a podejrzenia budzi jedynie rok 2019, w którym ROE spadło z poziomu około 23% do 5,5%, co może świadczyć o gorszym sezonie w rolnictwie. Wynika to bezpośrednio ze spadku zyskowności spółki, którego sprawdzenie „zleciłem” już na początku tego akapitu.

IMC na pierwszy rzut oka wydaje się dosyć solidną spółką „starej gospodarki”, która wyceniana jest dosyć nisko. Łamigłówką, którą rozwiązać powinien inwestor, są zdarzenia z 2014 roku, które znacznie nadwątliły zarówno wyniki, jak i kapitał własny spółki, która odbudowywała go przez dobre kilka lat. Wracamy do Polski, chcąc przyjrzeć się trójmiejskiemu deweloperowi mieszkań Inpro.

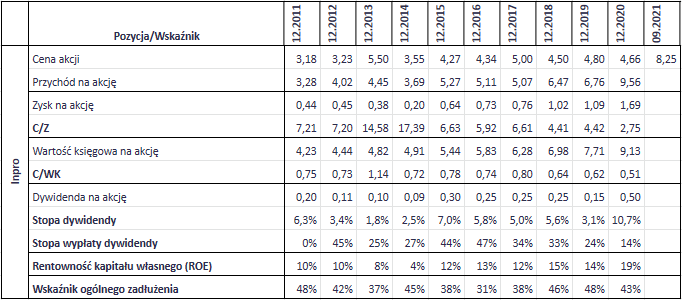

Analiza Inpro pod kątem wartości

Analiza Inpro będzie dużą zmianą, bo mamy tutaj do czynienia spółką działającą w bardzo dobrej koniunkturze i stale zwiększającej swoje zyski, która w grudniu 2020 roku była niezwykle tania (C/Z 2,75, C/WK 0,51), co inwestorzy „złapali” podnosząc cenę jej akcji z 4,66 w grudniu 2020 roku do 8,25 we wrześniu 2021 roku. Pytanie brzmi zatem: czy Inpro jest w stanie utrzymać dynamiczny wzrost swoich wyników i czy naprawdę jest warte swojej obecnej ceny?

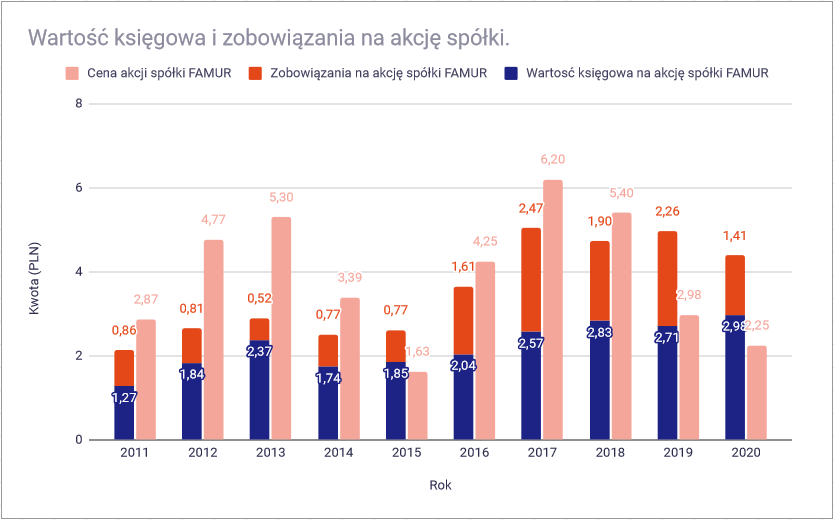

Wzrost przychodów, zysków i stabilność wypłaty dywidendy są tu naprawdę książkowe i ciężko jest im cokolwiek zarzucić. Połączone jest to ze wzrostem rentowności kapitału własnego i utrzymaniem wskaźnika zadłużenia ogólnego na poziomie podobnym do historycznego, co nie zwiększa ryzyka działalności spółki. W przypadku trójmiejskiego dewelopera niesamowite jest to, jak dobrze kurs akcji podążał historycznie za jej przychodami na akcję, co potwierdza także obecna cena akcji (powyżej 8 zł), której jednak nie widać na wykresie, na którym tradycyjnie przedstawiłem dane historyczne z lat 2011-2020:

Póki co wszystko wygląda książkowo i bardzo poprawnie. Czy jest się zatem czym martwić? Dobrą kondycję finansową spółki i konserwatywną wycenę potwierdza również wykres ceny akcji do wielkości kapitału własnego i zobowiązań na akcję:

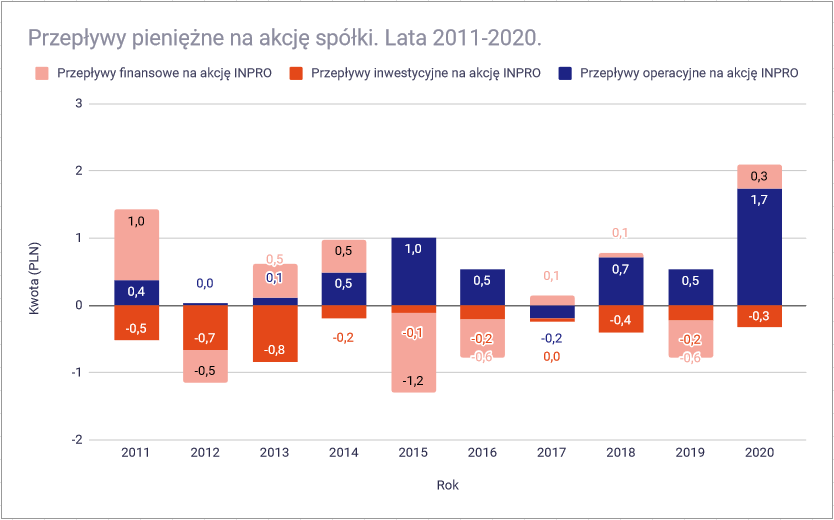

Dochodząc do przepływów pieniężnych, znajdujemy pierwszą rzecz, którą można by sprawdzić, mianowicie przepływy operacyjne z 2017 roku, które były wyraźnie niższe od historycznych. Prawdopodobnie „to nic takiego”, ale pomoże to inwestorowi w zrozumieniu sposobu działania spółki:

Dowodem na świetną koniunkturę na rynku nieruchomości będzie 6-letni wzrost rentowności kapitałów spółki. Drugą rzeczą, którą mógłby zbadać dociekliwy inwestor jest źródło drastycznego spadku ROE i ROA w roku 2014, które powinno być opisane w sprawozdaniu finansowym z tamtego okresu. Powyższe widać było także na wykresie przychodów i zysku netto, na którym ten drugi był w tamtym okresie rekordowo niski.

W przypadku Inpro, jak i innych deweloperów mieszkań na GPW pozostaje zasadnicze pytanie: co dalej z koniunkturą na rynku nieruchomości i czy da się utrzymać potężny wzrost, który zanotowały w ostatnich latach ceny mieszkań na polskim rynku? Pisałem o tym już we wpisach „Ceny mieszkań w 2021 roku. Prognoza i perspektywy„, „Kiedy ceny mieszkań w Polsce zaczną spadać?„, do których lektury chciałbym zachęcić wszystkich zainteresowanych branżą deweloperską w Polsce. Pora na wysoko wyspecjalizowany przemysł, którego reprezentantką jest spółka Ropczyce.

Analiza Ropczyce pod kątem wartości

Z całego zestawienia Zakłady Magnezytowe Ropczyce są spółką, która najmniej zmieniła swoją wartość giełdową od grudnia 2020 roku (28 zł wobec 23 zł), a jej historyczne wyniki bywały lepsze od tych obecnych. Nie bez powodu „łapie się ona” na wyniki skanera fundamentalnego, bo jest ona obecnie tania pod względem wskaźników (C/Z 5,29 i C/WK 0,47), ale bywały momenty, w których była ona podobnie niedroga (np. grudzień 2019 roku), a mimo to inwestorzy nie uważali jej ceny za atrakcyjnej, bo nie ulegała ona dynamicznemu wzrostowi. Ciekawe dlaczego.

Ropczyce wypłacają dywidendy, a ich stopa wobec historycznych cen akcji była całkiem pokaźna. Dość niestabilna i zróżnicowana stopa wypłaty dywidendy sugeruje, że spółka nie posiada ściśle zdefiniowanego procentu zysku, który w każdym roku powinien zostać wypłacony akcjonariuszom w formie dywidendy, więc prawdopodobnie dzieje się to uznaniowo w zależności od roku. Historycznie spółka operowała z rentownością między 5, a 10%, obecnie będąc bliżej tej drugiej wartości (9%). Zadłużenie było pod koniec 2020 roku najniższe w ciągu dekady, co zasługuje na pochwałę, ale wykres przychodów nie przypomina tego, który cechował większość innych spółek z tego zestawienia:

Relatywnie niski zakres zmienności ceny akcji w kombinacji z bardzo stabilnym, dodatnim wynikiem w każdym z analizowanych lat naprawdę cieszy serce fundamentalisty. Gorzej z przychodami, które w roku 2018 mocno skoczyły jedynie po to, by w kolejnych dwóch latach niemalże powrócić do poziomów z 2017 roku. Mimo to spółce udało się utrzymać zwiększoną wartość zysku netto na akcję, co może świadczyć o stałej poprawie jej rentowności.

Pierwszym zagadnieniem, które mógłby sprawdzić inwestor, jest skok przychodów z 2018 roku, a dokładniej jego źródło i jak taka sezonowość może wpłynąć na przyszłe wyniki spółki. Nie chcielibyśmy, by spółka była uzależniona od jednego, dużego klienta, bo większa dystrybucja zleceniodawców podnosi bezpieczeństwo inwestycji, niemalże gwarantując stabilność wyników firmy, która przecież działa w dość niszowej branży materiałów termoodpornych. Przechodząc do wykresu pasywów na akcję do ceny akcji, z pewnością zauważysz coś dziwnego:

Jak to możliwe, że spółka, która rok do roku notowała zysk netto nagle na przełomie 2015 i 2016 roku utraciła kapitał własny na akcję? Drugą rzeczą, którą powinien sprawdzić inwestor, jest źródło tego dziwacznego spadku, mimo którego cena akcji pozostała na podobnym poziomie co wcześniej. Mała podpowiedź: sprawdź, jak zmieniała się w okresie 2015-2016 liczba akcji na stronie ze wskaźnikami spółki RPC, a dowiesz się, co stoi za nagłym i dość drastycznym spadkiem wartości księgowej i zobowiązań na akcję firmy.

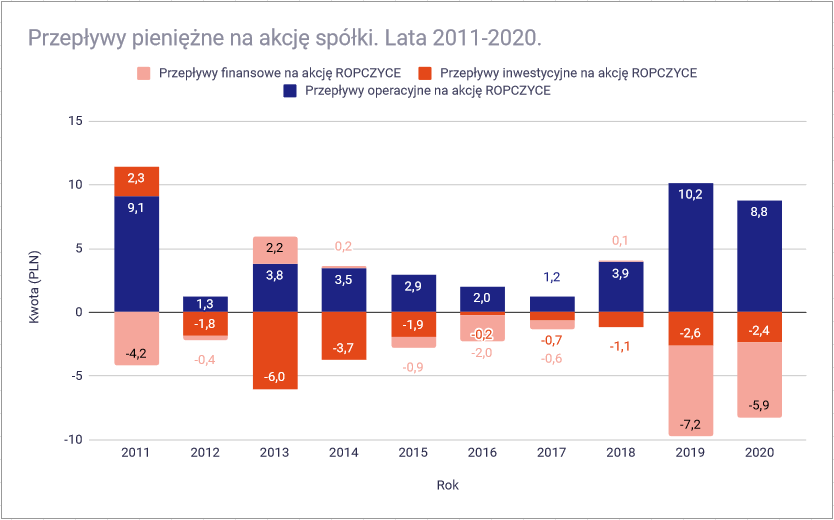

Przejdźmy do wykresu przepływów pieniężnych spółki, które na poziomie operacyjnym i inwestycyjnym wyglądają nieco niestabilnie, ale (pod względem znaków) poprawnie. Ciekawość mogą budzić mocno negatywne przepływy finansowe na akcję spółki z lat 2019 i 2020, które mogą świadczyć o spłacaniu zadłużenia przez spółkę, ale też o innych, nieco mniej standardowych zabiegach, o których analityk poczyta np. w raportach ESPI z dwóch ostatnich lat. Jest to naturalna trzecia rzecz do sprawdzenia dla analityka, który chciałby poznać tę spółkę lepiej i nie wyobrażam sobie inwestycji w jej papiery bez zdobycia tej wiedzy.