Najtańszy dostęp do Wall Street.

W dzisiejszym wpisie postanowiłem przeanalizować dokładniej interesujące zagadnienie, jakim są fundusze ETF na S&P 500. Dlaczego warto poświęcić im uwagę? Choć europejski inwestor powinien ze względu na wygodę i prostotę wybierać raczej ETF-y na akcje z całego świata lub na wszystkie rynki rozwinięte, to konkretne strategie mogą wymagać doboru funduszu na same akcje amerykańskie. Przydatne wtedy stają się najbardziej klasyczne fundusze, czyli te, które inwestują w indeks największych spółek notowanych w USA, czyli popularny S&P 500. Takie fundusze ETF często kuszą inwestorów niższymi kosztami (np. 0,05% lub 0,07% rocznie) wobec funduszy zbiorczych, które inwestują w papiery z wielu krajów świata (zwykle 0,16% rocznie i więcej).

W dalszej części wpisu przedstawię najlepsze fundusze ETF na akcje amerykańskie, tym razem analizując zarówno ETF-y europejskie, jak i te rezydujące w Ameryce, co będzie sporą nowinką, bo w innych rankingach ETF-ów dotychczas ich unikałem.

Ta zmiana podejścia wynika z mojego odkrycia i rozpoczęcia korzystania z usług maklerskich amerykańskiego brokera Firstrade, którego ofertę opisałem we wpisie „Recenzja Firstrade – brokera do amerykańskich ETF, akcji i obligacji”, dzięki któremu uzyskałem dostęp do amerykańskich funduszy ETF. Jako że konto w tej instytucji może założyć każdy obywatel Polski (do czego potrzebny będzie tylko skan paszportu), to blokada wejścia jest na tyle niska, by zacząć pisać też o amerykańskich ETF-ach, czego inauguracją będzie dzisiejszy wpis. W pierwszym rozdziale wpisu skupimy się na europejskich funduszach ETF na S&P 500, tworząc osobne rankingi dla funduszy akumulujących (accumulating) oraz wypłacających dywidendy (distributing), a w drugim rozdziale dodamy do tego także ETF-y amerykańskie na najpopularniejszy indeks na świecie. Przedstawione przeze mnie informacje pomogą Ci zorientować się, na jaki ETF na S&P 500 warto zwrócić uwagę w przypadku, gdy interesuje Cię ten sposób na inwestowanie i, w konsekwencji, zarabianie.

Zapraszam do lektury!

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Które europejskie i amerykańskie fundusze ETF na indeks S&P 500 są największe i istnieją najdłużej.

- Które europejskie i amerykańskie fundusze ETF na indeks S&P 500 mają najniższe koszty i najlepsze wyniki inwestycyjne.

Powiązane wpisy

- W jaki ETF na akcje zainwestować? S&P 500, MSCI World czy MSCI ACWI?

- Inwestowanie w sztuczną inteligencję. Najlepsze ETF na AI

- ETF na globalny rynek akcji – ranking najlepszych

- Inwestowanie w technologię. Najlepsze ETF na spółki technologiczne

- Najlepsze fundusze ETF na rynki rozwinięte – ranking

- Najlepsze fundusze ETF na rynki wschodzące – ranking

- ETF (1/6) – Co to są fundusze ETF i dlaczego warto w nie inwestować?

Europejskie fundusze ETF na S&P 500

Porównanie zaczniemy od tych funduszy ETF na indeks S&P 500, które rezydują w Europie, czyli zazwyczaj w Irlandii lub w Luksemburgu, ale zdarza się też, że we Francji czy w Niemczech. Z punktu widzenia ETF-ów typu akumulującego nie będzie to miało wielkiego znaczenia, ale dla ETF-ów typu wypłacającego, które porównamy w drugiej kolejności, może to być bardzo znaczące. Najprościej można by napisać, że rezydentury irlandzka i luksemburska są najbezpieczniejsze, a syntetyczna budowa funduszu ETF sprawia z kolei, że w ogóle nie musimy się o tę rezydenturę martwić, bo fundusz nie posiada fizycznie akcji, a jedynie aktywny kontrakt swap na stopę zwrotu danego indeksu.

Nie wchodząc jednak zbytnio w szczegóły, które sprawdzić możesz w innych wpisach, które tworzyłem na mój blog o oszczędzaniu, czyli „ETF (5/6) – Jak rozliczyć podatek z ETF-ów? Zyski i dywidendy” oraz „Stawki podatku od dywidend z zagranicznych akcji i funduszy ETF”, przejdźmy do porównania funduszy typu akumulującego. Są to fundusze, które wypłacone im dywidendy zainwestują ponownie, zwiększając wartość jednostki funduszu ETF, tym samym upraszczając życie inwestora.

Parametry ETF accumulating na S&P 500

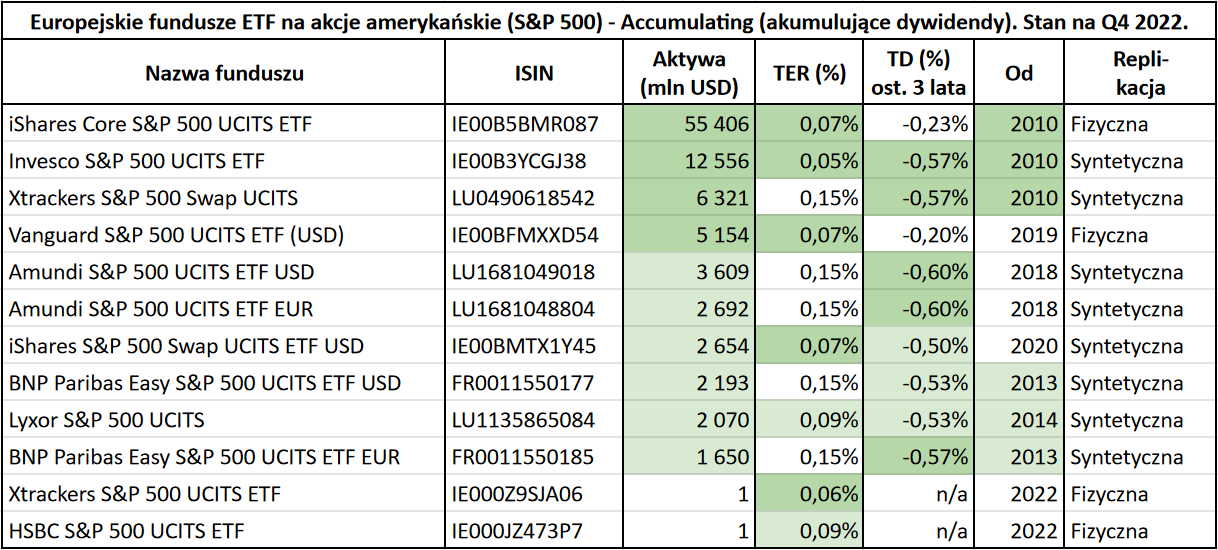

Wśród europejskich funduszy ETF na indeks S&P 500 znajduje się obecnie aż 12 niewypłacających dywidend, z czego 2 zostały utworzone bardzo niedawno, bo w 2022 roku. Choć w porównaniu weźmie udział cała dwunastka, to najnowsze fundusze nie otrzymają not za przeszłe wyniki (TD (%) ost. 3 lata), ponieważ jeszcze nie mają wystarczająco bogatej historii, by w ogóle móc to oceniać. Spośród 10 liczących się tutaj funduszy wszystkie mają wartość aktywów wystarczająco wysoką, by nazwać je płynnymi i prostymi do zakupu na każdej giełdzie.

Bystry czytelnik od razu spostrzeże, że na 12 funduszy aż 8 cechuje replikacja syntetyczna, która pozwala im uzyskać lepsze wyniki od fizycznych wariantów ETF-ów na S&P 500. Dlaczego syntetyczne fundusze zdecydowanie wygrywają pod kątem historycznych wyników? To bardzo proste: ich syntetyczna budowa pozwala im uniknąć podatku 1 poziomu na linii Irlandia / Luksemburg – Stany Zjednoczone, dzięki czemu notują one nieco lepsze wyniki od funduszy z replikacją fizyczną. Najstarszy europejski fundusz ETF na indeks S&P 500 typu accumulating istnieje od 2010 roku, czyli od niespełna 12 lat:

Pod względem kosztów rocznych wszystkie fundusze są dosyć blisko siebie, a europejskim standardem opłat rocznych dla ETF-a na S&P 500 są okolice 0,10% rocznie, podczas gdy najtańszy fundusz kosztuje jedynie 0,05% w skali roku, co czyni go jednym z najtańszych ETF-ów w Europie. Największy pod względem aktywów iShares Core S&P 500 UCITS ETF o kodzie ISIN IE00B5BMR087 i tickerach CSPX, CSP1 lub SXR8 posiada aż 55 miliardów dolarów aktywów, co sprawia, że jest on największym ETF-em w Europie. Konkurujące 11 funduszy posiada w sumie niespełna 40 miliardów dolarów, co dość dobitnie pokazuje dysproporcję w wielkości porównywanych dzisiaj funduszy.

Zdziwię Cię jednak, pisząc od razu, że fundusz od iShares ma sporą wadę, jaką jest jego fizyczna replikacja, która sprawia, że jego historyczne wyniki są nieco gorsze od konkurujących z nim funduszy o replikacji syntetycznej. Pod względem wyników królują fundusze oparte na kontraktach swap, z których największy to Invesco S&P 500 UCITS ETF o kodzie ISIN IE00B3YCGJ38 i tickerach SPXS, SPXP i P500. Największe 3 fundusze istnieją najdłużej, bo od 2010 roku, za co otrzymają w rankingu dodatkowe punkty.

Dostępność ETF accumulating na S&P 500

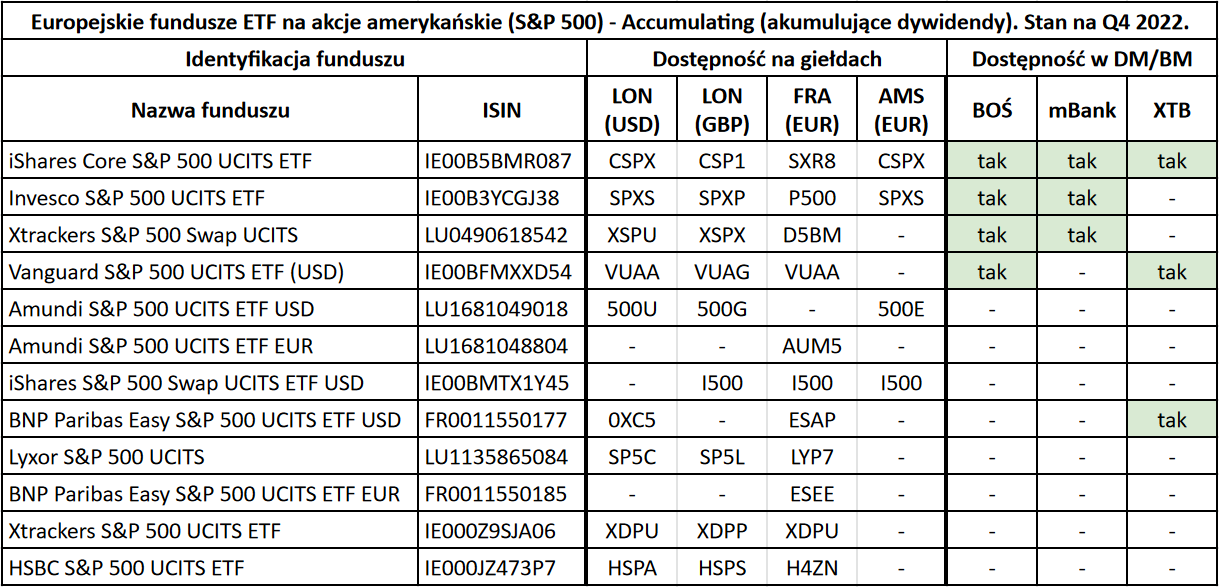

Jeśli o dostępność akumulujących ETF-ów na indeks S&P 500 chodzi, to posiadacz konta w DM BOŚ ma do wyboru 4 największe, a korzystający z BM mBanku oraz XTB po 3 fundusze z tego zestawienia. Pewnym minusem obecnej oferty XTB jest brak dużych funduszy o replikacji syntetycznej, które wynikami znacznie przebijają największy fundusz od iShares. Jeśli o giełdy notowań chodzi to pewnym standardem w tej grupie funduszy jest obecność na LSE oraz na Xetrze, co widać po środkowej części tabeli z porównaniem dostępności funduszy:

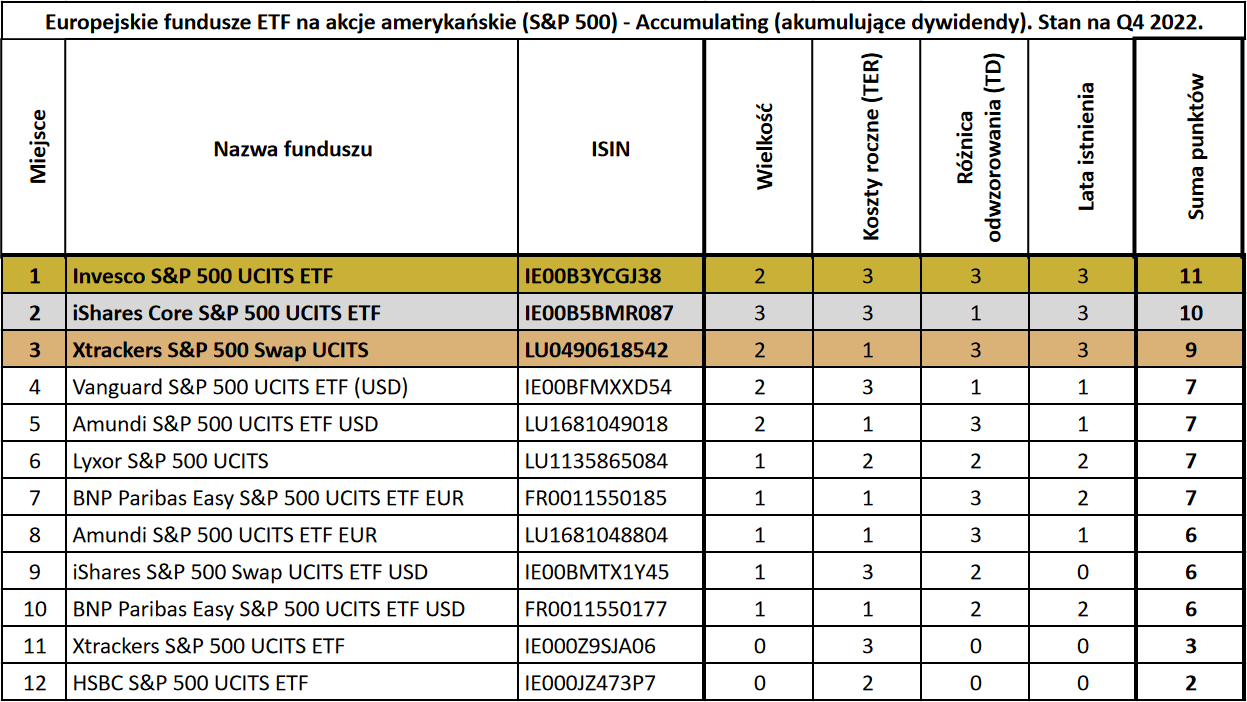

Prawdopodobnie nie zaskoczę nikogo, pisząc, że pierwsze trzy fundusze zajmą pierwsze trzy miejsca na podium, ale nastąpi pewne przetasowanie, którego niektórzy mogą się nie spodziewać.

Ranking ETF accumulating na S&P 500

Porównując najlepsze fundusze ETF na akcje amerykańskie typu akumulującego (accumulating), skupić musiałem się przede wszystkim na deklarowanych kosztach rocznych (TER) oraz na historycznych wynikach (TD). Powyższe sprawiło, że największy fundusz ETF w Europie został zepchnięty na 2 miejsce rankingu przez swojego syntetycznego konkurenta o ponad czterokrotnie mniejszej wielkości aktywów.

Trzecim funduszem jest Xtrackers S&P 500 Swap UCITS o kodzie ISIN LU0490618542 i tickerach XSPU, XSPX i D5BM, który pomimo trzykrotnie wyższych opłat od funduszu Invesco S&P 500 UCITS ETF (IE00B3YCGJ38) w ostatnich latach radzi sobie dokładnie tak samo, jak lider tego rankingu. Fundusze, które znalazły się na dalszych miejscach, otrzymały bardzo podobne oceny, co sprawia, że ciężko było wyłonić „lidera drugiej linii”, czym nie przejmowałbym się specjalnie w kontekście ograniczonej dostępności takich funduszy u polskich maklerów:

Zwycięski Invesco S&P 500 UCITS ETF dostał maksymalne noty (3/3) w prawie wszystkich kategoriach i gdyby nie konkurował z gigantem od iShares prawdopodobnie otrzymałby maksymalną notę również za wielkość aktywów. Fundusz od iShares (iShares Core S&P 500 UCITS ETF) wygląda świetnie na papierze, ale ze względu na jego fizyczną replikację nie może on konkurować z opartymi na swap funduszami konkurencji.

Ciekawostką może być to, że iShares w 2020 roku wypuściło swój własny fundusz syntetyczny na S&P 500 o nazwie iShares S&P 500 Swap UCITS ETF USD i kodzie ISIN IE00BMTX1Y45, który może i kiedyś prześcignie lidera tego rankingu, ale na razie brak mu mocnej historii wyników. Porównajmy teraz fundusze ETF na S&P 500, które wypłacają dywidendy posiadaczom swoich jednostek (certyfikatów).

Parametry ETF distributing na S&P 500

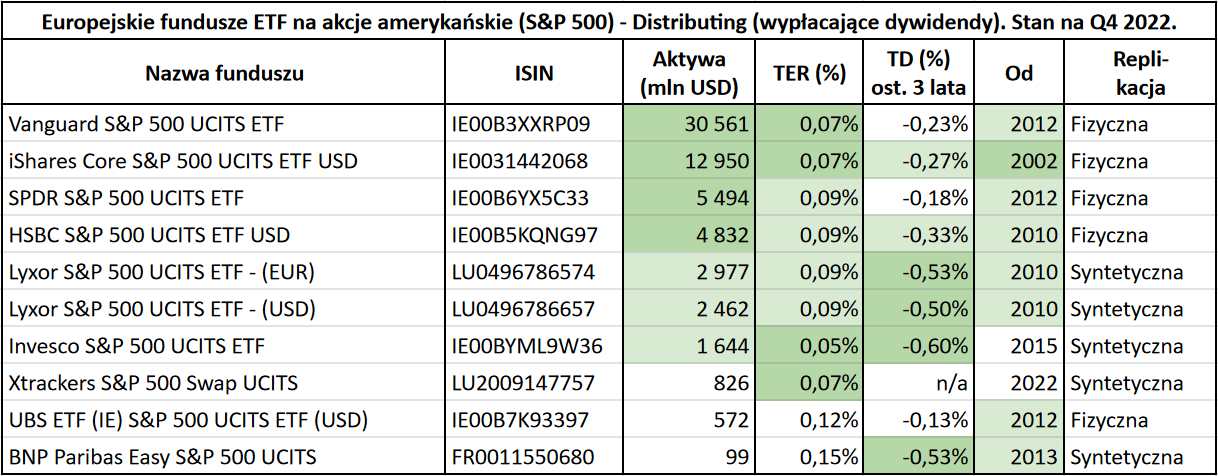

Wśród funduszy typu wypłacającego (distributing) na indeks największych spółek notowanych w USA znajdziemy 10 funduszy, z czego 5 posiada replikację fizyczną, a pozostałe 5 replikację syntetyczną. Dla osób, które nie rozumieją tego, że fundusz syntetyczny (który nie posiada akcji) może wypłacać dywidendy, wyjaśnię, że wiedząc, jak zmienia się cena indeksu i jak wysokie są wypłacane przezeń dywidendy, można sztucznie „stworzyć” fundusz typu wypłacającego.

Największym funduszem w tej kategorii jest Vanguard S&P 500 UCITS ETF o kodzie ISIN IE00B3XXRP09 i tickerach VUSD lub VUSA, który – podobnie jak iShares z poprzedniej konkurencji – posiada aktywa wyższe od całej jego konkurencji w sumie. Drugim pod względem wielkości funduszem w tej grupie jest notujący nieco lepsze od konkurenta wyniki fundusz iShares Core S&P 500 UCITS ETF USD o kodzie ISIN IE0031442068 i tickerach IDUS lub IUSA, który jest najstarszym ETF-em tego rodzaju w Europie (istnieje od 2002 roku):

Ranking funduszy w tej kategorii będzie trudny do przygotowania, jako że najlepsze prawdziwe wyniki, mierzone różnicą odwzorowania (TD) należą do funduszy syntetycznych, a największy z nich ma prawie 10-krotnie mniejsze aktywa od lidera rankingu wielkości. Mowa tu o dobrze znanym inwestorom z GPW funduszu Lyxor S&P 500 UCITS ETF – (EUR) o kodzie ISIN LU0496786574 i tickerze LYPS, który w tym rankingu znajduje się dopiero na 5 miejscu pod względem wielkości. Jest to notowany na GPW Lyxor S&P 500 o tickerze ETFSP500.PL, w który od wielu lat mogą tanio inwestować polscy inwestorzy.

Mamy tu zatem konkurencję wielkich funduszy o replikacji fizycznej z mniejszymi funduszami syntetycznymi, które ze względu na konstrukcję podatkową („swap counterparty” prowadzących ETF-y znajdują się w USA, co sprawia, że podatek od dywidend 1 stopnia wynosi dla nich 0%) przodują w tym rankingu pod względem wyników.

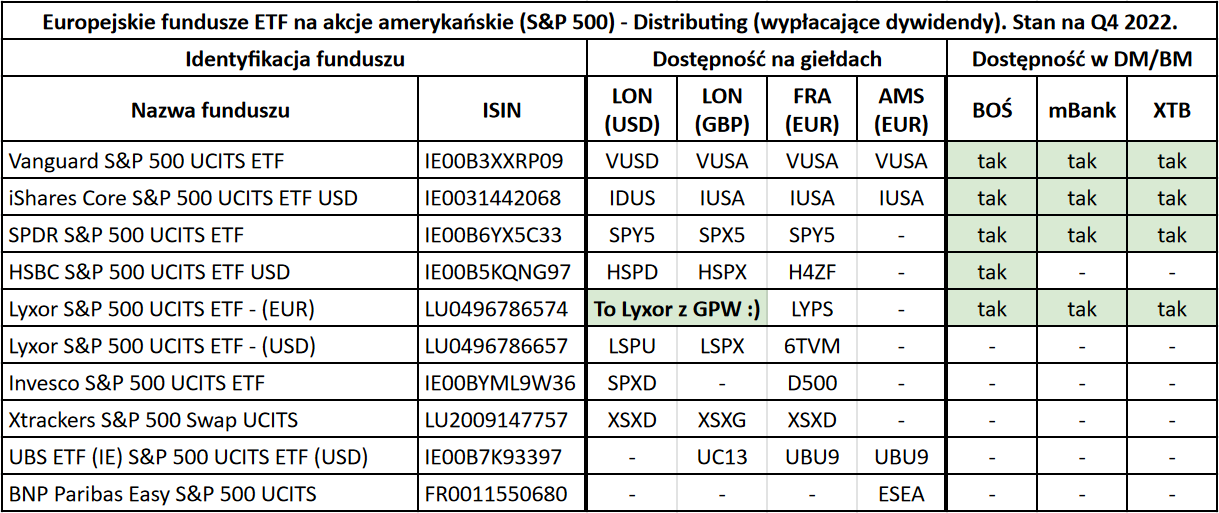

Dostępność ETF distributing na S&P 500

Jeśli ktoś szuka dobrego ETF-a na S&P 500, który wypłaca dywidendy, to w DM BOŚ, BM mBanku oraz w XTB kupi on przynajmniej 4 takie fundusze. Maklerzy dodają jednak zwykle największe fundusze, więc inwestor niemal skazany będzie na fundusze o replikacji fizycznej, od których oderwać się mu pozwoli notowany na GPW syntetyczny Lyxor ETFS&P 500, który dostępny jest u każdego polskiego maklera:

Wybór jest zatem szeroki i choć nie znajdziemy u polskich maklerów większości ETF-ów syntetycznych na indeks S&P 500 rodzaju distributing, to i tak inwestorzy szukający prostego sposobu na zakup amerykańskich akcji będą mieli w czym przebierać. Praktycznie wszystkie ETF-y tego typu są notowane zarówno na London Stock Exchange (zwykle w USD i w GBP, a więc w osobnych dwóch rodzajach walutowych), jak i na niemieckiej giełdzie XETRA.

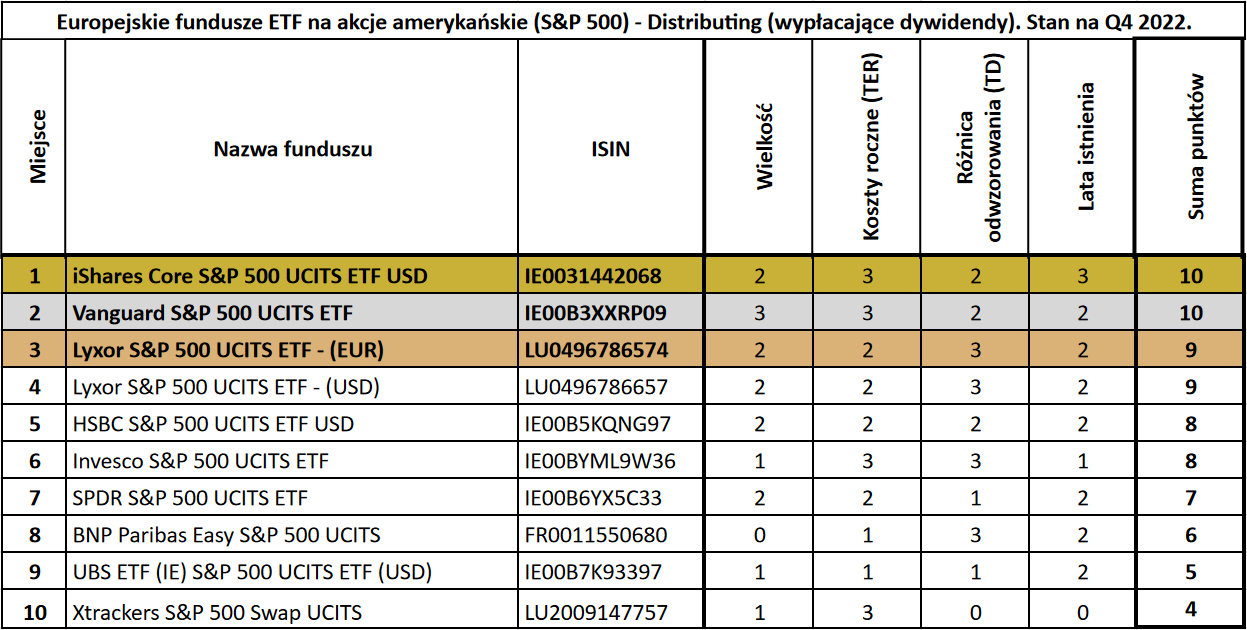

Ranking ETF distributing na S&P 500

Choć pod względem wyników zdecydowanie wygrywają ETF-y syntetyczne, to ich najlepszy przedstawiciel skończył w rankingu dopiero na 3 miejscu. Lyxor S&P 500 UCITS ETF – (EUR), bo o nim mowa, stracił po punkcie w kategorii wielkości, czasu istnienia oraz kosztów rocznych, które jednak rekompensuje świetnymi wynikami w ostatnich latach (przeciętnie radzi sobie o 0,53 pp. lepiej od swojego benchmarku w każdym roku). Na pierwszym miejscu znalazł się iShares Core S&P 500 UCITS ETF USD, który zdobył identyczną liczbę punktów, co większy fundusz Vanguard S&P 500 UCITS ETF, ale umieściłem go na 1 miejscu ze względu na jego lepsze wyniki notowane w ostatnich 3 latach:

Który fundusz ETF na S&P 500 należy zatem wybrać? Jeśli szukasz dużego funduszu o replikacji fizycznej, to najlepszym wyborem będzie iShares Core S&P 500 UCITS ETF USD, który jednak jest z perspektywy polskiego inwestora funduszem zagranicznym, na który prowizje transakcyjne mogą okazać się dość wysokie. Tańsze może być zatem inwestowanie w notowany na GPW Lyxor S&P 500, który zdobył wysokie, bo trzecie miejsce w tym rankingu.

Pora na omówienie funduszy ETF na indeks S&P 500, które rezydują w USA.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć bezpieczne konto z bogatą ofertą ETF-ów?

Szukasz dobrego zagranicznego konta maklerskiego?

Aktualny ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Amerykańskie fundusze ETF na S&P 500

O tym, jak wygląda inwestowanie w amerykańskie fundusze ETF, mogłeś na moim blogu przeczytać dotychczas jedynie we wpisie „ETF (3/6) – Jak kupić ETF? Porównanie ofert, kont i możliwości„, w którym omówiłem je dość pobieżnie z uwagi na ograniczoną dostępność dla polskiego inwestora. Amerykańskie ETF-y mają przeciętnie większe aktywa od europejskich, a ich koszty roczne są zwykle o wiele niższe od tych cechujących ich europejskich odpowiedników, przez co potencjalne oszczędzanie poprzez inwestowanie w nie może być dla polskiego inwestora bardzo kuszącą alternatywą. Jako ciekawy dodatek do wpisu zaprezentuję też najlepsze fundusze ETF na akcje amerykańskie (S&P 500) w wydaniu amerykańskim.

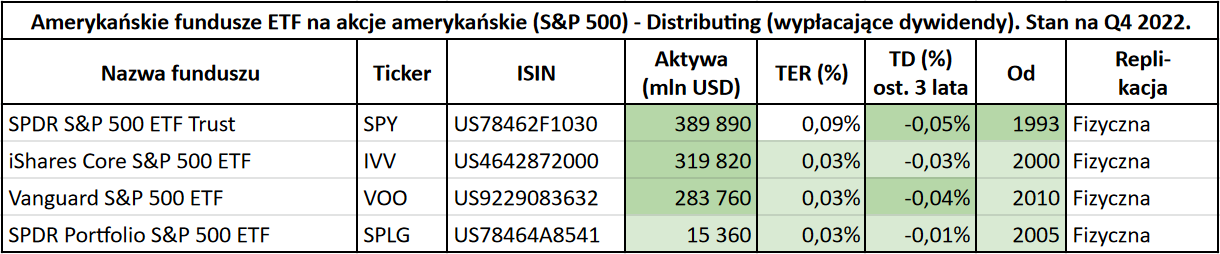

Parametry amerykańskich ETF na S&P 500

Wśród notowanych na giełdzie nowojorskiej funduszy ETF znajdziemy 4 fundusze na „czysty” indeks S&P 500, z których 3 pierwsze to pod względem aktywów prawdziwe giganty. Fundusze ETF, które uzbierały ponad 100 miliardów dolarów aktywów to w skali europejskiej rzecz kompletnie niespotykana, a w tym zestawieniu mamy aż 3 fundusze o tej wielkości. Mowa tu o dwóch funduszach o aktywach w wysokości około 300 miliardów dolarów oraz jednym, którego aktywa sięgają prawie 400 miliardów dolarów, czyli około ośmiokrotnie więcej, niż uzbierał największy europejski fundusz ETF (który również pojawił się w dzisiejszym wpisie).

Pod względem kosztów rocznych amerykańskie ETF-y na S&P 500 prezentują się bardzo dobrze, bo aż 3 z nich deklarują pobieranie 0,03% rocznie, co jest opłatą niższą o 0,02 pp. od najtańszego europejskiego ETF-a na indeks dużych spółek notowanych w USA. Czas istnienia funduszy jest więcej niż zadowalający, bo oceniamy tu pierwszy ETF, który kiedykolwiek powstał (SPY.US, rok 1993) oraz 3 fundusze, z których najmłodszy ma już 12 lat:

Wszystkie amerykańskie fundusze ETF mają replikację fizyczną i są typu distributing, więc pomijam tę kwestię w opisie. Wyniki mierzone przeciętną 3-letnią różnicą odwzorowania wyglądają przy europejskich funduszach tak sobie, ale mamy tu do czynienia z czymś dość dziwacznym, bo „mierzone ręcznie” wyniki funduszy notowanych w USD wskazują, że zwykle radzą sobie one lepiej od ich europejskich odpowiedników.

Wyniki w porównaniu do europejskich ETF-ów

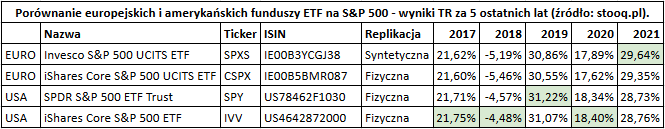

Z uwagi na fakt, że amerykańskie ETF-y notowane są dokładnie w tych samych godzinach, co amerykańskie akcje, bardzo trudno będzie nam porównać ze sobą ich roczne stopy zwrotu. Mimo wszystko zdecydowałem się skorzystać ze stooq.pl, zestawiając ze sobą ich roczne stopy zwrotu, które uwzględniają dywidendy, traktując wszystkie 4 fundusze „tak jakby były typu akumulującego”. Wyniki porównania są dość dziwaczne, bo w latach 2017 – 2020 dominują fundusze amerykańskie, a w roku 2021 te europejskie:

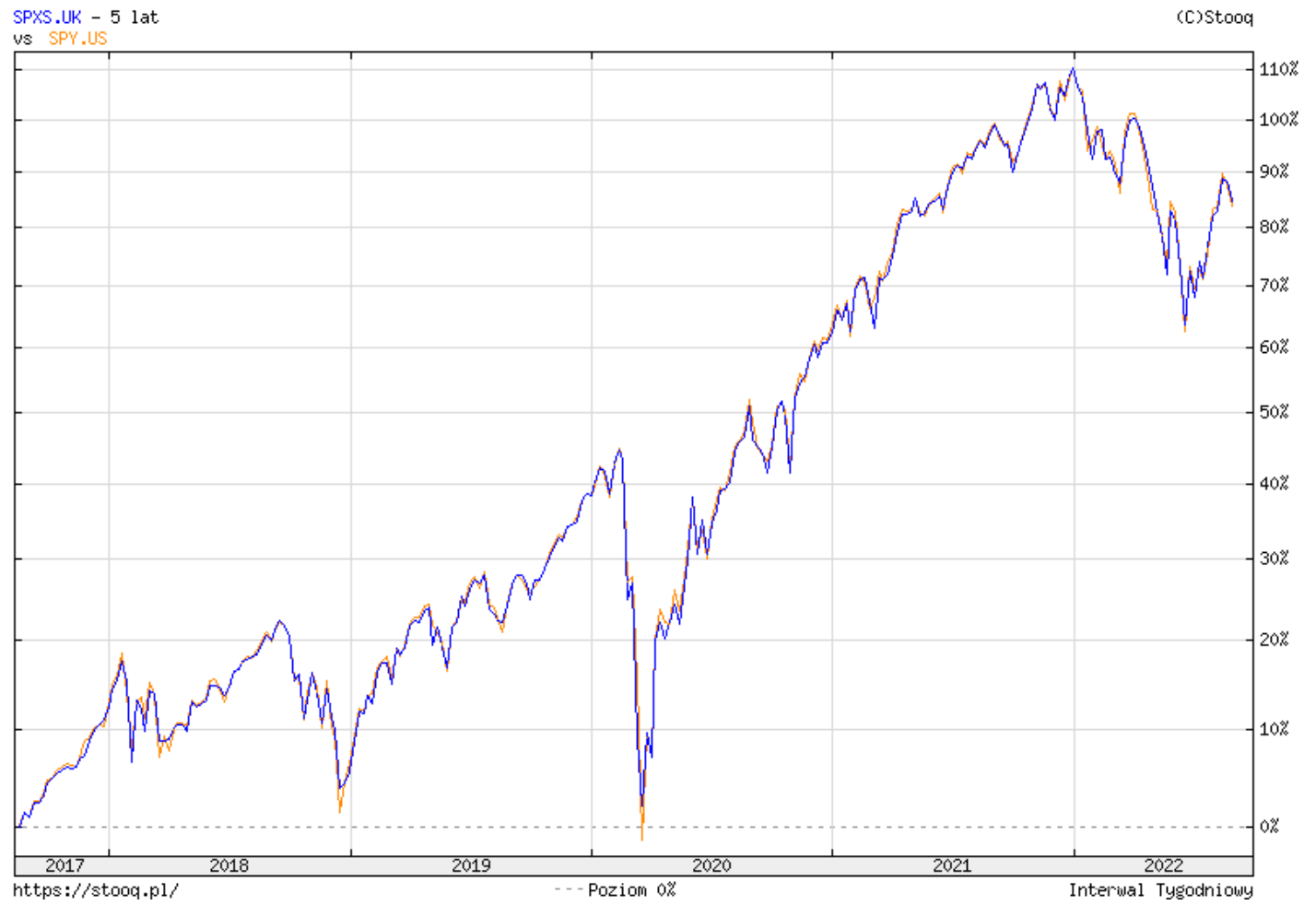

Tak jak pisałem: być może metoda porównania jest niewystarczająco dobra, bo amerykański koniec roku daje amerykańskim ETF-om pewną „przewagę informacyjną” nad europejskimi, sprawiając, że ich roczne wyniki będą zawsze trochę rozbieżne. Najlepszą metodą byłoby zatem porównanie wykresów, które w tym przypadku wygląda następująco:

Zwycięzca rankingu europejskich funduszy ETF na S&P 500, czyli SPXS od Invesco wydaje się iść łeb w łeb z największym ETF-em świata (SPY.US), choć miejscami jeden lub drugi wychodzą na prowadzenie. Jedno jest jednak pewne: ich wyniki są bardzo do siebie zbliżone i europejski inwestor nie powinien musieć uzyskiwać dostępu do amerykańskich ETF-ów tylko po to, by kupić fundusz na S&P 500. Mam nadzieję, że porównanie się podobało, a my przechodzimy do jego podsumowania.

Podsumowanie

Wpis, który właśnie czytasz, jest kolejnym z porównań tego typu, które (przynajmniej w tym roku) publikuję na blogu. Choć metoda porównania z czasem trochę ewoluowała, to wydaje mi się, że każde z dotychczasowych porównań dość jasno pozwalało wyłonić zwycięzców, prezentując „za i przeciw” każdego z funduszy ETF. Daj znać w komentarzach, czy odpowiada Ci obecna forma tych wpisów i czy są jeszcze jakieś kategorie funduszy ETF/ETC, których porównanie chciałbyś zobaczyć na blogu.

Sam zastanawiam się nad kolejnym wpisem o ETF-ach faktorowych/czynnikowych, czyli drugą częścią wpisu „Faktory ETF: Value, Size, Growth, Momentum, Quality, Volatility„, która byłaby świetną aktualizacją i odświeżeniem tamtego klasycznego już wpisu na blogu.

Prawdopodobnie interesuje Cię temat ETF-ów akcyjnych, więc koniecznie przeczytaj też wpis „W jaki ETF na akcje zainwestować? S&P 500, MSCI World czy MSCI ACWI?„, w którym sprawdzam, czy samo S&P 500 wystarczy do budowy dobrego portfela akcyjnego.

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.