Jakie możliwości zakupu funduszy pasywnych ma polski inwestor?

W poprzednich dwóch częściach cyklu o ETF-ach odpowiedzieliśmy sobie na pytania „czym są?”, „jak działają?” oraz „jak szukać i jak wybierać?” fundusze pasywne do swojego portfela. W części, którą właśnie czytasz, skupimy się głównie na wyjaśnieniu jak kupić ETF, czyli na porównaniu możliwości inwestowania w fundusze pasywne z perspektywy polskiego inwestora indywidualnego. „Jak kupić ETF?” w tym kontekście oznacza „przy pomocy jakiego konta, platformy lub aplikacji?”, a nie „na co zwrócić uwagę przy kupowaniu ETF-a?”, bo na to pytanie bardzo obszerne odpowiedzi znajdziesz w drugiej, czwartej („ETF (4/6) – Ile kosztują fundusze ETF? Prowizje i opłaty funduszy ETF„) i piątej części cyklu o analizie, opłatach i podatkach związanych z inwestowaniem w fundusze pasywne („ETF (5/6) – Jak rozliczyć podatek z ETF-ów? Zyski i dywidendy„).

Wpis ten będzie dla Ciebie bardzo przydatny, jeżeli zainteresowałeś się ETF-ami, ale ich dostępność i mnogość ofert maklerów i brokerów Cię obecnie przerasta. W tym tekście znajdziesz gruntowne porównanie wszystkich opcji inwestowania w ETF-y z perspektywy mieszkańca naszego kraju. Jestem pewien, że po jego przeczytaniu będziesz wiedział, który wariant jest najlepszy dla Ciebie (a jeśli nie to po prostu skomentuj wpis lub skontaktuj się ze mną przez formularz kontaktowy. Ci, którzy przeczytali poprzedni wpis, czyli „ETF (2/6) – Jak wybrać ETF? Narzędzia do znajdowania i oceny ETF-ów” mogą potraktować ten jako kompleksowe rozwinięcie podrozdziału „dostępność ETF-ów w Polsce”. Jeśli jednak nie miałeś okazji przeczytać wcześniejszego artykułu, to chciałbym Cię do tego teraz serdecznie zachęcić. Najlepiej zrób to jeszcze zanim kontynuujesz lekturę tego. Miłego czytania!

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- O ofercie polskich banków i domów maklerskich, jeśli chodzi o ETF-y.

- O ofercie zagranicznych brokerów w zakresie ETF-ów.

- O tym, jakie możliwości daje Ci wybór każdej z opcji.

- O konsekwencjach podatkowych wyboru każdego wariantu.

- O wariantach pośredniego inwestowania w ETF-y przez „robo-doradców”.

- O funduszach ETF-o-podobnych, które szczycą się podobnymi wynikami.

- Pod koniec zasugeruję, kto powinien inwestować przy pomocy jakiego konta w zależności od doświadczenia, czasu i pieniędzy.

Powiązane wpisy

Przydatne linki

Możliwość inwestowania w ETF-y w zależności od posiadanego konta

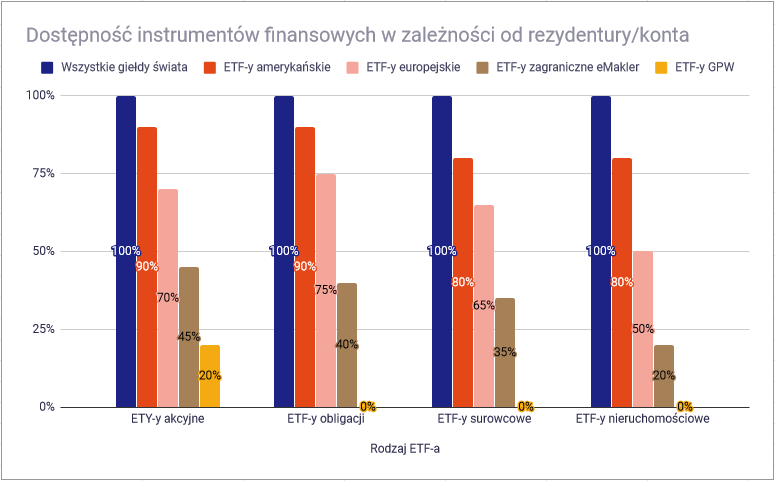

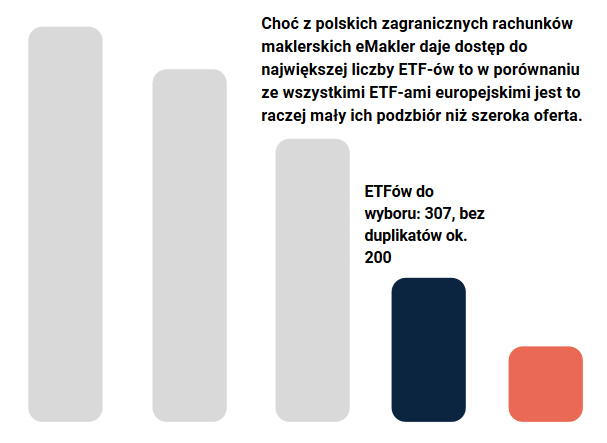

Zanim omówimy możliwości inwestowania w fundusze pasywne, które dostępne są dla polskiego inwestora indywidualnego, bardzo ważne jest, żebyś zrozumiał, jaki jest Twój „inwestycyjny zasięg”. Pisząc „zasięg” mam na myśli możliwość zbudowania różnorodnego portfolio w zależności od dostępnych dla Ciebie ETF-ów. Prawdopodobnie żaden inwestor indywidualny na świecie nie ma dostępu do wszystkich globalnych ETF-ów, ale kolorem granatowym na wykresie poniżej zaznaczyłem taką hipotetyczną postać. Pozostałymi kolorami przedstawiłem inwestycyjne możliwości inwestora amerykańskiego, europejskiego, polskiego (z kontem eMakler) oraz mającego dostęp jedynie do siedmiu polskich ETF-ów:

Uwaga! Wartości procentowe, które zamieściłem na wykresie, oznaczają „zasięg”, a nie liczbę dostępnych ETF-ów. Jak widzisz im dalej od giełd globalnych, tym mniejsze możliwości będzie miał inwestor indywidualny. Ten rozdział poświęcę na opisanie w większym szczególe tego, czego możesz się spodziewać po każdym rodzaju konta, a w zasadzie każdym poziomie dostępu do światowych rynków finansowych, poczynając od pełnego dostępu do giełd, na których handluje się ETF-ami.

Polub moją stronę na Facebooku!

Znajdziesz tam mnóstwo przydatnych informacji o finansach i inwestowaniu

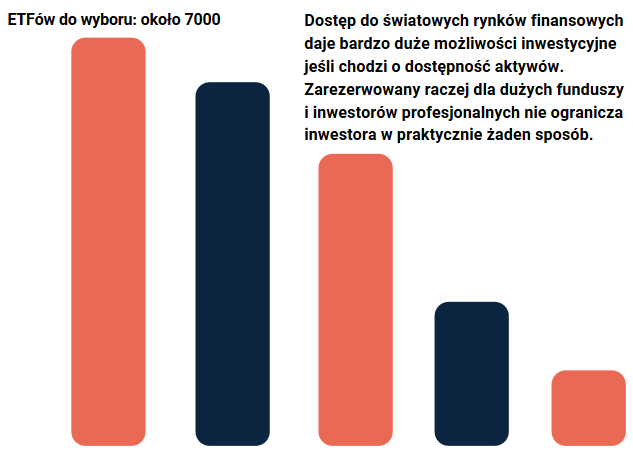

Dostęp do wszystkich giełd świata

Inwestor mający dostęp do wszystkich giełd świata nie musiałby się martwić o to, jak kupić ETF. Taka osoba mogłaby bardzo prosto stworzyć portfolio złożone z ETF-ów nawet na bardzo niszowe rynki, np. nigeryjski, boliwijski, malezyjski i jakikolwiek inny z krajów wschodzących. W razie potrzeby dołożyłaby do tego fundusze ETF na cukier, bawełnę, kukurydzę, a nawet ETF-y na pozwolenia na emisję CO2.

Oczywiście ten wymyślony inwestor miałby możliwość zakupu również ETF-ów papierów dłużnych na obligacje skarbowe i korporacyjne z dowolnego kraju na naszym globie. Jest to postać czysto hipotetyczna, gdyż na prosty dostęp do wszystkich giełd świata pozwolić sobie mogą tylko gigantyczne fundusze inwestycyjne i hedgingowe, niemniej możliwości inwestycyjne, których możemy mu tylko pozazdrościć, wyglądają następująco:

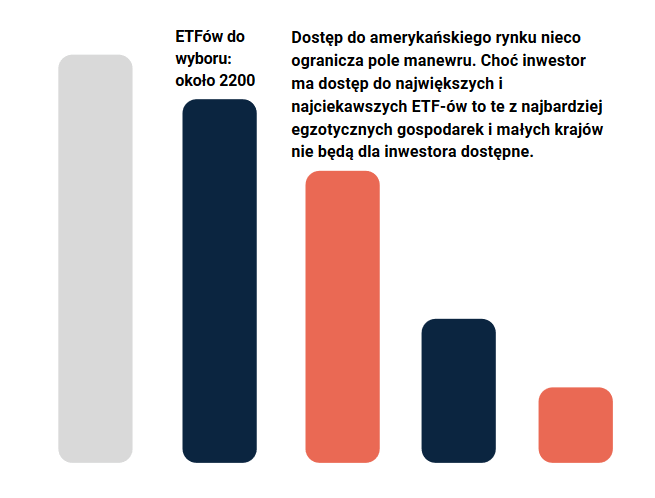

Dostęp do rynków amerykańskich

Indywidualny inwestor z dostępem do amerykańskich ETF-ów mógłby złożyć portfel niemal równie bogaty w aktywa, jak ten inwestora globalnego. Wybór ETF-a na akcje japońskie, meksykańskie, nigeryjskie, RPA oraz Europy Wschodniej nie będzie dla takiego inwestora problemem. Ponadto amerykański inwestor zakupi też ETF/ETC (Exchange-Traded Commodity) na wszystkie metale szlachetne, większość metali przemysłowych i różne towary rolne. Choć wysoka liczba ETF-ów na papiery dłużne (obligacje) i na nieruchomości pozostanie w jego zasięgu, to czasami będzie on musiał zaakceptować agregaty.

Oznacza to, że zamiast inwestować np. w czeskie obligacje, będzie on mógł kupić jedynie ETF na koszyk obligacji z różnych krajów Europy Wschodniej. Analogicznie – inwestowanie w nieruchomości (powiedzmy) indonezyjskie, będzie on musiał zastąpić zbiorem funduszy nieruchomości (typu REIT, ang. Real Estate Investment Trust) z Azji Południowo-Wschodniej. O wszystkich sposobach na zakup funduszu REIT z perspektywy polskiego inwestora napisałem we wpisie „REIT (2/5) – Jak kupić fundusz nieruchomości REIT? Porównanie możliwości„, który może Cię zainteresować, jeśli lubisz wysokie dywidendy. Poniższy diagram obrazuje „zasięg inwestowania w ETF-y” dla inwestora z pełnym dostępem do giełd amerykańskich:

Jeśli już na wstępie interesuje Cię inwestowanie w amerykańskie ETF-y, to robić to można za pomocą konta u brokera Firstrade, którego ofertę opisałem we wpisie „Recenzja Firstrade – brokera do amerykańskich ETF, akcji i obligacji„. Do zalet konta należy możliwość złożenia formularza W8-BEN, który obniża podatek u źródła od dywidendy z ETF-ów amerykańskich z 30% do 15%, a do wad zazwyczaj drogie przelewy SWIFT (w USD), co nie jest jednak wadą samego Firstrade, a banków pośredniczących w przelewie.

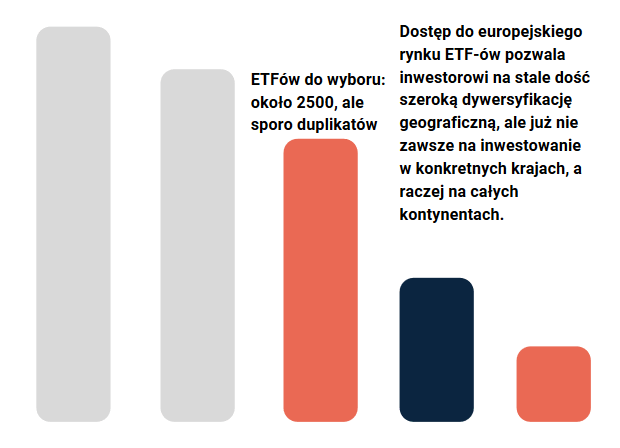

Inwestor z dostępem do giełd europejskich

Inwestor europejski ma stale szerokie możliwości inwestycyjne w dziedzinie ETF-ów na akcje i obligacje, ale już nie wszystkie ETF/ETC surowcowe i nieruchomościowe pozostaną w jego zasięgu. Stworzenie portfela na akcje azjatyckie, afrykańskie i południowoamerykańskie nie będzie problemem, ale selekcja niektórych bardziej niszowych krajów może okazać się niemożliwa. Podobny problem napotka przy próbie zakupu ETF-a na niektóre surowce i zasoby naturalne oraz podczas selekcji obligacji konkretnych krajów. Inwestowanie w ETF-y europejskie ma jednak z perspektywy Europejczyka sporo zalet, o czym przeczytasz w piątym wpisie z tej serii, czyli „ETF (5/6) – Jak rozliczyć podatek z ETF-ów? Zyski i dywidendy„.

Choć liczba ETF-ów notowanych na europejskich giełdach jest wyższa od tej na rynkach amerykańskich, to przewaga jest tylko pozorna. O ile w Stanach większość funduszy pasywnych notowana jest na giełdzie nowojorskiej (NYSE), to w Europie są one obecne na aż 6-7 głównych giełdach, więc ich większość to duplikaty. Niestety, choć na rysunku poniżej ujrzysz liczbę 2500 ETF-ów europejskich to tak naprawdę tylko około 400-500 z nich jest unikalnych. Dla porównania w Stanach Zjednoczonych w ofercie znajdziesz „tylko” około 1700 funduszy, z których jednak bliżej 600-700 będzie się od siebie czymś różniło (dane mocno nieoficjalne i rozproszone w internecie):

Giełdy zagraniczne przez polskiego maklera

Do porównania ofert zaraz przejdziemy, ale według mojej analizy posiadacz konta w DM BOŚ, XTB lub BM mBanku (zobacz mój plik Google Sheets) ma wystarczająco szerokie możliwości inwestycyjne, jeśli o zagraniczne ETF-y chodzi. Zastrzegam, że piszę tu o polskich maklerach, a nie zagranicznych brokerach, którzy też znajdą się w porównaniu. Wybierając spośród tych około 200 unikalnych funduszy, polski inwestor może wybierać koszyki akcji na poziomie wszystkich kontynentów, ale próbując wejść głębiej, napotka nieliczne ETF-y na akcje z konkretnych krajów świata.

Podobne ograniczenie użytkownik polskiego konta maklerskiego spotka, inwestując w ETF-y obligacji oraz surowców. Przykładowo: nie zainwestuje on w ETF-a na rod (pierwiastek) czy trzodę chlewną, ale fundusze pasywne na złoto, srebro, pallad czy platynę pozostaną w jego zasięgu.

Kupowanie zagranicznych ETF-ów przez polskie konto maklerskie to jednak proces niełatwy, więc w celu przygotowania się do pierwszego zakupu sugerowałbym przeczytanie też „Kupowanie zagranicznych funduszy ETF krok po kroku„, w którym zawarłem instrukcję dokonywania zakupu takich funduszy dla najpopularniejszych kont maklerskich w Polsce. Będąc wyposażonym w powyższą wiedzę, kupowanie zagranicznych certyfikatów ETF z pewnością przestanie być nauką tajemną, stając się możliwym do wykonania w kilka minut nawykiem, który sugerowałbym powtarzać przynajmniej co miesiąc.

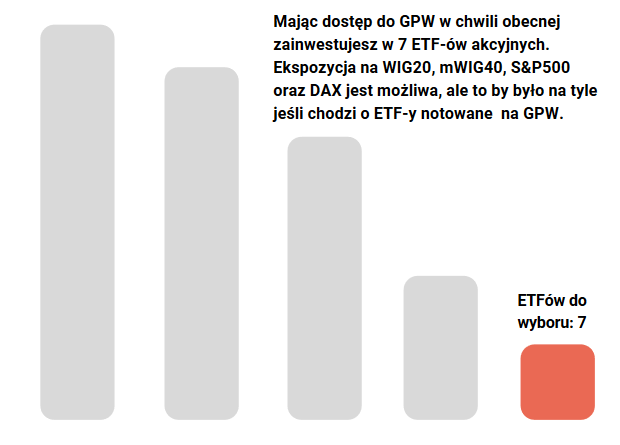

Dostęp tylko do polskiej giełdy

Posiadacz polskiego konta maklerskiego, czyli takiego oferującego jedynie inwestowanie na GPW może zakupić jedynie siedem ETF-ów zarządzanych przez luksemburski Lyxor i polską Beta ETF. Te pierwsze dadzą Ci ekspozycje na indeksy polski, amerykański i niemiecki, a te drugie również na polski indeks średnich spółek. Przez polskie konto maklerskie bez dostępu do rynków zagranicznych niestety nie zainwestujesz w żadne ETF-y na obligacje, surowce ani nieruchomości. Dla bardzo mało wymagającego inwestora będzie to wystarczająco wiele, ale liczba funduszy i ich różnorodność dotychczas nie zachwyca:

Jak kupić ETF? Porównanie ofert polskich i zagranicznych maklerów i brokerów

Teraz gdy już wiesz jakie możliwości inwestycyjne dałby Ci dostęp do poszczególnego zakresu funduszy pasywnych ETF, możemy śmiało przejść do porównania ofert dotyczących funduszy ETF polskich i zagranicznych maklerów i brokerów. To porównanie zaczniemy od „zwykłych” polskich kont maklerskich, umożliwiających zakup ETF-ów notowanych na polskiej giełdzie papierów wartościowych, a skończymy na zagranicznych brokerach. W przypadku tych drugich możliwe będzie inwestowanie na wielu rynkach zagranicznych, w tym na amerykańskim, ale nie obędzie się tu bez pewnych wad, nieścisłości i znaków zapytania, o których również napiszę.

Oferta krajowa polskich domów i biur maklerskich

Czy wiesz, że aby zacząć inwestować w ETF-y nie potrzebujesz konta z dostępem do giełd zagranicznych? We wpisie „ETF (2/6) – Jak wybrać ETF? Narzędzia do znajdowania i oceny ETF-ów„, a dokładniej rozdziale „ETF-y notowane na polskiej giełdzie” szczegółowo opisałem te instrumenty. Co prawda jest ich na tę chwilę tylko siedem, więc zapewniają one dość ograniczoną ekspozycję. Mimo wszystko uważam, że mało wymagający inwestor może zadowolić się samą możliwością zainwestowania w te siedem instrumentów. Jako że zakupisz je przez każde polskie konto maklerskie, to porównam teraz obecne prowizje za ich zakup i sprzedaż dla każdego z kont oferowanych przez polskie banki i domy maklerskie. Poniżej porównanie kont maklerskich pod kątem inwestowania w ETF-y, które powinno pomóc Ci podjąć decyzję o wyborze usługi:

| Biuro/Dom Maklerski | Prowizja (procentowo) | Prowizja przy zakupie za 500 zł | Prowizja przy zakupie za 1000 zł | Prowizja przy zakupie za 5000 zł |

|---|---|---|---|---|

| BM Alior Bank | 0,38%, min 3 zł | 3 zł | 3,8 zł | 19 zł |

| BM BNP Paribas | 0,35%, min 5 zł | 5 zł | 5 zł | 17,5 zł |

| DM BOŚ | 0,25%, min 5 zł | 5 zł | 5 zł | 12,5 zł |

| DM BPS | 0,13%, min 3 zł | 3 zł | 3 zł | 6,5 zł |

| DM City Handlowy | 0,38%, min 5 zł | 5 zł | 5 zł | 19 zł |

| BM ING | 0,1%, min 1,5 zł prowizja obowiązuje do 31.12.2020. Po tym okresie prowizja wzrasta zgodnie z tabelą opłat i prowizji do 0,3% min. 3zł | 1,5 zł | 1,5 zł | 5 zł |

| BM mBank | 0,39%, min 3 zł | 3 zł | 3,9 zł | 19,5 zł |

| DM Noble Securities | 0,38%, min 10 zł | 10 zł | 3,8 zł | 19 zł |

| BM Pekao | 0,375%, min 5,9 zł | 5,9 zł | 5,9 zł | 18,75 zł |

| BM PKO BP | 0,39%, min 5 zł | 5 zł | 5 zł | 19,5 zł |

| BM Santander | 0,39% min. 5 zł | 5 zł | 5 zł | 19,5 zł |

DM XTB |

Październik 2020: obecnie 0% dla handlu poniżej 100 000 EUR miesięcznie. |

0 zł |

0 zł |

0 zł |

Siedem ETF-ów notowanych na GPW dostępne jest w każdym z powyższych domów maklerskich, więc jeśli chcesz inwestować tylko w nie, to po prostu wybierz ten z najbardziej atrakcyjną ofertą (czytaj: najniższą prowizją transakcyjną). W chwili, gdy piszę ten tekst najniższe prowizje od zakupu i sprzedaży zapłacisz w DM BPS oraz BM ING. Inwestowanie w ETF-y Lyxora i Beta ETF da Ci co najwyżej ekspozycję na rynki polski, niemiecki i amerykański, ale to i tak lepsze niż nic. Co zrobić oraz jak kupić ETF, jeśli te ze stajni Lyxora i Bety Ci jednak nie wystarczają i zainteresowany jesteś również ETF-ami notowanymi na giełdach zagranicznych?

Oferta zagraniczna polskich DM-ów

Ten podrozdział dotyczy inwestowania w zagraniczne ETF-y przez polskie biuro lub dom maklerski. W dalszej części wpisu omówimy również oferty zagranicznych brokerów.

UWAGA! Aktualne rankingi kont maklerskich do inwestowania w polskie i zagraniczne ETF-y znajdziesz na stronie „Ranking kont maklerskich do inwestowania w akcje i ETF-y„. Poniższa tabela jest aktualna tylko na dzień pisania wpisu czyli 30 maja 2020 roku!

Zauważ, że tylko część z maklerów z listy z poprzedniego podrozdziału oferuje dostęp do ETF-ów zagranicznych, a opłaty w tym przypadku są jeszcze bardziej zróżnicowane, niż gdy inwestujesz w polskie instrumenty:

| Biuro/Dom Maklerski | Liczba ETF-ów | Prowizja (procentowo) | Prowizja przy zakupie za 500 euro | Prowizja przy zakupie za 2500 euro | Prowizja przy zakupie za 10000 euro |

|---|---|---|---|---|---|

| DM BOŚ | kilkaset | 0,29%, min 7 euro | 7 euro | 7,25 euro | 29 euro |

| DM City Handlowy | nie podano | 0,5%, min 20 euro | 20 euro | 20 euro | 50 euro |

| BM mBank | kilkaset | 0,29%, min 5 euro | 5 euro | 7,25 euro | 29 euro |

| BM Pekao | nie podano | 0,5%, min 30 euro | 30 euro | 30 euro | 50 euro |

| BM PKO BP | kilkadziesiąt | 0,29%, min 9 euro | 9 euro | 9 euro | 29 euro |

| BM Santander | kilkaset | 0,39%, min 12 euro | 12 euro | 12 euro | 39 euro |

DM XTB | kilkaset |

Październik 2020: obecnie 0% dla handlu poniżej 100 000 EUR miesięcznie. |

0 euro |

0 euro |

0 euro |

W tym rankingu zdecydowanie przoduje konto w XTB z obecnie zerową prowizją dla handlu ETF-ami zagranicznymi poniżej kwoty obrotów 100 000 euro miesięcznie. Tak się składa, że zakładając jedno z tych kont, możesz wspomóc mój blog, więc będę wdzięczny, jeśli decydując się na nie, założysz je z mojego linku afiliacyjnego:

- Jeśli zależy Ci na szerokości oferty i inwestujesz kwotami powyżej 6600 zł na transakcję, optymalne dla Ciebie będzie konto maklerskie w DM BOŚ.

- (Uwaga!) Jeśli chcesz inwestować w zagraniczne ETF-y bezprowizyjnie i nie przeszkadza Ci oferta nieco węższa niż ta oferowana przez BM mBanku i DM BOŚ – załóż rachunek inwestycyjny w XTB. Będę wdzięczny, jeśli dokonasz tego z mojego linku afiliacyjnego, wspierając mój blog.

Obydwa konta oferują dość sporo. Pełną ofertę dostępnych w DM BOŚ, XTB oraz BM mBanku ETF-ów znajdziesz na mojej liście ETF-ów.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć IKE/IKZE z bogatą ofertą ETF-ów?

Mój link obniża prowizję na rynkach zagranicznych z 0,29% do 0,24%.

Szukasz zagranicznego konta maklerskiego?

Pełen ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Oferta zagranicznych brokerów

Co zrobić, jeżeli oferta polskich biur i domów maklerskich nie jest dla Ciebie wystarczająca i chciałbyś mieć możliwość inwestowania w więcej niż ~ 300 różnych ETF-ów? Pierwsza ciekawostka to fakt, że dwaj zagraniczny brokerzy z zestawienia oferują polskiemu klientowi również amerykańskie fundusze ETF.

UWAGA! Najnowsze (aktualne) rankingi kont maklerskich do inwestowania w polskie i zagraniczne ETF-y znajdziesz na stronie „Ranking kont maklerskich do inwestowania w akcje i ETF-y„. Poniższy ranking jest aktualny na maj 2020 roku.

Nie jestem pewien czy to niedopatrzenie regulatora, czy wysoka kreatywność zarządzających usługami, ale to zdecydowanie dobra wiadomość dla wymagającego inwestora z Polski. Oto jak na maj 2020 r. prezentuje się oferta zagranicznych brokerów na ETF-y europejskie.

| Broker | Siedziba | Prowizja (procentowo) | Prowizja przy zakupie za 500 euro | Prowizja przy zakupie za 2500 euro | Prowizja przy zakupie za 10000 euro |

|---|---|---|---|---|---|

| Holandia | 2 euro + 0,03% | 2,15 euro | 2,75 euro | 5 euro | |

| Portugalia | 0,1%, min 12 euro | 12 euro | 12 euro | 12 euro | |

| Cypr | ok. 0,1% (spread) | 0,5 euro | 2,5 euro | 10 euro | |

| Malta/Cypr | 0,05% | 0,25 euro | 1,25 euro | 5 euro | |

Irlandia | 0,1%, min 4 euro | 4 euro | 4 euro | 10 euro | |

| Holandia | 0,12%, min 6 euro | 6 euro | 6 euro | 12 euro | |

| Dania | 0,10%, min 10 euro (dla XETRY) | 10 euro | 10 euro | 10 euro |

Celowo zamieniłem kolumnę z liczbą dostępnych funduszy na siedzibę brokera, gdyż brokerzy niechętnie podają listę dostępnych ETF-ów i deklarują, że jeśli klient danego ETF-a nie znajdzie, to mogą go dodać na jego prośbę. Informacja o siedzibie/rezydenturze brokera może być dla Ciebie przydatna pod kątem podatków oraz bezpieczeństwa inwestycji, gdyż niektóre kraje budzą więcej zaufania od innych. Osobiście nie używam zagranicznych platform inwestycyjnych, bo przy sporze sądowym z właścicielem platformy musiałbym np. wyjeżdżać za granicę, co samo w sobie generuje sporo kosztów. Jeśli z jakiegoś powodu preferujesz inwestowanie u zagranicznego brokera to mam dla Ciebie następujące uwagi i rady:

- Inwestycję w amerykańskie ETF-y (albo kontrakty CFD na takowe) oferuje DIF i Exante. Nie jestem pewien pozostałych platform, bo nie znalazłem na ich stronach żadnej oficjalnej notki o takiej możliwości.

- Pod względem prowizji zdecydowanie wygrywa broker Exante, ale chciałbym wspomnieć o jego ograniczeniach. Próg wejścia dla tego brokera jest dość wysoki (minimalna wpłata to równowartość 10 000 euro), a w każdej chwili trzeba mieć na rachunku aktywa warte przynajmniej 5000 euro. Dodatkowo każda wypłata z rachunku wiąże się z opłatą 30 euro. Jest to dobry rachunek, ale tylko do większych inwestorów, którzy rzadko będą dokonywać wypłat z rachunku.

- Poza tym nieźle pod względem wysokości prowizji wygląda rachunek w holenderskim DeGiro, które dodatkowo oferuje ponad sto ETF-ów zwolnionych z prowizji transakcyjnych (lista tutaj).

W tym wszystkim zastrzegam, że część powyższych brokerów oferuje kontrakty CFD (futures/derywaty) na ETF-y, a nie fizyczne jednostki funduszy. Sprawia to, że rzadko który broker wypłaci Ci dywidendy, gdyż kontrakty opierają się tylko na cenie aktywa bazowego. Cała specyfikacja kontraktów CFD wspiera raczej inwestowanie krotko-, a nie długoterminowe posiadanie ETF-ów przez lata, więc są one raczej poza sferą mojego zainteresowania.

Konsekwencje podatkowe każdej z opcji

Co prawda piąta część z cyklu o ETF-ach („ETF (5/6) – Jak rozliczyć podatek z ETF-ów? Zyski i dywidendy„) jest w całości poświęcona właśnie podatkom, ale nie mogę zignorować kwestii rozliczenia podatkowego przy porównaniu rodzajów kont, z których kupisz zagraniczne ETF-y. Bardzo istotne jest, byś rozumiał, że – choć kuszący – wybór zagranicznego konta brokerskiego będzie miał negatywny wpływ na Twój sposób rozliczenia z polskim urzędem skarbowym. Opiszę to w szczegółach w piątej części, ale by ułatwić Ci wybór konta, zamieszczam tutaj skróconą wersję tabelki, którą tam rozwinę:

| Rodzaj konta | Kupowane ETF-y | Rozliczenie zysków kapitałowych + formularz | Rozliczenie dywidend + formularz |

|---|---|---|---|

| Konto w polskim biurze lub domu maklerskim | Notowane w Polsce (na GPW) ETF-y (BETA/Lyxor) | Rozliczenie: Ty (PIT-38) na podstawie PIT-8C otrzymanego od domu maklerskiego. Przeliczenie walut: niepotrzebne. | Rozliczenie: dom maklerski. Przeliczenie walut: niepotrzebne Wyjątek: dywidendy z funduszu Lyxor SP500, które należy rozliczyć samemu. |

| Konto w polskim biurze lub domu maklerskim | Zagraniczne ETF-y | Rozliczenie: Ty (PIT-38) na podstawie PIT-8C otrzymanego od domu maklerskiego. Przeliczenie walut: dom maklerski, ale dla handlu na zagranicznych giełdach należy samodzielnie wypełnić i złożyć PIT/ZG. | Rozliczenie: Ty (PIT-38) na podstawie historii konta maklerskiego (brak informacji o dywidendach zagranicznych w PIT-8C). Otrzymujesz od domu maklerskiego dywidendę netto, pomniejszoną o ewentualny podatek zapłacony u źródła. Przeliczenie walut: Ty, samodzielnie. |

| Konto u zagranicznego brokera | Zagraniczne ETF-y | Rozliczenie: Ty (PIT-38 + PIT/ZG) na podstawie historii konta brokerskiego. Zagraniczni brokerzy w większości nie wysyłają formularza PIT-8C. Przeliczenie walut: Ty, samodzielnie. | Rozliczenie: Ty (PIT-38) na podstawie historii konta brokerskiego. Otrzymujesz od brokera dywidendę netto, pomniejszoną o ewentualny podatek zapłacony u źródła. Przeliczenie walut: Ty, samodzielnie. |

Niezależnie od wybranego konta brokerskiego nastaw się na więcej pracy związanej z podatkami niż w przypadku wyboru polskiego konta maklerskiego. Jednocześnie (o czym już pewnie wiesz) rozliczenie podatkowe dywidendy z zagranicznego funduszu ETF to coś, czego będziesz musiał dokonać samemu nawet w przypadku wyboru polskiego domu lub biura maklerskiego, gdyż informacje o niej nie znajdują się w wysyłanym przez instytucje corocznie formularzu PIT-8C. Jeśli dywidendy otrzymujesz z jednego lub dwóch ETF-ów to nie będzie to żadne „rocket science”, a raczej prosta kalkulacja, której dokonasz w 15 minut. Jeśli planujesz kupić 10 lub więcej różnych ETF-ów to sugeruję Ci wybieranie funduszy typu gromadzącego (Accumulating/Total Return), gdyż będziesz miał dużo mniej pracy z rozliczaniem podatków z dywidend. Tyle póki co, ponieważ poświęcę temu cały osobny wpis, który wydam w niedalekiej przyszłości ;).

Inwestowanie pośrednie w ETF-y i produkty ETF-o-podobne

Dla tych, którzy z jakiegoś powodu nie chcą podejmować się własnoręcznego, bezpośredniego inwestowania w fundusze pasywne, w polskiej ofercie jest obecnie kilka alternatyw. Dwie z nich są w pełni regulowane, ale za fasadą doradztwa i pasywności kryją się zwyczajne fundusze inwestycyjne (przeciwieństwo ETF, o czym mogłeś przeczytać w pierwszym wpisie z serii: „ETF (1/6) – Co to są fundusze ETF i dlaczego warto w nie inwestować?„). Najciekawsze jest to, że te oferty z pozoru przypominają ETF-y, ale wystarczy trochę doczytać i przetestować te rozwiązania, by zauważyć, że pod płaszczykiem „pasywności” znajdują się często produkty o kosztach prawie tak wysokich, jak w przypadku funduszy aktywnie zarządzanych, które opisałem między innymi w tym wpisie. Muszę jednak przyznać, że na przykład fundusze pasywne oferowane przez PZU (inPZU, które opisałem w tym wpisie) jak na polskie fundusze z zabezpieczeniem walutowym faktycznie są dość nisko-kosztowe, więc niektóre z nich mogą w pewnym sensie konkurować z ETF-ami, o czym zaraz przeczytasz.

Trzecią opcją jest zyskujące popularność robo-doradztwo (ang. „robo-advisory”), które ma pomóc zupełnie „zielonym” inwestorom wybrać odpowiedni ETF lub inny instrument finansowy dla siebie. Na wstępie zaznaczę, że inwestowanie w cokolwiek innego od obligacji skarbowych bez jakiejkolwiek wiedzy finansowej to według mnie szaleństwo. Z tego powodu zachęcam do poczytania artykułów w kategorii inwestowanie na moim blogu przed podjęciem jakiejkolwiek decyzji inwestycyjnej. Słuchanie ludzkiego doradcy (czyt. sprzedawcy z banku) lub robo-doradcy bez podstaw zarządzania finansami doprowadzi Cię tylko do strat, więc zanim omówię te trzy usługi, przestrzegam przed inwestycyjnymi „drogami na skróty”.

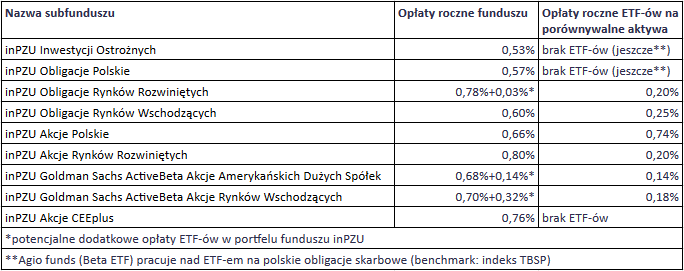

Fundusze indeksowe inPZU

Wprowadzone już jakiś czas temu fundusze inPZU są promowane jako nisko-kosztowe fundusze indeksowe, którymi faktycznie są. Nie mają one jednak zbyt wiele wspólnego z ETF-ami, ponieważ nie da się ich kupić na giełdzie, a jedynie przez stronę internetową TFI PZU, a ich notowania – zupełnie jak innych funduszy tradycyjnie zarządzanych – nie odbywają się w systemie ciągłym. PZU w rzeczywistości zaoferowało nam (obecnie) dziewięć funduszy pasywnych, które zarządzane są podobnie do ETF-ów. Są one jednak dość znacznie droższe od ETF-ów jeśli chodzi o opłaty roczne, których wartość na dzisiaj przedstawiłem w tabeli poniżej:

O ile opłata roczna rzędu 0,8% oraz brak prowizji za zakup, oraz sprzedaż jednostek funduszy wygląda w porównaniu z polskimi funduszami aktywnymi prowadzonymi przez Towarzystwa Funduszy Inwestycyjnych (TFI) całkiem dobrze, to głębsza analiza składu funduszy budzi pewne zastrzeżenia. W przypadku inwestujących w akcje zagraniczne funduszy „CEEplus” oraz ActiveBeta, które dodatkowo mają zabezpieczenie walutowe wobec PLN opłata rzędu 0,8% może wydawać się uczciwa. Niestety, zupełnie inaczej wygląda to dla funduszy inwestujących np. w obligacje, a już w ogóle z bony skarbowe („inPZU inwestycji ostrożnych”) i inne instrumenty z rynku pieniężnego.

Zupełnie nie rozumiem polityki funduszu, który pobiera co najmniej 0,5% opłaty rocznej zarówno w przypadku zagranicznych akcji, jak i polskich obligacji skarbowych czy bonów skarbowych i weksli. Zachęcam Cię, byś rzucił okiem na prowizje dla zagranicznych ETF-ów obligacyjnych na mojej liście ETF-ów. Skoro zagraniczne ETF-y pobierają średnio 0,12% opłaty za handel obligacjami to dlaczego polski fundusz za kupowanie ich w jednym kraju (do tego kraju swojej rezydentury) pobiera 0,5% rocznie lub więcej? Mimo to akcyjna oferta inPZU jest lepsza od kilku lepiej i nowocześniej brzmiących ofert, o czym się zaraz przekonasz.

Usługa Inwestomat w PKO BP

Cóż. Ze względu na samą nazwę tego inwestycyjnego doradcy powinienem mu przyznać jakieś punkty. Tymczasem po głębszej analizie tego rozwiązania przyznam mu wiele punktów… tyle że ujemnych. Spokojna głowa, nie przyznam „Inwestomatowi” PKO punktów ujemnych za to, że obrał identyczną nazwę do bloga Inwestomat, który właśnie czytasz. To z mojej strony wyrozumiałe, biorąc pod uwagę datę pierwszej publikacji na moim blogu (16 października 2019 r.) wobec daty powstania „Inwestomatu” PKO (15 listopada 2019 r.). Żarty na bok. Usługa największego polskiego banku reklamowana jest jako „doradca inwestycyjny”, ale zaraz wyjaśnię Ci w skrócie czym „Inwestomat” jest, a czym nie jest. Zacznijmy od tego, czym doradca inwestycyjny PKO nie jest?

- Nie jest on nisko-kosztowym ETF-em. Co więcej nie jest on w ogóle ETF-em.

- Nie jest intuicyjny w obsłudze i nie jest doradcą inwestycyjnym.

- Nie jest ani darmowy, ani tani. Owszem, skorzystanie z usługi jest darmowe, ale już zakup funduszy aktywnych, które „Inwestomat” wypluwa, wcale taki tani nie jest.

Czym zatem „Inwestomat” PKO jest?

- Ankietą z 10 pytaniami, która na wyjściu sugeruje Ci, który (jeden) fundusz aktywny PKO powinieneś kupić oraz „pomaga Ci” w niego zainwestować. To typowy fundusz aktywny, więc nie jest on notowany na żadnej giełdzie.

- „Doradcą”, który informuje Cię o sugerowanym portfelu w rodzaju 50% akcji, 35% ETF-ów i 15% obligacji. Nic, czego średnio-świadomy inwestor nie zbuduje samemu.

- Teraz najgorsze: ten „darmowy doradca” doradzi Ci zainwestowanie w fundusz, którego zakup kosztuje między 2%, a 4,5% wpłacanych środków. Co gorsza, opłata za jego zarządzanie jest naprawdę wysoka, gdyż wynosi aż 2,1% w skali roku + premia za sukces (ok. 1% przy każdych 10 punktach procentowych zwrotu rocznego powyżej benchmarku).

Nie chcę zanadto krytykować swojego imiennika, ale doradca inwestycyjny PKO to taka ankieta-pułapka, namawiająca do inwestowania w drogi fundusz o dosyć prostej konstrukcji. „Inwestomatowi” mówię zatem zdecydowane nie, tym samym bardziej doceniając pasywnie zarządzane fundusze inPZU, które przynajmniej nie pobierają od inwestora 1,5-2% rocznie, dzięki czemu stają się w odpowiedniej perspektywie znacznie tańsze. Więcej o funduszach inwestycyjnych serwowanych polskim klientom przez TFI przeczytasz we wpisie „Czy warto inwestować w fundusze TFI? Prześwietlam polskie fundusze„, ale ostrzegam, że przy zagranicznych ETF-ach wypadają one na razie dość blado.

Obserwuj mnie na Twitterze:

Subskrybuj mój kanał YouTube:

Robodoradcy inwestycyjni

Ostatnią omawianą kategorią będą bardzo ostatnimi czasy modni „robodoradcy inwestycyjni” typu ETFmatic czy Finax. Czy te serwisy wypadną w porównaniu lepiej od nie-robodoradcy PKO w formie „Inwestomatu”? Gdy analizowałem oferty ETFmatic (obecnie Aion Bank) i Finax, szybko doszedłem do wniosków, że są to usługi dość podobne. O robodoradcach i ich moim zdaniem drogich usługach napisałem też osobny wpis tłumaczący, dlaczego nie korzystam z usług robodoradców, do którego lektury zachęcam wszystkich zainteresowanych ich ofertą. Wracając do ofert robodoradców i tego, czym dokładnie zajmują się oferujący takie usługi w kontekście kilku najważniejszych dla inwestora wymiarów oferty:

- Instrumenty finansowe. Na plus jest to, że obydwaj robodoradcy inwestują Twoje środki w ETF-y. Prawdziwe fundusze pasywne, a nie naśladujące indeksy, drogie fundusze aktywne.

- Rozeznanie. Kolejnym plusem jest to, że zanim rozpoczną inwestowanie Twoimi pieniędzmi, dokonują one w miarę szczegółowej, a przy tym „lekkostrawnej” analizy Twojej sytuacji życiowej i skłonności do ryzyka.

- Bezpieczeństwo środków. Finax jest domem maklerskim na Słowacji, więc słowackie prawo zapewnia bezpieczeństwo wpłaconych środków do wysokości 50 000 euro. Mimo wszystko jako Polak mam większe zaufanie do polskich instytucji i sugerowałbym ostrożność przy przelewaniu pieniędzy firmom zagranicznym. Może to uprzedzenie, ale „better safe than sorry”.

I tutaj plusy obydwu serwisów się według mnie kończą, ponieważ:

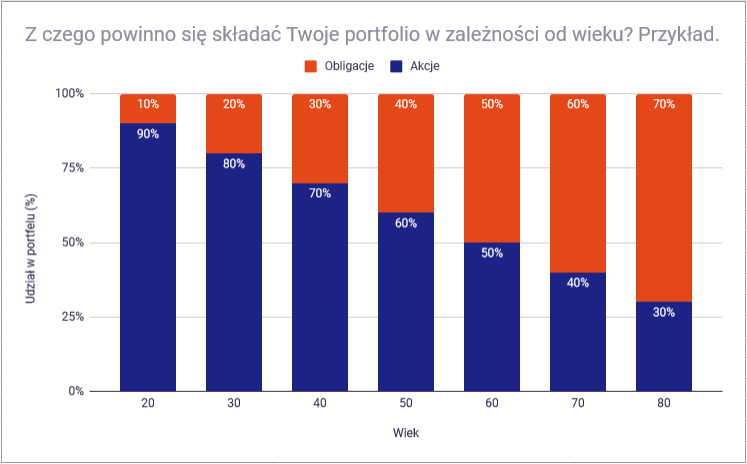

- Ich funkcjonalność pozostawia wiele do życzenia. Za lekkim i ładnym interfejsem aplikacji stoi usługa, dobierająca do 10 ETF-ów (Finax) oraz do kilkudziesięciu (ETFmatic) w zależności od wieku i profilu ryzyka inwestora. Korzystając z obu serwisów, wydawało mi się, że prosty wykres narysowany przeze mnie w 3 minuty dobrze (choć trochę sarkastycznie) podsumowuje możliwości analityczne ich „robotów”:

- Opłaty. Choć ETFmatic pobiera rocznie pomiędzy 0,55%, a 0,73% opłaty (źródło) to słowacki Finax ceni swoje usługi już trochę wyżej, inkasując 1,2% rocznie (liczone już z VAT-em). Ponadto słowackie biuro maklerskie za robo-doradztwo pobiera dodatkowe 1,2% opłaty przy wpłacie poniżej 1000 euro, podczas gdy wpłata powyżej tej kwoty jest już darmowa. W przypadku ETFmatic wysokość pierwszej wpłaty to minimum 1000 euro, dolarów lub funtów. Później można już inwestować mniejszymi kwotami rzędu 100 dolarów.

- Skala. ETFmatic jest już sporą i znaną na rynkach firmą (istnieje od 2013 r.), a Finax dopiero raczkuje. Według tego źródła Finax pod koniec 2019 roku miał 3846 aktywnych klientów oraz 20,2 mln euro aktywów w zarządzaniu. Średni klient Finax posiada więc u robo-doradcy około 5200 euro lub nieco ponad 23 000 złotych. To i tak sporo, biorąc pod uwagę prostotę, którą oferuje Finax. Być może usługa ma kilku gigantycznych klientów na Słowacji, a wielu inwestorów bardzo drobnych, ale DM Finax nie upublicznia takich informacji.

Ogólnie mam mieszane uczucia co do obydwu usług. Bliższy nam kulturowo i geograficznie, słowacki Finax to usługa dość prosta jak na koszta, które generuje. Reklamując się, że 1,2% to „naprawdę mało” za prowadzenie portfela, pragnę przypomnieć, że fundusze pasywne inPZU za udział w swoich funduszach wymagają opłaty w wysokości 0,5%-0,9% rocznie. ETFmatic jest usługą nieco bardziej złożoną oraz tańszą od Finaxu, więc jeśli już musisz korzystać z robo-doradztwa to raczej sugeruję Ci spróbowanie z tym pierwszym.

Które konto jest dla Ciebie?

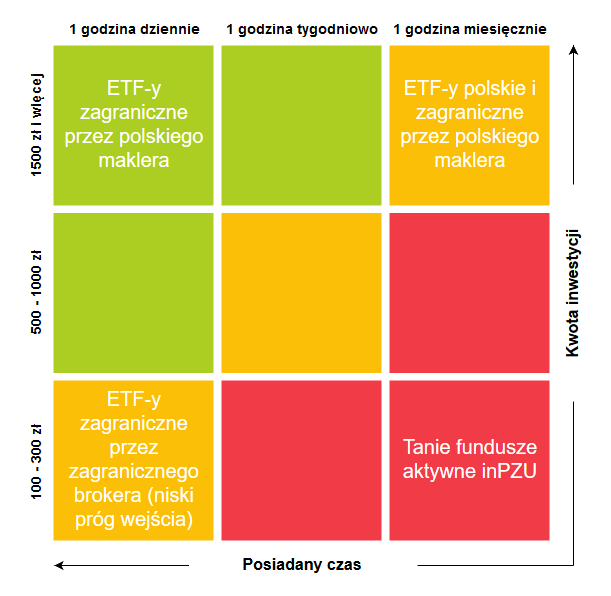

Doszliśmy właśnie do sedna wpisu, a zarazem podrozdziału, na który prawdopodobnie czekałeś. Mam nadzieję, że podczas czytania tego artykułu, będącego zarazem trzecią część cyklu o ETF-ach, stopniowo poznawałeś wszystkie „poziomy” inwestowania w ETF-y i produkty ETF-o-podobne. Wiesz też za pomocą jakich kont, usług i aplikacji możesz w te instrumenty inwestować. Ostatnią rzeczą, którą chcę Ci przekazać, jest moja porada odnośnie sugerowanych kont i narzędzi w zależności od posiadanych środków oraz czasu, który na inwestowanie możesz lub chcesz przeznaczyć. Nawiążę tu mocno do innego wpisu na moim blogu „Jak prosto zainwestować pierwsze pieniądze?„, w którym wziąłem pod uwagę inwestorów-nowicjuszy będących w różnych sytuacjach życiowych, sugerując im określony sposób inwestowania oraz dzieląc się listą przydatnych książek.

Masz mało czasu na inwestowanie

Mało czasu i niewielki kapitał

Jeśli Twój kapitał jest obecnie mniejszy niż 10 000 złotych, miesięcznie wpłacasz poniżej 300 zł, a czasu na inwestowanie masz godzinę w miesiącu lub mniej to ranking rozwiązań dla Ciebie wygląda następująco:

- Skorzystanie z oferty funduszy pasywnych inPZU. Może i to nie ETF-y, ale ich akcyjne fundusze są stale relatywnie tanie w skali roku, a za wpłatę (nawet 100 zł) nie zapłacisz żadnej prowizji.

- Polskie konto maklerskie i kupowanie funduszy ETF dostępnych na GPW. Zakup jednostek Lyxor’a na S&P 500 co trzeci miesiąc (by nie przepłacić prowizji) to optymalna strategia.

Mało czasu, ale spory kapitał

Ten podrozdział dotyczy osoby, która chce zainwestować powyżej 10 000 złotych, a miesięcznie może na inwestycje przeznaczyć 500-1000 złotych lub więcej. Jeśli jesteś w tej kategorii, ale nie bardzo potrafisz lub nie chcesz zagospodarować na inwestowanie więcej niż godzinę w miesiącu, to ten ranking jest dla Ciebie:

- Konto maklerskie z możliwością inwestowania na rynkach zagranicznych. mBank lub DM BOŚ (BOSSA) w przypadku transakcji powyżej 6500 złotych, a XTB poniżej. Mimo braku czasu spokojnie dokupuj np. globalne fundusze indeksowe (więcej o strategiach budowania portfela w części szóstej cyklu o ETF-ach, czyli „ETF (6/6) – Jak zbudować portfel inwestycyjny z ETF-ów?„).

- Konto maklerskie z możliwością inwestowania na GPW. Opcja atrakcyjna, zwłaszcza jeśli kwoty jednorazowych inwestycji są bliższe 1000 zł niż 6000-7000 złotych ze względu na mniejsze kwoty minimalne prowizji przy handlowaniu ETF-ami notowanymi na GPW.

- Skorzystanie z oferty ETFmatic, ponieważ wymaga ona sporej pierwszej wpłaty (ok. 4000 złotych), ale pozwala oszczędzić czas i „automatycznie” zarządza Twoimi pieniędzmi.

Polub moją stronę na Facebooku!

Znajdziesz tam mnóstwo przydatnych informacji o finansach i inwestowaniu

Masz dużo czasu na inwestowanie

Masz dużo czasu, ale niewielki kapitał

Osoby, które mają na inwestowanie sporo czasu, czyli przynajmniej godzinę w tygodniu, są w uprzywilejowanej pozycji w stosunku do tych z poprzedniego akapitu. Nie straszny im nawet niewielki kapitał, gdyż także do niego można dopasować odpowiednie konta maklerskie:

- Zagraniczne konto brokerskie z jak najniższym „progiem wejścia” oraz prowizją minimalną. Przy dobrych wiatrach uczynisz inwestowanie kwotami rzędu 300-500 zł miesięcznie opłacalnym, zachowując jednocześnie szerokie możliwości wyboru aktywów (w końcu masz czas na ich selekcję, prawda?).

- Polskie konto maklerskie i inwestowanie w ETF-y notowane na GPW. Także tutaj pamiętaj o tym, by nie inwestować kwotami, które nie łapią się na prowizję minimalną u Twojego maklera. Opcji trzeciej w tym przypadku nie ma, bo dwie pierwsze w pełni pokrywają Twoje potrzeby.

Masz dużo czasu i spory kapitał

Witaj w kategorii „dużo czasu i spory kapitał”! Oto co możesz zrobić, dysponując zarówno całkiem pokaźnymi środkami, jak i czasem na ich zainwestowanie i doglądanie:

- Załóż konto maklerskie w mBanku lub XTB (jak wyżej, w zależności od kapitału pojedynczych transakcji – mBank między 7000, a 15 000 zł, a XTB powyżej tej kwoty). Samodzielnie podejmuj decyzje inwestycyjne, edukuj się, czytając książki i dobre blogi finansowe, ale mimo to postaw na ETF-y w swoim portfelu (przynajmniej częściowo).

- Zagraniczne konto brokerskie z dostępem do giełd amerykańskich. Mając czas i pieniądze możesz śmiało spróbować swoich sił z ETF-ami z USA. Uważaj tylko na to, czy kupujesz faktyczny instrument bazowy (czyli jednostki ETF-a), czy CFD, a więc kontrakt terminowy na takim instrumencie oparty. Opcji trzeciej w tym przypadku też nie ma, gdyż dwie powyższe są wystarczająco dobre do inwestowania z dużą dozą wolności i kreatywności.

Na koniec załączam dobrze Ci już znaną matrycę z dziewięcioma kwadratami. Tym razem w poszczególnych polach znajdziesz podsumowanie kont/platform, za pomocą których polecam Ci inwestować w ETF-y i nie tylko:

Podsumowanie

Jeżeli czytasz te słowa, to przeszedłeś ze mną przez kolejną długą i wyboistą przeprawę. W tym momencie wiesz już nie tylko, czym są ETF-y, jak ich szukać i je analizować, ale również jak kupić ETF. Szczególnie przydatny mógł się dla Ciebie okazać poprzedni rozdział, w którym starałem się zawrzeć jak najbardziej spersonalizowane sugestie dotyczące wyboru odpowiedniego konta lub platformy. Z zasady mój blog ma za zadanie przede wszystkim edukować, więc wybacz mi uprzedzenie wobec ekspertów, którzy skorzy są do „zarządzania” Twoimi aktywami, jeśli tylko im słono za to zapłacisz.

Nie zrozum mnie źle: nie ma nic złego w doradztwie inwestycyjnym za pieniądze, gdy robi to profesjonalista, a klient rozumie, za co oraz ile płaci. Problem w tym, że niektóre „gotowce inwestycyjne”, podobnie jak usługa PKO BP, nie informują o wysokich kosztach przystąpienia i prowadzenia portfela na stronie głównej z ofertą. Z tego i wielu innych powodów będę Cię zachęcał do „własnoręcznego” inwestowania w ETF-y, niezależnie od posiadanego czasu i środków.

Jeśli wpis się podobał, to zapraszam Cię do zostawienia komentarza pod wpisem oraz podzielenia się nim ze znajomymi lub współpracownikami. Jednocześnie przypominam o możliwości zapisania się do newslettera (szary box poniżej), do którego subskrybentów wysłałem ostatnio mały prezent w postaci ulepszonej listy ETF-ów. Poza newsletterem często piszę na moim fanpage’u na Facebooku, na którym znajdziesz wiele unikalnych treści, niekoniecznie pokrywających się z tymi publikowanymi na blogu. Jeśli namówiłem Cię do inwestowania w ETF-y, to będę zobowiązany, jeśli założysz konto maklerskie w XTB z tego linku lub konto w DM BOŚ z tego linku. W oczekiwaniu na część czwartą (o opłatach związanych z ETF-ami) zachęcam Cię do posłuchania mojego podcastu oraz do kupienia i przeczytania jednej z dobrych lektur z polecanych. Wielkie dzięki za to, że ze mną jesteś!

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.

Oferowane instrumenty finansowe, zwłaszcza z dźwignią, niosą ryzyko strat przekraczających zainwestowany kapitał.

Zdjęcie główne wpisu pochodzi z tego źródła, a użyte jest na podstawie tej licencji.