Gdy prawie wszystko traci na wartości.

Nad tym, w co inwestować w czasach inflacji swój kapitał, intensywnie zastanawiają się zarówno początkujący inwestorzy, jak i prawdziwi inwestycyjni „wyjadacze” z wieloletnim doświadczeniem. W ostatnich miesiącach inwestorzy czują, że stoją pod ścianą, mając wrażenie, że prawie wszystko na giełdzie traci na wartości. W takiej sytuacji trudno jest im utrzymać wcześniej obrany kurs, niezależnie od tego, czy byłby on zupełnie pasywny, czy niezwykle aktywny, skomplikowany i wymagający czasu oraz dogłębnych analiz. Świadczy o tym również to, że nigdy wcześniej nie otrzymałem tylu maili z prośbami o wyjaśnienie tych spadków lub po prostu dodanie otuchy nowicjuszowi, który inwestować zaczął „na górce” okresu listopada 2021 – stycznia 2022. Taka osoba po zanotowaniu 20- lub 30-procentowych strat może teraz czuć, że giełda to kasyno, można na niej jedynie stracić, a inwestowanie to hazard i zajęcie tylko dla wybranych. A przecież chciała się tylko dowiedzieć się, w co inwestować w czasie wysokiej inflacji i z tego, czy z innych źródeł wyczytała, że akcje nie są złym pomysłem, a teraz, po zaledwie kilku miesiącach, jest już tak dużo „pod wodą”, czyli na dużej stracie.

Problemem tej osoby nie jest fakt, że zainwestowała swoje oszczędności w akcje, a to, że spodziewała się wiecznych wzrostów i gwarancji braku utraty kapitału. Inwestowanie w akcje, mimo że w długim terminie znacznie bardziej dochodowe od inwestowania w obligacje, wiąże się z ryzykiem tymczasowej lub permanentnej utraty kapitału i każda osoba inwestująca w ten sposób swoje pieniądze powinna być tego świadoma. Osoby, które zainwestowały całe oszczędności w indeks akcji na początku tego roku, mogą teraz myśleć, że kupując polskie detaliczne obligacje skarbowe (np. COI lub EDO) nominalnie nie straciłyby ani grosza, a zamiast tego są 20 lub 30% na minusie. Ci, którzy zaufali „kryptoentuzjastom” i w ostatnim roku wrzucili środki w kryptowaluty, mogli stracić nie 20 lub 30%, a nawet do 70-90% swoich środków (w zależności od tego, czy kupili Bitcoina, czy jedną z mniejszych kryptowalut).

A jednak akcje renomowanych spółek i główne kryptowaluty w ostatnich 5 latach mogły przynieść wielokrotnie więcej zysku, niż zostałoby „przepalone” w ostatnich miesiącach. Może dlatego warto patrzeć na swoje inwestycje w dłuższym terminie i nie załamywać się po pierwszych „papierowych” stratach? Ten wpis piszę nie tylko po to, by rozliczyć ostatnie 6 miesięcy swojego inwestowania, opisać swój portfel oraz zasugerować, na jakie inwestycje w czasie inflacji można się zdecydować. Robię to także, aby dodać trochę otuchy i zdrowego rozsądku wszystkim, którzy tracą teraz wiarę w zasadność i sens inwestowania, ponieważ kilka lat temu także byłem w podobnej sytuacji i wiem, co mój „stary ja” powinien wtedy usłyszeć.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- W co inwestować w czasie wysokiej inflacji i dlaczego mimo wszystko warto inwestować, a nie przejadać swoich nadwyżek.

- Jak drogie są światowe giełdy w połowie 2022 roku.

- Jak wygląda mój portfel po kilku miesiącach spadków indeksów akcji.

- Jaką stopę zwrotu przyniósł mój portfel przez kilka ostatnich miesięcy.

- Jak działa moja eksperymentalna strategia inwestycyjna i dlaczego jej stosowanie zapewnia mi spokój.

Powiązane wpisy

- W co inwestować w drugiej połowie 2023 roku?

- W co inwestować w 2023 roku? Czas wielkiej niepewności

- W co inwestować w 2022? Mój portfel na 2022 rok

- W co inwestuję w drugim półroczu 2021 roku? Mój portfel inwestycyjny

- Jak ochronić oszczędności przed inflacją?

- Jak nie martwić się o swoje pieniądze? Finansowe zen

- Na szlaku do finansowej niezależności – aktualizacja 2022

Mój inwestycyjny rachunek sumienia

Zanim poruszę temat tego, w co i jak inwestować w czasie inflacji, chciałbym podkreślić pewną istotną kwestię. Mądrzy i doświadczeni inwestorzy z pewnością wiedzą, że racjonalne inwestowanie wymaga przede wszystkim dyscypliny i gotowości do trzymania się wcześniej obranego planu. Żartobliwie napisałbym nawet, że sam plan niekoniecznie musi być jakiś genialny i tak długo, jak zakłada posiadanie przynajmniej 50% portfela w światowych spółkach przez większość czasu, tak długo trzymanie się go powinno przynieść inwestorowi dobre rezultaty. Plan musi być jednak prosty do realizacji, więc wszystkie osoby, które posiadając obecnie 100% kapitału w akcjach, piszą do mnie maile w strachu przed dalszą utratą środków, powinny wyciągnąć z tej sytuacji odpowiednie wnioski.

O wiele lepiej jest prowadzić przez całe życie pasywny portfel w proporcji 40% akcji i 60% obligacji i kosztem stopy zwrotu każdą noc swojego życia przespać spokojnie, niż posiadając 100% akcji, „szukać górek i dołków”, nie mogąc wytrzymać presji spadków w korektach, krachach i kryzysach. Słynne powiedzenie Warrena Buffetta głoszące, że dopiero podczas odpływu okazuje się, kto pływał nago, nagle okazuje się tak rzeczywiste i namacalne, bo wokół pojawia się wielka grupa „inwestorów bez strojów kąpielowych”, którzy nagle wynurzyli się z wód wieloletniej hossy. Chociaż sam jestem inwestycyjnym nowicjuszem, bo zaczynałem w 2011 roku, więc ominęły mnie kryzysy lat 2000 i 2008, to widzę w tej sytuacji wszystko, przed czym ostrzegali mądrzejsi i bardziej doświadczeni ode mnie i dzięki temu z wielkim spokojem przeżywam spadki ostatnich miesięcy oraz inne zjawiska, z którymi wiąże się inwestowanie w czasach inflacji.

Co pisałem w 2021 roku o rynkach akcji?

Mimo że nie należę do osób, które „mają zawsze rację” i raczej nie przyjaźnię się z tak myślącymi ludźmi, to ten jeden raz pozwolę sobie napisać „a nie mówiłem?”, przytaczając swoje własne słowa pochodzące z ostatnich dwóch wpisów portfelowych. W wydanym rok temu wpisie „W co inwestuję w drugim półroczu 2021 roku? Mój portfel inwestycyjny” napisałem następujące słowa:

[…] sytuacja stale nie jest dla mnie zbyt komfortowa. Po pierwsze: jesteśmy teraz w dziwnej sytuacji, w której akcje są zwyczajnie drogie, a więc pomimo świetnego wyniku z części akcyjnej mojego portfela, wcale nie czuję, jakbym chciał mieć w nim wyższy udział akcji. Jestem świadomy, że „market timing nie działa” i że kolejne 2-3, a nawet 5 lat na giełdach może tworzyć się coś na kształt „bańki internetowej” z 2000 roku, a moja niewielka, bo 40% część akcyjna portfela może wzrosnąć o kolejne 20, 50, a nawet 100%. Problem w tym, że jakoś nie mam ochoty ryzykować większością mojego ciężko zarobionego kapitału obecności na parkiecie, gdy „dojdzie co do czego”.

Potwierdziłem je w napisanym i wydanym w grudniu 2021 roku tekście „W co inwestować w 2022? Mój portfel na 2022 rok„, pisząc:

[…] Przyszłości nie znamy, ale nie mam na tyle odwagi, by kłócić się z faktami, a te wskazują, że główny rynek świata – w przeciwieństwie do wielu innych globalnych giełd – wyceniany jest „bardzo optymistycznie”

Jeśli czytasz moje teksty, to z pewnością wiesz, że do rynków finansowych mam sporo pokory i nigdy nie patrzę na siebie jako na „guru”, którym zresztą nie jestem. W 2019 roku, czyli na chwilę po założeniu tego bloga, myliłem się co do wyceny giełd niemiłosiernie, sądząc, że już wtedy mieliśmy na S&P 500 drożyznę (C/Z indeksu dużych spółek amerykańskich wynosiło wtedy około 22-23). Los zweryfikował moje poglądy, bo między końcem 2019 roku a obecnym szczytem w styczniu 2022 roku S&P 500 Total Return wzrósł jeszcze o 50%.

Nie sprawiało to jednak, że stałem się ofiarą FOMO, czyli strachu przed tym, że coś mnie omija, ponieważ mój plan był jasno zdefiniowany, a część nieakcyjna dość atrakcyjna pod kątem stopy zwrotu, więc łatwo było mi zachować dyscyplinę i nie rozszerzać wtedy znacznie swojej pozycji akcyjnej. W każdym razie śpię od kilku miesięcy dość spokojnie i jeśli widzisz mnie odpisującego na komentarze o 5 rano to raczej ze względu na pasję towarzyszącą tworzeniu tych treści niż na tzw. stres inwestycyjny, czego pewnie nie mogą powiedzieć „kryptoentuzjaści”, którzy od wielu miesięcy pouczali mnie o wyższości krypto nad akcjami.

Co pisałem w 2021 roku o kryptowalutach?

W ostatnich miesiącach niezmiennie ostrzegałem jednak przed kryptowalutami, które w długim terminie (choć z racji ich niedługiego stażu, „długi termin” dla krypto oznacza kilka lat, a dla akcji przynajmniej kilkadziesiąt) przynosiły wprost fenomenalne stopy zwrotu, to w krótkim są i były niezwykle zmienne i niebezpieczne dla (zwłaszcza) początkujących inwestorów. Ostrzegałem przed tym choćby pod postacią memów, które publikowałem na mojej stronie na Facebooku, z których trzy przykładowe prezentuję poniżej:

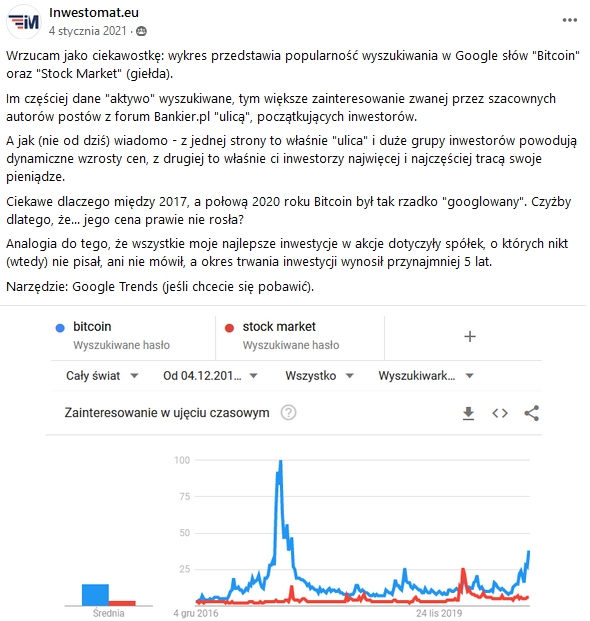

Pod wieloma postami z tej serii prowadziliśmy żywe dyskusje, czego świetnym przykładem będzie mój post z 16 listopada 2021, w którym ostrzegałem początkujących inwestorów przed lokowaniem swoich nadwyżek w „bezpieczne kryptowaluty”. Osoby, które są członkami naszej grupie na Facebooku (już prawie 7000 osób) od dawna, zapewne pamiętają też mój post z początku „krypto-bańki) 2020 i 2021 roku, który pozwolę sobie tutaj przywołać:

Dodam też, że tamtego dnia Bitcoin kosztował 34 000 dolarów, więc prawie pięciokrotnie więcej niż rok wcześniej, czyli w styczniu 2020 roku. Bitcoin był już zatem po 500% wzroście, a czekał go jeszcze ponad 100% wzrost ceny, który przypadł na listopad 2021 roku, kiedy Bitcoin osiągnął swoje obecne maksimum wynoszące ponad 69 000 dolarów amerykańskich. Znany cytat Marka Twaina głosi, że historia się nie powtarza, ale rymuje, co świetnie „spina się” z moim postem na grupie, w którym skupiałem się na pokazaniu podobieństwa między popularnością hasła „Bitcoin” w wyszukiwarce Google między 2017 a 2021 rokiem.

W moim wpisie na grupie postulowałem, że Bitcoin staje się tym popularniejszy (oraz atrakcyjniejszy) im droższy się staje na giełdzie, więc liczba „krypto-naganiaczy” rośnie wraz ze wzrostem ceny tej kryptowaluty, co… napędza kolejne jej wzrosty. Nigdy nie napisałem, że Bitcoin jest zły i że skazany jest na porażkę. Ba! Bardzo często piszę nawet, że nie ma nic złego w „zabawie” małą częścią (np. 1, 2 lub 3%) portfela, co wykorzystać można np. na zakup wybranych przez siebie kryptowalut. Pisałem jednak też, że Bitcoin nie nadaje się na trzon rozsądnego portfela inwestycyjnego, ponieważ nie istnieje dobry model jego wyceny, a ta uzależniona od „trudności wydobycia kolejnej jednostki” tworzona jest zwykle „pod tezę” i by przekonać rozmówcę do swoich racji.

Gdy dodamy do tego jeszcze fakt, że entuzjaści kryptowalut słysząc pytania o to, w co inwestować w czasie inflacji, często odpowiadają „w kryptowaluty”, to robi się to nie tylko nielogiczne, ale też niemoralne i po prostu szkodliwe dla nowicjuszy, którzy do inwestowania mają kilka lub kilkanaście tysięcy złotych i jeszcze nie zaznajomili się z potencjalnym ryzykiem tej „inwestycji”. Kryptowaluty cechują się zmiennością wielokrotnie wyższą od akcji, a jako że zmienność jest w nowoczesnej teorii portfelowej główną miarą ryzyka, to chyba nietrudno zrozumieć, dlaczego są one w moich oczach – w przeciwieństwie do akcji – narzędziem do spekulacji, a nie do długoterminowego i rozsądnego inwestowania. A skoro już przy akcjach jesteśmy, to płynnie przejdźmy o rozdziału o indeksach giełdowych 2022 roku, które po wielu miesiącach wzrostów zaczęły tracić na wartości.

Indeksy giełdowe w drugiej połowie 2022

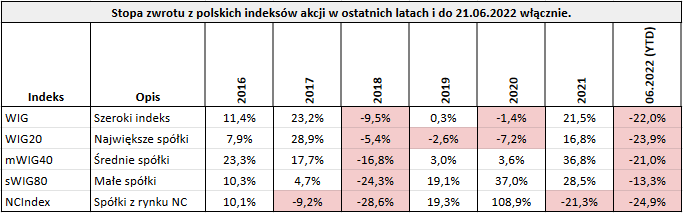

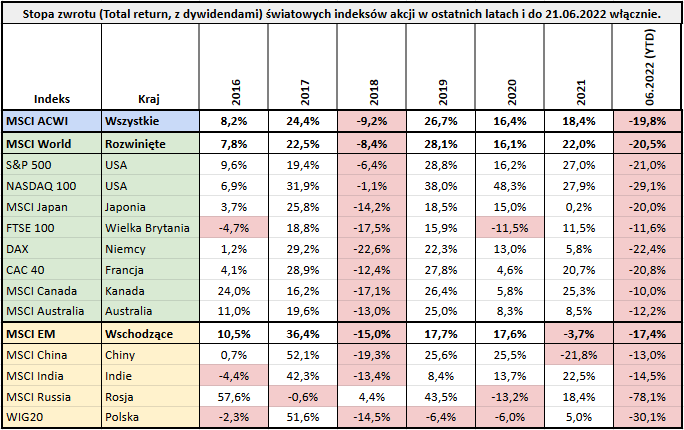

Osoby, które spodziewają się po giełdzie jedynie wzrostów, z pewnością są teraz nieco rozczarowane, ponieważ większość głównych indeksów giełdowych staniała od początku 2022 roku przynajmniej o 20%. Z perspektywy amerykańskiego inwestora jedną z najgorszych jest nasza giełda, ponieważ indeks największych spółek, czyli WIG20 w ujęciu dochodowym (Total Return, uwzględniając reinwestycję dywidend) staniał od końca zeszłego roku już o 30%, ponieważ do relatywnie słabego indeksu dokładamy też słabnącą walutę, jaką jest polski złoty. Dobrym kontekstem będzie zatem pokazanie jak mocno potaniały już światowe indeksy giełdowe.

Jak mocno staniały światowe akcje?

Choć powyższa tabela zawiera dane z ostatnich 6,5 roku, więc nie powinno się na jej podstawie formułować daleko idących wniosków, to możemy się pokusić o kilka obserwacji.

- Kiedy na giełdzie w USA jest gorzej, to zwykle gorzej robi się także na innych giełdach. Wynikać to może z ogromnego kapitału, który Amerykanie i amerykańskie fundusze inwestycyjne inwestują poza USA i który „zachowuje się” podobnie do reszty ich portfela.

- Wzrosty na S&P 500 i NASDAQ 100 nie oznaczają jednak wzrostów na całym świecie. Spółki amerykańskie dominują giełdy światowe w ostatnich kilku latach, co odczuje nie tylko inwestor, który wybrał indeks największych polskich spółek, czyli WIG20.

- Jeśli ktoś zainwestował w 2019 lub 2020 roku w akcje rosyjskie, ponieważ „były rekordowo tanie”, to reakcja na inwazję Rosji na Ukrainę mogła jego portfel bardzo zaboleć. To kolejny argument „za” inwestowaniem globalnym i niewybieraniem poszczególnych rynków, zwłaszcza jeśli ryzyko polityczne inwestycji w nie jest bardzo wysokie.

Te proste wnioski nie pomagają jednak w zrozumieniu tego, w co inwestować pieniądze w czasie inflacji, ponieważ same ceny nie świadczą o atrakcyjności danej grupy aktywów. Żeby poprawnie wycenić akcje wybranej spółki lub cały ich indeks, należy badać nie tylko licznik (cenę), ale też mianownik (wartość, mierzoną np. zyskiem netto) firmy lub indeksu giełdowego. Co z indeksami światowymi, czyli MSCI ACWI, MSCI World i MSCI Emerging Markets? W uśrednianiu stóp zwrotu radzą sobie naprawdę świetnie, więc jeśli powyższa tabela nie przekona Cię do niewybierania poszczególnych rynków, to naprawdę nie wiem, co by Cię do tego przekonało.

Inwestor leniwy, ale w pozytywnym tego słowa znaczeniu, który szuka odpowiedzi na pytanie o to, w co inwestować w czasie inflacji, powinien moim zdaniem przeczytać wpis „Proste inwestowanie pasywne – najlepsze portfele dla zabieganych”, wybrać proporcję akcji i obligacji oraz jeden z pomysłów przedstawionych we wpisie i już więcej nie kombinować. Tymczasem wróćmy do oceny poziomu cen rynków finansowych, ale teraz w kontekście ich wycen, czyli porównania cen do przewidywanego przyszłego zysku netto spółek z indeksów.

Obserwuj moją stronę na Facebooku!

Znajdziesz tam mnóstwo przydatnych informacji o finansach i inwestowaniu

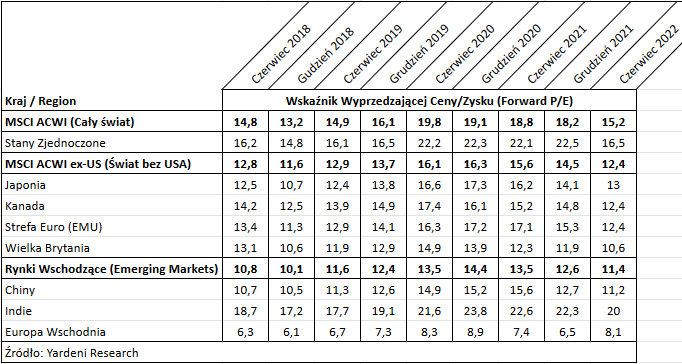

Jak drogie są obecnie indeksy giełdowe?

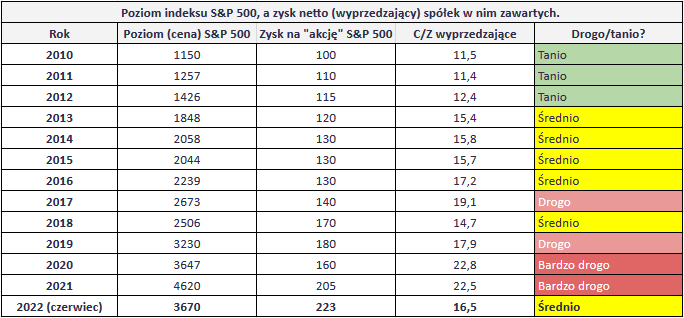

Opierając się na raportach Yardeni Research można potwierdzić, że znaczny spadek poziomów indeksów sięgający 20-30% przełożył się na o wiele atrakcyjniejszą wycenę spółek notowanych na wybranych rynkach. To dobry moment, by skrytykować tezę głoszącą, że należy zawsze kupować to, co jest teraz tanie (np. kierując się w inwestowaniu wyłącznie wskaźnikiem ceny do zysku), ponieważ historia pokazuje, że mimo „papierowej atrakcyjności” inwestorzy wcale nie rzucają się na instrumenty finansowe tylko dlatego, że są one obecnie relatywnie niedrogie. Zacznijmy od analizy tabeli, w której zamieściłem wybrane dane z ostatnich raportów Yardeni zawierające wskaźnik tzw. wyprzedzającej ceny do zysku, czyli po angielsku Forward P/E dla największych indeksów giełdowych świata:

Krótkie przypomnienie tego, czym właściwie jest wyprzedzająca cena do zysku. Prostym językiem: obecną cenę instrumentu (np. indeksu) dzielimy na średnią przewidywań analityków dotyczących przyszłych zysków spółek znajdujących się w tym indeksie. Jeszcze prościej: im wyższy jest ten wskaźnik, tym drożej jest na giełdzie. Przynajmniej w teorii, bo niestety nie bierze on pod uwagę przeszłej i przewidywanej dynamiki wzrostu zysku netto spółek oraz bardzo kiepsko radzi sobie z anomaliami, np. bardzo szybkim wzrostem lub spadkiem cen akcji.

Wyprzedzające C/Z wygląda dla wielu światowych indeksów bardzo zachęcająco, a jako „naprawdę tanie” jawią się między innymi Polska, Chiny i Wielka Brytania. Nawet klasycznie drogie Stany Zjednoczone wydają się o wiele tańsze niż jeszcze rok temu, a za dolara przyszłego zysku płacimy teraz około 16,5 dolarów wobec 22,5 dolarów jeszcze parę miesięcy temu. Nie świadczy to jednak o niczym poza faktem, że obiektywne ryzyko inwestycji w akcje jest w tym momencie niższe, niż było w styczniu 2022 roku, czyli gdy były one prawie 25% droższe niż teraz. „Ameryki” tu nie odkryłem, ale warto napisać, że gdy ceny akcji spadają, to – wbrew logice – inwestorzy się boją, zamiast docenić, że ich przyszłe ryzyko inwestycyjne konsekwentnie zmniejsza się na ich oczach.

Jeśli założylibyśmy klapki na oczy i zignorowali to, że poza spadkami cen, może czekać nas także spowolnienie gospodarcze, które objawiać się będzie między innymi spadkiem zysków spółek, to moglibyśmy powiedzieć, że wyceny firm wróciły do okresu drugiej połowy 2019 roku. Problem leży jednak w tym, że zyski spółek mogą spaść na tyle, że z „dość atrakcyjnego” poziomu wyprzedzającego C/Z indeksu S&P 500, które wynosi obecnie 16,5, możemy bez żadnego wzrostu cen akcji wejść na poziom 20, 25, a nawet 30, bo przecież ten wskaźnik ma zarówno licznik, jak i mianownik, o którym sporo osób zapomina. Przeanalizujmy zatem historię wskaźnika C/Z dla indeksu S&P 500 w ostatnich kilkunastu latach.

Czy w USA dalej jest drogo?

Choć zwolennicy spółek technologicznych i spółek wzrostowych wykłócali się ze mną od 2 lat o to, czy w USA było drogo, to fakty mówią same za siebie. W otoczeniu wysokiej i stale rosnącej inflacji, która wpływa na wzrost stóp procentowych, drogie akcje płacą relatywnie niskie dywidendy, które wypadają blado z rosnącymi kuponami „najbezpieczniejszych papierów świata” w postaci obligacji skarbowych USA. O ile „dywidenda indeksu S&P 500” w wysokości 1,29% brutto, którą ten indeks notował w grudniu 2021 roku, nie wyglądała wobec płacących niespełna 1,5% rocznie 10-letnich obligacji skarbowych USA (bo tyle wtedy wynosiła ich rentowność), to wraz ze wzrostami stóp procentowych i rentowności obligacji USA sytuacja zmieniła się diametralnie.

Do obligacji jeszcze wrócimy, a na razie zerknijmy na tabelę, której format możesz znać już z wcześniejszych wpisów portfelowych. W kolumnie „Poziom (cena) S&P 500” zamieszczam dane o poziomie indeksu S&P 500 (obecny sprawdzisz np. tutaj), a w kolumnie „Zysk na „akcję” S&P 500″ publikuję zaczerpnięte z raportów firmy Factset przewidywalne przyszłe poziomy „zarobków” tego indeksu. Dla tych, którym trudno to pojąć, napiszę w ten sposób: w jednej kolumnie jest cena S&P 500, czyli „sumy 500 największych spółek notowanych w USA”, a w drugiej ich przeciętny (ważony) zysk, który przypada na tę cenę, a więc poziom indeksu. Im tańszy i więcej zarabiający jest indeks, tym (potencjalnie) lepiej dla przyszłych inwestorów. Oto jak prezentował się wskaźnik wyprzedzającego C/Z dla S&P 500 w latach 2010 – 2021 oraz w pierwszym półroczu roku 2022:

Stali bywalcy mojego bloga wiedzą, że na drożyznę narzekałem już z początku 2020 roku, gdy wskaźnik wyprzedzającego C/Z dla największych amerykańskich spółek wynosił około 21-22, które w moim słowniku oznacza, że akcje są bardzo drogie. Poziomowi Forward P/E w okolicy 20 zwykle towarzyszy „zwykły” wskaźnik C/Z (po angielsku Trailing P/E) wynoszący około 25-30, co jest poziomem wysokim zarówno według Benjamina Grahama, jak i mniej konserwatywnej… wieloletniej średniej kroczącej tego wskaźnika, którą sprawdzisz na przykład na stronie Currentmarketvaluation.com jemu poświęconej.

Czy coś się przez ostatnie pół roku zmieniło? Tak, powiedziałbym nawet, że zmieniło się bardzo wiele, ponieważ inwestorzy nie płacą za dolara przyszłych zarobków firm 22-23 dolarów, a „tylko” 16,5 dolara, co jest poziomem zbliżonym do 2018-2019 roku, gdy „akcje nie były już tanie, ale jeszcze nie było drogie”. Nie twierdzę jednak, że spadki są już za nami, bo mimo już zrealizowanych -20%, -25%, a nawet -30% (w zależności od indeksu), jeśli najważniejsze gospodarki świata wejdą w recesję, to spadki cen akcji mogą być znacznie głębsze. Zgodnie ze swoją strategią (i dla wielu osób wbrew intuicji i odruchom stadnym) przy spadających cenach akcji i podobnym poziomie zarobków spółek, zaczynam kupować ich więcej niż wcześniej, co wyjaśnię w dalszej części wpisu. S&P 500 wyceniłbym obecnie „średnio”, ale – jak już pisałem – znacznie atrakcyjniej niż np. w grudniu 2021 roku, czyli gdy pisałem poprzedni wpis portfelowy.

Jak bardzo potaniała polska giełda?

Polska Giełda Papierów Wartościowych, a dokładniej jej indeks WIG, wraz ze swoim wskaźnikiem C/Z wynoszącym 8,5 i przeciętną stopą dywidendy na poziomie 2,92% brutto należy obecnie do najtańszych giełd świata, co nie powinno jednak dziwić praktycznie nikogo. Podobnie mogłem napisać w ostatnim, przedostatnim i innych wpisach portfelowych, ponieważ zwana pieszczotliwie „bananową” warszawska GPW jest jedną z najtańszych giełd świata już od ładnych kilku lat. Przyczyn takiego stanu rzeczy jest wiele, ale najbardziej oczywistymi są niepewność dotycząca wojny za naszą wschodnią granicą i gigantyczna inflacja, a także względna utrata wartości naszej waluty. Nie wszystkie warszawskie indeksy radzą sobie jednak równie kiepsko, bo także na naszym parkiecie można znaleźć zwycięzców:

Sporo osób pyta mnie o inwestowanie na GPW poprzez ETF-y i chyba najpopularniejszym sposobem jest zakup w różnych proporcjach ETF-ów BETA WIG20, BETA mWIG40 oraz BETA sWIG80. Jak często wspominam we wpisach portfelowych, sam skupiam się głównie na spółkach z indeksu sWIG80, bo pod względem fundamentów i potencjału wzrostu jest mi w tym indeksie najłatwiej odszukać potencjalnych „przyszłych zwycięzców”. Potwierdzają to wyniki tego indeksu, które wraz z indeksem mWIG40 wzrosły w ciągu 10 lat o 150%, zostawiając indeks WIG20 daleko w tyle (jego 10-letnia stopa zwrotu wynosi obecnie…około 0%).

WIG20 pozostanie w niełasce, dopóki rządzący tak szczodrze będą korzystać z zysków spółek państwowych i zamiast wypłacać dywidendy wszystkim ich akcjonariuszom, będą nakładać na nie kolejne kreatywne podatki (patrz: podatek od wydobycia niektórych kopalin w KGHM), które zmniejszą ich atrakcyjność inwestycyjną dla mniejszościowych udziałowców. Co mają zatem w połowie 2022 roku zrobić polscy inwestorzy dywidendowi? Przede wszystkim otworzyć się również na zagranicę, bo jeśli ostatnie 12 miesięcy nie pokazuje, czym jest ryzyko walutowe (w obydwie strony), to nie wiem, kiedy można było je zaobserwować lepiej niż teraz.

Bagatelizujący dywersyfikację walutową inwestorzy w same polskie spółki mają 100% „home bias”, przez co większa część ich portfela wystawiona jest na ryzyko walutowe (słabości polskiej waluty, czyli PLN). Często słyszę ostatnio komentarze świadczące o tym, że „złoty wróci zaraz do długoterminowej średniej wobec dolara i euro”, co oczywiście może się zdarzyć, ale nie próbując przewidzieć przyszłości (czego i tak zrobić bym nie umiał), po prostu wolę posiadać w portfelu maksymalnie 50% złotego, resztę portfela lokując w walutach obcych i (ewentualnie) kruszcach. A skoro już przy kruszcach jesteśmy, to pora sprawdzić jak radzą sobie towary w ostatnich kilku miesiącach, ale i w ostatnich latach.

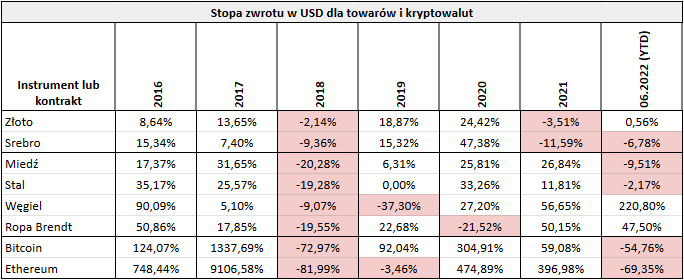

Co z cenami towarów i kryptowalut?

Towary to ciekawa klasa aktywów, bo w przeciwieństwie do akcji nie generuje ona bezpośrednio żadnej gotówki. Ceny towarów zależą bowiem głównie od popytu i podaży przemysłowego oraz kolekcjonerskiego, zależnie od tego, o którym surowcu mówimy. Jeśli o złoto i srebro chodzi, to posiadam je w swoim portfelu od około listopada 2019 roku, kiedy zastąpiłem nimi część akcji i obligacji ze swojego portfela, ale nie ekscytuję się nimi, bo fundusz ETC kupiłem głównie, by odgrywał rolę „czegoś innego od akcji i obligacji”, co nie będzie z nimi mocno dodatnio skorelowane.

Nie należę do szczególnych „fanów kruszców”, czyli osób, które opierają na nich swój portfel i zawsze podkreślałem i podkreślam, że trzymam je tymczasowo jako tzw. suchy proch w razie, gdyby rynki akcji staniały bardzo znacząco. Zarówno złoto, jak i srebro radziły sobie w 2021 i do czerwca 2022 roku przeciętnie, choć w ostatnich miesiącach oferowały w porównaniu do akcji względny spokój. Z uwagi na trwający konflikt zbrojny, przez który łańcuchy dostaw są zaburzone, mocno na wartości zyskały surowce energetyczne, co widać po wzrostach cen kontraktów na węgiel i ropę:

Dla osób, którym niestraszne ryzyko, ciekawie mogą wyglądać obecnie kryptowaluty, które od górki z listopada 2021 roku straciły już nawet około 70% swojej wartości, a stara zasada głosi, że rozsądniej kupować aktywa po spadkach niż „na górce”. W przypadku „krypto” problemem jest jednak brak możliwości dokonania ich wyceny, która miałaby oparcie w rzeczywistości, więc domniemywać można tylko to, że „albo wzrosty z 2017 i 2020 roku się powtórzą, albo kryptowaluty się skończą, tracąc w końcu całą swoją wartość”. Z powyższego powodu nigdy nie radziłbym inwestować w nie zbyt wielkiej frakcji swoich majątków, by w razie czego cieszyć się dodatkowym wzrostem wartości portfela, ale nigdy nie stracić przez to wszystkiego.

Towary, a zwłaszcza surowce są często wskazywane jako instrumenty antyinflacyjne, ponieważ przy wzroście cen produktów (albo spadku wartości waluty) mają one dużą szansę na wzrosty. Dokładnie z tego powodu w pierwszej połowie 2021 roku dorzuciłem do portfela także ETC na surowce, o czym otwarcie pisałem we wpisie „W co inwestuję w drugim półroczu 2021 roku? Mój portfel inwestycyjny„. Ten instrument sprawił, że obecne spadki wartości akcji nie bolą mnie wcale tak bardzo i faktycznie dobrze przechował wartość pieniądza w okresie inflacji, ale (jak zawsze) kluczem jest tutaj wybór wielu surowców, a nie obstawianie jednego konkretnego, zwłaszcza jeśli nie jest się ekspertem w dziedzinie inwestowania w surowce.

W co inwestować w czasie inflacji?

Inflacja stała się ostatnio postrachem wśród wielu konsumentów, w przypadku których regularne oszczędzanie stało się bardzo dużym wyzwaniem, z uwagi na to, że za te same wypłaty, co sprzed roku, nagle są w stanie nabyć kilkanaście procent mniej produktów i usług. Stanowi ona również źródło obaw dla inwestorów, którzy nagle muszą co roku pobijać inflację. Piszę to nieco żartobliwie, bo w czasach niskiej inflacji albo deflacji wszyscy po prostu chcieli maksymalizować zysk (nominalny), a w czasie wysokiej inflacji każdy zapragnął ją pobić, nawet choćby kosztem ponoszenia ogromnego ryzyka inwestycyjnego.

Analizując zagadnienie: inwestycje a inflacja, jak na dłoni możemy zauważyć, że wysoką inflację związaną z PLN wykorzystują tzw. naganiacze i szkoleniowcy, którzy gdzie tylko się da, obiecują internautom „zwycięstwo przeciw inflacji”, jak tylko zapłacą im za ich produkty i usługi odpowiednią sumę. Ironia tkwi w tym, że każdy szuka magicznej odpowiedzi na pytanie dotyczące tego, w co inwestować w czasie inflacji, aby ją bezpiecznie pobić, nie zauważając, że rozwiązanie leży tuż pod nosem, a są nim znane od lat obligacje COI i EDO, czyli detaliczne obligacje skarbowe, o których pisałem tu wielokrotnie.

Ciekawym rozwiązaniem są też nowe obligacje roczne i dwuletnie o symbolach DOR i ROR. Nie sugerowałbym ich jednak, jako rozwiązania problemu związanego z tym, w co inwestować w czasie inflacji, aby ją bezpiecznie pobić, gdyż zależą one nie od niej, a od stóp referencyjnych RPP, które niekoniecznie będą rosły wraz z nią (a przynajmniej nie w nieskończoność). Skoro już chcemy walczyć z inflacją, to poznajmy jej odczyty w zależności od kraju.

Jak wysoka jest inflacja na świecie?

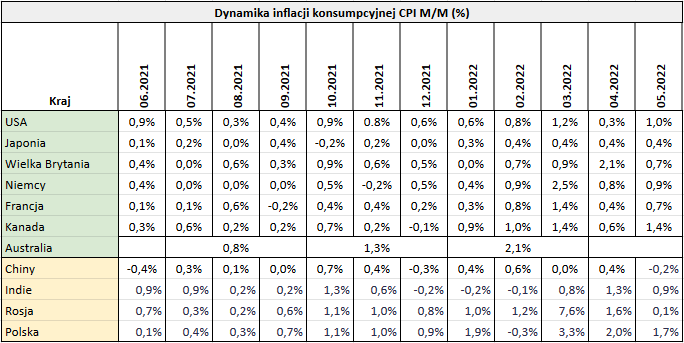

CPI, czyli wskaźnik zmiany cen towarów i usług konsumpcyjnych, którego roczna lub miesięczna dynamika często nazywana jest po prostu „inflacją”. W ostatnich miesiącach rozpędziła się ona tak bardzo, że powoli bardziej sensowne staje się mierzenie jej nie w latach, a w miesiącach, stąd w poniższej tabeli zdecydowałem się na przedstawienie danych miesięcznych, a nie rocznych. Rosnące w tempie 1,5-3,5% w skali miesiąca ceny polskich usług i produktów faktycznie są przerażające, ale pamiętajmy, że w tym problemie nie jesteśmy sami i podobny problem, ale o mniejszej obecnie skali, mają też kraje rozwinięte, np. Niemcy i Wielka Brytania:

Gdy wszyscy planują walczyć z inflacją, na popularności zyskują dwa bardzo szkodliwe przekonania, mianowicie:

- Skoro waluta tak szybko traci na wartości, to trzeba ją wydać teraz i niczego nie oszczędzać!

- Skoro nasze oszczędności tak szybko tracą na wartości, to trzeba koniecznie (i po podatku Belki) pobić inflację (która R/R wynosi obecnie około 14%), co naturalnie kieruje uwagę ludzi na bardziej ryzykowne aktywa. Inwestując w nie nie dość, że nie pobijają oni inflacji, to często tracą one sporą część swojego majątku.

Dlaczego uważam obydwa pomysły jako szkodliwe? Nieposiadanie oszczędności nie sprawi, że nie dotknie Cię inflacja, ponieważ nie dość, że Twoje zarobki będą stale pozwalać na zakup mniejszej ilości dóbr i usług, to jeszcze nie będziesz miał zabezpieczenia na wypadek utraty pracy, co kompletnie mija się z celem. Z drugiej strony podejmowanie zbyt wielkiego ryzyka, by tylko (maniakalnie) musieć w każdym roku pobijać inflację, może sprawić, że zbudujesz niedopasowany do swojego temperamentu portfel, który skaże Cię na dużo stresu i (prawdopodobnie) straty. Mówię tu o nominalnej stracie, która sprawi, że inflacja jeszcze szybciej zje Twoje oszczędności.

Walcząc z inflacją, racjonalny inwestor najpierw skieruje uwagę na najbezpieczniejsze obligacje skarbowe, których rentowności w takim okresie tradycyjnie rosną. Wzrost rentowności obligacji przy podwyższonej inflacji spowodowany jest z jednej strony podwyższanymi stopami procentowymi, a z drugiej pewnego rodzaju „ucieczką” inwestorów ze zmiennych aktywów do tych mniej zmiennych. Tak się składa, że jednymi z najmniej zmiennych instrumentów finansowych są właśnie obligacje skarbowe, których zmianę rentowności teraz zbadamy.

Wzrost stóp procentowych a rentowność obligacji

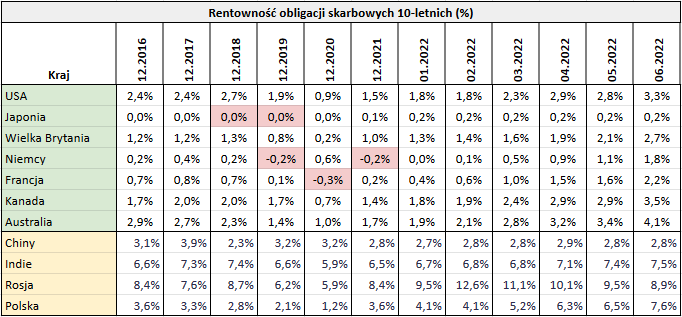

Wydaje mi się, że tak szybko przywykliśmy do nowej rzeczywistości, że praktycznie zapomnieliśmy czasy, w których ze świecą można było szukać lokat oferujących więcej niż 2% brutto rocznie. Nie tak dawno temu, bo w grudniu 2020 roku przy stopach procentowych na poziomie 0,1% (które przez wielu postrzegane są jako główny zapalnik tak gwałtownie rosnącej obecnie inflacji), polskie obligacje skarbowe 10-letnie oferowały stopę zwrotu na poziomie 1,2% brutto. Mowa tu o hurtowych obligacjach o stałym oprocentowaniu, z których część wchodzi w skład indeksu TBSP (Treasury BondSpot Poland), będącego benchmarkiem (wzorcem) dla wielu funduszy obligacyjnych w Polsce. Tak, tych samych papierów, które po obecnych cenach „płacą” prawie 8% brutto rocznie.

Wspomniane 8% brutto postrzegane jest jednak jako oprocentowanie marne, ponieważ inflacja na złotym może za chwilę być w ujęciu rocznym nawet dwukrotnie wyższa, a polityka RPP w kontekście stóp procentowych wydaje się dość niejasna. W przyszłym roku odbędą się wybory parlamentarne, więc przydałoby się do tego czasu „ubić” inflację lub przynajmniej spowodować jej spadek przez kilka miesięcy z rzędu, by udowodnić, że rząd nie stracił kontroli nad wzrostem cen (jeśli kiedykolwiek ją miał, ale to inna kwestia).

Z drugiej strony rosnące stopy procentowe to wyższe koszty ponad 2,5 miliona trwających kredytów hipotecznych oraz wielu milionów innych kredytów zaciągniętych przez około 15 milionów Polaków. Dla laików gospodarczych: to właśnie dlatego inflację próbuje się „dusić” stopami procentowymi, które zwiększają koszty stałe osób i firm, sprawiając, że ludzie w teorii wydają mniej pieniędzy na konsumpcję. Nie tylko polskie obligacje stają się z miesiąca na miesiąc coraz atrakcyjniejsze, o czym świadczą dane o rentowności, które zamieściłem w poniższej tabeli:

Jeżeli chcesz samodzielnie nauczyć się wykonywać podobne zestawienia, to możesz do tego użyć publicznie dostępnych danych o rentowności obligacji ze Stooq.pl. Co oznaczają poszczególne liczby? Dla inwestora, który na rynku kupiłby obligacje płynnej (możliwej do zakupu) emisji obligacji skarbowych 10-letnych, mniej więcej tyle wynosiłaby ich roczna stopa zwrotu brutto. Nie myl tego jednak z odsetkami, bo w przypadku obligacji inwestor zarabia nie tylko na nich, ale i na ewentualnym zakupie poniżej ich ceny nominalnej, którą w dniu ich wykupu, czyli zwykle za kilka lat, zwróci mu ich emitent.

Mała powtórka z serii o obligacjach, czyli jak liczyć rentowność obligacji stałoprocentowych. Przydatne zwłaszcza w poszukiwaniu prawdy o tym, w co inwestować w czasie inflacji:

- Jak to możliwe, że przeciętna rentowność polskich obligacji 10-letnich wynosi obecnie (powiedzmy) 8%, jeśli żadna emisja nie oferuje takich odsetek rocznych?

- To proste! Jeśli emisja obligacji płaci 2% rocznie, kończy się za 2 lata to jej „stopa zwrotu”, czyli roczna rentowność brutto może wynosić więcej niż 2%. Przypominam, że nie zależy tylko od jej oprocentowania.

- Pamiętaj, że obligacje można kupić „z dyskontem”, czyli taniej niż po cenie emisyjnej. Wraz ze wzrostem stóp procentowych stare emisje „dostosowują się cenowo” do spodziewanych warunków następnych, tracąc na wartości rynkowej (są one po prostu coraz taniej sprzedawane na rynku).

- Wracając do naszego przykładu: kupiona za 88 złotych 2-letnia obligacja stałoprocentowa o nominale 100 złotych i oprocentowaniu 2% rocznie „zwróci” nam około 8% rocznie, ponieważ za 2 lata emitent odda nam nie 88 złotych, które za nią zapłaciliśmy, a 100 złotych, o czym świadczy jej list emisyjny.

Tym sposobem obligacje danego kraju lub firmy mogą płacić nawet 10% i więcej w skali roku przy kuponach rzędu 1, 2 czy 3%, co stale nie rozwiązuje problemu inflacji z perspektywy kogoś, kto koniecznie musi co roku ją pobić. W co zatem powinno się inwestować w czasach podwyższonej inflacji?

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć IKE/IKZE z bogatą ofertą ETF-ów?

Mój link obniża prowizję na rynkach zagranicznych z 0,29% do 0,24%.

Szukasz zagranicznego konta maklerskiego?

Pełen ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Czym zwalczać wysoką inflację?

Odpowiedź jak zwykle brzmi: to zależy, ale na start warto pozbyć się tego maniakalnego dążenia do pokonania inflacji w każdym roku, bo w prawdziwym życiu, zwłaszcza przy stale dość drogich akcjach, może to być po prostu niemożliwe. Jak udowodniłem we wpisie „Jak ochronić oszczędności przed inflacją?„, fakt, że nie uda Ci się pobić inflacji w jednym roku, nie oznacza automatycznie, że inwestując w długim terminie, również nie zdołasz tego zrobić. Ale do sedna: oto instrumenty finansowe, którymi moim zdaniem powinno się zwalczać inflację na złotym (jeśli komuś już na tym zależy):

- Obligacjami antyinflacyjnymi COI, EDO, ROS i ROD, które wraz ze wzrostem inflacji wcale nie straciły swojego „inwestycyjnego sensu” (a wręcz przeciwnie).

- Plusy: od drugiego roku (prawie) pobijają inflację. Prawie z uwagi na podatek Belki.

- Minusy: w pierwszym roku mają oprocentowanie znacznie poniżej obecnej inflacji.

- Nowymi obligacjami rocznymi i dwuletnimi ROR i DOR.

- Plusy: już od pierwszego miesiąca „płacą” odsetki równe stopie referencyjnej NBP, która w teorii powinna rosnąć, wraz z rosnącą inflacją.

- Minusy: odsetki wypłacane są co miesiąc (lepsze byłyby z kapitalizacją co miesiąc, akumulacją kolejnych naliczonych odsetek i z wypłatą po roku).

- Obligacjami korporacyjnymi z Catalyst opartymi o WIBOR3M lub WIBOR6M. Mam je w portfelu „od zawsze” i w ostatnich okresach odsetkowych cieszę się odsetkami w wysokości około 8-11% rocznie przy inwestycji w dług firm raczej niskiego ryzyka.

- Plusy: oprocentowanie przebijające obligacje skarbowe.

- Minusy: trudność zakupu (na giełdzie), wyższe ryzyko bankructwa emitenta (niż państwa).

- Zdywersyfikowanym portfelem światowych akcji, które może i dalej nie są tanie, ale w długim terminie na pewno będą oddawać w swoich wycenach wzrost światowej gospodarki.

- Plusy: bardzo prosto się obecnie inwestuje 100% pasywnie. Historia się nie powtarza, ale się rymuje, a akcje spółek mają za sobą „prawdziwe przedsiębiorstwa”, z których nawet w kryzysie większość (jednak) zarabia pieniądze.

- Minusy: ból przy krótkoterminowych stratach. Nowicjusz może się wystraszyć jakichkolwiek strat.

Jeszcze większą wagę przywiązałbym jednak do tego, w co nie inwestować w czasie wysokiej inflacji. Wymieniłbym tu przede wszystkim bardzo zmienne surowce rolne i energetyczne, trochę mniej zmienne kruszce i ekstremalnie zmienne i nieprzewidywalne kryptowaluty. Jeśli czytasz moje wpisy od dawna, to na pewno nie należysz do osób, które większość kapitału trzymają teraz w takich instrumentach finansowych, ale wolę się na koniec części o inflacji upewnić o tym, że znasz moje zdanie na ten temat. Pora na część o moim portfelu, który od 6 miesięcy z pewnością nie pobija inflacji na PLN (tylko co z tego?).

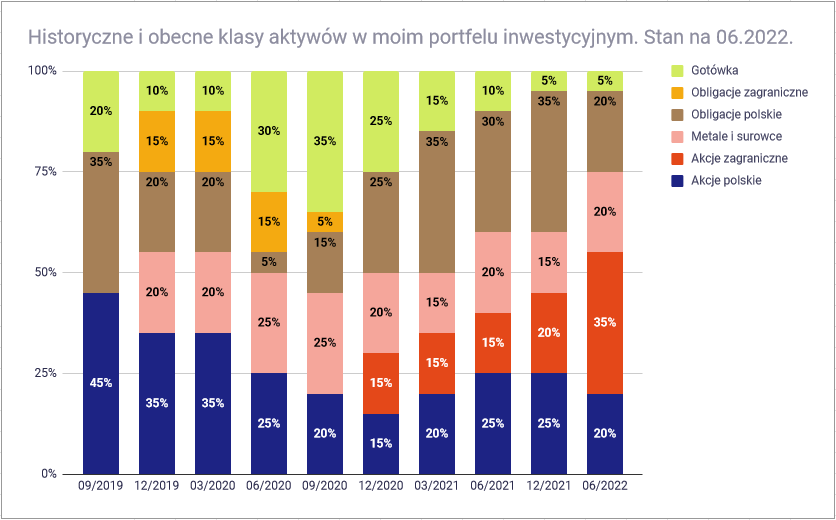

Skład i wyniki mojego portfela w połowie 2022

Zacznijmy od tego, co zmieniło się od ostatniego razu – jako że rynki finansowe zdążyły nieco stanieć, to co miesiąc wykorzystywałem to jako okazję do zakupu akcji trochę taniej. Moje bardzo defensywne 45/55, w którym obligacje, gotówka, kruszce i surowce przez ponad rok przeważały nad akcjami, zdążyło zmienić się w 55/45, w którym akcje znowu grają pierwsze skrzypce. Mimo że od początku roku jestem na 5,1% minusie, to pozostaję bardzo optymistyczny, ponieważ od ponad 3 lat czekałem na spadki na giełdzie, by wreszcie móc przenieść większą część środków właśnie tam.

Jeśli czytałeś mój ostatni wpis o FIRE, czyli „Na szlaku do finansowej niezależności – aktualizacja 2022” to na pewno wiesz, że kapitał, którym obracam, pozwala mi wierzyć w pomyślną realizację planu przyspieszonej emerytury w wieku około 40 lat, ale z jednym warunkiem. W perspektywie 2-3 lat, powinienem wrócić do portfela 80-90% akcji, bo w długim terminie to właśnie one mogą niemal zagwarantować mi niewyczepianie się mojego uzbieranego kapitału. We wpisie o FIRE wspomniałem też o tym, że staje się coraz bardziej pasywnym inwestorem, ale w kontekście wybierania ETF-ów na indeksy akcji zamiast konkretnych spółek, czym jednak dalej lubię się zajmować. Wobec tego mój portfel jest teraz miksem indeksów i akcji samodzielnie wybranych spółek.

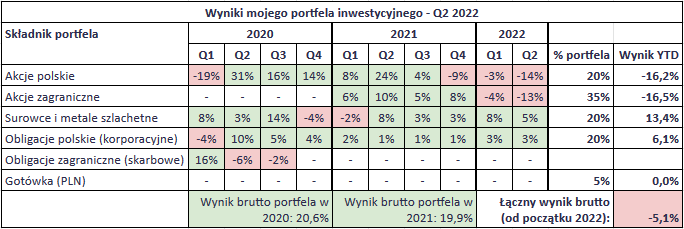

Wynik portfela za 1 półrocze 2022 roku

To pierwsze półrocze odkąd założyłem bloga, w którym jestem na minusie, a mimo wszystko jestem obecnie bardzo z portfela zadowolony. Zarówno w roku 2020, jak i w roku 2021 pobił on znacznie moją oczekiwaną stopę zwrotu, zamiast 10% brutto rocznie, przynosząc około 20% brutto rocznie, które ze względu na jego defensywny skład uznaję za fenomenalny wynik. Od początku 2022 do 22 czerwca moja stopa zwrotu (total return, uwzględniająca dywidendy) wyniosła -5,1%, a strata, jak łatwo zgadnąć, wynika głównie z tegorocznych spadków na rynkach akcji. Nie mam z tym żadnego problemu z następujących powodów:

- Około 45% w gotówce, obligacjach skarbowych i korporacyjnych, a także w ETC na surowce i kruszce daje mi wystarczająco dużo „suchego prochu”, by mieć czym kupować taniejące akcje, w razie, gdyby spadki miały być kontynuowane w kolejnych miesiącach.

- Zanotowałem 5,1% straty od 1 stycznia 2022 roku… i co z tego, skoro w dwóch poprzednich latach mój portfel zyskał łącznie 44,59% (1*120,6%*119,9%)? Strata wynosząca 5,1% oznacza, że stale jestem 37,22% na plusie w rozrachunku 2,5 rocznym, a poza tym nie wymagam od swojego portfela ciągłych wzrostów. Po ponad 10 latach inwestowania mam też wysoką tolerancję na ryzyko, więc wiem, że jestem właściwą osobą, by przejść na portfel 100% akcji w przypadku, gdyby te spadły np. o 70 lub 75% od poprzedniego szczytu i potwierdziłaby to ich niska wycena. Krótko mówiąc: nie przeraża mnie trzymanie w portfelu 90% akcji, tak długo, jak są one w moich kryteriach bardzo (lub śmiesznie) tanie, nawet jeśli ich ceny dalej spadają.

Oto szczegółowe wyniki poszczególnych części mojego portfela w ostatnich kilku okresach:

Zarówno surowce i kruszce (poprzez ETC, bo sporo osób mnie o to pyta), jak i obligacje korporacyjne pełnią swoją funkcję „stabilizatora portfela”, której siłę widać zwłaszcza w tak trudnych dla posiadaczy akcji czasach, jak te. O ile obligacje znajdą swoje miejsce w moim portfelu prawdopodobnie w każdych (lepszych i gorszych) czasach, to kruszce i surowce trzymam tu tymczasowo, jako „coś innego niż akcje”, niejako w nadziei, że przy spadkach cen akcji, te nie będą z nimi w tym czasie pozytywnie skorelowane. Przedstawię Ci teraz skład mojego portfela obecnie i w ostatnich kilku okresach, byś lepiej zrozumiał działanie mojej strategii.

Obecny skład mojego portfela inwestycyjnego

Może dla wielu osób będzie to nieintuicyjne, ale zgodnie z moją (relatywnie nową) strategią, w ostatnich 6 miesiącach musiałem dokonywać dużych zakupów stale taniejących akcji. Zdziwią się pewnie zwłaszcza osoby stosujące strategie podążania za trendem (np. GEM), dla których niedawno nastąpił sygnał przełączenia się na ETF-y obligacyjne, więc (prostym językiem) nie ma ich obecnie na rynku akcji w ogóle. Sam byłem na rynkach akcji w ostatnich kilku kwartałach w ograniczonym zakresie (40-45%), czerpiąc ze wzrostów cen akcji znacznie mniej, niż osoby, które stosują strategie oparte o założenie, że chcą posiadać „to, co rośnie” albo „to, co spada mniej”.

W moim przypadku jest nieco inaczej, ponieważ im droższe są akcje (mierząc np. C/Z), tym mniej chcę ich posiadać w swoim portfelu. Im tańsze się stają, tym bardziej komfortowe jest dla mnie ich kupowanie, nawet jeśli stają się z czasem jeszcze tańsze. Prosto wyjaśniłbym to w następujący sposób: spodziewam się długofalowego wzrostu gospodarczego na świecie, który objawiać się będzie wzrostem cen liderów na rynku akcji. Zupełnie nie przeszkadzają mi krótko-średnioterminowe straty, jeśli dają mi możliwość tańszego zakupu akcji od innych inwestorów, zwłaszcza tych, którzy panikują i nie mogą znieść tymczasowej straty. Właśnie dzięki temu mam obecnie w portfelu więcej akcji niż obligacji gotówki i surowców (nie-akcji), choć obydwa jego składniki są nadal bardzo zbalansowane:

Bacznemu obserwatorowi na pewno rzuci się w oczy to, że sukcesywnie „przenoszę środki” z polskich na zagraniczne akcje, które z czasem staną się trzonem mojego portfela inwestycyjnego. Jest to rozpoczęty 1,5 roku temu proces dywersyfikacji walutowo-geograficznej mojego portfela, w którym na dłuższą metę nie chciałbym trzymać więcej niż 30-35% PLN (liczba kompletnie uznaniowa i wynika tylko z osobistych preferencji). Jaki jest plan na kolejne półrocze? Jeśli akcje stanieją, to z proporcji 55/45 będę powoli przechodzić w 60/40, a następnie 65/35 (aż do około 90/10 w przypadku, gdyby akcje były w moim mniemaniu „bajecznie tanie”).

Za co będę dokupywał taniejące akcje? Za świeżo zarobione środki, ale też za środki z kończących się (dojrzewających) emisji obligacji oraz za środki ze sprzedaży ETC na surowce i kruszce, których naprawdę nie chcę „trzymać tu w nieskończoność”. 5% gotówki znajduje się w portfelu głównie jako coś, czym (możliwie) nadpłacę swój nowo zaciągnięty kredyt hipoteczny w sytuacji „wyrwania się inflacji i stóp procentowych spod kontroli”, za co uznaję poziom WIBOR3M w okolicy 10%. Dlaczego nie sprzedaję płacących średnio 2,5% + WIBOR3M obligacji korporacyjnych i nie nadpłacam tymi środkami kosztującego około 1,6% + WIBOR3M kredytu hipotecznego? Głównie dlatego, że nadpłata kredytu jest nieodwracalna, a ja potrzebuję wolnych środków na wypadek spadków na giełdzie i nie chcę się bawić w rekredytowanie swojej nieruchomości.

W wydanym ponad rok temu wpisie „Jak przygotować portfel inwestycyjny do emerytury?” przedstawiłem zarys mojej nowej strategii inwestycyjnej, którą chciałbym się dziś z Tobą podzielić. Niektórzy mogą ją kojarzyć jako „uzależnianie proporcji portfela od obecnego wskaźnika C/Z indeksu S&P 500”, a dzisiaj chciałem przedstawić Ci jej nieco bardziej rozbudowaną wersję.

Jak działa moja strategia inwestycyjna?

To dobry moment na przyznanie, że mojej strategii inwestycyjnej (tej opartej o P/E indeksu S&P 500, której zasadę działania zaraz wyjaśnię) nie trzymam się od długiego czasu i dotychczas stosowałem ją tylko na części swojego portfela i to w formie testowej. Strategia jest w fazie testów, ponieważ wysokie P/E (powyżej 25) indeksu S&P 500 występuje właściwie dopiero od 1999 roku, więc ciężko o historyczne potwierdzenie jej skuteczności o horyzoncie dłuższym niż 20 – 25-letni, co naturalnie może budzić wątpliwości (także moje) co do jej skuteczności. W inwestowaniu lubię jednak eksperymentować i jako że (jeszcze) nie przekonałem się do robienia tego w 100% pasywnie, to dłubię w danych w celu znalezienia optymalnej dla siebie strategii.

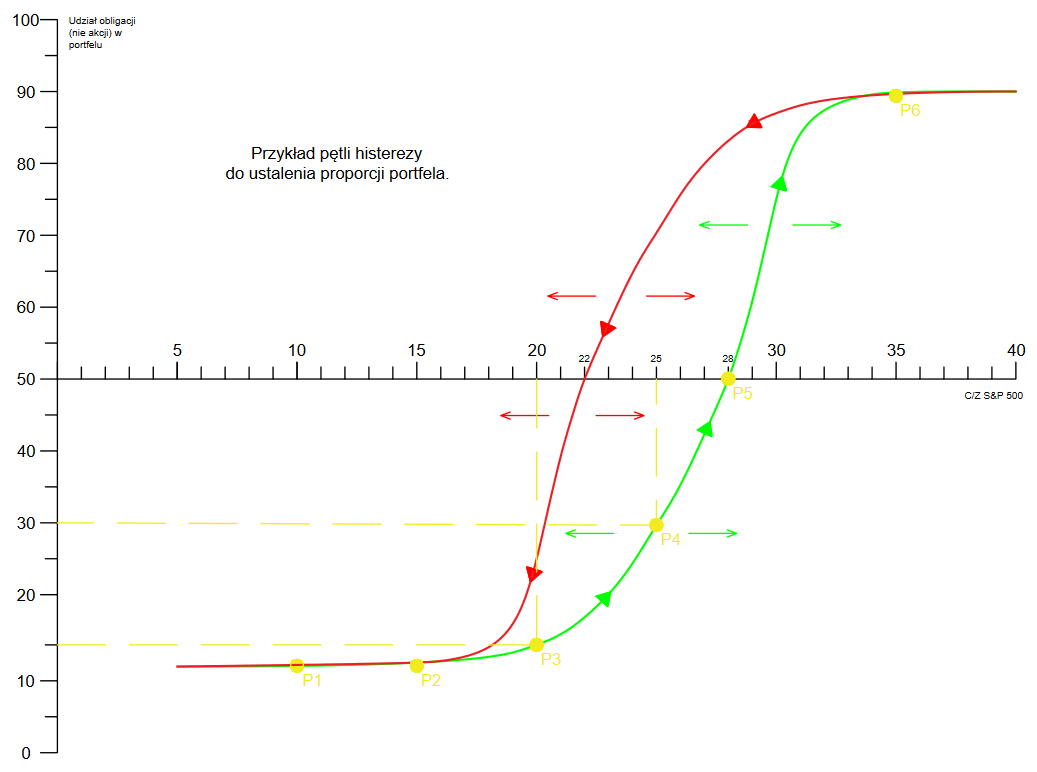

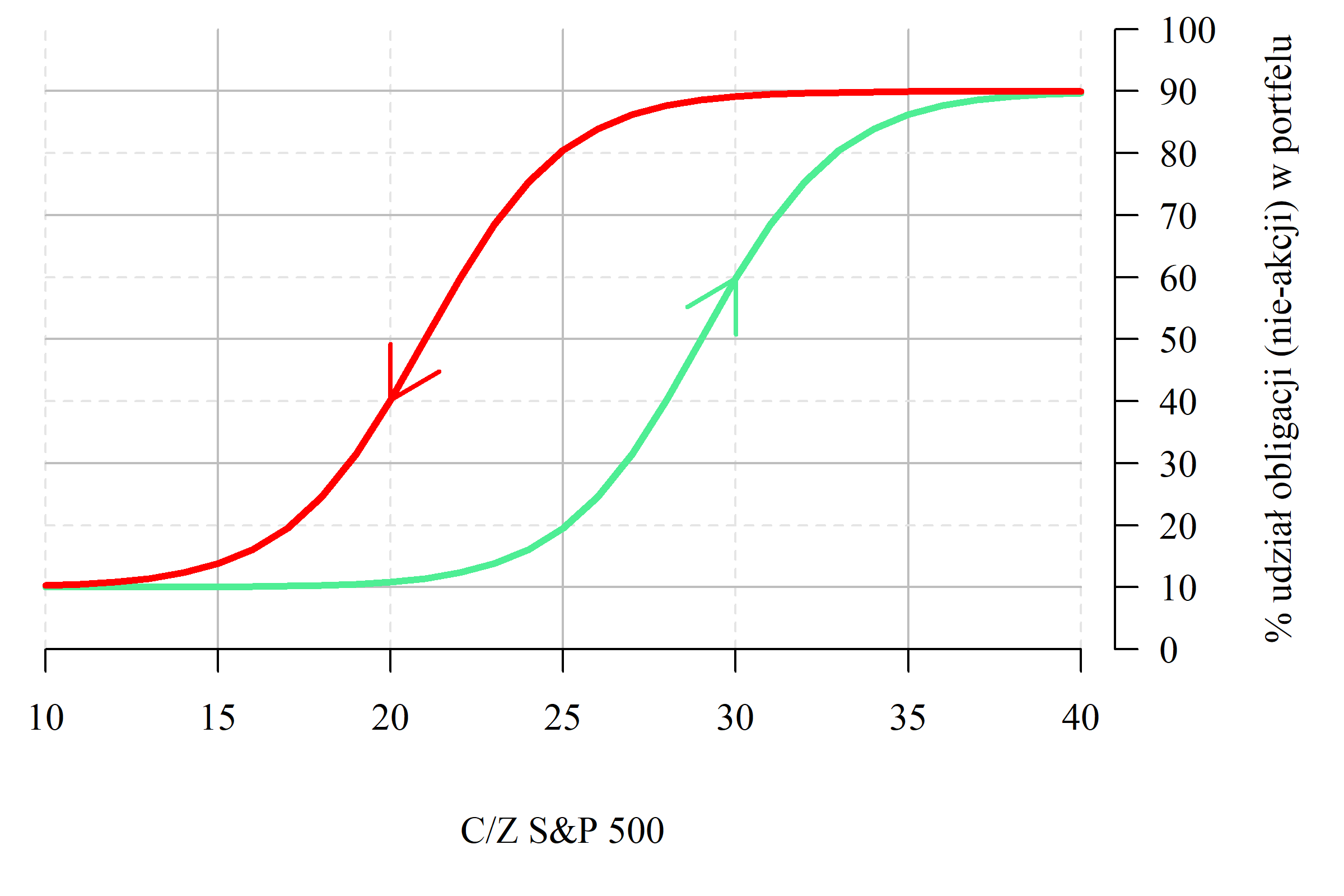

Do sedna więc: idea jest taka, by budować możliwie zdywersyfikowany walutowo i geograficznie portfel, który w uproszczeniu mógłby zawierać nawet np. ETF na indeks MSCI ACWI lub FTSE All-World oraz polskie obligacje skarbowe (np. COI lub EDO), którego proporcje byłyby zmienne, a zależałyby od tego, czy akcje są obecnie drogie, czy tanie. Nie jest to zatem inwestowanie pasywne, ale można je (podobnie jak np. GEM) implementować za pomocą kilku bardzo prostych instrumentów finansowych, co jest niewątpliwie jej sporą zaletą. Podstawą działania tej strategii jest jednak „pętla histerezy”, więc jeśli nie znasz tego pojęcia, to postaraj się zrozumieć obrazek (z przykładem) poniżej:

Jak interpretować powyższy wykres? Dam Ci kilka przykładów:

Jak interpretować powyższy wykres? Dam Ci kilka przykładów:

- Jeśli C/Z indeksu S&P 500 wynosi 10, to inwestor chce mieć 90% akcji i 10% obligacji.

- Jeśli C/Z tego indeksu wzrośnie do 15, to inwestor stale prowadzi portfel o proporcjach 90/10. Przy wzroście C/Z znajdujemy się na „dolnej krzywej” wykresu.

- Jeśli C/Z wzrośnie do (około) 20, to inwestor powoli zmienia proporcje portfela (do około 85/15).

- Wkraczamy na bardziej dynamiczną krzywą wzrostową odsetka obligacji w portfelu. Jeśli C/Z indeksu wzrośnie do 25, to taki inwestor ma już 70% akcji i 30% obligacji.

- Na portfel 50/50 inwestor przestawi się około C/Z wynoszącego 29, a do 10/90 dojdzie przy C/Z wynoszącym około 38-40 (w zależności od parametrów strategii).

Co, jeśli wskaźnik C/Z indeksu, z poziomu około 30 spadnie do 25? Nie zmieniamy jego proporcji akcji i obligacji, ponieważ „krzywa spadkowa” (ta po lewej stronie osi y) jest w osi x dosyć odległa od krzywej wzrostowej. Jest to na pierwszy rzut oka trochę złożone i wymagające odpowiedniego dostosowania, ale działa to tak, że przy spadkach zaczynamy zmieniać proporcje portfela przy niższych wartościach, niż gdybyśmy polegali na „krzywej wzrostowej” wykresu. Wykres ten nie odpowiada jeden do jednego mojej strategii inwestycyjnej, ale dobrze tłumaczy zasadę jej działania, dlatego zdecydowałem się go tutaj wstawić.

Kluczowe jest tu zrozumienie tej swojego rodzaju bezwładności w zmienianiu proporcji portfela i tego, że chcemy maksymalnie wykorzystać potencjał trendu wzrostowego na rynkach akcji, „przełączając się” na obligacje dopiero przy wartościach C/Z sięgających 18-25. Przy spadkach wycen akcji wygląda to trochę inaczej, bo z obligacji „uciekamy” już przy C/Z 30, ale do proporcji 50/50 dochodzimy w okolicy C/Z 21, a nie 29 jak wynikałoby to z krzywej wzrostowej wykresu.

Prostym językiem: żeby wrócić do portfela, w którym dominują akcje, musi się zrobić sporo taniej, niż gdy w chwili, gdy przechodziliśmy na 50% obligacji i 50% akcji na krzywej wzrostu wyceny akcji, redukując wtedy udział akcji w portfelu. Kluczem tej strategii jest dobranie właściwych parametrów na podstawie (lat) doświadczeń i przeszłych wartości tego wskaźnika. Dla przykładu: zamiast parametrów C/Z 21 i 29 możemy obrać np. 22 i 28, a same krzywe mogą mieć zmienne nachylenie. Wszystko ustalamy my sami jak na poniższym wykresie:

Myślę, że to by było na tyle, jeśli chodzi o podstawy tej strategii. Dokładniej opisałem ją we wpisie „Moja strategia inwestycyjna – pętla histerezy„, do którego lektury Cię serdecznie zachęcam. To pewne novum, bo większość osób będzie preferować strategię GEM (Global Equity Momentum), której działanie zostało wielokrotnie potwierdzone w praktyce, ale moją „inwencję twórczą” dostosowuję do siebie, co na razie przynosi naprawdę niezłe rezultaty. Pora na podsumowanie tego wpisu wnioskami o tym, w co inwestować w czasie inflacji.

Obserwuj mnie na Twitterze (X):

Subskrybuj mój kanał YouTube:

Podsumowanie

Z jednej strony ten wpis portfelowy jest pierwszym, w którym notuję stratę, a z drugiej jestem niezmiernie szczęśliwy, że akcje (wreszcie) zaczęły tanieć. Przygotowywałem się do tego momentu przez lata i gdy inni inwestorzy nazywali mnie boomerem/dziadkiem/nudziarzem inwestycyjnym, to ja akceptowałem często niższe stopy zwrotu od osób, które 100% środków ulokowały w akcjach. Obecnie, przy spadkach na giełdzie wynoszących od początku roku nawet 20%, 25% czy 30%, jestem naprawdę spokojny o swoje środki, które straciły na razie „tylko” 5,1% swojej wartości.

We wpisie celowo nie poruszałem tematu odsetek i dywidend, które w tym czasie stały się „światełkiem w tunelu” mojego portfela. Płacące 10-11% brutto obligacje korporacyjne i taniejące spółki dywidendowe „robią swoje”, sprawiając, że spodziewam się w przyszłości jeszcze większych (procentowo) przepływów pieniężnych z portfela niż obecnie. Ten burzliwy okres na giełdzie potęguje podwyżka opłaty depozytowej w mBanku, którą opisałem w niezwykle popularnym wpisie „Podwyżka opłaty depozytowej w BM mBanku. Jak i gdzie przenieść papiery?„, która sprawiła, że w kolejnych miesiącach przeniosę swoje środki do innych domów i biur maklerskich, a także do amerykańskiego Firstrade, którego link afiliacyjny kilka dni temu pojawił się na blogu i pozostanie tu, dopóki ich oferta będzie wydawać mi się atrakcyjna.

O Firstrade i darmowym inwestowaniu w amerykańskie ETF-y, akcje i obligacje dla polskiego rezydenta podatkowego napisałem też osobny wpis, ponieważ moje kilkumiesięczne doświadczenie z brokerem jest dotychczas bardzo pozytywne. Mam nadzieję, że ten długo oczekiwany wpis portfelowy był dla Ciebie ciekawy i liczę na interesującą dyskusję w komentarzach poniżej! Dziękuję i do następnego! /Mateusz

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.