Zmiana konwencji we wpisach portfelowych.

Jest to wpis, na który spora część czytelników czekała, a więc bardzo zależało mi, by został wydany planowo, czyli jeszcze przed rozpoczęciem drugiego półrocza 2021 roku. W poprzednim wpisie portfelowym, zatytułowanym „W co inwestować w 2021 roku? Mój portfel na I półrocze 2021„ zaanonsowałem pierwszą zmianę w konwencji moich wpisów portfelowych, a mianowicie to, że od teraz będę je wydawał co sześć miesięcy, a nie – jak wcześniej – co trzy. Ta zmiana wynikała głównie z tego, że nie chciałem, by co 12-13 wpis na Inwestomacie dotyczył mojego portfela i póki co oceniam ją jako zmianę na lepsze. Nie mówiąc już o tym, że jestem inwestorem z nastawieniem bardzo długoterminowym, a więc publikowanie przemyśleń o swoim portfelu inwestycyjnym w każdym kwartale wydawało mi się sztuczne i kłopotliwe. Zanim opiszę w co inwestuję w drugim półroczu 2021 roku, pozwól, że przedstawię Ci drugą zmianę konwencji w moich wpisach portfelowych, której dokonałem już podczas pisania tego wpisu.

Chodzi mi o to, że moje wcześniejsze wpisy portfelowe (wszystkie znajdziesz w tej części spisu treści bloga) były dosyć chaotyczne, ciężkie do odnalezienia i ogólnie jakby pomijane przez czytelników. Poprzez „pomijane” nie mam na myśli „mało popularne”, gdyż odwiedzało je, czytało i komentowało naprawdę sporo osób (średnio o 20% więcej niż inne wpisy, które dotychczas opublikowałem). Jaki mam zatem problem z ich konwencją? Otóż ewoluowały one formą do „przydługich potworków”, w których sekwencja logiczna (o ile można ją w ogóle nazwać „logiczną”) wyglądała mniej więcej następująco:

- O sytuacji na rynku amerykańskim.

- O gospodarce globalnej (głównie PKB i jego dynamika).

- O odczycie indeksu strachu i chciwości.

- O napływach środków do funduszy inwestycyjnych.

- O kwartalnych wynikach globalnych indeksów giełdowych.

- O kwartalnej zmianie rentowności obligacji.

- O kwartalnych zmianach cen surowców/kruszców/kryptowalut.

- O składzie mojego portfela.

- O wynikach mojego portfela.

- Komentarz o moim portfelu i przemyślenia na kolejny kwartał.

Krótko mówiąc: panował tam chaos i nieład. Wpisy te były według mnie o wszystkim i o niczym i, mimo że niektórych mogły one zaciekawić, to ich sednem była tak naprawdę ocena sytuacji na rynkach, a nie opis mojego portfela inwestycyjnego i przedstawienie rozumowania za nim stojącego. Z tego powodu chciałbym od teraz prezentować wpisy portfelowe w nieco odmienny i moim zdaniem bardziej zorganizowany sposób, który będzie wyglądał następująco:

- Ewolucja mojego stylu inwestowania, czyli luźne przemyślenia o tym jak ostatnio inwestuję.

- Kontekst, czyli trochę o opiniach innych ekspertów i publicystów finansowych.

- Ewolucja mojego portfela inwestycyjnego, czyli jego skład i historia ~2-letnia.

- Wyniki mojego portfela za ostatnie półrocze wraz z wynikiem odsetkowo/dywidendowym.

- (Na koniec) Konsolidacja z (krótszą) oceną sytuacji na rynkach akcji/obligacji/surowców.

Będę zatem zaczynał wpisy portfelowe od opisu składu swojego portfela, pisząc jak i dlaczego zmieniam jego proporcje (lub same się zmieniły, a ja nie wykonałem planowego rebalancingu, bo tak również się u mnie zdarzało), zestawiał to z opiniami publicystów, ekspertów i blogerów, a dopiero na końcu pokazywał jak zmieniały się ceny wybranych aktywów w ciągu ostatniego półrocza, by nieco się „wytłumaczyć” i skonsolidować to wszystko w spójną całość.

Sprawi to, że od teraz wpisy portfelowe będą łatwiejsze do przeczytania, zrozumienia i zapamiętania, a także unikniemy komentarzy w rodzaju „skoro tyle piszesz o ETF-ach to myślałem, że jesteś inwestorem pasywnym”, których pojawiało się ostatnio dość sporo. Nie, żebym miał z tym problem, ale bardzo zależy mi na tym, by mój czytelnik rozumiał czyj blog czyta i jakie podejście do inwestowania własnych środków ma ta osoba oraz – co najważniejsze – jak wspomniane podejście ewoluuje, bo pamiętaj, że w chwili pisania tych słów, ich autor (mimo wszystko) inwestuje od dosyć niedawna, bo dopiero od 10 lat, czego jest jak najbardziej świadomy. Sprawia to, że dopuszczam kompletną lub częściową zmianę swojego podejścia do inwestowania w nadchodzących miesiącach i latach, od czego zresztą zaczniemy ten wpis.

Podcast

W skrócie

Z tego artykułu dowiesz się:

- Jak w ostatnich dwóch kwartałach ewoluowało moje podejście do inwestowania.

- Co o sytuacji na rynkach sądzą eksperci finansowi.

- Jakie aktywa mam obecnie w swoim portfelu inwestycyjnym i jaki wynik osiągnął on w ostatnich dwóch kwartałach.

- Jak drogie są obecne rynki akcji i jaką stopę zwrotu przyniosła inwestycja w nie w ostatnim półroczu.

- Jakie trendy zaobserwować można w ekonomii i czy spodziewać się możemy jeszcze wyższej inflacji.

Powiązane wpisy

- W co inwestować w 2021 roku? Mój portfel na I półrocze 2021

- Jak rozegrać giełdy pod koniec 2020 roku? Portfel na IV kwartał 2020 roku

- Jak inwestować w trzecim kwartale 2020 roku? Mój portfel inwestycyjny

- W co inwestować podczas pandemii koronawirusa?

- W co można inwestować pieniądze? Omówienie klas aktywów inwestycyjnych

Ewolucja mojego stylu inwestowania

Zaczniemy od kontekstu w postaci dość luźnych przemyśleń o moim obecnym stylu inwestowania. Przyznam, że uważam siebie stale za inwestora dosyć świeżego, jako że pierwsze pieniądze zainwestowałem w 2011 roku, a poważniejszymi środkami wszedłem na giełdę dopiero na początku roku 2015, a więc „raptem” 6 lat temu. Bardzo daleko mi do wiedzy, dyscypliny i samozaparcia, które prezentują Aswath Damodaran, Warren Buffett, czy Ray Dialo i pomimo pewnej wiedzy związanej z inwestowaniem uważam, że stale jestem w fazie uczenia się i daleko mi do jakiegokolwiek „guru”, którym być może nie stanę się nigdy (i jest to dla mnie jak najbardziej OK).

Dodam też, że na moim blogu, fanpage-u na Facebooku oraz na naszej grupie dyskusyjnej często podkreślam, że nie jestem przywódcą kultu, który szuka „followersów”, a jedynie jednym z wielu średnio doświadczonych inwestorów, którzy chcą otaczać się innymi świadomymi i myślącymi niezależnie osobami o podobnych zainteresowaniach. Jeśli uważasz mój blog za źródło rzetelnych informacji, a powyższe słowa za zbędną (a być może nawet fałszywą) skromność, to wiedz, że dokładam wszelkich starań, by mój blog był źródłem prosto i rzetelnie przedstawionych danych, a nie opinii z pogranicza szarlatanerii, baśni i science fiction.

Mimo to wciąż się uczę i czytając moje wpisy na przestrzeni miesięcy i lat z pewnością zauważysz elementy inwestowania, których nie stosowałem lub nie prezentowałem wcześniej. W kolejnym rozdziale spróbuję skonsolidować swoje przemyślenia z ostatnich kilku miesięcy, czyli z okresu między styczniem a czerwcem 2021 roku, a „trochę ich było”, zwłaszcza że rok 2021 rozpoczął się dla mojego portfela – pomimo przejścia w swoisty tryb „risk off„, o wiele lepiej niż planowałem.

Polub moją stronę na Facebooku!

Znajdziesz tam mnóstwo przydatnych informacji o finansach i inwestowaniu

Różne metody inwestowania

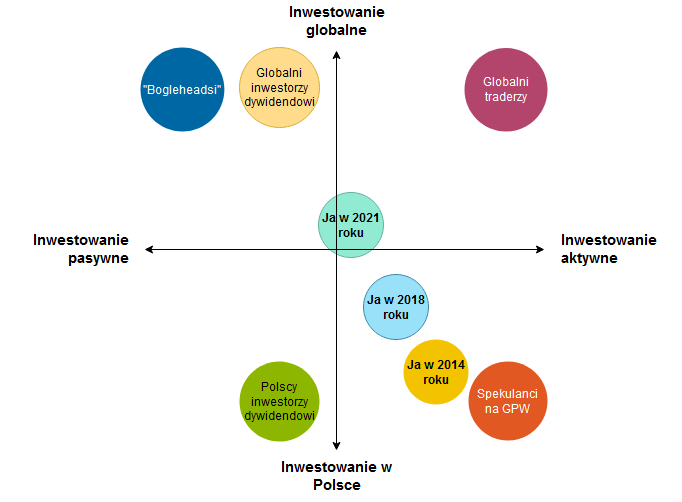

Poniższy rozdział nie zawiera opisu żadnej formalnej i uznanej w branży metody klasyfikacji stylów inwestowania, a zawiera subiektywne „spektrum sposobów inwestowania”, jakie według mnie prezentuje większość znanych mi inwestorów giełdowych. Aby zwiększyć czytelność rysunku i przedstawić Ci gdzie sam się obecnie (i historycznie) znajduję, naniosłem na niego również pola opisane jako „Ja w […] roku”, które pomogą zrozumieć jak obecnie inwestuję. Jest dla mnie niezwykle istotnym, by czytelnik mojego bloga rozumiał, że pomimo napisania bardzo popularnej serii o ETF-ach, jej autor nie jest inwestorem w 100% pasywnym, a ETF-y wykorzystuje raczej do powiększenia swojego inwestycyjnego zasięgu, a nie jako dominującego składnika (budulca?) swojego portfela. Pełne spektrum inwestowania zamieściłem na diagramie poniżej i polecam się tu na chwilę zatrzymać również po to, by dokonać własnego „inwestycyjnego rachunku sumienia” i zastanowić się gdzie sam się obecnie znajdujesz i dlaczego.

Zacznijmy od objaśnienia osi powyższego diagramu:

- Oś x, czyli oś pozioma klasyfikuje aktywność inwestora. Jest ona dość subiektywna, a więc trudniejsza do wyjaśnienia. Według mnie inwestowanie aktywne cechuje się:

- Większą częstotliwością zawierania transakcji.

- Mniejszą automatyzacją podejmowania decyzji.

- Większym subiektywizmem w doborze spółek lub ETF-ów.

- Wybieraniem raczej pojedynczych spółek, a nie ich agregatów w postaci indeksów.

- Oś y klasyfikuje „zasięg” inwestora. Będzie mi ją wyjaśnić znacznie prościej, mianowicie:

- Osoba znajdująca się w dolnej części wykresu inwestuje raczej w Polsce, a więc cierpi na mniejszy lub większy home bias, co w konkretnym przypadku (specjalizacji inwestycyjnej) może być całkiem dobrze uzasadnione.

- Osoba znajdująca się w górnej części wykresu „nie wybiera”, inwestując raczej globalnie. Zauważ, że inwestowanie globalne nie oznacza automatycznie wybierania wszystkich rynków świata, a po prostu nieograniczanie się do inwestowania wyłącznie w Polsce.

Poza osiami czuję się zobowiązany do wyjaśnienia także pięciu kategorii/typów inwestorów, które naniosłem na diagram. Należą do nich:

- (Pasywni i globalni) Bogleheadsi, którzy inwestują całkowicie pasywnie, starając się osiągnąć rynkową stopę zwrotu, zamiast próbować pobić rynki finansowe.

- (Umiarkowani i globalni) Globalni inwestorzy dywidendowi, którzy za pomocą (najczęściej) dywidendowej metody wyceny spółek „sklejają” portfel z 10-50 spółek dywidendowych, które następnie cierpliwie trzymają na rachunku, ciesząc się pasywnym źródłem dochodu.

- (Aktywni i globalni) Traderzy to wirtuozi rynków finansowych, których celem jest (znaczne) pobicie rynku poprzez aktywny handel papierami na podstawie (zazwyczaj) krótkoterminowej taktyki oraz „zagrań”.

- (Umiarkowani i „polscy”) Rodzimi inwestorzy dywidendowi to raczej pasywni inwestorzy z GPW, którzy spokojnie selekcjonują i co miesiąc dokupują akcje spółek dywidendowych.

- (Aktywni i „polscy”) Spekulanci z GPW to polska wersja globalnego tradera, która równie często kieruje się pewną taktyką, jak emocjami i kierunkiem, w którym podąża tłum. Zastrzegam, że podążanie za tłumem – jeśli wykonane poprawnie – również może być niezłą taktyką, więc nie odbierałbym mojej wypowiedzi jako przytyku, czy krytyki w stronę podobnych taktyk.

Wszystkie te grupy określiłem, bazując na moich własnych doświadczeniach, ale też bazując na obserwacji i rozmowach z inwestorami, których osobiście znam (powiedzmy: z moimi inwestycyjnymi „sparring partnerami„). Jeśli przemawia do Ciebie powyższa klasyfikacja, to z pewnością spodoba Ci się kolejny rozdział, w którym umieszczę na diagramie również polską blogosferę inwestycyjną oraz spróbuję przewidzieć w jakim kierunku ewoluuje w przyszłości moje własne inwestowanie.

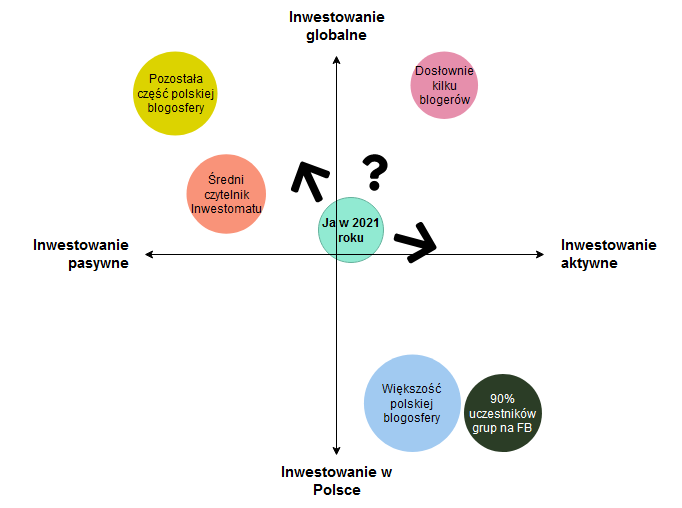

Gdzie jestem ze swoim stylem inwestowania i jak zmieniam podejście

Większość osób z czasem zmienia się, ewoluując w różnych sferach życia i taki proces nie jest według mnie niczym osobliwym. Z uwagi na to, że inwestowanie globalne „uprawia” w Polsce (przynajmniej na razie) dość niewielu inwestorów, ogromną większość polskiej blogosfery inwestycyjnej umieściłem w prawej dolnej części mojego diagramu, czyli wśród inwestorów aktywnych na rynku polskim. Należą oni według mnie do „starej gwardii” inwestowania w Polsce, zwykle skupiając się na analizie technicznej lub analizie fundamentalnej pojedynczych spółek z GPW, lub NewConnect. Żartobliwie „na prawo od nich”, czyli w inwestowaniu aktywnym w Polsce, umieściłem zdecydowaną większość uczestników polskich grup fejsbukowych o inwestowaniu, którzy na co dzień zajmują się – umiejętną lub mniej – spekulacją na polskiej giełdzie.

Każdy, kto śledzi polską blogosferę finansową, z pewnością zauważył, że z czasem przybywa blogów o pasywnym i globalnym inwestowaniu, którego filozofia bliższa jest Bogleheadsom. Mimo że sam tak nie inwestuję, to uważam, że inwestowanie pasywne jest najlepszym (a już na pewno najprostszym) sposobem inwestowania dla początkujących i średnio-zaawansowanych oraz dla osób nieposiadających zbyt wiele czasu na samodzielną selekcję spółek. Choć nie podzielam wiary w hipotezę efektywnego rynku i nie zgadzam się z rzekomym brakiem możliwości jego pokonania, to Bogleheadsów bardzo szanuję za ich strategię i dyscyplinę w trzymaniu się jej. Dodatkowo – jak już wspomniałem – naprawdę uważam, że większość inwestorów najlepiej wyjdzie właśnie na takim inwestowaniu, stąd tyle artykułów o ETF-ach i pasywnym i tanim inwestowaniu na moim blogu.

Pozostała, bardzo nieliczna część polskiej blogosfery inwestycyjnej trudni się budowaniem bardziej aktywnego portfela z własnoręcznie wybranych aktywów, zwykle z akcji amerykańskich, europejskich lub azjatyckich przedsiębiorstw. To bardzo interesująca nisza, która wraz z popularyzacją zagranicznych brokerów w naszym kraju (lub wprowadzeniem możliwości składania formularza W8-BEN za pośrednictwem polskich maklerów, oby jeszcze w tym roku) z pewnością będzie zyskiwać na popularności. Gdzie w tym wszystkim umieściłbym obecnie siebie? Gdzieś pośrodku z zastrzeżeniem, że jestem obecnie bardzo nieznacznie po „globalnej” oraz „aktywnej” stronie poniższego wykresu:

Nadszedł trudny moment, w którym spróbuję wyjaśnić co oznacza lokalizacja mojej metody inwestycyjnej na każdej z osi wykresu:

- Będąc gdzieś w 55% inwestorem aktywnym, raczej własnoręcznie selekcjonuję akcje i obligacje spółek do swojego portfela, a ETF-ami wspomagam się tylko jeśli nie starczy mi zasięgu, a więc aktywów z danego kraju nie ma w interfejsie konta maklerskiego, którego używam. Z drugiej strony, transakcji (zwłaszcza sprzedaży!) dokonuję naprawdę rzadko, a mój sposób inwestowania jest quasi-algorytmiczny i bardziej od czegokolwiek innego zależy od obecnej wyceny światowych rynków finansowych.

- Będąc w 55% (de facto 48%, ale planuję to niedługo zwiększyć do 55-60%) inwestorem globalnym, ostatnimi czasy dokładam do portfela więcej akcji i ETF-ów międzynarodowych, niż poszczególnych akcji i obligacji z GPW oraz Catalyst. Wynika to z faktu, że polska giełda stanowi niecały 1% światowej kapitalizacji spółek (patrz: „Inwestycyjny wstęp (6/6) – Światowe rynki finansowe„) oraz z tego, że według mnie trzymanie 100% środków w polskim złotym (lub dowolnej innej walucie) byłoby na dłuższą metę po prostu niebezpieczne. To chyba największa zmiana wobec kilku lat wcześniej, gdy inwestowałem 60-80% swoich środków w aktywa notowane na polskiej giełdzie.

Co dalej? Jak z czasem zmienia i będzie zmieniać się moje podejście do inwestowania? Tak naprawdę widzę dwie główne możliwości rozwoju mojego stylu inwestowania:

- Wariant 1: Zbliżę się nieco do średniego czytelnika mojego bloga, czyli do inwestora w dużej mierze pasywnego, który okazjonalnie dobiera do portfela pojedyncze spółki polskie i zagraniczne lub polskie detaliczne obligacje skarbowe.

- Wariant 2: Wrócę do aktywnej periodycznej analizy fundamentalnej, skupiając się raczej na poszczególnych, mocnych fundamentalnie spółkach z całego świata, starając się balansować udział złotego z udziałem innych walut w moim portfelu.

Dlaczego nie widzę innych wariantów? Na spekulanta się nie nadaję i za bardzo boję się szybkiej utraty zbyt dużej części moich środków. Nie wspominając już, że „gapienie się” całymi dniami na wykresy cen akcji zwyczajnie nie jest dla mnie. Przyznaję też, że od kilku miesięcy „cierpię” na efekt skali i nie chciałbym zbyt szybko pozbyć się swoich ciężko zarobionych pieniędzy. Z drugiej strony rynkami finansowymi interesuję się za bardzo, by przejść na portfel w 100% pasywny. Mimo świadomości, że w długim terminie być może wyszłoby mi to na dobre to chyba „zanudziłbym się na śmierć” trzymając portfel złożony w 100% z jednego ETF-a na globalny indeks akcji. Nie oznacza to oczywiście, że jest to moim zdaniem podejście niewłaściwe, bo dla osoby młodej i średnio zainteresowanej inwestowaniem jest to prawdopodobnie najlepszy sposób na długoterminowe pomnożenie swojego majątku. Myślę, że wystarczy już o mnie i nadeszła pora, by podzielić się również opiniami innych o aktualnej sytuacji na rynkach oraz odczytem indeksu nastrojów inwestorskich w ostatnich tygodniach.

Opinie innych o sytuacji na rynkach

Pod koniec 2019 roku wydawało mi się, że giełda w USA zrobiła się zbyt droga, by warto było inwestować w szeroki rynek amerykański. Niewiele później, bo w lutym i marcu 2020 roku większość światowych giełd straciła ponad 30% swojej wartości, doprowadzając do największego napływu nowych inwestorów na rynki akcji, w tym rynek polski. Przypadek sprawił, że posiadałem wtedy około 40% akcji w portfelu, z których większość należała do wcześniej niedocenianych spółek dywidendowych z sWIG80 oraz NewConnect, a więc spółek, które w „po-COVID-owej hossie” zyskały na wartości najbardziej. Znacznie mniej przypadkowo „nakupiłem” wtedy 15% i 20% odpowiednio ETF-ów na obligacje skarbowe i ETC na metale szlachetne, w których chciałem tymczasowo przechować środki, bo spodziewałem się rynkowej „nawałnicy”, która nadeszła znacznie wcześniej i dynamiczniej niż ktokolwiek by się spodziewał.

Dzięki powyższym nieco przypadkowym decyzjom podjętym nie z uwagi na możliwość nadejścia COVID-19 do Europy, zaś z uwagi na „drożyznę” na rynkach akcji, udało mi się w ubiegłym roku uzyskać najlepszy od lat wynik z inwestycji. Mimo solidnego, bo wynoszącego około +20% wyniku inwestycyjnego warto dostrzegać, że w dużej mierze jest on zrządzeniem przypadku, a wokół znajduje się wielu bardziej doświadczonych inwestorów, których opinie na temat sytuacji na rynkach warto znać. W tym rozdziale zamierzam kilka podobnych opinii przytoczyć, by pokazać kim się inspiruję w swoim pasywno-aktywnym inwestowaniu i dlaczego.

Co sądzą o rynkach inwestycyjni guru?

Celem tego akapitu będzie zreferowanie Ci tego, co o rynkach sądzą jedne z najgłośniejszych i najbardziej znanych postaci w branży inwestycyjnej. Zacznijmy od Raya Dalio, autora uznanych książek „Zasady” oraz „Big Debt Crises”, który stale sądzi, że największy potencjał mają Chiny, dodając, że chińska waluta – juan – może się niedługo stać główną walutą rezerwową świata. Kolejny z wielkich inwestorów (jeśli nie największy) – nazywany „Wyrocznią z Omaha” Warren Buffett na walnym zgromadzeniu akcjonariuszy swojego holdingu, które odbyło się 1 maja 2021 roku, ostrzegał przed inflacją oraz nieco zbyt dynamicznym odbiciem rynków po spadkach w reakcji na pandemię COVID-19. Buffett ma tendencję do ostrzegania przed inwestowaniem w warunkach wysokich wskaźników cenowych (C/Z, C/WK), czego nauczył też mnie, wpływając na moje ostrożne inwestowanie, o którym piszę w ramach artykułów, które tu publikuję.

Zostawmy na chwilę Warrena, bo to nie jedyna postać o jaskrawej opinii w temacie bieżącej sytuacji na rynkach. Wieloletni partner biznesowy Buffeta oraz jeden z moich największych „idoli inwestycyjnych”, Charlie Munger nazwał ostatnio Bitcoina „obrzydliwym” oraz „niezgodnym z interesem cywilizacji”. Charlie znany jest z dosyć kontrowersyjnych wypowiedzi, ale jego szeroka wiedza i błyskotliwość niejednokrotnie uratowały Warrena i całe Berkshire Hathaway (spółkę-holding, której Warren jest głównym akcjonariuszem) przed dokonaniem nieoptymalnej decyzji inwestycyjnej. Choć sam nie twierdzę, że Bitcoin i inne kryptowaluty kompletnie się do inwestowania nie nadają, ale sądzę, że bardzo trudno jest wycenić podobne aktywa, dlatego nie inwestuję w nie żadnych większych środków.

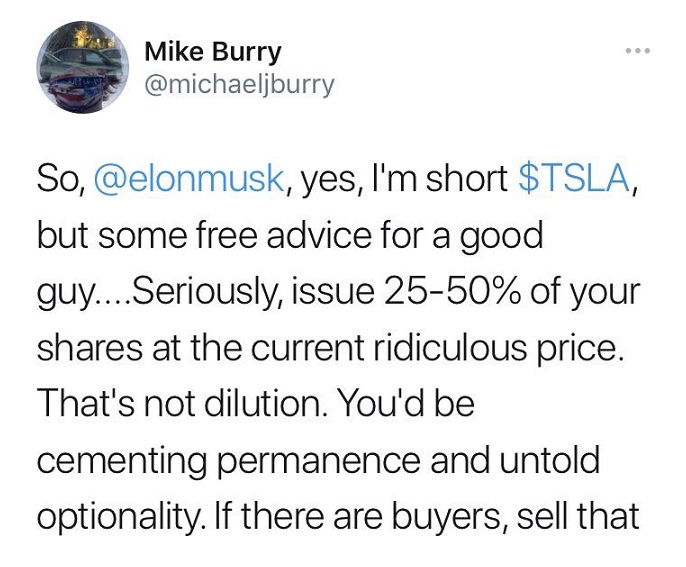

Kolejnym inwestorem, którego opinię chciałbym przedstawić, znany jest z kontrariańskich (przeciwnych tłumowi) poglądów bohater filmu „The Big Short” – Michael Burry. Znany kontrarianin także ostrzega przed scenariuszem wysokiej inflacji, który za kilka lat będzie trzeba ratować znaczną podwyżką stóp procentowych oraz „zakłada się” przeciwko jednemu z największych sukcesów giełdowych ostatnich lat – firmie Tesla – shortując jej akcje. Jak dotąd „granie na krótko” akcjami tej firmy kończyło się dla wielu inwestorów (również polskich) raczej marnie, ale znany ze swoich wcześniejszych sukcesów „Mike” nie przejmuje się tym zanadto, „tweetując” ostrzeżenie nie tylko dla inwestorów, ale także dla właściciela spółki – Elona Muska we własnej osobie. Zresztą sam zobacz:

Powyższa wiadomość może nie spodobać się inwestorom „wzrostowym”, dla których „sky is the limit„, ale w moim mniemaniu „earnings are the limit„, a zatem jeśli spółka (jak teraz Tesla) wyceniana jest na 600-krotność swojego rocznego zysku, to raczej nie skończy się to dla niej najlepiej. Oczywiście jestem świadom potencjału tej spółki oraz tego jak dynamicznie zwiększyła ona ostatnimi czasy swoje przychody i zysk netto, niemniej do rozsądnej w moim mniemaniu wyceny doszłaby tylko gdyby jej cena (obecnie 600 dolarów za akcję) stała w miejscu, a jej zysk zwiększył się… 15-krotnie, a więc do 10,5 mld USD rocznie. Tak, jej kapitalizacja to obecnie 583 mld USD. Mniejsza o to, bo Teslę może czekać świetlana przyszłość, która wg mnie (i Mike-a) wcale nie tłumaczy jej wysokiej obecnie ceny.

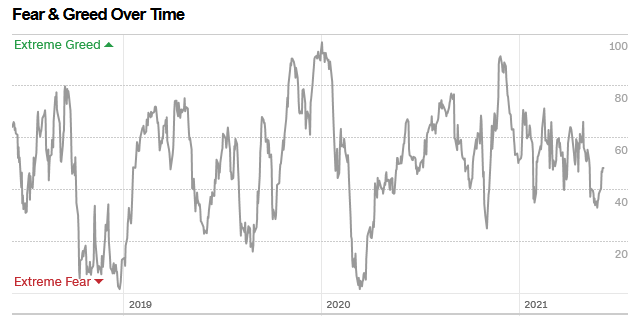

Eksperci ekspertami, ale za „lwią” część popytu na akcje spółek giełdowych odpowiadają inwestorzy indywidualni, których nastroje najprościej zbadać poprzez obserwacje i „pomiar” rynku. Jedną z moich ulubionych jest prowadzony przez CNN Indeks Strachu i Chciwości (ang. Fear and Greed index), z którego odczytu wynika jakie nastroje przedstawiają ostatnio drobni inwestorzy giełdowi. Co prawda inwestorzy raczej reagują na dynamikę cen (a nie odwrotnie), a więc indeks przedstawia raczej reakcję na ruch cen, a nie jej przyczynę, ale mimo to pozostaje ciekawą do omówienia zmienną oddającą stan nastrojów amerykańskich inwestorów.

Indeks strachu i chciwości w czerwcu 2021 roku

Indeks emocji inwestorów sprawdzam jedynie tak często, jak piszę wpisy portfelowe na blogu (czyli aktualnie co pół roku), ale niezmiennie bawi mnie to, że jego odczyt jest raczej reakcją na dynamikę cen akcji na giełdzie, a nie przyczyną jej zmian. CNN przygotowuje go co tydzień, badając 7 zmiennych, z których może wynikać w jakich nastrojach są obecnie inwestorzy. Do badanych wskaźników należą m.in. „pęd” (ang. momentum) indeksu S&P500, a więc stosunek obecnej ceny indeksu wobec jego 125-dniowej średniej kroczącej, lub „siła indeksu akcji”, a więc stosunek liczby spółek, które osiągnęły swoje lokalne szczyty (52-weeks high) do liczby spółek, które osiągnęły swoje lokalne dołki (52-weeks low). O pozostałych 5 wskaźnikach, które wpływają na indeks przeczytasz tutaj, a póki co pozwól, że zaprezentuję jeszcze jak emocje inwestorów amerykańskich zmieniały się w ostatnich kilkudziesięciu miesiącach:

Jak interpretuję powyższy wykres? Bardziej niż wartość odczytu interesuje mnie jego dynamika zmian, a ta w latach 2019 i 2020 była naprawdę ogromna. Trudno jest nie zaobserwować tak wielu „zwrotów akcji”, jak we wspomnianym okresie, z czego do największych z nich należały:

- Zmiana odczytu indeksu z 5 (Extreme Fear) na 70 (Greed) w ciągu dwóch pierwszych miesięcy 2019 roku.

- Zmiana odczytu indeksu z 75 do 33 w maju 2019 roku, a następnie z 60 do 18 w sierpniu tego samego roku.

- Dwa znaczące skoki we wrześniu (z 20 do 65) oraz w październiku i listopadzie (z 35 do 90) 2019 roku.

- I to, co chyba wszyscy odczuli najbardziej, czyli obsunięcie się indeksu z wartości 98 (Extreme Greed) do 2 (Extreme Fear) w lutym i marcu 2020 roku. Reszta jest już historią. W 2020 roku „zaliczyliśmy” jeszcze jedno kompletne odwrócenie odczytu, które nastąpiło w listopadzie (z 28 do 90). Od tego momentu indeks „waha się” w przedziale 40-70, a więc inwestorzy są raczej niezdecydowani co do obecnego stanu gospodarki i wycen akcji.

O wyżej wspomnianym niezdecydowaniu najlepiej poświadczy najnowszy odczyt tego indeksu, który w chwili, gdy piszę ten wpis jest najbliższy neutralnemu (50) od dłuższego czasu:

No dobra, ale co w zasadzie mielibyśmy zrobić z tym odczytem, skoro „rzeczy dzieją się najpierw”, a odczyt jest jedynie ich efektem? Osobiście lubię przeglądać historyczne wartości tego wskaźnika, bo im większe niezdecydowanie inwestorów, tym mniejsza szansa na ruch w jakąkolwiek stronę, co sprzyja spokojnemu i bezstresowemu inwestowaniu, jakie „uprawiam”. Neutralny odczyt mnie zatem cieszy, ale w zestawieniu ze stale wysokimi wycenami indeksów (do tego jeszcze wrócimy pod koniec wpisu) oraz opiniami bardziej fundamentalnie patrzących na rzeczywistość ekspertów tylko utwierdza mnie to w przekonaniu, że światowi inwestorzy mogli się trochę pogubić.

Co rozumiem przez to „pogubienie”? Z jednej strony każdy widzi/podświadomie czuje, że panuje „drożyzna” i żyjemy w czasach, kiedy normą jest płacenie za akcje spółki 25-, 30-, 35- i 40-krotności jej rocznych zarobków i jest to zupełnie OK. Z drugiej strony inwestorzy nie bardzo wiedzą gdzie indziej „uciec” kapitałem z mało rentownych obligacji i obecnie dość ryzykownych (patrz wpis: Dlaczego ceny funduszy ETF na obligacje zmieniają się dynamicznie?) ETF-ów na obligacje skarbowe. Jakie są alternatywy? Kruszce? Surowce? Kryptowaluty? Może i tak, ale żadne z powyższych „nie płacą dywidend”, a więc dla konserwatywnego inwestora mogą stanowić co najwyżej uzupełnienie, ale nigdy bazę portfela. Do alternatywnych klas aktywów jeszcze wrócimy, a teraz przejdźmy do opisu mojego portfela inwestycyjnego w drugim półroczu 2021 roku.

W co inwestuję w drugim półroczu 2021 roku? Mój portfel inwestycyjny

W ostatnim wpisie portfelowym zatytułowanym „W co inwestować w 2021 roku? Mój portfel na I półrocze 2021” pisałem o tym, że moim głównym priorytetem na pierwszą połowę 2021 roku jest wymiana gotówki na coś bardziej rentownego, a więc ten rozdział chciałbym zacząć od tego, że plan w dużej mierze wykonałem, przenosząc sporo środków płynnych na obligacje korporacyjne. Jestem świadom, że przy obecnych stopach procentowych, wynoszących w Polsce 0,1%, zależne od nich obligacje korporacyjne z Catalyst nie dadzą rady nawet pokonać inflacji, ale zgodnie z danymi z wpisu „Jak bezpiecznie ulokować pieniądze na 2 lub 3 lata?” są one obecnie najlepszym sposobem na krótkoterminowe (1-2 lata) przechowywanie kapitału. W nieco dłuższym, 3- lub 4-letnim terminie o wiele lepsze od nich byłyby obligacje detaliczne COI, lub EDO, ale nie zakładam trzymania 40% środków w płynnych i względnie bezpiecznych aktywach aż tak długo.

Zanim przejdziemy do opisu zmian proporcji aktywów w moim portfelu i jego wyników za 1 półrocze 2021 roku chciałbym zauważyć jak ogromny wpływ na (bądź co bądź) pozytywny wynik mojego portfela mają odpowiednio wyselekcjonowane spółki giełdowe. Zwolennik analizy wstecznej (zawsze skutecznej) powiedziałby, że „uciekając” częścią akcji z rynków akcji pod koniec 2019 roku popełniłem błąd, ale sam, oceniając moje wyniki za 2020 rok (+20%) i pierwsze półrocze 2021 roku (+14,4%) niekoniecznie bym się z tym zgodził. Dlaczego? Otóż przy niewielkim nakładzie czasu (na selekcję spółek, czego zresztą dokonałem przed 2019 rokiem, trzymając je przez lata na swoim rachunku maklerskim) udało mi się (póki co) pobić wzrost indeksu S&P 500 z tego okresu, dodatkowo znacznie redukując zmienność mojego portfela, bo aż 60% środków mam obecnie w aktywach o relatywnie (bo jest tu także złoto, srebro i surowce) niskiej zmienności. Czy uważam to zatem za jakiś wyczyn?

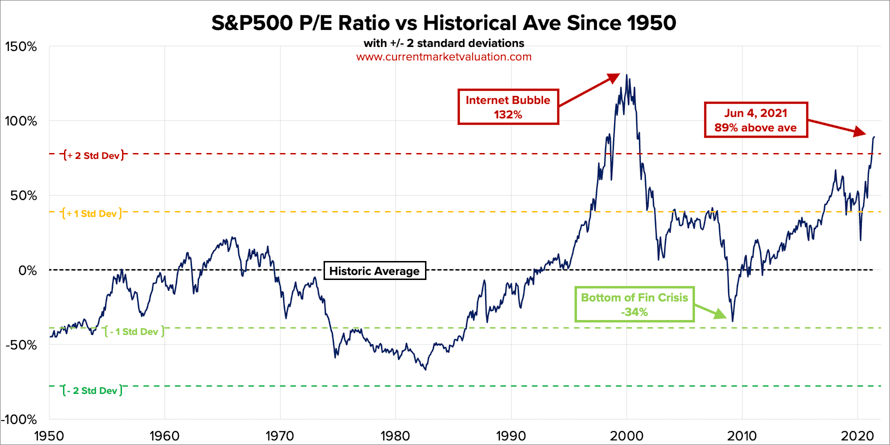

Niekoniecznie, bo sytuacja stale nie jest dla mnie zbyt komfortowa. Po pierwsze: jesteśmy teraz w dziwnej sytuacji, w której akcje są zwyczajnie drogie (C/Z indeksu S&P500 wynosi obecnie około 37, co stanowi poziom wyższy o 89% od wieloletniej średniej, która wynosi 19,6), a więc pomimo świetnego wyniku z części akcyjnej mojego portfela, wcale nie czuję, jakbym chciał mieć w nim wyższy udział akcji. Jestem świadom, że „market timing nie działa” i że kolejne 2-3, a nawet 5 lat na giełdach może tworzyć się coś na kształt „bańki internetowej” z 2000 roku, a moja niewielka, bo 40% część akcyjna portfela może wzrosnąć o kolejne 20, 50, a nawet 100%. Problem w tym, że jakoś nie mam ochoty ryzykować większością mojego ciężko zarobionego kapitału obecności na parkiecie, gdy „dojdzie co do czego”. Zresztą sam zobacz wykres tradycyjnego P/E (C/Z) i oceń czy wycena amerykańskiej giełdy jest racjonalna:

Co wobec tego zrobiłem w ostatnim półroczu i jakich zmian dokonałem, by – z jednej strony móc korzystać z wszechobecnej hossy na rynkach, a z drugiej zabezpieczyć się przed możliwym krachem na giełdzie? Przede wszystkim pozostawiłem większość portfela poza rynkami akcji, przenosząc kapitał na defensywne aktywa odsetkowe. Być może Cię to zdziwi, ale zwiększyłem też nieco udział akcji (głównie tych, które wybieram własnoręcznie), o czym w szczególe napiszę w kolejnym akapicie.

Zmiana proporcji portfela

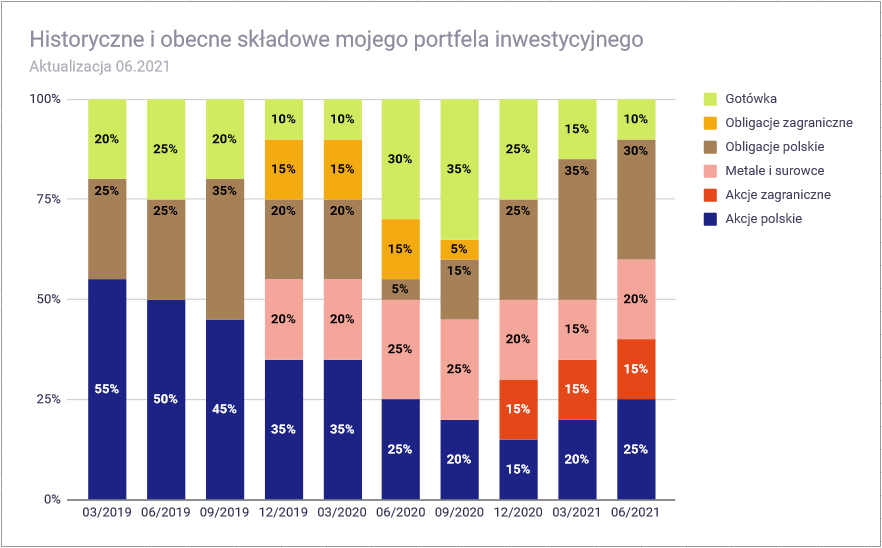

Przejdźmy do konkretów. Jako że od grudnia wpisy portfelowe wydaję tylko dwa razy do roku, a portfel dalej prowadzę „kwartalnie” to na wykresie zarysowałem zmiany jego proporcji nie w jednym, ale w dwóch kwartałach tego roku. Do największych zmian między 12/2020, a 06/2021 w moim portfelu należą:

- Ścięcie pozycji gotówkowej z 25% portfela na 10% portfela. Nie ukrywam, że miałem już dość trzymania 25-35% środków w gotówce i na krótkoterminowych lokatach, a więc przeniosłem większość na obligacje korporacyjne, ETC na surowce oraz wybrane przez siebie akcje.

- „Wielki powrót” do polskich obligacji korporacyjnych (25%->30% portfela), których od czasu ścięcia stóp procentowych z 1,5% do 0,1% nie jestem jakimś ogromnym fanem. Można to prosto wyjaśnić tym, że już w horyzoncie 3 – 4-letnim i przy założeniu tak wysokiej inflacji przy tak niskich stopach procentowych obligacje skarbowe antyinflacyjne „płacą” więcej od obligacji korporacyjnych. Biorąc pod uwagę znacznie większe ryzyko związane z inwestycją w te drugie jest to istna paranoja i sytuacja kompletnie z punktu widzenia inwestora kuriozalna.

- Dokupienie ETC na surowce, które zwiększyło udział „metali i surowców” z ok. 18% do ok. 22%. Nie widać tego na poniższym wykresie, na którym zaokrąglam proporcje do pełnych 5%, ale taki ruch wykonałem, by tymczasowo chociaż trochę skontrować inflację, pozbyć się polskiego złotego i mieć w portfelu więcej czegoś innego niż akcje.

- Na wykresie z pewnością zauważysz wzrost udziału polskich akcji w portfelu z 15% do 25%, ale zastrzegam, że tylko połowa tego wzrostu wynika z dokupienia przeze mnie kilku spółek dywidendowych do portfela (poszlaki znajdziesz we wpisie „Które spółki z GPW wypłacą dywidendę w 2021 roku?„), zaś druga połowa wynika z wzrostu wartości akcji spółek, które miałem w portfelu przez cały 2020 rok (i wiele lat wcześniej).

Całościowo wszystkie powyżej opisane zmiany struktury portfela wyglądają następująco:

Jeśli jesteś ciekaw co kryje się pod konkretnymi pozycjami, to mogę rzucić na ten portfel trochę światła. Otóż w 5 częściach portfela posiadam tak naprawdę:

- „Gotówka” to głównie odłożone środki w PLN lub luźne środki na rachunku maklerskim. Nic ciekawego i w innych czasach trzymałbym te środki na krótkoterminowych obligacjach skarbowych i pewnie nie stanowiłyby one aż 10% całości mojego portfela.

- „Obligacje polskie” to w 100% polskie obligacje korporacyjne z Catalyst. W obecnej chwili są to emisje około 12 emitentów płacące średnio 3,5% YTM brutto wobec ich ceny zakupu. Obligacje te staram się kupować okazyjnie, czyli nieco poniżej ich nominału, unikając takich, które do dojrzałości mają więcej niż 24 miesiące. Nie będę ukrywał, że jest to pozycja krótko-średnio-terminowa i przy tych stopach procentowych i równie wysokiej inflacji na złotym jakoś nie widzę sensu trzymania tutaj zbyt wielkich środków i „tak tylko przechowuję gotówkę”.

- Metale i surowce to w 100% ETC na złoto, ETC na srebro oraz ETF na miks surowców. Z uwagi na ich niewielką liczbę dostępną przez polskie konta maklerskie bardzo łatwo jest się domyślić które to „ETF-y” (zresztą wszystkie poruszają się dość podobnie, a więc nie ma to wielkiego znaczenia). Co ta pozycja robi w moim portfelu? „Zapycha” go, będąc czymś innym niż akcje i obligacje. Moi stali czytelnicy z pewnością wiedzą, że nie jestem wielkim fanem złota, srebra, ani innych surowców, ani też ekspertem w dziedzinie i po prostu chciałem go doważyć czymś, co czasami zachowuje się odmiennie od akcji (a czasami bardzo do nich podobnie jak przez większość 2020 roku).

- Akcje zagraniczne to w większości własnoręcznie wybrane spółki z Azji i USA (po 3 spółki jeśli kogokolwiek by to interesowało) oraz kilka ETF-ów, z których te dywidendowe (typu distributing) rozlokowałem na moich IKE i IKZE, zaś te akumulacyjne (typu accumulating) na zwykłym koncie maklerskim. Na jakie rynki są to ETF-y? O Chinach pisałem ostatnio, więc to żadna tajemnica, ale „złamałem się” kupując również ETF na S&P500 (ten najtańszy), by choć kilka procent mojego portfela cieszyło się z tego pędu na rynku amerykańskim. Aha, przeciętne C/Z spółek z Azji i USA, które wybrałem do swojego portfela wynosi obecnie 8,5 przy dwucyfrowym wzroście rocznym dynamiki przychodów i zysków.

- Akcje polskie to prawie wyłącznie akcje spółek dywidendowych (obecnie około 10), z których większość to firmy z indeksów sWIG80 oraz NewConnect. Jako że spółek dywidendowych jest w Polsce naprawdę niewiele (w 2021 roku około 150), to wcale nietrudno jest domyślić się które papiery posiadam w swoim portfelu, ale uparcie nie będę publikował konkretów dotyczących mojego portfela (wędka, nie ryba. Patrz: strona o blogu, poza tym nie jestem żadnym inwestycyjnym „guru” i co rusz zdarzają mi się na poszczególnych pozycjach drobne lub większe „wtopy”, czego nie chcę przed Tobą ukrywać i na pewno nie sugeruję Ci moich błędów powielać). Z uwagi na maksymalną możliwą oszczędność podatkową, polskie spółki dywidendowe stanowią prawie 70% środków na moich IKE i IKZE (reszta to akcyjne ETF-y typu distributing) z powodów, które opisałem we wpisie „Dlaczego akcje pasują do IKE bardziej niż obligacje?„.

Czy w tym wszystkim jest coś, czym chciałbym się pochwalić? Przede wszystkim faktem, że moje IKE – pomimo istnienia „raptem” 4 lata, a więc ulokowaniu tam łącznie około 60 000 złotych zdążyło „spuchnąć” już do prawie 120 000 zł, a dywidendy, które na nim w tym roku otrzymam, mogą wynieść nawet około 10 000 zł. Choć jak ognia unikam pisania na blogu konkretnych informacji dotyczących mojego portfela, to moje konto IKE stanowi tylko pewnej wielkości część mojego portfela, a więc pisanie o nim nie jest dla mnie takie niekomfortowe. Przejdźmy do wyników mojego portfela w pierwszym półroczu 2021 roku, które – biorąc pod uwagę jego skład procentowy – są dosyć zaskakujące.

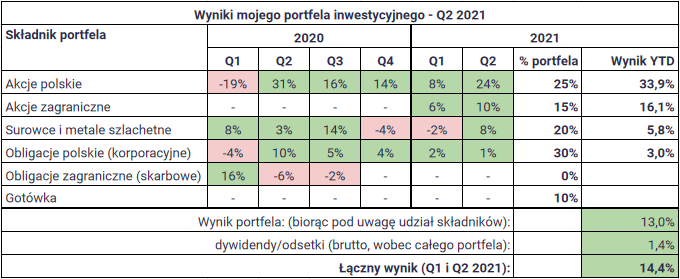

Wyniki za 1 półrocze 2021 roku

W swoim inwestowaniu staram się celować w stopę zwrotu 10% brutto rocznie, co w latach 2011-2019 udawało mi się we wszystkich okresach poza latami 2015 i 2018, ale na szczęście uśrednia się nieco powyżej 10% brutto rocznie. Jak zatem oceniam rok 2020 i pierwszą połowę 2021 roku? Zbyt dobrze, by było to prawdziwe, gdyż mój liczony w polskim złotym wynik wyniósł w 2020 roku około 20%, a w ostatnich 6 miesiącach nieco powyżej 14,4%, z czego 1,4% pochodzi z dywidend i odsetek.

Dywidendy i odsetki, a raczej niskie wpływy z tych źródeł są sporą bolączką mojego portfela, w którym (niestety) tylko 45% aktywów je obecnie wypłaca i to w niewielkiej w stosunku do obecnej ich ceny proporcji. Z drugiej strony do emerytury mam jeszcze bardzo daleko (patrz: wpis „Jak przygotować portfel inwestycyjny do emerytury?„), a więc przepinać się na same aktywa dywidendowo-odsetkowe jeszcze nie muszę, a wzrost kapitału motywuje mnie do oszczędzania równie mocno, co spływające na konto kupony. Jeśli interesuje Cię jaki wynik procentowy osiągnąłem w ostatnich dwóch kwartałach na poszczególnych pozycjach mojego portfela, to zapraszam do przejrzenia poniższej tabeli:

Rozpoczynając rok 2021, spodziewałem się po jego pierwszej połowie wyniku jednocyfrowego i to raczej negatywnego (lub bliskiego zeru), niż pozytywnego, a więc +14,4% jest dla mnie ogromnym zaskoczeniem. Prawdę mówiąc, większość tego wyniku zawdzięczam drugiemu kwartałowi 2021 roku i trwającej „hossie na spółkach value” lub – innymi słowy – hossie na fundamentalnie tanich spółkach, które od lat ignorował rynek, nagle sobie o nich „przypominając”, co bardzo znacząco wywindowało ceny niektórych z nich. Zaskakująco dobrze radziły sobie w drugim kwartale ETC na złoto i srebro oraz ETF na surowce, które łącznie przyniosły mojemu portfelowi prawie 6% zysku w pierwszym półroczu tego roku.

Największym „przegranym” mojego portfela są obligacje korporacyjne, które w pierwszym półroczu przyniosły około 2,6% zysku, co zaokrągliło się w powyższej tabeli do 3%. Lepsze to niż gotówka, a przy obecnych, rekordowo niskich stopach procentowych i mojej dosyć niskiej tolerancji na ryzyko raczej nie mam co oczekiwać po tej pozycji czegokolwiek więcej niż 4% rocznie brutto, a więc trzymam je jako „stabilizator” portfela, licząc, że szeroka dywersyfikacja takich papierów pozwoli mi uniknąć zbyt wielkiego wpływu bankructwa jednego z ich emitentów na całość mojego portfela. Jednym z pytań, które z pewnością zadaje sobie część czytelników jest zapewne „dlaczego w Twoim portfelu jest tak mało akcji?”, co spróbuję wyjaśnić w kolejnym akapicie.

Obserwuj mnie na Twitterze:

Subskrybuj mój kanał YouTube:

Dlaczego w moim portfelu jest tak mało akcji?

Do posiadania jedynie 40% akcji skłania mnie przede wszystkim wycena amerykańskich (ale i globalnych) spółek notowanych na giełdach, jak również brak potwierdzenia ich dynamiki wzrostu w realnej ekonomii. Rozwinę to w ostatnim rozdziale, a teraz wyjaśnię na czym polega moja strategia inwestycyjna i dlaczego satysfakcjonuje mnie obecnie tak mało akcji w portfelu. Dla osób, które czytały wpis „Jak przygotować portfel inwestycyjny do emerytury?” może to nie być nic nowego, ale proporcje portfela inwestycyjnego „przepinam” bazując na aktualnym wskaźniku C/Z dla rynków globalnych. Choć inwestuję w dużej mierze na rynku polskim, prezentując tu ogromny home bias, to jasnym jest dla mnie, że w przypadku krachu na giełdzie amerykańskiej, „poleci” za nią również GPW, jak i inne światowe parkiety. Zresztą na tę tezę dowodów nie trzeba szukać daleko:

Ze względu na zgromadzone majątki, wieloletnią kulturę i historię inwestowania oraz chęć dywersyfikowania kapitału, fundusze oraz inwestorzy amerykańscy lokują swoje pieniądze w akcjach z całego świata. Dodatkowo – amerykańskie instytucje działają globalnie, a więc problemy jakiejkolwiek z nich, z dużym prawdopodobieństwem nie wpłyną tylko na koniunkturę Stanów Zjednoczonych, ale też na całą światową gospodarkę. Według mnie liczenie na to, że zakup globalnego indeksu (np. MSCI ACWI lub FTSE All-World) w pełni zamortyzuje krach na giełdzie amerykańskiej to pewien rodzaj ślepoty i pocieszania się, że i tak w końcu uśrednimy cenę, inwestując pasywnie w każdym miesiącu.

Co prawda powyższe nie gra żadnej roli w prawdziwie długim, dajmy na to 20-, czy 30-letnim horyzoncie, ale dokładnie z tego powodu wolę w obecnych warunkach mieć w akcjach trochę mniej kapitału i mniej „oberwać” w możliwym krachu, niż obecnie zarabiać mniej od osób posiadających 100% środków w akcjach. Według mnie inwestowanie to maraton, a nie sprint, a ja z nikim się nie ścigam, więc prawdę powiedziawszy mało mnie interesuje, że ten czy inny inwestor, publicysta, czy bloger finansowy „wykręcił” w zeszłym roku 100%, 200%, lub 300% zysku. To nie dla mnie i ważniejsze od „szybkiego wzbogacania się” jest dla mnie „nie tracić zbyt wiele z już zgromadzonego kapitału”.

Dorzućmy do tego fakt, że dążę do osiągnięcia nieco wcześniejszej emerytury (patrz: wpisy o ruchu FIRE na moim blogu), a więc utrata np. 50% kapitału – nawet tymczasowo – byłaby dla mnie tragedią większą niż dla „typowego long-termowca”, który i tak w okresie 30- lub 40-letnim nie zamierza swoich środków w ogóle wykorzystywać. Znając mnie i tak po czterdziestce (bo wtedy planuję osiągnąć niezależność finansową) będę kontynuował pracę, stąd niekoniecznie będę musiał czerpać ze swojego kapitału, ale do osiągniętych środków doszedłem ciężką pracą, a więc „nie widzi mi się” tracić zbyt dużej ich części, nawet tymczasowo. Dodajmy do tego moją pasję do kupowania „tanich” spółek, których w kryzysie będzie naprawdę mnóstwo i prawie każdy zrozumie dlaczego posiadam obecnie tyle środków w aktywach innych niż akcje. Wystarczy już o mnie i o moim portfelu. Pozwól, że poza wyjaśnieniem, w co inwestuję w drugim półroczu 2021 roku, wytłumaczę Ci również dlaczego robię to w ten, a nie inny sposób.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć IKE/IKZE z bogatą ofertą ETF-ów?

Mój link obniża prowizję na rynkach zagranicznych z 0,29% do 0,24%.

Szukasz zagranicznego konta maklerskiego?

Pełen ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Ocena sytuacji na rynkach w drugim półroczu 2021 roku

W tym wpisie wielokrotnie wspomniałem o tym, że rynki akcji (a zwłaszcza amerykański) są obecnie bardzo drogie, a w następnych kilku akapitach zamierzam to udowodnić i napisać co według mnie może zrobić z tą informacją przeciętny inwestor. Zanim będziesz kontynuował lekturę, chciałbym przekazać Ci, że jeśli zamierzasz inwestować pasywnie w długim terminie, to wysokie ceny akcji nie powinny być dla Ciebie przeszkodą od realizowania obranej strategii. Bardzo chciałbym, by mój blog zawierał treści ponadczasowe takie jak seria o ETF-ach, czy seria o REIT-ach, a więc zależy mi na pisaniu o strategiach pasywnych, które uważam za lepiej skrojone dla większości inwestorów niż jakiekolwiek aktywne inwestowanie.

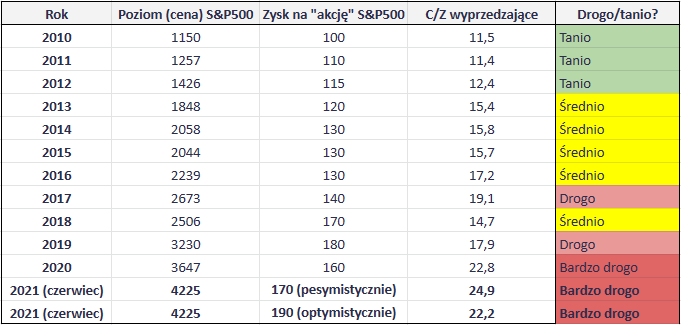

Czy czyni mnie to hipokrytą? Uważam, że nie, bo z czasem (i być może pewnym „zmęczeniem materiału”) sam raczej będę stawał się (patrz: początek tego wpisu) inwestorem bardziej pasywnym, a więc sugeruję innym coś, co z natury bardzo do mnie przemawia, rezonuje z moim logiczno-analitycznym podejściem i zwyczajnie mi się podoba. Dorzucam do tego moje doświadczenie z innymi inwestorami i ich niezdarnym i mało konsekwentnym „stock-pickingiem”, czyli własnoręcznym dobieraniem akcji i mamy prawdziwie wybuchową (i stratną!) mieszankę. Wracając do tematu: dlaczego uważam rynki za bardzo drogie? Przyjrzyjmy się dwóm wskaźnikom, o których jeszcze w tym wpisie nie wspominałem, czyli Forward P/E oraz Buffett Indicator.

Czy rynki są drogie, czy tanie?

W dyskusjach pod moimi wpisami o inwestowaniu często pojawia się argument, że „zamiast P/E, czyli C/Z, powinniśmy oceniać tzw. forward P/E, czyli przyszłą C/Z, gdyż rynki wyceniają przyszłość, a nie teraźniejszość”. Problem, który mam z tym podejściem jest dwojaki:

- Po pierwsze: analitykom zwykle nie udaje się dokładnie przewidzieć przyszłych zarobków spółek, a więc forward P/E będzie zawsze obarczone błędem. W dodatku co mi po wskaźniku, który obecne ceny akcji zestawia z zyskami za kolejne 4 kwartały, gdy przy tak wysokiej dynamice wzrostów, za 4 kwartały ceny mogą być wyższe o kolejne 15-20%, sprawiając, że forward P/E nigdy nie stanie się w trailing P/E (klasyczny wskaźnik C/Z)?

- Po drugie: nie zapominajmy, że poza historią wskaźnika C/Z mamy też historyczne odczyty wskaźnika wyprzedzającego, czyli forward P/E. Prostym językiem: wskaźnik przewidywanego przyszłego C/Z i jego odczyty są zapisywane, a więc znamy jego historyczną średnią, która dla ostatnich 11 lat wynosi 15,8, a więc o 7 mniej niż obecnie. Rynki są zatem drogie zarówno na podstawie „zwykłego” C/Z, jak i C/Z wyprzedzającego i przeglądając poniższą tabelę, chyba ciężko jest temu argumentowi zaprzeczyć:

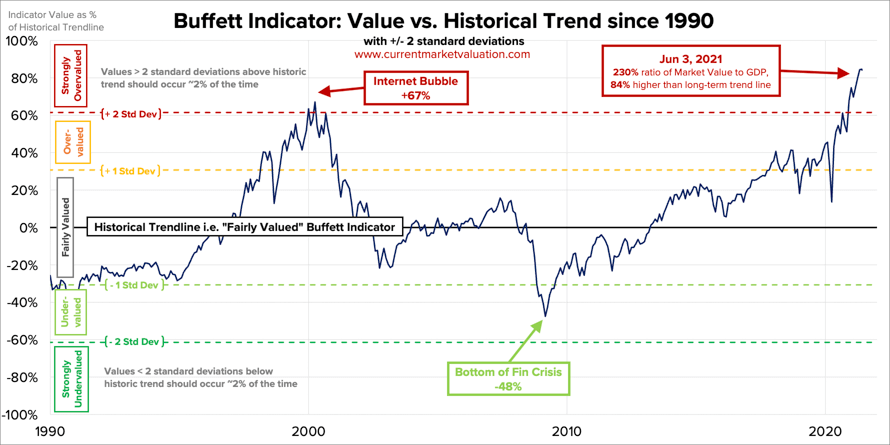

Ze względu na specyficzną budowę wskaźnika C/Z i jego podważaną przez wielu ponadczasowość możemy sprawdzić też odczyt innego szeroko używanego wskaźnika wyceny rynku amerykańskiego. Mowa tu o tzw. Buffett Indicator, czyli wskaźniku Warrena Buffeta, którego konstrukcja jest naprawdę prosta i oparta wyłącznie o dwie szeroko i prosto dostępne zmienne, mianowicie:

- O kapitalizację amerykańskich spółek giełdowych, a więc o wartość indeksu Wilshire 5000, do którego należą wszystkie papiery wartościowe w aktywnym obrocie w USA. Ta wartość ląduje w liczniku.

- O PKB Stanów Zjednoczonych, które podstawiamy w mianowniku, uzyskując tak wskaźnik tym wyższy, im wyceny akcji „odrywają” się od PKB całego kraju.

Wskaźnik ten jest relatywny, a więc jego odczyt sam w sobie niewiele znaczy, ale jego przebieg w czasie znaczy naprawdę bardzo dużo. Zresztą sam rzuć okiem na to jak kształtują się jego wartości w ostatnich miesiącach:

Co z tego, że Buffett Indicator jest obecnie wyżej niż kiedykolwiek? Właściwie nic, bo każda hossa jest inna oraz każdy kryzys jest inny, ale jeśli to nie zapala lampki ostrzegawczej u inwestora aktywnego, to nie wiem co innego ją może zapalić. Skoro ceny akcji rosną w tempie 15-20% rocznie i nikogo to obecnie nie dziwi to może poza sprawdzeniem dynamiki ich przychodów i zysku, warto spojrzeć też na dynamikę zmian PKB wybranych krajów i regionów świata.

A co z realną gospodarką?

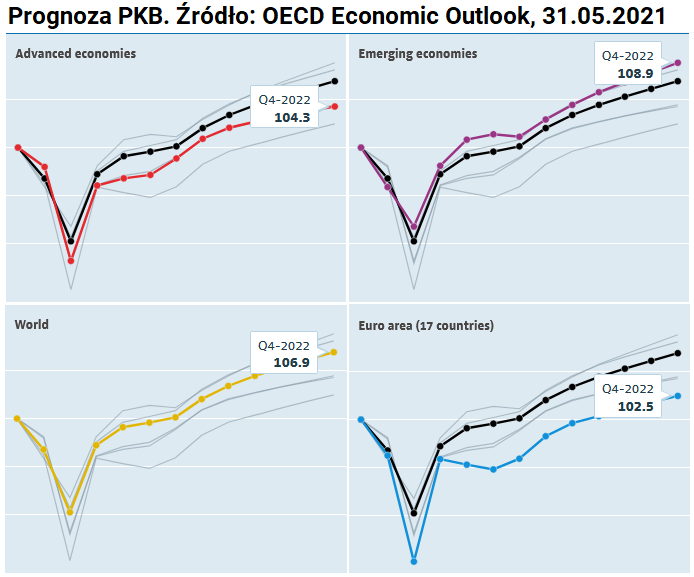

Zacznijmy od ujęcia globalnego prognozowanych zmian PKB między rokiem 2021, a 2022. Prognozy OECD zakładają, że w porównaniu do grudnia 2019 roku, czyli chwili przed rozprzestrzenieniem się epidemii choroby COVID-19 na całym świecie do końca 2022 najszybciej rozwijać się będą rynki wschodzące. Co ciekawe, dynamika wzrostu rynków wschodzących uśredni się na 9% w skali 3 lat, co stanowi wynik znacznie lepszy od krajów rozwiniętych, które według OECD mają rozwinąć się we wspomniane 3 lata średnio o 4,3%. Przypomnę też, że średni współczynnik wyprzedzającego C/Z dla rynków wschodzących (MSCI EM) wynosi obecnie 13,8 wobec 22-24 dla Stanów Zjednoczonych, co w połączeniu z prognozą wzrostu ich PKB powinno być nie bez znaczenia dla poszukujących wyższych zysków w przyszłości. O tym jak wygląda prognoza zmian PKB również dla całego świata oraz tylko dla strefy euro przekonasz się, oglądając poniższe wykresy:

Zdecydowanie najbardziej „oberwały” w pandemii gospodarki ze strefy euro, których 3-letni wzrost gospodarczy (liczony od kwartału sprzed pandemii, czyli od grudnia 2019 roku) ma wynieść średnio jedynie 2,5%, co jest wynikiem bardzo ubogim. Co ciekawe, rozwinięte rynki europejskie, mimo kiepskich prognoz gospodarczych, są obecnie wg Yardeni Research dosyć drogie, mianowicie ich wyprzedzające C/Z (forward P/E) wynosi przykładowo:

- 13 dla Wielkiej Brytanii.

- 15 dla Niemiec.

- 17,6 dla Francji.

- 20 dla Finlandii.

- 21 dla Irlandii.

- 22 dla Belgii.

- 23 dla Danii.

- 24 dla Holandii.

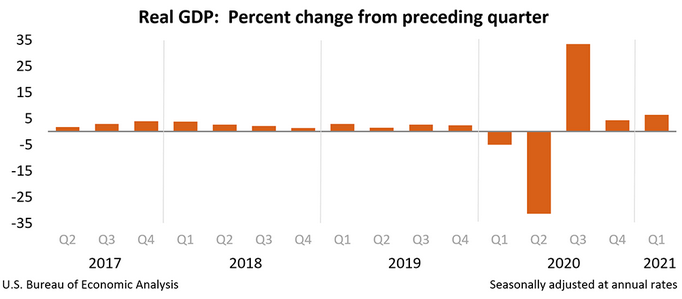

Miejscami jest to więc tyle samo, co dla Stanów Zjednoczonych, które jednak z pandemii podnoszą się znacznie szybciej od większości gospodarek europejskich. Warto jednak pamiętać, że w przypadku giełd europejskich wysokie C/Z wynika raczej ze spadku „Z”, czyli zysków spółek, a nie z nadmiernego wzrostu cen indeksów w ciągu ostatnich 12 miesięcy. W przypadku USA ciężko jest wyjaśnić pęd we wzroście wartości indeksów giełdowych w otoczeniu raczej marnego wzrostu PKB tego kraju. Dowodem tego niech będą dane zebrane przez U.S. Bureau of Economic Analysis, które przedstawiłem poniżej:

Z powyższych danych wynika, że Stany Zjednoczone już w pierwszym kwartale 2021 roku odrobiły niemalże cały spadek PKB z okresu pierwszego i drugiego kwartału 2020 roku i z dużym prawdopodobieństwem w II kwartale 2021 roku „wyjdą na zero”, a nawet na mały plus. Oznacza to, że kolejne 6 kwartałów Stany Zjednoczone będą „pracować na siebie”, z dużym prawdopodobieństwem przebijając średni prognozowany dla Europy wzrost gospodarczy wynoszący 2,5% w okresie wspomnianych 3 lat (2020-2022). Dziwi więc, że niektóre giełdy europejskie wyceniane są przez rynek podobnie do giełdy amerykańskiej, choć perspektywa dla tej drugiej jest o wiele lepsza niż ta dla gospodarek strefy euro. Powoli zbliżając się do końca tego niezwykle obszernego wpisu, chciałbym jeszcze poruszyć „gorący” temat surowców, które mają nas rzekomo uratować przed inflacją. Sprawdźmy zatem jak surowce zachowywały się w ostatnich kilkunastu latach.

Czy surowce uratują nas przed inflacją?

Poza wieloma giełdowymi ekspertami, blogerami i guru, którzy od miesięcy (niektórzy nawet od lat) nawołują do przygotowywania się do przetrwania lat zwiększonej inflacji o jej korelacji z cenami surowców pisze nawet tak podstawowe źródło informacji jak Investopedia. Na chłopski rozum faktycznie powinna istnieć relacja cen surowców i towarów z „siłą waluty”, a więc gdy dolar (lub inna waluta) słabnie, powinny rosnąć ceny surowców. O tym, co stało się z cenami surowców w ostatnich miesiącach najlepiej świadczy zrzut ekranu zakładki „towary” ze Stooq.pl, który umieściłem poniżej:

Sugerowałbym jednak nie patrzeć na surowce w oderwaniu od ich historycznych cen. Najlepiej o kiepskiej dekadzie surowców świadczyć może Bloomberg Commodity Index, który w porównaniu do swoich wartości z lat 2007-2008 stale jest bardzo nisko (95 wobec 230 po prawie 14 latach). Przebieg tego indeksu zamieściłem poniżej, celowo robiąc to nie dla ostatniego roku, ale dla ostatnich kilkunastu lat, byś obecne, bardzo dynamiczne wzrosty cen surowców mógł zobaczyć w pewnym kontekście historycznym:

Dodajmy też, że surowce to aktywa (podobnie jak złoto i srebro) niezwykle zmienne, a więc mały spadek inflacji i „czar pryśnie” a ich ceny powrócą do akceptowalnych długoterminowo poziomów. Nie żywiłbym zatem nadziei, że to początek „hossy pokoleniowej” na surowcach, a obecne wzrosty traktowałbym raczej jako impulsywną reakcję inwestorów na wzrost inflacji oraz efekt wzrostu zapotrzebowania na surowce i towary „kwitnącego” po kryzysie covidowym przemysłu.

Gdyby inwestycja w surowce była tak lukratywna jak mówią niektórzy guru to większość funduszy hedgingowych porzuciłaby akcję, przenosząc się w pełni na rynek surowców, czego naprawdę nie widać po wpływach środków do funduszy surowcowych. Co prawda fundusze hedgingowe na surowce pozyskały w pierwszym kwartale 2021 roku prawie 0,5 mld środków od nowych klientów, ale nie zapominajmy, że w latach 2016-2019 wypłynęło z nich aż 10 mld środków klientów. Jak będzie – czas pokaże, a póki co pozostawiam w swoim portfelu pewną sumę (obecnie około 22%) właśnie w surowcach, złocie i srebrze, ale nie w nadziei na „hossę surowcową”, a raczej z braku lepszego pomysłu w erze drogich akcji i wysokiej inflacji.

Polub moją stronę na Facebooku!

Znajdziesz tam mnóstwo przydatnych informacji o finansach i inwestowaniu

Podsumowanie

Mam nadzieję, że przebrnąłeś przez mój wpis portfelowy podsumowujący pierwsze półrocze 2021 roku z ciekawością i rozumiesz teraz lepiej, dlaczego inwestuję w sposób półaktywny. Jednocześnie chciałem jak najprecyzyjniej podzielić się z Tobą tym, w co inwestuję w drugiej połowie 2021 roku bez podawania wszystkiego „na tacy”, ale dzieląc się tyloma poszlakami, że ciężko jest przynajmniej częściowo nie odgadnąć które spółki i ETF-y znajdują się teraz w moim portfelu. Niezależnie od przyszłych miesięcy na rynkach, raczej nie zamierzam robić w portfelu dużego przetasowania, więc kolejny wpis portfelowy, który wydam w grudniu 2021 roku, może przedstawiać skład bardzo zbliżony do obecnego. Mam jednak spore wątpliwości co do przyszłej stopy zwrotu jego części akcyjno-surowcowej i uważam, że będzie dobrze, jeśli zakonserwuję wartość swojego majątku do końca roku.

Mam jednak nadzieję, że trafiła do Ciebie nowa konwencja wpisów portfelowych i, mimo że wydaję je teraz tylko dwa razy do roku, to dalej widzisz w nich sens, wartość i doceniasz moje materiały, nawet jeśli nie do końca się z nim zgadzasz (bo przecież o dyskusję tu chodzi, prawda?). Tradycyjnie – zapraszam do dyskusji w komentarzach, kontaktowania się ze mną przez formularz kontaktowy oraz obserwowania mojej strony na Facebooku, oraz obserwowania mnie na Twitterze. Dzięki i do następnego!

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.