Kiedy warto kupić mieszkanie, a kiedy nie.

Bez względu na to, czy interesuje Cię inwestycja w mieszkanie na wynajem, czy kupno nieruchomości na kredyt, bez względu na to, kim jesteś, zakup mieszkania prawdopodobnie było lub będzie jedną z najważniejszych decyzji w Twoim życiu i naprawdę trudno się temu dziwić. Przede wszystkim jest to decyzja, która wpłynie na oszczędzanie i finanse Twoje lub Twojej rodziny w sposób większy od jakiegokolwiek innego (mniejszego) zakupu, bardzo mocno wpływając na to, czy w przyszłości staniesz się człowiekiem zamożnym, czy nie. Dodajmy do tego fakt, że będzie ona miała wpływ także na komfort i jakość życia Twojej rodziny, i mamy receptę na najbardziej stresującą decyzję w dotychczasowym życiu. Takich ustaleń nie powinno się podejmować na podstawie ani samych emocji, ani „dobrych rad” od rodziny i znajomych, więc zdecydowałem się „ugryźć” temat matematycznie, prezentując dane z przeszłości.

To powinno pomóc każdemu czytającemu wpis w dokonaniu najlepszego dla siebie wyboru. W tym artykule spróbujemy zatem odpowiedzieć na pytanie, czy kredyt hipoteczny na zakup mieszkania, czy inwestycja w mieszkanie na wynajem opłacały się bardziej w przeszłości, jednocześnie nie próbując przewidzieć przyszłości, zostawiając trochę buforu na wpis Nadpłata kredytu hipotecznego czy inwestowanie pieniędzy?, który będzie logicznym rozwinięciem tego tekstu oraz na wpis „Czy warto nadpłacać kredyt hipoteczny? Kiedy i jak nadpłacać?„, w którym omawiam temat sposobu nadpłacania i jego opłacalności.

Jednak czym byłby taki wpis na blogu o oszczędzaniu bez wstępu, w którym przedstawiam swoją historię w kontekście mieszkaniowym? Ważne jest dla mnie to, abyś zrozumiał, że czytasz tekst gościa, który nie ma żadnego interesu w „nakręcaniu na mieszkania pod inwestycje”, ponieważ w ciągu ostatniej dekady mieszkał wyłącznie w tych wynajętych i zupełnie nie zależy mi na dalszym wzroście ich cen. Z drugiej strony, sam poszukuję obecnie mieszkania w okazyjnej cenie i jak dobrze pójdzie, to w ciągu kilku lub kilkunastu miesięcy będziemy już z Partnerką mieszkać „na swoim”, nie mam też interesu w „zaklinaniu rynku nieruchomości”, by ich ceny zaczęły spadać.

Jestem zatem neutralnym, ale bacznym obserwatorem zarówno polskiego rynku nieruchomości, jak i światowych rynków finansowych w ostatnich latach, dzięki czemu będzie mi łatwo podejść do tematu bez żadnej ukrytej agendy, chcąc przedstawić Ci sposób, w jaki powinno się podejmować tę kluczową w życiu decyzję. Usiądź więc wygodnie w fotelu, weź kubek kawy i na spokojnie przeanalizuj kolejne kilkanaście akapitów tekstu, by znaleźć odpowiedź na trapiące Cię pytanie, czy warto kupić mieszkanie na kredyt, czy lepiej szukać mieszkania pod wynajem i inwestować.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Jakie są wady i zalety wynajmu mieszkania oraz jego zakupu na kredyt.

- Czy w 2008 roku bardziej opłacało się wziąć kredyt na mieszkanie, czy zainwestować środki na wkład własny i przez lata je wynajmować.

- Czy w 2013 roku bardziej opłacało się zainwestować środki na wkład własny i przez lata je wynajmować.

- Jak podejść do tematu zakupu własnego lokum mądrze i świadomie.

Powiązane wpisy

- Czy warto nadpłacać kredyt hipoteczny? Kiedy i jak nadpłacać?

- Czy inwestycja w mieszkanie ma sens? Rynek mieszkań w Polsce 2023 roku

- Nadpłata kredytu hipotecznego czy inwestowanie pieniędzy?

- Kiedy warto wziąć kredyt hipoteczny? Analiza sytuacji

- Co powiedziałbym młodszemu sobie o finansach? Najważniejsze lekcje

- Czy warto jeszcze inwestować w mieszkania na wynajem?

- Kiedy ceny mieszkań w Polsce zaczną spadać?

- Ceny mieszkań w 2021 roku. Prognoza i perspektywy

- Dlaczego inwestuję, czyli moja droga do finansowej niezależności

Więcej o mojej sytuacji mieszkaniowej

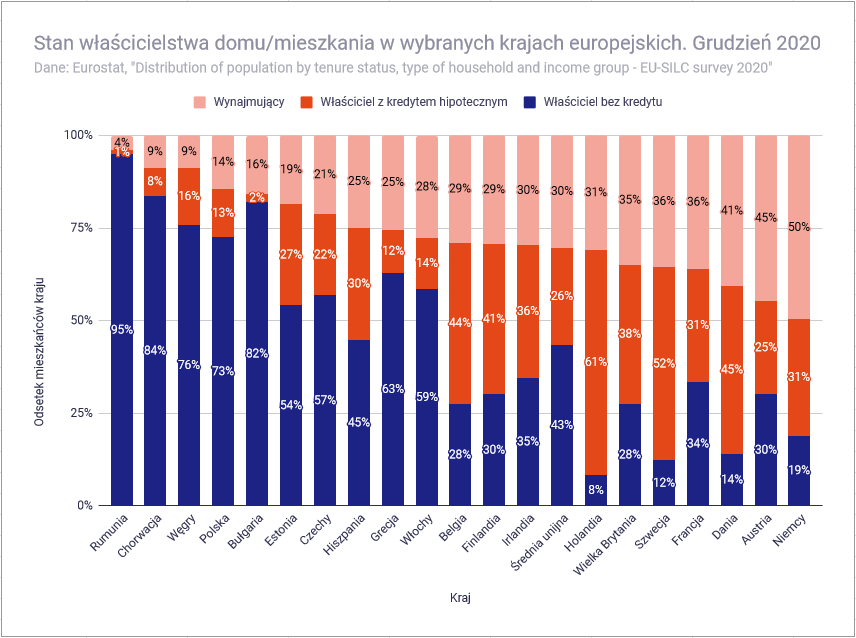

W chwili, gdy wydaję ten wpis, jestem 32-latkiem, który od ponad 10 lat mieszka poza domem rodzinnym i przez zdecydowaną większość tego czasu żyje w wynajętym mieszkaniu, zarabia i utrzymuje się sam. Należę zatem do „tych, którzy zdecydowali się wynajmować”, co w krajach Zachodu jest zdecydowaną normą wśród młodych, ale w Polsce może się wydawać dość niszowe. Wystarczy zresztą popatrzeć na najnowsze dane Eurostatu dotyczące stanu właścicielstwa domów i mieszkań w krajach Unii Europejskiej, by zrozumieć to, jak mało popularny jest w Polsce obecnie wynajem mieszkań wobec krajów takich jak Szwecja, Holandia, Francja i Niemcy:

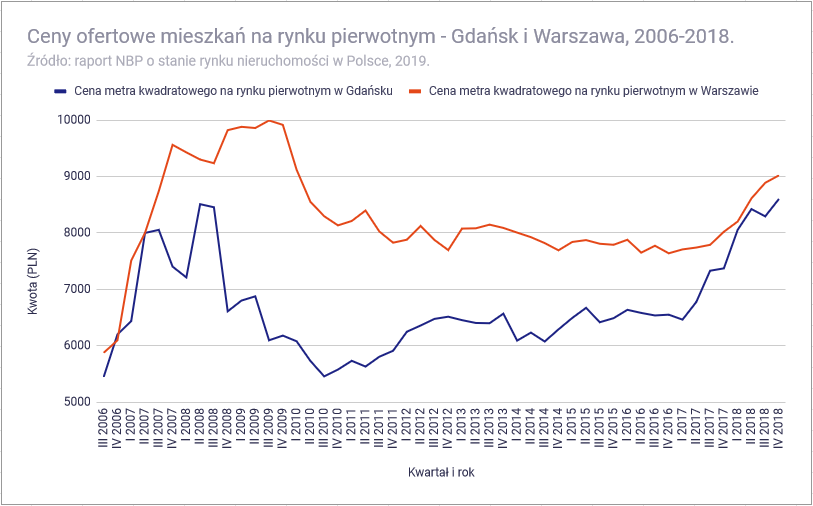

Jeśli czytałeś wpisy o mojej historii i planach, a zwłaszcza „Dlaczego odkładam 70% z każdej wypłaty? Ruch FIRE” oraz „Dlaczego inwestuję, czyli moja droga do finansowej niezależności„, to już wiesz, że ten długoletni wynajem ma swoje przyczyny głównie w kwestiach niefinansowych i dość prozaicznych, głównie w tym, że pierwsze 4 lata kariery spędziłem za granicą, przedkładając mobilność nad stabilizację. Kilka lat temu, a dokładniej pod koniec 2017 roku zdecydowałem się jednak wrócić do Polski, szukając szczęścia na naszym rodzimym rynku pracy. Sytuacja, którą zastałem na rynku mieszkaniowym, a konkretnie trwający od prawie 2 lat dynamiczny wzrost ich cen nie zachęcał wtedy do zakupu, ale eksperci podzieleni byli na dwa obozy. W pierwszym z nich znajdowali się ci, którzy sądzili, że to dopiero początek długoterminowego trendu ciągłego wzrostu cen mieszkań, a w drugim „fundamentaliści”, którzy sądzili, że skala wzrostu przekracza zarówno dynamikę inflacji, jak i wzrost wynagrodzeń, będąc wobec tego „nielogiczną”. Ceny ofertowe metra kwadratowego z rynku pierwotnego w dużych aglomeracjach (na przykładzie Gdańska i Warszawy) kształtowały się w tamtych czasach następująco:

Moje myślenie było w tamtym czasie bardzo proste i ograniczało się do braku konieczności natychmiastowego zakupu mieszkania i (przyznam szczerze) liczenia na to, że wzrost jest zbyt dynamiczny, by mógł być utrzymany z podobną dynamiką przez kolejne lata. Co mogę powiedzieć – każdy popełnia błędy i nie myślałem wtedy, że średnie ceny ofertowe mieszkań z rynku pierwotnego i wtórnego będą stale rosnąć w tempie przynajmniej 10% rocznie, ale moja decyzja o niekupowaniu mieszkania akurat dla mnie zadziałała tu bardzo dobrze, bo miałem dzięki temu więcej środków na inwestowanie.

Myśl rozwinę w dalszej części wpisu, w której zastanowimy się, czy zakup nieruchomości na kredyt, czy wynajem i inwestowanie sprawdzą się lepiej dla osoby, która ma w tej chwili taki dylemat. Sam prawdopodobnie kupię „własne” mieszkanie w ciągu kolejnych kilkunastu miesięcy, bo od pewnego czasu rozglądam się po rynku nieruchomości w poszukiwaniu cenowych okazji, których w tej chwili (czytaj: w sytuacji dynamicznie rosnącego WIBOR-u) pojawia się na rynku coraz więcej.

Wynajem kontra kredyt hipoteczny

W Polsce panuje mocno zakorzenione przekonanie o tym, że kredyt hipoteczny na zakup „własnego” mieszkania jest lepszy od wynajmowanego, ponieważ w pierwszym przypadku „płacimy na swoje”, a w drugim „płacimy na czyjeś” lub „spłacamy czyjś kredyt hipoteczny”. W tym podejściu zapominamy jednak o dwóch ważnych detalach, mianowicie:

- Kredyt na mieszkanie pod wynajem lub dla swojej rodziny wymaga wkładu własnego, który wynosi zwykle około 10% – 20% ceny nieruchomości. Oznacza to natychmiastową utratę od 50 do 200 tysięcy złotych, które można by zainwestować.

- Podczas czasu trwania kredytu hipotecznego na mieszkanie pod wynajem lub do zamieszkania nie spłacamy jedynie pożyczonej kwoty, ale też odsetki dla banku, które przy niezerowych stopach procentowych w ciągu 30 lat wyniosą zwykle prawie drugie tyle, co pożyczyliśmy od banku. Oczywiście powyższe zostanie częściowo zniwelowane wpływem inflacji oraz wzrostu wynagrodzeń, ale i tak warto odnotować, że np. inwestycja w nieruchomości na wynajem na kredycie hipotecznym sprawia, że jest się nominalnie mocno „w plecy” – zarabianie w takiej sytuacji jest trudniejsze.

W świetle powyższych wynajem i inwestowanie przestają wyglądać jak bezsensowna fanaberia niedoszłego „Wilka z Wall Street”, zamiast tego stając się logiczną i wartą do rozpatrzenia alternatywą dla zakupu własnego lokum. Jako że wpis będzie mocno liczbowy i symulacyjny, to zanim zaczniemy, chciałbym przedstawić te bardziej „miękkie” argumenty za i przeciw wynajmu wobec zaciągnięcia kredytu na własne mieszkanie.

Za i przeciw wynajmu mieszkania

Zacznę od ścieżki, którą sam szedłem przez ostatnich 10 lat, czyli od wynajmu i inwestowania pieniędzy na giełdzie. Wynajmowanie mieszkania posiada szereg zalet, do których należą między innymi:

- Elastyczność i brak konieczności przywiązywania się do miejsca, która według mnie jest największą zaletą wynajmowania mieszkania. Coś o tym wiem, bo w mojej historii najmu zmieniałem kraj zamieszkania pięciokrotnie, a samo mieszkanie ośmiokrotnie (również w obrębie tego samego miasta). Oczywiście przy zakupie i aktywnym kredycie hipotecznym też można się przeprowadzić, ale wymaga to więcej „zabawy” i formalności.

- Brak ryzyka wzrostu kosztów kredytu przy rosnących stopach procentowych. Jako że w Polsce 99% kredytów to kredyty o zmiennym oprocentowaniu (więcej szczegółów we wpisie „Ile kredytu ma przeciętny Polak? Zadłużenie Polaków„, w którym przedstawiam te dane), to niebranie kredytu hipotecznego sprawia, że czynsz za najem lokalu wydaje się bardzo stabilnym, choć zwykle wysokim kosztem.

Wynajem mieszkania posiada jednak naprawdę wiele wad, do których należą poniższe:

- W otoczeniu niskich, a zwłaszcza zerowych stóp procentowych czynsz za wynajem mieszkania będzie prawie na pewno wyższy niż miesięczna rata rozłożonego na 30 lat kredytu hipotecznego. Podobnego efektu nie obserwujemy przy wysokich stopach procentowych, ale warto o tym wspominać, bo ostatnie kilka lat Polacy byli właśnie w tej sytuacji.

- Wynajmując i nie zaciągając kredytu hipotecznego, mimo że mamy zdolność kredytową, nie wykorzystujemy „najtańszej dźwigni finansowej”, jaką jest kredyt hipoteczny. Argument czysto finansowy, ale inwestując w akcje, możemy zapomnieć o równie niskich kosztach kredytu, jak te dotyczące hipoteki.

- To dość prozaiczne, ale wynajem nie daje podobnej stabilności życiowej i według wielu badań nastrojów konsumenckich, np. „Szczęśliwy Dom” przeprowadzonego w sierpniu 2021 roku przez SWPS, sprawia, że ludzie żyją w większym stresie od mieszkających na swoim. To niby oczywiste, ale warto o tym wspomnieć w kontekście wad najmu nieruchomości, bo komfort psychiczny przemawia do większości osób bardziej od samych finansów.

Podsumowując: wynajem jest zwykle lepszą opcją dla osób niezdecydowanych na temat docelowego miejsca zamieszkania dla siebie i swojej rodziny lub dla tych, których praca wymaga częstych przeprowadzek. Omówmy teraz plusy i minusy brania kredytu hipotecznego na nieruchomość w celach mieszkaniowych.

Za i przeciw zakupu z kredytem hipotecznym

Tutaj będzie o wiele prościej, bo kupno własnych czterech kątów ma o wiele bardziej wyraziste i odczuwalne plusy, niż wynajem, a należą do nich:

- Stabilność, jaką daje tylko własne mieszkanie i legendarna „możliwość wbicia gwoździa tam, gdzie się pragnie”. Tego punktu chyba nie trzeba rozwijać, a jest on tym bardziej odczuwalny, im mniej rozwinięty i mniej uregulowany jest rynek wynajmu w danym kraju. Przykład: wynajem mieszkania od szwedzkiego REIT-u jest podobnie stabilny jak jego zakup, o czym świadczy to, że ludzie mieszkają w nich nawet po kilkanaście/kilkadziesiąt lat.

- W otoczeniu niskich stóp procentowych zakup na kredyt jest zazwyczaj opcją tańszą od wynajmu mieszkania. Wykorzystujemy do niego najtańszą dostępną szeroko dźwignię finansową, lewarując nasze zdolności zakupowe.

- Biorąc nieruchomość na kredyt „zamrażamy sobie” cenę na rynku, który prawie na pewno będzie w długim terminie rosnąć. Zakup mieszkania jest zatem w pewnym sensie redukcją ryzyka, na które wystawiają się wynajmujący, przy jednoczesnej akceptacji ryzyka wzrostu stóp procentowych.

Zakup mieszkania na kredyt hipoteczny wiąże się jednak z dwiema wadami, o których należy wspomnieć:

- Wydajemy środki na wkład własny, pozbywając się „tu i teraz” zazwyczaj między 50 a 200 tysięcy złotych, które moglibyśmy zainwestować długoterminowo na rynkach finansowych (np. w globalny ETF) na swoich preferencyjnych podatkowo kontach IKE i IKZE.

- Zaciągając (przy dowolnych stopach procentowych) kredyt hipoteczny, podejmujemy ryzyko wzrostu stóp procentowych, niejako wystawiając się na możliwość wzrostu miesięcznej raty znacznie powyżej poziomu czynszu za wynajem w naszym mieście.

Zwłaszcza powyższa wada jasno pokazuje, że zakup mieszkania na kredyt pozwala zredukować jedno ryzyko (wzrostu cen mieszkań), kosztem akceptacji innego ryzyka (stóp procentowych), co sprawia, że jest ono jednym z największych dylematów osób, które zamierzają zakupić swoją pierwszą nieruchomość mieszkalną. Dokładnie z tego powodu będziemy musieli przeprowadzić w ramach tego artykułu dwie gruntowne analizy, których parametry i założenia teraz przedstawię.

Jak porównać wynajem z kredytem?

Porównanie scenariuszy zakupu z kredytem hipotecznym oraz wynajmu nieruchomości musi odbyć się na dwóch płaszczyznach, z czego obydwie są bardzo intuicyjne:

- Miesięczne koszty kredytu w porównaniu z miesięcznymi kosztami wynajmu. W obydwu przypadkach „doliczymy” do nich opłaty, takie jak czynsz do spółdzielni, ogrzewanie, woda, gaz czy prąd.

- Kwota majątku gospodarstwa domowego z kredytem wobec kwoty majątku gospodarstwa, które będzie wynajmować mieszkanie. Tę pierwszą obliczymy bardzo prosto, sumując wartość netto spłaconej części mieszkania z kwotą nadwyżek, które z czasem gospodarstwo domowe z kredytem będzie oszczędzać (lokata) lub inwestować (indeks akcji globalnych). W przypadku najmu obliczymy wynikową kwotę inwestycji zarówno dla zainwestowanego w tym przypadku wkładu własnego, jak i kosztów remontu w alternatywnym przypadku, ale i późniejszych dopłat wynikających z nadwyżek w budżecie takiego gospodarstwa domowego.

Choć na razie może to brzmieć trochę zawile i skomplikowanie, to za chwilę wyjaśnię wszystko na konkretnych przykładach i liczbach, co z pewnością uprości odbiór materiału. Na dobry start polecam przeczytać o kluczowych parametrach symulacji, które opisałem w tabeli poniżej:

Parametr/zmienna | objaśnienie |

|---|---|

Średnia cena transakcyjna metra kwadratowego mieszkania dla Warszawy. | Użyjemy jej najpierw w momencie zakupu mieszkania, a następnie do liczenia wzrostu wartości mieszkania jako inwestycji. |

Wysokość miesięcznej raty kredytu hipotecznego, biorąc pod uwagę średnie oprocentowanie kredytu w kwartale. | Wraz ze średnimi opłatami związanymi z użytkowaniem mieszkania będzie ona pokazywać ile w sumie kosztowało w każdym miesiącu mieszkanie "na swoim". |

Średni koszt wynajmu metra kwadratowego mieszkania w Warszawie. | Wraz ze średnimi opłatami związanymi z użytkowaniem mieszkania będzie on pokazywał ile w sumie kosztował w każdym miesiącu wynajem mieszkania. |

Średnie opłaty związane z użytkowaniem mieszkania w Warszawie. | W tej kategorii znajdą się miesięczne koszty ogrzewania, wody, gazu, prądu i koszty administracji budynkiem mieszkalnym. Doliczymy je zarówno do czynszu najmu, jak i do wysokości raty kredytu. |

Stopa zwrotu z indeksu światowych akcji MSCI ACWI Total Return (uwzględniająca dywidendy) w PLN. | Użyjemy jej, by pokazać to, jak zmieniałaby się wartość zainwestowanych w akcje środków, które w scenariuszu wynajmu zaoszczędzilibyśmy na wkładzie własnym i remoncie mieszkania. |

Stopa procentowa WIBOR 3M. | Użyjemy jej najpierw do policzenia zmian oprocentowania kredytu w czasie, a następnie do policzenia ile w danym okresie "płaciły" lokaty bankowe. |

Zanim przejdziemy do opisu scenariuszy i samych symulacji, bardzo ważne będzie też zrozumienie tych bardziej i mniej realistycznych założeń w naszej analizie, które teraz przedstawię.

Założenia do analizy

W tym krótkim akapicie opiszę założenia, których należy dokonać przed wykonaniem symulacji, która odpowie na pytanie czy zakup nieruchomości na kredyt czy wynajem i inwestowanie okazałoby się lepsze w dwóch kilku- i kilkunastoletnich okresach w ostatnich latach. W symulacjach założymy, że:

- Przedmiotem analizy będą osoby lub gospodarstwa domowe o identycznej sytuacji finansowej, które będą miały do dyspozycji identyczne kwoty do:

- Wariant 1 – użycia jako wkładu własnego i środków na remont i zaciągnięcia kredytu na mieszkanie.

- Wariant 2 – zainwestowania na giełdzie i kontynuowania wynajmu mieszkania.

- Przedstawione dane będą dotyczyć średniego mieszkania z rynku pierwotnego o wielkości 50 m² w Warszawie.

- Badane gospodarstwo domowe będzie dysponowało 3500 złotych miesięcznie na mieszkanie i (ewentualnie, jeśli zostanie) na inwestycje.

- Gospodarstwo domowe, które wynajmie mieszkanie będzie zawsze inwestować na giełdzie w ETF na globalny indeks akcji MSCI ACWI w wersji accumulating, którego wyniki w USD przeliczymy na PLN, uwzględniając zmiany kursu walutowego USD/PLN w czasie.

- Gospodarstwo domowe zaciągające kredyt będzie:

- Wariant 1 – inwestować miesięczne nadwyżki w indeks MSCI ACWI TR.

- Wariant 1,5 – oszczędzać i trzymać miesięczne nadwyżki na lokacie bankowej oprocentowanej stopą WIBOR 3M.

Resztę szczegółów opiszę w rozdziałach dotyczących poszczególnych scenariuszy, z których pierwszy rozpocznie się w trudnych zarówno dla rynku nieruchomości, jak i dla rynków akcji okresie lat 2007 – 2008.

Symulacja 1. zakup mieszkania na górce

Na początku ważne zastrzeżenie, czyli przypomnienie o tym, że próbujemy dziś rozwiązać bardzo złożony problem, wykorzystując dane z przeszłości. Z jednej strony historia zwana jest „nauczycielką życia”, a z drugiej prawie na pewno nie powtórzy się ona w przyszłości. Obie symulacje traktuj więc jako ciekawostki i praktyczne demonstracje działania procentu składanego, stóp procentowych oraz zwykłego przypadku.

W pierwszej z nich założymy dość długi, bo aż 14-letni okres kredytu i inwestowania, analizując lata 2007 – 2021 na warszawskim rynku nieruchomości mieszkalnych i w świecie globalnego inwestowania. W przeprowadzonej na prawdziwych danych historycznych symulacji pomogą nam pewne parametry początkowe i zmienne, które aktualizować będziemy podczas 14 lat analizy.

Parametry pierwszej symulacji (2007-2021)

Zacznijmy od parametrów kredytu hipotecznego, który zaciągnie pierwsze gospodarstwo domowe:

- Okres kredytowania: 30 lat

- Marża kredytu hipotecznego: 0,86% (średnia dla okresu końca 2007 roku).

- Rata kredytu: stała, czyli najpierw rodzina płacić będzie głównie odsetki, ale z biegiem lat coraz większą część kapitałową zaciągniętego kredytu. Ze względu na mocno zmienny w tym okresie WIBOR 3M oprocentowanie będzie się dość często zmieniać, a rata będzie stała jedynie dla okresów 3-miesięcznych. Wszystko to policzyłem za pomocą funkcji PMT w Excelu.

- Wartość nieruchomości w chwili zakupu: 428 550 złotych wynikające z pomnożenia średniej ceny transakcyjnej na rynku wtórnym w Warszawie z IV kwartału 2007 roku, czyli 8571 złotych przez 50 (metrów kwadratowych).

- Wkład własny: 20%, czyli 85 710 złotych.

- Koszt remontu: 50 000 złotych. Mocno uznaniowe, bazując na cenach produktów i pracy specjalistów z roku 2007.

Gospodarstwo domowe, które nie bierze kredytu, zamiast tego wynajmując mieszkanie, charakteryzować będą poniższe parametry:

- Przedmiot inwestycji: indeks MSCI ACWI (akcje globalne) w wersji akumulującej dywidendy (ang. accumulating) przeliczony na złote, ale bez zabezpieczenia walutowego wobec złotego.

- Zainwestowana kwota początkowa: suma wartości wkładu własnego i kosztu remontu pierwszego gospodarstwa domowego. 85 710 + 50 000 złotych, czyli 135 710 złotych.

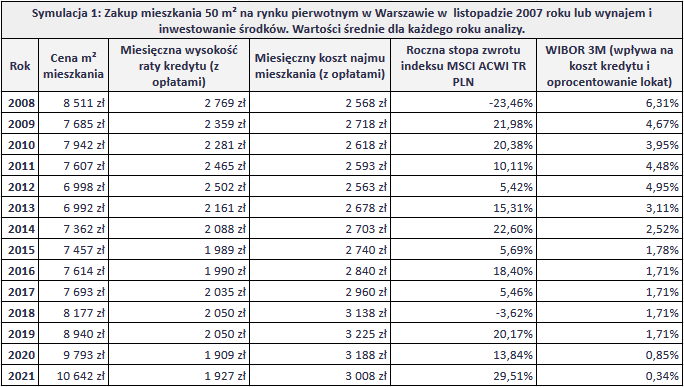

Obydwa gospodarstwa domowe inwestować (lub oszczędzać) będą swoje comiesięczne nadwyżki finansowe, co szczegółowo opiszę w dalszej części analizy. Bardzo istotne jest zrozumienie tego, jak wybrane parametry zmieniały się w opisywanym, niezwykle burzliwym dla cen mieszkań okresie, w którym mogliśmy zaobserwować znaczny, wieloletni spadek stóp procentowych w Polsce. W poniższej tabeli prezentuję średnie roczne wartości cen transakcyjnych metra kwadratowego mieszkania w Warszawie, średnie miesięczne wysokości raty kredytu oraz kosztu najmu (obydwie z opłatami), roczną stopę zwrotu indeksu akcji MSCI ACWI TR oraz WIBOR 3M, czyli zmienne wpływające na wyniki analizy:

Zanim omówimy wyniki symulacji, warto przeanalizować przebieg zmiennych w czasie analizy, czyli w latach 2008 (od 11.2007) – 2021:

- Lata 2008 – 2013 to czasy stale wysokich stop procentowych WIBOR 3M (3,11% – 6,31%), przez które rynek mieszkaniowy był w stagnacji, a nawet trendzie spadkowym. Poczuje to gospodarstwo domowe, które „wejdzie na górce” w zakup mieszkania, na papierze nawet „tracąc” wartość nieruchomości w tamtych czasach mimo tego, że będzie ono spłacać coraz to większą część kapitałową kredytu.

- Dzięki temu, że wspomniane stopy procentowe spadną w latach 2014 – 2021 do bezprecedensowo niskich wartości z przedziału 0,34% – 2,52%, miesięczna wysokość raty kredytu stanie się znacznie niższa od alternatywy w postaci kosztu wynajmu mieszkania. To duży argument „za” zakupem mieszkania w tamtym okresie i powód, dla którego gospodarstwo domowe z kredytem będzie oszczędzać i inwestować znacznie większe środki, niż gospodarstwo wynajmująca mieszkanie.

- Niskie stopy procentowe lat 2017-2021 sprawiły, że ceny mieszkań rosły bardzo dynamicznie, w tym okresie notując rekordowy wynik +38% zysku na wartości.

- Nie jest to jednak wiele w porównaniu do lat 2017-2021 na światowych giełdach, w których to akcje w przeliczeniu na PLN zyskały aż 97%. Wpłynie to pozytywnie na majątek obydwu gospodarstw domowych w wariantach 1 i 2, ale nie w wariancie 1,5, w którym gospodarstwo z kredytem nie będzie inwestować na giełdzie, zamiast tego wybierając lokatę bankową.

Na dobry początek zobaczymy jak zmiany kosztów kredytu i wynajmu wpłynęły na potencjał oszczędnościowy obydwu opisywanych w pierwszej analizie gospodarstw domowych, bo to one w największym stopniu wpłyną na zmianę wartości netto kapitału każdej z rodzin w czasie.

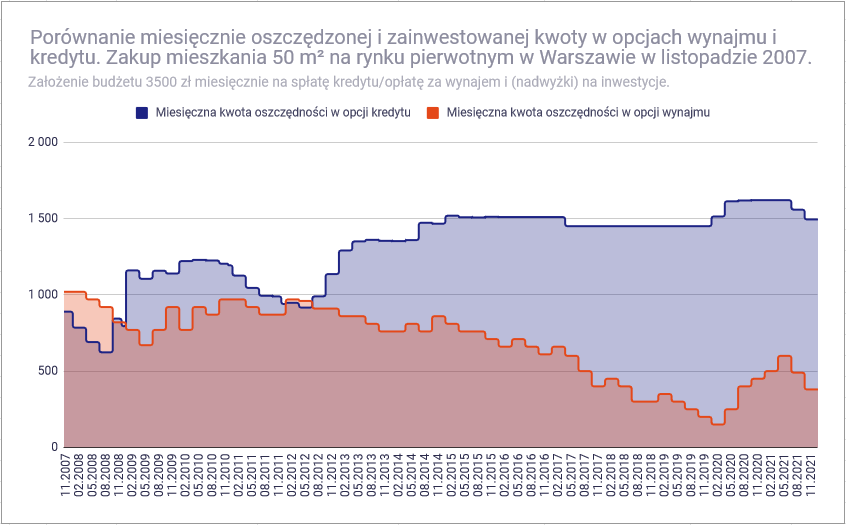

Miesięczne koszty kredytu i najmu od 2007

To świetny moment, aby wspomnieć, że różnica w kosztach kredytu wobec kosztów najmu była, jest i powinna w przyszłości być głównym kryterium w podejmowaniu decyzji o zakupie nieruchomości mieszkalnej dla siebie. Jedyny szkopuł w tym, że nikt nie wie jak kształtować się będą ani stopy procentowe, ani warunki kredytowe banków (np. prowizje, ubezpieczenia i marże kredytów), ani koszty najmu w przyszłości. Dlatego podstawą do prognozowania tych wartości są zazwyczaj oczekiwania wobec przyszłych stóp procentowych i to na nich powinien skupić się analityk, chcący dowiedzieć się czy lepszy w kolejnych latach okaże się zakup nieruchomości na kredyt, czy wynajem i inwestowanie. W naszej symulacji okresu lat 2007 – 2021 wyglądało to następująco:

Powyższy wykres jest bardzo ciekawy, gdyż bardzo dobrze pokazuje dwie rzeczy:

- Po pierwsze: to, jak dobrze na raty kredytu wpływają niskie stopy procentowe (lata 2014-2021), dzięki którym gospodarstwo domowe z kredytem mogło oszczędzić lub zainwestować nawet 1500 złotych miesięcznie (z 3500 złotych przeznaczonych na mieszkanie i inwestycje). Dla niektórych może to być szokujące, biorąc pod uwagę to, że wynajmujący oszczędzić będą mogli w tym okresie średnio jakieś 600-650 złotych miesięcznie.

- Po drugie: to, jak bardzo rosły z czasem koszty wynajmu mieszkania w Warszawie. To właśnie przez nie osoby z gospodarstwa domowego, które zdecydowały się na wynajem może i będą mogły sporo zainwestować na starcie, ale ich kwoty comiesięcznych dopłat do inwestycji będą w porównaniu do kredytobiorców dość mizerne.

Mając powyższe na uwadze sprawdźmy która z opcji przeważyłaby w latach 2007 – 2021 i czy lepiej było w tamtym okresie kupić mieszkanie, czy zdecydować się na długoterminowy wynajem.

Czy w latach 2007-2021 kredyt wygrałby z wynajmem?

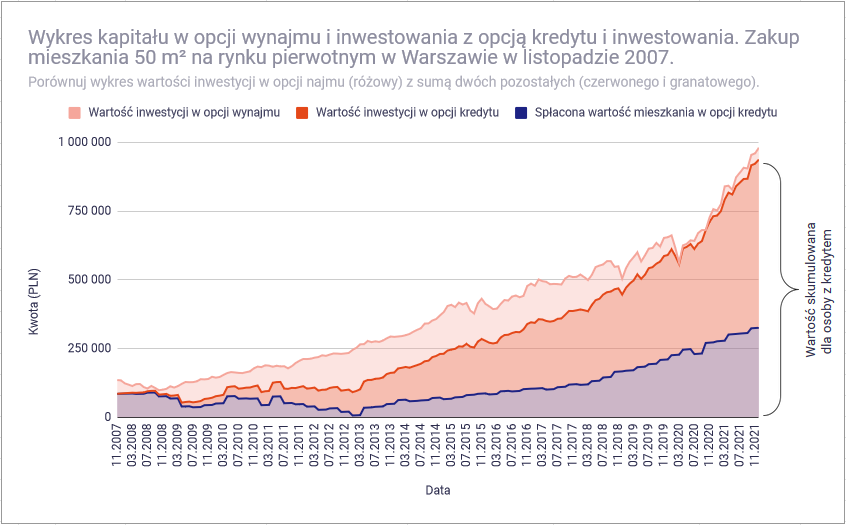

Pora na to, na co wszyscy czekali, czyli na porównanie efektu obydwu diametralnie różniących się od siebie ścieżek mieszkaniowo – inwestycyjnych. Jest to porównanie wariantu 1 z wariantem 2, czyli ten, w którym obydwie rodziny decydują się na inwestowanie nadwyżek na giełdzie, dokładniej w MSCI ACWI TR. Pamiętaj, że w obliczeniach ignorujemy inflację, która i tak nie ma tutaj żadnego znaczenia, bo porównujemy ze sobą dwie nominalne wartości kapitału, którymi są:

- W wariancie 1 (uwaga!) suma wartości inwestycji na giełdzie pochodzących z miesięcznych nadwyżek (patrz: wartości z poprzedniego akapitu) ze spłaconą częścią kredytu hipotecznego, biorąc pod uwagę zmiany cen nieruchomości w Warszawie. Jest to zatem tak jakby majątek netto gospodarstwa domowego z kredytem, a wykres czerwony jest skumulowany z wykresem granatowym.

- W wariancie 2 będzie to po prostu wartość inwestycji w indeks akcji MSCI ACWI TR wynikająca z początkowej wpłaty równej wkładowi własnemu oraz kosztom remontu z wariantu 1 (pamiętaj, że obydwie rodziny dysponują na starcie identycznymi środkami) oraz z miesięcznych dopłat nadwyżek ponad kosztami wynajmu mieszkania.

Przebieg porównawczy zmian wartości kapitału obydwu gospodarstw domowych zawarłem na poniższym wykresie. Pamiętaj, że na wykresie porównujemy przebieg różowy (wynajem) z sumą przebiegów granatowego i czerwonego, które dla ułatwienia są już na nim skumulowane:

Jakie wnioski można wysnuć z powyższego wykresu? Po pierwsze taki, że obydwie opcje szły od początku 2020 roku łeb w łeb i coraz większy wpływ na symulację ma i miałaby w przyszłości stopa miesięcznych oszczędności rodzin. To oczywiste, ale w erze wysokich stóp procentowych i słabego rynku mieszkaniowego w Polsce o wiele lepiej radził sobie wariant wynajmu, podczas gdy, kiedy tylko stopy procentowe zostały obniżone do poniżej 3%, niemal natychmiastowo przyspieszyła budowa kapitału rodziny z kredytem.

Choć pierwszą przedstawioną we wpisie symulację wynajem kończy zwycięsko, to warto zauważyć, że różnica w uzbieranym kapitale wynosi jedynie 43 tysiące złotych. W latach 2007-2021 spłacone zostało około 120 tysięcy zaciągniętego kredytu, a granatowy przebieg spłaconej wartości mieszkania pokazuje też różnicę ceny rynkowej mieszkania wobec ceny zakupu. Wynosiła ona pod koniec 2021 roku około 121 tysięcy złotych, co w sumie z wkładem własnym dawało kwotę, którą mogłaby zarobić obecnie na jego sprzedaży rodzina z wariantu kredytowego, czyli 325 tysięcy złotych. Po zsumowaniu z zainwestowanymi na giełdzie środkami wynoszącymi pod koniec okresy symulacji 611 tysięcy złotych daje to niemal 940 tysięcy złotych majątku.

Zdaje się, że pominęliśmy dotychczas bardzo ważny aspekt związany z inwestowaniem, czyli podatek Belki, który przyszłoby zapłacić obydwu gospodarstwom domowym w roku następującym po sprzedaży swoich jednostek funduszy ETF (accumulating) na indeks MSCI ACWI. Sprawdzimy teraz jak wpłynęłoby to na wyniki pierwszej symulacji.

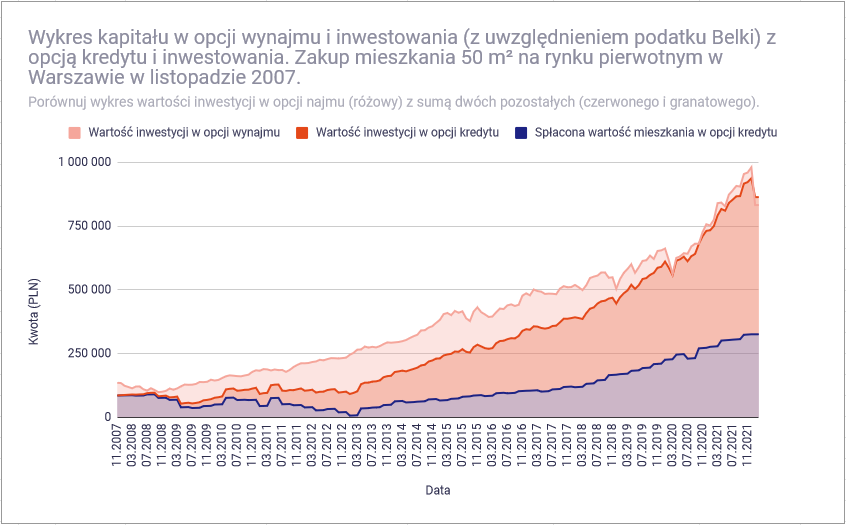

Czy podatek Belki przechyliłby szalę zwycięstwa?

Skoro w pierwszym scenariuszu gospodarstwo wynajmujące zwyciężyło w bardzo niewielkim stopniu i już na pierwszy rzut oka widać, że zgromadziło większe środki na giełdzie od gospodarstwa z kredytem, to zapłata podatku Belki mogłaby przechylić szalę zwycięstwa na korzyść kredytobiorców. Jeśli założymy, że na końcu symulacji obydwie rodziny sprzedadzą swoje fundusze ETF na MSCI ACWI TR, to nagle okaże się, że „tani lewar” w postaci kredytu hipotecznego naprawdę robi swoje:

- Gospodarstwo domowe z kredytem (bez uwzględnienia podatku Belki): 937 200 zł.

- Gospodarstwo domowe z kredytem (z uwzględnieniem podatku Belki): 863 400 zł.

Kończymy więc o 7,9% niżej niż w scenariuszu, gdy nie sprzedajemy naszych akcji. W przypadku wynajmujących jest jednak o wiele gorzej:

- Gospodarstwo domowe wynajmujące (bez uwzględnienia podatku Belki): 980 305 zł.

- Gospodarstwo domowe wynajmujące (z uwzględnieniem podatku Belki): 832 300 zł.

Kończą oni 15,1% niżej od bazowego scenariusza, w którym (poniekąd celowo) zapomnieliśmy o wpływie podatku Belki na inwestycję. Oczywiście korzystanie z kont maklerskich IKE i IKZE obniżyłyby należną kwotę podatku w obydwu przypadkach, ale nie możemy jego założyć ze względu na to, że w porównaniu chcemy uzyskać aktualne wartości majątków obydwu rodzin. Na wykresie wyglądałoby to następująco:

Działa tu prosta i pewnie dla wielu czytelników oczywista zasada, stanowiąca, że im większy jest zysk z inwestycji, tym więcej końcowo stracimy na podatku Belki, jednak jego uwzględnienie istotnie przechyliło szalę zwycięstwa w kierunku rodziny z kredytem.

Jeśli założylibyśmy zachowanie kwoty inwestycji, niespieniężanie jej i niepłacenie podatku Belki, to gospodarstwo domowe, które w całym badanym okresie wynajmowało po cenach rynkowych mieszkanie, skończyłoby (finansowo) nieco wyżej. Pytanie, które powinniśmy sobie zadać, brzmi jednak „czy wynosząca niewiele ponad 40 tysięcy złotych różnica w majątku może wytłumaczyć stres i brak komfortu, którym cechowałoby się 14 lat w wynajmowanym mieszkaniu?”. Według mnie nie. Warto wspomnieć, że założyłem tu cokwartalny wzrost ceny wynajmu, by odpowiadała ona średniej rynkowej i z dużą szansą w „prawdziwym życiu” właściciel nieruchomości byłby dla wynajmującego bardziej łaskawy i nie podnosiłby cen tak drastycznie i tak regularnie.

Mimo wszystko pierwsza symulacja udowodniła, że w otoczeniu wysokich, ale spadających stóp procentowych i relatywnie wysokich (lokalny szczyt) cen mieszkań nie ma większego znaczenia czy mieszkanie kupimy, czy nie, ale tylko tak długo, jak oszczędzone nadwyżki inwestujemy na giełdzie (i giełda nie „zalicza” najgorszej od wielu lat dekady). Z moich obserwacji wynika jednak, że niewiele rodzin w Polsce skłonne byłoby zainwestować swoje nadwyżki na giełdzie, a zamiast tego zasilaliby nimi lokaty bankowe. Zainspirowało mnie to do rozpisania alternatywnego wariantu 1,5 dla rodziny z kredytem, który – jak pewnie się już domyślasz – skończyłby się dla nich o wiele gorzej niż wrzucanie nadwyżek na giełdę.

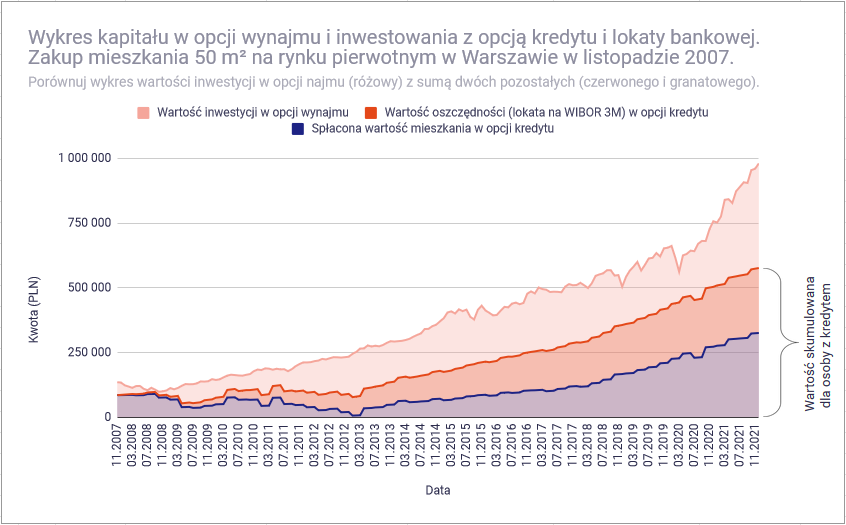

2007-2021 ale kredyt z lokatą

Jeśli dziwne wydawało Ci się to, że osoby z kredytem oszczędzone na nim nadwyżki inwestują na rynkach finansowych, to z pewnością spodoba Ci się porównanie wariantu 1,5 z wariantem 2 liczonych w poniższy sposób:

- W wariancie 1,5 (będącym alternatywną wersją wariantu 1) będzie to suma wartości oszczędności z lokat pochodzących z miesięcznych nadwyżek ze spłaconą częścią kredytu hipotecznego, biorąc pod uwagę zmiany cen nieruchomości w Warszawie. Jest to zatem ponownie majątek netto gospodarstwa domowego z kredytem, a wykres czerwony jest skumulowany z wykresem granatowym.

- Wariant 2 będzie analogiczny do tego z poprzedniego akapitu.

Poniższy wykres pokazuje to, jak bardzo istotne jest w długoterminowych finansach rodzinnych inwestowanie w akcje giełdowe i jak marne skutki niesie za sobą nieinwestowanie i akceptowanie nisko oprocentowanych lokat bankowych:

W tym alternatywnym scenariuszu mamy nie 43 tysiące złotych, a 404 tysiące złotych różnicy w kapitale, świadczące o tym, że w badanym okresie lat 2007 – 2021 największym grzechem nie byłoby niewybranie kredytu hipotecznego, a raczej nieinwestowanie środków w akcje światowych spółek. Warto podkreślić, że w wariancie 1,5 rodzina uzbierała tylko 576 tysięcy złotych, co przy tej skali miesięcznych oszczędności, ale wyborze globalnego indeksu akcji przyniosłoby aż 940 tysięcy złotych majątku (patrz: poprzedni wariant tej analizy).

To tylko dowodzi faktu jak istotne jest inwestowanie przynajmniej części wolnych środków w akcje spółek giełdowych, które – choć nie gwarantują przyszłych wyników równych tym przeszłym – to dają odpowiednią dywersyfikację i szansę na wzrost, by osoby radzące sobie z kwestiami mieszkaniowymi mogły spokojnie w nie inwestować. Zwłaszcza że w badanym przykładzie mamy zarówno inwestowanie globalne (MSCI ACWI), jak i proste (wersja accumulating), co powinno sprawić, że będzie możliwie tanie (np. fundusz ETF) i łatwe w zakupie.

Pierwsza symulacja w obydwu wariantach dotyczyła burzliwego okresu 2007 – 2021, w którym rodzina wchodziła na rynek nieruchomości na górce, ale pamiętaj o tym, że w tamtym momencie nikt nie mógł wiedzieć o tym, że kupuje (relatywnie) drogo. Giełdowe prawidło głosi, że nikt nie zna prawej strony wykresu, czyli przyszłości, a drugie, że „analiza wsteczna jest zawsze skuteczna”, co zaraz ponownie wykorzystamy. Znając historię tego okresu, możemy przestawić symulację o 5 lat, decydując się na zakup na mieszkaniowym „dołku” końca roku 2012, sprawiając, że rodzina zakupi mieszkanie po znacznie atrakcyjniejszej cenie, co znacząco wpłynie na efekt wariantów trzeciego i czwartego.

Symulacja 2. zakup mieszkania taniej i przy niższych stopach procentowych

Choć początkowe lata pierwszej symulacji, czyli okres między 2007 a 2009 rokiem nie był łaskawy ani dla polskiego rynku nieruchomości, ani dla globalnych rynków akcji, to czuję, że gdybym na niej poprzestał, wielu czytelników zarzuciłoby temu wpisowi nieobiektywność. W celu sprostania wyzwaniu i skutecznego odpowiedzenia na pytanie czy bardziej opłaci się zakup nieruchomości, czy wynajem i inwestowanie postanowiłem wybrać drugi okres, który nawet „na papierze” wygląda znacznie korzystniej dla rodziny, która zdecyduje się na zaciągnięcie kredytu hipotecznego w celu zakupu własnej nieruchomości. Bez zbędnego przedłużania przejdźmy wprost to sedna, czyli do parametrów drugiej stymulacji.

Parametry drugiej symulacji (2012-2021)

Podobnie jak w przypadku pierwszej symulacji, także tutaj rozpoczniemy od parametrów kredytu hipotecznego, który zaciągnie pierwsze gospodarstwo domowe. Polecam dokładnie przyjrzeć się liczbom, ponieważ częścią wspólną z pierwszą symulacją jest jedynie 30-letni okres trwania kredytu:

- Okres kredytowania: 30 lat

- Marża kredytu hipotecznego: 1,60% (średnia dla okresu końca 2012 roku).

- Wartość nieruchomości w chwili zakupu: 323 300 złotych wynikające z pomnożenia średniej ceny transakcyjnej na rynku wtórnym w Warszawie z IV kwartału 2012 roku, czyli 6466 złotych przez 50 (metrów kwadratowych).

- Wkład własny: 20%, czyli 64 660 złotych.

- Koszt remontu: 60 000 złotych. Mocno uznaniowe, bazując na cenach produktów i pracy specjalistów z roku 2012.

Kupujemy tu zatem nieruchomość po cenie o wiele atrakcyjniejszej, niż w pierwszej symulacji, co wynika bezpośrednio z niższych cen mieszkań z roku 2012 wobec roku 2007. Gospodarstwo domowe, które nie bierze kredytu, zamiast tego wynajmując mieszkanie, charakteryzować będą poniższe parametry:

- Przedmiot inwestycji: indeks MSCI ACWI (akcje globalne) w wersji akumulującej dywidendy (ang. accumulating).

- Zainwestowana kwota początkowa: suma wartości wkładu własnego i kosztu remontu pierwszego gospodarstwa domowego. 64 660 + 60 000 złotych, czyli 124 660 złotych.

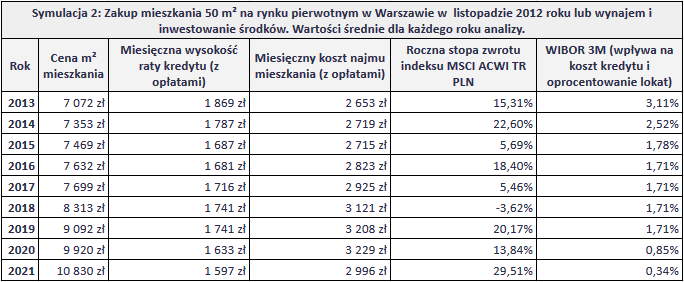

Obydwa gospodarstwa domowe inwestować (lub oszczędzać) będą swoje comiesięczne nadwyżki finansowe, a ich wysokość szczegółowo opiszę w kolejnym akapicie. Bardzo istotne jest zrozumienie tego, jak wybrane parametry zmieniały się w opisywanym, znacznie spokojniejszym dla cen mieszkań od tego pierwszego okresie, na którego początku mogliśmy zaobserwować minima cenowe i prawdziwe okazje na rynku mieszkań w Polsce. W poniższej tabeli prezentuję najważniejsze dane dla drugiej symulacji:

Cały analizowany okres, czyli lata 2013 – 2021 charakteryzują spadające stopy procentowe i wynikający z nich wzrost zainteresowania kredytami hipotecznymi, który z kolei zwiększył popyt na nieruchomości, a w konsekwencji także ich ceny. Mamy tu do czynienia z latami, w których kredyty hipoteczne były bardzo tanie, sprawiając, że rodzina z kredytem mogła oszczędzić o wiele więcej w skali miesiąca od rodziny wynajmującej. Opisywane tu 9 lat było równie dobrym okresem dla inwestorów giełdowych, więc i wynajmujący nie skończą tak źle, o czym zresztą się za chwilę przekonasz.

Miesięczne koszty kredytu i najmu od 2012

Na wstępie chciałbym zauważyć, że zaciągany tu kredyt hipoteczny opiewa na znacznie niższą kwotę niż ten z symulacji pierwszej, dzięki czemu gospodarstwo domowe z kredytem będzie mogło oszczędzić nie 1500 złotych, a nawet do 1900 złotych miesięcznie. W przypadku wynajmu mamy tu do czynienia z identycznym przebiegiem, co w symulacji pierwszej, a wynika to z tożsamych zmian cen na rynku wynajmu nieruchomości w Warszawie, co w poprzedniej symulacji. Różnica w wysokości oszczędzanej lub inwestowanej w skali miesiąca kwoty jest tym większa, im niższe są stopy procentowe, miejscami dochodząc nawet do 1600 złotych miesięcznie:

Już po pierwszym wykresie możemy spodziewać się, że zakup mieszkania w niższej cenie, czyli w dołku cenowym roku 2012 był prawdziwym strzałem w dziesiątkę i ustawi rodzinę z kredytem na prawdziwym pole position, sprawiając, że wynajmującym będzie o wiele trudniej przebić skalę wzrostu majątku konkurencji. Sprawdźmy wariant 1 dla drugiej symulacji, w którym obydwie rodziny będą inwestować swoje nadwyżki na giełdzie.

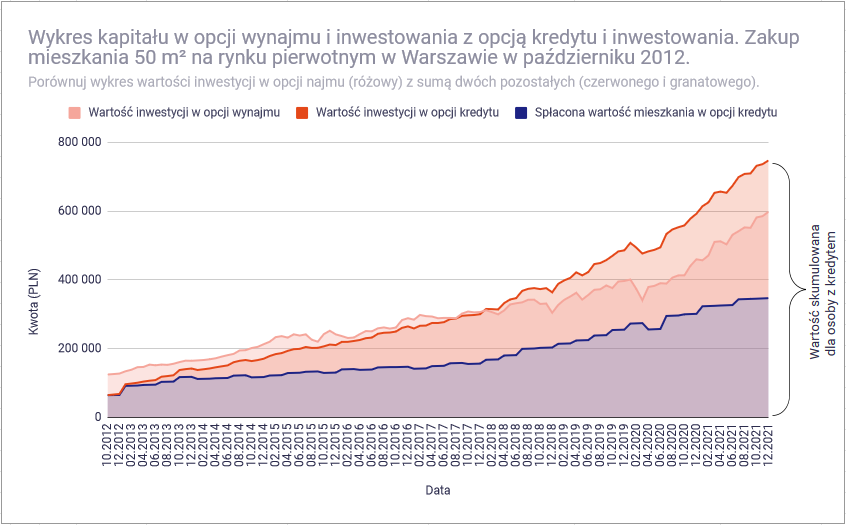

Czy w latach 2012-2021 kredyt wygrałby z wynajmem?

Odpowiedź brzmi: tak, kredyt wygrałby z wynajmem. Bardzo pomagałyby mu niskie w całym 9-letnim okresie stopy procentowe, wynoszące wtedy maksymalnie 3,2%, dzięki czemu rodzina z kredytem mogła inwestować na giełdzie pomiędzy 1500 a 1900 złotych miesięcznie, podczas gdy rodzina wynajmująca tylko 350 – 1000 złotych miesięcznie. Gospodarstwu domowemu, które zdecydowałoby się na najem, nie pomógłby nawet fakt, że zaczęłoby z prawie 125 tysiącami złotych (pochodzącymi z oszczędności na wkładzie własnym i remoncie mieszkania) na giełdzie, bo pod koniec roku 2021 mieliby równowartość 600 tysięcy złotych, podczas gdy rodzina z kredytem aż 750 tysięcy złotych.

W tym wariancie symulacji drugiej kluczową rolę odgrywa granatowy przebieg, obrazujący jak dużą część obecnej wartości mieszkania „posiada” rodzina pierwsza. Pomimo tego, że spłacili oni w te 9 lat jedynie 56 tysięcy złotych z prawie 260 tysięcy złotych kredytu, to „posiadają oni” prawie 380 tysięcy złotych swojej nieruchomości. Jak to możliwe? To bardzo proste, bo wystarczy spojrzeć na wzrost wartości mieszkania, który wynosił w tym czasie około 226 tysięcy złotych, dzięki czemu pierwsza rodzina bogaciła się tak szybko, jak pokazałem to na poniższym wykresie:

Najciekawsze jest to, że pozornie możliwy byłby tutaj comeback rodziny wynajmującej, ponieważ miała ona pod koniec roku 2021 o 200 tysięcy złotych więcej na giełdzie od rodziny pierwszej. Zakładając, że stopy procentowe nie wzrosną w niedalekiej przyszłości do 8-9% (choć tego nie wie nikt ;)), pierwsze gospodarstwo domowe będzie spokojnie mogło utrzymać stopę miesięcznych oszczędności wyższą od gospodarstwa drugiego, dzięki czemu w końcu „dogoni” ich wartość inwestycji giełdowych.

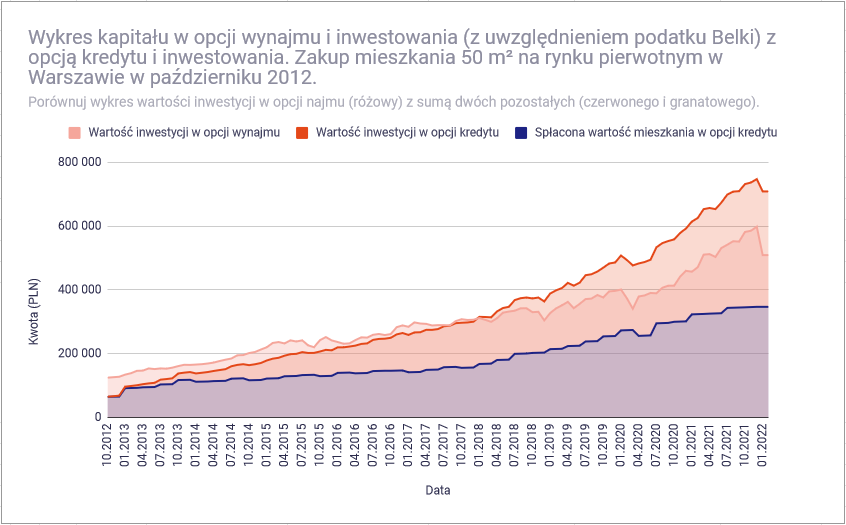

W naszym porównaniu zapomnieliśmy jednak (znowu) o podatku Belki, który co prawda nie „aktywowałby się”, gdyby rodziny nie chciały sprzedać giełdowej części swoich inwestycji, ale w podobnych porównaniach powinno się brać go pod uwagę, zakładając natychmiastową sprzedaż inwestycji. W przypadku drugiego scenariusza (od 2012 roku) zapłata podatku Belki zmieniłaby liczby jeszcze bardziej na korzyść gospodarstwa z kredytem, a dokładniej:

- Gospodarstwo domowe z kredytem (bez uwzględnienia podatku Belki): 747 300 zł.

- Gospodarstwo domowe z kredytem (z uwzględnieniem podatku Belki): 708 600 zł.

Co znaczy, że kredytobiorcy straciliby około 5,2% wartości swojego majątku, ale wynajmujący inwestorzy mieliby jeszcze większy problem:

- Gospodarstwo domowe wynajmujące (bez uwzględnienia podatku Belki): 598 000 zł.

- Gospodarstwo domowe wynajmujące (z uwzględnieniem podatku Belki): 508 900 zł.

Czyli o 14,9% mniej, niż gdybyśmy zignorowali wpływ podatku Belki na końcową inwestycję. Na wykresie wyglądałoby to następująco:

O tym jak negatywnie podatek Belki może wpłynąć na zyskowną inwestycję na giełdzie, pisałem na blogu już wielokrotnie, ale w przypadku, w którym nawet bez jego uwzględniania „wygrywał” wariant zakupu na kredyt jest to widoczne jeszcze dobitniej, niż zwykle. Zwolennicy inwestycji na giełdzie zauważą jednak, że w obydwu symulacjach można by zigornować jego wpływ i po prostu założyć, że to inwestycja długoterminowa i „być może zapłacimy go w dalekiej przyszłości”. Nie zmieniłoby to faktu, że dzięki oszczędnościom wynikającym z tego, że w latach symulacji (2012-2021) kredyt był w skali miesiąca o wiele tańszy od wynajmu mieszkania, rodzina z kredytem mogła zbudować niemal tak wysokie oszczędności giełdowe, jak rodzina wynajmująca (400 tys. złotych wobec 600 tys. złotych).

Wracając do głównego wątku, czyli do możliwości „przegonienia” w wartości majątku rodziny wynajmującej przez rodzinę z kredytem, to nie potrafię sobie wyobrazić sytuacji, w której ceny mieszkań w Warszawie nagle wracają do wartości z lat 2012-2014, nawet jeśli stopy procentowe wyniosłyby 13 czy 15 procent. Jak obiecałem – w tym wpisie skupiamy się przede wszystkim na przeszłości, przyszłość pozostawiając kolejnemu tekstowi, więc zostaje nam jeszcze wariant 1,5, w którym rodzina z kredytem, zamiast inwestować, odkładać będzie swoje nadwyżki na lokacie.

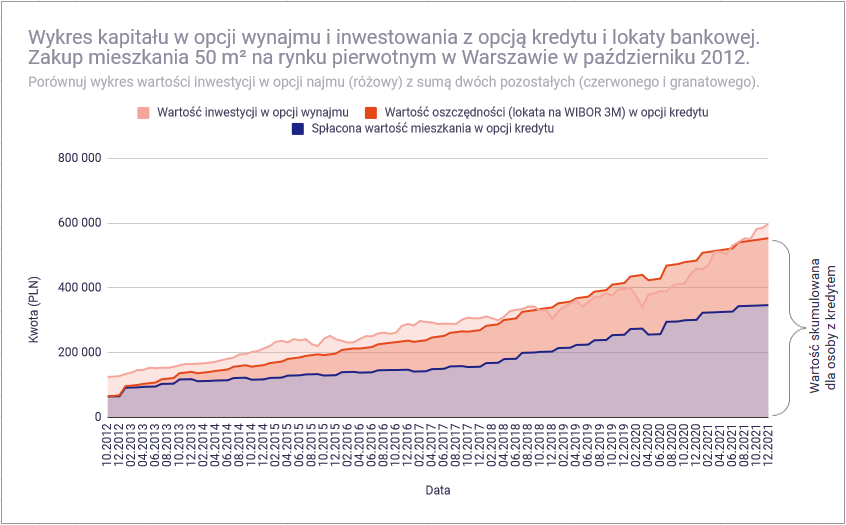

2012-2021 ale kredyt z lokatą

Alternatywny wariant scenariusza symulacji drugiej jest jednym z najciekawszych momentów tego wpisu, ponieważ po raz kolejny (a jakże by inaczej) pokaże to, jak bardzo warto inwestować swoje pieniądze na giełdzie. Gdyby rodzina z aktywnym kredytem hipotecznym nie inwestowała, zamiast tego korzystając z oprocentowanych zgodnie z WIBOR 3M lokat i depozytów, to pomimo kolosalnego wzrostu wartości mieszkania (+70% w 9 lat!) ustąpiłaby miejsca wynajmującym. Choć różnica byłaby tutaj naprawdę niewielka i obydwie rodziny skończyłyby 9-letni okres na około 600 tysiącach złotych, to nieskuteczność lokat w otoczeniu niskich stóp procentowych jest niemal tak oczywista, jak potrzeba długoterminowego inwestowania oszczędzonych środków na giełdzie:

Co ciekawe, rodzina z kredytem mogłaby przeznaczyć na inwestycję w akcje tylko 50% zaoszczędzonych co miesiąc środków, aby bez problemu „pobić” wzrost majątku gospodarstwa domowego, które swoje lokum zdecydowało się wynajmować. Po raz kolejny okazuje się, że niezależnie od ceny zakupu mieszkania w podobnych symulacjach prym wiedzie fakt czy osoby zdecydują się inwestować, czy tylko odkładać swoje pieniądze na lokacie lub wcale i nawet w bardzo korzystnych do zakupu mieszkania warunkach można przegrać z o wiele droższym wynajmem, jeśli zbagatelizuje się potęgę procentu składanego na rynkach akcji.

Czym byłyby jednak przedstawione tu cztery sytuacje bez opatrzenia ich odpowiednim komentarzem? Pora na podsumowanie analizy, w której wypiszę czynniki wpływające na opłacalność kupna nieruchomości na kredyt wobec alternatywnego do niego wynajmu i inwestowania.

Zakup nieruchomości na kredyt czy wynajem i inwestowanie?

Choć nikt z nas nie dysponuje szklaną kulą (a nawet jeśli to raczej nie będzie ona skuteczna w przewidywaniu przyszłych stóp procentowych, a co za tym idzie cen mieszkań w Polsce), to warto rozpisać kryteria sprzyjające zakupowi na kredyt zarówno mieszkania na własny użytek, jak i inwestycyjnemu zakupowi mieszkania na wynajem. Kiedyś usłyszałem cytat dotyczący wpisu, który moim zdaniem zawiera wielką wewnętrzną mądrość, a brzmiał on mniej więcej tak:

Kupowanie nieruchomości na własny użytek powinno być procesem zupełnie innym od zakupu nieruchomości inwestycyjnej. O wiele bardziej, niż cena (a więc spodziewana stopa zwrotu z inwestycji) powinny liczyć się nasze uczucie komfortu i wygody dla nas i naszej rodziny. Tak długo jak stać nas na kredyt, zakładając kilkuprocentowy wzrost stóp procentowych, tak długo możemy myśleć o zakupie nieruchomości na kredyt.

Ciężko mi dodać cokolwiek do powyższych słów poza tym, że sam planuję niedługo kupić swoją pierwszą nieruchomość mieszkalną, finansując się w dużej mierze kredytem (pomimo niepewnych i rosnących obecnie stóp procentowych i faktu, że mógłbym spokojnie kupić mieszkanie za gotówkę). Nie chcę jednak likwidować większej części swoich inwestycji, ponieważ zostawiając je na wiele lat uda mi się prawdopodobnie osiągnąć „efekt kuli śnieżnej” ich wzrostu, co na dłuższą metę opłaci się bardziej niż zamrażanie tych środków w koszcie mieszkania. W podejmowaniu decyzji o zakupie lub wynajmie nieruchomości mieszkalnej powinniśmy kierować się poniższymi czynnikami:

Czynniki sprzyjające zakupowi na kredyt | czynniki sprzyjające wynajmowi i inwestowaniu |

|---|---|

Relatywnie niskie (lub spadające) ceny mieszkań. Np. 15-20% niżej od ostatniej "lokalnej górki" cenowej dla Twojego miasta i w tendencji spadkowej. | Relatywnie wysokie (lub rosnące) ceny mieszkań. Ceny "na górce" z okresu 10-letniego, czytaj "nigdy nie było drożej, niż teraz". |

Niskie (lub spadające) stopy procentowe, które zwiastują nadchodzące lata tańszych i łatwiej dostępnych kredytów hipotecznych, co może wywindować ceny mieszkań podobnie jak w latach 2015-2021. | Wysokie (lub rosnące) stopy procentowe. Kredyty będą drożeć, co może wpłynąć na zmniejszenie popytu na nowe mieszkania i kłopoty ze spłatą obecnych, co w konsekwencji wpłynie na obniżenie cen mieszkań, a więc spadek ze wspomnianej powyżej "górki" cenowej. |

Niskie marże kredytów hipotecznych (np. 1% i mniej). Zwykle im niższe są stopy procentowe, tym wyższe stają się marże banków, więc warunek raczej nie wystąpi przy niskich stopach procentowych, ale można polować na te "wysokie, ale spadające". | Wysokie marże kredytów hipotecznych (np. 2% i więcej). |

Wysoka inflacja (kredyt się dewaluuje). | Niska inflacja lub obecność deflacji. Niska inflacja prawie na pewno nie wystąpi przy wysokich stopach procentowych, bo zwykle to właśnie nimi "walczy się" z wysoką konsumpcją, która powoduje inflację. |

Potrzeba stabilizacji związana z np. chęcią założenia rodziny. | Potrzeba wysokiej mobilność związana z np. sytuacją zawodową. |

Warunki z powyższej tabeli streściłbym następująco:

- Mieszkanie powinno się kupować, posiłkując się maksymalnym kredytem (czyli z wkładem własnym wynoszącym 10%), jeśli ceny mieszkań spadają, stopy procentowe są niskie lub zapowiadane są ich cięcia, a banki mocno ze sobą konkurują, oferując niskie marże, będące stałą częścią odsetek (kosztu) kredytu.

- Mieszkanie można wynająć, jeśli ceny mieszkań są znacznie powyżej swoich 10-letnich średnich i gdy stopy procentowe dynamicznie rosną, a więc (brutalnie rzecz ujmując) obecni kredytobiorcy mogą mieć w przyszłości problem ze spłatą kredytów, co sprawi, że część mieszkań wróci na rynek po (być może) niższych cenach. Wynajem działa najlepiej dla osób, które cenią sobie mobilność i policzyły, że przyszłe koszty rat kredytu mogą znacznie przewyższyć koszty wynajmu mieszkania, co przy obecnych (2022) cenach może być prostsze niż przy poziomach cen z lat 2007 i 2012.

Mam nadzieję, że wpis się przyda w podejmowaniu decyzji i dziękuję Ci za przeczytanie go do końca. Jeśli chcesz przeczytać więcej moich przemyśleń o sytuacji mieszkaniowej młodej osoby, to koniecznie przeczytaj wpis „Co powiedziałbym młodszemu sobie o finansach? Najważniejsze lekcje„, w którym skomentowałem największe błędy finansowe związane z nieruchomościami, które w życiu zrobiłem.

Czas na kilka słów podsumowania, w którym zapowiem także kolejny artykuł w podobnej tematyce.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć bezpieczne konto z bogatą ofertą ETF-ów?

Szukasz dobrego zagranicznego konta maklerskiego?

Aktualny ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Podsumowanie

Przyznam szczerze, że dawno nie miałem tyle frajdy z pisania wpisu, co dzisiaj. Choć samo przygotowanie danych było bardzo siermiężne i wymagało ładnych kilku dni, to jestem bardzo zadowolony z precyzji i realizmu moich dzisiejszych symulacji. Prawdopodobnym zarzutem do analizy może być uwzględnianie tu tylko „średnich”, do których należały średnie ceny nieruchomości, średnie ceny wynajmu oraz średnie marże kredytów, to moim zdaniem nie da się podobnych symulacji wykonywać na czymkolwiek innym od średnich.

Starałem się jednak zachować realizm, uwzględniając w obydwu „inwestycyjnych” przypadkach także destruktywny wpływ podatku Belki na końcową kwotę inwestycji. Dla osób zaciekawionych tym, czemu nie dodałem tu scenariusza nadpłaty kredytu, np. zamiast inwestowania lub lokaty dla rodziny kredytobiorców, to od razu odpowiadam, że poruszyłem ten temat w osobnym wpisie o tytule „Nadpłata kredytu hipotecznego czy inwestowanie pieniędzy?„, do którego lektury serdecznie zachęcam. Jeśli dzisiejszy wpis Cię zaciekawił, to koniecznie zostaw swój komentarz pod wpisem i nie zapomnij o polubieniu mojej strony na Facebooku, obserwowaniu mnie na Twitterze oraz o subskrybowaniu mojego kanału na YouTube. Dziękuję i do następnego (wpisu)!

Zapisz się do mojego newslettera: