Ocena po pół roku używania konta.

Nadszedł czas na opisanie brokera Firstrade, czyli jednej z nielicznych firm na rynku, które umożliwiają polskim inwestorom bezpośrednie inwestowanie w amerykańskie fundusze ETF. Zacznę od przyznania, że samym Firstrade jestem dość pozytywnie zaskoczony, ale używam go w jednym konkretnym celu i nie zastąpiło mi ono i nie zastąpi wszystkich kont maklerskich, co za chwilę rozwinę. Moja recenzja Firstrade skupi się na kosztach (przelewów i inwestowania), ofercie inwestycyjnej, interfejsie i bezpieczeństwie inwestowania, czyli kwartecie parametrów, które dla świadomego inwestora powinny być najważniejsze.

Zacznijmy od słowa o samej instytucji. Firstrade to założony w 1985 roku (37 lat temu) amerykański dom maklerski, który od początku specjalizuje się w tanim handlu instrumentami z giełdy amerykańskiej. Łączne aktywa klientów pod jego zarządzaniem wynoszą obecnie 4 mld dolarów, co przy większych brokerach (np. Interactive Brokers, które na rachunkach klientów w 2021 roku zgromadziło ponad 100 miliardów dolarów) jest bardzo niewielką liczbą.

Mimo nikłych rozmiarów Firstrade jest jednak członkiem SIPC (Securities Investor Protection Corporation), co czyni go bezpiecznym i godnym polecenia miejscem do kupowania i przechowywania jednostek amerykańskich funduszy ETF, do czego go z powodzeniem od kilku miesięcy używam. Zacznijmy od przedstawienia zalet i wad brokera Firstrade, dzięki którym każdy czytelnik świadomie podejmie decyzję o założeniu tam konta lub nierobieniu tego.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Czym jest firma brokerska Firstrade i jak długo działa na rynku.

- Komu polecam, a komu nie polecam konta brokerskiego w Firstrade.

- Jak zabezpieczone są środki i instrumenty w Firstrade.

- Jak założyć i jak korzystać z konta w Firstrade, by minimalizować opłaty.

- Co to jest Estate Tax i jak przygotować się na ewentualność jego zapłacenia.

Powiązane wpisy

- Dlaczego warto mieć dostęp do amerykańskich ETF-ów? Najciekawsze ETF-y z USA

- Ranking kont maklerskich do inwestowania w akcje i ETF-y

- Czy warto mieć konto w Interactive Brokers? Recenzja Interactive Brokers (IBKR)

- Kupowanie zagranicznych funduszy ETF krok po kroku

- ETF (1/6) – Co to są fundusze ETF i dlaczego warto w nie inwestować?

- Akcje (9/10) – Jak inwestować w spółki zagraniczne?

- Jak stworzyć globalny portfel dywidendowy z funduszy ETF? Ranking ETF-ów dywidendowych

Moja ocena konta brokerskiego w Firstrade

Do założenia konta w Firstrade skłoniły mnie następujące parametry ich oferty:

- Możliwość bezpośredniego zakupu amerykańskich funduszy ETF.

- Brak kosztów transakcyjnych (poza niewielką opłatą giełdową dla NYSE przy sprzedaży, ale ta działa dla każdego maklera).

- Brak opłaty depozytowej i kary za nieaktywność, która „doskwiera” użytkownikom kont wielu brokerów.

W tym kontekście chciałbym już na wstępie napisać, że korzystanie z usług jakiegokolwiek amerykańskiego brokera wiąże się z koniecznością dokonywania kosztownych przelewów SWIFT (w USD), które sprawiają, że przelewanie tam małych kwot może mijać się z celem. Opiszę teraz osobę, której oferta dotycząca konta w Firstrade może się spodobać i na dłuższą metę opłacać, a następnie profil inwestora, który według mnie nie powinien zakładać tam konta. Zwłaszcza w kontekście tego, że Firstrade jest zwycięzcą rankingu kont maklerskich („Jakie konto do ETF-ów? Ranking kont maklerskich do inwestowania„) w kategorii „ETF-y amerykańskie”.

Komu polecam konto w Firstrade?

Firstrade reklamuje się jako tani (darmowy) broker, więc osobom, które chcą oszczędzić na kosztach transakcyjnych jego oferta spodoba się najbardziej. Jeśli dorzucisz do tego chęć inwestowania w najtańsze ETF-y na świecie o kosztach rzędu 0,02% – 0,03% rocznie i nie przeszkadza Ci fakt, że wszystkie tamtejsze ETF-y wypłacają dywidendy, to oferta Firstrade będzie dla Ciebie bardzo atrakcyjna. Pierwszą z zalet Firstrade jest więc bardzo niski koszt prowadzenia konta i możliwych do kupienia ETF-ów. Więcej o ETF-ach amerykańskich przeczytasz we wpisach „Jak kupić złoto i srebro na giełdzie? Najlepsze fundusze ETF na złoto i srebro” oraz „Jak stworzyć globalny portfel dywidendowy z funduszy ETF? Ranking ETF-ów dywidendowych„, w których przedstawiłem ich rankingi.

Drugą gigantyczną wręcz zaletą tego konta jest możliwość zakupu nie tylko amerykańskich ETF-ów, ale i (bezpośrednio) amerykańskich obligacji skarbowych i korporacyjnych, budując z nich swoją obligacyjną część portfela. Będzie to ogromna zaleta dla osób, które czytały wpis „Dlaczego ceny funduszy ETF na obligacje zmieniają się dynamicznie?” i chciałyby zainwestować w coś, co zostanie wykupione w cenie nominału określonego dnia (więc wahania giełdowe nie mają dla tego większego znaczenia).

Firstrade (w zależności od kosztu przelewu SWIFT w Twoim banku) opłacać się będzie bardziej przy wyższych kwotach przelewu (zwykle około 10 tysięcy złotych lub więcej), ponieważ normą w polskich bankach są minimalne koszty przelewu SWIFT, które kompletnie zabijają sens wykonywania przelewów niewielkich kwot. Oczywiście są konta, z których takie przelewy są tańsze, a nawet darmowe, ale warto wspomnieć o tym, że bezpieczniej jest inwestować w ten sposób jednorazowo trochę wyższe kwoty, by – chcąc oszczędzić na prowizji transakcyjnej – nie „wpakować” się w wysokie koszty przelewów.

Ze względu na problematyczny Estate Tax, który opiszę za 2 akapity, konto w Firstrade polecam przede wszystkim osobom młodym, u których ryzyko wystąpienia chorób jest niskie, a spodziewana pozostała długość życia jest możliwie najwyższa. Choć brzmi to dość brutalnie, ale inwestowania (bezpośrednio) w USA nie polecam osobom starszym, bo ryzyko „załapania się” na wysoki podatek od spadku dla osób spoza USA będzie tu zbyt wysokie, by była to gra warta świeczki. Do Estate Tax jeszcze wrócimy, a na razie napiszę o tym, komu takie konto odradzam i dlaczego.

Komu odradzam Firstrade?

Mimo że Firstrade jest kontem tanim, bo niezależnie czy będziemy kupować tam ETF za 20, 50 czy za 1000 lub 5000 dolarów, to niezmiennie nie zapłacimy za to prowizji transakcyjnej. Problematyczne są jednak koszty przelewu SWIFT, a konta w Firstrade niestety nie da się zasilić za pomocą usług typu Revolut czy PayPal. Zakładanie konta w Firstrade odradzam więc osobom, które nie posiadają konta bankowego z możliwością wykonywania tanich przelewów SWIFT, czyli takich, które nie cechuje żadna prowizja minimalna.

Drugą kategorią inwestorów, którzy moim zdaniem nie powinni interesować się ofertą brokera Firstrade, są osoby, które nie mają czasu lub chęci na rozliczanie podatku od zagranicznych dywidend. Jego wpływ na inwestycję opisałem we wpisie „ETF (5/6) – Jak rozliczyć podatek z ETF-ów? Zyski i dywidendy„, a jego sposób rozliczania w artykule „Jak rozliczyć podatek z giełdy? Wszystko o PIT-38 i PIT-8C„, po którego lekturze prawdopodobnie sam przyznasz, że nie każdy może być zainteresowany jego samodzielnym rozliczaniem.

Trzecią grupą osób, które do wyboru amerykańskiego brokera powinny podchodzić sceptycznie, są osoby starsze, a zwłaszcza głowy rodzin, które miałyby tam przenieść większość swojego kapitału. Grozi im możliwość zapłacenia wysokiego podatku Estate Tax od całej kwoty inwestycji, którego sposób liczenia i okoliczności naliczania teraz opiszę.

Problematyczny Estate Tax

Rzeczą, która zniechęca nieamerykańskich inwestorów od inwestowania w amerykańskie papiery wartościowe, jest Estate Tax, czyli podatek, który spadkobiercy (pośrednio) zapłacą w przypadku zgonu posiadacza amerykańskich instrumentów finansowych. Estate Tax dotyczy całej wartości zgromadzonych papierów, co odróżnia go np. od podatku Belki, który pobiera się od przychodu z dywidend i odsetek oraz podatku giełdowego, który pobiera się od dochodu ze sprzedaży papierów wartościowych. Zacznijmy od prostej definicji „amerykańskich papierów wartościowych”, którymi są aktywa finansowe, których kod ISIN zaczyna się od liter „US”, ale (niestety) z pewnymi wyjątkami. Dla przykładu:

- Instrumenty amerykańskie:

- ETF SPDR S&P 500 ETF Trust znany także jako SPY o kodzie ISIN US78462F1030 jest instrumentem amerykańskim, bo jego ISIN zaczyna się od liter „US”.

- Akcje spółki Apple INC o kodzie ISIN US0378331005.

- Instrumenty nieamerykańskie:

- ETF iShares Core S&P 500 UCITS ETF o kodzie ISIN IE00B5BMR087, mimo że posiada w składzie same amerykańskie papiery wartościowe, jest instrumentem irlandzkim. Wnioskuję to po kodzie ISIN, który rozpoczyna się od liter „IE”.

- Noty Depozytowe (ADR – American depositary receipt) firmy Taiwan Semiconductor Manufacturing o kodzie ISIN US8740391003, pomimo że ich ISIN, by tak sugerował, nie są papierami amerykańskimi. Wskazuje na to artykuł ekspertów podatkowych Hodgen Law, którzy specjalizują się w międzynarodowym prawie podatkowym. Oryginalne papiery (akcje) tej firmy cechuje kod ISIN TW0002330008.

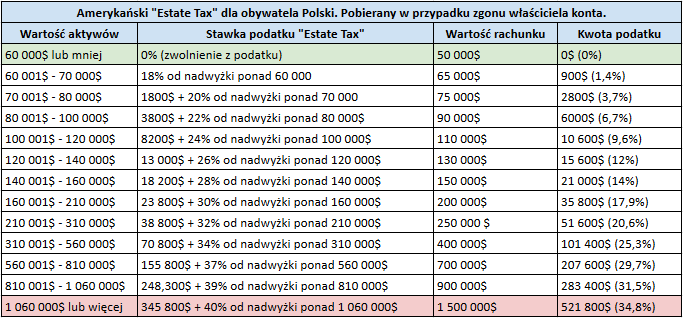

Oznacza to, że podatkowi Estate Tax podlegają akcje, ETF-y i obligacje amerykańskie i to niezależnie od konta, przez które w nie inwestujesz, ale z wyłączeniem tzw. ADR-ów, czyli amerykańskich kwitów/not depozytowych, czyli akcji firm nieamerykańskich notowanych przez pośredniczącą instytucję także w Ameryce. W liczeniu stawki podatku, który należny będzie po śmierci zagraniczne właściciela amerykańskich papierów może pomóc tabela, którą przygotowałem na podstawie stawek podanych w tym artykule:

Jak wskazuje świetny materiał Deloitte, który dotyczy Estate Tax, obywatel Polski nie jest obecnie zwolniony z tego podatku, a kwotą z niego zwolnioną jest tylko 60 000$, czyli dosyć niewiele. Po przekroczeniu takiej wartości aktywów amerykańskich wpada się w „progi”, dla przykładu płacąc niespełna 1,5% od wartości instrumentów 65 000$, ale już ponad 20% od kwoty 250 000$. Przykładowe kwoty podatku dla różnych wartości rachunku zamieściłem w tabeli powyżej, a teraz chciałbym skupić się na najważniejszym, czyli na próbie uniknięcia zapłacenia tego podatku, który będzie dla Twojej rodziny tym bardziej dotkliwy, im większe aktywa zgromadzisz w instrumentach zagranicznych.

Czy płacenia Estate Tax da się uniknąć?

Krótka i konkretna odpowiedź: po śmierci właściciela zapłacenia Estate Tax nie da się uniknąć inaczej, niż upewniając się, że wartość papierów na rachunku wynosiła maksymalnie 60 000$. Są jednak sposoby na jego ominięcie, z zastrzeżeniem, że dotyczą one sytuacji, gdy właściciel rachunku jeszcze żyje. Musi on samodzielnie sprzedać papiery wartościowe i uzyskane ze sprzedaży środki wypłacić do zagranicznego banku (z siedzibą poza USA). Dlaczego tak ważna jest ta wypłata? Jest tak, ponieważ Estate Tax dotyczy także środków na amerykańskich rachunkach, a więc też środków zgromadzonych w amerykańskiej instytucji maklerskiej, jaką jest opisywany tu dzisiaj Firstrade.

Rachunki zagraniczne (międzynarodowe) w Firstrade prowadzić można wyłącznie w pojedynkę, a (opisane poniżej) dwie możliwości „dopisania kogoś” nie stanowią podzielenia rachunku w kontekście podatkowym i w żaden sposób nie „zabezpieczają” przed ewentualną koniecznością zapłacenia Estate Tax przez spadkobierców po zmarłym inwestorze:

- Pierwszą możliwością jest dodanie do konta „zaufanej osoby” (Trusted Contact Person), które opisane zostało tutaj. Zaufana osoba nie otrzymuje dostępu do naszego rachunku, a jedynie jest kontaktem rezerwowym w przypadku czegoś podejrzanego, np. włamania na nasze konto. Zaufana osoba będzie mogła tymczasowo zablokować nasze papiery i środki na koncie w przypadku, gdy zgłosi, że dzieje się na nim coś podejrzanego.

- Drugą możliwością jest ustalenie spadkobierców (Beneficiaries), które opisane zostało tutaj. Dotyczy ono jednak amerykańskich rezydentów podatkowych, więc jest z perspektywy polskiego klienta nieistotne.

Broker opisuje też możliwość otwarcia rachunków wspólnych (joint accounts), ale dotyczy ona tylko rezydentów USA, więc nie jest ona metodą na uniknięcie Estate Tax dla polskiego inwestora, który wybrał amerykańskiego brokera. Najprościej będzie zatem opisać procedurę logowania się, sprzedaży aktywów i wypłacenia środków (będzie o tym w dalszej części wpisu) i przekazania jej bliskiej osobie (partnerowi lub dziecku) na wypadek, gdybyśmy nie byli w dyspozycji, by wykonać taki transfer samemu.

Legalność i stronę moralną takiego rozwiązania pozostawiam do oceny czytelnikowi, wspominając jedynie o tym, że obywatele niektórych krajów (np. Danii, Niemiec lub Francji) mają tu więcej szczęścia, bo ich kraje podpisały ze stanami umowy o unikaniu podwójnego opodatkowania również w zakresie Estate Tax, dzięki której unikną tego wysokiego podatku. Jak widzisz, inwestowanie w amerykańskie instrumenty finansowe ma pewne minusy, ale dla dobrze przygotowanej rodziny będą one proste do ominięcia, a zalety oferty Firstrade, którą teraz opiszę, bezproblemowo przyćmią problematyczny Estate Tax.

Opis oferty Firstrade

Choć w branży często mówi się o tym, że europejski inwestor nie ma możliwości nabycia amerykańskich ETF-ów, to pamiętajmy, że dotyczy to wyłącznie europejskich biur i domów maklerskich, a Firstrade jest firmą amerykańską. Właśnie z tego powodu oferuje ona nieograniczony dostęp do rynku amerykańskiego, a więc notowanych tam akcji, obligacji i ETF-ów, co w moich oczach jest ogromną zaletą oferty tego brokera.

Gdy dorzucimy do tego darmowe transakcje na akcjach i ETF-ach, dla których zakładałem tam konto i brak opłat depozytowych oraz brak opłaty za nieaktywność, to Firstrade może prosto stać się kontem pierwszego wyboru dla osoby, która „ogarnęła” tanie przelewy SWIFT do USA. Interfejs konta w Firstrade jest nieco archaiczny, ale prosty i intuicyjny w obsłudze, a jego wielką zaletą jest moim zdaniem to, że nie zachęca do spekulacji, a do długoterminowego inwestowania. Firstrade akceptuje każde kwoty wpłat i nie ma tu żadnej minimalnej kwoty wpłaty ani transakcji.

Warto wspomnieć, że Firstrade automatycznie składa dla każdego klienta formularz W8-BEN, a więc od początku użytkowania konta pobierane będzie 15% podatku od dywidend (WHT – podatku u źródła), a nie 30%, jak w przypadku klientów bez wypełnionego formularza.

Jak każda oferta, także ta nie jest bez wad. Ciężko uczynić Firstrade swoim jedynym kontem maklerskim, ponieważ nie ma tam dostępu do giełd nieamerykańskich, dlatego że broker oferuje handel na NASDAQ, NYSE, MSE i BATS. Jako że w USA nie ma ETF-ów syntetycznych ani ETF-ów typu accumulating, to i w Firstrade zakupimy tylko ETF-y wypłacające dywidendy, co z pewnością utrudni nasze roczne rozliczenia podatkowe w PIT-38, o którym – jak wcześniej wspominałem – napisałem już na blogu bardzo kompleksowy wpis-instrukcję, więc przynajmniej wiesz, z czym będziesz się mierzyć, inwestując w amerykańskie fundusze ETF.

Jak każda oferta, także ta nie jest bez wad. Ciężko uczynić Firstrade swoim jedynym kontem maklerskim, ponieważ nie ma tam dostępu do giełd nieamerykańskich, dlatego że broker oferuje handel na NASDAQ, NYSE, MSE i BATS. Jako że w USA nie ma ETF-ów syntetycznych ani ETF-ów typu accumulating, to i w Firstrade zakupimy tylko ETF-y wypłacające dywidendy, co z pewnością utrudni nasze roczne rozliczenia podatkowe w PIT-38, o którym – jak wcześniej wspominałem – napisałem już na blogu bardzo kompleksowy wpis-instrukcję, więc przynajmniej wiesz, z czym będziesz się mierzyć, inwestując w amerykańskie fundusze ETF.

Jeśli chodzi o opłaty, to największą z nich jest opłata za wypłacenie środków z Firstrade, która wynosi 25 USD i nie jest zależna od kwoty przelewu zwrotnego. Jest to niuans, ale bardzo istotny dla osób, które z jakiegoś powodu planują dokonywanie częstszych wypłat, które na tym koncie mogą okazać się całkowicie nieopłacalne, więc warto o tym detalu pamiętać podczas użytkowania konta.

UWAGA! BARDZO WAŻNE! Wypłata z konta maklerskiego w Firstrade może być dokonana wyłącznie na konto (IBAN) zlokalizowane w kraju rezydencji podatkowej inwestora! Oznacza to, że jeśli jako polski rezydent podatkowy masz konto bankowe np. w Niemczech lub we Francji, to Firstrade nie pozwoli Ci dokonać przelewu wyjściowego środków pieniężnych na to konto (jeśli W8-BEN masz złożony jako polski rezydent podatkowy). Dla wielu jest to kluczowe, więc warto o tym wspomnieć w kompleksowym wpisie o ofercie Firstrade. Jeśli masz konto walutowe w polskim banku, to taka wypłata oczywiście będzie możliwa do wykonania.

Mimo tego, że Firstrade nie należy do największych instytucji brokerskich w USA, to jest ono tak bezpieczne, jak to tylko możliwe. Jako członek SIPC, o którym wspominałem we wstępie do wpisu, Firstrade zabezpiecza środki klientów przed błędami pracowników czy nawet defraudacją ich środków aż do kwoty 500 tys. dolarów, z czego maksymalnie 250 tys. dolarów może być na rachunku w gotówce. Zabezpieczenie dotyczy zarówno klientów amerykańskich, jak i międzynarodowych, więc nie mamy powodów do martwienia się o nasze środki.

Myślę, że największe wady i zalety mamy już opisane, więc płynnie przejdźmy do zestawienia kosztów związanych z używaniem konta maklerskiego w Firstrade.

Koszty użytkowania konta w Firstrade

Stali bywalcy mojego bloga z pewnością wiedzą, że oceniając oferty, skupiam się przede wszystkim na opłatach i kosztach. Recenzja Firstrade byłaby zatem niepełna bez przyznania, że jak na polskie standardy jest to konto niezwykle tanie w użyciu, którego właściciel powinien martwić się bardziej o koszt wykonania przelewu na to konto, niż jakiekolwiek opłaty związane z jego użytkowaniem. Z konta korzystam od kwietnia 2022 roku i dotychczas za 8 większych zakupów funduszy ETF zapłaciłem… 0 USD i tu mogę zakończyć część o opłatach transakcyjnych w Firstrade.

Jak zwykle, są tu jednak pewne wyjątki, bo o ile zakup jednostek ETF jest tu darmowy, to już ich sprzedaż będzie kosztować inwestora około 0,0022% (czyli 2,2 USD za 100 000 USD wartości sprzedawanych aktywów) w związku z opłatą giełdową, czyli tzw. SEC Fee/Commission. Nie jest to opłata dotycząca samego Firstrade, ale handlu na giełdach amerykańskich i mimo że jest ona pomijalnie niska, to warto mieć jej świadomość, by przy jej pierwszym pobraniu się zbytnio nie rozczarować.

Podczas gdy polscy maklerzy wprowadzają opłaty depozytowe dla papierów zagranicznych, Firstrade nie pobiera opłaty depozytowej niezależnie od kwoty przetrzymywanej na rachunku. Niektórzy europejscy brokerzy ustalają minimalne kwoty na rachunku, minimalne kwoty wpłat oraz opłaty za nieaktywność (ma ją np. polskie XTB), czego (na szczęście dla pasywnych inwestorów) nie wprowadziło Firstrade, na którym ETF-y, akcje i obligacje mogą po prostu sobie „leżeć” na naszych kontach bez narażania nas na żadne opłaty.

Ciekawym (i przydatnym) dodatkiem jest możliwość automatycznego reinwestowania otrzymanych dywidend nazwana DRIP (Dividend Reinvestment Plan), którą można aktywować na swoim koncie w sposób opisany w tej instrukcji na stronie brokera. DRIP jest o tyle ciekawy, że dzięki niemu można nabyć akcje cząstkowe/ułamkowe, którymi handel nie jest w Firstrade możliwy w tradycyjny sposób. System DRIP opisany jest dokładniej w tej sekcji pomocy brokera Firstrade.

Na sam koniec zostawiłem najbardziej bolesną część opłat i kosztów konta maklerskiego w Firstrade, czyli 25 USD, które broker policzy sobie za wypłatę środków na konto w naszym banku. Niestety nie ma sposobu na ominięcie tej opłaty, więc jeśli już naprawdę musisz wypłacić środki, to sugeruję przelewy o możliwie wysokim nominale, by prowizja ta nie zjadła sensu całego inwestowania i lwiej części wypracowanego na koncie zysku. Pamiętajmy też, że przelewy SWIFT do Firstrade kosztują, ale są to koszty pobierane przez nasz bank oraz przez instytucje pośredniczące, które z mojego doświadczenia zwykle pobierają około 15 USD za przelew.

Czas na część, na którą z pewnością wszyscy czekali, czyli na przedstawienie szerokości i głębokości oferty brokera w kontekście dostępnych tam instrumentów finansowych.

Oferta inwestycyjna Firstrade

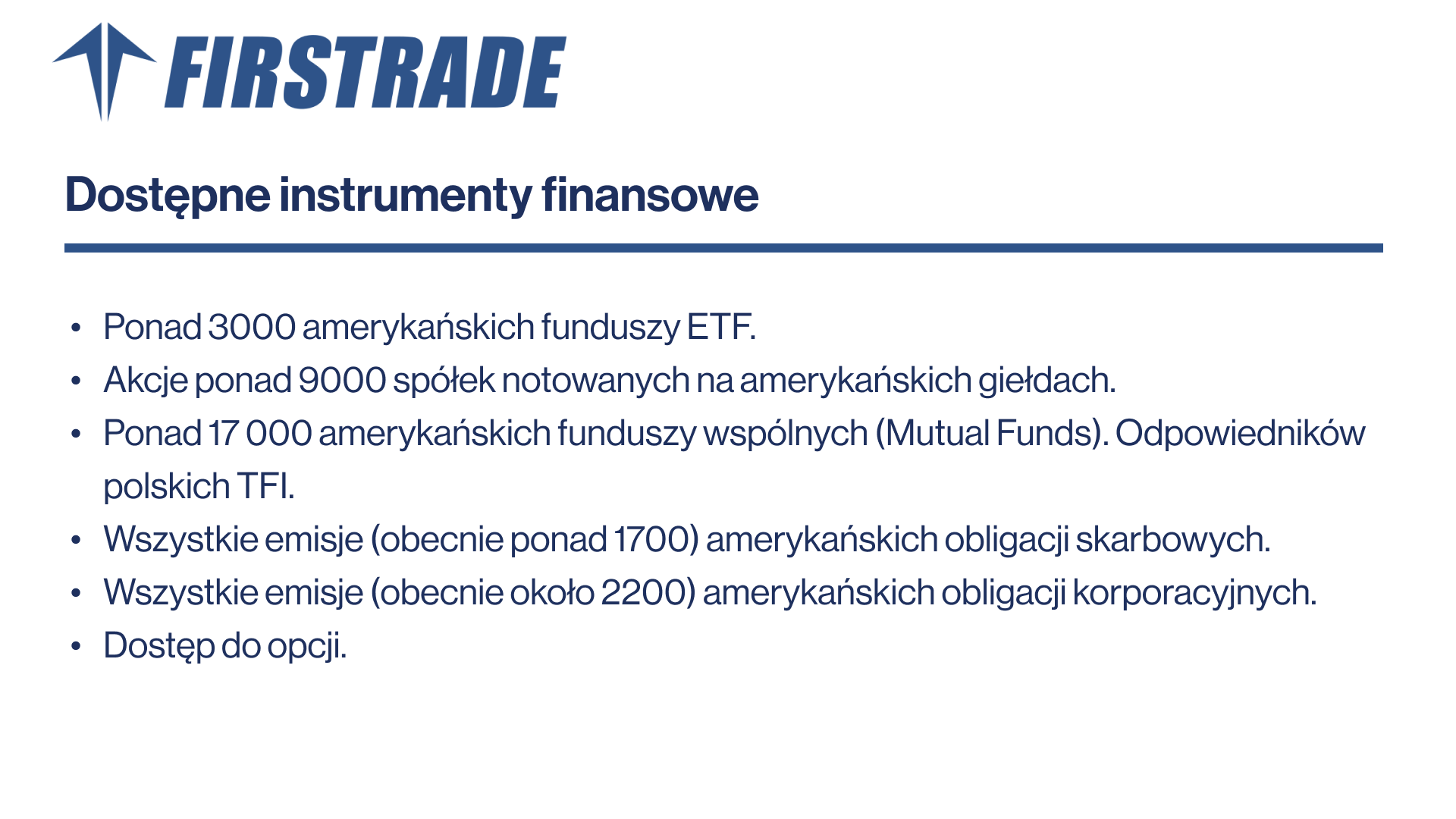

Firstrade oferuje dostęp do giełd zlokalizowanych w USA i wszystkich (lub prawie wszystkich, bo nie sposób tego prosto sprawdzić) instrumentów finansowych tam notowanych. Są tu więc akcje większych i mniejszych spółek z NYSE i z NASDAQ, ETF-y amerykańskie oraz obligacje skarbowe i korporacyjne notowane w USA. Prowadząc konto w Firstrade, uzyskujemy więc dostęp do zablokowanych w Polsce amerykańskich funduszy ETF, których blokadę przez dyrektywę MIFiD II opisałem we wpisie „ETF (2/6) – Jak wybrać ETF? Narzędzia do znajdowania i oceny ETF-ów„.

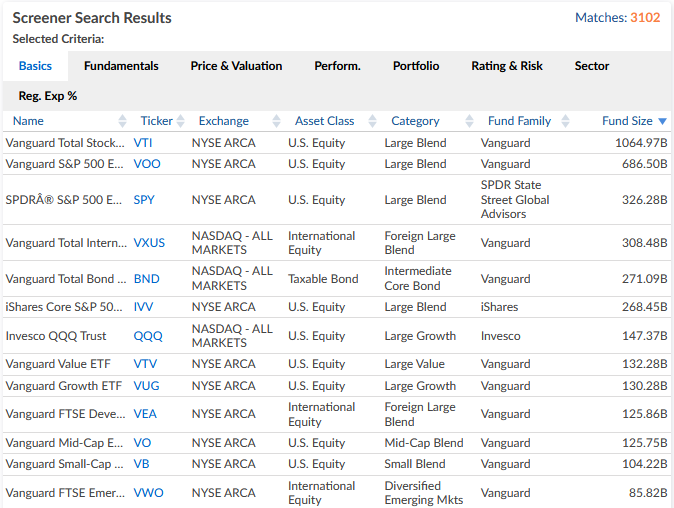

To właśnie obecność ponad 3000 amerykańskich ETF-ów, wśród których znajdują się najtańsze na świecie, kosztujące 0,03% fundusze Vanguarda oraz nieobecny w europie ETF na akcje z rynków rozwiniętych poza USA (World ex-US), sprawiły, że zdecydowałem się otworzyć tam konto. Choć w celu uproszczenia swojego rocznego rozliczenia podatkowego inwestuję tam w mniej niż 3 różne ETF-y (w dodatku takie, które wypłacają dywidendy co kwartał, a nie co miesiąc), to możliwości inwestycyjne są tam naprawdę potężne, a wbudowany w konto skaner ETF-ów (ETF Screener) prawie tak dobry, jak moja lista europejskich funduszy ETF ;).

Ogromną zaletą oferty Firstrade jest bezpośredni dostęp do obligacji amerykańskich, dzięki któremu ominąć możemy kłopotliwy efekt „rolowania” dotyczący ETF-ów na obligacje, który opisałem we wpisie „Dlaczego ceny funduszy ETF na obligacje zmieniają się dynamicznie?„. Dla chcącego bezpiecznie przechować środki w USD przez kilka lat jest to zatem najlepsza opcja, a zarazem coś, czego nie oferują ani polskie, ani europejskie konta maklerskie.

Firstrade oferuje też dostęp do opcji oraz do tradycyjnych funduszy inwestycyjnych, ale przyznam bez bicia, że te instrumenty są na razie poza moją sferą zainteresowań i nie będę się na nich skupiał w tym wpisie.

Przykłady dostępnych instrumentów

Aby przybliżyć czytelnikowi ofertę brokera i sprawić, że recenzja Firstrade będzie możliwie najpełniejsza, zdecydowałem się przybliżyć czytelnikowi przykładowe dostępne tam instrumenty finansowe. Ten sposób prezentacji uczyni ofertę bardziej „namacalną” i pozwoli świadomie zadecydować o chęci otworzenia tam konta lub nierobienia tego. Wśród ETF-ów znalazłem bardzo ciekawe i niewystępujące w Europie fundusze, do których należą przykładowo:

- Vanguard Total International Stock ETF (VXUS), który oferuje inwestowanie w akcje z całego świata, ale bez USA. Przydatne dla osób, które chcą implementować np. strategię GEM.

- Vanguard Dividend Appreciation ETF (VIG), który wybiera tylko firmy z S&P 500, które płacą dywidendy i historycznie zwiększały ich wartości. Jest to zatem „mądry ETF dywidendowy”, jakiego ze świecą szukać wśród ETF-ów europejskich tego rodzaju, które opisałem we wpisie „Fundusze ETF na akcje spółek dywidendowych w 2022 roku„.

- iShares National Muni Bond ETF (MUB), który inwestuje w amerykańskie obligacje komunalne (miast, jednostek samorządowych), czyli coś niedostępnego w Europie.

Podobnych ETF-ów jest w USA mnóstwo, ale najatrakcyjniejszy jest fakt, że jest tam ponad 100 ETF-ów o rocznych kosztach (TER) poniżej 0,05%, które są rzadko spotykaną w Europie i znacznie niższą niż na naszym kontynencie wartością opłat. Z ETF-ów przełączmy się na obligacje, z których w Firstrade kupimy np. takie instrumenty:

- Trzyletnie obligacje skarbowe skarbu państwa USA (CUSIP: 91282CFK2) o kuponie 3,5%.

- Roczne obligacje Los Angeles (CUSIP: 544351QM4) o kuponie 4%.

- Ośmioletnie obligacje Twittera (CUSIP: U8882PAA5) o kuponie 3,875%

Dzięki dostępności tam obligacji skarbowych USA, posiadacz konta w Firstrade ma zatem prosty i skuteczny sposób na bezpieczne przechowywanie gotówki w dolarze amerykańskim. Pora na część praktyczną, w której opiszę proces zakładania i używania konta maklerskiego w Firstrade.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć bezpieczne konto z bogatą ofertą ETF-ów?

Szukasz dobrego zagranicznego konta maklerskiego?

Aktualny ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Jak założyć konto w Firstrade?

Dla posiadaczy polskiego paszportu założenie konta w Firstrade będzie bajecznie łatwe i do zrobienia w 100% online. Skupię się zatem na najtrudniejszych jej aspektach i bez zbędnego przedłużania zacznę od zachęcenia do założenia konta z mojego linku afiliacyjnego, za co otrzymam 75$ brutto. Pamiętaj, że nie polecam ofert, których sam nie używam, a w tym przypadku jasno opisałem dla kogo jest to konto, a kto powinien go moim zdaniem unikać.

Pamiętaj też, że jeśli oferta ta zmieni się na gorsze, lub broker czymkolwiek mnie zawiedzie, to napiszę to transparentnie na blogu i z pewnością przestanę go w przyszłości polecać. Nie jest to tekst sponsorowany, bo częścią misji bloga jest polecanie tylko usług i produktów godnych polecenia i robienie tego wyłącznie z własnej nieprzymuszonej woli. Z góry dziękuję tym, którzy zdecydują się na założenie konta z mojego linku i przelanie na nowo utworzone konto równowartości 500 USD lub więcej, bo wtedy otrzymam za to wynagrodzenie. Przejdźmy do opisu procesu rejestracji konta.

Rejestracja w Firstrade

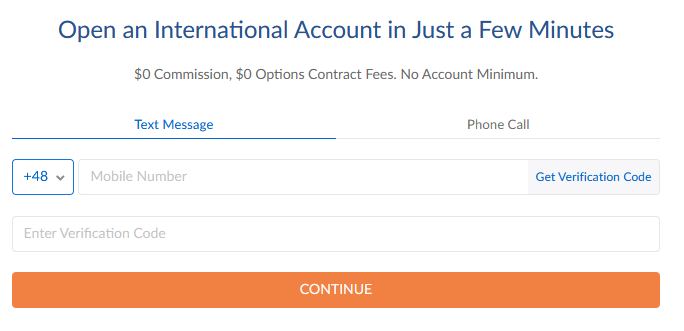

Zacznij od wejścia na stronę brokera i wybrania „Open an account” (jasny przycisk u góry ekranu). Twoim oczom ukaże się podobny interfejs:

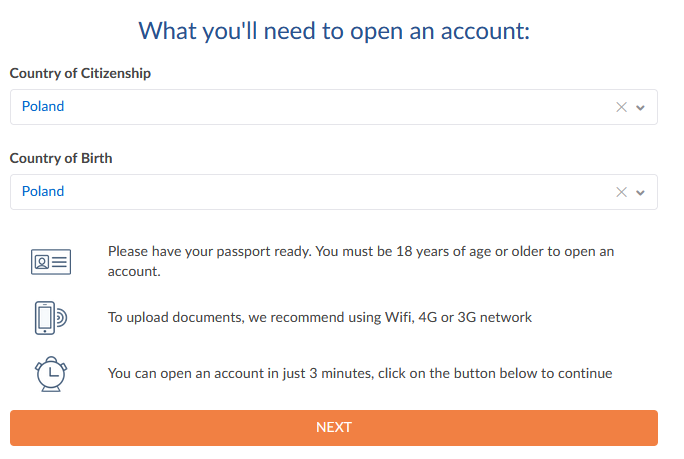

Wpisujemy tu swój (prawdziwy) numer telefonu i klikamy „Get Verification Code”. Kod, który przyjdzie do nas SMS-em, wpisujemy w pole poniżej, klikając „Continue”. W kolejnym kroku podajemy kraj naszego obywatelstwa i kraj urodzenia, przechodząc dalej za pomocą przycisku „Next”:

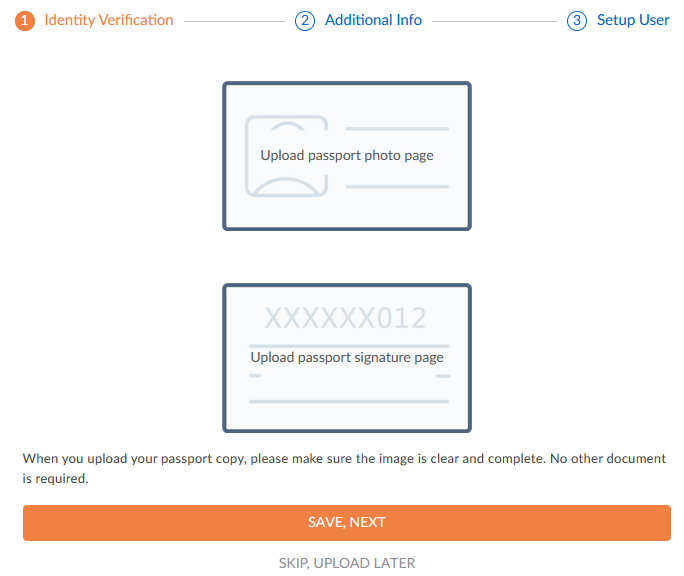

Teraz czeka nas krok weryfikacyjny, polegający na zrobieniu zdjęcia naszego paszportu. Firstrade sugeruje dwie strony paszportu („Photo page” i „Signature page”), ale w wielu wersjach polskich paszportów ma się zdjęcie i podpis na jednej i tej samej stronie. Gdy rejestrowałem się u brokera, wystarczyło dwukrotnie „wrzucenie” skanu tej samej strony, więc i to sugeruję zrobić czytelnikowi, który ma podpis i zdjęcie na tej samej stronie swojego dokumentu. Nie było też żadnego problemu z umieszczeniem na zdjęciu paszportu znaku wodnego i napisu „For Firstrade account creation only”, więc możecie umieścić taką informację na skanie, a wniosek i tak powinien zostać przepuszczony.

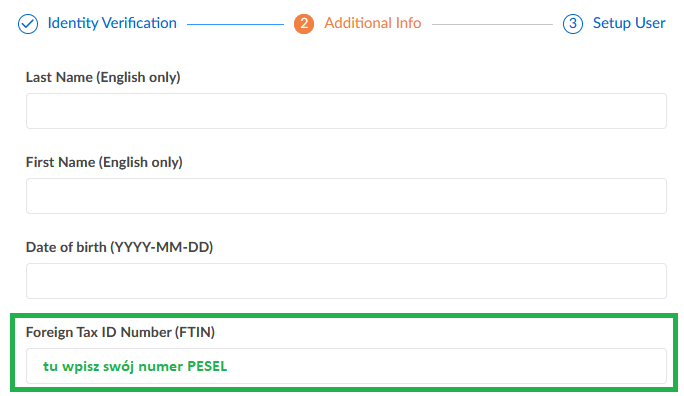

Po wybraniu „Save, next” naszym oczom pojawi się dłuższa strona, na której podajemy najważniejsze informacje o sobie. Jedyną problematyczną pozycją jest tu „FTIN”, jako który podajemy po prostu nasz polski numer PESEL:

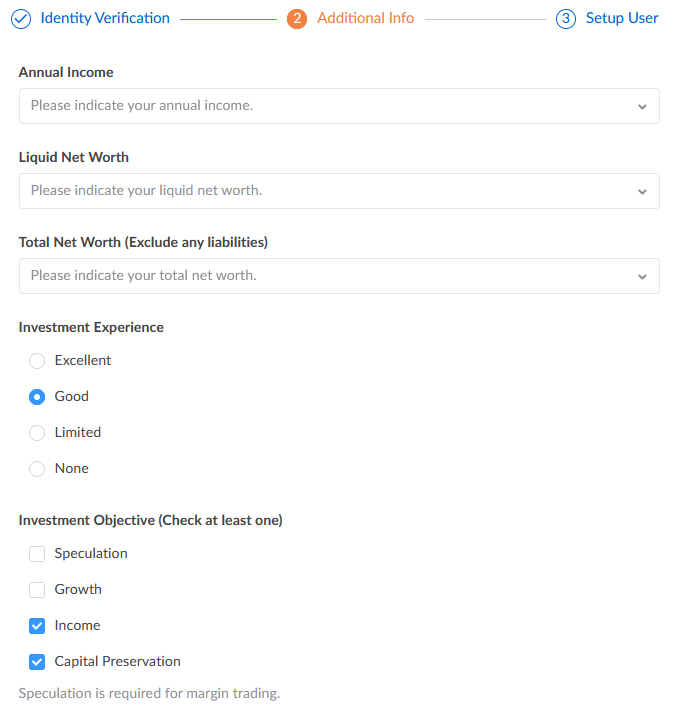

W dalszej części tej samej strony zostajemy zapytani o nasze roczne dochody oraz wartość majątku, o którą broker pyta prawdopodobnie w związku z procesem przeciwstawiania się praniu pieniędzy. Sugeruję tu odpowiadać uczciwie, bo w przypadku przelewów do brokera drastycznie „odstających” od naszych dochodów możemy zwrócić na siebie uwagę algorytmu i w przyszłości doprowadzić do „prześwietlenia” naszego konta przez pracownika brokera.

W dalszej części podajemy też nasze doświadczenie inwestycyjne oraz inwestycyjne cele. Tu bardzo ważne jest to, że nie zaznaczając „Speculation” nie dostaniemy dostępu do margin tradingu, więc do inwestowania „na kredyt” oraz derywatów, które oferuje broker. Większości czytelników bloga sugeruję wybranie opcji jak niżej i ograniczenie się do handlu akcjami, ETF-ami i obligacjami:

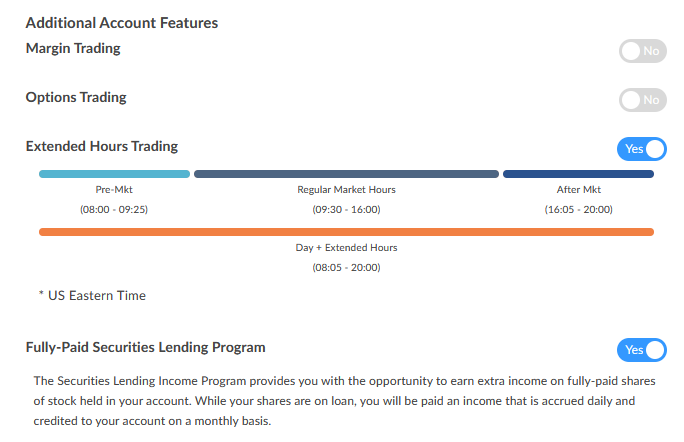

Kolejno wybieramy dodatkowe możliwości konta, którymi jesteśmy zainteresowani. Margin trading to możliwość inwestowania „na kredyt”, której nie polecam pasywnym inwestorom. „Options trading” to dostęp do opcji, którym może być zainteresowana część czytelników, ale odradzam to początkującym. Opcja „Extended Hours Trading” daje dostęp do handlu przedsesyjnego i posesyjnego, w którym pośredniczy sam broker. Nie jest to nic, czym bym się interesował, ale można odznaczyć tu „yes”, by mieć taką możliwość:

Najważniejszą z powyższych jest dla mnie opcja płatnego „pożyczania” swoich papierów wartościowych, czyli możliwości zarobienia na posiadanych na koncie papierach. Jest to opcja na samym dole z zastrzeżeniem, że tylko niektóre akcje i ETF-y (zwykle te najpłynniejsze i najpopularniejsze wśród inwestorów) podlegają temu programowi. Jest to sposób na „dorobienie” trochę grosza i sprawienie, że posiadane ETF-y nie tylko nic nie będą kosztować, a nawet dadzą nam trochę (więcej) zarobić, ale wiąże się z pewnym ryzykiem, które dobrze zostało opisane w tym artykule na Morningstar.com.

W ostatnim kroku podajemy nazwę swojego użytkownika, wybieramy hasło i PIN oraz klikamy „Save, Next”. Nasze konto w Firstrade powinno zostać niedługo utworzone.

Jak zasilić konto w Firstrade środkami?

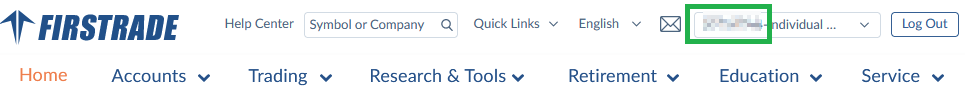

Osoby, które nie posiadają amerykańskich kont bankowych, czyli prawdopodobnie prawie wszyscy czytelnicy mojego bloga, muszą polegać na opisanej tutaj instrukcji przelewania środków do Firstrade. Akceptowane są tylko przelewy w USD, więc skazani jesteśmy na przelewy SWIFT, który w terminologii maklera nazywa się „international wire”. W dokonywaniu przelewów do brokera najważniejsze jest wpisanie w tytule przelewu swojego imienia i nazwiska oraz 8 cyfr ID naszego konta. Gdzie znaleźć ID naszego konta? Najprościej spojrzeć na górną część interfejsu po zalogowaniu w polu po lewej stronie od możliwości wylogowania się z konta „Log out”:

Warunki i procedura przelewów może ulec zmianie, więc zawsze szukaj najnowszych informacji bezpośrednio w interfejsie brokera, pamiętając, że międzynarodowy transfer środków nazywa się po prostu „international wire”. Skoro mamy już środki na koncie, to czas na podstawy obsługi konta w Firstrade.

Aktualizacja (2023): Okazuje się, że istnieje prosta i tania metoda alternatywna zasilania konta w Firstrade środkami w USD. Polega ona na przelewie środków z innego konta maklerskiego – irlandzkiego Interactive Brokers, które opisałem we wpisie „Czy warto mieć konto w Interactive Brokers? Recenzja Interactive Brokers (IBKR)„. Minus? Wymaga drugiego konta maklerskiego. Plus? Jest ona darmowa. Procedurę opisałem w tym komentarzu pod wpisem, który właśnie czytasz.

Podstawy obsługi interfejsu Firstrade

Do podstaw obsługi interfejsu należy przede wszystkim umiejętność szukania i kupowania funduszy ETF, na której skupię się w tym rozdziale. Zakładam, że większość czytelników, którzy założą tam konta i tak nie będzie inwestować bezpośrednio w obligacje, więc w tym wpisie pozwolę sobie zupełnie zignorować proces zakupu tej klasy aktywów, skupiając się na funduszach ETF. W tym rozdziale zawrę też kilka przydatnych informacji, np. o tym, jak włączyć 2FA, czyli uwierzytelnianie dwustopniowe/dwuskładnikowe oraz jak znaleźć informację o otrzymanych dywidendach i pobranym od nich w USA podatku (WHT), które przyda nam się później w wykonywaniu polskiego rozliczenia podatkowego.

Kupowanie instrumentów w Firstrade

We wpisie „Kupowanie zagranicznych funduszy ETF krok po kroku” opisałem proces kupowania ETF-ów przez polskie konta maklerskie w DM BOŚ, XTB i BM mBanku, a tu zrobię krótką wersję tego samego procesu oczami klienta Firstrade. Interfejs ten jest prosty i intuicyjny, a fakt, że broker udostępnia nam notowania instrumentów online, znacząco ułatwia proces zakupu ETF-ów i akcji. Zaczynamy od wyboru menu „Trading”, a następnie „Stocks/ETFs” i naszym oczom okazuje się podobne menu:

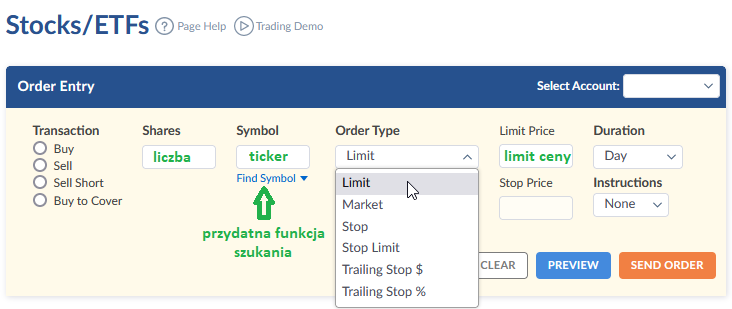

Jako że sesja na giełdzie amerykańskiej startuje około naszej 15:30, a kończy się około 22, warto pamiętać o składaniu zleceń dopiero „po pracy” (jeśli pracujemy w typowych dla Polski godzinach). Oto objaśnienie pól z powyższego zrzutu ekranu:

- „Shares” to liczba akcji / jednostek ETF do zakupu.

- „Symbol” to ticker, czyli skrót nazwy funduszu lub spółki.

- „Order Type” to rodzaj zlecenia. Podstawowy i używany przeze mnie to „limit”, czyli odpowiednik naszego zlecenia z limitem. „Market” natomiast jest odpowiednikiem zlecenia PKC, czyli po kursie cenowym.

- „Limit Price” to limit ceny – maksymalna cena, za którą chcemy kupić instrument lub minimalna cena, po której chcemy go sprzedać.

- „Duration” to termin ważności zlecenia. Zwykle wybieram „Day”, bo chcę kupić jednostki ETF od razu i nie logować się zbyt często na konto.

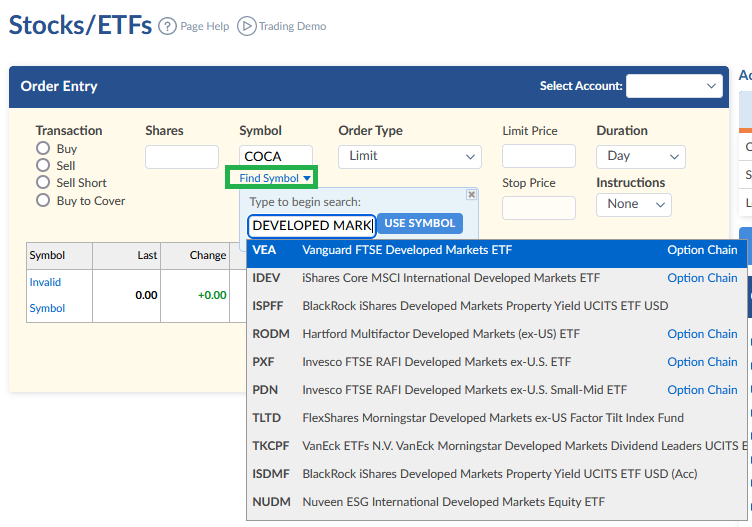

Ciekawostką jest przydatna funkcja „Find Symbol”, która służy do szukania tickerów, jeśli inwestor nie jest pewny, jak nazywa się spółka lub ETF. Zademonstruję teraz jej działanie. Nie wiesz, jaki ticker ma ETF, który chcesz kupić? Po prostu zacznij wpisywać jego nazwę lub jej dowolną część, a bezproblemowo odszukasz i wybierzesz ticker, którego zakupem jesteś zainteresowany:

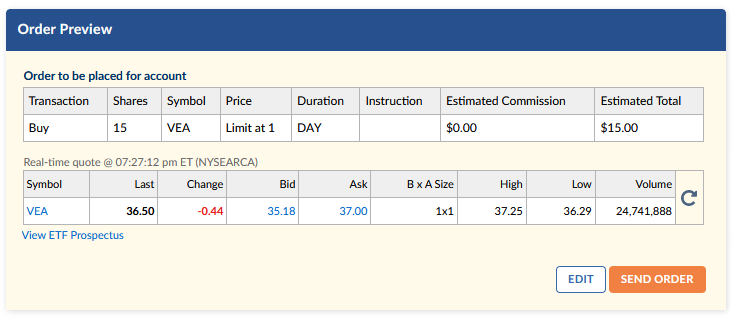

Gdy już wybierzemy instrument i wpiszemy wszystkie pożądane parametry, to możemy podejrzeć zlecenie funkcją „Preview”, która jest szczególnie przydatna, bo pokazuje, na jaką kwotę opiewać będzie całe zlecenie i jak prawdopodobny jest zakup, informując nas o najlepszych ofertach kupna i sprzedaży, które są obecnie na giełdzie:

Żeby nie było: zlecenie o powyższych parametrach nie ma większego sensu, ale chciałem zademonstrować działanie funkcji „Preview” i konieczność sprawdzania „Estimated Total”, czyli łącznej kwoty naszej transakcji przy założenie, że całe nasze zlecenie wykona się dokładnie po ustawionym limicie ceny. Gdy jesteśmy gotowi i pewni parametrów zlecenia, pozostaje już kliknięcie „Send order” i obserwowanie postępów transakcji.

Warto wspomnieć o tym, że Firstrade to broker bezkosztowy, więc nie ma tu żadnych prowizji (w tym minimalnych), więc zakup instrumentów za niepełną kwotę nie jest tu żadnym problemem. Można po prostu dokupić instrumenty za pozostałą na koncie kwotę, co również nie będzie niosło za sobą żadnych kosztów.

Opiszę teraz świetne narzędzie do skanowania/szukania ETF-ów, które wbudowane jest w interfejs maklera, jakim mogłyby inspirować się polskie domy i biura maklerskie, bo jego przydatność dla klienta jest niezaprzeczalnie wysoka.

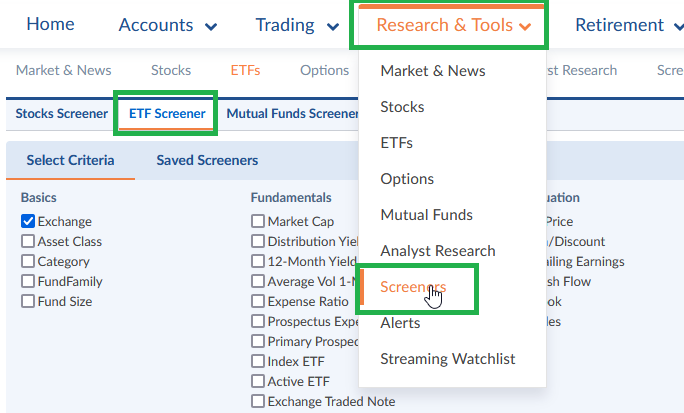

ETF Screener Firstrade

Interfejs Firstrade ma w zakładce „Research & Tools” wbudowane wiele przydatnych dla inwestora narzędzi, z czego to „Stock screener” i „ETF screener” są moimi ulubionymi. Co prawda nie mam problemu z korzystaniem z zewnętrznych narzędzi do analizy i szukania amerykańskich ETF-ów (np. z ETF.com lub etfdb.com), ale Firstrade postanowiło dodać do swojej platformy coś podobnego. Aby uruchomić wyszukiwarkę ETF-ów amerykańskich, zacznij od wybrania „Research & Tools”, a następnie „Screeners” i „ETF Screener”:

Po wybraniu screenera Twoim oczom ukaże się dość złożony interfejs, dzięki któremu będziesz mógł przefiltrować fundusze ETF po takich parametrach jak wielkość aktywów funduszu, czas istnienia, czy instrumenty finansowe, w jakie on inwestuje. Brzmi znajomo? Jest to taki odpowiednik mojej listy ETF-ów, tylko dotyczący Firstrade i wbudowany w to konto, którego przykładowe wyniki wyszukiwania wyglądają następująco:

Na powyższym zrzucie ekranu pokazuję największe dostępne u brokera fundusze ETF, ale warto zauważyć, że wyniki wyszukiwania mają wiele zakładek, takich jak „Basics”, „Fundamentals” itp. Szczególnie ciekawą zakładką jest „Price & Valuation”, w której znajdziemy wskaźniki fundamentalne niektórych funduszy, z zastrzeżeniem, że są to dane pochodzące od wystawców funduszy ETF, co sprawia, że nie zawsze są one poprawne lub aktualne. Na sam koniec wpisu chciałem opisać jeszcze dwie przydatne funkcje maklera, których z pewnością szukać będzie sporo świeżych użytkowników tych kont.

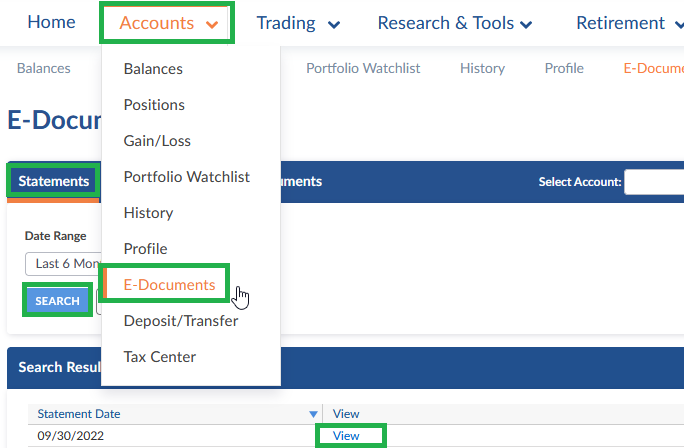

Gdzie znajdę informację o dywidendach?

Choć interfejs Firstrade jest moim zdaniem intuicyjny to informacja o dywidendach i pobranych w USA podatkach od nich jest tam nieco „zaszyta”. Odnajdziesz ją, wybierając „Accounts”, a następnie „E-Documents” -> „Statements” -> Search i „View” na dowolnym sprawozdaniu z rachunku:

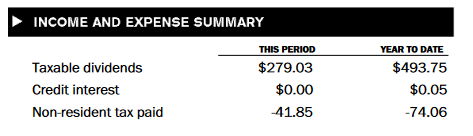

Sprawozdanie to kompleksowe zestawienie operacji, otwartych pozycji oraz otrzymanych na koncie dywidend i odsetek, wraz z pobranym przez brokera podatkiem u źródła (WHT):

Powyższe nie pozwoli nam oczywiście wypełnić rocznego PIT-38, ponieważ do pełni szczęścia brakuje nam listy dywidend wraz z datami ich otrzymania, ale dzięki temu wykazowi sprawdzimy przynajmniej, ile dywidend otrzymaliśmy w ciągu tego okresu miesięcznego oraz w ciągu roku dotychczas. Dokumenty podatkowe znajdziemy jednak w menu „Accounts” -> „E-Documents” -> Tax Documents, ale dopiero po zakończonym pierwszym roku inwestowania z Firstrade i to z nich sugeruję korzystać przy wypełnianiu rocznego formularza PIT-38.

Jak włączyć 2FA (uwierzytelnianie dwustopniowe) w Firstrade?

Wiem, że bezpieczeństwo korzystania z konta jest niezwykle ważne, dlatego postanowiłem dodać krótki akapit o włączaniu tej domyślnie wyłączonej funkcji. Uwierzytelnianie dwustopniowe włączysz, postępując zgodnie z tą instrukcją na stronie brokera, a skrótowo robi się to w menu „Accounts” -> „Profile” -> „Login/PIN”, klikając „Turn on 2FA”. Do takiego uwierzytelniania będziemy musieli zeskanować kod QR w aplikacjach Google Authenticator lub Microsoft Authenticator, a sama funkcja działa bardzo sprawnie, o czym wiem, bo używam jej od początku inwestowania w Firstrade.

Podsumowanie

Mam nadzieję, że opis oferty amerykańskiego brokera w tym prowizji i możliwości inwestycyjnych konta był wystarczający do podjęcia decyzji o ewentualnym założeniu tam konta. Nie jest to materiał promocyjny, a jedynie opis maklera, który umożliwia inwestowanie w amerykańskie ETF-y i obligacje, bo właśnie do tych dwóch rzeczy używam opisywanego konta. Poza opisem oferty chciałbym zapowiedzieć też osobny tekst o ciekawych ETF-ach amerykańskich, który postaram się wydać w najbliższym czasie (jednak nie obiecuję kiedy, bo pipeline wpisów jest u mnie obecnie dość długi).

Byłbym bardzo wdzięczny, jeśli wspólnie (w komentarzach) poszukamy najtańszego konta do przelewów SWIFT, pamiętając o kosztach banków pośredniczących, na które zwykle nie mamy wpływu. Gdyby nie kosztowne przelewy SWIFT, to oferta maklera byłaby prawie idealna dla inwestora, który szuka dostępu do amerykańskiej giełdy, więc spróbujmy wspólnie znaleźć najtańszy sposób na wykonywanie takich przelewów. Mam nadzieję, że informacje o Estate Tax również będą dla Ciebie przydatne, bo dotyczą one nie tylko tego brokera, ale wszystkich amerykańskich instrumentów finansowych, które obecnie posiadasz i warto mieć świadomość istnienia takiego podatku od spadku.

Jeśli szukasz powodu do założenia konta z dostępem do amerykańskich ETF-ów, to sprawdź też wpis „Dlaczego warto mieć dostęp do amerykańskich ETF-ów? Najciekawsze ETF-y z USA„, w którym przedstawiam najciekawsze fundusze ETF dostępne tylko w USA.

Jeśli oferta Firstrade Cię przekonuje to raz jeszcze dam mój link afiliacyjny (https://inwestomat.eu/konto-maklerskie-firstrade), przez który możesz założyć to konto, bym otrzymał za to wynagrodzenie. Z góry dziękuję i do zobaczenia w kolejnym wpisie!

Zapisz się do mojego newslettera:

Wyraziłeś/-aś chęć zapisu do mojego newslettera. Teraz sprawdź swoją skrzynkę E-mail i potwierdź chęć zapisania się.

Zastrzeżenie

Informacje przedstawione na tej stronie internetowej są prywatnymi opiniami autora i nie stanowią rekomendacji inwestycyjnych w rozumieniu Rozporządzenia Ministra Finansów z dnia 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 roku, Nr 206, poz. 1715). Czytelnik podejmuje decyzje inwestycyjne na własną odpowiedzialność. Autor bloga nie ponosi odpowiedzialności za treść reklam umieszczanych na blogu.