Czy istnieje optymalna kwota oszczędności dla osoby w każdym wieku?

Ile powinienem zarabiać? Chyba każdy z nas w pewnym momencie swojego życia zadał sobie to fundamentalne pytanie. W Polsce oszczędzanie i szeroko pojęte finanse są tematem dosyć niezręcznym. Być może spowodowane jest to latami quasi-komunistycznego ustroju PRL-u, a może zakorzenione jest w nas gdzieś głębiej, mając związek z naszą słowiańską naturą i mentalnością. Kwestia tego, ile powinno się mieć oszczędności, zazwyczaj jest traktowana jako tabu, podobnie jak inne tematy związane z finansami, takie jak zarabianie czy inwestowanie.

Na pewno sam nie raz zauważyłeś, że w Polsce o pieniądzach nie porozmawiasz z każdym. Tym trudniejsze będzie dla mnie napisanie, a dla Ciebie przeczytanie artykułu, w którym oceniam i szacuję to, ile powinieneś mieć pieniędzy w zależności od wieku. Zwłaszcza że jest to kwestia bardzo osobista i podczas gdy niektórym niezależnie od wieku starczają oszczędności o równowartości ich jednej wypłaty, inni muszą budować miękką i pełną pieniędzy poduszkę oszczędnościową. Z tego powodu uzależnię sugerowane kwoty pieniędzy od oczekiwań, które pokładasz w przyszłości, w tym kwocie ewentualnej dodatkowej emerytury, którą będziesz mógł sobie wypłacić po latach.

Ile oszczędzacie miesięcznie? Ile macie oszczędności w wieku 40 lat i czy jesteście zadowoleni z tego, co zdołaliście zgromadzić? Tego rodzaju pytania nie padają zbyt często w rozmowach między znajomymi czy podczas small-talku między pracownikami w firmie, przynajmniej w większości od środowisk. Okazuje się jednak, że w nieco bardziej anonimowych okolicznościach, podczas dyskusji w sieci (z wyszukiwarką lub na forum), zadajemy je znacznie częściej. Prowadząc mój blog o oszczędzaniu, staram się odczarowywać temat finansów i pokazywać czytelnikom, że nawet o skomplikowanych kwestiach związanych z pieniędzmi można mówić oraz pisać zrozumiałym językiem. W ten sposób podszedłem również do tematu dzisiejszego wpisu, w którym omawiam oszczędzanie na różnych etapach życia oraz kwoty, jakie na przestrzeni lat powinno się zgromadzić do czasu osiągnięcia określonego wieku.

Podcast

YouTube

W skrócie

Z tego artykułu dowiesz się:

- Ile powinieneś mieć pieniędzy w każdym wieku w zależności od Twoich oczekiwań emerytalnych.

- Jak inwestowanie może przyspieszyć Twój proces gromadzenia majątku.

- Jak w przeszłości można było osiągnąć stopę zwrotu z inwestycji ponad 6% netto, by zrealizować opisany tu plan.

Powiązane wpisy

- Ile zarabia przeciętny Polak?

- Ile wydaje przeciętny Polak?

- Ile oszczędza przeciętny Polak?

- Co znaczy być bogatym w Polsce? Zarobki i majątek

- W jakim wieku ryzykować na giełdzie najwięcej?

- Gdzie wyjechać, by zarobić najwięcej? Porównanie krajów europejskich

- Lepiej zwiększać zarobki czy uczyć się inwestować?

- Etapy osiągania wolności finansowej. Na którym z nich jesteś?

- Dlaczego inwestuję, czyli moja droga do finansowej niezależności

Dlaczego warto świadomie planować swoje oszczędzanie?

Bardzo często poruszając temat pieniędzy od mojego rozmówcy słyszę powiedzenie „gentleman nie powinien rozmawiać o pieniądzach”, którego, prawdę mówiąc, nie jestem fanem. W jednym z moich pierwszych wpisów na blogu: „Czy nie zarabiam za mało? Twoje zarobki na tle rynku”, podkreślałem, jak istotne jest rozeznanie rynku i umiejętność odpowiedzenia sobie na pytanie: ile powinienem zarabiać, oczywiście uwzględniając kontekst innych osób na podobnych stanowiskach w branży oraz tego, ile wynosi wysokość pensji wpadających co miesiąc na ich konta. W artykule: „Ile oszczędza przeciętny Polak?” przedstawiłem dane o oszczędnościach Polaków, ale Ty, drogi czytelniku być może spostrzegłeś drugie dno. Wraz z danymi chciałem, byś poznając te liczby, podświadomie wziął je pod uwagę, planując własną przyszłość.

Jak często wspominam: swoje inwestycje należy zaplanować. W tym momencie chciałbym powtórzyć wszystkim czytelnikom: dotyczy to zarówno strategii lokowania pieniędzy w instrumenty finansowe, jak i tego, ile miesięcznie oszczędzacie. Niniejszy artykuł będzie głównie o tej drugiej kwestii, więc dowiesz się stąd o tym, ile powinieneś mieć oszczędności w wieku 25, 30, 35, 40, 45, 50, 55, 60 i 65 lat w zależności od swoich oczekiwań wobec przyszłości. Pamiętaj – słowo „oszczędności” w tym wpisie oznacza aktywa finansowe o wysokiej płynności, takie jak na przykład: gotówka czy środki na lokacie, obligacjach, akcjach lub czymkolwiek innym, co można szybko spieniężyć. Nie myl tego pojęcia z „wartością netto” majątku (ang. „net worth”), w którego skład wchodzi np. posiadane mieszkanie czy samochód, gdyż to nie to samo.

Finansowy cykl życia, czyli zdolność do oszczędzania na różnych etapach życia

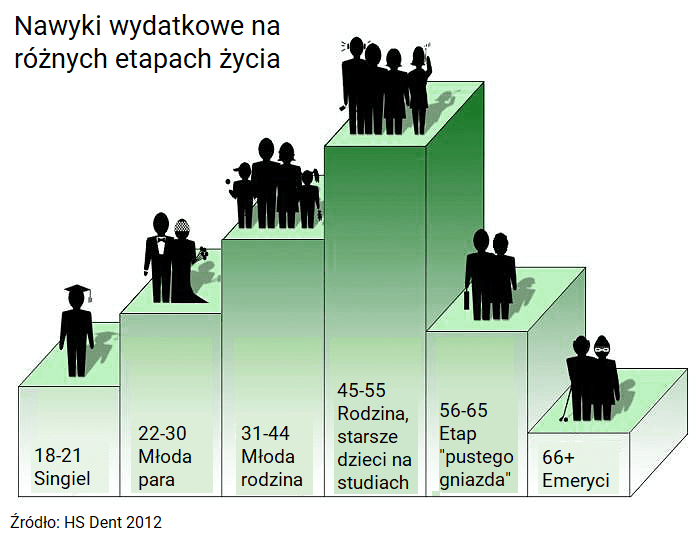

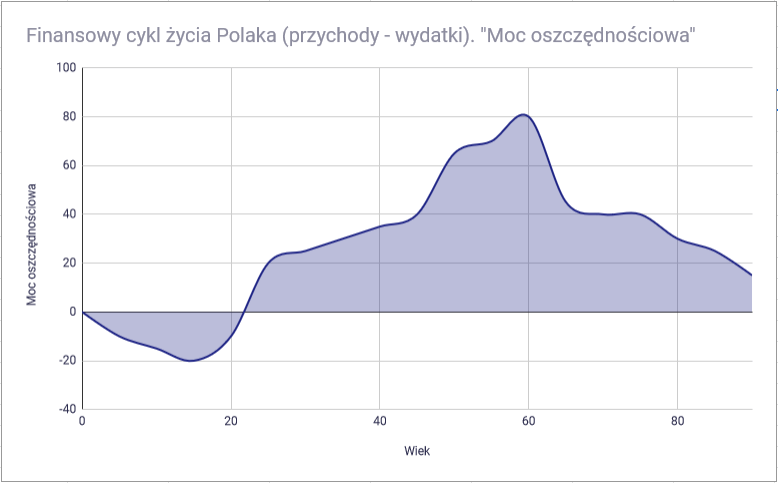

Finansowy cykl życia to bardzo popularne pojęcie w świecie finansowych blogów, zwłaszcza tych anglojęzycznych. Koncepcja jest bardzo prosta: każdy z nas w swoim życiu przechodzi przez różne etapy, z których każdy niesie za sobą określone potrzeby i cele. Zakładając, że w każdym momencie swojego życia przechodzisz przez jedną z tych faz, a kolejne mogą przydarzyć Ci się w podobnej sekwencji, będziesz mógł łatwiej oszacować i przewidzieć zdolność oszczędnościową dla siebie samego w przyszłości. Jak wiele popularnych haseł związanych z finansami i oszczędzaniem jest tu duże uproszczenie, które Ci zaraz wyjaśnię. Przyjmijmy na razie następujące sześć faz życia w cyklu finansowym:

Oczywiście wszyscy bardzo się od siebie różnimy i nie każdy decyduje się na zakładanie rodziny i płodzenie dzieci. Jesteśmy unikalni również pod kątem wieku, w którym poszczególne etapy przechodzimy, więc graf ten traktuj jedynie jako pogląd na sytuację ogólną, dzięki któremu lepiej zrozumiesz obliczenia, które Ci zaraz zaprezentuję.

Jak wiele zarobisz w zależności od wieku?

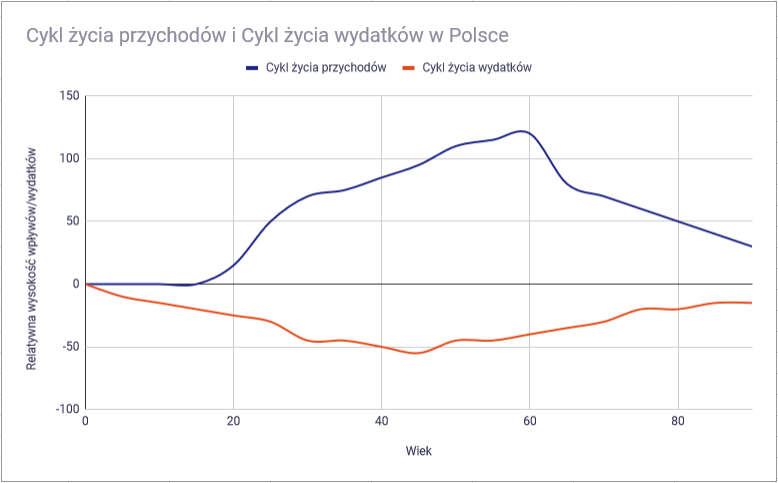

Bazując na finansowym cyklu życia, pierwszym przełomowym momentem w zwiększaniu mocy zarobkowej jest wiek między 20, a 25 rokiem życia, czyli wtedy gdy większość z nas podejmuje pierwszą pracę. Z badania przeprowadzonego przez TNS Polska w 2014 roku wynikało, że Polacy rozpoczynają życie zawodowe średnio w wieku 22 lat. Na potrzeby wpisu założymy więc, że właśnie w tym wieku nastąpi pierwszy poważny wzrost naszych przychodów. Kończąc 30 lat, zaczyna się kolejny etap, w którym większość z nas dynamicznie rozwija swoje kariery, rozpoczynając konsekwentny wzrost przychodów trwający aż do 50-60 roku życia. Bliżej emerytury, czyli koło 60-65 roku życia następuje powolne wygaszanie wzrostu przychodów spowodowane odchodzeniem niektórych z nas na emeryturę. Zaobserwujesz tę tendencję, skupiając się na granatowej krzywej na poniższym wykresie:

Brak przychodów do 18 r.ż., a następnie zdecydowany wzrost aż do osiągnięcia wieku 60 lat, po którym następuje spadek związany z przejściem na emeryturę. Jak pisałem we wpisie „Gdzie w Europie są najwyższe emerytury?” obecna stopa zastąpienia w Polsce wynosi około 60%, stąd taki spadek przychodów może być uzasadniony. Zakładam też, że przychody z emeryta z czasem spadają, gdyż wyczerpują mu się źródła emerytury prywatnej. Oczywiście jeśli taką uzbierał. Spójrzmy teraz na cykl życia wydatków.

Jak wiele wydasz w zależności od wieku?

Na wykresie z poprzedniego paragrafu kolorem pomarańczowym narysowałem „krzywą wydatków”, która analogicznie do krzywej przychodów przedstawia relatywną skalę wydatków Polaka we wszystkich przedziałach wiekowych. Przykładowo 20-latek zwykle potrzebuje pieniędzy na edukację i studia, ewentualnie swoje potrzeby i zachcianki. Kilka lat później, osoba 30-letnia, czy 40-letnia potrzebować będzie o wiele więcej środków, gdyż zwykle będzie miała na utrzymaniu rodzinę i dzieci. Z tego powodu maksimum wydatków ustaliłem na wiek około 50 lat, gdyż taki człowiek ma zwykle już nieco starsze dzieci, które powoli stają się samowystarczalne. Nakładając na siebie obydwie krzywe, uzyskamy przebieg „mocy oszczędnościowej” w zależności od wieku.

Ile w każdym wieku zdołasz oszczędzić?

Wykres, który Ci teraz przedstawię będzie kumulacją dwóch poprzednich, a zarazem fundamentem do całej reszty tego artykułu. Co z tego, że 18-latek zaczyna sobie powoli dorabiać skoro zwykle jego wydatki (lub wydatki, które przeznaczają na jego utrzymanie rodzice) są o wiele wyższe niż jego własny przychód? Istotna jest zatem „moc oszczędnościowa”, czyli to ile w zależności od wieku jesteś w stanie oszczędzić. Oto jak wygląda jej przebieg dla większości z nas:

Jak interpretować powyższy wykres?

- W wieku 22 lat zwykle zaczynamy gromadzić pierwsze oszczędności.

- Mając 25 lat, dzięki pierwszej pracy po studiach lub awansowaniu z wcześniejszego stanowiska znacząco wzrasta nasza możliwość oszczędzania pieniędzy.

- Mimo dynamicznego wzrostu przychodów związanego z rozwojem kariery, w wieku 30-40 lat naszą moc oszczędnościową zbijają wydatki na dzieci, rodzinę, spłatę kredytu hipotecznego czy leasingu na samochód.

- Większość z nas szczyt swojej kariery osiąga między 45, a 60 rokiem życia, kiedy to nasza moc oszczędnościowa jest zwykle największa.

- Wiek między 60, a 65 lat to okres przedemerytalny, w którym najczęściej nie mieszkamy już z dziećmi, a pieniądze wydajemy na różne niespełnione wcześniej marzenia, stąd koszty życia są stale dosyć wysokie.

Skoro znamy już relatywną krzywą mocy oszczędnościowej dla przeciętnego Polaka, to spróbujmy ją teraz „przywiązać” do konkretnych liczb.

Ile powinieneś mieć pieniędzy w zależności od wieku?

Zastanawiasz się, ile oszczędności w wieku 25 lat warto mieć już na koncie? Zbliżają się Twoje trzydzieste urodziny i nurtuje Cię, ile oszczędności ma 30-latek w Polsce, który może bez obaw patrzeć w przyszłość? A może aktualnie zbliżasz się do wieku emerytalnego i rozważasz, ile trzeba mieć pieniędzy, żeby nie pracować? Każdy z tych dylematów jest jak najbardziej naturalny i świadczy o tym, że szukasz sposobu na odpowiednie zabezpieczenie się pod względem finansowym. Dlatego w tej części wpisu przedstawię Ci bardzo uproszczone obliczenia, dzięki którym dojdziemy do tego, ile powinno się mieć oszczędności w zależności od wieku. Dlaczego poniższe liczby nazywam uproszczonymi? Na początku przyjmiemy założenia dość nierealne, ale znacznie ułatwiające obliczenia, które przedstawiam poniżej.

- Oszczędzane przez Ciebie pieniądze domyślnie pokonują inflację, gdyż nie występuje ona przez kolejne X lat (spokojnie, to tymczasowe założenie).

- W tym dziwnym, idealnym świecie idealnym, w którym nie ma inflacji, oszczędzane przez Ciebie środki nie procentują, czyli potocznie rzecz ujmując „leżą w skarpecie”.

Dlaczego startujemy z takimi założeniami? Człowiek, który nie inwestuje, a jedynie pokonuje inflację, będzie musiał oszczędzać znacznie wyższe kwoty miesięcznie, by osiągnąć każdy z pułapów oszczędnościowych, o których zaraz przeczytasz. Dzięki temu porównaniu zrozumiesz jeszcze dobitniej przewagę, którą ma osoba inwestująca nad tymi, którzy akceptują jedynie minimalne stopy zwrotu z lokat i depozytów bankowych.

Przejdziemy teraz do sugerowanych optymalnych oszczędności w zależności od wieku. Jeśli kiedykolwiek zastanawiałeś się, ile trzeba mieć oszczędności w danej fazie życia oraz czy 100 tys. oszczędności to dużo – w następnej sekcji wpisu znajdziesz odpowiedzi na te pytania.

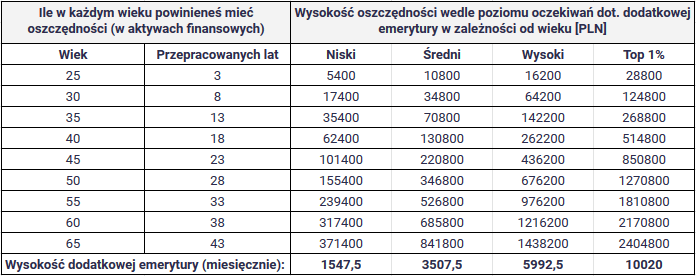

Jak wysokie powinieneś mieć oszczędności w wieku 25, 30, 35, 40, 45, 50, 55, 60 i 65 lat?

Zaczniemy od tabeli z proponowanymi oszczędnościami w zależności od wieku. W dwóch pierwszych kolumnach zobaczysz wiek osoby i liczbę lat, które średnio przepracowała, biorąc pod uwagę rozpoczęcie pracy w wieku 22 lat. Dostosuj to wedle uznania, jeśli zacząłeś pracę kilka lat wcześniej lub później, by uzyskać bardziej spersonalizowaną sugestię dotyczącą Twoich aktywów finansowych. W kolejnych kolumnach zobaczysz kwoty zgromadzonych oszczędności (w PLN) wobec oczekiwań dotyczących wysokości dodatkowej emerytury miesięcznej, którą taka kwota pozwoli Ci sobie w przyszłości wypłacić (patrz: ostatni wiersz):

- Niski poziom oczekiwań związanych z dodatkową emeryturą to założenie równowartości dzisiejszych 370 000 złotych na koncie w wieku 65 lat i wypłacanie sobie dodatkowego ok. 1500 zł miesięcznie na emeryturze.

- Średnie oczekiwania emerytalne wiążą się z koniecznością uzbierania kwoty prawie 850 000 złotych w aktywach finansowych w wieku 65 lat. Pozwolą one na wypłatę sobie emerytury w wysokości 3500 zł przez kolejne 20 lat życia, czyli do 85 r.ż.

- Wysokie oczekiwania związane z dodatkową emeryturą narzucają o wiele wyższy reżim oszczędnościowy, dążący do kwoty prawie 1,5 mln zł w aktywach finansowych przy przechodzeniu na emeryturę. Tak wysoka kwota pozwoli Ci wypłacić sobie niemal 6000 zł bonusowej emerytury miesięcznie przez 20 lat.

- Jako ciekawostka: top 1% oszczędzających zgromadzi aktywa finansowe wynoszące 2,4 mln złotych, które pozwolą im wypłacać sobie równowartość dzisiejszych 10 000 zł miesięcznie przez 20 lat emerytury. Nieźle, co?

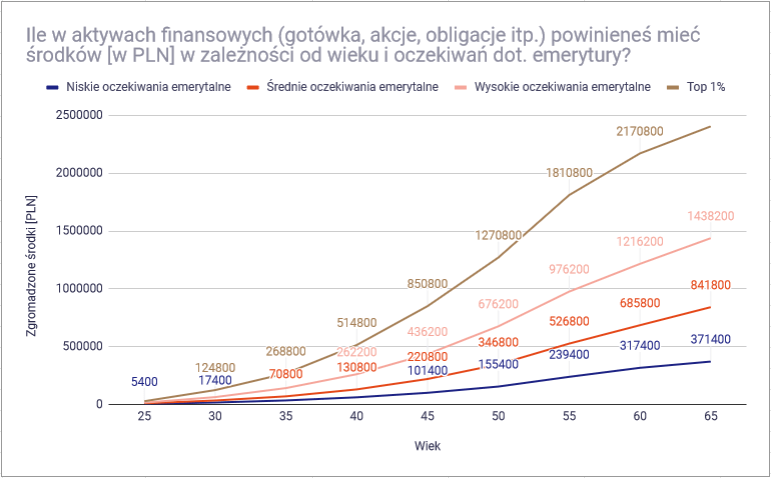

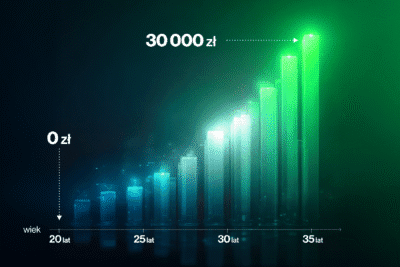

Różnicę między tymi czterema pułapami oczekiwań będzie mi łatwiej przedstawić w postaci wykresu:

Jeśli jesteś teraz pomiędzy 20, a 35 rokiem życia to możesz czuć się trochę przytłoczony wysokością końcowej kwoty oszczędności z wyższych pułapów. Zauważ jednak, że kwoty przed osiągnięciem 40-45 roku życia są o wiele niższe i wynoszą ok. 100 000 zł dla osoby o niskich oczekiwaniach emerytalnych poprzez 200 000, aż do 400 000 dla osoby o wysokich wymaganiach. Same kwoty oszczędzonych pieniędzy nie mówią jednak zbyt wiele. Zobaczmy, ile w jakim wieku powinieneś miesięcznie oszczędzać, by do takich kwot dojść. Przypominam o założeniu braku inflacji, ale również zerowym oprocentowaniu środków.

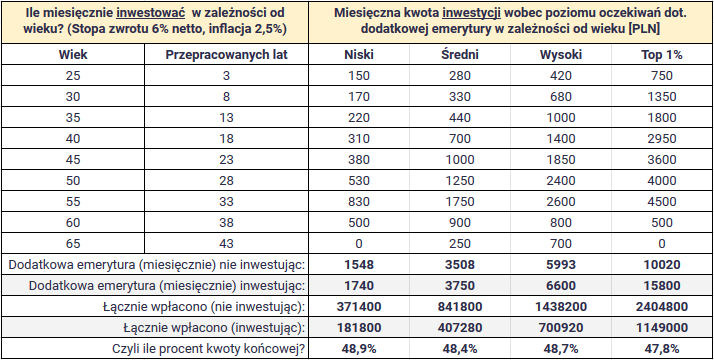

Ile powinieneś oszczędzać pieniędzy miesięcznie?

Rozważmy teraz, Ile powinno się oszczędzać miesięcznie. Poniższa tabela przedstawia wartość miesięcznych oszczędności, którą w danym przedziale wiekowym będziesz musiał utrzymać, by dojść do kwot z pierwszej tabeli. Czytaj ją w następujący sposób.

- Jeżeli w danym wierszu jest np. liczba 150, oznacza to, że przez ostatnie 3 lata (w wieku 22-25 lat) powinieneś był oszczędzać średnio 150 zł miesięcznie.

- Liczby zmieniają się wraz z wiekiem z założeniem, że największą „moc oszczędnościową” mamy w wieku między 50 a 60 lat, gdyż przypada na nie szczyt naszej kariery, a wydatki na dzieci spadają do zera.

- Jeśli uważasz, że wartości miesięcznych oszczędności z kolumny „top 1%” są nierealne i nie ma co na nie liczyć, to masz pełną słuszność. One (w pewnym sensie) mają być nierealne, a przynajmniej bardzo trudne do osiągnięcia bez bardzo wysokiego miesięcznego wynagrodzenia w ciągu całej kariery. Poza tym, kto powiedział, że do top 1% oszczędzających jest łatwo trafić?

Masz pewnie ochotę zapytać: jak interpretować tę tabelę? Może być ona dla Ciebie drogowskazem w kwestii comiesięcznego oszczędzania. Znajdź kolumnę z najbliższym Twojemu przedziałem wiekowym i sprawdź sugerowane miesięczne kwoty oszczędności w zależności od oczekiwań. Jeżeli oszczędzasz tyle lub więcej, to jesteś na dobrej drodze do wysokiej, dodatkowej emerytury lub jakiejkolwiek innej przyjemności w przyszłości.

To by było na tyle, jeśli chodzi o pomijanie inflacji i inwestycji. Miesięczne kwoty oszczędności, które zawarłem w powyższej tabeli, były odstraszająco wysokie i nierealne dla większości z nas. Jaki więc będzie efekt defensywnego inwestowania przy założeniu 6% stopy zwrot netto oraz 2,5% średniej inflacji w każdym z kolejnych lat? Ile potrzebuje oszczędzać inwestor, by dojść do podobnych kwot? O wiele mniej niż osoba oszczędzająca „w skarpecie”.

Ile pieniędzy powinieneś przeznaczać na inwestycje, by dojść do tych samych rezultatów?

Wróćmy na chwilę do liczb z poprzedniej (czerwonej) tabelki. Czy, by osiągnąć odpowiednio kwoty 370 000 zł oraz 841 000 zł w wieku 65 lat naprawdę trzeba oszczędzać nawet do 1400, oraz 3000 zł miesięcznie w niektórych 5-letnich okresach? Oczywiście, że nie, ale trzeba pokonać inflację o jakieś 3,5 punktu procentowego netto. W tym przypadku założymy średnią inflację na poziomie 2,5% rocznie, a wobec tego zysk netto z inwestycji na poziomie 6% w skali roku. Tym razem kwoty, które inwestor musi odkładać miesięcznie, są o wiele niższe:

Przykładowo: inwestor o niskich oczekiwaniach emerytalnych dochodzi do identycznej kwoty 371 400 złotych, wpłacając przez 43 przepracowane lata łącznie 181 800 złotych, czyli o jakieś 49% mniej niż osoba nieinwestująca. Analogicznie ktoś o wysokich wymaganiach dot. dodatkowej emerytury dojdzie do kwoty 1 438 200 złotych, inwestując mniej niż połowę tej kwoty w ciągu swojej kariery. Zauważ, że celowo przyjąłem stopę zwrotu z inwestycji na dość niskim i łatwym do wypracowania poziomie 6% netto, czyli 7,41% brutto (doliczając podatek belki).

Przyjmując bardziej agresywną stopę zwrotu, np. 10% netto/12,3% brutto rocznie okazać by się mogło, że inwestor o średnich wymogach emerytalnych nie musiałby oszczędzić powyżej 1000 zł miesięcznie w żadnym miesiącu swojej kariery! Ten fragment wpisu dodałem po to, by pokazać Ci (raz jeszcze) ideę procentu składanego, którą szerzej rozwinąłem w artykule „Jak zostać bogatym? Procent składany w praktyce„. Chodzi mi o pokazanie, że choć kwoty rzędu miliona złotych mogą wydać Ci się w tej chwili astronomiczne to żeby do nich dojść przy konsekwentnym inwestowaniu w wysokiej jakości aktywa, nie będziesz musiał wyrzekać się wszystkich przyjemności w życiu. Do takich aktywów jeszcze wrócimy, a teraz wybierz paragraf o swoim zakresie wiekowym i przeczytaj go, by w skrócie zobaczyć moje szacunki dotyczące pożądanych oszczędności w Twoim wieku.

Ile powinieneś mieć pieniędzy przed 30-tką?

Zakładając, że pierwszej pracy podjąłeś się w wieku 22 lat, w trzeciej dekadzie życia powinieneś być w stanie uzbierać pomiędzy ok. 15 000 złotych, a 125 000 złotych oszczędności. Czy to oznacza, że każdy 30-latek w Polsce dysponuje takimi aktywami finansowymi? Według danych, które zgromadziłem, pisząc artykuł „Ile oszczędza przeciętny Polak?„ przeciętny Polak w dowolnym wieku posiada około 7000 zł w aktywach finansowych. Abstrahując od statystyk: jeśli poważnie myślisz o inwestowaniu i zbudowaniu odpowiedniego zabezpieczenia na przyszłość, według mnie powinieneś celować w majątek o wartości znajdującej się w przedziale wyżej wspomnianych liczb jeszcze przed ukończeniem 30 roku życia.

Ile będziesz musiał odkładać miesięcznie, by to osiągnąć? Jeżeli oszczędzasz jedynie pokonując inflację, będziesz musiał odkładać średnio od 175 zł do 1200 zł miesięcznie w ciągu ośmioletniego okresu oszczędzania. Jeśli natomiast środki nie tylko odkładasz, ale też nimi inwestujesz (patrz: żółta tabelka w jednym z wcześniejszych paragrafów) wystarczy Ci oszczędzanie pomiędzy 160, a 1050 zł miesięcznie by uzyskać identyczne rezultaty. Według mnie to właśnie pierwsza dekada zarabiania i oszczędzania jest najważniejsza, ponieważ przyzwyczajenia, które podczas niej zbudujesz, zdefiniują całą Twoją przyszłość w dziedzinach oszczędzania i inwestowania.

Ile powinieneś mieć pieniędzy w wieku 30-40 lat?

W czwartej dekadzie życia, czyli po trzydziestce sugerowałbym już zbudowanie całkiem konkretnej poduszki finansowej. Wiek 35 lat radziłbym witać z kwotą nie mniejszą niż 35 000 zł, aż do kwoty 260 000 zł dla wariantu „top 1%”. Kończąc czwartą dekadę życia, po blisko 18 latach pracy warto mieć w aktywach finansowych między 62 tys. a pół miliona złotych. Aby to osiągnąć, należy miesięcznie oszczędzać od 370 zł do 3200 zł lub inwestować kwoty rzędu 270 zł – 2400 zł miesięcznie, zakładając średnioroczny zysk z inwestycji w wysokości 6% netto.

Ile powinieneś mieć pieniędzy między 40, a 50 rokiem życia?

Piąta dekada życia to czas, kiedy bardzo mocno zaczyna na Ciebie pracować procent składany z już uzbieranych pieniędzy. Dzieci dorastają, więc potrzebujesz pokaźnych środków na sfinansowanie ich studiów oraz innych równie palących potrzeb. Z tego powodu warto mieć wtedy uzbierane pomiędzy 150 tys., a 1,3 mln złotych. W celu uzbierania takich kwot należy po czterdziestce odkładać pomiędzy 800 zł, a 6400 zł nie inwestując lub między 450 zł, a 3800 zł decydując się na dalsze inwestowanie pieniędzy. Zauważ jak od tego momentu „rozjeżdżają się” kwota miesięcznego oszczędzania z kwotą miesięcznego inwestowania. To właśnie efekt procenta składanego w praktyce, którym tak często próbuję Cię zachęcić do inwestowania.

Ile powinieneś mieć pieniędzy w wieku 50-60 lat?

W ostatniej dekadzie przed emeryturą większość z nas przeżywa pod względem zarobków szczyt swojej kariery. W połączeniu z coraz mniejszymi wydatkami na rodzinę i dzieci w tej dekadzie życia z założenia można pokusić się o jeszcze wyższe miesięczne oszczędności. Jeśli plasujesz siebie w grupie osób o niższych oczekiwaniach związanych z dodatkową emeryturą, to będziesz miał za zadanie uzbieranie przed osiągnięciem 60 lat około 300 000 zł. Osiągniesz to, oszczędzając w ciągu tych 10 lat średnio 1350 zł miesięcznie lub odkładając i inwestując „jedynie” połowę tej kwoty w każdym miesiącu. Jeśli masz wysokie oczekiwania emerytalne, czyli mierzysz w emeryturę powiększoną o 10 000 zł miesięcznie, musisz przed sześćdziesiątką odłożyć kwotę dzisiejszych 2,2 mln złotych. W tym celu zwiększysz kwotę miesięcznych oszczędności w tej dekadzie do 4500 zł lub kwotę inwestycji do 2500 zł. Procent składany znowu daje o sobie znać. Jak zatem historycznie można było osiągnąć podobnie defensywną stopę zwrotu z inwestycji?

Jak w przeszłości można było osiągnąć stopę zwrotu z inwestycji ponad 6% netto?

Skoro zadaniem inwestora byłoby osiągnięcie stopy zwrotu 7,41% brutto w ciągu kolejnych 43 lat, przeznaczmy chwilę na sprawdzenie które aktywa osiągały podobne wyniki historycznie. Oczywiście w żadnym wypadku nie znaczy to, że ich zakup (zwłaszcza w chwili, gdy to piszę, czyli na przełomie kwietnia i maja roku 2020) gwarantuje podobne wyniki w przyszłości. Jednak przekazuję Ci tę listę, abyś zobaczył, że taki wynik jest całkiem realny, nawet dla inwestora defensywnego:

- Inwestycja w indeks S&P skorygowana o inflację daje wynik inwestycyjny około 7% brutto. Oczywiście mowa tu o rynku zagranicznym, ale instrumentem, który może kupić polski inwestor chcący co miesiąc/dwa lokować pieniądze w ten indeks jest przykładowo ETFSP500.PL funduszu Lyxor notowany na GPW. Wynik 7% brutto jest już skorygowany o inflację, więc spokojnie spełnia on kryterium powyżej 7,41% brutto przed uwzględnieniem inflacji.

- Inwestycja w złoto dawała w ciągu ostatnich 60 lat bez uwzględnienia inflacji… dokładnie 7,5% zwrotu. Uwaga: złoto (znowu) jest na historycznych maksimach, a inwestor kupujący je dzisiaj z dużą dozą prawdopodobieństwa nie powtórzyłby wyczynu swojego ojca lub dziadka.

- Dobre akcje dywidendowe nie dość, że zwykły płacić ok. 3 – 4% dywidendy rocznie brutto (niezależnie od ceny zakupu), to jeszcze ich wartość wraz z rozwojem firmy sukcesywnie rośnie. To podejście wymaga jednak pewnej aktywności inwestora. Więcej o polskich spółkach dywidendowych przeczytasz w artykule „Ranking spółek dywidendowych na 2022 rok. Najpewniejsze i najwyższe dywidendy„.

- Jak podaje Investopedia, 25-letnia inwestycja w nieruchomość komercyjną w Stanach Zjednoczonych osiągnęła stopę zwrotu tylko trochę niższą niż indeks S&P 500, czyli 9,4% bez uwzględnienia inflacji. Również ta powinna spełnić wymogi inwestora z wpisu.

Szukasz taniego konta maklerskiego do akcji i ETF-ów?

Nota XTB: Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.

Chcesz założyć bezpieczne konto z bogatą ofertą ETF-ów?

Szukasz dobrego zagranicznego konta maklerskiego?

Aktualny ranking kont maklerskich do akcji i ETF-ów znajdziesz tutaj.

Co zrobić, by zacząć oszczędzać lub oszczędzać więcej?

Jeśli nie łapiesz się do żadnej z grup „wysokości majątku finansowego” dla swojego wieku lub jesteś nie w tej, w której chciałbyś być – oto kilka porad jak polepszyć swoją sytuację materialną:

- Prawdopodobnie nie oszczędzałeś lub nie oszczędzasz zbyt wiele ze względu na ograniczone zarobki. Przeczytaj jeden z moich pierwszych wpisów pt. „Czy nie zarabiam za mało? Twoje zarobki na tle rynku” w celu dowiedzenia się jak Twoje zarobki plasują się wobec innych na podobnych stanowiskach pracy.

- Spróbuj oszczędzać więcej. Dobrym początkiem będzie przeczytanie o korygowaniu błędów w oszczędzaniu w artykule „Częste błędy w oszczędzaniu – lista 10 największych„.

- Zacznij inwestować. Dobrym startem będzie rozpoczęcie lektury wpisów o inwestowaniu w kolejności przedstawionej na stronie „Zacznij tutaj” mojego bloga. Z pewnością ułatwi to Twój start w świecie inwestowania i sprawi, że unikniesz wielu częstych błędów, które spotykają początkujących inwestorów.

Podsumowanie

Choć artykuł ten wymagał ode mnie sporo liczenia, pisało mi się go łatwo, lekko i przyjemnie, gdyż nie bazowałem na żadnych źródłach zewnętrznych, a jedynie na planowanych kwotach dodatkowej emerytury miesięcznie. Wpis ten miał na celu poinformować Cię o danych oszczędnościowych Polaków, ale też zmotywować do (początkowo) oszczędzania pieniędzy, a docelowo również do inwestowania. Jeśli ciekawi Cię ta tematyka, ale nie jesteś pewien, czy powinieneś zacząć inwestować, przeczytaj wpis „Lepiej zwiększać zarobki czy uczyć się inwestować?„, który pomoże Ci podjąć decyzję.

Jak pewnie zauważyłeś, artykuły na tematy inwestycyjne dominują na moim blogu i raczej przez jakiś czas jeszcze będą górować nad tymi, które piszę w innych kategoriach. Celem tego tekstu było przekonanie Cię do rozpoczęcia inwestowania jak najwcześniej – niezależnie od wysokości kwoty, którą możesz na to przeznaczyć. Jeżeli zaciekawił Cię ten artykuł, to podziel się komentarzem (poniżej) lub udostępnij go swoim znajomym na Facebooku, lub na Twitterze. Powodzenia w oszczędzaniu!

Zapisz się do mojego newslettera: